Имущественные налоги — что изменится для предпринимателей с началом 2022 года

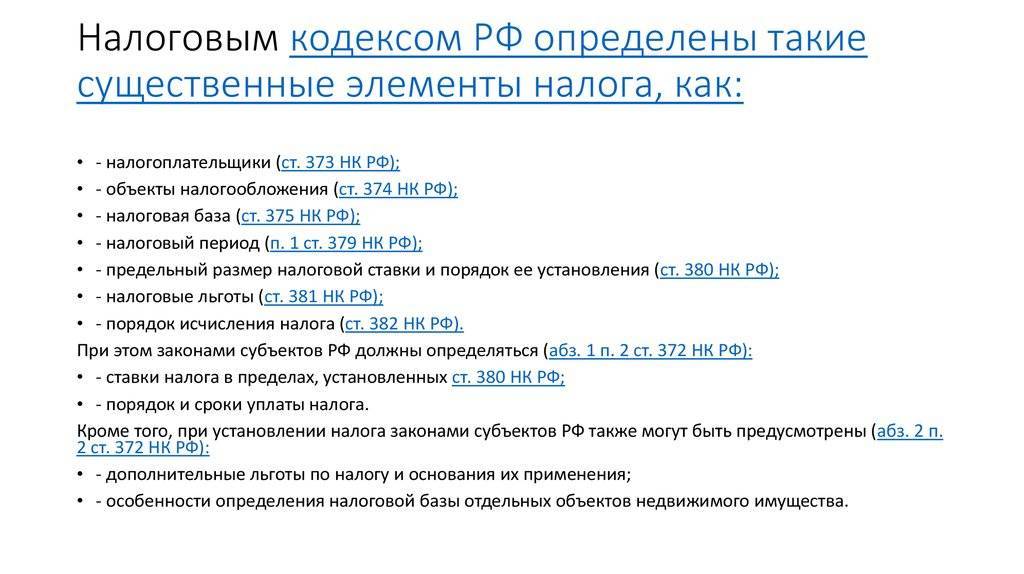

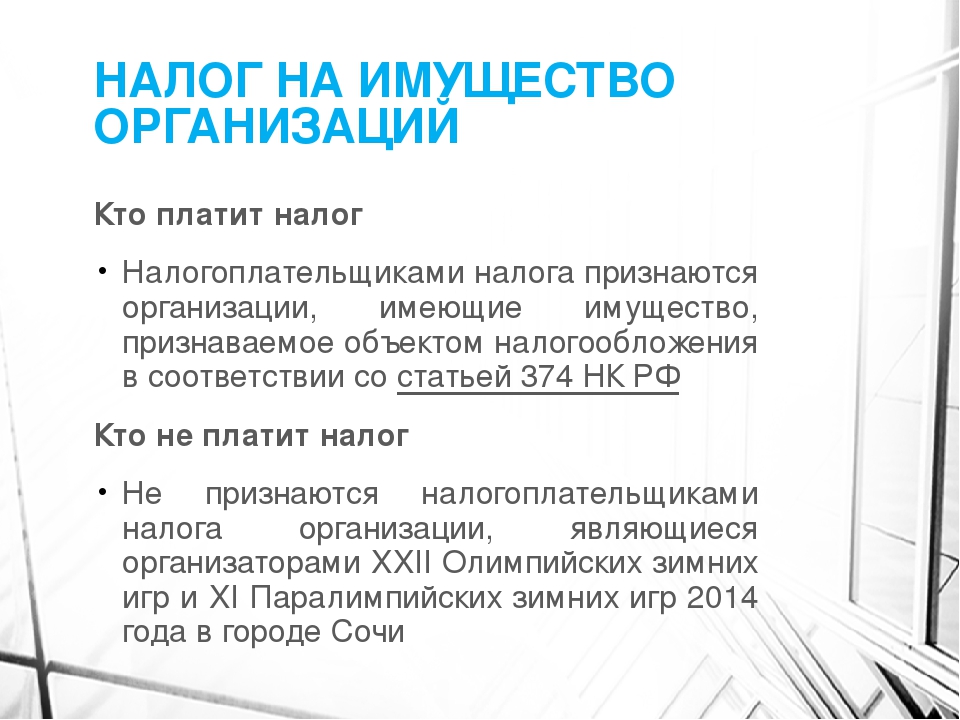

С 1 января 2022 года вступит в силу часть изменений, которые внес в налоговый кодекс ФЗ №305 от 2 июля 2021 года. Эти поправки изменят несколько имущественных налогов, но ощутимее всего — налог на имущество организаций. Рассказываем, что нужно знать об этом предпринимателю.

Если у вас нет времени читать статью целиком, то переходите в последний пункт — «Главное за 30 секунд», собрали в нем основные тезисы.

Срок платежа налога на имущество станет одинаковым для всей страныСейчас сроки уплаты налогов на имущество организаций и авансовых платежей по ним регионы России устанавливают сами. Но с начала 2022 года этот срок станет общим для всех — не позднее 1 марта следующего за налоговым периодом года. Это значит, что налог на имущество за 2021 год нужно заплатить до 1 марта 2022 года.

Авансовые платежи с начала 2022 года нужно вносить в течение месяца, который следует за истекшим периодом.

Владислав Мильченко, юрист:С 01 января 2022 года субъекты РФ больше не будут назначать свои сроки для уплаты налогов, отныне будут действовать единые сроки на всей территории страны. Авансовые платежи должны вноситься не позднее последнего числа месяца, следующего за истекшим периодом. А налог будет подлежать выплате не позднее 1 марта года, следующего за истекшим.

С 1 января 2022 года не нужно платить налог за дни того месяца, в котором это имущество уничтожили. Например, у компании сгорел склад. Если это произошло 28 марта, то она платит налог только по 1 марта. Если имущество сгорело 2 марта, то налог начисляется тоже по 1 марта.

Главное, подать заявление в налоговую службу, чтобы налоговики узнали об уничтожении имущества. Форму и порядок заполнения такого заявления налоговая утвердила в приказе № ЕД-7-21/668@ от 16 июля 2021 года, скачать их можно на сайте ФНС по этой ссылке.

Владислав Мильченко, юрист:В отношении объектов налогообложения, владение которыми прекратилось в связи с их гибелью, исчисление налога прекращается с первого числа месяца в котором произошла гибель имущества. Иными словами, если имущество уничтожено 22 января, то налог будет рассчитан по 1 января.

С начала 2022 года изменится порядок предоставления льгот на недвижимость компаний, налоги для которой рассчитываются по её кадастровой стоимости. Для такой недвижимости компании должны будут сами направить в ФНС заявление о льготе. Форма заявления и инструкции по его заполнению ФНС разместила на своем сайте, скачать их можно по этой ссылке.

Важно. Если заявление не направить, то налоговая все равно может начислить льготу, если получит данные из какого-то иного источника или они уже есть в инспекции. Но лучше подстраховаться и отправить заявление самостоятельно — тогда точно получите льготу, если имеете на неё право.

С 1 января 2023 года в налоговую декларацию не нужно включать сведения о налогах на имущество, для которого налог рассчитывается по его кадастровой стоимости. То есть, в декларации за 2022 год такие объекты упоминать не нужно. Только те, для которых налоги считаются по среднерыночной стоимости.

А если компания владеет только так называемой «кадастровой» недвижимостью, то декларацию за 2022 и последующие годы сдавать не нужно совсем. Если, конечно, в следующие годы компания не обзаведется имуществом, налоги на которое рассчитываются по среднерыночной стоимости.

Это изменение продолжает политику налоговой по отмене деклараций — с 1 января 2021 года их стало не нужно сдавать для транспортного и земельного налога организаций.

ФНС сама рассчитает сумму налога на «кадастровую» недвижимость

Так как с начала 2023 года сдавать декларации на недвижимость, налог для которой определяется по ее кадастровой стоимости, не нужно, то сумму налога будет рассчитывать ФНС..jpg) С 2023 года налоговая служба начнет направлять компаниям сообщения с указанием суммы такого налога.

С 2023 года налоговая служба начнет направлять компаниям сообщения с указанием суммы такого налога.

Если сумма налога, которую рассчитает ФНС, будет неверной, то придется запрашивать в налоговой выписку из ЕГРН. Эта услуга бесплатная. Если выписка подтвердит расхождение в суммах, то нужно обратиться в налоговую, чтобы налог пересчитали.

Владислав Мильченко, юрист:С 1 января 2022 года, если «кадастровым» имуществом владеет несколько участников, то налог станет исчисляться пропорционально их долям в праве общей собственности.

Что меняется с 1 января 2022 года:

-

Налог на имущество во всех регионах России платится по единому сроку — до 1 марта. А авансовые платежи — до конца следующего после налогового периода месяца.

-

Изменится порядок подачи заявления на налоговую льготу для недвижимости, налог на которую рассчитывается по её кадастровой стоимости — теперь это делают компании.

-

Если недвижимость компании уничтожена, то не нужно платить налог за месяц, в котором это произошло.

-

Декларации на имущество, налог для которого считается по его кадастровой стоимости, отменят. Если другого имущества у организации нет, то декларацию подавать не нужно.

-

Налоговая сама рассчитает сумму налога для «кадастровой» недвижимости и пришлет сообщение. Если сумма окажется неверной, то придется сверить данные с ФНС.

Мария Воронова

«Налог для собственников квартир: кто, сколько и когда должен платить?»

Налог для собственников квартир: кто, сколько и когда должен платить?Содержание:

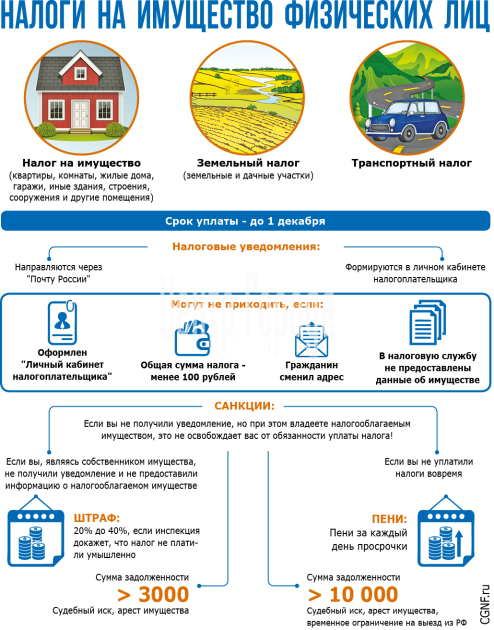

- Налог на имущество физических лиц

- Какой налог за квартиру нужно платить при продаже?

- Налог при дарении квартиры

- Налоговый вычет

- Сдача в аренду: какой налог на квартиру

- Кому положены льготы?

- Что будет, если не платить?

В вопросах, касающихся налогов и имущественных отношений, вы можете получить профессиональные консультации агентства недвижимости.

Такого термина как «налог на квартиру» в законе нет. Есть понятие налога на имущество физических лиц, которое, в свою очередь, становится объектом налогообложения. В качестве налогоплательщика выступает собственник квартиры, который обязан регулярно выплачивать в городской бюджет имущественный налог.

В вопросе того, какой налог приходит за квартиру, лучше всего обратиться к представителям органов местного самоуправления. Расчёт стоимости производит местная налоговая инспекция, после чего рассылает уведомления гражданам о сумме и сроках оплаты. Ставки рассчитаются исходя из кадастровой стоимости недвижимости и, в зависимости от типа жилья, могут варьироваться от 0,1% до 2%.

Тот факт, что налоговые ведомства самостоятельно формируют платежные квитанции и указывают в них все реквизиты, избавляет налогоплательщиков от массы хлопот. Пропадает необходимость самостоятельных расчетов.

Пропадает необходимость самостоятельных расчетов.

Налог на недвижимое имущество обычно приходит в конце октября – начале ноября. Срок уплаты – до 1 декабря текущего года. Затем, за каждый день просрочки платежа начисляются пени. Оплачивается налог в органы по месту нахождения объекта. Также произвести оплату можно через официальный сайт налоговой службы, отделения банков. В банках, к слову, может взыматься комиссия за транзакции.

Назад к содержанию

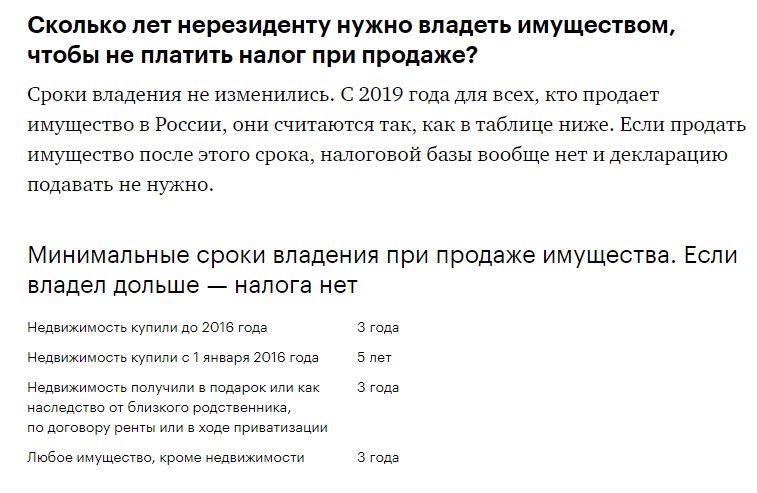

Выручка, которая получена от продажи квартиры с точки зрения закона, расценивается как доход. Это прописано в статье No208 Налогового Кодекса РФ. В статье No209 говорится о том, что такой доход подлежит соответствующему налогообложению.

Отвечая на вопрос о том, каким должен быть налог на квартиру при ее продаже, важно учитывать следующие факторы:

- Цена продажи;

- Срок владения.

Порядок начисления налога будет напрямую зависеть от того, на протяжении какого срока квартира находилась в собственности продавца.

Если квартира приобретена до 1.1.2016 года и находилась в собственности более 36 месяцев (3 года), то налог с ее продажи платить не придется. Об этом сказано в пункте 17.1 статьи No217 НК РФ. Цена продажи при этом не имеет совершенно никакого значения.

С 1.1.2016 в закон были внесены изменения. Теперь, для того, чтобы продать квартиру и не платить налог с продажи, необходимо, чтобы она находилась в собственности не менее 60 календарных месяцев (5 лет). Что касается недвижимости, полученной в собственность не путем покупки, а путем наследования, приватизации или через ренту, то здесь по-прежнему действует правило 3 лет.

Дарение квартиры не облагается налогом, если вы дарите или получаете ее от близких родственников. В данную категорию входят супруги, родители, дети (касается как родных, так и усыновленных), дедушки и бабушки, внуки, братья и сестры. Возможно подарить квартиру без уплаты налога и неблизким родственникам – племянникам, дядям и тетям, двоюродным братьям, сёстрам. Степень родства в обязательном порядке нужно подтверждать документально!

Степень родства в обязательном порядке нужно подтверждать документально!

Сделка дарения, которая оформляется не в пользу родственников, облагается налогом в 13% от общей кадастровой стоимости. Также, если ваши родственники, которым вы подарили недвижимость, решат ее продать ранее, чем через 3 года после передачи прав собственности, то с продажи они также должны будут заплатить 13% от суммы продажи.

Если ваш родственник не является резидентов РФ, то он должен будет заплатить 30% от кадастровой цены квартиры.

Назад к содержанию

Разумеется, получить квартиру в дар – это большая удача. Однако, ввиду высокой стоимости некоторых объектов недвижимости, 13% от стоимости квартиры, которые необходимо заплатить в виде налогов, могут очень сильно пошатнуть финансовое состояние. Важно помнить о том, что согласно закону, одариваемый гражданин имеет полное право получить налоговый вычет – вернуть до 13% от стоимости квартиры, которая прописана в дарственной.

Для этого необходимо обратиться в налоговую инспекцию и подготовить следующий пакет документов:

- Договор дарения;

- Подтверждение права собственности;

- Декларация по форме 3-НДФЛ;

- Квитанции и бумаги, подтверждающие расходы;

- Заявление по установленному образцу.

Для уверенности в правильности действий и положительном исходе можно обратиться за консультацией к юристу.

Назад к содержаниюДоход, получаемый собственником квартиры от сдачи, также облагается налоговым собором. Рассказываем подробнее о том, каким должен быть налог на квартиру, сдающуюся в аренду.

Размер налогового платежа составляет тринадцать процентов от суммы, получаемой арендодателем. Платить налоги предстоит самостоятельно – подавать декларацию о доходах. Уведомления, как в случае с имущественным налогом, здесь не приходят.

Заполнить декларацию и передать ее в соответствующие органы необходимо до 30.04. Дополнительно нужно приложить договор аренды (копию), в котором прописана цена арендной платы. Оплатить налог за сдачу квартиры необходимо до 15.07.

Оплатить налог за сдачу квартиры необходимо до 15.07.

Назад к содержанию

Согласно статье No407 Налогового Кодекса РФ, налогоплательщиками считаются все граждане, имеющие в собственности недвижимое имущество – квартиры, дома, дачи, участки. Однако, некоторые категории граждан имеют льготные условия, которые позволяют снизить процент.

К лицам, которые полностью освобождаются от уплаты налога, относятся:

- Ветераны ВОВ, Герои Советского Союза и Герои Российской Федерации, имеющие орден Славы;

- Инвалиды I и II групп, инвалиды с детства;

- Военные с выслугой более 20 лет;

- Пенсионеры;

- Участники боевых действий в Афганистане;

- Семьи, потерявшие кормильцев (военных).

Что касается скидок на оплату имущественного налога, то они предоставляются многодетным семьям, военнослужащим с выслугой менее 20 лет, владельцам зарегистрированных хозяйственных построек.

Назад к содержанию

Ответственность за неуплату налоговой задолженности прописана в НК РФ. К неплательщикам могут применяться различные санкции: от пеней и штрафов до наложения ареста на имущество должника.

К неплательщикам могут применяться различные санкции: от пеней и штрафов до наложения ареста на имущество должника.

Cогласно закону, пеня начинают начисляться со следующего дня после просрочки. Например, при ежегодной оплате имущественного налога, срок погашения которого датирован 1.12. пеня начнут начисляться со 2.12. Размер пеней определяется процентами от суммы долга и составляет 1:300 за один день просрочки.

Получить еще более подробную информацию о налоговых платежах на недвижимое имущество, узнать какой сейчас налог на квартиру и сколько вам придется заплатить при продаже своей недвижимости, вы можете у сотрудников нашей компании! С удовольствием проконсультируем по всем вопросам!

Назад к содержаниюКак заплатить налоги за другого человека? — Урай.ру

О том как оплатить налоги либо имеющуюся налоговую задолженность расскажет заместитель начальника Межрайонной ИФНС России № 2 по ХМАО – Югре Виктория Ткаченко

По закону можно платить налоги за кого угодно. Есть несколько способов, как это сделать.

Есть несколько способов, как это сделать.

С 2016 года можно платить налоги не только за себя, но и за третьих лиц. Например, дети могут платить за родителей, а муж — за жену. Если один человек платит за другого и правильно указывает данные платежа, то платеж зачтут не тому, кто платит, а тому, за кого платят.

По индексу документа (УИН)

Индекс документа или УИН — это длинный код, который есть на квитанции. Если известен этот код, больше вообще ничего не нужно. Его можно продиктовать, сфотографировать и переслать в виде смс. Платить по УИН можно на портале Госуслуг и на сайте nalog.ru. Для оплаты через портал нужно авторизоваться — то есть иметь учетную запись тому, кто платит налоги за кого-то другого.

Используйте любой вариант:

Если есть индекс документа, можно заплатить налоги за кого угодно: суммы попадут по назначению. Даже если деньги уйдут с вашей карты, но УИН будет с квитанции родителей, бабушки или коллеги, платеж погасит именно их задолженность.

По квитанции или данным налогоплательщика

Этот способ подойдет тем, у кого нет личного кабинета или нужно заплатить налоги наличными. Можно взять квитанцию родственника и оплатить за него любые суммы. Деньги могут дать они или вы заплатите своими — для налоговой это не имеет значения. Квитанции приходят вместе с налоговым уведомлением. Или их можно распечатать из личного кабинета на сайте nalog.ru. Там есть авторизация через Госуслуги.

С квитанцией можно сходить в банк или на почту. Там оформят платеж: он погасит задолженность того человека, который указан в квитанции.

Заполнить платежные документы самостоятельно

Если вы хотите заплатить налоги со счета в банке, но не по индексу документа и не по квитанции, можно заполнить данные по реквизитам. Важно правильно оформлять платежное поручение, чтобы деньги попали по назначению. ФНС составила инструкцию по заполнению реквизитов — там много нюансов.

Если не уверены, что сможете правильно оформить платежное поручение, обратитесь в банк или узнайте УИН и платите через Госуслуги.

Что нужно знать при уплате налогов за третьих лиц?

По закону можно платить налоги за кого угодно. Но так можно не со всеми налогами, а иногда уплата приводит к образованию выгоды и начислению дополнительных налогов. Все имущественные налоги по уведомлению можно платить без проблем.

Еще можно переплатить, а вернуть деньги не получится. Если платите за других, учтите такие нюансы из Налогового кодекса и писем Минфина:

- Платить можно за другого человека. Но вернуть переплату или зачесть ее в счет другого налога может только тот, за кого платили. Тот, кто платил, не может потребовать деньги из бюджета назад или как-то ими распорядиться.

2. Если муж заплатил налог за жену, у нее при этом не возникает доход, облагаемый НДФЛ. Так со всеми физлицами, которые платят налоги за других людей.

3. Если организация или ИП заплатят налоги за физлицо, то у этого физлица возникает налогооблагаемый доход. Придется начислить НДФЛ.

Нужно ли показывать паспорт того, за кого платят налоги?

Нет, Минфин объяснял, что паспорт показывать не нужно. Если муж платит налог на имущество за жену, то паспорт жены в банке или на почте просить не должны. Доверенность тоже не нужна.

Если муж платит налог на имущество за жену, то паспорт жены в банке или на почте просить не должны. Доверенность тоже не нужна.

За каких родственников можно платить налоги?

Платить налоги можно за кого угодно. Родственные или гражданско-правовые отношения не имеют значения и подтверждать их не нужно.

Должен ли несовершеннолетний ребенок платить налог на имущество: с какого возраста платят налог на имущество физических лиц

Налоговое законодательство устанавливает: должен ли несовершеннолетний ребенок платить налог на имущество. С точки зрения Налогового кодекса дети являются такими же налогоплательщиками, как и иные граждане, если в их отношении возникает налоговая обязанность. Но в силу своего возраста они могут быть ограничены в дееспособности либо же не иметь достаточных свободных средств для уплаты суммы налога, что, однако, не снимает налоговой обязанности. С какого возраста платят налог на имущество физических лиц, и кто обязан его платить вместо детей?

С какого возраста платят налог на имущество физических лиц, и кто обязан его платить вместо детей?

Должен ли несовершеннолетний ребенок платить налог на имущество

Перечень лиц, которые освобождены от имущественного налога, определен ст. 407 Налогового кодекса . Он включает в себя 13 категорий налогоплательщиков, освобожденных от налоговой обязанности по имущественному налогу. Несовершеннолетние в число льготников не включены, а потому являются равноценными налогоплательщиками налога на имущество, если в собственности такого ребенка, согласно ст. 401 НК, имеются жилые дома, квартиры, комнаты, гаражи или объекты-недострои. Исключение составляют дети-инвалиды, в их отношении действует освобождение.

Согласно ст. 399 НК, льготы в отношении имущественного налога могут быть установлены региональными законами. Например, в Новосибирске освобождение действует в отношении:

- несовершеннолетних из многодетных семей;

- детей-сирот или оставшихся без родительского воспитания;

- детей из числа сирот до 23 лет.

Но дети, даже будучи собственниками, не обладают достаточной дееспособностью для распоряжения столь крупными суммами, а потому не могут самостоятельно платить налог на имущество. Согласно ст. 27 НК, они могут делать это через своего законного представителя. Таковыми по гражданскому законодательству считаются родители, опекуны, попечители или усыновители. Следуя этой логике, именно на них возлагается обязанность по уплате имущественного налога за своих детей.

С какого возраста платят налог на имущество физических лиц

Возраст ребенка не имеет отношения к возможности возникновения у него налоговой обязанности. Она возникает с месяца, в котором у несовершеннолетнего возникло право собственности на налогооблагаемый объект, а если оно возникло в порядке наследования – с момента смерти родственника-наследодателя. До достижения ребенком 18 лет налоги в его отношении уплачивают его законные представители, в том числе за счет имущества самого ребенка – за свой счет они это делать не обязаны. По достижению совершеннолетия владелец недвижимости становится полноценным налогоплательщиком и вносит суммы налога уже самостоятельно.

По достижению совершеннолетия владелец недвижимости становится полноценным налогоплательщиком и вносит суммы налога уже самостоятельно.

Какие налоги начисляются на детей

Несовершеннолетние являются полноценными налогоплательщиками не только по имущественному, но и по иным налогам при возникновении налоговой обязанности, в том числе по:

- земельному налогу, если он введен в муниципалитете;

- транспортному налогу;

- подоходному налогу;

- госпошлинам и сборам.

Исчисление НДФЛ по отношению к детям

НДФЛ – разновидность налога, в отношении которого у ребенка может возникнуть налоговая обязанность. Дети платят подоходный налог по стандартной ставке 13%, если обладают российским налоговым резидентством. Налоговая обязанность возникает у них в случаях получения дохода в виде:

- заработной платы за работу или гонорара за услуги;

- суммы от продажи движимого или недвижимого имущества;

- дивидендов по акциям и банковским вкладам;

- выигрыша, призовых;

- сдачи принадлежащего ребенку имущества в аренду;

- предпринимательского дохода;

- от источников за рубежом и т.

д.

д.

Если ребенок трудоустроен или исполняет услуги на заказ, оплату налогов вместо него осуществляет его налоговые резиденты – работодатели и заказчики. В остальных случаях обязанности по декларированию и внесению налоговых сумм опять же возлагаются на законных представителей. Подоходный налог с ребенка выплачивается в виде части от полученного им дохода, равной 13%.

Обратите внимание!

Задекларировать доход необходимо до 30 апреля года, следующего за годов, к котором он был получен, путем подачи декларации в ФНС лично родителем, по почте либо удаленно в электронном виде. Оплата проводится до 1 июля этого же года, в котором подана декларация.

Имеются ли льготы для детей при начислении налогов

Указанные налоги, в отношении которых у ребенка может возникнуть налоговая обязанность, не предусматривают для несовершеннолетних налогоплательщиков каких-либо льгот, если они не дети-инвалиды. Но такие льготы могут быть установлены региональным или местным законодательством для отдельных категорий детей, в том числе детей из многодетных семей или детей без родителей.

Порядок уплаты имущественного налога за ребенка

С момента возникновения у ребенка прав собственности на объект в 3-дневный срок после регистрации Росреестр обязан передать сведения об этом в ФНС. Налоговая служба самостоятельно рассчитывает сумму налога в соответствии требованиями ст. 406 НК и ставками, установленными на местах. Расчет производится по каждому объекту собственности отдельно. На этой основе ФНС создает налоговое уведомление и направляет его налогоплательщику-ребенку. На основании этого уведомления родители ребенка вносят сумму налога на расчетный счет ФНС – специально декларировать недвижимость в целях уплаты налога необходимости нет.

Обратите внимание!

Уплату нужно провести не позже 1.12 года, следующего за тем, за который плательщик должен внести налог. Уплата налоговой суммы производится по реквизитам ФНС, расположенного по адресу расположения объекта, на который и насчитан налог.

Налоги на имущество

Видео: О налоге на имущество

и доначислениях

В штате Нью-Йорк налог на имущество является местным налогом, взимаемым и расходуемым на местном уровне для финансирования местных органов власти и государственных школ. Хотя само государство не собирает и не получает каких-либо прямых выгод от налога на имущество, этот налог по-прежнему имеет большое значение как крупнейший источник доходов для поддержки муниципальных и школьных служб.

Хотя само государство не собирает и не получает каких-либо прямых выгод от налога на имущество, этот налог по-прежнему имеет большое значение как крупнейший источник доходов для поддержки муниципальных и школьных служб.

Округа, города, поселки, деревни, школьные округа и специальные округа используют налоги на имущество для финансирования:

- школы

- полиция и пожарная охрана

- содержание дорог

- многие другие муниципальные услуги

Налоги на имущество основаны на стоимости недвижимого имущества

Налог на имущество является адвалорным налогом, а это означает, что он основан на стоимости недвижимого имущества.Недвижимое имущество (обычно известное как «недвижимость») — это земля и любые постоянные строения на ней.

Без учета льгот, имущество равной стоимости в одном и том же сообществе должно платить одинаковую сумму налога на имущество. Владельцы более ценного имущества должны платить больше налогов, чем владельцы менее ценного имущества.

В отличие от многих штатов, в Нью-Йорке нет налога на имущество физических лиц. Вместо того, чтобы облагать налогом такие предметы, как драгоценности и транспортные средства, налогом облагается только недвижимое имущество.

Куда идет налог на недвижимость

Школьные округа являются крупнейшими пользователями налога на недвижимость. За финансовые годы, закончившиеся в 2009 году, местные органы власти и школьные округа за пределами Нью-Йорка взимали 28,87 млрд долларов в виде налогов на недвижимость. Из них 62 процента взимались школами и 17 процентов округами. Оставшийся 21 процент был поделен между поселками, особыми районами, городами и селами.

Определите, увеличиваются ли ваши местные налоги

Чтобы определить, увеличиваются ли ваши местные налоги, вам следует изучить налоговые сборы, а не налоговые ставки.Налоговые ставки не являются точными показателями того, насколько больше школьный округ или местное правительство собирает налогов в этом году. Это связано с тем, что налоговые ставки основаны на общей налогооблагаемой сумме школьного округа или муниципалитета. Если стоимость имущества в юрисдикции изменится, это приведет к искажению налоговой ставки. Например:

Это связано с тем, что налоговые ставки основаны на общей налогооблагаемой сумме школьного округа или муниципалитета. Если стоимость имущества в юрисдикции изменится, это приведет к искажению налоговой ставки. Например:

- город увеличивает свои налоги, но сохраняет прежнюю ставку налога. В результате повышения налогов город собирает больше налогов. Чтобы собрать ту же сумму налогов, ставка налога должна снизиться пропорционально.

Если вы хотите узнать, расходует ли школьный округ, город или округ больше, посмотрите на бюджет. Если вы хотите знать, собирает ли он больше налогов, посмотрите на сбор и общую сумму, которую необходимо собрать в виде налогов.

Обновлено:

Исключение переоценки от бабушек и дедушек к внукам

ПРЕДУПРЕЖДЕНИЕ. В ноябре 2020 года избиратели Калифорнии приняли Предложение 19, которое вносит изменения в льготы по налогу на имущество для семей (вступает в силу 16 февраля 2021 года). Посетите страницу ресурсов Предложения 19 для получения дополнительной информации.

Посетите страницу ресурсов Предложения 19 для получения дополнительной информации.Предложение 193 позволяет новым владельцам собственности избегать повышения налога на недвижимость при приобретении собственности у своих бабушек и дедушек.

В штате Калифорния недвижимое имущество переоценивается по рыночной стоимости, если оно продается или передается, и в результате налоги на имущество иногда могут резко возрасти. Однако, если продажа или передача осуществляется между родителями и их детьми, при ограниченных обстоятельствах имущество будет , а не переоцениваться, если будут соблюдены определенные условия и своевременно подана надлежащая заявка.

Предложение 193, вступившее в силу 27 марта 1996 г., представляет собой конституционную поправку, одобренную избирателями Калифорнии, которая исключает из переоценки передачу недвижимого имущества от бабушек и дедушек внукам при условии, что все родители внуков, которые считаются детьми бабушек и дедушек, умерли. на дату перевода. Это односторонняя передача от бабушки и дедушки к внуку. Предложение 193 также кодифицировано разделом 63.1 Калифорнийского кодекса доходов и налогообложения.

на дату перевода. Это односторонняя передача от бабушки и дедушки к внуку. Предложение 193 также кодифицировано разделом 63.1 Калифорнийского кодекса доходов и налогообложения.

Передачи недвижимого имущества, исключенные из переоценки Предложением 193, включают:

- Передача основного места жительства (без ограничения стоимости).

- Передача первого недвижимого имущества на 1 миллион долларов, кроме основного жилья. Исключение в размере 1 миллиона долларов применяется отдельно к каждому правомочному передающему лицу. 1 миллион долларов — это факторизованная стоимость базового года, а не справедливая рыночная стоимость.

Определение и терминология, относящиеся к Предложению 193:

Ребенок (среднее поколение): К детям относятся: сыновья и дочери, зятья и невестки, приемные дети и дети, усыновленные до 18 лет.Начиная с 1 января 2006 г. отчиму, являющемуся невесткой бабушки и дедушки, не обязательно быть умершим, чтобы внук имел право на участие.

Внук: Дети умершего ребенка (Среднее поколение).

Подарок/покупка: Передачи, такие как подарок или покупка между бабушкой и дедушкой внукам, исключаются при заполнении формы Prop. 193.

Основное место жительства: Предложение 193 не требует, чтобы дедушка и бабушка использовали переданное имущество в качестве своего основного места жительства.Это относится только к внуку, который не получил исключения из основного места жительства от своего родителя. Если внук уже получил от своих родителей исключение в отношении основного места жительства, то, даже несмотря на то, что имущество является основным местом жительства бабушки и дедушки, это передача неосновного места жительства, на которую распространяется исключение в размере 1 миллиона долларов.

Исключение на 1 миллион долларов: Исключение на другое имущество на 1 миллион долларов применяется к каждому передающему лицу. Таким образом, один родитель может передать другое имущество на 1 миллион долларов, а другой родитель также может передать другое имущество на 1 миллион долларов, что в сумме исключает 2 миллиона долларов.Эти переводы координируются по всему штату в рамках лимита в миллион долларов. Для этого определения и терминологии родителем является среднее поколение.

Таким образом, один родитель может передать другое имущество на 1 миллион долларов, а другой родитель также может передать другое имущество на 1 миллион долларов, что в сумме исключает 2 миллиона долларов.Эти переводы координируются по всему штату в рамках лимита в миллион долларов. Для этого определения и терминологии родителем является среднее поколение.

Юридические лица: Переводы напрямую между юридическими лицами, принадлежащими бабушкам и дедушкам и внукам, не распространяются на преимущества этой меры.

Трасты: Передача в траст или из траста рассматривается как передача лично доверителю или от него, при условии, что траст может быть отозван.

Дата смерти наследодателя: Датой любой передачи права собственности между бабушками и дедушками и их внуками по завещанию или наследованию без завещания является дата смерти наследодателя, которая должна быть после 6 ноября 1986 г. (дата вступления в силу предложения 193).

Третье лицо: Третье лицо — это любое физическое или юридическое лицо, которое не является получателем или передающим лицом при передаче между родителями и детьми.

Передача недвижимого имущества «третьему лицу»: При подаче предложений передача недвижимого имущества третьему лицу происходит, когда вся полученная недвижимая собственность передается кому-либо, кроме первоначального правопреемника или передающего лица. Таким образом, передача может подпадать под исключение, когда частичная доля в полученном имуществе передается третьей стороне до подачи заявки.

Требования к регистрации :

- Форма требования должна быть заполнена и подписана лицами, передающими и получателем, и подана оценщику. Форма претензии подается своевременно, если она подана в течение трех лет после даты покупки или передачи либо до передачи недвижимого имущества третьему лицу, в зависимости от того, что наступит раньше.

- Если форма претензии не была подана до даты, указанной в предыдущем предложении, она будет своевременной, если будет подана в течение шести месяцев после даты отправки по почте уведомления о дополнительной или уклоняющейся оценке этого имущества.

- Если претензия не подана своевременно, исключение будет предоставлено, начиная с календарного года, в котором вы подаете претензию.

- Заполните все разделы A, B и C и ответьте на каждый вопрос, в противном случае ваша претензия может быть отклонена. Может потребоваться доказательство соответствия требованиям, свидетельство о смерти, включая копию документа о передаче прав и/или траста.

Закон штата Массачусетс о налогах на имущество

Путеводитель по юриспруденции для пожилых людей, Ассоциация адвокатов штата Массачусетс, 2020 г.

Полезное руководство для налогоплательщиков и оценщиков (обжалование недвижимости), Comm. of Mass. Appellate Tax Board, 2020

Этот документ является простым для чтения и понятным пособием для тех, кто рассматривает возможность подачи апелляции по налогу на недвижимость в штате Массачусетс.

Пределы сбора: введение в Предложение 2 1/2, Департамент доходов штата Массачусетс

«Цель этого учебника состоит в том, чтобы как можно проще объяснить основные положения Предложения 2-1/2. о тех аспектах закона, которые, как мы обнаружили, вызывают наибольшую путаницу, например: способы, которыми Предложение 2-1/2 ограничивает налог на имущество, как рассчитывается предел сбора, чем отмена отличается от исключения долга или исключение капитальных затрат и как работает новый рост.»

Налоги на имущество штата Массачусетс, Департамент доходов штата Массачусетс

Объясняет основы налогов на имущество, обсуждает льготы и скидки, Апелляционный налоговый совет, роль DOR и Предложение 2 ½.

Советы по снижению налога на имущество, Секретарь штата Массачусетс

Налоговый кредит на недвижимость для лиц в возрасте 65 лет и старше (известный как Налоговый кредит для автоматических выключателей), Департамент доходов штата Массачусетс

Подробное объяснение налогового кредита на недвижимость для пожилых людей, которые платят более 10% своего дохода в виде налога на имущество, МГЛ с. 62, с.6(к)

62, с.6(к)

Обзор процедуры оформления права собственности, город Бостон

«Налоговое право собственности — это залоговое право собственности, по которому город получает законное право собственности на имущество из-за неуплаченных налогов на имущество и дает владельцу право выкупить имущество, уплатив просроченный налоговый остаток». На этом сайте объясняется процесс оформления налогового титула, в том числе процесс Земельного суда.

Что произойдет, если я не заплачу налог на недвижимость в Массачусетсе?, Nolo

В этой статье легко читается объяснение того, что произойдет, если вы не заплатите налог на недвижимость, а также того, что вы можете сделать, чтобы получить помощь.

Покупаете недвижимость, которую хотите передать своим детям? Вот как настроить его, чтобы получить наиболее благоприятное налоговое воздействие.

Когда он купил недвижимость, мы с ним взяли ипотечный кредит, но кредитор использовал свой кредит только для одобрения кредита. Я никогда не указывал в своей налоговой декларации ничего, что имело бы отношение к собственности. После его смерти я унаследовал его долю имущества и теперь являюсь единственным владельцем.

Я никогда не указывал в своей налоговой декларации ничего, что имело бы отношение к собственности. После его смерти я унаследовал его долю имущества и теперь являюсь единственным владельцем.

Нужно ли мне получить оценку дома или я могу использовать онлайн-инструменты, чтобы выяснить, сколько он стоит? Многие онлайн-сайты показывают стоимость дома около 130 000 долларов.Могу ли я использовать это значение, чтобы установить стоимость дома, когда я буду продавать его в будущем? Я получаю только 50 процентов от повышения стоимости?

История продолжается ниже рекламного объявления

Я был бы признателен за любую информацию, которую вы можете предоставить по этому вопросу, которая может дать мне некоторое представление о связанных с этим вопросах налогообложения.

A : Во-первых, примите наши соболезнования в связи с потерей вашего отца. Если вы читали некоторые из наших прошлых колонок, то знаете, что мы не в восторге от того, как ваш отец устроил свои финансовые дела в отношении этого имущества.Как правило, мы не думаем, что родители должны оформлять недвижимость на имя своих детей (даже если они совместно владеют недвижимостью) исключительно в целях имущественного планирования.

Если вы читали некоторые из наших прошлых колонок, то знаете, что мы не в восторге от того, как ваш отец устроил свои финансовые дела в отношении этого имущества.Как правило, мы не думаем, что родители должны оформлять недвижимость на имя своих детей (даже если они совместно владеют недвижимостью) исключительно в целях имущественного планирования.

Давайте углубимся в подробности: вы и ваш отец приобрели недвижимость за 150 000 долларов. Несмотря на то, что ваш отец получил все налоговые льготы на собственность, его доля в собственности, когда он ее купил, стоила 75 000 долларов. Твоя доля стоила столько же. Ваш отец использовал недвижимость как инвестиционную недвижимость и получал арендную плату от арендаторов, тратил деньги на ремонт и амортизировал собственность в своих налоговых декларациях.

История продолжается под объявлением

Когда ваш отец амортизировал имущество, его база для целей подоходного налога снизилась. Если бы вы и он продали имущество, он должен был бы заплатить налог на амортизацию, которую он понес за эти годы. Когда он умер, вы унаследовали его 50-процентную долю имущества по ступенчатой основе.

Если бы вы и он продали имущество, он должен был бы заплатить налог на амортизацию, которую он понес за эти годы. Когда он умер, вы унаследовали его 50-процентную долю имущества по ступенчатой основе.

Что это значит? Вы унаследуете его долю имущества по ее стоимости на момент смерти вашего отца. Как правило, это хорошо, особенно если рассматриваемая недвижимость выросла в цене.Если вы унаследуете имущество по более высокой цене, вы должны платить налоги только с увеличения стоимости с даты смерти вашего отца.

Если вы продадите имущество вашего отца в течение года или около того после его смерти, цена продажи будет определять стоимость имущества, поэтому вы не будете платить налог с продажи его доли. Однако, если вы продали по цене, превышающей цену покупки, вы можете заплатить налог на свою долю прибыли.

История продолжается под объявлением

Что произойдет, если, как вы подозреваете, недвижимость стоит меньше покупной цены?

Если ваша доля стоит 75 000 долларов, и вы унаследовали долю своего отца примерно в такой же сумме, и если вы продадите ее в течение года после смерти вашего отца, вам, вероятно, не придется платить федеральному правительству какие-либо налоги на эту сумму. продажа.(Ни подоходный налог, ни налог на прирост капитала не подлежат уплате). основа. Другими словами, вы унаследуете половину имущества вашего отца по более низкой цене. Если вы сохраните собственность еще на 10 лет, а ее стоимость внезапно взлетит до небес, вы можете заплатить больше налога (потому что вы заплатите разницу между унаследованной стоимостью — пониженной стоимостью — и текущей ценой продажи, когда бы она ни была). .По этой причине, если вы не продаете недвижимость в ближайшее время, вы хотели бы, чтобы кто-нибудь сказал вам, что стоимость собственности максимально высока, чтобы, когда вы будете продавать в будущем, вы должны были заплатить налоги с разницы. между увеличенной стоимостью и продажной ценой дома.

продажа.(Ни подоходный налог, ни налог на прирост капитала не подлежат уплате). основа. Другими словами, вы унаследуете половину имущества вашего отца по более низкой цене. Если вы сохраните собственность еще на 10 лет, а ее стоимость внезапно взлетит до небес, вы можете заплатить больше налога (потому что вы заплатите разницу между унаследованной стоимостью — пониженной стоимостью — и текущей ценой продажи, когда бы она ни была). .По этой причине, если вы не продаете недвижимость в ближайшее время, вы хотели бы, чтобы кто-нибудь сказал вам, что стоимость собственности максимально высока, чтобы, когда вы будете продавать в будущем, вы должны были заплатить налоги с разницы. между увеличенной стоимостью и продажной ценой дома.

Продолжение истории под рекламой

Хотя на нескольких интернет-сайтах указаны значения, мы предупреждаем читателей, чтобы они относились к этим значениям с долей скептицизма. Мы видели, как ценности время от времени сильно колеблются, и мы видели воочию, насколько ошибочными могут быть некоторые из этих оценок.

Лучше всего поговорить с некоторыми хорошими специалистами по недвижимости в вашем районе, чтобы получить представление о том, сколько стоит недвижимость.

Есть несколько других налоговых аспектов и вопросов, которые могут сыграть роль в любом решении, которое вы принимаете в отношении собственности. Поэтому поговорите со своим бухгалтером, налоговым специалистом или адвокатом по недвижимости, чтобы обсудить ваше наследство, порядок повышения или понижения и как обращаться с имуществом с точки зрения налогообложения, учитывая, что даже если вы владели недвижимостью с момента ее приобретения. вы не брали никаких вычетов или амортизации.

История продолжается ниже объявления

Что касается оценки, поговорите с несколькими агентами по недвижимости или брокерами, которые работают в районе, где находится недвижимость, и попросите их предоставить письменный сравнительный анализ рынка недвижимости. Оценка, которую вы получите, а также рекомендации вашего налогового инспектора или юриста помогут определить ваши следующие шаги.

Оценка, которую вы получите, а также рекомендации вашего налогового инспектора или юриста помогут определить ваши следующие шаги.

Айлис Глинк является автором книги « 100 вопросов, которые должен задать каждый покупатель дома в первый раз» (четвертое издание).Она также является исполнительным директором Best Money Moves, приложения, которое работодатели предоставляют своим сотрудникам для измерения и снижения финансового стресса. Сэмюэл Дж. Тамкин — адвокат по недвижимости из Чикаго. Свяжитесь с ними через веб-сайт, BestMoneyMoves.com .

Налоговое управление штата Нью-Джерси — Когда подавать и платить

- Дом

- Подоходный налог штата Нью-Джерси Вычет/кредит налога на имущество для домовладельцев и арендаторов

Подоходный налог штата Нью-Джерси Вычет/кредит по налогу на имущество для домовладельцев и арендаторов

Домовладельцы и арендаторы, которые платят налоги на имущество в отношении основного места жительства (основного дома) в Нью-Джерси либо напрямую, либо за счет арендной платы, могут иметь право на получение вычета или возмещаемого кредита при подаче декларации о подоходном налоге.

Налог на имущество вычет уменьшает ваш налогооблагаемый доход. Вы можете вычесть уплаченные налоги на имущество или 15 000 долларов США, в зависимости от того, что меньше. Для 2017 налогового года и ранее максимальный вычет составлял 10 000 долларов США. Для арендаторов 18% арендной платы, выплаченной в течение года, считается уплаченным налогом на недвижимость. Имейте в виду, что сумма уплаченных налогов на недвижимость, которую вы можете вычесть, зависит от ряда факторов, таких как количество владельцев или единиц. Посетите раздел «Определение суммы уплаченного налога на недвижимость» для получения дополнительной информации.

Налог на имущество c redit уменьшает ваш налог, поскольку он вычитается непосредственно из ваших налоговых обязательств. Преимуществом является возвращаемый кредит в размере 50 долларов США.

Вы можете указать только одну из этих льгот в своей налоговой декларации. Если вы соответствуете требованиям (см. «Квалификационные требования»), следуйте инструкциям в декларации о подоходном налоге с резидента штата Нью-Джерси (форма NJ-1040 ), чтобы определить, принесет ли вам зачет или вычет большую выгоду.

Если вы соответствуете требованиям (см. «Квалификационные требования»), следуйте инструкциям в декларации о подоходном налоге с резидента штата Нью-Джерси (форма NJ-1040 ), чтобы определить, принесет ли вам зачет или вычет большую выгоду.

Мы проверяем декларации, чтобы убедиться, что домовладельцы и арендаторы соответствуют требованиям.

Резиденты, которым не требуется подавать декларацию

Возраст 65 лет и старше и/или инвалидность . Если вам (или вашему супругу/партнеру по гражданскому союзу, если вы подаете совместную декларацию) было 65 лет или больше, вы были слепы или нетрудоспособны на 31 декабря налогового года, и ваш доход был ниже пороговой суммы подачи для вашего статуса подачи, и вы удовлетворяете требованиям требования, подать заявку на кредит следующим образом:

- Домовладельцы, имеющие право на участие в программе Homestead Benefit и подавшие заявки на получение Homestead Benefit, автоматически получат налоговые льготы на недвижимость вместе со своими Homestead Benefits.

- Арендаторы и те домовладельцы, которые не имеют право на пособие по дому, поскольку на 1 октября 2021 года они не были домовладельцами, могут заполнить форму NJ-1040-HW , чтобы запросить налоговый кредит на недвижимость, или они могут запросить кредит по форме NJ-1040. Не подавайте одновременно форму NJ-1040 и форму NJ-1040-HW.

До 65 лет и без инвалидности . Если вы не обязаны подавать декларацию, поскольку ваш доход был ниже пороговой суммы подачи для вашего статуса подачи, вы не имеете права на получение налогового кредита на недвижимость.

Для получения дополнительной информации о вычете или зачете налога на имущество см. Инструкции по налоговой декларации резидента штата Нью-Джерси.

Освобождение от налога на имущество для некоммерческих организаций

Организации могут претендовать на полное или частичное снижение налога на имущество, если они используют имущество в конкретных некоммерческих целях.

Право на участие

Юридическое право собственности на имущество должно быть на имя некоммерческой организации.Федеральный статус некоммерческой организации (501 c 3) не дает вам автоматического права на освобождение от налога на некоммерческую собственность г. Нью-Йорка. Использование имущества должно соответствовать требованиям, указанным в разделах § 420-a, § 420-b, § 446 и § 462 Закона штата Нью-Йорк о налоге на недвижимость.

§ 420-а | § 420-б | § 446 | § 462 |

Благотворительная, Образовательная, Больничная, Моральное или психическое здоровье мужчин, женщин или детей, Религиозная | Благотворительный, Библейский, Правоприменение в отношении детей и животных, Исторический, Медицинский, Библиотечный, Миссионерский, Патриотический, Общественная игровая площадка, Научный, Спортивное поведение молодежи под присмотром или трактат | Кладбище | Пастор или особняк |

Частичное освобождение

Освобождение предоставляется для той части имущества, которая используется по назначению.

Части имущества, используемого в коммерческих целях или сдаваемого в аренду частным лицам, не подлежат освобождению. Если другая некоммерческая организация сдает недвижимость в аренду, вы все равно можете претендовать на нее, если владелец не получает прибыль от аренды и она используется в разрешенных целях.

Части имущества, используемого в коммерческих целях или сдаваемого в аренду частным лицам, не подлежат освобождению. Если другая некоммерческая организация сдает недвижимость в аренду, вы все равно можете претендовать на нее, если владелец не получает прибыль от аренды и она используется в разрешенных целях. Свободная земля/здания

Свободная земля и/или здания могут подпадать под действие исключения для некоммерческих организаций, если у вас есть действующие планы и документация, подтверждающие, что они будут использоваться в ближайшем будущем для одной из перечисленных одобренных целей над.Это «Предполагаемое использование исключения». Если у вас есть освобождение от предполагаемого использования, вы должны подать заявление некоммерческой организации на освобождение от уплаты налогов после завершения работы, иначе вы можете лишиться права на освобождение от налога на имущество.

Предложение 19 штата Калифорния: Что это означает для передачи и освобождения от уплаты налога на имущество?

Недавно принятое Предложение 19 будет иметь потенциально серьезные финансовые последствия для детей, унаследовавших имущество своих родителей. Одобренный избирателями Калифорнии на ноябрьских выборах, Предложение 19 знаменует собой знаковое изменение Предложения 13, закона 1978 года, направленного на ограничение налогов на недвижимость.

Одобренный избирателями Калифорнии на ноябрьских выборах, Предложение 19 знаменует собой знаковое изменение Предложения 13, закона 1978 года, направленного на ограничение налогов на недвижимость.

Правомочные домовладельцы теперь могут переводить свою налоговую базу в любую точку штата и в собственность большей стоимости, тогда как ранее домовладельцы были ограничены переводами в пределах определенных округов и домами той же или меньшей рыночной стоимости. Предложение 19 увеличивает количество раз, когда определенные люди могут передавать свои налоговые оценки.Если человеку 55 лет или больше, он имеет серьезную инвалидность или потерял дом в результате стихийного бедствия, он может переносить свою налоговую оценку до трех раз (вместо одного). Новый закон также требует переоценки рыночной стоимости унаследованного имущества, которое не используется в качестве основного места жительства наследника.

Владельцы недвижимости в возрасте 55 лет и старше смогут объединить налогооблагаемую стоимость своего старого дома со стоимостью нового, более дорогого дома, что приведет к положительной экономии налога на имущество. Например, если пожилая пара продала свой дом с оценочной стоимостью 250 000 долларов за 2 миллиона долларов и купила новый дом за 3 миллиона долларов, оценочная стоимость нового дома составит 1,25 миллиона долларов, что составляет оценочную стоимость в 250 000 долларов плюс увеличение на 1 миллион долларов. в домашней стоимости.

Например, если пожилая пара продала свой дом с оценочной стоимостью 250 000 долларов за 2 миллиона долларов и купила новый дом за 3 миллиона долларов, оценочная стоимость нового дома составит 1,25 миллиона долларов, что составляет оценочную стоимость в 250 000 долларов плюс увеличение на 1 миллион долларов. в домашней стоимости.

Но, к сожалению, многие люди столкнутся с негативным влиянием Предложения 19, поскольку оно значительно ограничивает доступность исключения родителей и детей для целей оценки налога на недвижимость и вытекающих из этого последствий для налога на имущество.

До принятия предложения 19 родители могли передать детям основное место жительства без какой-либо новой переоценки справедливого рынка, независимо от того, как дети решили использовать недвижимость. По сути, это позволило бы детям пользоваться той же базой налога на имущество, которой пользовались их родители. Кроме того, любая вторичная собственность, такая как дом для отдыха, сдаваемая в аренду недвижимость или коммерческая недвижимость, может быть передана с оценочной стоимостью до 1 миллиона долларов, освобожденной от увеличения налогов на недвижимость — опять же, независимо от ее использования детьми.

Начиная с 16 февраля дети, унаследовавшие недвижимость от своих родителей, должны будут учитывать повышенный налог на недвижимость при принятии решения о сохранении или продаже собственности. Если ребенок решит сохранить недвижимое имущество и использовать его в качестве основного места жительства ребенка, то до 1 миллиона долларов переоцененной стоимости будет исключено из новой базы налога на имущество. (Ранее основное место жительства можно было передать без ограничений.) Если ребенок решает оставить недвижимость в качестве второго дома, дома для отдыха или сдаваемой внаем собственности (что угодно, кроме основного места жительства ребенка), исключения в размере 1 миллиона долларов нет, и ребенок столкнется со значительным повышением налога на недвижимость.

Например, если родители приобрели сдаваемое в аренду имущество в 1940 году за 50 000 долларов США, а стоимость сдаваемого в аренду имущества превышает 1 миллион долларов США на момент его передачи ребенку после 16 февраля, налоговая база родителей не переходит к ребенок. Теперь ребенок должен будет платить налоги на имущество на основе оцененной справедливой рыночной стоимости, что существенно повлияет на решение ребенка оставить его себе или продать.

Теперь ребенок должен будет платить налоги на имущество на основе оцененной справедливой рыночной стоимости, что существенно повлияет на решение ребенка оставить его себе или продать.

Отказ от ответственности: Юридические уведомления BB&K не предназначены для юридической консультации. Дополнительные факты, факты, относящиеся к вашей ситуации, или будущие события могут повлиять на темы, содержащиеся в настоящем документе.Обратитесь за советом к адвокату, прежде чем действовать или полагаться на какую-либо информацию, содержащуюся в настоящем документе.

д.

д.

Поиск по сайту

Поиск по сайту