Должны ли студенты платить налоги?

14 августа 2017

Должны ли студенты платить налоги?

Многие студенты являются собственниками имущества, транспортных средств, но не имеют источника дохода для уплаты налогов.

В связи с чем, у них возникает вопрос, должны ли они уплачивать налоги и существуют ли льготы по их уплате.

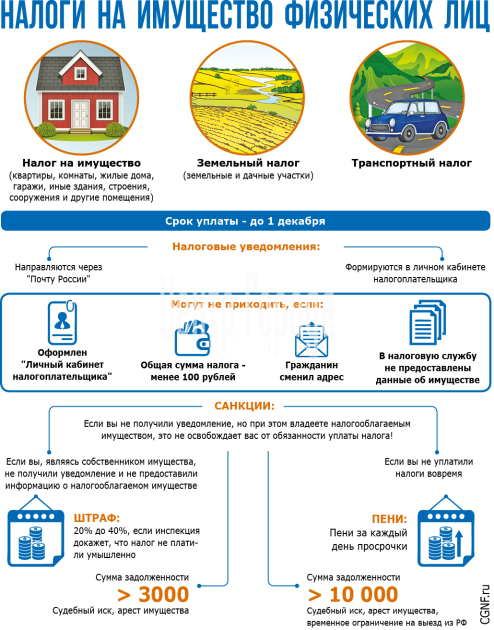

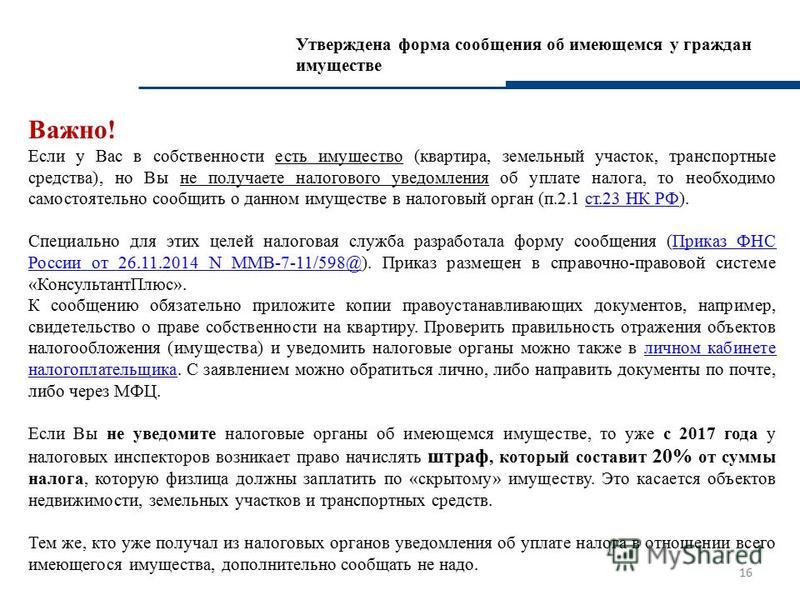

ИФНС России по Ленинскому району г. Владивостока информирует, что все собственники имущества, транспорта, земельных участков обязаны уплачивать налоговые платежи, за исключением тех, на кого распространяются льготы.

Перечень льготных категорий граждан по имущественным налогам определен налоговым законодательством. Студенты не относятся к льготной категории налогоплательщиков.

Поэтому студент, имеющий в собственности имущество, к примеру- машину, квартиру, гараж или дачный домик, обязан уплатить имущественные налоги, несмотря на статус студента.

Срок уплаты транспортного, земельного налогов и налога на имущество физических лиц за 2016 год установлен не позднее 1 декабря 2017 года. Уплата налогов производится на основании сформированного налоговым органом налогового уведомления. Налоговое уведомление позволяет увидеть информацию по всем объектам налогообложения по России и суммам налогов, необходимые к уплате.

Пользователям сервиса «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России www.nalog.ru налоговые уведомления будут направлены через Личный кабинет. Благодаря данному сервису можно произвести оплату по безналичному расчету в режиме онлайн или сформировать платежные документы и произвести оплату наличными денежными средствами в любой кредитной организации.

Физическим лицам, которые не являются пользователями Личного кабинета, налоговые уведомления направляются по почте заказным письмом до 1 октября текущего года.

Несвоевременная уплата налоговых платежей влечет за собой начисление пени и дает право налоговому органу обратиться в судебные органы с заявлением о взыскании с должника сумм налоговой задолженности.

Информация предоставлена Федеральной налоговой службой

России по Лененскому району г. Владивостока

Налог на недвижимое имущество в 2021 году: главные правила

В 2021 году налог на недвижимое имущество насчитывается физическим лицам — владельцам объектов недвижимости (домов, квартир и тому подобное) за 2020 год, исходя из размера минимальной заработной платы, установленной на 1 января 2020 года — 4 723,00 гривен.

Платят налог владельцы жилой и/или нежилой недвижимости. При несовершеннолетних детях — владельцах недвижимости налог платят родители/опекуны.

Если недвижимость находится в общей частичной или общей совместной собственности нескольких лиц, определение налогоплательщиков происходит следующим образом:

если объект жилой/нежилой недвижимости находится в общей частичной собственности нескольких лиц, плательщиком налога является каждый из этих лиц за надлежащую им часть;

если объект жилой/нежилой недвижимости находится в общей совместной собственности нескольких лиц, но не разделен в натуре, плательщиком налога является один из таких лиц-владельцев, определенный по их согласию, если другое не установлено судом;

если объект недвижимости в общей совместной собственности нескольких лиц и разделен между ними в натуре, плательщиком налога является каждый из этих лиц за надлежащую часть .

Совладельцы жилой недвижимости, которая находятися в их общей совместной собственности но не разделена в натуре, уведомляют контролирующий орган об определенном по их согласию плательщике налога на недвижимость за имущество, обратившись с письменным заявлением по месту налогового адреса (месту регистрации) владельца жилой недвижимости.

База налогообложения объекта жилой недвижимости, в том числе их частей, которые находятся в собственности физлица — плательщика налога, уменьшается:

Для разных типов объектов жилой недвижимости, в том числе их частей (в случае одновременного пребывания в собственности плательщика налога квартиры/квартир и жилого дома/домов, в том числе их частей), — 180 кв. метров.

Платить налог придется за каждый квадратный метр сверх этой нормы.

Льготы по налога для физических лиц не применяются к:

Объекту/объектов налогообложения, если площадь такого/таких объектов превышает пятикратный размер необлагаемой налогом площади: квартира превышает 300 кв.

Объект налогообложения используется с целью получения доходов (сдается в аренду, лизинг, заем, используются в предпринимательской деятельности).

Следовательно, физические лица — предприниматели, которые отметили свое жилье как налоговый адрес и фактически осуществляют деятельность в собственной квартире/доме, не имеют права на льготы по налогу на недвижимость.

Исчисление суммы налога осуществляется контролирующим органом по месту налогового адреса владельца такой недвижимости, исходя из общей площади каждого из объектов недвижимости и соответствующей ставки налога.

Налоговое/налоговые уведомления-решения (НУР) об уплате суммы/сумм налога и соответствующих платежных реквизитах, в частности органов местного самоуправления по месту нахождения каждого из объектов жилой или нежилой недвижимости направляются (вручаются) плательщику налога контролирующим органом по месту его налогового адреса (места регистрации) до 1 июля 2021 года .

Если Вы не получили уведомления-решения из-за несоответствие налогового адреса с фактическим местожительством, следует немедленно обратиться к налоговому органу по месту регистрации для уплаты надлежащей суммы налога.

Источник: ГНС во Львовской области

Напомним, ставки налога устанавливаются по решению местных советов, но их предельный размер не может превышать 1,5% размера минимальной зарплаты, установленной на 1 января отчетного года. Информацию об утвержденных ставках местных налогов по регионам можно узнать на сайте ГНС.

Читайте также, как с 1 января 2021 выросли размеры местных налогов

Liga:Report — самый легкий сервис отчетности для предпринимателей. Это всегда актуальные формы, подсказки во время заполнения, поддержки пользователей онлайн и еще огромное количество возможностей, которое упрощает ФОПам жизнь. Узнать больше

льготы на налог на имущество

Исходя из статьи 407 Федерального закона № 284-Ф3 от 4 октября 2014 года, на налоговую льготу среди прочих категорий имеют право:

- военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

- члены семей военнослужащих, потерявших кормильца, признаваемые таковыми в соответствии с Федеральным законом от 27 мая 1998 года N 76-ФЗ «О статусе военнослужащих»;

- родители и супруги военнослужащих, погибших при исполении служебных обязанностей.

Налоговая льгота предоставляется в отношении следующих видов объектов налогообложения:

- квартира, часть квартиры или комната

- жилой дом или часть жилого дома

- гараж или машино-место

Это означает, что если военнослужащий владеет вышеперечисленными объектами имущества, то он может не платить с них имущественный сбор.

Налоговая льгота действует в отношении только объекта имущества.

Пример

военнослужащий имеет в собственности две квартиры и четыре гаража. Тогда он имеет возможность не платить имущественный налог только за одну квартиру и только за один гараж. Если дополнительно не сообщить в ФНС, то льгота будет предоставлена в отношении имущества военнослужащего, имеющего большую стоимость и соответственно облагаемого большим налогом.

Как оформить

Необходимо обращаться в отделение Федеральной налоговой службы по своему выбору (по месту проживания, или по адресу, где оформлено имущество, облагаемое налогом).

Подать 1 ноября текущего года:

- заявление о предоставлении налоговой льготы

- документы, подтверждающие право налогоплательщика на налоговую льготу

При оформлении льготы, от военнослужащего могут понадобиться следующие документы:

- Удостоверение личности военнослужащего

- Паспорт

- ИНН

- Документы, устанавливающие право собвественности на имущество

- Выписка о составе семьи, паспортные данные супруга, сведения о детях

Актуальный список документов уточняйте в ФНС России.

Если военнослужащий не обратился в ФНС по данному вопросу — сумма его налога может быть пересчитана. Но перерасчет может быть произведен не более, чем за три года.

Бесплатная консультация специалиста по всем вопросам связанным с военной ипотекой

Четыре способа передать семейный дом своим детям

Счастливые воспоминания о детях, собравшихся в вашем семейном доме, накладывают сентиментальные чары на процесс передачи имущества следующему поколению.

Но, как и при любой другой сделке с недвижимостью, при принятии решения о том, что будет с вашим жильем в будущем, важно не обращать внимания на эмоции.

Независимо от того, есть ли у вас уютный домик для отдыха, роскошное поместье или изысканный кондоминиум, составление четкого плана недвижимости может гарантировать, что ваша недвижимость будет распределена таким образом, который соответствует интересам как вас, так и вашей семьи.

«Лучший способ начать процесс передачи вашего дома следующему поколению — это поговорить с вашими детьми об их ожиданиях и интересах», — говорит Дэн Салливан, консультант по стратегии благосостояния в RBC Wealth Management-U.S.

«Если у вас есть дом и вы планируете передать его своим детям, убедитесь, что они действительно этого хотят», — говорит Салливан. «Если это инвестиционная недвижимость, в которой есть арендаторы, спросите их, хотят ли они взять на себя ответственность быть арендодателем.Если это ваш собственный дом, спросите, захочет ли кто-нибудь из ваших детей жить в нем после вашей смерти или они планируют его продать».

Есть несколько способов передать свой дом своим детям, в том числе продать или подарить его им при жизни, завещать его после смерти или подписать акт о передаче после смерти в штатах, где он доступен. Все эти варианты могут иметь как юридические, так и налоговые последствия, поэтому важно продумать каждую из возможностей, чтобы убедиться, что недвижимость не станет обузой для ваших детей.

Вот что вам следует знать о каждом варианте:

1. Продажа дома детям

Родители могут продать свой дом своим детям, но они должны сделать это по справедливой рыночной цене, объясняет Салливан.

«Родители должны продать дом по цене, сравнимой с той, по которой в настоящее время продаются другие аналогичные объекты», — говорит он. «Если они решат совершить выгодную продажу, то это частично подарок и повлечет за собой налоговые последствия».

Родители могут одолжить деньги своим детям на покупку дома, но по закону родители должны взимать проценты с детей, а затем заявлять проценты, которые они зарабатывают, как доход. Кредит может быть структурирован так, чтобы обеспечить минимальную процентную ставку, которую IRS публикует ежемесячно для кредитов между связанными сторонами. Эти процентные ставки обычно значительно ниже, чем если бы дети получали ипотечный кредит на коммерческой основе, что снижает их ежемесячные платежи.

Кредит может быть структурирован так, чтобы обеспечить минимальную процентную ставку, которую IRS публикует ежемесячно для кредитов между связанными сторонами. Эти процентные ставки обычно значительно ниже, чем если бы дети получали ипотечный кредит на коммерческой основе, что снижает их ежемесячные платежи.

Если дети могут позволить себе купить дом, говорит Салливан, «продажа может быть отличной для родителей, которые хотят уменьшить размер и нуждаются в доходах от продажи для переезда».

В качестве альтернативы вы можете выбрать пожизненное имущество, которое позволит вам жить в нем до самой смерти.Но даже если у вас есть право жить в собственности до конца жизни, у вас все равно есть те же обязанности, что и у владельца, объясняет Салливан. Это может включать в себя оплату ипотечных кредитов и применимых налогов на недвижимость, поддержание страховки и выполнение ремонта собственности.

Другим вариантом является создание квалифицированного личного доверительного фонда резидента (QPRT), говорит Салливан, который передает право собственности на дом доверительному фонду.

«Условия траста могут позволить родителям жить в доме без арендной платы в течение определенного периода времени, но это безотзывный траст, который нельзя изменить», — говорит Салливан.Если родители переживут условия траста, имущество будет исключено из их имущества. Если они хотят продолжать жить в доме после окончания срока действия траста, они должны платить справедливую рыночную арендную плату, проживая в доме.

Но, по словам Салливана, QPRT подойдет не для каждой семьи. Родители должны быть внимательными, ведь если в семье возникнут разногласия, малыши могут выселить родителей.

2. Подарите свою собственность детям

Если вы хотите передать имущество своим детям при жизни, подумайте об использовании безотзывного траста, говорит Салливан, который может защитить от потенциальных кредиторов детей.

Даря имущество, Салливан напоминает владельцам, что если получатель столкнется с финансовыми проблемами в будущем, имущество может быть конфисковано и изъято из семьи в случае банкротства.

Вот почему, говорит он, «обычно лучше передать собственность в момент смерти из-за налоговых последствий».

3. Завещание вашего имущества

Если вы хотите передать свою собственность своим детям после смерти, Салливан говорит, что, как правило, лучше сделать это через отзывный живой траст, который позволяет вам назначать детей в качестве доверенных лиц-преемников, что обеспечивает непрерывность управления имуществом.Отзывной живой траст может быть изменен в течение вашей жизни, что дает вам возможность передумать и, в конечном итоге, позволяет вам указать, как вы хотите, чтобы имущество обращалось с имуществом после вашей смерти.

«Сначала поговорите об этом со своей семьей и обсудите, хочет ли кто-нибудь жить в нем и есть ли средства, чтобы не отставать от налогов на недвижимость, страховки и эксплуатационных расходов», — говорит Салливан. «Если собственность никому не нужна, траст может продать ее после вашей смерти и распределить выручку.

Если один наследник хочет получить собственность, а другие нет, Салливан предлагает принять справедливые финансовые меры для компенсации, например оставить дополнительные деньги наследнику, который не унаследует дом.

4. Передаточный акт

Двадцать пять штатов и округ Колумбия разрешают владельцам собственности подписывать акт о передаче имущества в случае смерти. По словам Салливана, это работает аналогично обозначению «оплата в случае смерти» для банковского счета, который люди используют для передачи активов своим наследникам.

«Акт о передаче имущества можно использовать, чтобы избежать завещания собственности», — говорит он, добавляя, что обозначение можно легко изменить в любое время до того, как вы умрете.

Вы можете подписать акт о передаче в случае смерти любого имущества, находящегося в штате, который разрешает этот юридический процесс, независимо от того, находится ли ваше постоянное место жительства в этом штате.

Независимо от того, как вы планируете передать свой дом своим детям, этот процесс может быть сложным. Вот почему важно проконсультироваться со своими финансовыми и юридическими консультантами, чтобы изучить варианты и связанные с ними последствия для достижения результата, который отвечает интересам каждого.

RBC Wealth Management, подразделение RBC Capital Markets, LLC, член NYSE/FINRA/SIPC.

Хотите, чтобы дети унаследовали дом? Избегайте этих распространенных налоговых ошибок

Многие родители хотят оставить как можно больше наличных денег и имущества своим детям

Во время месяца финансовой грамотности ведущие канадские блоггеры делятся своим лучшим советом.

Многие родители хотят оставить своим детям как можно больше денег и имущества. Тем не менее, есть налоговые, завещательные и наследственные ловушки, которые могут привести к ошибкам.

Самые распространенные ошибки, часто случайные и проистекающие из неосведомленности, приводят к наследственным конфликтам, уплате дополнительных подоходных налогов и, самое главное, мешают родителям достичь своей цели — максимального увеличения благосостояния своей семьи.

Дома и коттеджи

Чтобы сэкономить на оплате завещания или решить вопросы наследства, родители иногда решают передать 50-процентную собственность на свой дом одному или нескольким своим детям.Для целей налога на прибыль эти передачи эквивалентны частичной продаже. Если дом является основным местом жительства родителей (или «PR»), для родителей нет налоговых последствий (при условии, что их коттедж не является их PR). Однако, если у ребенка есть собственный PR, он, вероятно, будет облагаться налогом в размере 50 процентов от любой будущей оценки родительского дома.

Как правило, родители не должны передавать свои дома своим детям, так как конечным результатом почти всегда является преобразование не облагаемой налогом прибыли от их PR в облагаемую налогом прибыль в руках детей, что приводит к меньшему общий достаток семьи.

В большинстве случаев лучшей налоговой стратегией для родителей будет сохранение дома на свое имя до самой смерти.

Если у вас есть коттедж, такая же «фантомная продажа» произойдет, если вы передадите его одному из ваших детей. В некоторых случаях это является оплошностью, которая приводит к досрочному уплате налога.

В некоторых случаях это является оплошностью, которая приводит к досрочному уплате налога.

В остальных случаях передача коттеджа является частью эффективного налогового планирования. Идея состоит в том, что сейчас вы платите налоги с «продажи», так что будущий прирост стоимости коттеджа достается ребенку, а не вам.Вместо того, чтобы передать право собственности на коттедж, некоторые родители оформляют страховку жизни, чтобы покрыть возникшее в результате обязательство по уплате подоходного налога в случае их смерти. Однако стоимость страховки может в конечном итоге уменьшить благосостояние семьи, поэтому важно тщательно взвесить эти варианты. Подробнее о том, как сдать семейный коттедж, читайте здесь.

Банковские счета

По мере взросления родителей один из них часто меняет свой банковский счет (или брокерский счет) на совместный счет с одним из своих детей (так называемая совместная аренда), чтобы избежать наследства сборы.Несмотря на создание совместного счета, эти родители часто продолжают указывать доход с банковского счета в своей налоговой декларации. По сути, они просто хотят избежать платы за завещание и фактически не переводить половину банковского счета своему ребенку.

По сути, они просто хотят избежать платы за завещание и фактически не переводить половину банковского счета своему ребенку.

Это распространенная ошибка, поскольку Канадское агентство по доходам заявило, что, когда кто-то просто меняет имя на банковском счете, но все еще имеет бенефициарное право собственности на банковский счет, не существует настоящей совместной аренды, и передача не может уменьшить наследство. сборы.

Таким образом, если вы не передадите истинное право собственности на банковский счет (одним из признаков этого может быть то, что ваш ребенок сообщит о половине дохода по возвращении), вы не минимизируете свои сборы за завещание и не максимизируете свое семейное богатство.

Еще одна опасность для многодетных семей заключается в том, что, указав только одного ребенка в качестве совместного арендатора на банковском счете, ребенок может считать счет своим, а не своими братьями и сестрами, что может привести к судебным разбирательствам. Документация намерения для учетной записи является обязательным.

При рассмотрении вопроса о смене учетной записи на совместную родители должны полностью раскрыть всем своим детям информацию о своих намерениях и о том, как следует сообщать об учетной записи для целей налогообложения.

Ювелирные изделия, антиквариат и предметы искусства

Серьезная ошибка, которая может аукнуться детям, — это когда родители «притворяются», что у них нет дорогих личных вещей, таких как украшения, антиквариат и предметы искусства. Некоторые родители намеренно игнорируют эти предметы в своих завещаниях и полагаются на понимание своей семьей, что эти предметы «выйдут за дверь» без сообщения о подоходном налоге или в целях завещания.Как родитель, вы должны понимать, что если вы назначаете кого-либо из своих детей распорядителями своего имущества, вы просите их уклоняться от подоходного налога и закона.

Простой способ избежать этой ошибки — покупать антиквариат, ювелирные изделия и предметы искусства на имя вашего ребенка, чтобы любое повышение стоимости принадлежало ему.

Получить информацию

Слишком много людей плохо информированы, когда речь идет о налогах, сборах за завещание и законах о наследовании. В конечном итоге они совершают серьезные ошибки, которые непреднамеренно уменьшают их семейное богатство.Если вы ищете способы передать свое богатство своим детям, проведите небольшое исследование и получите профессиональный совет, прежде чем сменить владельца наиболее ценных активов.

Марк Гудфилд является налоговым партнером Cunningham LLP в Торонто. Его блог The Blunt Bean Counter был единственным канадским блогом, номинированным на премию Plutus Award как лучший блог, посвященный налогам.

Освобождение от уплаты налога на недвижимость | Департамент доходов Джорджии

Как правило, домовладелец имеет право на освобождение от налога на недвижимость в отношении своего дома и земли под ним при условии, что дом принадлежал домовладельцу и являлся его законным местом жительства по состоянию на 1 января налогового года. (OCGA § 48-5-40)

(OCGA § 48-5-40)

LGS-Усадьба

— Заявка на освобождение усадьбы

Чтобы получить освобождение от приусадебного участка:

- Человек должен фактически занимать дом, и дом считается его законным местом жительства для всех целей.

- Лицам, находящимся вдали от дома по состоянию здоровья, не будет отказано в освобождении от уплаты налога на усадьбу. Член семьи или друг может уведомить об этом налогового инспектора или налогового инспектора, и будет предоставлено освобождение от налога на усадьбу.(OCGA § 48-5-40)

Когда и где подавать заявление об освобождении от уплаты налога на усадьбу

Декларации по налогу на имущество должны быть поданы до 1 апреля Заявки на участие в программе Homestead, поданные после 1 апреля, не будут удовлетворены до следующего календарного года. (OCGA § 48-5-45)

Неподача заявки в установленный срок приведет к потере освобождения на этот год. (OCGA § 48-5-45)

(OCGA § 48-5-45)

Заявки на приусадебные участки подаются в налоговые органы вашего округа Получить усадьбу за текущий налоговый год Домовладелец может подать заявление на освобождение усадьбы для своего дома и земли в любое время в течение предыдущего года до истечения срока подачи деклараций. Чтобы получить освобождение от налога на недвижимость в текущем налоговом году, домовладелец должен владеть недвижимостью на 1 января и подать заявление на получение усадьбы до той же даты, когда в округе должны быть представлены декларации по налогу на недвижимость. Штат Джорджия предлагает освобождение от приусадебных участков всем соответствующим домовладельцам.В некоторых графствах они увеличили суммы освобождения своих усадеб в соответствии с местным законодательством сверх сумм, предлагаемых государством. Конституция Джорджии позволяет округам вводить исключения для местных приусадебных участков. Ряд округов ввели исключение, которое заморозит оценку имущества по оценке базового года до тех пор, пока домовладелец проживает в собственности. Даже если стоимость недвижимости продолжает расти, налоги домовладельцев будут основываться на оценке базового года. Это освобождение может относиться к окружным налогам, школьным налогам и/или муниципальным налогам, а в некоторых округах могут применяться ограничения по возрасту и доходу. Домовладельцы должны связаться с округом для получения подробной информации об этом освобождении в их округе. Следующие округа внедрили этот тип освобождения: Болдуин Эффингем McIntosh Штат предлагает налогоплательщикам, отвечающим требованиям, освобождение от уплаты основных налогов на недвижимость, но ваш округ может предложить более льготные льготы. Налоги на недвижимость в Грузии Формы налога на имущество Покупка дома для вашего ребенка не должна сдерживать его развитие, наносить ущерб вашим отношениям с ним или наносить ущерб вашему собственному капиталу. «Покупка дома для вашего ребенка может принести много пользы, — говорит Нэнси Херманн, региональный трастовый управляющий U.S. Bank Wealth Management. «Это может помочь им развить большее чувство ответственности, а для вас может диверсифицировать портфель». Ниже приведены четыре причины, по которым это может быть хорошей идеей. Для многих состоятельных семей стоимость дома обычно не является проблемой. Однако может возникнуть конфликт в том, как этот тип покупки сочетается с вашими ценностями.Помогает ли дом вашему ребенку развить характер или привить зависимость? Германн говорит, что при правильном обращении это может быть положительным ходом. «Если вы сделаете еще один шаг в инвестировании в своего ребенка, купив дом, вы можете создать у него чувство ответственности, потребовав от него платить арендную плату или коммунальные услуги, чтобы научить его управлять домашним хозяйством и нести ответственность», — говорит она. Поскольку потребности членов вашей семьи со временем меняются, заранее договоритесь об основных правилах, чтобы избежать конфликтов в будущем.Например, подумайте о том, чтобы составить договор аренды для вашего ребенка, чтобы убедиться, что все обязанности и домашние соглашения юридически зарегистрированы и соблюдаются, и подумайте о последствиях, если они не будут соблюдаться. Вы также можете сделать дом настоящим подарком. Это может быть аванс на наследство ребенка, что позволит вам воспользоваться текущим освобождением от уплаты федерального налога на подарки и имущество. «Покупка дома для вашего ребенка может помочь ему развить большее чувство ответственности, а для вас это может диверсифицировать портфолио». В настоящее время каждый родитель может подарить ребенку сумму до 11,7 млн долларов в соответствии с пожизненным освобождением от налога на дарение до того, как средства будут подлежать федеральному налогообложению. Поскольку налоговые правила могут быть изменены, вам следует проконсультироваться со своим налоговым консультантом, прежде чем делать подарок, и рассмотреть вопрос о применимых государственных налогах на недвижимость. Если ваш ребенок изо всех сил пытается встать на ноги в финансовом отношении или ему нужно жилье во время учебы в колледже или аспирантуре, вы можете рассмотреть возможность покупки недвижимости и позволить ему жить там бесплатно, говорит Германн. После того, как ваш ребенок уедет, вы можете рассмотреть возможность сохранения собственности и воспользоваться потенциальной долгосрочной выгодой и возможностями получения дохода от аренды. Если вы сдаете недвижимость в аренду, вы не только получаете поток (налогооблагаемого) дохода, но также можете вычесть такие расходы, как ремонт, проценты по ипотеке, коммунальные услуги и амортизацию.Но помните, когда вы продаете недвижимость, занимаемую арендатором, у вас меньше шансов претендовать на освобождение от налога на прирост капитала. У вас также есть еще один вариант инвестирования в вашего ребенка: вместо того, чтобы покупать дом на ваше имя для вашего ребенка, вы можете купить его через семейный траст, при этом родители и ребенок будут назначены совместными бенефициарами. Это можно сделать несколькими способами: «Варианты доверительного управления могут быть полезны в ситуациях, когда трастовые активы доступны для этой цели, а ребенок не имеет права на обычную ипотеку», — говорит Германн. Другим вариантом является квалифицированный личный доверительный фонд (QPRT). Это включает в себя передачу или дарение дома в доверительное управление на ограниченный срок, и ваш ребенок станет владельцем дома после истечения срока действия QPRT. «QPRT снижает налоги на передачу по сравнению с прямым подарком, — говорит Германн. Если вы используете QPRT, у вас есть возможность арендовать дом обратно у ребенка (если он больше там не живет), когда он получит дом в конце срока доверительного управления.Затем вы можете жить в доме и сдавать его в аренду по справедливой рыночной стоимости. Обсуждение деталей вашего QPRT до истечения срока доверительного управления в идеале должно предотвратить любые недоразумения между вами и вашим ребенком. В целом, если вы рассматриваете покупку дома для своего ребенка в качестве инвестиции, важно мыслить в целом, как в финансовом, так и в личном плане. Ваши инвестиции должны работать в финансовом отношении в рамках ограничений вашего портфеля, но они также должны отвечать интересам вашего ребенка и вашим отношениям с ним. Чтобы понять последствия налоговых льгот, The Times собрала записи о недвижимости за десятилетие из 13 округов вдоль побережья Калифорнии, где жилищные проблемы штата стоят наиболее остро, а цены на недвижимость, как правило, самые высокие. Эти записи сравнивались с данными публичных оценщиков, предоставленными Zillow. Вдоль и по побережью унаследованные дома сгруппированы в районах с более высокой стоимостью недвижимости, от богатого района Хиллсборо в районе залива до прибрежной Санта-Барбары. Анклавы для отдыха являются наиболее популярными местами для наследников, использующих дома своих родителей в качестве инвестиций. Владельцы не менее пяти объектов, сдаваемых в краткосрочную аренду, получают льготу по налогу на наследство в пределах пяти кварталов Бич Драйв только на побережье округа Санта-Крус. Та же тенденция сохраняется и в богатых районах округа Лос-Анджелес. Согласно анализу The Times, в Малибу, Голливудских холмах и Плайя-дель-Рей более 80% владельцев сообщают, что унаследованная ими собственность не является их основным местом жительства. Семьи, владеющие собственностью дольше всех, также с большей вероятностью будут сдавать дома в аренду или использовать их в качестве второго жилья, как показывают записи. БОЛЬШЕ: Унаследованные свойства: Как мы сообщали историю » Налоговые льготы, предоставляемые нынешним семьям домовладельцев, контрастируют с более высокими налогами, с которыми сталкиваются многие новоприбывшие. В прошлом году у детей Бриджеса был налоговый счет в размере 5700 долларов за их дом в Малибу, который теперь оценивается Zillow в 6,8 миллиона долларов. Если бы кто-то купил дом по такой цене сегодня, он бы ежегодно платил более 76 000 долларов в виде налогов на недвижимость. Более высокие налоги на собственность, переходящую из рук в руки, оказали серьезное влияние, особенно на калифорнийцев со средним и низким доходом, пытающихся выйти на рынок. Цены на жилье в Калифорнии приблизились к рекордно высокому уровню: медианная стоимость составляет 539 800 долларов, а ежемесячная арендная плата за две спальни составляет в среднем 2400 долларов. «История Калифорнии в 2018 году — это стремительный рост неравенства», — сказал член законодательного собрания Дэвид Чиу, демократ из Сан-Франциско, который возглавляет жилищный комитет Ассамблеи. Льгота по налогу на наследство, продолжил он, «усугубила это неравенство и символизирует это неравенство.Идея американской мечты о том, что обычные люди могут ее реализовать, полностью утрачивает силу, когда имущие получают больше, а у неимущих нет шансов извлечь выгоду из непредвиденных доходов от инвестиций в недвижимость». В конце 1970-х годов стоимость недвижимости в Калифорнии росла, как и связанные с ней налоги на недвижимость. Пожилые домовладельцы забеспокоились. Они опасались, что налоги станут настолько высокими, что они не смогут оплачивать свои счета, что вынудит их продать свои дома. Эти опасения привели к принятию Предложения 13 в 1978 году, революционизировавшему государственную систему налогообложения собственности. Инициатива ограничивает налоги на недвижимость до 1% от налогооблагаемой стоимости дома, которая зависит от года покупки дома. Это также ограничивает, насколько эта налогооблагаемая стоимость может увеличиваться каждый год, даже если рыночная стоимость дома на самом деле увеличивается намного больше. После продажи дома счета по налогу на имущество пересчитываются для нового владельца на основе новой покупной цены. Таким образом, чем дольше кто-то владеет своим домом, тем ниже его налоги на недвижимость в процентах от фактической рыночной стоимости дома. Льгота по налогу на наследство, известная как Предложение 58, добавила новый поворот.Это гарантировало, что передача дома от родителя к ребенку не рассматривалась как продажа собственности. Вместо этого он позволяет наследникам первоначального владельца наследовать более низкий счет налога на имущество. Вот почему дом Бриджеса до сих пор облагается налогом на имущество в зависимости от его стоимости в 1970-х годах, а не от стоимости, когда дети унаследовали его в 2009 году. Льгота по налогу на наследство позволяет родителям предоставлять основное место жительства своим детям, пасынкам, усыновленным детям, зятьям или невесткам, не вызывая переоценки, независимо от того, сколько стоит дом.Родители также могут передавать свой бизнес, фермы, вторые дома и объекты, сдаваемые в аренду, при условии, что общая оценочная стоимость составляет менее 1 миллиона долларов, что очень часто встречается в случае недвижимости, которой владели долгое время. Ханниган сказал, что он написал льготу по налогу на наследство как способ уравнять правила игры для семей, независимо от дохода. Члена законодательного собрания беспокоило то, что в соответствии с Предложением 13 компании могут навсегда поддерживать низкий налог на недвижимость в своих зданиях, даже если руководство — по сути, владельцы компании — со временем менялись.Семьи тоже были своего рода корпорацией, и к ним следует относиться так же, писал он в июньской 1985 г. «Именно семейная экономическая единица сделала эту страну финансовой сверхдержавой, какой она является сегодня», — написал Ханниган в меморандуме. Законодательное собрание единогласно поддержало вынесение Предложения 58 на голосование в 1986 году. Оно было принято более чем 75% голосов. Закон выделяет Калифорнию. По данным Линкольнского института земельной политики, аналитического центра из Массачусетса, изучающего земельное налогообложение, ни один другой штат не предоставляет подобных льгот по налогу на имущество для детей домовладельцев. В то время, сказал Ханниган, он и другие законодатели не рассматривали долгосрочные последствия Предложения 58. Законодательное собрание, по его словам, просто реагировало на антиналоговый политический пыл Калифорнии. «Мы не применяли правильную налоговую политику, — сказал Ханниган. судьи Верховного суда США чувствовали то же самое. В 1992 году суд заслушал жалобу на широкую политику налогообложения собственности, созданную Предложением 13. «Льгота у них одинаковая и не такие уж они и пожилые, как я понимаю. Они просто своего рода дворянство в Калифорнии», — сказал Блэкмун, вызвав смех в зале суда. «Они наследуют эту налоговую льготу, и она передается из поколения в поколение». Тем не менее, суд в конечном итоге вынес решение в пользу Предложения 13. Он решил, что уникальная структура налога на имущество штата является его прерогативой и что она может оправдать налоговую льготу на наследство на основании поддержки непрерывности соседства.Но в своем особом мнении судья Джон Пол Стивенс назвал пособие по наследству одним из самых несправедливых положений в системе Калифорнии. Налоговая льгота, писал Стивенс, «устанавливает привилегию средневекового характера: к двум семьям с одинаковыми потребностями и равными ресурсами относятся по-разному исключительно из-за их разного наследия». С тех пор было мало публичных дебатов по поводу льготы по налогу на наследство. В 1996 году избиратели распространили те же льготы на внуков владельцев собственности, положение редко используется, поскольку требует, чтобы оба родителя нового владельца умерли.Тем не менее, льгота по налогу на наследство оказалась дороже, чем предполагалось. В отчете также указано, что около 650 000 владельцев собственности в Калифорнии получили льготу по налогу на наследство за последнее десятилетие, или один из каждых 20 случаев перехода собственности из рук в руки. Некоторые из тех, кто получил пособие, не являются частью калифорнийской элиты и просто рассматривают это как способ гарантировать, что собственность останется в их семье. Родители Боба Флэшера купили дом на берегу Русской реки в округе Сонома в начале 1970-х менее чем за 30 000 долларов. Пять лет назад Флэшер, 73-летний смотритель парка на пенсии, живущий в Беркли, унаследовал это имущество.Он заменил крышу, палубу и панорамные окна. Чтобы возместить стоимость улучшений, Флашер недавно выставил недвижимость на рынок аренды за 3000 долларов в месяц, что быстро покрыло бы 2500 долларов, которые он должен ежегодно выплачивать по налогу на недвижимость. Zillow теперь оценивает дом в 744 000 долларов. «Если бы нам пришлось повысить налог на недвижимость, нам пришлось бы ее продать», — сказал Флэшер. «У людей нет тысяч и тысяч долларов на руках, чтобы заплатить эти повышения». Два брата Флэшера унаследовали более низкие налоги на недвижимость своих родителей на два других дома в Беркли и Севастополе. Флэшер сказал, что был бы готов платить больше налогов, но утверждал, что вместо этого государство должно иметь более высокие налоги на корпорации. И не все льготы по налогу на наследство идут детям, сдающим в аренду родительские дома. Демократический член палаты представителей Брэд Шерман живет в доме в Нортридже, который его мать передала ему четыре года назад после того, как она переехала в отдельное жилое помещение. По словам Шерман, для нее было важно сохранить имущество в семье, пока она жива.Она отдала ему дом после того, как обнаружила, что может сделать это без уплаты налогов. «Вряд ли это налоговая уловка, — сказал Шерман. Другие говорят, что льгота по налогу на наследство созрела для пересмотра. Согласно исследованию, цитируемому законодательным аналитиком, дети домовладельцев более богаты и имеют больше финансовых преимуществ, чем дети арендаторов. Унаследованные дома с большей вероятностью имеют погашенные ипотечные кредиты и позволяют детям использовать капитал дома для получения кредитов. Кроме того, белые домохозяйства в Калифорнии владеют домами по гораздо более высокой цене, чем семьи чернокожих и латиноамериканцев. Ситуация ставит новых домовладельцев в невыгодное положение. Джеймс Каннингем, 35 лет, и Хизер Мэтисен, 34 года, должны были использовать свои пенсионные планы 401 (k), чтобы внести первоначальный взнос за дом с четырьмя спальнями за 350 000 долларов, который они купили в Ланкастере, в высокогорной пустыне на окраине округа Лос-Анджелес. . Каннингем, инженер, и Матисен, художник по костюмам, родили первенца, Хьюго, незадолго до того, как прошлой осенью купили дом. Первый ежегодный счет пары за налог на недвижимость составил 4800 долларов. Для сравнения, в прошлом году семья Бриджес заплатила 5700 долларов за свой дом, который стоит почти в 20 раз больше. «Очень неприятно чувствовать, что некоторые люди могут следовать правилам и получать невероятные преимущества, в то время как мы следуем правилам и просто пытаемся жить», — сказал Каннингем. Перспективы изменения льготы по налогу на наследство могут зависеть от более широких усилий по пересмотру государственной системы налогообложения собственности.Калифорнийская ассоциация риелторов, влиятельная группа интересов, хочет сократить программу, чтобы ее можно было использовать только для детей, которые живут в домах своих родителей. Однако они сделают это только в рамках более крупной меры, которая также расширит другие налоговые льготы Предложения 13. Чиу, депутат от Сан-Франциско, хочет отменить льготу по налогу на наследство. Но он обеспокоен тем, что из-за его связи с Предложением 13, которое поддерживают почти две трети вероятных избирателей Калифорнии, сделать это будет сложно с политической точки зрения.Попытки ограничить действие Предложения 13 за последние четыре десятилетия по большей части не увенчались успехом. Coupal, Ассоциация налогоплательщиков Говарда Джарвиса. Президент сказал, что льгота по налогу на наследство обеспечивает политические льготы. Тем не менее, Купал сказал, что, по его мнению, избиратели не собирались предоставлять такие широкие налоговые льготы, как они это сделали, когда принимали закон 1986 года. «Средний избиратель, вероятно, не имел в виду, что [детям] передается многомиллионная собственность, которую они могли бы использовать в качестве приносящей доход собственности, а затем жить за пределами штата», — сказал Купал. Но, добавил он, эти первые домовладельцы просто получают вознаграждение за свои разумные инвестиции. «Это как если бы кто-то инвестировал в биткойн», — сказал он. «Кто-то вложил 500 долларов в биткойн, сегодня он стоит 2 миллиона долларов. Хорошо для них. Что касается взрослых детей, унаследовавших старую дорогостоящую собственность, и их налоговых льгот? Coupal говорит, что это «удача гена. [email protected] | @dillonliam [email protected] | @bposton Адвокат Джон Л. Робертс Пожизненное или совместное владение может работать для некоторых людей, которые хотят избежать завещания. Но не подписывайте акт о передаче вашего дома, если вы не видите проблем, которые передача может вызвать у вас и вашей семьи.Подумайте о рисках, связанных с пожизненным имуществом и совместной собственностью, прежде чем принять решение: Исключение основного места жительства — важная налоговая льгота, доступная для домовладельцев. Убедитесь, что вы понимаете, как работает исключение, прежде чем передавать дом члену семьи. Супруги потеряли свое основное место жительства Исключение подоходного налога . Программа Medicaid имеет 5-летний период ретроспективного анализа. За некоторыми исключениями, передача дома будет считаться дисквалификацией, если вы подадите заявление на получение страхового покрытия дома престарелых в течение 5 лет после передачи дома. Вдова лишилась права на страхование дома престарелых Medicaid. Если бы вдова в этом конкретном примере получила профессиональный совет, она могла бы узнать о правилах Medicaid, позволяющих ребенку, осуществляющему уход, получить право собственности на родительский дом, если родитель переезжает из дома прямо в дом престарелых. Взрослый ребенок проживал в ее дом более двух лет, и заботился о ней. Но акт о пожизненном наследстве отменил исключение для опекуна. Если вы передаете совместную собственность или оставшуюся долю в вашем доме своему ребенку или другому члену семьи, ваш дом подвергается финансовым проблемам, залогам и кредиторам всех Совладельцев. Вдова оплачивает банкротство своего сына. Если мама передает право собственности на свой дом своему ребенку, и ребенок должен развестись, дом мамы является предметом бракоразводного процесса, потому что ребенок является собственником дома. Супруги должны были расторгнуть договор о пожизненном имуществе и вернуть свой дом от своего ребенка. Пара передала свой дом взрослому ребенку, сохранив за собой пожизненное имущество. Спустя годы ребенок попал в серьезную аварию, стал инвалидом и нуждался в страховке Medicaid. Ребенок должен был вернуть дом родителям. Документ о пожизненном наследовании вынуждает семью завещать наследство умершего ребенка. Вдова передала право собственности на свой дом своим детям, сохранив за собой пожизненное имущество. Спустя годы у одного из детей была диагностирована неизлечимая болезнь, и он умер. Дом вдовы теперь частично принадлежал имуществу умершего ребенка.Единственный способ продать или передать его — это судебное дело о завещании имущества ребенка. Люди обычно передают права собственности на свои дома с мыслью, что они проживут там всю оставшуюся жизнь. Иногда люди меняют свое мнение и понимают, что они предпочли бы жить в другом месте, менее дорогом, новом, с более теплым климатом, ближе к друзьям или где-то еще.Если ребенок отказывается вернуть вам право собственности, вы находитесь во власти ребенка. Ссылка на заключение эксперта-свидетеля по делу Верховного суда округа Хэмпден. Ребенок требует деньги за освобождение родительского дома. Супружеская пара передала право собственности на свой дом своим детям, сохранив за собой пожизненное имущество. Спустя годы один из детей попал в тюрьму. Родители хотели, чтобы им вернули право собственности на их дом.Ребенок настоял на том, чтобы его родители заплатили ему за то, чтобы он подписал акт о возвращении их дома. Передача дома или любого другого имущества в совместную собственность Life Estate отказывается от контроля . Вы отказываетесь от права делать со своим домом все, что хотите. Вы должны разделить управление активом с другими людьми, которые владеют домом. Всегда консультируйтесь со специалистом, который может объяснить риски и понять ваши интересы, прежде чем назначать бенефициаров, изменять права собственности или передавать права собственности детям, родственникам или другим лицам.Позвоните мне, чтобы записаться на образовательную встречу: (413) 567-5600. Совместная собственность может привести к серьезным налоговым последствиям и может привести к тому, что все имущество будет передано кредиторам любого из совладельцев. Рассмотрите альтернативы, которые могут дать вам гибкость и защиту, которые вы хотите для вашего здоровья, вашего дома и ваших сбережений: Налоговый кодекс Раздел 11. Нет никаких конкретных условий для общего освобождения от усадьбы, за исключением того, что владелец имеет долю собственности в собственности и использует собственность в качестве основного места жительства владельца.Заявитель должен указать, что он или она не претендует на освобождение от уплаты налогов в отношении другой усадьбы в Техасе или за его пределами. Имущество наследника — это имущество, принадлежащее одному или нескольким лицам, где по крайней мере один владелец претендует на имущество как на жилую усадьбу, и имущество было приобретено по завещанию, передаче по акту о смерти или по завещанию. Наследник владельца собственности, не указанный конкретно в качестве владельца жилой усадьбы в акте или другом зарегистрированном документе в округе, где находится недвижимость, должен предоставить окружному оценочному округу: Каждый наследник-собственник, занимающий недвижимость в качестве основного места жительства, кроме заявителя, должен предоставить письменные показания, разрешающие подачу этого заявления. Владелец может зарегистрировать свою заинтересованность в имуществе наследника в округе, где находится имущество, у местного клерка округа. Кандидаты могут найти список лиц и организаций, которые могут предоставлять бесплатную или льготную юридическую помощь в Коллегии адвокатов штата Техас, по адресу https://www.texasbar.com/. Для лиц в возрасте 65 лет и старше или инвалидов раздел 11.13(c) Налогового кодекса требует, чтобы школьные округа предлагали дополнительное освобождение от налога на жилую усадьбу в размере 10 000 долларов США, а раздел 11.13(d) Налогового кодекса позволяет любой налоговой единице принимать решение на местном уровне о предоставлении отдельной усадьбы. освобождение. Это освобождение от местных опционов не может быть меньше 3000 долларов США. Чтобы иметь право на освобождение от местного опциона в возрасте 65 лет и старше, владелец должен быть в возрасте 65 лет или старше и проживать в доме.Если домовладелец в возрасте 65 лет или старше умирает, переживший супруг может продолжать получать освобождение от местного опциона, если переживший супруг на момент смерти находится в возрасте 55 лет или старше, живет в доме и владеет им и подает заявление на освобождение. Инвалид должен соответствовать определению инвалида для получения страховых пособий по инвалидности в соответствии с Федеральным законом о страховании по старости, в связи с потерей кормильца и инвалидностью. Правомочный инвалид в возрасте 65 лет и старше может получить оба освобождения в один и тот же год, но не от одних и тех же налоговых единиц.Свяжитесь с отделом оценки для получения дополнительной информации. Раздел 11.22 Налогового кодекса предусматривает частичное освобождение от любого имущества, принадлежащего ветеранам-инвалидам и пережившим супругам, а также детям умерших ветеранов-инвалидов, а раздел 11.132 Налогового кодекса предоставляет частичное освобождение от проживания в усадьбах, подаренных ветеранам-инвалидам благотворительными организациями, которое также распространяется на оставшихся в живых супругов. кто не вступал в повторный брак. Размер освобождения определяется в зависимости от процента инвалидности, связанной со службой. Раздел 11.131 Налогового кодекса дает ветерану-инвалиду, который получает 100-процентную компенсацию по инвалидности из-за инвалидности, связанной со службой, и рейтингом 100-процентной инвалидности или индивидуальной нетрудоспособности, полное освобождение от налога на имущество в усадьбе, где проживает ветеран. Это освобождение распространяется на пережившего супруга, состоявшего в браке с ветераном-инвалидом, который имел или имел бы право на это освобождение, если бы оно действовало на момент смерти ветерана, при условии, что: Раздел 11.133 Налогового кодекса дает пережившему супругу военнослужащего США, погибшего в бою, право на полное освобождение от налога на имущество в отношении его или ее усадьбы, если оставшийся в живых супруг не вступал в повторный брак после смерти военнослужащего. Руководство Контролера по освобождению от использования устройств, работающих на солнечной и ветровой энергии (PDF) , помогает местным чиновникам в администрировании освобождения от использования солнечных и ветряных устройств и публикуется Контролером государственных счетов Техаса в соответствии с требованиями Раздела 11 Налогового кодекса. .27. Заявкой на это освобождение является форма 50-123 «Заявка на освобождение для устройств, работающих на солнечной или ветровой энергии» (PDF). Закон Техаса допускает ряд исключений для благотворительных организаций и предприятий. Пожалуйста, обратитесь к публикации финансового контролера Освобождение от налога на имущество штата Техас (PDF) для получения дополнительной информации об этих освобождениях. Для большинства этих исключений предусмотрены специальные формы заявлений, которые можно найти по ссылке на формы исключений в поле выше.

Исключения, предлагаемые штатом и округами Как правило, льготы, предлагаемые округом, более выгодны домовладельцу.

Как правило, льготы, предлагаемые округом, более выгодны домовладельцу.

Освобождение приусадебных участков, предлагаемое штатом .Доход от пенсионных источников, пенсий и доходов по инвалидности исключается до максимальной суммы, разрешенной для выплаты физическому лицу и его супруге в соответствии с федеральным законом о социальном обеспечении. Максимальное пособие по социальному обеспечению на 2019 год составляет 68 664 долларов США. Владелец должен уведомить окружного налогового комиссара, если по какой-либо причине он больше не соответствует требованиям для этого освобождения. (OCGA § 48-5-47)

.Доход от пенсионных источников, пенсий и доходов по инвалидности исключается до максимальной суммы, разрешенной для выплаты физическому лицу и его супруге в соответствии с федеральным законом о социальном обеспечении. Максимальное пособие по социальному обеспечению на 2019 год составляет 68 664 долларов США. Владелец должен уведомить окружного налогового комиссара, если по какой-либо причине он больше не соответствует требованиям для этого освобождения. (OCGA § 48-5-47) Владелец должен уведомить окружного налогового комиссара, если по какой-либо причине он больше не соответствует требованиям для этого освобождения. Это освобождение не может превышать 10 000 долларов США от оценочной стоимости усадьбы. (OCGA §48-5-52)

Владелец должен уведомить окружного налогового комиссара, если по какой-либо причине он больше не соответствует требованиям для этого освобождения. Это освобождение не может превышать 10 000 долларов США от оценочной стоимости усадьбы. (OCGA §48-5-52) Дополнительная сумма определяется в соответствии с индексной ставкой, установленной министром по делам ветеранов США. Сумма на 2019 год – 85 645 долларов США. Стоимость имущества, превышающая это освобождение, по-прежнему подлежит налогообложению. Это освобождение распространяется на оставшихся в живых супругов или несовершеннолетних детей, не состоящих в браке, до тех пор, пока они продолжают занимать дом в качестве места жительства. (OCGA § 48-5-48)

Дополнительная сумма определяется в соответствии с индексной ставкой, установленной министром по делам ветеранов США. Сумма на 2019 год – 85 645 долларов США. Стоимость имущества, превышающая это освобождение, по-прежнему подлежит налогообложению. Это освобождение распространяется на оставшихся в живых супругов или несовершеннолетних детей, не состоящих в браке, до тех пор, пока они продолжают занимать дом в качестве места жительства. (OCGA § 48-5-48) 1)

1)

Освобождение от замораживания оценки усадьбы В некоторых округах закон может разрешать ежегодное увеличение стоимости базового года на определенный процент.

В некоторых округах закон может разрешать ежегодное увеличение стоимости базового года на определенный процент.

Барроу

Кэмден

Кэрролл

Чатем

Сити оф Атланта

Чероки

Кларк

Кобб

Дейд

ДеКалб

Дуглас

Фэннин

Флойд

Форсайт

Фултон

Гилмер

Глинн

Грин

Гвиннетт

Хабершем

Генри

Либерти

Meriwether

Murray

Muscogee

Oconee

Pierce

Putnam

Toombs

Towns

Walton

Ware

White

Контакт Заявления подаются в налоговую инспекцию вашего округа

Независимо от того, подаете ли вы заявку на освобождение от налога на имущество, предлагаемое штатом или округом, вам следует обратиться к налоговому инспектору или в офис налогового инспектора в вашем округе для получения дополнительной информации или разъяснений относительно права на освобождение от налога на имущество.

Независимо от того, подаете ли вы заявку на освобождение от налога на имущество, предлагаемое штатом или округом, вам следует обратиться к налоговому инспектору или в офис налогового инспектора в вашем округе для получения дополнительной информации или разъяснений относительно права на освобождение от налога на имущество. Подробнее о налоге на имущество

Зачем покупать дом для ребенка?

1. Инвестируйте в самодостаточность вашего ребенка.

Взятие залога с вашего ребенка может помочь вам удостовериться в том, что условия любой аренды или соглашения соблюдаются.

Взятие залога с вашего ребенка может помочь вам удостовериться в том, что условия любой аренды или соглашения соблюдаются. 2. Воспользуйтесь налогом на дарение.

3.Воспользуйтесь преимуществами повышения цен и дохода от аренды.

4. Сделайте покупку дома частью вашего общего плана недвижимости, что позволит сэкономить на налогах на недвижимость.

«Идея состоит в том, чтобы заморозить стоимость резиденции, когда она первоначально была внесена в траст, что, как мы надеемся, со временем приведет к значительной экономии налогов».

«Идея состоит в том, чтобы заморозить стоимость резиденции, когда она первоначально была внесена в траст, что, как мы надеемся, со временем приведет к значительной экономии налогов». Это оказалось очень прибыльным для элитной группы Целых 63% домов, получающих льготу по налогу на наследство в округе Лос-Анджелес, используются в качестве второго жилья или сдаваемой в аренду недвижимости, такой как вышеупомянутая недвижимость в Санта-Монике. (Брайан ван дер Брюг / Los Angeles Times) Бенефициарам льготы по налогу на наследство не обязательно жить в Калифорнии. Вышеуказанный дом в Санта-Монике принадлежит адвокату из Бока-Ратон, штат Флорида.(Брайан ван дер Брюг / Los Angeles Times)

Это оказалось очень прибыльным для элитной группы Целых 63% домов, получающих льготу по налогу на наследство в округе Лос-Анджелес, используются в качестве второго жилья или сдаваемой в аренду недвижимости, такой как вышеупомянутая недвижимость в Санта-Монике. (Брайан ван дер Брюг / Los Angeles Times) Бенефициарам льготы по налогу на наследство не обязательно жить в Калифорнии. Вышеуказанный дом в Санта-Монике принадлежит адвокату из Бока-Ратон, штат Флорида.(Брайан ван дер Брюг / Los Angeles Times) Местные органы власти упускают из виду более крупные налоговые платежи, которые поступали бы от этих дорогих домов. По данным The Times, районы Беверли-Хиллз и Манхэттен-Бич могли бы собрать дополнительно 7 млн долларов и 5,5 млн долларов соответственно в виде налоговых поступлений в прошлом году без пособия по наследству.

Местные органы власти упускают из виду более крупные налоговые платежи, которые поступали бы от этих дорогих домов. По данным The Times, районы Беверли-Хиллз и Манхэттен-Бич могли бы собрать дополнительно 7 млн долларов и 5,5 млн долларов соответственно в виде налоговых поступлений в прошлом году без пособия по наследству. Как выяснила The Times, в округе Лос-Анджелес три четверти наследников, родители которых владели домами на момент принятия Предложения 13 в 1978 году, не указали это имущество в качестве своего основного дома.

Как выяснила The Times, в округе Лос-Анджелес три четверти наследников, родители которых владели домами на момент принятия Предложения 13 в 1978 году, не указали это имущество в качестве своего основного дома. В штате самый высокий уровень бедности в стране, если учесть расходы на жилье, и 1,7 миллиона семей тратят более половины своего дохода на аренду жилья.

В штате самый высокий уровень бедности в стране, если учесть расходы на жилье, и 1,7 миллиона семей тратят более половины своего дохода на аренду жилья.

служебной записке своим коллегам-законодателям.

служебной записке своим коллегам-законодателям. Юристы, защищавшие его, утверждали, что государство пыталось защитить пожилых домовладельцев.Но во время устных прений судья Гарри Блэкмун задался вопросом, почему дети этих домовладельцев также получили налоговые льготы.

Юристы, защищавшие его, утверждали, что государство пыталось защитить пожилых домовладельцев.Но во время устных прений судья Гарри Блэкмун задался вопросом, почему дети этих домовладельцев также получили налоговые льготы.

Боб Флэшер, 73-летний смотритель парка на пенсии, унаследовал дом в округе Сонома пять лет назад. (Джош Эдельсон/For The Times) Боб Флэшер смотрит на Русскую реку с причала дома, который он унаследовал.(Джош Эдельсон/For The Times) Дом, который Боб Флэшер унаследовал в округе Сонома. Его родители приобрели недвижимость в начале 1970-х менее чем за 30 000 долларов. (Джош Эдельсон/For The Times)

Другие защитники программы утверждают, что налоги штата уже слишком высоки.

Другие защитники программы утверждают, что налоги штата уже слишком высоки.

Он утверждал, что те, кто хочет жить в домах своих родителей, содержать семейные фермы или хозяйственные магазины или унаследовать небольшие многоквартирные дома, не должны сталкиваться с огромными налогами на недвижимость после смерти своих родителей.

Он утверждал, что те, кто хочет жить в домах своих родителей, содержать семейные фермы или хозяйственные магазины или унаследовать небольшие многоквартирные дома, не должны сталкиваться с огромными налогами на недвижимость после смерти своих родителей.

Риски передачи вашего дома детям или членам семьи

Риски, которые вы должны учитывать ДО передачи права собственности на свой дом.

Передача основного места жительства может лишить вас права на частичное или полное освобождение от налога на прирост капитала при продаже места жительства и вызвать ненужные обязательства по уплате подоходного налога при продаже места жительства в будущем.Если вы потеряете исключение и семья решит продать дом при вашей жизни, вы можете столкнуться с налогом на прирост капитала с любой прибыли (прибыли) от продажи дома.

Передача основного места жительства может лишить вас права на частичное или полное освобождение от налога на прирост капитала при продаже места жительства и вызвать ненужные обязательства по уплате подоходного налога при продаже места жительства в будущем.Если вы потеряете исключение и семья решит продать дом при вашей жизни, вы можете столкнуться с налогом на прирост капитала с любой прибыли (прибыли) от продажи дома.

Риск №2: Стоимость дома считается против вас, если вы нуждаетесь в Medicaid для оплаты ухода в доме престарелых в течение 5 лет после перевода.

Мой отец и я обедали в его центре престарелых с парой, которая рассказала нам, как они не могут продать свой дом. Дом стоил в десять раз больше, чем они платили в 1950-х годах.Проблема была не в том, что никто не хотел покупать дом. Проблема была в подоходном налоге. Они сохранили пожизненное имущество, когда несколько лет назад передали дом своим детям, и это прекратило их основное освобождение от уплаты налога на проживание. Чтобы снова получить исключение, им придется вернуться в дом и прожить там 2 года. Теперь, если дом продается до их смерти, дети должны платить налог на прирост капитала с увеличенной стоимости.

Чтобы снова получить исключение, им придется вернуться в дом и прожить там 2 года. Теперь, если дом продается до их смерти, дети должны платить налог на прирост капитала с увеличенной стоимости.

Риск №3: Ваш ребенок или член семьи может обанкротиться.

Вдова и ее дети решили передать дом своим детям, сохранив за собой пожизненное имущество. Год спустя вдова переехала в дом престарелых, а еще через несколько месяцев ей понадобился дом престарелых. Переезд на дом лишил ее права на страховое покрытие Medicaid, которое ей было необходимо для оплаты дома престарелых.

Переезд на дом лишил ее права на страховое покрытие Medicaid, которое ей было необходимо для оплаты дома престарелых.

Риск №4: Ваш ребенок или член семьи может развестись.

Вдова передала право собственности на свой дом своему сыну, сохранив за собой пожизненное имущество.Спустя годы мать переехала в дом престарелых, и ей понадобился собственный капитал, чтобы платить за аренду. Когда пришло время продавать дом, земельные книги показали, что ее сын обанкротился. Чтобы восстановить право собственности на дом, конкурсный управляющий потребовал часть выручки от продажи дома для выплаты кредиторам сына,

Если вы передаете право собственности на свой дом ребенку или члену семьи, и они несут ответственность за серьезную аварию, на дом могут быть наложены залоговые права. Если страховка ребенка не покрывает ответственность, жертва может наложить залог и заставить продать дом.

Если страховка ребенка не покрывает ответственность, жертва может наложить залог и заставить продать дом.

Риск № 6: Ваш ребенок или член семьи может умереть раньше вас. Если вы передаете свой дом ребенку, а ребенок умирает, право собственности на дом становится частью имущества ребенка.Проблема еще более усложняется, если ребенок не имеет завещания и/или переходит с кредиторами или другими обязательствами.

Риск №7: Вы можете решить, что больше не хотите жить в доме, но ваш ребенок не отдаст вам дом обратно.

Риск №8: Вы можете решить, что хотите отремонтировать дом, чтобы продолжать жить здесь.  Они могут возражать или игнорировать ваши просьбы о ремонте и улучшениях. Этого риска можно избежать с помощью Траста, который требует, чтобы Доверительный управляющий защищал ваши интересы. Если дом передается в доверительное управление, доверительный управляющий должен следовать указаниям, которые вы пишете в документе о доверительном управлении. Доверительный управляющий несет фидуциарную обязанность защищать ваши интересы.

Они могут возражать или игнорировать ваши просьбы о ремонте и улучшениях. Этого риска можно избежать с помощью Траста, который требует, чтобы Доверительный управляющий защищал ваши интересы. Если дом передается в доверительное управление, доверительный управляющий должен следовать указаниям, которые вы пишете в документе о доверительном управлении. Доверительный управляющий несет фидуциарную обязанность защищать ваши интересы.

Отзывный фонд жизни

Безотзывный фонд

Caregiver Contract Освобождение от налога на имущество

13(b) требует, чтобы школьные округа предлагали освобождение в размере 25 000 долларов США в отношении приусадебных участков, а раздел 11.13(n) Налогового кодекса позволяет любой налоговой единице принять решение на местном уровне об освобождении от налога на отдельные приусадебные участки в размере до 20 процентов от оценочной стоимости имущества. Освобождение от местных опционов не может быть меньше 5000 долларов. Раздел 11.13(a) Налогового кодекса требует, чтобы округа, взимающие налоги с продажи фермы на рынок или налоги на борьбу с наводнениями, предлагали освобождение от налога на усадьбу в размере 3000 долларов США.

13(b) требует, чтобы школьные округа предлагали освобождение в размере 25 000 долларов США в отношении приусадебных участков, а раздел 11.13(n) Налогового кодекса позволяет любой налоговой единице принять решение на местном уровне об освобождении от налога на отдельные приусадебные участки в размере до 20 процентов от оценочной стоимости имущества. Освобождение от местных опционов не может быть меньше 5000 долларов. Раздел 11.13(a) Налогового кодекса требует, чтобы округа, взимающие налоги с продажи фермы на рынок или налоги на борьбу с наводнениями, предлагали освобождение от налога на усадьбу в размере 3000 долларов США.

Дополнительные ресурсы

Унаследованная резиденция Усадьба

Дополнительную информацию о сумме освобождения можно найти в FAQ — Освобождение ветеранов-инвалидов.

Дополнительную информацию о сумме освобождения можно найти в FAQ — Освобождение ветеранов-инвалидов.

Поиск по сайту

Поиск по сайту