Договор ипотеки квартиры. Образец и бланк 2022 года

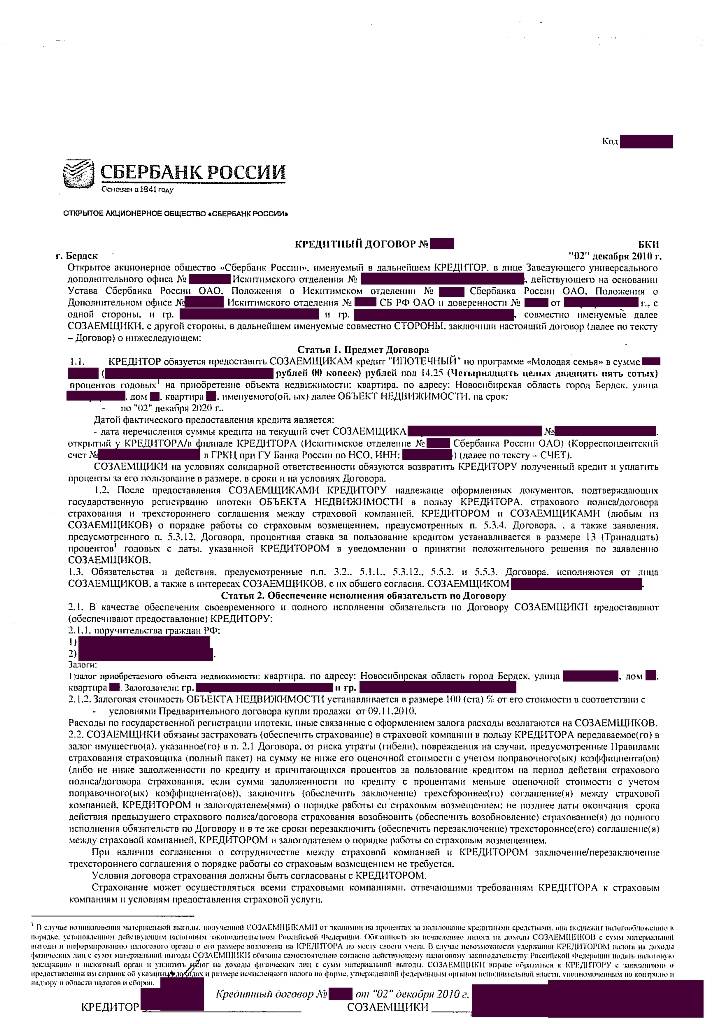

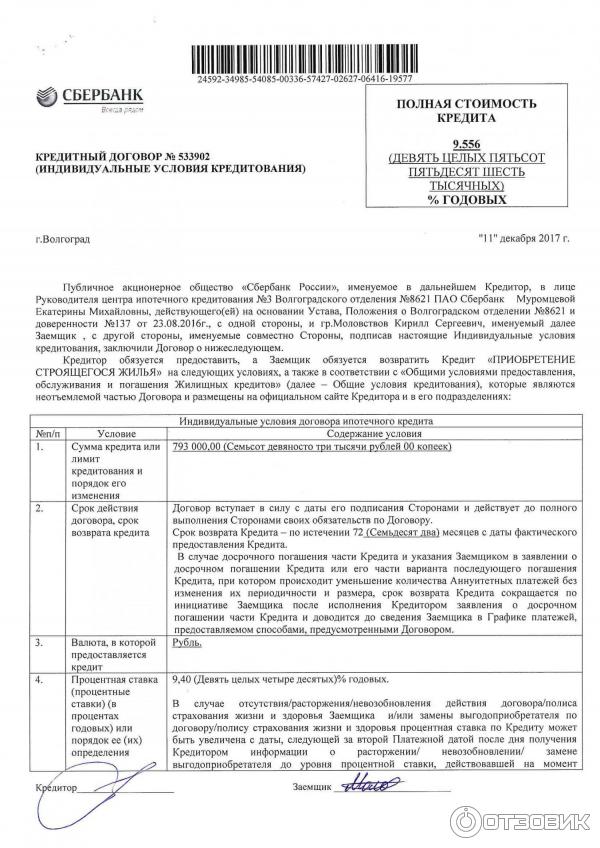

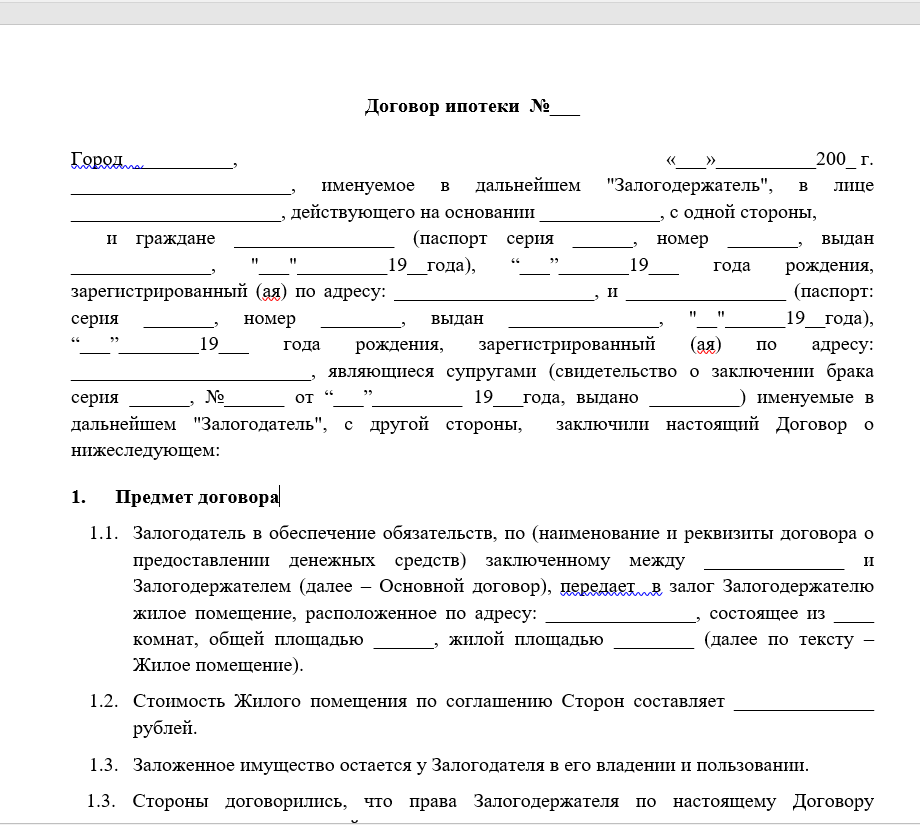

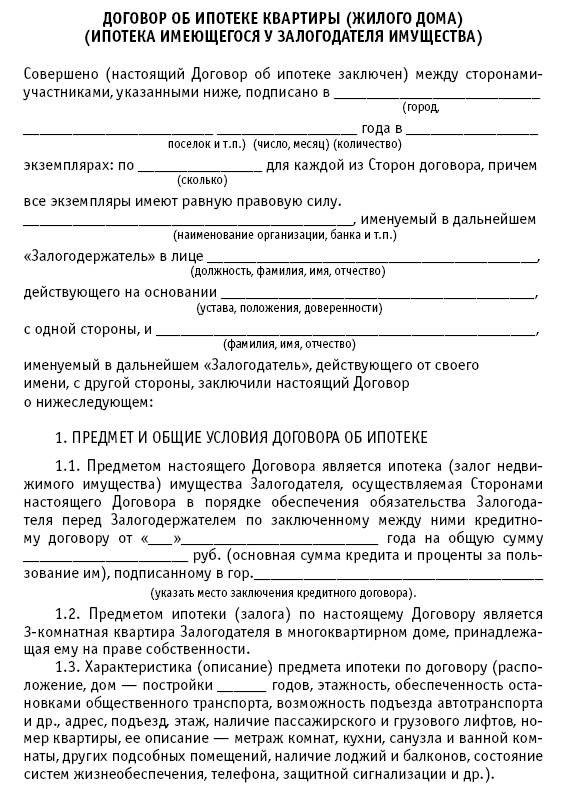

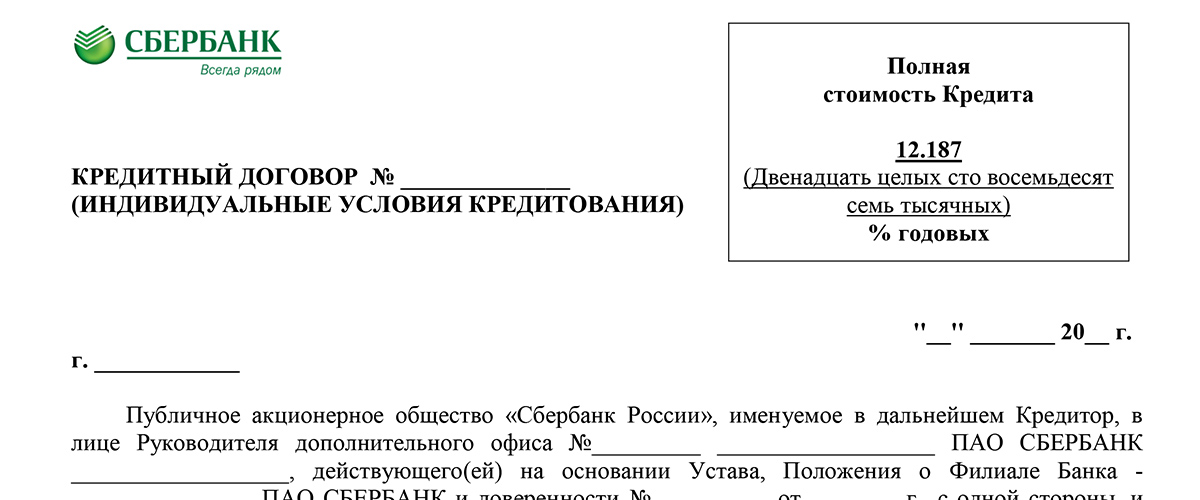

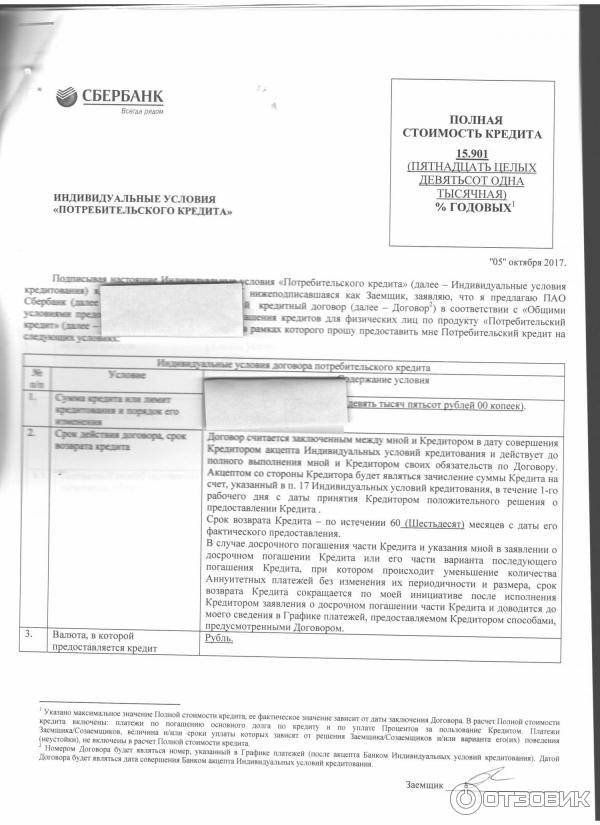

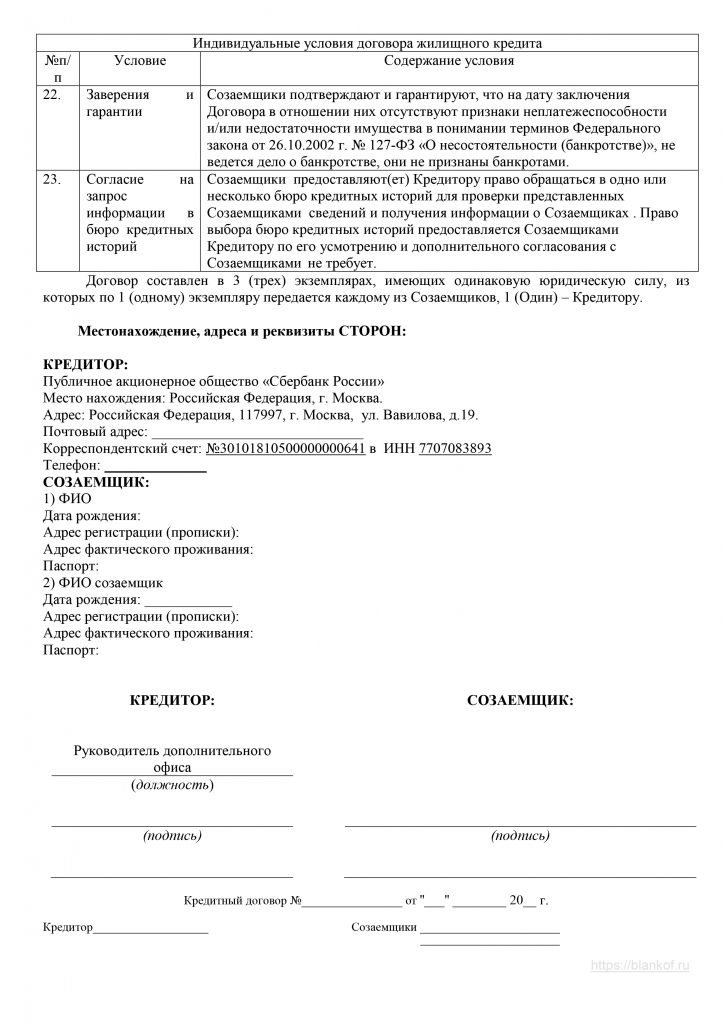

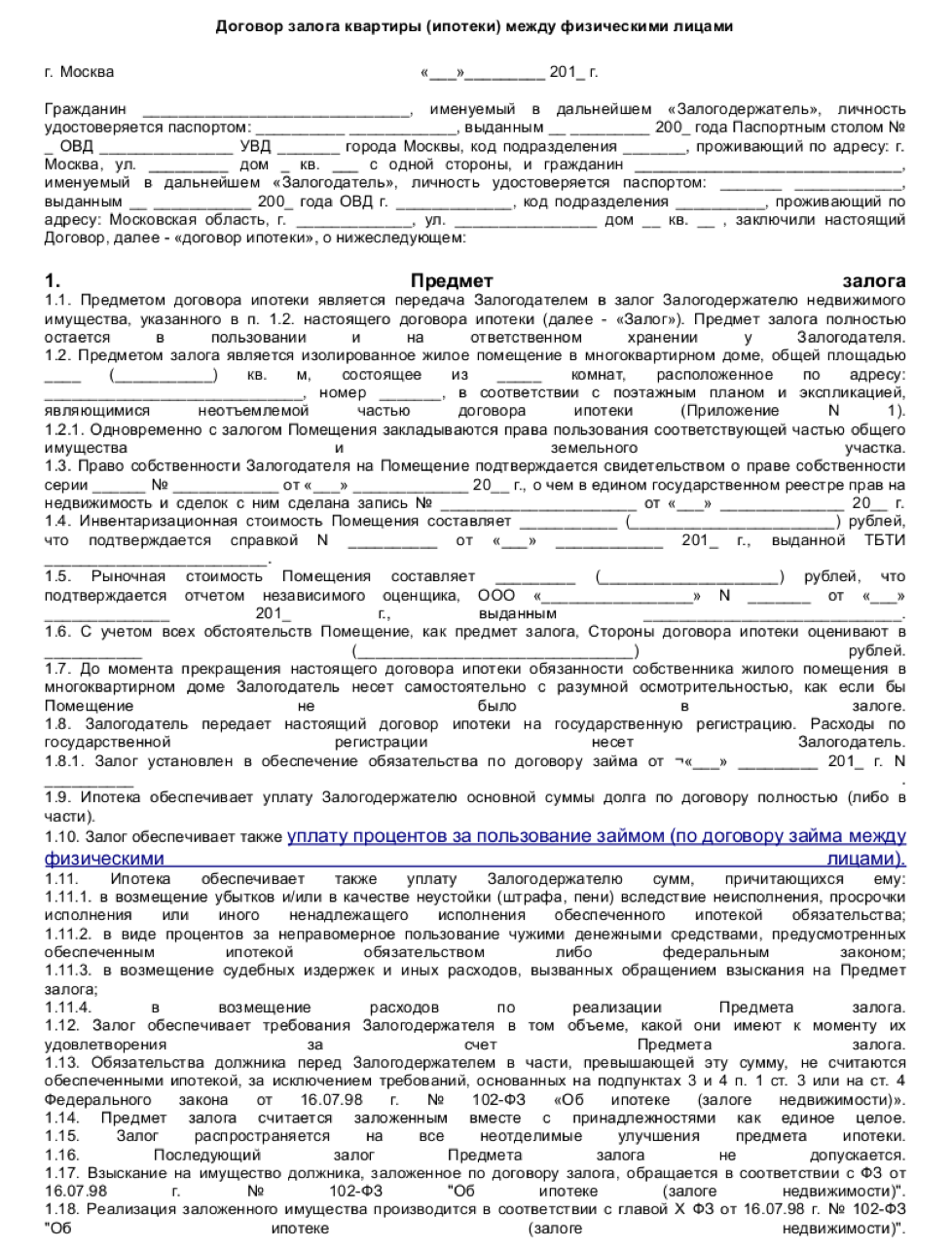

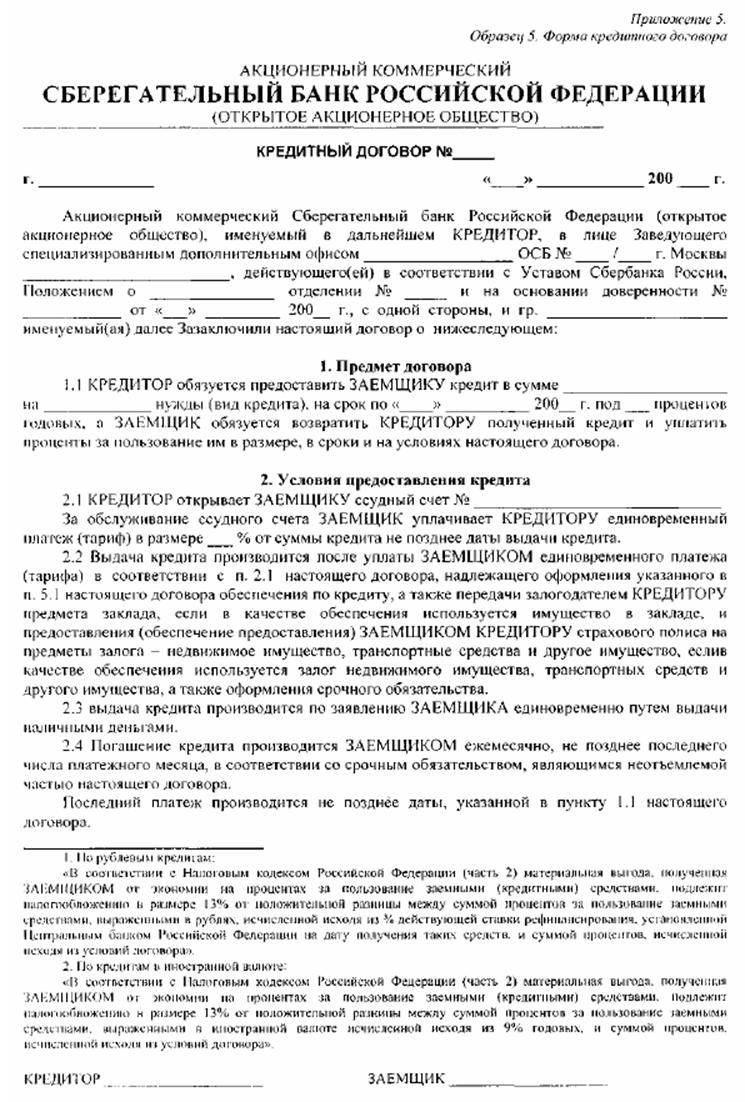

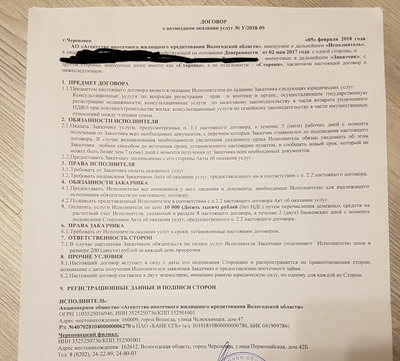

Несмотря на особенное название, ипотека – это самый обыкновенный кредит. Его отличие от других видов кредитов состоит не в самом кредитовании, а в способе обеспечения возвратности кредита. То есть любой договор ипотеки квартиры – это кредит, по которому в качестве залогового имущества выступает квартира.Файлы в .DOC:Бланк договора ипотеки квартирыОбразец договора ипотеки квартиры

Виды ипотеки

Ипотека не ограничивается квартирами. В качестве залога также могут выступать любые объекты недвижимости – дома, земельные участки, производственные объекты и т.д., то есть то, что неразрывно связано с определенным местом и не может быть перемещено.

Как правило, договор ипотеки квартиры ассоциируется с кредитом, выдаваемым на покупку квартиры. На самом деле это не так. Кредит может быть выдан на любые цели, но если по данному кредиту в качестве залога будет выступать квартира, то и кредит будет называться ипотечным.

О чем договор

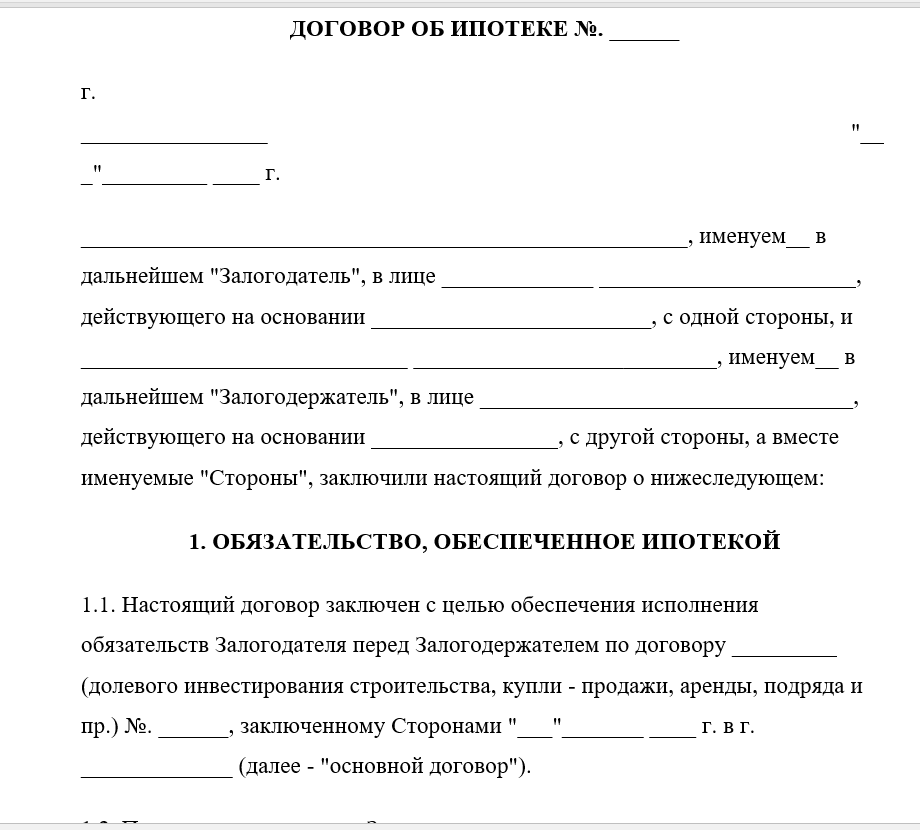

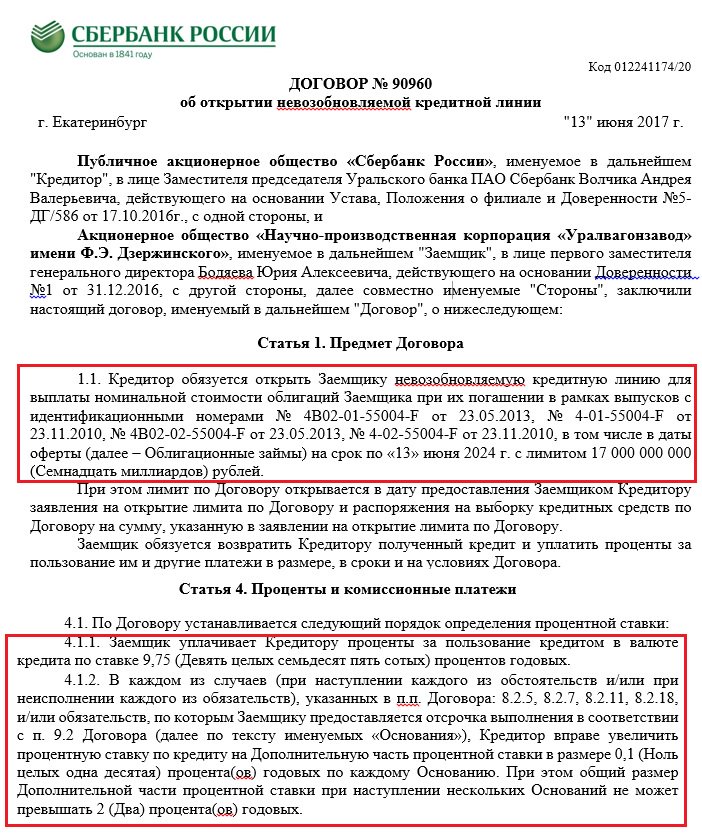

В первую очередь договор ипотеки – это договор кредита. Поэтому основные положения договора будут касаться тех денег, которые кредитор передает кредитополучателю.

Поскольку договор ипотечный, то вторым важным условием будет передача квартиры (или любой недвижимости) в залог.

Таким образом, ипотечный договор – это та форма контракта, которая предусматривает два договорных предмета:

- Сумма кредита;

- Залоговая недвижимость.

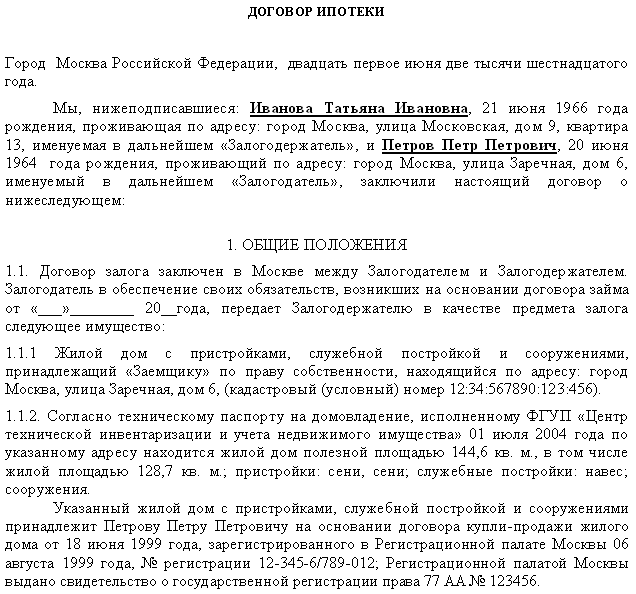

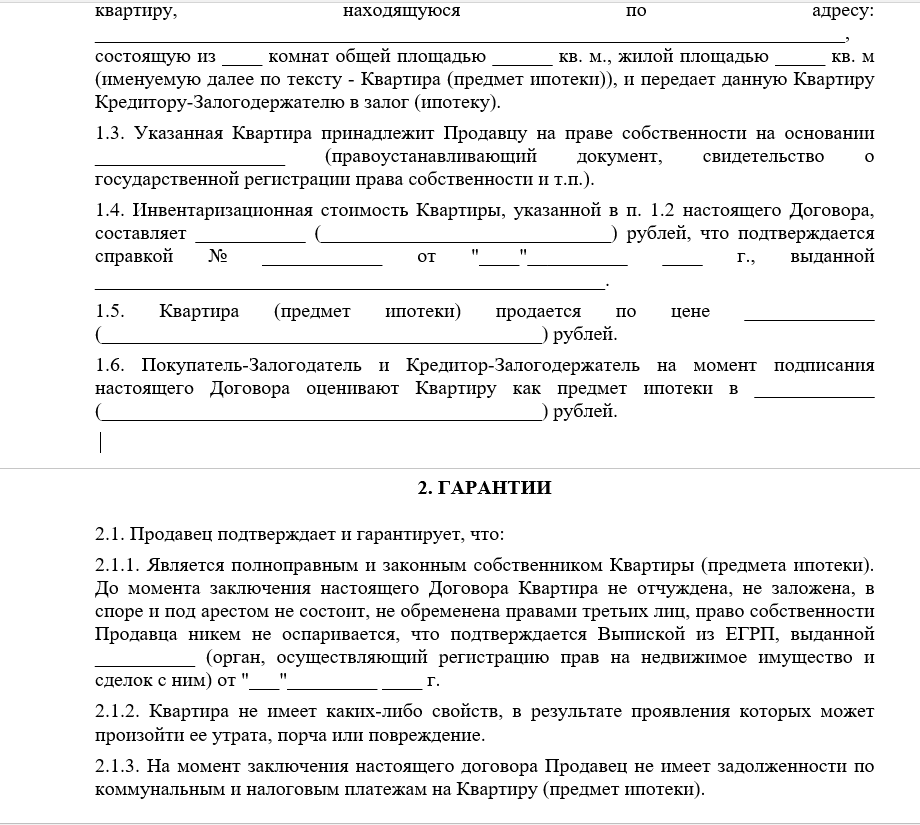

Если денежный предмет обозначается в договоре только суммой и не имеет других отличительных свойств, то залоговое имущество должно обладать только ему присущими характеристиками. К основным характеристикам недвижимости относятся:

- Дислокация, то есть местоположение или адрес недвижимости;

- Площадь недвижимости;

- Назначение недвижимости;

- Количество комнат, если речь идет о жилом доме или квартире;

- Площадь и количество вспомогательных помещений;

- Номер, присвоенный недвижимости по кадастровым ведомостям;

- Этаж и т.

д.

д.

Помимо этого, в договоре должно быть оговорено право собственности кредитополучателя на недвижимость, предоставляемую в залог по договору ипотеки.

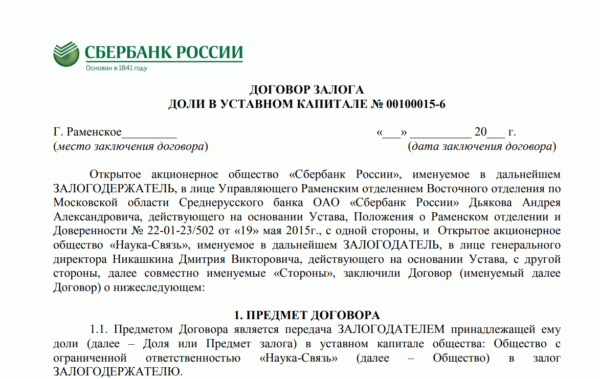

Не могут быть предметом ипотеки отдельные части квартиры, дома или участка земли. Однако данное ограничение не действует в тех случаях, когда предметом ипотеки становится долевая собственность в недвижимости. При этом обязательном условием становится согласие всех сособственников на ипотеку доли при общей совместной собственности. Что касается доли в общей долевой собственности, то согласие или сопротивление сособственников не имеет никакого значения.

Определение стоимости залоговой недвижимости

Первое правило ипотечного кредитования гласит, что стоимость залоговой недвижимости должна покрывать сумму кредита, а также потенциальные неустойки, штрафы, и издержки кредитора в случае нарушения условий возврата кредита.

Для оценки стоимости производится экспертное исследование недвижимости, на основании которой будет установлена залоговая цена недвижимости.

Участники договора ипотеки

Контрагентами по договору ипотечного кредитования выступают две стороны. Дуальность (двойственность) договора выражается в том, что дебитор (кредитополучатель) будет одновременно выступать в роли залогодателя, а кредитор в роли залогодержателя. Как правило, по договорам ипотечного кредитования в роли кредитора выступает финансовая организация, имеющая государственную лицензию на осуществление кредитных операций.

При этом допускается разделение сторон со стороны кредитополучателя, поскольку залогодателем может выступать другое лицо, предоставляющее свою недвижимость в залог в интересах кредитополучателя.

Поскольку договор ипотеки не является актом отчуждения недвижимости, то залогодатель остается ее собственником. Он может в полном объеме пользоваться залоговым имуществом. Ограничения в праве собственности выражаются в запрете отчуждения заложенной недвижимости. При этом залогодатель имеет право составлять завещание на недвижимость, находящуюся в ипотечном залоге. Это связано с тем, что договорные обязательства, в случае смерти залогодателя, перейдут на его наследников.

Это связано с тем, что договорные обязательства, в случае смерти залогодателя, перейдут на его наследников.

Обязанности контрагентов

К обязанностям владельца ипотечного залога относятся:

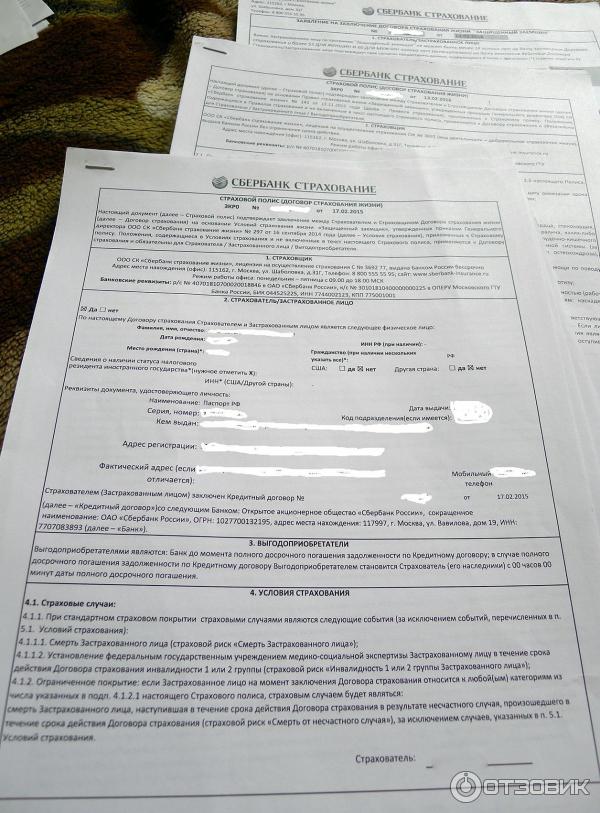

- Обязательное страхование недвижимости, предоставленной в залог;

- Осуществление мер по сохранности заложенной недвижимости и поддержанию ее в функциональном состоянии;

- Допуск держателя залога к заложенному имуществу с целью осуществления контроля за состоянием недвижимости;

- Расторжение ипотечного договора в случае досрочного погашения обязательств по договору кредитования.

Особые условия договора ипотеки квартиры

В известной степени ипотечный договор противоречит нормам Гражданского кодекса РФ. Так, статья 446 Кодекса предусматривает невозможность обращения взыскания на единственное жилье должника. Коллизия (столкновение) законов состоит в том, что Закон РФ «Об ипотечном кредитовании» фактически аннулирует вышеуказанное требование Гражданского кодекса, допуская изъятие единственного жилья у залогодателя, если залог оформлен по договору ипотеки, заключенной с целью приобретения жилья.

Форма договора

Договор ипотеки квартиры – один из немногих в законодательстве РФ, для которых предусмотрена сложная письменная форма, то есть форма, при которой является обязательным нотариальное удостоверение. Поэтому давать какие либо советы относительно составления договора нет смысла. Договор будет составлен нотариально, а следовательно, профессионально.

Льготная ипотека

Как осуществляется погашение задолженности по ипотеке?

Погашение производится равными платежами ежемесячно. График платежей по вашему кредиту всегда можно посмотреть в мобильном приложении «Телекард».

Подробнее о способах погашения вы можете ознакомиться на странице «Информация для заемщиков»

Можно ли выплатить ипотечный кредит до истечения его срока?

Вы можете частично или полностью погасить ипотеку в любое время.

Как получить выписку или справку по действующему ипотечному кредиту?

Для получения выписки или справки по кредиту обратитесь в любой удобный офис Газпромбанка.

Согласно условиям кредитного договора, ежегодно мне необходимо предоставить в банк подтверждение о продлении страхования. Как это сделать?

Вы можете воспользоваться одним из следующих способов:

- Обратиться в любое удобное отделение Банка с оригиналом страхового полиса и квитанции об оплате.

Подробнее о продлении договора страхования вы можете ознакомиться на странице «Страхование»

Какие действия мне нужно предпринять для оформления в собственность квартиры, приобретенной в ипотеку?

Порядок действий следующий:

- После подписания акта приема-передачи купленной квартиры закажите отчет об оценке квартиры www.

gazprombank-ipoteka.ru

gazprombank-ipoteka.ru - Банк в течение 5 рабочих дней оформит для вас закладную

- Для оформления права собственности подайте в МФЦ документы по квартире, включая отчет об оценке и закладную (в 2-х экземплярах)

- После регистрации права собственности на квартиру, предъявите в банк выписку из ЕГРН, акт приема-передачи, дополнительное соглашение о возникшем праве собственности (при наличии) с печатью ФРС

- Застрахуйте квартиру в одной из аккредитованных банком компаний и предоставьте договор страхования и квитанцию об оплате в банк

Частые вопросы — БЖФ Банк

1. В кассах отделений АО «Банк БЖФ». Текущую оплату кредита можно произвести в кассах отделений АО «Банк БЖФ» в г. Москве и Санкт-Петербурге. Комиссия взимается по тарифам Банка. Денежные средства на рублевый счет Заемщика в Банке может внести как сам Заемщик, так и иное физическое лицо, обратившись кассу Банка, при наличии паспорта гражданина РФ и сведений о номере счета и ФИО (полностью) владельца счета.

Комиссия взимается по тарифам Банка. Денежные средства на рублевый счет Заемщика в Банке может внести как сам Заемщик, так и иное физическое лицо, обратившись кассу Банка, при наличии паспорта гражданина РФ и сведений о номере счета и ФИО (полностью) владельца счета.

2. Переводом через кассы сторонних банков Через любой сторонний банк, используя услугу «межбанковский перевод» (реквизиты для перевода содержатся в Вашем кредитном договоре). За осуществление операции взимается комиссия стороннего банка. Перевод осуществляется в течение 2–3 дней, поэтому оплату рекомендуем вносить заблаговременно.

3. Перечислением денежных средств из заработной платы

Если вы получаете заработную плату на счет в АО «Банк БЖФ», вам достаточно оформить постоянное поручение на перевод в Банке. Если вы получаете заработную плату через сторонний банк, либо через кассу предприятия, вы можете обратиться в бухгалтерию своего предприятия и составить заявление на ежемесячное перечисление денежных средств. Реквизиты для перевода содержатся в вашем кредитном договоре. Перевод осуществляется в течение 2–3 дней, поэтому оплату рекомендуем вносить заблаговременно.

Реквизиты для перевода содержатся в вашем кредитном договоре. Перевод осуществляется в течение 2–3 дней, поэтому оплату рекомендуем вносить заблаговременно.

Уважаемые клиенты, просим Вас использовать следующие реквизиты, если Вы пользуетесь услугами других банков при безналичном перечислении своих средств на счета в АО «Банк БЖФ»:

Банк получатель: АО «Банк БЖФ» БИК: 044525464 Кор/счет: 30101810545250000464 Получатель: ФИО (полностью) ИНН получателя: может не заполняться № счета получателя: Ваш номер счета в АО «Банк БЖФ», в соответствии с договором текущего счета Назначение платежа: Перевод средств в счет погашения обязательств по кред. Дог. № от

4. Пополнить свой текущий счет в АО «Банк БЖФ» Вы можете через Партнеров Банка: сервис «Золотая корона – погашение кредитов»

Для осуществления первого платежа в этом сервисе, Вам необходимо помимо стандартных реквизитов платежа (номер счета, номер договора или номер карты; ФИО плательщика) называть БИК Банка.

порядок оформления по действующему законодательству и новеллы Закона Республики Беларусь «Об ипотеке», часть 2

Существо обязательства, обеспечиваемого ипотекой, должно быть указано в договоре об ипотеке с указанием основания возникновения обязательства. В случаях, когда это обязательство основано на каком-либо договоре, должны быть указаны стороны данного договора, дата и место его заключения (до вступления в силу Закона РБ «Об ипотеке» указание места заключения договора, являющегося основанием возникновения основного обязательства, не является обязательным). Если размер обязательства, обеспечиваемого ипотекой, подлежит определению в будущем, в договоре об ипотеке должны быть указаны порядок и другие необходимые условия его определения.

Следовательно, целесообразно как можно подробнее описывать обязательства, которые

обеспечиваются ипотекой, и сроки их исполнения (например, при обеспечении кредитного договора

ипотекой указывать в договоре об ипотеке размеры процентов за пользование кредитом, комиссионных

вознаграждений по кредитному договору, сроки их уплаты).

Согласно ст. 13 Закона ипотека в силу договора возникает с момента государственной регистрации ипотеки. Имущество, являющееся предметом ипотеки, считается обремененным ипотекой с момента возникновения ипотеки.

В связи с этим, при залоге недвижимого имущества, которое поступит в будущем и которое на момент заключения договора об ипотеке не считается созданным в соответствии с законодательством, необходимо обратить внимание на то, что сам договор не требует государственной регистрации, но возникновение самого права залога нужно зарегистрировать. Это же, в свою очередь, возможно только после регистрации права собственности на недвижимое имущество.

Аналогичной позиции придерживается в настоящее время и Высший Хозяйственный Суд Республики

Беларусь (далее — ВХС РБ) . Так, согласно пункту 4 постановления Президиума Высшего

Хозяйственного Суда Республики Беларусь 4 апреля 2007 г . N 26 «О некоторых вопросах обращения

взыскания на заложенное имущество», если договором о залоге предусмотрен залог вещей

или имущественных прав, которые залогодатель приобретет в будущем (пункт 6 статьи 321 ГК), право залога

возникает у залогодержателя с момента приобретения залогодателем соответствующего имущества. В

своих разъяснениях от 6 февраля 2008 г . N 03-32/197 Высший Хозяйственный Суд Республики Беларусь указал на

то, что по договору, предусматривающему залог недвижимого имущества, которое поступит

залогодателю в будущем и которое на момент заключения договора не считается созданным в соответствии с

законодательством, право залога следует регистрировать в Едином государственном регистре

недвижимого имущества, прав на него и сделок с ним, при этом государственной регистрации права залога должна

предшествовать, во-первых, регистрация создания введенного в эксплуатацию капитального

строения как объекта недвижимости, а, во=-вторых, регистрация залогодателем права собственности на данное

строение.

N 26 «О некоторых вопросах обращения

взыскания на заложенное имущество», если договором о залоге предусмотрен залог вещей

или имущественных прав, которые залогодатель приобретет в будущем (пункт 6 статьи 321 ГК), право залога

возникает у залогодержателя с момента приобретения залогодателем соответствующего имущества. В

своих разъяснениях от 6 февраля 2008 г . N 03-32/197 Высший Хозяйственный Суд Республики Беларусь указал на

то, что по договору, предусматривающему залог недвижимого имущества, которое поступит

залогодателю в будущем и которое на момент заключения договора не считается созданным в соответствии с

законодательством, право залога следует регистрировать в Едином государственном регистре

недвижимого имущества, прав на него и сделок с ним, при этом государственной регистрации права залога должна

предшествовать, во-первых, регистрация создания введенного в эксплуатацию капитального

строения как объекта недвижимости, а, во=-вторых, регистрация залогодателем права собственности на данное

строение.

Следует отметить, что в данной ситуации возникает риск того, что после регистрации права собственности , залогодатель будет уклоняться от регистрации ипотеки и/или произведет без ведома банка какие-либо действия по распоряжению недвижимым имуществом.

Очевидно, что подобное положение дел не отвечает интересам залогодержателя и целям залоговых

правоотношений. По сути, заключение любого договора залога своей целью ставит

обеспечение исполнение какого-либо обязательства. В описываемом же случае возникает ситуация, когда

заключение договора залога не порождает обременение в виде залога, а относит его возникновение на

неопределенный срок (потому что достоверно не может быть известно, когда право собственности на создаваемое

недвижимое имущество возникнет, и когда будет зарегистрировано само право залога). Более

того, могут быть затронуты и интересы третьих лиц – добросовестных приобретателей созданного

недвижимого имущества в случае, когда после регистрации права собственности, но до регистрации

права залога, залогодатель продаст недвижимость.

На наш взгляд, в целях обеспечения стабильности гражданского оборота и стимулирования кредитования строительства жилья назрела необходимость создания реестра регистрации прав и обременений на создаваемое недвижимое имущество, в который могли бы вноситься сведения о те же договорах залога, а также договорах долевого строительства и т.д. На основании данного реестра с одновременной регистрацией создания недвижимого имущества могла бы производиться регистрация прав и обременений на него. Безусловно, это потребует внесения изменений в законодательство – в первую очередь, в Закон РБ « О государственной регистрации недвижимого имущества, прав на него и сделок с ним» и собственно сам Закон РБ «Об ипотеке».

Статьей 15 Закона РБ «Об ипотеке» установлен срок, по истечении которого ипотека

прекращается в случае утраты (гибели) или повреждения имущества, являющегося

предметом ипотеки, если залогодатель не воспользуется правом восстановить либо заменить утраченное

(погибшее) или поврежденное имущество. Данный срок равен трем месяцам с момента утраты (гибели) или

повреждения этого имущества, если больший срок не установлен соглашением между залогодателем и

залогодержателем.

Данный срок равен трем месяцам с момента утраты (гибели) или

повреждения этого имущества, если больший срок не установлен соглашением между залогодателем и

залогодержателем.

Согласно с татье 23 Закона РБ «Об ипотеке» залогодержатель имеет право на удовлетворение своего требования по обязательству, обеспеченному ипотекой, непосредственно из страхового возмещения за утрату (гибель) или повреждение имущества, являющегося предметом ипотеки, независимо от того, в чью пользу оно застраховано. Это требование подлежит удовлетворению преимущественно перед требованиями других кредиторов залогодателя и лиц, в чью пользу осуществлено страхование, за исключением случаев, предусмотренных законодательными актами. Ранее в законодательстве Республики Беларусь такого права залогодержателя не предусматривалось.

Следует обратить внимание на статью 28 Закона РБ «Об ипотеке», согласно которой, если иное не предусмотрено законодательными актами или договором об ипотеке, залогодатель вправе без согласия залогодержателя сдавать имущество, являющееся предметом ипотеки, в аренду (наем), передавать его в безвозмездное пользование или по соглашению с другим лицом предоставлять ему право ограниченного пользования этим имуществом (сервитут) при условии, что:

срок, на который это имущество предоставляется в пользование, не превышает срока обязательства, обеспеченного ипотекой;

это имущество предоставляется в пользование в соответствии с назначением этого имущества.

Тем не менее, это не совсем защищает интересы залогодержателя, так как при обращении взыскания на предмет ипотеки до истечения срока обязательства, обеспеченного ипотекой, объект недвижимости будет обременен арендой, что не препятствует продаже этого имущества в силу положений статьи 588 ГК: « Переход права собственности (пожизненного наследуемого владения) на сданное в аренду имущество к другому лицу не является основанием для изменения или расторжения договора аренды ». В свою очередь, это снижает возможность реализации данного недвижимого имущества. В связи с этим в договоре об ипотеке целесообразно устанавливать запрет на любое распоряжение предметом залога без согласия залогодержателя.

К нововведениям, касающимся последующего залога, можно отнести то, что в Законе теперь прямо

предусмотрена необходимость указания в договоре последующего залога сведений о

предшествующих ипотеках (ст. 30 Закона РБ «Об ипотеке»). Кроме того, залогодатель обязан сообщать

каждому последующему залогодержателю до заключения с ним договора об ипотеке

сведения обо всех существующих ипотеках данного имущества, включая сведения:

30 Закона РБ «Об ипотеке»). Кроме того, залогодатель обязан сообщать

каждому последующему залогодержателю до заключения с ним договора об ипотеке

сведения обо всех существующих ипотеках данного имущества, включая сведения:

об имуществе, являющемся предметом ипотеки, и его стоимости;

о существе и размере обязательств, обеспеченных предшествующими ипотеками;

о сроках исполнения этих обязательств;

об именах залогодержателей с указанием мест их жительства или мест пребывания, если залогодержатели — физические лица, либо о наименованиях залогодержателей с указанием их мест нахождения, если залогодержатели — юридические лица, либо об именах залогодержателей с указанием их мест жительства, если залогодержатели — индивидуальные предприниматели (п. 1 ст. 31 Закона РБ «Об ипотеке»).

Особое внимание следует обратить на то, что после заключения последующего договора об ипотеке

изменение предшествующего договора об ипотеке, влекущее за собой обеспечение новых

требований предшествующего залогодержателя или увеличение размера требований, обеспеченных по этому

договору, допускается только с согласия залогодержателя по последующему договору об ипотеке, если

иное не было предусмотрено предшествующим договором об ипотеке.

Глава 8 Закона РБ «Об ипотеке» посвящена порядку обращения на заложенное имущество.

Взыскание может быть обращено на имущество, являющееся предметом ипотеки, в случае неисполнения или ненадлежащего исполнения должником обязательства, обеспеченного ипотекой, по обстоятельствам, за которые он отвечает, для удовлетворения за счет этого имущества требований, установленных статьей 4 Закона РБ «Об ипотеке».

При расхождении условий договора об ипотеке и условий обязательства, обеспеченного ипотекой,

в отношении требований, которые могут быть удовлетворены путем обращения взыскания на

имущество, являющееся предметом ипотеки, преимущество имеют условия договора об ипотеке (пункт 1 ст. 37

Закона РБ «Об ипотеке»). Таким образом, в случае изменения условий

обеспеченного ипотекой обязательства, которые также отражены в договоре залога, необходимо вносить

соответствующие изменения в договор об ипотеке и целесообразно момент вступления в силу данных

изменений предусматривать не ранее даты государственной регистрации соответствующего дополнительного

соглашения к договору об ипотеке.

<<Пред. часть След.часть>>

Страхование ипотечного кредита | Страхование дома или квартиры, здоровья и права собственности заемщика

ООО «Зетта Страхование» предлагает услуги комплексного ипотечного страхования. Данная программа позволит защитить заложенное имущество и компенсировать постоянную или временную утрату трудоспособности.

Страхование при оформлении ипотеки от повреждения и уничтожения предмета залога является обязательным согласно законодательству РФ – без соответствующего полиса банк не сможет с вами сотрудничать.

Защита утраты трудоспособности и права собственности остаются на усмотрение клиента. Однако мы рекомендуем не пренебрегать этими опциями. Оформив комплексную страховку по ипотеке, с полным набором видов защиты, вы получите уверенность, что расплатитесь с банком даже несмотря на ряд непредвиденных обстоятельств. Не стоит забывать, что эти кредитные программы рассчитаны на долгий срок, в ходе которого высока возможность возникновения разного рода негативных факторов.

Правила комплексного ипотечного страхования

Правила комплексного ипотечного страхования с включением риска ограничения (обременения) прав собственности

Шаблон заявления на расторжение договора страхования

Рассчитайте стоимость в онлайн калькуляторе

РассчитатьСтрахование недвижимости при ипотеке

Данная услуга защищает все предметы залога от повреждения или утраты, ведь, если это произойдет, банк имеет право потребовать досрочное погашение платежа. Объектами страхования могут быть все типы заложенного жилья по ипотеке – дома, квартиры, имущественные комплексы, земельные участки и незавершенное строительство. Выгодополучателем по условиям договора является банк.

Мы предлагаем страхование следующих рисков при ипотечном кредитовании:

- наводнение, ураган и другие стихийные бедствия;

- затопления, пожары и другие происшествия техногенного характера;

- противоправные действия третьих лиц (вандализм, грабеж, поджог и т.

д.).

д.).

Если перечисленные обстоятельства страхования жилья при ипотеке наступят и приведут к его порче, ООО «Зетта Страхование» выплатит вам возмещение. При полном уничтожении заложенной недвижимости банк получит остаток задолженности по кредиту + 10% от суммы займа, а вы, если договор оформлен на полную стоимость жилья, – разницу между ней и страховой выплатой банку.

Страхование права собственности на имущество при ипотеке

Эта услуга востребована в условиях вторичного рынка. Вы осуществляете страхование потери квартиры, находящейся в ипотеке, если договор купли-продажи признается незаконным по решению суда.

Некоторые банки обязывают применять этот вид защиты как на 3 года (срок давности по недействительным сделкам), так и на все время займа.

Страхование здоровья при ипотеке

Услуга предусматривает компенсации при утрате трудоспособности (с установлением инвалидности) или смерти заемщика. При наступлении указанных случаев страховка квартиры по ипотеке позволяет снять со страхователя кредитную нагрузку: банку выплачивается вся сумма займа вместе с процентами, при этом предметы залога остаются в собственности владельца полиса.

Благодаря данному виду страховки вы можете рассчитывать на снижение ставки по ипотечному кредиту и повышение шанса выдачи займа.

Выгодное страхование ипотеки: сколько стоит полис?

Цена услуги зависит от следующих факторов:

- количество включенных видов защиты;

- доход, профессия и возраст страхователя;

- особенности объектов залога.

ООО «Зетта Страхование» предлагает воспользоваться при ипотеке услугой комплексного страхования, которая включает в себя все вышеперечисленные виды защиты. Это обеспечит надежность вашего дома или другой недвижимости и самого процесса выплаты ипотеки на длительный срок и по выгодной цене.

По всем возникшим вопросам вы можете позвонить нам по указанным телефонам.

Офисы «Зетта Страхование»

SEC.gov | Порог частоты запросов превысил

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматических инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов, выходящих за рамки допустимой политики, и будет управляться до тех пор, пока не будут предприняты действия по объявлению вашего трафика.

Ваш запрос был идентифицирован как часть сети автоматизированных инструментов, выходящих за рамки допустимой политики, и будет управляться до тех пор, пока не будут предприняты действия по объявлению вашего трафика.

Пожалуйста, заявите о своем трафике, обновив свой пользовательский агент, включив в него информацию о компании.

Для получения рекомендаций по эффективной загрузке информации из SEC.gov, включая последние документы EDGAR, посетите страницу sec.gov/developer. Вы также можете подписаться на получение по электронной почте обновлений программы открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес, проявленный к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.14ecef50.1643857949.a1f08cf

Дополнительная информация

Политика интернет-безопасности

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и для обеспечения того, чтобы общедоступные услуги оставались доступными для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузить или изменить информацию или иным образом нанести ущерб, включая попытки отказать в обслуживании пользователям.

Несанкционированные попытки загрузки информации и/или изменения информации в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях от 1986 года и Законом о защите национальной информационной инфраструктуры от 1996 года (см.S.C. §§ 1001 и 1030).

Чтобы гарантировать, что наш веб-сайт хорошо работает для всех пользователей, SEC отслеживает частоту запросов на контент SEC. gov, чтобы гарантировать, что автоматический поиск не повлияет на способность других получать доступ к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, отправляющие чрезмерные запросы. Текущие правила ограничивают количество пользователей до 10 запросов в секунду, независимо от количества компьютеров, используемых для отправки запросов.

gov, чтобы гарантировать, что автоматический поиск не повлияет на способность других получать доступ к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, отправляющие чрезмерные запросы. Текущие правила ограничивают количество пользователей до 10 запросов в секунду, независимо от количества компьютеров, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса(ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерных автоматических поисков на SEC.gov и не предназначена и не предназначена для воздействия на отдельных лиц, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы обеспечить эффективную работу веб-сайта и его доступность для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

Создайте бесплатный ипотечный договор — загрузите и распечатайте

Ипотечный договор , также называемый договором об ипотеке, представляет собой письменный документ, который официально признает юридически обязывающие отношения между двумя сторонами — Заемщиком и Кредитором. Заемщик предоставляет Кредитору условное право собственности на определенное имущество или активы в качестве залога по кредиту до полного погашения кредита. Он отделен от кредитного договора или векселя, который создает фактический кредит и устанавливает условия кредита.

Кредитор также может называться Залогодержателем или Доверительным управляющим. Заемщик также может называться залогодателем или доверителем.

В простом договоре об ипотеке будут определены следующие основные элементы:

- Заемщик: кто занимает деньги и закладывает имущество

- Кредитор: кто ссужает деньги и получает залоговое имущество

- Основная сумма: сумма займа

- Имущество: юридическая характеристика заложенного имущества

Для справки, ипотечный договор также известен под другими названиями:

- Ипотечный контракт

- Ипотечный договор

- Залог движимого имущества (движимого имущества)

- В чем разница между ипотечным договором и договором доверительного управления?

- Когда нужен договор ипотеки

- Почему вы должны использовать ипотечный договор

- Наиболее распространенные ипотечные отношения

- Что должно быть включено в простой ипотечный договор?

- Образец ипотечного договора

В чем разница между ипотечным договором и договором доверительного управления?

Ипотечный договор и договор о доверительном управлении создают право залога на имущество для обеспечения погашения кредита. Однако это соглашение заключается только между двумя сторонами — Заемщиком и Кредитором, тогда как Договор о доверительном управлении заключается между тремя сторонами — Заемщиком, Кредитором и Доверительным управляющим. В некоторых штатах вместо ипотечного договора используется договор о доверительном управлении. Обязательно ознакомьтесь с законами вашего штата и нашим объяснением различий, прежде чем решить, какой из них использовать.

Однако это соглашение заключается только между двумя сторонами — Заемщиком и Кредитором, тогда как Договор о доверительном управлении заключается между тремя сторонами — Заемщиком, Кредитором и Доверительным управляющим. В некоторых штатах вместо ипотечного договора используется договор о доверительном управлении. Обязательно ознакомьтесь с законами вашего штата и нашим объяснением различий, прежде чем решить, какой из них использовать.

Доверительный управляющий владеет собственностью, находящейся в доверительном управлении Кредитора. Договор о доверительном управлении также позволяет Доверительному управляющему инициировать продажу имущества без судебного решения, если Заемщик не выполняет свои обязательства по кредиту, что также называется «правом на продажу».Напротив, Кредитор по Ипотечному договору должен будет инициировать процедуру обращения взыскания через суд.

Вот простая таблица, объясняющая различия:

| Договор об ипотеке | Договор доверительного управления | |

|---|---|---|

| Стороны: | Заемщик Кредитор | Заемщик Кредитор Доверительный собственник (эскроу-компания, титульная компания, нейтральная третья сторона) |

| Владелец титула: | Кредитор | Доверительный управляющий |

| Обладатель равноправного титула/права пользования имуществом: | Заемщик | Заемщик |

| Что происходит, если Заемщик не выполняет свои обязательства: | Продажа с обращением взыскания через судебную систему | Продажа с обращением взыскания без судебного решения |

В чем разница между обращением взыскания в судебном порядке и во внесудебном порядке?

Одним из основных различий между настоящим Соглашением и Договором о доверительном управлении является средство правовой защиты Кредитора в случае неисполнения обязательств Заемщиком. По ипотечному соглашению Кредитор может провести продажу взыскания только после подачи жалобы и получения решения суда. В зависимости от графика работы суда, количества и силы средств защиты Заемщика и других процессуальных требований процесс обращения взыскания может занять от нескольких месяцев до нескольких лет.

По ипотечному соглашению Кредитор может провести продажу взыскания только после подачи жалобы и получения решения суда. В зависимости от графика работы суда, количества и силы средств защиты Заемщика и других процессуальных требований процесс обращения взыскания может занять от нескольких месяцев до нескольких лет.

Вот пример судебного обращения взыскания:

- Боб пропускает платеж по кредиту – Лео отправляет ему уведомление о просрочке, в котором говорится, что платеж по кредиту просрочен.

- Боб не вносит никаких платежей, а также пропускает следующие два платежа — Лео отправляет ему уведомление о невыполнении обязательств, говоря Бобу, что у него есть тридцать дней, чтобы оплатить три пропущенных платежа и погасить кредит.

- Боб по-прежнему ничего не платит по прошествии тридцати дней — Лео звонит своему адвокату, чтобы подготовить жалобу в суд с просьбой вынести решение, санкционирующее продажу отчуждения.

- Адвокат Лео готовит жалобу и подает ее в суд.

- Боб получает уведомление о жалобе, и у него есть от двадцати до тридцати дней, чтобы подать ответ на жалобу.

- Боб подает свой ответ на жалобу, выдвигая различные требования защиты. Примечание. Если Боб не отвечает на жалобу, Лео выигрывает заочное решение.

- Боб и Лео спорят в суде.

- : Лео побеждает, и ему выносится решение, санкционирующее продажу права выкупа.

- Лео публикует или отправляет Бобу уведомление о продаже с указанием времени и даты продажи имущества.

- Наконец-то состоялась продажа заложенного имущества.

- Лео получает свои деньги.

В противоположность этому, Договор о доверительном управлении обычно включает положение о «праве продажи», которое позволяет Доверительному управляющему продавать имущество путем обращения взыскания в несудебном порядке.В приведенном выше примере, после того как Боб пропустил три платежа и прошло тридцать дней с момента уведомления о неисполнении обязательств, Лео может поручить Доверительному управляющему начать процедуру обращения взыскания. После этого Доверительный управляющий может немедленно опубликовать или отправить Бобу уведомление о продаже, и продажа с потерей права выкупа произойдет в указанное время и в указанном месте.

После этого Доверительный управляющий может немедленно опубликовать или отправить Бобу уведомление о продаже, и продажа с потерей права выкупа произойдет в указанное время и в указанном месте.

Как правило, внесудебный процесс обращения взыскания может быть завершен в течение двух-трех месяцев, что не дает Заемщикам достаточно времени, чтобы наверстать упущенное, если они просрочат платежи.Однако в каждом штате действуют свои правила, периоды уведомления и процедуры обращения взыскания как в судебном, так и во внесудебном порядке, поэтому сроки могут различаться. Эти правила должны строго соблюдаться, чтобы избежать каких-либо проблем на продажу потери права выкупа. В некоторых штатах также есть период выкупа, что дает Заемщику определенное количество времени, чтобы выкупить недвижимость.

В дополнение к ипотечному договору и договору доверительного управления существуют и другие широко используемые типы документов. Каждый из них предлагает различные уровни защиты при сделке с недвижимостью. Убедитесь, что вы выбрали правильный тип документа для продажи или передачи вашей собственности или участка земли.

Убедитесь, что вы выбрали правильный тип документа для продажи или передачи вашей собственности или участка земли.

Когда необходим договор об ипотеке

Покупка недвижимости или дома часто является крупной инвестицией, требующей значительной суммы денег. Кредиторы потребуют дополнительной безопасности, прежде чем давать взаймы большие суммы денег, чтобы гарантировать, что они окупят свои инвестиции. Ипотечный договор позволяет им вступить во владение и продать недвижимость, если Заемщик перестанет платить по кредиту.Это также дает покупателям возможность брать взаймы большие суммы денег и стимулирует производить платежи по кредиту или рисковать потерять свое имущество.

Почему бы просто не взять кредит в банке?

В сегодняшней экономике со строгими условиями кредитования, налагаемыми большинством банков и традиционных кредиторов, многие заемщики испытывают трудности с получением финансирования для покупки дома. Частная или альтернативная ипотека является еще одним вариантом для этих заемщиков.

В случае обычного банка Кредитор является «крупным банком» с длинным списком требований к своим Заемщикам.В частной или альтернативной ипотеке кредитором может быть доверчивый член семьи или друг, получающий больше процентов на свой избыточный капитал, чем на традиционный сберегательный счет, а также помогающий близкому человеку.

Они могут предложить Заемщику креативные решения, в том числе более низкие процентные ставки и уникальные способы оплаты. Кредитор также может быть частным инвестором или кредитной компанией, специализирующейся на кредитах нетрадиционным заемщикам. Эти кредиторы часто взимают более высокие проценты и имеют более короткие сроки окупаемости, чем традиционные, но могут быть хорошим вариантом для «плавников» или заемщиков, желающих отремонтировать недвижимость, а затем быстро перепродать ее.

Заемщики в обычной банковской ипотеке имеют большие суммы денег для первоначального взноса и отличную кредитную историю. В частном или альтернативном случае Заемщиком может быть человек, который работает не по найму и не может демонстрировать стабильный поток доходов, имел несколько ухабов на дороге и менее чем звездную кредитную историю, или имеет другой долг и может т претендовать на традиционный кредит. Работая с частным кредитором, Заемщик может договориться о более высоких или более низких процентных ставках, сэкономить деньги на закрытии, сборах и обработке документов, а также получить кредит в гораздо более короткие сроки.

Работая с частным кредитором, Заемщик может договориться о более высоких или более низких процентных ставках, сэкономить деньги на закрытии, сборах и обработке документов, а также получить кредит в гораздо более короткие сроки.

Частные ипотечные кредиты, однако, сопряжены с риском. Члены семьи могут подумать, что их легко простят за пропущенный платеж или два. А более высокие процентные ставки и более быстрые сроки окупаемости в сочетании с Заемщиками, не имеющими подтвержденной репутации, могут привести ко многим дефолтам. В фильме 2015 года «Большой шорт» подробно рассказывается о финансовом кризисе 2008 года и крахе рынка жилья, в значительной степени из-за переизбытка этих «субстандартных» кредитов.

Каковы некоторые из налоговых льгот частной ипотеки?

Служба внутренних доходов (IRS) устанавливает ограничения на сумму денег, которую члены семьи могут дарить друг другу без уплаты налогов на дарение.Например, в 2016 году ваш отец мог подарить вам и вашим братьям и сестрам до 14 000 долларов каждый без уплаты налога на дарение. Или вместе ваши мама и папа могут дать каждому из вас до 28 000 долларов без каких-либо последствий налога на дарение. И эти ежегодные льготы не будут учитываться при освобождении вашей мамы или папы от годового подарка в размере 5,45 млн долларов.

Или вместе ваши мама и папа могут дать каждому из вас до 28 000 долларов без каких-либо последствий налога на дарение. И эти ежегодные льготы не будут учитываться при освобождении вашей мамы или папы от годового подарка в размере 5,45 млн долларов.

Если ваш отец уже исчерпал свой ежегодный освобождение от уплаты налогов в размере 14 000 долларов, он все равно может помочь вам в трудную минуту, фактически действуя как «семейный банк» и используя частную ипотеку.Тем не менее, частный кредит между членами семьи регулируется минимальными применимыми федеральными ставками IRS («AFR»), которые публикуются ежемесячно. Ваш отец должен взимать с вас как минимум месячную ставку, опубликованную IRS. К счастью, эти AFR, как правило, намного ниже, чем коммерческие ставки, и все проценты и основные платежи остаются в семье.

Например, вот годовые ставки AFR или минимально допустимые процентные ставки, необходимые для семейного кредита на три месяца в 2016 году:

| КРАТКОСРОЧНЫЙ КРЕДИТ | СРЕДНЕСРОЧНЫЙ КРЕДИТ 3–9 ЛЕТ | ДОЛГОСРОЧНЫЙ КРЕДИТ > 9 ЛЕТ | |

|---|---|---|---|

| ИЮНЬ 2016 | 0. 64% 64% | 1,41% | 2,24% |

| МАЙ 2016 | 0,67% | 1,43% | 2,24% |

| АПРЕЛЬ 2016 | 0,70% | 1,45% | 2,25% |

Для сравнения обратитесь к текущему обзору условий кредитования бизнеса, опубликованному Федеральной резервной системой, или к текущим средним ставкам по ипотечным кредитам, опубликованным Федеральным резервным банком Сент-Луиса.

Ипотечный договор не создает фактическую ссуду, а просто предоставляет залоговое удержание имущества.Вам потребуется отдельное соглашение с подробным описанием кредита.

Почему вы должны использовать ипотечный договор

Наличие письменного соглашения с подробным описанием кредита между вами и вашим отцом может предотвратить недопонимание между вами двумя и, возможно, предотвратить семейную ссору, если что-то пойдет не так. Это также может предотвратить недоразумения с IRS. Как вы можете себе представить, IRS пытается расправиться с подарками между членами семьи, замаскированными под кредит. Во избежание того, чтобы внутрисемейный заем считался подарком (и облагался налогом на дарение), важно иметь действительный и имеющий юридическую силу кредитный документ.

Как вы можете себе представить, IRS пытается расправиться с подарками между членами семьи, замаскированными под кредит. Во избежание того, чтобы внутрисемейный заем считался подарком (и облагался налогом на дарение), важно иметь действительный и имеющий юридическую силу кредитный документ.

Без обеспеченного кредита у Кредитора остается мало вариантов, если Заемщик обанкротится, неожиданно предъявит иск, умрет или просто решит прекратить выплаты. Кредитору придется пройти длительный судебный процесс и стоять в очереди с другими кредиторами.

Вот таблица некоторых предотвратимых страданий, которые может предотвратить этот документ:

| Кредитор | Заемщик |

|---|---|

| Невыплаченные крупные суммы заемных средств | Невозможность получить финансирование |

| Неприоритетный должник | Увеличение долга по имуществу или дому |

Дорогой Адвокат Сейчас на:4

| Дорогой Адвокат Сейчас на:

|

| Потеря деловых отношений или семейного доверия | Потеря деловых отношений или семейного доверия |

| Личная безопасность и благополучие | Личная безопасность и благополучие |

Наиболее распространенные ипотечные отношения

Хотя эти соглашения обычно заключаются между банками и физическими лицами, это соглашение также можно использовать для документального оформления частной ипотеки между двумя физическими лицами или двумя организациями или субъектами, поддерживающими деловые отношения.

Вот таблица с подробным описанием обычных заемщиков и кредиторов, которым она может понадобиться:

| ВОЗМОЖНЫЙ КРЕДИТОР | ВОЗМОЖНЫЙ ЗАЕМЩИК | |

|---|---|---|

| Продавец недвижимости или дома | Покупатель недвижимости или дома | |

| Частный инвестор | Профессиональный флиппер | |

| Частная ипотечная компания | Компания, желающая приобрести офис | |

Член семьи

| Член семьи

| |

| Сочувствующий друг с дополнительными средствами (т.е. способный одолжить, но не дать денег) | Надежный друг, нуждающийся в деньгах (т. е. для возможности инвестирования в недвижимость) е. для возможности инвестирования в недвижимость) |

Что должно быть включено в простой ипотечный договор?

Простой договор об ипотеке обычно должен охватывать следующее:

Кто на крючке? («Заемщик» и «Кредитор»)

В ипотечном договоре должно быть указано, кто получает деньги («Заемщик») и кто получает залоговое право на имущество, которое будет погашено («Кредитор»).И Заемщик, и Кредитор должны подписать соглашение в присутствии двух свидетелей, а подписи должны быть заверены и заверены нотариусом.

Что обменивается?

Ипотечный договор должен прямо предоставлять право собственности на недвижимость Кредитору в обмен на основную сумму плюс проценты. Этот грант дает Кредитору законное право собственности или право собственности на имущество, в то время как Заемщик имеет право использовать имущество. Как только кредит будет погашен в полном объеме, договор об ипотеке будет расторгнут, и Заемщик получит законное право собственности на недвижимость. Если Заемщик не вносит запланированные платежи по кредиту, Кредитор сохраняет право собственности и может инициировать продажу с потерей права выкупа.

Если Заемщик не вносит запланированные платежи по кредиту, Кредитор сохраняет право собственности и может инициировать продажу с потерей права выкупа.

Когда действие Соглашения закончится?

В соглашении должно быть указано, что соглашение будет расторгнуто, когда кредит будет полностью погашен.

Где имущество?

Адрес и юридическое описание собственности должны быть четко указаны в Соглашении. Заемщик и Кредитор должны быть на одной волне — если Кредитор думает, что ссуда обеспечена особняком, но на самом деле Заемщик покупает лачугу, в будущем могут возникнуть проблемы.

Юридическое описание обычно можно найти в документе о праве собственности. Вот пример юридического описания формы лота и блока:

Участки 6, 7 и южная половина участка 3, западные 60 футов южных ½ участка 4, западные 60 футов участка 5 и участка 8, блок 20, СТАРЫЙ ОБЗОР, Лисвилл, приход Вернон, Луизиана.

Сколько нужно вернуть? («Основная сумма» и «Проценты»)

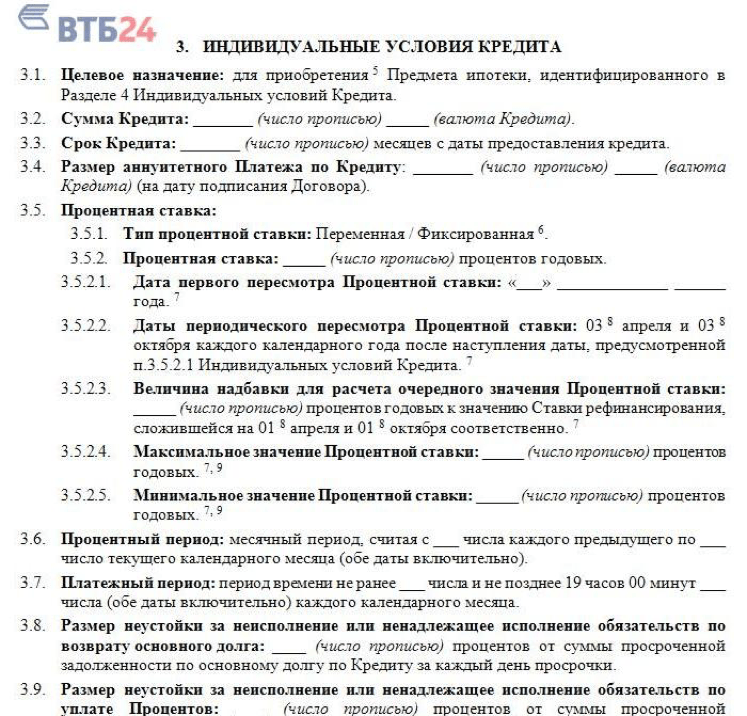

В ипотечном договоре должна быть четко указана сумма заемных денег («Основная сумма») и процентная ставка, взимаемая в дополнение к основной сумме («Проценты»), которая была согласована в кредитном соглашении или векселе. В долговом обязательстве по договору займа должно быть указано, как и когда будут производиться платежи.

В долговом обязательстве по договору займа должно быть указано, как и когда будут производиться платежи.

Какие еще сведения следует включить?

Ипотечный договор может включать следующие дополнительные положения:

- Назначенная арендная плата: если Заемщик сдает имущество в аренду, арендная плата назначается Кредитору

- Заветы: Заемщик обещает, что он владеет имуществом и имеет полномочия на имущество

- Дефолт и ускорение: если Заемщик не выполняет свои обязательства, вся сумма кредита подлежит оплате

- Содержание имущества: Заемщик должен содержать имущество, включая страхование имущества

- Передача права собственности: вся сумма кредита может подлежать уплате, если Заемщик передает право собственности

- Оплата: Заемщик обещает выплатить основную сумму и проценты, а также другие необходимые суммы по кредиту

- Права Кредитора: Платежи Кредитора для поддержания стоимости имущества могут быть добавлены к сумме кредита

- Обеспечительный интерес: соглашение также обеспечивает любые другие обязательства Заемщика перед Кредитором

- Старшие ипотечные кредиты: Заемщик не может изменять какие-либо старшие ипотечные кредиты с разрешения Кредитора

- Налоговый фонд: Заемщику, возможно, придется производить платежи в фонд для уплаты налогов на имущество, страховых и других взносов

Это соглашение должно быть подано в соответствующий местный регистрационный офис.

Образец ипотечного договора

Ниже вы можете найти, как обычно выглядит ипотечный договор:

Ипотечный акт

Образец договора об ипотеке | Создать и распечатать

Форма договора об ипотеке от LegalNature позволяет быстро и легко настроить соглашение, в котором четко излагаются права и обязанности всех сторон по ипотеке. В этом справочном руководстве объясняются различные варианты и соображения при заполнении соглашения, а также приводится краткое описание основных разделов соглашения.

Информация о вечеринке

При заполнении формы вам необходимо будет указать имя и адрес каждой из вовлеченных сторон. Введите данные заемщика, поручителя (если есть) и кредитора. При необходимости вы можете включить более одной из этих сторон.

Информация о записи

Ипотечные договоры обычно должны быть зарегистрированы в соответствующем правительственном подразделении, часто в Офисе регистратора округа. Верхняя часть формы используется для указания конкретной информации о записи. Это включает в себя сторону, ответственную за подготовку соглашения, сторону, запрашивающую его регистрацию, и сторону, назначенную для получения подтверждения и другой информации от регистрирующего органа.

Это включает в себя сторону, ответственную за подготовку соглашения, сторону, запрашивающую его регистрацию, и сторону, назначенную для получения подтверждения и другой информации от регистрирующего органа.

Грант и транспортное средство

В первом существенном пункте вашего соглашения заемщик предоставляет кредитору право собственности на имущество в качестве обеспечения погашения имущественного кредита. Это означает, что заемщик должен полностью погасить долг, иначе кредитор сможет лишить права выкупа имущество и получить полное право собственности.

Юридическое описание

В этом разделе вы должны ввести одно или несколько юридических описаний собственности. Если у вас еще нет юридического описания собственности, вы можете легко найти его, связавшись с регистратором округа или регистратором сделок (по телефону или через Интернет) и указав адрес собственности или налоговый номер земельного участка. Вы также можете попробовать просмотреть ранее зарегистрированные документы, налоговые оценки, веб-сайты, такие как Zillow. com, ваше право собственности на землю или обратиться за помощью к лицензированному юристу по недвижимости.По возможности рекомендуется включать несколько юридических описаний, чтобы четко идентифицировать собственность.

com, ваше право собственности на землю или обратиться за помощью к лицензированному юристу по недвижимости.По возможности рекомендуется включать несколько юридических описаний, чтобы четко идентифицировать собственность.

Условия векселей

В этом разделе представлен обзор условий погашения, указанных в векселе для ипотечного кредита. Условия, указанные здесь, предназначены только для справочных целей и не изменяют условия примечания. Вы можете думать о разнице между векселем и договором об ипотеке в том, что договор об ипотеке — это обещание передать право собственности кредитору, если заемщик не погасит, в то время как вексель разъясняет конкретные условия погашения (т. .е. основная сумма, проценты, важные даты и штрафы).

Заявления и обязательства заемщика

Здесь заемщик обещает, что он владеет истинным и надлежащим правом собственности на имущество и имеет право передать право собственности кредитору. Заемщик обязуется защищать свое право собственности от претензий третьих лиц.

Погашение

Заемщик обещает погасить кредитору вовремя и в полном объеме, включая любые сопутствующие сборы и штрафы. Заемщик не может производить взаимозачеты (вычеты) при погашении статей, которые, по мнению заемщика, кредитор должен.Кредитор не обязан принимать частичный платеж от заемщика — например, платеж меньше ежемесячной суммы долга — и, принимая частичный платеж, кредитор не обязан принимать более частичные платежи в будущем.

Сроки и условия условного депонирования

Плата за условное депонирование — это определенные статьи, которые заемщик по закону обязан выплатить до погашения векселя. Это означает, что они имеют юридический приоритет. Примеры включают налоги на недвижимость и взносы по страхованию имущества.Чтобы защитить свои интересы в собственности и обеспечить своевременную выплату, кредитор потребует, чтобы они были выплачены вместе с регулярным платежом по ипотеке.

Заемщик несет ответственность за уведомление кредитора, если он становится просроченным в оплате условного депонирования. Если не применяется одно из исключений, указанных в этом разделе, заемщик также должен погасить — то есть погасить и полностью удовлетворить — любые залоговые права, имеющие приоритет над ипотекой. Лучшим примером является предыдущая ипотека против собственности.

Если не применяется одно из исключений, указанных в этом разделе, заемщик также должен погасить — то есть погасить и полностью удовлетворить — любые залоговые права, имеющие приоритет над ипотекой. Лучшим примером является предыдущая ипотека против собственности.

РЕСПА

RESPA, или Закон о процедурах расчетов с недвижимостью, представляет собой федеральный закон, который запрещает кредиторам взимать необоснованные комиссии и требует от них своевременного и точного раскрытия информации о характере затрат, связанных с процессом урегулирования. Этот раздел предназначен для обеспечения ответственности кредитора за соблюдение требований RESPA.

Предоплата

У вас есть возможность разрешить досрочное погашение кредита при создании этого соглашения.Если это разрешено, заемщик может досрочно погасить суммы, превышающие сумму, причитающуюся к установленному сроку, без штрафных санкций. Однако выполнение таких платежей никогда не освобождает заемщика от его обязательства по крайней мере выплачивать минимальный регулярный платеж каждый период.

Гарантия

У вас есть возможность включить одного или нескольких поручителей при создании этого соглашения. Поручитель соглашается производить платежи от имени заемщика, если заемщик когда-либо не сможет выполнить свои обязательства по погашению.

Страхование имущества

Этот раздел дает кредитору возможность потребовать от заемщика поддерживать страхование имущества в течение срока погашения, включая страхование от пожаров, наводнений, землетрясений и опасностей. Заемщик должен будет уведомить как кредитора, так и страховщика о любых страховых претензиях в отношении имущества. Если заемщик не сделает этого, когда это требуется, кредитор может сам оплатить страховку и добавить эти расходы к долгу заемщика по настоящему соглашению.

Ипотечное страхование

Если вы решите включить этот раздел при настройке своего соглашения, то кредитор будет иметь возможность потребовать от заемщика поддерживать ипотечное страхование. Ипотечное страхование возместит кредитору любые пропущенные заемщиком платежи, но не освободит заемщика от его обязательств по соглашению.

События по умолчанию

В этом разделе указывается множество способов, которыми заемщик может не выполнить свои обязательства по соглашению.Самое главное, заемщик должен своевременно и в полном объеме выполнять все свои платежные обязательства. Нарушение каких-либо условий соглашения также является событием неисполнения обязательств. Другие распространенные способы неисполнения обязательств включают предоставление заемщиком ложной или вводящей в заблуждение информации, чтобы побудить кредитора заключить это соглашение, или невыполнение заемщиком другого права удержания на имущество или принятие дополнительных залогов без согласия кредитора.

Ускорение

В случае дефолта этот раздел требует, чтобы кредитор немедленно уведомил заемщика о дефолте.Если дефолт может быть устранен заемщиком, заемщик должен будет сделать это в течение срока, указанного кредитором. Если заемщик не устранит дефолт вовремя, то кредитор имеет право ускорить все платежи по договору. Это означает, что все непогашенные денежные средства подлежат немедленному погашению. Если заемщик не выплатит все причитающиеся деньги, кредитор может использовать свои юридические возможности для обеспечения соблюдения соглашения, возможно, включая обращение взыскания на имущество.

Это означает, что все непогашенные денежные средства подлежат немедленному погашению. Если заемщик не выплатит все причитающиеся деньги, кредитор может использовать свои юридические возможности для обеспечения соблюдения соглашения, возможно, включая обращение взыскания на имущество.

Продажа векселей

Заемщик соглашается с тем, что кредитор может продать свою долю в векселе и договоре об ипотеке без предварительного уведомления заемщика.В этом случае заемщик также должен получить имя и адрес любого нового поставщика услуг и любую информацию, требуемую в соответствии с RESPA. Любой новый сервисер по-прежнему будет обязан соблюдать условия векселя и договора об ипотеке.

Сила продажи

В случае неисполнения обязательств по соглашению кредитор может принять решение об обращении взыскания на имущество и его продаже без проведения формального судебного разбирательства. В рамках этого процесса кредитор должен уведомить заемщика о своем решении продать имущество. Затем кредитор обычно распространяет рекламу недвижимости в местной газете и продает ее тому, кто предложит самую высокую цену. Кредитор может также приобрести само имущество на аукционе.

Затем кредитор обычно распространяет рекламу недвижимости в местной газете и продает ее тому, кто предложит самую высокую цену. Кредитор может также приобрести само имущество на аукционе.

Судебное взыскание

В отличие от метода, описанного выше, кредитор также имеет возможность добиваться обращения взыскания через судебную систему, если это разрешено применимым законодательством.

Исполнение соглашения

Чтобы иметь юридическую силу, соглашение должно быть подписано и датировано в присутствии нотариуса.Хотя этого достаточно в большинстве штатов, во Флориде, Коннектикуте, Южной Каролине и Луизиане требуются два свидетеля. В этих штатах нотариус может выступать в качестве одного из свидетелей, а другой свидетель должен быть не моложе 18 лет и не иметь никакого интереса в сделке или семейных отношениях со сторонами.

Заключительные шаги

Наконец, вы должны зарегистрировать ипотечный кредит в соответствующем местном отделении, обычно называемом Отделом регистратора округа, Отделом регистрации прав на землю или Офисом клерка округа. Поскольку в каждом округе действуют свои особые требования к подаче документов, мы рекомендуем обратиться в местный офис, чтобы узнать, требуются ли какие-либо дополнительные формы, есть ли какие-либо особые требования, которые вам необходимо заполнить, а также нужна ли вам помощь в написании надлежащего юридического описания.

Поскольку в каждом округе действуют свои особые требования к подаче документов, мы рекомендуем обратиться в местный офис, чтобы узнать, требуются ли какие-либо дополнительные формы, есть ли какие-либо особые требования, которые вам необходимо заполнить, а также нужна ли вам помощь в написании надлежащего юридического описания.

- Оставьте все поля пустыми. В нашем соглашении об ипотеке размер полей по умолчанию составляет один дюйм, за исключением верхней части первой страницы, которая составляет три дюйма, что дает дополнительное пространство только для официального использования. Ваш местный офис сообщит вам, нужно ли вам изменить эти размеры.

- Не скрепляйте несколько страниц вместе, если только это не разрешено вашим местным офисом.

- Все подписи на документе должны быть оригиналами, а не копиями, распечатками или штампами.

Готовы начать?

Создание договора об ипотекеЧасто задаваемые вопросы

Что такое ипотека?

Ипотека — это вид кредита, при котором заемщик соглашается заложить недвижимость в качестве залога для обеспечения выплаты кредитору. В типичной ипотеке покупатель жилья соглашается передать право собственности на дом банку, если банк не получит платеж в полном объеме и в соответствии с условиями ипотечного договора. Говорят, что кредит «обеспечен» залогом имущества.

В типичной ипотеке покупатель жилья соглашается передать право собственности на дом банку, если банк не получит платеж в полном объеме и в соответствии с условиями ипотечного договора. Говорят, что кредит «обеспечен» залогом имущества.

Кто является залогодержателем и залогодателем?

В ипотечном договоре залогодержателем является сторона, дающая деньги взаймы (обычно банк), а залогодатель — сторона, заимствующая деньги.

Что такое основная сумма кредита?

Основная сумма кредита – это сумма взятых взаймы денег, не включая проценты.Проценты рассчитываются на основе основной суммы, которая остается причитающейся и непогашенной.

Кто поручитель?

Поручитель, как следует из названия, гарантирует возврат кредита в случае неисполнения заемщиком своих обязательств. Кредиторы могут потребовать поручителя, особенно если у заемщика плохая кредитная история.

Что такое залог?

Залоговый интерес — это интерес в собственности (недвижимость или иное), который обеспечивает погашение долга или выполнение обещания. Если сторона, предоставляющая обеспечительный интерес, не выполняет свое обязательство, то держатель обеспечительного интереса обычно может вступить во владение рассматриваемым активом и продать его, чтобы возместить любые убытки.Залоговый интерес резко снижает уровень риска, который берет на себя кредитор, что позволяет снизить процентные ставки и другие стимулы для заимствования. Если предоставляется обеспечительный интерес, обмен известен как «обеспеченная транзакция».

Если сторона, предоставляющая обеспечительный интерес, не выполняет свое обязательство, то держатель обеспечительного интереса обычно может вступить во владение рассматриваемым активом и продать его, чтобы возместить любые убытки.Залоговый интерес резко снижает уровень риска, который берет на себя кредитор, что позволяет снизить процентные ставки и другие стимулы для заимствования. Если предоставляется обеспечительный интерес, обмен известен как «обеспеченная транзакция».

Типичным примером обеспечительного интереса является закладная на недвижимость или договор о доверительном управлении. В соответствии с этими соглашениями заемщик отдает в залог домашнюю недвижимость в качестве залога для погашения ипотечного кредита кредитору.

По соглашению об обеспечении должник обеспечивает сделку, используя в качестве залога собственное имущество.Общие примеры обеспечения включают банковские счета, акции, облигации, инвентарь, оборудование, дебиторскую задолженность, автомобили, предметы искусства и ювелирные изделия. Если должник не в состоянии погасить в соответствии с соглашением, то кредитор (также известный как обеспеченная сторона) может сохранить или продать залог.

Если должник не в состоянии погасить в соответствии с соглашением, то кредитор (также известный как обеспеченная сторона) может сохранить или продать залог.

Готовы начать?

Создать договор об ипотекеОбразец договора об ипотечном кредите

Относящийся к

Договор об ипотечном кредитеДокументы по ипотечному кредиту 2.Заявление на жилищный кредит.

ПРЕИМУЩЕСТВА ДОГОВОРА О ПОКУПКЕ ИПОТЕЧНОГО КРЕДИТА Настоящее Соглашение действует в интересах и является обязательным для Продавца, Покупателя и их соответствующих правопреемников, законных представителей и разрешенных правопреемников, и ничто, выраженное или упомянутое в настоящем Соглашении, не предназначено и не должно быть истолковано как предоставление любому другому лицу какого-либо законного или равноправного права, средства правовой защиты или требования в соответствии с настоящим Соглашением или в отношении него, или любых положений, содержащихся в нем, настоящего Соглашения и всех условий и положений, предназначенных и предназначенных для единственной и исключительной выгоды таких лиц и в пользу какого-либо другого лица, за исключением того, что права и обязанности Покупателя в соответствии с Разделами 2, 4. 1 (кроме пункта 4.1.7), 5, 9, 10, 11, 12 и 13 настоящего документа могут быть переданы Доверительному управляющему, как это может потребоваться для достижения целей Соглашения об объединении и обслуживании, и после такой передачи Доверительный управляющий унаследует права и обязанности Покупателя по настоящему Соглашению. Ни один владелец Сертификата, выданного в соответствии с Соглашением об объединении и обслуживании, не может считаться правопреемником или уполномоченным правопреемником на основании такого права собственности.

1 (кроме пункта 4.1.7), 5, 9, 10, 11, 12 и 13 настоящего документа могут быть переданы Доверительному управляющему, как это может потребоваться для достижения целей Соглашения об объединении и обслуживании, и после такой передачи Доверительный управляющий унаследует права и обязанности Покупателя по настоящему Соглашению. Ни один владелец Сертификата, выданного в соответствии с Соглашением об объединении и обслуживании, не может считаться правопреемником или уполномоченным правопреемником на основании такого права собственности.

Ипотечные кредиты Ипотечные кредиты в Целевом фонде указаны в списке ипотечных кредитов.Ипотечные ссуды в · пуле I будут состоять в основном из 20-30-летних обычных ипотечных кредитов с фиксированной ставкой на одну-четыре семьи, а · пул II будет состоять в основном из 10-15-летних обычных одно- ипотечных кредитов на четыре семьи.

Передача ипотечных кредитов; Уступка договоров купли-продажи ипотечного кредита (a) Депонент, одновременно с подписанием и доставкой настоящего Соглашения в Дату закрытия, настоящим учреждает траст, обозначенный как «Ипотечный траст DBJPM 2017-C6», назначает Доверительного управляющего доверительным управляющим Трастового фонда. и продавать, передавать, переуступать, переуступать и иным образом передавать Доверительному управляющему без права регресса (за исключением случаев, предусмотренных настоящим документом) все права, права собственности и интересы Депонента в отношении Ипотечных кредитов, включая все права на платежи в отношении них. , за исключением случаев, указанных ниже, и любой обеспечительный интерес по ним (будь то в недвижимом или личном имуществе, материальном или нематериальном) в пользу Вкладчика, а также обеспечительный интерес на всех Резервных счетах, Счетах с замком, Счетах денежного залога и всех другие активы в той мере, в какой они включены или должны быть включены в трастовый фонд в интересах держателей сертификатов.Такая передача и переуступка включает все проценты и основную сумму, причитающиеся по Ипотечным кредитам или в отношении них после Даты окончания срока, и, в случае Ипотечного кредита, включенного в Полный кредит, регулируются соответствующим Межкредиторским соглашением. Передача и уступка Необслуживаемого Ипотечного кредита и права на обслуживание Необслуживаемого Ипотечного кредита также регулируются условиями Другого соглашения об объединении и обслуживании и соответствующего Межкредитного соглашения.

и продавать, передавать, переуступать, переуступать и иным образом передавать Доверительному управляющему без права регресса (за исключением случаев, предусмотренных настоящим документом) все права, права собственности и интересы Депонента в отношении Ипотечных кредитов, включая все права на платежи в отношении них. , за исключением случаев, указанных ниже, и любой обеспечительный интерес по ним (будь то в недвижимом или личном имуществе, материальном или нематериальном) в пользу Вкладчика, а также обеспечительный интерес на всех Резервных счетах, Счетах с замком, Счетах денежного залога и всех другие активы в той мере, в какой они включены или должны быть включены в трастовый фонд в интересах держателей сертификатов.Такая передача и переуступка включает все проценты и основную сумму, причитающиеся по Ипотечным кредитам или в отношении них после Даты окончания срока, и, в случае Ипотечного кредита, включенного в Полный кредит, регулируются соответствующим Межкредиторским соглашением. Передача и уступка Необслуживаемого Ипотечного кредита и права на обслуживание Необслуживаемого Ипотечного кредита также регулируются условиями Другого соглашения об объединении и обслуживании и соответствующего Межкредитного соглашения. Депонент, одновременно с исполнением и доставкой настоящего Соглашения, также настоящим передает, переуступает, устанавливает и иным образом передает Доверительному управляющему без права регресса (за исключением случаев, предусмотренных в настоящем документе) в интересах Держателей Сертификатов и Обслуживаемых держателей сопутствующих кредитных векселей, все права, права собственности и интересы Вкладчика в отношении и в соответствии с Соглашениями о покупке ипотечного кредита, как это предусмотрено в них (за исключением Разделов 6(e)-(g) каждого Соглашения о покупке ипотечного кредита, заявлений, гарантий и обязательств в пользу Вкладчик, указанный в пункте (viii) Раздела 4(b) каждого Соглашения о покупке ипотечного кредита, а также права Вкладчика и средства правовой защиты в отношении его нарушения, за исключением прав Вкладчика и средств правовой защиты в соответствии с Соглашениями о возмещении убытков) в той мере, в какой это связано на любой ипотечный кредит.Вкладчик должен распорядиться, чтобы Резервные счета, Счета денежного залога и Счета-ячейки, относящиеся к Ипотечным кредитам, были переданы и удерживались на имя Главного обслуживающего лица от имени Доверительного управляющего в качестве правопреемника Продавцов ипотечных кредитов.

Депонент, одновременно с исполнением и доставкой настоящего Соглашения, также настоящим передает, переуступает, устанавливает и иным образом передает Доверительному управляющему без права регресса (за исключением случаев, предусмотренных в настоящем документе) в интересах Держателей Сертификатов и Обслуживаемых держателей сопутствующих кредитных векселей, все права, права собственности и интересы Вкладчика в отношении и в соответствии с Соглашениями о покупке ипотечного кредита, как это предусмотрено в них (за исключением Разделов 6(e)-(g) каждого Соглашения о покупке ипотечного кредита, заявлений, гарантий и обязательств в пользу Вкладчик, указанный в пункте (viii) Раздела 4(b) каждого Соглашения о покупке ипотечного кредита, а также права Вкладчика и средства правовой защиты в отношении его нарушения, за исключением прав Вкладчика и средств правовой защиты в соответствии с Соглашениями о возмещении убытков) в той мере, в какой это связано на любой ипотечный кредит.Вкладчик должен распорядиться, чтобы Резервные счета, Счета денежного залога и Счета-ячейки, относящиеся к Ипотечным кредитам, были переданы и удерживались на имя Главного обслуживающего лица от имени Доверительного управляющего в качестве правопреемника Продавцов ипотечных кредитов. В отношении любой Ипотечной ссуды, на которую распространяется Межкредиторское соглашение, стороны намерены использовать положения настоящего Раздела 2.01(а) в качестве соглашения о переуступке прав между Депонентом в качестве цедента и Доверительным управляющим от имени Доверителя. Доверяйте, как правопреемнику.Соответственно, Депонент настоящим (и в соответствии со всеми другими применимыми положениями настоящего Соглашения) переуступает, предоставляет, продает, передает, доставляет, устанавливает и передает Доверительному управляющему все права, права собственности и интересы Депонента в отношении, и вытекающие из соответствующего Межкредиторского соглашения, и Доверительный управляющий от имени Траста настоящим принимает (с учетом применимых положений настоящего Соглашения) вышеуказанную уступку и принимает на себя все права и обязанности Депонента в отношении соответствующего Межкредиторского соглашения от и после Даты закрытия.Кроме того, Доверительный управляющий признает, что любая такая Ипотечная ссуда, являющаяся частью Обслуживаемой полной ссуды, должна обслуживаться в соответствии с условиями настоящего Соглашения.

В отношении любой Ипотечной ссуды, на которую распространяется Межкредиторское соглашение, стороны намерены использовать положения настоящего Раздела 2.01(а) в качестве соглашения о переуступке прав между Депонентом в качестве цедента и Доверительным управляющим от имени Доверителя. Доверяйте, как правопреемнику.Соответственно, Депонент настоящим (и в соответствии со всеми другими применимыми положениями настоящего Соглашения) переуступает, предоставляет, продает, передает, доставляет, устанавливает и передает Доверительному управляющему все права, права собственности и интересы Депонента в отношении, и вытекающие из соответствующего Межкредиторского соглашения, и Доверительный управляющий от имени Траста настоящим принимает (с учетом применимых положений настоящего Соглашения) вышеуказанную уступку и принимает на себя все права и обязанности Депонента в отношении соответствующего Межкредиторского соглашения от и после Даты закрытия.Кроме того, Доверительный управляющий признает, что любая такая Ипотечная ссуда, являющаяся частью Обслуживаемой полной ссуды, должна обслуживаться в соответствии с условиями настоящего Соглашения. В связи с такой передачей и уступкой Депонент настоящим передает и сдает на хранение Хранителю вместе с копиями Генеральному обслуживающему и Специальному обслуживающему персоналу следующие документы или инструменты в отношении каждого Ипотечного кредита и каждого Обслуживаемого сопутствующего кредита ( которые, за исключением Ипотечной расписки, упомянутой в пункте (i) ниже, относятся к Обслуживаемому полному кредиту), назначенному таким образом (при условии, что оригиналы документов, указанных в пунктах (xix) и (xx), должны быть доставлены Мастеру по обслуживанию) :

В связи с такой передачей и уступкой Депонент настоящим передает и сдает на хранение Хранителю вместе с копиями Генеральному обслуживающему и Специальному обслуживающему персоналу следующие документы или инструменты в отношении каждого Ипотечного кредита и каждого Обслуживаемого сопутствующего кредита ( которые, за исключением Ипотечной расписки, упомянутой в пункте (i) ниже, относятся к Обслуживаемому полному кредиту), назначенному таким образом (при условии, что оригиналы документов, указанных в пунктах (xix) и (xx), должны быть доставлены Мастеру по обслуживанию) :

Статус документа об ипотечном кредите Каждый связанный ипотечный вексель, ипотечный договор, переуступка прав аренды (если это отдельный инструмент), гарантия и другое соглашение, заключенное соответствующим Залогодателем, поручителем или другим должником или от его имени в связи с таким Ипотечным кредитом является юридическим, действительным и обязательным обязательством соответствующего залогодателя, поручителя или другого должника (с учетом любых положений об отсутствии права регресса, содержащихся в любом из вышеуказанных соглашений и любых применимое законодательство штата о борьбе с дефицитом или ограничением рыночной стоимости), в зависимости от обстоятельств, и подлежит исполнению в соответствии с его условиями, за исключением (i) того, что такое исполнение может быть ограничено (a) банкротством, неплатежеспособностью, мошеннической передачей, реорганизацией, мораторием или другие аналогичные законы, затрагивающие реализацию прав кредиторов в целом, и (b) общие принципы справедливости (независимо от того, рассматривается ли такая реализация в рамках разбирательства по праву справедливости или по закону) и (ii) что определенные положения в таких документах по ипотечному кредиту (включая , без ограничений, положения, требующие выплаты процентов за просрочку платежа, сборов за просрочку платежа или досрочного погашения/платы за поддержание доходности, сборов и/или премий), являются или могут быть дополнительно ограничены или лишены исковой силы в соответствии с применимым законодательством, но (с учетом ограничений изложенные в пункте (i) выше), такие ограничения или неисполнимость не сделают такие документы Ипотечного кредита недействительными в целом или существенно повлияют на реальность Залогодержателя. определение основных преимуществ и/или гарантий, предоставляемых таким образом (пункты (i) и (ii) вместе именуемые «Стандартные требования»).За исключением случаев, изложенных в непосредственно предшествующих предложениях, у соответствующего Залогодателя нет действительных зачетов, возражений, встречных исков или прав расторжения в отношении любых соответствующих Ипотечных векселей, Закладных или других документов Ипотечного кредита, включая, помимо прочего, любой такой действительный зачет, защита, встречный иск или право, основанное на умышленном мошенничестве со стороны Продавца в связи с предоставлением Ипотечного кредита, которое лишило бы Залогодержателя основных выгод, которые должны были быть предоставлены Ипотечным векселем, Ипотечным кредитом или другими документами Ипотечного кредита.

определение основных преимуществ и/или гарантий, предоставляемых таким образом (пункты (i) и (ii) вместе именуемые «Стандартные требования»).За исключением случаев, изложенных в непосредственно предшествующих предложениях, у соответствующего Залогодателя нет действительных зачетов, возражений, встречных исков или прав расторжения в отношении любых соответствующих Ипотечных векселей, Закладных или других документов Ипотечного кредита, включая, помимо прочего, любой такой действительный зачет, защита, встречный иск или право, основанное на умышленном мошенничестве со стороны Продавца в связи с предоставлением Ипотечного кредита, которое лишило бы Залогодержателя основных выгод, которые должны были быть предоставлены Ипотечным векселем, Ипотечным кредитом или другими документами Ипотечного кредита.