Госпошлина в суд при взыскании неустойки по алиментам

Алиментоплательщик допускает просрочку в уплате алиментов, взыскиваемых по решению суда. Следует ли платить госпошлину при обращении в суд с иском о взыскании неустойки по алиментам?

Ответ:

В судебной практике встречаются две позиции по данному вопросу.

1. Госпошлину при обращении в суд с иском о взыскании неустойки по алиментам платить нужно

Согласно п. 2 статьи 115 Семейного кодекса РФ, при образовании задолженности по вине лица, обязанного уплачивать алименты по решению суда, виновное лицо уплачивает получателю алиментов неустойку в размере одной второй процента от суммы невыплаченных алиментов за каждый день просрочки.

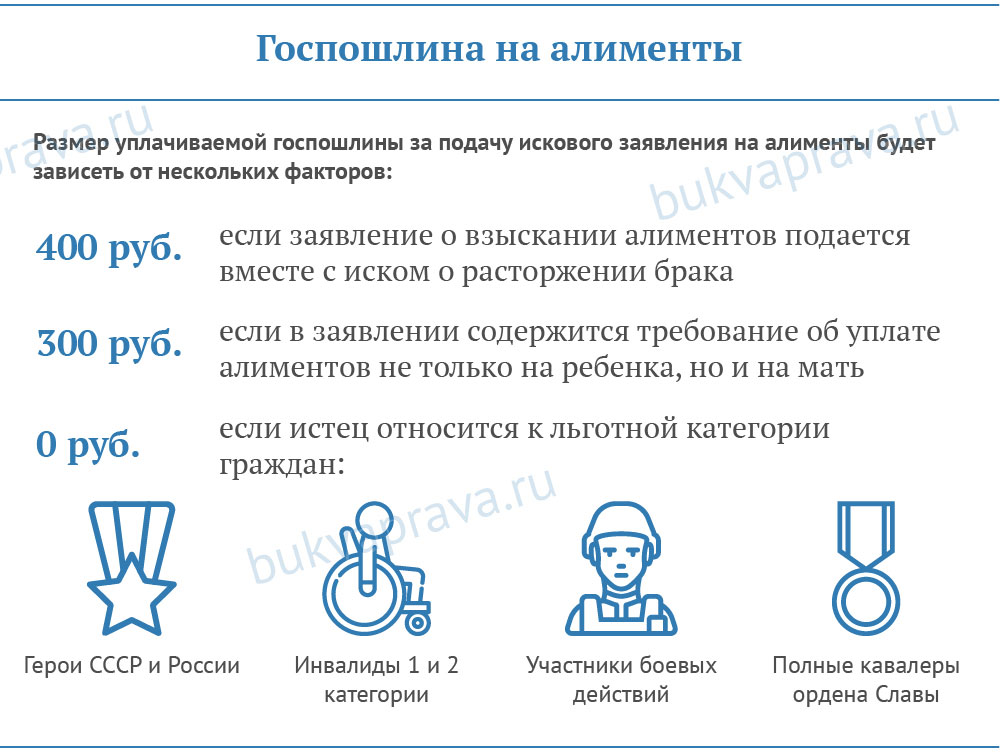

Как указано в пп. 2 п. 1 ст. 333.36 НК РФ, от уплаты государственной пошлины освобождены истцы по искам о взыскании алиментов.

Таким образом, Налоговый кодекс РФ освобождает от уплаты госпошлины только при заявлении требований о взыскании именно алиментов, а не иных требований.

Очевидно, что требование о взыскании алиментов не тождественно требованию о взыскании неустойки по алиментам, поскольку неустойка представляет собой форму гражданской ответственности алиментоплательщика за несвоевременное исполнение обязательств по уплате содержания (алиментов).

В статье 12 ГК РФ право требования присуждения к исполнению обязанности в натуре и взыскание неустойки названы в качестве самостоятельных способов защиты права.

Таким образом, по искам о взыскании неустойки за несвоевременную уплату алиментов налоговым кодексом РФ освобождение от уплаты госпошлины в суд не предусмотрено.

2. Госпошлину при обращении в суд с иском о взыскании неустойки по алиментам платить не нужно

От уплаты госпошлины в суд освобождены истцы по делам о защите прав и законных интересов ребенка (пп. 15 п. 1 ст. 333.36 НК РФ).

Взыскание неустойки за несвоевременную уплату алиментов можно смело отнести к случаю защиты прав и законных интересов ребенка, поскольку в соответствии со статьей 60 СК РФ, ребенок имеет право на получение содержания от своих родителей и, соответственно, на своевременное получение алиментов.

Обращаем внимание, что от уплаты госпошлины в суд освобождены истцы по спорам о взыскании алиментов.

Однако подчеркиваем, что при заявлении требований, связанных с интересами несовершеннолетних детей

- взыскать неустойку за несвоевременную уплату алиментов на несовершеннолетних детей;

- увеличить алименты на несовершеннолетних детей.

Если же истец просит взыскать неустойку, например, за несвоевременную уплату алиментов на совершеннолетнего ребенка, супруга, иных родственников, получающих содержание на основании решения суда, то госпошлину в суд платить придется.

Примеры из судебной практики

В качестве примеров из судебной практики, в поддержку вышеизложенного подхода (№2) можно привести следующие:

«..Распространяется ли льгота по уплате государственной пошлины, предусмотренная пп. 2 п. 1 ст. 333.36 НК РФ, на истцов по искам об изменении размера алиментов, освобождении от уплаты алиментов, взыскании неустойки, определении задолженности по уплате алиментов?

В соответствии с пп.

2 п. 1 ст. 333.36 НК РФ от уплаты государственной пошлины освобождаются истцы по искам о взыскании алиментов.

Таким образом, налоговое законодательство освобождает от уплаты государственной пошлины истцов только по спорам о взыскании алиментов. Лица, обращающиеся в суд с исками в порядке ст. ст. 114, 119 Семейного кодекса РФ, ч. 4 ст. 102 Федерального закона от 02 октября 2007 года N 229-ФЗ «Об исполнительном производстве», на основании приведенной нормы от уплаты государственной пошлины не освобождаются.

Не распространяется на истцов по указанным искам и льгота, установленная пп. 15 п. 1 ст. 333.36 НК РФ, поскольку истцы действуют в своих интересах, а не интересах детей. Исключение составляют требования об увеличении алиментов на несовершеннолетних детей и о взыскании неустойки в связи с несвоевременной уплатой алиментов на несовершеннолетних детей, при предъявлении которых истцы, действуя в интересах детей, освобождены от уплаты государственной пошлины в соответствии с пп.

15 п. 1 ст. 333.36 НК РФ..» (п. 19 обобщения Алтайского краевого суда «Обобщение судебной практики по применению норм Гражданского процессуального кодекса Российской Федерации и Налогового кодекса Российской Федерации о судебных расходах»)

Из другого обзора судебной практики

Налоговым законодательством не предусмотрено освобождение от уплаты госпошлины по искам о взыскании неустойки за несвоевременную уплату алиментов. Однако такое освобождение предусмотрено по искам, поданным в интересах ребенка (п/п 15 п. 1 ст. 333.36 НК РФ).

Решением мирового судьи частично удовлетворены требования Н. о взыскании с Б. неустойки за несвоевременную уплату алиментов на содержание несовершеннолетнего ребенка.

Н. обратилась с апелляционной жалобой на решение мирового судьи об отказе во взыскании части суммы.

Определением мирового судьи апелляционная жалоба Н. оставлена без движения по мотиву неуплаты госпошлины, а затем возвращена ее подателю.

Апелляционным определением городского суда определения об оставлении без движения апелляционной жалобы и ее возврате оставлены без изменения. Судебные инстанции исходили из того, что требование об уплате неустойки за нарушение срока уплаты алиментов в силу п. 1 ст. 333.36 НК РФ не освобождены от уплаты госпошлины.

Судебными инстанциями не учтено, что по искам о взыскании неустойки за несвоевременную уплату алиментов налоговым законодательством освобождение от уплаты госпошлины не предусмотрено. Однако в п/п 15 п. 1 ст. 333.36 НК РФ указано, что истцы при рассмотрении дел о защите прав и законных интересов ребенка освобождаются от уплаты госпошлины. Это положение закона следует относить ко всем случаям защиты прав и законных интересов ребенка, в том числе и имущественных. (извлечение из Постановления N 44-г-5/2013; п. 1 обзора судебной практики президиума суда Ханты-Мансийского автономного округа — Югры за I полугодие 2014 года, утв. постановлением Президиума суда Ханты-Мансийского автономного округа — Югры от 1 августа 2014 года)

Разъяснения ВС РФ 2017 года

В п. 5 Постановлении Пленума Верховного Суда РФ от 26.12.2017 N 56 «О применении судами законодательства при рассмотрении дел, связанных со взысканием алиментов» содержатся следующие разъяснения:

5 Постановлении Пленума Верховного Суда РФ от 26.12.2017 N 56 «О применении судами законодательства при рассмотрении дел, связанных со взысканием алиментов» содержатся следующие разъяснения:

При подаче искового заявления о взыскании неустойки за несвоевременную уплату алиментов на несовершеннолетних детей истец освобождается от уплаты государственной пошлины на основании подпункта 15 пункта 1 статьи 333.36 НК РФ, поскольку указанный иск подан в защиту прав и законных интересов ребенка. Государственная пошлина, подлежащая взысканию с ответчика в случае удовлетворения указанного иска, исчисляется в соответствии с подпунктом 1 пункта 1 статьи 333.19 НК РФ как для искового заявления имущественного характера, подлежащего оценке.

Рекомендуемые публикации:

Александр Отрохов, Правовой центр «Логос», 01.03.2015г.

[24.01.2020] Верховный суд рассказал, как получить алименты на выросших детей

Тема алиментов и проблем их взыскания волнует многих. В очередной раз алиментный спор стал предметом рассмотрения Верховного суда РФ. Сложность вставшей перед судами проблемы заключалась в том, что алименты потребовали через два десятилетия после их назначения.

Сложность вставшей перед судами проблемы заключалась в том, что алименты потребовали через два десятилетия после их назначения.

И Верховный суд дал ответ на вопросы:

— Что делать с невыплаченными алиментами, если дети выросли, а отец так и не выплатил им положенное содержание?

— Какие права есть у матери, которая больше 20 лет содержала детей только на собственные средства, а когда они стали взрослыми, решила обратиться в суд за взысканием компенсации?

История довольно старая: жительница Хабаровска в 1991 году взыскала через суд алименты на содержание двоих несовершеннолетних (в то время) детей со своего бывшего мужа. Однако, судебное решение осталось лишь на бумаге: приставы несколько раз возбуждали исполнительное производство, но никаких реальных мер к исполнению решения принято не было. Алименты детям мужчина так и не выплатил. Прошли долгие годы, дети стали совершеннолетними. И именно тогда мать вновь подала заявление о возбуждении исполнительного производства, но получила от приставов отказ.

По мнению судебного пристава, исполнительный документ исполнению не подлежит, так как в этой ситуации гражданскими истцами по взысканию алиментов признаются взрослые дети, а не мать.

Пристав рекомендовал обратиться в суд за заменой исполнительного документа взрослым детям, обжаловав их решение в вышестоящую инстанцию. Женщина результата не добилась, после чего она обжаловала решение Управления службы судебных приставов в районном суде Хабаровска. В иске женщина указала, что более 20 лет она единолично несла расходы по содержанию общих с должником детей, и, соответственно, она вправе претендовать на компенсацию своих затрат.

Суды первой и второй инстанции в иске отказали, посчитав, что:

— фактически право собственности на алиментные выплаты признается за ребенком, которому они причитаются, родители – лишь распорядители денег;

— по общему правилу права родителей как законных представителей прекращаются по достижении детьми 18 лет;

— если право несовершеннолетнего ребенка на получение алиментов не было реализовано до достижения 18 лет, после наступления совершеннолетия ребенок может реализовать это право самостоятельно.

С таким решением заявительница была не согласна и пожаловалась в Верховный суд. Судебная коллегия по административным делам Верховного суда РФ изучила материалы дела и заключила, что истица в своих требованиях права (Определение коллегии по административным делам ВС от 02.03.2018 г. № 58-КГ 17-19), обосновав решение следующими доводами:

— Законодательство России не предусматривает такого основания для замены взыскателя в исполнительном производстве, как достижение совершеннолетия ребенком, на содержание которого взысканы алименты.

Соответственно, пристав-исполнитель был неправ, когда отказал матери, которая одна тратилась на содержание детей, в возбуждении исполнительного производства.

— Особенностью исполнительных документов о взыскании алиментов является «периодический характер платежей», и довод о том, что выплата задолженности по алиментам в пользу родителя прекращается по достижении ребенком совершеннолетия, основан на неправильном толковании норм законодательства.

— Ведь с должника взыскивается задолженность по алиментам за предыдущие периоды, а не начисляются алименты после достижения ребенком совершеннолетия.

— Фактически ребенок имеет право претендовать не на деньги родителей, а на исполнение ими обязанности по своему содержанию. С этой точки зрения рассматривать алименты как собственность ребенка нельзя.

Родитель, который содержит ребенка, фактически несет расходы за второго родителя, не исполнявшего такую обязанность, вправе претендовать на компенсацию понесенных затрат.

Верховный суд РФ подчеркивает: взыскание задолженности носит компенсационный характер, ведь она образовалась тогда, когда дети не достигли совершеннолетнего возраста, и мать несла обязанность по их содержанию самостоятельно.

Госпошлина | Сарыаркинский районный суд

СТАВКИ ГОСУДАРСТВЕННОЙ ПОШЛИНЫ В СУДАХ НА 2021 ГОД

1 МРП / месячный расчетный показатель / — 2 917 тенге

В соответствии с Кодексом Республики Казахстан «О налогах и других обязательных платежах в бюджет (Налоговый кодекс)»

Статья 610. Ставки государственной пошлины в судах

Ставки государственной пошлины в судах

1. С подаваемых в суд исковых заявлений, заявлений особого искового производства, заявлений (жалоб) по делам особого производства, заявлений о вынесении судебного приказа, заявлений о выдаче дубликата исполнительного листа, заявлений о выдаче исполнительных листов на принудительное исполнение решений арбитража и иностранных судов, заявлений о повторной выдаче копий судебных актов, исполнительных листов и иных документов государственная пошлина взимается в следующих размерах:

1) если иное не установлено настоящим пунктом, с исковых заявлений имущественного характера:

для физических лиц — 1 процент от суммы иска;

для юридических лиц — 3 процента от суммы иска;

2) с жалоб на неправомерные действия (бездействие) и решения государственных органов и их должностных лиц, ущемляющие права физических лиц, — 0,3 МРП;

3) с жалоб на неправомерные действия (бездействие) и решения государственных органов и их должностных лиц, ущемляющие права юридических лиц, — 5 МРП;

4) с заявлений об оспаривании уведомлений по актам проверок:

для индивидуальных предпринимателей и крестьянских или фермерских хозяйств – 0,1 процента от оспариваемой суммы налогов, таможенных платежей и платежей в бюджет (включая пени), указанных в уведомлении, но не более 500 МРП;

для юридических лиц – 1 процент от оспариваемой суммы налогов, таможенных платежей и платежей в бюджет (включая пени), указанных в уведомлении, но не более 20 тысяч МРП;

5) с исковых заявлений о расторжении брака – 0,3 МРП.

В случаях раздела имущества при расторжении брака пошлина определяется от цены иска согласно подпункту 1) настоящего пункта;

6) с исковых заявлений о разделе имущества при расторжении брака с лицами, признанными в установленном порядке безвестно отсутствующими или недееспособными вследствие душевной болезни или слабоумия, либо с лицами, осужденными к лишению свободы на срок свыше трех лет, — согласно подпункту 1) настоящего пункта;

7) с исковых заявлений об изменении или расторжении договора найма жилища, о продлении срока принятия наследства, об освобождении имущества от ареста и с других исковых заявлений неимущественного характера или не подлежащих оценке, – 0,5 МРП;

8) с заявлений особого искового производства, заявлений (жалоб) по делам особого производства, за исключением указанных в подпунктах 2), 3), 4) и 13) настоящего пункта, — 0,5 МРП;

9) с ходатайств об отмене решений арбитража – 50 процентов от размера государственной пошлины, взимаемой при подаче искового заявления неимущественного характера в суд Республики Казахстан, а по спорам имущественного характера – 50 процентов от размера государственной пошлины, взимаемой при подаче искового заявления имущественного характера в суд Республики Казахстан и исчисленной исходя из оспариваемой заявителем суммы;

10) с заявлений о вынесении судебного приказа — 50 процентов от ставок государственной пошлины, указанных в подпункте 1) настоящего пункта;

11) с заявлений о выдаче дубликата исполнительного листа, заявлений о выдаче исполнительных листов на принудительное исполнение решений арбитража и иностранных судов – 5 МРП;

12) с заявлений о повторной выдаче копий (дубликатов) судебных решений, приговоров, определений, прочих постановлений судов, а также копий других документов из дела, выдаваемых судами по просьбе сторон и других лиц, участвующих в деле, — 0,1 МРП за каждый документ, а также 0,03 МРП за каждую изготовленную страницу;

13) с заявлений о признании юридических лиц банкротами, применении реабилитационной процедуры, применении ускоренной реабилитационной процедуры – 0,5 МРП;

14) с исковых заявлений физических лиц о взыскании в денежном выражении компенсации морального вреда, причиненного распространением сведений, порочащих честь, достоинство и деловую репутацию, – 1 процент от суммы иска;

15) с исковых заявлений юридических лиц о взыскании убытков, причиненных распространением сведений, порочащих деловую репутацию, – 3 процента от суммы иска.

2. С ходатайств о пересмотре судебных актов в кассационном порядке на определения по вопросам отмены решений арбитража и выдачи исполнительных листов на принудительное исполнение решений арбитража и иностранных судов, решения и постановления судов по спорам неимущественного и имущественного характера государственная пошлина взимается в размере 50 процентов от соответствующей ставки государственной пошлины, установленной в пункте 1 настоящей статьи при подаче искового заявления (заявления) по таким спорам.

3. За исковые заявления, содержащие одновременно требования имущественного и неимущественного характера, взимается одновременно государственная пошлина, установленная для исковых заявлений имущественного характера и для исковых заявлений неимущественного характера.

Статья 616. Освобождение от уплаты государственной пошлины в судах

От уплаты государственной пошлины в судах освобождаются:

1) истцы – по искам о взыскании сумм оплаты труда и другим требованиям, связанным с трудовой деятельностью;

2) истцы – авторы, исполнители и организации, управляющие их имущественными правами на коллективной основе, – по искам, вытекающим из авторского права и смежных прав;

3) истцы – авторы объектов промышленной собственности – по искам, вытекающим из права на изобретение, полезные модели и промышленные образцы;

4) истцы – по искам о взыскании алиментов;

5) истцы – по искам о возмещении вреда, причиненного увечьем или иным повреждением здоровья, а также смертью кормильца;

6) истцы – по искам о возмещении материального ущерба, причиненного уголовным правонарушением;

7) физические и юридические лица, кроме лиц, не имеющих отношения к делу, – за выдачу им документов в связи с уголовными делами и делами по алиментам;

8) истцы – по искам о взыскании в доход государства средств в счет возмещения ущерба, причиненного государству нарушением природоохранного законодательства Республики Казахстан;

9) заявители – по заявлениям о нарушениях избирательных прав граждан и общественных объединений, прав граждан и общественных объединений участвовать в республиканском референдуме;

10) профессиональные школы и профессиональные лицеи, обеспечивающие подготовку работников квалифицированного труда и рабочих кадров повышенного уровня квалификации, – по искам о взыскании понесенных государством расходов на содержание учащихся, самовольно оставивших учебные заведения или исключенных из них;

11) физические и юридические лица, обратившиеся в случаях, предусмотренных законодательством Республики Казахстан, в суд с заявлением в защиту прав и охраняемых законом интересов других лиц или государства;

12) поверенный (агент), обратившийся в суд с иском по возврату бюджетных кредитов, а также государственных и гарантированных государством займов в соответствии с бюджетным законодательством Республики Казахстан;

13) истцы – участники и инвалиды Великой Отечественной войны и лица, приравненные к ним по льготам и гарантиям, лица, награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, лица, проработавшие (прослужившие) не менее шести месяцев с 22 июня 1941 года по 9 мая 1945 года и не награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, инвалиды, а также один из родителей инвалида с детства, ребенка-инвалида – по всем делам и документам;

14) истцы-оралманы – по всем делам и документам, связанным с приобретением гражданства Республики Казахстан;

15) физические и юридические лица – за подачу в суд заявлений:

об отмене определения суда о прекращении производства по делу или оставлении заявления без рассмотрения;

об отсрочке или рассрочке исполнения решения;

об изменении способа и порядка исполнения решения;

об обеспечении исков или замене одного вида обеспечения другим;

о пересмотре решений, определений или постановлений суда по вновь открывшимся обстоятельствам;

о сложении или уменьшении штрафов, наложенных определениями суда;

о повороте исполнения решений суда о восстановлении пропущенных сроков;

об отмене заочного решения суда;

о помещении в специальные организации образования и организации образования с особым режимом содержания;

а также жалоб:

на действия судебных исполнителей;

частных жалоб на определения судов об отказе в сложении или уменьшении штрафов;

других частных жалоб на определения суда;

жалоб на постановления по делам об административных правонарушениях;

16) органы прокуратуры – по всем искам;

17) государственные учреждения и государственные учебные заведения среднего образования – при предъявлении исков и обжаловании решений судов, за исключением случаев защиты интересов третьих лиц;

18) общественные объединения инвалидов и (или) созданные ими организации, в которых работают не менее 35 процентов инвалидов по потере слуха, речи, а также зрения, – при подаче исков в своих интересах;

19) страхователи и страховщики – по искам, возникающим из договоров обязательного страхования;

20) истцы и ответчики – по спорам, связанным с возмещением ущерба, причиненного гражданину незаконным осуждением, незаконным применением меры пресечения в виде заключения под стражу либо незаконным наложением административного взыскания в виде ареста;

21) Национальный Банк Республики Казахстан, его филиалы, представительства и ведомства – при подаче исков по вопросам, входящим в их компетенцию;

22) ликвидационные комиссии принудительно ликвидируемых финансовых организаций – по искам, заявлениям, жалобам, поданным в интересах ликвидационного производства;

23) временные администрации принудительно ликвидируемых финансовых организаций – по искам, заявлениям, жалобам, поданным в интересах временной администрации;

24) банки, уполномоченные в соответствии с законом Республики Казахстан на реализацию государственной инвестиционной политики, – при подаче исков:

о взыскании задолженности по кредитам, выданным на возвратной основе за счет бюджетных средств;

об обращении взыскания на имущество;

о банкротстве должников в связи с неисполнением ими обязательств по внешним государственным и гарантированным государством займам, а также займам, выданным за счет бюджетных средств;

25) представители держателей облигаций – при подаче исков от имени держателей облигаций по вопросам неисполнения эмитентами обязательств, установленных проспектом выпуска облигаций;

26) банкротные и реабилитационные управляющие – при подаче исков в интересах процедуры банкротства, реабилитационной процедуры в пределах своих полномочий, предусмотренных законодательством Республики Казахстан о реабилитации и банкротстве;

27) органы внутренних дел – при подаче заявлений по вопросам, связанным с выдворением иностранцев и лиц без гражданства за пределы Республики Казахстан за нарушение законодательства Республики Казахстан;

28) истцы (заявители) – по искам (заявлениям) о защите прав, свобод и законных интересов физических и юридических лиц, в том числе в интересах неопределенного круга лиц, по вопросам охраны окружающей среды и использования природных ресурсов;

Примечание РЦПИ!

Подпункт 29) действует до 01. 01.2027 в соответствии с Законом РК от 25.12.2017 № 121-VI.

01.2027 в соответствии с Законом РК от 25.12.2017 № 121-VI.

29) организация, специализирующаяся на улучшении качества кредитных портфелей банков второго уровня, единственным акционером которой является Правительство Республики Казахстан, – при предъявлении исков и обжаловании решений судов;

30) истцы – по искам о признании потенциального поставщика или поставщика недобросовестным участником государственных закупок.

Лица, указанные в части первой настоящей статьи, освобождаются от уплаты государственной пошлины в судах также при обжаловании судебных актов.

Сноска. Статья 616 с изменением, внесенным Законом РК от 26.12.2018 № 202-VI (вводится в действие с 01.01.2019).

Семейные юристы консультируют клиентов по расторжению брака о влиянии нового налогового руководства 2020

26 августа 2020

$ core_v2_ui. GetViewHtml ($ post.File.FileUrl, «% {AdjustToContainer = ‘true’}»)

GetViewHtml ($ post.File.FileUrl, «% {AdjustToContainer = ‘true’}»)

Подача налоговых деклараций уже может быть обременительной, а для разводящихся пар недавние значительные изменения в федеральном налоговом законодательстве, вероятно, еще больше усложнят ситуацию.Закон о сокращении налогов и рабочих местах отменяет закон, принятый почти 80 лет назад, который призван облегчить переход от совместной к раздельной уплате налогов после развода. Семейные юристы консультируют своих клиентов по руководству Налоговой службы на 2020 год и в последующий период, а также по вопросам, касающимся налоговых обязательств каждого из супругов. Лица, переживающие развод, уже испытывают финансовый стресс, и новые налоговые меры усилят это влияние для тех, чьи разводы были завершены в 2019 году и позже.

Выплаченные алименты больше не подлежат налогообложению

Одно из самых значительных изменений в законе о разводе — отмена удержания на алименты. Алименты относятся к выплатам алиментов, которые соответствуют требованиям к «алиментам или отдельной выплате алиментов» в соответствии с федеральным налоговым кодексом. Налоговый вычет на алименты побудил более высокооплачиваемую супругу предоставлять больше алиментов более низкооплачиваемой супруге, предоставляя налоговую льготу. Теперь супругам с более высоким доходом пришлось бы зарабатывать больше, чтобы платить такой же уровень поддержки, если бы они развелись до того, как налоговый вычет на алименты был отменен.Экономия была особенно значительной для людей с высокими доходами в штатах с высокими налогами.

Алименты относятся к выплатам алиментов, которые соответствуют требованиям к «алиментам или отдельной выплате алиментов» в соответствии с федеральным налоговым кодексом. Налоговый вычет на алименты побудил более высокооплачиваемую супругу предоставлять больше алиментов более низкооплачиваемой супруге, предоставляя налоговую льготу. Теперь супругам с более высоким доходом пришлось бы зарабатывать больше, чтобы платить такой же уровень поддержки, если бы они развелись до того, как налоговый вычет на алименты был отменен.Экономия была особенно значительной для людей с высокими доходами в штатах с высокими налогами.

Эта «субсидия на развод» в некоторых случаях помогала предотвратить судебное разбирательство дела о разводе, особенно когда развод уже был финансово спорным. По словам нескольких семейных юристов, обновленные правила об алиментах теперь усложняют урегулирование разводов. Разводящиеся супруги с высоким доходом настойчиво борются за меньшие выплаты алиментов, поскольку правительство больше не субсидирует эти выплаты за счет налоговых вычетов.

Поначалу может показаться, что отказ от уплаты налогов с полученной супружеской поддержки будет выгоден получателю. Но с отменой налоговой льготы для платящего супруга общая сумма денег, доступная семье в кризисной ситуации, может быть значительно уменьшена, что в конечном итоге может привести к тому, что супруги с более низким доходом (обычно женщины) получат меньше поддержки в долгосрочной перспективе. Без налоговых вычетов для платящего супруга выплаты алиментов также могут быть затронуты, поскольку расчет этих выплат обычно зависит от первоначального определения размера выплаты алиментов на супруга.

Дополнительные правила налогообложения алиментов Новый закон также отменил раздел Налогового кодекса, касающийся налогообложения алиментных фондов. Ранее доход доверительного фонда поддержки, выплачиваемый разведенному супругу, был бы налогооблагаемым доходом для супруга-бенефициара, а не для супруга-лица, предоставившего право. Теперь это уже не так. Супругам-учредителям, возможно, придется платить подоходный налог с трастового дохода, даже если они не получают распределения от траста.

Теперь это уже не так. Супругам-учредителям, возможно, придется платить подоходный налог с трастового дохода, даже если они не получают распределения от траста.

Несмотря на это изменение режима налогообложения алиментных трастов, создание трастов при разводе может иметь преимущества, особенно если один или оба супруга хотят защитить активы своих детей и будущих потомков от кредиторов или свести к минимуму прямое взаимодействие с бывшим супругом. супруга, как попечитель, несет ответственность за выплату алиментов.

Налоговый режим иждивенцев изменился Новый закон также отменил освобождение от уплаты 4050 долларов для каждого ребенка-иждивенца до 2025 года.Только один родитель одновременно может объявить ребенка иждивенцем, и обычно это родитель, с которым ребенок проживает более полугода. Однако налоговая скидка на детей увеличилась вдвое — с 1000 до 2000 долларов. Новый налоговый закон не изменил налоговый режим выплат алиментов; эти выплаты по-прежнему не подлежат налогообложению для материнской компании-получателя и не подлежат вычету материнской компанией, производящей выплаты.

Адвокаты по семейному праву и другие консультанты консультируют при разводе клиентов о влиянии федерального налогового законодательства и о том, как они могут повлиять на прибыль своих клиентов.Помимо эмоциональных проблем, связанных с множеством разводов, клиенты также должны учитывать важные налоговые и финансовые соображения.

Нужно ли платить подоходный налог с алиментов в Калифорнии? Ответы адвоката — Вопросы семейного права — 31 января 2020 г.

Мы юристы. Мы должны начать публикацию в блоге, отвечая на вопрос, нужно ли платить подоходный налог с алиментов с оговоркой. Так что, для записи, ответ сложен и может измениться в любой момент. Спасибо за терпеливость.Теперь, когда мы разобрались с этим, давайте посмотрим, почему это так сложно, и как вы можете прямо сейчас узнать, придется ли вам платить подоходный налог с алиментов (известных как супружеская поддержка в Калифорнии).

Прежде чем мы начнем, вы можете открыть вторую ссылку на Закон о сокращении налогов и занятости (TCJA), закон, который вступил в силу в 2018 году (и действительно повлиял на разводящиеся пары, начиная с 2019 года). Не хотите читать мелким шрифтом федеральное законодательство? Мы не виним вас, но именно поэтому вопрос: «Вы должны платить подоходный налог с алиментов?» становится так сложно.

Не хотите читать мелким шрифтом федеральное законодательство? Мы не виним вас, но именно поэтому вопрос: «Вы должны платить подоходный налог с алиментов?» становится так сложно.

Меняющийся федеральный налоговый ландшафт

В зависимости от того, насколько хорошо вы разбираетесь в налоговом законодательстве, вы, вероятно, думаете о выплатах алиментов (ранее называвшихся алиментами) как о вычетах из суммы налогообложения. Это означало, что получатель с более высоким доходом, который платил ежемесячную сумму, чтобы помочь поддержать своего бывшего партнера с низким или невходящим доходом, мог вычесть эти платежи из своих государственных и федеральных налогов. Во многих отношениях это был беспроигрышный вариант, поскольку помогал плательщику получить хотя бы одну налоговую льготу и помогал тому, кто получил, получить козырную карту в переговорах о более высоких ежемесячных выплатах.Принимающая сторона должна была отразить любые выплаты супружеской поддержки как доход.

Однако в последнее время ситуация изменилась. Закон о TCJA был принят в конце декабря 2017 года, и одним из его важных последствий было упразднение федерального подоходного налога. Другими словами, платящая сторона больше не может вычитать выплаты супружеской поддержки из своих налогов, в то время как получающая сторона больше не должна платить налоги на свою супружескую поддержку. Это имеет большое значение для переговоров (и судебных разбирательств) по поводу развода.

Закон о TCJA был принят в конце декабря 2017 года, и одним из его важных последствий было упразднение федерального подоходного налога. Другими словами, платящая сторона больше не может вычитать выплаты супружеской поддержки из своих налогов, в то время как получающая сторона больше не должна платить налоги на свою супружескую поддержку. Это имеет большое значение для переговоров (и судебных разбирательств) по поводу развода.

А теперь, вероятно, настало время сделать еще одно предостережение: как вы видели, налоговое законодательство может измениться — радикально — в относительно короткие сроки. Если вы думаете о разводе или находитесь в процессе развода, вам следует проконсультироваться со специалистом (налоговым и юридическим), прежде чем принимать важные экономические решения.

Что это значит для калифорнийцев

В Калифорнии становится немного интереснее. Хотя TCJA отменил федеральные отчисления, налоговое законодательство штата по-прежнему разрешает супругам, выплачивающим выплаты, вычитать супружеские алименты из подоходного налога штата. В настоящее время, чтобы иметь право на вычет штата, плательщик должен соответствовать всем этим критериям:

В настоящее время, чтобы иметь право на вычет штата, плательщик должен соответствовать всем этим критериям:

- Плательщик делает это наличными, чеком или денежным переводом. Это не могут быть предметы (машины, продукты и т. Д.).

- В документах, регулирующих ваш развод (или раздельное проживание), не указано, что выплата — это , а не алиментов. Да, это двойное отрицание намеренно.

- Вы проживаете отдельно при оплате.

- Ваша обязанность по выплате алиментов на супруга прекращается после смерти любой из сторон.

- Выплата алиментов на супруга не является выплатой алиментов на ребенка.

В отличие от федерального подоходного налога, в настоящее время налоговый кодекс Калифорнии считает алименты на супружескую жизнь облагаемыми налогом, поэтому получающая сторона должна будет указывать любые выплаты супружеской поддержки как доход.

Что касается будущего подоходного налога на алименты? Сложно

Мы не были бы хорошими адвокатами, если бы не напомнили вам, насколько сложным может быть налоговое законодательство и правовой кодекс, включая прецедентное право, определяющее его толкование судами. Когда вы думаете о своем будущем, рассматриваете ли вы развод, платите или получаете супружескую поддержку по старому соглашению, сделайте свою домашнюю работу, прежде чем вносить какие-либо изменения, которые могут повлиять на ваш налоговый статус. К сожалению, для многих плательщиков налоговый вычет существенно повлиял на их получаемый домой доход, а новые правила TCJA могут иметь огромное влияние на их доход.

Когда вы думаете о своем будущем, рассматриваете ли вы развод, платите или получаете супружескую поддержку по старому соглашению, сделайте свою домашнюю работу, прежде чем вносить какие-либо изменения, которые могут повлиять на ваш налоговый статус. К сожалению, для многих плательщиков налоговый вычет существенно повлиял на их получаемый домой доход, а новые правила TCJA могут иметь огромное влияние на их доход.

На веб-сайте Калифорнийского налогового управления по франшизе есть бесплатные ресурсы, которые помогут вам разобраться в налоговом законодательстве и IRS.Правительство ответит на многие вопросы, которые могут у вас возникнуть о федеральных налогах. Однако, если вы думаете о разводе или переживаете его, возможно, вам стоит проконсультироваться с профессионалом. К счастью, онлайн-обзоры и ресурсы облегчают поиск хорошего адвоката в районе залива, чем чтение налогового кодекса.

По адресу: Van Voorhis & Sosna мы помогли сотням клиентов вести переговоры, выступать посредником и вести судебные разбирательства по вопросам поддержки супругов. Мы знаем сложность развода и налогового законодательства в районе залива, потому что семейное право является нашей единственной целью.Мы предлагаем юридические консультации и представительство на основе честности, доверия и понимания. Свяжитесь с нами сегодня или позвоните по телефону 415.274.2530, чтобы назначить бесплатную юридическую консультацию.

Мы знаем сложность развода и налогового законодательства в районе залива, потому что семейное право является нашей единственной целью.Мы предлагаем юридические консультации и представительство на основе честности, доверия и понимания. Свяжитесь с нами сегодня или позвоните по телефону 415.274.2530, чтобы назначить бесплатную юридическую консультацию.

Содержимое, представленное на этом веб-сайте, предназначено только для информационных целей и не является юридической консультацией и не предназначено для этого. Информация на этом веб-сайте может не являться самой последней юридической или иной информацией, и вам следует обратиться к юристу за советом относительно ваших конкретных вопросов или проблем.Использование этого веб-сайта и доступ к нему не создают отношений между адвокатом и клиентом между Van Voorhis & Sosna и читателем.

Изменения в налогах: из алиментов по-прежнему может взиматься налоговый вычет штата.

Возможно, вы слышали, что алименты больше не подлежат вычету для целей федерального подоходного налога. Но вы все равно можете вычесть ее из подоходного налога штата. Вот что вам нужно знать, если вы недавно развелись и подаете налоговую декларацию.

Но вы все равно можете вычесть ее из подоходного налога штата. Вот что вам нужно знать, если вы недавно развелись и подаете налоговую декларацию.

Возможно, вы слышали, что алименты по недавно заключенным соглашениям о разводе больше не подлежат вычету для целей федерального подоходного налога.Этот долгосрочный вычет, действовавший около 75 лет, был отменен одним из самых спорных и широко разрекламированных положений Закона о сокращении налогов и занятости от 2017 года.

Поскольку так много внимания было уделено потере федерального вычета, есть связанное с этим соображение, которому уделяется очень мало внимания: алименты, которые больше не подлежат федеральному вычету, могут по-прежнему вычитаться для целей подоходного налога штата. Это может быть очень важным моментом для пар, желающих развестись, особенно в юрисдикциях с высокими налогами, где налоговые вычеты штата имеют более высокую ценность.

Федеральный вычет алиментов был главным возмещением

Федеральный вычет алиментов был давней основой при планировании развода. Старое правило позволяло плательщику алиментов удерживать свои платежи, в то время как получатель платил подоходный налог с любых полученных алиментов. В результате разделенные пары получили возможность переложить налогооблагаемый доход с супруга, получающего больший доход, на супруга, получающего меньше. В случаях, когда алименты были значительными, такой налоговый режим давал двум лицам ценную возможность сэкономить на своих общих счетах по федеральному подоходному налогу.

Старое правило позволяло плательщику алиментов удерживать свои платежи, в то время как получатель платил подоходный налог с любых полученных алиментов. В результате разделенные пары получили возможность переложить налогооблагаемый доход с супруга, получающего больший доход, на супруга, получающего меньше. В случаях, когда алименты были значительными, такой налоговый режим давал двум лицам ценную возможность сэкономить на своих общих счетах по федеральному подоходному налогу.

Изменения по новому закону

Закон о сокращении налогов и занятости от 2017 года отменил федеральный вычет алиментов для любых алиментов, выплачиваемых по соглашениям о разводе, заключенным после декабря.![]() 31, 2018. Кроме того, ранее заключенные соглашения о разводе могут подпадать под действие нового правила, если в соглашении об изменении алиментов прямо указано, что применяется новый закон.

31, 2018. Кроме того, ранее заключенные соглашения о разводе могут подпадать под действие нового правила, если в соглашении об изменении алиментов прямо указано, что применяется новый закон.

Итак, как разводящиеся пары узнают, что алименты по-прежнему вычитаются из их государственной налоговой декларации? Это зависит от того, соблюдает ли ваш штат федеральные налоговые правила и каким образом. Это может быть сложно, но, как правило, есть три способа:

1. Они применяют федеральные определения скорректированного валового дохода или налогооблагаемого дохода: Большинство штатов — но не все — используют ваш федеральный скорректированный валовой доход в качестве отправной точки для определения налогооблагаемого дохода штата.Федеральный вычет алиментов уменьшил скорректированный федеральный валовой доход плательщика. С отменой этого вычета, если ваш штат строго следует федеральным правилам, вы также фактически потеряете вычет на алименты в своей налоговой декларации штата. Аналогичный эффект может иметь место для тех штатов, отправной точкой которых является федеральный налогооблагаемый доход, производная от скорректированного федерального валового дохода.

Аналогичный эффект может иметь место для тех штатов, отправной точкой которых является федеральный налогооблагаемый доход, производная от скорректированного федерального валового дохода.

2. Они следуют положениям федерального налога, но только на определенную дату: В таком случае вы захотите проверить, как штат определяет его соответствие федеральным законам.Например, если вы живете в штате, который в последний раз соответствовал до изменения федерального закона , то вычет алиментов может быть доступен на уровне штата. Некоторые из этих штатов, в том числе Калифорния и Массачусетс, уже пояснили, что удержание алиментов останется в силе.

Кстати, если вы живете в Алабаме, Арканзасе, Миссисипи, Нью-Джерси или Пенсильвании, вам придется проверить правила еще более тщательно, потому что в этих штатах только выборочно и соответствуют федеральной структуре подоходного налога.

3. Они расходятся с положениями о федеральном налоге: Несмотря на все вышеперечисленное, штаты всегда могут принять собственное налоговое законодательство штата. Конечно, штаты AK, FL, NV, SD, TX, WA и WY не облагают подоходным налогом штатов, а NH и TN взимают подоходный налог только с определенных видов доходов. В мире налогообложения всегда есть сложности и исключения; но в мире государственного налогообложения их даже больше.

Конечно, штаты AK, FL, NV, SD, TX, WA и WY не облагают подоходным налогом штатов, а NH и TN взимают подоходный налог только с определенных видов доходов. В мире налогообложения всегда есть сложности и исключения; но в мире государственного налогообложения их даже больше.

Что это значит для вас

Несмотря на потерю федерального вычета алиментов, вычет штата все еще может быть доступен.Для супружеских пар, заключивших брачный и посбрачный договор, потенциальные последствия изменения закона еще предстоит увидеть. Учитывая, что в этих соглашениях могли быть установлены выплаты алиментов с учетом старого налогового режима, изменение федерального налогового законодательства может иметь последствия даже для лиц, состоящих в настоящее время в браке.

Проще говоря, планирование алиментов, возможно, стало менее важным с точки зрения федерального подоходного налога, но все еще может быть довольно важным с точки зрения подоходного налога штата и местного уровня.В некотором смысле отмена федерального вычета может фактически заставить некоторых вообще упустить из виду налоговый аспект — ловушка для неосторожных в штатах и местностях, которые все еще предлагают вычеты. Из-за сложности налогового законодательства штата мы рекомендуем вам проконсультироваться с финансовым консультантом, юристом или бухгалтером, чтобы узнать, как этот новый закон может повлиять на вас.

Из-за сложности налогового законодательства штата мы рекомендуем вам проконсультироваться с финансовым консультантом, юристом или бухгалтером, чтобы узнать, как этот новый закон может повлиять на вас.

Майкл Дж. Натансон, JD, LLM, является председателем и главным исполнительным директором, а Дон Доблер, CPA, CFP®, CDFA®, является старшим советником по вопросам благосостояния в The Colony Group .Dawn также является одним из основателей Her Wealth ®.

Авторские права © Агентство Ассошиэйтед Пресс, 2021 г. Все права защищены. Этот материал нельзя публиковать, транслировать, писать или распространять.

Как штат Нью-Йорк облагает налогами выплаты супружеских алиментов — Закон Кена Джуэлла | Брачный закон

Хотя изменения в федеральном налогообложении алиментов на супружескую жизнь широко освещались, менее известно, как в Нью-Йорке взимаются налоги на супружеские алименты. Многие люди считают, что налоговые правила Нью-Йорка и IRS идентичны. До принятия Закона о сокращении налогов и занятости от 2017 года («TCJA») закон Нью-Йорка и федеральный закон были одинаковыми. Однако с тех пор штат решил не следовать федеральному закону. В результате стороны усложняют переговоры об алиментах или отдельных алиментных платежах.

Многие люди считают, что налоговые правила Нью-Йорка и IRS идентичны. До принятия Закона о сокращении налогов и занятости от 2017 года («TCJA») закон Нью-Йорка и федеральный закон были одинаковыми. Однако с тех пор штат решил не следовать федеральному закону. В результате стороны усложняют переговоры об алиментах или отдельных алиментных платежах.

Нью-Йорк в сравнении с федеральными налоговыми правилами

Как обсуждалось в предыдущем посте, TCJA внес существенные изменения в Федеральное налоговое законодательство. Закон переложил ответственность за уплату налога на алименты с получателя (т.е., супруг, получающий алименты) плательщику (тому, кто выплачивает алименты). Это вступило в силу для всех договоров, подписанных после 31 декабря 2018 г.

Нью-Йорк предпочел не следовать налоговым правилам TCJA в отношении вычета из суммы алиментов на супружескую жизнь для целей налогообложения штата. Соответственно, супружеская поддержка не облагается налогом на уровне штата Нью-Йорк и на местном уровне. Таким образом, штат Нью-Йорк потребовал от налогоплательщиков при расчете их скорректированного валового дохода в Нью-Йорке (NYAGI):

Таким образом, штат Нью-Йорк потребовал от налогоплательщиков при расчете их скорректированного валового дохода в Нью-Йорке (NYAGI):

- «Вычтите из вашего федерального скорректированного валового дохода (FAGI) любые применимые алименты или отдельные платежи на содержание, которые вы сделали в налоговом году, и

- Добавьте в FAGI любые применимые алименты или отдельные алименты, полученные вами в налоговом году.”

По сути, Нью-Йорк и федеральный закон — полная противоположность. Нью-Йорк разрешает плательщику вычитать налог на сумму выплаченного супружеского алимента, в то время как IRS не позволяет плательщику получать его.

Поддержка супруга при переговорах

TCJA усложнил переговоры о супружеской поддержке, потому что большим стимулом для того, чтобы заставить супруга-плательщика урегулировать супружескую поддержку, была возможность вычета налогов. Раньше супруг с более высоким доходом мог быть готов платить больше супружеских алиментов, потому что он или она получили бы выгоду от налогового вычета. Это уже невозможно. Суды и партии начинают разбираться, как это должно повлиять на переговоры. Поскольку закон Нью-Йорка предоставляет плательщику налоговый вычет на содержание супружеской пары, это также должно учитываться при выплате алиментов. В настоящее время суды, похоже, предпочитают держать супруга-получателя в том же положении, в котором он или она находились бы, если бы не изменение налогового законодательства, а не переложить полную стоимость, возникшую в результате изменения налогового законодательства, на него или нее. . Другими словами, федеральный налог, который супруг-получатель заплатил бы с дохода супружеской поддержки, если бы закон не изменился, теперь может быть вычтен из платежа плательщика.

Это уже невозможно. Суды и партии начинают разбираться, как это должно повлиять на переговоры. Поскольку закон Нью-Йорка предоставляет плательщику налоговый вычет на содержание супружеской пары, это также должно учитываться при выплате алиментов. В настоящее время суды, похоже, предпочитают держать супруга-получателя в том же положении, в котором он или она находились бы, если бы не изменение налогового законодательства, а не переложить полную стоимость, возникшую в результате изменения налогового законодательства, на него или нее. . Другими словами, федеральный налог, который супруг-получатель заплатил бы с дохода супружеской поддержки, если бы закон не изменился, теперь может быть вычтен из платежа плательщика.

В конечном итоге стороны должны проконсультироваться с опытным юристом и финансовым экспертом, чтобы договориться о наилучшем результате в соответствии с противоположными федеральными законами и законами штата. Не стесняйтесь обращаться к нам, чтобы узнать, как мы можем помочь вам добиться положительного результата в вашем деле.

Что нужно знать в Огайо

Если вы в настоящее время участвуете в разводе или думаете о таком разводе, и возможный спор между вами и вашим партнером, скорее всего, будет заключаться в супружеской поддержке («алименты»), обратите особое внимание на новый федеральный закон по этому вопросу.

Вот почему.

В связи с проведением налоговой реформы, принятой Конгрессом 22 декабря 2017 г., изменились законы, касающиеся супружеской поддержки. Один адвокат из Огайо назвал это «одним из самых спорных изменений в семейном праве за последние десятилетия».

Краткое описание старого и нового закона об алиментах

Согласно предыдущему налоговому законодательству, действовавшему более 70 лет, алименты вычитались партнером, который их выплачивал. Партнер, получивший супружескую поддержку, мог требовать ее в качестве дохода. С 1 января 2019 г. супруг, выплачивающий алименты, не может вычитать их из своих федеральных налоговых деклараций, а супруг, получающий супружескую поддержку, больше не должен платить с них налоги.

Новый закон — это плохо? Ответ на этот вопрос, вероятно, зависит от того, на какой стороне стола вы сидите в ситуации развода, и от вашего финансового положения на протяжении всего бракоразводного процесса. Те, кто уже платит алименты, скорее всего, не будут затронуты новым законом (если только закон штата по этому вопросу не изменится).

Почему изменили закон?

По данным Associated Press (USA Today, 24 декабря 2017 г.), IRS пытается улучшить свои стратегии по устранению расхождений в заявленных налоговых данных — расхождений, которые якобы приносят меньше денег правительству.Налоговое управление США утверждает, что в прошлые годы сумма заявленных вычетов на содержание супругов намного превышала размер заявленных доходов супругов. (USA Today).

Например, по данным налоговой службы за 2015 год, 178 000 человек получают супружескую поддержку, а 361 000 налогоплательщиков требуют алиментов на общую сумму 9,6 миллиарда долларов. (AP)

AP сообщает, что Объединенный комитет Конгресса по налогообложению утверждает, что отмена сокращения супружеской поддержки принесет 6,9 млрд долларов новых налоговых поступлений в течение 10 лет. (Это менее половины процента от 1 доллара.В декабре прошлого года был принят налоговый план в размере 5 триллионов.)

(Это менее половины процента от 1 доллара.В декабре прошлого года был принят налоговый план в размере 5 триллионов.)

Предыдущий налоговый закон позволял разведенной паре достигать более высоких налоговых результатов, чем супружеская пара, согласно AP. Члены комитета палаты представителей по методам и средствам, написавшие новый налоговый закон, назвали предыдущее удержание алиментов «субсидией при разводе» (AP).

Критики нового налогового законодательства утверждают, что без вычета более высокооплачиваемые супруги, которые в прошлом могли нести большее налоговое бремя при разводе, не могут платить бывшим супругам столько же, сколько они платили по старому закону.Большинству бывших супругов, вероятно, будет легче платить более высокую ежемесячную сумму поддержки, если они знают, что получат некоторую льготу при уплате налогов.

Также предполагается, что новый налоговый закон повлияет на урегулирование некоторых имущественных вопросов при разводе, поскольку в переговорах иногда используются вспомогательные выплаты для компенсации более крупных расчетов за собственность.

Новый закон о налоговой реформе может также сократить количество дел о разводе, разрешаемых путем урегулирования споров и частных переговоров (AP).

Если стороны не могут прийти к частному разрешению своих разногласий, суд может предписать выплату алиментов на основании неравенства доходов.Серьезность этого воздействия на разводящегося партнера также может зависеть от того, на какой стороне стола он сидит. В целом, многие эксперты по семейному праву говорят, что новый закон может навредить партнеру с более низким доходом и сделать развод более затяжным и более дорогостоящим.

Национальная организация женщин выступает против изменения налоговой реформы в поддержке супругов. Среди причин, по которым организация не поддерживает эту часть нового закона о реформе подоходного налога, являются данные Бюро переписи населения, согласно которым в 2016 году алименты получали 243 000 человек, из которых 98% составляли женщины.

Какие юридические соображения в Огайо влияют на размер супружеской поддержки, которую вам, возможно, придется заплатить, ИЛИ на сумму, которую вы можете рассчитывать на получение?

Пересмотренный Кодекс штата Огайо 3105. 18 касается супружеской поддержки и того, что суд должен учесть перед тем, как предоставить партнеру временную или постоянную поддержку во время и после развода. Вот некоторые из этих факторов:

18 касается супружеской поддержки и того, что суд должен учесть перед тем, как предоставить партнеру временную или постоянную поддержку во время и после развода. Вот некоторые из этих факторов:

- Относительный заработок сторон;

- Возраст и физическое, психическое и эмоциональное состояние участников;

- Пенсионные выплаты сторон;

- Срок действия брака;

- Уровень жизни сторон, установленный во время брака;

- Относительная степень образованности сторон и вклад одной стороны в образование другой;

- Доход сторон от всех источников.

- И любые другие факторы, которые суд сочтет важными при предоставлении супружеской поддержки, такие как договоренность о воспитании детей, а также время и расходы, необходимые одному партнеру для получения необходимого образования или обучения.

- Существует несколько различных видов супружеской поддержки, которую суд штата Огайо может предоставить супругу. Как правило, вечеринка должна платить один год супружеской поддержки за каждые три года брака.

(См. Раздел о постразводном браке далее в этой статье). В случае чрезвычайно длительного брака суд может назначить постоянную или бессрочную супружескую поддержку, но это случается редко.

(См. Раздел о постразводном браке далее в этой статье). В случае чрезвычайно длительного брака суд может назначить постоянную или бессрочную супружескую поддержку, но это случается редко.

Что такое временная супружеская поддержка в Огайо?

Временное содержание супруга предоставляется мировым судьей по семейным делам на первоначальном слушании, которое называется «слушанием по временным распоряжениям». Это происходит вскоре после подачи первоначальной жалобы на развод. Этот тип поддержки предоставляется, когда одному из супругов необходимо оплатить расходы на проживание и свою долю в супружеских счетах, пока продолжается развод.

Однако только потому, что временная супружеская поддержка предоставляется на первоначальном слушании по временным постановлениям, это не обязательно означает, что супружеская поддержка будет предоставлена запрашивающему супругу после окончательного развода.Временная поддержка может быть использована для всего, что будет сочтено целесообразным во время бракоразводного процесса. Например, если ваш (а) супруг (а) переехал из семейного дома, и вы застряли в попытках оплатить все семейные счета, суд может назначить временную поддержку, чтобы вы могли оплатить ипотеку, коммунальные услуги, страховые выплаты, гонорары адвоката и другие регулярные платежи. векселя, накопленные за время брака.

Например, если ваш (а) супруг (а) переехал из семейного дома, и вы застряли в попытках оплатить все семейные счета, суд может назначить временную поддержку, чтобы вы могли оплатить ипотеку, коммунальные услуги, страховые выплаты, гонорары адвоката и другие регулярные платежи. векселя, накопленные за время брака.

Что такое поддержка супруга после развода?

Если после расторжения брака вам потребуется поддержка супруга, может быть очень важно нанять адвоката, который сможет подготовить для вас дело и предоставить вам необходимую финансовую поддержку.Это становится особенно важным, если один из партнеров по браку является безработным или частично занятым.

Суды по внутренним отношениям в Огайо являются судами справедливости. Это означает, что Суд хочет удостовериться в том, что, если любому из супругов будет предоставлена супружеская поддержка, вознаграждение будет справедливым и равноправным, и оба супруга смогут оплатить свои обычные расходы после расторжения брака.

Многие суды в Огайо, например в округе Саммит и прилегающих округах, используют «правило 1/3.Это предусматривает супружескую алименты на одну треть продолжительности брака (то есть, если вы состояли в браке 15 лет, суд может присудить вам супружескую алименты в течение пяти лет).

Срок может варьироваться в зависимости от конкретных обстоятельств вашего конкретного дела. Кроме того, ранее упомянутые факторы, которые законодательно учитываются в Огайо, когда супружеская поддержка становится проблемой при разводе, также могут иметь значение при решении суда о супружеской поддержке.

Если супружеская поддержка может стать проблемой при разводе, нужен ли мне адвокат?

По мнению экспертов по семейному праву в национальном масштабе, основными проблемами при разводе и расторжении брака являются алименты на ребенка, супружеские алименты и имущественные расчеты.Супружеская поддержка также может быть важным компонентом во многих переговорах о разводе, и, как уже упоминалось в этой статье, нельзя игнорировать как федеральные, так и государственные налоги. Проще говоря, супружеская поддержка — горячая тема во многих бракоразводных процессах сегодня.

Проще говоря, супружеская поддержка — горячая тема во многих бракоразводных процессах сегодня.

Каждый случай расторжения брака или развода влечет за собой различные детали и обстоятельства. Если вы хотите получить дополнительную информацию о том, как супружеская поддержка может повлиять на вас при разводе, обратитесь к опытным юристам по семейным отношениям в Slater & Zurz LLP.

Старая поговорка «то, что вы не знаете, не причинит вам вреда», может не применяться в случае развода, особенно если вы не умеете разбираться в тонкостях налогового документа. Независимо от того, являетесь ли вы поклонником нового налогового законодательства или нет, стоит задуматься о том, какие последствия он может иметь для вашего предстоящего или предстоящего развода, особенно тех действий, которые могут не быть завершены до конца 2018 года.

Расставание с партнером С кем вы были женаты какое-то время, для большинства это очень травмирующее и стрессовое время.Но также пора надеть свою мыслящую шапку. Вы не хотите выходить из возможной битвы в семейных отношениях в качестве финансового проигравшего.

Вы не хотите выходить из возможной битвы в семейных отношениях в качестве финансового проигравшего.

Опытные адвокаты, такие как юристы по семейным отношениям в Slater & Zurz LLP, могут помочь вам пройти через это потенциально очень болезненное время вашей жизни. У юридической фирмы есть офисы в Акроне, Кантоне, Кливленде и Колумбусе, и адвокат по семейным делам из юридической фирмы может организовать встречу с вами в любом месте Огайо. Вы не обязаны нанимать адвоката из юридической фирмы, и мы не устанавливаем ограничений по времени на нашу БЕСПЛАТНУЮ первичную консультацию.

Позвоните в Slater & Zurz по телефону 1-888-774-9265, чтобы узнать больше о возможных юридических последствиях развода и супружеской поддержки. Попросите адвоката по семейным отношениям или поговорите с одним из наших представителей в круглосуточном чате.

налоговых последствий алиментов (супружеская поддержка) | Новые налоговые правила от 01.01.2019 в соответствии с TCJA

Расчетное время чтения: 8 минут 50 секунд

Начиная с 1 января 2019 г. , давние налоговые правила, связанные с алиментами, значительно изменились, и алименты больше не подлежат налогообложению плательщиком; и не облагается налогом для получателя.Новый закон, однако, не имеет обратной силы. Это означает, что если вы подписали соглашение об урегулировании имущественных отношений и / или ваш развод был завершен до 31 декабря 2018 года, вы станете дедушкой по старому закону.

, давние налоговые правила, связанные с алиментами, значительно изменились, и алименты больше не подлежат налогообложению плательщиком; и не облагается налогом для получателя.Новый закон, однако, не имеет обратной силы. Это означает, что если вы подписали соглашение об урегулировании имущественных отношений и / или ваш развод был завершен до 31 декабря 2018 года, вы станете дедушкой по старому закону.

Вот что изменилось:

1. С 01.01.19 алименты больше не подлежат налогообложению плательщиком.

Алименты больше не подлежат налогообложению плательщиком. Выплата супружеской поддержки долгое время была одной из лучших налоговых сделок для плательщика. До TCJA бывшие супруги, которые платили алименты, могли вычитать эти выплаты, доллар за долларом, из своего скорректированного валового дохода.Эти правила были призваны поощрять щедрость при выплате алиментов, давая плательщику огромный стимул. Переговоры по делу об алиментах теперь будут совершенно новой игрой в мяч.

2. Начиная с 01.01.19 алименты больше не облагаются налогом с получателя.

Алименты больше не облагаются налогом получателю. До TCJA получатель алиментов облагался налогом на полученные алименты так же, как если бы это был обычный доход (т.е. зарплата, заработная плата). Однако в этих новых правилах алименты больше напоминают алименты: налоговую «стирку».

3. Квалификация по старым правилам

Для того, чтобы соответствовать старым правилам, стороны должны были подписать СРП до 01.01.19. Это не означает, что развод должен быть завершен к этой дате, но они должны заполнить и подписать PSA к этому времени. Однако, если суд решает вопрос об алиментах в рамках развода, тогда фактическая дата развода является релевантным моментом времени.

Записаться на консультацию

В Северной Вирджинии, особенно в округе Фэрфакс, существует хорошо зарекомендовавшая себя формула определения размера алиментов:

- 28% дохода получателя с более высоким доходом минус 58% дохода получателя с низким доходом / дохода лица, не получающего

, для супругов с несовершеннолетними детьми; - формула составляет 30% минус 50%, если нет несовершеннолетних детей.

Однако имейте в виду, что формула округа Фэйрфакс включает вычеты / налоги. Поэтому, если вы хотите использовать формулу, вы можете рассмотреть вопрос о влиянии налога на это число.

Хороший посредник знает, как это сделать.

Записаться на консультацию

FYI, ПОДДЕРЖКА РЕБЕНКА НЕ ВЫЧИСЛЯЕТСЯ / НАЛОГООБЛОЖЕНА :Алименты — это налоговая пустыня. Плательщик не получает налоговых льгот, и получатель не облагается налогом на полученные алименты.Это связано с тем, что законодатели много лет назад определили, что родители должны поддерживать своих детей, будь то в форме «алиментов» или просто «поддержки своих детей». Таким образом, налоговые льготы не предоставляются в отношении того, что, по мнению IRS, вы в любом случае должны делать.

ДЛЯ СЛУЧАЕВ, ОТНОСЯЩИХСЯ ОТ НАС …

БУДЬТЕ ОСТОРОЖНЫ! IRS имеет 2 важных особенности в отношении классификации «алиментов» от одного супруга / бывшего супруга к другому. Эти особенности:

Эти особенности:

(1) Правило возврата алиментов; и

(2) Правило на случай непредвиденных обстоятельств для детей.

ПРАВИЛО ИЗЪЯТИЯ АЛИМЕНТОВ:В соответствии с §71 IRC, IRS имеет право отозвать удержанные алименты в случае нарушения «Правила возврата алиментов». Другими словами, IRS может заставить супруга-плательщика / бывшего супруга вернуться и уплатить налоги с долларовой суммы алиментов, вычтенных из валового дохода супруга-плательщика, если IRS определит в соответствии со своим Правилом возврата алиментов, что эти выплаты были вычтены ошибочно.Это может произойти независимо от того, был ли плательщик (или его или ее поверенный) осведомлен о правиле возврата алиментов или нет. (Незнание — не защита.)

Правило возврата алиментов применяется, когда супружеские алименты выплачиваются заранее в течение первых 3 лет с первой даты выплаты алиментов. . Цель правила возврата алиментов состоит в том, чтобы препятствовать тому, чтобы супруги, разводящиеся с супругами, неправильно относили платежи по уплате имущественных выплат к алиментам. Другими словами, IRS пытается предотвратить «фиктивные» удержания.

Другими словами, IRS пытается предотвратить «фиктивные» удержания.

Для большинства людей, обеспокоенных Правилом возврата алиментов, лучший способ определить, возникнет ли ситуация с возвращением алиментов в течение первых 3 лет выплаты супружеской поддержки, — это использовать Рабочий лист «Возврат алиментов», предоставленный IRS в публикации 504. Он воспроизводится ниже:

| 1 | Алименты, выплаченные во 2-й год | ____________ |

| 2 | Алименты, выплаченные в 3-м году | ____________ |

| 3 | Этаж | 15 000 долл. США |

| 4 | Складываем строки 2 и 3 | ____________ |

| 5 | Вычтите строку 4 из строки 1 | ____________ |

| 6 | Алименты, выплаченные в первый год | ____________ |

| 7 | Скорректированные алименты, выплаченные во 2-м году | ____________ |

| Строка 1 минус строка 5: | ____________ | |

| 8 | Алименты, выплаченные в 3-м году | ____________ |

| 9 | Складываем строки 7 и 8 | ____________ |

| 10 | Разделить строку 9 на 2 | ____________ |

| Число 2 (не строка 2!): | ____________ | |

| 11 | Этаж | 15 000 долл. США США |

| 12 | Складываем строки 10 и 11 | ____________ |

| 13 | Вычтите строку 12 из строки 6 | ____________ |

| 14 | Взысканные алименты | ____________ |

| Сложите строки 5 и 13: | ____________ |

Записаться на консультацию

Приведенный выше расчет фактически включает два вычисления, как показано ниже, для определения необходимости повторной поимки.Почти никто не может понять, что здесь говорит IRS … поэтому большинство людей просто полагаются на расчеты. Вот словоблудие IRS:

(1) Налогоплательщик подлежит возмещению уплаченных алиментов, если в третьем году после увольнения (на самом деле, они должны сказать «после выплаты алиментов») выплаченные алименты уменьшатся более чем на 15000 долларов по сравнению со вторым пост- год разделения. Избыток свыше 15 000 долларов может быть возвращен.

Избыток свыше 15 000 долларов может быть возвращен.

(2) Налогоплательщик подлежит возмещению на третьем году выплаты алиментов, если выплаты, произведенные в первый год после увольнения, превышают среднее значение выплат во второй и третий годы после увольнения более чем на 15 000 долларов.

Если оба этих вычисления приводят к повторной поимке, сумма, повторно пойманная при первом вычислении, вычитается из выплат за второй год для целей проведения второго вычисления.

ПРАВИЛО НЕОБХОДИМОСТИ РЕБЕНКА:Все удержанные алименты могут быть возвращены IRS, если прекращение выплаты этих алиментов зависит от любой из следующих схем фактов, связанных с детьми:

(A) Ребенок от брака, достигший определенного возраста, вступающий в брак, умирающий, бросающий школу или аналогичное обстоятельство; или

(B) В момент, который явно связан с непредвиденным обстоятельством, указанным в пункте (A) выше (e.грамм. окончание средней школы).

(26 U. S.C.71 (c) (2))

S.C.71 (c) (2))

Как разъясняется в недавнем деле Джонсон против комиссара налоговой службы (7-й округ, 2014 г.) (http://caselaw.findlaw.com/us-7th-circuit/1302834.html), даже если стороны ‘ PSA четко определяет, какие выплаты предназначены для алиментов на ребенка, а какие — для поддержки супруга, IRS по-прежнему имеет право реклассифицировать даже согласованные выплаты алиментов на содержание супруга в качестве алиментов на ребенка, если существует любых непредвиденных обстоятельств , связанных с ребенком, связанных с этим обязательством по поддержке супругов .

Если IRS определяет, что выплата супружеской поддержки фактически зависела от события, связанного с ребенком, она имеет право преобразовать все произведенные платежи с момента, когда плательщик впервые начал выплачивать супружеские алименты получателю, в невычитаемые алименты. .

Подробности о его довольно сложном правиле можно найти, прочитав временное постановление IRS 1.71-1T (c), вопросы и ответы 17 и 18 по адресу:

http://www. law.cornell.edu/cfr/text/26/1.71-1T

law.cornell.edu/cfr/text/26/1.71-1T

Ничто в этой статье не предназначено для замены профессиональной налоговой или юридической консультации.

Записаться на консультацию

Поделитесь, пожалуйста, этой ценной информацией:

Вычитается ли налог на алименты в Колорадо?

Вы, вероятно, знакомы с термином «алименты», который в Колорадо называется «содержание супруга». Содержание супруга — это финансовая поддержка, которую супруг с более высоким доходом выплачивает супругу с более низким доходом во время или после развода. Цель алиментов — помочь находящемуся на иждивении супругу стать самодостаточным после развода.

В течение десятилетий алименты вычитались из налогооблагаемой базы для платящего супруга и учитывались как доход получающим супругом, но с 1 января 2019 года законы изменились.С 1 января 2019 года алименты больше не подлежат налогообложению для платящего супруга и не учитываются как налогооблагаемый доход получающим супругом.

2019 Изменения в налоговом режиме алиментов

«Вы не можете вычитать алименты или отдельные алименты, произведенные в соответствии с соглашением о разводе или раздельном проживании (1), заключенным после 2018 года, или (2) исполненным до 2019 года, но позже измененным, если изменение явно заявляет, что к изменению применяется отмена удержания на алименты.Алименты и отдельные алименты, которые вы получаете по такому соглашению, не включаются в ваш валовой доход », — сообщает Налоговая служба.

Чтобы платеж был засчитан как «алименты», он должен соответствовать следующим требованиям:

- Супруги не могут подавать совместную налоговую декларацию вместе.

- Оплата должна производиться наличными; однако сюда входят чеки и денежные переводы.

- Оплата должна быть произведена супругом бывшему супругу по соглашению о раздельном проживании или расторжении брака.

- Супруги не могут жить вместе на момент выплаты, но применяются особые условия.

2 п. 1 ст. 333.36 НК РФ от уплаты государственной пошлины освобождаются истцы по искам о взыскании алиментов.

2 п. 1 ст. 333.36 НК РФ от уплаты государственной пошлины освобождаются истцы по искам о взыскании алиментов.

(См. Раздел о постразводном браке далее в этой статье). В случае чрезвычайно длительного брака суд может назначить постоянную или бессрочную супружескую поддержку, но это случается редко.

(См. Раздел о постразводном браке далее в этой статье). В случае чрезвычайно длительного брака суд может назначить постоянную или бессрочную супружескую поддержку, но это случается редко.

Поиск по сайту

Поиск по сайту