наследование накопительной части пенсии умершего / Пенсионный фонд / Официальный сайт городского округа Егорьевск

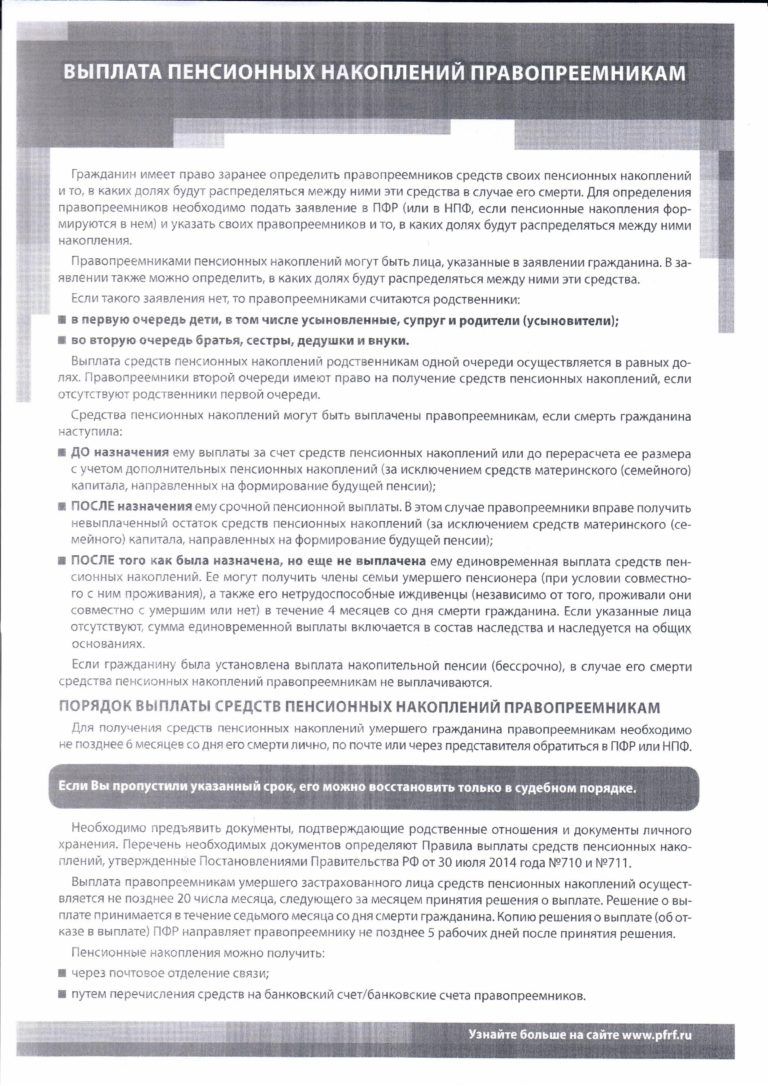

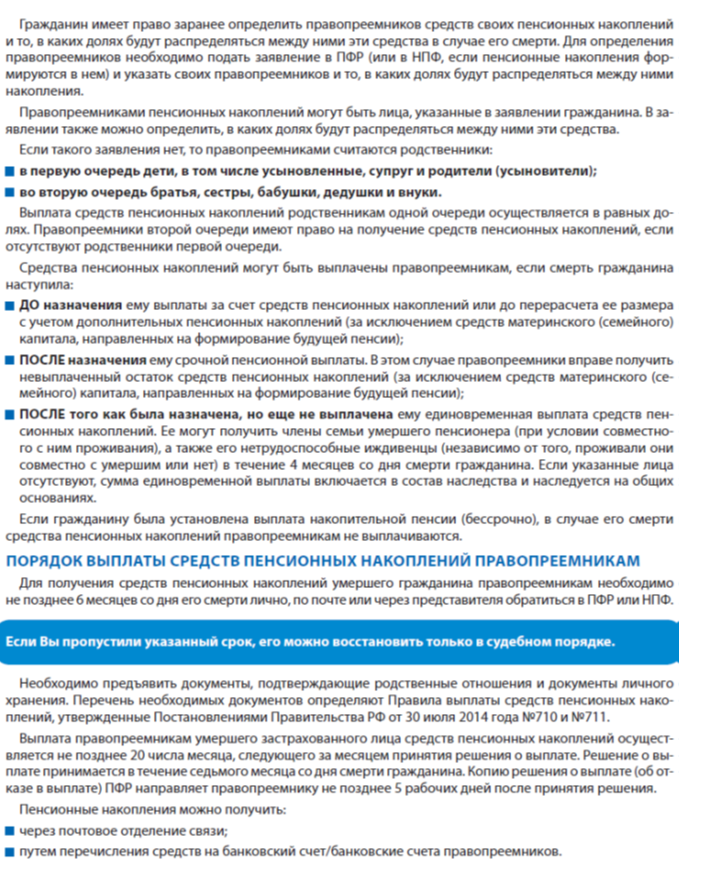

ГУ – Главное управление ПФР № 3 по г. Москве и Московской области напоминает, что в соответствии с «Правилами выплаты Пенсионным фондом Российской Федерации правопреемникам умершего застрахованного лица средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета» (Постановление Правительства РФ от 30.07.14г. N 711) граждане имеют право обратиться за выплатой средств пенсионных накоплений умершего человека.

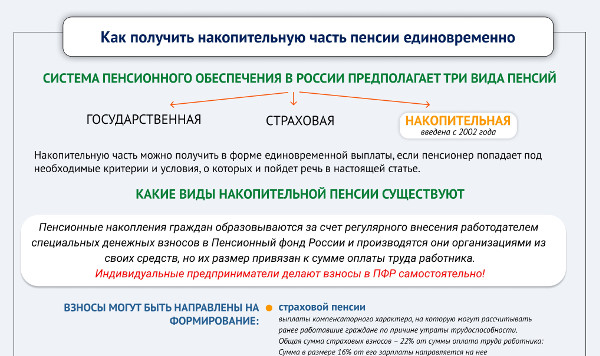

Прежде чем обратиться за выплатой, необходимо знать следующее: если умерший – мужчина 1952 г.р. и старше или женщина 1956 г.р. и старше, то таких накоплений у них просто не может быть, т.к. при жизни за них работодатели, согласно пенсионному законодательству, не должны были отчислять в ПФР страховые взносы на накопительную часть пенсии, а отчисляли только на страховую часть пенсии, которая не переходит правопреемникам (исключение составляют индивидуальные предприниматели, которые независимо от возраста в течение нескольких лет должны были уплачивать страховые взносы на накопительную часть пенсии).

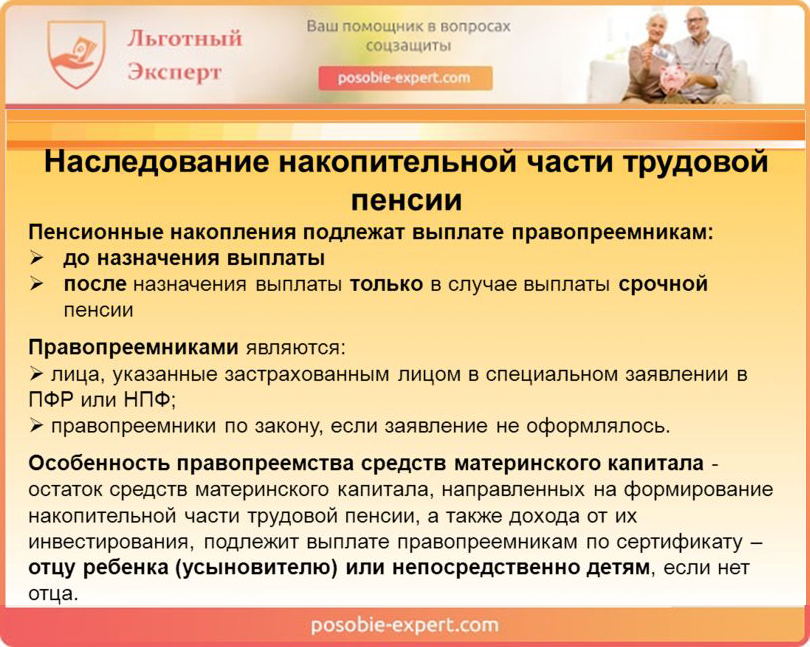

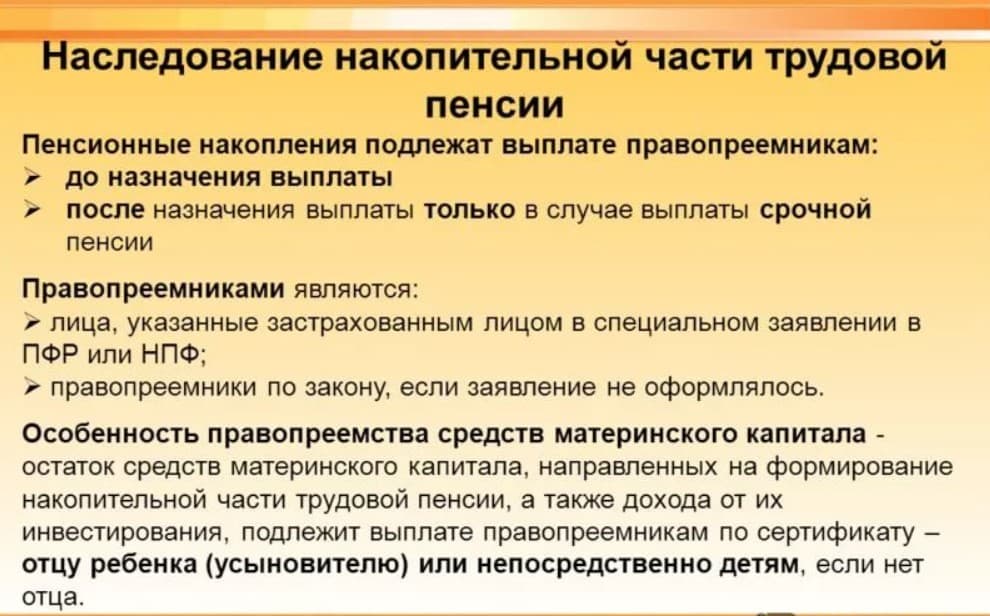

Еще один важный момент: пенсионные накопления, учтенные на индивидуальном лицевом счете работника, могут быть получены его правопреемниками только в том случае, если человек умер до момента выхода на пенсию, точнее, до момента установления пенсии с учетом страховых взносов на накопительную часть пенсии. Если пенсия установлена, а человек умер, правопреемники получить их уже не смогут.

При обращении за выплатами необходимо знать также, что Федеральным законом от 09.05.2005 N48-ФЗ, вступившим в силу 24 мая 2005 года, установлена норма, согласно которой правопреемник умершего застрахованного лица должен обратиться в ПФР за выплатой средств пенсионных накоплений в течение шести месяцев со дня смерти застрахованного лица.

Следовательно, в настоящее время правопреемники умерших застрахованных лиц, смерть которых наступила в период с 01.01.2002г. по 23.05.2005 г., могут обратиться в органы ПФР за выплатой средств пенсионных накоплений без восстановления срока обращения в судебном порядке. Правопреемники умерших лиц, смерть которых наступила после 24.05.2005г., также имеют право обратиться в территориальные органы ПФР за выплатой средств пенсионных накоплений, однако, в этом случае уже действует норма Федерального закона от 09.05.2005г. N 48-ФЗ, устанавливающая шестимесячный срок обращения, поэтому придется восстанавливать срок в судебном порядке.

Правопреемники умерших лиц, смерть которых наступила после 24.05.2005г., также имеют право обратиться в территориальные органы ПФР за выплатой средств пенсионных накоплений, однако, в этом случае уже действует норма Федерального закона от 09.05.2005г. N 48-ФЗ, устанавливающая шестимесячный срок обращения, поэтому придется восстанавливать срок в судебном порядке.

ГУ – Главное управление ПФР № 3 по г. Москве и Московской области

Правопреемники имеют право получить пенсионные накопления умершего гражданина

Правопреемники имеют право получить пенсионные накопления умершего гражданина – сообщает Главное управление ПФР № 6 по г. Москве и Московской области

Главное управление ПФР № 6 напоминает жителям Северо-Восточного административного округа, что в системе обязательного пенсионного страхования предусмотрено формирование средств пенсионных накоплений, предназначенных для формирования накопительной пенсии.

1. Паспорт правопреемника. Если обращается представитель — документы, удостоверяющие личность и полномочия представителя.

2. Документы, подтверждающие родственные отношения с умершим: для родителей и детей — свидетельство о рождении, для супруга — свидетельство о заключении брака;

3. Информация о расчетном счете для перечисления.

4. Свидетельство о смерти и страховое свидетельство обязательного пенсионного страхования умершего (при наличии).

Управление Пенсионного фонда в месяце, следующем за месяцем, в котором истек 6-месячный срок со дня смерти, принимает решение о выплате или об отказе в выплате, которое в течение 5 рабочих дней от даты его принятия направляется правопреемнику по почте.

Новости — Официальный сайт администрации Волгограда

06.04.2021

Как правопреемникам получить пенсионные накопления?

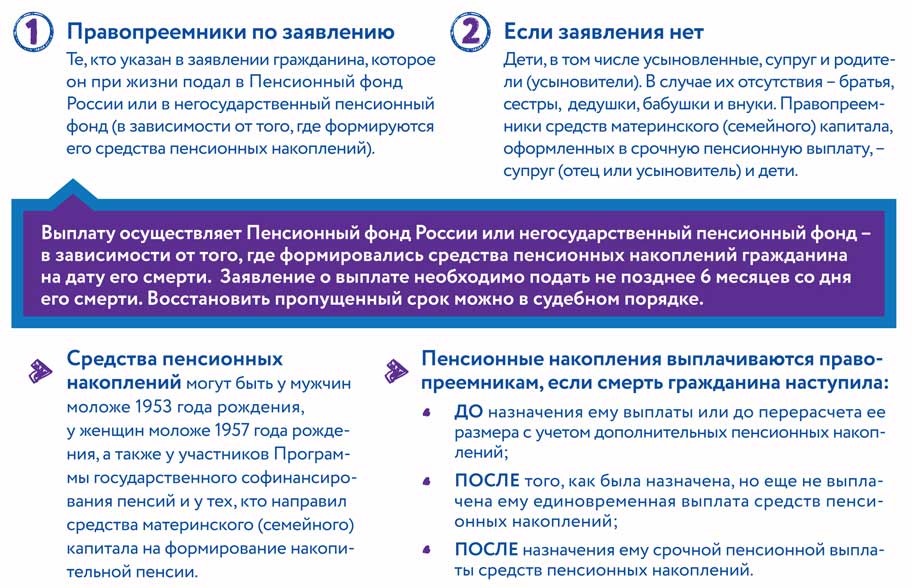

Пенсионный фонд по заявлениям правопреемников выплачивает пенсионные накопления умершего гражданина, за которого при жизни уплачивались обязательные страховые взносы на накопительную пенсию. Накопления перечисляются правопреемникам только в случае смерти зарегистрированного лица до момента назначения ему накопительной пенсии.

Правопреемникам необходимо в течение 6 месяцев со дня смерти гражданина написать заявление в ПФР или негосударственный пенсионный фонд, где хранились накопления.

О возможности получения пенсионных накоплений умерших застрахованных лиц в порядке правопреемства

В связи с принятием Федерального закона от 30 ноября 2011 года № 360-ФЗ «О порядке финансирования выплат за счёт средств пенсионных накоплений» с 1 июля 2012 года изменился порядок выплат средств пенсионных накоплений правопреемникам умершего застрахованного лица.

Выплаты средств пенсионных накоплений правопреемникам умершего застрахованного лица осуществляются теперь не только в случае, если гражданин не дожил до момента назначения накопительной части трудовой пенсии, но и в случае назначения застрахованному лицу срочной пенсионной выплаты.

Правопреемники умершего застрахованного лица смогут получить остаток средств пенсионных накоплений, невыплаченных в виде срочной пенсионной выплаты, которая предусмотрена для граждан-участников Программы государственного софинансирования пенсии, а также владельцев сертификатов на материнский (семейный) капитал, направивших его средства на формирование своей пенсии.

При этом следует отметить, что круг правопреемников различен для средств пенсионных накоплений тех, кто платил дополнительные страховые взносы, и пенсионных накоплений, сформированных за счёт материнского (семейного) капитала. В первом случае правопреемники могут определяться либо по заявлению владельца накоплений, либо (при отсутствии заявления) по действующему порядку выплат средств пенсионных накоплений. Правопреемники первой очереди — супруг, дети, родители, второй очереди — братья, сестры, дедушки, бабушки, внуки. Для остатка средств материнского капитала правопреемники определяются по сертификату на материнский капитал: отец ребёнка или непосредственно сам ребёнок (дети).

Выплата средств пенсионных накоплений умершего застрахованного лица носит заявительный характер. Обратиться в территориальный орган ПФР с заявлением о выплате средств пенсионных накоплений правопреемники должны в течение 6 месяцев со дня смерти застрахованного лица. Срок для обращения с заявлением о выплате средств пенсионных накоплений может быть восстановлен в судебном порядке по заявлению правопреемника, пропустившего время подачи заявления.

Выплата средств пенсионных накоплений осуществляется Пенсионным фондом РФ или негосударственным пенсионным фондом в зависимости от того, где умершим застрахованным лицом формировалась накопительная часть трудовой пенсии на дату его смерти.

Информацию по вопросу выплаты средств пенсионных накоплений умершего застрахованного лица правопреемникам можно получить в любом территориальном органе ПФР, а также на сайте Пенсионного фонда РФ в разделе «О пенсионных накоплениях» — «Выплата пенсионных накоплений правопреемникам».

Как защитить свой доход в случае смерти супруга

Кристи Бибер | The Motley Fool

Брак может предотвратить смерть от сердечно-сосудистых заболеваний

Если у вас сердечный приступ, наличие супруга может сохранить вам жизнь!

Buzz60

Когда ваш супруг уходит из жизни на пенсии, это может иметь серьезные последствия для вашего финансового благополучия. Крайне важно планировать эту возможность заранее, чтобы гарантировать, что вы остаетесь финансово стабильным даже после потери вашего партнера.

Крайне важно планировать эту возможность заранее, чтобы гарантировать, что вы остаетесь финансово стабильным даже после потери вашего партнера.

Предприняв эти шаги на раннем этапе, вы сможете укрепить свое финансовое положение, и смерть супруга не заставит вас всю оставшуюся жизнь бороться за средства.

Как смерть супруга может повлиять на ваше финансовое положение как на пенсии?

Если вы пенсионер, смерть супруга может серьезно повлиять на ваше финансовое положение несколькими способами:

- Вы потеряете доступ к пособиям по социальному обеспечению супруга. Большинство пар получают на дом два чека социального обеспечения.Когда один из супругов умирает, оставшаяся в живых вдова или вдовец получает право на большее из двух чеков на пособие, которые получал каждый из партнеров. Но это все равно может означать, что ваш доход уменьшится вдвое, если у вас и вашего супруга будут одинаковые чеки.

- Вам придется оплатить расходы на похороны.

Сумма может достигать нескольких тысяч долларов.

Сумма может достигать нескольких тысяч долларов. - Вы можете оказаться в более высокой налоговой категории. Индивидуальные заявители могут получать меньший доход, прежде чем они перейдут на более высокую ставку налога. И они могут получать меньший доход до того, как пособия по социальному обеспечению станут частично облагаться налогом.

Если ваш супруг (супруга) получал пенсию от своего работодателя, возможно, вы также можете потерять эти деньги, в зависимости от того, было ли пособие в связи с потерей кормильца или нет.

► Daily Money: Получите наши последние новости о личных финансах в свой почтовый ящик

Что вы можете сделать, чтобы быть готовым?

Подготовка к смерти супруга должна начинаться задолго до того, как кто-то умрет.

Одним из первых шагов, который следует рассмотреть, является покупка страхования жизни.Страхование жизни может покрыть расходы на похороны и помочь гарантировать, что смерть супруга не приведет к финансовому опустошению. Это лучше всего покупать в молодом возрасте, чтобы снизить затраты, но гарантированная политика выпуска и окончательных расходов является вариантом даже для пожилых людей и людей с уже существующими заболеваниями.

Это лучше всего покупать в молодом возрасте, чтобы снизить затраты, но гарантированная политика выпуска и окончательных расходов является вариантом даже для пожилых людей и людей с уже существующими заболеваниями.

Также важно разумно подходить как к налоговому планированию, так и к выбору наилучшей стратегии подачи заявок на социальное обеспечение.

► Недавно овдовела? Вот что вам нужно знать о пособиях по социальному обеспечению в связи с потерей кормильца

Инвестирование в Roth IRA на протяжении всей вашей карьеры может гарантировать, что вам не придется беспокоиться о большом налогооблагаемом доходе в качестве пожилого человека, поскольку ваши выплаты не будут облагаться налогом. – они также не облагают налогом ваши пособия по социальному обеспечению.Что касается требования социального обеспечения, часто лучше, чтобы супруг с более высоким доходом ждал как можно дольше, чтобы максимизировать пособия по случаю потери кормильца, доступные партнеру, который остался.

Чтобы обеспечить уход за пережившим супругом, также важно убедиться, что оба партнера накопили как можно больше на пенсионном инвестиционном счете. Наличие значительных активов уменьшает финансовые последствия смерти, поскольку денег на инвестиционном счете должно быть достаточно для покрытия расходов на похороны, а потеря одного чека социального обеспечения будет скорее незначительным всплеском, чем финансовой катастрофой.

В конечном счете, предприняв эти ключевые шаги планирования, вы можете гарантировать, что тот из супругов, который проживет дольше всех, не проведет остаток своей жизни в борьбе. Определенно стоит составить план, чтобы предотвратить эту нежелательную судьбу.

► В 2022 году грядут изменения в системе социального обеспечения: Что вам нужно знать

Предложение от Пестрого дурака Вы на несколько лет (или больше) задержали свои пенсионные сбережения.Но несколько малоизвестных «секретов социального обеспечения» могут помочь увеличить ваш пенсионный доход.

Например: один простой трюк может принести вам на 16 728 долларов больше… каждый год! Мы думаем, что как только вы узнаете, как максимизировать свои пособия по социальному обеспечению, вы сможете уверенно выйти на пенсию со спокойствием, к которому мы все стремимся. Просто нажмите здесь, чтобы узнать, как узнать больше об этих стратегиях.

Например: один простой трюк может принести вам на 16 728 долларов больше… каждый год! Мы думаем, что как только вы узнаете, как максимизировать свои пособия по социальному обеспечению, вы сможете уверенно выйти на пенсию со спокойствием, к которому мы все стремимся. Просто нажмите здесь, чтобы узнать, как узнать больше об этих стратегиях.В «Пестром дураке» действует политика раскрытия информации.

The Motley Fool — контент-партнер USA TODAY, предлагающий финансовые новости, анализ и комментарии, призванные помочь людям контролировать свою финансовую жизнь.Его содержание производится независимо от USA TODAY.

Как найти невостребованные деньги: 5 бесплатных способов найти потерянные или забытые активы

Вы ищете деньги, которые могли быть потеряны или забыты? У вас или у вашего родственника могут остаться деньги на старом банковском счете, форма 401(k) от старого работодателя или даже скрытый тайник с деньгами в IRA, аннуитете или пенсии. Этот сценарий может произойти, если родственник умирает, а наследники не могут найти все учетные записи.Часто невостребованные деньги отправляются в государственное учреждение.

Этот сценарий может произойти, если родственник умирает, а наследники не могут найти все учетные записи.Часто невостребованные деньги отправляются в государственное учреждение.

Удивительно, но по данным Национальной ассоциации управляющих невостребованной собственностью (NAUPA), каждый десятый американец имеет невостребованное имущество. По данным организации, ежегодно владельцам возвращается более 3 миллиардов долларов.

Вот как найти невостребованные деньги и где их искать — все бесплатно!

Что такое невостребованные деньги?

Невостребованные деньги — это деньги, о которых часто просто забывают, тем или иным образом, и, как правило, они хранятся в государственном учреждении до тех пор, пока они не будут востребованы по закону.Учетные записи могут считаться невостребованными или заброшенными в течение года — так называемого периода бездействия — если они не использовались или учреждение не смогло связаться с владельцем учетной записи.

После периода покоя и поиска законного владельца учреждение может объявить его невостребованным и направить деньги в государственные органы, отвечающие за невостребованные деньги. В рамках этого процесса учреждение должно включать любую имеющуюся у него идентифицирующую информацию.

В рамках этого процесса учреждение должно включать любую имеющуюся у него идентифицирующую информацию.

О финансовых счетах часто забывают, особенно в процессе наследования.Если все счета умершего не указаны в процессе планирования наследства, наследнику может быть очень легко пропустить счет. Затем счет может бездействовать годами, если не десятилетиями, накапливая проценты, дивиденды или прирост капитала.

Существует множество типов невостребованных счетов, в том числе:

- Пенсионные счета, такие как 401(k), 403(b) и IRA.

- Страховые счета или аннуитеты.

- Невыплаченная заработная плата.

- Пенсии от бывших работодателей.

- Возврат страховки FHA.

- Возврат налогов.

- Забытые сберегательные облигации.

- Несостоятельность счетов банка или кредитного союза.

Невостребованные деньги также могут принимать другие формы, поэтому, если вы знаете, что там есть деньги, на которых написано ваше имя (или вы работаете от имени родственника), вам необходимо обратиться в нужное агентство.

Где найти невостребованные деньги

Вид невостребованных денег может повлиять на тип базы данных, в которой вам нужно искать, или в государственное учреждение, в которое вам нужно обратиться.

«К сожалению, это проблема каждого штата, — говорит Уоррен Уорд, CFP, основатель WWA Planning and Investments в Колумбусе, штат Индиана. «Я не знаю ни одной национальной базы данных».

Таким образом, для многих типов невостребованных денег или имущества вам нужно будет найти записи вашего штата.

«В Индиане вы можете посетить сайт indianaunclaimed.gov, поддерживаемый Генеральной прокуратурой, — говорит Уорд. «На самом деле это то, что мы делаем каждый год для наших клиентов, но это очень легко сделать для человека, если ему не все равно.

Уорд предупреждает, что охотники за сокровищами связываются с вами ни с того ни с сего и предлагают найти для вас потерянные деньги.

«Процесс подачи заявок теперь автоматизирован, но мы все еще слышим о людях, которые «просматривают» базу данных в поисках больших сумм денег и пытаются заставить людей платить им за «нахождение» средств», — говорит он.

Так что, если кто-то свяжется с вами по поводу поиска невостребованных денег, это может быть подсказкой о том, что у вас где-то есть средства. Это означает, что вы должны инициировать поиск самостоятельно.Вы можете бесплатно провести поиск на любом из государственных веб-сайтов, и вам не нужно никому платить, чтобы найти деньги для вас.

5 бесплатных способов найти невостребованные деньги

Если вы считаете, что у вас есть невостребованные деньги или что они есть у вашего родственника, один из лучших шагов — это просмотреть старые финансовые отчеты, чтобы проверить, можете ли вы найти доказательства этого. Это может быть полезно, если родственник умер, и вы не знаете, с чего начать. Если вы обнаружите учетную запись, такую как 401 (k) или IRA, вы можете связаться с администратором плана и перейти оттуда.

Но во многих случаях процесс оказывается более сложным. Вот куда идти дальше.

1. Проверьте веб-сайт NAUPA Национальная ассоциация администраторов невостребованного имущества имеет веб-сайт, который может помочь вам организовать и найти невостребованное имущество. Он связывает вас с агентством вашего штата для получения невостребованных денег, сообщает вам, на что следует обратить внимание, и предлагает обзор местности с высоты птичьего полета.

Он связывает вас с агентством вашего штата для получения невостребованных денег, сообщает вам, на что следует обратить внимание, и предлагает обзор местности с высоты птичьего полета.

Если вы знаете, что у вас вряд ли есть невостребованные деньги в другом штате, просто зайдите прямо на сайт вашего штата и начните копать.Стоит повторить: хотя на некоторых сторонних веб-сайтах может быть указано, что вы должны платить, официальный веб-сайт вашего штата можно использовать бесплатно. Так что используйте тот.

3. Проверьте MissingMoney.comЕсли вы жили в нескольких штатах и думаете, что у вас могут быть невостребованные деньги более чем в одном, вы можете найти MissingMoney.com ценным. Сайт может выполнять несколько поисков одновременно, что является полезной функцией, если вы жили в США или даже если у вас были учетные записи в других штатах.

Сайт является бесплатным для использования и спонсируется NAUPA.

У вас есть как минимум несколько способов найти деньги от бывшего работодателя:

- Если вы считаете, что вам задолжали по зарплате, вы можете обратиться в Департамент из базы данных лейбористов и посмотреть, есть ли там ваши деньги. Департамент удерживает невыплаченную заработную плату на срок до трех лет.

- Если вы ищете невостребованные пенсии, потому что компания прекратила свою деятельность или прекратила действие плана с установленными выплатами, вы можете обратиться в Pension Benefit Guaranty Corp.веб-сайт. По данным организации, более 80 000 человек получали пенсию, но не претендовали на нее.

У вас есть несколько вариантов, если ваш банк обанкротился, а вы еще не получили свои деньги:

Итог

Важно знать, что есть бесплатные ресурсы для поиска невостребованных деньги, и ими управляет каждый штат. Поэтому обратитесь к этим ресурсам, прежде чем даже подумать о работе со сторонним сайтом, который хочет взимать с вас плату за свои услуги.

Поэтому обратитесь к этим ресурсам, прежде чем даже подумать о работе со сторонним сайтом, который хочет взимать с вас плату за свои услуги.

Пенсия вдовы, вдовца или оставшегося в живых партнера (без взносов)

Введение

Вдова, вдовец или переживший гражданский партнер (без взносов) Пенсия – это выплата в зависимости от нуждаемости, выплачиваемая вдове, вдовцу или оставшемуся в живых гражданскому лицу. партнер, который не соответствует требованиям вдовы, вдовца или выплата оставшемуся в живых гражданскому партнеру. (Эта выплата ранее называлась Пенсия вдовы/вдовца (ненакопительная).

Это выплата вдовам, вдовцам или оставшимся в живых гражданским партнерам, которые не имеют детей на иждивении . Люди с детьми на иждивении должны подать заявку на один родитель Семейный платеж или пособие по безработице Переходный платеж.

Пенсия вдовы, вдовца или оставшегося в живых партнера (без взносов)

не выплачивается людям в возрасте 66 лет и старше, но вы можете подать заявление на получение

Пенсия (ненакопительная).

Правила

Чтобы пройти квалификацию, вы, конечно же, должны быть вдовой, вдовцом или оставшимся в живых гражданским гражданином. партнера, и вы не должны проживать совместно с другим человеком.Вы можете сохранить свой право на эту пенсию, если вы разведены или ваше гражданское партнерство был распущен, и вы имели бы право на эту пенсию, если бы вы остались в браке или в гражданском партнерстве.

Вы также должны:

Проверка средств

Ваши средства – это любой доход, который у вас есть, или имущество (кроме собственного дома) или актив, который может принести деньги или обеспечить вам доход.

Ваши средства оцениваются с использованием определенных правил в соответствии со следующими рубрики:

- Денежные доходы (в том числе доходы от работы)

- Стоимость капитала (например, сбережения, инвестиции, наличные деньги и имущество, но не собственный дом)

- Доход от имущества, используемого лично

Денежный доход и доход от работы

Любой денежный доход, который у вас есть, оценивается при проверке нуждаемости. Сюда входит доход

от социальной пенсии из другой страны. Однако некоторые предметы из

денежные доходы не учитываются при проверке нуждаемости. Например, заработок

до 100 евро в неделю от занятости (но не самозанятости) не

принято во внимание. Любой доход от работы выше 100 евро оценивается как средства.

Сюда входит доход

от социальной пенсии из другой страны. Однако некоторые предметы из

денежные доходы не учитываются при проверке нуждаемости. Например, заработок

до 100 евро в неделю от занятости (но не самозанятости) не

принято во внимание. Любой доход от работы выше 100 евро оценивается как средства.

Более подробная информация доступна в нашем документе о наличных деньгах доход, не учитываемый при проверке нуждаемости.

Любой доход, который вы получаете от работы в качестве домашней прислуги в HSE, учитывается. счет в тесте средств.

Капитал и имущество, не используемые лично

Сбережения, инвестиции, наличные денежные средства и любое имущество, которым вы владеете (но не ваше собственный дом) оценивается как капитал. Весь ваш капитал из разных источников складываются вместе, а затем используется специальная формула для определения ваших еженедельных средств из капитала.

Имущество и инвестиции, которые могут оцениваться по данному разделу, включают

сбережения на банковском счете (или где-либо еще), дом, который вы сдали в аренду, и

акции и облигации. Вы можете или не можете получать доход от собственности или

инвестиции. Доход от имущества, уже оцененного по его капитальной стоимости, не

оценены в тесте нуждаемости — см. «Денежный доход» выше.

Вы можете или не можете получать доход от собственности или

инвестиции. Доход от имущества, уже оцененного по его капитальной стоимости, не

оценены в тесте нуждаемости — см. «Денежный доход» выше.

Дополнительная информация доступна в нашем документе о том, как капитал и имущество оцениваются как средства.

Доход от собственности, используемой лично (ваш дом)

Стоимость дома, в котором вы живете, не учитывается в средствах контрольная работа. Тем не менее, любой доход, который вы получаете от этого, принимается во внимание.За Например, если вы арендовали комнату в своем доме, этот доход оценивается. Там есть исключение из этого, если не аренда комнаты означает, что вы будете жить в одиночку, то ваш доход от аренды не учитывается.

Всего значит

Ваши средства под различными заголовками суммируются, чтобы увидеть, какой уровень пенсии, если таковая имеется, можно получить.

Первые 7,60 евро в неделю средств по оценке Департамента социальных

Защита не влияет на размер пенсии. После этого

пенсия уменьшается на 2,50 евро каждую неделю на каждые 2,50 евро средств.

После этого

пенсия уменьшается на 2,50 евро каждую неделю на каждые 2,50 евро средств.

Тарифы

| Вдова, вдовец или оставшийся в живых гражданский Партнерская (нестраховая) пенсия | Максимальная недельная ставка 2022 |

| Вдова, вдовец или переживший гражданский партнер (до 66 лет) | €208 |

Эта пенсия облагается налогом, но вы вряд ли будете платить налог, если это ваш единственный доход.

Дополнительные преимущества

Если вы получаете пенсию вдовы, вдовца или пережившего гражданского партнера

(Без взносов) вы можете претендовать на Топливо

Пособие (если вы живете один или с определенными «определенными» людьми).

Если вам от 60 до 65 лет, и ваш покойный супруг или гражданский партнер получал Пакет пособий для домохозяйства на момент их смерти, вы можете претендовать на получение Социальный пакет.

Вы также можете претендовать на помощь с расходами на похороны и арендной платой в соответствии с Дополнительным Схема социального обеспечения.

Если вы недовольны решением по вашему иску, вы можете подать апелляцию против этого. Узнайте больше о соц. процесс подачи апелляций на пособие.

Вы всегда должны сообщать в отдел социальной защиты, если есть какие-либо изменения к вашим обстоятельствам, пока вы получаете вдову, вдовца или Пенсия по случаю потери кормильца (без взносов). Если ваши средства или обстоятельства изменились, вы больше не можете претендовать на выплату или она может быть уменьшенный. Это может означать, что вы должны погасить переплата.

Куда обращаться

Департамент социальной защиты

Social Welfare Services

College Road

Sligo F91 T384

Ирландия

Часы работы: Этот офис не обслуживает личных абонентов. Все запросы должны быть сделаны с использованием онлайн-формы запроса, по телефону или в письменной форме.

Все запросы должны быть сделаны с использованием онлайн-формы запроса, по телефону или в письменной форме.

Тел.: (071) 915 7100 или 0818 200 400

Если вы хотите поговорить с кем-то лицом к лицу о своих пенсионных правах,

вы можете посетить местный информационный центр для граждан,

Центр Intreo или отделение социального обеспечения.

Управление пенсионного обеспечения

(i) В соответствии с S.R.78 — T.R.16 пенсионер должен явиться к сотруднику казначейства / P.P.O. один раз в год и назовите себя. (Сбор) Правительство предоставило справку о жизни, справку об отсутствии работы, отказе от повторного брака, отказе от брака в любое время в течение апреля, мая и июня КАЖДОГО ГОДА сотруднику по выплате пенсий после надлежащего заверения Инспектор по доходам, заместитель Тахсилдар, Тахсилдар, официально зарегистрированные должностные лица государственного и центрального правительства, банковские менеджеры банков, в которых пенсия начисляется в соответствии с экспериментальной схемой.

Если такое свидетельство о жизни не выдается до 30 июня каждого года, сотрудник по выплате пенсий должен вызывать пенсионеров для ежегодного сбора в течение июля. Если пенсионер не предъявит жизненный сертификат ИЛИ не явится на ежегодный сбор, выплата пенсии будет прекращена с августа месяца до предоставления такого свидетельства или явки на сбор (GO376 от 3.5.1994, 587 от 12.7.1994). 751 от 2 сентября 1994 г., 212 от 24 мая 2001 г. и постановление правительства №45061/Pension/2001-1 Dt.29.6.2001) Пенсионеры, специально освобожденные государством от явки Женщины, не привыкшие появляться на публике, и пенсионеры, предъявившие удовлетворительные доказательства того, что они не могут явиться по причине телесной болезни или немощи не нужно лично появляться в казначействе для получения выплаты пенсии. (TR 16 S.R.66(6)).

ii) В случае утери платежного ордера на выплату пенсии дубликат можно получить в казначействе при уплате установленного сбора T.Р.16 СР.85 .

iii) Пенсия может быть получена следующим образом: Наличными из казначейства / денежным переводом на дом / путем зачисления суммы на банковский счет пенсионера (Пилотная схема / Схема банка государственного сектора) Согласно GO 242 Fin 14. 04. 1988 г. пенсионеры, получающие базовую пенсию в размере 400 рупий и ниже, могут выбрать получение пенсии денежным переводом за государственный счет. По Пилотной схеме выплаты пенсии через банки казначейство/ППО ежемесячно сообщает банкам о зачислении пенсии на счет пенсионера по заявлению пенсионеров с согласия банка.В соответствии со схемой банка государственного сектора казначейство не отправляет уведомление в банк каждый месяц, но половина платежного поручения лица, выплачивающего пенсию, передается в банк, и банк сам зачисляет ежемесячные взносы пенсионеру (GO456 Fin 30.06). 1988 г. Пенсионеры, решившие получать пенсию по схеме банка государственного сектора, могут вернуться к выплате через казначейство или пилотную схему Lr. 15555/89-1 Fin 17.02.1989

04. 1988 г. пенсионеры, получающие базовую пенсию в размере 400 рупий и ниже, могут выбрать получение пенсии денежным переводом за государственный счет. По Пилотной схеме выплаты пенсии через банки казначейство/ППО ежемесячно сообщает банкам о зачислении пенсии на счет пенсионера по заявлению пенсионеров с согласия банка.В соответствии со схемой банка государственного сектора казначейство не отправляет уведомление в банк каждый месяц, но половина платежного поручения лица, выплачивающего пенсию, передается в банк, и банк сам зачисляет ежемесячные взносы пенсионеру (GO456 Fin 30.06). 1988 г. Пенсионеры, решившие получать пенсию по схеме банка государственного сектора, могут вернуться к выплате через казначейство или пилотную схему Lr. 15555/89-1 Fin 17.02.1989

iv) После смерти пенсионера Л.Т.А. должен быть истребован семьей и оплачен казной, если он наступит в течение одного года со дня смерти. Если претензия подается по истечении одного года, она должна быть оплачена с санкции следующих органов.

До задолженность по пенсии в размере 20000 рупий Сотрудник по выплате

20 001 рупий до 70 000 рупий с санкции C.T.A.

Выше 70 000 рупий с санкции правительства.,

СР 86(a) к T.R.16 G.O.638 Fin от 27.07.1994. & 557 Фин. 6.12. 2000.

v) Пенсия должна быть выплачена кредитом на банковский счет в последний рабочий день месяца (727 фин. 17.08.1987 7546/91-8 фин. 19.03.1992).

vi) Пенсионеры и семейные пенсионеры, желающие получать пенсию за пределами штата, должны обратиться к главному бухгалтеру другого штата через сотрудника по выплате пенсий и A.Г. Тамилнад.

vii) Пенсия, установленная в соответствии с правилами, не может быть изменена в ущерб пенсионеру, за исключением случаев переплаты или канцелярской ошибки.

viii) Вышедшие на пенсию сотрудники Группы A & B должны получить разрешение правительства на прием на работу в частном порядке в течение двух лет после выхода на пенсию Правило 10.

пособий по смерти | Часто задаваемые вопросы | Офис суперинтенданта — Пенсионная комиссия | Финансы Манитоба

OSPC — Часто задаваемые вопросы — Обзор пенсионного законодательства Манитобы

Основной целью Закона о пенсионных пособиях (закона) является защита прав работников на пособия, обещанные в рамках частных пенсионных планов. Ниже приведены ответы на часто задаваемые вопросы (FAQ) о пенсионном законодательстве Манитобы. Вам следует обратиться к закону для получения дополнительной информации о пенсионном законодательстве Манитобы. Чтобы узнать подробности вашего конкретного пенсионного плана (условия вашего плана могут быть более щедрыми, чем требуется по закону), вы должны связаться с администратором плана.

ПРИМЕЧАНИЕ. Описание различных вариантов пенсионного плана и условий, обсуждаемых в этих ответах, можно найти внизу страницы.

Если мой супруг или гражданский партнер умирает до получения пенсии, имею ли я право на получение этих пенсионных пособий?

План вашего супруга или партнера должен обеспечивать вам пенсию, за исключением следующих случаев:

- на момент смерти он/она жил отдельно от вас, потому что ваши отношения разорвались или

- вы подписали письменный отказ от права на получение пенсии, и отказ не был отозван

Кто получает пособие, если нет супруга или гражданского партнера?

Если у вас нет супруга или гражданского партнера, который имеет право на вашу пенсию, она может быть выплачена вашему бенефициару (бенефициару, который не является вашим супругом или партнером по гражданскому браку) или вашему имуществу, если нет назначенного бенефициар.

Можно ли отказаться от супружеских пособий (отказаться добровольно)?

Как супруг или гражданский партнер, который имеет (или может стать) право на пенсионное пособие, вы можете отказаться (добровольно отказаться) от своих прав и не получать его. Это можно сделать только после того, как администратор плана предоставит вам необходимую информацию (указанную в правилах), и вы подпишете требуемую юридическую форму отказа и передадите ее администратору плана.

Например:

Кэти и Брент были женаты пять лет, когда Брент умер.Хотя у Кэти и Брента не было детей, у Брента было двое детей от предыдущего брака. Перед своей смертью Брент указал, что хочет, чтобы его дети получили пособие в связи со смертью в соответствии с его планом. У Кэти финансовое положение, и она также предпочла бы, чтобы дети Брента получали пособие в связи со смертью. Кэти может отказаться от своего права на пособие в случае смерти, чтобы дети Брента могли получить пособие в связи со смертью.

Могу ли я отозвать отказ?

Отказ может быть отозван до смерти участника пенсионного плана.И вы, и ваш супруг (супруга), или гражданский партнер должны письменно уведомить администратора плана о том, что вы хотите отозвать отказ.

Как выплачиваются пособия?

В качестве супруга или гражданского партнера вы можете:

- перевести сумму пенсии либо на фиксированный пенсионный счет (LIRA), либо в фонд Life Income Fund (LIF), либо в объединенный зарегистрированный пенсионный план (PRPP).

- начните получать ежемесячные пенсионные выплаты немедленно или в будущем

Управление суперинтенданта — Пенсионная комиссия имеет список финансовых учреждений, которым разрешено предлагать LIRA и LIF.Денежные средства могут быть переведены только в финансовое учреждение из этого списка.

Любые пособия, причитающиеся наследодателю или бенефициару, выплачиваются единовременно.

Могу ли я снять средства с ЛИРЫ единовременно наличными?

Средства в LIRA регулируются провинциальным законом и не могут быть сняты единовременно. Они могут быть переведены в Фонд пожизненного дохода (LIF) в любом возрасте для обеспечения пенсионного дохода.

Они могут быть переведены в Фонд пожизненного дохода (LIF) в любом возрасте для обеспечения пенсионного дохода.

Как я могу получить деньги из своего фонда Life Income?

Фонды LIF, регулируемые законодательством Манитобы, могут использоваться в любом возрасте для обеспечения пенсионного дохода в пределах максимальной суммы, разрешенной LIF.Средства не могут быть сняты единовременно наличными в любом возрасте.

Доход должен составлять как минимум минимальную сумму, указанную в федеральном Законе о подоходном налоге, и максимальную сумму, указанную в постановлениях провинции в соответствии с Законом о пенсионных пособиях. Управление суперинтенданта — Пенсионная комиссия имеет список финансовых компаний, которым разрешено предлагать LIF.

Дополнительную информацию см. в Бюллетене №2. Чтобы получить копию бюллетеня или если вам нужна дополнительная информация, обратитесь в Управление суперинтенданта — Пенсионная комиссия по телефону (204) 945-2740 в Виннипеге, 1-800-2825-8069, добавочный номер 2740, звонок бесплатный.

Если я умру до выхода на пенсию, получит ли мой супруг или гражданский партнер финансовую информацию о моем плане?

Да. Администратор плана должен предоставить предпенсионное заявление о смерти в течение 60 дней после получения надлежащего уведомления о вашей смерти. В этом заявлении будут изложены подлежащие выплате пособия и любые доступные варианты.

Для получения информации о пособиях в связи со смертью обратитесь к администратору вашего плана или в финансовое учреждение.

Если у вас есть дополнительные вопросы по закону или постановлениям, обращайтесь в Управление суперинтенданта — Пенсионная комиссия по телефону (204) 945-2740 в Виннипеге; 1-800-282-8069, добавочный номер 2740 бесплатный; или зайдите на www.gov.mb.ca/finance/pension.

Определения

Life Income Fund — это инвестиция, которая выплачивает регулируемую сумму пенсионного дохода владельцу LIF на основе установленных коэффициентов аннуитета. Он должен быть не ниже минимальной суммы, указанной в федеральном Законе о подоходном налоге, и максимальной суммы, указанной в постановлениях провинции в соответствии с законом Манитобы.

Он должен быть не ниже минимальной суммы, указанной в федеральном Законе о подоходном налоге, и максимальной суммы, указанной в постановлениях провинции в соответствии с законом Манитобы.

Заблокированный пенсионный счет (LIRA) — это инвестиция, которая позволяет вашим деньгам (пенсионным пособиям) продолжать расти и накапливать проценты, пока вы удерживаетесь (или запираетесь) в фонде до выхода на пенсию.LIRA заменяют фиксированные зарегистрированные пенсионные сберегательные планы (RRSP), хотя они работают по тому же принципу. LIRA — это RRSP, деятельность которой регулируется провинциальным законом и которая удерживает заблокированные пенсионные фонды до тех пор, пока они не будут использованы для выхода на пенсию.

Объединенный зарегистрированный пенсионный план (PRPP) — это план с установленными взносами, который создается и управляется лицензированным поставщиком и управляется финансовым учреждением.

Зарегистрированный пенсионный фонд (RRIF) — это личный пенсионный фонд, деятельность которого регулируется федеральным законом о подоходном налоге (Канада).

Зарегистрированный пенсионный сберегательный план (RRSP) — это персональный пенсионный сберегательный план, регулируемый федеральным законом о подоходном налоге (Канада).

К началу страницы

Что произойдет с моей личной пенсионной корзиной после моей смерти? — Финансы и банковское дело

Чтобы напечатать эту статью, все, что вам нужно, это зарегистрироваться или войти на Mondaq.com.

Распространенное заблуждение относительно пенсий состоит в том, что они перестают существовать

на смерть.Однако, когда вы умрете, ваша личная пенсионная схема может

предоставлять льготы вашим финансовым иждивенцам или вашему имуществу. Эти

известны как пособия по смерти. Именно то, что приносит пользу вашим иждивенцам

или номинанты получат, когда вы умрете, будет зависеть от типа

пенсионной схемы, которая у вас есть. Однако эта статья будет

сосредоточиться на льготах по смерти, применимых к покупке денег

пенсии.

Схема покупки денег (также известная как установленный взнос) схема, где окончательная стоимость зависит от количества взносы, сделанные участником, его работодателем и любым третьим лицом вечеринка.эффективность инвестиций, лежащих в основе схема.

Варианты пособий в связи со смертью

Когда человек умирает со средствами в денежной пенсии схема, попечители или администраторы схемы обычно имеют усмотрение в отношении того, кто получает пособие в связи со смертью. Это всегда разумно для члена, чтобы заполнить форму номинации, так как это даст рекомендации попечителей о том, кому вы хотели воспользоваться остатком пенсия.

Существует ряд способов предоставления пособий в случае смерти для бенефициаров.Выбор не обязательно все или ничего — одна и та же пенсионная корзина может предоставлять пособия по-разному. Эти включают:

- паушальная сумма

- просадка дохода

- пожизненная рента

- Пенсия для иждивенцев

В то время как законодательство диктует доступные варианты,

возможности для физических лиц могут быть ограничены правилами схемы. За

например, не все схемы могут способствовать сокращению доходов и очень

немногие схемы с установленными взносами позволили бы иждивенцу

пенсионная схема.Поэтому крайне важно убедиться, что вы

пенсия предлагает гибкость пособия в случае смерти, которую вы бы

как.

За

например, не все схемы могут способствовать сокращению доходов и очень

немногие схемы с установленными взносами позволили бы иждивенцу

пенсионная схема.Поэтому крайне важно убедиться, что вы

пенсия предлагает гибкость пособия в случае смерти, которую вы бы

как.

Единовременные выплаты физическим лицам

Любые оставшиеся средства в денежной пенсии после смерти первоначальный член или бенефициар, унаследовавший пенсию, может выплачиваться единовременно. Размер единовременной выплаты составит стоимость фонда непосредственно перед датой смерти.

Налогообложение — единовременная выплата

Налоговый режим единовременных выплат в связи со смертью во многом зависит от того, умер ли участник пенсионного плана до или после достигнув 75 лет.

Единовременные выплаты, выплачиваемые физическому лицу, как правило, являются налогом . бесплатно , если участник умер до 75 лет. Чтобы не облагаться налогом единовременная сумма должна быть:

- выплачивается в течение двух лет схемы администратор узнает о смерти и

- только для некристаллизованных прав, в пределах умершего

доступное пожизненное пособие участника (LTA)*.

* LTA – это общая сумма пенсионных пособий. которые могут быть накоплены в пенсионном фонде в налогово-эффективной способ.Текущий долгосрочный договор на 2021/22 налоговый год: 1 073 100 фунтов стерлингов. Любая единовременная сумма сверх суммы умершего члена доступный LTA облагается налогом в размере 55%.

Если участник должен был умереть после 75 лет, единовременная сумма подлежит налогообложению в предельная ставка налога на прибыль получателя.

Кроме того, важно учитывать более широкие последствия единовременных пособий в связи со смертью. Пока пенсионные фонды остаются вложенными внутри пенсионной оболочки они находятся за пределами индивидуального имущества для целей налога на наследство.Однако однажды единовременная смерть пособие выплачено, пенсионная упаковка снята, и стоимость будет составлять часть имущества бенефициара для Цели налога на наследство.

Унаследованная просадка

Унаследованная просадка — гораздо более гибкий вариант выплаты пособий в случае смерти. что дает человеку гораздо больше выбора. По единовременной сумме

вариант, сумма, полученная в случае смерти, будет стоимостью фонда

непосредственно перед датой смерти.

что дает человеку гораздо больше выбора. По единовременной сумме

вариант, сумма, полученная в случае смерти, будет стоимостью фонда

непосредственно перед датой смерти.

Просадка с гибким доступом — один из способов, которым может воспользоваться бенефициар унаследованный фонд.Если выбрано, это позволит:

- средства, которые останутся в пенсионном плане в соответствии с установленным соглашением для получателя

- бенефициар может взять то, что ему нужно из этого горшка в любое время. время, пока фонд не будет исчерпан или пока фонд не будет использован для покупки аннуитет

- бенефициар, чтобы указать, от кого они хотели бы получить выгоду любые оставшиеся средства, когда они умрут. Таким образом можно для передачи пенсионных накоплений из поколения в поколение

Бенефициары

Пособия по смерти в виде просадки могут быть выплачены

лица.Но настроить просадку невозможно

договоренности с другими организациями, такими как благотворительные фонды или трасты.

В конечном счете администраторы схемы обычно усмотрение в отношении того, кто извлекает выгоду, но это возможно только для бенефициар взять свои средства под просадку, если схема в вопрос предлагает просадку.

Самое главное, нет возрастных ограничений, кто может иметь договоренность о просадке или когда выгоды могут быть получены от пенсия по наследству.Например, получатель может снимать деньги. из фонда до достижения ими минимального пенсионного возраста (в настоящее время 55 лет, но с 2028 года возрастет до 57 лет). Это позволяет бенефициары, чтобы иметь полную гибкость и контроль над тем, когда и как они решают использовать пенсию.

Налогообложение — унаследованная просадка

Согласно разделу о единовременном пособии в случае смерти, первоначальный налог трактовка просадки бенефициара зависит от возраста на момент смерть оригинальных участников.

Смерть в возрасте до 75 лет Если первоначальный член умер до 75 лет, остаточный

унаследованные средства использования средств, как правило, будут выплачиваться без уплаты налогов. Этот

означает, что бенефициар может решить оформить обычную безналоговую

доход от пенсии или получать специальные необлагаемые налогом изъятия в качестве

когда требуется.

Этот

означает, что бенефициар может решить оформить обычную безналоговую

доход от пенсии или получать специальные необлагаемые налогом изъятия в качестве

когда требуется.

Любые выплаты по выборке облагаются налогом на получателя в момент его получения. предельная ставка.Это может означать, что вариант единовременной выплаты меньше привлекательной, и может потребоваться дальнейшее налоговое планирование, чтобы использовать полные налоговые льготы.

Поскольку унаследованная пенсия продолжает оставаться за пределами имущество бенефициара, бенефициары могут пожелать отложить розыгрыш любые льготы от пенсии. Это позволяет им проводить отдельные горшок денег за пределами своего имущества, которое затем может быть дальше освобожден от ИГТ.

Наконец, поскольку налогообложение унаследованного зависит от возраста в

смерть последнего владельца фонда (т.е. первоначальный член или

последующие бенефициары) возможно снятие средств с

унаследованный фонд будет облагаться налогом по-разному, поскольку он переходит к новому

выгодоприобретатели в случае последовательных смертей.

Пример

Дженни умирает в возрасте 86 лет, назначив своего сына Джона на получение ее фонд гибкого доступа. Поскольку Дженни умерла после 75 лет, Джон облагаются налогом по его предельной ставке на любое снятие дохода.

Джон, к сожалению, умирает в возрасте 70 лет, назначив свою дочь Джулию на получить оставшиеся средства.Джули может снять деньги с снятие средств со счета не облагается налогом, поскольку Джон умер, не дожив до 75 лет.

Резюме

Пенсионные пособия по смерти могут быть сложными и не все варианты могут быть доступны в рамках вашего существующего пенсионного контракта. Следовательно, важно, чтобы участники пенсионных планов понимали варианты, которые доступны, и убедитесь, что они завершают любой назначение пенсионного пособия в связи со смертью.

** Пенсия – это долгосрочное вложение.Фонд

значение может колебаться и может снижаться. Ваш конечный доход может

зависят от размера фонда при выходе на пенсию, будущих процентных ставок

и налоговое законодательство. Управление финансового надзора не

регулировать налоговое планирование наследства или налоговые консультации.

Управление финансового надзора не

регулировать налоговое планирование наследства или налоговые консультации.

Содержание этой статьи предназначено для предоставления общего руководство по теме. Следует обратиться за консультацией к специалисту о ваших конкретных обстоятельствах.

ПОПУЛЯРНЫЕ СТАТЬИ ПО ТЕМЕ: Финансы и банковское дело из Великобритании

Обзор правилТОО Проскауэр Роуз

Добро пожаловать в регулярный бюллетень «Regulation Round Up», освещающий последние изменения в регулировании финансовых услуг в Великобритании и ЕС.

UK FCA консультируется по режиму своих назначенных представителейТОО Проскауэр Роуз

В декабре 2021 года Управление финансового надзора Соединенного Королевства («FCA») опубликовало консультационный документ (CP21/34), в котором изложены предлагаемые изменения режима его назначенных представителей («AR») («Консультация»).

ТОО «Кадваладер, Викершем энд Тафт»

CLO играют чрезвычайно важную роль на европейском рынке корпоративного кредитования.Эти продукты привлекают инвестиции от широкого круга управляющих активами, пенсионных фондов, страховых компаний…

Получатель пенсии | Что произойдет с моей пенсией, когда я умру

То, как вы решите получать пенсию, повлияет на то, что вы сможете с ней сделать после смерти.

Хотя об этом не всегда легко говорить, то, как вы в конечном итоге передаете свою пенсию , оказывает наибольшее влияние на других людей, поэтому было бы полезно поговорить с вашим супругом, детьми или другими близкими вам людьми, когда вы решаете, как вы забираете свои пенсионные накопления.

Пенсия в связи со смертью

Тип пособий, которые могут быть выплачены (единовременная сумма и/или варианты дохода), будет зависеть от правил схемы и типа соглашения, по которому выплачиваются пособия.

Если у вас есть возможность указать, кому вы хотите помочь, это может повлиять на тип выплачиваемых пособий в связи со смертью.

Налог может быть уплачен с суммы, унаследованной после вашей смерти. Дополнительная информация доступна на сайте gov.uk.

Аннуитетное пособие в связи со смертью

Вместо того, чтобы ваши деньги умирали вместе с вами, вы могли выбрать гарантийный период или вариант совместной жизни , или оба варианта, при настройке аннуитета.Это означает, что вашим близким будет выплачиваться непрерывный доход либо в течение установленного периода – либо до конца их жизни.

Серьезное заболевание

Если вы моложе 75 лет и серьезно заболели (ожидаемая продолжительность вашей жизни составляет менее одного года), вы можете получить весь свой пенсионный фонд в виде необлагаемой налогом единовременной выплаты. Это известно как «единовременная выплата при серьезном заболевании». Если в этом случае вы старше 75 лет, вы можете получить любую оставшуюся пенсию в виде единовременной денежной суммы, которая будет добавлена к вашему доходу и соответственно обложена налогом.

Вам нужно будет поговорить с администратором вашей программы или пенсионным фондом, чтобы узнать, возможно ли это. Дополнительную информацию о серьезном заболевании и вашей пенсии можно найти на веб-сайте gov.uk.

Что происходит с вашей государственной пенсией?

Когда вы умрете, ваш муж, жена или гражданский партнер могут иметь право на получение части ваших прав на государственную пенсию в зависимости от индивидуальных обстоятельств.

Узнайте больше о наследовании государственной пенсии от партнера или увеличении стажа на государственной службе.веб-сайт Великобритании.

Где получить дополнительную информацию

Каждый вариант имеет свои налоговые последствия, льготы и соображения, которые следует учитывать перед принятием решения. Вы можете получить дополнительную информацию из следующих источников или обратиться за финансовой консультацией:

Текущие ставки и льготы можно найти на нашей веб-странице «Налоги и льготы».

Поскольку налоговые правила могут меняться, последствия налогообложения (и любых налоговых льгот) зависят от ваших обстоятельств.

Сумма может достигать нескольких тысяч долларов.

Сумма может достигать нескольких тысяч долларов. Поиск по сайту

Поиск по сайту