Можно ли вступить в наследство через 15 лет после смерти?

– Могу ли я вступить в наследство, если после смерти прошло 15 лет?

Sergey Nivens/Fotolia

Отвечает адвокат, к. ю. н. Юлия Вербицкая:

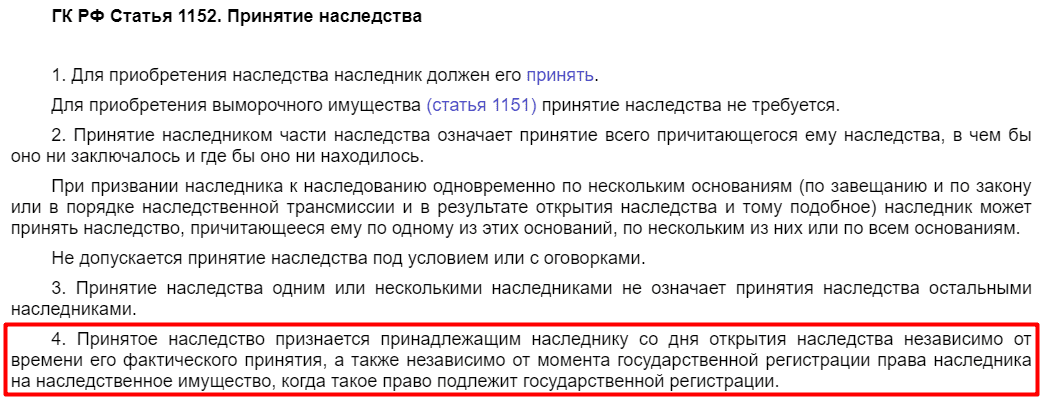

Да, если фактически приняли наследство и/или вступили во владение им (например, проживали в квартире, являющейся предметом наследства, оплачивали счета и т. д.). Это имущество по истечении шестимесячного срока после смерти наследодателя приобрело статус выморочного и перешло в государственную собственность.

Гипотетически можно попытаться восстановить этот срок в судебном порядке, если для того имелись уважительные причины — серьезная и продолжительная болезнь, временное отсутствие по уважительной причине и т. д. Но вероятность выигрыша такого дела без информации о всех юридически значимых обстоятельствах оценить сложно.

Квартира в наследство и завещание

Как получить долю в квартире после смерти родителей?

Отвечает адвокат Кондрат Михельсон:

Да, можете вступить в права наследования и после 15 лет, но все зависит от того, каковы были Ваши предшествующие действия в отношении этого имущества или обстоятельства, лично с Вами связанные, помешавшие вступлению в наследство.

Конечно, если Вы 15 лет не знали о том, что Вы наследник, а потом в рамках предусмотренной законом процедуры попытаетесь по суду восстановить срок для принятия наследства, то результатом этого почти со стопроцентной вероятностью станет отказ суда в иске. Уважительной причины для 15-летнего незнания Вами факта смерти наследодателя или для того, что, к примеру, в течение 15 лет тяжелая болезнь препятствовала Вам подать заявление нотариусу, просто не найдется.

Будет проще, если Вы попытаетесь доказать и заявить, что да, я не подал заявление нотариусу о вступлении в наследство в течение шести месяцев со дня смерти наследодателя (как того требует закон), но я пользовался имуществом, которое принадлежало умершему, платил за него долги, охранял имущество как собственное и ремонтировал его, платил за него. Вот здесь у Вас будут все шансы, чтобы по прошествии и 15 лет оформить право собственности, которое Вы не оформляли до этого столь длительное время.

Отвечает адвокат, эксперт по наследственному праву Светлана Соломатина:

Первый вариант – если наследство фактически принято. Часто бывает так, что наследник фактически принял наследство, но к нотариусу не обратился. Например, переживший супруг, продолжая пользоваться общим имуществом, считает, что наследство перешло к нему автоматически и ничего оформлять не надо. Или внук, имеющий завещание, считает, что достаточно того, что остальные потенциальные наследники с завещанием ознакомились и не стали возражать. И только через много лет, попытавшись распорядиться имуществом, они узнают, что не могут этого сделать.

Часто бывает так, что наследник фактически принял наследство, но к нотариусу не обратился. Например, переживший супруг, продолжая пользоваться общим имуществом, считает, что наследство перешло к нему автоматически и ничего оформлять не надо. Или внук, имеющий завещание, считает, что достаточно того, что остальные потенциальные наследники с завещанием ознакомились и не стали возражать. И только через много лет, попытавшись распорядиться имуществом, они узнают, что не могут этого сделать.

Как учесть интересы супруга и детей в завещании?

Что лучше – дарственная или завещание на квартиру?

В таких случаях обращение в суд позволяет установить факт принятия наследства. После этого, оформив все необходимые документы, Вы становитесь полноправным наследником и можете распоряжаться имуществом по своему усмотрению.

Второй вариант – если пропущен срок принятия наследства. Срок принятия наследства может быть восстановлен судом, если удастся доказать, что причины пропуска были уважительными. Например, Вы находились в длительной командировке или местах лишения свободы, а родственники не стали сообщать Вам о смерти любимой тетушки, чтобы не расстраивать. Или, разбирая семейный архив, среди любовных писем столетней давности Вы обнаружили завещание на Ваше имя, о котором когда-то слышали от дедушки, но которое после его смерти так и не смогли найти. В этом случае в суд необходимо обратиться в течение полугода с момента, как Вы узнали о потенциальном наследстве.

Например, Вы находились в длительной командировке или местах лишения свободы, а родственники не стали сообщать Вам о смерти любимой тетушки, чтобы не расстраивать. Или, разбирая семейный архив, среди любовных писем столетней давности Вы обнаружили завещание на Ваше имя, о котором когда-то слышали от дедушки, но которое после его смерти так и не смогли найти. В этом случае в суд необходимо обратиться в течение полугода с момента, как Вы узнали о потенциальном наследстве.

Конечно, дан не полный перечень ситуаций. Жизнь, как известно, неисчерпаема в своих сюжетах.

Отвечает генеральный директор юридического центра «Импульс» Олег Шериев:

Если Вы пропустили сроки по принятию наследства, а имущество до сих пор не признано выморочным, на него не претендовали другие родственники, то возможность принять наследство есть. Для этого Вам надо направить заявление нотариусу с просьбой принять наследство. Нотариус Вам благополучно откажет, так как Вы пропустили сроки, и уже с этим отказом Вы можете обращаться в суд. Вам необходимо будет доказывать, что Вы фактически приняли наследство, но по каким-то невероятным обстоятельствам не оформили все документально. Например, если это квартира, то Вы исправно платили коммунальные платежи и благоустраивали жилье. Если это земельный участок, то Вы платили земельный налог и ухаживали за газоном.

Вам необходимо будет доказывать, что Вы фактически приняли наследство, но по каким-то невероятным обстоятельствам не оформили все документально. Например, если это квартира, то Вы исправно платили коммунальные платежи и благоустраивали жилье. Если это земельный участок, то Вы платили земельный налог и ухаживали за газоном.

Как разделить наследственную квартиру?

Как проходит наследование и продажа квартиры нерезидентом РФ?

Отвечает юрисконсульт департамента вторичной недвижимости компании Est-a-Tet Юлия Дымова:

Вступить в наследство можно когда угодно. Вопрос в том, вступил ли в него кто-то еще и открывалось ли наследственное дело. К нотариусу можно обратиться в течение полугода с момента смерти, поэтому если кто-то уже оформил наследственные права, то необходимо написать заявление о вступлении при согласии других наследников. Нотариус в таком случае выдаст другие свидетельства о праве на наследство о перераспределении долей.

В случае, если в это наследство никто не вступал, действует понятие фактического принятия. Во внесудебном порядке это возможно, если Вы были прописаны вместе с наследодателем. Тогда Вам нужно просто обратиться к нотариусу, принести свидетельство о смерти, документы, подтверждающие родство, и справку о совместном проживании. После того, как нотариус откроет наследственное дело, необходимо написать заявление о выдаче свидетельства о праве на наследство.

Отвечает адвокат Виктория Дальниченко:

Согласно законодательству РФ, общий срок принятия наследства претендентами составляет шесть месяцев со дня смерти завещателя или покойного родственника. Если прошло 5, 10, 15 лет и т. д., то есть сроки вступления в права наследником упущены, следует требовать причитающейся доли путем восстановления сроков наследования во внесудебном или судебном порядке. В первом случае запоздавшему наследнику необходимо найти всех родственников умершего, уже вступивших в свои права. Если они готовы пойти ему навстречу и письменно подтвердить свое согласие на вступление в наследство еще одного человека, такое согласие необходимо заверить у нотариуса, который аннулирует ранее выданные свидетельства на наследство и выдаст новые.

Во втором случае запоздавшему наследнику необходимо подать исковое заявление в мировой суд по месту жительства. В иске должна быть четко изложена причина, по которой пропущен срок вступления в наследство. Таковой будет являться, например, тяжелая болезнь, тюремное заключение, длительная командировка или проживание за рубежом, сокрытие факта наследования другими родственниками и другие уважительные причины. В любом случае каждое обстоятельство должно подтверждаться соответствующими документами или свидетельскими показаниями. Важно обратиться в суд не позднее шести месяцев с того момента, как причина, по которой заявитель не претендовал на наследство, отпала. Если суд принимает положительное решение, пересматриваются доли всех наследников, и ранее выданные свидетельства о наследстве признаются недействительными. За новым свидетельством необходимо обратиться к нотариусу.

Отмечу, что по сложившейся судебной практике длительный пропуск срока для вступления в наследство практически не восстанавливается, потому что невозможно провести в больнице 10-15 лет, не покидая медицинского учреждения, как и невозможно жить где-то, будучи полностью оторванным от мира.

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

3 способа снизить риски, покупая квартиру, полученную по наследству

Продаю наследственную квартиру. Какой налог я плачу?

Квартиру продали без ведома владельца. Можно ли вернуть жилье?

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

как вступить в наследство по истечении шести месяцев?

Наследство «с просрочкой»: как вступить в наследство по истечении шести месяцев?

Вопросы наследования часто бывают непростыми, запутанными. На примере конкретной истории в программе «Имею право» на канале ОТР журналисты выясняли, что делать, если наследники пропустили срок вступления в наследство, и имущество наследодателя было признано выморочным.

Анна живет в Барнауле. С тетей Идилией, проживающей в Москве, она и ее мама общались редко и, в основном, по телефону. Какое-то время назад тетя подходить к телефону перестала. Трубку брали незнакомые люди, объясняли, что Идилия Тимофеевна плохо себя чувствует и не может разговаривать. После нескольких бесплодных попыток дозвониться, Анна написала заявление в полицию с просьбой выяснить, что происходит с тетей. Оказалось, что она умерла больше полугода назад.

И если до 2018 года Анне и ее маме пришлось бы сделать множество запросов, чтобы выяснить, у какого нотариуса открыто и открыто ли вообще наследственное дело их тети6 то сейчас это заняло у них несколько минут.

В апреле 2018 года по собственной инициативе Федеральная нотариальная палата запустила новый публичный сервис — реестр наследственных дел. Он открыт в режиме онлайн для граждан и по сути упраздняет сложности, связанные с поиском нотариуса, который ведет наследственное дело. Теперь гражданину не нужно лично обращаться в нотариальные конторы, чтобы выяснить, какой именно нотариус ведет наследственное дело конкретного человека. Достаточно зайти на портал ФНП и указать в строке поиска фамилию, имя и отчество наследодателя.

Теперь гражданину не нужно лично обращаться в нотариальные конторы, чтобы выяснить, какой именно нотариус ведет наследственное дело конкретного человека. Достаточно зайти на портал ФНП и указать в строке поиска фамилию, имя и отчество наследодателя.

С помощью реестра Анна нашла московского нотариуса, у которого было открыто наследственное дело их тети. Кроме нее и ее мамы у Идилии Тимофеевны родственников не было. И женщины были уверены, что со вступлением в наследство проблем не будет. Но нотариус пояснила, что так как установленный законом срок вступления в наследство (6 месяцев) уже прошел, имущество отошло государству.

«В случае, если наследодатель проживал один, никому завещания не оставил и по закону у него наследников нет, то за ним наследует государство. Его имущество признается выморочным. Государство оформляет его в собственность. И если мы говорим об объектах недвижимости, то обычно государство реализует его через публичные торги», — рассказала член комиссии Федеральной нотариальной палаты по взаимодействию со СМИ и общественными организациями, нотариус Екатерина Лексакова.

Важно учитывать, что нотариус обязан связываться с наследниками лишь тогда, когда известны их адреса. В противном случае нотариус ждет окончания срока принятия наследства согласно российскому законодательству, затем сообщает об отсутствии наследников государству.

Имущество наследуется по завещанию, либо в отсутствие этого документа — по закону. Если же человек хочет, чтобы его наследство распределилось не между супругом и ближайшими родственниками, то есть, если ему угодно изменить порядок наследования, то без составления завещания не обойтись.

Также существует и фактическое принятие наследства, пояснила Екатерина Олеговна: «Например, наследник проживал в квартире вместе с наследодателем, и это подтверждается выписками из домовой книги. Или наследник оплачивал какие-то платежи за наследодателя, и этому также есть документальное подтверждение».

Необходимо помнить и о наличии обязательной доли, которая по закону определяется нетрудоспособным родителям, детям, иждивенцам и супругам, а также несовершеннолетним детям.

Если же в течение шести месяцев после смерти наследодателя никто из наследников не обратился к нотариусу, и имущество было признано выморочным, шанс вернуть его у наследников все-таки есть. Для этого им необходимо обратиться в суд и доказать, что они не знали и не могли знать об открытии наследства или пропустили срок принятия наследства из-за тяжелой болезни, беспомощного состояния или по другим уважительным причинам.

Вступление в наследство через через 5, 10, 15, 20 лет

Наследование предполагает ограничение во времени. В какой срок можно принять наследство? Что делать, если прошло уже 5, 10, 15 или даже 20 лет, а заявление так и не было подано? Эти и многие другие вопросы достаточно распространены. Чтобы сэкономить время и нервы, стоит заранее изучить тонкости наследования.

Срок вступления в наследство

Законом установлен срок вступления в наследство, исчисляемый с момента наступления смерти наследодателя. Точнее, с того дня, когда он умер или признан умершим судом. Он составляет ровно 6 месяцев. Спустя этот временной промежуток все наследники получат свидетельство о праве на наследство. Оно документально подтвердит, что имущество перешло в собственность законным порядком.

Он составляет ровно 6 месяцев. Спустя этот временной промежуток все наследники получат свидетельство о праве на наследство. Оно документально подтвердит, что имущество перешло в собственность законным порядком.

Вступить в наследство можно двумя способами:

- Фактически. То есть принять имущество, полагающееся по наследству, заботиться о нем, владеть, улучшать и т.д.;

- Документально. Явиться к нотариусу и написать заявление о праве на наследуемое имущество.

И первый, и второй способ прописаны в ГК РФ и считаются способами вступления в наследство. Однако лучше все-таки обезопасить себя от посягательств третьих лиц на имущество и оформить документальное подтверждение в виде свидетельства.

Свидетельство о праве на наследство выдается нотариусом только после истечения периода оформления. (через 6 месяцев) Это необходимо для того, чтобы все успели обратиться с заявлением.

Если в установленный законом период кто-то из наследников выразил несогласие с разделом имущества, он имеет право обратиться в суд.

Что делать, если срок пропущен?

Итак, наследник пропустил время вступления в наследство. Ситуация не редкая. Что делать? Какой можно найти выход?

Единственным вариантом, доступным в сложившейся ситуации для наследника, является обращение в суд. Там будет рассмотрено дело на основании поданного заявления.

Наследнику необходимо представить доказательства того, что он пропустил срок не по собственной воле, а в силу серьезных обстоятельств. Например: длительная командировка в местности, отдаленные от цивилизации. Такое может случиться с членами экспедиции на Крайний север и т.д.

Однако самой распространенной причиной пропуска срока, в который нужно вступить в наследство, является неосведомленность наследника о смерти наследодателя. В этом случае наследник может узнать о своем праве и через 20 лет после его возникновения.

Суд примет во внимание не только величину пропуска срока, но и обстоятельства, по которым это произошло.

Какой срок давности по наследственным делам?

Срок давности устанавливается законодательством для гражданских и иных дел. Действия, необходимые для совершения в рамках наследственного дела, строго ограничены не только по времени исполнения. Если они не были произведены вовремя, вступает в действие срок давности. Истечение этого срока означает окончательную утрату возможности изменения итога данного дела.

Срок давности – период времени, по прошествии которого дело считается окончательно закрытым к любым видам изменений. Срок давности для наследственных дел согласно ГК РФ равен 3 годам.

Однако отсчет срока давности начинается не с момента смерти наследодателя. Исчисляться срок начинает с того момента, когда у наследника прекратили действовать причины, мешавшие ему принять наследство вовремя. Начиная уже с этого события, в течение 3 лет наследник может подать заявление в суд с целью принять наследство.

Начиная уже с этого события, в течение 3 лет наследник может подать заявление в суд с целью принять наследство.

Примерами обстоятельств, позволяющих вступить в наследство, могут быть:

- Возвращение из командировки. Если наследник пропустил срок из-за длительного отсутствия не по своей воле, например, при нахождении на Северном полюсе в составе экспедиции, то его возвращение – момент, с которого начинается отсчет срока давности;

- Получение сведений о смерти наследодателя или завещателя. Именно это событие сможет наступить спустя 20 лет после смерти завещателя.

Через какой срок после смерти наследодателя можно вступить в наследство?

На практике часто встречаются случаи, когда наследник узнает о своем праве спустя 20 лет после смерти наследодателя. Закон РФ предусмотрел такую возможность, исходя из соображений справедливости. Часты такие ситуации, когда наследник не знал о смерти родственника, далеко проживая или не поддерживая с ним близких отношений. Вполне возможно, что спустя 20 лет после этого до наследника дошла информация о смерти наследодателя. Не редкостью считается неосведомленность наследника о том, что кто-либо включил его в завещание.

Вполне возможно, что спустя 20 лет после этого до наследника дошла информация о смерти наследодателя. Не редкостью считается неосведомленность наследника о том, что кто-либо включил его в завещание.

Кроме того, наличие других наследников умершего не гарантирует того, что они по собственной воле сообщат каждому неосведомленному наследнику о наступившем событии. Зачастую наследники стараются сделать максимум, чтобы уменьшить количество участвующих в разделе имущества.

Таким образом, спустя 5, 10, 15 или 20 лет после смерти наследодателя у наследника еще есть шанс вступить в наследство. Для этого придется обратиться в суд и доказывать там свое право на имущество, переходящее по наследству. Если наследник успеет сделать это в течение 3 лет, которые считаются сроком давности, наследство перейдет к нему и найдет своего владельца, даже через 20 лет.

можно ли вступить в права наследника и как это сделать

Жили в Москве шестеро братьев и сестер. Один брат умер, у него осталась однокомнатная квартира, а наследников первой очереди не было. Завещания тоже не было. До смерти с ним жила одна из сестер: заботилась, ухаживала, следила за квартирой. После смерти брата она осталась жить в квартире брата, ничего не делая с документами.

Екатерина Мирошкина

читает судебные решения вместо сериалов

А другая сестра хоть и не жила с братом, зато знала, как оформить документы на наследство. Она подала нотариусу заявление, получила отказы в свою пользу от остальных членов семьи и стала собственницей всей московской квартиры. Об этом узнала сестра, которая там жила: что она не имеет права даже на свою долю, потому что пропустила сроки и не вступила в права наследования, как положено по закону.

Как одна сестра осталась без квартиры?

Женщина не разбиралась в юридических тонкостях и не знала, что нужно оформлять документы на наследство. Она несколько лет жила с братом в одной квартире, распоряжалась его деньгами по доверенности, за свой счет делала ремонт и заботилась о родственнике. Другого жилья у сестры не было, а когда брат умер, она продолжила пользоваться квартирой, как раньше. Но к нотариусу не пошла и срок вступления в наследство пропустила. А когда опомнилась, было уже поздно: оказалось, что собственницей всей квартиры стала другая сестра — та, с которой был конфликт.

Она несколько лет жила с братом в одной квартире, распоряжалась его деньгами по доверенности, за свой счет делала ремонт и заботилась о родственнике. Другого жилья у сестры не было, а когда брат умер, она продолжила пользоваться квартирой, как раньше. Но к нотариусу не пошла и срок вступления в наследство пропустила. А когда опомнилась, было уже поздно: оказалось, что собственницей всей квартиры стала другая сестра — та, с которой был конфликт.

Как поделить квартиру между наследниками?

Почему всю квартиру получила другая сестра?

Эта женщина оказалась юридически грамотной. В установленный срок она пришла к нотариусу оформлять наследство. Завещания у брата не было, а еще три родственника с такими же правами написали отказы в ее пользу. Получилось, что из пяти наследников второй очереди по закону одна женщина пришла вступать в наследство, одна не заявила о своих правах, а еще три человека официально отказались от квартиры. Нотариус выдал свидетельство той сестре, что знала и соблюдала шестимесячный срок. Но ей пришлось встретиться с другой наследницей, которая решила бороться за ⅕ квартиры.

Но ей пришлось встретиться с другой наследницей, которая решила бороться за ⅕ квартиры.

Как оформить отказ от наследства

Что сказали суды?

Принять наследство без завещания можно не только через нотариуса, по документам, но и фактически. Если после смерти наследодателя жить в квартире или пользоваться имуществом, это означает, что наследство принято, хотя свидетельства нет.

Сестра не отказывалась от своей доли, восемь лет жила вместе с братом, после его смерти не уехала. Значит, она фактически приняла наследство и имеет право на ⅕ квартиры. Пусть Росреестр зарегистрирует право собственности на эту часть.

Чтобы получить наследство, его нужно принять хотя бы фактически. То есть наследник должен совершить какие-то действия, которые подтвердят, что он распоряжается и пользуется имуществом: живет в квартире, платит налог за машину, делает ремонт, обрабатывает участок. Но для фактического принятия действует тот же срок, что и для оформления через нотариуса, — полгода.

Сестра не может подтвердить, что фактически приняла наследство. Она не платила за коммунальные услуги и не участвовала в расходах на похороны брата, а просто жила в его квартире. Если использовать имущество для своих нужд, это не говорит о том, что наследство принято и можно автоматически оформить часть квартиры в собственность без нотариуса.

Когда человек умирает, открывается наследство. У наследников есть шесть месяцев, чтобы его принять. Если нет завещания, это можно сделать двумя способами:

- через нотариуса — нужно подать заявление;

- фактически — если что-то делать с имуществом.

Примеры действий для фактического вступления в наследство:

- Владеть или управлять имуществом.

- Принять меры для сохранности и защиты.

- Оплачивать содержание.

- Гасить долги за свой счет.

- Получать от кого-то деньги, которые положены наследодателю.

После смерти брата сестра продолжила жить в его квартире. Так она выразила свою волю и фактически приняла наследство со дня смерти родственника. Пусть она не обратилась к нотариусу и не оформила свидетельство, но и отказ она тоже не писала. Получать свидетельство — это право наследника, а не обязанность.

п. 7 пост. Пленума ВС от 29.05.12 № 9

Непонятно, почему городской суд решил, что факт проживания в квартире не доказывает принятия наследства. Доказывает. Женщина имеет право на ⅕ квартиры брата даже с учетом пропуска сроков и без обращения к нотариусу.

Итог. Решение городского суда отменили, а районного — оставили в силе. Пересматривать нечего — сестра получит ⅕ квартиры, хотя не успела вовремя оформить наследство и собственницей всей недвижимости по документам официально стала другая родственница.

Изумительная история 13.08.18У него новая жена. Он умер. Теперь она забирает имущество. Дети в шоке

Можно ли фактически принять наследство, если есть завещание?

Нет, если есть завещание, так не получится. Например, если бы в этой истории брат оставил завещание, где передал квартиру любому родственнику, то даже факт проживания сестры после его смерти не дал бы ей права на часть квартиры.

В завещании наследодатель как бы говорит: «Я хочу, чтобы квартира досталась вот этому человеку». Значит, другим людям она не предназначена.

Как подтвердить фактическое принятие наследства?

Для заявления нотариусу и фактического принятия наследства установлены общие сроки — шесть месяцев после смерти наследодателя. Например, если владелец имущества умер 31 января, наследство нужно принять с 1 февраля до 31 июля.

Вот примеры действий, которые помогут доказать, что наследство фактически принято без нотариуса и свидетельства:

- Вселение в квартиру или дом.

- Проживание там — даже без прописки.

- Обработка земельного участка.

- Обращение в суд для защиты наследственных прав.

- Проведение описи имущества.

- Оплата коммунальных услуг или страховки.

- Возмещение расходов на лечение или похороны наследодателя, в том числе за счет наследственного имущества.

- Уплата налога за машину или дом.

- Погашение ипотеки.

Для этого пригодится справка о совместном проживании, квитанции об уплате налогов и услуг ЖКХ, документы по вкладу, ПТС на машину, договор на ремонт квартиры. Если документов нет, акт принятия наследства может подтвердить суд.

А вот что не доказывает принятия наследства:

- Если была доля в общем имуществе. Своя доля останется, но доля умершего автоматически к ней не присоединится.

- Если действия совершаются не для принятия наследства, а зачем-то еще. Иногда сам наследник за что-то платит, но наследство принимать не хочет.

- Если получить компенсацию на оплату ритуальных услуг и погребение.

Оформление наследства — Центр оформления земли и недвижимости

Ответ: Раздел имущества гражданских супругов после смерти одного из них – один из актуальных вопросов. Гражданские супруги, отказываясь от законной регистрации семейных отношений, лишают себя права претендовать на доли друг друга, как на момент своей жизни, так и после смерти. Если в зарегистрированных семейных отношениях супруг после смерти второй половины становится наследником по закону и является наследником первой очереди, то в отношениях гражданских супругов таким правом гражданин, потерявший своего супруга, не обладает. Наследниками умершего гражданского супруга будут являться его дети, родители, внуки, то есть родственники и даже пасынки, а если предыдущий брак не расторгнут, то и официальная жена (!), но только не гражданский супруг, так как последний по закону никем не приходится умершему сожителю, он будет являться посторонним человеком. Отдать гражданскому супругу наследство того супруга, который умер, — это все равно, что отдать его соседу, другу умершего. Единственным решением в таких случаях будет заблаговременное решение этой проблемы путем составления завещания. Если такого завещания нет, то доля, находящаяся в общем имуществе гражданских супругов, которая принадлежала оставшемуся в живых супругу, остается у последнего, а другая доля, которая принадлежала покойному, будет унаследована его родственниками. И даже если родственников у умершего супруга не было, то имущество, которое принадлежало ему на праве общей долевой собственности, все равно не переходит к его сожителю. Оно будет признано выморочным (бесхозным) и перейдет по наследству в собственность государства. Как видно из вышесказанного, унаследовать долю гражданского супруга другой супруг не может, если на него не было заранее составлено завещание. Поэтому совет в Вашей ситуации: составьте завещание у нотариуса.

Если у вас возникли вопросы — закажите обратный звонок → Заказать обратный звонок

Может ли супруга вступить в права наследства спустя 13 лет после смерти мужа? — Адвокат в Самаре и Москве

Здравствуйте! Может ли супруга вступить в права наследства спустя 13 лет после смерти мужа?

Адвокат Антонов А.П.

Добрый день!

Согласно ст.1155 Гражданского кодекса, по заявлению наследника, пропустившего срок, установленный для принятия наследства (статья 1154), суд может восстановить этот срок и признать наследника принявшим наследство, если наследник не знал и не должен был знать об открытии наследства или пропустил этот срок по другим уважительным причинам и при условии, что наследник, пропустивший срок, установленный для принятия наследства, обратился в суд в течение шести месяцев после того, как причины пропуска этого срока отпали.

По признании наследника принявшим наследство суд определяет доли всех наследников в наследственном имуществе и при необходимости определяет меры по защите прав нового наследника на получение причитающейся ему доли наследства (пункт 3 настоящей статьи). Ранее выданные свидетельства о праве на наследство признаются судом недействительными.

Наследство может быть принято наследником по истечении срока, установленного для его принятия, без обращения в суд при условии согласия в письменной форме на это всех остальных наследников, принявших наследство. Если такое согласие в письменной форме дается наследниками не в присутствии нотариуса, их подписи на документах о согласии должны быть засвидетельствованы в порядке, указанном в абзаце втором пункта 1 статьи 1153 настоящего Кодекса. Согласие наследников является основанием аннулирования нотариусом ранее выданного свидетельства о праве на наследство и основанием выдачи нового свидетельства.

Если на основании ранее выданного свидетельства была осуществлена государственная регистрация прав на недвижимое имущество, постановление нотариуса об аннулировании ранее выданного свидетельства и новое свидетельство являются основанием внесения соответствующих изменений в запись о государственной регистрации.

Наследник, принявший наследство после истечения установленного срока с соблюдением правил настоящей статьи, имеет право на получение причитающегося ему наследства в соответствии с правилами статей 1104, 1105, 1107 и 1108 настоящего Кодекса, которые в случае, указанном в пункте 2 настоящей статьи, применяются постольку, поскольку заключенным в письменной форме соглашением между наследниками не предусмотрено иное.

Таким образом, принятие наследства по истечение срока возможно. Если все остальные наследники дали письменное согласие на принятие Вами наследства по истечении срока, то срок для принятия наследства восстанавливается нотариусом. Если Вы являетесь единственным наследником либо согласны не все наследники, то срок для принятия наследства восстанавливается судом.

С уважением, адвокат Анатолий Антонов, управляющий партнер адвокатского бюро «Антонов и партнеры».

Остались вопросы к адвокату?

Задайте их прямо сейчас здесь, или позвоните нам по телефонам в Москве +7 (499) 288-34-32 или в Самаре +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Как восстановить срок вступления в наследство, если он пропущен

Статья на тему: Наследство

Пропуск срока вступления в наследство – одна из самых распространенных ошибок, которые совершают наследники. Гражданский кодекс предусматривает вступления в права наследника в течение 6 месяцев со дня открытия наследства. При этом закон защищает право граждан на наследство, поэтому всегда принимается во внимание уважительность причин пропуска срока.

Наследники могут принять наследство как традиционным способом (путем подачи заявления о принятии наследства в нотариальную контору), так и фактически. Таким образом, если вы по каким-либо причинам не обратились к нотариусу, но живете в квартире умерших родителей, вы фактически приняли наследство.

Можно ли восстановить пропущенный срок?

Если ни традиционного, ни фактического принятия наследства не произошло, наследники могут восстановить пропущенный срок для принятия наследства. Вопросам принятия наследства после того, как истечет установленный законом шестимесячный срок, посвящена статья 1155 ГК РФ. Наследство может быть восстановлено в судебном и во внесудебном порядке (при определенных условиях).

Обратите внимание

Приведем пример. Мужчина после смерти отца подал в нотариальную контору заявление о принятии наследства. Его отец до момента смерти проживал в гражданском браке с женщиной, в котором у пары родилась дочь. Наследник не знал, что отец признал свою дочь по закону, хоть и не регистрировал брак с её матерью. Гражданская жена отца также не знала, что её ребенок имеет право на наследство, поэтому заявление о принятии наследства как законный представитель своей дочери не подавала. Мужчина вступил в права наследования, а женщина вскоре узнала, что её дочь тоже является наследником первой очереди по закону. Она обратилась в суд, и суд восстановил право вступления в наследство, несмотря на то, что шестимесячный срок был пропущен.

Восстановление срока через суд

По заявлению гражданина, который пропустил срок вступления в наследство (либо его законного представителя), суд восстанавливает срок и признает наследника принявшим наследство, если наследник не знал и не должен был знать об открытии наследства (например, наследство от него было скрыто другими наследниками). При этом важно, чтобы наследник, который не знал об открытии наследства, обратился в суд в течение 6 месяцев после устранения причин пропуска срока для принятия наследства. В процессе рассмотрения дела суд определяет доли наследников с учётом интересов нового наследника, а при необходимости определяет меры по защите прав этого наследника. Если другим наследникам были ранее выданы свидетельства о праве на наследство, они признаются судом недействительными.

Для того чтобы суд восстановил срок вступления в наследство, необходимо грамотно составить исковое заявление и собрать документы, которые подтверждают уважительность причин пропуска срока. Опытный адвокат по наследству защитит ваши интересы в суде, при переговорах с нотариусом и другими наследниками.

Восстановление срока во внесудебном порядке

Принять наследство, пропустив отведенный законом срок, можно и без обращения в суд при условии, что остальные наследники, которые приняли наследство, дадут на это письменное согласие. При этом подписи наследников, если они проставлены на документе не в присутствии нотариуса, должны быть надлежащим образом засвидетельствованы (п. 1 ст. 1153). Если согласие наследников будет получено, нотариус сможет аннулировать ранее выданные свидетельства о праве на наследство и выдать новые.

Наследники, которые приняли наследство ранее, не обязаны объяснять мотивы своего согласия или несогласия на восстановление срока принятия наследства для наследника, который пропустил этот срок. Нотариус обязан разъяснить наследникам, что их согласие повлечет за собой перераспределение наследства, а в некоторых случаях, возможно, и утрату права наследования. Так бывает, когда дается согласие наследников по закону на принятие наследства наследником по завещанию, который пропустил срок.

Если наследники согласны, нотариус выносит постановление об аннулировании ранее выданных свидетельств о праве на наследство и вносит изменения в запись о государственной регистрации недвижимого имущества (п. 2 ст. 1155 ГК РФ).

Зачем составлять соглашение о разделе наследства?

Если наследникам ещё не выдавалось свидетельство о праве на наследство, оно выдается по заявлению наследников, которые приняли наследство, включая того наследника, права которого восстанавливались. Если этот наследник восстановлен в сроке принятия наследства во внесудебном порядке, то вопросы о передаче ему наследственного имущества или компенсации его доли решаются в соответствии со ст. 1104, 1105, 1108 ГК РФ, если другое не предусмотрено соглашением наследников, включая того, права которого восстановлены. Соглашение должно быть составлено в письменной форме (п. 3 ст. 1155 ГК РФ). Документ заверяется нотариально по желанию наследников.

Наследники в соглашении могут решить все вопросы, которые касаются возмещения ущерба наследнику, который пропустил срок принятия наследства. Составляя соглашение, наследники обязаны соблюдать правила ст. 1167 ГК РФ об охране прав недееспособных, ограниченных в дееспособности и несовершеннолетних наследников.

Чтобы получить правовой анализ вашей ситуации, запишитесь на прием к опытному юристу. Он предоставит консультацию по всем вопросам, которые возникнут у вас на любом этапе оформления наследства.

Другие статьи на тему: Наследство

Новое 10-летнее правило для бенефициаров с учетом новых соображений — Ascensus

Джефф Ага, CPC, TGPC, CISP, CHSP

Какие изменения в Законе SECURE касаются унаследованных пенсионных счетов больше всего?

Закон о создании каждого сообщества для пенсионного обеспечения (SECURE), являющийся частью Закона о дальнейших консолидированных ассигнованиях 2020 года, вступивший в силу в декабре 2019 года, внес существенные изменения в правила распределения унаследованных активов бенефициарами унаследованных пенсионных счетов.Наибольшее значение имеет то, что большинство бенефициаров, не являющихся супругами, больше не могут «растягивать» свои выплаты и, следовательно, налогообложение в течение своей продолжительности жизни.

До принятия Закона SECURE бенефициарам, не являющимся супругами, разрешалось получать выплаты на основе их собственной продолжительности жизни путем ежегодного снятия требуемых минимальных сумм (RMD). Например, 48-летний бенефициар имеет ожидаемую продолжительность жизни 36,0 (согласно единой таблице ожидаемой продолжительности жизни IRS), что позволяет этому бенефициару растянуть выплаты и налогообложение на 36 лет.Теперь, если владелец учетной записи умер в 2020 году или позже, большинство бенефициаров, не являющихся супругами, должны будут исчерпать унаследованную учетную запись в течение 10 лет после смерти владельца учетной записи. Это обычно называют «правилом 10 лет».

Все ли бенефициары, не являющиеся супругами, должны использовать правило 10 лет?

Закон SECURE определяет три группы бенефициаров. Физические лица являются либо «назначенными бенефициарами», либо «правомочными назначенными бенефициарами». «Правомочные назначенные бенефициары» — это супруги умершего владельца счета, несовершеннолетние дети умершего владельца счета, инвалиды или хронические больные, а также те, кто не более чем на 10 лет моложе умершего владельца счета.Приемлемые назначенные бенефициары не обязаны использовать правило 10 лет и могут принять решение о распределении выплат в течение своей единственной ожидаемой продолжительности жизни.

Но «назначенный бенефициар» владельца счета, который умер 1 января 2020 г. или позднее, подпадает под правило 10-летнего срока и должен исчерпать счет до 31 декабря 10-го года после смерти первоначального владельца счета.

Третья группа бенефициаров считается неназначенной или неличной, такой как имущество или благотворительная организация, и на нее распространяется правило пяти лет: она должна распределить унаследованные пенсионные активы в течение пяти лет.

Есть ли преимущества правила 10 лет?

Правило 10 лет дает бенефициарам гибкость в выборе сроков распределения, поскольку оно не требует ежегодных распределений, как это делает метод ожидаемой продолжительности жизни. В соответствии с правилами единого распределения ожидаемой продолжительности жизни, если ежегодное распределение пропускается, бенефициар подлежит обложению 50-процентным налогом на «избыточное накопление», которое остается на пенсионном счете (т.е. пропущенный RMD). Согласно правилу 10-летнего срока, активы могут быть распределены в любой сумме в любое время при условии, что вся сумма будет снята до конца 10-го года.Это дает бенефициарам возможность либо получать распределения каждый год в течение 10 лет, принимая их с перерывами по своему желанию, либо позволить унаследованному счету расти в течение 10 лет и получать одно крупное распределение на 10-й год.

Варианты и комбинации принятия распределений в соответствии с правилом 10 лет безграничны. Бенефициарам следует обсудить со своими налоговыми специалистами, что им лучше всего подходит.

Есть ли какие-либо особые различия в правиле 10 лет, о которых следует помнить?

Правомочные назначенные бенефициары, являющиеся несовершеннолетними детьми умершего владельца счета, могут начать получать выплаты за ожидаемую продолжительность жизни в год, следующий за годом смерти.По достижении ребенком возраста совершеннолетия (предположительно 18 лет) на него распространяется правило 10 лет, и он должен распределить оставшиеся активы в течение следующих 10 лет.

ПРИМЕР

Тони — отец-одиночка, назвавший свою 10-летнюю дочь Саманту единственным бенефициаром своей Традиционной ИРА. К сожалению, Тони погибает в автокатастрофе в возрасте 40 лет, оставив Саманте унаследовать его ИРА. Согласно правилам единой ожидаемой продолжительности жизни Саманта обычно должна начать принимать ежегодные выплаты в возрасте 11 лет и продолжать до 18 лет, когда она достигнет возраста совершеннолетия.Когда Саманте исполнится 18 лет, вступит в силу правило 10-летнего срока, и ей необходимо будет исчерпать унаследованный IRA в течение следующих 10 лет, когда она достигнет 28-летнего возраста.

Кто освобождается от правила 10-летнего срока при наследовании ИРА?

Q .: Я понимаю, что супруг освобожден от 10-летнего правила, когда они унаследуют IRA. Кто еще может отдохнуть от этого?

–Tim

A .: Тим, да, супруги освобождены от нового правила 10 лет, установленного в Законе SECURE.Большинство других бенефициаров подпадают под правило 10 лет при наследовании IRA, Roth IRA и пенсионных счетов, таких как 401 (k) s, если они не являются «правомочными назначенными бенефициарами». Правило 10 лет говорит только о том, что унаследованный пенсионный счет должен быть полностью распределен к концу десятого года после года смерти.

Прочитано: IRS допустило ошибку в унаследованном правиле IRA — вот факты

Срок службы больше недоступен, и правило 10 лет будет применяться в отношении смертей владельцев учетных записей, произошедших в 2020 году или позже, независимо от того, как год первый через девять вопрос решен.

Исключением из правила 10 лет являются «правомочные назначенные бенефициары (EDB)». Помимо супругов, бенефициары, которые квалифицируются как ЕАБР, могут по-прежнему использовать «растянутую» опцию для получения распределений. Опция растяжения позволяет получателю распределять распределения на оставшуюся ожидаемую продолжительность жизни получателя при условии только ежегодного минимального обязательного распределения (RMD).

Правомочными назначенными бенефициарами являются:

Бенефициары лиц, умерших до 2020 года. На таких бенефициаров распространяются предыдущие правила RMD, поэтому те, кто использовал опцию «растягивания», могут продолжать делать это, используя тот же метод расчета, который они использовали.

Ребенок умершего владельца, не достигший совершеннолетия (обычно 18 лет). При достижении совершеннолетия применяется правило 10 лет, и счет должен быть пустым к концу десятого налогового года после года, когда бенефициар достигает совершеннолетия.

Получатель с ограниченными возможностями, как описано в § 72 (m) (7)). В случае смерти такого бенефициара применяется правило 10-летних выплат, и счет должен быть пустым к концу десятого налогового года после года смерти бенефициара.

Хронически больной человек, как описано в § 7702B (c) (2)). В случае смерти такого бенефициара применяется правило 10-летних выплат, и счет должен быть пустым к концу десятого налогового года после года смерти бенефициара.

Бенефициар не более чем на 10 лет моложе умершего. Это часто бывает, когда наследство происходит от брата или сестры. После смерти такого бенефициара применяется правило 10-летних выплат, и счет должен быть пустым к концу десятого налогового года после года смерти бенефициара.

Оставшийся в живых супруг умершего владельца IRA сохраняет право на использование всех параметров кода, которые существовали до закона SECURE. Если оставшийся в живых супруг предпочитает использовать выплату за ожидаемую продолжительность жизни, после смерти наследующего супруга исключение перестает применяться, и счет должен быть пустым к концу десятого налогового года после года смерти бенефициара.

Если у вас есть вопросы к Дэну, пожалуйста, отправьте ему электронное письмо с «MarketWatch Q&A» в строке темы.

Дэн Мойзанд — специалист по финансовому планированию в Moisand Fitzgerald Tamayo, обслуживающий клиентов по всей стране, но с офисами в Орландо, Мельбурне и Тампе, Флорида. Его комментарии предназначены только для информационных целей и не заменяют индивидуальный совет. Проконсультируйтесь со своим консультантом о том, что лучше для вас. Некоторые вопросы отредактированы для краткости.

Закон о безопасности меняет способ наследования денег людьми — попали ли вы под действие новых правил?

Закон о безопасности, подписанный ранее в этом месяце, изменяет способ получения бенефициарами денег с унаследованных пенсионных счетов, но не всем грозит серьезный налоговый удар.

Новые правила гласят, что получатели соответствующих пенсионных счетов, таких как индивидуальные пенсионные счета и планы 401 (k), должны снимать все деньги с этих счетов в течение 10 лет, а не в течение срока их жизни, как это было разрешено ранее. В течение этого периода времени не существует обязательных минимальных распределений, но баланс счета должен быть нулевым после 10-го года.

Растягивание снятия средств в течение продолжительности жизни бенефициара — так называемое растяжимое положение IRA — означало уплату меньших налогов, тогда как новое правило грозит привести к более высоким налоговым счетам, особенно если наследник находится на пике заработка.Расчет требуемого минимального распределения основывается на многих факторах, включая возраст получателя, ожидаемую продолжительность жизни и остаток на счете.

См .: Закон о безопасности меняет пенсию — вот самые важные вещи, которые нужно знать

Тем не менее, первоначальные владельцы счетов и их бенефициары могут захотеть обсудить свои текущие планы наследования и вывода средств с финансовыми профессионалами, такими как консультант, учреждение, в котором размещены активы, или фирма, управляющая трастом.Неспособность отреагировать на эти изменения, если это необходимо, может привести к тому, что некоторые бенефициары будут платить значительно больше налогов или лишиться права на наследство на десятилетие.

Вот несколько вопросов, которые у читателей возникли о новом правиле:

Я уже несколько лет забираю RMD из унаследованной IRA. Подпадает ли я под правило 10 лет?

Нет. Новое правило 10 лет применяется только к счетам благотворителей, умерших в 2020 году и позже. Текущие бенефициары унаследованных IRA и планов 401 (k) по-прежнему смогут снимать необходимые минимальные выплаты в течение их ожидаемой продолжительности жизни, сказал Майкл Китсес, партнер и директор по управлению капиталом Pinnacle Advisory Group в Колумбии, штат Мэриленд.Правило 10 лет вступит в силу 1 января 2020 года, а это означает, что никто, кто умер до 31 декабря 2019 года, не пострадает.

Есть исключения из правил?

Правило не распространяется на супругов-бенефициаров, а также бенефициаров-инвалидов и тех, кто не более чем на 10 лет младше владельца счета (например, немного младший брат или сестра). Несовершеннолетние дети также освобождаются от уплаты налогов, но только до достижения ими совершеннолетия. После этого у них будет 10 лет, чтобы вывести активы на унаследованный счет.

Супругам, инвалидам и другим лицам, подпадающим под исключение, по-прежнему будет разрешено получать выплаты в течение их продолжительности жизни.

Не пропустите: Хотите передать деньги своим детям? Избегайте «Богатых детей из Instagram»

Как мне снять деньги с этого счета в соответствии с новым правилом 10-летнего срока?

Это полностью зависит от ситуации человека, но следует учитывать некоторые факторы. Снятие средств будет облагаться налогом по обычной ставке подоходного налога получателя, что означает, что кто-то в годы своего пика заработка будет облагаться более высокими налогами, чем кто-то с более низким доходом.Бенефициары, приближающиеся к своему выходу на пенсию (менее чем через 10 лет), могут пожелать отложить снятие средств с этих унаследованных счетов в соответствии с правилом 10 лет до выхода на пенсию, чтобы снятие средств не производилось сверх их заработанного дохода. — сказал Китсес.

См. Также: Числа, которые пожилые работники и пенсионеры должны знать в 2020 г.

Могу ли я передать унаследованные активы другому традиционному IRA? Есть ли у меня альтернативы хранению денег в этой унаследованной ИРА?

Не супружеские пары не могут переносить унаследованную IRA с одной учетной записи на другую — они могут только получать от них распределения, согласно данным Налоговой службы.(Однако они могут рассмотреть вопрос о передаче от доверительного управляющего к доверительному управляющему, если учетная запись, получающая пролонгацию, создана на имя умершего владельца IRA). Бенефициары планов 401 (k) могут переводить деньги в «унаследованную IRA».

Для многих новое правило 10-летнего срока резко снижает шансы на вывод активов в условиях, благоприятных для налогообложения (ожидается, что одно только это положение принесет около 15,7 миллиардов долларов налоговых поступлений в течение следующего десятилетия). Но есть альтернативы, сказал Стив Пэрриш, содиректор Центра пенсионного обеспечения Американского колледжа финансовых услуг в Короле Пруссии, штат Пенсильвания.Один из вариантов — это страхование жизни благотворителем.

Возьмем, к примеру, бабушку, которая хочет оставить своему взрослому внуку ИРА с балансом в 100 000 долларов. До принятия Закона о безопасности она, возможно, хотела оставить его ему в его нынешнем состоянии, чтобы он мог забрать активы в течение своей ожидаемой жизни. Но теперь, когда закон изменился, она может платить взносы по полису страхования жизни и указывать бенефициаром своего внука, сказал Пэрриш. Она будет платить налоги со страхового взноса, а не со страхового возмещения в случае смерти, а ее внук получит пособие без налогов.«Огромной мотивацией для увеличения выплаты IRA после смерти была возможность снизить налоги», — сказал Пэрриш. «Теперь эта мотивация существенно урезана».

Как справиться со сложными правилами для унаследованного 401 (k) или IRA

Джейсон Йорк | Getty Images

Итак, вы унаследовали пенсионный счет.

Прежде чем принимать какие-либо решения о том, когда и как получить доступ к деньгам, стоит ознакомиться с правилами, которые применяются к разным получателям.Правила этих пенсионных планов могут быть сложными. Поэтому ошибки могут быть сделаны, и в зависимости от специфики их бывает трудно исправить.

В соответствии с Законом о безопасности от 2019 года ваши возможности обращения с унаследованным планом 401 (k) или индивидуальным пенсионным счетом теперь во многом зависят от вашего отношения к умершему человеку. Этот закон лишил многих бенефициаров возможности растягивать распределения на протяжении всей своей жизни, если первоначальный владелец учетной записи умер 1 января 2020 года или позже.

Еще из Personal Finance:

Как обрабатываются пособия по социальному обеспечению в случае смерти

Избегайте этих ошибок, перекладывая 401 (k) на IRA

Вот некоторые денежные ошибки, которых следует избегать при разводе

Если вы не встретите исключение — например, вы являетесь супругом или несовершеннолетним ребенком умершего ребенка — эти унаследованные счета обычно должны быть исчерпаны в течение 10 лет.

Вот что нужно знать.

Не-супруги с гибкостью

Если бенефициаром является несовершеннолетний ребенок умершего человека, правило 10-летнего истощения вступает в силу, как только они достигают совершеннолетия по месту жительства.В большинстве штатов это возраст 18 лет.

Однако, прежде чем достигнуть этой отметки, ребенок должен будет получать минимальные годовые выплаты, или, как их называют, RMD, исходя из ожидаемой продолжительности жизни. (Необходимые выплаты обычно начинаются для пенсионеров в возрасте 72 лет — или 70½, если они достигаются до 2020 года — в зависимости от ожидаемой продолжительности жизни владельца учетной записи.)

«Итак, если у вас есть 10-летний ребенок, который принимает RMD, они делайте это до 18 лет, когда они перейдут к правилу 10 лет », — сказал Брайан Элленбекер, сертифицированный специалист по финансовому планированию из Shakespeare Wealth Management в Пьюоки, штат Висконсин.

Кроме того, бенефициар, который хронически болен или инвалид, или тот, кто младше умершего не более чем на 10 лет, может получать выплаты, основанные на их собственной продолжительности жизни и не подпадающие под правило 10 лет.

Все остальные бенефициары, не являющиеся супругами (супругами)

Если вы являетесь бенефициаром, подпадающим под действие правила 10-летнего истощения, поскольку вы не соответствуете исключению, важно подумать, как вы собираетесь выполнить это требование.

«Нет установленной суммы, которую вы должны брать каждый год, она просто должна быть снята в течение этих 10 лет», — сказала CFP Пегги Шерман, ведущий советник Briaud Financial Advisors в Колледж-Стейшн, штат Техас.

Процесс в основном включает в себя создание унаследованной IRA и перевод ей денег. Это тот случай, независимо от того, является ли исходная учетная запись IRA или 401 (k).

В этой ситуации следует учитывать несколько разных моментов, включая то, является ли унаследованная учетная запись Roth или традиционной версией.

Нет установленной суммы, которую вы должны брать каждый год, она просто должна быть снята в течение этих 10 лет.

Пегги Шерман

Ведущий консультант Briaud Financial Advisors

Выплаты со счетов Roth, как правило, не облагаются налогом, тогда как традиционные облагаются налогом при снятии средств.(Имейте в виду, что если вы унаследуете учетную запись Roth, которая была открыта менее пяти лет, любые снятые доходы будут облагаться налогами, в то время как внесенные суммы после уплаты налогов будут по-прежнему не облагаться налогом.)

Итак, если это Roth и вы не будет платить налоги с распределений независимо от того, когда в течение этого 10-летнего периода вы их возьмете, возможно, стоит оставить деньги там до 10-го года, чтобы они могли продолжать расти без налогов, сказал Шерман.

С другой стороны, если это традиционный IRA или 401 (k), стоит оценить налоговый аспект получения распределения.Поскольку деньги будут облагаться налогом как обычный доход, взяв сразу много денег, вы попадете в более высокую налоговую категорию. Распределение распределения на десятилетие может минимизировать налоговый удар в любой отдельно взятый год.

Если вы не очистите счет в течение 10 лет, любые активы, оставшиеся на счете, могут подлежать штрафу в размере 50%.

Между тем, иногда наследники получают пенсионный счет через наследственное имущество — другими словами, они не были перечисленным бенефициаром, но в конечном итоге получают счет, когда наследственное имущество проходит через завещание и распределяет активы.

В этом случае действуют другие правила. Согласно Vanguard, учетная запись обычно должна быть исчерпана в течение пяти лет, если первоначальный владелец учетной записи не начал принимать RMD. Если бы RMD продолжались, наследнику, по сути, нужно было бы продолжать эти изъятия.

Для супругов

У супругов есть больше возможностей при наследовании пенсионного счета.

Первый — это вложить деньги в свой собственный ИРА. В этом случае вы должны следовать стандартным правилам RMD — то есть, когда вы достигнете возраста 72 лет, вы начнете снимать средства, исходя из ожидаемой продолжительности вашей жизни.

«Если оставшемуся в живых супругу не нужен доход, это, вероятно, окажется лучшим вариантом, потому что он потенциально может дать им время для того, чтобы деньги продолжали расти на счете», — сказал Элленбекер из Shakespeare Wealth Management.

Однако, по его словам, это также означает, что вы будете подвергаться 10% штрафу за досрочное снятие средств, если вы моложе 59½ лет и снимаете деньги с этого счета.

Способ избежать этого — вложить деньги в унаследованную IRA и остаться бенефициаром.В этом случае штраф не будет. Кроме того, RMD, которые будут основаны на вашей продолжительности жизни, не обязательно начинать, пока умерший супруг не достигнет возраста 72 лет, сказал Элленбекер.

IRS: 10-летнее правило RMD Закона о безопасности не то, что вы думали

См. Обновление этой статьи Эдом Слоттом от 28 апреля здесь.

В конце марта IRS выпустило публикацию IRS 590-B, в которой содержатся налоговые правила по снятию средств с индивидуальных пенсионных счетов.Обычно это свод правил, которые можно использовать в качестве руководства при подготовке налоговых деклараций. Но не в этот раз. В эту новую версию 2021 года, обновленную 25 марта, IRS включило объяснение, как правила SECURE Act будут работать для распределений после смерти бенефициарам IRA — и правила не такие, как кто-либо думал, что они будут.

ПРАВИЛО 10 ЛЕТОдним из больших изменений в Законе SECURE была отмена растянутого IRA для большинства бенефициаров, не являющихся супругами. Его заменили «правилом 10 лет», согласно которому унаследованные средства IRA (или Roth IRA) должны быть сняты к концу 10-летнего периода после смерти владельца IRA.

Это 10-летнее правило применяется к назначенным бенефициарам, не являющимся супругами (например, дети и внуки), имена которых указаны в форме бенефициара IRA. Правомочные назначенные бенефициары, или EDB, освобождаются от налога и могут по-прежнему использовать растянутую IRA, как и раньше: в эту группу входят супруг (а), некоторые несовершеннолетние дети умершего владельца IRA или участника плана, инвалиды и хронически больные, а также бенефициары, не старше На 10 лет моложе умершего владельца ИРА.

Эти правила SECURE Act вступили в силу с начала 2020 года, поэтому некоторые клиенты, возможно, уже умерли, а их бенефициары теперь подпадают под действие этих правил.

Практически все комментаторы, включая меня, считали, что правило 10-летнего срока означает, что унаследованный счет должен быть опустошен к концу 10-летнего периода после смерти, но что никаких распределений не потребуется в годы с первого по девять, так работает правило пяти лет. (Правило пяти лет используется в другом сценарии, когда нет назначенного бенефициара и владелец IRA умирает до требуемой даты начала для требуемых RMD в возрасте 72 лет.) Будет только одно требуемое минимальное распределение, и это было остаток на унаследованном счете по истечении 10 лет.

Это обеспечит гибкость планирования с первого по девятый годы, позволяя корректировать распределение налоговых ставок в эти годы. Это также было преимуществом для унаследованных ИРА Рота, где ничего не нужно было отзывать из унаследованной ИРА Рота до конца 10 -го года после смерти, что дает возможность 10 лет безналогового накопления до того, как фонды Рота получат быть отозванным.

Но в публикации IRS 590-B говорится об обратном. На страницах 11 и 12 представлены объяснение и пример, показывающий, что бенефициары будут подлежать уплате RMD каждый год (как в соответствии с правилами Закона о безопасности) в течение лет с первого по девятый, а затем остаток должен быть списан в год 10.Этого никто не ожидал! Это не согласуется с правилами SECURE Act и отчетами комитетов, которые, казалось, указывают на то, что новое правило 10-летнего срока будет работать так же, как и старое правило 5-летнего периода до SECURE Act, без необходимости ежегодного распределения.

Это неожиданное толкование было бы скорее неприятностью, чем налоговой проблемой, поскольку большинство RMD в первые годы (в данном случае с первого по девятый) меньше. Это скорее административная и сложная проблема.

С правилом 10 лет не было проблем с поиском ожидаемой продолжительности жизни бенефициаров или беспокойством о том, какой возраст или фактор следует использовать для расчета RMD, поскольку средства просто должны были быть полностью сняты к концу 10-летнего периода. годы.Но, по-видимому, теперь все эти выпуски RMD возвращаются, но только в течение лет с первого по девятый, как мини-растяжка IRA. Какой здесь смысл? Многим трастам также придется распределять более мелкие RMD в годы с первого по девятый, а затем остаток в 10 году.

IRS также заявляет, что правомочные назначенные бенефициары могут избрать правило 10 лет вместо растянутого IRA, но только если смерть наступает до требуемой даты начала. Это тоже странно, и я не знаю, откуда в Законе БЕЗОПАСНОСТИ взялось это правило.

Но согласно этой новой интерпретации IRS, требующей RMD в годы с первого по девятый, кто когда-либо захочет избрать правило 10 лет? Ни один. Никто. Во всяком случае, нет, если RMD требуются каждый год (с первого по девятый год).

Если это действительно так, как работает правило 10 лет после смерти, то некоторые бенефициары, унаследовавшие в 2020 году, уже будут подлежать RMD 2021 года, которые необходимо будет рассчитать (включая RMD для доверительных бенефициаров — и попечители должны будут знать как поступить).

Тем не менее, я бы призвал всех бенефициаров, подпадающих под правило 10 лет, воздержаться от получения любых RMD в этом году, пока мы не будем уверены в правилах.

IRS еще не выпустил официальных правил. Плюс будет период комментариев, и все может измениться. Так что подождите, пока мы определенно не решим этот вопрос о 10-летнем правиле. Другими словами — следите за обновлениями. Последнего мы не слышали по этому поводу.

[Подробнее: особенности обязательного минимального распределения в этом году]

Для получения дополнительной информации о двухдневном семинаре IRA Эда Слотта и Эда Слотта посетите веб-сайт www.IRAhelp.com

Эд Слотт: Вот почему январь стал новым декабрем для благотворительных взносов

Для запросов на перепечатку и лицензирование этой статьи щелкните здесь

IRA Наследование: Бенефициар IRA, не являющийся супругом

Основные выводы

- Закон SECURE изменил правила распределения активов унаследованной IRA после смерти владельца IRA *.

- Положение о «растянутом ИРА» в целом было отменено для ИРА, не состоящего в браке. Для IRA, унаследованных от первоначальных владельцев, которые скончались 1 января 2020 года или после этой даты, новый закон требует, чтобы многие бенефициары сняли все активы с унаследованного плана IRA или 401 (k) в течение 10 лет после смерти владельца счета.

- В некоторых случаях имеет смысл отказаться от унаследованных активов IRA, поскольку они могут увеличить общую сумму вашего имущества и превысить лимиты освобождения от налога на имущество.

Если вы сын, дочь, брат, сестра или даже близкий друг владельца IRA, который назвал вас своим бенефициаром, очень важно, чтобы вы — и владелец IRA — понимали правила, регулирующие наследование IRA. .

«Некоторые правила наследования и распределения активов после смерти владельца IRA изменились с принятием Закона о безопасности в декабре 2019 года», — говорит Кен Хеверт, старший вице-президент по пенсионным продуктам в Fidelity.«Если владельцы IRA и их бенефициары не будут осторожны, они могут в конечном итоге заплатить более высокие налоги или штрафы и лишиться возможности будущего роста с налоговыми льготами».

Вот что вам нужно знать о наследовании активов IRA в качестве бенефициара, не являющегося супругом. Правила наследования активов IRA зависят от вашего отношения к первоначальному владельцу IRA и типа унаследованного IRA. Какой бы ни была ваша ситуация, предварительное обсуждение с вашим адвокатом или налоговым консультантом может помочь вам избежать любых непредвиденных последствий.

IRS обычно требует, чтобы унаследованные IRA владельцы, не являющиеся супругами, начали получать необходимые минимальные выплаты (RMD) не позднее 31 декабря года после смерти первоначального владельца учетной записи. Распределения, полученные от унаследованных IRA, в большинстве случаев не подлежат штрафу за досрочное снятие в размере 10%.

С принятием Закона о безопасности выплаты IRA лицам, не являющимся супругами, должны быть завершены в течение 10 лет после смерти владельца счета. Раньше, если вы унаследовали IRA или 401 (k), вы потенциально могли «растянуть» свои выплаты и налоговые выплаты на единую ожидаемую продолжительность жизни.Закон SECURE отменил это так называемое «растяжимое» положение для некоторых бенефициаров.

Как бенефициар, не являющийся супругом, у вас нет возможности переводить активы в свой собственный IRA. Если вы унаследовали активы IRA от кого-то, кроме вашего супруга, у вас есть несколько вариантов:

1. Передайте активы унаследованной IRA и возьмите

RMD.Когда традиционный IRA передается в унаследованный IRA, иногда также называемый распределительным счетом получателя, существуют правила RMD, которые должны соблюдаться, установленные IRS.Ваши варианты получения распределений из IRA зависят от того, когда умер первоначальный владелец IRA.

Если первоначальный владелец IRA умер до 31 декабря 2019 года, и

- Умер до достижения возраста 70½ лет, вы можете начать принимать RMD не позднее 31 декабря года после смерти. У вас также есть возможность распределить унаследованный IRA в соответствии с правилом 5 лет.Это позволяет вам получать распределения, как вам нравится, без штрафных санкций, при условии, что все активы полностью распределяются из вашей унаследованной IRA к 31 декабря 5-го года после смерти владельца IRA. Обсудите со своим налоговым консультантом потенциальные налоговые последствия этого ускоренного графика вывода средств.

- Умер по достижении возраста 70½, вы можете рассчитать эти RMD, используя свой возраст или возраст первоначального владельца IRA в году его смерти, в зависимости от того, какой из этих значений больше.Этот вариант может быть выгодным, если первоначальный владелец IRA был моложе вас. В случае наследника, не являющегося супругом (супругой), получение RMD обычно необходимо начинать через год после года смерти.

Если первоначальный владелец IRA умер 1 января 2020 г.или позднее

- Закон SECURE требует от бенефициаров вывести все активы из унаследованного плана IRA или 401 (k) до 31 декабря 10-го года после смерти владельца IRA. Исключения из правила 10 лет включают выплаты, произведенные правомочному назначенному бенефициару (оставшемуся в живых супругу, несовершеннолетнему ребенку владельца счета, инвалиду или хронически больному бенефициару, а также бенефициару, который не более чем на 10 лет моложе первоначального IRA. собственник или 401 (л) участник).Эти бенефициары могут «растягивать» выплаты в течение своей ожидаемой жизни. Обсудите потенциальные налоговые последствия и варианты распределения этого ускоренного графика вывода средств со своим налоговым консультантом.

Если вы указаны как бенефициар, не являющийся супругом, вместе с одним или несколькими другими бенефициарами , важно разделить вашу часть IRA умершего на свое имя, а затем заполнить свой первый RMD до 31 декабря года, следующего за первоначальным владельцем IRA. смерть.Если вы не уложитесь в этот срок, ваш расчет RMD будет основан на ожидаемой продолжительности жизни самого старшего получателя. Если этот человек старше вас, вам потребуется более крупное распределение.

Если вы унаследуете ИРА Roth, которое финансировалось в течение 5 или более лет до смерти первоначального владельца, распределения могут быть освобождены от налогов. Проконсультируйтесь с налоговым консультантом, если вы унаследовали Roth IRA, которая не финансировалась в течение 5 лет до смерти первоначального владельца.

Что делать с деньгами? Если у вас нет срочной потребности в деньгах, оставление активов в унаследованном IRA может быть самым разумным шагом в долгосрочной перспективе (опять же, с учетом правил RMD и других соображений, включая изменения в вашей налоговой категории).Это связано с тем, что чем дольше вы храните деньги, тем дольше вы будете наслаждаться потенциальным ростом без налогов или, в случае унаследованной IRA Рота, потенциальным ростом без налогов. С другой стороны, когда вы снимаете деньги с унаследованной IRA, они обычно облагаются налогом как обычный доход. Чем больше вы отказываетесь от унаследованной ИРА сейчас, тем меньше вам придется строить в будущем.

2. Отказ от права наследования всего или части имущества

Если вы отказываетесь принять все или часть активов IRA, на которые вы имеете право, они перейдут к другим правомочным бенефициарам.Если других бенефициаров нет, активы будут переданы в соответствии с соглашением об опеке поставщика IRA. Например, с Fidelity IRA активы перейдут к пережившей супруге первоначального владельца IRA и, если таковой нет, в собственность владельца. Решение об отказе от активов IRA должно быть принято в течение 9 месяцев после смерти первоначального владельца IRA и до того, как вы вступите во владение активами. Это бесповоротное решение. Поэтому, как и в случае с любыми вопросами, связанными с налогами или имущественным планированием, очень важно проконсультироваться с налоговым консультантом или юристом, прежде чем отказываться от активов IRA.

Другие важные моменты, о которых следует помнить

Определите, указаны ли вы в качестве чьего-либо бенефициара. Хотя это может быть деликатная тема для обсуждения с близкими, заранее знать, что вы указаны в качестве бенефициара, может быть полезно. При возникновении таких жизненных событий, как брак, развод и смерть, в ваших интересах (и в интересах владельца IRA) подтвердить актуальность назначенных бенефициаров.Помните, что назначение бенефициара IRA заменяет завещание.

Запросить перевод от доверительного управляющего к доверительному управляющему. Убедитесь, что любые активы переводятся напрямую с одного счета на другой или от одного хранителя IRA к другому. Если бенефициар, не являющийся супругом, наследует активы IRA, не существует возможности пролонгации на 60 дней. Если вы получите чек, деньги, как правило, будут облагаться налогом как обычный доход и не могут быть депонированы в унаследованную IRA, которой вы можете владеть в другой фирме, или обратно в унаследованную IRA, из которой они были сняты с самого начала.

Распределения от унаследованной IRA можно инвестировать в другие счета. Рассмотрите все возможные варианты при получении RMD и других дистрибутивов от унаследованной IRA. Как правило, ваше распределение включается в ваш валовой доход и облагается обычным государственным и федеральным подоходным налогом. Как только средства распределяются с унаследованного счета, деньги становятся вашими собственными.

Объединение унаследованных IRA. Если вы наследуете IRA от разных владельцев, вы не можете объединить их в одну унаследованную IRA.Что касается объединения IRA одного и того же типа учетной записи, ответ отличается, если они были унаследованы от одного и того же первоначального владельца, что разрешено. Проконсультируйтесь с налоговым консультантом относительно вашей ситуации. Правила распределения будут отличаться для таких организаций, как трасты, поместья и благотворительные организации.

Бенефициары, не являющиеся супругами, не имеют защиты от банкротства с унаследованными IRA. В 2005 году Верховный суд США постановил, что унаследованная IRA, принадлежащая бенефициару, не являющемуся супругом, не освобождается от ареста кредиторами в соответствии с Законом о предотвращении злоупотреблений в банкротстве и защите прав потребителей 2005 года.Хотя в некоторых штатах есть законы, которые по-прежнему могут защищать унаследованные IRA, для бенефициара, не являющегося супругом, проживающего в штате без таких законов, унаследованный IRA теперь фактически рассматривается как любой другой счет, принадлежащий бенефициару в целях банкротства, и не может быть защищен в случае банкротства. от требований кредиторов. Неясно, повлияет ли и как это решение на унаследованный IRA, принадлежащий супругу-бенефициару. Бенефициарам следует напомнить о необходимости поговорить со своим юристом или налоговым консультантом, прежде чем брать какие-либо выплаты с пенсионного счета или если у них есть конкретные вопросы относительно защиты от кредиторов.

Следующие шаги для рассмотрения

Рассмотрим IRAВоспользуйтесь преимуществом потенциального роста без налогов или отложенных налогов.

Что делать после наследования пенсионного счета от родителя или родственника

Что делать после наследования пенсионного счета от родителя или родственника

Обновлено в 2021 году. Если вы только что унаследовали пенсионный счет, такой как IRA или 401 (k), от родителя, брата, сестры или родственника, вы можете не знать, какие у вас есть варианты и что делать дальше. Как бенефициар, не являющийся супругом супруга, вам, вероятно, придется забрать деньги через 10 лет. Чтобы узнать, что делать после получения наследства, свяжитесь с нами сегодня, чтобы назначить консультацию.

Начиная с 2020 года, в соответствии с Законом о безопасности, бенефициары, унаследовавшие пенсионный счет от лица, не являющегося супругом (например, родителя или родственника), больше не могут «растягивать» выплаты на протяжении всей своей жизни, принимая необходимые минимальные выплаты (RMD).Вместо этого они должны забрать средства через 10 лет. Это изменение не повлияет на тех, кто унаследовал пенсионный аккаунт в 2019 году или ранее.

Наследование пенсионного счета от родителя, бабушки или дедушки, брата или сестры или родственника

Если вы унаследовали пенсионный счет от одного из родителей, первое решение — когда брать деньги. Согласно новым правилам, которые вступили в силу в январе 2020 года, это наследство должно быть распределено до конца 10 -го года, следующего за годом смерти вашего родителя или родственника.Вы можете принять решение о получении наследства сразу, отложить до прошлого года или равномерно распределить его на 10 лет.

Открытие унаследованной IRA

Когда вы унаследуете пенсионный счет от родителя, вам нужно будет открыть унаследованный IRA. На этом счете будет храниться ваше наследство, пока вы не заберете деньги. Вы можете открыть унаследованный IRA в финансовом учреждении по вашему выбору. Если вы работаете с платным финансовым консультантом, он может помочь вам скоординировать этот процесс.

Налоговый режим унаследованного пенсионного счета

Большинство пенсионных счетов финансируются за счет долларов до вычета налогов, поэтому выплаты полностью облагаются налогом для вас, получателя, как регулярный доход. Соответственно, если вы унаследовали крупную сумму 401 (k) или IRA, подумайте о сотрудничестве со своим финансовым и налоговым консультантом, чтобы разработать стратегию минимизации налогов на распределения и обеспечения того, чтобы этот подход соответствовал остальной части вашего финансового положения.

Правила для унаследованных IRA Рота немного отличаются.Если прошло не менее пяти лет с тех пор, как первоначальный владелец учетной записи впервые профинансировал Roth IRA, распределение не будет облагаться налогом. Денежные средства еще нужно вывести до конца 10 -го года.

Если умерший сделал взносы в IRA после уплаты налогов, помимо Roth, вам нужно будет найти записи, подтверждающие это, чтобы исключить соответствующие суммы из вашего налогооблагаемого дохода.

Кому не нужно снимать унаследованный пенсионный счет через 10 лет?

Из правила 10 лет есть три исключения.Несовершеннолетние бенефициары должны достичь возраста совершеннолетия (возраст от 18 до 21 года по штату) до начала отсчета 10-летнего периода. Правило 10 лет не применяется к инвалидам или лицам младше 10 лет младше умершего. Эти бенефициары могли снимать средства в течение своей жизни, используя минимальные правила распределения до 2020 года для унаследованных пенсионных счетов.

Прочтите: Наследование целевого фонда: выплаты бенефициарам

Стратегии планирования вашего наследства

Если вы унаследовали значительную сумму денег на пенсионном счете, вам нужно будет работать со своим налоговым и финансовым консультантом.Важно разработать план, чтобы избежать негативных налоговых последствий и воспользоваться возможностями экономии налогов. Например, если вы собираетесь выйти на пенсию или переехать в более благоприятный для налогообложения штат, подумайте о том, чтобы отложить снятие средств до тех пор, пока ставка подоходного налога в вашем штате и федеральная ставка подоходного налога не снизятся. Если вы собираетесь выйти на пенсию, имейте в виду, что страховые взносы Medicare также зависят от вашего дохода.

С другой стороны, если вы планируете подать заявление на получение финансовой помощи для учебы в колледже, вы можете избежать значительного увеличения вашего дохода, о котором будет сообщено в вашем FAFSA.(FAFSA использует налоговые декларации за предыдущий год)

Даже если у вас нет каких-либо серьезных событий на горизонте, все же имеет смысл провести дополнительное планирование, чтобы сбалансировать преимущества продолжающегося отложенного по налогу роста с недостатками, связанными с введением 3,8% подоходного налога Medicare или потерей других причитающихся налоговых вычетов. к доходу. Бенефициары, не являющиеся супругами (а), не могут преобразовать унаследованный пенсионный счет в IRA Roth.

Реинвестирование наследства: выручку после уплаты налогов можно реинвестировать на брокерский счет и использовать в дальнейшем для долгосрочных финансовых целей.

Поиск по сайту

Поиск по сайту