Как взять ипотеку: пошаговая инструкция и рекомендации :: Деньги :: РБК Недвижимость

Рассказываем о том, что необходимо сделать для получения ипотечного кредита

Фото: Валерий Матыцин/ТАСС

Мы подготовили инструкцию и рекомендации для россиян, которые решили впервые оформить ипотечный кредит. Эти восемь простых шагов помогут быстро и безопасно стать полноправным собственником квадратных метров.

Шаг 1: оцените финансовые возможности

Прежде всего заемщику следует определить свой бюджет: сколько будет стоить квартира, какой первоначальный взнос он готов внести, сколько может платить каждый месяц на протяжении долгих лет. Платежи по кредиту не должны превышать 40% от совокупного дохода семьи.

Заемщику необходимо заранее прогнозировать все расходы и объективно оценивать свои финансовые возможности. При этом важно учесть, что за 15–20 лет расходы семьи могут увеличиться в несколько раз — например, с рождением детей или возникновением непредвиденных обстоятельств. На такой случай рекомендуется иметь финансовую подушку безопасности в размере не менее шести ежемесячных платежей по кредиту.

Средняя ставка по ипотеке сегодня равна 9,57%, по данным Банка России. Однако чем больше первый взнос — тем меньше процентная ставка. Его минимальный размер в зависимости от программы кредитования составляет 10–15% от стоимости квартиры.

Брать кредит лучше всего в той валюте, в которой заемщик получает основной доход. Потому что желание сэкономить на пониженной ставке и курсах иностранных валют может обернуться еще большими расходами.

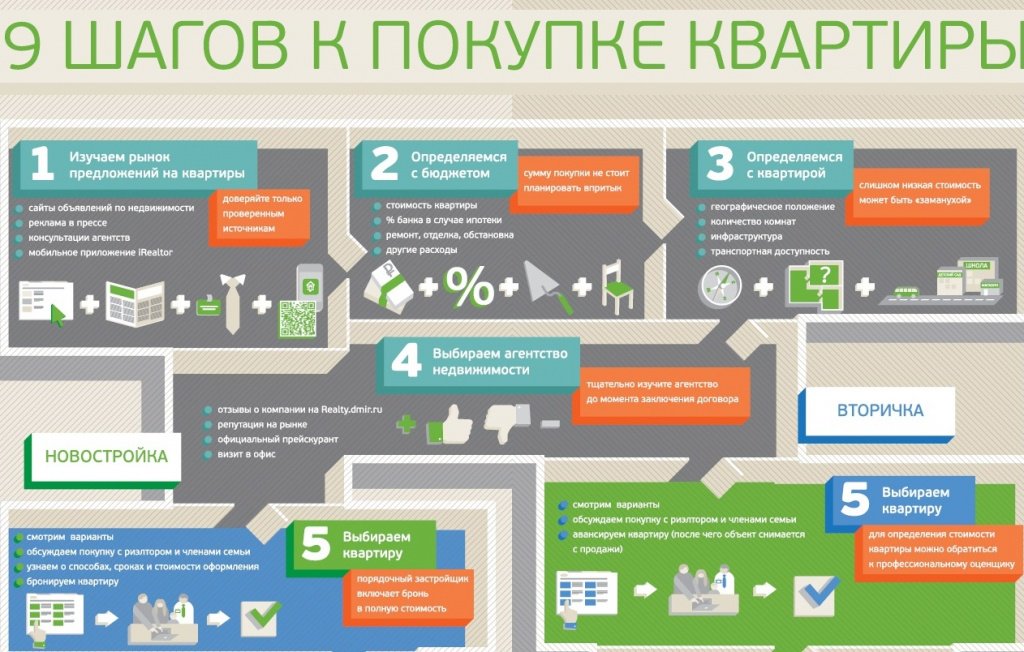

Шаг 2: выберите жилье

Необходимо решить, на какую покупку пойдет ипотечный кредит. Это может быть частный дом, коттедж, квартира в новостройке или на вторичном рынке. Кроме того, некоторые банки предоставляют кредиты на индивидуальное строительство жилых домов и на участие в долевом строительстве.

Однако в этом случае риски выше — девелоперская компания может приостановить или вовсе прекратить строительство, объявив себя банкротом. По этой причине количество банков, желающих сотрудничать с застройщиком, будет ограничено. К тому же проценты по ипотеке в таком случае часто выше стандартных, предупреждает юрист коллегии адвокатов «Юков и партнеры» Александра Воскресенская.

При покупке жилья на вторичном рынке важно убедиться, что помещение свободно от прав третьих лиц, не обременено залогом и не находится под арестом. «Для получения информации о всех характеристиках квартиры необходимо заказать выписку из ЕГРН и ознакомиться со всеми ее разделами. Такая проверка обеспечит безопасность покупки для самого покупателя и повысит вероятность одобрения выбранного жилого помещения банком», — советует эксперт.

При этом договариваться с хозяином о покупке квартиры лучше уже после согласования кредита — тогда заемщик будет понимать, на какую сумму он может рассчитывать. К тому же кредитные организации предъявляют к залоговому жилью ряд требований. Банк может не одобрить выбранную квартиру, поэтому оставлять аванс или задаток за нее не стоит. Так, вряд ли удастся купить жилье в доме с деревянными перекрытиями, деревянным фундаментом, неузаконенной перепланировкой или без центрального отопления.

Шаг 3: выберите банк

Особое внимание следует уделить выбору кредитной организации, в которой будет оформлена ипотека. Найти в интернете информацию о программах и условиях кредитования сегодня не составит труда. По итогам мониторинга можно сделать список банков, условия выдачи жилищных кредитов в которых показались самыми привлекательными.

Часто выгоднее выбирать тот банк, в котором заемщик является участником зарплатного проекта. Как правило, таким клиентам предлагаются специальные условия: в частности, дополнительные льготы по ставке, ускоренный процесс рассмотрения заявки на кредит и сниженные требования к стажу на последнем месте работы.

Узнать о возможных дополнительных платежах и задать оставшиеся вопросы можно по телефону или при личном посещении офиса кредитной организации. Например, стоит спросить о необходимости оформлять страховку, предусмотренных штрафах и досрочном погашении. Нелишним будет попросить специалистов отдела ипотечного кредитования рассчитать ежемесячные платежи для разных сроков и сумм.

Шаг 4: соберите документы

В стандартный пакет документов включены паспорт, справка о доходах, заверенная копия трудовой книжки и документы, подтверждающие семейное положение. В зависимости от финансового и юридического статуса заемщика пакет документов может сильно отличаться. Список документов, необходимых для оформления ипотеки, можно уточнить на сайте банка или по телефону.

Некоторые кредитные организации предлагают оформить ипотеку в упрощенном режиме — по двум документам. Для этого заемщику требуется предоставить только паспорт и, например, номер СНИЛС. Такие программы есть в Сбербанке, ВТБ, Газпромбанке, «Уралсибе» и Россельхозбанке.

Для этого заемщику требуется предоставить только паспорт и, например, номер СНИЛС. Такие программы есть в Сбербанке, ВТБ, Газпромбанке, «Уралсибе» и Россельхозбанке.

Кроме того, если заемщик является зарплатным клиентом выбранной кредитной организации, перечень документов для него может быть существенно сокращен. Например, в Сбербанке в этом случае достаточно предоставить только паспорт.

Шаг 5: отправьте заявку

Заполнить заявление-анкету на предоставление жилищного кредита можно на сайте выбранного банка в режиме реального времени. После этого необходимо обратиться с пакетом документов в отделение кредитной организации.

Ключевым условием для согласования ипотеки будет соответствие потенциального заемщика действующим в кредитной организации требованиям. При этом кредитору важно максимально быстро и объективно определить уровень платежеспособности и благонадежности будущего заемщика.

Шаг 6: дождитесь решения банка

В среднем решение по ипотеке принимается в течение одной-двух недель. Если это специализированный ипотечный банк — на рассмотрение уйдет от одного до трех рабочих дней. После согласования заявки в банк необходимо предоставить документы на приобретаемую недвижимость. Их список можно также уточнить у сотрудников кредитной организации.

Важно помнить, что одобрение по ипотеке действует в течение определенного срока. Как правило, он составляет два-три месяца (в зависимости от банка). Если за это время заемщик не представит банку выбранный объект — приступать к оформлению заявки придется снова.

«Выбранное жилое помещение необходимо оценить у независимого оценщика. Покупателям следует иметь в виду, что банк не вправе навязывать клиенту отобранную им оценочную организацию», — предупреждает Александра Воскресенская.

На проверку недвижимости потребуется еще около двух недель. В это время в том числе проводятся оценка стоимости страхования и оценка выбранного жилья, готовятся документы на подписание.

Шаг 7: внимательно прочтите кредитный договор

Необходимо внимательно читать весь текст ипотечного договора перед его подписанием. Очень часто банки включают туда пункты, которые крайне невыгодны для заемщика, отмечает адвокат, управляющий партнер юридической компании «АВТ Консалтинг» Александр Тарасов. После появления обширной судебной практики в пользу заемщиков это явление встречается реже. И все же остается ряд моментов, на которых следует заострить внимание.

В договоре должны быть указаны предмет ипотеки, его оценка, существо, размер и срок исполнения обязательства, обеспечиваемого ипотекой. Это существенные условия, без которых договор не будет считаться заключенным. Обязательно проверьте, предусмотрены ли в нем какие-либо дополнительные платежи — пошлина за оформление сделки в Росреестре, оплата услуг оценочных компаний, годовая комиссия.

Также изучите договор на предмет штрафов. «Как правило, банки устанавливают их за несвоевременные платежи, непредоставление информации о смене места жительства, работы и семейного положения, — рассказывает Александр Тарасов. — Обратите внимание на ограничения ваших прав на помещение. Это могут быть запреты на продажу жилья, сдачу его в аренду или на проведение ремонта, предусматривающего перепланировку».

В договоре не допускается наличие условий о предоставлении банком дополнительных услуг на возмездной основе — например, о взимании комиссии за подключение к программе страхования имущества. Это противоречит законодательству. При обнаружении такого положения клиенту следует либо требовать внесения изменений в договор, либо отказаться от дальнейшего сотрудничества с банком.

«В соответствии с законом об ипотеке, обязательному страхованию подлежит только заложенное имущество, — отмечает Александра Воскресенская. — При этом банк не вправе навязывать заемщику конкретного страховщика и условия страхования. Как следует из судебной практики, включение в договор положений об обязанности заемщика застраховать свою жизнь и здоровье свидетельствует о злоупотреблении свободой договора. Условия, навязывающие клиенту услуги по страхованию, не связанные с обязательным страхованием заложенного имущества, являются недействительными».

Как следует из судебной практики, включение в договор положений об обязанности заемщика застраховать свою жизнь и здоровье свидетельствует о злоупотреблении свободой договора. Условия, навязывающие клиенту услуги по страхованию, не связанные с обязательным страхованием заложенного имущества, являются недействительными».

Кроме того, незаконным является включение в кредитный договор условий о запрете на досрочное погашение кредита в силу п. 4 ст. 11 закона «О потребительском кредите (займе)». Заемщику также следует пересмотреть договор, если его не устраивает возможность безакцептного списания средств со счета, открытого для обслуживания кредита. Этот вопрос необходимо обговорить с представителем банка.

Шаг 8: оформите право собственности

Следующий шаг — переоформление недвижимости на имя ипотечного заемщика. В течение нескольких дней после получения документов, подтверждающих право собственности, банк переведет средства на счет заемщика или выдаст их наличными. Остается только передать полученные средства бывшему хозяину квадратных метров и отпраздновать новоселье.

Пошаговая инструкция: покупка недвижимости в ипотеку

Передача документов в банкПосле того, как нашли подходящий вариант, согласовали с собственником стоимость недвижимости и условия расчета, нужно собрать документы на квартиру (вы оплачиваете отчет об оценке недвижимости для банка). Затем риэлтор передает в банк подготовленные документы. Специалисты рассмотрят выбранный объект. Если их он устраивает, то вы сможете его купить.

Подписание договора купли-продажи и кредитного договора

Далее вы можете переходить к подписанию договора купли-продажи с собственником и кредитного договора с банком. Подписание договоров проходит одновременно либо в банке, либо в офисе компании «Этажи».

Оформление страховки

Кроме этого, нужно застраховать недвижимость. В этом тоже могут помочь «Этажи». Выгода заключается в том, что в компании есть страховые брокеры, которые подберут лучший вариант, расскажут о правах заемщика при ипотечном страховании. А также для клиентов «Этажей» действуют скидки на страхование.

В этом тоже могут помочь «Этажи». Выгода заключается в том, что в компании есть страховые брокеры, которые подберут лучший вариант, расскажут о правах заемщика при ипотечном страховании. А также для клиентов «Этажей» действуют скидки на страхование.

Регистрация права собственности

Затем зарегистрируйте право собственности. Для этого обратитесь в Управление Росреестра по Тюменской области (предоставьте все документы на недвижимость, договор купли-продажи и заплатите госпошлину) или зарегистрируйте право собственности в офисе компании «Этажи» электронно. После получите выписку из ЕГРН, подтверждающую переход права собственности.

Получение продавцом оставшейся суммы

В случае использования материнского капитала, жилищных субсидий, выделении доли несовершеннолетним или необходимости нотариального заверения сделки, количество инстанций увеличивается. Покупатель лично или риэлтор по доверенности представляет его интересы в Пенсионном фонде, органах опеки, Жилищном фонде и у нотариуса. В случае дистанционной сделки, когда одна из сторон находится в другом городе, проведение согласовывается индивидуально, на также возможно.

Когда вы получите выписку, принесите ее в банк. После этого продавец через безопасные расчеты (аккредитив или банковскую ячейку) получает деньги за недвижимость, вы становитесь полноправным собственником и получаете гарантийный сертификат.

Онлайн-сделка: пошаговая инструкция

Удаленные сделки с недвижимостью заключались и раньше: например, с покупателями из других регионов и стран. Но теперь рынок переходит в онлайн массово.

Шаг 1. Выбор и просмотр квартиры

Начальный выбор объекта и так был удаленным: покупатель отбирает подходящие варианты по цене, местоположению, площади и другим параметрам. Но дальше наступает стадия просмотра.

На первичном рынке, когда сама квартира еще не построена, ее получится «осмотреть» только виртуально: 3D-модели и туры создают практически все девелоперы. Следить за стройплощадкой легко благодаря камерам. Лично осмотреть район и ближайшее окружение будущего дома не возбраняется. А если дом построен, сотрудники компании-застройщика или агенты проводят экскурсию по выбранной квартире в видеочате.

Следить за стройплощадкой легко благодаря камерам. Лично осмотреть район и ближайшее окружение будущего дома не возбраняется. А если дом построен, сотрудники компании-застройщика или агенты проводят экскурсию по выбранной квартире в видеочате.

На вторичном рынке все сложнее. Протечки, трещины и другие недостатки квартиры не увидеть на фото или в видеоэкскурсии. Удаленно не оценить степень влажность внутри жилья, запах в подъезде и в самой квартире, не пообщаться с соседями. По словам риэлторов, если проводить этот этап дистанционно, покупатель рискует впоследствии сильно разочароваться в покупке.

Шаг 2. Проверка продавца и договоренность о покупке

На этом этапе нужно проверить правоустанавливающие документы продавца. На первичном рынке все просто: документы застройщик пришлет онлайн. Забронировать квартиру в новостройке тоже получится удаленно.

Проверить документы владельца жилья на вторичном рынке опять тяжелее: паспорта (его реально проверить на сайте МВД) и свидетельства недостаточно. Важно, покупалась ли квартира с привлечением ипотеки, которая еще не выплачена, или материнского капитала, обязывающего выделять доли детям, — оба момента сильно усложнят сделку, покупатели часто предпочитают не связываться с такими вариантами. Если продавец преклонного возраста, понадобится справка из ПНД. Такие документы получить удаленно затруднительно, а подчас — нельзя.

Задаток перечисляется онлайн, ДКП также готовится дистанционно. Но подписать договор о задатке сторонам придется лично.

Шаг 3. Подготовка документов

Уже привычная история: на первичном рынке документы оформляются онлайн. На вторичном рынке далеко не все документы удастся получить в электронном виде:

- выписку из ЕГРН Росреестр выдает удаленно;

- единый жилищный документ, выписку из домовой книги, справки по форме № 9 и 12 (в разных регионах требуются разные документы) выдаются онлайн на портале госуслуг; некоторые документы присылаются по электронной почте, некоторые — в бумажном варианте, но в приложении Почты России доступна опция, когда письмо доставляется получателю домой;

- если среди собственников есть несовершеннолетние, понадобится разрешение органов опеки, которое можно получить только лично;

- техпаспорт квартиры в случае покупки жилья в ипотеку выдают БТИ — график их работы зависит от региона, не во всех есть опция онлайн;

- все документы, для которых требуется нотариальное заверение (например, согласие супруга на сделку и т.

п.), заверяются только лично, у нотариуса.

п.), заверяются только лично, у нотариуса.

Шаг 4. Ипотека

Значительная доля сделок проходит с привлечением ипотечного кредита. На старте все делается удаленно: собрать документы о заемщике, отправить их вместе с заявлением в банк и получить в ответ предварительное одобрение достаточно просто в дистанционном режиме. Но когда квартира подобрана — без личной встречи не обойтись.

Первое — процедура оценки квартиры на вторичном рынке. Для этого оценщик должен приехать и сфотографировать квартиру. Избежать этого шага реально лишь иногда — если сумма кредита небольшая или речь идет о рефинансировании и другой банк уже оценивал этот объект. На практике, подчеркивают риэлторы, такое случается нечасто: обычно банк доверяет своей оценке.

Второе — как мы уже упомянули, техпаспорт квартиры: не все БТИ готовы выдать его онлайн. Третье — страховка, которая оформляется только в личном присутствии.

Шаг 5. Сделка

При покупке квартиры в новостройке сделка проводится полностью удаленно, если у клиента есть вся необходимая сумма на счете: застройщик сам передает документы на регистрацию договора в Росреестр.

В ином случае сделка будет почти онлайн — например, придется встретиться с единственным человеком — сотрудником банка, который идентифицирует покупателя и выдаст усиленную электронную цифровую подпись. Клиент должен подтвердить ее кодом, который придет на его смартфон.

Эту процедуру допустимо провести удаленно, но далеко не все решаются передавать столь важную информацию по интернету. Усиленной цифровой подписью клиент подписывает все документы — данные тут же отправляются в Росреестр по защищенным каналам.

Сегодня такую услугу предлагают почти все крупные банки: у них есть опыт проведения удаленных сделок. Некоторые банки приглашают клиентов к себе в офис, представители других готовы приехать к нему домой или встретиться на нейтральной территории.

Другие способы подачи документов в Росреестр — с участием МФЦ и нотариуса — подразумевают большее офлайн-взаимодействие.

Теоретически подать документы в Росреестр можно и самостоятельно, но на практике установку специального программного обеспечения и работу с ключевым носителем и ключами к электронной цифровой подписи осилит не каждый покупатель: нужно хорошо разбираться в цифровых технологиях.

Расчеты между продавцом и покупателем автоматизированы и проводятся полностью онлайн. Для этого используется аккредитив, который будет раскрыт удаленно, или сервисы безопасных расчетов — например, от Сбербанка. Покупатель вносит деньги на специальный счет, подтверждая свое намерение купить жилье.

Как только сделка будет зарегистрирована, средства автоматически переводятся на счет продавца. Если в сделке задействованы другие способы передачи денег (скажем, банковская ячейка), то сторонам придется встретиться в банке лично.

И последнее. Чтобы удаленно осуществить сделку со вторичным жильем, продавец должен письменно выразить свое согласие, написав заявление о регистрации на основании документов, подписанных УКЭП. Подать это заявление необходимо в МФЦ только лично.

Благодарим директора направления оценки и аналитики Циан Сергея Паламарчука за помощь в подготовке материала.

Ипотека на вторичном рынке | Процесс оформления ипотечного кредита

При оформлении ипотеки на вторичном рынке вы можете купить практически любой объект, независимо от района его расположения. Стандартно приобретаемая недвижимость становится залогом, обременение снимается после полной выплаты кредита.

При оформлении ипотеки на вторичном рынке вы можете купить практически любой объект, независимо от района его расположения. Стандартно приобретаемая… Финансы

Преимущества вторичного жилья

Среди достоинств данного банковского продукта следует выделить:

Большой выбор предложений. Если выбрать крупный банк, можно оформить кредит на жилье в любой точке страны.

Не нужно ждать сдачи объекта.

После оформления ипотеки заемщик сразу может отмечать новоселье и прописываться в квартиру.

После оформления ипотеки заемщик сразу может отмечать новоселье и прописываться в квартиру.Возможность покупки в районе, где застройщики не ведут строительство.

Сниженные процентные ставки.

Спокойное проживание: нет строек по соседству и бесконечного ремонта у соседей.

Покупка жилья в районе с налаженной инфраструктурой.

Требования к недвижимости

Планируя оформить ипотечный кредит на вторичном рынке, обязательно обращайте внимание на требования к объектам, которые устанавливают банки.

Стандартно кредиторы указывают на следующие критерии:

дом не признан аварийным, не готовится к расселению;

многие банки не рассматривают квартиры в двухэтажных домах;

в квартире есть санузел и кухня, подведены все необходимые коммуникации;

могут звучать требования к возрасту здания, например, дом построен не раньше 1970 года;

не рассматриваются дома с деревянными перекрытиями, с фундаментом, изготовленным с применением горючих материалов.

Каждый банк формирует свой перечень требований ко вторичной недвижимости, поэтому уточнять их лучше у специалистов. Обратите внимание, что покупаемый объект должен быть юридически чист, это также будет проверяться.

Необходимые документы

Заемщику нужно собрать два пакета документов: первый — на себя, второй — на покупаемую недвижимость. Для начала нужно получить одобрение банка. Для этого клиент предоставляет паспорт, копию трудовой, справку о доходах и семейном положении. На основании предоставленной информации банк принимает решение. Если оно положительное, можно приступать к поиску недвижимости и сбору документов на нее. Точный перечень вы можете уточнить у специалистов в банке.

Процесс оформления ипотеки на вторичном рынке: пошаговая инструкция

Гражданин изучает процентные ставки, сроки кредитования, требования к заемщику и выбирает банк для оформления договора ипотеки. Произвести предварительные расчеты можно с помощью ипотечного калькулятора. Дальнейшие шаги:

Произвести предварительные расчеты можно с помощью ипотечного калькулятора. Дальнейшие шаги:

сбор первичного пакета документов, ожидание решения. Заявка обычно рассматривается 1-3 дня;

получение одобрения, поиск недвижимости, сбор документов;

проверка объекта, его оценка, одобрение банком покупки;

заключение договора купли-продажи, регистрация сделки.

При оформлении ипотеки на квартиру вторичного рынка наличие первоначального взноса обязательно, он составляет минимум 10% от стоимости недвижимости. При использовании материнского капитала его можно сократить до 5% — такая возможность есть у клиентов «Росбанк Дом».

Как рефинансировать ипотеку на новостройку?

Если ставка вашего ипотечного кредита отличается на несколько процентов от той, которую предлагают банки сегодня, то самое время задуматься о рефинансировании кредита на купленную новостройку или вторичное жилье. В прошлый раз мы уже объясняли, в каком случае выгодно это делать, а сегодня пошагово рассмотрим, какие действия предпринять, если вы приняли решение снизить ставку по ипотеке и ежемесячный кредит.

Первым делом необходимо заручиться согласием своего кредитора о рефинансировании существующего кредита. Затем определиться с банком, где наиболее выгодно перекредитоваться и обратиться туда с соответствующим заявлением. Так же, как отмечает Наталья Мясоедова, руководитель группы ипотечного кредитования департамент продаж ГК «Гранель», заемщику необходимо собрать пакет документов (у каждого банка есть перечень обязательных для данной процедуры документов). По ее словам, основными документами являются: действующий кредитный договор, договор страхования, справка об остатке ссудной задолженности и отсутствии просроченной задолженности, а также документы по трудоустройству и доходу заемщиков по сделке. Как уточняет эксперт, это необходимо для того чтобы банк убедился в финансовом благополучии потенциального заемщика, вашего текущего дохода должно хватать для погашения платежа по новому кредиту.

Так что все процедуры, которые вы проходили, получая этот ипотечный кредит, придется фактически повторить. Новый потенциальный кредитор будет тщательно проверять вашу кредитную историю, уточнять есть ли у вас неоплаченные административные штрафы, присутствуют ли судимости и так далее.

Однако как уточняет Дмитрий Котровский, партнер девелоперской компании «Химки Групп», заемщик может обратиться с заявлением о рефинансировании кредит в свой банк, «так будет проще для него, не придётся собирать повторно документы».

Когда все необходимые согласия получены, «вторичный» заемщик должен заказать оценку недвижимости, которую рефинансирует. «После подписать договор на выдачу нового кредита и закрытия старого шло (путем перечисления денег со счета нового банка на счет предыдущего). Далее заемщику следует зафиксировать в регистрационной палате изменение банка, к которому под залог переходит квартира», — раскрывает тонкости процедуры Алексей Новиков, руководитель Ипотечного центра Est—a—Tet.

Во всей этой процедуре даже при ее успешном исходе есть один немаловажный нюанс, который называется – дополнительные денежные затраты. Как объясняет Мария Литинецкая, управляющий партнер «Метриум Групп», расходы на перекредитование складываются из нескольких составляющих. «Во-первых, это оплата услуг оценщика, страховщика (если приходится расторгнуть старый договор страхования и заключать новый), специалиста БТИ, государственной пошлины. То есть те же расходы, что и при подготовке к оформлению первичной ипотеки. Во-вторых, заемщик оплачивает комиссии, устанавливаемые банком-кредитором, например, за конвертацию валюты, если в текущем и рефинансируемом кредитах она различна. В-третьих, банки увеличивают ставку по выдаваемому кредиту на период с даты перечисления средств до подтверждения целевого использования кредита (т.е. до момента предоставления заемщиком документов, подтверждающих погашение первичного кредита и государственную регистрацию договора об ипотеке объекта недвижимости). Надбавка Сбербанка и «Открытия» составляет 1% от суммы кредита, «Дельтакредита» – 1,75%. С учетом сроков снятия обременения и регистрации нового ипотечного договора этот период составляет более двух недель», — перечисляет попутные рефинансированию затраты эксперт.

Надбавка Сбербанка и «Открытия» составляет 1% от суммы кредита, «Дельтакредита» – 1,75%. С учетом сроков снятия обременения и регистрации нового ипотечного договора этот период составляет более двух недель», — перечисляет попутные рефинансированию затраты эксперт.

Ипотека на квартиру в новостройке

11.09.2019Пошаговая инструкция получения ипотеки на квартиру в новостройке поможет вам быстро и безопасно оформить денежный заем.

Пошаговая инструкция получения ипотеки на квартиру в новостройке поможет вам быстро и безопасно оформить денежный заем. При этом вам не нужно будет переплачивать представителям консалтинговых агентств или юристам за специализированную помощь. Порядок покупки квартиры в новостройке в ипотеку достаточно прост, главное – четко следовать обозначенным ниже пунктам и не упускать ничего из виду.

Решить жилищный вопрос без привлечения кредитных средств – для многих нереально, в этом случае ипотечное кредитование является единственным шансом приобрести жилплощадь. Если вы все равно будете оформлять ипотечный кредит в банке, то разумнее его потратить на современное и качественное жилье в нововозведенном жилом комплексе. Как это сделать и каков порядок покупки новостройки в ипотеку – расскажем ниже.

Готовы ли вы?

Первый этап покупки новостройки в ипотеку – убедитесь, что можете себе это позволить. Проверьте:

- Наличие постоянной стабильной работы с доходом, позволяющим ежемесячно отчислять часть средств банку.

- Понимание, какая именно квартира вам нужна – количество комнат, район, обязательная инфраструктура и т.д.

- Нежелание платить арендодателю ежемесячную ренту.

Что такое квартира в новостройке?

Изучать пошаговую инструкцию по покупке новостройки в ипотеку стоит после разъяснения основных терминов.

Новостройкой считается объект жилой недвижимости, возведенный на средства инвестора и дольщиков – будущих владельцев квартир. Основанием для начала сотрудничества является договор долевого участия. Покупка в новостройке означает, что вы приобретаете инвестиционные права на объект недвижимости непосредственно у застройщика. Если же вы купили квартиру в строящемся доме по переуступке – номинально это считается сделкой на вторичном рынке. Почему это важно? Потому что условия кредитования на новостройку и на объект вторичного рынка – различны.

Новостройка в ипотеку — порядок действий!

- Обращение к застройщику.

Вы встречаетесь, изучаете документацию – как техническую, так и разрешительную, определяетесь с квартирой – этаж, площадь, количество комнат, окна, выходящие на определенные стороны света и т.д. Застройщик предлагает вам подходящую квартиру. Вы бронируете ее и получаете соответствующий документ.

Вместо обращения к застройщику, Вы можете получить консультацию по сдающимся домам в нашем центре продаж. Мы подберем подходящее жилье от различных застройщиков нашего города бесплатно, а затем поможем заключить договор с застройщиком выбранного комплекса.

- Сбор документов для банка.

Хорошо, если вашего дохода в справке с места работы или в налоговой декларации достаточно. Однако в большинстве случаев требуются справки всех членов семьи, иногда — поручительство третьих лиц. Будьте готовы к этому и сразу договоритесь, кто при необходимости выступит поручителем. Узнайте, какая у поручителя зарплата.

- Выбор банковского учреждения.

Можно пойти по пути минимизации затрат и выбрать малознакомый банк с невысокими процентами. А можно повысить свои шансы на успех и обратиться в авторитетное финансовое учреждение, где ставки среднего размера, но кредитов выдается больше.

- Обращение в банк.

Со всеми документами обращайтесь в банк. Будьте готовы к длительному рассмотрению вашего запроса. Попытки «повлиять» на кредитного менеджера в большинстве случаев приводят только к негативному результату. Решение принимает не один человек, а комитет. Ожидайте вердикта и будьте готовы оперативно предоставить дополнительные документы банку.

При необходимости, мы помогаем клиентам с обращением в банк. 95% обращений с нашим участием заканчивается одобрением выдачи ипотеки.

- Оформление договора ипотеки.

Один из самых приятных и ответственных этапов покупки квартиры в новостройке в ипотеку. Внимательно изучайте условия ипотечного договора, будьте собраны и рассудительны. Заранее уточните скользкие моменты – сколько стоит страховка, как часто ее нужно оформлять, есть ли штрафная санкция за досрочное погашение и т.д.

- Регистрация сделки в Росреестре.

Ее можно пройти самостоятельно или заручиться поддержкой юриста.

Особенности выдачи ипотеки на квартиру в новостройке

- Аккредитация банком.

На встрече с застройщиком необходимо узнать, в каком банке он аккредитован. Вы можете получить займ только в этих учреждениях.

Перед тем, как купить квартиру в новостройке в ипотеку, необходимо определиться с объектом залога. В качестве залога может выступать сама квартира в новостройке или другое имущество заемщика.

- Рефинансирование.

Будьте внимательны и рассудительны, выбирая условия ипотечного кредитования. Нередко оказывается так, что после начала выплат, заемщик находит более лояльные условия в другом банке. Рефинансирование – процедура возможная, но крайне сложная и затратная на первом этапе (скорее всего, потребуется оплатить заново страховку и т.д.).

Почему могут отказать в ипотеке?

Пройти все этапы покупки квартиры в новостройке в ипотеку, к сожалению, удается не всем. Основные причины в кредите на жилье следующие:

- Застройщик не внушает доверия банку.

- Заемщик не внушает доверия банку.

Если банку не нравится застройщик, обратитесь в другое финансовое учреждение. Если причина отказа недостаточный уровень доходов, заручитесь поддержкой поручителя или устройтесь на еще одну работу. Тогда по прошествии 6 месяцев можно попробовать обратиться в банк снова с «увеличенной» справкой.

Наши специалисты помогут в выборе и бронировании жилья, при этом договор будет заключен только с застройщиком. Если нужна помощь с обращением в банк – мы ее окажем. 95% обращений с нашим участием завершается счастливыми клиентами. Ждем ваши вопросы в онлайн-чате или по телефону +7 (3412) 793-000.

Оформление военной ипотеки: пошаговая инструкция

Государственную программу «Военная ипотека» по праву можно назвать уникальной, ведь с ее помощью решается один из самых «острых» вопросов для военнослужащих – приобретения собственного жилья на льготных условиях. Участник НИС может самостоятельно подобрать и купить себе квартиру, таун-хаус или дом в любом населенном пункте РФ, а в период его службы ответственность за погашение ипотечного кредита берет на себя государство.

С чего начать?

Госпрограмма НИС имеет массу нюансов, она является достаточно сложной и «многоступенчатой». Именно поэтому многие военнослужащие не знают, с чего начать оформление ипотеки и непосредственно покупку собственного жилья. Рекомендуем придерживаться следующей последовательности действий:

- Включение в НИС. При включении в реестр НИС ФГКУ «Росвоенипотека» открывает на имя военнослужащего накопительный именной счет. На него каждый месяц поступают денежные переводы от государства, а один раз в квартал перечисляется инвестиционный доход. Через три года после открытия ИНС, участник госпрограммы может использовать накопившийся «стартовый» капитал для приобретения жилья в собственность. Для этого нужно написать соответствующий рапорт на имя командира. На основании этой бумаги выписывается Свидетельство, по которому в течение полугода нужно подобрать подходящую недвижимость и приобрести ее по военной ипотеке. На сайте ФГКУ «Росвоенипотека» представлена детальная информация о требованиях, которым должна соответствовать жилая недвижимость и другие полезные сведения. Также вы можете задать вопросы специалистам, которые предоставляют консультации по НИС.

- Определение типа недвижимости и выбор конкретного объекта. Подобрать подходящее жилье всегда достаточно сложно, а в рамках военной ипотеки – тем более. Если вы планируете приобретать недвижимость с добавлением финансовых средств банка, то правильнее узнать актуальные требования к объекту непосредственно у кредитора. Требования ФГКУ «Росвоенипотека», являющегося представителем государства, сводятся к «базовому» перечню Жилищного кодекса нашей страны. Банк является первым залогодержателем, поэтому предъявляет строгие требования не только к первичному, но и ко вторичному жилью. Правильнее всего обратиться за помощью к специалистам, которые располагают обширной базой вариантов недвижимости в различных населенных пунктах. Помимо этого эксперты сориентируют по перечню банков, являющихся партнерами НИС, помогут с формированием полного пакета документов, поспособствуют максимально быстрому оформлению сделки. Если вы хотите оформить военную ипотеку без лишних сложностей и непредвиденных проблем, не обойтись без консультаций и услуг специалистов по НИС.

- Оформление заявки-анкеты. После того, как участник госпрограммы подобрал жилье, ему нужно написать заявление-анкету для банка. Она необходима для получения ипотечного кредита. Также вместе с анкетой нужно предоставить копию паспорта, свидетельство участника госпрограммы, некоторые другие документы (например, это может быть свидетельство о рождении детей или о заключении брака). Рассмотрение анкеты-заявки и приложенных к ней документов в каждом банке занимает различное количество времени, например, в некоторых случаях – один день, в других – десять.

- Подписание договора на покупку квартиры. В течение всего периода времени, предусмотренного договором о военной ипотеке, ежемесячно на ИНС военнослужащего государство перечисляет фиксированную денежную сумму. Она идет в счет погашения кредитных обязательств.

Сколько дома я могу себе позволить — Оцените доступность вашей ипотеки

Что это может означать для меня?

Исходя из вашего дохода, расходов и выбранной ссуды, указанная выше сумма представляет собой максимальную сумму, которую вы, вероятно, сможете с комфортом заплатить за дом. Это предполагает, что ваши общие расходы на выплаты по кредиту (основная сумма и проценты), налоги и страхование не должны превышать 45% вашего ежемесячного дохода.Также, помните, что у вас возникнут дополнительные расходы на домовладение, которые вам, возможно, придется учесть в своем ежемесячном бюджете, включая страхование, взносы ассоциации и расходы на техническое обслуживание. Расходы по ипотечному страхованию, которые вам, возможно, придется оплатить, если ваш первоначальный взнос составляет менее 20%, не включаются в этот расчет. Мы предлагаем всем покупателям пройти предварительную квалификацию или предварительно одобренные до начала поиска нового дома.

Вы выбрали ипотеку с регулируемой ставкой или ARM. Исходя из вашего дохода, расходов и выбранной ссуды, указанная выше сумма представляет собой максимальную сумму, которую вы можете позволить себе заплатить за дом *. Это предполагает, что ваши общие затраты на выплаты по кредиту (основная сумма и проценты), налоги и страхование не должны превышать 45%. Кроме того, помните, что у вас возникнут дополнительные расходы на домовладение, которые вам, возможно, придется учесть в своем ежемесячном бюджете, включая страхование, взносы ассоциации и расходы на техническое обслуживание.Расходы по ипотечному страхованию, которые вам, возможно, придется оплатить, если ваш первоначальный взнос составляет менее 20%, не включаются в этот расчет. Мы предлагаем всем покупателям пройти предварительную квалификацию до начала поиска нового дома.

* Приведенная выше информация основана на процентной ставке в течение периода фиксированной ставки выбранного вами ARM. Например, для ARM 5/1 период фиксированной ставки составляет 5 лет или 60 месяцев. По истечении периода фиксированной ставки ваш платеж может измениться в зависимости от изменения индекса, используемого для расчета вашей процентной ставки.

Рабочий лист покупок для дома — Откройте для себя жилищные займы

Адрес собственности

Дата посещения

квадратных футов

Кол-во спален

Кол-во ванных

Интерьер включен? Банкноты

Семейный номер

Столовая отдельная

Кухня-столовая

Формальная гостиная

Отдельная берлога

Большой зал

Постирочная

Подвал

Паркетные полы

Ковер от стены до стены

Керамическая плитка

Камин

Штормовые окна

Вентиляторы потолочные

Центральное кондиционирование

Энергоэффективные функции

Зять квартира

Без ступенек

Участок / экстерьер включен? Банкноты

Большой двор (1 акр или более)

Небольшой двор (менее 1 акра)

Огороженный двор

Гараж / навес

Патио / площадка

Бассейн

Открытый спа

Дополнительная парковка

Прочие постройки (сарай, сад и т. Д.)

Красивый вид

Включены ли функции сообщества

? Банкноты

Рядом со школами

Рядом с работой

Рядом с детским садом

Близкие к родственникам / друзьям

Рядом с парками

Рядом с больницами

Рядом с остановками общественного транспорта

Комплекс закрытого типа

Общественный бассейн

Теннисные корты

Баскетбольные кушетки

Поле для гольфа

шагов для первого покупателя жилья: руководство по покупке дома

Шаги по покупке дома могут показаться сложными, особенно если вы впервые покупаете дом, пытаясь приобрести недвижимость в первый раз.Между первоначальными платежами, кредитными рейтингами, ставками по ипотеке (как с фиксированной, так и с регулируемой ставкой), налогами на недвижимость, процентными ставками и закрытием сделки легко почувствовать себя подавленным. Так много поставлено на карту с первым домом!

Тем не менее, если вы заранее ознакомитесь с тем, что нужно для покупки первого дома, это поможет вам легко ориентироваться на рынке недвижимости. Итак, приступим!

В этом пошаговом руководстве вы узнаете, что нужно, чтобы купить свой первый дом, от начала до конца.Будь вы впервые на рынке недвижимости или опытный домовладелец, который хочет освежить свои навыки, этот список поможет вам.

Шаг 1: Начать сбор первоначального взноса

Самый первый шаг, который должен предпринять каждый покупатель жилья впервые, — это выяснить свои финансы. Покупка нового дома (особенно в первый раз) требует ипотечного кредита, когда кредитор предоставляет вам деньги, а вы со временем возвращаете их. Однако, чтобы получить ипотеку, вам понадобится какой-то первоначальный взнос.

Так сколько вам нужно?

В идеале первоначальный взнос по ипотеке должен составлять 20% от стоимости дома, чтобы избежать дополнительных сборов, но если у вас нет такой большой суммы первоначального взноса, не волнуйтесь. Первоначальный взнос по ипотеке может составлять всего 10%, 5% или даже 0% для определенных типов ипотеки (например, ссуды VA или ссуды USDA).

Шаг 2: Проверьте свой кредитный рейтинг

Вы забыли погасить пару кредитных карт? К сожалению, это повлияет на ваш кредитный рейтинг.

Помимо первоначального взноса, покупателю жилья впервые потребуется хороший кредитный рейтинг.Это трехзначное число представляет собой числовую сводку вашего кредитного отчета, подробный документ, в котором указывается, насколько хорошо вы выплатили прошлые долги, например, по кредитным картам и студенческим ссудам в колледже.

Кредитор проверит вашу оценку и предоставит отчет, чтобы оценить вероятность того, что вы также осуществите свой ежемесячный платеж.

В свою очередь, кредитор будет использовать эту информацию, чтобы решить, давать ли вам деньги взаймы, а также сколько и под какую процентную ставку. Если кредитор обнаружит просроченные платежи по вашим кредитным картам или другие недостатки в вашем кредитном отчете, это может снизить ваши шансы на получение ссуды с высокой процентной ставкой или, возможно, даже поставить под угрозу ваши шансы на получение ссуды вообще.

Так что важно знать свой кредитный рейтинг и принимать меры с этими чрезмерно расширенными кредитными картами и долгами с высокими процентами, чтобы поднять свой кредитный рейтинг на должном уровне. Подробнее о том, как проверить свой кредитный рейтинг и на какой номер лучше всего купить первый дом.

———

Часы: 3 вещи, которые нельзя говорить при покупке дома

———

Шаг 3. Получите предварительное одобрение на ипотеку

получить предварительное одобрение кредитора на жилищный заем.Здесь вы встретитесь с кредитным специалистом, в идеале с несколькими в различных ипотечных компаниях.

Каждый ипотечный кредитор (LendingTree — лишь один из примеров) будет тщательно изучать ваше финансовое положение, такое как отношение долга к доходу и активы, и использовать эту информацию, чтобы определить, давать ли вам деньги в ссуду и какой размер ежемесячного платежа вы можете реально получить. предоставлять. Это поможет вам ориентироваться на дома в вашем ценовом диапазоне. И это хорошо, потому что цена покупки, которая выходит за рамки ваших финансовых возможностей, заставит вас попотеть по поводу выплаты ипотечного кредита и подвергнет вас риску невыполнения обязательств по ссуде.

Как покупатель, просто имейте в виду, что предварительное одобрение ипотеки отличается от предварительной квалификации ипотеки. Предварительная квалификация, и вы проходите гораздо более простой процесс, который может дать вам приблизительную цифру того, что вы можете позволить себе занять, но без каких-либо обещаний со стороны кредитора. Предварительное одобрение является более сложной задачей, так как вам придется предоставить массу документов, но это того стоит, поскольку гарантирует, что вы платежеспособны и действительно можете купить дом.

Еще до встречи с кредитором покупатели жилья могут сделать один шаг, чтобы понять, что они могут себе позволить в качестве ежемесячного платежа по ипотеке, — это вставить свои данные в онлайн-калькулятор доступности жилья.Это позволит рассчитать максимальную сумму, которую вы можете позволить себе в качестве ежемесячного платежа.

Шаг 4: Найдите агента по недвижимости

Хотите, чтобы рядом с вами был надежный гид по покупке жилья? Большинству новичков понадобится отличный агент по недвижимости, в частности агент покупателя, который поможет им найти подходящие дома, заключить выгодную сделку с недвижимостью и по ходу дела объяснит все нюансы покупки дома.

Лучшая часть? Услуги агента бесплатны для тех, кто впервые покупает дом (потому что продавец платит комиссию за продажу).

Вот как найти агента по недвижимости в вашем районе. Примечание. Между агентом по недвижимости и Риэлтором® есть небольшая разница; последний является членом Национальной ассоциации риэлторов® и придерживается этического кодекса. Подумайте о том, чтобы иметь дополнительную страховку от риэлтора, чтобы вы получили помощь, необходимую для успешного процесса.

Шаг 5: Покупайте дома!

Это самое интересное! Как покупатель дома, вы можете просматривать тысячи объявлений о недвижимости на таких сайтах, как риэлторские.com, а затем попросите своего агента назначить встречи, чтобы лично увидеть ваших избранных.

Поскольку количество домов может стать огромным, лучше всего отделить то, что вам нужно, от тех функций, которые вам нужны, но которые на самом деле не нужны. Вы действительно хотите новый дом или предпочитаете фиксирующий верх? Чтобы начать работу, составьте список своих желаний и потребностей, а также уменьшите количество возможных вариантов.

Шаг 6: Сделайте предложение

Нашли дом своей мечты? Тогда самое время сделать предложение продавцу.

Подробнее о том, как сделать предложение на дом, от которого продавец не может отказаться.

Шаг 7: Проведите домашний осмотр

Домашний осмотр — это когда вы нанимаете домашнего инспектора, чтобы осмотреть дом сверху вниз, чтобы определить, есть ли в нем какие-либо проблемы, которые могут заставить вас дважды подумать перед тем, как двигаться вперед. Подумайте: термиты, дефектный фундамент, плесень, асбест и т. Д. Конечно, многое может пойти не так, но будьте уверены, что большинство проблем можно исправить.

Шаг 8: Получите оценку жилья

Даже если вы получили предварительное одобрение на получение жилищного кредита, ваш кредитор захочет провести оценку жилья.Здесь кредитор проверяет дом, чтобы убедиться, что это хорошее вложение. Это похоже на домашний осмотр, но для вашего кредитора.

Подробнее о процессе оценки дома и о том, чего ожидать покупателю.

Шаг 9: Направление к закрытию

Закрытие, которое в разных частях страны также известно как расчет или условное депонирование, объединяет различные стороны, участвующие в сделке с недвижимостью, включая покупателя, продавца, ипотечного представителя. , и другие.

Закрытие — это день, когда вы официально получаете ключи от своего нового дома и платите всем участвующим сторонам. Это будет включать ваш первоначальный взнос по ссуде, плюс расходы на закрытие, дополнительные комиссии, которые вы платите за обработку ссуды.

Затраты на закрытие могут быть значительными, в среднем от 2% до 7% от стоимости дома.

Подробнее о затратах на закрытие для покупателей жилья.

Шаг 10: Въезжайте!

Завершено с закрытием? Получили ссуду? Поздравляем, вы официально прошли путь от покупателя жилья до домовладельца! Видите ли, долгосрочный процесс покупки первого дома в конце концов не был таким уж страшным, правда? Теперь пришло время расслабиться и насладиться множеством преимуществ, которые дает право стать домовладельцем.

Как купить дом в 2021 году: пошаговое руководство

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежный».

Покупка дома — важное решение, и это может занять много времени. По данным Homes, покупка дома может занять от одного до двух месяцев, плюс от 14 до 60 дней, чтобы закрыть дом, если у вас есть контракт.com.

Изучение того, как купить дом, может показаться сложным, но вы можете сделать процесс более управляемым, разбив его на шесть простых шагов:

- Определите, сколько дома вы можете себе позволить

- Получите предварительное одобрение для получения жилищного кредита

- Нанять агента по недвижимости

- Личное посещение дома

- Сделайте предложение о покупке любимого дома

- Шаг закрытия

1. Определите, сколько дома вы можете позволить себе

Прежде чем вы начнете искать дома в Интернете, выясните, сколько дома вы можете позволить себе с комфортом с учетом вашего текущего бюджета.Как правило, общая стоимость вашего нового дома не должна превышать общий доход вашей семьи более чем в три-пять раз.

Если у вас есть долги и ограниченный бюджет, хорошей идеей может быть выбор менее дорогого дома, чтобы вы могли получать меньший платеж по ипотеке. С другой стороны, если у вас нет долгов и у вас меньше расходов, вы можете потратиться на более дорогой дом.

Например: Если у вас семейный доход в размере 50 000 долларов и нулевой долг, вы потенциально можете позволить себе дом стоимостью до 250 000 долларов.Но если у вас есть студенческие ссуды и оплата за машину, вы можете оставить дом стоимостью всего 150 000 долларов, что в три раза больше вашего семейного дохода.

Узнайте: как купить дом с долгом по студенческой ссуде

При определении того, сколько вы можете себе позволить, максимально точно укажите свой бюджет. Позже это сильно повлияет на ваши расчеты и заявку на предварительное одобрение.

Узнайте, сколько вы можете себе позволить, с помощью оптимизированного инструмента предварительного утверждения Credible.

Изображения и числа, показанные выше, демонстрируют упрощенный пользовательский интерфейс Credible для предварительного утверждения. Результаты моделируются на основе входных данных модели, а результаты отдельных пользователей, включая, помимо прочего, ставки, максимальную сумму кредита и т. Д., Будут варьироваться в зависимости от конкретных финансовых обстоятельств пользователя.

Подробнее: Сколько будет стоить ипотека на сумму 150 000 долларов

2. Получите предварительное одобрение на жилищный кредит

Ваш следующий шаг — получить предварительное одобрение ипотеки от кредитора.После предварительного одобрения вы получите письмо от ипотечного брокера или кредитора, в котором говорится, что вы, вероятно, имеете право на ипотеку до определенной суммы, исходя из вашего текущего дохода и кредитного рейтинга. Эти письма обычно действительны до 60 дней.

Credible упрощает этот процесс. Вы можете получить упрощенное письмо о предварительном одобрении всего за три минуты — без ущерба для вашего кредитного рейтинга.

Получите письмо о предварительном одобрении сейчас

Программы для новых покупателей жилья

Если вы впервые покупаете жилье, вы можете иметь право на участие в специальных ипотечных программах, таких как FHA Loans.

Ссуды FHA поддерживаются государством и выдаются Федеральным жилищным управлением (FHA). Они также имеют более низкий кредитный рейтинг и требования к первоначальному взносу, что делает их хорошим вариантом для тех, кто впервые покупает жилье. С займом FHA ваш кредитный рейтинг может составлять всего 580, а ваш первоначальный взнос может составлять всего 3,5% от покупной цены дома.

Если вы покупаете дом за 200 000 долларов, вам потребуется всего 7 000 долларов в качестве первоначального взноса по ссуде FHA. Это намного меньше 20% (в данном случае 40 000 долларов), которые обычно предлагаются для первоначального взноса.

3. Нанять агента по недвижимости

Хороший агент по недвижимости может помочь вам сориентироваться в процессе покупки жилья, запланировать показы, провести переговоры с продавцом и провести вас через процесс закрытия.

Чтобы найти надежного агента, выполните следующие действия:

- Спросите друзей и семью о рекомендациях: Молва может быть отличным способом найти отличного агента. Спросите знакомых, кого они использовали в прошлом.

- Посещайте дни открытых дверей: Отправляйтесь на дни открытых дверей в целевых областях и поговорите с агентами.Вы можете встретить кого-нибудь, кто вам подходит.

- Проверить отзывы: Прочтите отзывы об агентах в Интернете на сайтах Zillow, RateMyAgent и HomeLight.

Как только вы найдете агента, которому доверяете, сядьте с ним и обсудите, что вам нужно и что нужно для вашего нового дома. Например, вы можете рассмотреть:

- Школьные округа

- Домашний размер

- Взносы ТСЖ

- Количество спален и санузлов

- Доступ к общественному транспорту

- Длина в пути

- Близость к занятиям, которые вам нравится

В зависимости от вашего бюджета вам, возможно, придется пойти на некоторые жертвы и пойти на компромиссы, чтобы найти дом, который вы можете себе позволить.При составлении списка не забудьте расставить приоритеты в том, что для вас наиболее важно.

Узнать: как (и когда) купить дом без агента по недвижимости

4. Личное посещение дома

Хотя онлайн-списки могут дать вам общее представление о том, как выглядит дом и какие функции он имеет, по возможности старайтесь посещать перспективные дома лично. Вы можете пойти на дни открытых дверей или попросить своего агента назначить частные показы домов на рынке.Увидев дом лично, вы почувствуете окружение и атмосферу дома.

Продолжайте читать: стоит ли покупать дом на аукционе?

5. Сделайте предложение на любимый дом

Как только вы найдете идеальный дом, самое время сделать предложение. Ваш агент может предложить поддержку на этом этапе. Они могут найти сопоставимые цены продажи в этом районе, чтобы помочь вам составить соответствующее предложение. Если вы находитесь на горячем рынке жилья, они также могут сделать ваше предложение более привлекательным для продавцов, например, предложив ускоренную дату закрытия.

В некоторых случаях продавец может решить сделать встречное предложение — это означает, что он вернется с более высокой ценой, чем вы ему предложили. Вы можете вместе со своим агентом по недвижимости решить, справедливо ли встречное предложение и хотите ли вы действовать дальше.

Отъезд: Как купить дом неженатой паре

6. Шаги закрытия

Если вы зашли так далеко, поздравляем! Это означает, что продавец согласился с вашим предложением, и пора приступать к закрытию.Но до того, как сделка будет завершена, предстоит проделать большую работу.

Ваш следующий шаг — оформление ипотеки. Имейте в виду, что Credible работает с обычными жилищными кредитами, а не с кредитами FHA. Это делает Credible хорошим вариантом, если вы ищете традиционную ипотеку.

Можно рассмотреть несколько различных вариантов:

- 30-летняя ипотека с фиксированной ставкой: При 30-летней ипотеке с фиксированной ставкой ваша процентная ставка остается неизменной в течение всего срока действия кредита.Этот срок займа даст вам самые низкие ежемесячные платежи, но вы будете платить больше процентов из-за более длительного срока займа.

- Ипотека с фиксированной ставкой на 15 лет: При ипотеке с фиксированной ставкой на 15 лет процентная ставка будет одинаковой на весь срок действия кредита. У вас будет более высокий ежемесячный платеж, но из-за более короткого срока кредита вы будете платить меньше процентов.

- Ипотека с регулируемой процентной ставкой (ARM): С ARM вы обычно получаете первоначально более низкую процентную ставку, чем с ипотекой с фиксированной ставкой.Вы также можете получить более низкий платеж, что поможет вам получить более крупную ипотеку. При использовании этого варианта процентная ставка и ежемесячный платеж могут изменяться со временем. Но если вы планируете продать свой дом всего через несколько лет, выбор ARM может иметь смысл.

Кредиторы требуют проведения оценки дома перед заключением сделки. Оценщик дома изучит дом и аналогичные дома в этом районе, чтобы решить, сколько он стоит. Поскольку оценка должна быть независимой, ее запросит либо ваш ипотечный брокер, либо ваш кредитор — это не то, что вы делаете в одиночку.

В некоторых случаях оценка будет выше, чем вы предложили, что очень удобно для вас как покупателя. Но он также может оказаться ниже, чем вы предлагали. Если это произойдет, кредитор может потребовать более крупный первоначальный взнос. Вы можете попытаться договориться о более низкой цене на дом или вообще отказаться от сделки.

Хотя осмотр дома не требуется, осмотр дома перед покупкой — хорошая идея. Осмотр дома покажет вам, есть ли в доме какие-либо серьезные проблемы, например, с фундаментом.Это также может помочь вам подготовиться к предстоящему ремонту, например выявить слабые места в крыше.

Если при осмотре дома возникают серьезные проблемы, вы можете использовать его, чтобы договориться о более низкой цене или попросить продавца помочь с ремонтом.

Вы дошли до конца — пора назначить дату закрытия. Закрытие может занять от 30 минут до нескольких часов. При закрытии вам нужно будет принести кассовый чек для внесения авансового платежа и закрытия, а также оформить некоторые документы.

Затраты на закрытие обычно составляют от 2% до 5% покупной цены дома. Например, если вы покупаете дом за 300 000 долларов, это означает, что вы должны быть готовы заплатить до 15 000 долларов в качестве дополнительных затрат на закрытие. В некоторых случаях вы можете включить расходы на закрытие в свой жилищный кредит, но для этого вам часто придется платить более высокую процентную ставку.

После завершения закрытия вы получите ключи от своего нового дома и официально станете домовладельцем — поздравляем!

Подробнее: можно ли удаленно закрыть дом? Покупка дома в Интернете

Если вы готовы найти свою ипотеку, не забудьте присмотреться к как можно большему числу кредиторов.С Credible вы можете сравнить свои ставки от наших кредиторов-партнеров в таблице ниже за три минуты.

Об авторе

Кат Третина

Кэт Третина — спонсор Credible, который покрывает все, от студенческих ссуд до личных ссуд и ипотеки. Ее работы публиковались в таких изданиях, как Huffington Post, Money Magazine, MarketWatch, Business Insider и других.

Прочитайте большеГлавная »Все» Ипотека » Как купить дом: пошаговое руководство

Покупка вашего первого дома: пошаговое руководство

Сделать этот первый шаг по карьерной лестнице, вероятно, будет одним из важнейших решений, которые вы примете.

Надоела мысль о покупке первого дома? Не надо. Мы разбили это на 10 простых шагов.

Изменения в гербовом сборе 3 марта 2021 г.

Министр финансов Риши Сунак объявил в бюджете, что отпуск по гербовым сборам продлится до 30 июня 2021 года.

В Англии и Северной Ирландии гербовый сбор применяется только в том случае, если недвижимость, которую вы покупаете, стоит более 500 000 фунтов стерлингов .

После этого сумма будет снижена до 250 000 фунтов стерлингов до 30 сентября.С 1 октября вернется обычный порог гербового сбора в размере 125 000 фунтов стерлингов.

В Уэльсе объектов недвижимости стоимостью менее 250 000 фунтов стерлингов будут освобождены от уплаты налога на сделки с землей в размере до 30 июня. Это не распространяется на вторые дома или недвижимость, сдаваемую в аренду.

А в Шотландии налог на сделки с землей и зданиями не применяется к зданиям стоимостью менее 145 000 фунтов стерлингов . Это не касается вторых домов.

Что такое гербовый сбор?

Гербовый сбор — это земельный налог, который вы платите за свой дом.Чем дороже ваш дом, тем больше вы платите гербовый сбор.

В Англии и Северной Ирландии его полное название — гербовый сбор на землю.

В Уэльсе он известен как налог на сделки с землей.

В Шотландии он известен как налог на сделки с землей и зданиями.

Сколько я могу сэкономить?

Допустим, вы покупаете дом за 275 000 фунтов стерлингов.

В Англии и Северной Ирландии вы обычно платите 3750 фунтов стерлингов. Теперь вы ничего не платите.

В Уэльсе вы обычно платите 3700 фунтов стерлингов.Теперь вы заплатите 1250 фунтов стерлингов.

В Шотландии вы обычно платите 3350 фунтов стерлингов. Теперь вы заплатите 1250 фунтов стерлингов.

Эти каникулы продлятся до 31 марта 2021 года.

Готовы купить? Перейти к шагу:

Шаг 1. Стоит ли покупать или арендовать?

Для некоторых аренда может быть лучше покупки, и наоборот. У обоих есть свои плюсы и минусы.

Если вы арендуете, у вас нет первоначальных взносов по депозиту. Вы также можете двигаться, когда захотите.

Обратной стороной является то, что вы не являетесь владельцем дома, поэтому вам придется проводить любые изменения — например, косметический ремонт — мимо домовладельца.

С ипотекой вы можете внести любые изменения в дом. Кроме того, ваши ежемесячные платежи идут в пользу здания, которое в конечном итоге будет принадлежать вам.

Но собрать первоначальный депозит для ипотеки бывает сложно. И не так-то просто поднимать палки и двигаться.

Все еще в темноте? Прочтите шаг 1: покупать или арендовать?

Шаг 2: Что я могу себе позволить?

Прежде чем начать поиск, посетите консультанта по ипотеке.Они дадут вам хорошее представление о том, что вы можете себе позволить.

Возьмите с собой следующие предметы, когда увидите их:

Подробная информация о любых кредитных обязательствах. Например, выписки по кредитным картам, студенческие ссуды или овердрафты.

По приблизительной оценке, у вас должна быть возможность занять в четыре раза больше вашего валового дохода.

Первоначальный депозит, продолжительность ипотеки и процентная ставка влияют на ежемесячные выплаты по ипотеке.

К счастью, существуют схемы, которые помогут сделать ипотеку более доступной.

Узнайте больше, прочитав шаг 2: Что я могу себе позволить?

Шаг 3: Накопление на депозит

Как правило, вам необходимо внести залог в размере от 5% до 20%. Это большие деньги, особенно если вы снимаете жилье.

Строгий бюджет поможет вам сэкономить на этом крайне важном депозите. Лучший способ начать — это выяснить, сколько вы тратите каждый месяц, не забывая включать разовый ремонт, такой как ТО.

Затем вы можете определить, сколько вы реально можете позволить себе сэкономить, и начнете убирать их.

Положите деньги на простой сберегательный счет, и вы также можете получить выгоду от выплаты процентов.

ISA — еще один хороший способ сэкономить. У них более высокая процентная ставка, и в них не так легко окунуться. С глаз долой, из сердца вон.

Дополнительные советы и рекомендации см. В шаге 3: Накопление на депозит

Шаг 4: Найдите идеальный дом

Просмотр онлайн-агентств по недвижимости, таких как Rightmove и Zoopla, упрощает поиск домов.

Также стоит подумать о том, на что похожи окрестности. Вы хотите где-нибудь с хорошей ночной жизнью? А как насчет поездки на работу? На что похожи местные школы?

Как только вы это заподозрили, можете начинать просмотр.

Обратите внимание на эти особенности при чтении описания дома:

Вы получите представление о том, сколько места у вас есть в собственности, и получите приблизительную оценку текущих расходов.

Все еще не знаете, как искать? Прочтите шаг 4: Найдите идеальный дом

Шаг 5: Получение ипотеки — принципиальное соглашение

Прежде чем вы начнете осматривать дома лично, стоит обсудить с кредитором принципиальное соглашение об ипотеке.

Считайте это оценкой ипотеки. Вы лучше поймете, какой вид ипотеки вам подходит. Например, что вы можете позволить себе взять взаймы и сколько будете платить каждый месяц.

Ваш консультант по ипотеке выберет два разных типа ипотеки: погашение и процентная ставка.

Погашение ипотеки говорит само за себя — вы оплачиваете ипотеку. Выплачивая только проценты, вы выплачиваете проценты по кредиту, но вы должны заплатить полную стоимость собственности в конце срока.

Хотите узнать больше о различных видах ипотеки? Прочтите шаг 5: Получение ипотеки

Шаг 6: Просмотр

Время просмотра! Вот несколько основных советов, которым нужно следовать:

Дополнительные советы по просмотру см. В шаге 6: Просмотр

Шаг 7. Сделайте им предложение, от которого они не смогут отказаться

Это та часть, где вы оформляете ипотеку с кредитором на оплату дома.

Прежде всего, позвоните агенту по недвижимости и сделайте ему предложение.Если они соглашаются, значит, все готово. Но помните, что на этом этапе нет ничего окончательного.

Если они не согласятся, вам, возможно, придется вернуться к чертежной доске и пересмотреть свои финансы.

У вас уже должна быть ипотека в принципе, но для завершения заявки вам понадобятся:

Как только они примут предложение, вы получите письменный договор под названием «Подлежит обследованию и заключению договора».

Вам нужна дополнительная информация о предложениях? Прочтите шаг 7: Создание предложения

Шаг 8: Обследования и передача

Когда вы отправите заявку на ипотеку, наступит время, когда все придется проверять и перепроверять.

Вы услышите термин «передача права собственности», который просто означает передачу права собственности на собственность от одного человека к другому.

Обычно передача включает:

Ваш адвокат должен иметь квалификацию в области передачи права собственности. Чтобы ускорить процесс, вы можете попробовать найти того, кто специализируется в этой области.

Обследование дома позволит выявить любые структурные проблемы. Кредитор проведет опрос, чтобы убедиться, что это надежное вложение.

Было бы разумно попросить компанию провести опрос и для вас.Вы можете самостоятельно убедиться в добротности дома.

Есть несколько типов опросов:

Подробнее об этой части процесса покупки читайте в шаге 8: Опросы и передача

Шаг 9: Обмен договоров и страхование дома

Кредитор одобрил ипотеку, адвокат доволен результатами обследования, и продавец может передать документы.

Осталось только подписать контракт. Вот как это происходит:

На этом этапе вы тоже заплатите свой депозит.

Ваш кредитор, скорее всего, будет настаивать на приобретении вами страховки жилья. В конце концов, с их стороны это большие вложения.

Несмотря на то, что это не требование закона, оно обеспечит вам уверенность в таких проблемах, как наводнение, кража или повреждение.

Помните, что вам не нужно застраховаться через своего кредитора — стоит присматриваться.

Готовы к большему на большой бирже? Прочтите шаг 9: Обмен контрактами

Шаг 10: Большой шаг

Ты взволнован? Пора собирать вещи и переезжать в новый дом! Вы много работали для этого, поэтому вот как переехать домой с минимальными усилиями.

Прочтите шаг 10: Контрольный список для переезда

И это все.

Процесс ипотечного кредитования в 9 этапов

Ваш гид по ипотечному процессу

Процесс получения ипотечной ссуды может показаться непросто, особенно если вы впервые покупаете дом.

К счастью, вам не нужно идти в одиночку. Ваш агент по недвижимости и специалист по ипотечным кредитам будут вашими проводниками.

Но все же полезно знать, что происходит на каждом этапе процесса, чтобы вы могли быть готовы задавать правильные вопросы и принимать правильные решения.

Вот чего ожидать.

Подтвердите право на покупку дома (16 марта 2021 г.)В этой статье (Перейти к…)

- Оцените свой бюджет

- Получить предварительное одобрение

- Сделайте покупку для дома и сделайте предложение

- Заказать домашний осмотр

- Оцените покупки и выберите кредитора

- Заполните полное заявление на ипотеку

- Провести оценку дома

- Обработка и андеррайтинг ипотеки

- День закрытия

1.Оцените свой бюджет. сколько домов вы можете себе позволить?

Важно шаги перед началом ипотеки кредитный процесс.

Самое главное, вы должны оцените, сколько дома вы можете себе позволить. Это позволяет вам установить реалистичные ожидания от поиска жилья и выбора ипотечной ссуды.

Вместо того, чтобы искать максимальную цену покупки дома, начните с определения своего бюджета для ежемесячного платежа по ипотеке.

Вместо того, чтобы искать максимум цена покупки дома, однако, может быть лучше определить ежемесячный платеж вы можете разумно управлять.

Затем вы можете работать в обратном направлении, используя сегодняшние процентные ставки по ипотеке, чтобы определить максимальную покупательную способность вашего дома.

Что входит в ваш платеж по ипотеке

Текущие процентные ставки по ипотеке являются важная часть уравнения.

Изменение процентной ставки всего на 1 процент точка, например, может повысить или понизить вашу покупательную способность почти на 40 000 долларов.

Аналогичным образом налоги на недвижимость может быть ниже в зрелом районе по сравнению с недавно построенным.И, членские взносы для кондоминиума могут варьироваться от здания к зданию.

Страховые взносыдомовладельцев также могут быть частью вашего ежемесячно оплата.

Когда вы сосредотачиваетесь на максимальном ежемесячном платеже, а не на максимальной цене покупки дома, вы можете быть уверены, что вы составили бюджет, в котором учтены всех ваших текущих расходов на жилье, а не только основная сумма ипотеки и проценты.

Вам также нужно выяснить, как у вас много сбережений. Это проинформирует, сколько у вас есть для вашего пуха оплата и закрытие расходов.

Проверьте бюджет на покупку дома по сегодняшним ставкам (16 марта 2021 г.)2. Получите предварительное одобрение для получения кредита

После того, как вы оценили свой собственный бюджет, вы можете начать искать дома в пределах вашего ценового диапазона. Это также когда вы делаете первый шаг к получению ипотеки.

Первым шагом является получение письма о предварительном одобрении от ипотечного кредитора. В этом письме указано, сколько денег ипотечный кредитор разрешил вам занять, исходя из ваших сбережений, кредита и дохода.

Сделайте это до того, как сделаете предложение о доме.

Письмо с предварительным одобрением придает вашему предложению больше влияния, поскольку у продавца есть веские доказательства того, что вы имеете право на получение ссуды на покупку дома.

Риэлторы обычно предпочитают предварительное одобрение письма предквалификационному письму, потому что предварительное одобрение было проверено, чтобы доказать ваше право на участие.

Примечание: получение «предварительной квалификации» отличается от получения предварительного утверждения –.”

Оба условия означают, что кредитор, скорее всего, захочет дать вам взаймы определенную сумму денег. Но риэлторы обычно предпочитают предварительное одобрение письма предквалификационному письму.

Это потому, что письма предварительного квалификационного отбора не проверяются. Это всего лишь оценка вашего бюджета, основанная на нескольких вопросах.

Письмо о предварительном одобрении, с другой стороны, было проверено на соответствие вашему кредитному отчету, выпискам из банка, W2s и так далее. Это реальное предложение ипотечной компании предоставить вам ссуду, а не просто оценка.

Вы НЕ обязаны использовать кредитора, которого вы используете для предварительного одобрения при получении окончательной ипотеки. Вы всегда можете выбрать другого кредитора, если найдете более выгодную сделку.

Начните предварительное одобрение здесь (16 марта 2021 г.)3.

Сделайте покупку для дома и сделайте предложениеТеперь, когда вы прошли предварительное одобрение, пора самое интересное — охота за домом.

После посещения объектов с ваш агент и выбрать дом, который вы хотите, пора сделать предложение.

Ваш агент по недвижимости будет знать входы и выходы из того, как структурировать предложение. Это может включать непредвиденные обстоятельства (или условия), которые должны быть выполнены до того, как сделка будет полный.

Когда вы делаете предложение, вы, как правило, также вносите задаток.

Задаток — наличные. депозит, внесенный, чтобы обеспечить ваше предложение на дом и показать, что вы серьезно относитесь к покупка. Это может быть всего 500 долларов или до 5 процентов от цена покупки или выше, в зависимости от местных обычаев.

Поговорите со своим агентом по недвижимости заблаговременно о том, насколько большим может быть депозит задатка, и готов выписать чек, когда вы сделаете предложение — особенно если вы покупаете на конкурентном рынке.

4. Заказать домашний осмотр

После того, как ваше предложение принято, следующим этапом процесса ипотеки обычно является осмотр дома.

Тщательный осмотр дома дает вам важные подробности о доме, выходящие за рамки того, что вы можете увидеть на поверхности.

Некоторые области, которые проверяет домашний инспектор, включают:

- Структура дома

- Фундамент

- Электрооборудование

- Сантехника

- Кровля

Осмотр дома важен, поскольку он помогает покупателю узнать, может ли дом потребовать дорогостоящего ремонта.

То, что обнаруживается во время проверки, может стать частью переговоров о продаже между покупателем и продавцом и их соответствующими агентами по недвижимости.

Возможно, вы уже выбрали ипотечную компанию, когда получили предварительное одобрение.

Но если вы все еще делаете покупки, то теперь, когда вы нашли дом и ваше предложение было принято, пора принять окончательное решение в отношении вашего кредитора.

При покупке ипотеки помните, что ваша ставка не зависит только от вашего заявления. Это также зависит от типа полученной ссуды.

Посмотрите на ставки и комиссии нескольких разных кредиторов, но также спросите, на какие типы ссуд вы имеете право. Это повлияет на ваши ставки и право на участие.

Из четырех основных кредитных программ ставки по ипотечным кредитам VA часто являются самыми дешевыми, превосходя обычные ставки по ипотечным кредитам на целых 0.В среднем 40%. Далее идут ипотечные ставки USDA. В-третьих, ставки по ипотечным кредитам FHA, за ними следуют обычные ставки.

Итак, посмотрите на ставки и комиссии нескольких разных кредиторов, но также спросите, на какие типы ссуд вы имеете право.

Могут быть гораздо более выгодные предложения, чем то, что вы видите в рекламе в Интернете.

Подробное объяснение того, как сравнивать предложения и выбирать ипотечного кредитора, см. В разделе «Как сделать покупки для получения ипотечного кредита и сравнить ставки»

6.Заполните полную заявку на ипотеку

Следующим шагом после выбора кредитора является заполнение полной заявки на ипотечный кредит.

Большая часть этого процесса заявки была завершена на этапе предварительного утверждения. Но теперь потребуется несколько дополнительных документов, чтобы получить кредитный файл через андеррайтинг.

Например, вашему кредитору потребуется полностью оформленный договор купли-продажи, а также подтверждение вашего задатка.

Ваш кредитор может также запросить обновленную документацию о доходах и активах, такую как квитанции об оплате и банковские выписки.

В течение трех рабочих дней вы получите оценку кредита, в которой будут указаны точные ставки, комиссии и условия предлагаемого вам жилищного кредита.

7. Провести оценку дома

Ваш кредитор пригласит оценщика для независимой оценки стоимости приобретаемого вами дома.

Большинство кредиторов используют стороннюю компанию, не связанную напрямую с кредитором.

Оценка позволяет узнать, что вы платите справедливую цену за дом.

Кроме того, для утверждения ссуды по договорной цене покупки дом необходимо будет оценить по договорной цене покупки.

8. Оформление и андеррайтинг ипотеки

После того, как ваша заявка на получение кредита будет полностью подана, начинается этап обработки ипотеки. Для вас, покупателя, это в основном период ожидания.

Но если вам интересно, вот что происходит за кадром:

Сначала обработчик ссуд готовит ваш файл для андеррайтинга.

На данный момент все необходимые кредитные отчеты заказанный, а также поиск по названию и налог стенограммы.

Информация о приложения, такие как банковские депозиты и истории платежей, проверяются.

Как можно скорее отвечайте на любые запросы в течение этого периода, чтобы гарантировать, что андеррайтинг проходит как можно более гладко и быстро.

Любые проблемы с кредитом, такие как просроченные платежи, сборы и / или судебные решения, требуют письменного объяснения.

После того, как обработчик соберет полный пакет со всеми проверками и документацией, файл отправляется андеррайтеру.

В течение этого времени андеррайтер детально изучит вашу информацию. Их работа — «придираться» к предоставленной вами информации в поисках недостающих элементов и красных флажков.

В первую очередь они сосредоточатся на трех компонентах ипотечного андеррайтинга:

- Вместимость — Есть ли у вас деньги для выплаты ссуды?

- Кредит — показывает ли ваша кредитная история, что вы платите долги вовремя?

- Залог — Достаточна ли стоимость приобретаемой вами недвижимости залога для получения ссуды? (Я.е. Показала ли оценка, что цена покупки и стоимость дома совпадают?)

В процессе андеррайтинга они могут вернуться с вопросами. Вы должны ответить как можно быстрее, чтобы обеспечить беспрепятственный процесс андеррайтинга.

9. Последний день работыВы сделали большой день: закрытие.

Кредитор отправит закрывающие документы вместе с инструкциями о том, как их подготовить, доверенному лицу по закрытию сделки или титульной компании.

Приготовьтесь к большой пачке бумаг, которые вы будете подписывать.

Одним из наиболее важных документов является Заключительное раскрытие информации. Она должна быть похожа на ссуду, которую вы получили при первоначальном заполнении полной заявки на ссуду.

Оценка ссуды дала вам ожидаемых затрат. Заключительное раскрытие подтверждает этих затрат.

На самом деле, они должны довольно близко совпадать. Законы не позволяют им слишком сильно различаться.

Если все в порядке, подпиши все документы, получишь ключи и все равно — домовладелец!

Подтвердите право на покупку дома (16 марта 2021 г.) FAQ по ипотечному кредитованию Какой самый лучший срок ипотеки?Срок ссуды или «период погашения» по ипотеке определяет размер ваших выплат по ипотеке. Он также определяет, сколько процентов вы заплатите в целом.

Таким образом, лучший срок кредита позволяет уравновесить расходы по кредиту с ежемесячным бюджетом.

Более короткие сроки займа со временем обходятся дешевле, но имеют более высокие ежемесячные платежи. Большинство ипотечных кредитов имеют срок ссуды на 15 или 30 лет. Вы также можете найти срок кредита на 10 или 12 лет. Вы даже можете получить 8-летний срок в рамках ссуды «Yourgage» компании Rocket Mortgage.

Ипотека с фиксированной ставкой лучше, чем ипотека с регулируемой ставкой?Ипотека с фиксированной ставкой фиксирует процентную ставку и платеж на весь срок действия ссуды.Учитывая, что сегодняшние фиксированные ставки колеблются около исторических минимумов, получение ссуды с фиксированной ставкой имеет большой смысл.