Переходят ли по наследству долги

Наследство включает в себя не только имущество, но и долги покойного. Кредиторы имеют право требовать у наследников их погашения. Это прописано в Гражданском кодексе Украины.

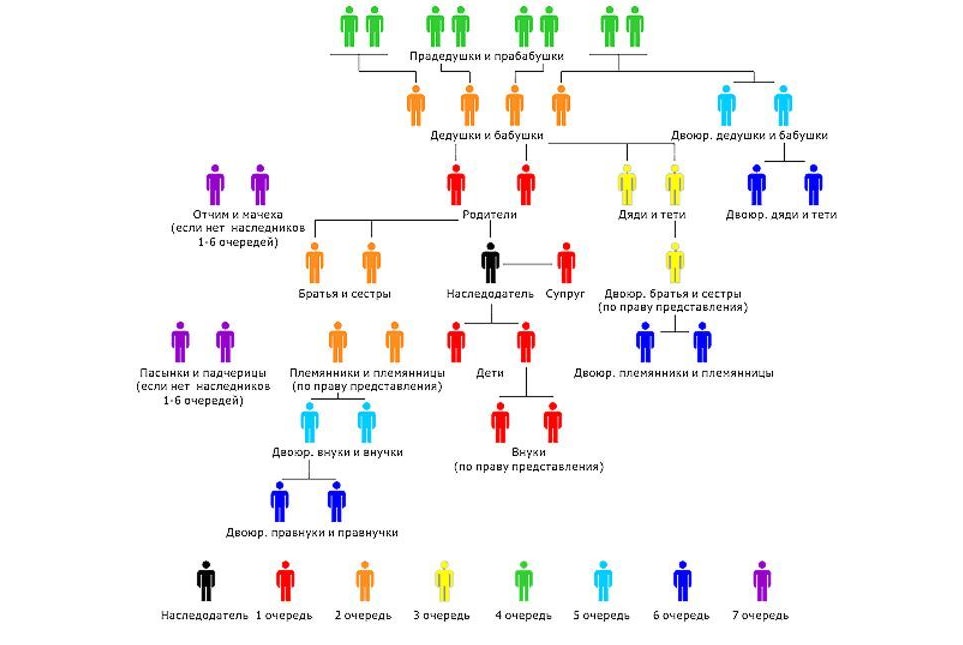

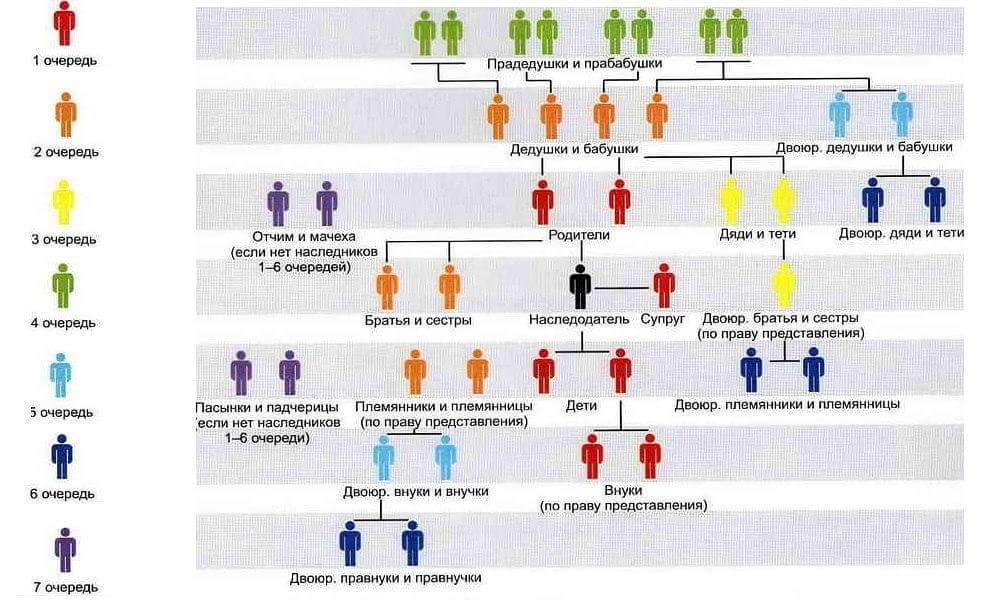

Как известно, вступление в наследство может быть по закону и по завещанию. Наследство получают близкие по степени родства, если наследодатель не оставил завещания. Получатель наследства должен принять долги умершего и погасить их. Если получатель не желает оплачивать долги умершего, он может только полностью отказаться от наследства.

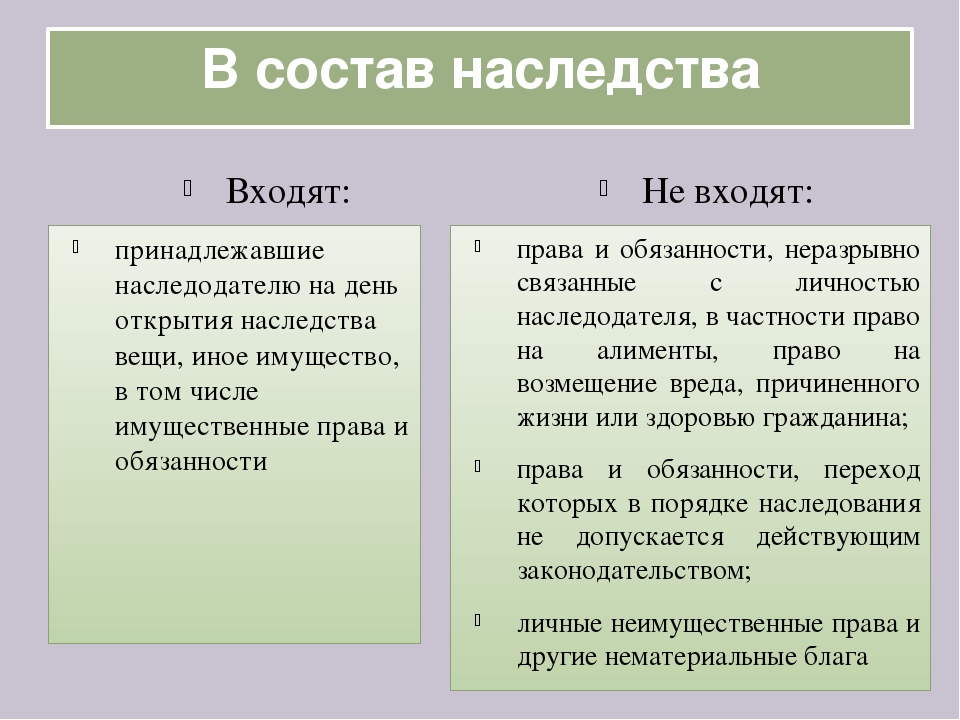

Какие долги передаются по наследству?По наследству передаются не все долги, например, алименты или разные штрафы платить не нужно. Но по всем другим задолженностям придется рассчитываться, если примете наследство. Что нужно выплачивать:

- банковский кредит;

- долги по коммунальным услугам;

- долги по налогам;

- долговые расписки.

Также необходимо вернуть не только основной долг, но и проценты, штрафы и пени, которые накопились за все это время.

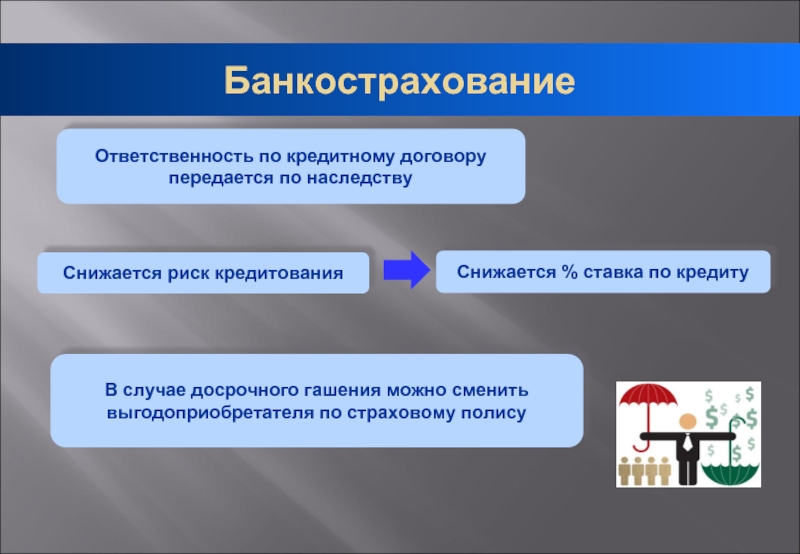

Кредиты и ипотекаИпотечный кредит наследуется вместе с предметом залога, таким образом у наследника, вступившего в право собственности, есть возможность реализовать залоговое имущество для погашения финансового обязательства перед финансовым учреждением.

Важная информация:

– клиент скрыл, что он был серьезно болен;

– если клиент умер из-за алкоголизма, наркотиков, СПИДа;

– совершил самоубийство;

– заемщик стал жертвой преднамеренного убийства, и это доказано следственными органами.

Если наследник получает недвижимость с обременением, то он может согласовать схему погашения с банком и выплатить долг, продать недвижимость, а деньги поделить с банком, погасив долг. Банки часто идут на уступки и предлагают разные условия для наследников, но прежде, чем принять условия, лучше посоветоваться с профессионалами.

Если наследнику досталась недвижимость с долгами по коммунальным услугам, то он обязан их оплатить перед коммунальными службами. Если же наследников несколько, то сумма делиться разными частями, перешедшей в собственность каждого из них.

Если же наследников несколько, то сумма делиться разными частями, перешедшей в собственность каждого из них.

После кончины лица, который написал расписку, наследникам могут предъявить документ с целью взыскания денег. Наследник должен погасить долг, если документ составлен правильно и если имеется решение суда о необходимости уплаты. Что касается срока исковой давности, он составляет три года и отсчитывается с даты обязательства, указанной в расписке.

Перед вступлением в наследство с долгами, адвокаты советуют проверить основные моменты:

- проверить кредитную историю наследодателя;

- запросить данные в реестре обременений;

- запросить данные по коммунальным платежам;

- сравнить стоимость получаемого наследства и размер всех долгов.

Не стоит отказываться от наследства, если стоимость наследуемого имущества превышает сумму всех долгов умершего гражданина, ведь его можно продать, погасить долг. Важно знать, что если сумма долгов значительно превышает стоимость унаследованного имущества, то наследник не отвечает по данным долгам своим имуществом.

Чтобы оградить наследников от материальной ответственности, специалисты советуют, передавать право собственности на недвижимость еще при жизни, при оформлении ипотечного договора или крупных займов заключать договор страхования.

Наследство может быть проблемным, но можно осуществить ряд шагов, чтобы не стать его заложником. Перед его принятием стоит проконсультироваться у адвоката и проверить счета умершего родственника.

как распределяются долги между наследниками в Италии

Во время открытия правопреемства происходит не только разделение между наследниками имущества и активов, оставленных умершим, но также необходимо приступить к выплате наследственных долгов или распределить возможные обязательства в случае их существования.

Долги, оставленные наследодателем, которые не были им оплачены при жизни, автоматически передаются всем наследникам, как тем, кто принял наследство с молчаливого согласия, так и тем кто принял его с ответственностью по долгам наследователя в пределах стоимости наследственного имущества.

Даже если теоретически легко установить, как долги распределяются между наследниками — при условии применения тех же процентов, с которыми распределяются наследственные активы, — на практике могут возникнуть многочисленные проблемы и вопросы. Вот почему мы собрали в одной статье все решения наиболее важных вопросов, касающихся оплаты наследственных долгов.

Итак, вот все основное, что нужно знать о том, как наследственные долги распределяются между наследниками в Италии.

На основании каких правил распределяются долги между наследниками?

Первым принципом, который регулирует разделение долгов между наследниками, является принцип, касающийся наследственных квот: каждый наследник вступает во владение не определенного блага, а определенной доли всего имущества умершего. Таким образом, если умерший оставил дом, текущий счет, землю и коллекцию картин, его ребенок-наследник будет иметь долю, равную одной четверти (точно 25%) от всех этих активов, а не полностью какой-либо из них.

Таким образом, если умерший оставил дом, текущий счет, землю и коллекцию картин, его ребенок-наследник будет иметь долю, равную одной четверти (точно 25%) от всех этих активов, а не полностью какой-либо из них.

Имущество передается в пользование наследнику только по результатам наследственного деления, которое представляет собой особую процедуру, следущую за открытием наследства и которая позволяет каждому наследнику стать владельцем одного или нескольких активов из оставленных умершим.

Те же правила применяются к распределению наследственных долгов между наследниками: поскольку каждый наследник вступает во владение имуществом, он также несет ответственность за обязательства, не выполненные покойным до его смерти, будь они частными (долги перед банком, соседом, кондоминиумом, арендодателем, компаниями, поставляющими электроэнергию, газ, воду и т. д.) или государственного и налогового характера (налоги на жилье, налог на автомобиль, подоходный налог, НДС и т. д.).

Поэтому, чтобы понять, сколько наследник должен заплатить по долгам умершего, достаточно знать, какова его доля наследства: это будет мера, в рамках которой он должен вносить вклад в выплату кредиторам.

Что произойдет, если один из наследников не выплатит свою долю долга?

Второй принцип, который регулирует выплату наследственных долгов, касается принципа так называемой «солидарности»: что произойдет, если один из наследников не выплатит свою часть общего долга? Правило гласит, что каждый наследник несет ответственность только за свою долю долга. Таким образом, если кредитор не получает от одного из наследников часть причитающейся ему оплаты, он не может запросить ее у других. Гражданский кодекс предусматривает это.

Это правило, которое называется частичным обязательством, также применяется к налоговым долгам. Следовательно, и в отношении обязательств перед налоговой, муниципалитетом, регионом или INPS наследники отвечают только в рамках соответствующей квоты. Однако есть два исключения: для подоходных налогов и для налога на наследство применяется обратное правило «пассивной солидарности» или «совместной ответственности». Это означает, что налоговая служба или Агентство по сбору налогов могут запросить полную сумму даже у одного наследника — обычно наиболее платежеспособного.

В отношении муниципальных налогов — на недвижимость, за вывоз мусора, налога на автомобиль и всех других налогов, не связанных с доходами — применяется правило ограниченной ответственности: каждый наследник делает выплаты только в пределах своей квоты.

Разделение оплаты услуг нотариуса между наследниками

Все расходы после открытия правопреемства, такие как затраты на инвентаризацию, администрирование и разделение наследства, оплачиваются наследниками совместно, по квотам. То же самое относится и к расходам за услуги нотариуса: они должны быть оплачены на основе индивидуальных квот, а не по равным долям.

Что происходит, когда наследник принял наследство с ответственностью по долгам наследователя в пределах стоимости наследственного имущества

Мы сказали, что только те, кто не принимает наследство, не могут быть названы наследниками и, следовательно, не участвуют в разделении долгов. Вместо этого, те, кто принимает наследство с ответственностью по долгам наследователя, несут ответственность только в пределах стоимости наследственного имущества.

Что происходит до принятия наследства?

Только с принятием наследства человек получает права наследника: до этого момента требования кредиторов, адресованные отдельному наследнику, то есть лично по его адресу проживания, могут быть проигнорированы.

Дорожные штрафы

Все штрафы, полученные при жизни наследодателем, никогда не передаются наследникам, неоплаченные штрафы автоматически аннулируются со смертью оштрафованного.

Похоронные расходы: кто их оплачивает?

Разделение должно быть сделано между наследниками пропорционально их соответствующим долям.

Обычно банк, в котором умерший имел текущий счет, еще до открытия наследства позволяет наследникам снимать со счета суммы, необходимые для организации похорон.

Может ли умерший возложить свои долги на плечи одного наследника?

Правила, которые мы только что перечислили — за исключением тех, которые касаются солидарной ответственности в отношении подоходного налога и налога на наследство — могут быть отменены наследодателем. Покойный, по сути, по своей воле может установить, что долги выплачиваются по разным процентам, даже возлагая их на одного наследника.

Покойный, по сути, по своей воле может установить, что долги выплачиваются по разным процентам, даже возлагая их на одного наследника.

Это, однако, касается только отношений между наследниками, но не связывает кредиторов. Поэтому, несмотря на предоставление завещания, касающегося иного распределения наследственных долгов, кредиторы всегда могут действовать пропорционально по отношению к отдельным наследникам для взыскания с них причитающихся сумм.

Поручитель по кредиту передаётся по наследству?

Гражданин оформил в банке кредит на покупку автомобиля. Обеспечением послужил залог автомобиля и поручительство знакомого. Платежи по кредиту заемщик вносил несвоевременно, и через несколько лет банк подал иск в суд о взыскании задолженности с заемщика и поручителя.

В период рассмотрения дела заемщик умер, и судом был разрешен вопрос о замене выбывшей стороны ее правопреемником – наследником. Суд первой инстанции удовлетворил требования банка, отметив, что задолженность подлежит взысканию солидарно с заемщика и поручителя.

Областной суд не согласился с этим решением, отменил в части и указал, что в соответствии со ст. 361 и п. 1 ст. 363 Гражданского кодекса РФ поручитель обязуется солидарно отвечать перед кредитором другого лица за исполнение последним его обязательств, если иное не установлено законом или договором поручительства. В силу п. 3 ст. 367 ГК РФ поручительство прекращается с переводом на другое лицо долга по обеспеченному поручительством обязательству, если поручитель в разумный срок после направления ему уведомления о переводе долга не согласился отвечать за нового должника. При это согласие поручителя отвечать за нового должника должно быть явно выраженным и должно позволять установить круг лиц, при переводе долга на которых поручительство сохраняет силу. В пункте 62 Постановления Пленума Верховного суда РФ № 9 от 29.05.2012 года «О судебной практике по делам о наследовании» указано, что согласно пункту 2 статьи 367 ГК РФ поручитель наследодателя становится поручителем наследника лишь в случае, если поручителем было дано согласие отвечать за неисполнение обязательств наследниками. Поскольку сведений о согласии поручителя отвечать за исполнение обязательств заемщика другими лицами, в том числе его наследниками, договор поручительства не содержит, согласия нести ответственность за наследников поручитель не давал, поэтому нет оснований для взыскания с него солидарно с должниками задолженности по договору.

Поскольку сведений о согласии поручителя отвечать за исполнение обязательств заемщика другими лицами, в том числе его наследниками, договор поручительства не содержит, согласия нести ответственность за наследников поручитель не давал, поэтому нет оснований для взыскания с него солидарно с должниками задолженности по договору.

Решение Благовещенского городского суда от 27.03.2017 по делу №2-2711/2017

Апелляционное определение Амурского областного суда от 15.06.2018 года по делу №33АП-2196/2018

Долги в наследство…

В одной из наших

статей мы уже писали об особенностях наследования имущества в виде денежных средств, размещенных в банковский вклад. Но, к сожалению, наряду с каким-либо имуществом по наследству передаются также и долги наследодателя, по которым отвечать надлежит наследникам соразмерно полученной доле в наследстве. Рассмотрим более подробно: все ли долги передаются по наследству и возможно ли отказаться от выплаты долга умершего.

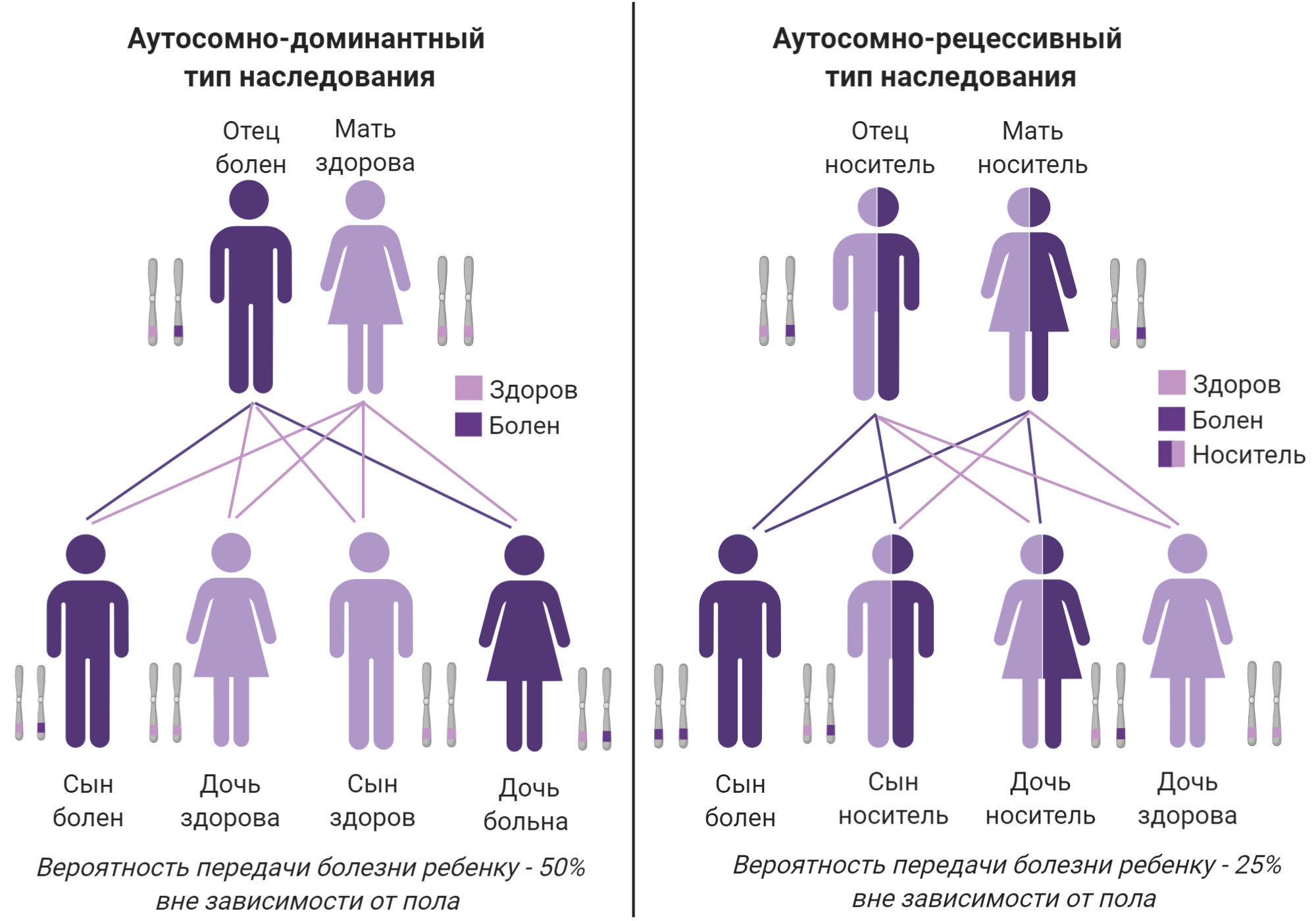

Начать следует с того, что не все долги подлежат передаче по наследству, то есть не наследуются долги, неразрывно связанные с личностью должника, а именно: алименты, возмещение за причиненный ущерб и пр. В состав наследуемых обязательств могут входить: долги по кредитам и займам, задолженность по коммунальным платежам, ренте, по договорам покупки имущества. При этом в сумму долга входят также проценты, штрафы, пени, неустойки.

Итак, с момента вступления в наследство, то есть принятия наследуемого имущества, Вы одновременно наследуете и долги наследодателя, но в размере, не превышающем стоимость полученного имущества (ст. 1175 ГК РФ). Здесь имеется в виду, что наследники отвечают по долгам наследодателя только за счет унаследованного имущества, и если его величины недостаточно для покрытия всего долга, то оставшаяся часть списывается кредитором на убыток. Если наследников несколько, законодательно устанавливается их солидарная ответственность перед кредитором, то есть де-юре каждый из наследников должен в пределах своей доли поучаствовать в выплате долга наследодателя. Однако ст. 323 ГК РФ закреплено право кредитора предъявлять требование исполнения обязательств как одному из наследников, так и всем одновременно. В случае погашения долга полностью одним из наследников у него появляется право последующего требования к остальным наследникам в пропорциональном их доле в наследстве размере, исключив при этом свою долю.

Однако ст. 323 ГК РФ закреплено право кредитора предъявлять требование исполнения обязательств как одному из наследников, так и всем одновременно. В случае погашения долга полностью одним из наследников у него появляется право последующего требования к остальным наследникам в пропорциональном их доле в наследстве размере, исключив при этом свою долю.

Для кредитора важно известить о своем требовании в течение срока исковой давности (3 года, ст. 1175 ГК РФ), который отсчитывается со дня смерти должника. В случае предъявления требований кредитором позже этого срока наследники освобождаются от долговой ответственности за наследодателя.

Необходимо отметить, что обязанность по уплате долга переходит и к несовершеннолетним наследникам, управление наследуемым имуществом и обязательствами которых до достижения ими совершеннолетия осуществляют опекуны или родители.

Что касается задолженности по кредитам, то только в двух случаях с наследников снимается обязанность по ее уплате:

— если по кредиту была оформлена страховка на случай смерти должника (если причина смерти является страховым случаем). В такой ситуации долг выплачивается за счет средств страховой компании;

В такой ситуации долг выплачивается за счет средств страховой компании;

— по кредиту имеется поручитель. Несмотря на то, что пунктом 4 ст. 367 ГК РФ четко закреплено, что смерть должника не прекращает поручительство, применимость данного обстоятельства на практике зависит от условий, прописанных в договоре поручительства. Если в указанном договоре предусмотрена обязанность поручителя исполнять свое обязательство даже в случае смерти заемщика и перехода его долга к наследникам, то требование кредитора об уплате долга, в первую очередь, адресуется поручителю. При наличии в договоре поручительства условия о прекращении ответственности поручителя в случае смерти должника обязанность возмещения долга ложится на наследников.

Подводя итог всему сказанному, предоставляем ряд рекомендаций при получении наследства:

1) Перед принятием наследства наследнику необходимо получить информацию о наличии долгов наследодателя. Если у умершего остались долги, нужно оценить их самостоятельно или с помощью юриста на предмет передаваемости по наследству, а также соотношения их размера с величиной наследуемого имущества.

2) Если размер долга превышает стоимость унаследованного имущества, то целесообразнее отказаться от такого наследства вообще, чтобы не тратить собственное время и средства на судебные тяжбы с кредиторами, так как полученное имущество, вероятнее всего, будет изъято у Вас в счет погашения долга. Ведь только отказываясь полностью от наследства, Вы снимаете с себя обязательство по уплате наследуемых долгов.

3) Если информация о долгах наследодателя стала известна Вам уже после принятия Вами наследства, то в течение полугода со дня открытия наследства Вы имеете право отказаться от него, опять же, если поймете, что все полученное придется отдать за долги.

4) При принятии наследства вместе с долгами можете попробовать решить вопрос с банком о реструктуризации задолженности, рассрочке оплаты или уменьшении размера начисленных к этому моменту штрафов, пеней (при наличии таковых).

Источник: SotniBankov.ru

как быть с унаследованными долгами / Новости / Finance.

ua

uaКвартира в наследство с долгами подразумевает вдобавок к имуществу обязательства по погашению наследником задолженности наследодателя.

Об этом пишет DOM.RIA.com.

Что означает унаследование квартиры с долгами:

- вместе с унаследованным имуществом наследник также перенимает на себя обязательства по выплате долгов наследодателя. По закону нельзя принять в наследство что-то одно, а от второго отказаться;

Читайте также: Наследство не принято вовремя: как действовать

- принимая в наследство квартиру, наследник получает долги наследодателя, касающиеся не только жилья, например, задолженность по коммунальным услугам, но и кредиты, займы и т.п. Порядок применяется независимо от того, передается наследство по завещанию или по закону.

Как передается в наследство квартира с долгами:

- наследник перенимает на себя обязательства через полгода после открытия наследства – этот срок дается на то, чтобы все претенденты могли заявить о своем праве вступить в наследство;

- по истечении шестимесячного срока наследник переоформляет кредитный договор на себя.

Если долги касаются коммунальных платежей, наследник обращается в обслуживающие компании и обязуется погасить перешедшую к нему задолженность.

Если долги касаются коммунальных платежей, наследник обращается в обслуживающие компании и обязуется погасить перешедшую к нему задолженность.

Распределение долгов между наследниками:

- долги распределяются между наследниками пропорционально полученным правам. Это значит, что если унаследованная вами квартира оценивается, например, как половина того, что оставил наследник после себя, то и от задолженности к вам переходит половина. Остальную часть долга должны погашать наследники, получившие вторую половину наследства;

- если другие наследники отказываются от своей доли наследства, вы получаете и ее. Соответственно, к вам переходят и остальные долги;

- если же вы единственный наследник – долги также полностью переходят к вам.

Стоит ли унаследовать квартиру с долгом:

- долги в рамках наследства могут оттолкнуть наследника от вступления в него – иногда проще отказаться. Но здесь важно учесть, что даже если долг превышает стоимость унаследованного имущества, наследник обязан погасить задолженность в размере, не превышающем оценочную стоимость этого имущества;

- это значит, что при вступлении в наследство, вы точно не отдадите больше, чем получили.

С другой стороны, смысла оформлять имущество в наследство, за которое придется выплачивать долг, равный его стоимости, также нет. Тем более, что здесь будут сопутствующие расходы, затраты времени на оформление бумаг – а значит, такой сценарий может быть невыгодным;

С другой стороны, смысла оформлять имущество в наследство, за которое придется выплачивать долг, равный его стоимости, также нет. Тем более, что здесь будут сопутствующие расходы, затраты времени на оформление бумаг – а значит, такой сценарий может быть невыгодным;

- если же долг меньше стоимости унаследованного имущества, выгода от унаследования такой недвижимости все же есть. Даже если у вас нет возможности погасить задолженность из собственных средств, вы всегда можете продать унаследованную квартиру, и за счет этих денег вернуть долг, а разницу в сумме оставить себе. Поэтому, отказываться от наследства стоит только в том случае, если вы точно понимаете, что вам придется выплатить долг в размере стоимости полученной недвижимости.

Читайте важные советы, которые пригодятся для вашего кошелька, в телеграм-канале Finance_ukr 🤫

Что нужно знать о получении аванса на наследство

Если кто-то из членов вашей семьи недавно умер, возможно, их имущество должно пройти через суд по наследственным делам, прежде чем наследство может быть разделено. В некоторых случаях вы можете быстро получить свое наследство, потому что имущество небольшое и простое. В таких ситуациях, если есть желание, вы можете обойти завещание и распределить средства. В некоторых штатах есть долларовые ограничения на стоимость имущества, когда наследники могут избежать завещания. Однако во многих случаях вам нужно будет завершить так называемый формальный процесс завещания, прежде чем наследники смогут получить свою часть имущества.Процесс завещания может быть длительным и сложным, а это означает, что вы не получите свою часть имущества в течение нескольких месяцев или даже дольше. Может возникнуть путаница, чтобы понять, как получить деньги по наследству. Аванс в наследство может помочь вам продержаться до завершения процесса завещания и оформления наследства.

В некоторых случаях вы можете быстро получить свое наследство, потому что имущество небольшое и простое. В таких ситуациях, если есть желание, вы можете обойти завещание и распределить средства. В некоторых штатах есть долларовые ограничения на стоимость имущества, когда наследники могут избежать завещания. Однако во многих случаях вам нужно будет завершить так называемый формальный процесс завещания, прежде чем наследники смогут получить свою часть имущества.Процесс завещания может быть длительным и сложным, а это означает, что вы не получите свою часть имущества в течение нескольких месяцев или даже дольше. Может возникнуть путаница, чтобы понять, как получить деньги по наследству. Аванс в наследство может помочь вам продержаться до завершения процесса завещания и оформления наследства.

Как работает процесс завещания

Вам следует уделить несколько минут тому, чтобы понять основы завещания. Вообще говоря, вы не получите доступ к своему наследству, пока не будет завершено завещание. Кредиторы должны быть оплачены в первую очередь, что обычно занимает от двух месяцев до года. В этот момент наследство может быть разделено между наследниками. Могут произойти задержки, из-за которых имущество не будет заселено еще дольше. Например, наследник может оспорить завещание. Другая ситуация – когда управляющий оспаривает требование кредитора к наследственной массе.

Кредиторы должны быть оплачены в первую очередь, что обычно занимает от двух месяцев до года. В этот момент наследство может быть разделено между наследниками. Могут произойти задержки, из-за которых имущество не будет заселено еще дольше. Например, наследник может оспорить завещание. Другая ситуация – когда управляющий оспаривает требование кредитора к наследственной массе.

При наличии большого имущества ликвидация всех активов может занять довольно много времени, особенно если речь идет о недвижимости или умерший владел бизнесом или был партнером в компании.У них могут быть акции или другие инвестиции или даже предметы коллекционирования и другое ценное имущество, которое необходимо оценить и продать. В каждом штате есть свои собственные законы о сроках завещания, но он должен предоставить время для уведомления всех известных наследников и кредиторов, а также для заявления любых неизвестных кредиторов. После того, как все кредиторы представили доказательства требования, администратор должен оплатить эти требования до того, как наследники получат какую-либо часть имущества. Федеральные налоги и налоги штата также должны быть поданы и уплачены.

Федеральные налоги и налоги штата также должны быть поданы и уплачены.

Что такое авансовое финансирование наследства?

Этот процесс может занять месяцы, особенно если поместье большое. Все наследники должны дождаться его завершения, даже если они имеют право на наследство. Невозможно ускорить выплату до тех пор, пока не будут выполнены все шаги в соответствии с требованиями каждого штата. Обычно они не могут получить кредит под залог дома на унаследованное имущество до тех пор, пока имущество не будет урегулировано. Однако у наследников есть способ получить деньги до окончания завещания. Аванс за наследство, также известный как аванс наличными за наследство или аванс за недвижимость, — это один из способов, которым вы можете быстро получить наличные деньги за часть своего наследства, пока процесс завещания завершается.

Это то же самое, что и кредиты на наследство?

Нет, аванс наличными по наследству — это не то же самое, что кредит. В случае аванса средства, которые вы получаете на свой банковский счет, зависят от вашей доли наследства. Это не то же самое, что кредит, потому что вам не нужно возвращать деньги.

Это не то же самое, что кредит, потому что вам не нужно возвращать деньги.

Преимущества денежного аванса по наследству

Одно из преимуществ получения аванса по наследству заключается в том, что вы не несете ответственности за его возврат. Это не то же самое, что ссуда на наследство или ссуда под залог наследства.Кредитор предоставляет средства на часть имущества. Если что-то случится с недвижимостью и средства не будут возвращены, кредитор возьмет на себя убытки вместо вас. Это означает, что вы не рискуете, если часть вашего наследства будет потеряна в связи с завещанием из-за других требований, предъявленных против имущества, или если завещание будет оспорено и изменено.

Лучше, чем личные кредиты

Вы не будете вносить ежемесячные платежи по средствам или платить проценты. Это одна из причин, почему аванс наличными лучше, чем кредит под залог завещания или другое финансирование.Это даже лучше, чем использование кредитной карты, которая потребует от вас выплаты процентов, если вы не сможете оплатить остаток в течение 30 дней. После того, как вы подпишете документы на получение средств, условия не могут измениться. Это защитит вас в случае, если распределение имущества по какой-то причине задерживается. Весь риск лежит на компании, финансирующей наследство, а не на вас. Вы даже можете получить снижение согласованных сборов, если наследство будет освобождено раньше, чем ожидалось.

После того, как вы подпишете документы на получение средств, условия не могут измениться. Это защитит вас в случае, если распределение имущества по какой-то причине задерживается. Весь риск лежит на компании, финансирующей наследство, а не на вас. Вы даже можете получить снижение согласованных сборов, если наследство будет освобождено раньше, чем ожидалось.

Аванс за наследство выплачивается непосредственно вам

Финансирование наследства посредством аванса позволяет вам, бенефициарам, получить средства сейчас, когда они вам нужны, вместо того, чтобы ждать долгого процесса завещания, тем более что вы не не знаю, как долго имущество может оставаться в завещании.Сумма, которую вы получите, будет зависеть от вашей доли наследства. Обычно он ограничен процентом от общего наследства. Например, если ваша часть наследства оценивается в 200 000 долларов, вы можете получить аванс в размере 50 000 долларов. Каждая компания по выдаче наследства определяет процент от наследства, который они готовы финансировать, который может варьироваться от 15 до 30 процентов, а иногда даже выше. Вот почему лучше всего сравнить одну компанию с другой, чтобы определить лучший вариант для ваших нужд.

Вот почему лучше всего сравнить одну компанию с другой, чтобы определить лучший вариант для ваших нужд.

Могу ли я получить аванс по наследству?

Можно получить аванс, если вы получаете наследство от имения. Вам нужно будет заполнить заявление на выдачу наличных в наследство в компании, которая предоставляет деньги тем, у кого есть наследство. Вам нужно будет предоставить документы, подтверждающие, что вы являетесь наследником наследственного имущества и заинтересованы в продаже своей доли унаследованного имущества. После того, как кредитор рассмотрит вашу информацию, он определит, одобрены ли вы для получения денежного аванса по наследству.После одобрения деньги могут быть зачислены на ваш банковский счет всего за пару дней. Получение денежных авансов может быть быстрым и легким, если вы являетесь частью наследства. Просто убедитесь, что вы осторожны, чтобы избежать мошенничества с бенефициарами. Придерживайтесь лучших кредитов завещания и признанных поставщиков.

Заявление на получение аванса обычно достаточно простое и быстрое для заполнения. Решение основано на вашем наследстве, а не на ваших личных данных. Не имеет значения ваша занятость или кредитная история, что делает одобрение гораздо более вероятным.Однако кредиторы должны будут рассмотреть ваше заявление и подтвердить вашу долю в наследстве, прежде чем они смогут одобрить ваш запрос. Как правило, это не занимает много времени, и вы можете получить ответ в течение нескольких дней, что быстрее, чем при традиционном кредите.

Решение основано на вашем наследстве, а не на ваших личных данных. Не имеет значения ваша занятость или кредитная история, что делает одобрение гораздо более вероятным.Однако кредиторы должны будут рассмотреть ваше заявление и подтвердить вашу долю в наследстве, прежде чем они смогут одобрить ваш запрос. Как правило, это не занимает много времени, и вы можете получить ответ в течение нескольких дней, что быстрее, чем при традиционном кредите.

Как правило, существует минимальная сумма, которую вы должны получить от своего наследства, чтобы иметь право на получение аванса от кредиторов, финансирующих наследство. Эта сумма может варьироваться в зависимости от компании. Он может начинаться всего с 15 000 долларов или достигать 50 000 долларов.Некоторые кредиторы требуют больше, чем другие, поэтому лучше всего сравнивать требования одной компании с другой.

После того, как вы предоставите всю необходимую информацию, компания свяжется с администратором, чтобы получить окончательные данные. Они захотят узнать сроки распределения, которые могут повлиять на сборы и любые другие риски, связанные с наследством. Как только у них будет вся информация, они напишут условия и представят их как предложение. Вы можете принять их или отклонить без каких-либо дополнительных обязательств.

Они захотят узнать сроки распределения, которые могут повлиять на сборы и любые другие риски, связанные с наследством. Как только у них будет вся информация, они напишут условия и представят их как предложение. Вы можете принять их или отклонить без каких-либо дополнительных обязательств.

После того, как вы получите одобрение на один из авансов наличными, деньги будут переведены на ваш счет всего за два дня. Вы можете потратить их как угодно, без ограничений и без отчетности.

Сколько стоит аванс в наследство?

С вас не взимается первоначальная плата за денежный аванс за недвижимость или вашу часть наследства. Большинство компаний, с которыми вы будете иметь дело, допускают бесплатное предложение без каких-либо обязательств. Они попросят подать первоначальную заявку онлайн или по телефону и предоставят вам представление о том, сколько будет стоить аванс.

В отличие от обычного кредита, вы не будете ежемесячно вносить платежи, чтобы вернуть средства. Процентов нет, поэтому вы не несете ответственности за стоимость финансирования. Вместо этого стоимость предоставляется в виде платы, которая будет вычтена из наследства при его выплате. При таком виде аванса компания делает ставку на наследство, которое распределяется между ними до того, как вы получите свою долю. Плата будет выплачена из этого платежа, когда имущество будет урегулировано вместе с суммой, которая была предоставлена вам в качестве аванса.Любые дополнительные средства в наследство будут переданы вам.

Вместо этого стоимость предоставляется в виде платы, которая будет вычтена из наследства при его выплате. При таком виде аванса компания делает ставку на наследство, которое распределяется между ними до того, как вы получите свою долю. Плата будет выплачена из этого платежа, когда имущество будет урегулировано вместе с суммой, которая была предоставлена вам в качестве аванса.Любые дополнительные средства в наследство будут переданы вам.

Плата за данную услугу может варьироваться. Он основан на том, как долго компания должна ждать получения выплаты после предоставления вам средств. Эти сборы будут варьироваться в зависимости от компании, поэтому рекомендуется сравнить ваши варианты. Только не позволяйте стоимости аванса быть единственным фактором. Дополнительные факторы, которые следует учитывать, включают репутацию компании, скорость предоставления средств и процесс утверждения, прежде чем вы примете решение о предложении.

Может ли исполнитель взять кредит?

Поскольку оформление завещания может занять несколько месяцев, могут возникнуть ситуации, когда администратору или душеприказчику потребуются средства для выполнения своих задач. Если у них нет собственных денег или они хотят их использовать, им может потребоваться взять кредит для покрытия этих расходов.

Если у них нет собственных денег или они хотят их использовать, им может потребоваться взять кредит для покрытия этих расходов.

Важно знать, что душеприказчик не может занимать имущество в личных целях. Единственная причина занять средства или получить аванс из наследства — это имущество.Ярким примером является случай, когда у наследодателя был дом, который душеприказчик сейчас пытается продать. Он может быть устаревшим или нуждаться в ремонте, чтобы получить достойное предложение о продаже или увеличить стоимость и ускорить продажу. В этой ситуации душеприказчик может взять взаймы у наследства для оплаты этого ремонта.

Требования к снятию средств

Суд по наследственным делам может потребовать от исполнителя получения разрешения на снятие денег или предоставления подробных квитанций, показывающих, как были потрачены деньги.Если исполнитель использует деньги в личных целях, ему могут быть предъявлены гражданские и даже уголовные обвинения.

Если душеприказчик также является наследником наследства, он может считать, что имеет право на компенсацию за выполняемую им работу. Хотя исполнителям могут платить за их усилия, им может быть запрещено снимать средства досрочно. Чтобы предотвратить какое-либо впечатление о правонарушении, лучше получить завещательный денежный аванс на их часть наследства до тех пор, пока они не смогут урегулировать наследство.

Хотя исполнителям могут платить за их усилия, им может быть запрещено снимать средства досрочно. Чтобы предотвратить какое-либо впечатление о правонарушении, лучше получить завещательный денежный аванс на их часть наследства до тех пор, пока они не смогут урегулировать наследство.

Как быстро получить аванс от наследства для бенефициаров

Вы можете подключиться к ProbateAdvance онлайн.com и заполните онлайн-заявку, чтобы узнать, имеете ли вы право на получение наличных авансов. Вам просто нужно быть наследником для начальной квалификации. В приложении будет предоставлена необходимая информация, чтобы определить, имеете ли вы право и на какую сумму. Вы можете получить деньги, которые вам нужны сейчас, вместо того, чтобы ждать все эти месяцы, чтобы получить свое наследство. При желании вы можете позвонить по телефону и уточнить стоимость. Получите ответы на все свои вопросы по телефону и узнайте, есть ли у вас средства.

Даже если вы живете в Калифорнии, а поместье находится в Западной Вирджинии, вы можете претендовать на получение денежного аванса как наследник, поскольку эти компании по наследованию имеют лицензии в нескольких штатах. Вам не нужно жить в Западной Вирджинии, чтобы быстро получить доступ к своему наследству. Независимо от того, где вы живете, деньги, которые вам нужны, могут быть на расстоянии одного телефонного звонка.

Вам не нужно жить в Западной Вирджинии, чтобы быстро получить доступ к своему наследству. Независимо от того, где вы живете, деньги, которые вам нужны, могут быть на расстоянии одного телефонного звонка.

После того, как вы нажмете «Отправить» в своем заявлении, оно будет рассмотрено, и решение будет принято быстро, чтобы сообщить вам о следующих шагах.Вы можете ожидать получить ответ о финансировании вашего наследства всего через несколько дней. В случае одобрения средства поступят на ваш банковский счет всего через два дня. У вас нет процентов и ежемесячных платежей. Когда у вас есть деньги, вы можете использовать их по своему усмотрению без каких-либо дополнительных обязательств. Даже если есть задержка или изменение в наследстве, вы не должны возвращать деньги. Без риска и с простым процессом подачи заявки вам не нужно ждать своего наследства, когда вы можете получить его сейчас.Узнайте, как ProbateAdvance.com может облегчить вашу жизнь в это время с помощью телефонного звонка или онлайн-заявки.

Как рефинансировать унаследованное имущество для выкупа наследников

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения вашего финансового положения. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда идентифицируем, все мнения являются нашими собственными. Компания Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежная».

Помимо горя от потери близкого человека, наследование дома по ипотеке может быть стрессовым моментом, особенно когда наследников несколько.Если вы хотите претендовать на полное владение домом, вам нужно выкупить других наследников. Одним из способов сделать это является рефинансирование унаследованного имущества.

Подробнее о том, как рефинансировать унаследованное имущество для выкупа наследников:

Объяснение рефинансирования унаследованного имущества

Правила наследования могут быть более гибкими для оставшихся в живых супругов и детей. В ипотечных кредитах есть так называемый пункт «срок продажи», который требует полной выплаты кредита, если он переходит к новому владельцу.Однако федеральный закон запрещает кредиторам применять этот пункт, если вы наследуете имущество от ближайшего родственника.

В ипотечных кредитах есть так называемый пункт «срок продажи», который требует полной выплаты кредита, если он переходит к новому владельцу.Однако федеральный закон запрещает кредиторам применять этот пункт, если вы наследуете имущество от ближайшего родственника.

При наследовании недвижимости с помощью ипотеки есть два возможных сценария, которые вам придется учитывать:

- Наследование имущества в качестве единственного наследника: Это самый простой сценарий. Вы можете просто перевести ипотеку на свое имя и взять на себя платежи.

- Наследование наследства несколькими наследниками: Вам и сонаследникам нужно будет поработать с распорядителем наследства и ипотечным кредитором, чтобы решить, что будет с имуществом.Если вы хотите владеть недвижимостью, но у вас нет средств для выкупа каждого наследника, вы можете выбрать рефинансирование наличными и использовать вырученные средства для выкупа наследников.

Вы и наследники также должны будете погасить любой непогашенный остаток по ипотеке, прежде чем вы сможете получить дом.

Вы и наследники также должны будете погасить любой непогашенный остаток по ипотеке, прежде чем вы сможете получить дом.Читайте: Что происходит с вашей ипотекой, когда вы умираете?

Как рефинансировать наследственное имущество для выкупа наследников

Вы можете выполнить следующие действия, чтобы рефинансировать имущество близкого человека:

- Просмотрите план наследства: В завещании умершего должны быть перечислены наследники, имеющие право на долю имущества.Наследники и распорядитель наследства могут оценить, сколько каждый наследник получает от наследства.

- Общение с сонаследниками: Во избежание споров важно обсудить варианты передачи ипотечного кредита и рефинансирования с другими наследниками. Определите стоимость имущества, расходы и суммы выкупа, чтобы оценить свои потребности в займах.

- Передача документа об ипотеке: Во время перехода вам нужно будет продолжать производить платежи по ипотеке, чтобы предотвратить потерю права выкупа.

Тем не менее, вы можете добавить свое имя в документ и принять текущие условия оплаты. Обратитесь в ипотечный сервис для получения дополнительной информации.

Тем не менее, вы можете добавить свое имя в документ и принять текущие условия оплаты. Обратитесь в ипотечный сервис для получения дополнительной информации. - Просмотрите пункты о сроках продажи: Большинство ипотечных кредитов содержат пункт о сроках продажи, требующий полной выплаты оставшейся части кредита по переданным ипотечным кредитам. Гарн-Св. Закон Жермена 1982 года запрещает кредиторам применять этот пункт, когда заемщик умирает, а член семьи наследует имущество.

- Рассчитайте условия рефинансирования: Предварительная квалификация для рефинансирования ипотеки предоставит вам оценку вашего нового ежемесячного платежа и график платежей.Если ставки по ипотечным кредитам ниже текущих, рефинансирование может помочь вам сэкономить деньги на процентах.

- Завершите процесс рефинансирования: После того, как вы нашли лучшего кредитора, пришло время подать заявку на рефинансирование и получить новую ставку и срок. Кредитор потребует оценку дома, чтобы определить стоимость дома (и, в свою очередь, доступный капитал).

Другие затраты на закрытие также будут применяться.

Другие затраты на закрытие также будут применяться. - Выплата каждому наследнику: Если вы получите рефинансирование наличными, вы получите единовременный платеж, который вы можете использовать для выплаты оставшимся наследникам.Поскольку рефинансируемая ипотека оформлена на ваше имя, вы будете нести ответственность за осуществление всех платежей по ипотеке в будущем.

Если вы рассматриваете возможность рефинансирования наличными, обязательно просмотрите как можно больше кредиторов. С Credible очень легко найти выгодную сделку — вы можете сравнить варианты от наших кредиторов-партнеров и увидеть предварительные ставки всего за три минуты.

Получите деньги, которые вам нужны, и ставку, которую вы заслуживаете- Сравнить кредиторов

- Получить наличные, чтобы погасить долг под высокие проценты

- Предварительная квалификация всего за 3 минуты

Find My Loan

Никаких назойливых звонков или электронных писем от кредиторов!

Другие опции

Рефинансирование может быть не лучшим вариантом, если вы не можете найти выгодные условия или собрать достаточно средств для выкупа ваших сонаследников.

1. Аренда или продажа имущества

Аренда или продажа собственности может быть лучшим вариантом, когда ваша семья не может договориться о сумме урегулирования или суд требует, чтобы недвижимость продала дом.

Возможно, вам также придется продать унаследованное имущество, если оно имеет обратную ипотеку, поскольку может не хватить собственного капитала для рефинансирования или выкупа наследников.

Совет: Если вы не можете позволить себе рефинансирование прямо сейчас, сдача дома в аренду может помочь вам продолжать платить по ипотеке и увеличивать капитал.Вы всегда можете принять решение о рефинансировании или продаже позже, когда ваши обстоятельства улучшатся.

2. Возьмем ипотеку

Возможно, вы сможете взять на себя текущие платежи по ипотеке, соблюдая минимальные стандарты кредитора. Это может быть более разумным вариантом, если текущие условия кредита лучше, чем ваши варианты рефинансирования.

Если вы являетесь созаемщиком или поручителем, получение ипотечного кредита требует минимальных усилий, поскольку вы уже находитесь в ипотечном кредите и несете ответственность за платежи. Однако рекомендации могут отличаться для обычных ипотечных кредитов и ипотечных кредитов, обеспеченных государством.

Однако рекомендации могут отличаться для обычных ипотечных кредитов и ипотечных кредитов, обеспеченных государством.

3. Запрос модификации кредита

После добавления вашего имени к унаследованному ипотечному кредиту вы считаетесь «правопреемником по интересам», что по сути означает, что у вас есть доля собственности в собственности, но вы не обязаны погашать кредит. Если текущие условия кредита трудно себе позволить, вы можете запросить изменение кредита.

Модификация кредита позволяет навсегда изменить условия ипотечного кредита. Модификация вашей ипотеки может включать:

- Продление срока погашения

- Снижение процентной ставки

- Переход на фиксированную процентную ставку

Федеральные правила не требуют от кредитора или поставщика услуг определять вашу способность погасить ипотечный кредит, прежде чем вы сможете принять его и изменить условия.В результате модификация кредита может быть легче претендовать на то, чтобы претендовать на рефинансирование ипотечного кредита.

4. Используйте кредитную линию под залог собственного капитала (HELOC)

Если остаток ипотечного кредита на унаследованное имущество невелик — и при условии, что вы владеете домом с долевым участием — вы можете использовать кредитную линию собственного капитала для выплаты ипотеки и других наследников.

HELOC обычно имеет более низкие затраты на закрытие, чем рефинансирование наличными (и некоторые кредиторы могут даже отказаться от этих затрат), что делает его хорошим выбором, если вы ограничены в наличных деньгах.HELOC также более гибкие, чем рефинансирование с обналичиванием, поскольку вы можете занять любую сумму (до вашего лимита) в любое время — и с вас не взимаются проценты за неиспользованные средства.

Недостатки HELOC, которые следует учитывать: Некоторые недостатки этого варианта заключаются в том, что HELOC, как правило, имеют регулируемую процентную ставку и более короткий период погашения. Вы также будете нести ответственность за два кредита вместо одного.

5. Получите в наследство дом бесплатно и чисто

В зависимости от инструкций плана наследования вы можете унаследовать собственность бесплатно и чисто, то есть без каких-либо долгов или залогов, связанных с домом.В этой ситуации недвижимость использует ликвидные активы, такие как инвестиции или наличные деньги, для погашения ипотеки.

Если какой-либо остаток остается, у вас есть возможность получить рефинансирование или произвести единовременную выплату из ваших сбережений.

6. Рассмотрите кредиты на твердые деньги

На твердые денежные ссуды от частных кредиторов может быть легче претендовать, чем на традиционное рефинансирование ипотечных кредитов, и часто процесс закрытия происходит быстрее. Но, к сожалению, эти кредиты обычно имеют короткие сроки погашения и гораздо более высокие процентные ставки.

Если вам нужно быстро заплатить наследникам и вы не можете претендовать на получение кредита под залог дома или рефинансирования наличными, вы можете рассмотреть этот кредит. Многие кредиты на твердые деньги могут быть закрыты всего за несколько рабочих дней.

Многие кредиты на твердые деньги могут быть закрыты всего за несколько рабочих дней.

Важно: Процентная ставка по кредиту твердыми деньгами может варьироваться от 7% до 15%, а может быть и выше, в зависимости от кредитора. Хотя они являются жизнеспособным вариантом, если вы находитесь в крайнем случае, обязательно сначала рассмотрите другие, менее рискованные варианты.

7. Преследовать взыскание

Выкупа может быть наименее желательным вариантом.С потерей права выкупа вы потеряете право собственности на дом и не сможете использовать домашний капитал.

Действующие законы не требуют, чтобы оставшиеся в живых лица продолжали выплачивать ипотечные платежи, если только они не являются созаемщиками или поручителями по ипотеке.

Если ни вы, ни другой наследник не желаете брать на себя платежи по ипотеке, ипотечная служба может добиться обращения взыскания, не нанося ущерба вашим финансам.

Полезно знать: Суд также может вынести решение о лишении права выкупа, если в плане наследования не указано, как передать имущество, или если наследники не могут прийти к соглашению о распределении.

Советы по рефинансированию наследственного имущества

Эти предложения помогут облегчить процесс урегулирования и рефинансирования имущества:

- Определите созаемщиков и поручителей: Созаемщики и поручители автоматически несут ответственность за осуществление платежей. Наследовать имущество может быть проще, если у вас уже есть одно из этих назначений, когда в инструкциях плана наследования неясно, как ликвидировать имущество.

- Определить, кто оплачивает затраты на рефинансирование: К сожалению, затраты на закрытие могут уменьшить доступный капитал или потребовать оплаты из собственного кармана.Вы должны решить, оплатите ли вы все расходы или разделите их между другими наследниками.

- Попробуйте уменьшить остаток по ипотеке: Ищите способы уменьшить основную сумму по ипотеке, чтобы вам не пришлось столько рефинансировать. Один из вариантов — продать ликвидные активы поместья.

- Сравните кредиторов: Получение котировок от нескольких ипотечных кредиторов рефинансирования может помочь вам найти выгодные условия кредита, а также минимизировать ваши расходы закрытия.

- Определите, как использовать собственный капитал: Рассчитайте процент, который каждый наследник получит от выплаты рефинансирования наличными заранее.

- Расчетный налог на наследство: Федеральные налоги и налоги на наследство штата могут взиматься с любого получаемого вами наследства. Могут быть исключения для оставшихся в живых супругов и детей. Специалист по налогам может предоставить дополнительные рекомендации.

- Наймите юриста по недвижимости: Завещать недвижимость с непогашенным долгом может быть сложно. Юрист по недвижимости может помочь вам урегулировать споры между наследниками, проконсультировать вас по налогам и провести вас через процесс рефинансирования.

Об авторе

Джош Патока

Джош Патока — специалист по личным финансам и сотрудник Credible.Его работы были опубликованы на Fox Business и в нескольких отмеченных наградами блогах о личных финансах, включая Well Kept Wallet, Wallet Hacks и Frugal Rules.

Главная » Все » Ипотека » Как рефинансировать наследственное имущество, чтобы выкупить наследников

Унаследовал автомобиль с кредитом

Долг не исчезает после того, как кто-то уходит. Если вы или кто-то из ваших знакомых потерял любимого человека, вы можете оказаться в ситуации, когда вы унаследовали автомобиль, на который все еще распространяется кредит.Вот что вам нужно знать, если вы унаследовали автомобиль.

Получение унаследованного автокредита

Со смертью нелегко справиться, и часто после того, как кто-то ушел, могут возникнуть неожиданные вопросы и финансовые ситуации. Это особенно верно, когда кто-то неожиданно уходит из жизни — с чем многие люди недавно столкнулись после подъема COVID19. Когда кто-то умирает, все активы, которые у него были, включая дом, землю или любые транспортные средства, складываются в общую сумму, называемую имуществом.Если в поместье достаточно денег, их можно использовать для погашения оставшихся долгов умершего, но долги не прощаются автоматически и не стираются после того, как кто-то умирает.

Также возможно, что долги человека, такие как автокредиты, могут быть переданы кому-то другому. Если вы унаследовали автомобиль, на который все еще распространяется кредит, у вас обычно есть два варианта дальнейших действий:

- Принять долг и продолжить выплаты по кредиту.

- Не принимайте кредит на покупку автомобиля и позвольте кредитору изъять автомобиль.

Если у умершего есть завещание, в котором говорится, что вы должны принять транспортное средство и право собственности, то, как правило, суд автоматически передает вам право собственности. Если у них не было завещания, имущество обычно переходит к наследству, и вам необходимо связаться с судом по наследственным делам, чтобы узнать, разрешено ли вам зарегистрировать транспортное средство на свое имя и взять кредит.

Совет ACE: Имейте в виду, что любое финансируемое транспортное средство должно иметь полное автострахование, поэтому, прежде чем брать унаследованный автокредит, убедитесь, что вы можете позволить себе платежи и стоимость автострахования.

Должен ли я погашать автокредит?

Если вы не являетесь супругом умершего, поручителем или созаемщиком по кредиту, вы, скорее всего, не несете ответственности за выплату автокредита, если только вы не унаследовали его и не взяли на себя ответственность за погашение кредита.

Ситуация меняется, если вы были созаемщиком или поручителем по кредиту.

Созаемщик или созаемщик по автокредиту перешедшего лица

Если вы и умерший человек были созаемщиками по кредиту, то вы несете ответственность за остаток и по-прежнему являетесь владельцем автомобиля, если только он не передан кому-либо по завещанию .Если вы не можете себе это позволить, возможно, стоит подумать о рефинансировании, чтобы сделать платежи более управляемыми.

Если рефинансирование невозможно, то можно рассмотреть вопрос о добровольной сдаче автомобиля. Ваш кредитный рейтинг сильно пострадает после изъятия — добровольного или нет. Однако, если вы решите сдать автомобиль, вы несете ответственность только за недостающий баланс, если он продан на аукционе, а не за все связанные с этим расходы по возвращению во владение.

Как поручитель по кредиту, вы обязаны его погасить.Поручитель по контракту обязан погасить остаток автокредита, если основной заемщик не в состоянии это сделать. Однако, в зависимости от штата, в котором вы живете, от кредитора может потребоваться сначала получить платеж через имущество. В лучшем случае: вы больше не несете ответственности за кредит. Наихудший сценарий в качестве поручителя заключается в том, что вы в конечном итоге несете ответственность за кредит, даже если кто-то другой унаследует автомобиль.

Совместная собственность и автокредиты после смерти

В девяти штатах, называемых штатами общинной собственности, автокредиты вместе с любыми другими крупными покупками, сделанными в браке, считаются общей собственностью.Этими девятью штатами общественной собственности являются Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон и Висконсин.

В этих штатах супруг(а) несет ответственность за половину оставшегося долга умершего, даже если они никогда не были собственниками этого имущества.

Это означает, что если ваш супруг умер, а вы живете в штате, находящемся в совместном владении, вы обязаны выплатить половину оставшейся суммы автокредита независимо от того, являетесь ли вы собственником жилья или нет.

Что я могу сделать с унаследованным автомобилем?

Если вы решите взять автокредит, вам не обязательно оставлять автомобиль себе.После того, как он зарегистрирован на ваше имя, он становится вашим активом, и вы можете продолжать платить по кредиту и оставить себе автомобиль или использовать его в качестве предмета обмена на что-то другое.

Вы также можете посмотреть стоимость автомобиля и сравнить ее с остатком кредита, чтобы определить его позицию в капитале. Если автомобиль стоит больше, чем остаток по кредиту, эта разница представляет собой капитал, который может быть полезен, когда вы его продаете. Собственный капитал можно использовать для снижения продажной цены вашего следующего автомобиля.

Нужны дилерские связи?

Если вы унаследовали автомобиль, взяв кредит, и не хотите оставлять его себе, вы можете обменять его на другой и использовать его капитал, чтобы вложить деньги при следующей покупке. Если ваш кредитный рейтинг невелик, вам может понадобиться помощь автокредитора с плохой кредитной историей, чтобы получить одобрение автокредита, и эти ресурсы могут быть труднодоступными. Мы хотим немного облегчить поиск плохих кредитных связей здесь, по адресу Auto Credit Express .

Если ваш кредитный рейтинг невелик, вам может понадобиться помощь автокредитора с плохой кредитной историей, чтобы получить одобрение автокредита, и эти ресурсы могут быть труднодоступными. Мы хотим немного облегчить поиск плохих кредитных связей здесь, по адресу Auto Credit Express .

Мы создали сеть специальных финансовых представительств, которые готовы помочь заемщикам в различных и уникальных кредитных ситуациях. Чтобы найти дилера в вашем регионе, заполните нашу бесплатную форму запроса автокредита, и мы приступим к работе.

Что происходит с долгами, когда ты умираешь?

Когда дело доходит до управления капиталом, может не быть Тема более эмоциональная, чем наследование.

Это верно независимо от того, планируете ли вы свое имущество (выясняете, что произойдет с вашими деньгами и имуществом после вашей смерти) или если вы можете унаследовать что-то от любимого человека. Если вы планируете свое имущество, вы можете беспокоиться о том, что произойдет с вашими непогашенными долгами или, что еще хуже, могут ли они повлиять на ваших близких после вашей смерти.И когда вы имеете дело с потерей кого-то особенного, размышления о том, как его финансовое прошлое может повлиять на ваше будущее, могут заставить вас чувствовать себя еще более подавленным.

Если вы планируете свое имущество, вы можете беспокоиться о том, что произойдет с вашими непогашенными долгами или, что еще хуже, могут ли они повлиять на ваших близких после вашей смерти.И когда вы имеете дело с потерей кого-то особенного, размышления о том, как его финансовое прошлое может повлиять на ваше будущее, могут заставить вас чувствовать себя еще более подавленным.

Знание того, что происходит с долгами после смерти, может помочь вам чувствовать себя более подготовленным и даже облегчить некоторые ваши проблемы. Направить свой ум на легко, у нас есть ответы на некоторые из наиболее распространенных вопросов о наследственных долг.

Что произойдет, если ссудополучатель умрет?

Хотя некоторые долги, такие как федеральные студенческие ссуды, исчезают после вашей смерти, не все виды долгов обрабатываются таким образом.Это не означает, что вашим близким придется копаться в своих личных финансах, чтобы покрыть ваши долги. Вместо этого распорядитель наследства позаботится о любых непогашенных долгах, используя деньги и имущество, которое вы оставили.

После вашей смерти ваши кредиторы имеют право подать иск против вашего имущества на деньги, которые вы должны. Эти деньги будут выплачены из вашего имущества вместе с любыми другими расходами, такими как расходы на похороны или погребение, если вы оставите достаточно денег или имущества, чтобы покрыть их. Затем оставшиеся средства передаются вашим наследникам в соответствии с инструкциями в вашем завещании.

Что произойдет, если вы умрете, имея больше долгов, чем активов?

Если вы не оставили после себя никаких денег или имущества или ваши долги стоят больше, чем ваши активы, любой остаток по вашим долгам объявляется дефолтом. Но пока вы были единственным именем в учетной записи и у вас не было поручителя, вашим близким не придется платить за ваши непогашенные долги.

Однако, если два или более человека владели счетом, ваш поручитель или совместный заемщик теперь должен получить остаток.Например, если вы поделились кредитной картой со своим партнером, ответственность за нее переходит после вашей смерти.

Не волнуйтесь, ваших близких нельзя заставить взять на себя ответственность за оставшуюся часть ипотечного кредита, если он оформлен на ваше имя. Но если они хотят сохранить (или продать) дом, им нужно будет поговорить с ипотечной компанией о получении кредита и избежании потери права выкупа.

Если ваше имущество не может покрыть ваш долг по автокредиту, ваши близкие могут позволить вашему кредитору забрать автомобиль.Если они хотят сохранить машину, им нужно поговорить с кредитором о принятии долга. Они также могут продать его, чтобы погасить кредит.

Долги по личным кредитам не будут обременять ваших близких, пока вы являетесь единственным владельцем счета, но они будут выплачены из вашего имущества. Однако, если в кредите есть живой поручитель или совместный заемщик, они все равно будут нести ответственность за выплату полного остатка.

Если вы обнаружите, что несете единоличную ответственность за долг, который вы подписали или взяли совместно с умершим человеком, вы можете чувствовать себя подавленным.Сделайте глубокий вдох. Если вы станете нести единоличную ответственность за долги, это не повлияет на всю вашу оставшуюся жизнь, и у вас есть несколько вариантов решения этой проблемы:

- Продажа активов и получение страховки жизни или пенсионных пособий : Если вы унаследовали активы, отличные от наличных денег, их продажа может быть самым простым способом погасить непредвиденные долги, особенно если вы унаследовали автомобиль или дом. Если у вашего близкого человека был полис страхования жизни или пенсионный план, проверьте, имеете ли вы право на получение пособий по страхованию жизни или пенсионных пособий.Хотя кредиторы могут подать иск против имущества вашего близкого человека, в некоторых штатах эти активы могут быть освобождены от налога.

Убедитесь, что вы получаете то, на что имеете право, чтобы вы могли использовать эти средства для погашения своего долга. Проконсультируйтесь с юристом или финансовым консультантом для ваших конкретных обстоятельств.

Убедитесь, что вы получаете то, на что имеете право, чтобы вы могли использовать эти средства для погашения своего долга. Проконсультируйтесь с юристом или финансовым консультантом для ваших конкретных обстоятельств. - Свяжитесь со своими кредиторами, если вам нужна помощь : Хотя может возникнуть соблазн игнорировать неожиданные счета, обратитесь за помощью к своим кредиторам. Большинство кредиторов будут работать с вами, чтобы найти план погашения долга, с которым вы сможете жить.И некоторые могут либо согласиться на меньший, чем их первоначальный баланс, или скорректировать ваши процентные ставки, чтобы сделать их более доступными.

- Рассмотрите возможность рефинансирования или консолидации долгов : Работа с несколькими долгами может быть стрессовой, не говоря уже о том, что это дорого, если вы остаетесь единственным должником по долгам с высокими процентами.

Может помочь консолидация вашего долга путем получения личного кредита для покрытия остатка. Это упрощает погашение долга, поскольку вы делаете единый ежемесячный платеж вместо того, чтобы платить каждому кредитору отдельно.

Это упрощает погашение долга, поскольку вы делаете единый ежемесячный платеж вместо того, чтобы платить каждому кредитору отдельно.

Получение личного кредита также может помочь вам сэкономить деньги. Например, если вы теперь единственный заемщик по кредитной карте с более высокими процентами, вы можете заплатить тысячи долларов в виде процентов к тому времени, когда вы его погасите. Личный кредит с более низкой процентной ставкой, чем ваша кредитная карта, означает, что вы будете платить меньше процентов, поэтому вы можете погасить долг быстрее.

Стать единственным заемщиком в долг, которого вы не ожидали, никогда не бывает легко, но с этим можно справиться. Наш калькулятор консолидации долга может помочь вам оценить, сколько вы можете сэкономить, если объедините эти несколько долгов в один.Калькулятор консолидации долга

Решения по кредитованию завещателей для трастов и поместий Калифорния

Управление завещаниями может быть проблематичным по нескольким причинам, многие из которых вызваны отсутствием ликвидности в имуществе. Наши частные кредиты помогают решить множество вопросов, связанных с имуществом, и обеспечивают гибкость администратора для выполнения желаний умершего человека, помогают каждому бенефициару получить свою долю наследства без необходимости расставаться с ценным семейным имуществом, а также позволяют наследникам максимизировать стоимость их наследства.

Наши частные кредиты помогают решить множество вопросов, связанных с имуществом, и обеспечивают гибкость администратора для выполнения желаний умершего человека, помогают каждому бенефициару получить свою долю наследства без необходимости расставаться с ценным семейным имуществом, а также позволяют наследникам максимизировать стоимость их наследства.

- Многие завещательные фонды имеют ограниченную ликвидность, а это означает, что все или большая часть завещательного имущества состоит из неденежных активов. Без достаточной ликвидности для завещания имущества ценные активы недвижимости, возможно, придется продать просто для того, чтобы гарантировать, что процесс завещания осуществляется должным образом и справедливо. Продажа недвижимого имущества означает, что наследники не смогут унаследовать имущество, которое может иметь значительную денежную и сентиментальную ценность. Кроме того, продажа актива вместо того, чтобы позволить наследникам унаследовать актив, может привести к тому, что ценные льготы по подоходному налогу и налогу на имущество будут потрачены впустую.

- Имущество также нуждается в достаточной ликвидности, чтобы гарантировать, что завещательное имущество пройдет через судебную систему. Поскольку ни одна выплата средств или активов не может быть произведена без постановления суда, администратору необходим доступ к средствам для оплаты ежемесячных счетов, оплаты похорон и медицинских расходов умершего, а также оплаты сборов, связанных с судебным разбирательством по завещанию, таких как сборы за регистрацию, сборы за публикацию и сборы рефери завещания, и это лишь некоторые из них.

- Мы помогаем администраторам, адвокатам, доверенным лицам и доверенным лицам, назначенным судом, с капитальными потребностями, такими как содержание имущества, выселение арендаторов, обслуживание долга, медицинские расходы, административные расходы, гонорары адвокатов, налоги, судебные решения, а также покрытие текущих текущих расходов.

Дополнительные преимущества:

- Конкурентоспособные ставки и условия

- Личная гарантия не требуется

- Выплаты только процентов

- Отсутствие штрафов за досрочное погашение

- Нет минимальных месяцев выплаты процентов

- Средства обычно доступны в течение 7-10 рабочих дней

Ссуды на выкуп для братьев и сестер и ссуды на обналичивание в США

Зачем рефинансировать ипотеку?

Рефинансирование вашей собственности может потребовать больших расходов. Во-первых, вы должны изучить правила, которым необходимо следовать, чтобы не совершить дорогостоящую ошибку при рефинансировании вашей сельскохозяйственной собственности или вашего поместья. Рефинансирование похоже на повторную покупку вашей недвижимости. Вы получаете новую ипотеку, чтобы заменить ваш текущий кредит.

Во-первых, вы должны изучить правила, которым необходимо следовать, чтобы не совершить дорогостоящую ошибку при рефинансировании вашей сельскохозяйственной собственности или вашего поместья. Рефинансирование похоже на повторную покупку вашей недвижимости. Вы получаете новую ипотеку, чтобы заменить ваш текущий кредит.

Есть люди, которые рефинансируют, чтобы «взять деньги» из своей собственности, то есть получить кредит на прибавочную стоимость своей собственности. Другие люди решают продлить срок своей ипотеки, чтобы их ежемесячные платежи «уменьшились».

Рефинансирование для получения более выгодной процентной ставки

Существует множество причин для рефинансирования вашей собственности.Например, вы можете сделать это, чтобы получить лучшую процентную ставку, сократить срок кредита или в случае развода; снять бывшего партнера с ответственности по ипотеке.

Если целью рефинансирования является получение денег из ипотеки или продление срока, то мы не рекомендуем вам этого делать. Короче говоря, рефинансирование вашей собственности похоже на ее повторную покупку, но с другим кредитом.

Короче говоря, рефинансирование вашей собственности похоже на ее повторную покупку, но с другим кредитом.

Рефинансирование – очень хороший вариант, если вы хотите сэкономить на ипотечном кредите.В ваших интересах рефинансировать вашу собственность, чтобы сэкономить деньги на процентах. Но вы никогда не должны рефинансировать, чтобы продлить срок кредита. Продлевая кредит, вы также увеличиваете сумму, подлежащую выплате в виде процентов.

Двумя основными факторами, которые позволят вам сэкономить деньги, являются получение кредита с помощью:

- • более низкая процентная ставка

- • более короткий срок

Например, если ваша текущая ипотека имеет процентную ставку 8 % и сроком на 30 лет, вы могли бы сэкономить много денег на процентах путем рефинансирования с процентной ставкой 6% и сроком на 15 лет.

Рефинансирование для замены ипотеки с переменной процентной ставкой на ипотеку с фиксированной процентной ставкой

Кроме того, вы можете рефинансировать ипотеку с переменной процентной ставкой на ипотеку с фиксированной процентной ставкой. Как следует из названия, переменная процентная ставка меняется со временем. В конечном итоге вы можете получить гораздо более высокую процентную ставку, чем вы начали.

Как следует из названия, переменная процентная ставка меняется со временем. В конечном итоге вы можете получить гораздо более высокую процентную ставку, чем вы начали.

Если у вас плавающая процентная ставка, ваши ежемесячные платежи постоянно меняются. С фиксированной процентной ставкой ваш платеж всегда будет одинаковым на протяжении всего срока кредита.

Как происходит наследование дома по ипотеке?

Наследование дома может сопровождаться значительной юридической и финансовой ответственностью. Это также может быть эмоциональный процесс, который включает в себя переговоры с братьями и сестрами или другими наследниками. Примечательно, что во многих случаях бенефициар не получает дом бесплатно — его наследство может быть заложено в ипотеку. Унаследовав дом с ипотекой, вы можете задаться вопросом, какие у вас есть варианты и как лучше всего действовать в вашей ситуации.

Что произойдет, если вы унаследуете дом по ипотеке? Люди обычно ожидают, что их ипотечные кредиты будут полностью выплачены в течение их жизни. Однако это происходит не всегда. Если залогодатель умирает до погашения долга, ипотека остается в силе и может стать ответственностью наследника имущества.

Однако это происходит не всегда. Если залогодатель умирает до погашения долга, ипотека остается в силе и может стать ответственностью наследника имущества.

Если вы унаследовали дом по ипотеке, важно помнить, что кредитор должен учитываться при передаче.В то время как большая часть долга выплачивается душеприказчиком из активов в недвижимости, ипотечные кредиты рассматриваются по-разному. Важно отметить, что первоначальный контракт может контролировать то, что произойдет дальше. Хотя никто не обязан брать ипотеку — если только не было поручителя или созаемщика — ипотечная служба может обратить взыскание на дом, если платежи не будут произведены.

Какие у вас есть варианты при наследовании дома по ипотеке? Хотя наследование дома может улучшить ваше финансовое положение, иногда это может вызвать стресс, если речь идет об ипотеке.Если ваш любимый человек скончался до того, как долг был выплачен, очень важно рассмотреть ваши варианты. В завещании наследодателя может быть указано, как следует обращаться с ипотекой. В противном случае у вас есть несколько доступных альтернатив, если вы наследуете дом с ипотекой, в том числе следующие:

В противном случае у вас есть несколько доступных альтернатив, если вы наследуете дом с ипотекой, в том числе следующие:

В случае, если вы хотите сохранить имущество, являющееся предметом ипотеки, Вам необходимо обратиться в кредитную службу. Обслуживающий персонал сообщит, какие документы им нужны от вас, чтобы показать, что вы унаследовали дом, и предоставит вам информацию о ваших вариантах осуществления платежей.

2. Погашение кредита Если у вас есть средства для этого, вы можете рассмотреть возможность полного погашения ипотеки. В качестве альтернативы вы можете рассмотреть возможность использования доходов от продажи других активов в недвижимости для погашения кредита, даже если это не требуется. Погасив кредит, вы можете стать владельцем дома. Крайне важно, если есть обратная ипотека, вам нужно будет выплатить полную сумму или 95% от оценочной стоимости дома (в зависимости от того, что меньше), чтобы сохранить дом.

Другой вариант, который вы можете рассмотреть, это попросить кредитора на модификацию кредита. Если вы хотите сохранить дом, но не можете вносить ежемесячные платежи по ипотеке, модификация может помочь вам остаться в доме и избежать потери права выкупа. Вы также можете обратиться в банк для рефинансирования существующей ипотеки.

4. Продажа дома Несмотря на то, что процесс продажи дома, который когда-то принадлежал члену семьи, может вызвать много эмоций, обычно это хороший вариант, особенно если наследников несколько.Наследование дома с вашими братьями, сестрами или другими членами семьи может быть сложным, и у каждой стороны могут быть разные представления о том, что делать с собственностью. В этих случаях может быть лучше продать дом, чтобы погасить ипотеку и поровну разделить выручку.

Когда вы наследуете дом по ипотеке, иногда полезно мыслить нестандартно. Вместо того, чтобы продавать его, вы можете подумать о сдаче его в аренду.Превращение унаследованного дома в сдаваемое в аренду имущество может принести значительную финансовую выгоду. Кроме того, доход от аренды также может быть использован для погашения оставшейся части ипотечного кредита.

Крайне важно знать, что федеральный закон обеспечивает защиту от положений о сроках продажи, когда речь идет об ипотечных кредитах, взятых на себя членами семьи умершего. Под Гарн-Ст. В соответствии с Законом о депозитарных учреждениях Германии ипотечные кредиторы должны разрешать наследнику брать ипотеку в определенных случаях. Кроме того, в соответствии с правилом, установленным Бюро финансовой защиты потребителей, ипотечные кредиторы также обязаны предлагать наследникам возможность подать заявку на модификацию кредита.

Крайне важно знать, что федеральный закон обеспечивает защиту от положений о сроках продажи, когда речь идет об ипотечных кредитах, взятых на себя членами семьи умершего. Под Гарн-Ст. В соответствии с Законом о депозитарных учреждениях Германии ипотечные кредиторы должны разрешать наследнику брать ипотеку в определенных случаях. Кроме того, в соответствии с правилом, установленным Бюро финансовой защиты потребителей, ипотечные кредиторы также обязаны предлагать наследникам возможность подать заявку на модификацию кредита.

Обратитесь к опытному юристу по планированию недвижимости в Северной Каролине Вопросы завещания могут быть сложными. Независимо от того, планируете ли вы свое имущество или являетесь бенефициаром по завещанию близкого человека, важно иметь на своей стороне знающего траста и адвоката по недвижимости, который может провести вас через юридический процесс. Юридическая фирма Twiford предлагает квалифицированных консультантов по вопросам завещания и комплексные юридические услуги по наследственному планированию.

Если долги касаются коммунальных платежей, наследник обращается в обслуживающие компании и обязуется погасить перешедшую к нему задолженность.

Если долги касаются коммунальных платежей, наследник обращается в обслуживающие компании и обязуется погасить перешедшую к нему задолженность.

Убедитесь, что вы получаете то, на что имеете право, чтобы вы могли использовать эти средства для погашения своего долга. Проконсультируйтесь с юристом или финансовым консультантом для ваших конкретных обстоятельств.

Убедитесь, что вы получаете то, на что имеете право, чтобы вы могли использовать эти средства для погашения своего долга. Проконсультируйтесь с юристом или финансовым консультантом для ваших конкретных обстоятельств.

Поиск по сайту

Поиск по сайту