Гарантированная ставка в Почта-Банке: условия, калькулятор

Что такое услуга «Гарантированная ставка», которую сегодня предлагают при оформлении потребительского кредита в Почта-Банке. Условия и принцип ее действия.

Услуга «Гарантированная ставка», которую можно подключить при получении потребительского кредита в Почта-Банке, позволяет сэкономить на процентах.

В этом обзоре мы рассмотрим:

1. Что такое «Гарантированная ставка»;

2. Как она позволяет сэкономить;

3. При каких условиях можно ей воспользоваться;

4. Можно ли вернуть деньги по «Ставке» при досрочном погашении кредита.

5. Когда выплачиваются деньги в рамках этой услуги.

Что такое услуга «Гарантированная ставка» в Почта-Банке

В Почта-банке сегодня есть несколько дополнительных услуг, которые могут сделать погашение кредита более удобным. Например, есть возможность изменить дату платежа или даже вообще пропустить один из них. «Гарантированная ставка» — одна из таких полезных для клиента услуг.

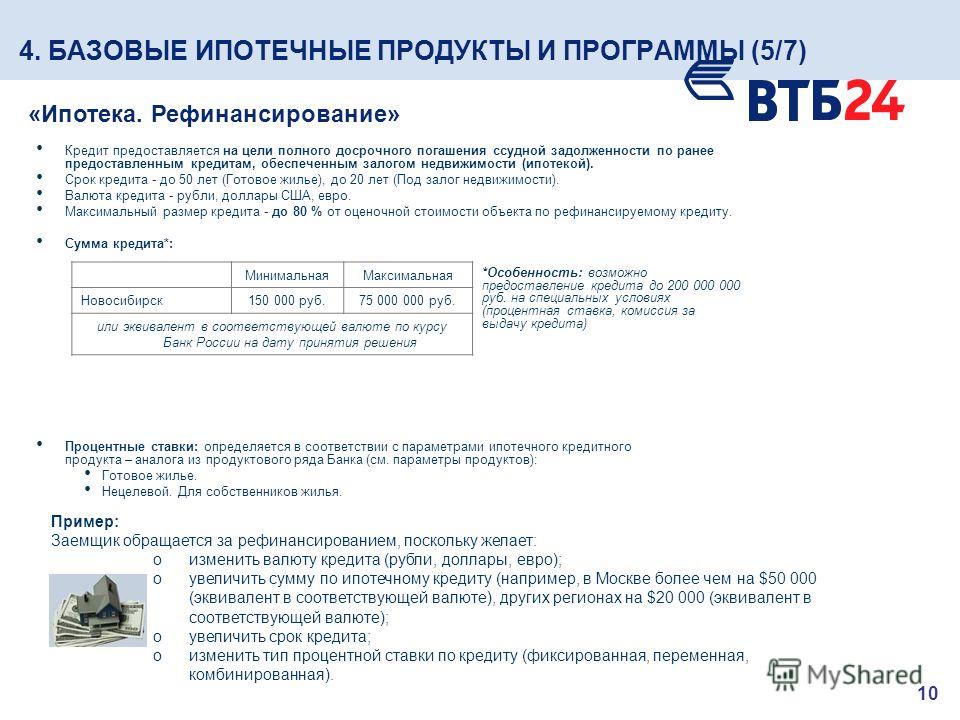

Ее можно использовать при погашении следующих займов:

✓ Наличными на любые цели;

✓ Для пенсионеров, в том числе неработающих;

✓ На рефинансирование.

Как она позволяет сэкономить

При помощи этой услуги можно снизить процентную ставку по кредиту.

Работает она следующим образом:

1 Клиент подключает услугу при оформлении займа;

2 Затем он погашает кредит по той процентной ставке, которая указана в Договоре;

3 После полного возврата денег, если условия услуги «Гарантированная ставка» не нарушены, банк делает перерасчет займа по сниженному проценту;

4 Получившаяся разница возвращается заемщику.

Процентные ставки кредита Почта-Банка с услугой «Гарантированная ставка»

5,9% годовых, если первоначальная ставка составляла 11,9%.

6,9% годовых, если первоначальная ставка составляла 12,9 — 19,9%.

Подводные камни

Услуга «Гарантированная ставка» может быть платной!

Стоимость подключения услуги — от 2,2% до 7,9% от суммы займа в зависимости от процентной ставки по кредиту.

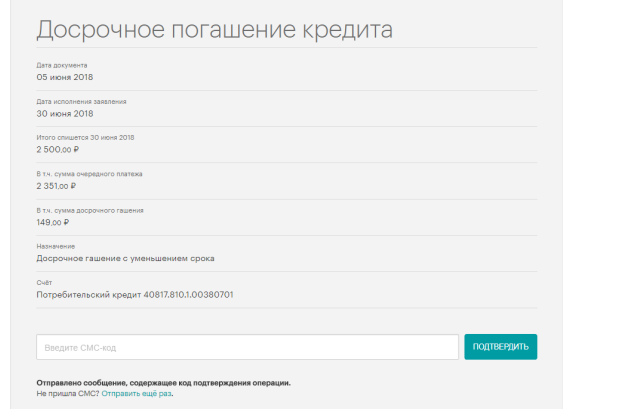

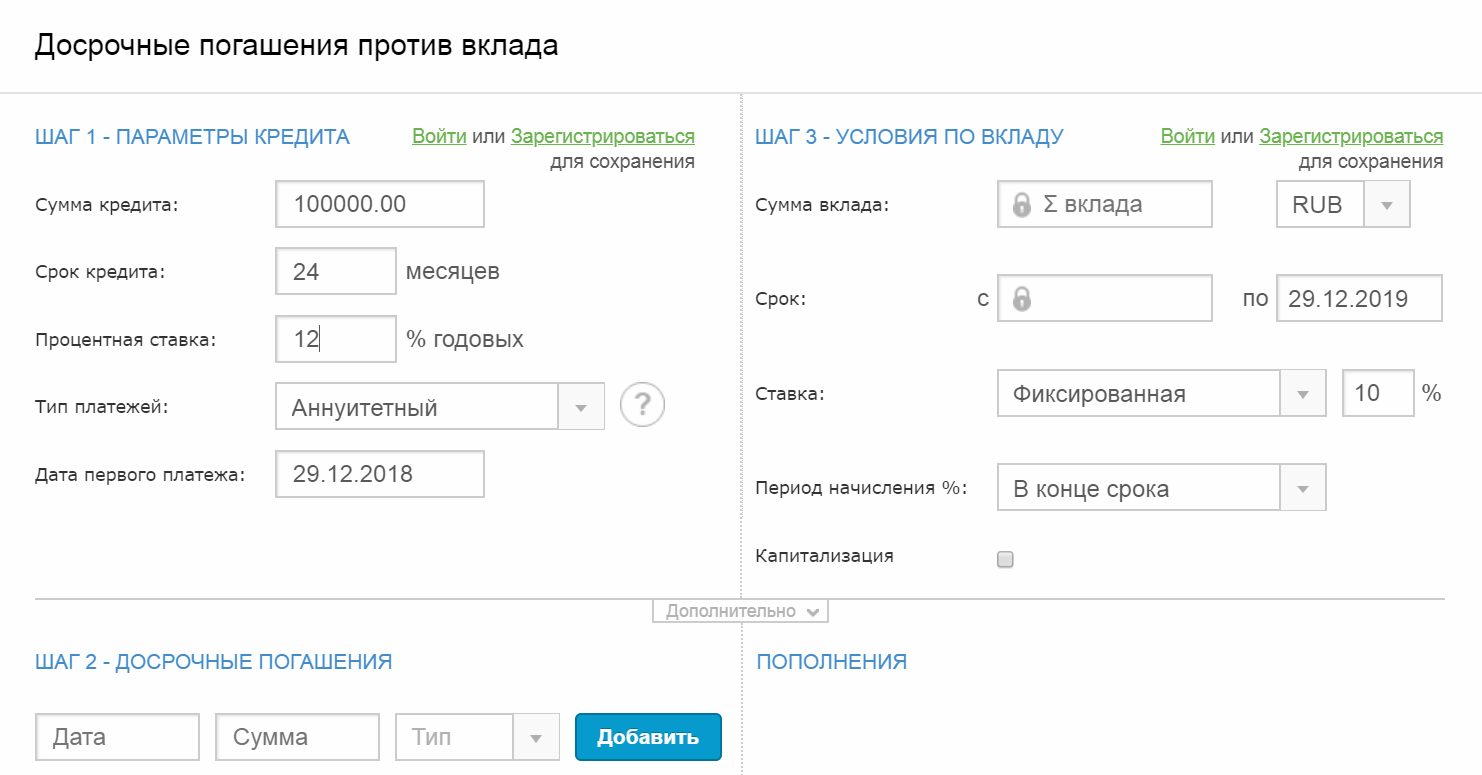

Калькулятор расчета

На этом онлайн-калькуляторе можно предварительно рассчитать сэкономленную сумму. Сначала рассчитайте кредит по обычной ставке, а потом по сниженной в рамках «Гарантированной ставки».

При каких условиях можно воспользоваться услугой

«Гарантированная ставка» сегодня подключается при получении кредита. Но только тем, кто вместе с займом оформил Полис страхования определенной фирмы. Их список вам любезно предоставят в Почта-Банке.

Но это еще не все.

Гарантированная ставка применяется при соблюдении следующих условий:

• Заемщик совершает платежи в соответствии с графиком без осуществления досрочного погашения;

• Клиент не допускает возникновения просроченной задолженности в течение всего срока.

• Полис страхования действует в течение всего срока кредитования.

?Можно ли вернуть деньги по «Гарантированной ставке» при досрочном погашении кредита

К сожалению, нет. Как уже говорилось выше, Ставка действует только в том случае, если заемщик погашает кредит баз просрочек и в строгом соответствии с графиком платежей.

?Когда выплачиваются деньги в рамках этой услуги

После того, как клиент полностью погасит займ, банк пересчитает ему проценты по сниженной «Гарантированной ставке».

Полученная разница перечисляется на счет клиента не позднее 3-х календарных дней с даты полного погашения задолженности по кредиту

Выводы: выгодна ли услуга «Гарантированная ставка» в Почта-Банке

Однозначный ответ на этот вопрос дать довольно сложно. Многое зависит от суммы и срока займа.

Следует рассчитать расходы на подключение услуги.

Поскольку условием предоставления услуги является покупка Полиса страхования, то надо учесть и эти расходы.

Не исключено, что в каком-то случае расходы на страховку и оплату самой услуги превысят сумму, сэкономленную при помощи «Гарантированной ставки». В этом случае она, конечно, потеряет свою привлекательность.

Лицензия ЦБ РФ на осуществление банковских операций № 650. Информация не является публичной офертой.

Досрочное погашение : Mercedes-Benz Влако-Сервис Тольятти

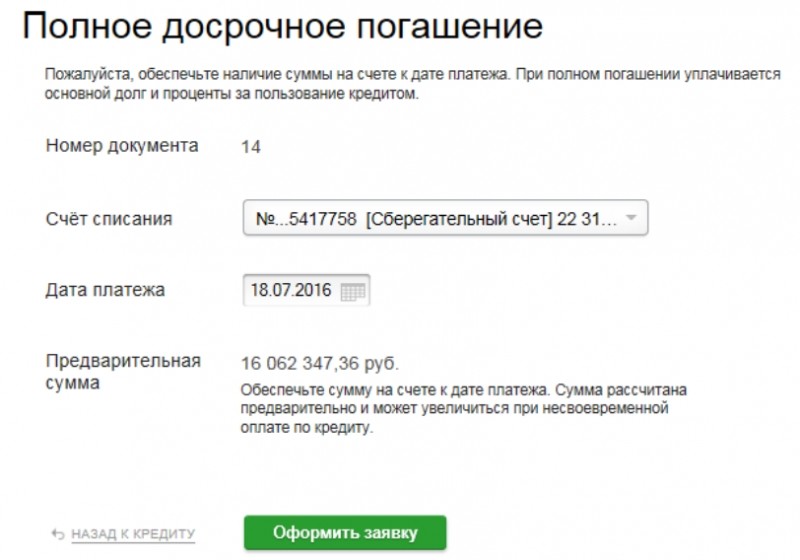

1. посредством Личного кабинета (в случае подключения и использования Вами данной услуги):

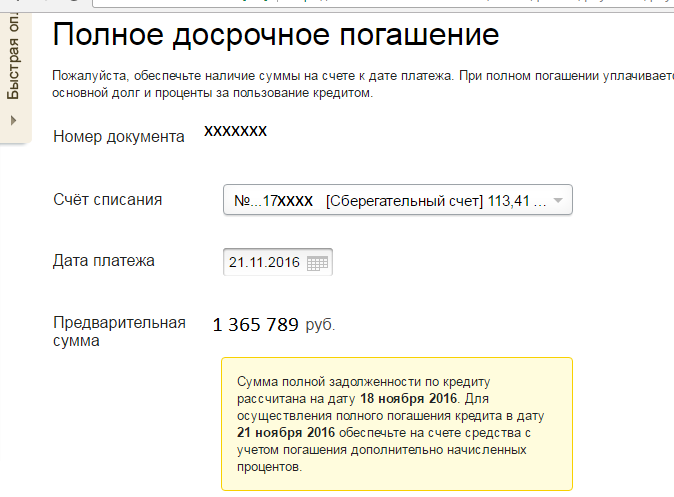

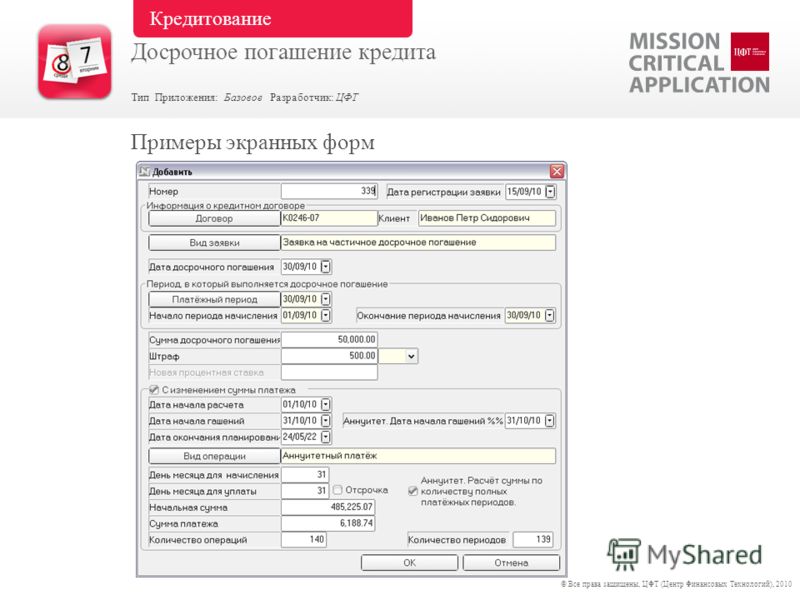

для частичного досрочного возврата (погашения), выбрав «Действия по договору», затем «Частичное досрочное погашение» и заполнив необходимую информацию.для полного досрочного возврата (погашения), выбрав «Действия по договору», затем «Полное досрочное погашение» и указав необходимую информацию.

2. в виде скан-копии на электронный адрес Банка [email protected] ВАЖНО: данный документ должен быть отправлен с Вашего адреса электронной почты, указанного в Анкете на получение кредита или любого другого адреса Вашей электронной почты, известного «Мерседес-Бенц Банк Рус» ООО.

3. в виде оригинала, переданного кредитному специалисту любого официального дилерского центра «Мерседес-Бенц».

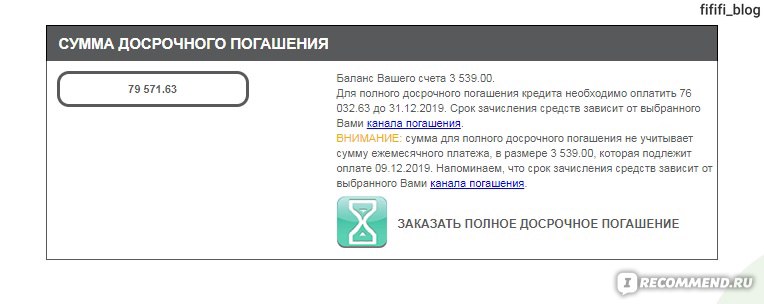

Сумму, необходимую для осуществления полного досрочного возврата (погашения) кредита, Вы можете узнать в Личном кабинете, выбрав «Действия по договору», либо связаться с Банком по телефонам +7(495) 797 9911, 8-800-200-08-48 или направить запрос на адрес электронной почты mbbr-operations@daimler. com.

com.

Денежные средства должны быть внесены на Ваш текущий счет в Банке-Партнере не позднее 12-00 по московскому времени даты платежа, указанной в Заявлении о досрочном возврате (погашении) кредита.

При частичном досрочном возврате (погашении) кредита Банк пересчитывает Ваш график платежей в соответствии с Вашим Заявлением, сокращая срок возврата кредита или уменьшая размер ежемесячного платежа, в зависимости от Вашего выбора. Обновленный график платежей Вы сможете увидеть в Личном кабинете в разделе «Платежи» на следующий день после осуществления частичного досрочного возврата (погашения) кредита. В случае отсутствия у Вас подключения к услуге «Личный кабинет», обновленный график платежей Банк направит Вам по электронной почте (по Вашей просьбе, указанной в Заявлении) в течение 5-ти рабочих дней после осуществления частичного досрочного погашения.

• в Личном кабинете в разделе «Обращение в Банк» выбрать тему «Заявление на выдачу ПТС»;

• или направить обращение в Банк по электронной почте на [email protected] с адреса электронной почты, указанного в Анкете на получение кредита или любого другого адреса Вашей электронной почты, известного «Мерседес-Бенц Банк Рус» ООО;

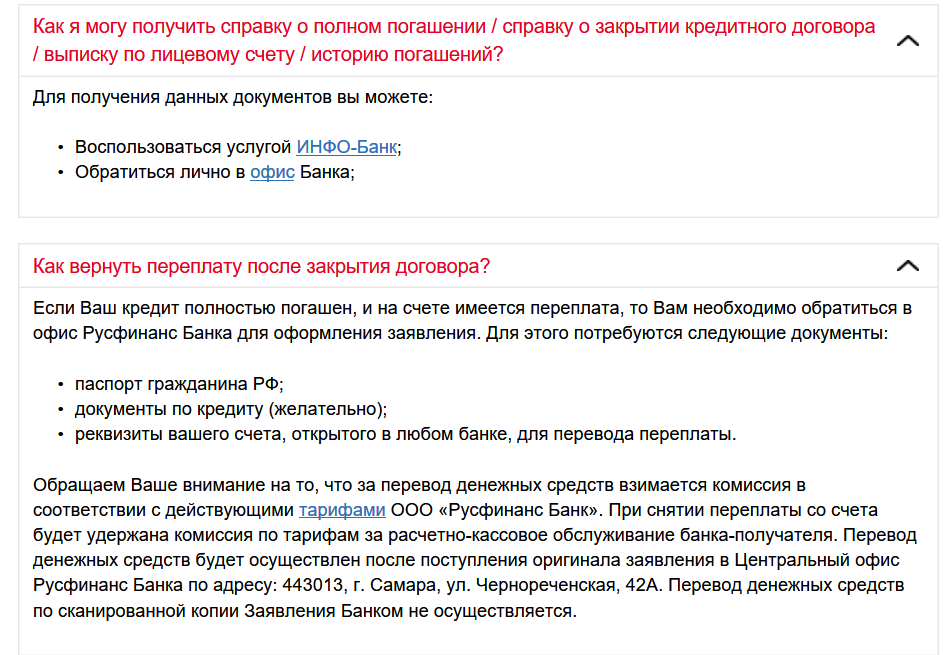

Для получения Справки о полном погашении задолженности по договору потребительского кредита необходимо направить в Банк запрос с указанием ФИО, номера кредитного договора и сути запроса. Справка будет предоставлена в виде электронной копии, подписанной факсимиле, по электронной почте. Срок обработки запроса 1-3 рабочих дня. Запрос можно подать в Банк:

• в Личном кабинете в разделе «Обращение в Банк» выбрать тему «Заявление на выдачу справки о закрытии кредитного договора»;

• направить обращение в Банк по электронной почте на [email protected] с адреса электронной почты, указанного в Анкете на получение кредита или любого другого адреса Вашей электронной почты, известного «Мерседес-Бенц Банк Рус» ООО;

• через кредитного специалиста дилерского центра.

Если Вам в обязательном порядке нужен оригинал справки на бумажном носителе, то в запросе необходимо указать это обстоятельство, а также почтовый адрес для отправки оригинала справки. Срок обработки запроса 5 рабочих дней + время на пересылку.

досрочное и чатсичное, условия, рассчитать

Кредитование – процесс многогранный и имеющий множество деталей, которые простым заемщикам могут быть неизвестны. Это и возможность уменьшения ежемесячных выплат, и возможность возврата страховки, и изменение процентной ставки.

И одной из таких мелочей, которая чаще всего неизвестна гражданам, является возможность частичного досрочного погашения. Это очень полезная процедура, которая позволяет уменьшить выплаты по долгу, быстрее погасить его и при этом прилично сэкономить. В этой статье мы расскажем вам о том, как проводится досрочное погашение займа в «Почта банке».

Что это за процедура

Для начала рассмотрим саму процедуру досрочного погашения займа. Её суть довольно проста – клиент, который желает провести досрочное погашение займа, обращается в банк и переводит деньги на кредитный счет. Эта процедура имеет массу положительных черт:

- Досрочное погашение займа позволяет постепенно снижать размер ежемесячных выплат по кредиту;

- Досрочное погашение займа положительно сказывается на общей кредитной истории;

- Досрочное погашение займа уменьшает сам долг и, как следствие, срок действия кредитного договора;

- Полное досрочное погашение займа позволяет прекратить действие кредитного договора, что, в свою очередь, позволяет снять с клиента банка и его имущества наложенные договором обременения;

- Полное досрочное погашение займа позволяет так же прекратить сторонние договора, срок действия которых зависит от договора кредитования.

Например, вместе с договором кредитования прекратят своей действие и страховки, за которые можно будет вернуть деньги.

Например, вместе с договором кредитования прекратят своей действие и страховки, за которые можно будет вернуть деньги.

Досрочное погашение кредита раньше было возможно только через 3 месяца после заключения договора кредитования, но позже законодательство было изменено и теперь расплатиться по кредиту полностью или частично можно в любой момент. То же самое касается и досрочного погашения займа в «Почта Банке» – вы можете внести средства на счет в любой момент. Но вот когда именно они будут зачислены в счет погашения займа – другой вопрос.

Виды досрочного погашения

Процедура досрочного погашения займа может быть трех разных видов. Какой именно вид будет использоваться зависит от самого типа кредитования и от суммы, которую вы хотите внести. Всего есть три вида:

- Погашение кредита с аннуитетными выплатами;

- Погашение кредита с дифференцированными платежами;

- Полное досрочное погашение кредита с прекращением действия договора кредитования.

Договор кредитования с аннуитетными платежами отличается тем, что выплаты в нем заранее зафиксированы на единой отметке и сами по себе не меняются. Но это не значит, что изменить их не получится, просто потребуется приложить немного усилий и правильно все оформить. Итак, при досрочном частичном погашении займа в «Почта Банке» вам потребуется сначала внести денежные средства одним из удобных для вас способов, а затем, получив квитанцию, обратиться в отделение «Почта Банка» и написать заявление о перерасчете. Только после этого по вашему договору пересмотрят процентную ставку и размер выплат, после чего составят с вами дополнительное соглашение.

С дифференцированными платежами все намного проще. Это те платежи которые постоянно изменяются и перерасчитываются после каждой выплаты. Если вы оформляете досрочное погашение займа в «Почта банке» по договору, предусматривающему дифференцированные платежи, то вам не потребуется оформлять никаких дополнительных бумаг и писать заявлений – уже в следующем месяце у вас будут уменьшены выплаты на основании уменьшения общей суммы долга.

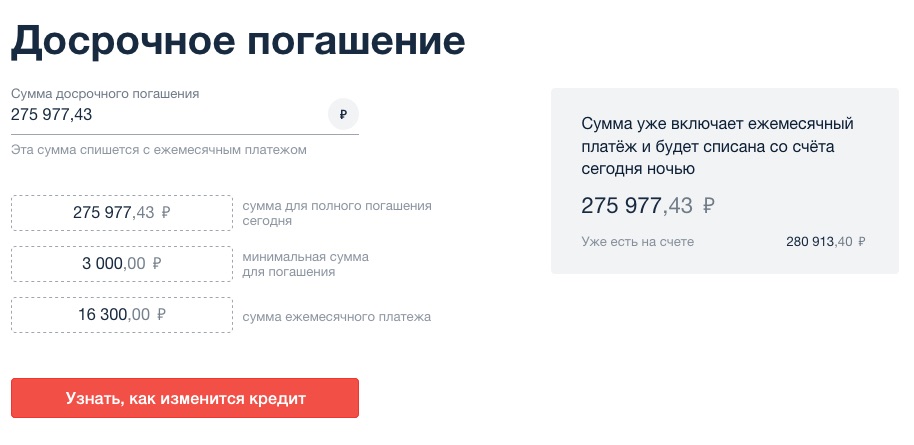

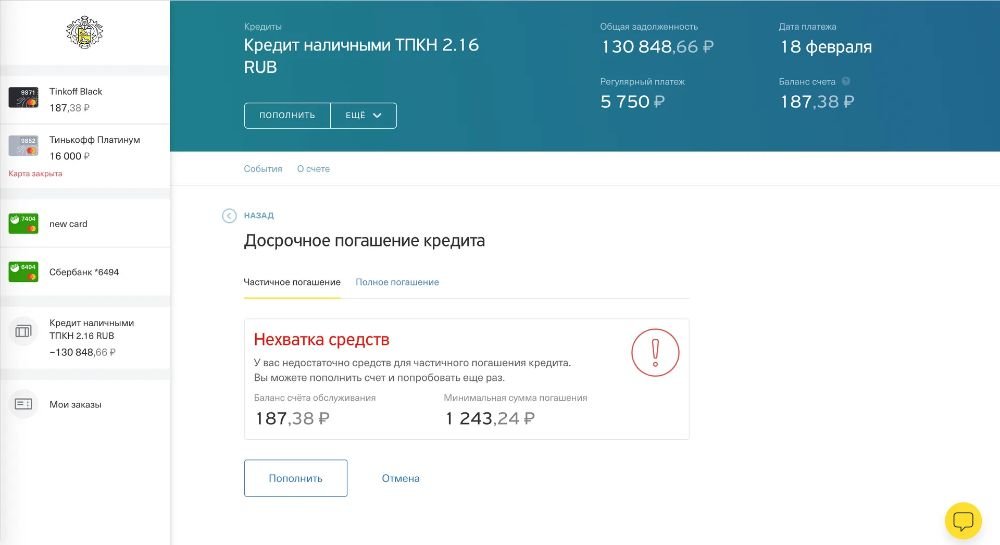

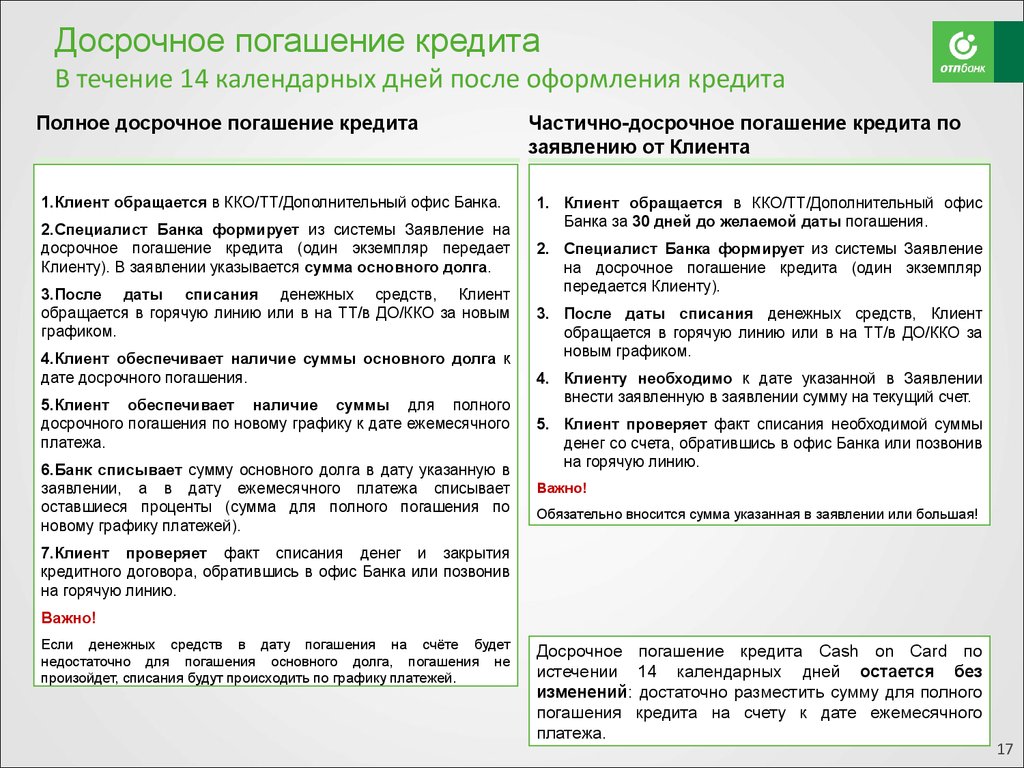

Полное досрочное погашение займа в «Почта Банке» проходит абсолютно точно так же, как и во всех других банках. Для того, чтобы полностью избавиться от кредита, вам нужно сделать следующие действия:

- Обратитесь к кредитному специалисту «Почта Банка» и запросите выписку, которая будет содержать полную сумму к оплате. Это очень важно, так как неуплата даже незначительной части не даст вам закрыть договор;

- Оплатите всю сумму, указанную в квитанции, любым удобным вам способом. Обязательно сохраните квитанцию об оплате, выписку или чек. Если использовался электронный вариант внесения средств, то сделайте распечатку;

- Обратитесь в «Почта Банк», предоставьте квитанцию о внесении средств и попросите выдать вам заявление о прекращении действия договора кредитования в связи с его досрочным погашением;

- Заполните заявление и тем самым прекратите действие договора кредитования.

Так вы освободите себя от лишних процентов, длительных выплат, условий договора кредитования и действующих обременений.

Условия погашения

В «Почта Банке», в отличие от большинства банков, нет каких – то особенно строгих условий досрочного погашения займа. Среди всех можно отметить только следующие:

- При досрочном погашении займа потребуется уведомить банк заранее по телефону горячей линии или обратившись в отделение;

- Перевод можно проводить любым удобным вам способом: в банкоматах «Почта Банк», в некоторых других банкоматах, осуществляющих связь с «Почта банком» (Например, ВТБ), в кассах большинства мобильных операторов или в самом банке, а так же на официальном сайте;

- О желании провести погашение требуется сообщать за 7 дней до ежемесячного платежа;

- Зачисление и перевод денег в счет погашения при частичном погашении будет проведено вместе со следующей ежемесячной выплатой.

Как видите, все достаточно просто. Никаких сложных задач выполнять не потребуется, а к вам не будет применяться никаких жестких требований.

Особенности погашения

Досрочное погашение займа в «Почта Банке» имеет свои особенности, которые нужно учитывать при внесении денежных средств. Среди них стоит отметить следующие:

Среди них стоит отметить следующие:

- Старайтесь в качестве досрочного погашения не вносить сумму, равную ежемесячной выплате – это может вызвать проблемы при её зачислении;

- Полностью погашая кредит обязательно получите у вашего кредитного специалиста расписку с указанием точной суммы. Если вы не доплатите, то не сможете закрыть кредит и придется его дальше выплачивать, а если переплатите то деньги придется возвращать, что не очень удобно;

- Обязательно уведомляйте банк заранее о каждом досрочном внесении средств хотя бы по телефону, а оплату проводите точно в указанный день. Так вы избавите себя от всех возможных ошибок;

- Имейте в виду, что перерасчет выплат будет проходить только после внесения следующей ежемесячной суммы. Так что её потребуется перечислить своевременно и в полном размере;

- Всегда проверяйте действия банка, в том числе при досрочном погашении займа. После проведения выплат подождите один день и по телефону горячей линии узнайте, прошли ли они.

Кроме того имейте в виду, что если вы оформляли страховку по кредиту вместе с основным договором, то при досрочном полном погашении займа в «Почта Банке» у вас возникает право на аннулирование этих самых страховок и возврат части денег. Для этого, погасив кредит полностью, закройте кредитный договор, написав соответствующее заявление в отделении «Почта Банка», а затем со свидетельством о прекращении кредитования обратитесь к страховую организацию, написав заявление на возврат страховки. Если вы все сделаете правильно, то вам оформят возврат денег в соответствии с условиями самого договора страхования.

Потребительский кредит на благоустройство для жителей села в Россельхозбанке

Исполнение заемщиком обязательств по кредитному договору возможно путем наличного и безналичного пополнения банковского счета заемщика, в том числе с использованием платежных карт, выпущенных к этому счету, и без использования платежных карт с указанием реквизитов платежных карт.

Бесплатное пополнение банковского счета заемщика осуществляется посредством:

-

внесения наличных денежных средств в операционную кассу Банка

-

внесения наличных денежных средств с использованием платежных карт, выпущенных к банковскому счету заемщика, в любых операционных кассах Банка и банкоматах Банка с функцией приема наличных денежных средств

-

внесения наличных денежных средств без использования платежных карт с указанием реквизитов платежных карт, выпущенных к банковскому счету заемщика, в любых операционных кассах Банка

-

безналичного перевода денежных средств с иного счета заемщика, открытого в Банке (далее — иной счет), в подразделении Банка, в котором открыт иной счет;

-

безналичного перевода денежных средств с иного счета заемщика с использованием дебетовых платежных карт, выпущенных к иному счету, в любых банкоматах Банка.

При необходимости осуществления перевода денежных средств в валюте, отличной от валюты кредита, Банком производится конвертация списанных денежных средств по курсу, установленному Банком на дату конвертации.

По усмотрению заемщик может согласиться/отказаться на уступку/от уступки Банком прав требований, возникающих из кредитного договора, любому третьему лицу по своему усмотрению, в том числе лицу, не имеющему лицензии на право осуществления банковской деятельности, а также согласиться/отказаться на предоставление/от предоставления Кредитору права передавать новому кредитору документы и информацию в отношении кредитного договора и прав требований по нему, включая сведения, отнесенные в соответствии со ст. 26 федерального закона «О банках и банковской деятельности» от 02.12.1990 № 395–1 к банковской тайне, в объеме, необходимом для исполнения Кредитором обязанности по предоставлению новому кредитору документов и сведений, удостоверяющих права требования и имеющих значение для их осуществления, в соответствии со ст. 385 ГК РФ.

385 ГК РФ.

За неисполнение или ненадлежащее исполнение заемщиками обязательств по возврату кредита (основного долга) и уплате процентов за пользование кредитом начисляется неустойка на сумму просроченной задолженности по основному долгу и процентам за каждый календарный день просрочки исполнения обязательств по уплате денежных средств, начиная со следующего за установленным Графиком погашения кредита (основного долга) и уплаты начисленных процентов дня уплаты соответствующей суммы:

-

в период с даты предоставления кредита по дату окончания начисления процентов (включительно) — начисляется неустойка в размере 20% годовых;

-

в период с даты, следующей за датой окончания начисления процентов, и по дату фактического возврата Банку кредита в полном объеме — начисляется неустойка в размере 0,1% от суммы просроченной задолженности за каждый календарный день просрочки (нарушения обязательства).

За неисполнение (ненадлежащее исполнение) поручителями, залогодателями обязательств по представлению в срок документов и сведений, а также неисполнение (ненадлежащее исполнение) иных обязательств, предусмотренных договорами залога и поручительства, начисляется неустойка в виде штрафа в размере 10 минимальных размеров оплаты труда, установленных законодательством РФ на дату подписания договора по кредитной сделке. Штраф начисляется единоразово, за каждый факт неисполнения (ненадлежащего исполнения) обязательств.

Любой спор, возникающий по кредитному договору и/или в связи с ним, в том числе любой вопрос в отношении существования, действительности, исполнения или прекращения кредитного договора, при недостижении Заемщиком и Банком согласия по нему, подлежит передаче на рассмотрение в суд общей юрисдикции, определяемый в соответствии с действующим законодательством Российской Федерации.

Заемщик вправе отказаться от получения кредита до момента зачисления Кредита на счет путем предоставления в Банк письменного заявления в произвольной форме.

Путин одобрил частичный возврат страховки при досрочном погашении кредита :: Финансы :: РБК

Заемщик будет иметь право отказаться от договора страхования в течение двух недель с даты досрочного погашения. Закон вступит в силу с 1 сентября 2020 года

Фото: Алексей Сухоруков / РИА Новости

Президент Владимир Путин подписал закон, который позволяет заемщику вернуть обратно часть страховой премии при досрочном погашении потребительского или ипотечного кредита. Соответствующий документ опубликован на интернет-портале правовой информации.

Соответствующий документ опубликован на интернет-портале правовой информации.

Согласно закону заемщик имеет право отказаться от договора страхования в течение двух недель с даты досрочного погашения кредита. После этого он может получить часть страховой премии за неистекший период в течение семи рабочих дней, подав соответствующее заявление.

Кроме того, в законе говорится о том, что отныне кредитор обязан предоставить заемщику потребительский кредит без страховки, если она по закону не обязательна. Однако при этом выдача кредита допускается по увеличенной процентной ставке.

Депутаты предложили новые меры по борьбе с навязыванием страховокТакже в законе прописано подробное информирование заемщика о договоре страхования и о так называемом периоде охлаждения. Он подразумевает отказ клиента от страховки по потребительскому кредиту в течение 14 календарных дней. Но в таком случае кредитор получает право увеличить ставку до уровня, который действовал на момент заключения договора для подобных кредитов без страховки, но не выше текущего уровня.

Он подразумевает отказ клиента от страховки по потребительскому кредиту в течение 14 календарных дней. Но в таком случае кредитор получает право увеличить ставку до уровня, который действовал на момент заключения договора для подобных кредитов без страховки, но не выше текущего уровня.

Как вернуть страховку по кредиту в Почта Банке

Страховка по кредиту – это определенное снижение риска для займодателя. Оформляется она при выдаче кредита и служит неким гарантом выполнения обязательств со стороны заемщика. Услуга эта не обязательная, но активно навязываемая кредитными организациями. Сегодня практически все банки обязательно страхуют своих клиентов. Это отражается на сумме кредита, что не всегда устраивает людей. К тому же многие опасаются, что при отказе от услуги страхования получат отказ в получении денежного займа.

«Почта Банк» страхование кредита также практикует, но здесь можно вернуть страховку. Как это сделать? В этом разобрались специалисты Бробанк. ру.

ру.

Способы вернуть страховку

При получении кредита клиенты часто не обращают внимания на предложенные ему страховки и соглашаются на все условия от организации, лишь бы быстрее получить необходимые денежные средства. Затем внимательно вчитываются в условия договора и понимают, что хотят отказаться от страхования. Можно оформить возврат страховки по кредиту. «Почта Банк» предоставляет такую возможность на следующих условиях:

- погасить кредит досрочно;

- обжаловать условия договора.

В первом случае достаточно понятно – займ возвращается досрочно и страховка уже не нужна. Но вернуть можно не всю сумму, а лишь часть. Такие подразумевает страховка кредита условия.

Можно оформить возврат страховки по кредиту. «Почта Банк» предоставляет такую возможностьВо втором – сложнее. При заключении договора важно внимательно читать все пункты и понимать ответственность подписания документов. Оспорить оформленные документы сложно, доказать факт навязывания услуги практически невозможно. Тем не менее, существуют сроки для пересмотра договора в части его страхования. Об этом информацию можно найти непосредственно в самом кредитном договоре.

Тем не менее, существуют сроки для пересмотра договора в части его страхования. Об этом информацию можно найти непосредственно в самом кредитном договоре.

Как вернуть деньги

При досрочном погашении займа в «Почта Банк» необходимо:

- В отделении банка взять справку о закрытии (погашении) кредита.

- Обратиться к страхователю с заявлением о частичном возврате денег за оформленную страховку.

- К заявлению приложить договор на оказание услуг по страхованию и справку о погашении кредита, копию паспорта.

Вернуть в полном объеме сумму страхования не удастся, так как прошло время, заемщик пользовался кредитом, а страхующая организация обеспечивала безопасность кредитору. Но часть денег заемщик может получить обратно. Ответ от страховщика должен последовать не позднее 10 рабочих дней. Если организация отвечает официальным отказом, то клиент «Почта Банка» вправе подать исковое заявление в суд с требованием возврата части страховой суммы и компенсации расходов, связанных с подачей документов в суд.

Исходя из практики, можно сделать вывод, что страхующая организация без проблем возвращает часть денег, если остается незначительный период кредитования. Если же кредит был закрыт быстро, то сумма страхования большая и за нее приходиться побороться.

Отказ от страховки при нежелании пользоваться навязанной услугой

Клиента никто не вправе заставить подписывать соглашения и договора, но часто заемщики идут на все предложенные услуги, опасаясь отказа в выдачи кредита. А после получения денежных средств обжалуют дополнительную услугу страхования и пытаются вернуть за нее деньги. Отказ от страховки — действие правомерное. Важно сделать это как можно скорее.

Порядок действия:

- обратиться в «Почта Банк» с письменным заявлением об отказе пользования страховки;

- сделать это не позднее пяти дней с момента подписания кредитного договора;

- приложить ксерокопии документов удостоверяющих личность и договора на оказание услуги страхования.

Но прежде чем обращаться в «Почта Банк» необходимо внимательно прочитать условия договора, чтобы убедиться в том, что нет пункта, содержащего информацию о невозможности возврата страховых взносов.

Отказ от страховки — действие правомерное. Важно сделать это как можно скорееТакже не стоит опасаться, что сотрудники «Почта Банк» откажут вам в возврате. Если обращение сделано вовремя и не противоречит условиям кредитного договора, то заявление будет принято и рассмотрено, а денежные средства возвращены заемщику.

Отказ в возврате страховки

Может так сложиться, что «Почта Банк» откажет возвращать деньги, уплаченные клиентом за страховой договор. Это может случиться по следующим причинам:

- прошло более пяти дней после оформления договора;

- наступил страховой случай с заемщиком кредита;

- в договоре указана невозможность возврата денег за страхование.

С одной стороны требования простые, но на деле не всегда получается вовремя обратиться в «Почта Банк», ставить заявление и обжаловать часть договора по страховке. Закон на стороне клиента всегда, поэтому необходимо добиваться своего. Отзывы по отказу от страховки разные. Кто-то без проблем возвращает свои деньги, кому-то приходиться долгое время вести переписку с банком и обращаться в суд. Решается данный вопрос в индивидуальном порядке.

Закон на стороне клиента всегда, поэтому необходимо добиваться своего. Отзывы по отказу от страховки разные. Кто-то без проблем возвращает свои деньги, кому-то приходиться долгое время вести переписку с банком и обращаться в суд. Решается данный вопрос в индивидуальном порядке.

Каждый заемщик должен понимать, что страховка – это не только навязанная услуга банком, без которой невозможно получить кредит. Это гарантия для кредитной организации того, что даже если с клиентом что-либо случиться и он не сможет выплачивать кредит, то банк не пострадает.

Важно внимательно читать условия кредитного договора в «Почта Банк» перед подписанием, не стесняться спрашивать у менеджера о дополнительных услугах и как вернуть деньги за них. Сам заемщик должен нести ответственность за свои обязательства перед банком, чтобы не пришлось в будущем решать конфликтные ситуации в судебном порядке..jpg) Возврат страховки по кредиту в «Почта Банк» – реально при соблюдении всех условий, прописанных в договоре и уставе организации.

Возврат страховки по кредиту в «Почта Банк» – реально при соблюдении всех условий, прописанных в договоре и уставе организации.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Комментарии: 9

Особенности досрочного погашения кредита

Многие заемщики, пользуясь кредитом, стараются как можно скорее его вернуть, что в большинстве случаев вполне разумно, так как сокращает сумму выплаченных кредитной организации процентов. Поэтому такие заемщики используют любую возможность досрочно погасить кредит за счет появившихся у них свободных денежных средств.

И вроде бы при такой ситуации все должны быть в выигрыше: заемщик уверен, что, возвращая досрочно кредит, он таким образом проявляет себя в качестве добросовестного заемщика, который соблюдает финансовую дисциплину и имеет материальную возможность не только вовремя внести очередной платеж по кредиту, но и выплатить его раньше срока. Да и для банка, казалось бы, удобно, что ему возвращают долг раньше положенного срока, ведь он может эти средства снова «пустить в оборот». Но в реальности ситуация с досрочным погашением выглядит несколько иначе и порой может даже обернуться для клиента не самым лучшим образом. В данной статье мы рассмотрим некоторые нюансы досрочного погашения кредита, а также отдельные положительные и отрицательные стороны для обеих сторон.

Да и для банка, казалось бы, удобно, что ему возвращают долг раньше положенного срока, ведь он может эти средства снова «пустить в оборот». Но в реальности ситуация с досрочным погашением выглядит несколько иначе и порой может даже обернуться для клиента не самым лучшим образом. В данной статье мы рассмотрим некоторые нюансы досрочного погашения кредита, а также отдельные положительные и отрицательные стороны для обеих сторон.

Право заемщика на досрочный возврат займа закреплено законодательно в статьях 809 и 810 Гражданского кодекса РФ. Основным условием такого возврата является уведомление кредитора как минимум за 30 дней до планируемой даты погашения (кредитным договором может быть установлен иной срок).

Досрочное погашение бывает следующих видов:

— частичное – когда заемщик вносит в счет досрочного возврата не всю сумму оставшейся задолженности, а лишь часть, превышающую размер ежемесячного платежа;

— полное, которое предполагает закрытие кредитного договора раньше установленного срока путем возврата всей суммы задолженности по кредиту, включая проценты (проценты уплачиваются лишь за фактический срок пользования кредитными средствами).

Если Вы планируете частичное досрочное погашение, то Вам необходимо:

— уведомить заранее банк, выдавший Вам кредит, соответствующим заявлением, указав сумму и планируемую дату погашения. Некоторые банки производят списание средств в счет досрочного погашения в назначенную по графику дату для очередного платежа;

— заблаговременно обеспечить наличие необходимой суммы на соответствующем счете, используемом для погашения задолженности. Если средства в счет досрочного погашения поступят на счет позже указанной Вами даты, то погашение может быть не произведено;

— проследить, чтобы в назначенную дату средства были списаны с Вашего счета;

— получить новый график платежей с учетом произведенных изменений.

Частичное досрочное погашение может отразиться на графике следующим образом:

А) сократится общий срок кредита;

Б) уменьшится ежемесячный платеж.

В кредитном договоре может быть закреплен один из этих вариантов, либо заемщику может быть предложено выбрать самому один из них. В первом варианте размер ежемесячного платежа не меняется, но сокращается срок кредита. В этом случае значительно уменьшается сумма процентов по кредиту, которые будут в дальнейшем уплачены заемщиком.

В случае сокращения ежемесячного платежа срок кредита остается прежним, но ежемесячно освобождается определенная сумма, которую Вы также можете потратить на последующее досрочное погашение или для личных целей. Этот вариант удобен с точки зрения снижения ежемесячной долговой нагрузки.

При полном досрочном погашении

необходимо выполнить тот же порядок действий, но вместо нового графика получить справку о закрытии кредита и отсутствии задолженности перед банком. Такая справка подтверждает отсутствие долга перед банком, а также может служить весомым доказательством в случае возникновения спорных ситуаций по Вашей кредитной истории.

Несмотря на то, что досрочный возврат долга не является нарушением договора кредитования и, безусловно, способен улучшить Вашу кредитную историю, не рекомендуется часто погашать кредиты досрочно. Это связано с тем, что банк, планируя свою деятельность, выдает Вам кредит под определенный процент и на конкретный срок, тем самым рассчитывая на погашение процентов и основной суммы долга в соответствии с установленным графиком. Выплачивая кредит досрочно, Вы оказываете влияние на отклонение фактической ситуации от его финансовых планов и вынуждаете банк срочно искать новых заемщиков и размещать денежные средства, которые были Вами досрочно погашены. Ведь банк выдает Вам кредит за счет привлеченных денежных средств других клиентов, которым он должен выплачивать проценты, оставляя себе лишь маржу в виде разницы между ставками привлечения и размещения денежных средств.

Если банк оперативно не разместит досрочно погашенные Вами средства другим заемщикам, то это не только нарушит его финансовые планы, но и может привести к получению им убытка в части данной конкретной операции. Конечно, при небольшой сумме кредита досрочное погашения не окажет заметного влияния на деятельность банка, но если таких клиентов, погашающих кредиты досрочно, окажется достаточно много, или если суммы кредитов окажутся велики, то это может привести в какой-то степени к негативным последствиям для банка.

Конечно, при небольшой сумме кредита досрочное погашения не окажет заметного влияния на деятельность банка, но если таких клиентов, погашающих кредиты досрочно, окажется достаточно много, или если суммы кредитов окажутся велики, то это может привести в какой-то степени к негативным последствиям для банка.

Поэтому в связи с тем, что законодательством запрещено банкам взимать какие-либо штрафы за досрочное погашение, некоторые банки, стремясь хоть как-то сократить свои потери, устанавливают ограничения на сумму досрочного погашения, а также на минимальный срок пользования кредитом. Если банк при рассмотрении Вашей очередной кредитной заявки узнает из Вашей кредитной истории, что Вы часто досрочно возвращали займы, то он может отказать в выдаче кредита. Банку, как любой коммерческой организации, невыгодно заключать сделки, не приносящие должного дохода.

Необходимо также отметить, что досрочный возврат кредита может быть инициирован не только самим заемщиком, но и банком – кредитором. Такое право банка закреплено ст. 811 Гражданского кодекса РФ и ст. 33 ФЗ от 02.12.1990 № 395-1 «О банках и банковской деятельности», а также положениями кредитного договора, в которых, как правило, дан перечень оснований для предъявления кредитором требования досрочного погашения кредита. Основаниями для принятия банком такого решения часто служит нарушение Вами одного из условий кредитного договора, например:

Такое право банка закреплено ст. 811 Гражданского кодекса РФ и ст. 33 ФЗ от 02.12.1990 № 395-1 «О банках и банковской деятельности», а также положениями кредитного договора, в которых, как правило, дан перечень оснований для предъявления кредитором требования досрочного погашения кредита. Основаниями для принятия банком такого решения часто служит нарушение Вами одного из условий кредитного договора, например:

— просрочка платежа на срок более 30 дней и более 3 раз в течение года;

— грубое нарушение правил пользования предметом ипотеки;

— игнорирование заемщиком условий своевременного уведомления банка о смене адреса регистрации, места работы, а также предоставления другой информации;

— нарушение условий личного и имущественного страхования и др.

При этом банк должен направлять такое требование только в письменной форме с указанием оснований для принятого решения. Если к Вам поступило письменное требование банка о досрочном возврате ссуды, постарайтесь объяснить причины допущенных нарушений и представить доказательства того, что это было сделано Вами не намеренно. Конечно, речь идет о тех случаях, когда это действительно так. Возможно, тогда банк пересмотрит ситуацию и примет иное решение. В противном случае Вам придется искать денежные средства для досрочного погашения взятого кредита.

Конечно, речь идет о тех случаях, когда это действительно так. Возможно, тогда банк пересмотрит ситуацию и примет иное решение. В противном случае Вам придется искать денежные средства для досрочного погашения взятого кредита.

5 лучших личных займов за март 2021 года

Примечание редактора: годовые процентные ставки, указанные в этой статье, актуальны на момент публикации. Они могут колебаться (вверх или вниз) по мере изменения ставки ФРС. CNBC будет обновлять по мере публикации изменений.

Персональные займы являются наиболее быстрорастущей категорией долга, увеличиваясь примерно на 12% в годовом исчислении с 2015 года. Это частично связано с ростом финансовых технологий и одноранговых кредитных компаний, которые делают доступ к этим займам дешевле и проще, чем когда-либо прежде.

Форма кредита в рассрочку, личные ссуды должны погашаться с регулярными приращениями в течение определенного периода времени. Многие видят в них доступную альтернативу кредитным картам, потому что личные ссуды часто имеют более низкие процентные ставки, чем кредитные карты, и потребители могут использовать их для финансирования практически любых расходов, от ремонта дома до расходов на переезд. Но это не значит, что это бесплатные деньги. Годовая процентная ставка по личным кредитам составляет в среднем 9,34%, согласно последним данным ФРС. Между тем, средняя процентная ставка по кредитной карте составляет около 16.43%.

Но это не значит, что это бесплатные деньги. Годовая процентная ставка по личным кредитам составляет в среднем 9,34%, согласно последним данным ФРС. Между тем, средняя процентная ставка по кредитной карте составляет около 16.43%.

При составлении нашего списка лучших личных кредитов CNBC Select провела оценку десятков кредиторов. Мы рассмотрели ключевые факторы, такие как процентные ставки, комиссии, суммы займов и предлагаемые сроки, а также другие особенности, в том числе то, как распределяются ваши средства, скидки при автоплате, обслуживание клиентов и насколько быстро вы можете получить свои средства. (Подробнее о нашей методологии см. Ниже.)

Выбор CNBC Select для пяти лучших личных кредитов

Часто задаваемые вопросы по личным кредитам

Лучший общий

LightStream Personal Loans

На защищенном сайте LightStream

Годовая процентная ставка

2.От 49% до 19,99% * при подписке на автоплату

Цель кредита

Консолидация долга, улучшение дома, автокредитование, медицинские расходы, свадьба и другие

Суммы кредита

Условия

Необходим кредит

Комиссия за оформление

Штраф за досрочное погашение

Комиссия за просрочку

Плюсы

- Доступно финансирование в тот же день через ACH или банковский перевод

- Сумма кредита до 100000 долларов

- Без выдачи комиссии, никаких комиссий за досрочное погашение, никаких штрафов за просрочку платежа

- LightStream сажает дерево для каждой ссуды

Cons

- Требуется несколько лет кредитной истории

- Нет возможности платить вашим кредиторам напрямую

- Недоступно для студенческих ссуд или бизнеса кредиты

- Нет возможности для предварительного утверждения на веб-сайте (но предварительная квалификация доступна на некоторых сторонние кредитные платформы)

Для кого это? LightStream, подразделение SunTrust Bank, занимающееся онлайн-кредитованием, предлагает ссуды под низкие проценты с гибкими условиями для людей с хорошей кредитной или выше. LightStream известен тем, что предоставляет ссуды почти на все цели , кроме высшего образования и малого бизнеса. Согласно веб-сайту компании, вы можете получить личную ссуду LightStream, чтобы купить новую машину, отремонтировать ванную, консолидировать долг, покрыть медицинские расходы или оплатить свадьбу.

LightStream известен тем, что предоставляет ссуды почти на все цели , кроме высшего образования и малого бизнеса. Согласно веб-сайту компании, вы можете получить личную ссуду LightStream, чтобы купить новую машину, отремонтировать ванную, консолидировать долг, покрыть медицинские расходы или оплатить свадьбу.

Вы можете получить свои средства в тот же день, если вы подаете заявление в банковский рабочий день, ваше заявление одобрено, и вы в электронном виде подписываете кредитный договор и подтверждаете информацию о своем банковском счете для прямого депозита до 14:30 p.м. ET.

LightStream предлагает самые низкие годовые процентные ставки среди всех кредиторов в этом списке, в диапазоне от 2,49% до 19,99% годовых при подписке на автоплату. Процентные ставки варьируются в зависимости от цели кредита, и вы можете просмотреть все диапазоны на веб-сайте LightStream, прежде чем подавать заявку. Автокредиты начинаются с 2,49% годовых, а кредиты на консолидацию долга в настоящее время начинаются с 5,95% годовых. Это может быть изменено по мере колебания ставок ФРС.

Это может быть изменено по мере колебания ставок ФРС.

Если вы выберете вариант выставления счета для погашения, ваша годовая процентная ставка будет на половину процентной точки выше, чем при подписке на автоплату.Годовая процентная ставка фиксирована, что означает, что ваш ежемесячный платеж останется неизменным на протяжении всего срока действия кредита. Сроки варьируются от 24 до 144 месяцев — самый долгий вариант среди кредитов в нашем списке лучших.

LightStream не взимает комиссию за оформление, административные сборы или плату за досрочные выплаты.

Лучшее для консолидации долга

Marcus by Goldman Sachs Personal Loans

На защищенном сайте Marcus by Goldman Sachs

Годовая процентная ставка (APR)

6.Годовая процентная ставка от 99% до 19,99% при подписке на автоплату

Цель кредита

Консолидация долга, улучшение дома, свадьба, переезд, переезд или отпуск

Суммы кредита

Условия

Необходим кредит

Комиссия за оформление

Штраф за досрочную выплату

Комиссия за просрочку

Плюсы

- Нет комиссий за оформление, никаких комиссий за досрочное погашение, никаких штрафов за просрочку платежа

- Отправит прямой платеж до 10 кредиторов (для консолидации долга)

- Ежемесячные обновления VantageScore

- Получите месячный платежный отпуск (беспроцентный) после совершения 12 своевременных последовательных платежей

- Возможность выбрать дату платежа при принятии кредита (и снова до еще два раза после этого)

Минусы

- Не принимает совместные заявки и / или совместных подписантов

- Не та простое финансирование (может занять неделю или 10 рабочих дней)

- Немного более жесткие требования к утверждению (особенно для крупных займов / более низких процентов)

Для кого это? Личный заем Marcus от Goldman Sachs — хороший выбор, если вы ищете личный заем без комиссии для финансирования консолидации долга.

Когда вы одобрены для получения ссуды Marcus для консолидации долга, компания спросит вас, хотите ли вы использовать прямые платежи для отправки денег максимум 10 кредиторам, что помогает гарантировать, что средства используются для прямого погашения вашего долга. . Чтобы выбрать этот вариант, вам нужно будет указать номера счетов и адреса ваших кредиторов, а также сумму (суммы), которые вы хотите заплатить. Маркус переводит все, что осталось, на ваш подключенный банковский счет.

Комиссия за использование прямых платежей не взимается.Вы должны продолжать производить все необходимые платежи на свой баланс, пока не увидите, что ваш долг выплачен, даже если вы уже отправили деньги ссуды кредитору. Отражение платежей в вашем аккаунте может занять столько же времени, сколько и цикл выставления счетов, но вы не хотите пропустить платеж по ошибке и получить дополнительные проценты или штрафы за просрочку платежа.

Маркус также предлагает личные ссуды на улучшение дома, свадьбы, отпуска или поездки по пересеченной местности. Заемщики могут претендовать на получение ссуды с фиксированной ставкой до 40 000 долларов США.

Заемщики могут претендовать на получение ссуды с фиксированной ставкой до 40 000 долларов США.

Marcus предлагает конкурентоспособные годовые процентные ставки от 6,99% до 19,99% по своим личным кредитам, когда вы подписываетесь на автоплату. Срок от 36 до 72 месяцев. Он также предлагает высокодоходный сберегательный счет с конкурентоспособным APY, помогая вам как зарабатывать, так и экономить деньги там, где это необходимо.

В отличие от LightStream, у Marcus есть инструмент мягкого запроса на своем веб-сайте, который позволяет вам просматривать возможные варианты ссуды на основе вашего кредитного отчета, не влияя на ваш кредитный рейтинг.

Лучшее для рефинансирования долга с высокой процентной ставкой

SoFi Personal Loans

Годовая процентная ставка (APR)

5.От 99% до 22,56% при подписке на автоплату

Цель кредита

Консолидация / рефинансирование долга, улучшение жилья, помощь при переезде или медицинские расходы

Суммы займа

Условия

Требуется кредит

Комиссия за оформление

Штраф за досрочное погашение

Комиссия за просрочку

Плюсы

- Нет комиссий за оформление, никаких комиссий за досрочную выплату, никаких штрафов за просрочку платежа

- Защита от безработицы, если вы потеряете работу

- DACA получатели могут подать заявление у кредитоспособного созаемщика, который является гражданином США.

Гражданин S. / постоянный житель, позвонив по телефону 877-936-2269

Гражданин S. / постоянный житель, позвонив по телефону 877-936-2269 - Может иметь более одного кредита SoFi одновременно (с разрешения государства)

- Может принять предложение о трудоустройстве (начало в течение следующих 90 дней) в качестве доказательства дохода

- Совместные заявители могут подавать заявки

Cons

- Кандидатам, которые являются держателями визы в США, должно быть более двух лет, оставшихся на визе, чтобы иметь право на участие

- Совместные заявители не допускаются (только совместные заявители)

это для? SoFi начала рефинансировать студенческие ссуды, но с тех пор компания потратила средства, чтобы предлагать личные ссуды до 100000 долларов в зависимости от кредитоспособности, что делает ее идеальным кредитором, когда вам нужно рефинансировать долг по кредитной карте с высоким процентом.

Если у вас есть долг под высокие проценты по одной или нескольким картам, и вы хотите сэкономить деньги за счет рефинансирования до более низкой годовой процентной ставки, SoFi предлагает простой процесс регистрации и подачи заявки, а также удобное приложение для управления вашими платежами.

Еще одним уникальным аспектом кредитования SoFi является то, что вы можете выбирать между переменной или фиксированной годовой процентной ставкой, в то время как большинство других личных кредитов предоставляются с фиксированной процентной ставкой. Переменные ставки могут повышаться и понижаться в течение срока действия вашего кредита, что означает, что вы потенциально можете сэкономить, если годовая процентная ставка снизится (но важно помнить, что годовая процентная ставка также может повышаться).Тем не менее, фиксированные ставки гарантируют, что вы будете получать одинаковый ежемесячный платеж в течение срока кредита, что облегчает планирование погашения.

Установив автоматические электронные платежи , , вы можете получить скидку 0,25% от вашей годовой процентной ставки. Вы также можете настроить онлайн-оплату счетов SoFi через свой банк или отправить бумажный чек.

После того, как вы подадите заявку и получите одобрение на получение личного кредита SoFi, ваши средства обычно должны быть доступны в течение нескольких дней после подписания соглашения. Вы можете подать заявку на получение кредита и управлять им в мобильном приложении SoFi.

Вы можете подать заявку на получение кредита и управлять им в мобильном приложении SoFi.

Хотя получение значительной ссуды может нервировать, SoFi предлагает некоторую помощь, если вы потеряете работу: вы можете временно приостановить свой ежемесячный счет (с возможностью выплаты только процентов), пока вы ищете новую работу. Вы по-прежнему можете получать проценты, но ваша история платежей останется невредимой. Вы можете узнать больше о программе SoFi по защите от безработицы в разделе часто задаваемых вопросов.

Лучшее для небольших ссуд

PenFed Personal Loans

Информация о PenFed Credit Union Personal Loans была собрана CNBC независимо и не анализировалась и не предоставлялась банком до публикации.PenFed застрахован на федеральном уровне Национальной администрацией кредитных союзов.

Годовая процентная ставка (APR)

Цель кредита

Консолидация долга, улучшение жилья, медицинские расходы, автокредитование и многое другое

Суммы займа

Условия

Необходимый кредит

Комиссия за оформление

Штраф за досрочное погашение

Плата за просрочку

Профи

- Членство в кредитном союзе доступно любому

- Ссуды от 500 долларов США

- Можно получить физическое лицо в отделении

- Может подавать заявку вместе с созаемщиком

Консультации

- Средства поступают в виде физического чека

- Необходимо быть участником, чтобы получать средства (для подачи заявки членство не требуется)

- Необходимо оплатить ускоренную доставку, чтобы получить средства на следующий день

- Максимальная сумма кредита в размере 20 000 долларов США

- Комиссия за просрочку платежа в размере 29 долларов США

Для кого это? PenFed — это федеральный кредитный союз, который предлагает членство широкой публике и предоставляет ряд вариантов личных займов для консолидации долга, улучшения жилья, медицинских расходов, автокредитования и многого другого.

В то время как большинство кредиторов имеют минимум 1000 долларов для ссуды, вы можете получить ссуду в 500 долларов от PenFed на срок от одного до пяти лет. Вам не нужно быть участником, чтобы подать заявку, но вам нужно будет зарегистрироваться в PenFed и иметь 5 долларов на соответствующем сберегательном счете, чтобы получить свои средства.

Хотя ссуды PenFed являются хорошим вариантом для небольших сумм, одним из недостатков является то, что средства поступают в виде бумажного чека. Если рядом с вами есть отделение PenFed, вы можете забрать свой чек прямо в банке.Однако, если вы не живете рядом с филиалом, вам придется заплатить за ускоренную доставку, чтобы получить чек на следующий день.

Годовая процентная ставка от 6,49% до 17,99%. Не все кандидаты будут иметь право на самую низкую ставку, а при автоплате скидки не предусмотрены.

Лучшее для финансирования на следующий день

Discover Personal Loans

Информация о Discover Personal Loans была собрана CNBC независимо и не рассматривалась и не предоставлялась банком до публикации. Discover Bank USA является членом FDIC.

Discover Bank USA является членом FDIC.

Годовая процентная ставка (APR)

Цель кредита

Консолидация долга, улучшение дома, свадьба или отпуск

Суммы займа

Условия

Необходимый кредит

Комиссия за оформление

Штраф за досрочное погашение

Комиссия за просрочку платежа

Плюсы

- Отсутствие комиссии за оформление заявки, отсутствие комиссии за досрочную выплату

- Решение в тот же день (в большинстве случаев)

- Возможность платить кредиторам напрямую

- 7 различные варианты оплаты от отправки чека до оплаты по телефону или через приложение.

Консультации

- Плата за просрочку платежа в размере 39 долларов США

- Нет скидки при автоплате

- Нет соискателей или совместных заявок

Для кого это? Discover Personal Loans можно использовать для консолидации долгов, ремонта дома, свадеб и отпусков. Несмотря на отсутствие комиссии за выдачу кредита, Discover взимает плату за просрочку платежа в размере 39 долларов США, если вы не сможете погасить кредит вовремя каждый месяц.

Несмотря на отсутствие комиссии за выдачу кредита, Discover взимает плату за просрочку платежа в размере 39 долларов США, если вы не сможете погасить кредит вовремя каждый месяц.

Discover предлагает фиксированную годовую процентную ставку от 6,99% до 24,99% в зависимости от кредитоспособности. Нет штрафа за досрочную выплату кредита или дополнительные платежи в том же месяце для снижения процентов.

Если вы получаете ссуду на консолидацию долга, Discover может заплатить вашим кредиторам напрямую. После того, как вы одобрите и примете личный заем, вы можете связать счета кредитной карты, чтобы Discover отправляла деньги напрямую.Вам просто нужно предоставить такую информацию, как номера счетов, сумму, которую вы хотите заплатить, и информацию об адресе платежа.

Любые деньги, оставшиеся после выплаты кредиторам, могут быть переведены непосредственно на выбранный вами банковский счет.

Вы можете получить деньги уже на следующий рабочий день при условии, что ваше заявление было подано без ошибок (и кредит был получен в будний день). В противном случае ваши средства заберут не позднее, чем через неделю.

В противном случае ваши средства заберут не позднее, чем через неделю.

Часто задаваемые вопросы по персональному кредиту

1.Как работают личные займы?

Персональные ссуды — это форма кредита в рассрочку, которая может быть более доступным способом финансирования больших расходов в вашей жизни. Вы можете использовать личный заем для покрытия ряда расходов, от консолидации долга до ремонта дома, свадеб, дорожных и медицинских расходов.

Перед тем, как брать ссуду, убедитесь, что у вас есть план того, как вы будете ее использовать и погасить. Спросите себя, сколько вам нужно, сколько месяцев вам нужно, чтобы с комфортом погасить его, и как вы планируете составить бюджет для новых ежемесячных расходов.(Узнайте больше о том, что следует учитывать при получении ссуды.)

Большинство сроков ссуды варьируются от шести месяцев до семи лет. Чем дольше срок, тем ниже будут ваши ежемесячные платежи, но обычно они также имеют более высокие процентные ставки, поэтому лучше выбрать самый короткий срок, который вы можете себе позволить. Принимая решение о сроке кредита, подумайте, сколько вы в конечном итоге будете платить в виде процентов.

Принимая решение о сроке кредита, подумайте, сколько вы в конечном итоге будете платить в виде процентов.

После того, как вы одобрили получение личной ссуды, деньги обычно поступают прямо на ваш текущий счет.Однако, если вы выберете ссуду для консолидации долга, иногда вы можете попросить кредитора оплатить счета вашей кредитной карты напрямую. Любые дополнительные наличные деньги будут зачислены на ваш банковский счет.

Ваш ежемесячный счет по кредиту будет включать платеж в рассрочку плюс проценты. Если вы считаете, что можете погасить ссуду раньше, чем планировалось, обязательно проверьте, взимает ли кредитор штраф за досрочное погашение или досрочное погашение. Иногда кредиторы взимают комиссию, если вы производите дополнительные платежи для более быстрого погашения долга, поскольку они теряют эти предполагаемые проценты.Комиссия может представлять собой фиксированную ставку, процент от суммы вашей ссуды или оставшуюся часть процентов, которую вы им должны. Ни у одного из кредиторов в нашем списке нет штрафов за досрочное погашение.

Как только вы получите деньги по ссуде, вы должны выплатить кредитору ежемесячными платежами, обычно начинающимися в течение 30 дней.

Когда ваш личный заем погашен, кредитная линия закрывается, и у вас больше нет доступа к ней.

2. Какова хорошая процентная ставка по индивидуальному кредиту?

Большинство личных займов имеют фиксированную процентную ставку, поэтому ваш ежемесячный платеж остается неизменным на протяжении всего срока действия займа.В некоторых случаях вы можете взять личный заем с переменной ставкой. Если вы пойдете по этому пути, убедитесь, что ваши ежемесячные платежи меняются, если ставки повышаются или понижаются.

Средняя годовая процентная ставка по индивидуальному кредиту составляет 9,34%, согласно последним данным ФРС. Между тем, средняя процентная ставка по кредитной карте составляет около 16,43%. Учитывая, что средняя доходность на фондовом рынке с поправкой на инфляцию, как правило, превышает 5%, лучшая процентная ставка по личным займам будет ниже 5%. Таким образом, вы знаете, что можете зарабатывать больше, чем платите в виде процентов.

Таким образом, вы знаете, что можете зарабатывать больше, чем платите в виде процентов.

Однако не всегда легко получить личные ссуды с процентной ставкой ниже 5% годовых. Ваша процентная ставка будет определяться на основе вашего кредитного рейтинга, кредитной истории и дохода, а также других факторов, таких как размер и срок кредита.

3. Как определяется моя личная кредитная ставка?

Делая покупки для получения ссуды или кредитной карты под низкие проценты, помните, что банки ищут надежных заемщиков, которые своевременно производят платежи. Финансовые учреждения будут рассматривать ваш кредитный рейтинг, доход, историю платежей и, в некоторых случаях, денежные резервы, когда решают, какой годовой процент вам дать.

Чтобы получить одобрение на любой вид кредитного продукта (кредитная карта, ссуда, ипотека и т. Д.), Вы сначала подаете заявку и соглашаетесь позволить кредитору получить ваш кредитный отчет. Это помогает кредиторам понять, какой у вас долг, каковы ваши текущие ежемесячные платежи и какой дополнительный долг вы можете взять на себя.

После того, как вы подадите заявку, вам могут быть одобрены различные варианты ссуды. У каждого будет разный период времени для возврата кредита (ваш срок) и разная процентная ставка.Ваша процентная ставка будет определяться на основе вашего кредитного рейтинга, кредитной истории и дохода, а также других факторов, таких как размер и срок кредита. Как правило, ссуды с более длительными сроками имеют более высокие процентные ставки, чем ссуды, которые вы возвращаете на более короткий период времени.

4. Каков срок кредита?

Срок ссуды — это период времени, в течение которого вы должны выплатить ссуду. Сроки обычно составляют от шести месяцев до семи лет. Как правило, чем дольше срок, тем меньше ежемесячные платежи и выше процентные ставки.

5. Насколько большой личный заем я могу получить?

Кредиторы предлагают широкий диапазон размеров ссуд от 500 до 100 000 долларов. Прежде чем подавать заявку, подумайте, сколько вы можете позволить себе вносить в качестве ежемесячного платежа, так как вам придется выплатить полную сумму кредита плюс проценты.

6. Сколько стоят личные займы?

Некоторые кредиторы взимают комиссию за выдачу или регистрацию, но ни один из займов в этом списке этого не делает. По всем личным займам начисляются проценты, которые вы платите в течение всего срока действия кредита.Кредиторы из нашего списка не взимают с заемщиков плату за досрочное погашение ссуд, поэтому вы можете сэкономить на процентах, выплачивая более крупные платежи и быстрее выплачивая ссуду.

7. Общие определения личного кредита, которые вы должны знать

Вот некоторые общие условия личного кредита, которые вам необходимо знать перед подачей заявления.

- Совместные заявители или совместные заявки: Совместные заявители — это широкий термин, обозначающий другое лицо, которое помогает вам соответствовать требованиям, указав свое имя (и финансовые данные) в вашем заявлении.Со-заявитель может быть совладельцем или созаемщиком. Наличие второго заявителя может быть полезно, когда ваш кредитный рейтинг не так хорош, или если вы молодой заемщик, у которого не так много кредитной истории.

Если ваш второй заявитель имеет хороший кредитный рейтинг, вам могут быть предложены более выгодные условия, включая право на получение более низкой годовой процентной ставки и / или более крупного кредита. В то же время кредитные рейтинги обоих заявителей будут затронуты, если вы не выплатите свой кредит, поэтому убедитесь, что ваш второй заявитель — это тот, с кем вы чувствуете себя комфортно, разделяя финансовую ответственность.

Если ваш второй заявитель имеет хороший кредитный рейтинг, вам могут быть предложены более выгодные условия, включая право на получение более низкой годовой процентной ставки и / или более крупного кредита. В то же время кредитные рейтинги обоих заявителей будут затронуты, если вы не выплатите свой кредит, поэтому убедитесь, что ваш второй заявитель — это тот, с кем вы чувствуете себя комфортно, разделяя финансовую ответственность. - Содействующие лица: Содействующие лица соглашаются помочь вам получить ссуду, но они несут ответственность за осуществление платежей только в том случае, если вы не в состоянии это сделать. Сопровождающая сторона не получает ссуду и не обязательно принимает решения о том, как ее использовать. Тем не менее, на кредит со стороны подписавшихся будет отрицательно влиять, если основной заемщик пропускает платежи или не выполняет свои обязательства.

- Созаемщик: В отличие от совладельца, созаемщик несет ответственность за выплату ссуды и принятие решения о ее использовании.

Созаемщики обычно участвуют в принятии решений о том, как использовать ссуду. Некоторые кредиторы будут рассматривать только двух созаемщиков с общим домашним или служебным адресом, поскольку это твердый показатель того, что они разделяют денежную ответственность взаимовыгодным образом. Кредитные рейтинги обоих созаемщиков окажутся на крючке, если один из них перестанет производить платежи или не выполнит свои обязательства.

Созаемщики обычно участвуют в принятии решений о том, как использовать ссуду. Некоторые кредиторы будут рассматривать только двух созаемщиков с общим домашним или служебным адресом, поскольку это твердый показатель того, что они разделяют денежную ответственность взаимовыгодным образом. Кредитные рейтинги обоих созаемщиков окажутся на крючке, если один из них перестанет производить платежи или не выполнит свои обязательства. - Прямые выплаты: Некоторые кредиторы предлагают прямые выплаты, когда вы выбираете консолидацию долга в качестве причины для получения личного кредита.При прямых платежах кредитор платит вашим кредиторам напрямую, а затем переводит оставшиеся средства на ваш текущий или сберегательный счет. Пока вы не увидите, что остаток на вашем счете полностью оплачен, лучше продолжать производить платежи, чтобы избежать дополнительных штрафов за просрочку платежа и процентов.

- Штраф за досрочное погашение: Перед тем, как принять ссуду, посмотрите, взимает ли кредитор штраф за досрочное погашение или досрочное погашение.

Поскольку кредиторы ожидают выплаты процентов за весь срок кредита, они могут взимать с вас комиссию, если вы сделаете дополнительные платежи для более быстрого погашения долга.Комиссионные могут быть равны либо оставшимся процентам, которые вы должны были бы получить, либо проценту от вашего баланса выплат, либо фиксированной ставке.

Поскольку кредиторы ожидают выплаты процентов за весь срок кредита, они могут взимать с вас комиссию, если вы сделаете дополнительные платежи для более быстрого погашения долга.Комиссионные могут быть равны либо оставшимся процентам, которые вы должны были бы получить, либо проценту от вашего баланса выплат, либо фиксированной ставке. - Комиссия за оформление: Комиссия за оформление — это единовременный авансовый платеж, который ваш кредитор вычитает из вашей ссуды для оплаты расходов на администрирование и обработку. Обычно он составляет от 1% до 5%, но иногда взимается фиксированная ставка. Например, если вы взяли ссуду на сумму 20 000 долларов США и была установлена комиссия за оформление в размере 5%, вы получите только 19 000 долларов США, когда получите свои средства.Ваш кредитор получит 1000 долларов кредита из верхних , , и вам все равно придется выплатить полные 20 000 долларов плюс проценты. По возможности лучше избегать комиссии за оформление.

Кредитный рейтинг от хорошего до отличного поможет вам получить ссуды без комиссии за оформление или административные сборы.

Кредитный рейтинг от хорошего до отличного поможет вам получить ссуды без комиссии за оформление или административные сборы. - Необеспеченные и обеспеченные ссуды: Большинство индивидуальных ссуд являются необеспеченными, то есть они не привязаны к залоговому обеспечению. Однако, если ваш кредитный рейтинг ниже, чем звездный, и вам трудно претендовать на лучшие ссуды, иногда вы можете использовать автомобиль, дом или другой актив в качестве залога на случай невыполнения обязательств по платежам. .Например, Avant предлагает как обеспеченный, так и необеспеченный вариант кредита. Когда вы предоставляете актив в качестве обеспечения, вы даете своему кредитору разрешение вернуть его в собственность, если вы не выплачиваете свои долги вовремя и полностью.

Наша методология

Чтобы определить, какие ссуды для физических лиц являются лучшими, CNBC Select проанализировала десятки ссуд для физических лиц в США, предлагаемых как онлайн, так и обычными банками, включая крупные кредитные союзы, которые предоставляются без комиссии за оформление или регистрацию, годовая процентная ставка с фиксированной процентной ставкой, а также гибкие суммы и условия ссуд для удовлетворения различных потребностей в финансировании.

При сужении и ранжировании лучших личных кредитов мы сосредоточили внимание на следующих характеристиках:

- Отсутствие комиссии за оформление или регистрацию: Ни один из кредиторов в нашем списке лучших кредитов не взимает с заемщиков авансовый платеж за обработку вашего кредита.

- Годовая процентная ставка с фиксированной ставкой: Переменные ставки могут повышаться и понижаться в течение всего срока действия кредита. При фиксированной годовой процентной ставке вы фиксируете процентную ставку на весь срок кредита, что означает, что ваш ежемесячный платеж не будет изменяться, что упрощает планирование бюджета.

- Гибкие минимальные и максимальные суммы / условия ссуды: Каждый кредитор предоставляет множество вариантов финансирования, которые вы можете настроить в зависимости от вашего ежемесячного бюджета и продолжительности выплаты ссуды.

- Отсутствие штрафов за досрочное погашение: Кредиторы из нашего списка не взимают с заемщиков плату за досрочное погашение ссуд.

- Оптимизированный процесс подачи заявок: Мы рассмотрели вопрос о том, предлагают ли кредиторы решения об одобрении в тот же день и быстрый онлайн-процесс подачи заявок.

- Служба поддержки клиентов: Каждый кредит в нашем списке предусматривает обслуживание клиентов по телефону, электронной почте или через защищенный обмен сообщениями в Интернете. Мы также выбрали кредиторов с онлайн-центром ресурсов или консультационным центром, чтобы помочь вам узнать больше о процессе получения личного кредита и ваших финансов.

- Выплата средств: Ссуды из нашего списка доставляют средства быстро либо посредством электронного банковского перевода на ваш текущий счет, либо в форме бумажного чека. Некоторые кредиторы (которые мы отметили) предлагают возможность платить вашим кредиторам напрямую.

- Скидки при автоплате: Мы отметили кредиторов, которые вознаграждают вас за участие в системе автоплаты, снижая вашу годовую процентную ставку на 0,25% до 0,5%.

- Лимиты выплат кредиторам и размеры ссуд: Вышеуказанные кредиторы предоставляют ссуды в различных размерах, от 500 до 100 000 долларов. Каждый кредитор объявляет свои соответствующие лимиты платежей и размеры ссуд, а завершение процесса предварительного утверждения может дать вам представление о том, какой будет ваша процентная ставка и ежемесячный платеж на такую сумму.

Изучив вышеупомянутые особенности, мы отсортировали наши рекомендации по наиболее подходящим для общих финансовых потребностей, консолидации и рефинансирования долга, небольших займов и финансирования на следующий день.

Обратите внимание, что ставки и структура комиссий, рекламируемые для личных займов, могут колебаться в соответствии со ставкой ФРС. Однако, как только вы примете свое кредитное соглашение, фиксированная годовая процентная ставка будет гарантировать процентную ставку, а ежемесячный платеж останется неизменным на протяжении всего срока кредита. Ваша годовая процентная ставка, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории и кредитоспособности. Чтобы взять ссуду, кредиторы проведут серьезный кредитный запрос и запросят полную заявку, в которой может потребоваться подтверждение дохода, подтверждение личности, подтверждение адреса и многое другое.

Чтобы взять ссуду, кредиторы проведут серьезный кредитный запрос и запросят полную заявку, в которой может потребоваться подтверждение дохода, подтверждение личности, подтверждение адреса и многое другое.

* Условия вашего кредита LightStream, включая годовую процентную ставку, могут отличаться в зависимости от цели кредита, суммы, продолжительности срока и вашего кредитного профиля. Для получения самых низких ставок требуется отличный кредит. Цена указана со скидкой AutoPay. Скидка AutoPay доступна только до финансирования кредита. Тарифы без AutoPay на 0,50% выше. При условии утверждения кредита. Действуют условия и ограничения. Рекламируемые тарифы и условия могут быть изменены без предварительного уведомления. Пример платежа: ежемесячные платежи по ссуде в размере 10 000 долларов США по ставке 3.99% годовых со сроком на три года приведет к 36 ежемесячным платежам в размере 295,20 долларов США.

Редакционная заметка: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат исключительно редакции CNBC Select и не были рассмотрены, одобрены или иным образом подтверждены какой-либо третьей стороной.

Когда следует погасить ипотеку раньше срока?

Когда у вас есть дом, мысль об ипотеке, нависшей над вашей головой на десятилетия, может пугать многих людей — и вполне естественно захотеть выплатить свою ипотеку как можно скорее.

Но прежде чем вы решите использовать наследство, повышение или свои сбережения для выплаты ипотечного кредита (или даже до того, как вы решите произвести дополнительные платежи), важно сделать шаг назад и определить, действительно ли это имеет финансовый смысл для вас.

В некоторых случаях сумма, которую вы экономите на процентах при досрочном погашении ипотечного кредита, может не превышать сумму, которую вы заработали бы, если бы вложили деньги в другое место. С другой стороны, иногда речь идет не об окупаемости других инвестиций, а скорее о душевном спокойствии или высвобождении денежных потоков для других возможностей.

Вот что вам нужно знать, решая, следует ли досрочно погасить ипотечный кредит.

Можно ли досрочно выплатить ипотечный кредит?

Если вы планируете досрочно погасить ипотеку, сначала обратитесь к своему ипотечному кредитору или обслуживающему персоналу. Исходя из условий вашего кредита, вы можете узнать, что вам грозит штраф за досрочное погашение, если вы выплатите ипотечный кредит раньше, чем указано в графике платежей, или если вы можете производить платежи только в рамках определенных параметров. Знание этой информации заранее может помочь вам составить план выплат, который будет работать для вас и вашего кредитора или обслуживающего лица.

Исходя из условий вашего кредита, вы можете узнать, что вам грозит штраф за досрочное погашение, если вы выплатите ипотечный кредит раньше, чем указано в графике платежей, или если вы можете производить платежи только в рамках определенных параметров. Знание этой информации заранее может помочь вам составить план выплат, который будет работать для вас и вашего кредитора или обслуживающего лица.

Досрочная выплата ипотеки: что следует учитывать

1. Могут ли другие инвестиции превзойти досрочную выплату ипотеки?

Самым важным вопросом может быть вопрос о том, выплатить ли ипотеку или инвестировать. Что, если вместо того, чтобы вкладывать деньги в досрочное избавление от ипотеки, вы вложите их в другое место?

«К сожалению, математика подсказывает нам, что почти всегда лучше инвестировать в другие места, чем в ипотеку», — говорит Ричард Боуэн, CPA и владелец Bowen Accounting в Бейкерсфилде, Калифорния.

Ставки по ипотеке находятся на рекордно низком уровне, поэтому, если досрочное погашение ипотечного кредита приведет к доходности, равной вашей процентной ставке, эта доходность, вероятно, будет невысокой по сравнению с годовой доходностью для S&P 500 — примерно на 10 процентов больше, чем за предыдущий период. 90 лет.

90 лет.

Потенциально лучшим использованием средств могло бы быть использование денежных средств, которые вы бы использовали для выплаты ипотечного кредита, и использование их для покупки недвижимости с положительным денежным потоком, такой как многоквартирная недвижимость или односемейные дома, у которых есть потенциал. для обеспечения более высокой долгосрочной прибыли, отмечает Боуэн.

Однако любой выбор сопряжен с риском. Даже после досрочного погашения ипотеки цены на недвижимость могут упасть, что приведет к потенциальным убыткам. Тщательно продумайте, на какой риск вы готовы пойти. В конце концов, вам может быть лучше не выплачивать ипотеку раньше срока.

«Дело в том, что никто не может дать вам гарантии на вложения», — предупреждает Боуэн. «Вы можете положить деньги на фондовый рынок и потерять их. Вы можете вложить деньги в недвижимость, но она не будет работать так хорошо, как вы ожидали.”

2. Будут ли все ваши наличные вложены в ипотеку?

Прежде чем взять большую часть своего состояния и потратить ее на досрочное погашение ипотеки, не забудьте проверить ликвидность. Ваш дом считается неликвидным активом, потому что на его продажу и получение доступа к капиталу могут уйти месяцы или больше.

Ваш дом считается неликвидным активом, потому что на его продажу и получение доступа к капиталу могут уйти месяцы или больше.

«Если вы начнете выплачивать ипотечный кредит слишком быстро, вы рискуете истощить свою ликвидность», — говорит Аманда Томас, консультант по работе с клиентами в Mission Wealth в Санта-Барбаре, Калифорния.«Важна и ваша ликвидность. Вы не хотите, чтобы в пенсионные фонды было вложено слишком много денег, потому что вас могут накинуть на комиссию, если вам придется выйти раньше срока «.

Один из подходов — иметь чрезвычайный фонд, а также такие активы, как акции, паевые инвестиционные фонды, казначейские обязательства США, облигации и рыночные ценные бумаги, доступные на налогооблагаемом инвестиционном счете. Таким образом, помимо денег, привязанных к пенсионным счетам с льготным налогообложением и к вашему дому, у вас все еще есть ликвидные денежные средства или другие инвестиции, которые легко конвертировать в наличные в крайнем случае.

Боуэн предлагает поддерживать подушку безопасности, которая защитит вас, по крайней мере, в течение шести месяцев, прежде чем вы решите использовать большую часть своей ликвидности для досрочного погашения ипотечного кредита.

3. Как вы будете использовать деньги, если не выплатите ипотечный кредит досрочно?

Реалистично оцените, что вы будете делать со своими деньгами, если не потратите их на досрочное погашение ипотеки. Вы действительно будете использовать это, чтобы продвинуться вперед?

Может иметь смысл, например, вкладывать деньги в выплату ипотечного кредита раньше срока, если вам трудно хранить деньги в банке.Ваш дом может быть инструментом принудительных сбережений, а внесение дополнительных платежей по ипотеке может со временем сэкономить вам тысячи долларов процентов, а также поможет вам быстрее укрепить капитал в своем доме.

«Правильный поступок — это то, что вы будете делать», — говорит Боуэн. «Все это связано с личными привычками. Если вы все равно собираетесь потратить лишние деньги, то лучше положите их себе домой, чем потратите ».

4. Насколько вы цените душевное спокойствие?

Иногда дело не столько в прибыли, сколько в душевном спокойствии. Если вы владеете свободным и чистым домом, это может дать преимущества, которые нельзя измерить строго финансовыми терминами. Для многих отказ от ежемесячных выплат по ипотеке перед выходом на пенсию может принести психологическое облегчение при рассмотрении возможности жить на фиксированный доход.

Если вы владеете свободным и чистым домом, это может дать преимущества, которые нельзя измерить строго финансовыми терминами. Для многих отказ от ежемесячных выплат по ипотеке перед выходом на пенсию может принести психологическое облегчение при рассмотрении возможности жить на фиксированный доход.

«Лично я выплачиваю свою ипотеку», — говорит Томас из Mission Wealth. «Приятно получить выплаты до пенсии. Это может не всегда иметь финансовый смысл, но дает душевное спокойствие и может способствовать лучшему составлению бюджета.”

Еще одно потенциальное преимущество — это возможность брать взаймы под собственный капитал вашего дома. Наличие значительного капитала может позволить вам открыть кредитную линию собственного капитала (HELOC), которая станет источником непредвиденного дохода, а также позволит вам улучшить свой дом или добиться прогресса в достижении других финансовых целей.

Плюсы и минусы досрочного погашения ипотеки

Плюсы

- Отменяет ежемесячный платеж по ипотеке, высвобождая денежный поток, который может быть полезен, особенно во время выхода на пенсию

- Экономит ваши деньги на процентах, потенциально в тысячах долларов

- Может получить предсказуемую норму прибыли, равную процентной ставке по остатку, который вы выплачиваете

- Дарит душевное спокойствие, зная, что вы являетесь владельцем дома

- Может использовать капитал вашего дома, если вам понадобятся деньги позже

Минусы

- Связывает значительную часть вашей ликвидности и чистой стоимости в вашем доме, что может затруднить доступ к ней позже

- Больше не имеет права на федеральный налоговый вычет по ипотечным кредитам

- Могут упустить потенциально более высокую доходность от других инвестиций

- Возможно, у вас не получится реализовать так много из вашего дома, как вы надеялись, если рынок упадет и вам придется быстро продать

Плюсы и минусы выплаты ипотечного кредита — видео-гид

youtube.com/embed/p_rnUt2ZNZU» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Советы по досрочному погашению ипотеки

Если вы решите, что имеет смысл погасить ипотеку раньше, будьте осторожны, чтобы не ставить другие финансовые цели рискованно.Вот несколько советов.