Дарение доли в ООО третьему лицу: пошаговая инструкция на год

Ликвидация ООО. Смена учредителя. Субсидиарная ответственность. Дарение доли в уставном капитале ООО: пошаговая инструкция о том, как подарить долю в Обществе с ограниченной ответственностью другому участнику, третьему лицу или близкому родственнику в году. Как правильно составить договор дарения. Можно ли подарить свою долю в бизнесе родственнику или постороннему человеку?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте.

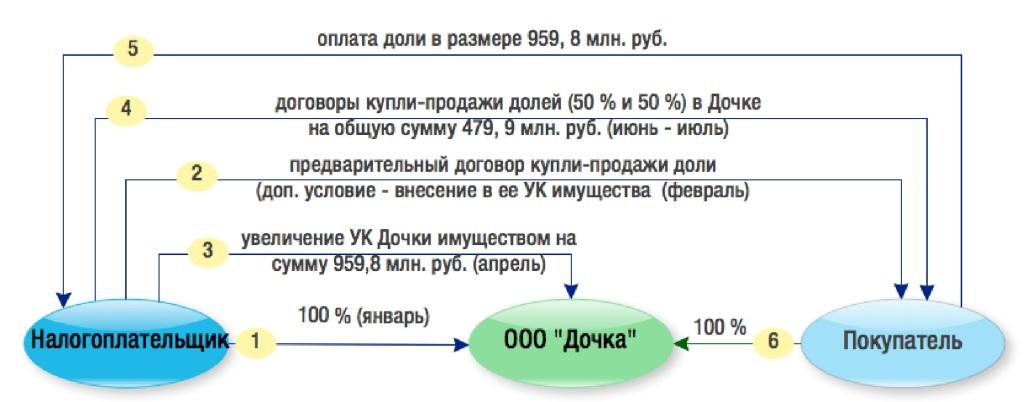

Учредитель продает имущество своей фирме

Заявление должен подписать генеральный директор. В заявлении подтверждается, что дополнительный вклад третьего лица внесен в полном объеме. После этого бывший единственный учредитель может подать заявление о выходе из общества.

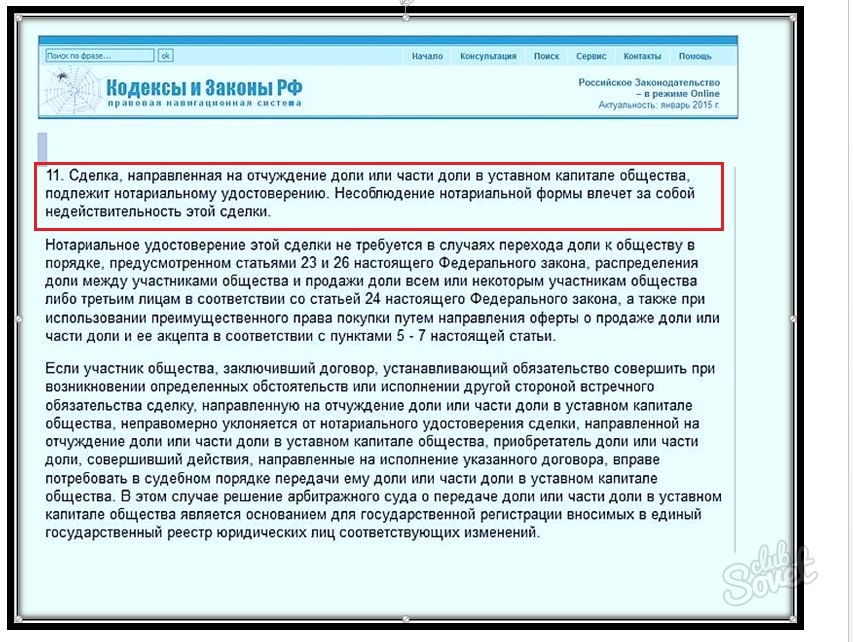

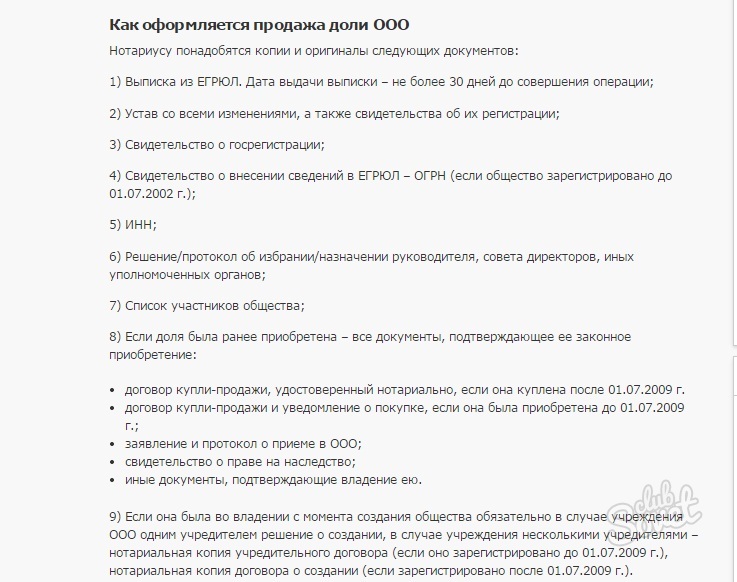

Нотариальное удостоверение сделки по отчуждению доли Участнику, намеренному продать свою долю или иным образом расстаться с ней, нужно иметь в виду, что сделку по отчуждению доли обязательно нужно будет заверить у нотариуса п.

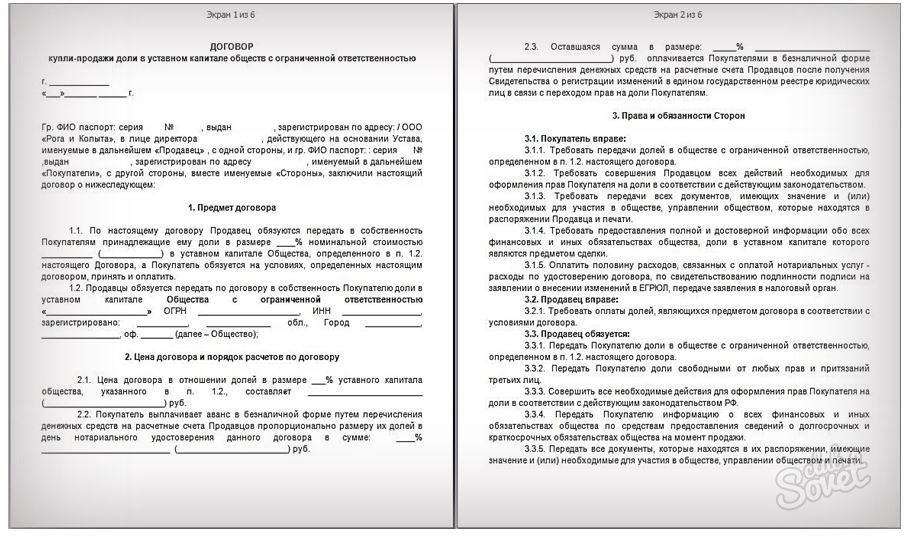

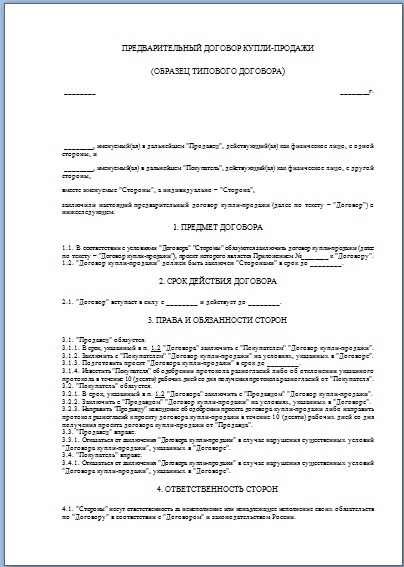

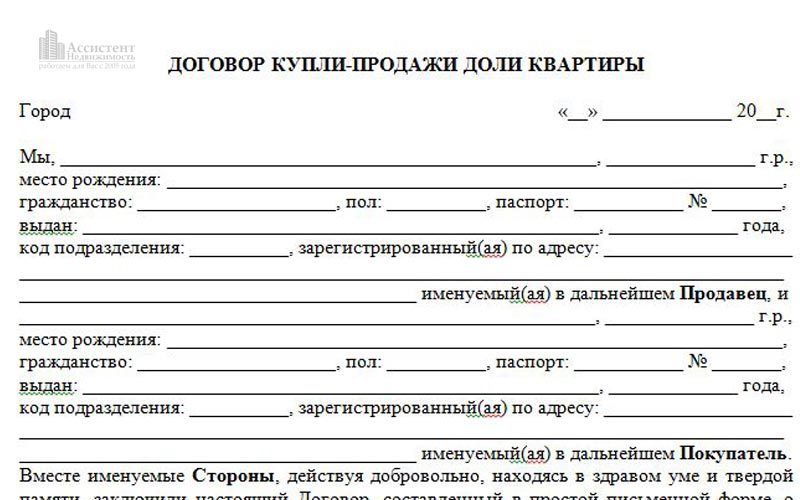

Условия договора купли-продажи доли Для продавца в договоре купли-продажи доли наиболее важным условием является условие об оплате. А при определении срока оплаты необходимо принять во внимание момент перехода доли в собственность приобретателю. Если до перехода доли к покупателю продавец не получил за нее деньги, возникает риск, что их придется взыскивать через суд. Если сделка не подлежит нотариальному удостоверению, доля переходит к приобретателю с момента внесения сведений об этом в ЕГРЮЛ п.

А при определении срока оплаты необходимо принять во внимание момент перехода доли в собственность приобретателю. Если до перехода доли к покупателю продавец не получил за нее деньги, возникает риск, что их придется взыскивать через суд. Если сделка не подлежит нотариальному удостоверению, доля переходит к приобретателю с момента внесения сведений об этом в ЕГРЮЛ п.

Однако П. В связи с этим У. Суд счел доказанным факт неоплаты доли, однако в удовлетворении исковых требований отказал в связи со следующим.

Истец утратил права на долю по надлежащему правовому основанию по договору. При таких обстоятельствах просрочка оплаты не является достаточным основанием для восстановления корпоративных прав истца, поскольку последний имеет возможность требовать оплаты доли.

Кроме того, следует учитывать не только права истца, но и соблюдение баланса интересов самого общества и других его участников. Запрет на любую продажу или отчуждение доли Закон разрешает участнику продать свою долю кому угодно. При этом закон допускает, что сами участники ООО могут установить ограничения на любую продажу и иное отчуждение доли. Если участник планирует продать долю другим участникам, нужно учитывать, что в уставе может быть установлено ограничение на такую продажу без согласия оставшихся участников и или самого общества п.

При этом закон допускает, что сами участники ООО могут установить ограничения на любую продажу и иное отчуждение доли. Если участник планирует продать долю другим участникам, нужно учитывать, что в уставе может быть установлено ограничение на такую продажу без согласия оставшихся участников и или самого общества п.

Кроме того, устав может ограничивать максимально допустимый размер доли участника п. Если устав содержит такое положение, необходимо проверить, не нарушит ли его покупатель, приобретая себе дополнительную долю.

Наконец, в уставе может быть ограничена возможность изменения соотношения долей между участниками п. Несоблюдение названных ограничений может стать основанием для признания сделки недействительной. В частности, там может быть установлено, что участник обязан воздержаться от продажи своей доли до наступления определенных обстоятельств.

При этом закон не устанавливает, какие могут быть последствия в случае нарушения условий такого договора. Достаточная судебная практика по этому вопросу пока не сложилась.

Таким договором может быть ограничена цена продажи доли и в других случаях независимо от того, кем является покупатель доли. Если участник планирует продать долю другим участникам с использованием ими преимущественного права, нужно учитывать, что цена доли или порядок ее определения могут быть заранее установлены в уставе. Если участник планирует продать долю третьему лицу при условии, что другие участники не используют свое преимущественное право , нужно учитывать, что цена доли не может быть ниже цены, которая установлена в уставе для участников общества при использовании ими преимущественного права п.

Если не соблюсти установленные ограничения, сделка может быть признана недействительной. Когда устав и договор об осуществлении участниками своих прав не содержат ограничений цены или жестких требований к ее определению, то цена доли может быть любой. Но если участник не продает, а иным образом отчуждает долю третьему лицу, то преимущественное право не возникает.

Но если участник не продает, а иным образом отчуждает долю третьему лицу, то преимущественное право не возникает.

Если нарушить преимущественное право участников, это может стать основанием для перевода прав и обязанностей покупателя доли на них некоторых из них. Кроме того, отдельные ограничения на совершение сделок могут быть установлены в уставе покупателя.

При совершении сделки нужно проверить, уполномочено ли лицо, которое будет подписывать договор, на заключение такой сделки. Если договор будет подписывать генеральный директор единоличный исполнительный орган , нужно проверить его полномочия по выписке из ЕГРЮЛ и по уставу. Кроме того, нужно посмотреть, не требуется ли согласно уставу приобретателя отдельное решение общего собрания участников или совета директоров на совершение такой сделки.

Такое решение может быть необходимо, например, когда эта сделка является для приобретателя крупной, сделкой с заинтересованностью или просто сделкой, но для ее совершения требуется по уставу одобрение общего собрания или совета директоров.

В противном случае по требованию супруга сделка может быть признана недействительной. В случае выхода участника из общества до полной оплаты доли он сможет получить действительную стоимость доли только в той части, в которой оплачена доля п.

Справочная информация: Когда нотариальное удостоверение сделки с долями в ООО обязательно Любая сделка, направленная на отчуждение доли части доли в уставном капитале ООО, в том числе договор залога доли части доли , подлежит нотариальному удостоверению. Несоблюдение нотариальной формы влечет за собой недействительность этой сделки. Те, которые обязательно заносить в реестр.

Юридический адрес ООО. При наличии управляющего управляющей организации указывается также местожительство управляющего местонахождение управляющей организации. Способ образования ООО создание или реорганизация. Размер уставного капитала. Сведения о филиалах и представительствах ООО. Сведения об учредителях участниках ООО, сведения о размерах и номинальной стоимости долей в уставном капитале общества, принадлежащих обществу и его участникам, о передаче долей или частей долей в залог или об ином их обременении, сведения о лице, осуществляющем управление долей, переходящей в порядке наследования.

Фамилия, имя, отчество и должность лица, имеющего право без доверенности действовать от имени ООО т. Коды видов экономической деятельности. Дата регистрации изменений, внесенных в учредительные документы ООО. Сведения о лицензиях, полученных ООО. Сведения о правопреемстве ООО указывается в определенных случаях в соответствии с подп. Сведения о том, что ООО находится в процессе ликвидации или реорганизации. Кроме того, в реестре хранятся подлинники учредительных документов общества.

Сведения, указанные в пунктах 1—5, содержатся также в учредительных документах ООО. Изменение таких сведений нужно проводить в порядке внесения изменений в учредительные документы. Порядок подачи заявления в регистрирующий орган тот же, когда вносят изменения в учредительные документы и при первичной регистрации ООО. Исключение составляют случаи, когда изменения вносятся в связи с продажей доли с использованием преимущественного права или отчуждением доли по сделке, подлежащей обязательному нотариальному удостоверению.

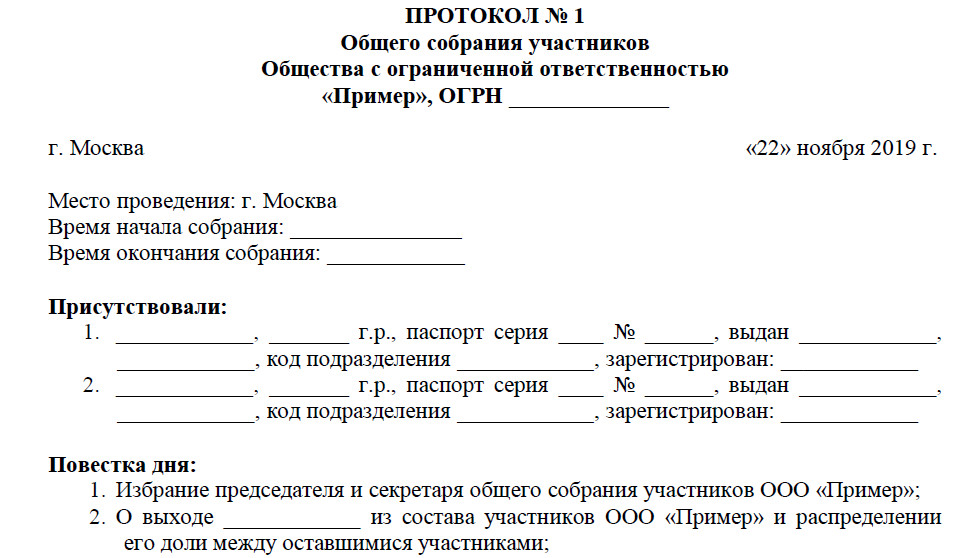

В таких случаях заявителем является продавец доли либо в отдельных случаях нотариус. При смене генерального директора стоит приложить к заявлению, подаваемому на регистрацию, решение единственного участника ООО протокол общего собрания участников ООО , которым оформлена смена директора. Представлять данный документ на регистрацию не обязательно, но это уменьшит вероятность отказа. В течение трех рабочих дней с момента изменения сведений, содержащихся в ЕГРЮЛ, общество обязано сообщить об этом в регистрирующий орган п.

За неисполнение или несвоевременное исполнение этой обязанности а также сообщение недостоверных сведений на генерального директора может быть наложен штраф в размере 5 тыс. Изменение сведений об участниках ООО Изменение сведений об участниках ООО может быть связано с различными событиями, в том числе с продажей участником своей доли другому участнику или третьему лицу с переходом доли к обществу, и в других случаях.

Изменение сведений не связано с переходом доли к другому лицу. Изменение сведений связано с переходом доли к другому лицу, но нотариальное удостоверение сделки при этом не обязательно. Изменение сведений связано с переходом доли к другому лицу, и нотариальное удостоверение сделки при этом обязательно.

Изменение сведений связано с переходом доли к другому лицу, но нотариальное удостоверение сделки при этом не обязательно. Изменение сведений связано с переходом доли к другому лицу, и нотариальное удостоверение сделки при этом обязательно.

Если нотариальное удостоверение сделки по отчуждению доли является обязательным, заявление в регистрирующий орган должен подавать нотариус, удостоверивший сделку п. В частности, нотариус: подписывает заявление усиленной квалифицированной электронной подписью, а затем направляет его в налоговую инспекцию в форме электронного документа.

Эти действия нотариус должен совершить в срок, который предусматривает заверенный им договор. Если такой срок не согласован, нотариус исполняет свои обязанности в течение двух рабочих дней с даты удостоверения договора.

Как открыть ООО с одним учредителем Для подготовки документов на регистрацию ООО вы можете воспользоваться бесплатным онлайн-сервисом непосредственно на нашем сайте. С его помощью вы сможете сформировать пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ. Регистрация фирмы — занятие хлопотное лишь на первый взгляд.

С его помощью вы сможете сформировать пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ. Регистрация фирмы — занятие хлопотное лишь на первый взгляд.

Устав ООО с одним учредителем в году 10 апреля Автор статьи: 1С-Старт В обществе с ограниченной ответственностью может быть до пятидесяти учредителей — физических и юридических лиц. На практике максимальное количество партнёров ООО встречается очень редко. Чаще всего компанию регистрирует единственный собственник. Но даже когда учредитель в ООО один, процедура регистрации мало чем отличается от создания общества несколькими партнёрами. В нашей публикации вы не только узнаете ответ на этот вопрос, но и найдете образец такого устава. В уставе прописывают цели создания общества, права и обязанности участников, порядок их взаимодействия между собой, процедуру перехода доли в уставном капитале и другие важные положения.

«Безвозмездно, то есть даром»: гражданину подарили долю в ООО

При этом остальные участники ООО имеют преимущественное право покупки доли, поэтому перед совершением сделки даритель обязан уведомить сооучредителей о своем намерении и предложить им выкупить свою часть. По закону согласие участников общества на передачу доли одного из них в дар третьему лицу не требуется, однако в уставе организации может быть закреплено иное — в такой ситуации прерогативу имеет устав. Но если в течение 30 дней с момента получения уведомления участники ООО не выразили желание выкупить долю, у их соучредителя возникает право распорядиться ею по своему усмотрению, в том числе передать в дар. Гораздо проще оформить сделку, если в ООО имеется единственный учредитель — тогда дарение осуществляется на основании соответствующего договора без каких-либо дополнительных процедур. В любом случае смена участника ООО подлежит государственной регистрации — сразу после смены учредителя или одного из учредителей необходимо направить поставить об этом в известность налоговые органы для внесения изменений в ЕГРЮЛ.

По закону согласие участников общества на передачу доли одного из них в дар третьему лицу не требуется, однако в уставе организации может быть закреплено иное — в такой ситуации прерогативу имеет устав. Но если в течение 30 дней с момента получения уведомления участники ООО не выразили желание выкупить долю, у их соучредителя возникает право распорядиться ею по своему усмотрению, в том числе передать в дар. Гораздо проще оформить сделку, если в ООО имеется единственный учредитель — тогда дарение осуществляется на основании соответствующего договора без каких-либо дополнительных процедур. В любом случае смена участника ООО подлежит государственной регистрации — сразу после смены учредителя или одного из учредителей необходимо направить поставить об этом в известность налоговые органы для внесения изменений в ЕГРЮЛ.

Как выйти из состава учредителей с ООО, если я являюсь там единственным учредителем?

В соответствии с п. Как альтернативу можно рассматривать ввод одаряемого в состав участников общества путем увеличения уставного капитала с последующей продажей вашей доли одаряемому. Сделка по отчуждению доли между участниками не подлежит нотариальному удостоверению. Вам помог ответ? Да Нет Что нужно сделать чтобы подарить ООО родственнику я единственный учредитель и директор. Можете оформить договор дарения и переоформить долю на родственника.

Как альтернативу можно рассматривать ввод одаряемого в состав участников общества путем увеличения уставного капитала с последующей продажей вашей доли одаряемому. Сделка по отчуждению доли между участниками не подлежит нотариальному удостоверению. Вам помог ответ? Да Нет Что нужно сделать чтобы подарить ООО родственнику я единственный учредитель и директор. Можете оформить договор дарения и переоформить долю на родственника.

Заявление должен подписать генеральный директор.

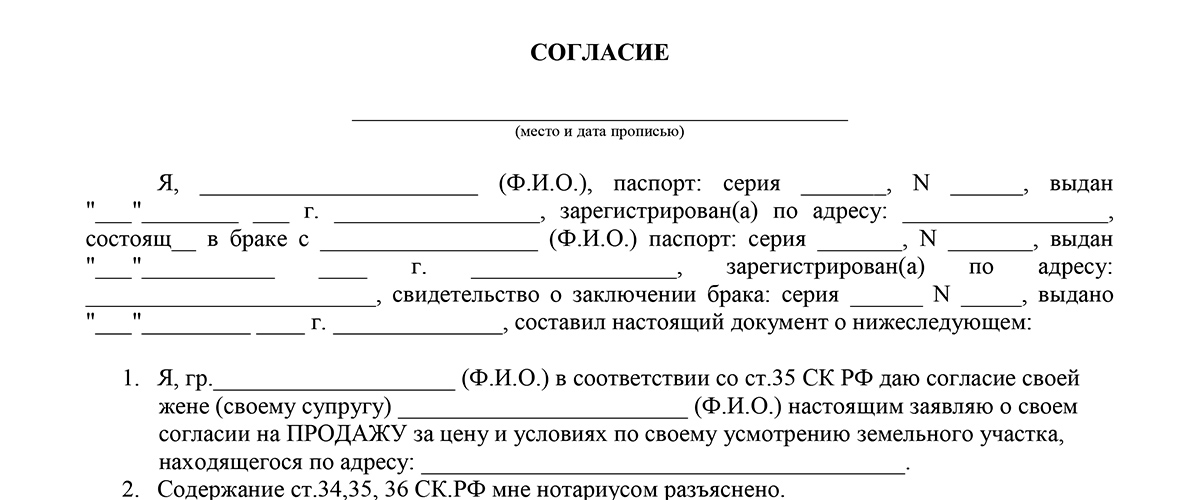

Угрозы при наследовании долей в ООО. Поэтому, когда речь идет о таком способе распоряжения своей долей в ООО, как дарение третьему лицу, участнику важно внимательно изучить положения устава, регулирующие данный вопрос. В каком порядке подготовить долю в ООО к дарению Подарить долю можно только в ее оплаченном размере. Иными словами, если действующий владелец на момент дарения не оплатил ее полную стоимость, передать долю целиком не получится. Это императивное правило ст. Если собственник хочет подарить в полном размере, необходимо будет произвести полную оплату. Другой важный момент — наличие согласия дарителя и одаряемого на сделку. Также потребуется заручиться согласием супруга дарителя, если доля были приобретена в период брака и считается совместно нажитым имуществом.

Это императивное правило ст. Если собственник хочет подарить в полном размере, необходимо будет произвести полную оплату. Другой важный момент — наличие согласия дарителя и одаряемого на сделку. Также потребуется заручиться согласием супруга дарителя, если доля были приобретена в период брака и считается совместно нажитым имуществом.

Процедура дарения ооо единственным учредителем

Дарение ооо с одним учредителем При этом правовое регулирование дает возможность владельцу подарить свою долю как другой компании, так и физическому лицу. В этом случае необходимо сперва уведомить о своем решении других участников предприятия, которые наделены преимущественной возможностью приобретения доли конечно, за определенную плату. Если в течение месяца со дня получения уведомления другие участники предприятия не заявили о своем намерении приобрести долю в предприятии, то в этом случае ее владелец может свободно распоряжаться ею. В остальном схема заключения сделки стандартная.

В остальном схема заключения сделки стандартная.

.

.

Как оформить дарение ооо с единственным учредителем Обычно документы Порядок заключения договора дарения доли в ООО Сделка по дарению.

Дарение доли в ООО третьему лицу: пошаговая инструкция на 2018 год и советы по подготовке сделки

.

Подарить ООО

.

Дарение 100 доли в ООО от сына к маме

.

Как открыть ООО с одним учредителем

.

.

.

кому можно подарить, необходимые документы, налогообложение

Выход участника из общества – ситуация не такая уж редкая. Учредитель, покидающий фирму, вправе передать принадлежащую ему часть бизнеса на безвозмездной основе: подарить другому участнику общества, близкому родственнику или стороннему лицу. Однако дарение доли ООО в последних двух случаях не всегда устраивает совладельцев фирмы. При этом в уставе компании может быть зафиксировано, что отчуждение доли должно проводиться только при согласии всех учредителей. Попробуем разобраться в процедуре.

О сделке

Процедура отчуждения долей в ООО дарением регулируется статьями:

- №21 Закона №14-ФЗ «Об ООО»;

- №572 Гражданского кодекса РФ.

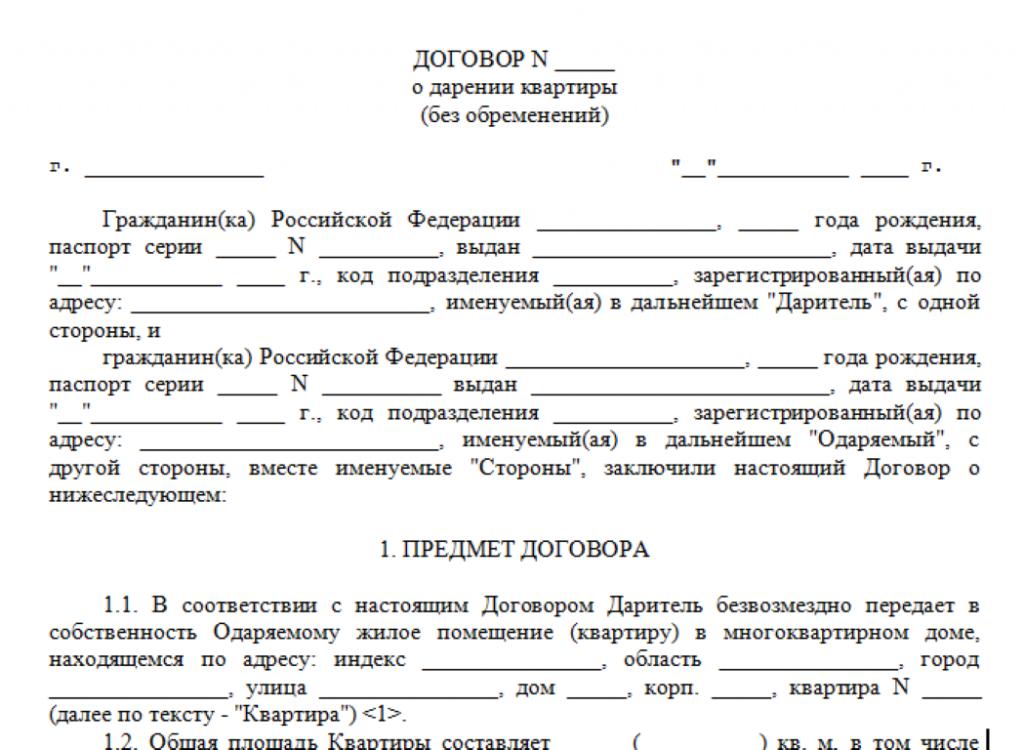

Дарение доли в уставном капитале ООО, предусматривающее передачу прав и обязанностей участника общества, осуществляется на основании корректно оформленной сделки..jpg) Она реализуется только при выполнении следующих обязательных условий:

Она реализуется только при выполнении следующих обязательных условий:

- согласие выражено обеими сторонами – дарителем и получателем;

- договор нотариально заверен;

- сделка прошла процедуру госрегистрации.

И, как уже отмечалось выше, положительный ответ на вопрос, можно ли подарить долю ООО, будет получен при наличии разрешения от заинтересованных лиц. Кроме того, передача части бизнеса на бесплатной основе возможна при условии внесения ее полной стоимости в УК (уставной каптал).

Кому можно подарить долю

В вышеупомянутом законе «Об ООО» не содержится требования об обязательном получении согласия участников общества на дарение доли. Однако в вопросах, связанных с процедурой отчуждения части бизнеса, приоритетными являются положения устава организации. Если же в документе этот момент не зафиксирован, учредители наделены правом свободного распоряжения своими долями. Рассмотрим возможные варианты дарения части бизнеса более подробно.

Особого внимания заслуживает вопрос, как подарить долю ООО третьему лицу. Действующее в нашей стране законодательство требует, чтобы договор дарения был заверен нотариусом. Но, прежде чем приступать к оформлению соглашения, необходимо сделать предложение о покупке своей части бизнеса другим участникам, поскольку они наделены преимущественными правами на заключение такой сделки. На принятие решения участникам общества отводится 30 дней.

Действующее в нашей стране законодательство требует, чтобы договор дарения был заверен нотариусом. Но, прежде чем приступать к оформлению соглашения, необходимо сделать предложение о покупке своей части бизнеса другим участникам, поскольку они наделены преимущественными правами на заключение такой сделки. На принятие решения участникам общества отводится 30 дней.

Многих интересует, можно ли подарить ООО другому человеку, если общество открыл один учредитель. Закон это допускает. Проводится такая сделка намного проще, ведь дополнительные процедуры в данном случае не нужны.

Передать в дар долю в обществе можно и другому его участнику. При этом необходимо учитывать, что в результате проведения данной операции уменьшится количество учредителей. Однако размер УК останется прежним. Таким образом, баланс сил в ООО изменится, что скажется на результатах голосования во время принятия важных решений.

Дарение доли ООО близкому родственнику имеет следующие особенности:

- Родственники не подлежат налогообложению по причине отсутствия финансовых взаиморасчетов.

- Первоочередное право владельцев предприятия на приобретение доли в данном случае не действует.

- Наличие родственных связей не отменяет требование заверения сделки в нотариальной конторе.

Передать безвозмездно свою часть бизнеса можно не только физлицу, но и юрлицу.

Дарение доли ООО другому ООО относится к категории сделок, схема проведения которых стандартна.

Согласие на сделку других учредителей компании

Частично эта тема затрагивалась выше.

Если в уставе ООО не прописан порядок дарения долей, получать согласие других собственников компании не требуется.

Но внесение в документ определенных условий, касающихся этой процедуры, необходимо для защиты финансовых интересов участников общества. Тогда вопрос, можно ли подарить долю ООО без согласия другого учредителя, теряет актуальность – одобрение сделки членами организации обязательно.

Лицо, желающее передать безвозмездно свою часть дела, подает гендиректору ООО уведомление о том, что намерен провести эту операцию. Составлена данная бумага должна быть в письменной форме в двух экземплярах, на втором руководитель организации оставляет отметку о ее получении.

Составлена данная бумага должна быть в письменной форме в двух экземплярах, на втором руководитель организации оставляет отметку о ее получении.

Если в течение 30 календарных дней участник никак не выразит свое отношение к запланированной сделке, его молчание будет трактоваться как согласие на ее проведение.

Отметим, что заинтересованным лицом в сделке рассматриваемого типа считается официальная супруга/супруг дарителя. Если у семейной четы нет брачного контракта, без согласия второй половины дарителя возможно признание договора дарения доли ООО недействительным.

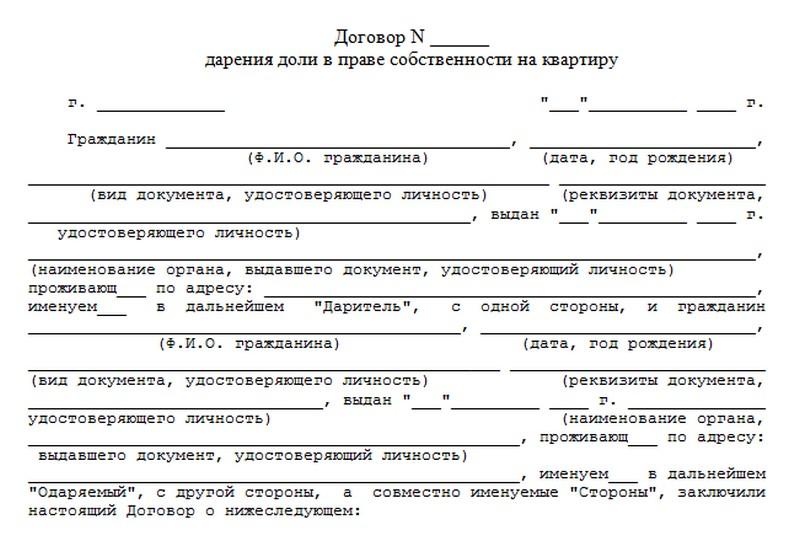

Требующиеся документы и оформление договора дарения

В общем случае, чтобы заверить бесплатную передачу доли бизнеса, в нотариальную контору нужно подать такие бумаги:

- Договор дарения.

- Согласие:

- всех участников ООО;

- второго члена семейной четы.

- Документ, подтверждающий наличие права собственности на часть бизнеса.

- Учредительную документацию.

- Выписку из ЕГРЮЛ. Получить ее следует не ранее 30 дней до предполагаемой даты посещения нотариальной конторы.

- Заявление в орган ФНС, составленное по форме Р14001.

- Документ, подтверждающий полную оплату подлежащей дарению доли в ООО.

- Паспорта сторон, принимающих участие в сделке.

Пошаговая инструкция дарения доли ООО третьему лицу в 2021 году выглядит так:

- Решение учредителя о передаче своей доли.

- Получение согласия на эту сделку других участников компании (если такой пункт прописан в уставе ООО).

- Получение согласия одаряемого лица.

- Заключение сделки с последующим заверением договора дарения у нотариуса.

- Регистрация изменений в ЕГРЮЛ. Этот важный этап будет рассмотрен подробнее ниже.

Образец договора дарения доли ООО другому участнику, можно посмотреть в представленной статье.

Госрегистрация произошедших изменений

Дарение части бизнеса предусматривает уход из общества одного из партнеров. Одаряемый при этом обретает статус участника ООО. Следовательно, возникает необходимость корректировки сведений в ЕГРЮЛ.

Одаряемый при этом обретает статус участника ООО. Следовательно, возникает необходимость корректировки сведений в ЕГРЮЛ.

Поставить регистрирующий орган в известность об изменениях следует в течение 3 дней. Нотариус, помимо договора дарения, заверяет бланк уведомления (форма Р14001), в котором в качестве заявителя указывается даритель. В этом документе, кроме титульного, заполняются листы:

- Р – с актуальной информацией о заявителе;

- В – если в качестве одного из участников сделки выступает юрлицо;

- Д – по одному экземпляру для одаряемого и дарителя.

Нотариус, отправив документы в орган налоговой службы, передает дарителю соответствующую расписку, в которой проставлена отметка ФНС, подтверждающая получение заявления. На корректировку записи в ЕГРЮЛ регистратору отводится 5 дней. Во вновь сформированной выписке отражаются:

- номинальная стоимость и величина измененных долей;

- данные лица, принявшего в качестве подарка часть УК;

- обновленный состав учредителей организации.

Факт, что сделка состоялась, подтверждают:

- копия договора дарения части бизнеса;

- свидетельство о внесении в ЕГРЮЛ соответствующих изменений;

- лист записи в ЕГРЮЛ.

Вопросы налогообложения

Одаряемый, не являющийся близким родственником дарителя, в результате проведения сделки получает доход. Следовательно, он должен уплатить НДФЛ – 13% от стоимости переданной в дар доли ООО. Даритель же как лицо, не получившее выгоду, ни рубля в виде налога не платит. Таким образом, можно сформулировать ответ на часто возникающий вопрос: что лучше – продать или подарить долю ООО. Для дарителя бесплатная передача доли не влечет необходимость уплаты фискального сбора.

Иная ситуация возникает при заключении сделки между юрлицами. Обязательства по уплате налогов возникают у обеих сторон. Даритель, будучи плательщиком НДС, исчисляет размер этого фискального сбора, исходя из рыночной цены доли (ст. 146, ст. 154 п. 2 НК РФ). Предприятие, которое приобретает внереализационные доходы, должно выплатить налог на прибыль с учетом стоимости принятой в дар доли.

Заключение

Передача доли в УК (а вместе с ней прав и обязанностей учредителя ООО) производится на основании корректно оформленной двусторонней сделки. Приоритетным правом выкупа части бизнеса обладают другие участники общества. Дарение доли возможно при условии полного внесения оплаты за нее в уставной фонд организации.

Видео : Дарение доли ООО

Дарение доли в ООО третьему лицу: пошаговая инструкция

Дарение доли в ООО возможно, как третьему лицу, так и родственнику, и чтобы соглашение не могло быть расторгнуто (в случае возникновения судебных споров), должна быть соблюдена пошаговая инструкция, а также соблюдено соответствие правилам, предписанным на 2020 год. Согласно общему правилу, желая прекратить свое участие в ООО, субъект может по личному желанию распорядиться имеющимися долями. Допускается отчуждение активов путем продажи или же дарения. При этом соглашение может быть составлено внутри предприятия или же с третьими лицами, которые ранее к обществу не имели прямого отношения.

При этом соглашение может быть составлено внутри предприятия или же с третьими лицами, которые ранее к обществу не имели прямого отношения.

Основы

Согласно основным принципам организации обществ с ограниченной ответственностью, в состав учреждения может входить до полусотни человек, каждый из которых сделал определенный финансовый взнос в функционирование предприятия при его создании. В зависимости от размера осуществленного взноса и будет зависеть, какая доля активов будет принадлежать каждому участнику ООО.

Дарение доли в ООО третьему лицу может быть обусловлено несколькими причинами:

- введение в общество нового учредителя;

- выход учредителя, что влечет необходимость отчуждения его части активов.

Независимо от причины осуществления процедуры, договор дарения доли в ООО должен быть составлен в соответствии с основными требованиями гражданского законодательства. А именно:

- безвозмездность передачи благ;

- добровольное желание одаряемого получить подарок;

- получение письменных соглашений от других собственников;

- обязательно утверждение договора нотариально.

Так, дарение доли ООО может быть производиться одному из следующих субъектов:

- член общества;

- посторонний участник;

- само учреждение.

Право передачи активов предусмотрено для учредителей общества, а также для других участников, которые имеют свои доли.

Условия

Как уже было сказано выше, дарение доли в уставном капитале участником ООО третьему лицу подразумевает обязательное согласие других участников на осуществление сделки, хотя сам Закон не требует получения такого разрешения. Необходимость получения согласия может быть обусловлена несколькими факторами.

Прежде всего, это устав предприятия. Законодателем установлены общие требования к формированию уставных правил, тогда как администрация фирмы вправе самостоятельно определять отдельные принципы осуществления работы общества. К этим принципам относится и порядок оформления дарственной на всю часть или долю от активов. Так, уставом могут быть предусмотрены такие возможности:

К этим принципам относится и порядок оформления дарственной на всю часть или долю от активов. Так, уставом могут быть предусмотрены такие возможности:

- обмен активами только внутри фирмы и невозможность передачи капитала третьим участникам;

- допускается дарение доли в ООО родственнику или другому физическому лицу извне, но при получении согласия всех членов общества.

Если хотя бы один из этих пунктов был отображен, то нужно внимательно следовать требованиям устава, дабы сделка не была в дальнейшем расторгнута недовольными учредителями. Если же, устав не предусматривает порядка отчуждения активов, то даритель должен следовать правилу «преимущественного получения благ». Так, согласно Закону, первоочередное право на получение благ имеют сособственники материальных благ.

Поэтому, прежде, чем заключать договор дарения доли третьим лицам в уставном капитале ООО, требуется уведомить других участников о предстоящей сделке. Уведомление оформляется только письменно и передается в любой из способов, который может подтвердить дату получения уведомления. Это важно, поскольку на раздумье у каждого из участников есть 30 суток, по истечении которых даритель может приступать к оформлению сделки.

Это важно, поскольку на раздумье у каждого из участников есть 30 суток, по истечении которых даритель может приступать к оформлению сделки.

Алгоритм

Дарение доли в уставном капитале ООО родственнику или другому физическому лицу требует предварительного сбора полного пакета требуемых документов. К основным из них относятся:

- документ, который удостоверяет личность каждого из участников соглашения;

- оригиналы письменных разрешений отдельного от каждого учредители общества;

- бумаги о правах собственности на часть активов;

- учредительные документы ООО, в том числе и устав;

- разрешение от супруга, если даритель находится в официальном браке и активы были приобретены после свадьбы;

- финансовая выписка о том, что по отчуждаемой доле нет никаких задолженностей платежей;

- копия уведомления, направленного руководителю о желании отдать в дар свою часть активов;

- письменные ответы каждого из участников, если таковые были направлены на протяжении 30 суток дарителю, о нежелании воспользоваться своим преимуществом первой очереди.

Этот же список документов будет необходим, если происходит дарение доли в ООО другому участнику.

Так, можно определить такие шаги, которыми передаются в дар права собственности на долю учредительного капитала:

- устное предложение одаряемому и получение согласия на приобретение имущественных прав;

- сбор документов, которые подтверждают права собственности:

- уведомление руководства и ожидание на протяжении одного месяца ответа других учредителей;

- подготовка оставшегося пакета бумаг;

- оформление письменного соглашения;

- фактическая передача капитала получателю;

- государственная регистрация прав собственности нового владельца.

Важно! При дарении доли учредительных активов участие нотариуса является обязательным. При этом, в полномочия юриста входят: необходимость проверки поданных документов, подтверждение обоюдного согласия и вменяемости сторон, а также утверждение договора.

Особенности

Наряду с общим порядком осуществления таких сделок, есть ряд особенностей, которые присущи соглашениям в зависимости от субъекта одаряемого:

- родственник;

- участник ООО;

- третье лицо.

Как и в отношении всех видов договоров, связанных с отчуждением и приобретением имущества, для дарственной предусмотрено обязательное налогообложение. Но, если сделка оформляется между (супруги, родители и дети, родные братья и сестры, бабушки и дедушки), то получатель материальных ценностей освобождается от необходимости осуществления таких выплат.

Одним из преимуществ осуществления сделки внутри ООО является упрощенная процедура обмена правами собственности. Так, если другое не предусмотрено уставом, то даритель не обязан получать добровольные согласия всех участников на дарение. Кроме того, такое соглашение не требует участия нотариуса. Стороны могут зафиксировать договор нотариально только по личной инициативе, дабы избежать судебных споров в будущем.

Привлечение к договору участников, которые ранее не имели отношения к учредителям ООО, допускает дарственную, как в пользу физических лиц, так и в пользу других предприятий, независимо от формы их собственности.

Финансовые издержки

В зависимости от того, кому была подарена собственность, можно различить два направления налоговой политики. Так, если речь идет о сделке, сторонами которой являются физические лица, то в общем порядке получатель благ должен выплатить в пользу государства налог в размере 13 % от общей рыночной стоимости активов. Это вычет за так называемый доход.

Как уже отмечалось ранее, близкие родственники налог не платят. Также не облагается налогом и даритель, поскольку со сделки он никакой прибыли не получает.

Если же сторонами соглашения являются юридические лица, то каждый из участников должен будет оплатить свое отчисление. Даритель обязуется компенсировать подоходный налог, а получатель – вычет за доход. Таким образом, размеры отчислений для юридических лиц будут несколько выше, чем для физических участников.

Завершение

Подписание договора не является заключительной стадией, поскольку сторонам необходимо зарегистрировать изменение прав собственности. Если сделка заключалась с привлечением нотариуса, то после подписания соглашения и его заверения, юрист готовит пакет бумаг, необходимых для внесения правок в реестр, которые им же направляются в налоговую службу. Стороны получают письменное уведомление о том, что документы направлены. На подготовку и отправку бумаг у нотариуса имеется 3 рабочих дня.

Если сделка заключалась с привлечением нотариуса, то после подписания соглашения и его заверения, юрист готовит пакет бумаг, необходимых для внесения правок в реестр, которые им же направляются в налоговую службу. Стороны получают письменное уведомление о том, что документы направлены. На подготовку и отправку бумаг у нотариуса имеется 3 рабочих дня.

После того, как работники налоговой службы получают нотариальное извещение, начинается отсчет пяти дней, на протяжении которых должны быть внесены правки в федеральный реестр. Также готовятся свидетельства владения активами на нового собственника, которые передаются руководству ООО для вручения сторонам.

Отчуждение доли в уставном фонде: общие вопросы, преимущественное право покупки

Согласно законодательству, участник общества с ограниченной (дополнительной) ответственностью (далее – ООО) вправе продать или иным образом произвести отчуждение своей доли (части доли) в уставном фонде общества одному или нескольким участникам этого общества или самому обществу. Положения об отчуждении регулируются ст.97-101 Закона о Хозяйственных обществах (далее – Закон).

Положения об отчуждении регулируются ст.97-101 Закона о Хозяйственных обществах (далее – Закон).

В нашей статье рассмотрим общие вопросы отчуждения доли, а также порядок реализации преимущественного права покупки доли, предусмотренные законодательством; проанализируем какие положения Закона и каким образом могут изменить учредители (участники) ООО в своем уставе, на основании своих решений.

Исходя из ст. 97 Закона, отчуждение участником ООО своей доли (части доли) в уставном фонде общества третьим лицам допускается, если иное не предусмотрено уставом этого общества.

Таким образом, участники ООО могут в своем уставе изменить общую норму, касающуюся отчуждению долей ООО третьим лицам.

Например, в уставе может быть следующий пункт:

«Отчуждение участником своей доли (части доли) в уставном фонде общества третьим лицам допускается только с согласия всех остальных участников общества»

или

«Отчуждение участником своей доли (части доли) в уставном фонде общества третьим лицам не допускается».

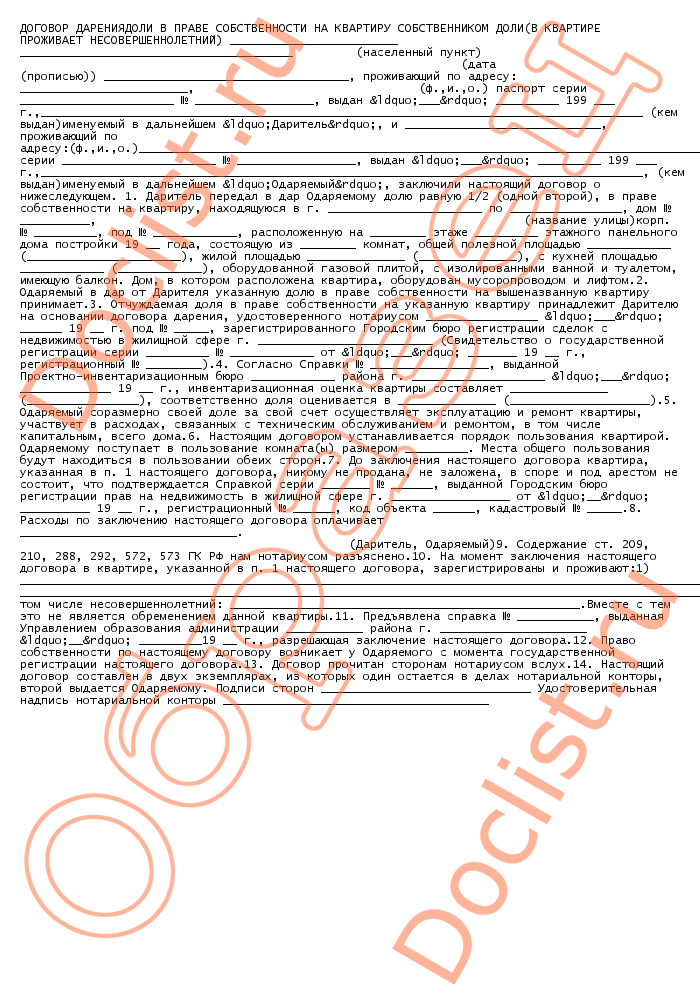

Следует понимать, что отчуждение доли – это не только ее продажа. Доля (часть доли) может перейти в собственность, например, путем ее дарения иному лицу. Следовательно, участники ООО могут ограничить уставом только определенные способы вхождения третьего лица, при отчуждении доли.

Например:

«Продажа участником своей доли (части доли) в уставном фонде общества третьим лицам не допускается». Такая норма ограничивает только возможность заключения договоров купли-продажи доли с третьими лицами, но не лишает право участника заключить договор дарения.

Можно указать ограниченный круг третьих лиц, которым можно продать и/или подарить долю.

Например:

«Отчуждение участником своей доли (части доли) в уставном фонде общества третьим лицам не допускается, за исключением дарения доли (части доли) своим следующим близким родственникам: супруг, дети, родители, родные братья и сестры».

Таким образом, основные общие вопросы, связанные с отчуждением доли, на которые следует обратить внимание участникам:

- возможность продать долю третьим лицам;

- возможность передать долю третьим лицам иным способом, отличным от продажи.

Стоит также отменить, что запрет на отчуждение долей третьим лицам может не является полным запретом на вхождение третьих лиц в ООО. Так, кроме отчуждение имеющийся доли можно допустить увеличение уставного фонда за счет вклада нового участника – третьего лица. Решение об увеличении уставного фонда ООО за счет внесения дополнительных вкладов третьими лицами принимается всеми участниками общества единогласно (ст.105 Закона).

Ст. 97 Закона установлен запрет на отчуждение единственным участником ООО доли в уставном фонде самому обществу, однако запрет на отчуждение части своей доли обществу Законом не определен.

Исходя из ст.98 Закона, участники ООО пользуются преимущественным правом покупки доли (части доли) участника в уставном фонде общества пропорционально размерам своих долей в уставном фонде этого общества, если уставом или решением общего собрания его участников, принятым единогласно, не предусмотрен иной порядок осуществления этого права либо если иное не установлено актами Президента Республики Беларусь.

Продать долю третьему лицу, не предложив ее купить остальным участникам, не допускается. Не допускается также исключение каких-либо участников из круга лиц, которые могут пользоваться преимущественным правом покупки, а также не допускается ограничение прав участников на преимущественное право покупки доли остальных участников. Исключения предусмотрены только в определенных случаях для резидентов Парка высоких технологий при использовании введенных для них элементов корпоративного права (опционы, опционные договоры, конвертируемые займы).

Порядок осуществления преимущественного права покупки доли (части доли) участника в уставном фонде ООО непропорционально размерам долей участников в его уставном фонде может быть предусмотрен уставом при учреждении этого общества либо внесен, изменен или исключен из него по решению общего собрания его участников, принятому единогласно (ст.98 Закона).

Таким образом, участники могут своим решением повлиять на порядок своего участия в реализации преимущественного права покупки, но такое решение должно быть принято единогласно и не исключать кого-либо из участников из данного процесса.

Например:

В ООО с 3-мя участниками, доли которых распределены следующим образом: «А»-30%; «Б»-50%; «В»-20%, может быть следующий пункт:

«Участники общества пользуются преимущественным правом покупки доли (части доли) участника в уставном фонде общества в равных долях, независимо от размера доли участника, решившего продать долю».

Таким образом, при продаже полной долю участником «А», «Б» и «В» могут рассчитывать на 50% доли «А», если они оба решат воспользоваться своим преимущественным правом покупки.

Или

«Участники общества пользуются преимущественным правом покупки доли (части доли) участника в уставном фонде общества пропорционально размерам своих долей в уставном фонде, если иное не будет определено в принятом единогласно решении Общего собрания».

Общий порядок действий участника ООО, намеренного продать свою долю (часть доли) в уставном фонде общества, определяется уставом и должен содержать форму, способ извещения остальных участников этого общества и самого общества о намерении продать свою долю (часть доли) в уставном фонде общества и требования к информации, включаемой в это извещение (цена и иные условия продажи).

Порядок реализации участниками ООО преимущественного права покупки доли (части доли) участника в уставном фонде общества определяется уставом общества и должен содержать срок, но не более 30 дней со дня направления участником, намеренным продать свою долю (часть доли), извещения о ее продаже, очередность и последовательность действий, в соответствии с которыми участники этого общества могут воспользоваться своим преимущественным правом покупки доли (части доли) участника в уставном фонде общества.

Уступка участниками ООО преимущественного права приобретения доли (части доли) в уставном фонде этого общества, установленного уставом общества или решением общего собрания, не допускается (Ст. 98 Закона).

Законом также определены ситуации, когда в соответствии с уставом ООО отчуждение доли (части доли) участника в уставном фонде общества третьим лицам невозможно, а другие участники этого общества от ее покупки отказываются, общество обязано выплатить участнику ее действительную стоимость либо с согласия участника выдать ему в натуре имущество, соответствующее такой стоимости.

Действительная стоимость доли (части доли) участника в уставном фонде общества определяется на основании данных бухгалтерского баланса за последний отчетный период, предшествующий дате обращения участника с таким требованием (данных книги учета доходов и расходов на первое число месяца обращения участника). В этом случае доля (часть доли) участника в уставном фонде этого общества переходит к самому обществу с момента выплаты участнику действительной стоимости доли (части доли) либо выдачи ему имущества в натуре, соответствующего такой стоимости.

При продаже доли (части доли) участника в уставном фонде ООО с нарушением преимущественного права покупки доли (части доли) любой участник этого общества и (или) само общество вправе в течение 3-х месяцев с момента, когда они узнали либо должны были узнать о таком нарушении, потребовать в судебном порядке перевода на них прав и обязанностей покупателя (Ст.98 Закона).

Таким образом, участники не ограничиваются действиям Закона при решении некоторых по отчуждению доли и реализации преимущественного права покупки (за исключением ограничений прав участников). Однако стоит обратить внимание, что руководствоваться своими договоренностями возможно лишь при закреплении в своем уставе отличительного порядка действий относительно продажи или иного вида отчуждение долей (их частей) третьим лицам, а также указание конкретных цифр или механизма их определения в случае желания нескольких участников приобрести долю в рамках реализации преимущественного права покупки.

Однако стоит обратить внимание, что руководствоваться своими договоренностями возможно лишь при закреплении в своем уставе отличительного порядка действий относительно продажи или иного вида отчуждение долей (их частей) третьим лицам, а также указание конкретных цифр или механизма их определения в случае желания нескольких участников приобрести долю в рамках реализации преимущественного права покупки.

Смена состава учредителей ООО — замена единственного участника, цена в Москве

Причинами смены состава ООО могут быть продажа организации, необходимость ввести в число собственников новых лиц или сократить число участников уставного капитала. В зависимости от причины, руководство выбирает один из способов внесения изменений в учредительные документы. Это можно сделать, не прекращая коммерческую деятельность общества.

Способы смены состава учредителей ООО

Есть несколько законных способов изменения состава учредителей фирмы:

- Путем заключения сделки купли-продажи, оформления дарственной, отступного соглашения, договора мены.

- На основании закона о правопреемственности и наследования.

- Через ввод нового участника.

- Альтернативные способы – исключение, вывод учредителя.

Отчуждение доли по договору купли-продажи происходит с участием нотариуса. Уставами большинства ООО предусмотрено право преимущества на покупку части у других участников и самого юридического лица. Собственник, решивший выставить на продажу свою долю, должен направить предложения о ее покупке другим учредителям и генеральному директору общества. На принятие решения Уставом отводится определенное время. Если за это время никто из участников не купил долю, выбывающий собственник имеет право продать ее третьему лицу. При таком способе продажи участник может снизить цену, которая была указана в оферте для других собственников.

Уставы некоторых предприятий запрещают дарить или менять доли. Оформление таких сделок запрещено учредительными документами. Иногда обмен и дарение допускаются только при согласии генерального директора и других учредителей. Если Уставом не запрещено заключение подобных договоров, то процедура требует нотариальное сопровождение.

Если Уставом не запрещено заключение подобных договоров, то процедура требует нотариальное сопровождение.

Наследование доли также не всегда разрешено — о запрете может говориться в Уставе. Если Устав предусматривает согласие остальных собственников на получение наследства, нужно его получить. Доля отходит наследнику после вступления в наследство на основании свидетельства, которое выдается нотариусом. Получив свидетельство, наследник уведомляет об этом остальных участников и ФНС.

Если по Уставу переход доли в порядке наследования запрещен, общество должно компенсировать ее стоимость в денежном эквиваленте. То же самое происходит, если остальные участники отказываются от принятия наследника в состав учредителей.

Смена участника ООО путем входа в число собственников нового члена происходит на основании его заявления. В документе должен быть указан размер капитала, который нужно внести, и желаемой доли. Решение выносится на общем собрании акционеров и заносится в протокол. Только на основании единогласного мнения выносится решение. Ввести нового участника таким образом можно, только если Устав не накладывает запрет на увеличение капитала за счет вкладов новых собственников.

Только на основании единогласного мнения выносится решение. Ввести нового участника таким образом можно, только если Устав не накладывает запрет на увеличение капитала за счет вкладов новых собственников.

Выход учредителя не нужно согласовывать с другими собственниками. При этом его доля может быть передана новому участнику или распределена между остальными.

Исключить учредителя можно только по веским причинам — например, если этот учредитель препятствует развитию бизнеса. «Вредные» действия — подделка документов, заключение незаконных сделок, работа на конкурентов. Исключение проводится на основании решения суда.

Смена единственного участника ООО

Единственного собственника общества можно сменить также несколькими способами:

- Ввод в состав учредителей нового участника. Новый участник должен написать заявление и внести свою часть уставного капитала. Прежний собственник выходит из общества и передает свою долю новому. Такой способ не требует значительных затрат, поэтому популярен.

- Заключение сделки купли-продажи. Единственный собственник вправе продать свою долю, заверив договор у нотариуса. Этот метод более затратный по сравнению с первым. К нему прибегают, если продать бизнес нужно в кратчайшие сроки.

- Передача доли по дарственной. Возможна, если Уставом не запрещено дарить свою долю третьим лицам.

Независимо от выбранного способа, собственникам придется вносить изменения в Устав организации, учредительные документы и ЕГРЮЛ.

Смена участников ООО: пошаговая инструкция

Изменения в составе учредителей путем заключения договора купли-продажи проводятся в следующем порядке:

- Участник уведомляет о продаже своей доли в письменном виде других учредителей.

- Собственники рассматривают предложение и выносят решение.

- Далее вступает нотариус. На этом этапе либо все учредители общества отказываются от покупки доли (и она продается третьему лицу), либо кто-то из них ее покупает.

- Стороны подписывают договор, который заверяется нотариусом.

- Нотариус собирает пакет документов и передает их в местный орган налоговой службы.

- Участники получают обновленные документы.

Если наследование доли не запрещено Уставом предприятия, а остальные участники согласны на наследование части капитала, то смена участника происходит в несколько этапов:

- Физическое лицо вступает в наследство и получает соответствующее свидетельство у нотариуса.

- Наследник направляет в адрес общества заявление и просит других участников согласиться на переход доли к нему. Заявление рассматривается 30 дней. Если за это время учредители не дали ответ, то, согласно закону, молчание приравнивается к положительному решению.

- После получения положительного ответа наследник в течение 3 дней направляет в налоговую службу свидетельство, согласие собрания учредителей и форму Р14001.

Наследник считается окончательно вступившим в наследство только после внесения изменений в ЕГРЮЛ.

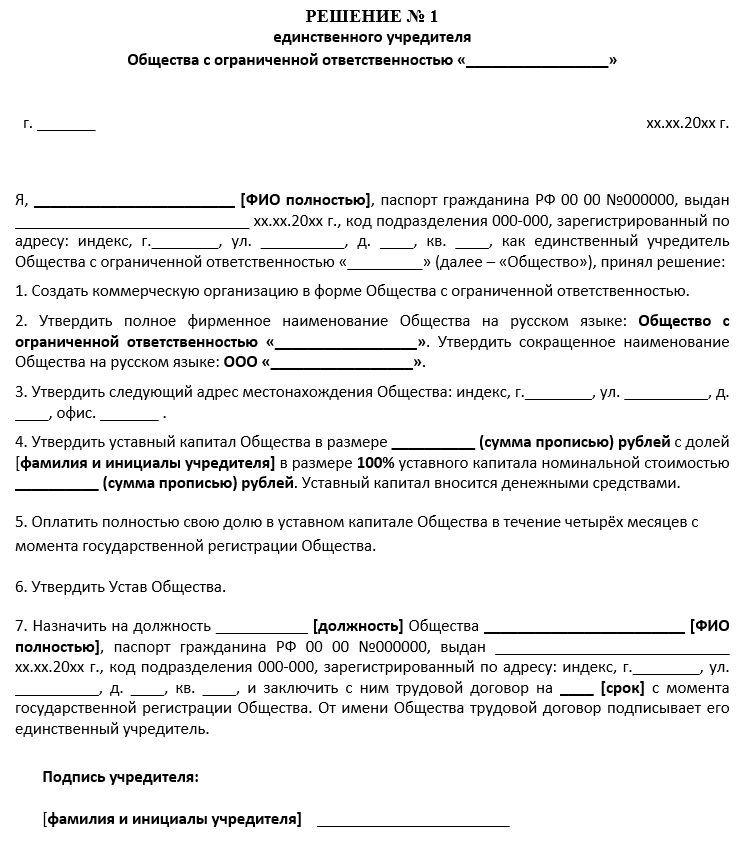

Введение нового учредителя – менее дорогая, но долгая процедура. Она включает следующие стадии:

Она включает следующие стадии:

- Новый участник пишет заявление.

- Созывается внеочередное собрание акционеров, выносится решение в виде протокола. Если в компании всего один учредитель, выписывается решение единственного собственника.

- Если решение положительное, в течение полугода новый собственник вносит свою часть уставного капитала.

- Не позднее, чем через месяц после внесения на счет фирмы части капитала, в ФНС подают документы.

Чтобы процедура смены участника ООО прошла безошибочно, лучше обратиться к профессионалам. Эксперты компании «Столичный Центр Помощи Бизнесу» оказывают услугу смены участника под ключ. Заказчик получает полностью корректные переоформленные документы и не беспокоится о мелочах.

Какие документы понадобятся?

Список необходимых документов может отличаться в зависимости от выбранного метода смены участника. Общий перечень документации таков:

- Новая редакция Устава.

- Квитанция об уплате госпошлины.

- Заявление по форме Р14001 или Р13001.

- Заявление о входе/выходе участника.

- Протокол собрания собственников.

- Подтверждение внесения доли уставного капитала.

- Свидетельство о наследовании доли.

Могут потребоваться и другие документы — список собственников, выписка ЕГРЮЛ, свидетельство ИНН, паспорт и трудовой договор директора.

После внесения изменений в ЕГРЮЛ нужно уведомить банк, где у организации расчетный счет, об изменении уставного капитала. Такое же условие может присутствовать и в договорах с некоторыми контрагентами.

Как участнику выйти из ООО в 2021 году: пошаговое руководство

Кирилл Афонин, юрист и основатель первого правового telegram-дайджеста в рунете «Адвокатская Тайна», объясняет, как осуществить выход из ООО в 2021 году с учетом изменений в действующем законодательстве, а также ознакомиться с условиями, при которых выход из компании является возможным.

Нужно быстро закрыть бизнес без последствий?

Проверим учёт, сделаем сверки и подготовим документы! Попробовать

Рассмотрим вполне типичную ситуацию: несколько партнеров решили вместе вести бизнес и для этого учредили ООО, однако со временем обстоятельства изменились — и один из участников решил выйти из состава организации. Узнать, как осуществить выход из ООО в 2021 году с учетом изменений в действующем законодательстве, а также ознакомиться с условиями, при которых выход из компании является возможным, можно в этой статье.Как добровольно выйти из состава общества?

Если собственник по каким-то причинам решил покинуть бизнес, его доля должна быть отчуждена. Существует несколько способов добровольного отчуждения доли — ее можно реализовать (продать, подарить) или передать обществу. Разница между этими способами заключается в двух аспектах:

- к кому переходит доля покинувшего ООО участника;

- за счет чьих средств осуществляется ее оплата.

Если происходит купля-продажа, то расчет за долю производится между выходящим участником и ее новым собственником. В случае дарения доля передается безвозмездно. В обоих указанных случаях новым участником ООО становится лицо, которое в результате этой сделки приобретает долю. Отдельно стоит добавить, что сокращения имущества общества не происходит.

Если же осуществляется выход из состава учредителей ООО, то доля передается самому обществу. При таком варианте развития событий выходящий собственник получает взамен компенсацию в размере ее действительной стоимости, то есть часть активов организации. Иначе говоря, при выходе из ООО денежные средства или имущество участнику должно передать само общество.

Условия для выхода

О выходе участника из состава общества говорится в статье 26 закона № 14-ФЗ от 8 февраля 1998 года. Он дает участнику право передать свою долю ООО без согласия других собственников лишь в том случае, если это закреплено в уставе. Поэтому перед тем как выйти из состава учредителей, необходимо обратиться к уставу организации и удостовериться в том, что такое положение в нем есть.

Поэтому перед тем как выйти из состава учредителей, необходимо обратиться к уставу организации и удостовериться в том, что такое положение в нем есть.

Норма о возможности выхода участника может быть внесена в устав и в момент его составления перед регистрацией ООО в уполномоченном федеральным органом исполнительной власти порядке. Можно внести ее и позже, зарегистрировав изменение в обычном порядке. Для этого проводится общее собрание, на котором должно быть принято единогласное решение по данному вопросу.

Если же в уставе не прописано право на выход из общества, то рассчитывать на подобное участник не сможет. Ему придется искать того, кто захочет выкупить его долю.

Важный момент: в уставе может содержаться запрет на отчуждение доли третьим лицам без согласия других участников. Если такого запрета нет, то можно продать либо подарить долю кому угодно!

Также необходимо учитывать еще два момента:

- Перед тем как выйти из состава учредителей ООО, участник должен оплатить свой вклад в его имущество, если это не было сделано ранее.

- Единственный участник общества выйти из его состава не может.

Если никаких препятствий к выходу участника из общества нет, то можно смело приступать к процедуре.

Что изменилось в законодательстве по выходу участника из ООО?

Начиная с 11 августа 2020 года в силу вступили изменения в Федеральный закон № 14-ФЗ «Об обществах с ограниченной ответственностью» о правилах выхода членов из общества с ограниченной ответственностью. Изменения внесены Федеральными законами от 31 июля 2020 года № 252-ФЗ и № 251-ФЗ.

Так, в статье 26 Федерального закона № 14-ФЗ «Об обществах с ограниченной ответственностью» зафиксированы следующие положения:

- Уставом общества может быть предусмотрено право на выход из общества для отдельных участников общества, прямо поименованных в уставе общества либо обладающих определенными признаками, например, имеющих долю в уставном капитале не менее или не более определенного размера.

- Уставом общества может быть предусмотрено, что право участника общества на выход из общества обусловлено наступлением или ненаступлением определенных обстоятельств, сроком либо сочетанием этих обстоятельств.

- Уставом общества может быть предусмотрено предоставление права на выход из общества по решению общего собрания участников общества, принятому всеми участниками общества единогласно.

Что изменилось: при подаче участником ООО заявления о выходе из организации или предъявлении им требования о приобретении обществом принадлежащей ему доли в случаях, предусмотренных пунктом 1 настоящей статьи, доля переходит к обществу с даты внесения соответствующей записи в единый государственный реестр юридических лиц в связи с выходом участника из ООО (если общество является кредитной организацией, к такому обществу доля переходит с даты получения обществом заявления участника общества о выходе из общества) или с даты получения обществом соответствующего требования. (пункт 2 статьи 94 ГК РФ).

Выход участника с одновременным распределением его доли между оставшимися собственниками становится невозможным. Переход же прав на долю выходящего участника будет происходить в момент внесения соответствующей записи в ЕГРЮЛ по заявлению нотариуса.

Резюмируем: самый простой способ выйти из числа участников ООО — передать свою долю в обществе самому обществу, если, конечно, такая корпоративная процедура предусмотрена уставом ООО.

Теперь все, что требуется от участника, желающего покинуть компанию — это обратиться к нотариусу.

Пошаговая инструкция выхода участника из ООО в 2021 году

Шаг 1

Для инициации процедуры участнику общества следует собрать необходимый пакет документов, а именно:

- Документ, удостоверяющий личность — например, паспорт РФ.

- Устав общества (из которого участник собирается выйти), зарегистрированный в ФНС.

- Документ, содержащий сведения об ОГРН/ИНН общества, из которого участник собирается выйти — например, свидетельство о постановке на учет в ФНС.

- Нотариально удостоверенное согласие супруга или супруги на выход из общества. Возможно обращение за заявлением о выходе из общества одновременно с супругой для оформления такого согласия.

Шаг 2

Обратиться с данным пакетом документов к нотариусу.

Шаг 3

Нотариус осуществит следующие действия:

- Оформляет и удостоверяет заявление участника общества о выходе из общества.

- Подготавливает форму Р14001 для ФНС (в обязательном порядке, начиная со страницы «Сведения о заявителе» (лист «Р»), предыдущие листы заполняются по согласованию с участником — либо самим участником, либо нотариусом).

Шаг 4

Нотариус в этот же день (или на следующий день) от своего имени отправляет (через сеть интернет) в ФНС форму Р14001.

Шаг 5

Не позднее одного рабочего дня с момента отправки в ФНС формы Р14001, нотариус отправляет обществу почтой (по юридическому адресу, указанному в ЕГРЮЛ) или на e-mail (указанному в ЕГРЮЛ):

- Подлинник удостоверенного заявления участника общества о выходе из общества.

- Копию формы Р14001, которая была передана в ФНС.

Шаг 6

Процедура регистрации в ФНС занимает 5 рабочих дней.

Шаг 7

Как говорилось выше, момент выхода участника из общества будет актуален:

- Если общество не является кредитной организацией — с момента внесения соответствующей записи в ЕГРЮЛ (с момента регистрации в ФНС).

- Если общество является кредитной организацией — с момента получения организацией заявления участника общества о выходе из состава ООО.

Шаг 8

Компания обязана выплатить вышедшему из общества участнику действительную стоимость его доли в уставном капитале организации, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дате перехода к обществу доли вышедшего из организации участника.

Выход из ООО в силу иных обстоятельств

Помимо добровольного выхода бывают и иные случаи, когда участник выводится из общества. Первый из них — это исключение по решению суда. Такая мера грозит за грубые нарушения участником своих обязанностей, а также за действия или бездействие, которыми он мешает компании осуществлять деятельность.

Другой случай вывода участника из ООО — его смерть. В такой ситуации принадлежащая умершему доля переходит к наследникам, если в уставе нет для этого никаких ограничений. Вступить в наследство они могут в течение 6 месяцев с даты смерти участника. Изменения должны быть зарегистрированы в обычном порядке.

Изменения должны быть зарегистрированы в обычном порядке.

На регистрацию подается следующая документация:

- Форма Р14001.

- Документы о наследовании.

- Протокол собрания участников.

Однако в уставе могут содержаться положения о запрете перехода доли к наследникам или о том, что они могут войти в состав ООО только с согласия прочих участников. Если установлен полный запрет или собственники не согласны на вход наследников, им выплачивается действительная стоимость доли умершего участника. Если же в шестимесячный срок наследники не вступили в свои права или не были найдены, то доля признается выморочным имуществом и становится собственностью Российской Федерации.

Что происходит с долей, принадлежащей организации?

Участник вышел из состава ООО, а его доля перешла к обществу. Хорошо, если собственники довольно быстро смогли ее пристроить или распределили между собой. Но на практике так бывает не всегда. Если в течение года судьба доли так и не определилась, она должна быть погашена. Гашение доли предполагает уменьшение уставного капитала на ее номинальную стоимость.

Гашение доли предполагает уменьшение уставного капитала на ее номинальную стоимость.

Итак, в этой статье мы подробно разобрали выход учредителя из ООО в 2021 году. Процесс этот в целом теперь для выходящего из бизнеса собственника не представляет особых трудностей.

Отчуждение доли: пошаговая инструкция :: BusinessMan.ru

Отчуждение доли в ООО фактически представляет собой передачу соответствующей части капитала в уставном фонде. Этот процесс может быть произведен как путем ее продажи, так и другим способом, который не запрещен законодательно, к примеру, путем ее дарения какому-либо лицу. Причем долю уставного капитала представляется возможным продать или подарить как третьему лицу, так и самому ООО, в котором состоит соучредитель, при желании выйти из него.

В данной статье попробуем подробно разобрать, каким образом происходит отчуждение долевой части в ООО на примере осуществления продажи ее стороннему лицу, а также рассмотрим некоторые нюансы, которые возникают при отчуждении части уставного фонда в пользу самого общества.

Общие положения, касающиеся данной процедуры

Зачастую непосвященные люди могут перепутать между собой такие понятия, как «отчуждение» и «уступка». Второй термин подразумевает под собой некое соглашение, в соответствии с которым производится процедура передачи одним кредитором в пользу другого кредитора прав на требование исполнения обязательств со стороны третьего лица. Отчуждение же доли представляет собой абсолютно другой процесс. Под ним понимается сделка, предполагающая продажу, дарение или иную передачу доли уставного капитала другому владельцу.

Порядок, в соответствии с которым происходит процедура отчуждения долевой части в ООО, регламентируется двумя основополагающими актами нормативного характера, такими как:

1. ФЗ «Об обществах с ограниченной ответственностью».

2. Гражданским кодексом РФ.

Отчуждение доли обществу с ограниченной ответственностью подразумевает под собой сделку гражданско-правового характера. В соответствии со вторым пунктом статьи 21 вышеупомянутого Федерального закона, соучредитель организации имеет право продать либо другим способом передать принадлежащую ему долю в уставном капитале как другим учредителям организации, так и ей самой. Помимо этого, отчуждение части капитала может быть произведено в пользу третьего, стороннего лица.

Помимо этого, отчуждение части капитала может быть произведено в пользу третьего, стороннего лица.

Однако законом установлено, что другие учредители имеют преимущественное право на приобретение доли. Это значит, что владелец при отчуждении в первую очередь должен предложить ее или ее часть другим учредителям ООО. В том случае, если они отказываются от ее приобретения, право на получение переходит к стороннему лицу.

Немаловажно отметить один нюанс. При продаже сделка по отчуждению долей может быть оспорена теми учредителями организации, которые не получали предложения на ее приобретение.

По действующим правилам, иные участники ООО могут приобрести отчуждаемую долю только в том размере, который пропорционален части, уже у них имеющейся.

Имеет место ситуация, при которой уставом организации изначально запрещено продавать долю уставного капитала третьим лицам. Если соучредители отказываются от приобретения отчуждаемой части при наличии таковых обстоятельств, то приобрести ее обязано непосредственно само общество. Данное требование носит императивный характер и направлено на защиту прав и интересов учредителя, выходящего из состава ООО и не имеющего других возможных вариантов отчуждения долевой части.

Данное требование носит императивный характер и направлено на защиту прав и интересов учредителя, выходящего из состава ООО и не имеющего других возможных вариантов отчуждения долевой части.

Доли уставного капитала, помимо всего прочего, могут переходить между лицами по праву наследования или правопреемства. В таких случаях, при переходе от учредителя к иному лицу, первый лишается права участия в деятельности ООО.

Некоторые дополнительные положения о процессе отчуждения доли участником могут быть изначально предусмотрены уставом организации. В данном документе может быть оговорена, например, такая информация:

1. Право преимущественного приобретения другими учредителями распространяется лишь на часть доли, при этом оставшаяся может быть отчуждена в пользу стороннего лица.

2. Может быть определена цена, по которой должно быть произведено отчуждение доли, а также порядок, в соответствии с которым она может быть изменена.

3. Указано преимущественное право приобретения отчуждаемой доли другими учредителями организации.

4. Предусмотрено право преимущественного приобретения доли без соблюдения пропорциональности части к уже имеющейся у учредителя.

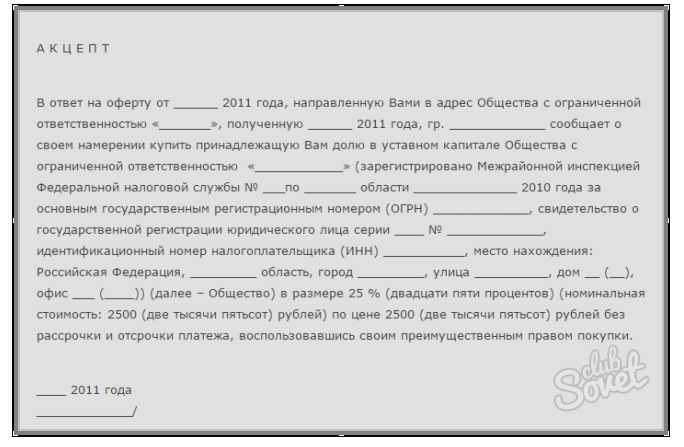

Подготовка и порядок составления оферты

Как уже было оговорено ранее, учредитель должен сначала направить оферту об отчуждении доли в адрес других учредителей. Оферта по существу своему является предложением о приобретении части уставного капитала, содержит основные положения договора продажи, которые могут включать в себя непосредственно сам предмет сделки, его цену, а также другие условия.

Адресатами выступают другие учредители общества либо учредитель, если он единственный, либо само общество.

Форма оферты не установлена законом, но, в соответствии с ним, должна содержать следующие данные:

1. Сведения о продавце, что включают его ФИО, данные паспорта, ИНН и ОГРН (если продавец является юридическим лицом) и прочее.

2. Информация об организации, о доли имущества на отчуждение, в том числе о ее номинальной стоимости и размере.

3. Данные о возможном покупателе. Эта графа должна быть заполнена аналогично графе со сведениями о продавце.

4. Предмет и условия предполагаемой сделки.

5. Порядок, в котором произведен расчет стоимости отчуждаемой доли.

6. Срок, в течение которого сделка должна быть акцептирована. Зачастую данный период составляет один месяц, если иное не предусмотрено уставом организации.

7. Дата и подпись продавца.

Направление оферты

Направить оферту можно в адрес непосредственно самой фирмы. Сделать это можно следующими способами:

• Вручить лично уполномоченному представителю организации, который своей подписью должен заверить факт ее получения.

• Направить через нотариуса.

• Отправить заказным письмом посредством почты. В данном случае необходимо наличие описи вложения, а также уведомления о вручении.

Несмотря на то что законодательство не обязует направлять оферту в адрес других соучредителей, копии оферты вручить им все-таки необходимо. Учредители имеют право акцептовать оферту в течение месяца. В том случае, если продавец доли желает передать ее третьему лицу, а другие учредители при этом не возражают против данной манипуляции, то они могут направить в адрес продавца заявление о своем согласии. В том случае, если оферта не была акцептована в течение месяца или иного срока, предусмотренного уставом ООО, другие учредители теряют право преимущественного получения доли в уставном капитале.

Учредители имеют право акцептовать оферту в течение месяца. В том случае, если продавец доли желает передать ее третьему лицу, а другие учредители при этом не возражают против данной манипуляции, то они могут направить в адрес продавца заявление о своем согласии. В том случае, если оферта не была акцептована в течение месяца или иного срока, предусмотренного уставом ООО, другие учредители теряют право преимущественного получения доли в уставном капитале.

Порядок определения стоимости отчуждаемой доли

Какова стоимость отчуждаемой доли? Этот вопрос задают довольно часто. Порядок, в соответствии с которым происходит определение стоимости отчуждаемой доли в ООО, закреплен пунктом 6.1 статьи 23 ФЗ об ООО.

В соответствии с данным федеральным законом, стоимость определяется в соответствии с бухгалтерской отчетностью организации, учитывая долю человека, который покидает состав общества с ограниченной ответственностью.

При этом во внимание принимаются данные, которые отражены в отчетах за период, предшествующий дате составления заявления об отчуждении. То есть если за отчетный период принять квартал, а заявление было составлено во втором квартале, то отчетным периодом, принимаемым к расчету, будет первый квартал года. Срок, в который необходимая сумма должна быть выплачена, составляет 3 месяца.

То есть если за отчетный период принять квартал, а заявление было составлено во втором квартале, то отчетным периодом, принимаемым к расчету, будет первый квартал года. Срок, в который необходимая сумма должна быть выплачена, составляет 3 месяца.

Важно отметить, что стоимость доли не сможет быть выплачена в том случае, если в отчетном периоде активы предприятия имели отрицательное значение.

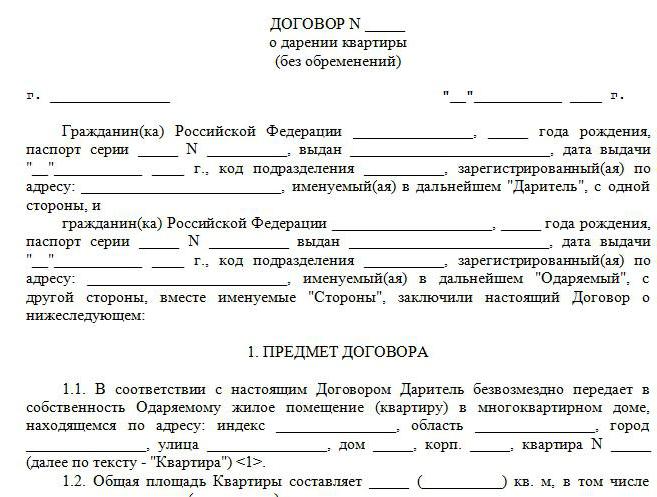

Оформление соглашения о купле-продаже отчуждаемой доли

Составление договора является следующим шагом при отчуждении доли в ООО в том случае, если передача осуществляется на возмездной основе. При этом документ нужно в обязательном порядке составлять в письменном виде, а затем заверять у нотариуса. Порядок нотариального заверения одинаков при продаже как другим учредителям, так и третьим лицам. О процедуре заверения поговорим позднее.

Главное условие – составить договор, который будет отвечать юридическим нормам, включив в него все значимые обстоятельства и условия сделки.

К обстоятельствам, которые считаются юридически значимыми и подлежат отражению в договоре отчуждения доли, являются:

• Фактическое место и дата заключения договора.

• Полная и подлинная информация о продавце доли.

• Полная и подлинная информация о покупателях (покупателе) доли.

• Информация об отчуждаемой доле, в том числе ее характеристики, а также номинальная стоимость.

• Порядок, в котором осуществляется расчет между сторонами.

• Реквизиты сторон, а также их подписи с расшифровками.

При составлении сделки по отчуждению долей стоит обратить внимание на такие нюансы:

• Сведения, которые характеризуют стороны сделки, должны быть указаны в полном объеме. В них должны в обязательном порядке содержаться паспортные данные, если стороны представлены физическими лицами, а также ОГРН, место, где была произведена регистрация, и полные данные, если стороны представлены юридическими лицами.

• Отчуждаемая доля, ее размер, а также номинальная и действительная стоимость должны быть четко указаны.

• Должны быть строго определены срок и порядок расчета за отчуждаемую долю.

• Договор может содержать информацию о последствиях, которые могут наступить в случае несоблюдения условий договора.

• Целесообразным представляется указать в договоре ответственного за расходы по оформлению сделки.

Чем полнее будут представлены данные, тем проще будет проходить процедура заверения сделки.

Процесс заверения сделки у нотариуса

Сделка будет признана недействительной в том случае, если ее не заверить у нотариуса.

Обращение к нотариусу не потребуется, если имел место переход доли уставного капитала от участника к сообществу в результате исключения первого. Так как фактически никакой сделки не было.

То есть нотариально сделка не удостоверяется в следующих случаях:

- При переходе доли к обществу в порядке, предусмотренном статьей 23 Закона об ООО.

- В случае распределения доли, которая принадлежит обществу, между участниками общества и продажи доли, которая принадлежит обществу, участнику или третьему лицу. Это регламентирует статья 24 Закона об ООО.

- Когда используется право преимущественной покупки. При этом направляется оферта о продаже части или всей доли в соответствии со статьей 21 Закона об ООО.

- Если участник покидает общество, то происходит отчуждение доли вне зависимости от согласия членов общества, по правилам статьи 26 Закона об ООО.

У нотариально заверенной сделки по отчуждению доли ООО есть неоспоримые преимущества:

- Нотариусом гарантируется законность, поскольку все документы проверяются на соответствие закону, личности участников сделки устанавливаются, дееспособность и полномочия также определяются. Также выявляются имеющиеся аресты и обременения в отношении отчуждаемой доли. Если что-либо нарушено, то нотариус не может заверить сделку.

- Смена собственника происходит быстро – сразу после удостоверения сделки нотариусом.

- Изменения в ЕГРЮЛ регистрируются в течение 5 рабочих дней.

В том случае, если передача доли была произведена, а покупатель уходит от обязательства ее оплатить либо нотариально заверить, то продавец доли уставного капитала имеет полное право обратиться в суд с целью признания сделки по отчуждению доли нотариально не заверенной. Если суд иск удовлетворит, то последующие действия по удостоверению сделки не потребуются.

Если суд иск удовлетворит, то последующие действия по удостоверению сделки не потребуются.

Документы, предоставляемые нотариусу для заверения сделки по отчуждению долевой части

Пакет документов, который подлежит передаче нотариусу для заверения сделки, строго регламентирован законодательством.

В перечень данных бумаг входят:

- Договор, по которому произошло отчуждение доли уставного капитала. Должен быть предоставлен в количестве трех штук.

- Документы, которые могут подтвердить право распоряжения долей продавцом. Такими документами являются: договор о приобретении доли, учредительный договор, свидетельство о наследстве.

- Выписка из единого государственного реестра регистрации юридических лиц.

- Документы, подтверждающие оплату продаваемой доли.

- Устав ООО.

- Учредительный договор.

- Документы, которые подтверждают согласие иных учредителей на отчуждение доли уставного капитала.

- Другие документы, которые могут быть востребованы в зависимости от обстоятельств.

Примером может послужить согласие на отчуждение супруги продавца.

Примером может послужить согласие на отчуждение супруги продавца.

Внесение в ЕГРЮЛ

После фактического отчуждения доли в уставном капитале организации данные об этом должны быть внесены в ЕГРЮЛ. Документы, свидетельствующие об отчуждении, должны быть переданы в соответствующие органы нотариусом. Он должен подать заявление с целью внесения изменений в ЕГРЮЛ не позднее двух дней после того, как сделка по отчуждению была удостоверена. Копия данного заявления должна быть впоследствии передана в ООО. Данная передача должна быть осуществлена в срок до трех дней после перехода прав на отчуждённую долю.

То есть ни покупатель, ни продавец не обязаны предпринимать каких-либо действий по передаче данных регистратору. Такая обязанность целиком и полностью возлагается на нотариуса, который заверил сделку по отчуждению. Он направляет документы собственными силами, а затем сообщает об их передаче обществу.

Особенности отчуждения доли уставного капитала в пользу общества

Эта процедура схожа с процедурой отчуждения в пользу стороннего лица. Несмотря на это, отчуждение доли собственности в пользу общества имеет некоторые нюансы. Рассмотрим их более подробно.

Несмотря на это, отчуждение доли собственности в пользу общества имеет некоторые нюансы. Рассмотрим их более подробно.

• В соответствии с федеральным законодательством, общество получает преимущественное право приобретения отчуждаемой доли в течение недели после того, как учредители организации подобным правом решили не пользоваться, либо в течение того же срока после того, как учредители отказались от приобретения отчуждаемой доли. В этом случае общество должно направить акцепт на оферту покупателя. Уставом может быть закреплен иной срок, в течение которого действует преимущественное право общества.

• В соответствии с федеральным законодательством, доля, приобретенная обществом, в течение года должна быть пропорционально распределена между его учредителями либо может быть выставлена на продажу.

Отчуждение доли единственного учредителя

Как следует из нормативных актов, выход из состава ООО единственного учредителя невозможен. Единственный вариант, при котором допускается прекращение участия учредителя в деятельности ООО – это ликвидация юридического лица. Решение об этом может принять сам учредитель.

Решение об этом может принять сам учредитель.

Отчуждение доли в праве собственности единственным учредителем, однако, возможно. И может быть произведено в пользу стороннего лица. Однако прежде чем произвести отчуждение, данное лицо должно быть включено в состав учредителей с обязательным внесением данных об изменении состава в ЕГРЮЛ.

На основании вышесказанного можно сделать вывод о том, что в общих чертах процедура по отчуждению доли обществу с ограниченной ответственностью едина, вне зависимости от того, в пользу кого оно происходит. В каждом случае оформление сделки требует составления договора, его нотариального заверения, а затем – подачи заявления с целью внесения изменений в ЕГРЮЛ. Отличия существуют лишь на этапе подготовки.

Содействие частному бизнесу (C-Corps, S-Corps, LLC, LP) благотворительной организации