Ипотека Сбербанка на земельный участок

Тут многие хвалят сбербанк по обслуживанию карт- да, соглашусь, что в этой нише сбербанк неплох,но… домклик ипотека это ад! Я не знаю как сбербанк Читать далее…

Тут многие хвалят сбербанк по обслуживанию карт- да, соглашусь, что в этой нише сбербанк неплох,но… домклик ипотека это ад! Я не знаю как сбербанк попадают в юротдел на работу и как они отбирают специалистов,но реально такое ощущение, что ни ГК РФ,ни 214 закона просто не существуют. Сбербанк одобрил покупательнице ипотеку на новостройку (дом был сдан и уже на кадастровой учете), вопрос был только в подписании Акта приёма передачи и ключей, но это цена об’екта другая и Застройщик тянул резину. Мы вышли на цессию. Покупательница все документы отдала банку 19.10.20 ,я чуть позже все по их списку. И тут карусель началась, сначала договор дду повторить, затем моя нотариальная справка их смутила, затем заставили ехать к Застройщику за справкой о том, что Акт приема-передчаи не подписан, неделю танцев с бубном и банк подвтерждает,что комплект документов полный и идёт их рассмотрение-.

Сбербанк начал выдавать ипотеку иностранцам

Сбербанк начал выдавать ипотечные кредиты иностранным гражданам на приобретение готового и строящегося жилья, строительство дома, покупку загородной недвижимости и гаража, сообщила пресс-служба кредитной организации. Льготные программы на таких клиентов не распространяются.

Льготные программы на таких клиентов не распространяются.

Услуга доступна иностранцам с зарплатными картами в Сбербанке и соответствующим стандартным требованиям по возрасту и стажу.

«Не поддерживаются ипотечные госпрограммы, акции и спецпредложения. Однако сниженная ставка для зарплатных клиентов и дисконт 0,3% при покупке на «ДомКлик» при этом сохраняются. По нашим расчетам, спрос на такую услугу будет пусть не очень большим, но стабильным, и наша задача — предоставлять быстрые и удобные жилищные сервисы всем без исключения клиентам, независимо от их гражданства», — заявил вице-президент, директор дивизиона «ДомКлик» Сбербанка Николай Васев.

Для подачи заявки иностранцам нужно предоставить паспорт иностранного гражданина, миграционную карту с действующим сроком пребывания на территории России, документ о временной или постоянной регистрации или вид на жительство, а также документ, подтверждающий право на пребывание в России.

Получить ипотеку иностранцы смогут в Москве и Подмосковье, Санкт-Петербурге и Ленинградской области, а также в Брянской, Ивановской, Калужской, Костромской, Рязанской, Смоленской, Тверской, Тульской и Ярославской областях. Под действие программы подпадают также Архангельская, Вологодская и Калининградская области, Ненецкий автономный округ, Новгородская и Псковская области, Республики Карелия и Коми.

Под действие программы подпадают также Архангельская, Вологодская и Калининградская области, Ненецкий автономный округ, Новгородская и Псковская области, Республики Карелия и Коми.

Земельный участок или жилое помещение с земельным участком иностранцы смогут взять в ипотеку только на территории Москвы, Московской области и Санкт-Петербурга, кроме Кронштадтского района.

При этом Сбербанк не будет выдавать ипотеку гражданам из определенных государств. В этот список входят Афганистан, Бурунди, Венесуэла, Гвинея, Гвинея-Бисау, Зимбабве, Йемен, Ирак, Иран, Конго, Народно-Демократическая республика Корея, Куба, Ливан, Ливия, Мьянма, Нигерия, Сирийская Арабская республика, Сомали, Судан/Южный Судан, Тунис, Центрально-Африканская республика и Эритрея.

Ипотечный кредит для иностранных граждан ✍

«Росбанк Дом» не ограничивается работой только с российскими гражданами, его программы актуальны и для жителей других стран. Ипотека иностранным гражданам доступна как в Москве, так и в других городах России.

Необходимые документы

паспорт, ксерокопия всех его страниц, нотариально заверенный перевод;

документальное обоснование законного нахождения на территории РФ, например, вид на жительство;

справки от работодателя: трудовой договор, справка 2-НФДЛ или по форме банка, разрешение на работу.

Это примерный список. Точный перечень документов вы можете уточнить по телефону горячей линии или воспользовавшись помощью специалистов в офисе.

Требования к заемщику-иностранцу

Условия предоставления ипотеки иностранным гражданам точно такие же, как и для российских. Возраст на день подачи заявки — минимум 21 год. К моменту погашения долга по графику заемщику не должно исполниться больше 65 лет. Важным требованием является ликвидность объекта.

Важно, чтобы заемщик имел стабильную работу, достаточный для выплаты долга доход и первоначальный взнос. Если у иностранного гражданина есть необходимость, то для повышения шанса одобрения ипотечного кредита потребуется привлечь поручителей и созаемщиков.

Если у иностранного гражданина есть необходимость, то для повышения шанса одобрения ипотечного кредита потребуется привлечь поручителей и созаемщиков.

Специальное предложение для граждан СНГ

«Росбанк Дом» разработал специальные условия получения ипотечного кредита для граждан СНГ: Азербайджана, Армении, Грузии, Казахстана и других. Особые привилегии установлены для жителей Беларуси, им не нужно предоставлять миграционную карту. Все вопросы по льготному кредитованию можно задать на сайте сообщества «Росбанк Дом».

Льготная новостройка от 4.49%

Звезды сошлись для тех, кто мечтал купить квартиру в новостройке

На срокДо 25 лет

Узнать больше

Доступные для оформления программы

Оформить ипотечный кредит для иностранных граждан можно по любой программе «Росбанк Дом». Он специализируется только на выдаче ипотеки, поэтому предлагает большой ассортимент вариантов, включая уникальные продукты, которых не встретить в других банках.

Он специализируется только на выдаче ипотеки, поэтому предлагает большой ассортимент вариантов, включая уникальные продукты, которых не встретить в других банках.

Покупка квартиры или доли, например, на первичном или вторичном рынке, в строящемся объекте. Что касается доли, то речь идет только о последней доле в квартире.

Приобретение дома. Это может быть таунхаус, дом с земельным участком или его часть.

На комнату. Отличный вариант для приобретения недорогого жилья, к примеру, комнаты в коммунальной квартире или в общежитии.

Покупка апартаментов, как готовых, так и в строящихся комплексах.

На гараж или машиноместо в готовых, строящихся домах, в отдельных гаражных комплексах.

Рефинансирование — возможность поменять условия кредитования на более подходящие.

И другие предложения.

Оформление ипотеки иностранными гражданами

Алгоритм получения кредита точно такой же, как и для граждан РФ. Для начала клиент должен собрать первичный пакет документов и отправить заявку на рассмотрение. В «Росбанк Дом» реализована возможность обращения в банк через интернет. Для этого разработан специальный сервис «Росбанк Дом», с его помощью легко отправить справки на проверку. Предварительное решение по онлайн-обращению поступает за 5-10 минут.

Для начала клиент должен собрать первичный пакет документов и отправить заявку на рассмотрение. В «Росбанк Дом» реализована возможность обращения в банк через интернет. Для этого разработан специальный сервис «Росбанк Дом», с его помощью легко отправить справки на проверку. Предварительное решение по онлайн-обращению поступает за 5-10 минут.

Если заявка одобрена, заемщик записывается на сделку, посещает офис в назначенное время и далее может приступать к поиску недвижимости. Весь процесс оформления сопровождается менеджерами, которые окажут профессиональную помощь. Они помогут собрать документы, укажут на требования к объекту, подберут оптимальную программу страхования, организуют оценку и пр. Если вы еще думаете, в какой банк обратиться, рассмотрите предложение «Росбанк Дом». Он работает с иностранными гражданами и предлагает привлекательные условия получения ипотеки.

условия, в каких банках можно оформить

Все чаще слышишь о желании людей жить подальше от городской суеты, ближе к природе, в своем доме.

Кто-то для этого приобретает земельные участки с готовыми строениями, а кто-то сам строит дом на свой вкус.

Один из дополнительных плюсов проживания в частном доме – это более экономные затраты на его содержание в сравнении с теми же коммунальными платежами.

Однако, что приобретение готового, что строительство нового дома стоит немалых денег, зачастую у людей нет возможности разом их предоставить продавцу. В таких случаях, в помощь людям в гражданском праве есть такой инструмент как ипотека, который появился еще в древние времена и эффективно используется по сей день.

Оглавление статьи

Законодательное регулирование вопроса

При ипотеке вы закладываете свое недвижимое имущество для обеспечения займа.

Имущество при этом остается в вашем владении и пользовании. В случае невыполнения вами своей обязанности по возврату кредита или займа кредитор может реализовать ваше имущество, и за счет полученных средств удовлетворить свои требования.

Приобретая недвижимость в рассрочку или за счет заемных средств, вы можете ею же обеспечить ваш долг.

Эти гражданско-правовые отношения урегулированы Гражданским Кодексом Российской Федерации, Законом «Об ипотеке (залоге недвижимости)» от 16.07.1998 г. № 102-ФЗ и Законом «О государственной регистрации недвижимости» от 13.07.2015 г. №218-ФЗ.

Правила обременния

В гражданском и земельном законодательстве заложен

А поскольку итогом в случае неспособности залогодателя выплатить долг может стать реализация заложенного имущества, на ипотеку также распространяется правило единства судьбы земли и находящегося на ней объекта.

Законом рассмотрено несколько случаев, когда возникает ипотека на земельный участок и дом.

Во-первых, когда вы приобретаете здание и земельный участок за счет кредитных средств, и они одновременно поступают в вашу собственность. В случае, если вы их приобретаете за счет кредитных средств, ипотека на них возникает одномоментно с вашим правом. Закладываются оба объекта сразу.

Во-вторых, когда вы приобретаете также за счет заемных средств только земельный участок, свободный от застройки, ипотека возникает только на него. Но при строительстве зданий, строений, сооружений на нем обременение распространяется также и на них. При регистрации вашего права собственности на построенный объект в ЕГРН автоматически переносится запись об ипотеке из земельного участка в раздел, открытый на здание.

В-третьих, наоборот, когда здание поступает в собственность, а земельный участок, например, не оформлен. Тогда регистрируется ипотека только на здание, но при оформлении права собственности на землю ипотека также переносится.

Арендованная земля

В случае, если земельный участок не в собственности у залогодателя, а на праве аренде, то вместе с домом закладывается право аренды земельного участка. В договоре ипотеки указывается срок аренды, поскольку залог в отношении участка в таком случае ограничен временем действия договора аренды. Кроме того, потребуется получить согласие на залог права аренды у собственника земельного участка, за исключением земель, находящихся в государственной либо муниципальной собственности.

В договоре ипотеки указывается срок аренды, поскольку залог в отношении участка в таком случае ограничен временем действия договора аренды. Кроме того, потребуется получить согласие на залог права аренды у собственника земельного участка, за исключением земель, находящихся в государственной либо муниципальной собственности.

Однако право аренды для банков не так привлекательно, как земельный участок, принадлежащий залогодателю на праве собственности.

Требования финансовых учреждений

Из-за специфики этих объектов многие банки долгое время либо вообще не предоставляли кредитных продуктов под них, либо условия кредитования были не очень удобными для заемщиков.

Связано это с невысокой ликвидностью и жилого дома, и земельного участка, с высоким риском утраты недвижимости из-за частых пожаров в частных секторах, износа.

Требования банков к частным домам:

- Обязательно должны быть жилыми. Есть отдельные программы для нежилых объектов, по ним отличаются и условия кредитования, и комплект документов.

- Недвижимость должны быть свободна от обременений, запретов и арестов.

- Предметом залога может быть недвижимое имущество, права на которое зарегистрированы в установленном законом порядке.

Для банка первостепенное значение имеет платежеспособность клиента, что и проверяется их службой безопасности при подаче будущими заемщиками первого пакета документов обычно стандартного почти для всех банков:

- заявление;

- паспорт;

- справка о доходах из бухгалтерии по форме 2-НДФЛ;

- копия заверенной трудовой книжки;

- иной документ, подтверждающий вашу личность, любой из перечисленных: водительское удостоверение, пенсионное свидетельство;

- ИНН;

- в качестве дополнительных представляются документы, подтверждающие семейное положение и количество детей.

В Сбербанке действует льготная система для участников зарплатного проекта. Клиенты, получающие заработную плату на карту этого банка, могут не представлять справку 2-НДФЛ и трудовую книжку. Многие банки подхватывают такую практику.

Многие банки подхватывают такую практику.

Порядок оформления

После одобрения кредита можете заняться поиском устраивающего вас участка, если вы собираетесь строиться с нуля, либо готового дома и земельного участка, на котором он расположен.

Банку надо будет представить для согласования второй пакет документов, уже на приобретаемую недвижимость. Большая часть из них предоставляется продавцом. В этом пакете должны быть: выписка из ЕГРН, правоустанавливающий документ, предварительный договор купли-продажи. Обязательно необходимо провести оценку объектов. Документы собираются на каждый объект. Банк на этой стадии заодно проверит законность сделки.

Одобрят ли вам кредит в банке зависит от нескольких условий, среди которых наиболее значимыми являются:

- Платежеспособность клиента;

- Стоимость объектов;

- Размер первоначального взноса;

- Срок кредита.

Условия предоставления займа в разных банках

Более подробно с условиями выдачи кредита в каждом конкретном банке можно ознакомиться в их офисах либо на официальных сайтах.

Ипотечный кредит в ВТБ 24 от 9,7%, Россельхозбанк дает деньги под 11,5 %, Райффайзен банк под 13%.

Наиболее удобные условия кредитования в Сбербанке и ВТБ24, включая все параметры, не только процентную ставку. Эти два банка привлекают также их надежностью и стабильностью, обладают самыми высокими активами.

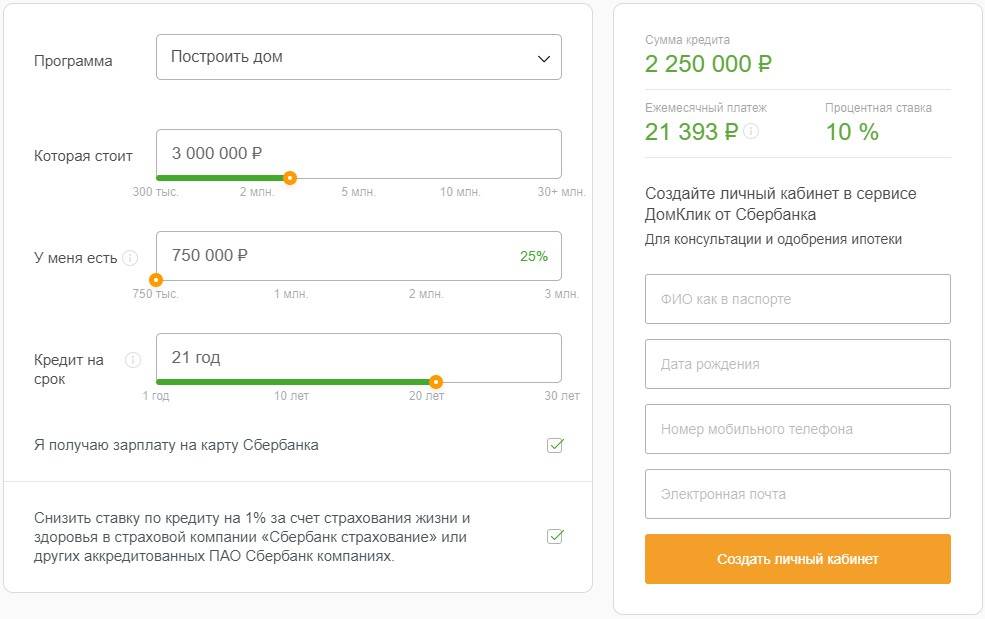

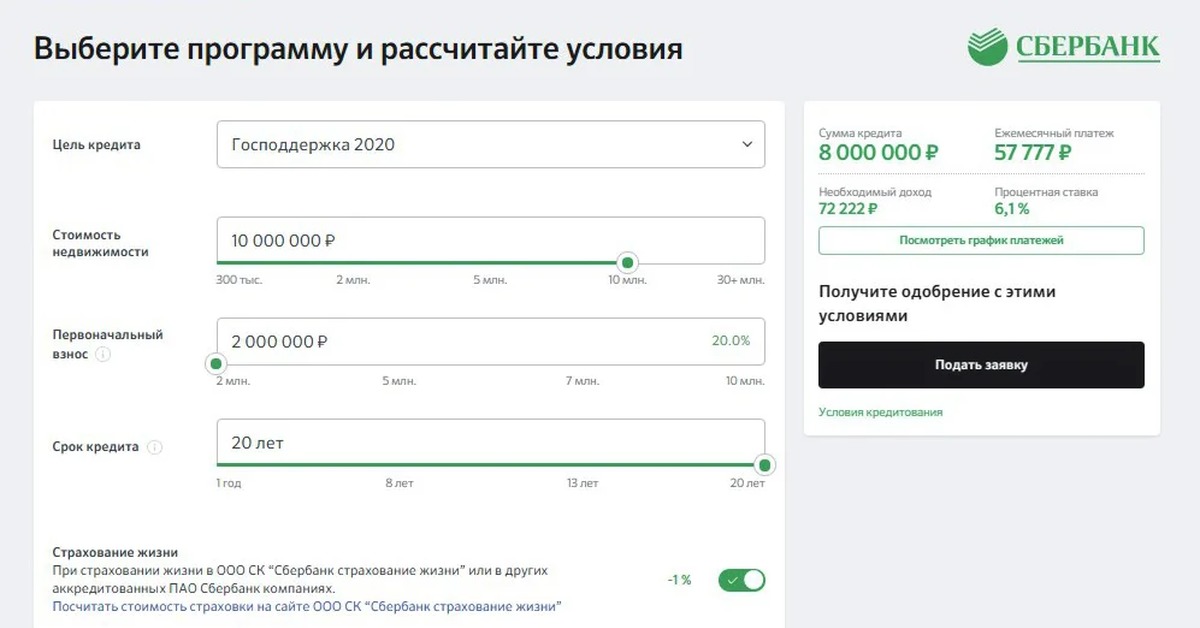

Если брать Сбербанк, то в нем действует три основных программы, в рамках которых можно приобрести частный дом:

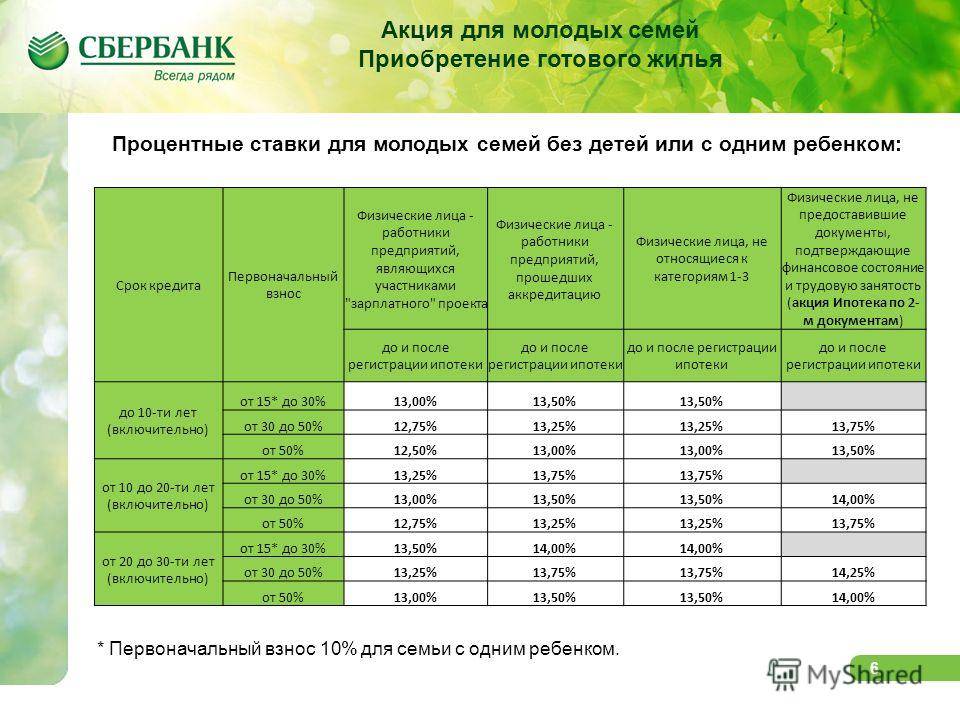

- «Приобретение готового жилья», комплект документов здесь тот же, что и на квартиры на вторичном рынке жилья, но единственное на два объекта: дом и землю. Процентная ставка, например, по акции для молодой семьи – 8,9%.

- Кредит на строительство жилого дома. В этом случае заложен будет земельный участок. Дополнительно к документам на основной объект залога представляются и проектные документы на дом, разрешение на его строительство. Подрядчиков в случае их найма нужно выбирать из аккредитованных банком организаций.

Процентная ставка – 10% годовых.

Процентная ставка – 10% годовых. - И программа «загородная недвижимость» здесь все то же, что и в первом варианте, но специфичен объект. По ней можно приобрести дачу, загородный коттедж или домик. Этот кредит также предоставляется на строительство этих объектов и приобретение земельного участка. Ставка по этому продукту 10%.

Для военнослужащих

Вызывает интерес программа, запущенная 8 лет назад Министерством обороны под названием «военная ипотека» или накопительно-ипотечная система. Если ранее она была рассчитана на приобретение жилья только на вторичном рынке, то теперь доступно и долевое строительство, и приобретение земельного участка с жилым домом. Одно «но»: по ней пока недоступна возможность строительства дома за счет кредитных средств.

По этой программе все расходы по кредиту возлагаются на государство.

Участвовать в ней может военнослужащий, имеющий на руках сертификат участника НИС, который выдается по рапорту служащего, подаваемого при заключении контракта о военной службе.

Порядок заключения кредитного договора и приобретения недвижимости в таком случае чем-то похож на различные жилищные программы по сертификатам или материнскому капиталу, так как тоже является целевым займом. Для начала нужно найти банк, устраивающий вас по условиям кредитных продуктов, и обязательно участвующий в этой программе. Ипотека на дом по этой программе возможна только при обязательном оформлении и земельного участка под зданием.

После оформления всех документов, они направляются в Росвоенипотеку.

При уходе военнослужащего в увольнение выплата кредита возлагается на его плечи, но условия кредита могут быть пересмотрены на более лояльные.

Рефинансирование долга

В некоторых случаях бывает выгодно провести рефинансирование ипотеки, то есть перекредитование, полное или частичное закрытие старого уже имеющегося кредита за счет получения нового займа по более выгодным условиям. Например, когда вы брали кредит, проценты были выше, чем в настоящее время, получается выгоднее старую ипотеку закрыть кредитом с более удобными условиями. Благодаря этому действию можно продлить срок возврата средств, или уменьшить ежемесячные платежи, изменить валюту займа, что при нынешней нестабильной ситуацией в международной экономике бывает немаловажно, а также объединить несколько кредитов в один. Рефинансирование возможно сделать в том же банке, где оформляли первичный кредит. Но такая услуга предоставляется не всеми банками, имеется она, например, в банке Дельтакредит, Альфа-банке,

Благодаря этому действию можно продлить срок возврата средств, или уменьшить ежемесячные платежи, изменить валюту займа, что при нынешней нестабильной ситуацией в международной экономике бывает немаловажно, а также объединить несколько кредитов в один. Рефинансирование возможно сделать в том же банке, где оформляли первичный кредит. Но такая услуга предоставляется не всеми банками, имеется она, например, в банке Дельтакредит, Альфа-банке,

Если рефинансирование происходит в том же банке, то залогодержатель не изменяется, но в ЕГРН все равно должны быть внесены изменения, поскольку изменятся условия обязательства. Какие будут совершены действия в ЕГРН зависит от того, как банк оформит новые отношения: посредством дополнительного соглашения к старому договору, либо новым соглашением. В первом случае будут внесены соответствующие изменения в уже существующую запись об ипотеке в части срока и остальных условий кредита. А во втором будет зарегистрировано новое обременение, старое должно быть погашено.

В случае перекредитования в другом банке меняется еще и залогодатель – лицо в пользу которого возникает обременение на недвижимое имущество. С новым договором ипотеки заемщику вместе с представителем банка обязательно необходимо обратиться за регистрацией обременения в Росреестр, или в другие организации, обладающие полномочиями по приему документов для Росреестра (МФЦ, Кадастровая палата).

Но прежде чем решаться на такой шаг нужно все просчитать заранее: затраты на заключение нового кредита в соотношении с тем, что вы якобы выиграете, предусмотрена ли в вашем банке возможность досрочного погашения кредита без штрафов, необходимо ли личное страхование.

В Альфа-банке нижняя ставка рефинансирования 11,99%, в Газпробанке от 9,5% при условии личного страхования, Бинбанк – 14,99%, Россельхозбанк – 13,5%.

В Сбербанке и ВТБ (вся группа банков ВТБ24, включая Почта банк) не допускается рефинансирование своих же кредитов. Перекредитовываются ипотечные займы других банков в Сбербанке по 9,5%, а в ВТБ24 по 13,5%.

Перекредитовываются ипотечные займы других банков в Сбербанке по 9,5%, а в ВТБ24 по 13,5%.

Есть один минус во всей этой процедуре, вернее в подходе банков при одобрении вам перекредитования, это то, как они считают вашу платежеспособность в расчете на все имеющиеся у вас кредиты, не учитывая тот факт, что новый кредит у вас останется в единственном числе, а все остальные будут им закрыты. Поэтому вам одобрят рефинансирование по выгодному проценту, только в том случае, если ваш доход позволяет оплачивать еще один кредит, в противном случае это будет еще один заем, но не по такой выгодной ставке.

О покупке загородной недвижимости на заемные средства смотрите в следующем видеосюжете:

Калькулятор ипотеки Сбербанка: онлайн расчет с досрочным погашением (сокращение суммы платежа)

Rating: 4. 4/5. From 8 votes.

4/5. From 8 votes.

Please wait…

Voting is currently disabled, data maintenance in progress.

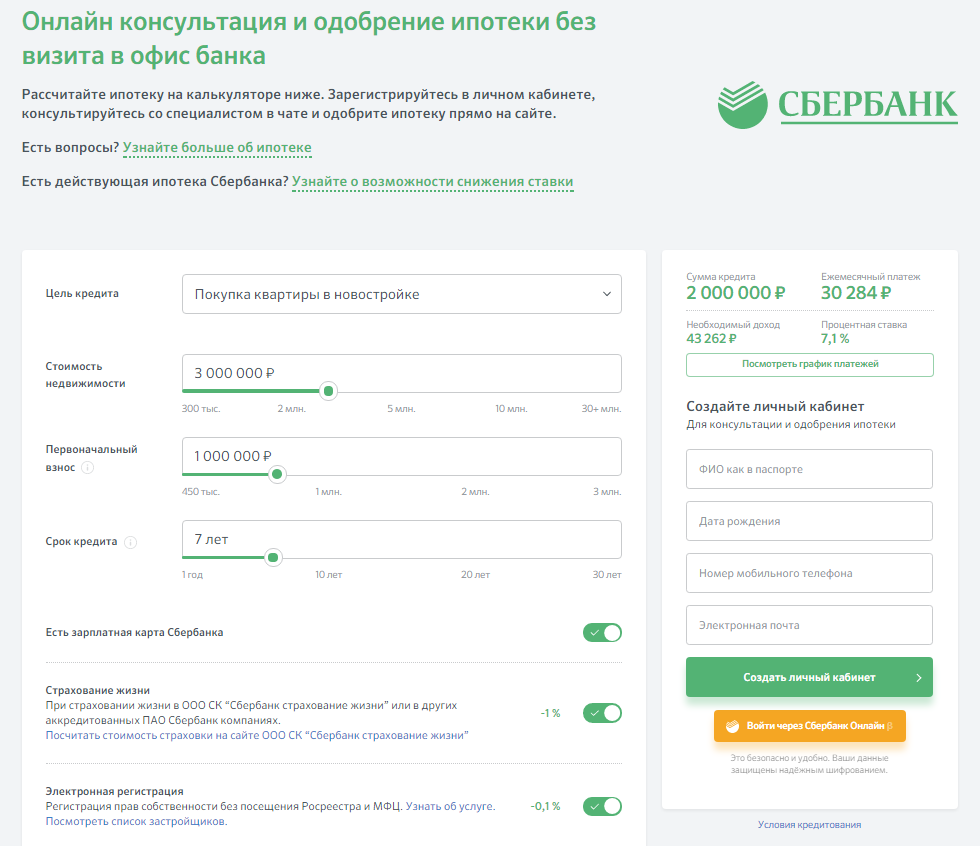

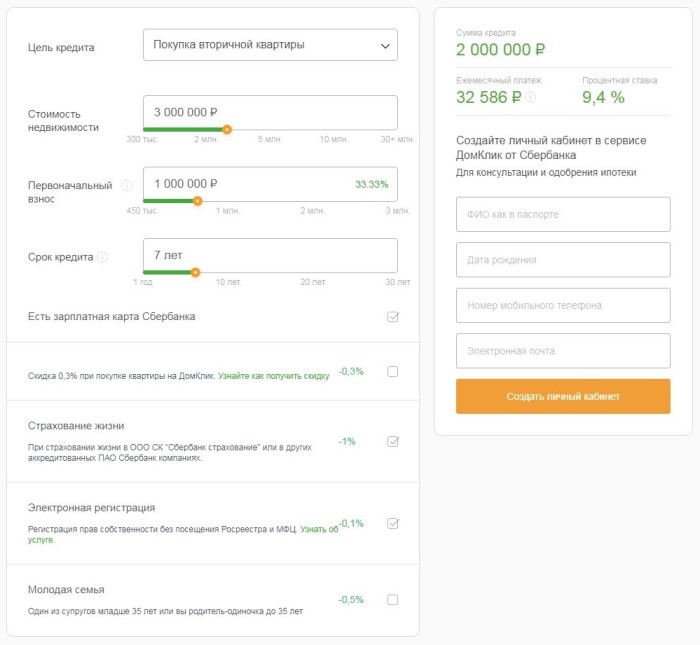

Ипотечный калькулятор Сбербанка на сайте позволяет рассчитать платеж по ипотеке в режиме онлайн, а также учесть уплату ипотеки в СБ РФ досрочно с сохранением результатов в Excel.

Калькулятор используется как для расчетов ипотеки на первичном рынке, так и для жилья со вторичного рынка. В качестве первоначального взноса по ипотеке возможно указать материнский капитал.

Далее, сам калькулятор и правила погашения кредита.

Калькулятор:

Возможно использовать расчет Excel прямо на сайте или скачать его.

Делая подстановку параметров в модель — желтые поля (изменяемые ячейки), Вы можете построить график выплат по кредиту Сбербанка с возможностью планировать более раннее погашение.

Модель подойдет и для других банков, т.к. методика расчета утверждена ЦБ России.

Калькулятор досрочной оплаты ипотеки Сбербанка России

Вы можете скачать расчетную модель в формате MS Excel нажатием на СКАЧАТЬ ФАЙЛ.

Модель пригодится Вам, если Вы планируете делать более раннее погашение основного долга по кредиту, чтобы снизить ежемесячный платеж. Альтернативой является возможность сокращения части долга со снижением общего срока кредита — аналогичная модель ипотеки для банка ВТБ24. Уточните в своем банке возможности применения той или иной модели снижения долгового бремени.

Законодательная база для раннего закрытия кредита

Согласно ФЗ «Об ипотеке (залоге недвижимости)» от 16.07.1998 N 102-ФЗ, ограничений на досрочное закрытие жилищного кредита нет. Клиент может полностью закрыть его уже на второй день после получения займа. Некоторые банки стараются обезопасить себя от таких клиентов, предлагая им невыгодные условия полного аннулирования долга в течение первых шести месяцев. Так, договором может быть предусмотрена комиссия в размере до 5%.

Так, договором может быть предусмотрена комиссия в размере до 5%.

Некоторые финансово-кредитные организации налагают мораторий на полное гашение в течение двух месяцев после выдачи займа. Условия типового договора Сбербанка не предусматривают таких условий, да и в целом, даже в других банках, в силу противоречия подобных требований законодательству, они могут быть оспорены в судебном порядке.

Важно: на основании федерального закона, комиссии за досрочные платежи по кредитам и займам с физических лиц взиматься не должны.

Почему раннее гашение кредита выгодно

Сегодня абсолютное большинство ипотечных кредитов предлагают аннуитетную схему погашения долга. В данном случае клиент вносит оплату ежемесячно равными частями. При этом первоначально гасятся проценты, а на закрытие тела кредита уходит небольшая сумма. То есть, первую часть срока действия кредита в большей степени гасятся проценты, вторая половина срока кредитования позволяет сосредоточиться на гашении основного долга.

Что касается дифференцированных платежей, то в этом случае сумма планового платежа всегда меняется, в зависимости от суммы самого долга. Однако на практике встречать такую схему оплаты жилищного кредита не приходилось, поскольку высокая сумма долга делает месячные платежи неподъемными для заемщика.

Если нет возможности полностью закрыть ипотеку, основанную на аннуитетных платежах, старайтесь производить частичное гашение для снижения долгового бремени.

Следует учесть, что при неполном досрочном закрытии долга по ипотеке, Сбербанк не предусматривает сокращение срока жилищного кредита. Единственный вариант, который предлагается этим банком – это сокращение суммы ежемесячного платежа.

Что дает частичное погашение ипотеки

Неполное погашение обычно предполагает два варианта влияния на итоговый график платежей, а именно:

- Сокращение суммы запланированного платежа при сохранении срока действия договора.

- Сокращение срока действия договора при сохранении суммы платежа по графику.

Большинство старых договоров, которые были оформлены до 2010 года, предполагают сокращение срока кредитования при сохранении суммы ежемесячного платежа. С 2010 года почти все банки стали предлагать изменить сумму закрепленного платежа в меньшую сторону – именно этим путем пошел Сбербанк России как единственным.

Как производить досрочные платежи по кредиту под ипотеку

Списание задолженности в срок согласно графика к ипотечному договору осуществляется безакцептно, т.е. без подписания специального заявления на списание суммы, которая находится на счете на дату платежа по договору.

Для погашения основного долга сверх графика, Вам потребуется очно явиться в отделение Сбербанка России, внести средства на счет, на который вы осуществляете ежемесячное внесение средств. В отделении банка потребуется написать заявление на гашение ранее срока.

В заявлении указываются имя плательщика, номер кредитного договора, сумма, которая подлежит списанию и другая информация, которая может понадобиться для произведения списания средств со счета. Образец заявления можно взять у кредитного инспектора.

Образец заявления можно взять у кредитного инспектора.

Минимальная сумма для внесения оплаты вперед графика в Сбербанке не установлена. После досрочного погашения клиент получает новый график кредита с учетом сокращения суммы долга.

Можно ли поменять календарную дату оплаты

Такая возможность предоставляется большинством кредиторов. Однако со Сбером вас может ждать разочарование. Дело в том, что дата платежа зафиксирована в кредитной документации и в договоре ипотеки, которые прошли одобрение кредитного комитета банка и регистрацию в Росреестре. Чтобы внести в них изменения, потребуется получение нового одобрения и прохождения регистрации, что не сопоставимо по трудозатратам с финальным результатом в виде переноса даты платежа.

Однако вы можете одновременно с частичным раннем погашением кредита, попытать счастья, и даже получить некоторый результат. Это связано с тем, что Сбербанк имеет макрорегиональную структуру подчинения (например, весь Европейский центр России, кроме Москвы, подчинен Среднерусскому банку СБ РФ), и регламенты всех банков различны.

Это связано с тем, что Сбербанк имеет макрорегиональную структуру подчинения (например, весь Европейский центр России, кроме Москвы, подчинен Среднерусскому банку СБ РФ), и регламенты всех банков различны.

Для того, что изменить дату внесения средств, необходимо подойти в отделение банка и написать заявление. Вам потребуются следующие документы:

- Паспорт.

- Кредитный договор.

- Выписка со счета, где будет видно, когда именно поступают деньги.

- Заявление с объяснением ситуации.

Заявление рассматривается в течение 30-ти дней.

О программах реструктуризации ипотеки в Сбербанке при сложностях с погашением кредита, можно прочитать здесь

Использование государственной помощи и госпрограмм для погашения ипотеки

Сегодня на федеральном уровне и в регионах действуют различные государственные программы, которые позволяют компенсировать затраты клиента по ипотеке в полном или частичном объеме. Самой популярной программой является маткапитал. Чтобы воспользоваться им в счет закрытия части долга по ипотеке необходимы следующие документы для Пенсионного фонда России:

Чтобы воспользоваться им в счет закрытия части долга по ипотеке необходимы следующие документы для Пенсионного фонда России:

- Паспорт и СНИЛС.

- Свидетельства о рождении детей и свидетельство о браке.

- Информация по кредиту (кредитный договор, номер счета, реквизиты).

- Заявление.

- Справка из банка о размере долга.

- Обязательство, согласно которому детям будет выделена доля в объекте жилой недвижимости, которая приобреталась за счет ипотечных средств.

- Сертификат на право получения маткапитала.

- Документы на кредитуемый объект недвижимости.

- Иные документы, которые могут быть затребованы специалистами ПФР.

В банк не нужно будет приносить никакие документы. После перечисления денег на счет возьмите новый график гашения или снимите обременение с объекта недвижимости, если кредит полностью закрыт.

Программа «Молодая семья» тоже является довольно популярной. Согласно этой программе, необходимо быть признанными нуждающимися в улучшении жилищных условий. Получить такой статус можно в жилищном отделе местной администрации. Вам потребуются паспорта всех членов семьи (для детей свидетельства о рождении), справка о доходах, документы на имеющееся жилье (при его наличии). Важное условие – возраст членов семьи до 35 лет.

Получить такой статус можно в жилищном отделе местной администрации. Вам потребуются паспорта всех членов семьи (для детей свидетельства о рождении), справка о доходах, документы на имеющееся жилье (при его наличии). Важное условие – возраст членов семьи до 35 лет.

Также есть другие программы, позволяющие компенсировать часть затрат на ипотеку. К ним можно отнести: региональный капитал на поддержку материнства, субсидии на строительство индивидуального жилого дома.

Узнайте про возможности использования материнского капитала для погашения ипотеки в нашей статье

Что делать после погашения ипотеки

Существует потенциальные «подводные камни» при закрытии ипотеки раньше срока. Это актуально для старых договоров: в них могу фигурировать комиссии, моратории на досрочное закрытие. Поскольку требования, улучшающие положение потребителя имеют обратную силу, то препятствия к досрочным платежам в виде комиссий и запретов могут быть оспорены.

Важно: после проведения полного досрочного погашения обязательно необходимо снять обременение с объекта недвижимости, являвшегося залогом.

Банк не будет самостоятельно проявлять инициативу без вашей расторопности. Прежде всего, вам нужно писать заявление на получение закладной, которую банк должен самостоятельно погасить в Росреестре. Затем вам потребуется совместно с банком обратиться в Росреестр для снятия обременения. В настоящее время обращение в Росреестр осуществляется через местный МФЦ. При этом, уполномоченный доверенностью сотрудник Сбербанка предоставляет справку о закрытии долга.

В целом, алгоритм действий будет следующим:

- Пишете заявление на возврат закладной и ждете 30 дней.

- Получаете закладную и справку о закрытии долга.

- Идете в Росреестр для снятии обременения.

- Выделяете детям долю, если использовали средства материнского капитала.

- Получаете новые документы на жилье.

Обычно этот процесс занимает 2-3 месяца. Но в силу того, что сотрудники Сбербанка часто меняются и не успевают достаточно хорошо ознакомиться с программами, процесс может затянуться.

Это может быть полезным:

Земельные кредиты: что нужно знать

Если вы присматриваетесь к участку земли для строительства дома или использования в коммерческих целях, вы, вероятно, не сможете получить обычную ипотеку для финансирования покупки. Вместо этого вам, вероятно, придется подать заявку на получение земельного кредита.

Земельные кредиты не так распространены, как традиционные ипотечные кредиты, поэтому вариантов меньше. При меньшей конкуренции между кредиторами вы можете столкнуться с необходимостью большего первоначального взноса, более высокой процентной ставкой и меньшим временем для погашения кредита, чем при традиционной ипотеке.Если вы подаете заявку на земельный кредит, важно знать, во что вы ввязываетесь и как сократить свои расходы.

Что такое земельные кредиты?

Земельный кредит используется для финансирования покупки участка земли. Существует несколько различных типов земельных кредитов в зависимости от типа недвижимости, которую вы хотите купить:

- Необработанная земля обычно не имеет доступа к коммунальным услугам и не имеет улучшений; он может быть недоступен даже по дороге.

Необработанная земля, как правило, дешевле, чем альтернативы, но получить финансирование может быть сложно.

Необработанная земля, как правило, дешевле, чем альтернативы, но получить финансирование может быть сложно. - Неулучшенная земля может иметь доступ к некоторым коммуникациям, но по-прежнему не имеет некоторых улучшений, таких как телефонная линия или счетчик на газ или электричество. Получить финансирование для неулучшенной земли проще, чем для необработанной земли, но все же может быть сложно.

- Улучшенный земельный участок застроен с полным доступом к коммуникациям и дорогам. Хотя это самый дорогой тип земли, его проще всего финансировать.

Земельные кредиты составляют очень небольшую часть кредитного рынка и, как правило, более рискованны для кредиторов, чем ипотечные кредиты, объясняет Кейси Флеминг, управляющий филиалом Fairway Independent Mortgage Corporation в Кэмпбелле, Калифорния.Если кредитору приходится лишить права выкупа земельного кредита, нет никакой гарантии возврата денег.

«Владельцы необработанной земли с гораздо большей вероятностью перестанут платить и уйдут из собственности в случае финансового события в их жизни», — говорит Флеминг. «Если у вас есть собственный дом, вы сделаете все возможное, чтобы спасти его. С необработанной землей вы не можете использовать ее или получать от нее какой-либо доход».

«Если у вас есть собственный дом, вы сделаете все возможное, чтобы спасти его. С необработанной землей вы не можете использовать ее или получать от нее какой-либо доход».

Свободную землю гораздо труднее продать, чем участок с домом, потому что спрос на землю меньше, чем на уже построенные дома.

«Большинство людей не в состоянии купить землю и построить на ней что-то, — говорит Флеминг. «Это требует гораздо больше времени и денег, чем люди ожидают. Даже если это исправление, люди хотят что-то, с чего они могут начать и работать с этого».

Несмотря на то, что организаций, выдающих земельные кредиты, меньше, чем другие виды жилищного финансирования, все же стоит присмотреться, если есть возможность, чтобы убедиться, что вы получаете наилучшие условия.

Как работают земельные кредиты?

Некоторые кредиторы по земельным кредитам требуют значительного первоначального взноса — от 20 до 50 процентов от покупной цены — и взимают более высокие процентные ставки. Некоторые земельные кредиты имеют значительно более короткие сроки погашения, чем 15- или 30-летняя ипотека, а также другие требования, такие как предел площади земли.

Некоторые земельные кредиты имеют значительно более короткие сроки погашения, чем 15- или 30-летняя ипотека, а также другие требования, такие как предел площади земли.

Процесс подачи заявки на получение земельного кредита и получения средств, однако, в чем-то похож на обычную ипотеку. Кредитор оценит документацию о вашем финансовом положении и проведет проверку кредитоспособности, а вы вернете остаток с процентами в течение заранее определенного периода времени. Некоторые земельные кредиты структурированы как ипотечные кредиты с выплатой только процентов или без платежей в течение установленного времени, а затем остаток подлежит оплате одним крупным платежом.

«Возможно, вам придется иметь план, как погасить его до наступления срока платежа», — говорит Флеминг.

5 видов земельных кредитов

1. Кредиторские земельные кредиты

Местные банки и кредитные союзы чаще предлагают земельные кредиты, чем крупные национальные банки. Лучше всего найти кредитора рядом с землей, которую вы хотите купить. Местные финансовые учреждения обычно знают местность и могут лучше оценить стоимость земли и ее потенциал.

Местные финансовые учреждения обычно знают местность и могут лучше оценить стоимость земли и ее потенциал.

Если вы не планируете осваивать землю, процентные ставки будут высокими, говорит Флеминг, и кредитор может потребовать первоначальный взнос до 50 процентов.

Как и в случае с любым кредитом, присмотритесь, прежде чем подавать заявку.

2. Ссуда USDA для строительства жилья в сельской местности

Если вы планируете построить основное жилье в сельской местности, Министерство сельского хозяйства США (USDA) предлагает два варианта ссуды:

- Ссуды по разделу 523 предназначены для заемщики, которые планируют построить собственный дом.

- Ссуды по Разделу 524 позволяют вам нанять подрядчика для строительства дома для вас.

Оба кредита предназначены для семей с низким и средним доходом и имеют срок погашения всего два года.Однако процентные ставки могут быть низкими. Например, кредиты по разделу 523 взимают всего 3 процента, а кредиты по разделу 524 взимают меньше, чем текущая рыночная ставка, при этом ставка по вашему конкретному кредиту фиксируется при закрытии.

3. Кредиты SBA 504

Если вы являетесь владельцем бизнеса, планирующим использовать землю для своего бизнеса, вы можете претендовать на получение кредита 504 через Управление малого бизнеса США (SBA). С помощью ссуды 504 вы, SBA и кредитор помогаете оплатить расходы на покупку земли:

- SBA предоставляет ссуду в размере 40 процентов от стоимости покупки.

- Кредитор предоставляет кредит на 50 процентов от стоимости покупки.

- Вы вносите 10 процентов в виде первоначального взноса.

Процентная ставка по кредиту 504 будет основываться на текущих рыночных ставках. Однако другие условия кредита могут варьироваться в зависимости от кредитора.

4. Кредит под залог дома

Если у вас уже есть дом со значительным капиталом, возможно, стоит получить кредит под залог дома вместо земельного кредита. Для кредита под залог дома не требуется первоначальный взнос, и вы, как правило, можете получить низкую процентную ставку независимо от того, что вы планируете делать с землей, потому что ваш дом обеспечивает кредит. В зависимости от кредитора и кредита срок погашения может составлять от пяти до 30 лет.

В зависимости от кредитора и кредита срок погашения может составлять от пяти до 30 лет.

Большим недостатком является то, что если вы не выплатите кредит, вы можете потерять свой дом. Кроме того, поскольку вы не используете кредит для покупки, строительства или существенного улучшения дома, используемого в качестве залога, проценты по ипотеке, которые вы платите, не облагаются налогом.

5. Финансирование продавца

В некоторых случаях лицо или компания, продающая землю, может предложить краткосрочное или краткосрочное финансирование.

Однако типичный продавец не занимается кредитованием и не имеет широкого портфеля кредитов, как в местном банке или кредитном союзе, поэтому вы можете рассчитывать на высокие процентные ставки и солидный первоначальный взнос. Кроме того, маловероятно, что вы получите длительный срок погашения. Рассмотрите этот вариант, только если вы не можете претендовать на какой-либо другой тип земельного кредита.

Какую сумму кредита я могу получить за землю?

Не существует единых правил относительно того, сколько вы можете занять с помощью земельного кредита, и суммы кредита могут варьироваться в зависимости от типа земли, которую вы покупаете, и ипотечного кредитора, с которым вы работаете.

Один кредитор может помочь вам профинансировать, например, до 85 процентов стоимости застроенной земли или 70 процентов стоимости необработанной земли. Имейте в виду, что сумма, которую вы можете взять взаймы, напрямую связана с тем, сколько у вас есть наличных денег и сколько вы можете внести по сделке.

Ставки по земельным кредитам

Поскольку земельные кредиты сопряжены с большим риском, кредиторы, как правило, взимают более высокие процентные ставки — от 5 до 6 процентов, и это только начало. В зависимости от имущества, вашего первоначального взноса и кредитоспособности, вы можете в конечном итоге заплатить более высокую ставку, чем эта.Поскольку эти кредиты, как правило, более дорогие, тем более важно не торопиться, чтобы сравнить несколько кредиторов, прежде чем остановиться на одном.

Как получить земельный кредит

Прежде чем искать кредит, Флеминг рекомендует разработать комплексный план того, что вы хотите делать с землей. Это может помочь вам определить, какой тип кредита и условия лучше всего подходят для ваших целей.

Если вы еще не нашли участок, используйте такие веб-сайты, как LandWatch, LandSearch и Land.com, для поиска недвижимости на основе ваших предпочтений и того, что вы планируете делать с землей.Вы также можете использовать эти сайты для связи с агентом по недвижимости, который специализируется на покупке земли.

Как и в случае с любым другим видом кредита, важно присмотреться. Может быть хорошей идеей работать с брокером, имеющим опыт работы с земельными кредитами, но если вы хотите присмотреться к себе, стоит начать с того, чтобы узнать, соответствуете ли вы требованиям какой-либо из кредитных программ, спонсируемых государством. Вы также можете связаться с местными кредиторами и кредитными союзами, которые с большей вероятностью предоставят вам такой вид финансирования.

Выполните быстрый поиск в Интернете, чтобы найти поставщиков земельных кредитов в вашем районе. Убедитесь, что вы внимательно прочитали требования и обратитесь к кредитному специалисту, чтобы обсудить вашу ситуацию и ваши шансы на получение одобрения.

Плюсы и минусы земельного кредита

Земельные кредиты используются в довольно специфических обстоятельствах, поэтому они бесполезны для огромной части покупателей жилья. Вот несколько способов, которыми они могут иметь для вас смысл, а некоторые — нет:

Профессионалы

- Простой способ финансирования проекта, если вы покупаете пустой участок и строите для себя новый дом

- Государственные программы могут помочь вам получить низкие процентные ставки с небольшим первоначальным взносом или без него

- Может помочь владельцам малого бизнеса обустроиться на новом месте

Минусы

- Могут возникнуть трудности с поиском кредитора

- Может взиматься высокая процентная ставка или вам нужно будет использовать свой собственный капитал, если вы не соответствуете требованиям государственной программы, что может поставить под угрозу вашу текущую собственность

- Может иметь короткий период погашения, что означает высокие ежемесячные платежи до погашения долга

Взять земельный кредит на покупку и строительство с нуля не для всех, говорит Флеминг, «но те, кто это делает, обычно очень довольны, когда их проект завершен. ”

”

Следующие шаги

Если у вас уже есть обеспеченный земельный кредит, но вы не получили его по программам SBA или USDA, ваш следующий шаг – связаться с кредитором по строительному кредиту. Ознакомьтесь с руководствами Bankrate по кредитам на строительство дома и некоторыми из лучших кредиторов по кредитам на строительство, чтобы узнать больше.

Подробнее:

Жилой участок и земельный кредит

Владение землей — часть американской мечты. Если вы всегда мечтали стать землевладельцем или наткнулись на недвижимость и только начали обдумывать эту идею, в First Bank & Trust мы предлагаем земельные и земельные кредиты, чтобы помочь воплотить вашу мечту в реальность.

Сейчас самое подходящее время для строительства, и наши доступные варианты финансирования и оплаты обеспечивают гибкость, необходимую для того, чтобы с легкостью стать землевладельцем.

Что такое земельный кредит?

Жилой участок или земельный кредит позволяют вам приобрести землю, о которой вы всегда мечтали. Наша команда здесь, чтобы максимально упростить этот процесс, чтобы вы могли получить надлежащий кредит для вашей покупки.

Наша команда здесь, чтобы максимально упростить этот процесс, чтобы вы могли получить надлежащий кредит для вашей покупки.

Земельный кредит против ипотечного кредита

И покупка земли, и покупка дома позволяют вам владеть частью собственности, но процесс финансирования немного отличается.Вот некоторые из наиболее важных факторов, отличающих земельный кредит от ипотечного кредита.

| | Жилищный кредит | Земельный кредит |

Назначение | Купить дом, который уже построен или строится строительной компанией, обычно в районе | Купить недвижимость с целью построить дом или сохранить землю |

Ставки | Ставки ниже, потому что связанный с этим меньший риск, потому что дом используется в качестве залога | Процентные ставки выше, поскольку существует больший риск, поскольку дом не может быть использован в качестве залога |

Срок | Срок кредита обычно составляет от 15 до 30 лет, чтобы сделать владение домом более доступным | Ваша земельная ссуда, как правило, выдается на более короткий период времени, если конечной целью является получение традиционной ипотеки после завершения строительства. |

Общие затраты | Кредиторы часто требуют частное ипотечное страхование, если ваш первоначальный взнос составляет менее 20% Ожидается страхование домовладельцев | Вам не нужно платить частную ипотечную страховку Нет требований или ожиданий по страхованию имущества |

Жилая земля и кредитные ресурсы

Чем больше у вас информации, тем лучше.Если вы готовы начать строить дом своей мечты с нуля, начните с нескольких инструментов, которые помогут вам достичь цели.

Инструменты и калькуляторы для получения земельного кредита

Рассчитайте ежемесячный платеж

Сравните варианты кредита

Подать заявку на земельный кредит

Прочие финансовые ресурсы

Ознакомьтесь с нашими кредитами на строительство

Посмотрите это видео о подаче заявки на кредит

Часто задаваемые вопросы о земельных кредитах

Дополнительные варианты кредитования и банковских операций с First Bank & Trust

В First Bank & Trust есть команда, к которой можно обратиться по всем вопросам, связанным с инвестициями и кредитованием. Мы стремимся предоставить вам кредиты и варианты финансирования, необходимые для лучшей жизни.

Мы стремимся предоставить вам кредиты и варианты финансирования, необходимые для лучшей жизни.

Ссуды на жилищное строительство

После того, как вы купите землю для дома своей мечты, следующим шагом будет его строительство. Мы предлагаем различные кредиты на жилищное строительство, которые очень просты в использовании. С постоянными кредитами на строительство вы можете избежать затрат на закрытие и сборов за выдачу кредита, который соответствует вашему бюджету.

Узнать больше

Текущие и сберегательные счета

Создайте свое финансовое будущее с новым текущим или сберегательным счетом.Наша команда может открыть новую учетную запись с различными инструментами и функциями, которые соответствуют вашему образу жизни. Мы также предлагаем бесплатную традиционную проверку, чтобы снизить расходы.

Узнать больше

Личные инвестиции

First Bank & Trust предлагает внутреннее финансовое планирование, которое может помочь вам создать инвестиционные счета, необходимые для построения большего будущего. Выберите только те услуги, которые соответствуют вашим целям, или позвольте нашей команде предложить вам несколько ключевых рекомендаций.

Выберите только те услуги, которые соответствуют вашим целям, или позвольте нашей команде предложить вам несколько ключевых рекомендаций.

Узнать больше

Начните с кредита на землю и участок под жилую застройку

Мы стремимся помогать нашим клиентам на каждом этапе процесса кредитования.Свяжитесь с нами по телефону 866-285-2239, чтобы начать работу, или подайте онлайн-заявку сегодня.

Подать заявку на кредит

Наш фирменный ипотечный продукт. Половина ежемесячного платежа по ипотечному кредиту автоматически снимается с вашего расчетного счета KSB каждые две недели, что приводит к значительной экономии процентов и сокращению срока действия ипотечного кредита на несколько лет. Эти тарифы предполагают первоначальный взнос в размере 20%.Свяжитесь с нами для других вариантов. | ||

| Срок (лет) | Процентная ставка | Апрель * |

| 10 | 2,750% | 2,750% |

| При сумме кредита в 100 000 долларов у вас будет 238 платежей раз в две недели по 477,06 долларов (погашение всего за 9 лет и 2 месяца). | ||

| 15 | 2,950% | 2,950% |

| При сумме кредита в 100 000 долларов у вас будет 353 платежа раз в две недели по 344,09 доллара (погашение всего за 13 лет и 7 месяцев). | ||

| 30 | 3,700% | 3,700% |

При сумме кредита в 100 000 долларов у вас будет 678 платежей в две недели по 230,14 долларов (погашение всего за 25 лет и 11 месяцев). | ||

| Ежемесячные кредиты с фиксированной процентной ставкой | ||

Наш другой вариант с фиксированной ставкой для покупки жилья или рефинансирования, выставляется счет и оплачивается ежемесячно. Эти тарифы предполагают первоначальный взнос в размере 20%. Свяжитесь с нами для других вариантов. | ||

| Срок (лет) | Процентная ставка | Апрель * |

| 10 | 3.00% | 3,000% |

| При сумме кредита в 100 000 долларов у вас будет 120 ежемесячных платежей в размере 965,61 долларов. | ||

| 15 | 3,200% | 3,200% |

| При сумме кредита в 100 000 долларов у вас будет 180 ежемесячных платежей по 700,24 долларов. | ||

| 30 | 3,950% | 3,950% |

| При сумме кредита в 100 000 долларов у вас будет 360 ежемесячных платежей по 474 доллара.54. | ||

30 летИпотечные кредиты с плавающей процентной ставкой | ||

Для тех, кто планирует сохранить свою ипотеку в течение относительно короткого периода времени или хочет, чтобы проценты корректировались (на основе рыночных ставок), мы предлагаем выбор из четырех ипотечных кредитов с плавающей ставкой, которые обеспечивают более низкие первоначальные ежемесячные платежи и предельные значения процентной ставки. Эти тарифы предполагают первоначальный взнос в размере 20%. Свяжитесь с нами для других вариантов. | ||

| Продукт | Процентная ставка | Апрель * |

| 3/3 РУКА | 3,000% | 3,775% |

| При сумме кредита в 100 000 долларов у вас будет 36 ежемесячных платежей по 421,60 долларов при начальной процентной ставке 3,000%. Затем ставка будет корректироваться каждые три года на основе маржи и индекса. Текущая полностью проиндексированная ставка составляет 4000%, что означает 324 ежемесячных платежа по 472 доллара.59. | ||

| 5/1 РУКА | 3,250% | 3,331% |

При сумме кредита в 100 000 долларов у вас будет 60 ежемесячных платежей по 435,21 доллара при начальной процентной ставке 3,250%. Затем ставка будет корректироваться каждый год на основе маржи и индекса. Текущая полностью проиндексированная ставка составляет 3,375%, что приведет к 300 ежемесячным платежам в размере 441,12 доллара. Затем ставка будет корректироваться каждый год на основе маржи и индекса. Текущая полностью проиндексированная ставка составляет 3,375%, что приведет к 300 ежемесячным платежам в размере 441,12 доллара. | ||

| РУКА 7/1 | 3,450% | 3,410% |

При сумме кредита в 100 000 долларов у вас будет 84 ежемесячных платежа по 446 долларов.26 по начальной процентной ставке 3,450%. Затем ставка будет корректироваться каждый год на основе маржи и индекса. Текущая полностью проиндексированная ставка составляет 3,375%, что приведет к 276 платежам в размере 442,91 доллара США. | ||

| 10/1 РУКА | 3,500% | 3,451% |

При сумме кредита в 100 000 долларов у вас будет 120 ежемесячных платежей в размере 449,04 долларов при начальной процентной ставке 3,500%. Затем ставка будет корректироваться каждый год на основе маржи и индекса.Текущая полностью проиндексированная ставка составляет 3,375%, что приведет к 240 платежам в размере 444,09 долларов США. | ||

| Кредиты для тех, кто впервые покупает жилье, и для ветеранов | ||

Внесите меньший первоначальный взнос в качестве соответствующего требованиям покупателя жилья или ветерана. Доступны различные условия кредита и варианты фиксированного платежа (раз в две недели или ежемесячно). | ||

| Кредиты HomeAid | ||

Наша программа HomeAid по доступному жилищному кредитованию предназначена для помощи заявителям с низким и средним доходом; поговорите с одним из наших кредиторов, чтобы узнать, соответствуете ли вы требованиям. Доступны различные условия кредита и варианты фиксированного платежа (раз в две недели или ежемесячно). Средства программы HomeAid ограничены и имеют ограничения по доходу. Может потребоваться частное ипотечное страхование. Только основное место жительства; мобильные дома исключены. | ||

| Строительные кредиты | ||

Платите только проценты во время строительства, с плавным переходом (и без дополнительных закрытий) в обычную жилищную ипотеку. Доступны различные условия кредита. Кредиты на строительство требуют дополнительной платы, основанной на затратах на строительство и сумме кредита; свяжитесь с нами для получения подробной информации. Требуется утвержденный генеральный подрядчик. | ||

| Сезонные дома | ||

Для кемпингов, дач и другой не круглогодичной собственности. Доступны различные условия кредита, фиксированные варианты оплаты (раз в две недели или ежемесячно) или регулируемые варианты оплаты (3/3 ARM или 5/1 ARM). | ||

| Передвижной дом с земельными кредитами | ||

Для мобильных домов на фундаменте. Доступны различные условия кредита, фиксированные варианты оплаты (раз в две недели или ежемесячно) или регулируемые варианты оплаты (3/3 ARM или 5/1 ARM). Мобильные дома должны быть постоянно прикреплены к земле. | ||

| Земельные ссуды | ||

Для покупки только земли с переменной процентной ставкой. Доступны различные условия кредита и регулируемые варианты оплаты (3/3 ARM или 5/1 ARM). | ||

| Ссуды под залог жилья | ||

Воспользуйтесь существующим капиталом, который у вас есть в вашем доме сегодня. Срочные кредиты под залог собственного капитала предоставляют вариант с фиксированной процентной ставкой, который дает вам уверенность в том, что ваш платеж всегда будет одинаковым. Доступны различные условия кредита и варианты фиксированного платежа (раз в две недели или ежемесячно). | ||

| Кредитные линии для собственного капитала | ||

Отличный вариант для ваших будущих потребностей в займах, предлагая возможность доступа к капиталу, который у вас есть в вашем доме, когда вы этого хотите; даже выберите, как вы хотите погасить его. Доступны различные варианты оплаты. | ||

Персональные ссуды

Для удовлетворения ваших потребностей!

Познакомьтесь с нашими специалистами по кредитованию

Регистрационные номера NMLS

| Кредиты | Создан для вас… | Характеристики |

|---|---|---|

ЛичныйРаспечатать заявление на получение кредита | . ..если вы хотите занять деньги на непредвиденные расходы, перестроить свой дом, отправиться в отпуск и т. д. ..если вы хотите занять деньги на непредвиденные расходы, перестроить свой дом, отправиться в отпуск и т. д. | Фиксированные ежемесячные платежи, которые помогут вам оставаться в рамках вашего бюджета. Платежи могут быть автоматически вычтены из ваших сбережений Расчетный счет в банке по запросу. Тарифы |

АвтоРаспечатать заявление на получение кредита | …если вы хотите купить новый или подержанный автомобиль или грузовик. | Фиксированные ежемесячные платежи, которые помогут вам оставаться в рамках вашего бюджета. Платежи могут быть автоматически вычтены из ваших сбережений Расчетный счет в банке по запросу. Новые автоматические тарифы |

Автомобиль для отдыхаРаспечатать заявление на получение кредита | . ..если вы хотите купить новый или подержанный жилой дом, лодку или туристический прицеп. ..если вы хотите купить новый или подержанный жилой дом, лодку или туристический прицеп. | Фиксированные ежемесячные платежи, чтобы помочь вам остаться в рамках вашего бюджета. Платежи могут быть автоматически списывается с вашего расчетного счета в Сбербанке по запросу. Тарифы на новые RV |

ИпотекаПервый раз Покупатель жилья Строительство Кредит Изготовлено Жилищный кредит | …если вы хотите финансировать или рефинансировать дом своей мечты. | Полный ассортимент Fannie Mae с фиксированной ставкой программы, которые помогут вам оставаться в рамках вашего бюджета.Платежи могут быть автоматически вычтены из вашего Сбербанка расчетный счет по запросу. |

Домашний капитал | . ..если вы по какой-либо причине хотите использовать капитал вашего дома — помогите оплатить капитальный ремонт дома, оплатить медицинские счета или побаловать себя отпуском. ..если вы по какой-либо причине хотите использовать капитал вашего дома — помогите оплатить капитальный ремонт дома, оплатить медицинские счета или побаловать себя отпуском. | Низкие процентные ставки и БЕЗ баллов.Фиксированные ежемесячные платежи, чтобы помочь вам оставаться в пределах вашего бюджет. Платежи могут быть автоматически вычтены из вашего Расчетный счет Сбербанка по запросу. Ставки по кредитам под залог недвижимости |

EquiLine | …если вы хотите использовать собственный капитал для открытия возобновляемой кредитной линии. | Низкие процентные ставки и БЕЗ баллов.

Занимайте только ту сумму, которая вам нужна. Процентные ставки

и ежемесячные платежи будут варьироваться в зависимости от текущего

процентная ставка и сумма займа. Платежи

могут быть автоматически вычтены из вашего Сбербанка

расчетный счет по запросу. Акционерная линия кредитных ставок |

Программа студенческой ссуды Элмера Альбертсона

Эта программа стала возможной благодаря покойной Мейбл Альбертсон благодаря созданию Трастового фонда Элмера Альбертсона в память о ее муже.Это частная программа студенческой ссуды, не связанная с какой-либо программой студенческой ссуды, гарантированной правительством США. Программой управляют попечители Фонда в сотрудничестве со Сберегательным банком округа Мендосино. Для получения дополнительной информации свяжитесь с Лизой Достер по телефону 707-462-6613 доб. 1245.

Ставки по ипотечному кредитованию

Строительство, покупка или рефинансирование — с нами вы почувствуете себя как дома.

Дом — одна из самых крупных финансовых покупок в вашей жизни.В Meredith Village Savings Bank мы много думали о том, чтобы настроить кредит так, чтобы он наилучшим образом соответствовал вашим потребностям. Мы разработали простой процесс, который позволяет вам сосредоточиться на более крупных планах.

Мы разработали простой процесс, который позволяет вам сосредоточиться на более крупных планах.

Мы отслеживаем все детали финансирования, чтобы вы могли сосредоточиться на тонкостях превращения дома в свой дом. Мы состоит из опытных местных специалистов, которые имеют уникальное понимание рынка. Так что, строите ли вы, покупаете или рефинансируете, вы будете чувствовать себя с нами как дома.

Рекомендуемые тарифы

Действуют все тарифы Пятница, 7 января 2022 г., если не указано иное, и могут быть изменены без предварительного уведомления в связи с колебаниями рынка и могут варьироваться в зависимости от характеристик имущества и кредита.

Избранные фиксированные ставки

| Название | Срок срока | Пример суммы займа | Кредит на ценность | Начальный курс | Points | PPFC | APR | Ежемесячный платеж | Общая сумма уплачена в конце кредита | |||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| фиксированные 30 лет — сохранены | 30 | 250000 | 3. 625 625 | 0.141 | 1685 | 3.680 | 1140.13 | 410446.17 | 410446.17 | Открыть сейчас | ||

| фиксированные 30 лет | 0 9 | 4.125 9 | 0.175 | 1685 | 4.181 | 436184.76 | Открыты Сейчас | |||||

| фиксированные 15 лет — сохранены | 15 | 250000 | 2875 | 0.109 | 1685 | 2,971 | 1711.46 | 308063.57 | Открыть сейчас | |||

| 10 | 0 | 0 | 9 | 90.065 | 1685 | 3.015 | 2399.62 | 287954.45 | Открыть | |||

| портфолио фиксированные — 30 лет | 30 | 250000 | 3975 | 0 | 1685 | 3930 | 3930 | 1175. 59 59 | 423213.38 | Открыть сейчас | ||

| портфель фиксирован — 15 лет | 15 | 0 9 | 3 | 9 | 9 | 3.222 | 1741.52 | 313474.201977 | Открыть сейчас | |||

| Jumbo — 30 лет | 30 | 647201 | 3,625 | 0 | 1685 | 3,646 | 2951,57 | 1062564,69 | Открыть Сейчас | |||

| Jumbo Фиксированные — 15 лет | 15 | 647201 | 2.875 | 0 | 1685 | 2,912 | 4430,65 | 797516,21 | Открыть Сейчас | |||

| Строительство 30 Год Fixed | 30 | 250000 | 3,875 | 0 | 4110 | 4,010 | 1175,59 | 423213,38 | Открыто сейчас |

Все цены указаны для 65-дневной блокировки тарифа. Могут быть доступны более длительные периоды блокировки скорости. Платежи не включают суммы налогов и любых страховых взносов или каких-либо взносов ассоциации домовладельцев.Ваше фактическое платежное обязательство будет больше.

Могут быть доступны более длительные периоды блокировки скорости. Платежи не включают суммы налогов и любых страховых взносов или каких-либо взносов ассоциации домовладельцев.Ваше фактическое платежное обязательство будет больше.

Указанные фиксированные процентные ставки основаны на кредитах с первоначальным взносом 40%, максимальная сумма кредита составляет 647 200 долларов США на односемейное основное жилище. Чтобы претендовать на указанные ставки, минимальный кредитный рейтинг 740 и другие требования андеррайтинга должны быть выполнены.

Портфельные, гигантские и строительные ссуды: расчеты максимальной суммы ссуды зависят от типа недвижимости и статуса занятости. Ставки могут варьироваться в зависимости от характеристик имущества или кредита.

- Годовая процентная ставка. APR — это расчет, предназначенный для облегчения сравнения оценок кредита от разных кредиторов, включающий различные баллы и сборы, взимаемые кредиторами, а также заявленную процентную ставку.

Годовые процентные ставки

Годовые процентные ставки - по указанным удержанным и портфельным кредитам отражают указанную процентную ставку и баллы, а также плату за подготовку документов в размере 475 долларов США, плату за сертификацию наводнения в размере 20 долларов США, комиссию за андеррайтинг в размере 275 долларов США, комиссию за расчет в размере 625 долларов США, комиссию за управление оценкой в размере 175 долларов США, защитное письмо в размере 25 долларов США и 90 долларов США, связанные с налогами. сервисный сбор за покупку.

- Ссуды на строительство включают комиссию в размере 1 (одного) процента от первых 500 000 долларов США средств на строительство, а затем комиссию в размере 1/2 % от суммы, превышающей 500 000 долларов США, в течение 12 месячного периода строительства. Плата за ссуду на модульное строительство будет ограничена максимальной комиссией за ссуду на строительство в размере 5000 долларов США. Ссуды, в которых заемщик действует в качестве генерального подрядчика (самостоятельное строительство), будут иметь график платы за строительство в размере двух (2)% за 12-месячный период строительства.

Могут быть доступны более длительные периоды строительства. Годовые процентные ставки

Могут быть доступны более длительные периоды строительства. Годовые процентные ставки - по указанным кредитам на строительство включают указанную процентную ставку и баллы, а также плату за строительство в размере 1%, плату за подготовку документов в размере 475 долларов США, плату за сертификацию наводнения в размере 20 долларов США, плату за услуги, связанные с налогами, в размере 90 долларов США, комиссию за андеррайтинг в размере 275 долларов США, 625 долларов США.00 Плата за расчет, 25 долларов США о закрытии защитного письма, 175,00 долларов США за управление оценкой, 250 долларов США за план участка и 175 долларов США за проверку кредитора.

Избранные Регулируемые ставки

| Название | Срок | Платежи в первый период корректировки | Сумма на корректировку | Скидка скидка или премиум | Процент скидки или премиум | Процент начальной ставки | Points | ГОДА РАБОТЫ | .Клапан на всю жизнь | ARM INDEX | Промежуточный промежуточный код до | Полностью проиндексирован 0 | Этаж | PPFC | месяцев между корректировками | Проценты Достигая сумма МЕСЯЦИЯ | Процентные проценты Примечание | Годовой курс | Ежемесячный платеж | |||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 7/1 ARM | 30 | 84 | 250000 | Скидка | 2.990 | 0 | 3.875 | 2 | 6 | .049 | 3.875 | 3.875 | 1685 | 3.518 | PMT # 1: 1052.66

4-й Баланс: 0,00

ПМТ 4-й: 0,00

БАЛ Х: 209901.05

ФМТ Х: 1150,25

БАЛ Последнее: 1146,55

PMT Last: 1150. 37 37 | Open Now | ||||||

| 10/1 ARM | 30 | 120 | 250000 | Discount | 2500 | 3.875 | 2 | 6 | 0.049 | 3.875 | 3.875 | 1685 | 3548 | PMT № 1: 1088.02 4-й Баланс: 0,00 ПМТ 4-й: 0,00 БАЛ Х: 191823,68 ФМТ Х: 1149,82 БАЛ Последнее: 1146,12 PMT Last: 1149.94 | Open Now | |||||||

| 7/1 ARM Construction | 30 | 84 | 250000 | Discount | 250000 | 990 | 0 | 3.875 | 2 | 6 | .049 | 3.875 | 3. 875 875 | 4110 | 3618 | PMT № 1: 1052.66 4-й Баланс: 0,00 ПМТ 4-й: 0,00 БАЛ Х: 209901.05 ФМТ Х: 1150,25 БАЛ Последнее: 1146,55 PMT Последнее: 1150.37 | Открыто сейчас | |||||

| 10/1 ARM Construction | 30 | 120 | 250000 | 3.250 | 0 | 3.875 | 2 | 6 | .049 | 3.875 | 3.875 | 4110 | 3.642 | PMT # 1: 1088. 02

4-й Баланс: 0,00

ПМТ 4-й: 0,00

БАЛ Х: 191823,68

ФМТ Х: 1149,82

БАЛ Последнее: 1146,12

PMT Last: 1149.94 02

4-й Баланс: 0,00

ПМТ 4-й: 0,00

БАЛ Х: 191823,68

ФМТ Х: 1149,82

БАЛ Последнее: 1146,12

PMT Last: 1149.94 | Открыто сейчас | |||||||

| Земельный кредит (1 год ARM) | 20 | 12 | 250000 | Скидка 3.625 | 0 | 4.25 | 2 9 | 92 | 6 | 9.049 | 4.25 | 4.25 | 1685 | 4.258 | PMT № 1: 1466.01 4-й Баланс: 0,00 ПМТ 4-й: 0,00 БАЛ X: 241327,24 ПМТ Х: 1544,48 БАЛ Последнее: 1539.03 PMT Last: 1544.66 | Open Now | ||||||

| Land Loan (3/1 ARM)# | 20 | 36 | 250000 | Premium | 0 | 4. 25 25 | 4 9 9 | 6 | . 049 9 | . 4.25 | 4.25 | 1685 | 4.446 | PMT № 1: 1598.54 4-й Баланс: 0,00 ПМТ 4-й: 0,00 БАЛ X: 225528,60 ФМТ Х: 1554,46 БАЛ Последнее: 1548,97 PMT Last: 1554.64 | Открыт сейчас |

Платежи не включают суммы налогов и любых страховых взносов или взносов ассоциации домовладельцев.Ваше фактическое платежное обязательство будет больше. Ежемесячные платежи рассчитываются с использованием суммы кредита в размере 250 000 долларов США и указанного срока. Годовая процентная ставка = годовая процентная ставка. ARM = ипотека с регулируемой процентной ставкой; Годовая процентная ставка может увеличиться в период корректировки.

- Для регулируемых ставок полностью индексированная ставка представляет собой обеспеченную ставку финансирования овернайт (SOFR) плюс маржа. Расчет максимальной суммы кредита зависит от типа недвижимости и статуса занятости. Все APR ARM предполагают авансовый платеж в размере 20%.

- Строительные ссуды включают комиссию за строительство в размере 1% от первых 500 000 долларов средств на строительство плюс 1/2% от суммы, превышающей 500 000 долларов.Плата за ссуду на модульное строительство будет ограничена максимальной комиссией за ссуду на строительство в размере 5000 долларов США. Ссуды, в которых заемщик выступает в качестве генерального подрядчика (Самостоятельное строительство), будут иметь два (2)% комиссии за строительство. Кредиты на строительство выдаются на 12 месячный период строительства, могут быть доступны более длительные периоды строительства.

- Процентная ставка по кредитам ARM может увеличиться на 2% за ежегодный период корректировки и не более чем на 6% от начальной ставки в течение срока действия кредита.

Процентная ставка по кредитам ARM может увеличиться после первоначального периода фиксированной ставки после закрытия. Годовые процентные ставки

Процентная ставка по кредитам ARM может увеличиться после первоначального периода фиксированной ставки после закрытия. Годовые процентные ставки - для котируемых земельных кредитов отражают указанную процентную ставку и баллы, а также плату за подготовку документов в размере 475 долларов США, плату за сертификацию наводнения в размере 20 долларов США, налоговую плату в размере 90 долларов США и плату за андеррайтинг в размере 275 долларов США, комиссию за расчет в размере 625 долларов США, комиссию за управление оценкой в размере 175 долларов США и 25 долларов США. Годовые процентные ставки

- по указанным кредитам на строительство включают указанную процентную ставку и баллы, а также плату за строительство в размере 1%, плату за подготовку документов в размере 475 долларов США, плату за сертификацию наводнения в размере 20 долларов США, плату за услуги, связанные с налогами, в размере 90 долларов США, комиссию за андеррайтинг в размере 275 долларов США, 625 долларов США.

комиссия за расчет в размере 25 долларов США, защитное письмо о закрытии сделки в размере 25 долларов США, плата за план участка в размере 250 долларов США, плата за управление оценкой в размере 175 долларов США и плата за проверку кредитора в размере 175 долларов США.

комиссия за расчет в размере 25 долларов США, защитное письмо о закрытии сделки в размере 25 долларов США, плата за план участка в размере 250 долларов США, плата за управление оценкой в размере 175 долларов США и плата за проверку кредитора в размере 175 долларов США.

Варианты жилищного кредита — Сберегательный банк Уолпола

Главная > Ипотечные кредиты и кредиты под залог жилья > Варианты жилищного кредита

Покупая, рефинансируя или строя, вы будете чувствовать себя как дома с SBW. Покупка, рефинансирование или строительство дома — одно из самых важных финансовых решений в вашей жизни.Поиск подходящей ипотеки, чтобы сделать это возможным, может быть сложным опытом. Со специалистами, которые будут сопровождать вас на каждом этапе, вы можете быть спокойны, зная, что SBW может упростить процесс ипотеки. Как опытный местный кредитор, мы обладаем уникальным пониманием рынка и всех правил. Итак, покупаете ли вы, рефинансируете или строите дом, позвоните нам по телефону (877)-WALPOLE, чтобы запланировать визит. И поскольку мы знаем, что ваше время драгоценно, мы даже придем к вам!

Итак, покупаете ли вы, рефинансируете или строите дом, позвоните нам по телефону (877)-WALPOLE, чтобы запланировать визит. И поскольку мы знаем, что ваше время драгоценно, мы даже придем к вам!

Узнайте у наших специалистов по ипотеке о преимуществах обычных кредитов с фиксированной процентной ставкой и ипотечных кредитов с регулируемой процентной ставкой.Вместе мы найдем решение, которое лучше всего подходит для вас.

Выберите тип кредита, который соответствует вашим потребностям:

1985 или новее Программы не только для новых покупателей:Независимо от того, является ли это вашей первой покупкой дома или нет, вы можете претендовать на ряд программ, в зависимости от типа дома, который вы хотите купить.

- Управление жилищного финансирования Нью-Гэмпшира (NHHFA) Кредит

- Федеральное управление жилищного строительства (FHA) Ипотека

- Сельское развитие (RD) Кредиты

- Комбинация вышеперечисленного с помощью NHHFA

Это лучшее время для рефинансирования существующей ипотеки? Ответ зависит от вашей ситуации и ваших финансовых целей. Если вы ищете лучший способ рефинансирования вашего дома, мы проведем вас через весь процесс и обсудим различные варианты кредита, доступные для вас.

Если вы ищете лучший способ рефинансирования вашего дома, мы проведем вас через весь процесс и обсудим различные варианты кредита, доступные для вас.

Строительство нового дома может быть более захватывающим и сложным, чем поиск существующего дома для покупки. Финансирование тоже работает немного по-другому. Но когда это будет сделано, у вас будет дом вашей мечты.

- Единое закрытие – Процесс финансирования строительства вашего нового дома состоит из двух этапов – строительства и ипотеки. В SBW вы можете обеспечить кредит одним удобным закрытием. Пока ваш дом строится, вы платите только проценты по затратам на строительство, так как деньги привлекаются для строительства на этапе строительства.И когда срок строительства завершен, кредит переключается на традиционный основной и процентный кредит с той же ставкой и сроком, на которые вы первоначально заключили.

Убедитесь, что у вас есть все необходимое для начала работы.

Поверьте, мы знаем об уникальных проблемах финансирования сезонных домов, домов на берегу или в горах, а также о многих других возможностях, которые делают жизнь в Нью-Гэмпшире или Вермонте такой приятной.

видов ипотеки | Сберегательный банк Нортфилда

Ипотека не подходит для всех

Наши специалисты по ипотечному кредитованию не только помогут вам выбрать лучшую ипотеку для вашей уникальной ситуации, но и заслужили репутацию знающих и доступных людей, которые максимально упрощают сложные процессы.Независимо от того, покупаете ли вы новый дом или хотите рефинансировать, вы столкнетесь с выбором, некоторые из которых могут повлиять на ваш ежемесячный платеж, например, продолжительность срока, размер первоначального взноса, независимо от того, есть ли у вас фиксированная ставка.

Мы предлагаем следующие виды ипотеки:

- Основное место жительства

- Основное место жительства, крупная ипотека

- Программы для тех, кто впервые покупает жилье, и программы доступного жилья

- Вторые дома

- Гигантская ипотека на второе жилье

- Дома для инвестиций и сдачи в аренду

- Земельные и строительные кредиты

- Мобильные дома

Если вы только начинаете процесс, вам лучше всего начать с нашего кредитного калькулятора. Чтобы получить ответы на часто задаваемые вопросы об ипотеке, посетите раздел часто задаваемых вопросов.

Чтобы получить ответы на часто задаваемые вопросы об ипотеке, посетите раздел часто задаваемых вопросов.

Чтобы претендовать на финансирование, ваша недвижимость должна находиться в Вермонте.

Ссуды, которые оцениваются с использованием критериев утверждения NSB, могут претендовать на более высокие суммы. В зависимости от вашей уникальной ситуации, ваш запрос на получение кредита может быть оценен с использованием национальных стандартов для инвесторов на рынке или критериев одобрения NSB. Цены варьируются в зависимости от того, на какую программу вы имеете право.

Специальные ипотечные программы

Northfield Savings Bank также предоставляет ипотечные кредиты при поддержке Фонда США.S. Министерство сельского хозяйства (USDA), по делам ветеранов (VA) и Агентство жилищного финансирования Вермонта (VHFA).

- Мы участвуем в Программе гарантированного кредита на жилье для одной семьи Министерства сельского хозяйства США. Эта программа разработана, чтобы помочь заявителям с низким и очень низким доходом получить безопасное и санитарное жилье в отвечающих требованиям сельских районах.

Ссуды

Ссуды - VA помогают удовлетворить потребности в покупке жилья военнослужащих, находящихся на действительной военной службе, резервистов и членов Национальной гвардии. Благодаря этой программе У.S. Департамент по делам ветеранов гарантирует ипотечный кредит, что позволяет снизить процентные ставки и другие льготы для ветеранов.

- VHFA — это некоммерческая организация, которая предоставляет финансирование, чтобы помочь лицам и семьям с низким и средним доходом получить ипотечные кредиты под низкие проценты. Они также предоставляют финансовую поддержку для авансовых платежей и закрытия расходов, а также ряд других преимуществ.

Чтобы получить дополнительную информацию об этих программах, обратитесь к сотруднику ипотечного банка в вашем регионе.

Ипотечный кредит

Если вы готовы сделать шаг к приобретению жилья и вам нужна доступная ипотека, чтобы начать, мы можем помочь. Наша ипотечная программа NSB Pathway вознаграждает клиентов за то, что они стали более разумными при покупке жилья.

Процентная ставка – 10% годовых.

Процентная ставка – 10% годовых.

Необработанная земля, как правило, дешевле, чем альтернативы, но получить финансирование может быть сложно.

Необработанная земля, как правило, дешевле, чем альтернативы, но получить финансирование может быть сложно. Сроки могут быть дольше для нежилых покупок земли.

Сроки могут быть дольше для нежилых покупок земли.

Требуются автоматические платежи со счета Kennebec Savings Bank.

Требуются автоматические платежи со счета Kennebec Savings Bank.

.jpg)

Могут быть доступны более длительные периоды строительства.

Могут быть доступны более длительные периоды строительства.

.jpg) Процентная ставка по кредитам ARM может увеличиться после первоначального периода фиксированной ставки после закрытия.

Процентная ставка по кредитам ARM может увеличиться после первоначального периода фиксированной ставки после закрытия. комиссия за расчет в размере 25 долларов США, защитное письмо о закрытии сделки в размере 25 долларов США, плата за план участка в размере 250 долларов США, плата за управление оценкой в размере 175 долларов США и плата за проверку кредитора в размере 175 долларов США.

комиссия за расчет в размере 25 долларов США, защитное письмо о закрытии сделки в размере 25 долларов США, плата за план участка в размере 250 долларов США, плата за управление оценкой в размере 175 долларов США и плата за проверку кредитора в размере 175 долларов США. Поиск по сайту

Поиск по сайту