Проценты по кредиту после смерти должника

]]>Подборка наиболее важных документов по запросу Проценты по кредиту после смерти должника (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Проценты по кредиту после смерти должника Открыть документ в вашей системе КонсультантПлюс:Определение Судебной коллегии по гражданским делам Верховного Суда РФ от 20.06.2017 N 5-КГ17-79

Требование: О признании обязательств по кредитному договору исполненными, взыскании компенсации морального вреда.

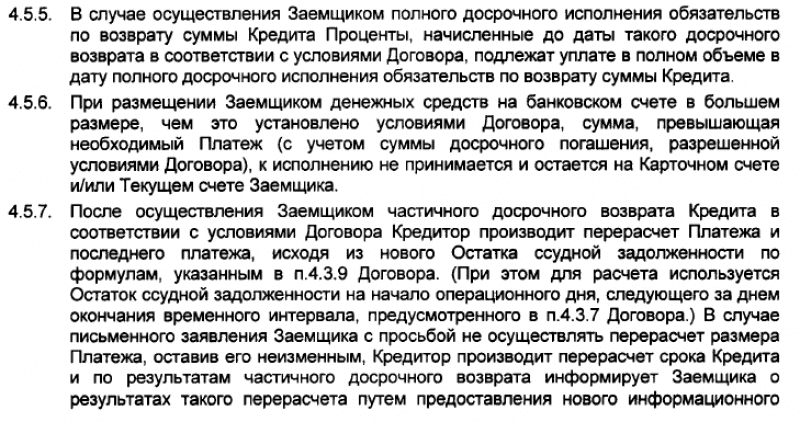

Обстоятельства: Истец указывает на то, что уплатил основной долг, однако полагает незаконными действия банка по начислению процентов по договору потребительского кредита.

Решение: Дело направлено на новое рассмотрение в суд апелляционной инстанции, поскольку в нарушение норм материального права и разъяснений Пленума Верховного Суда РФ судом сделан прямо противоположный вывод о том, что наследником не подлежат уплате проценты за пользование кредитом.

Подборка судебных решений за 2015 год: Статья 1175 «Ответственность наследников по долгам наследодателя» ГК РФ

(В.Н. Трофимов)Суд указал, что в соответствии со ст. ст. 1112, 1113, 1175 ГК РФ наследник, принявший наследство, отвечает перед кредитором наследодателя только в размере долга, имевшегося у наследодателя на дату смерти, при этом смерть должника не является основанием перемены лиц в обязательстве на стороне должника, поэтому иные обязательства должника в кредитном обязательстве к наследнику должника не переходят.

Статья: Кредит в наследство

(Боннер Е.А.)

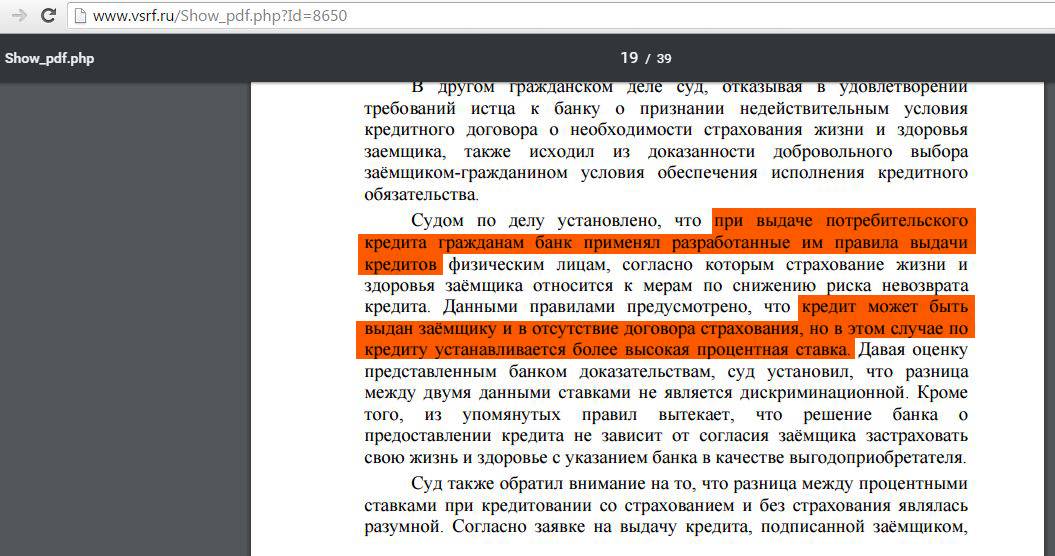

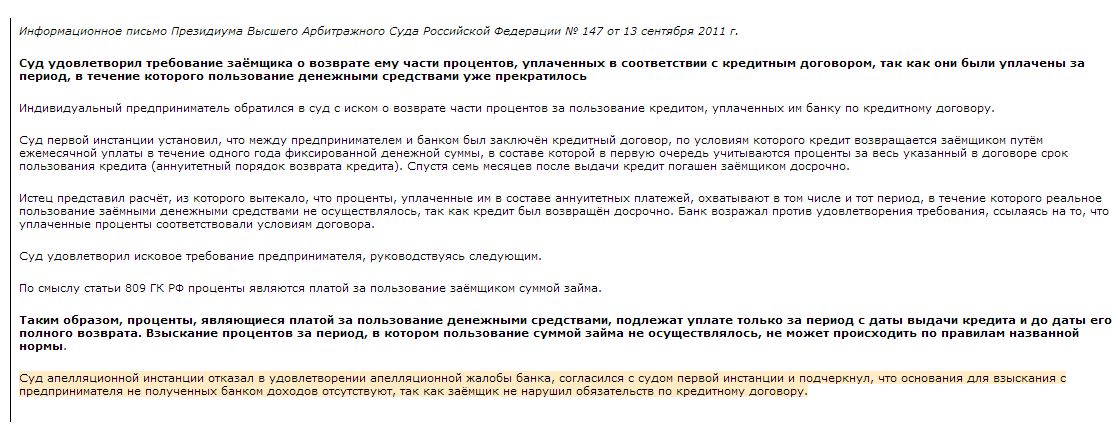

(«Юридическая работа в кредитной организации», 2014, N 4)Большинство правоприменителей исходило из того, что переход в неизменном виде следует понимать как фиксацию долга/обязательства на дату смерти. Долгое время большая часть судебных решений по спорам между банками и наследниками заемщиков основывалась на том, что наследники отвечают по обязательствам, принадлежащим наследодателю на день открытия наследства, то есть на день смерти наследодателя. Из этого делался вывод, что обязанность погашать проценты по кредитному договору, начисленные после смерти должника, возлагается на наследников неправомерно . Суды исходили из того, что фактически заемщик пользовался кредитом до своей смерти, после указанной даты пользование кредитом прекратилось, а потому требование о взыскании процентов за пользование кредитом после смерти заемщика, то есть за период, в котором пользования кредитом не было, неправомерно .

Нужно ли платить кредит за умершего мужа

Платит ли жена кредит за умершего мужа, зависит от того, является ли она наследницей усопшего. Нужно понимать, являлся ли кредит личным либо общим семейным обязательством. Кредиторы могут обратиться в суд для разделения долга, если должник умирает — кто платит долги будет решать суд.

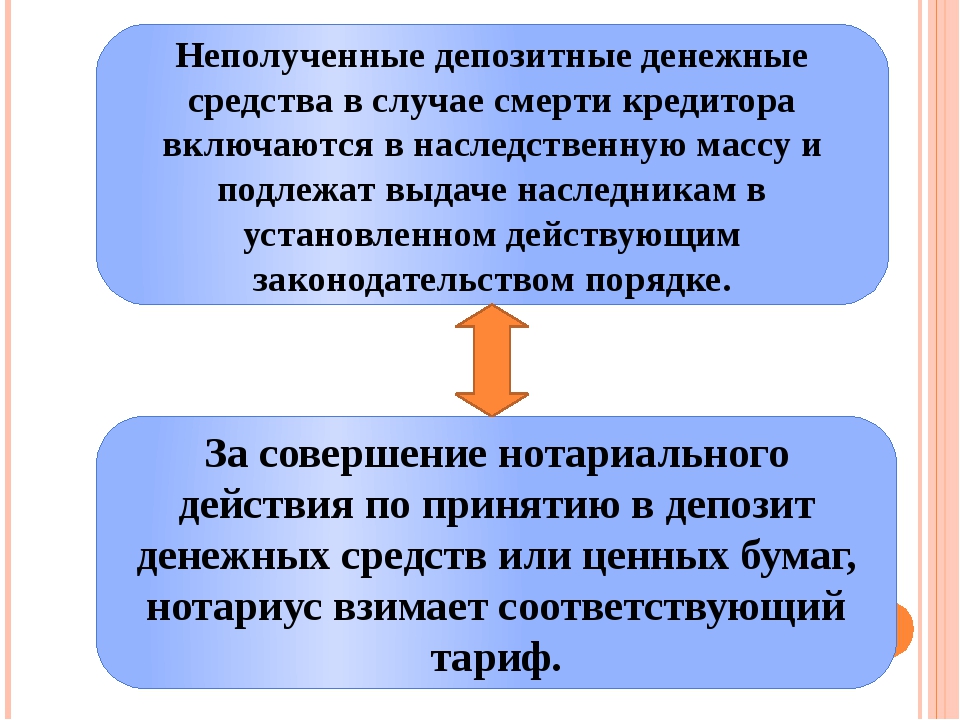

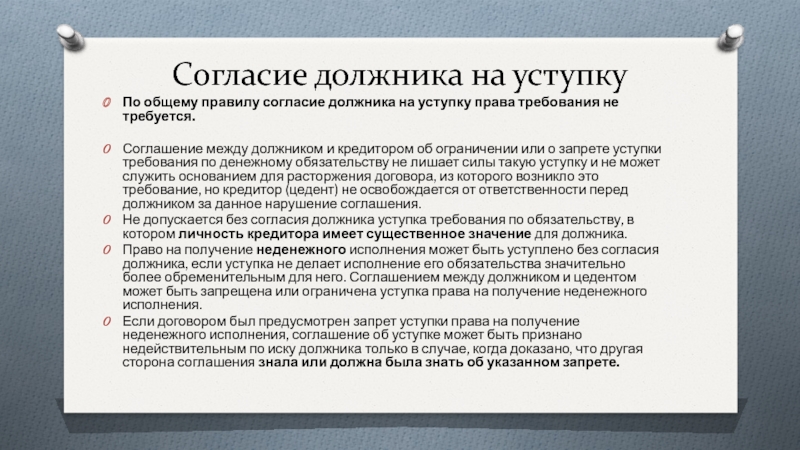

Финансовое обязательство, не погашенное усопшим гражданином за время жизни, переходит к его наследникам в той пропорции, в которой они приняли от него часть наследственной массы в согласии со ст. 1175 Гражданского Кодекса. Если жена – единственный преемник, оформивший на себя наследство, кредит переходит к ней в полном объеме, в котором он не погашен усопшим мужем.

Если есть и другие наследники, сумма задолженности делится между ними пропорционально ценности полученной каждым из них доли в наследственной массе. Если жена получила ½ наследства, к ней перейдет и половина долга.

Жена, не являющаяся наследницей, в том числе отказавшаяся от наследства, не обязана погашать обязательство умершего супруга, при условии, что этот долг является личным обязательством супруга.

Если полученные по кредиту средства были использованы на нужды семьи, даже если кредит оформлен на мужа, он является общим семейным обязательством по п. 2 ст. 45 Судебного Кодекса. Банк вправе обратиться в суд для проведения процедуры раздела имущества супругов. На этом основании половина задолженности может быть переведена на жену. Часть общего имущества может быть исключена из потенциальной наследственной массы.

Статья 1111 Гражданского Кодекса предусматривает два основания для наследования: по завещанию, если муж успел распорядиться своим имуществом на случай смерти, и по закону, если не успел. Приоритет имеет завещание. Оно может устанавливать не равные доли в наследственной массе для каждого из упомянутых в нем преемников. Исходя из этих долей, непогашенный кредит покойника, будет разделен между наследниками.

Приоритет имеет завещание. Оно может устанавливать не равные доли в наследственной массе для каждого из упомянутых в нем преемников. Исходя из этих долей, непогашенный кредит покойника, будет разделен между наследниками.

Преемники наследуют имущество в порядке очередности. Супруга, дети и родители являются представителями первой очереди, и будут наследовать в равной степени и равных долях по ст. 1142 ГК.

В равных долях будет разделена и сумма по кредиту. Если других наследников не было, супруга будет наследницей всего кредита, при условии, что она примет наследство должника.

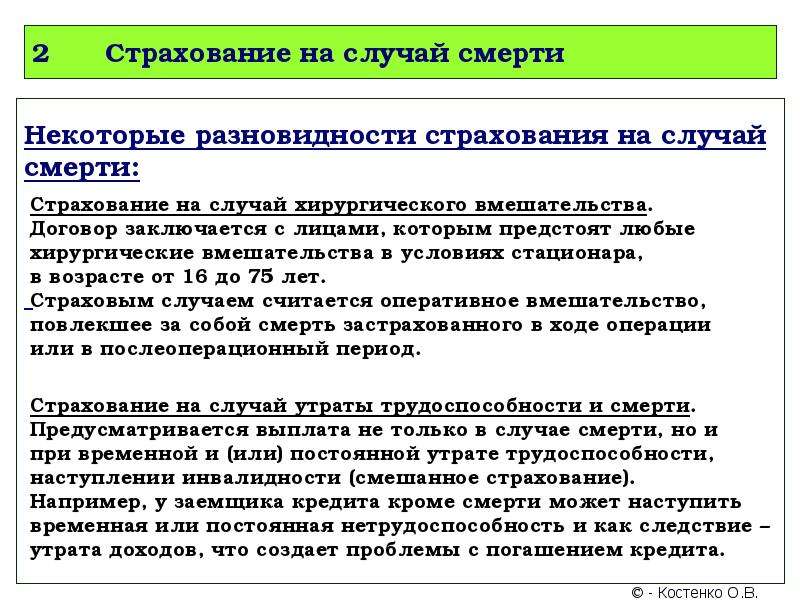

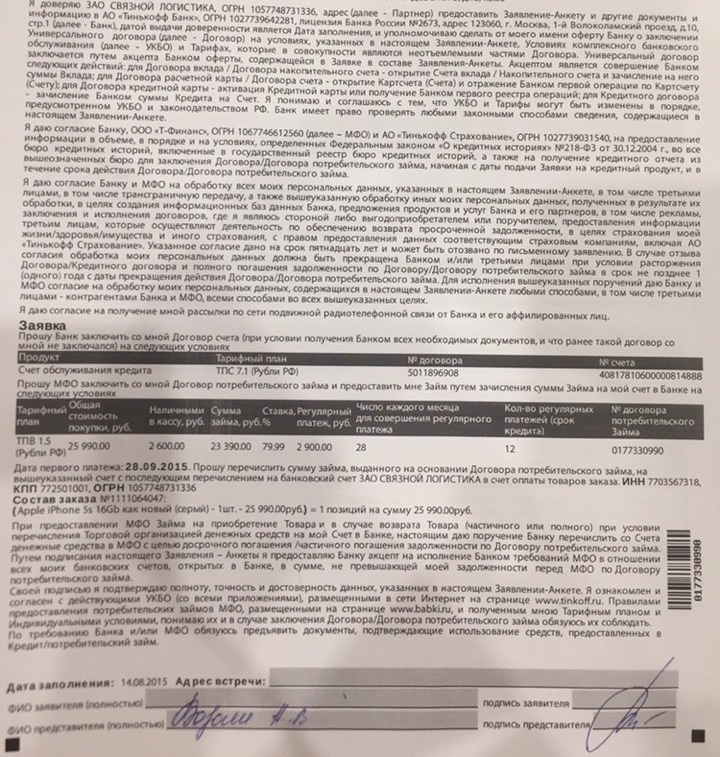

При оформлении крупных кредитов банки, в качестве страхования обязательства заемщика, предлагают оформить полис страхования жизни. Условия полиса предполагают что, в случае смерти заемщика, страховая компания погасит сумму оставшейся у него задолженности. Страховка покрывает только случаи смерти должника, утвержденные договором.

В нестраховых случаях страховка не покрывает кредитные задолженности.

заемщик умер от хронической болезни, о которой не сообщил страховщику;

причиной смерти стал суицид либо должник находился под воздействием алкоголя или наркотиков;

смерть наступила при совершении преступления;

должник умер в результате несчастного случая на производстве или при осуществлении трудовых функций;

должник умер от болезни, которая не была включена в список болезней, подпадающих под страховое событие и т.д.

В этом случае страховая компания откажет в выплате возмещения, и оставшийся долг перейдет к супругу и (или) наследникам.

Должник, при оформлении кредита, имел полное право отказаться от договора страхования жизни. Когда страховка не была оформлена, переход кредита к наследникам или супругу неизбежен, если они примут наследство.

Если долг признается личным обязательством умершего заемщика, чтобы избежать его уплаты наследникам необходимо отказаться от принятия наследства. Не став правопреемниками должника, можно избежать погашения задолженности. Альтернативный вариант – договоренность с кредитором о погашении оставшейся задолженности за счет части наследственной массы, перешедшей правопреемникам.

Альтернативный вариант – договоренность с кредитором о погашении оставшейся задолженности за счет части наследственной массы, перешедшей правопреемникам.

Если долг признается общим супружеским обязательством, кредитор может подать в суд на раздел имущества между усопшим и его супругом. Кредиторам придется доказать, что полученные деньги были израсходованы на семейные потребности – покупку жилья, автомобиля, оплату обучения детей и прочие. Доказывать обратное жене покойника не придется.

Если суд признает долг общим, жене даже без наследства перейдет половина от непогашенной части кредита.

Если семья испытывает трудности с погашением кредита без участия умершего, можно обратиться к кредиторам с целью рефинансирования кредита, предоставления отсрочки или рассрочки, заключения нового кредитного договора на иных условиях. Произвести уменьшение кредитной задолженности, при наличии оснований, возможно в судебном порядке.

Источник

Все новости нашего района читайте в Telegram-канале Агрызские вести

Следите за самым важным и интересным в Telegram-канале Татмедиа

Если кредитор умирает, кто выплачивает кредит? — «ЭКСПОНЕНТА»

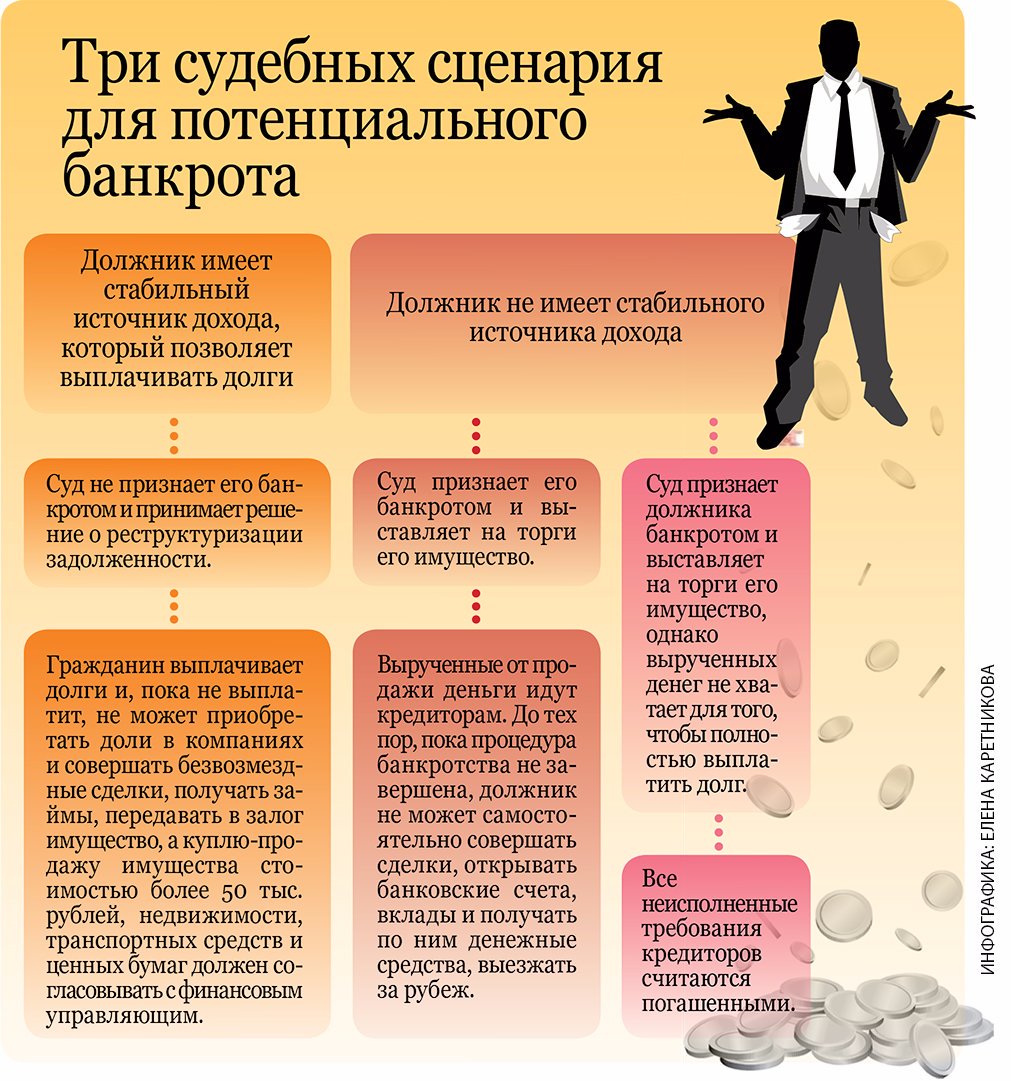

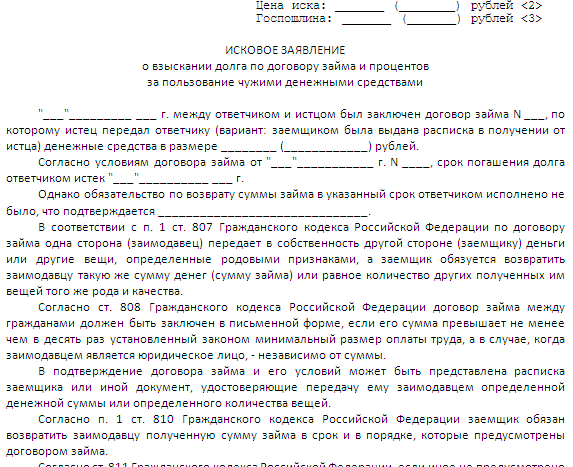

Смерть заемщика влечет два основных последствия для кредитного правоотношения: перемену лиц в обязательстве, при котором погашение кредита возлагается на другое лицо (лиц), или прекращение договора и, соответственно, обязательства в силу невозможности его исполнения или прощения долга.

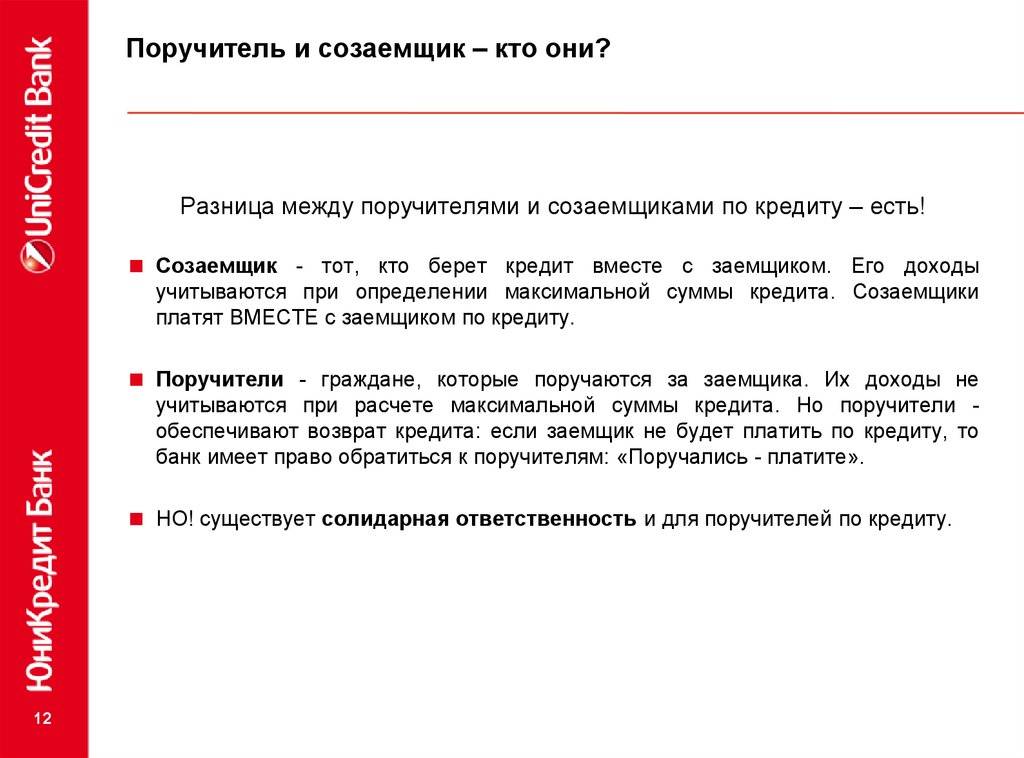

Что делать, если умер заемщик – банк решает в зависимости от условий кредита, размера непогашенного долга и его характера, наличия/отсутствия страховки, созаемщика и (или) поручителей, наследников, материального положения умершего должника и некоторых других обстоятельств. Даже если основной долг (тело кредита) фактически уже возвращен, а оставшаяся задолженность – проценты и, возможно, неустойка, кредитное учреждение все равно, скорее всего, первично рассмотрит вероятность получения всего причитающегося ему по кредитному договору. Банк вряд ли будет терять прибыль при возможности ее получения за счет других лиц или имущества умершего заемщика.

В зависимости от ситуации, обязательство погасить кредит за умершего заемщика переходит:

На страховую компанию – при условии наличия договора страхования жизни и распространении его условий на кредитный договор.

На наследников – если они есть, имеется само наследство, достаточное для погашения долга, и наследники вступили в свои права.

На созаемщика (созаемщиков) – при его наличии и в пределах объема обязательства, не погашенного за счет страховки и (или) наследника (наследников) умершего заемщика.

На поручителя (поручителей) – при его наличии, в зависимости от условий поручительства и в пределах объема обязательства, которое нельзя погасить за счет страховки, наследства, созаемщика.

Если нет лиц, на которых может быть перенесена обязанность по погашению кредита, нет страховки, то кредитор вправе удовлетворить свои требования за счет имущества умершего заемщика, в том числе если оно переходит в доход государства. При наличии залога погашение кредита может быть выполнено за счет этого имущества. Но здесь многое зависит от условий залога, особенно что касается ипотеки и автокредита, статуса залога в контексте права собственности и ситуации, складывающейся вокруг перехода обязательства к иным лицам, а также их намерения и возможности сохранить залог за собой.

Погашение кредита при смерти заемщика, если есть страховка

В первую очередь под вероятность взять на себя обязательства по погашению кредитного долга подпадает страховая компания. Разумеется, если жизнь заемщика была застрахована, а его смерть – признана страховым случаем.

Разумеется, если жизнь заемщика была застрахована, а его смерть – признана страховым случаем.

При ипотеке и автокредите обязательно страховать недвижимость и транспортное средство, и то лишь потому, что они являются залогом. Обычно страховать жизнь – добровольное решение заемщика, а, учитывая стоимость страховки, идти на такой шаг готовы далеко не все.

Как бы то ни было, при ее наличии страховка – основной вариант решения вопроса погашения кредитного долга, даже если есть наследники, созаемщики и поручители. Страховая компания, признав смерть заемщика страховым случаем, в пределах предусмотренной договором суммы возмещения произведет в адрес банка соответствующую выплату.

Что не подпадает под страховой случай?

Следует внимательно прочитать договор страхования, сам факт ухода из жизни должен подходить под страховые случаи.

Например, если заемщик покончил жизнь самоубийством, то это не попадает под страховой случай, никто платить долги за данного гражданина не будет. Кредит после смерти заемщика кладется на плечи его наследников.

Кредит после смерти заемщика кладется на плечи его наследников.

На момент оформления кредита и страхового полиса заемщик подписывает заявление на страхование, в тексте которого указывается, что клиент подтверждает то, что он не является инвалидом, у него нет серьезных заболеваний и тому подобное. Только вот никто не читает подписываемых бумаг, поэтому не исключается, что заемщик вообще изначально не подходил под условия страхования. Если в итоге страховая компания выявит эти факты, то в выплате компенсации будет отказано.

Если страховая компания не хочет платить

Если кредит оформлялся со страховкой жизни заемщика, его наследники должны найти страховой полис и кредитный договор. К ним приложить свидетельство о смерти и обратиться в филиал страховой компании, название которой можно найти в полисе. В банк обращаться бесполезно (это не их обязанность).

Делать все следует как можно быстрее, чтобы банк не успел начислить по кредиту штрафы за просроченный платеж. Страховая компания примет заявление, рассмотрит его и вынесет решение. Если смерть заемщика подпадает под страховой случай, компания выплачивает банку долг.

Если смерть заемщика подпадает под страховой случай, компания выплачивает банку долг.

Но всем известно, что страховые компании не спешат расставаться со своими деньгами, отказывая клиентам в полагающихся им выплатах. Если вы считаете, что долги по кредитам после смерти вашего родственника должен выплатить именно страховщик, а он не желает этого делать, обращайтесь в суд. Первая же инстанция вынесет решение в вашу пользу и принудит страховую компанию закрыть долги умершего заемщика.

Переход кредитного обязательства наследникам

Погашение обязательства по кредиту за счет наследников – самый распространенный вариант решения вопроса с кредитом умершего заемщика, учитывая, что страховаться в России не любят.

Наследники становятся обязанными погасить кредит:

-если обязательство не погашено в полном объеме за счет страховки, или ее нет;

-только после того, как вступили в права;

-при наличии нескольких наследников – исключительно в пределах полученного каждым наследства (права и обязательства распределяются согласно завещанию и (или) закону).

Прежде чем определять долю имущества умершего каждому наследнику, нужно убедиться, оставил ли он завещание при жизни. В завещании обычно перечислено имущество и указываются наследники. Однако, если у покойного были обязательные наследники (нетрудоспособные родители, нетрудоспособные супруг или дети), то они получают долю в наследстве независимо от содержания завещания.

Очередность распределения наследства в соответствии с Гражданским кодексом РФ:

Первая очередь наследования Супруг, дети и родители покойного.

Вторая очередь Сёстры и братья, дедушки и бабушки.

Третья очередь Дяди и тёти покойного, а в случае отказа их дети.

Каждая следующая очередь получает право наследования лишь тогда, когда нет наследников предыдущей очереди или они отказались вступать в наследство

Если остался кредит после смерти мужа, а сделка не была застрахована, то жена, как первоочередной наследник, будет обязана заплатить кредит мужа. Если заемщик не состоял в официальном браке, долг переходит детям, родителям и так далее. Кто будет признан наследником, тот и должен будет заплатить банку.

Кто будет признан наследником, тот и должен будет заплатить банку.

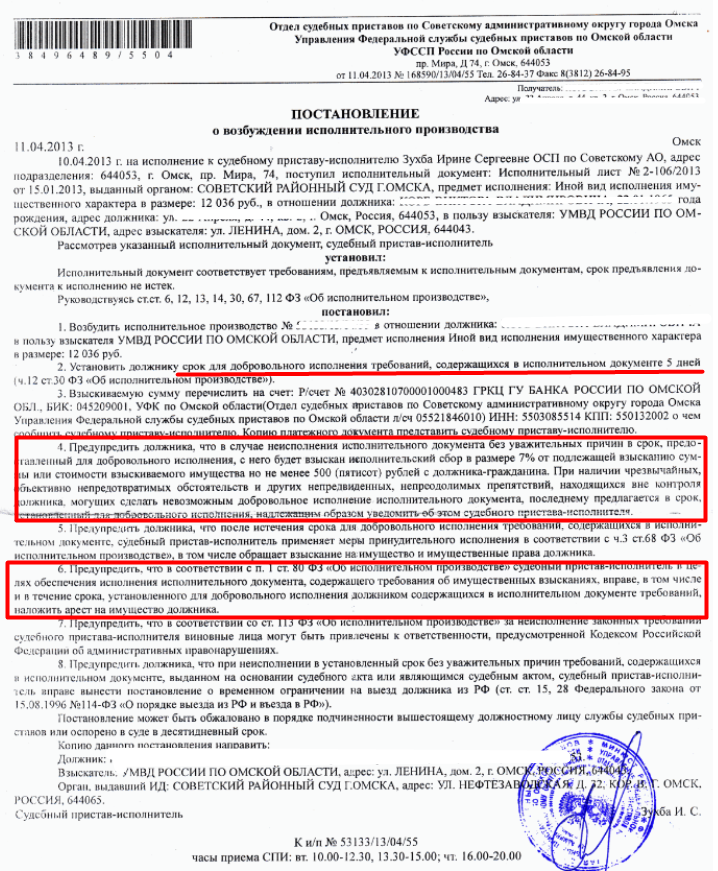

Если наследники не гасят кредит, то в дело вступают приставы, которые могут арестовывать счета граждан, взимать до 50% от их заработной платы и забирать имущество должников для реализации и погашения кредитного долга.

Если нет наследства, родственники умершего заемщика никак не могут быть привлечены к исполнению кредитного обязательства. Исключение – статус не только потенциального наследника, но и созаемщика или поручителя. При отказе потенциальных наследников от наследства, имущество и имущественные права вместе с обязательствами переходят государству в лице его уполномоченных органов. В этом случае банк вправе удовлетворить свои требования за счет этой имущественной массы. Отказ от наследства – не всегда разумное решение, если наследник является созаемщиком, что бывает при ипотеке. Во-первых, к созаемщику все равно банком будут предъявлены требования. Во-вторых, в этом случае залог утрачивается автоматически. И не столько потому, что на него может быть обращено взыскание, сколько потому, что он входит в наследство, от которого совершен отказ. Кроме того, созаемщик-наследник может оказаться в ситуации, когда при отказе от наследства и, соответственно, утрате залога он все равно окажется должным банку.

И не столько потому, что на него может быть обращено взыскание, сколько потому, что он входит в наследство, от которого совершен отказ. Кроме того, созаемщик-наследник может оказаться в ситуации, когда при отказе от наследства и, соответственно, утрате залога он все равно окажется должным банку.

Погашение кредита умершего заемщика его поручителем

Если есть поручитель и (или) созаемщик в кредитных правоотношениях, очень многое зависит от условий кредита и поручительства.

В отличие от поручителей созаемщики берут на себя бóльшие обязательства. С другой стороны, участие в кредитном правоотношении созаемщика – нечастое явление, обычно свойственное только ипотеке. Этот статус, как правило, предусматривает солидарную ответственность, поэтому очень высока вероятность, что банк в первую очередь предъявит требования по кредиту именно созаемщику. Объем обязательств уменьшается, если страховая компания произвела банку выплату за умершего заемщика в пределах его объема обязательств или долг погасили наследники. Но кредитный договор все равно продолжит действовать с сохранением всех прав и обязанностей созаемщика.

Но кредитный договор все равно продолжит действовать с сохранением всех прав и обязанностей созаемщика.

Обычно привлечение к исполнению обязательства поручителей следует при совокупности следующих условий:

-если нет страховки, страховая компания отказалась ее выплачивать, не признав смерть заемщика страховым случаем, или страхового возмещения недостаточно для погашения всего объема обязательства;

-нет наследства, или от него отказались, а его размера недостаточно для погашения всего долга;

-залог не предусмотрен, его недостаточно для погашения долга, или условия кредита и поручительства позволяют банку выбирать – погасить обязательство за счет залога или предъявить требование поручителю, чем он и решил воспользоваться;

-нет созаемщика, или предусмотрена солидарная ответственность созаемщика и поручителя.

К поручителю всегда будут предъявлены требования, если поручитель – наследник, вступивший в свои права, либо в договоре поручительства прямо прописано право банка предъявить такое требование в случае смерти заемщика.

Если вы являетесь поручителем по кредиту, заемщик умер, и банк тут же предъявляет вам требование о погашении долга – не спешите сразу же принимать на себя обязательства и гасить долг, особенно если знаете, что у заемщика есть имущество и наследники. Банки все анализируют и, как правило, обращаются к тому источнику погашения кредита, который им кажется самым перспективным, быстрым и не требующим затрат. В этом случае поручитель часто определяется именно таким источником. Ждать 6 месяцев решения наследников, заниматься вопросами реализации имущества, а порой и судебного взыскания – невыгодно, когда есть более перспективные пути – поручители или созаемщики, взявшие на себя солидарную ответственность.

Погасив обязательство за умершего заемщика, поручитель и созаемщик вправе претендовать на возмещение за счет его имущества – залогового, наследуемого или переходящего в доход государства. Требования предъявляются к лицу, к которому перешли права.

Что произойдет с вашей ипотекой, когда вы умрете?

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения вашего финансового положения. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда идентифицируем, все мнения являются нашими собственными. Компания Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежная».

Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда идентифицируем, все мнения являются нашими собственными. Компания Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежная».

Одним из важных аспектов планирования наследства является решение о том, что будет с вашим домом после вашей смерти. Ответ может быть довольно кратким и сухим, если дом полностью оплачен.Однако, если это не так, вам нужно будет рассмотреть финансовые последствия для вашего имущества и для человека, который унаследует дом.

Вот что произойдет с вашей ипотекой, когда вы умрете:

Кто возьмет на себя ипотеку после моей смерти?

Никто автоматически не берет на себя вашу ипотеку после вашей смерти. Ваш душеприказчик (то есть лицо, которого вы назначите исполнять вашу волю и управлять вашим имуществом после вашей смерти) или управляющий (то есть лицо, назначенное судом для выполнения тех же обязанностей) будет продолжать производить платежи, используя средства из имущества, пока все улаживается.

Позже лицо, унаследовавшее дом, сможет взять кредит.

Полезно знать: Если вы являетесь созаемщиком или поручителем наследодателя, вам не нужно ничего делать, чтобы принять ипотеку, поскольку вы уже несете ответственность за ее выплату. Вы просто продолжите выплаты. Однако вам следует обратиться в ипотечную службу, чтобы сообщить им о смерти наследодателя.

Как оформить ипотеку на унаследованный дом

В ипотечных ссудах есть пункт об оплате при продаже, также называемый пунктом об ускорении, который требует полной выплаты ссуды в случае ее перехода к новому владельцу.Однако федеральный закон запрещает кредиторам ускорять выдачу кредита в случае смерти заемщика. Лица, приобретающие право собственности таким образом, считаются «правопреемниками», и кредиторы должны обращаться с ними так, как если бы они были заемщиками.

Закон позволяет правопреемнику получить кредит без необходимости подачи заявления или квалификации и продолжать производить платежи. Вы также имеете право изменить ипотеку, чтобы избежать потери права выкупа, если вы хотите сохранить дом.

Вы также имеете право изменить ипотеку, чтобы избежать потери права выкупа, если вы хотите сохранить дом.

Какие у меня есть варианты как у наследника дома с ипотекой?

Если вы унаследовали заложенный дом, у вас есть несколько вариантов.Какой из них лучше, зависит от ваших личных предпочтений и вашего финансового положения.

Если вы хотите сохранить дом, вы можете:

- Предполагать ипотеку: Федеральный закон во многих случаях разрешает наследникам принимать ипотечную ссуду умершего. Если вы являетесь правомочным правопреемником — лицом, унаследовавшим или иным образом получившим право собственности в результате смерти домовладельца, — вы можете взять на себя кредит после того, как документ будет передан вам. Закон также дает вам право изменить кредит, если вы не в состоянии вносить платежи в финансовом отношении.

- Рефинансирование ипотечного кредита: Вы также можете рефинансировать ипотечный кредит в новый ипотечный кредит, как только документ будет подписан на вас.

Вам нужно будет подать заявку на получение кредита, квалифицироваться на основе вашей собственной кредитоспособности и оплатить все расходы на закрытие. Однако рефинансирование может привести к снижению процентной ставки или увеличению срока погашения кредита — любой из этих факторов может сделать дом более доступным.

Вам нужно будет подать заявку на получение кредита, квалифицироваться на основе вашей собственной кредитоспособности и оплатить все расходы на закрытие. Однако рефинансирование может привести к снижению процентной ставки или увеличению срока погашения кредита — любой из этих факторов может сделать дом более доступным. - Полностью погасить кредит: Если у вас есть наличные деньги, вы можете полностью избежать проблем с ипотекой, полностью выплатив остаток.Тогда дом будет вашим свободным и чистым.

Если вы не можете или не хотите содержать дом, вы можете:

- Продайте его: Дом становится вашим, как только вам передается право собственности, поэтому вы можете выставить его на продажу так же, как если бы вы купили дом самостоятельно.

- Позвольте кредитору лишить права выкупа: Если вы не хотите дом и не хотите его продавать — разумное решение, если вы вряд ли продадите его с прибылью — вы можете просто не предпринимать никаких действий.

После периода времени без платежей, кредитор будет лишить права выкупа и изъять дом.

После периода времени без платежей, кредитор будет лишить права выкупа и изъять дом.

Важно: Лишение права выкупа может иметь налоговые последствия для недвижимости. Свяжитесь с бухгалтером или адвокатом, прежде чем идти по этому пути.

Что происходит с обратной ипотекой, когда вы умираете?

Правила изменяются, когда вы наследуете дом от кого-либо, кроме супруга, с которым вы являетесь созаемщиком по обратной ипотеке дома.

Обратная ипотека позволяет пожилым домовладельцам получить доступ к существующему капиталу из своего дома.Эти кредиты не должны быть возвращены, если только заемщик и его супруга-созаемщик не умрут или не переедут из дома.

Если вы наследуете недвижимость по обратной ипотеке, у вас есть возможность продать дом или оставить его себе. Кредит не предполагается, но вы можете сохранить дом, выполнив одно из двух действий: погасив остаток или заплатив 95% стоимости дома, в зависимости от того, что меньше.

Точно так же, если вы решите продать дом, вы будете использовать выручку от продажи, чтобы погасить долг по кредиту — или сумму, которая составляет не менее 95% стоимости дома — а затем положить оставшуюся выручку в карман.

Планирование на будущее

Важным шагом в планировании наследства является составление завещания с подробным описанием того, как вы хотите, чтобы ваше имущество распорядилось после вашей смерти, а также с указанием того, кто вы хотите быть распорядителем имущества. В случае, если вы умрете без завещания — без завещания — суд назначит администратора, который возьмет на себя эту роль.

При планировании завещания заложенного дома важно, чтобы вы сообщили об ипотеке своему душеприказчику и близким родственникам, иначе они не узнают о платежах, а дом может быть случайно потерян из-за обращения взыскания.

Кроме того, подумайте, сможет ли лицо, унаследовавшее ваш дом, оплатить ипотечные платежи и содержание дома. Специалист по имущественному или финансовому планированию может помочь вам разработать стратегию, чтобы ваш подарок не стал бременем для ваших близких.

Сравните варианты ипотечного кредита

Credible — это ипотечный рынок, который позволяет вам легко сравнивать ставки и варианты кредита. С помощью Credible вы можете получить упрощенное письмо с предварительным одобрением и просмотреть информацию о кредите от всех наших кредиторов-партнеров всего за несколько минут.Мы также обеспечиваем прозрачность комиссий кредиторов, чего обычно нет у других брокеров.

С помощью Credible вы можете получить упрощенное письмо с предварительным одобрением и просмотреть информацию о кредите от всех наших кредиторов-партнеров всего за несколько минут.Мы также обеспечиваем прозрачность комиссий кредиторов, чего обычно нет у других брокеров.

- Мгновенное упрощенное предварительное одобрение: Всего за 3 минуты вы сможете узнать, имеете ли вы право на мгновенное упрощенное предварительное одобрение без ущерба для вашего кредита.

- Мы обеспечиваем конфиденциальность ваших данных: Сравнивайте тарифы разных кредиторов без продажи ваших данных или рассылки спама.

- Современный подход к ипотечным кредитам: Завершите оформление ипотечного кредита онлайн с помощью банковских интеграций и автоматических обновлений.Говорите с кредитным офицером, только если хотите.

Узнать цены сейчас

Об авторе

Дарья Улиг

Дарья Улиг — корреспондент Credible, занимающаяся ипотекой и недвижимостью. Ее работы публиковались в таких изданиях, как The Motley Fool, USA Today, MSN Money, CNBC и Yahoo! Финансы.

Ее работы публиковались в таких изданиях, как The Motley Fool, USA Today, MSN Money, CNBC и Yahoo! Финансы.

Главная » Все » Ипотека » Что происходит с вашей ипотекой, когда вы умираете?

Векселя и смерть получателя платежа

Вексель менее подробен, чем кредитный договор.

Если человек не может занять деньги в банке или у кредитора, он может принять решение о поиске денег у физического лица. Как и кредитный договор, вексель представляет собой договор между двумя сторонами, в котором одна обязуется возместить другой в соответствии с положениями соглашения. В случае смерти держателя векселя обязательство заемщика может стать неясным.

Вексель

Вексель представляет собой письменное обещание погасить долг в соответствии с условиями, согласованными плательщиком и получателем платежа.Плательщик — это лицо, которое обещает погасить кредит, а получатель платежа — это лицо, имеющее право на получение платежа по кредиту. В примечании может быть указана конкретная дата или график погашения, или оно может быть «по требованию» с пониманием того, что долг должен быть погашен в какой-то день в будущем или когда об этом попросит кредитор.

В примечании может быть указана конкретная дата или график погашения, или оно может быть «по требованию» с пониманием того, что долг должен быть погашен в какой-то день в будущем или когда об этом попросит кредитор.

Незащищенный

Векселя являются «необеспеченными обязательствами», что означает, что если плательщик подает заявление о банкротстве, любое оставшееся финансовое требование по кредиту переходит к получателю платежа только после того, как все другие обеспеченные кредиторы будут оплачены.Для обеспечения того, чтобы кредитор получил свои деньги независимо от финансового положения заемщика, к векселю может быть добавлено условие, которое подкрепляет или обеспечивает ссуду имуществом или другими активами заемщика.

Смерть получателя

Если держатель векселя или получатель платежа умирает при наличии непогашенного остатка по кредиту, обязательство плательщика может зависеть от действий получателя платежа до смерти. Если получатель платежа дал своему распорядителю имущества или администратору разрешение на передачу долгового обязательства после его смерти, плательщик может нести финансовую ответственность за остаток по кредиту.Аналогичным образом, если заемщик умирает, имущество держателя банкноты может подать в суд на имущество заемщика на оставшуюся часть долга.

Если получатель платежа дал своему распорядителю имущества или администратору разрешение на передачу долгового обязательства после его смерти, плательщик может нести финансовую ответственность за остаток по кредиту.Аналогичным образом, если заемщик умирает, имущество держателя банкноты может подать в суд на имущество заемщика на оставшуюся часть долга.

Самоотмена

В отличие от стандартных кредитных договоров, векселя не обязательно учитывают возможность смерти одной из сторон до того, как соглашение будет выполнено. Чтобы избежать юридических и финансовых проблем, которые могут возникнуть в случае смерти одной из сторон долгового соглашения, многие люди добавляют в свое соглашение пункт о «самоотмене» или «прекращении действия в связи со смертью».Этот пункт отменяет финансовое обязательство плательщика в случае смерти получателя займа.

Наследование дома по ипотеке

Возможно, вы недавно унаследовали семейный дом после смерти вашего родителя. Возможно, любимая тетя или дядя оставили вам свое имущество, потому что у них не было собственных детей. Теперь, когда вы стали наследником этого дома, вы можете задаться вопросом, что вы можете с ним сделать. Вы можете задаться вопросом, следует ли вам продать его, жить в нем или получить денежный аванс в виде наследства.Читайте дальше, чтобы узнать больше о том, что вы можете сделать с унаследованными домами.

Возможно, любимая тетя или дядя оставили вам свое имущество, потому что у них не было собственных детей. Теперь, когда вы стали наследником этого дома, вы можете задаться вопросом, что вы можете с ним сделать. Вы можете задаться вопросом, следует ли вам продать его, жить в нем или получить денежный аванс в виде наследства.Читайте дальше, чтобы узнать больше о том, что вы можете сделать с унаследованными домами.

Активы, долги и смерть

Когда человек умирает, большую часть времени его активы должны пройти процедуру завещания. Завещание — это юридический процесс распределения имущества в соответствии с завещанием, оставленным умершим человеком. Однако долги, которые были у лица, должны быть выплачены до того, как активы могут быть распределены.

Если у человека было небольшое имущество и значительные долги, может потребоваться продажа активов для выплаты кредиторам.Если у них было достаточно ликвидных активов, таких как банковские счета, другие активы, возможно, не нужно было трогать для выплаты долга.

После выплаты долгов оставшиеся активы переходят к наследникам. Когда речь идет о доме, его можно продать, чтобы разделить прибыль между наследниками, или в завещании может быть указано, что дом достается одному наследнику. Титул будет передан на имя выбранного наследника.

Если дом заложен в ипотеку

Процедура передачи дома наследнику меняется, когда недвижимость заложена.Необходимо учитывать кредитора, и формулировка первоначального контракта может диктовать дальнейшие действия. Это также будет зависеть от того, был ли у дома традиционный кредит или обратная ипотека на недвижимость.

Обычно у вас есть несколько вариантов наследования дома по ипотеке. Вы можете продать его, чтобы погасить ипотеку, а остальные деньги оставить себе в наследство. Вы можете сохранить дом и использовать другие активы для погашения ипотеки. Другой вариант — взять на себя кредит и стать ответственным за выплаты по ипотеке с документом на дом и кредитом на ваше имя.Вы также можете производить платежи по кредиту, как это в настоящее время. В Бюро финансовой защиты потребителей существует правило, которое позволяет кредиторам указывать наследника в качестве заемщика, не проходя обычный процесс утверждения ссуды, чтобы обеспечить возможность погашения ссуды.

В Бюро финансовой защиты потребителей существует правило, которое позволяет кредиторам указывать наследника в качестве заемщика, не проходя обычный процесс утверждения ссуды, чтобы обеспечить возможность погашения ссуды.

Обратная ипотека

Ситуация немного отличается, если у владельца есть обратная ипотека на недвижимость. В этом случае им не пришлось бы платить по основной сумме кредита до тех пор, пока они не продали или не съехали. В этот момент баланс должен быть из-за.

Вам нужно будет погасить обратную ипотеку, если вы хотите сохранить недвижимость. Вы также можете продать его, чтобы погасить кредит и сохранить оставшуюся выручку. У вас также есть возможность отдать его под залог, после чего он перейдет к кредитору. В этом случае вы не несете ответственности за дом или долг.

Предоставление ипотеки

Когда вы наследуете дом, первое, что нужно сделать, это выяснить, есть ли непогашенная задолженность по собственности и какая она – обратная или традиционная ипотека. Вы также захотите узнать стоимость дома. Эти две части информации помогут вам решить, что вы хотите и можете делать с недвижимостью.

Вы также захотите узнать стоимость дома. Эти две части информации помогут вам решить, что вы хотите и можете делать с недвижимостью.

Вы можете поговорить с агентом по недвижимости или оценщиком, чтобы узнать рыночную стоимость недвижимости в ее текущем состоянии. Вы также можете спросить о стоимости, если были сделаны некоторые незначительные обновления. Иногда несколько изменений могут повысить ценность настолько, что дополнительные усилия окупятся.

В ходе этого процесса вам необходимо выяснить, какие коммунальные услуги идут в собственность, и либо оплатить, либо отменить их.Скорее всего, вы отмените ненужные счета, такие как кабельное, интернет или телефон. С другой стороны, вы захотите, чтобы электричество, тепло или кондиционер работали, особенно если вы планируете показать дом на продажу или обновить его.

Рассмотрим других наследников

Если вы унаследовали дом вместе с братьями и сестрами или другими членами семьи, вам следует сесть и поговорить с ними об их планах. Они могут захотеть продать, а это значит, что вам нужно либо выкупить их, либо продать свою часть.Если они хотят сохранить это место, вам нужно будет обсудить, как все вы будете владеть собственностью. Может быть, один человек хочет жить в доме, в то время как другой брат или сестра может использовать его в качестве сдачи в аренду для получения дополнительного дохода.

Они могут захотеть продать, а это значит, что вам нужно либо выкупить их, либо продать свою часть.Если они хотят сохранить это место, вам нужно будет обсудить, как все вы будете владеть собственностью. Может быть, один человек хочет жить в доме, в то время как другой брат или сестра может использовать его в качестве сдачи в аренду для получения дополнительного дохода.

Наследование дома вместе с другими часто усложняет процесс. Вам нужно будет договориться о том, как будут вестись дела, или оспорить это в суде. Это процесс, который может занять месяцы, и дом нужно обслуживать в течение этого времени.

Срок продажи Статья

Ссуды часто включают в договор фразу срок продажи, когда человек покупает недвижимость и получает ипотечный кредит. Этот пункт просто означает, что, когда вы продаете дом кому-то другому, остаток по ипотеке должен быть выплачен непосредственно перед передачей права собственности. Новому владельцу нужно будет получить собственное финансирование, и он не сможет взять на себя текущий кредит.

В 1982 году был принят федеральный закон, гарантирующий, что пункт не затронет наследников в отношении имущества, полученного после смерти человека.До этого некоторые кредиторы интерпретировали этот пункт как означающий, что остаток по кредиту должен быть выплачен сразу после смерти владельца.

С новым законом наследник мог унаследовать имущество и взять кредит. Однако это сложный закон, применимый не во всех ситуациях. Чтобы узнать, применим ли закон в конкретной ситуации, вам следует поговорить с адвокатом.

Как финансировать унаследованный дом

Если вы не имеете права на защиту федерального закона в отношении дома, который вы унаследовали, вам нужно будет получить финансирование самостоятельно.Если у вас хороший кредит и доход для погашения кредита, вы можете получить одобрение для покрытия расходов на погашение остатка текущего ипотечного кредита. Вы также можете попытаться найти поручителя по кредиту, если не можете получить его самостоятельно.

Другой вариант — продать дом и на вырученные деньги купить то, что вы можете себе позволить. Если дом большой и больше, чем вы можете себе позволить, продажа часто является лучшим выбором. Определяя, на какой объем обслуживания вы можете рассчитывать, вам нужно будет подумать о любых ремонтных работах, которые могут потребоваться, а также о содержании двора, обслуживании крыши и экстерьера, замене или ремонте приборов и других систем в доме, а также о различных мелких ремонтных работах. домовладельцам приходится иметь дело.Чем больше дом, тем дороже обойдутся все эти расходы. Не забывайте о налогах на дом, особенно если он большой или в хорошем районе. Вы также захотите подумать, сколько будет стоить отопление и охлаждение дома. Страховка – это еще одна статья расходов, с которой вам придется иметь дело. После того, как вы все сложите, вам нужно будет решить, есть ли у вас финансы, чтобы справиться с этими расходами вместе с ипотекой.

Если дом большой и больше, чем вы можете себе позволить, продажа часто является лучшим выбором. Определяя, на какой объем обслуживания вы можете рассчитывать, вам нужно будет подумать о любых ремонтных работах, которые могут потребоваться, а также о содержании двора, обслуживании крыши и экстерьера, замене или ремонте приборов и других систем в доме, а также о различных мелких ремонтных работах. домовладельцам приходится иметь дело.Чем больше дом, тем дороже обойдутся все эти расходы. Не забывайте о налогах на дом, особенно если он большой или в хорошем районе. Вы также захотите подумать, сколько будет стоить отопление и охлаждение дома. Страховка – это еще одна статья расходов, с которой вам придется иметь дело. После того, как вы все сложите, вам нужно будет решить, есть ли у вас финансы, чтобы справиться с этими расходами вместе с ипотекой.

Другие факторы, которые следует учитывать при наследовании дома

Налоги

Если вы наследуете недвижимость, важно учитывать налоги, которые вы должны заплатить при продаже. Вызывается налог на прирост капитала, вы платите на сумму сверх стоимости дома, когда вы его унаследовали. Если вы продаете недвижимость в течение первого года или в соответствии с законодательством штата, вам, возможно, не придется платить налог. Но если вы решите сохранить дом и продать его через три или четыре года, вы будете нести ответственность за налог на увеличение стоимости в течение этого времени.

Вызывается налог на прирост капитала, вы платите на сумму сверх стоимости дома, когда вы его унаследовали. Если вы продаете недвижимость в течение первого года или в соответствии с законодательством штата, вам, возможно, не придется платить налог. Но если вы решите сохранить дом и продать его через три или четыре года, вы будете нести ответственность за налог на увеличение стоимости в течение этого времени.

Личное имущество

Когда вы унаследовали дом от умершего близкого человека, вполне вероятно, что в нем было много вещей.Мебель, произведения искусства, личные вещи должны быть отсортированы и либо поделены между наследниками, либо проданы с разделением прибыли. Вы можете обнаружить, что стоимости этих предметов достаточно, чтобы погасить остаток по ипотеке, если там были антиквариат или редкие предметы.

Продажа собственности

Если вы решите продать дом, вам нужно решить, хотите ли вы продать его самостоятельно или нанять агента по недвижимости. Вы также должны принять решение, продаете ли вы как есть или сначала делаете ремонт. Это хорошая идея, чтобы поговорить со специалистом о том, сколько работы необходимо сделать и сколько это будет стоить. Вы можете сравнить эту сумму с ожидаемой ценой продажи сейчас и с обновлениями.

Это хорошая идея, чтобы поговорить со специалистом о том, сколько работы необходимо сделать и сколько это будет стоить. Вы можете сравнить эту сумму с ожидаемой ценой продажи сейчас и с обновлениями.

Деньги от продажи имущества пойдут на погашение остатка по ипотеке, а остальные средства будут разделены, как указано в завещании. Как только вы закончите эту работу, вы освободитесь от дома и сможете жить дальше.

Источники:

https://homeguides.sfgate.com/happens-inherit-property-mortgage-46728.html

https://www.lendingtree.com/home/mortgage/options-when-inheriting-house

Как малоизвестная индустрия зарабатывает на мертвых

Юристы и эксперты по наследственным делам советуют, если вы являетесь бенефициаром имущества и можете дождаться его выплаты, вам следует это сделать.

Многое зависит от того, где проживал умерший, поскольку законы о наследстве сильно различаются от штата к штату, говорит Джерри Бейер, профессор юридического факультета Техасского технологического университета и эксперт в области наследственного права. Это может объяснить, почему индустрия предварительных завещаний сосредоточена в Калифорнии, где судебный процесс особенно сложен.

Это может объяснить, почему индустрия предварительных завещаний сосредоточена в Калифорнии, где судебный процесс особенно сложен.

Лиза Фиалько, адвокат по завещанию, доверительному управлению и планированию имущества, практикующая в Калифорнии и написавшая для юридического издателя Nolo, говорит, что завещание может «сбить с толку» бенефициаров, и что изучение этого процесса может оказать огромную помощь.

«Если кто-то не обязательно знает, сколько времени займет оформление наследства, какова будет его вовлеченность, может показаться, что они находятся в гораздо лучшем положении, если возьмут меньше денег сейчас, а не будут ждать процесса», — Fialco. говорит.«Принимая во внимание, что если бы они знали больше о процессе, они могли бы принять более обоснованное решение».

Хортон, бывший практикующий поверенный по наследственным делам, внес ряд предложений по усилению регулирования индустрии наследственных дел. В частности, он считает, что политики должны обязать компании снизить эффективную годовую процентную ставку своей продукции, или суды должны потребовать от них этого.

«Я вовсе не против этой индустрии, и я думаю, что если все сделано правильно, это действительно может удовлетворить потребность», — говорит он.

В Калифорнии, единственном штате, в котором действует закон, регулирующий авансы по завещанию, судьи уже уполномочены взвешивать и признавать авансы недействительными, если начисленные сборы или сборы являются «крайне необоснованными», если они того захотят. Хортон говорит, что они должны быть обязаны проводить обзор каждого продвижения. Другим юрисдикциям следует рассмотреть возможность сбора данных о бизнесе, говорит он, и предлагает распространить судебный надзор на другие штаты или на федеральный уровень.

Он также предлагает, чтобы законодатели применяли положения Закона о правде в кредитовании для завещания авансов, обеспечивая большую прозрачность для потребителей.Компании также могут быть обязаны автоматически снижать действующую годовую процентную ставку до максимально допустимой ставки в штате и соответствующим образом корректировать размер ее возмещения. По словам Хортона, это сделало бы бизнес менее прибыльным, но также решило бы проблему справедливости.

По словам Хортона, это сделало бы бизнес менее прибыльным, но также решило бы проблему справедливости.

Если вам нужно получить аванс по завещанию, Хортон советует присмотреться, «потому что, кажется, очень мало этого происходит, и я думаю, что компании должны быть вынуждены конкурировать друг с другом».

Но в противном случае, говорит он, потребитель, рассматривающий возможность получения аванса по завещанию, которому он совершенно не нужен, должен держаться подальше: «Я бы сказал, беги, не уходи.

Что будет с вашей закладной после этих важных жизненных событий?

Резюме:

- Ипотечный кредит отличается от вашей ипотеки

- Ипотека — залоговое право на ваш дом в качестве залога по ипотечному кредиту

- Изменения в праве собственности могут привести к срабатыванию пункта об ускорении

- Когда вы продаете дом, ваша ипотека выплачивается через условное депонирование

В жизни много событий, которые могут повлиять на вашу ипотеку. В зависимости от события, это может иметь отрицательные или положительные изменения в вашей ипотеке.Возможно, вы унаследовали дом. Ваш супруг может уйти, или вы можете пройти через развод. Может быть, вы просто думаете о переезде и продаже вашего дома.

В зависимости от события, это может иметь отрицательные или положительные изменения в вашей ипотеке.Возможно, вы унаследовали дом. Ваш супруг может уйти, или вы можете пройти через развод. Может быть, вы просто думаете о переезде и продаже вашего дома.

Если вы переживаете одно из этих важных жизненных событий, вы можете задаться вопросом: «Что будет с моей ипотекой?».

Прежде чем мы ответим на любой из этих вопросов, давайте посмотрим, сможем ли мы упростить некоторые из чрезмерно сложных терминов, связанных с ипотекой.

Что такое ипотека?

Ипотека — это просто документ, защищающий кредитора в случае, если заемщик не выплатит кредит.Когда вы занимаете деньги на покупку дома, вы подписываете два документа — вексель и ипотечный кредит. Многие считают их идентичными. Однако они немного отличаются, и важно понимать различия между ними.

Вексель

Содержит сумму и условия кредита. Этот документ содержит процентную ставку и время, в течение которого вы должны погасить кредит. В нем также указывается частота и сумма ваших платежей. Однако то, что кто-то обещает вернуть кредит, не означает, что он это сделает.Вы когда-нибудь одалживали пять долларов другу, который обещал вернуть вам деньги, но не сделал этого? Пять долларов — это немного, но когда это несколько тысяч, кредитору нужно нечто большее, чем обещание вернуть деньги.

В нем также указывается частота и сумма ваших платежей. Однако то, что кто-то обещает вернуть кредит, не означает, что он это сделает.Вы когда-нибудь одалживали пять долларов другу, который обещал вернуть вам деньги, но не сделал этого? Пять долларов — это немного, но когда это несколько тысяч, кредитору нужно нечто большее, чем обещание вернуть деньги.

Закладная

Ваша ипотека закладывает имущество (недвижимость) в качестве обеспечения денег кредитора. Как правило, это покупка той же недвижимости, которая является залогом кредита, но не всегда.

Ваша ипотека отделена от вашей ссуды. Ипотека является документом, который защищает вашего кредитора.Это позволяет кредитору продать вашу собственность, чтобы они могли вернуть свои деньги. Но только в том случае, если вы не соответствуете условиям векселя.

Чтобы защитить вас и ваш дом от недобросовестных кредиторов, вы должны подписать ипотечный кредит, и ваша подпись должна быть нотариально заверена. Затем это записывается в общедоступные записи, чтобы все могли их увидеть.

Когда деньги кредитора будут возвращены, ваша ипотека перестанет существовать.

Но что происходит, когда вы переживаете одно из многих жизненных событий, о которых мы упоминали ранее?

Что произойдет с моей ипотекой, когда я продам свой дом?

Краткий ответ : Когда ваш дом будет продан, ваш предыдущий кредит будет погашен, и ваша ипотека, как правило, заканчивается.

Объяснение: Когда вы продаете свой дом, титульная компания или адвокат помогут вам снять ипотеку. Они несут ответственность за получение денег, которые вы получаете от продажи вашего дома, и выплату ипотечного кредита. Когда ваш кредитор получает свои средства обратно, они подписывают повторную передачу. В повторном сообщении говорится, что кредитор получил все свои деньги обратно. Повторная передача завершает ипотеку и регистрируется в публичных записях. Это говорит всем, что ваш кредит был погашен, и ваша ипотека больше не существует.

В некоторых случаях покупатели могут предложить приобрести вашу недвижимость, оставив существующую ипотеку в силе. Покупатель обещает продолжать выплачивать ипотеку даже после того, как вы продали свой дом. В 1980-е годы люди нередко брали займы на законных основаниях. Когда предполагается получение кредита, новый покупатель связывается с вашим кредитором и просит принять ваш кредит. В случае одобрения новый покупатель берет на себя обязанности предыдущих заемщиков.

Покупатель обещает продолжать выплачивать ипотеку даже после того, как вы продали свой дом. В 1980-е годы люди нередко брали займы на законных основаниях. Когда предполагается получение кредита, новый покупатель связывается с вашим кредитором и просит принять ваш кредит. В случае одобрения новый покупатель берет на себя обязанности предыдущих заемщиков.

Предупреждение: Будьте очень осторожны при продаже недвижимости любому, кто обещает взять на себя ваши платежи по ипотеке, но не хочет, чтобы об этом узнал банк.За прошедшие годы было много случаев мошенничества с недвижимостью: от недобросовестных людей, желающих купить недвижимость «при условии» существующих кредитов домовладельцев. Часто эти люди устраивали семинары по недвижимости без вложений по выходным, на которых участникам рассказывали, что они могут покупать дома без денег.

Многие из этих мошенников сейчас отбывают срок в тюрьме за невыполнение своих обещаний по выплате этих кредитов. Когда мошенники объявили дефолт, первоначальные владельцы остались с испорченным кредитом и без дома.

Что происходит с ипотекой после смерти?

Закладные перестают существовать, когда ссуда выплачивается. Однако что происходит, когда заемщик умирает до погашения кредита? Одна из целей ипотеки — гарантировать кредитору возможность выплаты долга, если заемщик окажется не в состоянии погасить кредит. Помимо потери члена семьи, это может добавить дополнительный стресс в вашу жизнь.

Однако у вас могут возникнуть и другие проблемы, помимо продолжения выплаты ипотечного кредита.Проблема возникает, когда умерший был единственным именем в праве собственности на имущество, а имущество не находится в доверительном управлении. Когда это произойдет, титул или право собственности на недвижимость будут изменены.

Пункт

об ускорении Смена владельца может вызвать «оговорку об ускорении» или «оговорку о сроке продажи», которая существует в большинстве ипотечных кредитов. Этот пункт просто говорит о том, что в случае смены собственника банк имеет право потребовать немедленного полного погашения кредита. Важно понимать, что этот пункт дает банку возможность погасить долг раньше.Однако ваш кредитор может даже не добиваться досрочного погашения.

Важно понимать, что этот пункт дает банку возможность погасить долг раньше.Однако ваш кредитор может даже не добиваться досрочного погашения.

На самом деле, большинство кредиторов и компаний, обслуживающих кредиты, не будут добиваться смены собственника. В их бюджетах просто нет людей, которые ищут это, если нет красного флага, такого как пропущенный платеж или изменение страховки имущества. Кроме того, смена собственника не нарушает ипотеку. Это просто дает банку право на более раннее погашение.

Предотвращение срабатывания пункта об ускорении

По нашему мнению, в ваших интересах не уведомлять банк о смене владельца; если вы не собираетесь быстро продать дом.Продолжайте платить ипотеку, налоги на недвижимость и страховку, как будто ничего не изменилось. Это позволяет избежать поднятия красного флага, и банк потенциально может рассмотреть вопрос о досрочном погашении кредита.

Если вы хотите поговорить с кредитором, мы обнаружили, что небольшие региональные банки, как правило, с пониманием относятся к вашей ситуации. Эти небольшие банки, ориентированные на сообщества, часто будут работать с вами, когда вы договариваетесь о продаже недвижимости. Однако наш опыт показывает, что некоторые из крупных общенациональных банков используют возможность взимать дополнительные сборы.

Эти небольшие банки, ориентированные на сообщества, часто будут работать с вами, когда вы договариваетесь о продаже недвижимости. Однако наш опыт показывает, что некоторые из крупных общенациональных банков используют возможность взимать дополнительные сборы.

Обратная ипотека

Единственным исключением из типичной ипотеки является обратная ипотека. При обычной ипотеке домовладелец производит платежи в банк, чтобы в конечном итоге владеть недвижимостью. При обратной ипотеке банк производит ряд платежей домовладельцу, чтобы банк в конечном итоге стал владельцем недвижимости. Эта серия платежей продолжается до тех пор, пока жив домовладелец. Это буквально ипотека наоборот.

Традиционная ипотека заканчивается, когда имущество выплачено.Однако обратная ипотека заканчивается, когда домовладелец умирает, и имущество передается кредитору. Наследники также могут приобрести недвижимость у кредитора. Преимущество этого в том, что наследники никогда не будут платить больше, чем стоит дом.

Некоторые обратные ипотечные кредиты могут даже передаваться, когда заемщика помещают в дом длительного ухода. Поскольку обратная ипотека варьируется от кредитора к кредитору, вам необходимо просмотреть свою обратную ипотеку для получения конкретных сведений.

Что будет с ипотекой после смерти супруга?

Это во многом зависит от того, чье имя указано в титуле, и от ипотеки.Как правило, пары владеют плиткой как совместные арендаторы. В этом случае вам, вероятно, не нужно будет ничего делать, кроме как продолжать выплачивать кредит. Однако, если вам необходимо обратиться в банк, будьте готовы предоставить кредитору копию свидетельства о смерти вашего супруга. Если вы хотите разместить титул только на свое имя, вам может помочь адвокат или местная компания, занимающаяся титулами. Они завершат Смерть совместного арендатора, которая будет зарегистрирована в общедоступных записях, передав вам единоличное право собственности.

Если ипотека является обратной ипотекой, вы можете продолжать жить в доме до тех пор, пока не умрет последний заемщик. Условия обратной ипотеки не изменятся, и вы продолжите получать платежи, пока живете в доме.

Условия обратной ипотеки не изменятся, и вы продолжите получать платежи, пока живете в доме.

Что делать, если мое имя не указано в ипотеке?

Отличный вопрос. У большинства пар оба имени указаны в титуле собственности, но не всегда. Если ваше имя не указано в титуле, но имущество находится в доверительном управлении, проблем не должно быть, потому что нет смены владельца.

Что делать, если вы по-прежнему хотите сохранить имущество, но ваше имя , а не в праве собственности на имущество, и оно не в доверительном управлении ? Тогда вам нужно продолжать делать платежи по ипотеке вовремя, чтобы избежать потери права выкупа.Опять же, вы можете не говорить своему кредитору что-либо о переходе супругов, за исключением случаев крайней необходимости, чтобы не активировать какой-либо пункт об ускорении.

Если вам нужно поговорить со своим кредитором, убедитесь, что у вас есть копия свидетельства о смерти вашего супруга, чтобы отправить его вашему кредитору. Ваш кредитор потребует копию свидетельства о смерти вашего супруга, прежде чем они поговорят с вами, если ваше имя не указано в ипотеке.

Ваш кредитор потребует копию свидетельства о смерти вашего супруга, прежде чем они поговорят с вами, если ваше имя не указано в ипотеке.

Что делать, если я хочу продать свой дом после смерти супруга?

Если вы хотите просто продать свой дом, то титульная компания или адвокат подадут все документы, которые необходимо обработать в процессе условного депонирования.Обычно это будет смерть совместного арендатора. Смерть совладельца передает право собственности в случае смерти, если в собственности находится более одного владельца.

Кроме того, вы, вероятно, освобождены от любых федеральных налогов или подоходного налога штата при продаже вашего дома. IRS позволяет паре исключить до 500 000 долларов из налогов на увеличившуюся стоимость их дома. Например, предположим, что вы и ваш супруг купили дом за 100 000 долларов много лет назад. Теперь вы хотите продать его, и ваш агент по недвижимости говорит вам, что он стоит 600 000 долларов.Благодаря этому освобождению вы не будете платить никаких налогов с увеличения стоимости вашего дома.

Что происходит с ипотекой после развода?

Никто не начинает брак с плана развода. Тем не менее, пары разводятся, и часто они владеют совместным домом. Решение дилеммы, что делать с домом, может усугубить и без того сложную ситуацию.

Продать дом или рефинансировать

Важно, чтобы разводящиеся пары могли отделить друг от друга финансовые обязательства, не рискуя своим кредитом.Неважно, что указано в сторонах или в решении о разводе. Если одна сторона не выплатит ипотечный кредит или подаст заявление о банкротстве, это повлияет на кредитоспособность другой стороны. Единственный гарантированный способ сделать это — удалить имена одной или обеих сторон из ипотечного кредита.

К сожалению, ваш кредитор не обязан освобождать кого-либо от обязательств по ипотеке в связи с разводом. Ваш кредитор не обязан соблюдать ваш указ о разводе. Даже если ваш супруг получит дом, вы все равно можете нести ответственность по ипотеке.

Рефинансирование

Если одна из сторон желает сохранить дом, то рефинансирование кредита – лучший вариант. Таким образом, только сторона, желающая сохранить дом, находится в ипотеке, а кредит другого человека защищен.

Таким образом, только сторона, желающая сохранить дом, находится в ипотеке, а кредит другого человека защищен.

Что делать, если человек, который хочет сохранить дом, не может претендовать на кредит самостоятельно? Следующим лучшим вариантом будет продать дом и разделить выручку в соответствии с решением о разводе.

Что делать, если вас устраивает, что ваш бывший получает дом и выплачивает ипотечные платежи? В этом случае вы можете использовать документ о выходе из права собственности, чтобы передать право собственности на дом своему бывшему супругу.Акт об отказе от права собственности передает права собственности другому лицу, но не делает ничего другого. Документ об отказе от права не защищает ваш кредит, если ипотека не выплачивается, или ваши бывшие документы о банкротстве.

Что делать, если вы не можете позволить себе продать?

Если вы хотите продать свой дом, но не можете позволить себе продать его, потому что вы либо находитесь под водой, либо не имеете достаточного капитала, чтобы заплатить риэлтору ® и комиссию за условное депонирование, вам может потребоваться короткая продажа. При короткой продаже вы договариваетесь с банком о продаже имущества за меньшую сумму, чем причитается.Преимущество коротких продаж в том, что можно продать свой дом без покрытия и при этом купить еще один. Главное, чтобы вы продолжали платить. Если вы прекратите вносить платежи, это лишит вас возможности купить еще один дом на несколько лет.

При короткой продаже вы договариваетесь с банком о продаже имущества за меньшую сумму, чем причитается.Преимущество коротких продаж в том, что можно продать свой дом без покрытия и при этом купить еще один. Главное, чтобы вы продолжали платить. Если вы прекратите вносить платежи, это лишит вас возможности купить еще один дом на несколько лет.

Резюме

Слово «ипотека» происходит от старофранцузского языка и буквально означает «залог смерти». Говорят, что ваша ипотека мертва, когда долг выплачен или кредитное соглашение разваливается. Удаление вашего имени из ипотеки трудно.В случае совместной аренды процесс требует подачи Смерти совместного арендатора. Однако, если вы унаследовали дом или пережили развод, процесс будет менее простым. Единственный верный способ сохранить свой дом или убрать свое имя из ипотечного кредита — это рефинансировать дом.

Хотите продать унаследованный дом? Мы покупаем дома, так как избавляем вас от дорогостоящего ремонта.

Заполните форму ниже, чтобы получить бесплатное предложение наличными без каких-либо обязательств.

Что будет с вашими деньгами, если вы неожиданно умрете?

Это случится со всеми нами, это не остановить.И все же многие из нас живут так, как будто смерть не неизбежна. Большинству людей болезнь заберет их в старости, что может дать достаточно времени для подготовки.

Однако для других смерть наступит в расцвете сил, оставив позади разоренные семьи и, возможно, финансы.

Но что произойдет, если вы или ваш близкий человек неожиданно умрете? Ваша семья наследует ваши долги? Могут ли они получить доступ к вашей текущей учетной записи? Нужно ли платить по ипотеке, если она оформлена на обоих супругов? А как насчет вашего мобильного телефона – они должны продолжать контракт? А как же автокредит?

Это все вопросы, с которыми нам всем в конечном итоге придется столкнуться, когда любимый человек умрет, но многие из нас держат голову в песке.

Если вы уже написали завещание, надеюсь, вы решили многие из этих вопросов. Однако, если вы этого не сделали или сделали это давным-давно, вам может быть о чем подумать.

Поддержание финансового порядка может помочь уменьшить стресс в и без того очень трудное время.

1) Ваши банковские счета

Вы можете умереть, но ваши финансовые счета продолжат жить.Да, пока ваше «наследство» не сообщит банку о вашей кончине, деньги будут продолжать переводиться на сберегательные счета, с вашего счета будут взиматься сборы, а прямые дебеты будут выплачиваться как обычно.

Проблемы могут возникнуть, если супруг или ближайший родственник не знает финансовой информации этого человека. Сколько у них аккаунтов? Где они проводятся? А долги? А инвестиции? И как скорбящие могут получить доступ к этим деньгам?

Как отмечает пресс-секретарь AIB, среди ирландцев «общая нехватка знаний» о том, что происходит с вашими финансами, когда вы умираете, и о том, как действует завещание. Если вы являетесь единственным или особенно крупным добытчиком в семье, ваша смерть может иметь серьезные последствия для финансов семьи в краткосрочной перспективе, если ваши счета будут заморожены.

Если вы являетесь единственным или особенно крупным добытчиком в семье, ваша смерть может иметь серьезные последствия для финансов семьи в краткосрочной перспективе, если ваши счета будут заморожены.

Если счет открыт исключительно на имя умершего, например, он будет заморожен, как только банк узнает о смерти. Доходы со счета попадут в ваше имущество и будут распределены между бенефициарами по вашей воле или в соответствии с правилами отсутствия завещания, но это, как правило, длительный процесс.

Вы по-прежнему сможете получить доступ к некоторым средствам без необходимости предоставления завещания или административных писем, которые возникают, когда кто-то умирает без завещания (без завещания), если вы ищете деньги для покрытия расходов на похороны.

Например, AIB позволяет вам требовать до 5000 евро для оплаты расходов на похороны. Вы заполняете заявление и возмещение для оплаты расходов на похороны и завещание.

Вы заполняете заявление и возмещение для оплаты расходов на похороны и завещание.

Банк Ирландии также разрешает оплату расходов на похороны непосредственно распорядителю похорон.

«Это, как правило, единственные платежи, разрешенные до тех пор, пока имущество не будет окончательно оформлено», — говорит представитель Банка Ирландии, хотя, если есть какие-либо финансовые трудности, люди могут обратиться в свое отделение или в специальную группу поддержки близких.

Преимущество совместной учетной записи, однако, заключается в том, что применяется «дожитие».Это означает, что все средства могут быть переданы непосредственно названному оставшемуся в живых на счете, так что, например, оставшийся в живых супруг не будет ограничен в доступе к деньгам в дни и недели после смерти.

Затем эту учетную запись можно преобразовать в единственную учетную запись.

Если у вас есть сбережения в кредитном союзе, вы также будете участником программы страхования жизни.Сумма, выплачиваемая в случае смерти члена, будет зависеть от вашего возраста и того, сколько вы сэкономили в кредитном союзе за эти годы.

Как правило, каждый 1 евро, сэкономленный в возрасте до 55 лет, обеспечивает 1 евро страховки. Таким образом, человек в возрасте 54 лет, имеющий 2000 евро, сбереженных в кредитном союзе, должен иметь право на страховое пособие в размере 2000 евро в случае смерти.

Пособия старше 55 лет уменьшаются: лица в возрасте от 65 до 69 лет получают 25 центов на 1 евро сбережений.Страховка не выплачивается по суммам, накопленным после 70-летия.

Для тех, кто получает почти нулевой процент по депозитному счету, переход в кредитный союз даст дополнительную выгоду в случае преждевременной смерти. И как только вы заработаете эти сбережения, страховка останется в силе, независимо от возраста, в котором вы в конечном итоге можете умереть.

И как только вы заработаете эти сбережения, страховка останется в силе, независимо от возраста, в котором вы в конечном итоге можете умереть.

, и вам следует вносить сбережения, пока вы еще в добром здравии.

Ведите актуальный список своих счетов и инвестиций, либо по своему желанию, либо дайте кому-нибудь пароль для доступа к документу, содержащему эту информацию.

Вам также следует подумать о том, чтобы составить список прямых дебетовых/постоянных поручений, которые вы хотели бы восстановить и которые продолжали бы оплачиваться вашим имуществом после вашей смерти.

2) Ваши кредиты

Возможно, вы взяли кредит на покупку автомобиля на свое имя, или кредит кредитного союза на отпуск, или только что перерасходовали кредитную карту. Но что происходит с этими кредитами, когда вы умираете?

Но что происходит с этими кредитами, когда вы умираете?

Большинство финансовых учреждений просто переложат эти долги на ваше имущество, и проценты будут продолжать начисляться до тех пор, пока они не будут полностью погашены.

И, в то время как семья умершего может ожидать освобождения средств со своих счетов для покрытия повседневных или других расходов, кредитор имеет право взять деньги с текущих счетов умершего для погашения любых кредитов, которые они могут иметь с этим учреждением — до того, как их имущество коснется его.

«Банк будет иметь право зачесть любые дебетовые и кредитовые остатки, хранящиеся на счете на имя умершего», — говорится в сообщении AIB. Если средств для погашения кредита недостаточно, наследство также будет нести ответственность «за любой чистый дебетовый остаток, причитающийся после смерти», говорится в сообщении банка.

Если долг был взят на оба имени, выжившая сторона будет нести ответственность по кредиту.

Если в имуществе недостаточно денег для оплаты всех непогашенных долгов, расходов на похороны и расходов на управление имуществом, они будут иметь приоритет, за ними следуют обеспеченные долги (например, ипотечные кредиты) и, наконец, необеспеченные долги (например, личные кредиты).

Однако, если ваш кредит выдан кредитному союзу, он, как правило, будет погашен после вашей смерти. Как правило, это предлагается только до 70 лет, но некоторые кредитные союзы покрывают это до 85 лет.Опять же, применяются положения и условия. Например, вы не можете получить диагноз серьезного заболевания, а затем взять кредит, ожидая, что он будет покрыт страховкой.

Автомобильные кредиты также могут быть проблематичными. Например, если умерший заключил договор купли-продажи в рассрочку, чтобы купить автомобиль, то, будет ли имущество на крючке, зависит от того, какая часть покупной цены была погашена; все сводится к так называемому «правилу половины».

Например, если умерший заключил договор купли-продажи в рассрочку, чтобы купить автомобиль, то, будет ли имущество на крючке, зависит от того, какая часть покупной цены была погашена; все сводится к так называемому «правилу половины».

По данным Банка Ирландии, который занимается финансированием Opel, если клиент уплатил половину стоимости покупки в рассрочку (или больше) и договор действует без задолженностей, автомобиль может быть возвращен в банк без дальнейшего обязанность. Недвижимость может оставить себе автомобиль и погасить оставшуюся часть кредита, если они того пожелают.

С другой стороны, если менее половины цены возмещено, имущественная ответственность будет нести ответственность по договору.«Задолженность, если таковая имеется, должна быть выплачена, и такая сумма, которая составляет половину стоимости покупки в рассрочку, должна быть выплачена, если эта сумма еще не выплачена», — говорится в сообщении банка.

Вести учет непогашенных кредитов и их хранения. И помните, что по долгам отвечает имущество покойного, а не семья покойного. Если финансовое учреждение пытается заставить вас взять на себя долги умершего, просто скажите «нет».

3) Ваша ипотека

Когда дело доходит до ипотеки, хорошая новость заключается в том, что некоторые банки, в том числе AIB, могут ввести мораторий после смерти заемщика.Это означает, что скорбящим не придется искать средства для погашения ипотечных кредитов, пока их финансы все еще висят в воздухе.

Однако проценты по ипотеке обычно продолжают начисляться до тех пор, пока она не будет полностью погашена по страховому полису. Если у вас есть страхование жизни, стоит проверить, назначен ли этот полис вашему ипотечному кредитору.

«Это уменьшит задержку выплаты страховой компанией банку для погашения долга [в течение которого проценты могут продолжать начисляться], поскольку страховая компания не будет обязана ждать выдачи завещания/распорядительных писем для быть извлечены в первую очередь», — советует AIB.

По словам Шоны Чемберс, финансового консультанта John McColgan Financial Services в Донегале, иски о защите ипотечных кредитов обычно рассматриваются «довольно быстро» примерно за четыре-шесть недель или около того.

«Что обычно замедляет процесс, так это то, что врач заполняет отчет», — говорит она.

4) Коммунальные услуги

Счет за газ выписывается на ваше имя; электричество в его.Вы верны Борду Гайсу, но ваш муж всегда искал самые выгодные предложения. Теперь он неожиданно умер, и ваш банк прекратил снятие средств и прямой дебет с его счета.

Вам нужно будет связаться с вашим поставщиком газа и договориться об альтернативной форме оплаты, но кто ваш поставщик газа? В эпоху безбумажного выставления счетов это может стать дополнительным осложнением, если такая информация не будет передана.

Еще одна проблема может возникнуть с контрактами на мобильную связь.Если вы умрете за 10 месяцев до конца вашего контракта, должно ли ваше имущество погасить непогашенную сумму?

К счастью, нет. По данным Three, в случае смерти клиента исполнитель может связаться с мобильным оператором, и счет будет закрыт «без каких-либо непогашенных расходов».

Прощение студенческой ссуды: что произойдет с долгом, если вы умрете?

Если вы студент колледжа или родитель молодого человека, смерть, вероятно, последнее, о чем вы думаете.Но продолжающееся распространение коронавируса привлекло внимание многих американцев к риску смерти, оставив миллионы относительно молодых людей с одним болезненным вопросом: что будет с моими студенческими кредитами, если я умру?

«Кажется, это тема дня», — сказала Бетси Майотт, президент и основатель Института консультантов по студенческим кредитам (TISLA), вспоминая недавний разговор с заемщиком, который спросил ее, что произойдет с их долгом, если они должны были заразиться вирусом и умереть.

По данным Experian, более 44 миллионов американцев имеют задолженность по студенческим кредитам, в среднем 35 359 долларов. В недавнем опросе, в котором приняли участие взрослые со студенческими кредитами, более 70% сообщили, что не знают, что произойдет с их долгом в случае их смерти.

Ответ на этот вопрос зависит от нескольких факторов, включая тип вашего кредита, дату его выдачи и вашего кредитора. Вот что нужно знать.

Погашаются ли федеральные студенческие ссуды в случае смерти заемщика?

Если у вас есть только федеральные студенческие ссуды, ответ довольно прост.По словам Майотта, в рамках федеральной программы в случае смерти студента все кредиты, выданные на его имя, списываются.

Те же правила применяются к кредитам Parent PLUS. Если студент, для которого были получены ссуды, или родитель-заемщик умирает, ссуды должны быть погашены обслуживающей ссудой.

Но есть одна недавняя разработка, которая еще больше помогает федеральным заемщикам: теперь эти выплаты не облагаются налогом.

В прошлом, если федеральный заем был погашен из-за смерти, имущество студента или заемщика должно было нести ответственность за уплату налогов с аннулированной суммы.IRS изменила правила в 2018 году, и сумма, выплаченная после смерти, больше не считается налогооблагаемым доходом.

Для погашения федеральной студенческой ссуды член семьи или законный представитель умершего должен подать запрос непосредственно в кредитную службу и приложить приемлемое доказательство смерти, например, оригинал или заверенную копию свидетельства о смерти.

Простое освобождение от обязательств в случае смерти является одним из многих положений, доступных для защиты федеральных заемщиков.Вот почему большинство экспертов порекомендуют вам ограничить свои заимствования этими типами кредитов.

Погашаются ли частные студенческие ссуды в случае смерти студента?

Для частных кредитов все может быть немного сложнее, поскольку может быть несколько исходов в зависимости от года выдачи кредита, наличия поручителя и правил, установленных кредитором.

«Проблема с частными кредитами заключается в том, что каждый кредитный продукт уникален», — говорит Майотт.«Исторически сложилось так, что для многих частных кредитов имущество заемщика или его поручителя, если таковое было, часто все еще оставалось на крючке».

К счастью, все изменилось. В 2018 году Конгресс обновил Закон о правде в кредитовании (TILA) — федеральный закон, который требует раскрытия информации потребителями от кредиторов и кредиторов, чтобы указать, что в случае вашей смерти кредиторы должны освободить как поручителя, так и ваше имущество от любых финансовых обязательств, связанных с долг по студенческому кредиту.

Однако Адам Мински, юрист из Массачусетса, специализирующийся на законах о студенческих ссудах, отмечает, что это относится только к частным ссудам, которые были выданы после вступления поправки в силу в 2018 году.«Старые частные кредиты не подпадают под это требование», — говорит он.

Это означает, что если вы взяли частную студенческую ссуду в 2015 году и у вас есть поручитель, это лицо все еще может нести ответственность по этому долгу в случае вашей смерти. Мински также говорит, что в зависимости от законодательства штата кредитор по студенческой ссуде может потребовать имущество умершего заемщика, если ссуда была выдана до внесения поправки.

Кроме того, если вы состоите в браке и живете в штате с общей собственностью, таком как Аризона, Нью-Мексико, Невада или Висконсин, ваш супруг также может нести ответственность по этому долгу в случае вашей смерти, даже если они не -Подписать кредит, если он был взят после брака.

Как и в случае с федеральными кредитами, вам не придется платить налоги с любой суммы, выплаченной кредитором, независимо от года выдачи кредита — , по крайней мере, на данный момент. По словам Марка Кантровица, издателя и вице-президента по исследованиям Savingforcollege.com, безналоговый статус был добавлен в закон о налогах, принятый в 2017 году, и будет действовать до 2025 года.

Если вы хотите точно знать, что произойдет с вашими частными кредитами, вам лучше всего взглянуть на свой контракт, чтобы увидеть, есть ли что-то конкретное — если нет никаких подробностей, не волнуйтесь.Большинство частных кредиторов предлагают так называемую «сострадательную проверку», в ходе которой любой выживший может запросить выписку в связи со смертью. Нет никакой гарантии, что это сработает, но это все же вариант для изучения, поскольку каждый кредитор оценивает их в каждом конкретном случае.

Комментарий Анны Серио, сертифицированного кредитного специалиста finder. com:

com:

Что происходит с поручителями по частным кредитам

По словам нашедшего.com’s Certified Commercial Loan Officer, Анна Серио Как правило, поручители по-прежнему несут ответственность за погашение частных студенческих кредитов, даже если основной заемщик умирает. Хотя сейчас это ставка, раньше для частных студенческих кредитов было обычным делом автоматически объявлять дефолт после смерти заемщика. Это означало, что поручитель должен был полностью погасить остаток.

Это больше не является общепринятой практикой, но разные кредиторы применяют разные правила в случае смерти заемщика.Вот почему важно как можно скорее обратиться к обслуживающему персоналу любого кредита, который вы подписали.

Что происходит с родителями по родительским кредитам

Федеральное правительство полностью списывает ссуды Parent PLUS Loans в случае смерти родителя или учащегося. А благодаря изменению налогового кодекса США в 2018 году выжившая сторона не несет ответственности за уплату федеральных налогов с прощенной части. Однако государственные налоги могут по-прежнему применяться, поэтому вам все равно придется заплатить немного больше в этом году.