Как супругам разделить обязательства по ипотеке при разводе?

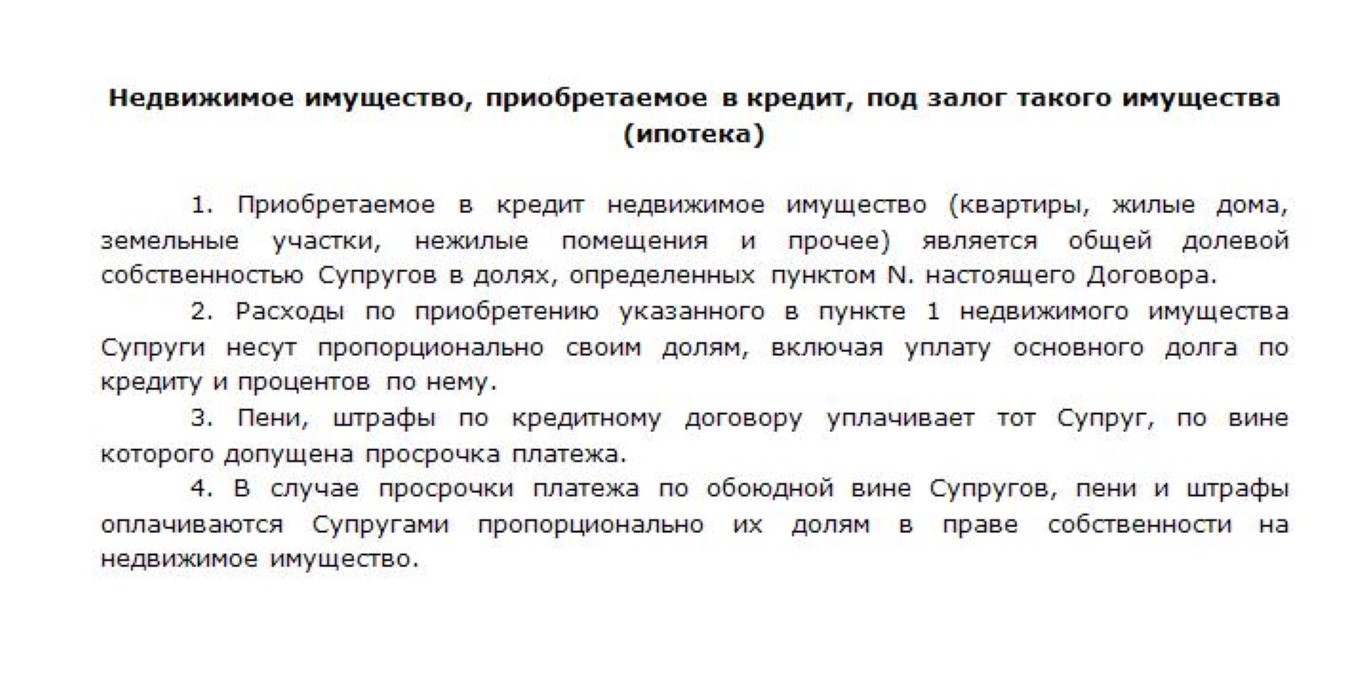

Финансовые обязательства сохраняются за супругами в равных долях независимо от того, кто является заемщиком и собственником квартиры. Поделить их можно несколькими способами

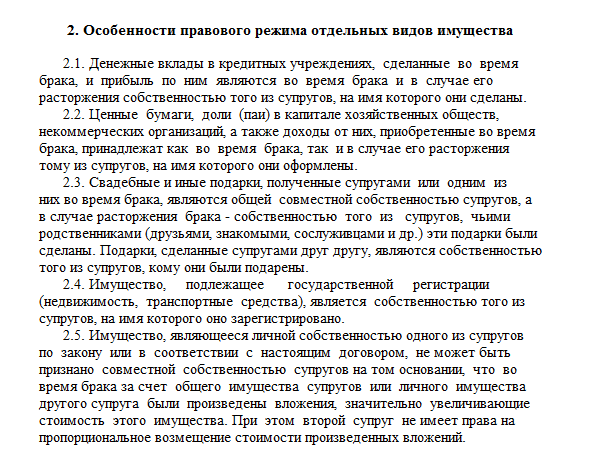

При разводе квартира, купленная в кредит, признается совместно нажитым имуществом супругов. И неважно, кто является заемщиком по ипотечному кредиту, выступил ли один из супругов созаемщиком и кто стал собственником квартиры. За супругами сохраняются равные имущественные права и обязательства, и они несут солидарную ответственность перед банком по кредиту.

Есть несколько способов выплаты ипотечного кредита при разводе.

1. Супруги продают квартиру и за счет вырученной суммы закрывают долг. Остаток они делят в равных долях между собой.

Возникает вопрос: можно ли продать квартиру, если она куплена в кредит? Да, возможны несколько вариантов.

- Досрочно, до продажи, погасить кредит.

- Продать квартиру с участием банка, который выдал кредит. Как это выглядит: собственник недвижимости находит покупателя, который уплачивает его кредит. Затем банк и Росреестр снимают обременение на квартиру (залог). После этого банк передает ее покупателю по договору купли-продажи. Разницу между стоимостью квартиры и суммой оплаты покупатель передает первоначальному собственнику.

- Переоформить кредит на покупателя. В этом случае он возмещает заемщику уже выплаченные банку средства, а оставшуюся сумму погашает в течение установленного срока. Но покупатель должен соответствовать требованиям банка.

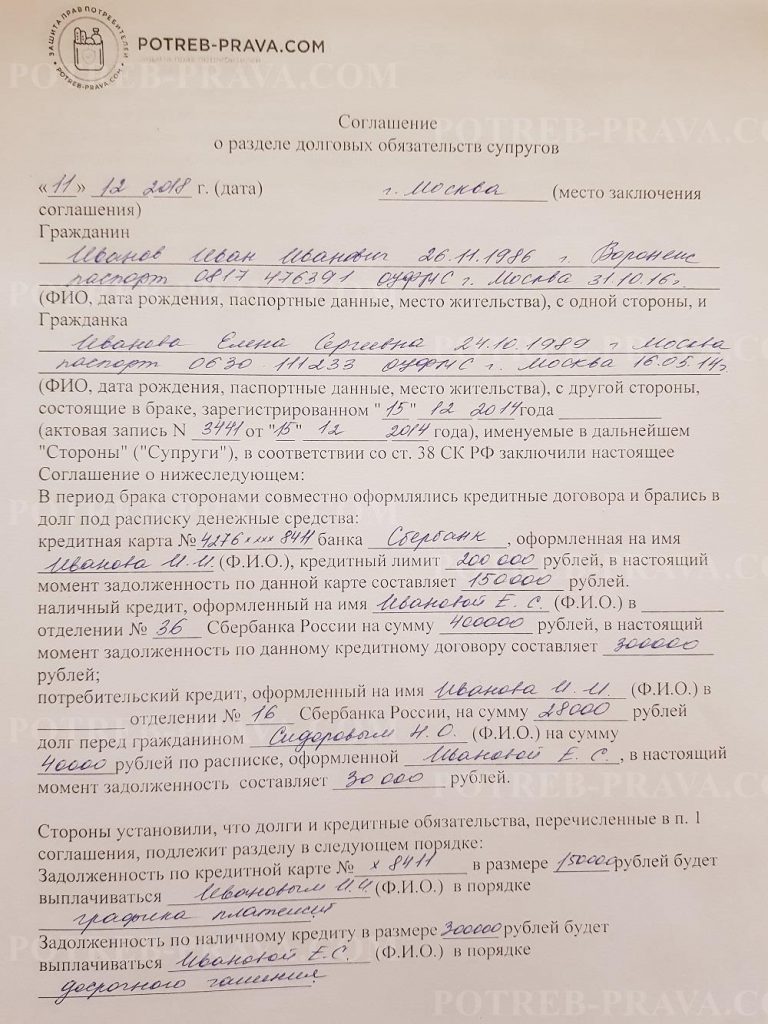

2. Супруги заключают соглашение о том, что квартира остается одному из них. Тот, кому достанется квартира, продолжит выплачивать кредит. Второй супруг отказывается от своей доли. При этом он вправе получить половину суммы, которая была выплачена банку.

3. Квартира делится на доли через суд. Каждый из супругов будет выплачивать кредит пропорционально своей доле. Если один из них не будет платить, то второй супруг вправе будет через суд взыскать с него половину платежей.

Каждый из супругов будет выплачивать кредит пропорционально своей доле. Если один из них не будет платить, то второй супруг вправе будет через суд взыскать с него половину платежей.

Ипотека при разводе — сервис срочных выписок ЕГРН.Реестр

Что говорит законодательство про ипотеку при разводе

Согласно законодательству Российской Федерации, все имущество, приобретенное в законном браке, является собственностью обоих супругов. Если недвижимость куплена в кредит, она по закону все равно считается общим имуществом, независимо от того, кто из супругов выступал главным заемщиком. Законодательство придерживается того, что выплаты по ипотеке выплачивались из общего семейного бюджета.

Ипотека при разводе супругов должна быть разделена в равной степени, так как совместно нажитое имущество и обязательства по нему являются общими. Существует несколько юридически правильных вариантов, как делится ипотека при разводе:

- Квартира остается в собственности обоих супругов и взносы за нее выплачивается на прежних условиях без внесения изменений в договор с кредитной организацией.

- Квартира делится на доли, долг банку также разделяется. Каждый из долевых собственников выплачивает свою часть кредита.

- Ипотека при разводе погашается досрочно, квартира продается, стоимость проданной недвижимости разделяется между бывшими супругами.

- Взносы по кредиту перестают вноситься в установленный срок. По истечении установленного ипотечным договором срока банк продает квартиру на аукционе и возвращает себе остаток невыплаченного кредита.

Первый вариант действия – самый простой и не вызывает вопросов, но часто бывшие супруги просто не могут договориться о сумме взноса каждого из них. Второй вариант может не принять кредитор. Третий и четвертый выступают весьма затратными и могут привести к потере уже выплаченных средств за квартиру.

Второй вариант может не принять кредитор. Третий и четвертый выступают весьма затратными и могут привести к потере уже выплаченных средств за квартиру.

Почему банк может отказать в разделе ипотеки при разводе

Отношения супругов при разводе регулируются Гражданским и Семейным кодексом. В СК РФ указано, что при разделе совместно нажитой собственности разделяются и долги бывшей семейной пары. Однако в ГК РФ прямо говорится о том, что в разделе ипотеки при разводе супругов решающее право голоса имеет кредитор, то есть банк.

Однако, как показывает практика, при попытке разделить квартиру и ипотечный кредит за нее у созаемщиков, которыми в данном случае выступают бывшие супруги, возникает проблема – в большинстве случаев банки не дают согласия на разделение ответственности по кредиту. Кредитные организации с большой неохотой и опасением относятся к разделению солидарной, то есть общей, ответственности созаемщиков на долевую, так как фактически у них теряется возможность требовать возврата ипотеки одновременно с обоих супругов.

Супруги могут обратиться в суд с иском о разделе имущества и ипотеки при разводе, но при отказе банка, судебное решение с большой вероятностью будет не в их пользу. Повторно подать аналогичный иск уже нельзя.

Как делится ипотека при разводе

Самый простой вариант решения вопроса по ипотеке при разводе – продолжать выплачивать установленные договором взносы вплоть до полного погашения долга перед банком, а после этого решать судьбу квартиры. При взаимной договоренности бывших супругов каждый из них может вносить свою часть взноса, а после полной выплаты ипотеки, продать квартиру и разделить деньги пополам. Но такой подход, по сути, не имеет никакой юридической силы и строится лишь на доверии бывших мужа и жены. Если же супругам нужно законное оформление прав на квартиру и выплат, стоит решать вопрос в судебном порядке.

Существует юридически грамотный и законный способ избежать проблем с отказом банка в разделении ипотеки при разводе.

При разделе совместно нажитого имущества через суд долг по ипотеке при разводе супругов остается общим (солидарным). Но при этом у разведенной пары появляется возможность разделить обязательства по кредиту в обход возражения банка. Просто алгоритм раздела квартиры под обременением ипотеки:

- Один из разведенных супругов подает в судебную инстанцию иск о разделе совместно нажитого имущества. Важно, чтобы ипотечный долг не фигурировал в числе требований о разделе. Суд будет рассматривать исковое заявление в пределах имущества, указанного в исковом заявлении. При разделе квартиры, находящейся под обременением ипотеке, банк не теряет своих правовых функций, поэтому с точки зрения закона интересы кредитора не нарушаются.

- Следующий шаг – внесение изменений в Единый государственный реестр недвижимости. На основании решения суда в ЕГРН вносятся новые сведения о владельце или совладельцах ипотечной квартиры.

- После внесения изменений в ЕГРН супругам необходимо сделать выписку, приобщить к пакету документов решение суда и заявление каждого из них об изменении условий ипотечного договора. Ипотечная квартира по результату решения суда может быть переоформлена в разных долях на обоих бывших супругов или на одного из них. Поскольку решение суда уже есть и изменения внесены в ЕГРН, банку ничего не остается, кроме как создать новый ипотечный договор. Возражать в такой ситуации уже не имеет смысла.

Чтобы таким образом решить вопрос ипотеки при разводе супругов, необходимо добровольное волеизъявление их обоих. То есть, для выполнения такого алгоритма нужна предварительная договоренность и взаимное согласие бывших мужа и жены.

Как решить вопрос ипотеки при разводе, если бывшие не договорились

В случае, когда между бывшими супругами нет взаимного согласия о разделении ипотечного кредита или оформлении квартиры на одного из них вместе с обязательствами, лучший вариант – продать квартиру. Существуют законные способы продать квартиру под обременением ипотеки, это может сделать заемщик с согласия банка или сама кредитная организация.

Каждая из этих процедур требует подготовки и сбора отдельного пакета документов. Сложности могут возникнуть, если ипотека была льготной. Например, при продаже квартиры, взятой по военной ипотеке или с использованием материнского капитала. При использовании любого из вариантов продажи ипотечной квартиры есть сложность в поиске покупателя, поскольку мало кто имеет желание рисковать. На практике такие виды продаж сопряжены с трудностями в виде несогласия банка, риском непорядочности продавца, длительным ожиданием решения вопроса, поэтому покупателя найти довольно сложно.

Что делать, если квартира в ипотеку куплена до брака

Если жилье куплено в ипотеку одним из супругов до вступления в брак, при разводе права собственности на квартиру остаются за тем, на кого оформлен договор. Но второй супруг имеет право в судебном порядке потребовать возмещение половины средств, внесенных в счет уплаты кредита за весь период совместной жизни. Теоретически, если оба супруга работали, то деньги на ипотечные взносы брались из общего семейного кредита. На практике суд может отказать в таком иске, если второй супруг предоставит доказательства, что он был основным добытчиком средств в семье.

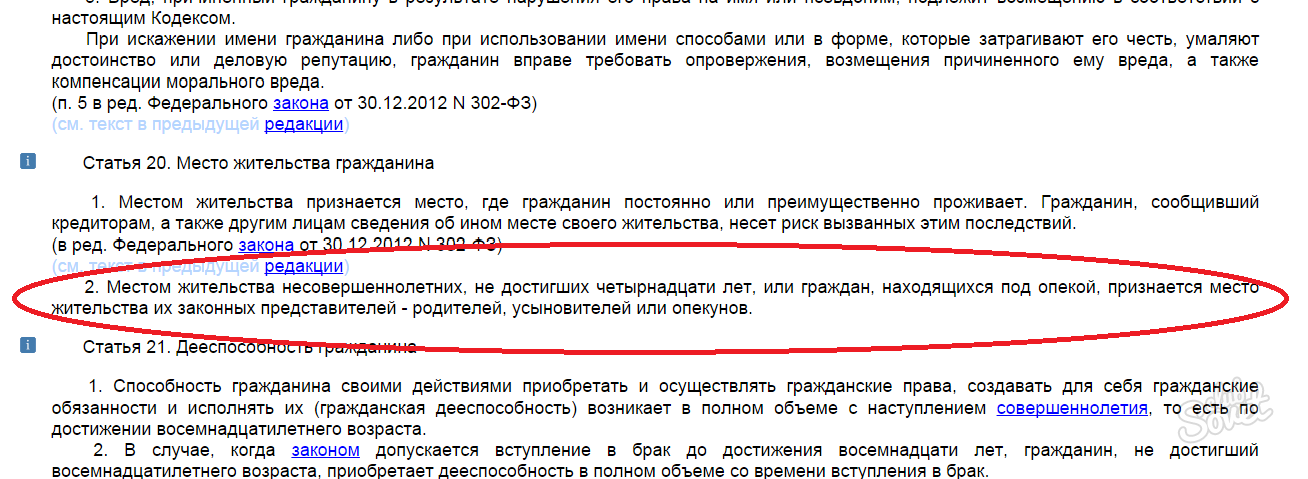

Ипотека при разводе с детьми

При разводе семье, в которой есть несовершеннолетние дети, разделение ипотечной квартиры может развиваться по-разному. Как правило, такие вопросы решаются в судебном разбирательстве. В такой ситуации суд имеет право отойти от стандартной процедуры раздела имущества с учетом интересов детей. Варианты разделения ипотечного жилья:

- Суд разделяет платежи по ипотеке на равные доли, но при этом тот родитель, с которым проживает ребенок, получает большую долю в квартире.

- Сумма ежемесячного платежа для родителя, с которым остается ребенок, может быть снижена в связи с особыми обстоятельствами. Под таковыми подразумеваются инвалидность, нахождение в декретном отпуске или временная нетрудоспособность по веским причинам, беременность. При этом для второго плательщика сумма взноса повышается.

- Супруга имеет право воспользоваться материнским капиталом для погашения своей части ипотеки при разводе. При таком варианте по закону несовершеннолетнему ребенку должна быть выделена отдельная доля в квартире. Право распоряжаться своей долей ребенок получает по достижении совершеннолетнего возраста и после полной выплаты ипотечного кредита.

Однокомнатная квартира, купленная в ипотеку, не подлежит разделу и достается тому родителю, на обеспечении которого остается ребенок. Вопрос выплат решается в судебном порядке, если бывшие супруги не заключают мирового соглашения.

Военная ипотека при разводе

При использовании средств военной ипотеки квартира остается в собственности того из супругов, на кого оформлен целевой кредит. Раздел такого жилья не предусмотрен законодательством, поскольку участником данной программы является непосредственно военнослужащий. Это обусловлено тем, что квартира выступает залогом не только банка, но и Росвоенипотеки, что налагает определенные обязательства конкретно на заемщика. Переоформление договора по военной ипотеке законодательством не предусмотрено.

Раздел такого жилья не предусмотрен законодательством, поскольку участником данной программы является непосредственно военнослужащий. Это обусловлено тем, что квартира выступает залогом не только банка, но и Росвоенипотеки, что налагает определенные обязательства конкретно на заемщика. Переоформление договора по военной ипотеке законодательством не предусмотрено.

Если при покупке квартиры средства военной ипотеки использовались частично, а к ним были добавлены личные деньги, ситуация несколько меняется. Второй супруг имеет право на возмещение суммы личных сбережений или на долю квартиры, соответствующую вложенным личным средствам.

При наличии несовершеннолетних детей часть квартиры может быть отдана в собственность супруги. Это возможно в том случае, если ипотечная квартира является единственным жильем семьи. Суд может признать права супруги военнослужащего на часть квартиры в ипотеке при разводе, если будут представлены неоспоримые доказательства, что она принимала участие в выплате платежей по кредиту.

Как показывает судебная практика, решение вопросов по разделу ипотечного жилья всегда непростые и связаны с массой нюансов. Поэтому при разводе супругам лучше решать проблему ипотеки мирным соглашением.

Текст: Ирина Маслюковская

Как платить ипотеку после развода: советы юриста

Более 50% покупок квартир в России приходится на ипотеку. Сторонами сделки обычно выступают члены семьи. Согласно судебной практике, супругам часто приходится решать вопрос ответственности из-за расторжения брака. Например, в 2019 году в России было заключено менее 1 млн браков, а распалось более 600 тыс.

«Если у супругов намечается развод, паре в первую очередь необходимо сообщить о своих проблемах банку, поскольку расторжение брака является существенным нарушением кредитного договора», — рассказала член Ассоциации юристов России Асия Мухамедшина.

На стадии раздела ипотечной квартиры стороны обычно находят компромисс. Если же супруги не смогли договориться, то спор решается в суде. Для этого необходимо каждому выделить доли во владении квартирой и после этого разделить кредит. Варианты раздела имущества при разводе в суде нужно согласовывать с банком. Без участия банка можно решить вопрос, если вариант развода и доли после него прописаны в брачном договоре.

Если же супруги не смогли договориться, то спор решается в суде. Для этого необходимо каждому выделить доли во владении квартирой и после этого разделить кредит. Варианты раздела имущества при разводе в суде нужно согласовывать с банком. Без участия банка можно решить вопрос, если вариант развода и доли после него прописаны в брачном договоре.

Управляющий партнер AVG Legal Алексей Гавришев отмечает, что в более чем 70% случаев бывшие супруги — созаёмщики. И определить порядок оплаты ипотеки придётся в любом случае.

«Вариантов несколько: платить ипотеку совместно и дальше; один из супругов отказывается от ипотеки и квартиры в пользу другого; выплатить ипотеку полностью, затем продать квартиру и поделить средства; супруги соглашаются продать квартиру и разделить пополам вырученные деньги», — отметил юрист.

Сами банки зачастую предлагают продать залоговую квартиру, а полученные деньги разделить между супругами или использовать как первоначальный взнос при покупке своих квартир. Если после продажи залоговой квартиры все равно остался долг, то супруги будут платить его вместе.

Если после продажи залоговой квартиры все равно остался долг, то супруги будут платить его вместе.

Ипотека после расторжения брака имеет тонкости.

Многое зависит от условий — кто брал кредит, на каких условиях и кому принадлежит ипотечная недвижимость, пояснил вице-президент Московской городской нотариальной палаты Илья Радченко.

«Если квартира была куплена в ипотеку до брака одним из супругов, а второй не был ни созаёмщиком, ни поручителем, то с большой вероятностью этот долг будет отдавать только заемщик, он же собственник квартиры», — сказал он.

Если кредит взят в период брака, квартира в общей совместной собственности, то независимо от включения второго супруга в кредитный договор — он будет отвечать по ипотечному долгу (если только не согласовано с кредитором, что он будет раздельным долгом одного супруга). В данном случае платить придется поровну.

«Согласно ст. 34 Семейного кодекса РФ, совместно нажитое имущество является совместной собственностью.

А если доли супругов не установлены, они предполагаются равными. Поэтому пополам обычно делятся квартира и, соответственно, долг», — добавила Асия Мухамедшина.

Однако если один из супругов докажет, что внес бо́льшую часть кредита из личных средств, то суд может увеличить его долю в квартире и, соответственно, уменьшить сумму долга.

Если при уплате ипотеки использовался материнский капитал, то квартира оформляется на всех членов семьи. Например, если в семье двое детей, квартира делится на четыре доли. Поскольку до совершеннолетия детей их долей распоряжается опекун, то при разводе родитель, с которым будут проживать дети, может претендовать на часть с учетом долей детей в квартире.

Ответственность за отказ платить ипотеку.

Если один из супругов не будет платить за квартиру, то через три месяца с момента просрочки банк имеет право обратиться в суд для взыскания долга.

«Если супруги ипотеку не выплачивают, банк ее реализует, вырученные деньги идут на погашение ипотечного кредита, а остаток, если он есть, делится между супругами.

Если же квартира продана дешевле, то остаток кредита гасится супругами пополам», —уточнил Алексей Гавришев.

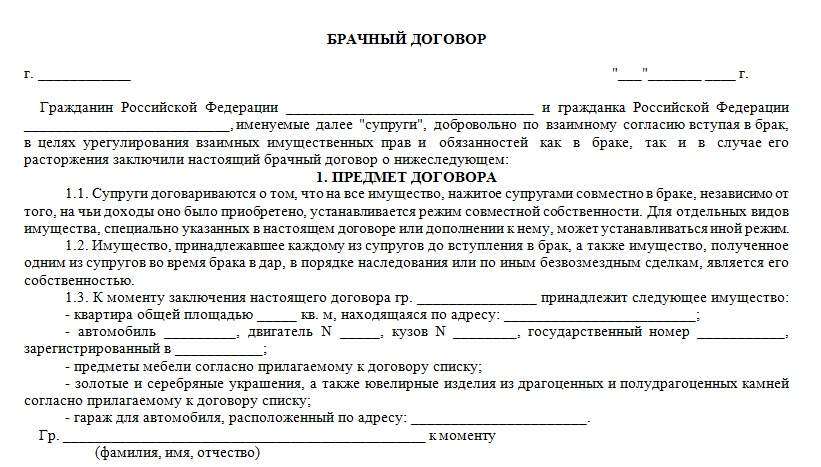

Брачный договор позволит избежать спорных ситуаций.

«Желательно прописывать подобные вопросы в брачном договоре до того, как заключается кредитный договор или договор займа, обеспеченный ипотекой. Потому что когда долг уже есть, изменить его можно только с согласия банка (иного кредитора). Брачный договор нужно представлять кредиторам при заключении договора с ними, чтобы он сработал надлежащим образом», — подчеркнул Илья Радченко.

Переоформление прав на недвижимость.

С согласия банка можно сделать собственником только одного из супругов. Банк в этом случае выдаст новый договор, в котором будут данные только одного супруга (главного заемщика). Этот документ — основание для переоформления права собственности и получения нового свидетельства. При этом недвижимость останется под обременением.

Ещё: Налоговый вычет после покупки жилья: инструкция

Как разделить ипотеку при разводе. А всегда поровну? А в гражданском браке? — Вторичное жильё

Ипотека в гражданском браке

Гражданским браком в России обычно называют незарегистрированные официально отношения. Юридически такого понятия в нашей стране не существует, никакими законами оно не регулируется.

Ипотеку нередко берут и в незарегистрированных отношениях. Как правило, в этом случае кредит оформляется на одного из гражданских супругов, а по факту выплачивать ипотеку могут оба. По умолчанию государство будет считать квартиру принадлежащей тому, на кого она была оформлена: понятия совместной собственности для таких отношений в законе нет. В случае разрыва тот партнёр, на кого ипотека не была оформлена, но кто исправно за неё платил, должен доказать законность своих притязаний на квартиру в суде. Это возможно — подтверждением могут стать банковские переводы, чеки, показания свидетелей и т. д. Но очень сложно.

д. Но очень сложно.

Гораздо безопаснее для фактических супругов выступить созаёмщиками по кредиту, чтобы после полного погашения займа каждый из них получил свою долю в квартире.

Юристы рекомендуют заключать брачный договор, если фактические супруги с общей ипотекой всё-таки решили узаконить отношения либо один из них уже взял ипотечный кредит до свадьбы. В документе прописываются все нюансы раздела имущества в случае развода. В том числе и раздел кредита и квартиры.

Ипотека в браке. Что говорит закон

Всё, что было нажито в браке, становится совместной собственностью супругов (это установлено ст. 256 ГК РФ и п. 1 ст. 33 СК РФ). Даже если квартира куплена в кредит, она становится общим имуществом семьи, независимо от того, на кого оформлены документы.

Мария Литинецкая, управляющий партнёр компании «Метриум»: «Если квартира была куплена после заключения брака, то, как правило, супруги выступают созаёмщиками. Часто банки не выдают кредит одному из супругов, если второй не согласился быть созаёмщиком. Это значит, что у мужа и жены равные права и обязанности: они оба должны погашать кредит после развода, но также и имеют право на равные доли в квартире».

Это значит, что у мужа и жены равные права и обязанности: они оба должны погашать кредит после развода, но также и имеют право на равные доли в квартире».

Если квартира покупалась в браке, но выплачивал ипотеку кто-то один

Владимир Старинский, управляющий партнёр коллегии адвокатов «Старинский, Корчаго и партнёры»: «Собственность, приобретённая в браке, является совместной. Не будет иметь значения, кто за неё платил и сколько. Это подчёркивает и п. 3 ст. 34 СК РФ, в котором говорится, что право на общее имущество принадлежит также и супругу, который в период брака вёл хозяйство, ухаживал за детьми или по другим уважительным причинам не имел самостоятельного дохода».

Впрочем, как отмечает Мария Литинецкая, один из супругов может доказать, что второй не приносил деньги в семью и не участвовал в выплате ипотеки без уважительной причины. Тогда доля второго супруга может быть уменьшена. Допустим, если супруга не работала, занимаясь детьми и домом, вынуждена была лечиться или получала образование, то даже при отсутствии финансовых вливаний с её стороны она также претендует на сопоставимую долю в квартире, как и супруг. Если же жена просто не работала, хозяйством занималась домработница, оплаченная мужем, и он докажет, что ипотеку погашал за счёт своих доходов (например, с помощью выписки с банковской карты и пр.), то суд может разделить жильё в неравных долях, в пользу мужа.

Если же жена просто не работала, хозяйством занималась домработница, оплаченная мужем, и он докажет, что ипотеку погашал за счёт своих доходов (например, с помощью выписки с банковской карты и пр.), то суд может разделить жильё в неравных долях, в пользу мужа.

Как выплачивать ипотеку после развода

В первую очередь нужно известить о своём разводе банк, выдавший кредит. Ипотеку нужно продолжать выплачивать на действующих условиях. Потому что для пары жизнь может разделиться на «до» и «после» развода, а для банка всё остаётся по-прежнему.

Вариантов выплаты ипотеки после расторжения брака несколько.

Продолжать выплачивать кредит

Супруги договариваются о размере платежей для каждого из них и продолжают выплачивать кредит. А после погашения долга решают судьбу квартиры — например, продают её и делят вырученные средства или переоформляют на общего ребёнка.

Если супруги при покупке квартиры сразу определили свои доли в ней, то выплачивать кредит будут в пропорциональном соотношении к их долям: чья доля больше, тому и достанется бОльшая часть долга. Если доли определены не были, то имущество и долги делятся между мужем и женой пополам.

Если доли определены не были, то имущество и долги делятся между мужем и женой пополам.

Но решение о том, как и кто будет выплачивать ипотеку, принимают не супруги, а банк.

Партнёр юридического бюро «Замоскворечье» Дмитрий Шевченко: «Сумма кредита делится поровну. Если говорить юридическим языком, то ответственность заёмщиков из солидарной переходит в разряд долевой. Это значит, что в первом случае банк может потребовать вернуть весь долг любого из заёмщиков, а во втором — лишь его часть (в данном случае — половину). Для супругов это выгодно, для банка — нет. Поэтому нередко на обращения разделить кредит банки отвечают отказом. Если банк отказал, он сохраняет право востребовать сумму долга с того супруга, с которым был заключён договор, или с любого из них, если они отвечают перед кредитором солидарно».

Банк тщательно проверит платёжеспособность каждого супруга. Согласие разделить общий кредит на два отдельных банк даст, только если будет уверен, что у обоих созаёмщиков хватит средств на погашение ипотеки. В противном случае бывшие муж и жена вынуждены будут выплачивать кредит на изначальных условиях.

В противном случае бывшие муж и жена вынуждены будут выплачивать кредит на изначальных условиях.

Отказаться от своей доли

Один из супругов-созаёмщиков может отказаться от своей доли в купленной по ипотеке квартире в пользу другого супруга. В этом случае он теряет право собственности на это жильё, но освобождается от дальнейших выплат по кредиту. С разрешения банка кредит переоформляется полностью на второго созаёмщика, и все обязательства по нему он будет выполнять самостоятельно. Супруг, отказавшийся от своей доли в ипотечной квартире, вправе потребовать денежную компенсацию, ведь до этого платежи за квартиру осуществлялись из общего семейного бюджета. Размер компенсации в каждом случае обсуждается супругами индивидуально. Чаще всего она составляет половину от уже выплаченных денег (как с учётом, так и без учёта процентов — как договорятся).

Досрочно погасить кредит или продать квартиру

Ещё один вариант разобраться с ипотекой при разводе — найти недостающую денежную сумму и погасить кредит досрочно. После этого квартиру продают, а вырученные деньги — делят. По договорённости один из супругов может выкупить у другого его долю и стать единоличным владельцем жилья. Но на практике ситуации с досрочным погашением долга встречаются не часто, в основном это происходит, если бОльшая часть кредита уже выплачена.

После этого квартиру продают, а вырученные деньги — делят. По договорённости один из супругов может выкупить у другого его долю и стать единоличным владельцем жилья. Но на практике ситуации с досрочным погашением долга встречаются не часто, в основном это происходит, если бОльшая часть кредита уже выплачена.

Можно также попробовать продать квартиру, погасить ипотеку (или переоформить её на нового покупателя), а полученные деньги разделить. Однако для этого нужно разрешение банка, а банки не всегда дают согласие на такие сделки. Ещё один недостаток этого варианта заключается в том, что цены на квартиры с таким обременением чуть ниже рыночных. А если доверить продажу банку, легко потерять ещё больше: он заинтересован вернуть только кредитную сумму и быстро, поэтому выставит жильё по сниженной цене.

Как быть, если есть дети

Развод супругов, у которых есть общие несовершеннолетние дети, всегда осуществляется через суд. Соответственно, имущественные вопросы тоже будут разбираться в суде, поскольку наличие детей влияет на раздел квартиры и обязательств по кредиту.

Упростить рассмотрение этого вопроса поможет заключённое супругами письменное соглашение, определяющее судьбу их общего имущества. Там они могут прописать, кто и в каких объёмах будет выплачивать долг перед банком, кому какая доля в квартире достанется. Но суд всё равно будет учитывать интересы ребёнка.

Ирина Доброхотова, председатель совета директоров компании «Бест-Новострой»: «При наличии у собственников несовершеннолетних детей суд может отойти от стандартных правил деления платежей по ипотечному кредиту. Либо он оставит равные платежи с обеих сторон, но при этом родитель, который остаётся с несовершеннолетним ребёнком, будет иметь в квартире бОльшую долю».

Владимир Старинский, управляющий партнёр коллегии адвокатов «Старинский, Корчаго и партнёры»: «Если квартира — малометражка, то её могут оставить в собственности супругу с ребёнком. Но в этом случае суд обяжет его выплатить второму супругу стоимость его доли. Если при покупке квартиры использовались средства материнского капитала, квартира оформляется на всех членов семьи — каждый, включая детей, имеет в ней долю. Родитель, с которым остаются дети (то есть их опекун), будет претендовать на все доли за исключением доли второго супруга».

Родитель, с которым остаются дети (то есть их опекун), будет претендовать на все доли за исключением доли второго супруга».

Авторы: команда Яндекс.Недвижимости. Иллюстратор: Женя Власова.

Кредитный развод – Коммерсантъ Нижний Новгород

Большинство ипотечных заемщиков — семейные пары или люди, живущие в гражданском браке. Увы, браки зачастую завершаются разводами. После этого ипотечным заемщикам приходится выяснять, как разделить квартиру и договориться об этом с банком, кто продолжит оплачивать кредит или как продать ставшее ненужным совместное жилье. Причем все эти вопросы актуальны и для зарегистрированных супругов, и для тех, кто не обременял отношения официальными статусами.

Делится — не делится

По данным Росстата, в России расторгается половина зарегистрированных браков — в 2012 году, например, на 1,2 млн браков пришлось 641,9 развода. Сколько из этих пар выплачивали ипотечный кредит, Росстат не уточняет, однако, по словам банкиров, ипотека с разводом довольно частое явление.

Как же поступить с квартирой, если дальше жить в ней вместе невозможно, а предварительного соглашения супруги не заключали? Поскольку при оформлении кредита квартира приобреталась в общую совместную собственность, то и права на это имущество у обеих сторон равные. Это значит, что при разводе оба супруга имеют равные права на приобретенное имущество.

Если же кредит брали гражданские супруги, юридически друг с другом не связанные, квартира, как правило, оформляется в общую долевую собственность (доли распределяются равным образом для каждого супруга). Но и в том, и в другом случае по долгам отвечают оба супруга, согласно условиям кредитного договора.

Поэтому, когда дело доходит до развода, супругам приходится решать, как поступить с приобретенной в кредит квартирой, которая может быть оформлена как на обоих созаемщиков, так и на одного из них. Особенно болезненно этот вопрос стоит для тех, у кого квартира была приобретена на имя одного, а фактические выплаты осуществлял другой супруг. Могут возникать и другие спорные ситуации, в которых прийти к единому мнению разводящимся супругам будет весьма сложно. Еще одна типичная спорная ситуация: один из супругов внес первоначальный взнос из собственных средств, например продав квартиру, доставшуюся ему в наследство. «Соответственно, в случае расторжения брака спор очевиден: основные средства внес супруг из личных средств, то есть его доля должна быть больше, а вновь приобретенная квартира по закону является совместной собственностью супругов»,— рассуждает юрист офиса «Академическое» компании «Инком-Недвижимость Наталья Киселева.

Могут возникать и другие спорные ситуации, в которых прийти к единому мнению разводящимся супругам будет весьма сложно. Еще одна типичная спорная ситуация: один из супругов внес первоначальный взнос из собственных средств, например продав квартиру, доставшуюся ему в наследство. «Соответственно, в случае расторжения брака спор очевиден: основные средства внес супруг из личных средств, то есть его доля должна быть больше, а вновь приобретенная квартира по закону является совместной собственностью супругов»,— рассуждает юрист офиса «Академическое» компании «Инком-Недвижимость Наталья Киселева.

Иначе выглядит ситуация, если супруги официально не зарегистрированы, а квартира оформлена не на того, кто вносил первоначальный взнос за счет собственных средств. Вложенные в покупку квартиры деньги при разрыве отношений будет уже практически не вернуть. В любом случае, если самостоятельно договориться не получается, решить ситуацию может только суд.

«По опыту Райффайзенбанка самый распространенный вариант дележа ипотечной квартиры — переоформление кредитных обязательств и объекта обеспечения по кредиту на одного из заемщиков»,— делится опытом заместитель начальника управления развития ипотечного кредитования Райффайзенбанка Алексей Попович.

Однако независимо от решения бывших супругов сделать то, что они хотят, можно только по договоренности с банком. «В случае если кто-то из супругов решится целиком переоформить на себя право собственности на недвижимость, он должен получить согласие банка на совершение данной сделки, пройти повторную процедуру анализа платежеспособности и урегулировать вопрос по компенсации с другой стороной»,— говорит директор департамента розничного бизнеса СБ-банка Герман Белоус.

Сделать это будет не так просто, ведь кредитор не намерен нести издержки при переоформлении состава залогодателей. Причем даже брачный договор в этом вопросе может оказаться бессилен. «При разделе имущества супругов Агентство по ипотечному жилищному кредитованию (АИЖК) готово предоставить согласие на внесение изменений в сведения ЕГРП при условии, что такой раздел осуществлен на основании решения суда или утвержденного судом мирового соглашения, а не на основании простого соглашения, даже если это брачный договор»,— рассказывает директор юридического департамента АИЖК Анна Волкова. Дело в том, что брачный договор супруги могут изменять несколько раз, причем каждый раз кредитор должен был бы вносить изменения в ЕГРП.

Дело в том, что брачный договор супруги могут изменять несколько раз, причем каждый раз кредитор должен был бы вносить изменения в ЕГРП.

По опыту некоторых банков самый распространенный вариант дележа ипотечной квартиры — переоформление кредитных обязательств и объекта обеспечения по кредиту на одного из заемщиков

Кто и сколько платит

Один из самых сложных вопросов при разводе с ипотекой — кто и как продолжит обслуживать оставшуюся ссуду. «В случае развода официально зарегистрированных супругов обязательства своевременно и в полном объеме оплачивать ипотечный кредит они несут в равной степени независимо от того, кто оплачивал кредит ранее и вносил первоначальный взнос при оформлении ипотечной сделки»,— напоминает Герман Белоус.

Причем банк вправе требовать исполнения обязательств от обоих супругов-созаемщиков независимо от того, состоят они в официальном браке или нет. «Банки не принимают в учет разводы, это никак не влияет на действительность кредитных договоров и поручительств,— констатирует заместитель председателя правления Международного банка развития Иван Минаков. — В случае спорной ситуации иски будут поданы к обоим бывшим супругам и взыскание будет осуществляться за счет того, у кого имеется ликвидное имущество. В силу сложности процедур обращение взыскания на заложенную недвижимость будет осуществляться в последнюю очередь».

— В случае спорной ситуации иски будут поданы к обоим бывшим супругам и взыскание будет осуществляться за счет того, у кого имеется ликвидное имущество. В силу сложности процедур обращение взыскания на заложенную недвижимость будет осуществляться в последнюю очередь».

Причем апеллировать к тому, что квартира досталась другому супругу или большую часть средств внесла одна из сторон, не получится. «Созаемщик обязуется в случае неисполнения или ненадлежащего исполнения обязательств заемщиком нести ответственность перед кредитором солидарно с заемщиком в сумме, равной сумме всех обязательств, как в части исполнения обязательств по осуществлению ежемесячных платежей, так и в части исполнения обязательства по полному возврату кредита, включая обязательства по досрочному полному возврату кредита с процентами»,— говорит руководитель департамента ипотеки и кредитов компании «НДВ-Недвижимость» Андрей Владыкин.

Причем даже если вы уже договорились с банком о внесении изменений в состав собственников недвижимости, это не значит, что состав должников тоже изменился. «При разводе не только квартира делится на двоих, но и остаток долга по кредиту в соответствующих долях»,— добавляет господин Владыкин. «Юридически оба супруга (даже бывшие) продолжают оставаться должниками для кредитора, которому не важно, кто из них фактически производит платежи,— продолжает Анна Волкова.— В случае если супруг, который фактически оплачивает кредит, перестанет платить, кредитор вправе потребовать исполнения обязательств от обоих заемщиков и взыскать долг со всех должников, а также обратить взыскание на залог».

«При разводе не только квартира делится на двоих, но и остаток долга по кредиту в соответствующих долях»,— добавляет господин Владыкин. «Юридически оба супруга (даже бывшие) продолжают оставаться должниками для кредитора, которому не важно, кто из них фактически производит платежи,— продолжает Анна Волкова.— В случае если супруг, который фактически оплачивает кредит, перестанет платить, кредитор вправе потребовать исполнения обязательств от обоих заемщиков и взыскать долг со всех должников, а также обратить взыскание на залог».

Для заемщиков опасность кроется в том, что выплачивать ставший ненужным кредит вторая сторона вряд ли захочет. Например, в той же ситуации, когда один из супругов внес первоначальный взнос, «при разводе он теоретически может сказать своей бывшей половине, что с него хватит и платить оставшиеся проценты по ипотеке он не будет», рассуждает руководитель ипотечного центра компании RDI Рустам Азизов. Причем если одна из сторон платить по кредиту отказалась, а кредит выплачивается до конца другой стороной, то избавиться от второго собственника будет непросто.

При возникновении такой ситуации урегулирование вопроса происходит совместно с банком. Существует несколько вариантов решения. Например, один из супругов может перевести остаток долга на себя и выплатить бывшему супругу его первоначальную долю, тем самым оставив квартиру себе. Для этого в первую очередь необходимо уведомить банк о сложившейся ситуации, собрать полный пакет документов для оценки платежеспособности и возможности перевести весь остаток долга на одного из бывших супругов.

Таким образом, с банком придется отдельно договариваться об изменении состава собственников и должников. «Разделение долга и собственности объекта обеспечения невозможно, так как если один из заемщиков перестает отвечать по своим обязательствам, реализовать его часть обеспечения по кредиту будет достаточно проблематично,— поясняет заместитель начальника управления развития ипотечного кредитования Райффайзенбанка Алексей Попович.— При этом, если бывшим супругам удалось договориться о разделе имущества, банк готов рассмотреть возможность вывода из состава заемщиков одного из супругов. Это возможно при переходе обязательств и права собственности на весь объект к одному из заемщиков. Помимо этого вопрос раздела имущества и кредитных обязательств рассматривается в судебном порядке».

Это возможно при переходе обязательств и права собственности на весь объект к одному из заемщиков. Помимо этого вопрос раздела имущества и кредитных обязательств рассматривается в судебном порядке».

Даже если вы уже договорились с банком о внесении изменений в состав собственников недвижимости, это не значит, что состав должников тоже изменился. При разводе не только квартира делится на двоих, но и остаток долга по кредиту

Продаем ненужное

Если договориться друг с другом о переводе собственности на приобретенную в кредит квартиру разводящимся супругам не удается, а в суд стороны обращаться не хотят, остается только продать спорную недвижимость. «Например, можно выставить квартиру на продажу, погасить долг перед банком, остаток поделить соответственно изначальному материальному участию и разойтись,— предлагает Андрей Владыкин.— В этом случае тоже надо уведомить банк. Особых сложностей обычно не возникает. Главное отличие будет лишь в том, что сделка по продаже будет проходить в банке-кредиторе при участии сотрудника банка. Часть стоимости квартиры, равная сумме задолженности по кредиту, будет закладываться либо в отдельную депозитарную ячейку на время регистрации перехода права собственности, либо на специальный счет — аккредитив, с которого банк сам заберет деньги в счет погашения кредита после регистрации. Когда задолженность будет погашена, банк выдает справку о том, что кредит погашен и банк разрешает снять обременение с квартиры».

Часть стоимости квартиры, равная сумме задолженности по кредиту, будет закладываться либо в отдельную депозитарную ячейку на время регистрации перехода права собственности, либо на специальный счет — аккредитив, с которого банк сам заберет деньги в счет погашения кредита после регистрации. Когда задолженность будет погашена, банк выдает справку о том, что кредит погашен и банк разрешает снять обременение с квартиры».

Правда, прежде, чем продавать квартиру, нужно договориться друг с другом. «Банк может дать согласие на продажу заложенной недвижимости, но обязательным условием этого является достижение бывшими супругами соглашения по вопросу распределения средств,— добавляет Иван Минаков.— В любом случае реализация будет осуществляться под контролем банка и в первую очередь будут погашаться долги банку».

Независимо от наличия или отсутствия соглашения между супругами, которые могут решать этот вопрос в том числе в судебном порядке, «продать заложенную квартиру можно исключительно с согласия залогодержателя/кредитора», говорит Анна Волкова: «Если кредитор готов такое согласие предоставить, то он может потребовать, чтобы вырученные от продажи средства были направлены в счет погашения кредита, а все, что осталось, будет передано заемщикам, которые вправе разделить полученную сумму по своему усмотрению. Кредитор может и не требовать досрочного погашения кредита при продаже, однако такие условия продажи — огромная редкость, так как вряд ли кто-то согласится купить квартиру с сохранением залога в обеспечение чужих долгов. Соответственно даже в случае если банк согласился на продажу, он потребует в первую очередь с вырученной суммы полностью погасить кредит».

Кредитор может и не требовать досрочного погашения кредита при продаже, однако такие условия продажи — огромная редкость, так как вряд ли кто-то согласится купить квартиру с сохранением залога в обеспечение чужих долгов. Соответственно даже в случае если банк согласился на продажу, он потребует в первую очередь с вырученной суммы полностью погасить кредит».

Готовьтесь к разводу заранее

В целом участники рынка сходятся во мнении, что избежать спорных ситуаций при разводе с ипотекой можно, только заранее все распланировав, как бы грустно это ни звучало в момент семейного благоденствия. «Чтобы обезопасить супругов перед ипотечной сделкой, необходимо заранее определиться с тем, кто и в каком объеме будет владеть правом собственности по приобретаемой недвижимости в случае возможного расторжения брака, и подтвердить договоренности путем заключения брачного договора в нотариальной форме»,— уверен Герман Белоус. В России этот документ устанавливает только режим раздела собственности. В нем можно указать то, кому достанутся общие дорогостоящие подарки, ювелирные украшения, движимое и недвижимое имущество. Важно, что это соглашение можно составить как до вступления в брак, так и на любом его этапе. «Чаще всего брачный договор для ипотечной сделки составляют те супруги, у которых уже есть какая-то общая собственность (квартира, в которой живет семья) и один из них хочет купить квартиру только для себя (например, как запасной аэродром или для детей от другого брака)»,— говорит генеральный директор компании «Метриум Групп» Мария Литинецкая.

В нем можно указать то, кому достанутся общие дорогостоящие подарки, ювелирные украшения, движимое и недвижимое имущество. Важно, что это соглашение можно составить как до вступления в брак, так и на любом его этапе. «Чаще всего брачный договор для ипотечной сделки составляют те супруги, у которых уже есть какая-то общая собственность (квартира, в которой живет семья) и один из них хочет купить квартиру только для себя (например, как запасной аэродром или для детей от другого брака)»,— говорит генеральный директор компании «Метриум Групп» Мария Литинецкая.

Кроме заключения предварительного соглашения о разделе имущества важно сохранить документальные подтверждения всех важных этапов получения и обслуживания кредита: любая из этих бумаг может решить рассмотрение дела в суде в ту или иную сторону. «Нужно хранить кредитный договор, все документы обо всех платежах, договор об ипотеке (если есть), договор купли-продажи квартиры, расписку продавца или иной документ о передаче продавцу денег,— указывает Анна Волкова. — Эти документы могут быть использованы и для получения имущественных налоговых вычетов, предусмотренных налоговым законодательством. Хранить нужно и договоры страхования, а также документы об оплате страховой премии. Документы о собственности, расписку продавца или документ о получении продавцом денежных средств нужно хранить бессрочно».

— Эти документы могут быть использованы и для получения имущественных налоговых вычетов, предусмотренных налоговым законодательством. Хранить нужно и договоры страхования, а также документы об оплате страховой премии. Документы о собственности, расписку продавца или документ о получении продавцом денежных средств нужно хранить бессрочно».

Особого внимания заслуживают сделки по покупке квартиры в новостройке на условиях договора долевого участия (ДДУ), когда процедура вступления в права собственности происходит уже после сдачи дома. «Если вы собираетесь купить квартиру и жениться одновременно, но при этом сохранить квартиру за собой, имеет смысл вначале вступить в права собственности на квартиру, а потом уже заключать брак,— предлагает Рустам Азизов.— Если же вы сперва подписали ДДУ, потом женились, потом два года ждали оформления собственности (а за это время и развестись можно), то жена в случае развода вполне может потребовать у вас не только половину всех выплаченных за период семейной жизни платежей (которые считаются совместным имуществом), но и половину первоначального взноса, потому что формально договор купли-продажи квартиры заключался в период супружества».

Елена Мелованова

Любовь прошла, а ипотека осталась: как развестись без потерь

Развод — крайне неприятная процедура со всех точек зрения. Но иногда обстоятельства усугубляются еще больше — например, разделом имущества. А если квартиру супруги приобретали в ипотеку, то ситуация становится еще сложнее. Недаром говорят, что раньше брак скрепляли дети, а теперь — совместная ипотека. Как действовать, чтобы не потерять жилплощадь, выяснил Новострой-СПб.

Превентивные меры: заключение брачного договора

Обстоятельства при разводе бывают разные, и действовать тем или иным образом следует в зависимости от конкретной сложившейся ситуации. Во-первых, нужно быть морально готовым к тому, что бракоразводный процесс затянется на неопределенное время. Пока бывшие возлюбленные решают, с кем остаются дети, как выплачивать алименты и каким образом выстраивать между собой дальнейшие отношения, могут пройти долгие месяцы. Во-вторых, выплаты по ипотеке тоже могут стать предметом разбирательства, а затягивать с ними точно не стоит: если вы не станете вносить платежи на протяжении 90 календарных дней, то, согласно закону об ипотеке, банк в праве обратиться в суд и изъять квартиру (которая, находясь в залоге, является его собственностью). Урегулирование всех вопросов возможно мирным путем (например, посредством заключения супругами соглашения о разделе имущества) или в судебном порядке, когда третья сторона определяет размеры долей и условия погашения оставшегося кредита.

Во-вторых, выплаты по ипотеке тоже могут стать предметом разбирательства, а затягивать с ними точно не стоит: если вы не станете вносить платежи на протяжении 90 календарных дней, то, согласно закону об ипотеке, банк в праве обратиться в суд и изъять квартиру (которая, находясь в залоге, является его собственностью). Урегулирование всех вопросов возможно мирным путем (например, посредством заключения супругами соглашения о разделе имущества) или в судебном порядке, когда третья сторона определяет размеры долей и условия погашения оставшегося кредита.

Эксперты уверены, что вопрос о разделе ипотечной квартиры лучше всего решать еще до свадьбы, а не откладывать «на потом». Оптимальным станет оформление брачного контракта. Понятие «брачный договор» определяется Семейным кодексом как соглашение лиц, вступающих в брак, определяющее их имущественные права и обязанности как в браке, так и в случае его расторжения. После развода заключение брачного договора невозможно, а вот соглашение о разделе общего имущества супругов — вполне. Оба документа должны быть составлены в письменной форме, и их обязательно нужно заверить у нотариуса. Не помешает при этом присутствие адвоката, который проверит в документе защищенность позиций каждого из супругов, говорит Сергей Тихонов, менеджер по маркетингу и PR Строительной компании «Прайм» (ГК «Развитие»).

Оба документа должны быть составлены в письменной форме, и их обязательно нужно заверить у нотариуса. Не помешает при этом присутствие адвоката, который проверит в документе защищенность позиций каждого из супругов, говорит Сергей Тихонов, менеджер по маркетингу и PR Строительной компании «Прайм» (ГК «Развитие»).

Что нужно знать про брачный договор

В брачном договоре супруги могут определить свои права и обязанности по взаимному содержанию, определить имущество, которое будет передано каждому из них в случае расторжения брака, а также включить в этот документ любые положения, касающиеся их имущественных отношений.

Данный договор не может ограничить правоспособность или дееспособность супругов, запретить им обратиться в суд, если в этом есть необходимость, регулировать личные отношения между супругами, их права и обязанности в отношении детей, сообщает Вероника Перфильева, старший юрист практики по недвижимости и инвестициям адвокатского бюро «Качкин и Партнеры».

Соглашение о разделе общего имущества супругов обычно включает в себя перечень этого имущества и указание, собственностью кого из супругов признается тот или иной актив. Следует иметь в виду, что брачный договор может быть признан судом недействительным полностью или частично, в том числе по требованию одного из супругов, если условия договора ставят этого супруга в крайне неблагоприятное положение.

Когда поможет брачный контракт

Сергей Тихонов приводит две наиболее распространенные ситуации, в которых весьма кстати окажется заключение брачного контракта:

— квартира приобретена до заключения брака

Если один из супругов купил, получил в дар или в наследство квартиру до регистрации брака, то она не является совместной собственностью и разделу при разводе не подлежит. Но не стоит думать, что в данном случае вы полностью защищены от любых посягательств со стороны супруга. Желательно составить четкий брачный договор о раздельном ведении хозяйства, иначе все произведенные платежи в период брака могут быть признаны совместной собственностью, и их придется возмещать своей второй половине.

В отдельных случаях, при наличии документов, подтверждающих существенные расходы второго супруга, значительно увеличивающие стоимость имущества, может быть подан судебный иск на признание квартиры совместной собственностью с целью последующего ее раздела.

— квартира по брачному договору принадлежит поровну каждому супругу

Это значит, что оформлена долевая собственность, и аннуитетные платежи по ипотеке также разделены поровну на каждого супруга. Здесь сразу стоит решить, кто в случае развода становится продавцом своей доли, а кто покупателем, а также откуда взять деньги, чтобы расплатиться, ведь второй ипотечный кредит на ту же квартиру уже не дадут. Или, как вариант, можно сразу прописать в брачном договоре, что квартира в обязательном порядке продается, и сумма, полученная при продаже, делится между супругами в равных долях. В противном случае, вопрос по выплатам остатка кредита придется решать в судебном порядке, если стороны не сумеют договориться между собой.

Важно понимать, что данные рекомендации актуальны в том случае, когда у супружеской пары нет детей.

Если брачного договора нет

Согласно нормам Семейного кодекса, квартира, приобретаемая супругами, поступает в общую совместную собственность. Это означает, что их доли в праве собственности на квартиру не определены, но признаются равными. В случае раздела каждый может получить по ½ доли, если иное не предусмотрено брачным договором.

Если так случилось, что одному из супругов суд передает более дорогостоящее имущество, чем причитающаяся доля, второму может быть присуждена соответствующая денежная или иная компенсация, комментирует Вероника Перфильева, старший юрист практики по недвижимости и инвестициям адвокатского бюро «Качкин и Партнеры».

В судебном порядке доли могут быть распределены в неравной степени, когда речь идет о защите интересов несовершеннолетних детей, а также в том случае, если один из супругов не получал доходов без уважительной причины или же расходовал общее имущество в ущерб интересам семьи.

Если на момент развода у супругов имеются общие долги, то они распределяются между супругами пропорционально присужденным долям.

Можно ли при разводе продать ипотечную квартиру

Продать ипотечную квартиру можно и до окончания срока действия кредита. По условиям действующего договора, на это требуется согласие банка, выдавшего ипотеку. Из суммы, вырученной с продажи, остаток долга передается в банк, а остальные средства делятся между собственниками.

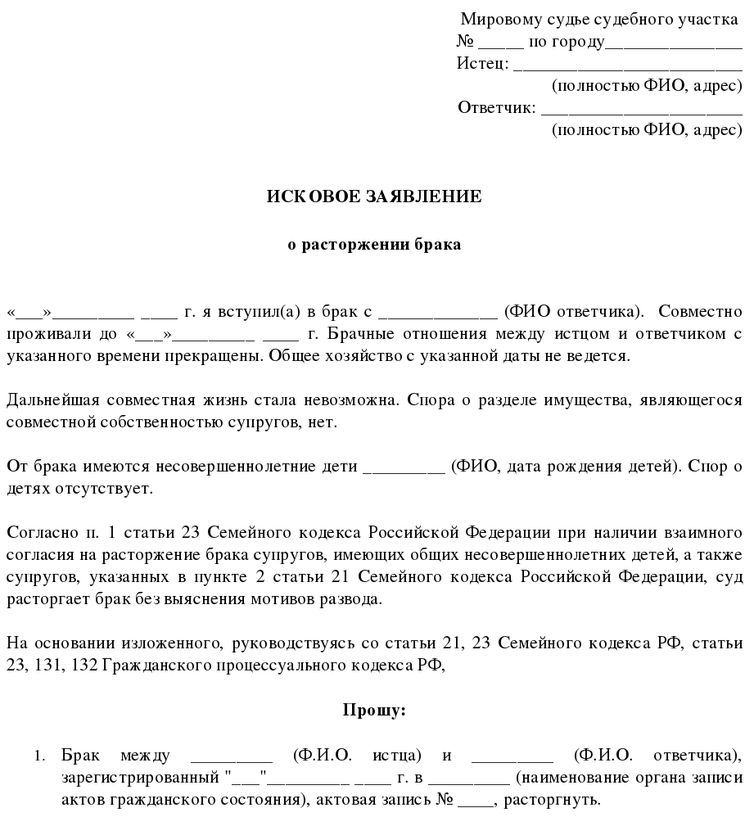

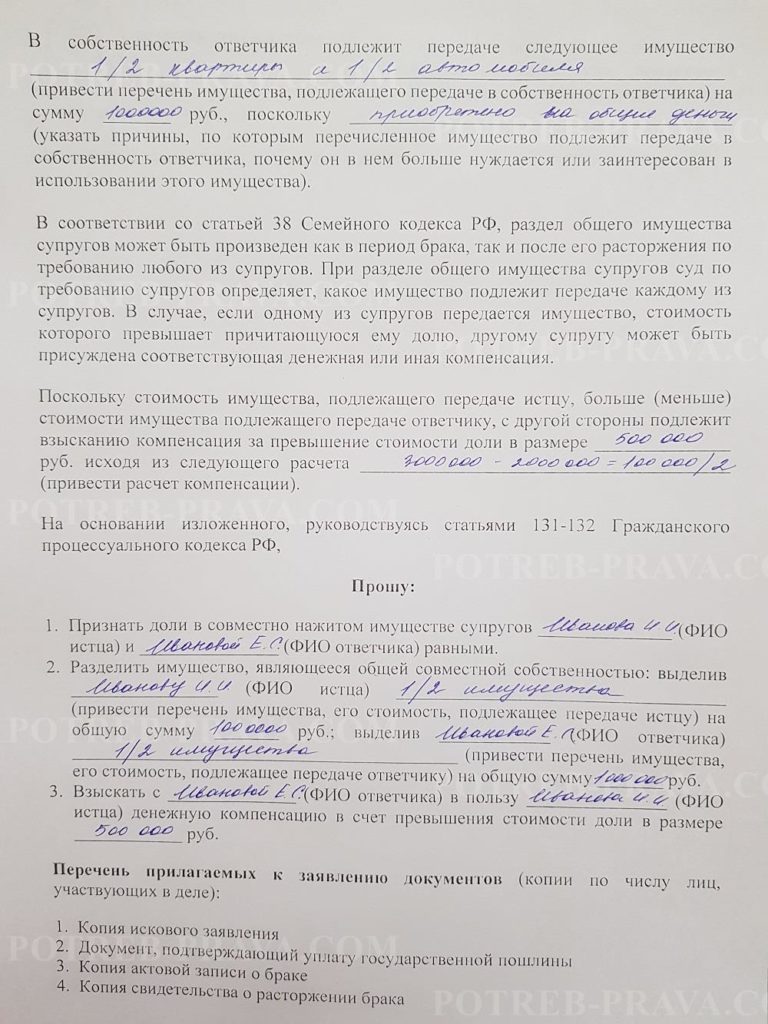

Документы для обращения в суд

Для того, чтобы подать в суд на раздел ипотечного имущества, понадобится предоставить следующие документы:

— исковое заявление о разделе квартиры, находящейся в ипотеке;

— банковскую квитанцию об уплате государственной пошлины;

— копию свидетельства о разводе;

— копию действующего ипотечного договора;

— копию документа, подтверждающего согласие банка на раздел квартиры;

— копию правоустанавливающих документов на квартиру;

— копию документов, которые подтверждают рыночную стоимость жилья.

Банк, как кредитор по обеспеченному залогом недвижимости обязательству, привлекается к делу в обязательном порядке, информирует читателей Вероника Перфильева. Если о нем не будет заявлено ходатайство со стороны истца, то суд должен привлечь банк к участию по собственной инициативе.

Если в браке есть дети

Наличие детей может повлиять на решение суда при разделе имущества. Велика вероятность, что большая доля будет присуждена именно тому родителю, с которым ребенок остается проживать в оспариваемой квартире.

Не исключен вариант, когда квартира полностью признается судом собственностью одного из супругов. Это возможно, например, в том случае, если ребенок остается с родителем, который нес бремя по оплате кредита в одиночку и/или готов выплатить остаток по кредиту самостоятельно. Есть также много других обстоятельств, например, согласие второго супруга на такой раздел квартиры или наличие у него другого места для проживания, говорит Вероника Перфильева.

Подводя итоги

Итак, чтобы обезопасить себя в имущественных вопросах в случае развода, лучше всего приобретать квартиру на свое имя еще до вступления в брак. Если же это невозможно, то платить по ипотеке следует либо со своего банковского счета, либо лично и сохранять при этом все документы, подтверждающие совершенные действия. Наиболее удачным вариантом станет получение от супруга/супруги нотариально заверенного согласия на то, что недвижимое имущество приобретается в вашу личную, а не совместную, собственность.

Если жилье покупается во время брака и оба супруга готовы на регулярной основе вносить за нее ипотечные платежи в равных долях, то эксперты рекомендуют обоим сторонам выступать в качестве покупателей и заемщиков.

Впрочем, даже при соблюдении всех рекомендаций, полностью исключить риск возникновения судебного спора при расторжении брака и разделе имущества нельзя.

Читайте также

Как заставить застройщика заплатить за аренду жилья, если сроки строительства сорваны

Как получить неустойку от застройщика, если ввод дома задерживается

Доверенности не доверять: простой способ защитить квартиру от мошенников

Дата публикации 28 ноября 2018Как разделить квартиру в ипотеке после развода

Кстати: Мы даём юридические консультации.

Надёжно, экспертно, доступно. Подробнее

Неотъемлемая часть процесса расторжения брачного союза – раздел имущества, чаще всего, происходящий весьма беспокойно и с массой различных споров. Жилье выступает ключевым объектом, за который каждый член семьи готов бороться, не жалея времени и сил.

Если в отношении находящихся в собственности супругов квадратных метров имеется определенная ясность, в силу соответствующего регулирования семейным законодательством, то в ситуации ипотеки все осложняется по причине множества тонкостей и отсутствия единой практики в законодательстве о том, какой выход будет правильным в том или ином спорном случае.

Внимание! Самостоятельно проанализировать и оценить обстоятельства – чрезвычайно непростая задача, попытка выполнения которой может привести к ошибкам, способным негативно сказаться на ваших шансах решения проблемы.

Именно поэтому самым мудрым шагом будет обратиться к специалистам МЦПИ «Планета Закона», которые станут вашими верными союзниками даже в самом сложном судебном споре и гарантами успешного раздела ипотечных обязательств при разводе.

Звоните + 7 (495) 722-99-33.

Если ипотека оформлена до брака

При первом взгляде на ситуацию, кажется, что если один супруг оформил ипотеку еще до закрепления отношений, жилье, несомненно, должно принадлежать ему. Вроде и в Семейном кодексе можно найти подтверждающее такой взгляд положение – нормы ст. 36 статьи говорят об отнесении всего, нажитого до брака, к категории личного имущества супруга, то есть неделимого при расторжении уз.

ВАЖНО: Это справедливо лишь для ситуаций, когда супруг полноценно стал собственником жилища до брака, в противном же случае погашение ипотечных обязательств осуществляется супругами обоюдно – то есть из совместного бюджета. В ситуации, когда, к примеру, супруга не работала в период совместного проживания и погашения ипотечных обязательств, она все равно (чему подтверждением являются положения 34 статьи кодекса) может требовать:

В ситуации, когда, к примеру, супруга не работала в период совместного проживания и погашения ипотечных обязательств, она все равно (чему подтверждением являются положения 34 статьи кодекса) может требовать:

- часть жилья;

- компенсации платежей по ипотеке в определенной части.

Общей практики относительно аналогичных случаев у судей нет, поэтому самостоятельно предугадать исход конкретного спора практически невозможно. Юристы МЦПИ «Планета Закона» готовы проконсультировать вас именно по вашей ситуации с определением возможных путей решения проблемы! Вам нужно лишь набрать наш номер + 7 (495) 722-99-33!

Обезопасить себя от несправедливого раздела жилища с супругом, вклад которого в приобретение жилища отсутствует, можно:

- до оформления союза избрать договорный режим имущества, то есть подписать брачный договор, где будет прописан представляющийся Вам правильным порядок раздела;

- попробовать решить вопрос путем переговоров, заручившись поддержкой юриста, если расторжение еще не дошло до суда.

Можно призвать к совести супруга – оформившего ипотеку, аргументируя позицию тем, что квартира не принадлежала ему полностью, поэтому честно было бы признать ее общим имуществом. В случае успеха оформляется соглашение о разделе, которое заверяет нотариус;

Можно призвать к совести супруга – оформившего ипотеку, аргументируя позицию тем, что квартира не принадлежала ему полностью, поэтому честно было бы признать ее общим имуществом. В случае успеха оформляется соглашение о разделе, которое заверяет нотариус; - в судебном порядке признать ипотечную квартиру совместным имуществом по тем основаниям, что вторым супругом также осуществлялись выплаты по ипотеке, первым супругом они выплачивались из совместного бюджета, а с момента заключения брака жилое помещение подвергалось реконструкции и улучшениям: капитальный ремонт всех или отдельных комнат, замена коммуникаций и сантехники, установка встраиваемой мебели и оборудования и т.д.

Если ипотечная квартира оформлена в браке

Законодательство абсолютно определенно указывает, что жилье, которое появилось в собственности супругов в период брака посредством использования такого инструмента, как ипотечное кредитование, входит в категорию нажитого совместно имущества. Какие же способы раздела квартиры в ипотеке выработала практика?

Какие же способы раздела квартиры в ипотеке выработала практика?

Ипотечный кредит никого еще не останавливал от развода

1. Продажа купленной квартиры в ипотеку

Квартира продается, полученные средства направляются банку с целью погашения долга, а оставшаяся сумма поровну распределяется между лицами. При этом процесс продажи может реализовываться лишь с согласия банка и при его полном контроле. На практике банки стараются избегать подобного разрешения спора, поскольку теряют проценты от досрочного погашения долга. В этом случае вам понадобится опытный юрист, который поможет решить вопрос с банком путем переговоров.

2. Особые условия кредитного договора

Когда кредит оформлен на супругов, как на созаемщиков, опытный в области ипотечных споров часто банк предусматривает специальный пункт в договоре ипотеки, гласящий, что развод условия выплаты не меняет. То есть бывшая пара остается связанной общим кредитом, ответственность их является в такой ситуации солидарной.

ОБРАТИТЕ ВНИМАНИЕ: банк свободен в решении вопроса, кому предъявлять требования о выплате – любому из супругов, либо обоим сразу.

Лучшим решением в сложившейся ситуации может стать подписание между супругами и банком соглашения к первоначальному договору, где на смену солидарной ответственности будут установлены индивидуальные обязательства каждого из субъектов оплатить лишь свою долю ипотеки. Но, стоит отметить, что далеко не каждый банк положительно откликнется на подобное предложение – ведь такое решение лишает его свободы выбора созаемщика, к которому можно обратиться с требованием.

3. Переоформление кредита

Если банк дает согласие, то второй супруг прощается с обязательствами по погашению ипотеки, предварительно выплатив определенную сумму первому супругу, претендующему на право собственности на квартиру. Стороны могут договориться о переоформлении кредита и без выплаты компенсации, например в случаях, когда ипотека взята недавно и по ней внесено лишь несколько платежей.

В любом случае, жилье станет по результатам погашения собственностью погашавшего ипотечные обязательства супруга, а второй получит компенсацию, покрывающую половину стоимости долга.

Мировое соглашение о разделе ипотечной квартиры

Супруги вправе окончить судебный спор о разделе ипотечной квартиры мировым соглашением, договорившись о способе и условиях ее раздела самостоятельно. При достижении согласия в споре производство по иску о разделе ипотечной квартиры прекращается.

Для этого суду необходимо представить подписанное обоими супругами письменное соглашение, где подробно расписываются принимаемые ими условия раздела ипотечной квартиры.

Суд рассматривает данное соглашение и если изложенные там условия не нарушают интересов сторон или третьих лиц (например, детей или банка) – утверждает его своим определением, которое по своей юридической силе будет равным судебному решению в случае дальнейшего отказа какой-либо из сторон от выполнения договоренностей.

Если одна из сторон откажется исполнять принятые условия, суд, по заявлению второй стороны, выдает исполнительный лист на принудительное исполнение мирового соглашения.

Сохранять дружеские отношения можно даже после разводаНюансы деления ипотечной квартиры при наличии детей

Статьей 39 СК РФ суду дано право отступить от указанного в законе абсолютного равенства долей в имуществе супругов с учетом интересов общих детей, не достигших 18 лет.

Распространяется ли это право на раздел ипотечной квартиры? Однозначно – да, но родителю, с которым после развода остаются дети, придется представить весомые доказательства необходимости отступления от правил равенства. Тем более, что раздел квартиры, обремененной ипотекой, куда более сложен, нежели квартиры без обременений.

Исключительными обстоятельствами, влекущими увеличение доли одного из супругов в ипотечном жилье, могут быть:

- Отсутствие иной жилой площади для проживания супруга с детьми;

- Тяжелая болезнь ребенка и необходимость в постоянном уходе за ним;

- Низкий достаток, исключающий решение жилищного вопроса после развода;

- Отсутствие дохода у второго супруга, а также его умышленные действия, направленные на подрыв семейного бюджета: зависимость от азартных игр, сознательное тунеядство, алкоголизм, злоупотребление наркотиками и т.

д.

д.

Как и при разделе ипотечной квартиры без учета интересов детей, суд вправе поделить ее следующим образом:

- Оставить квартиру за супругом с детьми, обязав его выплатить часть, а не полную сумму кредитных платежей, уплаченных вторым супругом, при этом оставшаяся сумма долга будет уплачиваться фактическим владельцем квартиры;

- Обязать супругов продать квартиру (но лишь с согласия банка – третьего лица по делу), передав вырученные средства банку в счет долга, а оставшиеся средства передать супругу, с которым остаются несовершеннолетние дети;

- Переоформить ипотечный договор на супруга с детьми как с возложением обязанности выплатить второму супругу сумму компенсации (в т.ч. с учетом ранее уплаченных платежей по кредиту), так и без таковой.

Судебная практика знает и иные случаи раздела ипотечной квартиры при наличии детей, однако все они индивидуальны и лишь опытный юрист сможет прогнозировать возможные варианты решения проблемы.

Право суда отойти от равенства долей – это его право, и как всякое право – оно может быть использовано, а может быть и проигнорировано при отсутствии весомых оснований для его применения.

Дети всегда переживают из-за развода родителейДелится ли военная ипотека?

Военная ипотека — особый случай приобретения кредитной недвижимости. Дело в том, что она погашается не семьей военнослужащего, а государством в лице Минобороны РФ.

Военная ипотека связана со множеством проблем. При ее оформлении банки выдвигают заемщику условие о заключении брачного контракта, согласно которому при разводе военнослужащий становится единственным владельцем жилья и погашает кредит в одиночку.

Таким образом, супруга военнослужащего, соглашаясь на условия контракта, рискует впоследствии остаться без жилья. И даже если суд вынесет решение о равном разделении жилья, на деле это практически неосуществимо.

Юридическая помощь по делам о разделе ипотечной квартиры

Если разделить жилье и долги по договоренности не получается, остается единственный вариант — обращение в суд, где каждая из сторон излагает свои требования и аргументы. И чем убедительнее они будут представлены, тем больше шансов на тот исход дела, который вас устраивает.

И чем убедительнее они будут представлены, тем больше шансов на тот исход дела, который вас устраивает.

Неоднозначность и недостаточность судебной практики де-факто исключает возможность каждого из супругов самостоятельно вести свои дела по данной категории дел. Юристы МЦПИ «Планета Закона» в рамках комплексной программы «Развод без присутствия одной из сторон» предлагают свою помощь как в части сопровождения дел о разводе, так и в части любых вопросов, касающихся раздела имущества.

Отстранение супруга от ипотеки после развода

При разводе супругов они должны разделить свою недвижимость. Чаще всего это достигается путем использования акта о прекращении права владения, чтобы удалить бывшего супруга из акта на собственность.

Хотя подписание акта о прекращении права собственности может освободить вашу долю собственности в пользу бывшего супруга, это не освобождает вас от выплаты ипотеки. Имущество по-прежнему находится под залогом, и банк может лишить его права выкупа, если ваш бывший супруг не выполнит свои обязательства по ипотеке. Это может иметь катастрофические последствия для ваших финансов:

Это может иметь катастрофические последствия для ваших финансов:

- На ваш кредитный рейтинг может повлиять невыполнение вашим супругом / супругом ссуды; и

- Если сумма, за которую продается недвижимость в порядке обращения взыскания, меньше суммы, причитающейся банку, банк может обратиться к вам за разницей, даже если вы больше не владеете недвижимостью!

В этой статье рассказывается, как обезопасить себя при разделе заложенного имущества при разводе.Для получения информации о том, как разделить недвижимость при разводе, см. Как отстранить бывшего супруга от договора.

Проблема: несоответствие между правом собственности и ипотечным обязательством

Когда пары покупают недвижимость, они обычно финансируют ее в банке. Банковский кредит обеспечен недвижимостью. В некоторых штатах документ, гарантирующий собственность, называется ипотекой. В других это называется доверительным актом.

Ипотека или доверительный акт может не совпадать с титулом собственности. Это может произойти, например, когда оба супруга изначально включены в кредитные документы, но только один из супругов получает имущество при разводе. В этом сценарии собственность будет принадлежать одному из супругов, но оба супруга могут по-прежнему нести ответственность за ссуду.

Это может произойти, например, когда оба супруга изначально включены в кредитные документы, но только один из супругов получает имущество при разводе. В этом сценарии собственность будет принадлежать одному из супругов, но оба супруга могут по-прежнему нести ответственность за ссуду.

Когда бывший супруг больше не владеет недвижимостью, но по-прежнему числится в ипотеке, он или она несет ответственность по выплате долга по собственности, которой он или она не владеет. О неуплате можно сообщить в кредитные бюро, и это будет отражено в кредитном отчете супруга.

Решение: выпуск или рефинансирование

Когда бывший супруг лишается права собственности на недвижимость, он или она, как правило, также хотят быть лишенными ссуды. Это защищает бывшего супруга (и его или ее кредит) от ответственности, если бывший супруг не производит платежи вовремя или если ипотека лишена права взыскания. Есть два способа отстранить бывшего супруга от ссуды: освобождение и рефинансирование.

- Кредитор может освободить бывшего супруга от ссуды. При представлении указа о разводе и заявления о прекращении права требования многие кредиторы снимут бывшего супруга и оставят ссуду только на имя одного из супругов.Это верно даже для ссуд, предоставленных Администрацией ветеранов (ссуды VA) или другими государственными организациями.

- Refinancing создает новую ссуду на имя только одного супруга. Предыдущий заем погашается в рамках рефинансирования. После рефинансирования бывший супруг, который больше не указан в собственности и не несет ответственности за просроченные платежи по ипотеке, залоговое удержание или другую задолженность, связанную с имуществом.

Иногда возникают проблемы, когда освобождение или рефинансирование не происходит во время развода.Несговорчивый бывший супруг может попытаться потребовать дополнительную оплату, прежде чем сотрудничать в передаче и / или освобождении ссуды. Часто эти необоснованные требования нарушают декрет о разводе и могут повлечь за собой юридическую ответственность для отказавшегося сотрудничать супруга. В этом сценарии супруг, стремящийся к сотрудничеству, может добиваться того, чтобы отказавшийся от сотрудничества супруг (а) объявил о неуважении к суду за игнорирование постановления суда.

В этом сценарии супруг, стремящийся к сотрудничеству, может добиваться того, чтобы отказавшийся от сотрудничества супруг (а) объявил о неуважении к суду за игнорирование постановления суда.

Часто задаваемые вопросы об ипотеке и разводе

У многих разведенных возникают вопросы о том, как уладить ипотеку после развода.Ниже приводится список часто задаваемых вопросов и ответов.

Что делать, если я разведусь и ипотека будет выдана только на мое имя?

Если вы разводитесь и ипотека оформляется только на ваше имя, многое зависит от того, сохраняете ли вы собственность при разводе. Если это так, просто не забудьте получить акт о прекращении права на передачу собственности вам. После подачи заявления о прекращении права собственности вы будете владельцем всей собственности и будете нести ответственность за всю ипотеку.

Если ипотека выдана на ваше имя, и вы являетесь , а не , хранящим собственность (т.е., если ваш бывший получает собственность при разводе, тогда ваш бывший должен либо рефинансировать, либо взять ссуду. Вы должны быть очень осторожны, чтобы сделать это вскоре после развода. Без этого ваш бывший может просто уйти из собственности без каких-либо обязательств, оставив вам либо оплатить ипотеку за собственность, которой вы не владеете, либо понести последствия.

Вы должны быть очень осторожны, чтобы сделать это вскоре после развода. Без этого ваш бывший может просто уйти из собственности без каких-либо обязательств, оставив вам либо оплатить ипотеку за собственность, которой вы не владеете, либо понести последствия.

Что делать, если мое имя указано в документе, но не в ипотеке, и я разведусь?

Если вы являетесь супругом, владеющим недвижимостью, ваш бывший, вероятно, потребует от вас рефинансирования собственности или принятия ипотеки.В противном случае ваш бывший несет ответственность за ипотеку, даже если вы будете владельцем собственности.

Освобождает ли меня акт о прекращении права на ипотеку или ссуду?

Нет. Акт о прекращении прав касается только права собственности на собственность. Владение собственностью отличается от ответственности кредитора. Право собственности на недвижимость определяется документом, внесенным в земельную книгу. Ваша ответственность перед кредитором определяется вашими кредитными документами и ипотекой или доверительным актом, которые также внесены в земельную книгу.

Вы можете быть сняты с акта без снятия ссуды. Это часто случается, когда разводящаяся пара подписывает акт о прекращении права собственности, не требуя в качестве условия передачи, чтобы кредитор освободил супруга, который больше не владеет недвижимостью. В этом случае вы можете нести ответственность за задолженность по собственности, которой вы не владеете. Кредитор может подать на вас в суд, если ваш бывший супруг не производит выплаты по ссуде.

Что мне делать, чтобы снять ссуду на собственность?

Получите разрешение от кредитора.Предполагая, что ваш супруг кредитоспособен и что вы не просрочили ссуду, большинство кредиторов освободят вас от ссуды. Свяжитесь со своим кредитором, чтобы узнать о каких-либо конкретных требованиях, прежде чем подписывать акт о прекращении права собственности на недвижимость. Также проконсультируйтесь со своим поверенным по разводам, чтобы убедиться, что в вашем постановлении о разводе и / или соглашении о мировом соглашении содержатся формулировки, которые обуславливают вашу передачу недвижимости при освобождении вас от ссудных документов.

Что мне делать, если я подписал договор, но у меня все еще есть кредитные документы?

Во-первых, свяжитесь со своим кредитором, чтобы узнать, просто ли он освободит вас от кредита.Предоставьте своему кредитору окончательное решение о разводе и любое соответствующее мировое соглашение. Также предоставьте кредитору копию акта о прекращении права собственности, который уже был подписан и внесен в земельную книгу. Обладая этой информацией, кредитор должен освободить вас от ссуды.

Если кредитор не желает освободить вас, обратитесь к адвокату по разводам, который занимался разводом. Спросите, требовали ли документы о разводе разрешения кредитора в качестве условия передачи собственности. Также спросите, есть ли в документах о разводе пункт о возмещении убытков, чтобы защитить вас от обязательств вашего бывшего супруга.Если ваш бывший супруг объявил дефолт и его или ее кредиторы теперь обращаются к вам, это положение о возмещении убытков может позволить вам подать в суд на вашего бывшего супруга за нарушение его или ее обязательств.

Нужно ли мне рефинансировать после развода?

Обычно нет. Если вы кредитоспособны, кредитор часто разрешает вам взять ссуду и / или освободить от ссуды вашего супруга. Но если есть проблемы с любым из вариантов, вам может потребоваться рефинансирование, чтобы отстранить бывшего супруга от ипотеки.

Рефинансирование дома во время развода: 3 вещи, которые вам нужно знать

Развод — это реальность для тысяч американцев каждый год, и логистика может быть сложной. Как правило, во время развода одна из сторон захочет сохранить семейное имущество (например, дом). Это, безусловно, возможно, но человеку, живущему в доме, необходимо будет получить от своей бывшей супруги ипотечный кредит, что можно сделать только путем рефинансирования вашего дома. Рефинансирование — это то, чем мы в Accunet постоянно занимаемся, но когда это рефинансирование дома для развода, все немного по-другому.По сути, у вас есть три варианта:- Рефинансирование перед подачей заявления о разводе (самый простой вариант)

- Рефинансирование при разделении (посложнее)

- Рефинансирование после оформления развода (наиболее сложное

Обратитесь в Accunet Mortgage сегодня за помощью в рефинансировании в случае развода.

Когда мне следует рефинансировать свой дом при подаче на развод?

Вариант 1: Рефинансирование до подачи заявления о разводе (самый простой)

Начать процесс рефинансирования до подачи заявления о разводе — безусловно, самый быстрый и простой путь.Это потому, что, когда вы говорите со своим ипотечным кредитором о рефинансировании, они спросят вас о вашем семейном положении. Если вы рефинансируете до подачи заявления, вы сообщаете, что все еще состоите в браке, и тогда отстранение одного из супругов от ипотечной ссуды будет намного проще. После завершения развода вам все равно придется подать заявление о прекращении права собственности, чтобы отстранить вашего супруга от титула, но о рефинансировании уже позаботятся. Если вы уже подали на развод, процесс немного усложняется.Вариант 2: Рефинансирование при разделении (более сложный)

Если вы рефинансируете после подачи на развод, вам нужно будет сообщить ипотечному кредитору, что вы и ваш супруг разлучены. В отличие от предварительного рефинансирования, вам придется подождать, пока у вас не будет письменного соглашения между вами и вашим будущим бывшим супругом, в котором подробно будет указано, сколько одна сторона будет платить другой — если таковые имеются. Этот процесс происходит во время бракоразводного процесса, но не быстро. До тех пор, пока это письменное соглашение не станет официальным, кредиторы не смогут помочь вам, поскольку они не могут точно знать, какой будет ваш ежемесячный долг. Часто вы можете получить это соглашение до того, как развод станет окончательным, но вам все еще остается несколько месяцев, прежде чем вы сможете рефинансировать.

В отличие от предварительного рефинансирования, вам придется подождать, пока у вас не будет письменного соглашения между вами и вашим будущим бывшим супругом, в котором подробно будет указано, сколько одна сторона будет платить другой — если таковые имеются. Этот процесс происходит во время бракоразводного процесса, но не быстро. До тех пор, пока это письменное соглашение не станет официальным, кредиторы не смогут помочь вам, поскольку они не могут точно знать, какой будет ваш ежемесячный долг. Часто вы можете получить это соглашение до того, как развод станет окончательным, но вам все еще остается несколько месяцев, прежде чем вы сможете рефинансировать.Нужна помощь в рефинансировании? Позвоните в Accunet, чтобы получить консультацию специалиста по вопросам рефинансирования на любой стадии развода.

Вариант 3: Рефинансирование после оформления развода (самый сложный)