рекомендации по уменьшению ежемесячных платежей

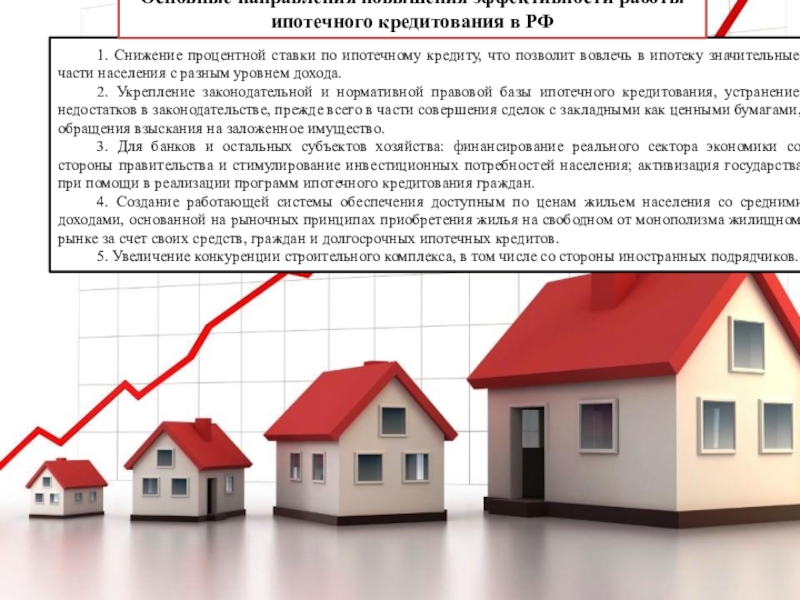

Ипотека — долгосрочный кредит на недвижимость, который с одной стороны позволяет в кратчайшие сроки обзавестись собственным жильем, с другой — нередко ставит заемщиков в сложное положение. За 10-20 лет, на которые заключается ипотечный договор, финансовая ситуация может кардинально измениться. В связи с этим клиенты вынуждены искать варианты, как снизить ипотеку. Рассмотрим проверенные способы, которые помогут уменьшить размер ежемесячных платежей или срока кредитования.

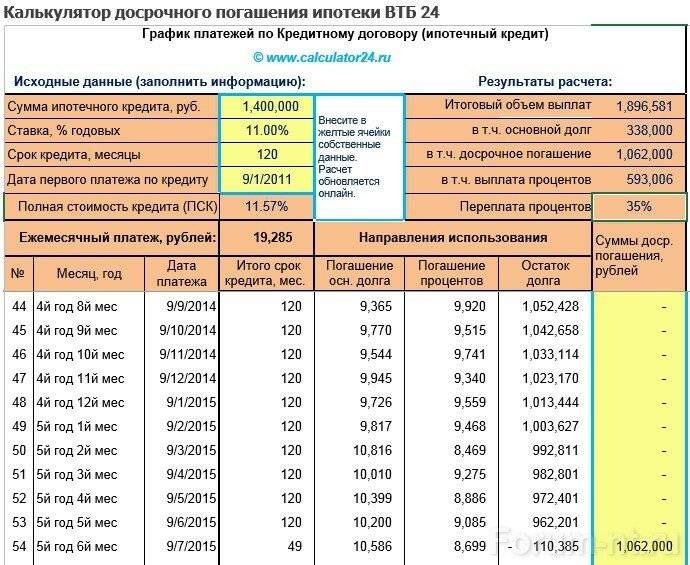

Для начала разберемся, что собой представляют и от чего зависят выплаты по кредитному графику. Платежи осуществляются на ежемесячной основе и включают в себя часть суммы основной задолженности, проценты и комиссионные взносы. При расчете выплат используется две схемы: фиксированная и дифференцированная. В первом случае на протяжении всего срока кредитования ежемесячный платеж не изменяется, во втором — снижается по мере погашения задолженности.

Прежде чем подбирать способ, как снизить платеж по ипотеке, следует понять, чем обусловлен его размер. На величину выплат влияет множество факторов, в том числе:

Срок кредитования. Чем короче период, на который оформлен ипотечный договор, тем выше размер платежа. И наоборот — чем больше срок, тем менее обременителен кредит для заемщика с точки зрения выплат по графику. Для минимизации рисков невозврата суммы ипотеки банки стараются избегать краткосрочных договоров, как и растянутых более чем на 15 лет.

Стоимость недвижимости. Она в свою очередь зависит от расположения объекта, инфраструктуры, возраста дома, рыночной цены и т. д. Если недвижимость дорогая, то снизить платеж по ипотеке можно увеличив срок кредитования.

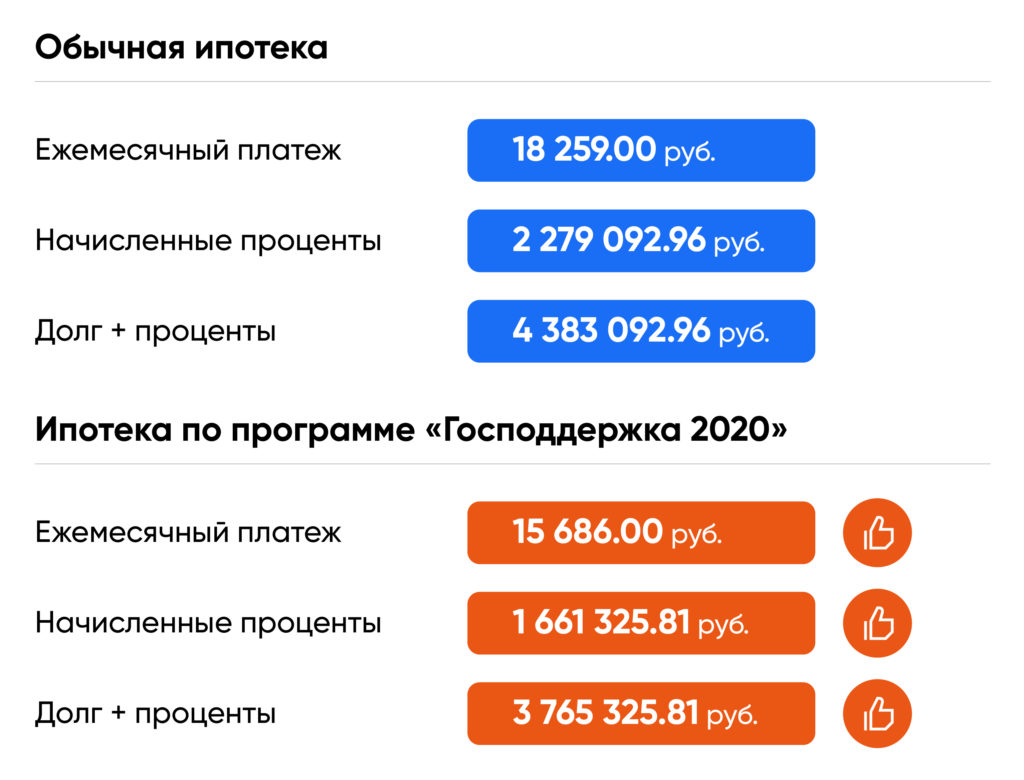

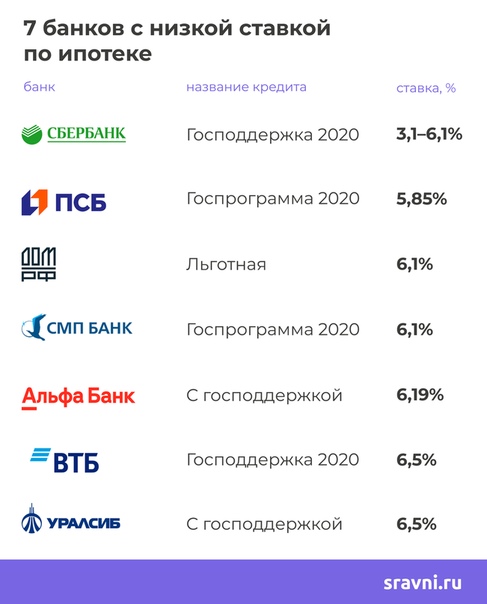

Величина процентной ставки. 2020 и 2021 года порадовали заемщиков привлекательными банковскими предложениями. Процентные ставки находились на рекордно низких позициях, а это значит, что уровень переплаты был небольшим.

Способствовал этому ряд ипотечных программ с господдержкой.

Способствовал этому ряд ипотечных программ с господдержкой.Размер первоначального взноса. Чем он крупнее, тем меньше тело кредита, а, соответственно, и ежемесячные платежи. Минимальная величина первого взноса может составлять 10%, максимальное значение — не ограничено. Однако важно помнить, что если размер будет превышать 70% от суммы ипотеки, то кредитование теряет смысл.

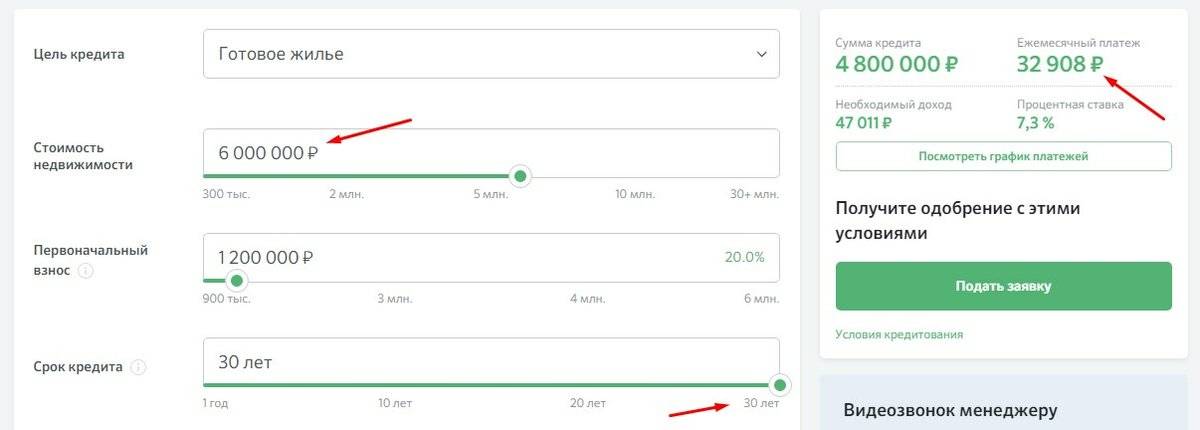

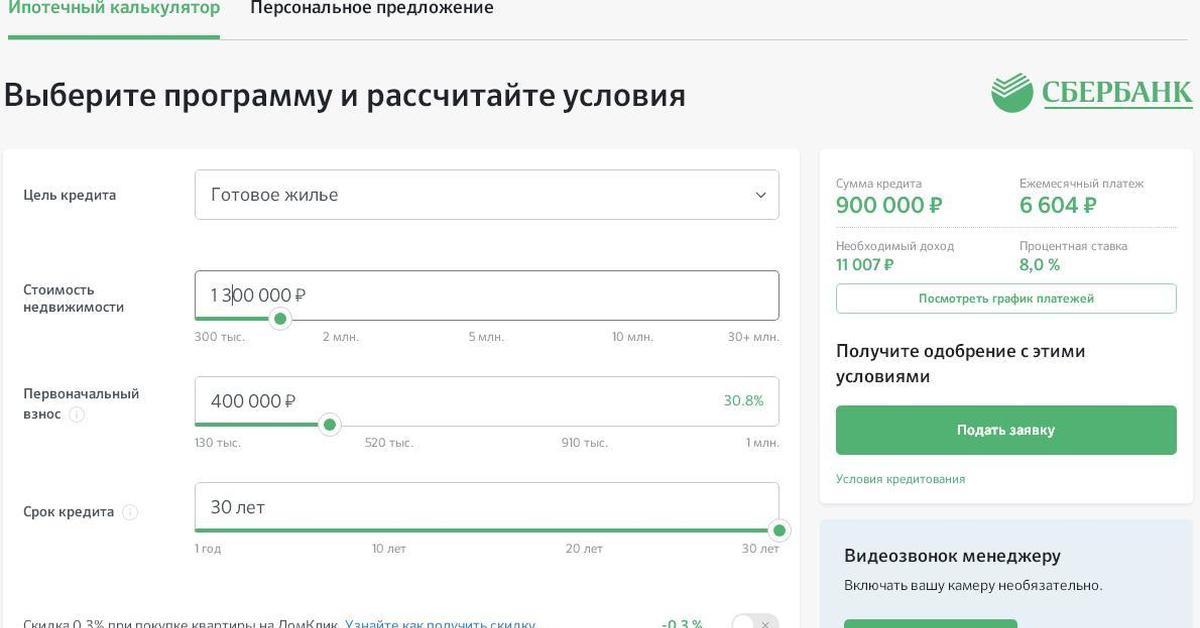

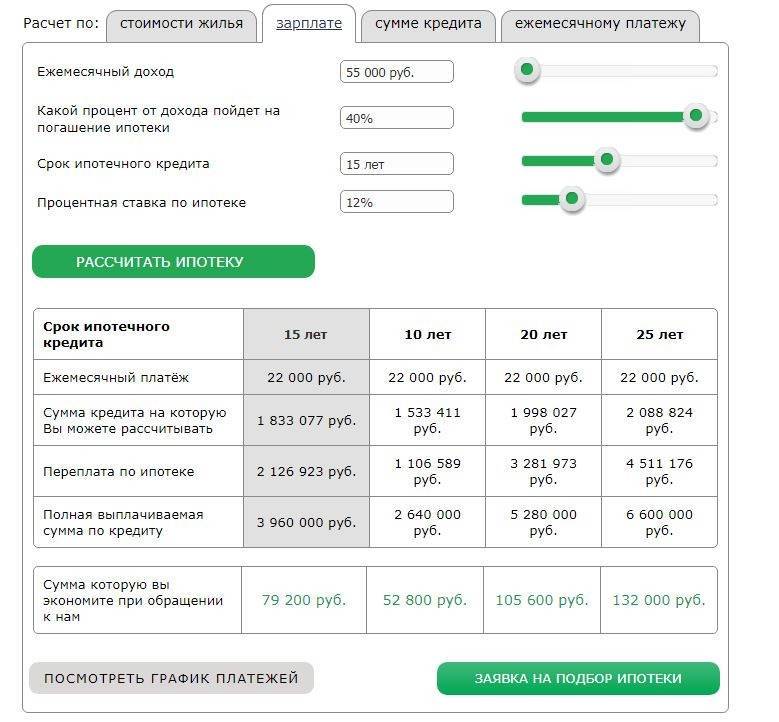

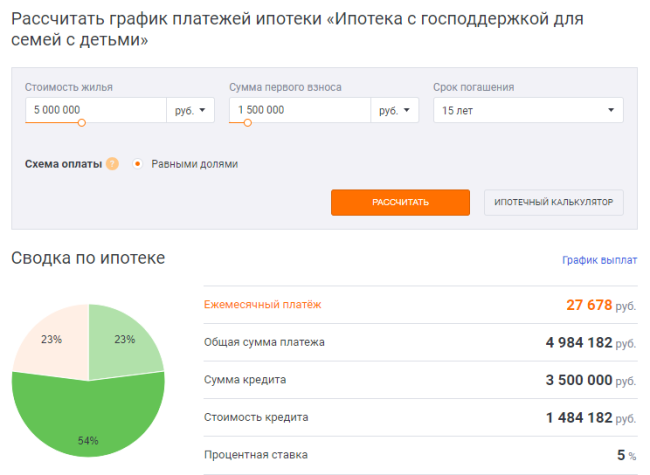

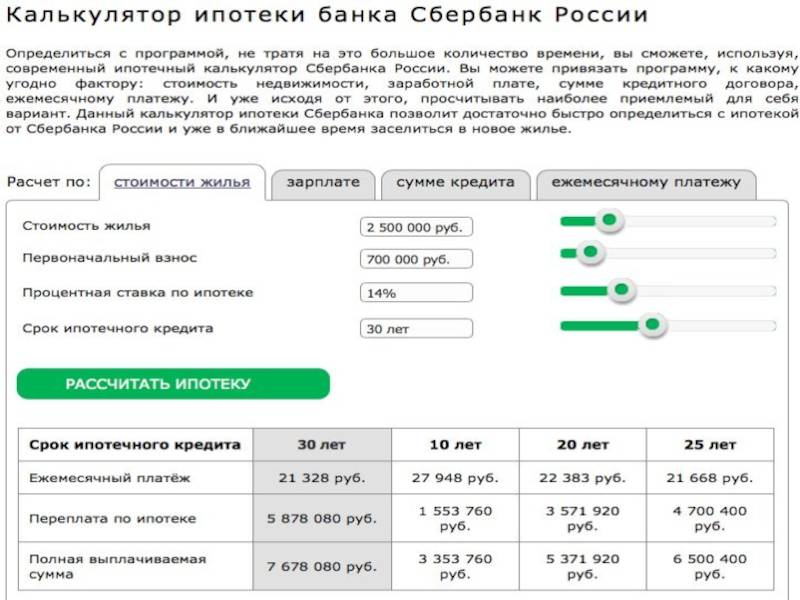

Рассчитать примерный платеж можно с помощью онлайн-калькулятора. При расчете основными показателями, на которые стоит опираться, являются срок кредитования и сумма кредита, взятая в банке. Меняя эти параметры в сервисе, можно подобрать подходящую величину платежей.

5 способов уменьшения ипотеки

Чтобы избежать просрочек по ипотечным платежам и не лишиться недвижимости, заемщик может постараться изменить условия кредитования. Существует большое количество методов, которые помогут уменьшить ежемесячный платеж, снизить процентную ставку, сократить или увеличить срок.

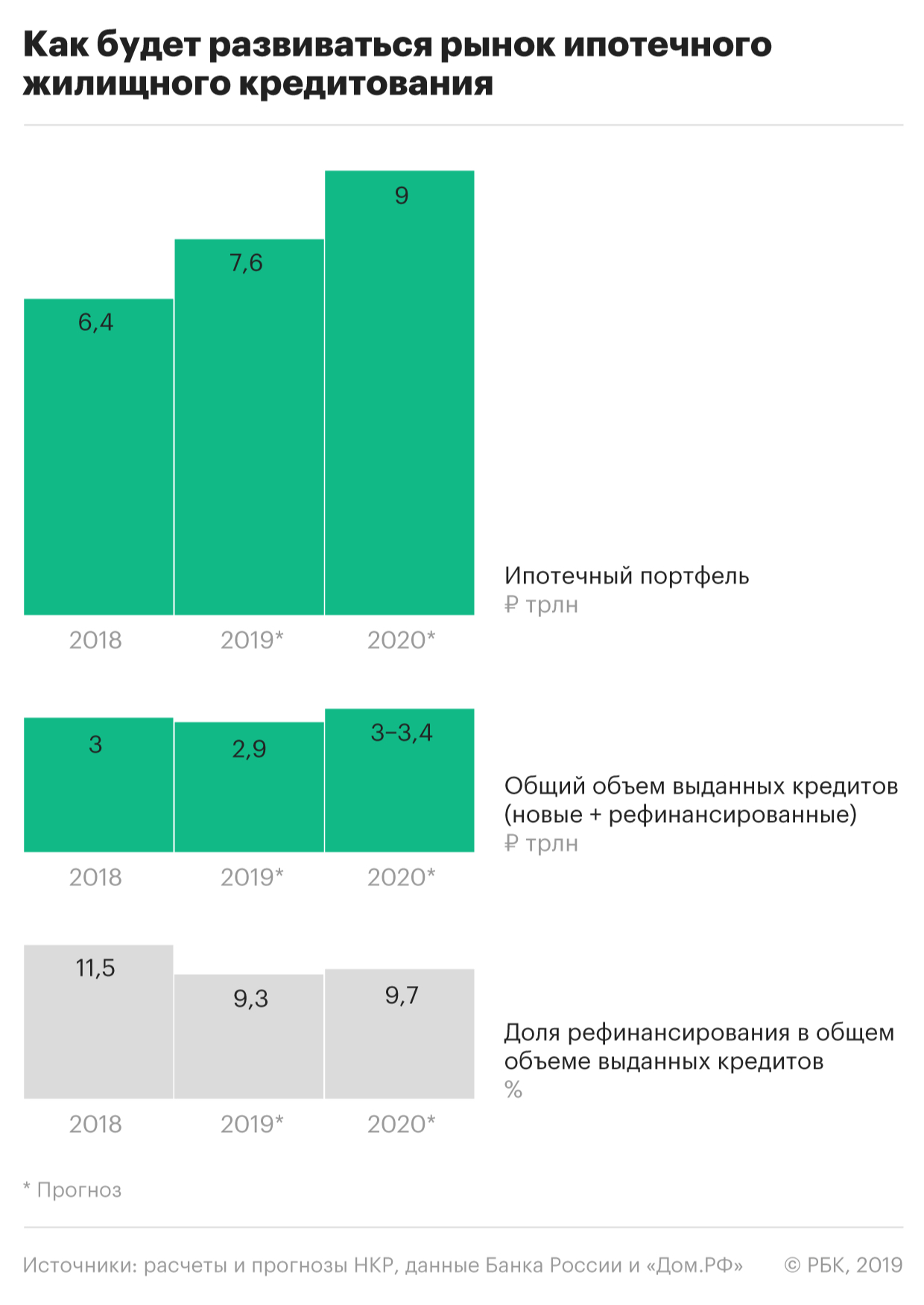

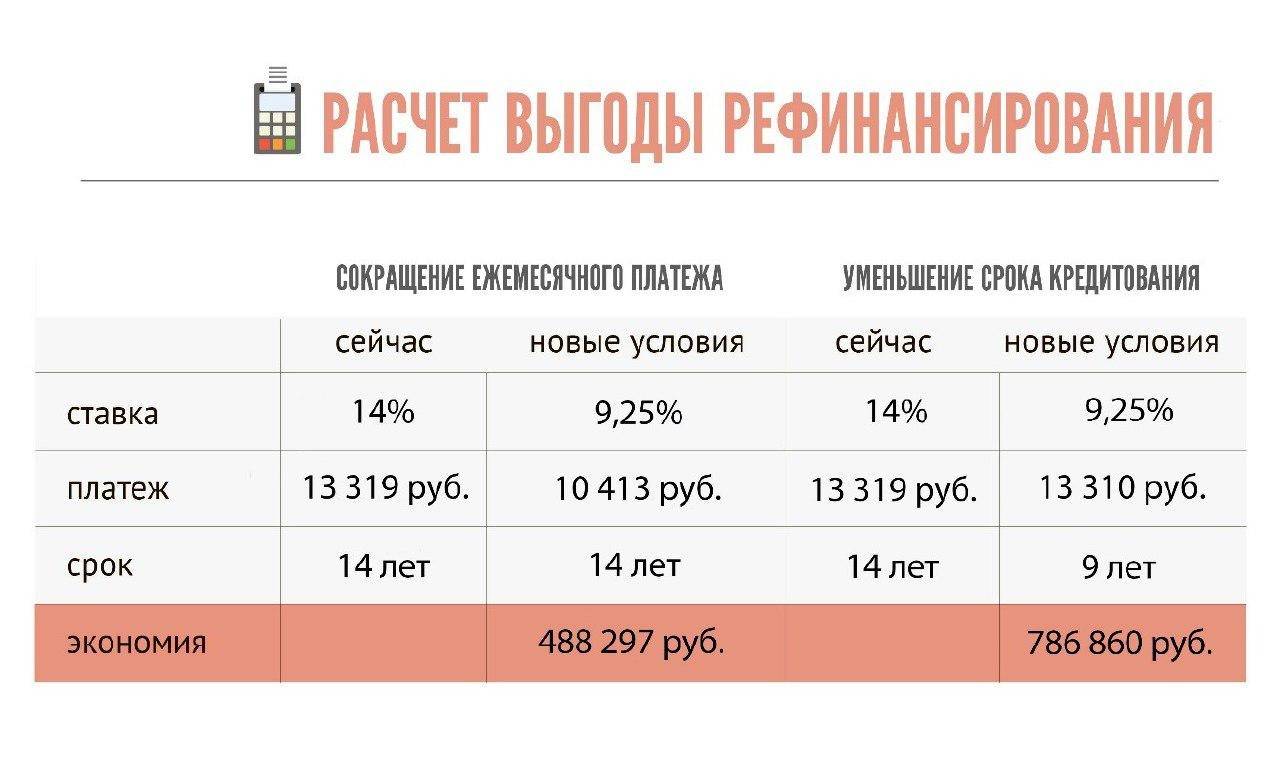

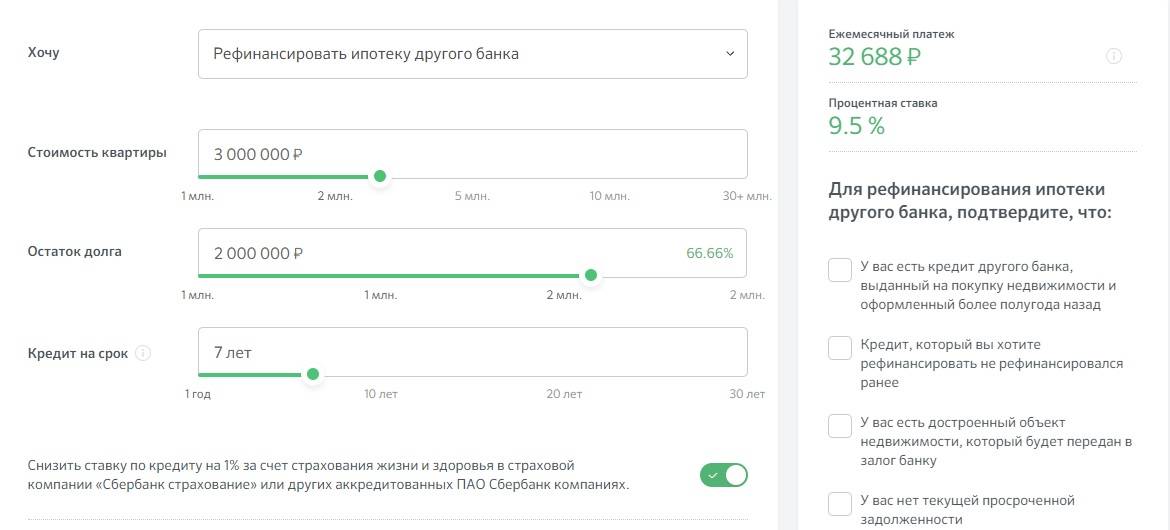

Рефинансирование. Если условия кредитования и требования кредитора кажутся непосильными, открытый кредит можно перевести в другой банк с более привлекательными предложениями. При этом потребуется заново собирать документы, проводить оценку недвижимости, получать страховку и т. д. Однако в результате кредит на жилье можно сделать необременительным. Рефинансирование актуально в том случае, если разница ставки составляет более 2%.

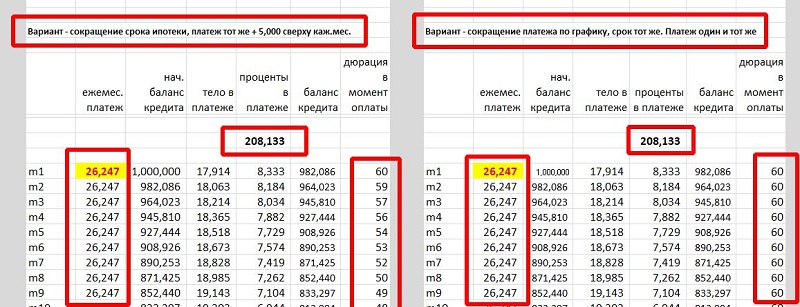

Частичное досрочное погашение. После внесения крупной суммы в счет ипотеки заемщик может подать заявление в банк с просьбой снизить ежемесячный платеж или срок кредитования. После этого будет составлен новый график. Что выгоднее уменьшать, зависит от целей заемщика. Для тех, кто хочет сократить финансовую нагрузку, оптимальным решением станет снижение ежемесячного платежа; для планирующих как можно скорее закрыть ипотечный договор — сокращение срока кредитования.

Семейная ипотека. При участии в программе заемщик может рассчитывать на снижение процентной ставки.

Например, зарплатные клиенты «Росбанк Дом» могут рассчитывать на процент по ипотечному кредиту от 3,50%. Главным условием семейной ипотеки является рождение первого и/или последующего ребенка в период с 1 января 2018 года по 31 декабря 2022 года.

Например, зарплатные клиенты «Росбанк Дом» могут рассчитывать на процент по ипотечному кредиту от 3,50%. Главным условием семейной ипотеки является рождение первого и/или последующего ребенка в период с 1 января 2018 года по 31 декабря 2022 года.Использование материнского капитала. Полученную от государства сумму за рождение ребенка можно использовать в качестве первоначального взноса или направить на погашение основного ипотечного долга. В результате сокращения размера кредита, уменьшатся и ежемесячные платежи.

Оформление налогового вычета. Да, напрямую это не повлияет на ипотеку. Однако полученная денежная сумма может быть направлена на частичное досрочное погашение, в результате которого будет снижен размер платежей.

Банки стараются идти навстречу своим клиентам, поэтому, если у вас возникли затруднения с погашением ипотечного кредита, проконсультируйтесь с персональным менеджеров. Исходя из ситуации, специалист подберет оптимальное решение по снижению срока кредитования, ставки или ежемесячных платежей.

Может ли банк повысить процентную ставку после оформления ипотеки

Ипотека — вид кредита, с которым традиционно связано много страхов. Ипотечное кредитование долгосрочное, а риски в случае невыплаты крайне высоки: можно потерять залоговую недвижимость. В этой ситуации заемщики могут волноваться о возможности выплатить всю сумму, и потенциальная возможность повышения процентной ставки является пугающим фактором. Разберемся, когда это возможно, и стоит ли всерьез волноваться о такой вероятности.

Содержание статьи

Когда банк вправе повысить проценты

На самом деле ни один кредитор не может поднять процентную ставку действующего кредита просто так. Для этого должны быть веские причины — и они обговариваются с заемщиком до заключения договора. Все такие ситуации прописаны в договоре, и человек может свериться с ними еще на этапе ознакомления.

Окончание льгот.

Если человек берет ипотеку по льготной программе со сниженной ставкой, то после завершения программы проценты вернутся к размеру, который был бы назначен без льгот.

Нецелевые расходы. Если банк обнаружит, что человек тратит ипотечные средства на другие цели, он имеет право повысить процент — это считается недобросовестным поведением со стороны заемщика. Такое обычно прописывается в договоре отдельно.

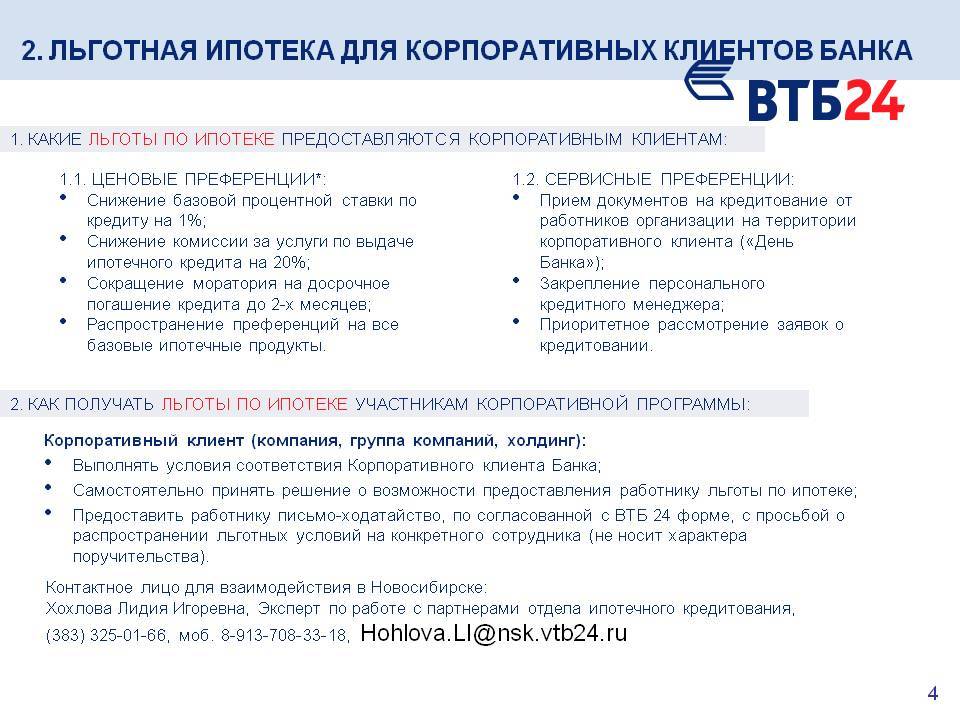

Изменение условий. Например, банк выдал ипотеку на бонусных условиях человеку, у которого подключен зарплатный проект, а потом заемщик перестал получать зарплату на карту этого банка. В таком случае кредитор может повысить процент, если это описано в договоре.

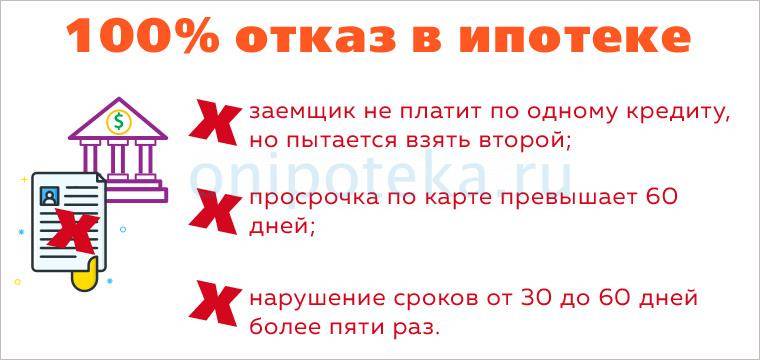

Задержки. Просрочки по выплатам могут повлечь за собой увеличение процентной ставки: высоким процентом банк пытается обезопасить себя от возможной неблагонадежности заемщика. Поэтому мы рекомендуем внимательно следить за графиком выплат и не допускать даже небольших задержек.

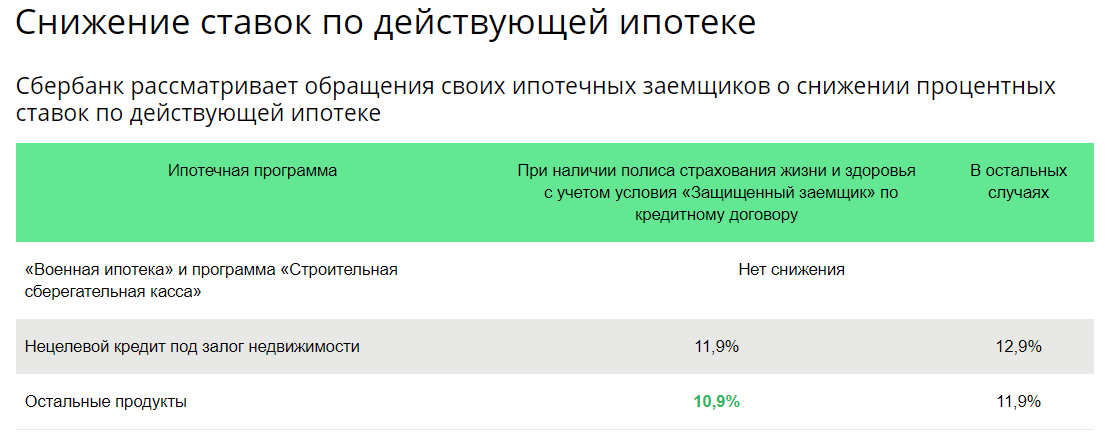

Отказ от страховки.

Если в течение срока кредитования человек отказался от страхования или не стал его продлевать, банк вправе повысить процентную ставку — это тоже описывается в договоре. Дело в том, что отсутствие страхования — риск для кредитора. Поэтому не стоит отказываться от страховки, а если она выдается на невыгодных Вам условиях, попробуйте договориться с банком о других условиях страхования еще на этапе заключения кредита.

Дело в том, что отсутствие страхования — риск для кредитора. Поэтому не стоит отказываться от страховки, а если она выдается на невыгодных Вам условиях, попробуйте договориться с банком о других условиях страхования еще на этапе заключения кредита.

Плавающая ставка. Такие кредиты обычно выдают юридическим лицам, но иногда плавающую ставку применяют в ипотечном кредитовании. Это означает, что процент может меняться в течение срока выплаты кредита в зависимости от конъюнктуры рынка. Физическим лицам такую ипотеку брать не советуют: это рискованное решение.

Читайте также: Как погасить долг по ипотеке?От чего зависит размер процентной ставки

Банк определяет размер процентов не только по собственному желанию. На это влияют множество факторов: благонадежность заемщика, политика самого кредитора, количество доказательств, которые человек предоставил для подтверждения платежеспособности. Но есть и факторы, на которые заемщик никак не в силах повлиять.

- Ставка Центрального банка РФ. ЦБ определяет размер минимальной процентной ставки, и установить процент ниже этого порога кредитор не вправе.

- Инфляция. Обесценивание денег — постоянный процесс, так что банки закладывают инфляционные риски в процентную ставку заранее. Процент поднимают на предполагаемый уровень инфляции еще до выдачи кредита. Учтите, что в процессе кредитования изменить процент по этой причине нельзя — даже если произошел сильный инфляционный скачок.

- Дополнительные услуги. Страховки и комиссии влияют на размер процентной ставки. Страхование требует дополнительной оплаты, но без него процент будет выше — обращайте на это внимание.

Стоит ли волноваться о повышении процентов

Нет. Если Вы добросовестный заемщик и внимательно прочитали договор перед заключением, успокойтесь. Все ситуации, в которых банк имеет право увеличивать проценты, должны быть прописаны в договоре. В одностороннем порядке банк не вправе изменять размер процентной ставки — условия, в которых это возможно, обговариваются с заемщиком еще до подписания. Так что не переживайте. А если Вы подозреваете, что банковская организация действует незаконно, обратитесь к юристу — и внимательно перечитайте условия договора.

Так что не переживайте. А если Вы подозреваете, что банковская организация действует незаконно, обратитесь к юристу — и внимательно перечитайте условия договора.

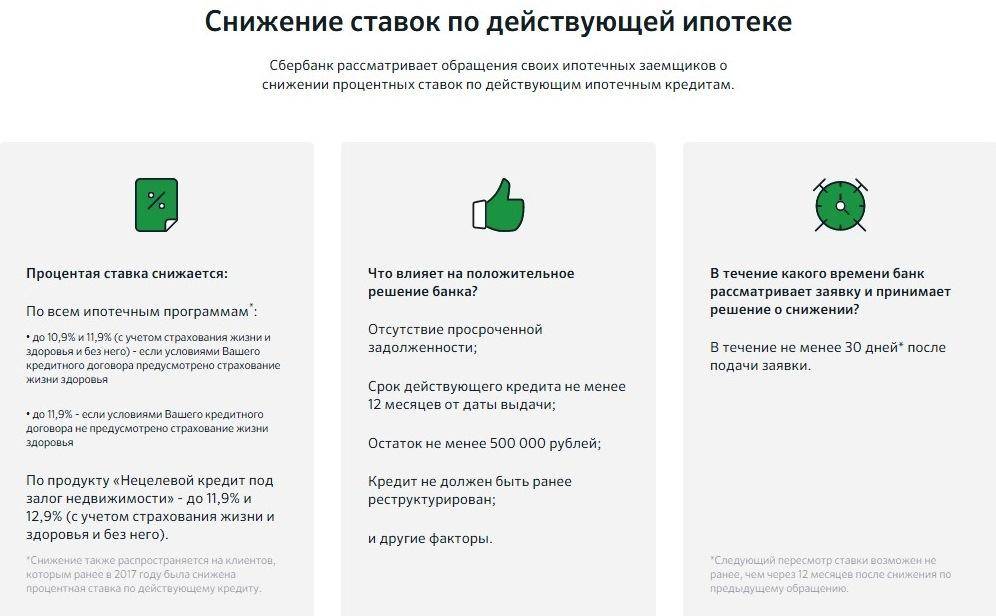

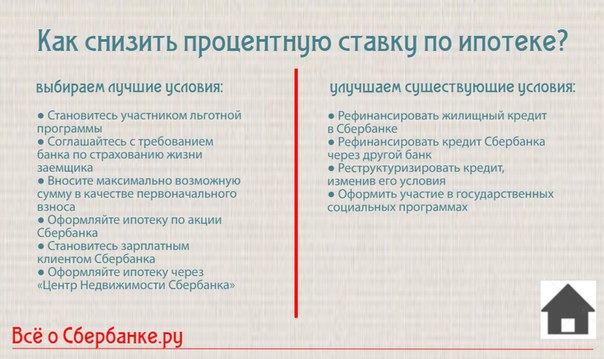

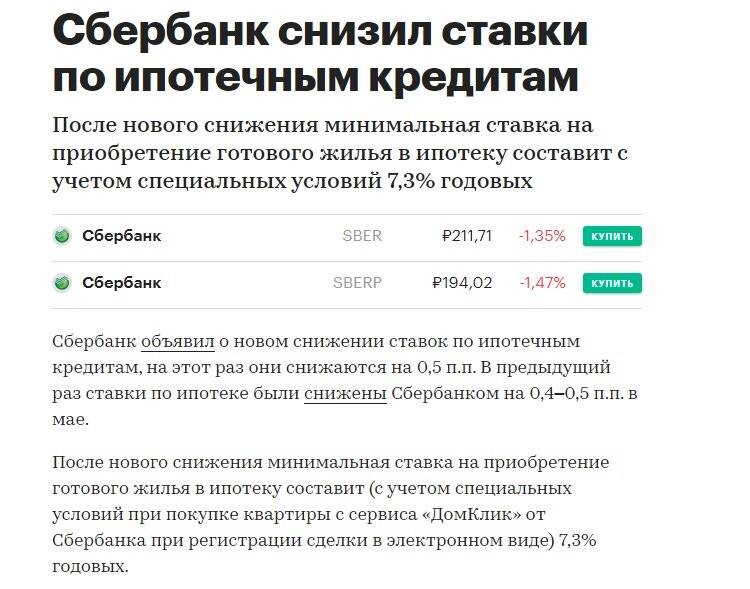

Можно снизить ставку на уже взятую ипотеку в Сбербанке

Ипотека – один из наиболее популярных форматов кредитования среди россиян. Люди обращаются за помощью в банки, так как не могут себе позволить купить собственное жилье здесь и сейчас.

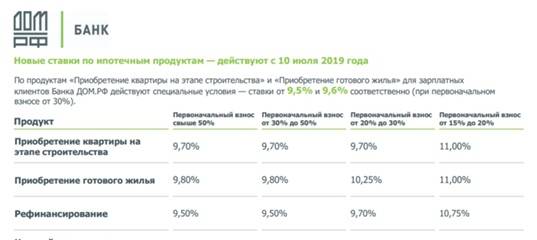

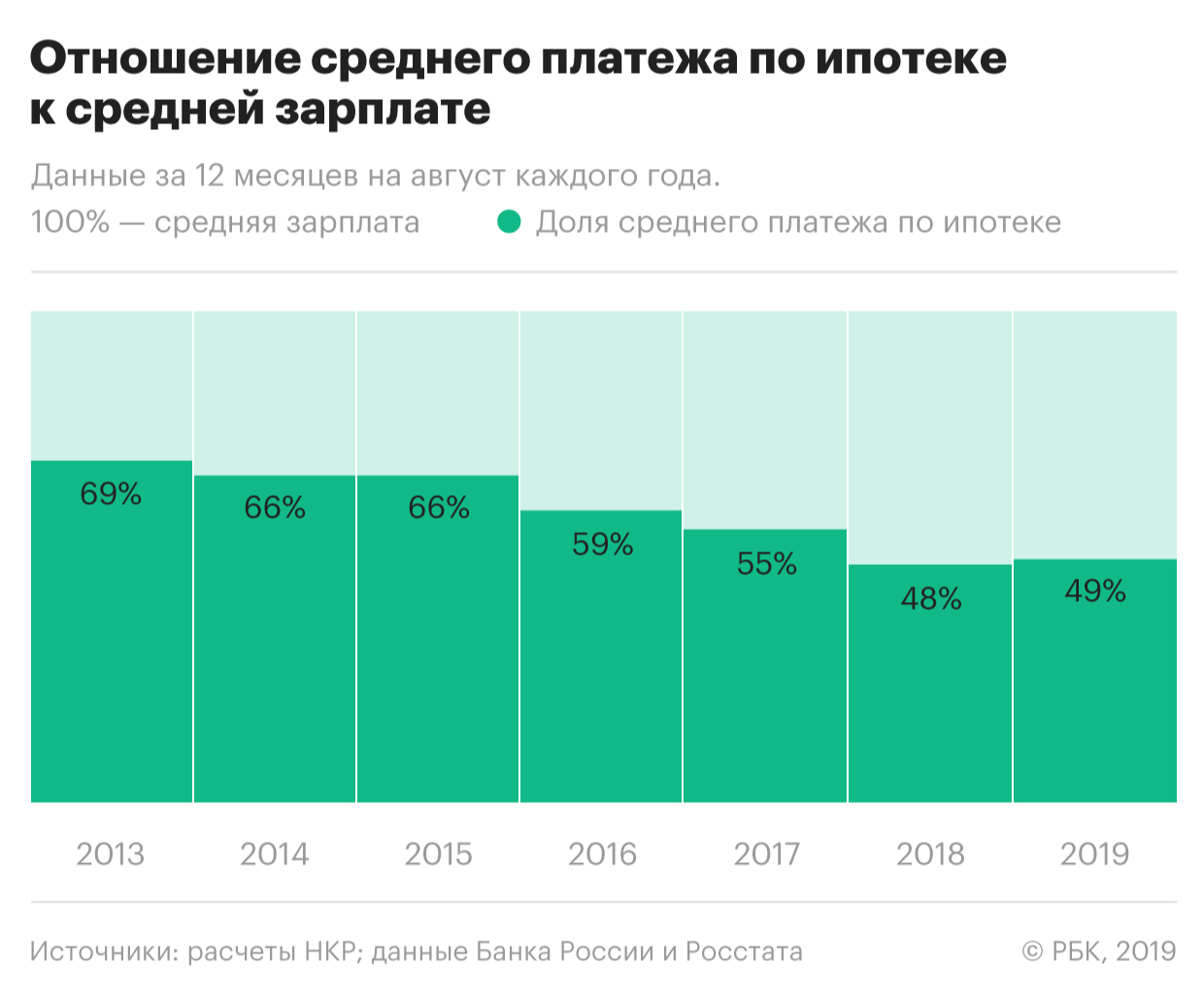

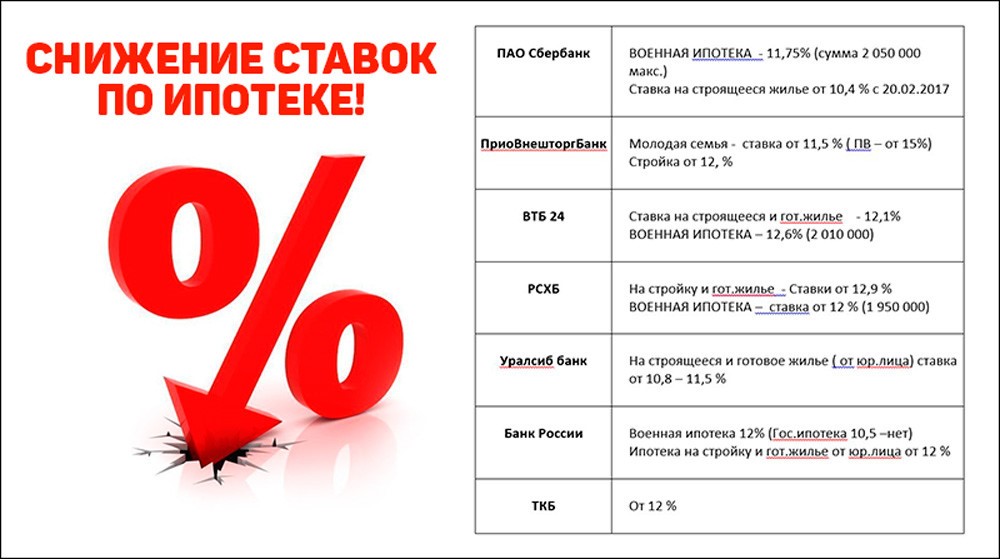

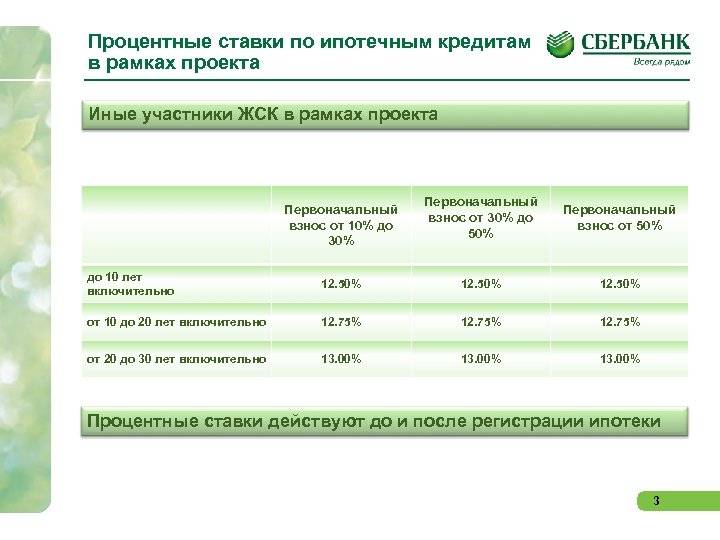

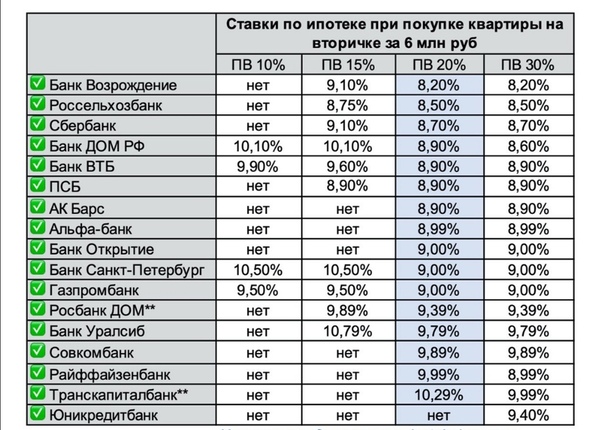

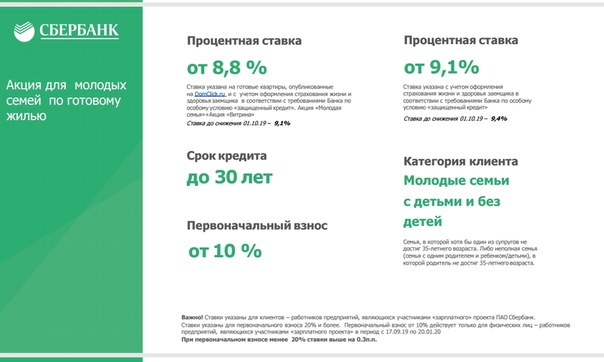

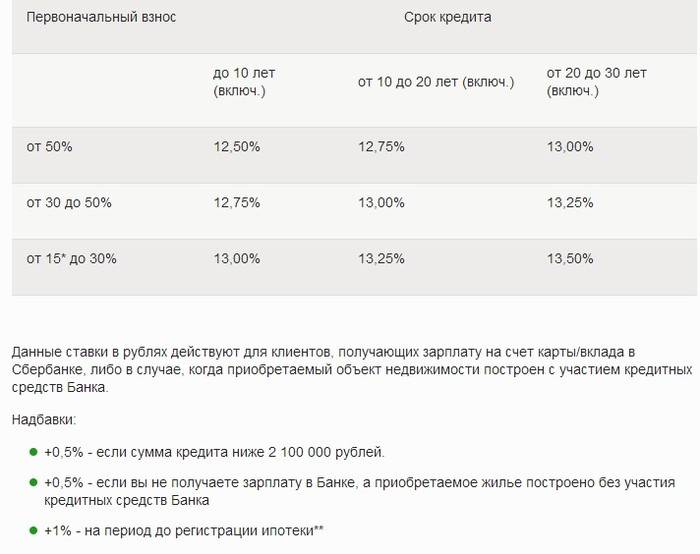

Приобрести жилье в России большинство семей могут только оформив ипотечный кредит. По данным АИЖК, ставки на вторичном рынке недвижимости составили на 2018 год 10,75 – 12,25%, новостройки приобретаются под 10-12% годовых.

Ранее договоры заключались в Сбербанке под 14-15% и более, но после снижения ставки рефинансирования ЦБ РФ многие банки пересмотрели кредитные программы.

На самом деле способов уменьшить процент по выплатам достаточно много, однако ограничения в основном касаются только способов, предназначенных для отдельных категорий заемщиков.

В список категорий людей, которые могут рассчитывать на снижение процентной ставки по ипотеке входят:

- многодетные семьи;

- состоящие на учете как люди, остро нуждающиеся в жилом помещении;

- ветераны труда и различных боевых действий;

- военнослужащие;

- являющиеся получателями материнского капитала.

Как снизить ставку на уже взятую ипотеку в Сбербанке

Для того чтобы получить льготный процент, необходимо обратиться в кредитную организацию с заявлением, в котором обосновываются причины для внесения изменений в ипотечный договор.

Таким образом можно погасить часть суммы долга. В данном случае денежные средства перечисляются сразу в кредитную организацию, в том случае если имеются накопления на счетах, предназначенных для финансирования с федерального бюджета.

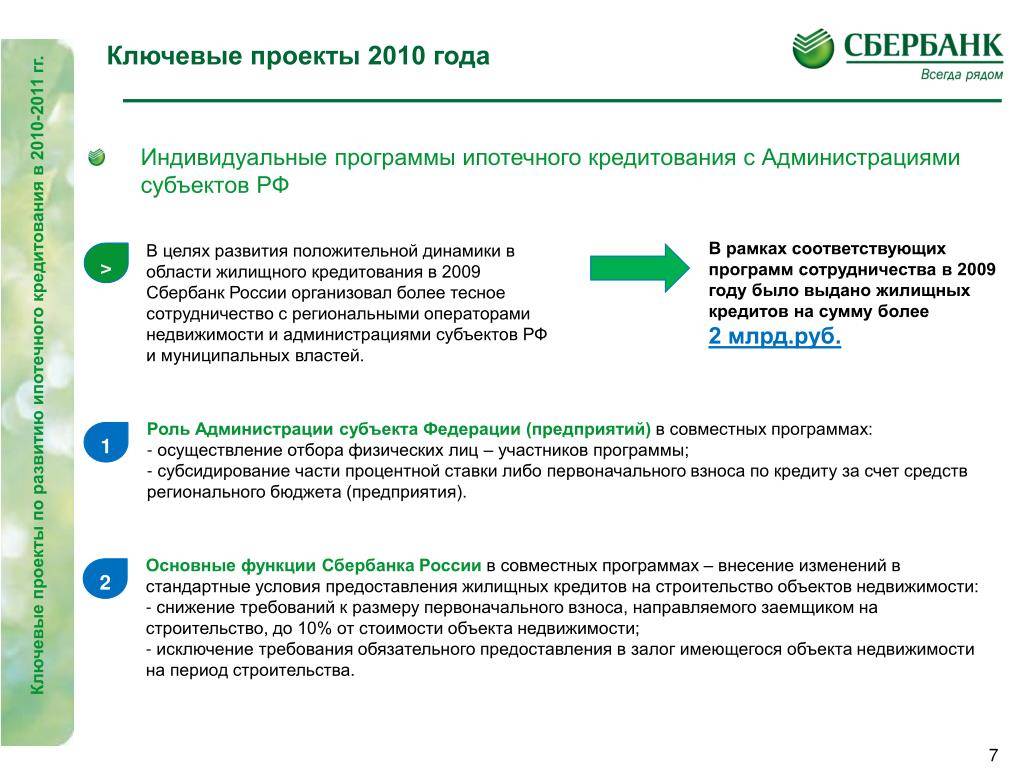

Можно обратиться в Агентство ипотечного жилищного кредитования, которое работает при государственной поддержке. В случае соответствия требованиям программы размер ипотечного кредита может быть снижен до 20 процентов.

В случае соответствия требованиям программы размер ипотечного кредита может быть снижен до 20 процентов.

Заявление подается как самостоятельно заемщиком в Агентство ипотечного жилищного кредитования, так и через Сберегательный банк, с которым заключен договор ипотеки.

Документы необходимые для рефинансирования ипотеки

Чтобы рефинансировать ипотеку и снизить кредитный процент, заявитель должен направить в Сбербанк следующий набор документов:

- Анкета-заявление, заполненная по форме, установленной банком.

- Гражданский паспорт заемщика (предъявляется оригинал документа и его копия, включающая страницу с местом регистрации). Если есть дополнительный заемщик, он тоже предоставляет аналогичные бумаги.

- Официальное подтверждение трудоустройства (трудовая книжка в оригинале, а также её полноценная копия).

- Справки и свидетельства, удостоверяющие финансовое состояние заемщика.

- Данные по рефинансируемому ипотечному договору (номер, дата оформления, срок кредитования, валюта сделки, сумма займа, кредитный процент).

- Реквизиты финансового учреждения, по которым будет произведено перечисление денег для погашения обязательств по рефинансируемой (текущей) ипотеке, если Сбербанк одобрит данную заявку.

- Документы по рефинансируемой ипотеке (кредитное соглашение, план-график погашения обязательств и другие бумаги).

Всю информацию о программе рефинансирования ипотеки с целью снижения ставки процента можно получить на онлайн-ресурсе Сбербанка. Там же можно найти и форму анкеты-заявления с образцом её заполнения, а также стандартный бланк документа, подтверждающего доходы заявителя.

Как снизить ставку по ипотеке в сбербанке

]]>Подборка наиболее важных документов по запросу Как снизить ставку по ипотеке в сбербанке (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Как снизить ставку по ипотеке в сбербанке Открыть документ в вашей системе КонсультантПлюс:«Жизнь взаймы: как взять деньги в долг и не обанкротиться»

(выпуск 1)

(Тарасенкова А.

Н.)

Н.)(«Редакция «Российской газеты», 2019)В Сбербанке, например, было достаточно прийти в отделение ипотечного кредитования, назвать старую ставку, порадоваться искреннему сочувствию менеджера и отправить заявление с просьбой снизить ее и заодно ежемесячный платеж. В течение недели ставка была снижена до вполне приемлемой, причем даже не потребовалось представлять каких-либо документов. Возможно, свою роль сыграли кредитный договор, в котором было условие о том, что банк вправе снижать процентную ставку, и то, что в этом же банке была открыта зарплатная карта.Нормативные акты: Как снизить ставку по ипотеке в сбербанке Открыть документ в вашей системе КонсультантПлюс:

Решение Ивановского УФАС России от 14.06.2013 N 02-35/2013-014

Нарушение: ч. 3 ст. 28 Закона о рекламе.

Решение: Предписание не выдавать.В марте 2013 года в Ивановское УФАС России поступило заявление жителя г.

Иваново, в котором содержится информация о наличии признаков нарушения законодательства Российской Федерации о рекламе Так, в газете «Ивановская газета» N 40 (5369) от 05.03.2013 на стр. 6 был опубликован рекламный материал «Сбербанк снизил ставки по ипотеке», в тексте которого среди прочего упоминалась акция ОАО «С» по предоставлению кредитов «12/12/12» на приобретение готового или строящегося жилья у юридических лиц. Открыть документ в вашей системе КонсультантПлюс:

Иваново, в котором содержится информация о наличии признаков нарушения законодательства Российской Федерации о рекламе Так, в газете «Ивановская газета» N 40 (5369) от 05.03.2013 на стр. 6 был опубликован рекламный материал «Сбербанк снизил ставки по ипотеке», в тексте которого среди прочего упоминалась акция ОАО «С» по предоставлению кредитов «12/12/12» на приобретение готового или строящегося жилья у юридических лиц. Открыть документ в вашей системе КонсультантПлюс:Решение Ивановского УФАС России от 11.06.2013 N 02-35/2013-014

Нарушение: ч. 3 ст. 28 Закона о рекламе.

Решение: Предписание не выдавать.В марте 2013 года в Ивановское УФАС России поступило заявление жителя г. Иваново, в котором содержится информация о наличии признаков нарушения законодательства Российской Федерации о рекламе Так, в газете «Ивановская газета» N 40 (5369) от 05.03.2013 на стр. 6 был опубликован рекламный материал «Сбербанк снизил ставки по ипотеке», в тексте которого среди прочего упоминалась акция ОАО «С» по предоставлению кредитов «12/12/12» на приобретение готового или строящегося жилья у юридических лиц.

4 способа договориться о снижении ставок по ипотечным кредитам

Можете ли вы вести переговоры по ставкам по ипотечным кредитам?

Поход по магазинам дает вам возможность договориться о более низкой ставке по ипотеке, и исследования подтверждают, что те, кто получает несколько котировок, получают более низкие ставки.

Удивительно, однако, что многие покупатели жилья и лица, занимающиеся рефинансированием, пропускают часть, посвященную покупкам. Многие идут с первым кредитором они говорят.

Вместо этого используйте свою силу, чтобы получить несколько ставок и попросить лучшую сделку.

Отсутствие переговоров означает, что вы оставляете деньги на столе.

Магазин ставок от нескольких кредиторов. Начните здесь (15 февраля 2022 г.)В этой статье (Перейти к…)

Как вести переговоры по ипотечным ставкам

Независимо от того, являетесь ли вы покупателем жилья в первый раз, ищущим новый дом, или домовладельцем, который хочет рефинансировать свою текущую ипотеку, можно договориться о лучшей ставке по ипотеке.

Однако это не так просто, как торговаться процентными пунктами.

Чтобы договориться о лучшей ставке по ипотеке, вам нужно будет доказать, что вы являетесь кредитоспособным заемщиком.И вам повезет больше, если вы сядете за стол с более низкой котировкой от другого кредитора.

Вот четыре стратегии, как договориться о лучшей ставке по ипотеке до того, как вы заблокируете:

- Присмотритесь к нескольким кредиторам

- Попросите вашего кредитора согласовать предложения с более низкой процентной ставкой

- Переговоры с использованием дисконтных баллов

- Усильте вашу заявку на ипотеку

Мы более подробно рассмотрим каждую стратегию переговоров по ставке ниже.

Но эмпирическое правило таково: если у вас хорошие личные финансы и вы хотите получить котировки от разных кредиторов, вы обычно можете найти более низкую ставку по ипотеке.

Проверьте ставки от нескольких кредиторов. Начните здесь (15 февраля 2022 г. )

)Как делать покупки по более низкой цене

Хотя это может занять некоторое время, поиски низкой ставки по ипотеке того стоят. Даже немного более низкая процентная ставка может сэкономить вам деньги как на ежемесячных платежах по ипотеке, так и на протяжении всего срока действия кредита.

Например:

- Ежемесячные платежи по ипотечному кредиту с фиксированной ставкой на 30 лет на сумму 300 000 долларов США при ставке 4% составляют 1815 долларов США

- Тот же самый кредит с процентной ставкой 3,75% имеет ежемесячные платежи всего в размере 1774 долларов США

- В то время как ежемесячные сбережения в размере 41 доллара США могут не звучать как и многие, вы сэкономите 14 760 долларов в течение срока действия 30-летнего кредита

Чтобы увидеть аналогичную экономию, запросите котировки ставок у нескольких кредиторов. Каждый кредитор предоставит вам оценку, которая поможет вам сравнить процентные ставки по ипотечным кредитам, затраты на закрытие, комиссию кредитора и другие расходы по займам, такие как сборы за оценку дома, сборы за кредитный отчет и страхование титула.

Помните: поставщики с самыми низкими первоначальными ставками по ипотеке могут на самом деле не быть «самыми дешевыми» после подсчета баллов, сборов и затрат на закрытие.

Провайдеры с самыми низкими первоначальными ставками по ипотеке могут на самом деле не быть «самыми дешевыми» после подсчета баллов, сборов и затрат на закрытие.

Кредиторы имеют некоторую гибкость в отношении ставок, которые они вам предлагают. Поэтому, если вы предпочитаете одного кредитора — может быть, потому, что вы лично знаете кредитного специалиста или у них есть филиал поблизости — не бойтесь предоставить им более низкую оценку и попросите, чтобы они соответствовали ей.

В некоторых случаях компания, с которой вы хотите работать, может снизить вашу ставку, чтобы конкурировать с другими оценками кредита. В других случаях они этого не сделают, но спросить никогда не помешает.

Как договориться о лучшей ставке по ипотеке с помощью дисконтных баллов

У вас также есть возможность покупать дисконтные баллы у большинства ипотечных кредиторов.

Скидочные баллы позволяют вам заплатить немного больше авансом за более низкую ставку по ипотечному кредиту в течение всего срока кредита. Как правило, один дисконтный балл стоит 1% от общей суммы кредита и снижает вашу ставку примерно на 0.25%.

| Без скидок | с одной точки скидки | |||||

| суммы займа | $ 200 000 | $ 200 000 | ||||

| Стоимость приобретения скидки | $ 0 | $ 0 | $ 0 | $ 2,500 | ||

| Repica Right | 3.75% | 3,50% | ||||

| Проценты заплатили за 30 лет * | $ 133 446 | $ 123315 |

1 * штат Вашингтон с 20% вниз.Показанные ставки и процентные платежи приведены только для примера. Ваша собственная ставка и платежи будут отличаться.

Ваша собственная ставка и платежи будут отличаться.

В этом сценарии покупка одного очка стоит 2500 долларов за столом закрытия. Но это сэкономит домовладельцу более 10 000 долларов в течение срока действия кредита.

Подтвердите новый тариф. Начните здесь (15 февраля 2022 г.)Надежные заявки на кредит помогут вам договориться о более выгодных процентных ставках по ипотечным кредитам

Эта стратегия может оказаться не столь полезной, если вы близки к закрытию ипотечного кредита.Но если у вас есть немного больше времени, прежде чем вы заблокируете свою ставку, учтите, что более сильное приложение дает вам некоторые рычаги для согласования вашей ипотечной ставки.

По сути, чем лучше ваше финансовое положение, тем больше кредиторов заинтересованы в вашем бизнесе. И тем больше они готовы вести переговоры, чтобы получить его.

Это может означать попытку:

- Более высокий кредитный рейтинг: Примите меры, чтобы повысить свой балл, прежде чем подавать заявку.

Хорошие кредитные рейтинги обычно имеют более низкие ставки

Хорошие кредитные рейтинги обычно имеют более низкие ставки - Большой первоначальный взнос: Более крупный первоначальный взнос часто приводит к более низкой ставке по ипотеке.Вы сэкономите еще больше, если сможете внести 20% первоначального взноса и избежать частного ипотечного страхования (PMI)

- Меньшие ежемесячные долги: Погашение части долга по кредитным картам или другим кредитам до подачи заявки приводит к снижению долга– отношение к доходу (DTI) и часто более низкая ставка по ипотеке

Конечно, повышение кредитного рейтинга, накопление средств на первоначальный взнос или погашение долгов — все это требует времени.

Но если вы можете немного подождать — или если ваши ставки выглядят хуже, чем вы думали, и вы хотите внести изменения, прежде чем пытаться снова — это хороший способ получить значительно более низкую ставку по ипотеке.

Совет: используйте ипотечный калькулятор и проверьте свою кредитную историю

Использование ипотечного калькулятора поможет вам понять, как первоначальный взнос, кредитный рейтинг и процентная ставка влияют на ваш платеж по ипотеке.

Кроме того, если вы еще не проверили свою кредитную историю, вы можете сделать это, запросив бесплатные копии своих кредитных отчетов в трех основных кредитных бюро: TransUnion, Equifax и Experian.

Почему вам нужно ходить по магазинам, чтобы договориться о цене

Ипотечные кредиты регулируются намного строже, чем раньше.В результате у отдельных кредитных специалистов меньше возможностей менять ставки от клиента к клиенту.

Вот почему мы говорим о таких тактиках, как сравнение оценок кредита и покупка дисконтных баллов для снижения вашей ставки, а не о попытках торговаться с вашим кредитным специалистом.

На современном рынке недвижимости одни кредиторы более эффективны, чем другие. Они снижают эксплуатационные расходы за счет использования онлайн-приложений и цифровой обработки. И эти накладные расходы часто передаются клиентам.

Другие провайдеры работают с такими большими объемами, что могут позволить себе взимать с кредиторов более низкие комиссии и ставки и при этом получать прибыль.

И почти у каждого кредитора есть какая-то ниша с различными типами ипотечных кредитов. Некоторые из них более дружелюбны к заемщикам с низким доходом или низкой кредитной историей, некоторые лучше подходят для самозанятых, у некоторых есть большие кредиты или кредиты FHA и так далее.

Таким образом, поиск по магазинам не просто дает вам рычаг для переговоров о более низкой ставке по ипотеке. Это также поможет вам определить ипотечных кредиторов, которые специализируются на типе кредита, который вам нужен.И этот кредитор, скорее всего, даст вам конкурентоспособную ставку, несмотря ни на что.

Сравните ставки от нескольких кредиторов. Начните здесь (15 февраля 2022 г.)Когда вы можете и не можете договориться о ставке по ипотеке

Во многих случаях кредитор не может предложить вам лучшую сделку, чем другой аналогичный заемщик. Это будет считаться дискриминацией другого заемщика.

Тем не менее, есть место для переговоров.

Например, кредиторам разрешено возмещать затраты на закрытие заемщику, когда задержки приводят к несоблюдению процентной ставки или когда необходимо быть конкурентоспособными, если ставки внезапно падают.

Большое предостережение, однако, заключается в том, что переговоры не должны влиять на комиссионный доход кредитного специалиста.

Успешные переговоры по ипотечной ставке уменьшают доход кредитора, но никогда кредитного инспектора. Это уравновешивает интересы кредитного специалиста с интересами клиента, и это хорошо.

Для клиентов, которые ищут наилучшую ставку по ипотеке, всегда полезно спросить.

У кредиторов меньше возможностей для изменения ставок или сборов, но есть ситуации, когда это возможно, особенно когда непредвиденные события увеличивают ваши расходы на закрытие кредита.

Как раньше работали переговоры по ипотечной ставке

Специалист по ипотечному кредитованию или ипотечный брокер выступает в качестве посредника. Они связывают вас, домовладельца или покупателя дома, с кредитором или инвестором, который вкладывает деньги в ваш ипотечный кредит.

Брокеры работают независимо, выступая в качестве агентов по продажам для оптовых ипотечных кредиторов. Кредитные специалисты — это продавцы банка или кредитного союза, в котором они работают.

Кредитные специалисты — это продавцы банка или кредитного союза, в котором они работают.

Кредитные специалисты и ипотечные брокеры обычно работают за комиссионные.И, конечно же, они хотят максимизировать этот доход. Никто не хочет работать бесплатно.

В прошлом у кредитных специалистов было только три способа увеличить свои комиссионные:

- Увеличить процентную ставку

- Увеличить расходы на закрытие сделки

- Увеличить сумму кредита

Отсюда впервые возникла идея поиска ипотечного кредита. Всегда был шанс, что по крайней мере один кредитный специалист согласится работать за меньшую комиссию, что позволит вам получить более выгодную сделку.

Понимание того, что система неравна

При старой системе ипотечного кредитования у каждого кредитного инспектора был стимул предлагать клиентам самые высокие ставки по ипотечным кредитам, чтобы максимизировать доходы банка и свои личные комиссионные.

Конечно, заемщики могли свободно обращаться к другим кредиторам, чтобы узнать, могут ли они сделать лучше. Так же, как вы можете делать покупки по скидкам при покупке автомобиля.

Так же, как вы можете делать покупки по скидкам при покупке автомобиля.

Но более пристальный анализ этой практики показал, что не со всеми клиентами обращались одинаково.

Некоторые клиенты получали очень высокие ставки по ипотечным кредитам, а некоторые получали очень низкие ставки по ипотечным кредитам. Иногда кредитные специалисты добровольно сокращали расходы на закрытие, а иногда — нет. Это зависело от их индивидуального стиля работы.

Ставки по ипотечным кредитам иногда различались на целых 50 базисных пунктов (0,5%) между заемщиками со схожими чертами и характеристиками у одного и того же кредитора. И дискриминации было намного легче проникнуть в сферу недвижимости.

Почему изменилась система переговоров по ипотечным ставкам

Взимание различных комиссий с кредиторов со схожих клиентов, таких как комиссия за выдачу кредита или комиссия за андеррайтинг, теперь является потенциальным нарушением закона об ипотечном кредитовании. И, наконец, правительство наложило штрафы на многие американские банки за их «неравное отношение» к покупателям жилья.

И, наконец, правительство наложило штрафы на многие американские банки за их «неравное отношение» к покупателям жилья.

В ответ банки и кредитные союзы остановили этот переговорный процесс.

Кредитные инспекторы должны были получать одинаковые комиссионные независимо от того, какую ипотечную ставку или сборы они взимали со своих клиентов.

В соответствии с новым правилом у кредитных инспекторов не было причин повышать ставки по ипотечным кредитам из-за более высоких комиссий или начислять больше баллов по особенно «сложным» кредитам.С тех пор все кредиты стоили одинаково.

Ипотечные кредиторы не вели переговоров, когда это могло привести к несправедливому обращению. Ваша ставка была вашей ставкой, независимо от того, что предлагали вам конкурирующие кредиторы.

Вот почему сегодня вам обычно приходится ходить по магазинам и сравнивать кредиторов, чтобы найти самую низкую ставку.

У кредиторов может быть пространство для маневра. Но у вас гораздо больше шансов на успешные переговоры, если вы сможете показать, что другой кредитор предложил вам более низкую ставку по той же заявке.Это дает вам реальный рычаг.

Но у вас гораздо больше шансов на успешные переговоры, если вы сможете показать, что другой кредитор предложил вам более низкую ставку по той же заявке.Это дает вам реальный рычаг.

Каковы сегодня лучшие ставки по ипотеке?

Сегодняшние ставки по ипотечным кредитам низкие, но в некоторых банках они могут быть дешевле, чем в других. Всегда полезно походить по магазинам, чтобы найти самую низкую цену.

Мы рекомендуем сравнить ставки как минимум 3–4 кредиторов, чтобы найти самое выгодное предложение.

Покажите мне сегодняшние ставки (15 февраля 2022 г.)Информация, содержащаяся на веб-сайте The Mortgage Reports, предназначена только для информационных целей и не является рекламой продуктов, предлагаемых Full Beaker.Взгляды и мнения, выраженные здесь, принадлежат автору и не отражают политику или позицию Full Beaker, ее должностных лиц, материнской компании или аффилированных лиц.

9 способов уменьшить размер ежемесячного платежа по ипотеке

Могу ли я уменьшить размер платежа по ипотеке?

Высокий платеж по ипотеке может показаться бременем, особенно если ваш ежемесячный бюджет уже ограничен. И пандемия усложнила жизнь многим домовладельцам.

И пандемия усложнила жизнь многим домовладельцам.

К счастью, существует множество способов снизить ежемесячный платеж по ипотеке.

Самый простой способ — рефинансировать. Учитывая, что ставки по ипотечным кредитам все еще низкие, а собственный капитал растет по всей стране, миллионы домовладельцев могут существенно снизить свои платежи по ипотечным кредитам.

Готовы узнать, что можно сэкономить?

Подтвердите свое право на рефинансирование. Начните здесь (15 февраля 2022 г.)В этой статье (Перейти к…)

4 способа снизить платежи по ипотеке с помощью рефинансирования

Рефинансирование ипотеки может принести огромную финансовую выгоду, особенно если вы подходите к этому стратегически.Есть несколько программ refi на выбор, и использование правильной может помочь максимизировать ваши сбережения.

Четыре способа снизить ежемесячный платеж по ипотеке с помощью рефинансирования включают в себя:

- Рефинансирование на более низкую процентную ставку

- Рефинансирование на более длительный срок кредита

- Переход с ARM на FRM

- Использование Streamline Refinance с низким уровнем документации

Давайте рассмотрим каждый вариант рефинансирования немного подробнее. деталь.

деталь.

Рефинансирование по более низкой процентной ставке

Основной причиной рефинансирования домовладельцев является снижение процентной ставки по ипотеке.Это снижает ваши ежемесячные платежи по ипотеке, но это еще не все. Это также может сэкономить вам тысячи (или десятки тысяч) в течение всего срока кредита.

«Например, у вас есть кредит на 30 лет с балансом в размере 200 000 долларов США по процентной ставке 3,75%, — объясняет Эйлин Деркс, глава отдела ипотеки в Laurel Road. «Если вы рефинансируете по процентной ставке 2,75%, вы снизите свой ежемесячный платеж примерно на 100 долларов и сэкономите 39 500 долларов на общих процентных платежах в течение срока действия кредита».

Если у вас есть существующая ипотека более двух лет или если ваше финансовое положение улучшилось после покупки дома, есть большая вероятность, что вы сможете претендовать на более низкую ставку и существенные ежемесячные сбережения.

Подтвердите свое право на рефинансирование. Начните здесь (15 февраля 2022 г.)

Начните здесь (15 февраля 2022 г.)Продлите срок кредита

Другим вариантом является рефинансирование и продление срока кредита, т. е. периода времени, в течение которого вы должны погасить кредит. Преимущество здесь в том, что вы снизите свой ежемесячный платеж и обеспечите дополнительный ежемесячный денежный поток.

«Предположим, что у вас есть текущий остаток по кредиту в размере 250 000 долларов США с процентной ставкой 3,25%, а срок погашения вашего кредита — 18 лет. Ваш текущий ежемесячный платеж составляет примерно 1532 доллара», — говорит Деркс.

«При рефинансировании на новый срок 30 лет, по прежнему процентной ставке 3,25%, ваш новый ежемесячный платеж составит приблизительно 1088 долларов США, что обеспечит дополнительный ежемесячный денежный поток в размере около 442 долларов США».

Эта стратегия может работать, даже если у вас уже есть низкая процентная ставка. Просто обратите внимание, что вы можете в конечном итоге заплатить больше в общей сумме процентов. Но если вашей главной целью является более низкий ежемесячный платеж по ипотеке, это может не иметь значения.

Но если вашей главной целью является более низкий ежемесячный платеж по ипотеке, это может не иметь значения.

Рефинансирование в ипотеку с фиксированной процентной ставкой

Возможно, у вас есть ипотечный кредит с регулируемой ставкой (ARM), который предлагает фиксированную ставку в течение первых нескольких лет кредита с плавающей процентной ставкой в дальнейшем.В то время как ваша ставка может снизиться, она также может резко возрасти, что приведет к гораздо более высоким ежемесячным платежам, чем вы можете себе позволить.

Но если вы рефинансируете новый ипотечный кредит с фиксированной ставкой, вы устраняете неопределенность переменных ставок и, возможно, можете сэкономить больше денег в течение срока действия вашего кредита.

«Скажем, у вас есть 30-летний ипотечный кредит с регулируемой процентной ставкой с первоначальным балансом в размере 200 000 долларов США и процентной ставкой 2,5%, которая вот-вот подскочит через ваши первые пять лет до 3,5% процентной ставки», — говорит Деркс.

«В этом сценарии ваш ежемесячный платеж увеличится примерно с 790 долларов США до примерно 881 доллара США — почти на 100 долларов США в месяц больше из-за корректировки ставки.

«Но если вы рефинансируете новый 25-летний кредит с фиксированной процентной ставкой, что не добавит вам дополнительных лет к вашему сроку, и зафиксируете процентную ставку 2,75%, которая входит в ваши расходы на закрытие в размере 4000 долларов, ваш ежемесячный платеж составит 830 долларов. Это позволит вам сэкономить 50 долларов в месяц по сравнению с отказом от рефинансирования».

Рефинансирование с ARM на ипотеку с фиксированной процентной ставкой может не дать огромных ежемесячных сбережений.Но это дает вам дополнительную финансовую безопасность, потому что вам не придется беспокоиться о повышении ставки или платежа в будущем.

Подтвердите свое право на рефинансирование. Начните здесь (15 февраля 2022 г.)Используйте Streamline Refinance

Четвертый вариант — рассмотреть вариант Streamline Refinance, доступный для многих ипотечных кредитов FHA, VA и USDA.

При использовании Streamline Refinance кредитор не обязан повторно проверять ваш доход, кредит или занятость. Это означает, что кредит может быть закрыт гораздо быстрее и, возможно, избежать большого количества документов.

Более того, с ремонтом Streamline вы можете пропустить оценку дома. Это означает, что вы можете рефинансировать практически без накопления собственного капитала — и вы можете зафиксировать более низкую ставку, чем при других типах низкого рефинансирования.

«При упрощенном рефинансировании кредитору обычно не разрешается добавлять расходы на закрытие к остатку кредита, а процентная ставка и ежемесячный платеж должны быть снижены настолько, чтобы это было выгодно заемщику», — добавляет Деркс.

«По сути, рефи Streamline позволяет заемщику получить более низкую ставку и оплату с очень небольшими затратами и минимальными усилиями», — объясняет она.

Преимущества более низкого ежемесячного платежа по ипотеке

«Основное преимущество снижения ежемесячного платежа по ипотеке заключается в том, что вы получаете дополнительный денежный поток для семьи, который можно использовать для нескольких целей», — говорит Синди Лаффи, партнер филиала и специалист по планированию ипотечного кредита в Inlanta Mortgage в Пьюоки, штат Висконсин.

Лаффи объясняет, что экономия на ипотеке может позволить вам:

- Быстрее погасить другие кредиты и кредитные карты с более высокой процентной ставкой

- Скопить сбережения на непредвиденные расходы и ремонт дома

- Увеличить сбережения на образование и/или пенсию

- Лучше управлять растущими расходами на налоги на имущество и страхование домовладельцев

Если вам нужен дополнительный денежный поток каждый месяц — по этим или любым другим причинам — рефинансирование ипотечного кредита может быть огромным подспорьем.

Кто имеет право на рефинансирование?

Многие заемщики, у которых в настоящее время есть ипотечный кредит, имеют право на рефинансирование.

По словам Хари Вашингтона, ипотечного брокера и владельца 1 st United Realty & Mortgage, требования для рефинансирования кредита аналогичны требованиям для покупки дома. Вашингтон говорит, что кредитор будет смотреть на:

- Отношение вашего долга к доходу (DTI)

- Ваш кредитный рейтинг

- Собственный капитал в вашем доме

- Стабильность вашего дохода

- Текущая стоимость вашего дома

Вы также должны понимать затраты и преимущества рефинансировать, чтобы решить, подходит ли это для вашей ситуации.

Имейте в виду, что вы будете оплачивать расходы на закрытие рефинансирования, которые обычно составляют 2–6% от суммы вашего кредита. Согласно последним данным ClosingCorp, компании, занимающейся данными и технологиями в сфере недвижимости, средние затраты на закрытие рефинансирования по стране составляют 5749 долларов.

Чтобы узнать, стоит ли вам рефинансирование, сравните предполагаемые затраты на закрытие с вашими ежемесячными сбережениями. Если в долгосрочной перспективе вы сэкономите больше, чем потратите авансом, рефинансирование, как правило, того стоит.

Получите процентную ставку и оценку стоимости закрытия от кредитора (15 февраля 2022 г.)Могу ли я снизить платеж по ипотеке без рефинансирования?

Рефинансирование – это основной способ снизить ежемесячные платежи по ипотеке.Но это не единственный вариант.

Некоторые домовладельцы могут не претендовать на рефинансирование. Другие, возможно, не захотят проводить рефи из-за затрат на закрытие.

В любом случае есть несколько дополнительных стратегий, которые стоит изучить:

Переоформите свою ипотеку

Пересчет вашего кредита включает в себя применение крупного единовременного платежа к основной сумме кредита и сохранение той же даты погашения (погашения).

«Это изменяет график повторной амортизации вашего кредита и, следовательно, уменьшает основную сумму и проценты, подлежащие уплате каждый месяц без необходимости рефинансирования, что делает этот вариант очень дешевым и эффективным», — предлагает Деркс.

Это может быть вариантом, если вы недавно получили крупную сумму денег, например, от наследства или крупной премии на работе.

Если вы заинтересованы в пересмотре своей ипотеки, поговорите со своим кредитным специалистом (компания, которой вы производите платежи по ипотеке). Они смогут провести вас через ваши варианты.

Временно приостановить выдачу кредита с отсрочкой

Вы также можете приостановить выдачу кредита через отсрочку, если вы испытали временные трудности и потеряли доход.

«Недавние остановки из-за COVID-19 побудили многих заемщиков приостановить выдачу кредитов. Однако, хотя отсрочка позволит вам отсрочить платежи по ипотеке, она не позволит вам полностью пропустить платежи», — говорит Лаффи.

Действительно, когда период воздержания закончится, вам придется погасить все пропущенные или сокращенные платежи или обсудить с вашим кредитором наиболее подходящее решение для погашения в соответствии с вашими финансовыми обстоятельствами.

«Вот почему терпимость обычно не рекомендуется, так как это может помешать вам рефинансировать и повлиять на вашу кредитную историю», — предупреждает Деркс.

Спросите о модификации кредита

В качестве альтернативы вы можете изучить возможность модификации кредита, которая может увеличить срок кредита и/или снизить процентную ставку, если вы соответствуете требованиям.

«Это варианты, которые иногда предоставляются кредитными организациями, чтобы помочь заемщикам избежать потери права выкупа и предотвратить потерю своего дома из-за обстоятельств, которые могли быть или не быть под их контролем», — объясняет Лаффи.

Чтобы иметь право на участие, вам, скорее всего, потребуется предоставить подтверждающую документацию, включая подтверждение тяжелого положения, подтверждение дохода, банковские выписки и многое другое.

Другие стратегии

Это не единственные способы снизить ежемесячные платежи по ипотеке. Андреа Ворох, финансовый эксперт из Калифорнии, рекомендует еще два метода.

«Если вы оплачиваете частную ипотечную страховку (PMI), вероятно, потому, что вы вложили менее 20% в первоначальный взнос, вы можете устранить PMI, запросив оценку вашего дома», — говорит она.

«Если стоимость вашего дома значительно выросла с момента его первой покупки, этого может быть достаточно, чтобы претендовать на удаление PMI.

Кроме того, стоит пересмотреть свой полис страхования домовладельцев с тех пор, как вы впервые купили свой дом или если прошло несколько лет.

«Возможно, вы упускаете из виду один из самых быстрых и простых способов уменьшить ежемесячный платеж по ипотеке, если вы платите его через условное депонирование. Это потому, что стоимость страховки, как правило, растет каждые пару лет», — говорит Ворох.

Это потому, что стоимость страховки, как правило, растет каждые пару лет», — говорит Ворох.

«Если вы узнаете, что взносы по вашему полису выросли, свяжитесь со своей страховой компанией, чтобы узнать, имеете ли вы право на более низкий тариф, или присмотритесь к более дешевому полису.

Резюме: 9 способов снизить ежемесячный платеж по ипотеке

Напомним, вот 9 способов снизить ежемесячный платеж по ипотеке — с рефинансированием или без него:

- Снизьте процентную ставку с помощью рефи

- Продлите срок кредита

- Перейдите с ARM на FRM

- Используйте Streamline Refinance

- Переоформите свою ипотеку

- Отменить ипотечное страхование

- Снизить ставку страхования домовладельцев

Хорошая новость заключается в том, что, несмотря на то, что ставки по ипотечным кредитам остаются на уровне исторического минимума, многие домовладельцы по-прежнему имеют право на рефинансирование.

«Я советую вам поговорить с квалифицированным специалистом по планированию ипотеки или специалистом по кредитам, который может предоставить вам ипотечный план, который наилучшим образом соответствует вашим потребностям», — рекомендует Лаффи.

Имейте в виду, что снижение процентной ставки даже на долю процента может привести к удивительно большой ежемесячной экономии.

Поэтому, даже если вы не уверены, соответствуете ли вы требованиям, стоит поговорить с кредитором о ваших возможностях.

Покажите мне сегодняшние ставки (15 февраля 2022 г.)Информация, содержащаяся на веб-сайте The Mortgage Reports, предназначена только для информационных целей и не является рекламой продуктов, предлагаемых Full Beaker.Взгляды и мнения, выраженные здесь, принадлежат автору и не отражают политику или позицию Full Beaker, ее должностных лиц, материнской компании или аффилированных лиц.

Что такое переоформление ипотеки и зачем это делать?

Домовладельцы, которые хотят сократить ежемесячный платеж по ипотеке в долларах, а также сэкономить деньги на процентах, могут рассмотреть возможность пересмотра ипотеки. Эта стратегия не поможет вам погасить ипотечный кредит досрочно, но она может сделать ваши ежемесячные платежи более управляемыми, при этом уменьшая сумму, которую вы будете платить в виде процентов.

Что такое переделка ипотечного кредита?

Переоформление ипотеки или переоформление ссуды — это когда заемщик вносит крупный единовременный платеж в счет основного остатка своей ипотеки, а кредитор, в свою очередь, реамортизирует ссуду. Это означает, что ваш кредит уменьшается, чтобы отразить новый баланс.

Пересчет сокращает ваши ежемесячные платежи и сумму процентов, которые вы будете платить в течение срока действия кредита. Это, однако, не влияет на процентную ставку или условия кредита.

Как работает переоформление ипотечного кредита

Для того, чтобы сделать переоформление кредита, заемщик должен внести крупный единовременный платеж в счет погашения основного долга.Кредиторы обычно требуют 5000 долларов или больше, чтобы переоформить ипотечный кредит. Остаток затем амортизируется за счет уменьшения ежемесячных платежей.

Как правило, вы должны заплатить комиссию за переоформление ипотечного кредита. Комиссия зависит от кредитора, но обычно не превышает нескольких сотен долларов.

Однако эта плата может быть оправдана по сравнению с вашей потенциальной экономией на процентах. Пересчет не только приводит к более низким ежемесячным платежам, но и заемщики также будут платить меньше процентов в течение срока действия кредита.

Например, если ваш 30-летний ипотечный кредит имеет основной остаток в размере 200 000 долларов США с процентной ставкой 5 процентов, вы можете платить 1 200 долларов США в месяц.Если вы заплатите 50 000 долларов единовременно за переоформление ипотеки плюс 250 долларов за переоформление, вы в конечном итоге сэкономите почти 35 000 долларов на процентных платежах и около 300 долларов в месяц на ежемесячных платежах по ипотеке. (Конечно, деньги, которые вы потратите на переделку, не будут доступны для инвестирования или других целей.)

Имейте в виду, переделка не сокращает срок вашей ипотеки, а только сумму, которую вы платите каждый месяц.

Квалификация и доступность переоформления ипотеки

Прежде чем радоваться более низким ежемесячным платежам, сначала убедитесь, что ваш кредитор предлагает переоформление — многие этого не делают. Это также не то, что обычно рекламируется, но большинство крупных банков предлагают это.

Это также не то, что обычно рекламируется, но большинство крупных банков предлагают это.

Вам, скорее всего, потребуется соответствовать определенным стандартам сокращения капитала и основной суммы долга, чтобы претендовать на пересмотр. Ваша история платежей также может повлиять на ваши варианты.

Не все закладные подлежат переоформлению. Государственные кредиты, такие как кредиты FHA и кредиты VA, не могут быть изменены.

Переоформление ипотеки и рефинансирование

Существует большая разница между переоформлением ипотеки и рефинансированием, хотя и то, и другое может помочь заемщикам сэкономить деньги.Пересчет проще, чем рефинансирование, потому что для этого требуется только единовременная сумма денег в обмен на более низкие ежемесячные платежи.

При перерасчете вы сохраняете существующий кредит, корректируя только амортизацию. Вы не сможете получить более низкую процентную ставку при переделке, как при рефинансировании. С другой стороны, если ваша процентная ставка уже низкая, рефинансирование может иметь негативные последствия, особенно если текущие ставки выше.

Рефинансирование, наоборот, требует, чтобы вы подали заявку на совершенно новый кредит и заплатили все сборы, связанные с ним.Новый кредит погасит ваш существующий кредит, поэтому вы можете получить новую ипотеку, а также новую процентную ставку.

Заемщики обычно делают это, чтобы получить более низкую процентную ставку или перейти от ипотеки с регулируемой ставкой к ипотеке с фиксированной ставкой. Если у вас уже есть ипотека с фиксированной процентной ставкой и низкой процентной ставкой, то рефи вам не поможет. С другой стороны, если у вас есть низкопроцентная 30-летняя ипотека с фиксированной ставкой и вы хотите более низкие ежемесячные платежи, вы можете подумать о переделке.

Преимущества переоформления ипотечного кредита

Переоформление имеет некоторую привлекательность, потому что это довольно легко сделать, и это относительно недорогой способ снизить ежемесячные платежи, если у вас есть наличные деньги.Вот несколько причин, по которым вы, возможно, захотите рассмотреть вопрос о пересмотре существующей ипотеки:

- Сократите свои ежемесячные платежи, внеся единовременную выплату

- Избегайте повторной квалификации для получения нового кредита

- Сохраняйте процентную ставку, если у вас сейчас низкая процентная ставка

Недостатки переделки ипотеки

Самый большой финансовый недостаток переделки заключается в том, что вы вкладываете большую сумму денег в собственный капитал. Вот несколько причин, по которым вы, возможно, захотите переосмыслить переделку:

Вот несколько причин, по которым вы, возможно, захотите переосмыслить переделку:

- Не сокращает срок вашей ипотеки

- Ваша процентная ставка остается прежней, недостаток, если у вас более высокая процентная ставка

- Большая часть ваших денег связана с акционерным капиталом

- Кредитор взимает комиссию, обычно не превышающую несколько сотен долларов

В нынешних условиях, с относительно низкими ставками по ипотечным кредитам и сильным рынком, переоформление кредита может быть для некоторых нецелесообразным.

Как рассчитать ипотечный кредит

Если ипотечный кредит является правильным шагом для ваших финансов, убедитесь, что математические расчеты верны. Вы можете оценить свой новый ежемесячный платеж после пересчета с помощью калькулятора графика амортизации Bankrate.

Если у вас все еще есть вопросы о ваших потенциальных сбережениях, проконсультируйтесь со своим ипотечным кредитором. Кредитный специалист может помочь вам разобраться в цифрах и понять, какая стратегия лучше всего подходит для вашей ситуации.

С дополнительной отчетностью Сары Шарки

Подробнее:

Когда следует рефинансировать дом? – Советник Forbes

Примечание редакции. Мы получаем комиссию за партнерские ссылки в Forbes Advisor.Комиссии не влияют на мнения или оценки наших редакторов.

Имеет смысл рефинансировать дом, если это сэкономит вам деньги или упростит оплату ежемесячных счетов.

Некоторые эксперты говорят, что рефинансировать кредит следует только тогда, когда вы можете снизить процентную ставку, сократить срок кредита или и то, и другое. Этот совет не всегда верен. Некоторым домовладельцам может понадобиться краткосрочное облегчение от более низкого ежемесячного платежа, даже если это означает, что нужно начинать с нового 30-летнего кредита.Рефинансирование также может помочь вам получить доступ к капиталу в вашем доме или избавиться от кредита FHA и его ежемесячных страховых взносов по ипотеке.

Как работает рефинансирование ипотеки

Когда вы рефинансируете, вы получаете новую ипотеку для погашения существующей ипотеки. Рефинансирование работает так же, как получение ипотечного кредита на покупку дома. Тем не менее, вы будете свободны от стресса, связанного с покупкой и переездом дома, и у вас будет меньше необходимости закрывать к определенной дате. Кроме того, если вы пожалеете о своем решении, у вас есть время до полуночи третьего рабочего дня после закрытия кредита, чтобы отменить транзакцию.

Рефинансирование работает так же, как получение ипотечного кредита на покупку дома. Тем не менее, вы будете свободны от стресса, связанного с покупкой и переездом дома, и у вас будет меньше необходимости закрывать к определенной дате. Кроме того, если вы пожалеете о своем решении, у вас есть время до полуночи третьего рабочего дня после закрытия кредита, чтобы отменить транзакцию.

Согласно отчету Ellie Mae Origination Insight Report, с апреля 2019 года по август 2020 года среднее время рефинансирования обычной ипотеки составляло от 38 до 48 дней. Когда процентные ставки падают и многие домовладельцы хотят рефинансировать, кредиторы становятся занятыми, и рефинансирование может занять больше времени. Рефинансирование кредита FHA или VA также может занять до недели больше, чем обычное рефи.

Когда рефинансирование жилищного кредита имеет смысл

Рефинансирование может снизить ежемесячный платеж по ипотеке за счет снижения процентной ставки или увеличения срока кредита. Рефинансирование также может снизить ваши долгосрочные процентные расходы за счет более низкой ставки по ипотеке, более короткого срока кредита или того и другого. Это также может помочь вам избавиться от ипотечного страхования.

Рефинансирование также может снизить ваши долгосрочные процентные расходы за счет более низкой ставки по ипотеке, более короткого срока кредита или того и другого. Это также может помочь вам избавиться от ипотечного страхования.

Расходы на закрытие сделки, такие как плата за оформление, плата за оценку, плата за страхование правового титула и плата за кредитный отчет, всегда являются важным фактором при принятии решения о рефинансировании. Эти расходы обычно составляют от 2% до 6% от суммы займа.

Вам необходимо знать затраты на закрытие кредита, чтобы рассчитать точку безубыточности, при которой ваши сбережения от более низкой процентной ставки превышают затраты на закрытие.Вы можете рассчитать этот балл, разделив свои расходы на закрытие на ежемесячную экономию от вашего нового платежа.

Вот несколько примеров того, как работает период безубыточности.

Период безубыточности в 25 месяцев — это хорошо, и 50 месяцев — тоже, но 75 месяцев — это слишком долго. Есть хороший шанс, что вы снова рефинансируете или продадите свой дом в следующие 6,25 лет. В период с 1994 года по первый квартал 2020 года среднее количество лет, в течение которых заемщик удерживал ипотечный кредит до рефинансирования, составляло 3 года.6 лет, по данным Freddie Mac.

Есть хороший шанс, что вы снова рефинансируете или продадите свой дом в следующие 6,25 лет. В период с 1994 года по первый квартал 2020 года среднее количество лет, в течение которых заемщик удерживал ипотечный кредит до рефинансирования, составляло 3 года.6 лет, по данным Freddie Mac.

Если вы считаете, что ваш новый кредит станет последним, обязательно учтите все дополнительные годы, которые вы будете выплачивать. Например, если у вас осталось 27 лет, и вы начинаете с 30-летнего рефи, это три дополнительных года процентов, и ваш период безубыточности больше.

Теперь поговорим о самых частых причинах рефинансирования.

Получение более низкой процентной ставки

Когда рыночные процентные ставки падают, рефинансирование для получения более низкой процентной ставки может снизить ваш ежемесячный платеж, снизить общую сумму процентных платежей или и то, и другое.

Еще одна вещь, которая может снизить ваш ежемесячный платеж, — это выплата процентов на меньшую основную сумму, возможно, в течение большего количества лет.

Согласно данным Freddie Mac, в первом квартале 2020 года, который в основном включает деятельность по рефинансированию до пандемии, 55% рефинансировавших заемщиков сохранили свой текущий основной остаток или увеличили свой остаток менее чем на 5% (путем финансирования своих расходов на закрытие). . Это наиболее распространенный вариант: рефинансирование по ставке и сроку.

Более высокий кредитный рейтинг поможет вам получить лучшую процентную ставку по ипотечному кредиту.Чтобы получить лучшие ставки, вам понадобится кредитный рейтинг 760 или выше. По данным ипотечного процессора Элли Мэй, почти 3 из 4 домовладельцев, которые рефинансировали в апреле 2020 года, имели кредитный рейтинг 750 или выше. Средний балл FICO составил 763,

. Принесение наличных при заключении сделки также может дать вам немного более низкую процентную ставку или позволит вам избежать частного ипотечного страхования (PMI). Три процента заемщиков сделали это в течение первого квартала 2020 года.

Рефинансирование для доступа к капиталу вашего дома

В первом квартале 2020 года 42% всех рефи были связаны с увеличением основного остатка не менее чем на 5%, что указывало на то, что владельцы снимали наличные, финансировали расходы на закрытие или и то, и другое.Хотя ставки рефинансирования на обналичивание могут быть немного выше, чем ставки рефинансирования на срок и на срок, все же может не быть более дешевого способа занять деньги.

Вы можете получить доступ к своему собственному капиталу через рефинансирование наличными, если у вас останется не менее 20% собственного капитала после транзакции. Вот пример.

Если вашей единственной целью является получение наличных, а не снижение процентной ставки или изменение срока кредита, ссуда под залог недвижимости или кредитная линия могут быть дешевле, чем затраты на закрытие рефи обналичивания.

Рефинансирование для получения более короткого срока кредита

Если вы рефинансируете 30-летнюю ипотеку на 15-летнюю, ваш ежемесячный платеж часто будет увеличиваться. Но не только процентная ставка по 15-летней ипотеке ниже; сокращение лет вашей ипотеки будет означать меньшую выплату процентов с течением времени. Экономия на процентах от более короткого срока кредита может быть особенно выгодной, если вы не берете проценты по ипотечному кредиту в свою налоговую декларацию.

Но не только процентная ставка по 15-летней ипотеке ниже; сокращение лет вашей ипотеки будет означать меньшую выплату процентов с течением времени. Экономия на процентах от более короткого срока кредита может быть особенно выгодной, если вы не берете проценты по ипотечному кредиту в свою налоговую декларацию.

Тем не менее, при таких низких процентных ставках по ипотечным кредитам некоторые люди предпочитают тратить больше лет на погашение своего дома, чтобы у них было больше денег для инвестирования по более высокой ставке и больше лет для накопления их доходов от инвестиций.

По данным Freddie Mac, в 2019 году 78% заемщиков рефинансировали 30-летнюю ипотеку с фиксированной ставкой в кредит того же типа. Еще 14% перешли с 30-летнего на 15-летний фиксированный срок. А 7% перешли с 30-летней на 20-летнюю фиксированную.

Рефинансирование для избавления от ссуды FHA

Ссуды FHA имеют взносы по ипотечному страхованию (MIP), которые обходятся заемщикам в размере от 800 до 1050 долларов в год на каждые 100 000 долларов, взятых взаймы. Если вы не вносите более 10%, вы должны платить эти взносы в течение всего срока кредита, а это означает, что единственный способ избавиться от них — получить новый кредит, не обеспеченный FHA.

Если вы не вносите более 10%, вы должны платить эти взносы в течение всего срока кредита, а это означает, что единственный способ избавиться от них — получить новый кредит, не обеспеченный FHA.

Рефинансирование для избавления от PMI

Отказ от частного ипотечного страхования обычного кредита сам по себе не является причиной для рефинансирования. В отличие от MIP FHA, вам не нужно избавляться от кредита, чтобы избавиться от PMI. Вы можете запросить отмену, как только у вас будет достаточно средств — обычно 20%.

Рефинансирование для перехода от кредита с регулируемой процентной ставкой к кредиту с фиксированной процентной ставкой или наоборот

Некоторые заемщики рефинансируют, потому что у них есть ипотека с регулируемой ставкой, и они хотят зафиксировать фиксированную ставку.Но есть также ситуации, когда имеет смысл перейти от ипотеки с фиксированной ставкой к ипотеке с регулируемой ставкой или от одного ARM к другому: а именно, если вы планируете продать через несколько лет и вас устраивает риск принятия по более высокой ставке, если вы в конечном итоге пробудете в своем нынешнем доме дольше, чем планировалось.

30-летний против. 15-летняя рефинансированная ипотека

Большая часть ваших ежемесячных платежей идет на выплату процентов в начале 30-летнего кредита. У вас будет небольшой собственный капитал в течение многих лет, если вы не сможете построить его быстрее за счет повышения цен на жилье или дополнительных выплат основного долга.Рефинансирование в 15-летнюю ипотеку поможет вам быстрее нарастить собственный капитал, но может увеличить ваш ежемесячный платеж, как показано в таблице ниже.

Стоит ли рефинансировать 15-летнюю ипотеку?

Для некоторых людей получение более низкого ежемесячного платежа является самой важной причиной для рефинансирования. Возможно, это не идеальный долгосрочный план, чтобы возобновить платежи в течение 30 лет, но это может быть важно для сохранения вашего дома и оплаты счетов в краткосрочной перспективе. Если позже ситуация улучшится, вы можете быстрее погасить основную сумму, чтобы сэкономить деньги, или даже снова рефинансировать.

Рассчитайте свои сбережения на рефинансирование ипотеки

Чтобы рассчитать ежемесячные сбережения от рефинансирования, используйте ипотечный калькулятор, введите эти цифры и получите новый ежемесячный платеж:

- Сумма для рефинансирования (ваш текущий основной баланс или ваш текущий основной баланс плюс сумма, которую вы обналичиваете, или ваш текущий основной баланс минус сумма, которую вы обналичиваете)

- Новая процентная ставка

- Новый срок кредита

Сравните новый ежемесячный платеж со старым ежемесячным платежом.В таблице ниже показано, как получение более низкой процентной ставки может сэкономить вам 204 доллара в месяц или 2448 долларов в год.

Но не смотрите только на ежемесячный платеж. Сколько будет стоить вам каждый кредит в общей сумме процентов, если вы погасите ипотечный кредит и не будете продавать свой дом или рефинансировать снова?

Чтобы получить эту информацию, выберите опцию калькулятора для просмотра таблицы амортизации. Внизу вы увидите общую сумму процентов по новой ипотеке. Запишите это число.

Внизу вы увидите общую сумму процентов по новой ипотеке. Запишите это число.

Затем выполните новый расчет с помощью ипотечного калькулятора.Введите ваш:

- Первоначальная основная сумма

- Текущая процентная ставка

- Текущий срок кредита

Затем просмотрите таблицу амортизации для этого расчета и посмотрите, каковы будут ваши текущие общие проценты в течение срока действия кредита. Сколько вы сэкономите в долгосрочной перспективе за счет рефинансирования?

Имейте в виду, что вы уже выплатили проценты за несколько лет по вашему текущему (первоначальному) кредиту, поэтому ваши сбережения не составляют 162 000 долларов минус 113 000 долларов.Это 162 000 долларов минус 113 000 долларов плюс проценты, которые вы уже заплатили.

Найдите лучшие ставки рефинансирования

Чтобы найти лучшие ставки рефинансирования, вам придется немного поработать, но это не займет много времени. Посмотрите на банки, кредитные союзы и онлайн-сайты сравнения. Вы также можете работать с ипотечным брокером, если хотите, чтобы кто-то сделал всю работу за вас и, возможно, предоставил вам доступ к кредиторам, которых вы не смогли бы найти самостоятельно, — к кредиторам, которые могли бы предложить вам более выгодные условия.

Вы также можете работать с ипотечным брокером, если хотите, чтобы кто-то сделал всю работу за вас и, возможно, предоставил вам доступ к кредиторам, которых вы не смогли бы найти самостоятельно, — к кредиторам, которые могли бы предложить вам более выгодные условия.

Подайте от трех до пяти заявок на получение официальной оценки кредита.Правительство требует, чтобы оценка кредита показывала вашу предполагаемую процентную ставку, ежемесячный платеж и затраты на закрытие в стандартной форме, которая позволяет легко сравнивать информацию между кредиторами.

На странице 3 оценки кредита вы увидите годовую процентную ставку, а на странице 1 процентную ставку. Когда вы покупаете автомобиль, обычно имеет смысл выбрать кредит с самой низкой годовой процентной ставкой, поскольку годовая процентная ставка включает в себя комиссию по кредиту.

С ипотекой все иначе. APR предполагает, что вы будете держать кредит на весь срок.Как мы уже видели, это обычно не происходит с ипотечными кредитами. Возможно, вам будет лучше с кредитом, который имеет более высокую годовую процентную ставку и более высокий ежемесячный платеж, но без комиссий.

Возможно, вам будет лучше с кредитом, который имеет более высокую годовую процентную ставку и более высокий ежемесячный платеж, но без комиссий.

Вместо того, чтобы вкладывать наличные на покрытие расходов, вы можете оставить эти деньги в своем резервном фонде или использовать их для погашения долга с более высокой процентной ставкой, чем ваша ипотека.

Еще одна проблема заключается в том, что если вы сравниваете APR по 30-летнему и 15-летнему кредиту, 15-летний кредит может иметь более высокий APR, несмотря на то, что в долгосрочной перспективе он намного дешевле.

8 шагов к рефинансированию ипотеки

- Посчитайте, имеет ли смысл рефинансирование.

- Решите, в какую ипотеку рефинансировать.

- Получите оценки кредита от трех до пяти кредиторов.

- Подайте заявку в кредитор, который предлагает лучшую цену.

- Соберите и подайте необходимые финансовые документы.

- Заблокируйте процентную ставку (может произойти после шага 4).

- За три дня до закрытия убедитесь, что ваш заключительный отчет о затратах соответствует вашей оценке кредита.

- Подпишите заключительные документы.

Льготы по рефинансированию ипотеки

В зависимости от того, какой тип ипотеки вы выплачиваете и в какой тип вы рефинансируете, преимущества рефинансирования вашей ипотеки могут включать следующее:

- Уменьшите ежемесячный платеж

- Платить меньше процентов с течением времени

- Обналичить часть капитала

- Прекращение выплаты страховых взносов по ипотечному кредиту

Отказы в рефинансировании ипотечного кредита

- Увеличьте свой ежемесячный платеж

- Платите больше процентов с течением времени

- Затраты на закрытие платежа

- Потратьте время на покупку новой ипотеки и подачу необходимых документов

Часто задаваемые вопросы

Как долго вы планируете оставаться дома?

Причина рефинансирования заключается в том, что небольшие изменения в ежемесячных платежах и процентных ставках могут со временем привести к значительной экономии. Однако, если вы планируете продать свой дом только через год или два, возможно, не имеет смысла оплачивать расходы, связанные с рефинансированием.

Однако, если вы планируете продать свой дом только через год или два, возможно, не имеет смысла оплачивать расходы, связанные с рефинансированием.

Сколько будет стоить завершение рефинансирования?

В зависимости от вашего кредитора и условий кредита, вы можете заплатить от нескольких сотен долларов до 2-3% от суммы нового кредита, чтобы завершить рефинансирование. Если завершение рефинансирования будет стоить вам 3000 долларов, а возмещение этих денег займет четыре года, это может не иметь для вас смысла.

В качестве альтернативы, если вы можете рефинансировать и заплатить только 1000 долларов и не планируете продавать в ближайшее время, скорее всего, стоит заплатить эту 1000 долларов, чтобы сэкономить время. Кроме того, некоторые кредиторы позволяют вам включить ваши расходы на закрытие в сумму кредита, поэтому вам не нужно придумывать деньги из своего кармана для покрытия расходов на закрытие.

Сколько вам будет лет, когда ипотека будет полностью погашена?

Одним из недостатков рефинансирования является то, что если вы подписываетесь на новую 30-летнюю ипотеку, вы перезапускаете часы, пока не освободитесь от ипотеки. Если вы уже семь лет в 30-летнем кредите, вы можете не хотеть начинать снова с 30 лет до конца. Это особенно верно, если новая временная шкала будет означать, что вы несете долги до 60 лет, когда вы, вероятно, будете думать о выходе на пенсию.

Если вы уже семь лет в 30-летнем кредите, вы можете не хотеть начинать снова с 30 лет до конца. Это особенно верно, если новая временная шкала будет означать, что вы несете долги до 60 лет, когда вы, вероятно, будете думать о выходе на пенсию.

Возможно, вы могли бы заплатить больше, чем месячный минимум, чтобы сократить срок погашения, но это также следует учитывать. Как вариант, можно рефинансировать в 15-летнюю ипотеку.

Вам нужно больше места для ежемесячного денежного потока?

Рефинансирование может изменить ваш ежемесячный платеж и сделать его выше или ниже, в зависимости от выбранных вами условий.Если вы отчаянно нуждаетесь в некоторой передышке в своем ежемесячном бюджете, может иметь смысл рефинансировать и платить более низкую ежемесячную ставку, если вы используете высвободившиеся деньги для достижения своих целей.

Огромной ошибкой было бы рефинансировать, снизить платеж и не иметь четкого плана, что вы будете делать с этими новыми высвободившимися долларами каждый месяц.

Текущие ставки по ипотечным кредитам | Деньги

Ставки по ипотечным кредитам резко выросли на этой неделе, при этом средняя ставка по 30-летней ипотеке с фиксированной ставкой поднялась до 3.69%. Это на 0,14 процентного пункта больше, чем на прошлой неделе, и это самый высокий показатель за 30 лет почти за два года.

Ставки по другим категориям кредитов в еженедельном отчете Freddie Mac также выше. 15-летняя ипотека с фиксированной ставкой составляет в среднем 2,93%, в то время как средняя ставка по ипотеке с регулируемой ставкой 5/1 достигает 2,80%. Все ставки рассчитаны на заемщиков с самым сильным кредитным рейтингом.

Процентные ставки по ипотечным кредитам за неделю, закончившуюся 10 февраля 2022 г.

Динамика ипотечных ставок

Процентные ставки выше на этой неделе :

- Текущая ставка по 30-летней ипотеке с фиксированной процентной ставкой составляет 3.

69% с выплатой 0,8 балла, до на 0,014 процентных пункта по сравнению с неделей. Средняя ставка составляла 2,73% в это время в прошлом году.

69% с выплатой 0,8 балла, до на 0,014 процентных пункта по сравнению с неделей. Средняя ставка составляла 2,73% в это время в прошлом году. - Текущая ставка по 15-летней ипотеке с фиксированной процентной ставкой составляет 2,93% с уплатой 0,8 пункта, увеличение на 0,16 процентных пункта по сравнению с прошлой неделей. Средняя ставка составила 2,19% за ту же неделю прошлого года.

- Текущая ставка по ипотеке с плавающей процентной ставкой 5/1 составляет 2,71% с уплатой 0,3 пункта, что на 0,09 процентных пункта выше , чем на прошлой неделе.В прошлом году средний показатель составил 2,79%.

«Нормализация экономики продолжается, поскольку ставки по ипотечным кредитам подскочили до самого высокого уровня с момента возникновения пандемии», — говорится в заявлении главного экономиста Freddie Mac Сэма Хатера. «Ожидается, что повышение ставок продолжится из-за сильного рынка труда и высокой инфляции, что, вероятно, окажет негативное влияние на спрос покупателей жилья».

Текущие ставки по ипотеке и ваш ежемесячный платеж

Ставка по ипотечному кредиту может существенно повлиять на то, сколько дома вы можете себе позволить, и на размер ваших ежемесячных платежей.

Если вы купили дом за 250 000 долларов и внесли первоначальный взнос в размере 20% — 50 000 долларов, — в итоге вы получите начальный остаток по кредиту в размере 200 000 долларов. По ипотечному кредиту в размере 200 000 долларов США с фиксированной ставкой на 30 лет:

- At 3% процентная ставка = $843 ежемесячных платежей (не включая налоги, страховку или сборы ТСЖ)

- At 4% процентная ставка = $955 ежемесячных платежей (не включая налоги, страхование,

- At 6% процентная ставка = 1199 долларов США ежемесячных платежей (не включая налоги, страховку или сборы ТСЖ)

- At 8% процентная ставка = 1468 долларов США ежемесячных платежей (не включая налоги, страхование или сборы ТСЖ)

Вы можете поэкспериментировать с ипотечным калькулятором, чтобы узнать, насколько более низкая ставка или другие изменения могут повлиять на размер ваших платежей. Калькулятор доступности жилья также может дать вам оценку максимальной суммы кредита, на которую вы можете претендовать, исходя из вашего дохода, отношения долга к доходу, процентной ставки по ипотеке и других переменных.

Калькулятор доступности жилья также может дать вам оценку максимальной суммы кредита, на которую вы можете претендовать, исходя из вашего дохода, отношения долга к доходу, процентной ставки по ипотеке и других переменных.

Другие факторы, определяющие сумму, которую вы будете платить каждый месяц, включают:

Срок кредита:

Выбор 15-летней ипотеки вместо 30-летней ипотеки увеличит ежемесячные платежи по ипотеке, но уменьшит сумму процентов, выплачиваемых в течение всего срока действия кредита.

Фиксированный по сравнению с ARM:

Ипотечные ставки по ипотечным кредитам с регулируемой ставкой регулярно переустанавливаются (после вводного периода), и ежемесячные платежи меняются вместе с ним. При фиксированной процентной ставке платежи по кредиту остаются неизменными на протяжении всего срока кредита.

Налоги, сборы ТСЖ, страхование:

Страховые взносы домовладельцев, налоги на недвижимость и взносы ассоциации домовладельцев часто включаются в ваш ежемесячный платеж по ипотеке. Проконсультируйтесь с вашим агентом по недвижимости, чтобы получить оценку этих расходов.

Проконсультируйтесь с вашим агентом по недвижимости, чтобы получить оценку этих расходов.

Ипотечное страхование:

Страхование ипотечного кредита стоит до 1% от стоимости вашего ипотечного кредита в год. Заемщики с обычными кредитами могут избежать частного ипотечного страхования, сделав первоначальный взнос в размере 20% или достигнув 20% собственного капитала. Заемщики FHA платят ипотечный страховой взнос в течение всего срока кредита.

Стоимость закрытия:

Некоторые покупатели финансируют расходы по закрытию своего нового дома за счет ссуды, что увеличивает долг и увеличивает ежемесячные платежи.Затраты на закрытие обычно составляют от 2% до 5% от цены продажи.

Реклама за деньги. Мы можем получить компенсацию, если вы нажмете на это объявление. ОбъявлениеНикогда не было лучшего времени, чтобы купить дом.

Специалисты по ипотеке помогут вам в этом. Нажмите ниже и запросите бесплатное предложение сегодня.

Нажмите ниже и запросите бесплатное предложение сегодня.

Актуальная информация о текущих ипотечных ставках

Сохранятся ли текущие ставки по ипотечным кредитам?

Ипотечные ставки сильно подскочили до 3.69% на этой неделе. Ставки были выше 3,5% с середины января, поскольку рост инфляции увеличил вероятность того, что Федеральная резервная система повысит краткосрочные процентные ставки в марте. Последнее повышение ставок по ипотечным кредитам также отражает более высокий, чем ожидалось, рост занятости, о котором сообщалось на прошлой неделе.

Это восходящее давление, вероятно, продолжится. Индекс потребительских цен, опубликованный в четверг утром, показал, что инфляция выросла до 7,5% по сравнению с оценкой наблюдателей рынка в 7,2%.Это самый высокий уровень инфляции с 1982 года.

В результате новостей об инфляции доходность казначейских облигаций подскочила выше 1,98% в четверг утром с начальной ставки 1,939%. Если эти успехи сохранятся на следующей неделе, ставки по ипотечным кредитам продолжат расти. Между 10-летними казначейскими ставками и средними 30-летними ипотечными ставками существует спред примерно в 1,8 процентных пункта.

Если эти успехи сохранятся на следующей неделе, ставки по ипотечным кредитам продолжат расти. Между 10-летними казначейскими ставками и средними 30-летними ипотечными ставками существует спред примерно в 1,8 процентных пункта.

Как ставки по ипотечным кредитам влияют на продажи жилья?

Средняя ставка общего объема ипотечных заявок уменьшилась на 8.1% за неделю, закончившуюся 4 февраля, по данным Ассоциации ипотечных банкиров. Наибольшее падение было в числе заемщиков, ищущих кредиты на покупку.

- Количество заявок на получение кредита на покупку сократилось на 10% по сравнению с предыдущей неделей и на 12% ниже, чем на той же неделе в прошлом году.

- Количество заявок на рефинансирование снизилось на 7% по сравнению с предыдущей неделей и на 52% ниже, чем за то же время в прошлом году. Активность по рефинансированию неуклонно снижалась по мере роста процентных ставок.

Однако на прошлой неделе средняя сумма кредита установила очередной рекорд, увеличившись до 446 000 долларов. Предыдущий рекорд составлял 441 100 долларов.

Предыдущий рекорд составлял 441 100 долларов.

«В деятельности по-прежнему преобладают более крупные кредитные остатки, поскольку запасы по-прежнему ограничены для покупателей начального уровня», — сказал в своем заявлении Джоэл Кан, заместитель вице-президента MBA по экономическому и отраслевому прогнозированию.

Руководство по текущим ипотечным ставкам

Должен ли я зафиксировать свою ипотечную ставку сегодня?

Фиксация ставки, как только вы получите принятое предложение по дому (и найдете устраивающую вас ставку), может помочь гарантировать конкурентоспособную ставку и доступные ежемесячные платежи по ипотечному кредиту.Блокировка ставки означает, что ваш кредитор гарантирует вам согласованную ставку обычно на срок от 45 до 60 дней, независимо от того, что происходит со средними ставками. Фиксация конкурентоспособной ставки может защитить заемщика от повышения процентных ставок до закрытия ипотечного кредита

Может показаться заманчивым подождать, пока процентные ставки не упадут ниже, прежде чем получить блокировку ипотечной ставки, но это может быть необязательно. Спросите своего кредитора об опциях «с плавающей запятой», которые позволяют вам получить более низкую ставку, если рынок изменится в течение периода блокировки.Обычно они стоят несколько сотен долларов.