Налоги на Кипре: 4 сценария для физлиц

Налоговая резиденция на Кипре

Для того чтобы платить налоги на Кипре и получить льготы при их уплате, нужно стать налоговым резидентом этой страны. Мы уже рассказывали о том, как стать налоговым резидентом. Общее правило гласит: вы платите налоги в той стране, где проживаете более 183 дней в году.

В 2017 году кипрское правительство упростило это правило и расширило список лиц, которые потенциально могут стать налоговыми резидентами на Кипре.

- Нужно пребывать на Кипре не менее 60 дней в течение налогового года

- Осуществлять любую деятельность на Кипре. Также подходит вариант трудоустройства в кипрских компаниях или должность управляющего с местом регистрации на Кипре

- Иметь постоянное место жительства на Кипре. Если вы участвуете в программе оформления гражданства Кипра за покупку недвижимости, с этим пунктом у вас проблем не будет

- Нельзя оставаться в каком-либо другом государстве, кроме Кипра, более 183 дней в течение налогового периода

- Нельзя быть налоговым резидентом других государств в течение налогового периода

Таким образом, пребывание налогового резидента на Кипре теперь ограничено всего лишь 60 днями в год (налоговый год).

Каким путем пойти?

Сценарий 1

Вы получили паспорт Кипра, однако постоянно проживаете в другой стране, где и платите налоги (являетесь ее налоговым резидентом).

Получив кипрский паспорт, вы не становитесь налоговым резидентом автоматически и можете продолжать платить налоги в своей стране. Правительство Кипра не обязывает своих граждан проживать в стране. Таким образом, вы имеете право по-прежнему жить в России, Украине, Белоруссии, Казахстане, а кипрское гражданство использовать в качестве «запасного аэродрома».

Второе гражданство держу «про запас».

Виктор З.

гражданство Кипра

«Здесь всё предельно ясно, – говорит наш клиент Виктор З. – Налоги вы платите за пределами Кипра, живёте тоже, поэтому никаких налоговых скидок в этой стране вам не положено. Зачем мне тогда кипрский паспорт? От политических и экономических потрясений наша страна никак не защищена. А я хочу быть уверен в собственном будущем. Поэтому второе гражданство держу «про запас». Паспорта получила вся семья».

Паспорта получила вся семья».

Сценарий 2

Вы проживаете на Кипре, однако остаетесь налоговым резидентом другой страны.

Этот сценарий схож с первым, за исключением того, что вы проводите на Кипре достаточно много времени. У вас и вашей семьи есть кипрские паспорта, однако вы продолжаете жить в своей стране и несете все налоговые обязательства. Остров вы посещаете, например, для командировок, бизнеса, отдыха.

Если проводить на Кипре более 183 дней в году, можно получить статус налогового резидента. Это удобно!

Михаил А.

гражданство Кипра

«Несмотря на то, что я провожу на Кипре до 6 месяцев в году, налоговым резидентом меня это не делает, и налоговые льготы меня тоже не касаются,

Сценарий 3

Вы становитесь налоговым резидентом Кипра, однако постоянно проживаете в другой стране.

На Кипре действует статус «непостоянный домицилий». Домицилием называют постоянное место проживания человека. Если вы получите статус непостоянного домицилия Кипра, но одновременно станете налоговым резидентом этой страны, то получаете сразу 2 крупные выгоды:

- можете продолжать жить в своей стране,

- получаете значительные льготы при уплате налогов.

Налоговой базой для расчета налогов будут считаться доходы от источников в пределах и за пределами Кипра:

- от трудовой деятельности,

- от коммерческой деятельности,

- пенсии,

- от использования имущества (аренды недвижимости),

- в виде материальной выгоды в размере 9% от ежемесячного баланса займов и иных финансовых инструментов, предоставленных директорам/акционерам, которые являются физлицами (включая их супругов и членов семей до второй степени родства).

Ставка подоходного налога колеблется в зависимости от ваших доходов.

| Доход | Налоговая ставка | Величина налога | Совокупный налог |

|---|---|---|---|

| 0—19 500 € | 0% | 0 | 0 |

| 19 500—28 000 € | 20% | 1700 | 1700 |

| 28 001—36 300 € | 25% | 2075 | 3775 |

| 36 301—60 100 € | 30% | 7100 | 10 885 |

| От 60 000 | 35% | — | — |

Для многих это идеальный вариант для оптимизации налогов

Алексей В.

гражданство Кипра

«Для многих состоятельных людей это идеальный вариант для оптимизации налогов, — уверен наш клиент Алексей В. — Тем более что в 2018 году нам обещают все-таки ввести систему обмена информацией о налогоплательщиках. А я хочу, чтобы мои активы были абсолютно «чистыми». Я сделал выбор в пользу Кипра».

Сценарий 4

Вы переехали на ПМЖ на Кипр и стали здесь налоговым резидентом.

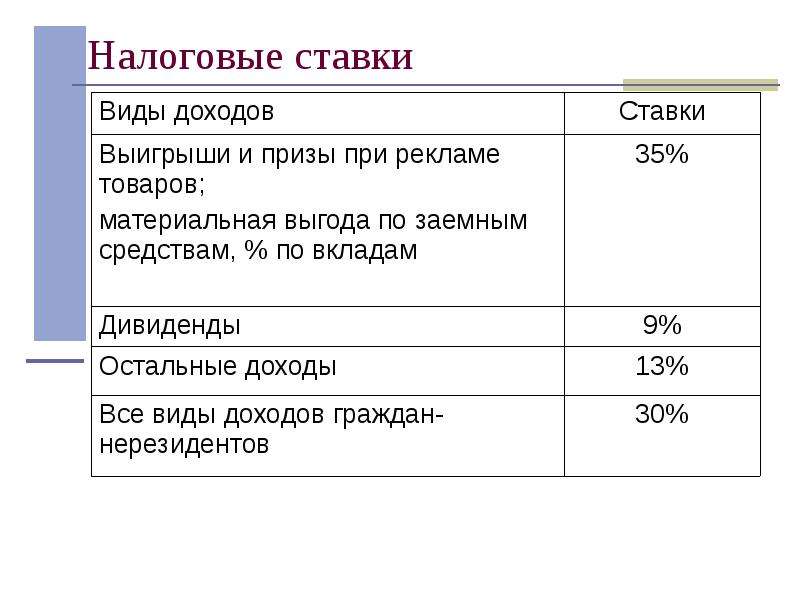

Если вы решили полностью переселиться на Кипр, то в этом случае будут также действовать все налоговые ставки, вычеты, которые были указаны в Сценарии 3. Однако как жителю страны вам придется дополнительно делать отчисления на военные расходы государства. Налоговые ставки зависят от вида дохода:

- 17% — на дивиденды

- 3—75% — на доходы от аренды недвижимости (процент зависит от суммы дохода)

- 3% — на проценты по сберегательным сертификатам и государственным облигациям

- 30% — на проценты, которые вы получили вне обычных видов деятельности.

Как уменьшить налоги?

«На Кипре применяют различные налоговые вычеты, — делится опытом Данил К., получивший второй паспорт полтора года назад. —

Можно уменьшить налоговую базу еще одним путем. Вы работаете на Кипре, ваш годовой доход превышает 100 000 €. При этом до начала работы вы не были налоговым резидентом Кипра в течении любых 3-х лет из 5-летнего периода до начала трудовой деятельности, а также за год, предшествующий году начала трудовой деятельности на Кипре. Получите 50% налоговую скидку!

Каких налогов нет на Кипре?

Стать налоговым резидентом Кипра выгодно еще и потому, что здесь отсутствуют несколько важных налогов:

- на недвижимость,

- на дивиденды,

- от продажи ценных бумаг,

- на дарение,

- на наследство.

Итак, гибкие налоговые ставки, различные налоговые вычеты, отсутствие отдельных налогов делают Кипр привлекательным для состоятельных людей со всего мира.

Кроме того, оформляя гражданство этой страны, вы получаете надежный «запасной аэродром» в европейской стране с теплым климатом, высоким уровнем жизни. Паспорт Кипра дает вам право проживать в любой стране Евросоюза, путешествовать без виз по всему миру. Для жителей стран СНГ также важно, что с кипрским гражданством можно легко открыть счет в любом банке Европы и перевести активы в твердую валюту.

Если у вас возникли вопросы относительно системы налогообложения на Кипре, свяжитесь с нашими специалистами. Мы с удовольствием ответим на них и расскажем подробнее о ваших выгодах.

Региональный портал государственных и муниципальных услуг

Вы можете изменить регион:

АбинскАбинский районАбрау-ДюрсоАгойскийАдагумскийАдлерскийАзовскийАлександровскийАлександровскийАлексее-ТенгинскийАлексеевскийАнапаАнапскийАнапский районАнастасиевскийАндрюковскийАпшеронскАпшеронский районАрмавирАрхангельскийАрхипо-ОсиповскийАтаманскийаул Агуй-Шапсугаул Большое Псеушхоаул Большой Кичмайаул Калежаул Коноковскийаул Кургоковскийаул Лыготхаул Малое Псеушхоаул Малый Кичмайаул Наджигоаул Псебеаул Тхагапшаул Урупскийаул ХаджикоАфипскийАхметовскийАхтанизовскийАхтарскийАхтырскийАчуевоАчуевскийБаговскийБакинскийБарановскийБатуринскийБезводныйБезымянныйБейсугскийБейсужекскийБелоглинскийБелоглинский районБелореченскБелореченский районБелохуторскойБеноковскийБерезанскийБерезовскийБесленеевскийБесскорбненскийБесстрашненскийБжедуховскийБлагодарненскийБойкопонурскийБольшебейсугскийБольшекозинскийБородинскийБратковскийБратскийБратскийБриньковскийБрюховецкийБрюховецкий районБузиновскийБураковскийВанновскийВарениковскийВарнавинскийВасюринскийВеликовечненскийВельяминовскийВенцы ЗаряВерхнебаканскийВерхнекубанскийВерхнелооскийВеселовскийВеселовскийВимовскийВиноградныйВладимирскийВоздвиженскийВознесенскийВолковскийВольненскийВоронежскийВоскресенскийВосточныйВосточныйВосточныйВыселковскийВыселковский районВышестеблиевскийГазырскийГайдукскийГайкодзорскийГеймановскийГеленджикГеоргиевскийГирейГлафировскийГлебовскийГолубая НиваГолубицкийГорькобалковскийГорячий КлючГостагаевскийГривенскийГригорьевскийГришковскийГубскийГулькевичиГулькевичский районДербентскийДжигинскийДжубга кпДжумайловскийДивноморскийДинскойДинской районДмитриевскийДнепровскийДолжанскийДружненскийДядьковскийЕйскЕйскийЕйский районЕйскоукрепленскийЕкатериновскийЕлизаветинскийЕремизино-БорисовскийЖелезныйЖуравскийЗабойскийЗаветныйЗападныйЗападныйЗапорожскийЗассовскийИвановскийИльинскийИльинскийИльскийим М ГорькогоИмеретинскийИрклиевскийКабардинскийКабардинскийКавказскийКавказский районКазанскийКаладжинскийКалининоКалининскийКалининскийКалининский районКалниболотскийКалужскийКамышеватскийКаневскийКаневский районКанеловскийКарасунскийКеслеровскийКиевскийКировскийКирпильскийКисляковскийКичмайскийКовалевскийКомсомольскийКоноковскийКонстантиновскийКопанскойКореновскКореновский районКоржевскийКоржовскийКостромскойКрасная ПолянаКрасноармейскийКрасноармейский районКрасногвардейскийКрасногвардейскийКраснодарКраснокутскийКрасносельскийКрасносельскийКрасносельскийКраснострельскийКропоткинКрупскийКрыловскийКрыловскийКрыловский районКрымскКрымский районКубанецКубанскийКубанскийКубанскостепнойКубаньКугоейскийКудепстинскийКуйбышевскийКуйбышевскийКуликовскийКурганинскКурганинский районКургоковскийКуринскийКурчанскийКутаисКутаисскийКухаривскийКущевскийКущевский районЛабинскЛабинский районЛадожскийЛазаревскийЛенинградскийЛенинградский районЛенинскийЛовлинскийЛосевскийЛучевойЛыготхскийЛьвовскийЛяпинскийМаевскийМаламинскийМалотенгинскийМарьинскийМарьянскийМахошевскийМаякскийМедведовскийМезмайскийМерчанскийМингрельскийМирскойМихайловскийМихайловскийМичуринскийМолдаванскийМолдовскийМоревскийМостовский районМостовскойМысхакскийНадежненскийНатухаевскийНезаймановскийНезамаевскийНезамаевскийНекрасовскийНефтегорскНижегородскийНижнебаканскийНижнебаканскийНиколаевскийНиколаевскийНиколенскийНовоалексеевскийНовобейсугскийНовоберезанскийНововеличковскийНововладимировскийНоводеревянковскийНоводжерелиевскийНоводмитриевскийНовоивановскийНовокорсунскийНовокубанскНовокубанский районНоволабинскийНоволенинскийНоволеушковскийНовомалороссийскийНовоминскийНовомихайловскийНовомихайловский кпНовомышастовскийНовониколаевскийНовопавловскийНовопашковскийНовопетровскийНовопластуновскийНовоплатнировскийНовопокровскийНовопокровскийНовопокровский районНовополянскийНоворежетскийНоворождественскийНовороссийскНовосельскийНовосельскийНовосергиевскийНовотаманскийНовотитаровскийНовоукраинскийНовоуманскийНовощербиновскийНовоясенскийОбразцовыйОктябрьскийОктябрьскийОктябрьскийОктябрьскийОльгинскийОтважненскийОтрадненскийОтрадненскийОтрадненский районОтрадо-КубанскийОтрадо-Ольгинскийп 8 Мартап Агрономп Андрее-Дмитриевскийп Артющенкоп Асфальтовая Горап Ахтарскийп Базы Отдыха «Ласточка»п Батарейкап Бейсугп Белозерныйп Береговойп Береговойп Березовыйп Бичевыйп Ближнеейскийп Ближнийп Большевикп Большелугскийп Ботаникап Братскийп Братскийп Бригадныйп Бугунжап Бурдатскийп Бурныйп Венцып Верхнебаканскийп Верхневеденеевскийп Верхнее Джеметеп Веселовкап Веселыйп Веселыйп Веселыйп Веселыйп Веселыйп Вимовецп Виноградныйп Виноградныйп Виноградныйп Вишневыйп Вишнякип Водныйп Водораздельныйп Возрождениеп Волнап Волна Революциип Восточныйп Восточныйп Восточныйп Восточныйп Восточныйп Восточныйп Восточныйп Восточныйп Восходп Восходп Впередп Встречныйп Высокийп Высотныйп Высотныйп Газырьп Ганжинскийп Гаркушап Глубокийп Голубая Нивап Горныйп Горскийп Горькийп Гражданскийп Грачевкап Дальнийп Дальнийп Дальнийп Дальнийп Двубратскийп Десятихаткап Десятихаткап Дивныйп Дома Отдыха «Кубань»п Донскойп Дорожныйп Дружелюбныйп Дружелюбныйп Дружныйп Дружныйп Дубравныйп Дунайскийп Ерикп ж/д Платформы Коцебуп ж/д рзд Ачкасовоп ж/д рзд Впередп ж/д рзд Кара-Джалгап ж/д рзд Меклетап ж/д рзд Редутскийп ж/д рзд Тихонькийп ж/д рзд Чеконп Ж/д ст Васюринскаяп Ж/д ст Порошинскаяп Жемчужныйп Животноводп За Родинуп Забойскийп Заветноеп Заветныйп Заветы Ильичап Заводскойп Закубанскийп Западныйп Западныйп Западныйп Западныйп Западныйп Запрудныйп Заречныйп Заречныйп Заречныйп Заречныйп Заречныйп Зарождениеп Заряп Заряп Заряп Заряп Заряп Звездап Зеленопольскийп Зеленопольскийп Зеленыйп Зерновойп Знаменскийп Знаменскийп Зональныйп Зональныйп Зорькап Известковыйп Изобильныйп Ильичп им М Горькогоп Индустриальныйп Индустриальныйп Казачий Ерикп Каменныйп Кировскийп Кирпичныйп Кирпичныйп Кирпичныйп Кисляковкап Ключевойп Ковалевкап Колосистыйп Коммунарп Комсомольскийп Комсомольскийп Комсомольскийп Комсомольскийп Комсомольскийп Комсомольскийп Комсомольскийп Комсомольскийп Коренная Балкап Кочетинскийп Красная Заряп Красноармейскийп Красноармейскийп Красноармейскийп Красноармейскийп Красногвардеецп Краснодарскийп Краснодарскийп Краснодарскийп Красное Полеп Краснолитп Краснополянскийп Краснофлотскийп Красныйп Красныйп Красныйп Красныйп Красный Борецп Красный Лесп Красный Октябрьп Крутойп Кубанецп Кубанская Степьп Кубанскийп Кубаньп Куйбышевап Кура-Промыселп Кура-Транспортныйп Кутаисп Кучугурып Лазурныйп Лазурныйп Лаштованныйп Лебяжий Островп Лесничествоп Лесничество Абрау-Дюрсоп Леснойп Леснойп Лесодачап Лесхозп Лиманскийп Луговойп Лучп Лучезарныйп Магистральныйп Майскийп Максима Горькогоп Малокубанскийп Малороссийскийп Малый Утришп Маякп Маякп Мезмайп Мирап Мирныйп Мирныйп Мирныйп Мирныйп Мирныйп Мирныйп Мирныйп Мирныйп Мирныйп Мирныйп Мирныйп Мирныйп Мирскойп Мирскойп Мичуринскийп Молодежныйп Морскойп Моторныйп МТФ N 1 клх им Ленинап МТФ N 2 клх им Ленинап МТФ N 8 клх «Путь к Коммунизму»п Набережныйп Набережныйп Найдорфп Незамаевскийп Нефтекачкап Нефтепромыселп Нефтепромысловыйп Нижневеденеевскийп Никитиноп Новоберезанскийп Новоивановскийп Новолабинскийп Новопетровскийп Новопокровскийп Новосадовыйп Новые Полянып Новыйп Новыйп Новыйп Новый Режетп Обильныйп Образцовыйп Овощной Отделения N 2 свх «Челбасский»п Огородныйп Озерныйп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Октябрьскийп Ордынскийп Орлово-Кубанскийп Отважныйп Отдаленныйп Отделения N 1 свх «Новосергиевский»п Отделения N 2 свх «Белоглинский»п Отделения N 2 свх «Новосергиевский»п Отделения N 2 СКЗНИИСиВп Отделения N 3 ОПХ КНИИСХп Отделения N 3 СКЗНИИСиВп Отделения N 4 свх «Пашковский»п Отделения N 4 свх «Пашковский»п Отделения N 5 свх «Новосергиевский»п Отделения N 6 свх «Новосергиевский»п Отрадо-Тенгинскийп Пансионата «Весна»п Пансионата «Гизельдере»п Пансионата «Небуг»п Пансионата «Ольгинка»п Пансионата «Южный»п Парковыйп Партизанскийп Пенькозаводп Первенецп Первомайскийп Первомайскийп Первомайскийп Первомайскийп Первомайскийп Первомайскийп Первомайскийп Первомайскийп Первомайскийп Первомайскийп Первомайскийп Первомайскийп Первомайского Лесничествап Перевалкап Передовойп Пересыпьп Песчаныйп Планческая Щельп Плодородныйп Плодородныйп Победительп Победительп Подбельскийп Подгорныйп Подлесныйп Подлесныйп Подлесныйп Подсобного Производственного Хозяйства Биофабрикип Подсобного Производственного Хозяйства Биофабрикип Полевойп Полтавскийп Предгорныйп Приазовскийп Прибрежныйп Привольныйп Пригородныйп Пригородныйп Придорожныйп Прикубанскийп Прилиманскийп Приморскийп Приморскийп Приозерныйп Приреченскийп Приречьеп Прогрессп Прогрессп Пролетарийп Пролетарскийп Пролетарскийп Промысловыйп Просторныйп Проточныйп Прохладныйп Пчелап Пятихаткип Раздольныйп Раздольныйп Разьездп Рассветп Расцветп Режетп Решетиловскийп Рисовыйп Рисоопытныйп Ровныйп Рогачевскийп Родникип Розовыйп Российскийп Российскийп Садовыйп Садовыйп Садовыйп Садовыйп Садовыйп Садовыйп Садовыйп Садовыйп Санатория «Агрия»п Санатория «Черноморье»п Саукдереп Светлыйп Светлыйп Светлый Путь Ленинап Свободныйп Свободныйп Северныйп Северныйп Северныйп Северныйп Северныйп Северныйп Северныйп Северо-Кавказской Зональной Опытной Станции ВНИИЛРп Селекционныйп Семеноводческийп Сеннойп Синегорскп Смелыйп Советскийп Советскийп Советскийп Советскийп Советскийп Совхозныйп Соленыйп Солнечныйп Сосновая Рощап Сосновыйп Соцгородокп Спортлагеря «Электрон»п Спутникп Станционныйп Степнойп Степнойп Степнойп Степнойп Степнойп Степнойп Степнойп Степнойп Степнойп Степнойп Стрелкап Суворов-Черкесскийп Таманскийп Темпп Теплыйп Терновыйп Транспортныйп Трудовойп Трудовойп Турбазы «Приморская»п Тюменскийп Узловойп Украинскийп Уманскийп Урожайныйп Урожайныйп Урожайныйп Урупскийп Уташп Утроп Целинныйп Центральной Усадьбы Опытной Станции ВНИИМКп Центральной Усадьбы свх «Восток»п Центральной Усадьбы свх «Юбилейный»п Центральныйп Центральныйп Челбасп Чибийп Чушкап Ширванская Водокачкап Широкая Балкап Широчанкап Шоссейныйп Щебенозаводскойп Щербиновскийп Элитныйп Юбилейныйп Южныйп Южныйп Южныйп Южныйп Южныйп Южныйп Южныйп Южныйп Южныйп Южныйп Южныйп Южный Склонп Янтарныйп ЯснопольскийПавловскийПавловский районПарковскийПашковскийПашковскийПервомайскийПервомайскийПервомайскийПервомайскийПервореченскийПервосинюхинскийПередовскийПереправненскийПереясловскийПесчаныйПетровскийПетропавловскийПластуновскийПлатнировскийПодгорненскийПодгорносинюхинскийПокровскийПолтавскийПолтавченскийПопутненскийПоселковыйПриазовскийПрибрежныйПривольненскийПривольныйПригородныйПридорожныйПрикубанскийПрикубанскийПрикубанскийПриморскийПриморскийПриморско-АхтарскПриморско-Ахтарский районПриреченскийПролетарскийПротичкинскийПротокскийПрочноокопскийПсебайПушкинскийПшадскийПшехскийРаевскийРаздольненскийРаздольненскийРаздольскийРассветовскийРисовыйРоговскийРодниковскийРодниковскийРудьевскийРязанскийс Абрау-Дюрсос Агойс Агойс Адербиевкас Аибгас Александровкас Александровкас Алексеевскоес Алексеевскоес Альтмецс Анастасиевкас Архипо-Осиповкас Архиповскоес Ахштырьс Ачуевос Барановкас Барановкас Баранцовскоес Безымянноес Бейсугскоес Белая Глинас Беноковос Берандас Береговоес Бестужевскоес Бжидс Бзогус Благодарноес Богушевкас Большие Хуторас Большой Бейсугс Большой Утришс Борисовкас Братковскоес Братскоес Бужорс Ванновскоес Варваровкас Варваровкас Вардане-Веринос Варнавинскоес Васильевкас Васильевкас Великовечноес Верхнеармянская Хобзас Верхнеармянское Лоос Верхневеселоес Верхнее Буус Верхнее Учдерес Верхнениколаевскоес Верхнерусское Лоос Верхнеякорная Щельс Верхний Юртс Верховскоес Веселоес Виноградноес Витязевос Владимировкас Возрождениес Волковкас Волконкас Вольноес Вольноес Воронцовкас Воскресенскоес Впередс Высокоес Гай-Кодзорс Гайдукс Галицынос Гвардейскоес Георгиевскоес Глебовскоес Гойтхс Горноес Горное Лоос Горскоес Горькая Балкас Гофицкоес Гришковскоес Грузскоес Гунайка Перваяс Гунайка Четвертаяс Гусаровскоес Дедеркойс Детляжкас Дефановкас Джигинкас Дзеберкойс Дивноморскоес Долиновскоес Ермоловкас Зареченскоес Заречноес Заречьес Заряс Зубова Щельс Ивано-Слюсаревскоес Измайловкас Изобильноес Илларионовкас Ильинскоес Индюкс Ириновкас Кабардинкас Казачий Бродс Калининос Калининос Калиновое Озерос Камышевахас Каткова Щельс Каштаныс Кепшас Кеслеровос Киевскоес Киевскоес Кирилловкас Кирпичноес Ковалевскоес Коноковос Краевско-Армянскоес Красная Воляс Красногоровкас Красноес Красноес Краснопартизанскоес Красносельскоес Кривенковскоес Криницас Кроянскоес Кулешовкас Леонтьевскоес Лермонтовос Лесноес Липникис Львовскоес Майкопскоес Маламинос Мамедова Щельс Марьина Рощас Марьинос Марьинос Медовеевкас Мерчанскоес Мессажайс Михайловский Перевалс Михайловскоес Молдавановкас Молдаванскоес Молдовкас Монастырьс Мысхакос Навагинскоес Небугс Нижнее Учдерес Нижняя Шиловкас Николаевкас Николенскоес Новоалексеевскоес Новое Селос Новоивановскоес Новомихайловскоес Новомихайловскоес Новопавловкас Новопокровскоес Новосельскоес Новосинюхинскоес Новоукраинскоес Новоурупскоес Новый Мирс Ольгинкас Ордынкас Орел-Изумрудс Осиновскоес Отрадноес Отрадо-Кубанскоес Отрадо-Ольгинскоес Пантелеймоновскоес Первомайскоес Первомайскоес Первореченскоес Петровскоес Пискуновскоес Пластункас Пляхос Погореловос Подхребтовоес Полтавченскоес Прасковеевкас Пригорноес Пригородноес Примакис Приозерноес Приречноес Прогрессс Пушкинскоес Пшадас Радищевос Разбитый Котелс Раздольноес Раздольноес Рудьс Русская Мамайкас Русскоес Садовоес Светлогорскоес Свободноес Северная Озереевкас Семеновкас Сергей-Полес Соколовскоес Соленоес Солохаулс Степноес Суворовскоес Суккос Супсехс Таврическоес Татьяновкас Текосс Тенгинкас Тешебсс Третья Ротас Трехсельскоес Тубыс Тхамахас Ударноес Украинскоес Унароковос Урмияс Успенскоес Фадеевос Фанагорийскоес Федотовкас Харциз Второйс Харциз Первыйс Харьково-Полтавскоес Хлеборобс Холодный Родникс Хребтовоес Цибанобалкас Цыпкас Чапаевос Чвижепсес Черешняс Черниговскоес Шабановскоес Шабельскоес Шаумянс Шевченковскоес Шедокс Шепсис Шереметьевскоес Широкая Балкас Школьноес Экономическоес Эстосадокс Южная Озереевкас Юровкас ЯгодноеСаратовскийСветлогорскийСвободненскийСвободныйСеверныйСеверскийСеверский районСеннойСергиевскийСкобелевскийСлавянск-на-КубаниСлавянский районСладковскийСмоленскийСоветскийСоколовскийСолохаульскийСочиСоюз Четырех ХуторовСпокойненскийСреднечелбасскийСреднечубуркскийст-ца Азовскаяст-ца Александровскаяст-ца Александроневскаяст-ца Алексее-Тенгинскаяст-ца Алексеевскаяст-ца Анапскаяст-ца Анастасиевскаяст-ца Андреевскаяст-ца Андрюкист-ца Архангельскаяст-ца Атаманскаяст-ца Ахметовскаяст-ца Ахтанизовскаяст-ца Баговскаяст-ца Бакинскаяст-ца Балковскаяст-ца Баракаевскаяст-ца Батуринскаяст-ца Березанскаяст-ца Бесленеевскаяст-ца Бесскорбнаяст-ца Бесстрашнаяст-ца Бжедуховскаяст-ца Благовещенскаяст-ца Бородинскаяст-ца Бриньковскаяст-ца Брюховецкаяст-ца Бузиновскаяст-ца Варениковскаяст-ца Васюринскаяст-ца Веселаяст-ца Владимирскаяст-ца Воздвиженскаяст-ца Вознесенскаяст-ца Воронежскаяст-ца Воронцовскаяст-ца Восточнаяст-ца Выселкист-ца Вышестеблиевскаяст-ца Геймановскаяст-ца Гладковскаяст-ца Голубицкаяст-ца Гостагаевскаяст-ца Гривенскаяст-ца Григорьевскаяст-ца Губскаяст-ца Гурийскаяст-ца Дербентскаяст-ца Динскаяст-ца Дмитриевскаяст-ца Днепровскаяст-ца Должанскаяст-ца Дядьковскаяст-ца Елизаветинскаяст-ца Еремизино-Борисовскаяст-ца Ереминскаяст-ца Журавскаяст-ца Запорожскаяст-ца Зассовскаяст-ца Ивановскаяст-ца Ильинскаяст-ца Имеретинскаяст-ца Ирклиевскаяст-ца Кабардинскаяст-ца Кавказскаяст-ца Казанскаяст-ца Каладжинскаяст-ца Калининскаяст-ца Калниболотскаяст-ца Калужскаяст-ца Каневскаяст-ца Канеловскаяст-ца Кирпильскаяст-ца Кисляковскаяст-ца Константиновскаяст-ца Костромскаяст-ца Косякинскаяст-ца Краснооктябрьскаяст-ца Крепостнаяст-ца Крупскаяст-ца Крыловскаяст-ца Крыловскаяст-ца Кубанскаяст-ца Кугоейскаяст-ца Куринскаяст-ца Курчанскаяст-ца Кутаисскаяст-ца Кущевскаяст-ца Кущевскаяст-ца Ладожскаяст-ца Ленинградскаяст-ца Лесогорскаяст-ца Линейнаяст-ца Ловлинскаяст-ца Малотенгинскаяст-ца Мартанскаяст-ца Марьянскаяст-ца Махошевскаяст-ца Медведовскаяст-ца Мингрельскаяст-ца Михайловскаяст-ца Надежнаяст-ца Натухаевскаяст-ца Неберджаевскаяст-ца Неберджаевскаяст-ца Незамаевскаяст-ца Некрасовскаяст-ца Нефтянаяст-ца Нижегородскаяст-ца Нижнебаканскаяст-ца Николаевскаяст-ца Новоалексеевскаяст-ца Новоархангельскаяст-ца Новобейсугскаяст-ца Новобекешевскаяст-ца Нововеличковскаяст-ца Нововладимировскаяст-ца Новогражданскаяст-ца Новодеревянковскаяст-ца Новоджерелиевскаяст-ца Новодмитриевскаяст-ца Новодонецкаяст-ца Новоивановскаяст-ца Новокорсунскаяст-ца Новолабинскаяст-ца Новолеушковскаяст-ца Новолокинскаяст-ца Новомалороссийскаяст-ца Новоминскаяст-ца Новомышастовскаяст-ца Новониколаевскаяст-ца Новопашковскаяст-ца Новопетровскаяст-ца Новопластуновскаяст-ца Новоплатнировскаяст-ца Новопокровскаяст-ца Новорождественскаяст-ца Новоромановскаяст-ца Новосергиевскаяст-ца Новотитаровскаяст-ца Новощербиновскаяст-ца Новоясенскаяст-ца Октябрьскаяст-ца Октябрьскаяст-ца Ольгинскаяст-ца Отважнаяст-ца Отраднаяст-ца Отраднаяст-ца Павловскаяст-ца Павловскаяст-ца Передоваяст-ца Переправнаяст-ца Переясловскаяст-ца Петровскаяст-ца Петропавловскаяст-ца Пластуновскаяст-ца Платнировскаяст-ца Плоскаяст-ца Подгорнаяст-ца Подгорная Синюхаст-ца Полтавскаяст-ца Попутнаяст-ца Приазовскаяст-ца Привольнаяст-ца Придорожнаяст-ца Прочноокопскаяст-ца Пшехскаяст-ца Пятигорскаяст-ца Раевскаяст-ца Раздольнаяст-ца Роговскаяст-ца Родниковскаяст-ца Рязанскаяст-ца Самурскаяст-ца Саратовскаяст-ца Северскаяст-ца Сергиевскаяст-ца Скобелевскаяст-ца Смоленскаяст-ца Советскаяст-ца Спокойнаяст-ца Спокойная Синюхаст-ца Ставропольскаяст-ца Старая Станицаст-ца Старовеличковскаяст-ца Стародеревянковскаяст-ца Староджерелиевскаяст-ца Старокорсунскаяст-ца Старолеушковскаяст-ца Староминскаяст-ца Старомышастовскаяст-ца Старонижестеблиевскаяст-ца Старотитаровскаяст-ца Старощербиновскаяст-ца Степнаяст-ца Суздальскаяст-ца Таманьст-ца Тбилисскаяст-ца Тверскаяст-ца Темижбекскаяст-ца Темиргоевскаяст-ца Темнолесскаяст-ца Тенгинскаяст-ца Терновскаяст-ца Троицкаяст-ца Убеженскаяст-ца Убинскаяст-ца Удобнаяст-ца Украинскаяст-ца Упорнаяст-ца Успенскаяст-ца Фастовецкаяст-ца Федоровскаяст-ца Фонталовскаяст-ца Хамкетинскаяст-ца Холмскаяст-ца Хоперскаяст-ца Чамлыкскаяст-ца Чебургольскаяст-ца Челбасскаяст-ца Чепигинскаяст-ца Черниговскаяст-ца Черноерковскаяст-ца Черноморскаяст-ца Чернореченскаяст-ца Шапсугскаяст-ца Ширванскаяст-ца Шкуринскаяст-ца Эриванскаяст-ца Эриванскаяст-ца Юго-Севернаяст-ца ЯрославскаяСтаровеличковскийСтародеревянковскийСтароджерелиевскийСтарокорсунскийСтаролеушковскийСтароминскийСтароминский районСтаромышастовскийСтаронижестеблиевскийСтаростаничныйСтаротитаровскийСтарощербиновскийСтепнойСтепнянскийСуворовскийСуздальскийСупсехскийТаманскийТбилисскийТбилисский районТверскойТемижбекскийТемиргоевскийТемрюкТемрюкский районТенгинскийТенгинскийТерновскийТимашевскТимашевский районТихорецкТихорецкий районТрехсельскийТроицкийТрудобеликовскийТрудовойТуапсеТуапсинский районТысячныйУбеженскийУдобненскийУманскийУнароковскийУпорненскийУпорненскийУрупскийУспенскийУспенскийУспенский районУсть-ЛабинскУсть-Лабинский районФастовецкийФедоровскийФонталовскийх Авиациях Адагумх Аджановках Аккерменках Акредасовх Албаших Александровскийх Александровскийх Алексеевскийх Алтубиналх Амосовх Ананьевскийх Анапскийх Анапскийх Ангелинскийх Андрющенкох Армянскийх Армянскийх Атаманках Аушедх Афанасьевский Постикх Афонках Бабиче-Кореновскийх Байбарисх Балка Грузскаях Балка Косатаях Бальчанскийх Бараниковскийх Барыбинскийх Батогах Беднягинах Безводныйх Безлесныйх Бейсугх Бейсужекх Бейсужек Второйх Белецкийх Беликовх Белыйх Белыйх Беляевскийх Бережиновскийх Бережнойх Бережнойх Березанскийх Беттах Благополучненскийх Богдасаровх Бойкопонурах Болговх Большая Лопатинах Большевикх Большевикх Большие Челбасых Большой Бродовойх Большой Разноколх Бондаренкох Бончковскийх Борвинокх Борец Трудах Борисовх Борисовскийх Бочаровх Братскийх Братскийх Братскийх Булгаковх Бураковскийх Бурсаких Васильевках Васильевскийх Вербинх Вербовыйх Веревкинх Верхнеадагумх Верхнеадагумх Верхние Тубых Верхнийх Верхнийх Верхнийх Верхний Ханчакракх Верхний Чеконх Верхняя Ставропольках Веселая Горах Веселая Жизньх Веселыйх Веселыйх Веселыйх Веселыйх Веселыйх Веселыйх Веселыйх Веселыйх Веселыйх Веселыйх Веселыйх Вестникх Вишневскийх Внуковскийх Водныйх Водокачках Водяная Балках Водяная Балках Водянскийх Воздвиженскийх Возрождениех Воликовх Вольностьх Вольныйх Воробьевх Воровскогох Воронежскийх Воскресенскийх Восточныйх Восточныйх Восточныйх Восточныйх Восточныйх Восточныйх Восточныйх Восточныйх Восточный Сосыкх Высокийх Гайх Галицынх Гапоновскийх Гапоновскийх Гарбузовая Балках Глебовках Гливенкох Гоголевскийх Годовниковх Головковх Горлачивках Горно-Веселыйх Горныйх Горныйх Горный Лучх Городокх Горькая Балках Гослесопитомникх Греблянскийх Греких Гречаная Балках Греческийх Грушевыйх Гуамках Губернаторскийх Гудко-Лиманскийх Дальнийх Даманках День Урожаях Дербентскийх Дербентскийх Деревянковках Державныйх Десятый Километрх Джанхотх Джумайловках Димитровах Добровольныйх Добровольныйх Долгогусевскийх Долгождановскийх Долиновх Домиких Дубовиковх Духовскойх Дюрсох Дюрсох Дятловх Евсеевскийх Ейскийх Екатериновскийх Екатеринославскийх Елинскийх Ереминх Еях Еях Жаркевичих Железныйх Желтые Копаних Журавлевх Журавлевках Журавскийх Зазулинх Зайчанскийх Занкох Западныйх Западныйх Западныйх Западный Сосыкх Заречныйх Зарьковх Зарях Зарях Заря Мирах Захаровх Звездочках Зеленая Рощах Зеленая Рощах Зеленскийх Зеленчукх Зеленчук Мостовойх Зиссермановскийх Знамя Коммунизмах Зозова Балках Зубовх Зуевох Ивановх Ивановках Ивановскийх Ивлевх Измайловх Ильичх им Тамаровскогох Имерницинх Иногородне-Малеваныйх Исаевскийх Кавказскийх Кадухинх Казаче-Борисовскийх Казаче-Малеваныйх Казачийх Казачийх Казачийх Калабатках Калининх Калининх Калининах Калининах Калининскийх Калининскийх Калиновка Втораях Калиновка Перваях Камчатках Каневецкийх Капустинх Капустинх Карасевх Карла Марксах Карла Марксах Карла Марксах Карсх Карскийх Карташовх Картушина Балках Каспаровскийх Киевках Кизинках Киновиях Кипячийх Кировах Кобловх Коваленкох Коваленкох Колесниковх Колосх Копанскойх Коржевскийх Коржевскийх Коржих Коробкинх Косовичих Кочергинх Кошарскийх Кравченкох Кравченкох Крайняя Щельх Красинх Красная Батареях Красная Горках Красная Горках Красная Звездах Красная Звездах Красная Звездах Красная Нивах Красная Полянах Красная Полянах Красная Полянах Красная Полянах Красная Скалах Красная Слободках Красноармейскийх Красноармейский Городокх Красноех Красное Знамях Краснооктябрьскийх Краснострелецкийх Красные Горых Красныйх Красныйх Красныйх Красныйх Красныйх Красныйх Красныйх Красныйх Красныйх Красныйх Красныйх Красныйх Красный Востокх Красный Гайх Красный Дагестанх Красный Зеленчукх Красный Курганх Красный Кутх Красный Октябрьх Красный Очагх Красный Партизанх Красный Партизанх Красный Поселокх Крижановскийх Крикунах Криницах Крупскийх Крупскойх Крупскойх Крупскойх Крутоярскийх Кубанская Колонках Кубанскийх Кубанскийх Кубанскийх Кубаньх Кубраньх Кувичинскийх Куликах Куликовскийх Культурах Куматырьх Кура-Цецех Курбацкийх Курчанскийх Кутокх Кушинках Лазарчукх Лантратовх Латыших Лебедевх Лебедих Лебяжийх Левченкох Ленинах Ленинах Ленинах Ленинах Ленинах Ленинодарх Ленинскийх Ленинскийх Ленинскийх Ленинскийх Ленинскийх Ленинскийх Ленинскийх Ленинскийх Ленинскийх Ленинский Путьх Ленинское Возрождениех Лиманскийх Лобова Балках Лободах Локх Лопатинах Лосевох Лотосх Лукашевх Лукинх Львовскийх Лютыхх Ляпинох Маевскийх Майоровскийх Майскийх Малаих Малеванныйх Малый Бродовойх Малый Дукмасовх Малый Разноколх Малый Чеконх Малькох Марьинскийх Марьинскийх Масенковскийх Машевскийх Мащенскийх Междуреченскийх Меккерстукх Меклетах Мигутых Милютинскийх Мирныйх Мирныйх Мирный Пахарьх Михайловх Михайловскийх Мовах Могукоровках Могукоровскийх Можарийскийх Молдаванскийх Молькинх Морозовскийх Москальчукх Мостовянскийх Набережныйх Нардегинх Науменковх Неелинскийх Незаймановскийх Некрасовх Некрасовах Некрасовскийх Непильх Несмашныйх Нехворощанскийх Нечаевскийх Нещадимовскийх Нижнеглебовках Нижнийх Нижний Ханчакракх Нижняя Гостагайках Нижняя Ставропольках Никитинскийх Николаенкох Новенькийх Новоалексеевскийх Новобатайскийх Нововладимировскиех Нововоскресенскийх Нововысоченскийх Новогурийскийх Новоекатериновках Новоивановскийх Новокалиновках Новокарскийх Новокрасныйх Новокрымскийх Новомихайловскийх Новонекрасовскийх Новониколаевках Новопавловскийх Новопеховский Первыйх Новопокровскийх Новоселовках Новоселовскийх Новостепнянскийх Новотроицкийх Новотроицкийх Новоукраинскийх Новоурупскийх Новые Лиманокирпилих Новыйх Новыйх Новыйх Новыйх Новыйх Новыйх Новый Мирх Новый Уралх Новый Урожайх Оазисх Об»ездная Балках Огонекх Октябрьскийх Октябрьскийх Октябрьскийх Ольгинскийх Ольховскийх Ольховскийх Орджоникидзех Орджоникидзех Орехов Кутх Орловх Осеннийх Осечких Островская Щельх Отрадо-Солдатскийх Отрубныех Павловскийх Память Ленинах Папоротныйх Папоротныйх Папоротныйх Партизанх Первая Синюхах Первокубанскийх Первомайскийх Первомайскийх Первомайскийх Первомайскийх Первомайскийх Первомайскийх Песчаныйх Песчаныйх Песчаныйх Петровскийх Пионерх Плавненскийх Плавних Победах Победах Подгорныйх Подгорныйх Подковскийх Подкугоейскийх Подлесныйх Подольскийх Подшкуринскийх Подых Покровскийх Покровскийх Полковничийх Полтавскийх Полтавскийх Полтавскийх Потаенныйх Потинх Прибрежныйх Привокзальныйх Привольныйх Привольныйх Привольныйх Привольныйх Привольныйх Пригибскийх Прикубанскийх Прикубанскийх Прикубанскийх Прикубанскийх Приречныйх Причтовыйх Причтовыйх Приютныйх Прогрессх Пролетарскийх Пролетарскийх Пролетарскийх Пролетарскийх Пролетарскийх Прорвенскийх Протичках Протоцкиех Прохладныйх Пушкинах Пятихатскийх Раздольныйх Раздольныйх Раковх Рассветх Рассветх Рашпильх Рашпильх Рашпылих Редантх Реконструкторх Рогачевх Рогачих Родниковх Родниковскийх Розановскийх Розы Люксембургх Розы Люксембургх Роккельх Романовскийх Романчуковх Ромашевках Ромашких Роте-Фанех Садких Садовыйх Садовыйх Садовыйх Садовыйх Садовыйх Садовыйх Садовыйх Самойловх Саньковх Саратовскийх Сборныйх Свердловскийх Светх Светлая Зарях Свободах Свободах Свободныйх Свободныйх Свободныйх Свободныйх Свободныйх Свободный Мирх Северинх Северныйх Северныйх Северныйх Северныйх Северныйх Северныйх Северокавказскийх Северокубанскийх Северскийх Сельский Пахарьх Семеновх Семеновках Семеновках Семенцовках Семигорскийх Семисводныйх Сербинх Сергеевскийх Серебрянках Серединскийх Сеятельх Синявках Сиротинох Славянскийх Сладкийх Сладкий Лиманх Слободках Соболевскийх Советскийх Согласныйх Соколихинх Соколовках Солдатская Балках Соленыйх Солодковскийх Сопова Балках Сорокинх Спасовх Спорныйх Средние Челбасых Средние Чубурких Среднийх Средний Дукмасовх Средний Челбасх Ставких Станциях Староармянскийх Старогермановскийх Старомавринскийх Старые Лиманокирпилих Старый Куринскийх Стебницкийх Степнойх Стефановскийх Столяровх Сторожи Вторыех Сторожи Первыех Стринскийх Стукановх Стукановскийх Суровох Сухие Челбасых Сухой Кутх Танцура Крамаренкох Тарусинх Тауруп Второйх Тауруп Первыйх Тверскойх Тегинх Телегинх Тельманх Тельманах Терзиянх Терновыйх Терско-Каламбетскийх Тетерятникх Тимашевках Тиховскийх Тихонькийх Тополих Травалевх Трактовыйх Троицкийх Троицкийх Трудх Трудобеликовскийх Трудовая Армениях Трудовойх Трудовойх Туркинскийх Турковскийх Тысячныйх Тыщенкох Убыхх Ударныйх Удобно-Зеленчукскийх Удобно-Покровскийх Украинках Украинскийх Украинскийх Улановскийх Ульяновох Ульяновскийх Ульяновскийх Упорныйх Урмах Урмах Усатова Балках Успенскийх Усть-Джигутинках Уташх Фадеевскийх Федоренкох Федоровскийх Федорянках Финогеновскийх Фокин Первыйх Фортштадтх Хабльх Ханьковх Харьковскийх Хачиваньх Херсонскийх Хлебодаровскийх Хлеборобх Хлопонинх Хоринх Хорошиловх Центральныйх Цукерова Балках Цуревскийх Чайкинх Чапаевх Чаплыгинх Чеконх Чекуновках Челбасх Челюскинецх Чембурках Черединовскийх Черкасскийх Черниговскийх Черниковх Чернобабовх Черноморскийх Черномуровскийх Черныйх Черный Ерикх Чехракх Чигринах Чкаловах Чкаловах Шапарскойх Шевченкох Шевченкох Шевченкох Шептальскийх Шефкоммунах Шибикх Широкая Пшадская Щельх Широкая Щельх Школьныйх Школьныйх Шубинках Шуваевх Щегловх Энгельсах Эрастовх Эриванскийх Южныйх Ясених ЯстребовскийХадыженскХарьковскийХолмскийХолмскийХоперскийХостинскийЦелинныйЦентральныйЦентральныйЦентральныйЧамлыкскийЧебургольскийЧелбасскийЧепигинскийЧерниговскийЧерниговскийЧерноерковскийЧерноморскийЧерноморскийШабановскийШабельскийШаумянскийШевченковскийШедокскийШепсинскийШирочанскийШкольныйШкуринскийЩербиновскийЩербиновский районЭриванскийЮго-СеверныйЮжно-КубанскийЮжныйЮжныйЯрославскийЯсенскийКатаешь в Dota – не платишь налоги.

В России предложили льготы киберспортсменам Слушать Подписаться

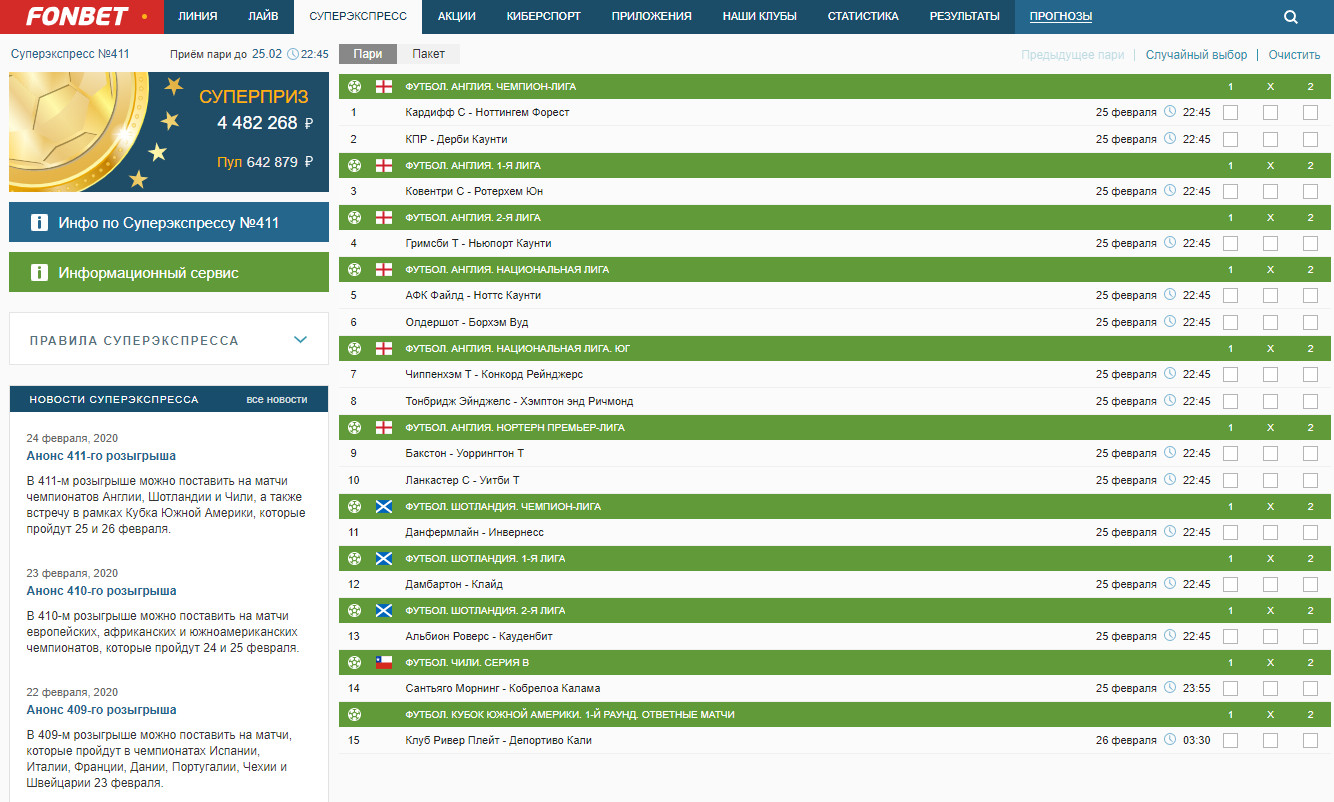

В России предложили льготы киберспортсменам Слушать ПодписатьсяЕсли бы бабушка Вани знала, что внук вырастет киберспортсменом и заработает миллионы на «своих тыщ-пыщ», она бы не ругала его за часы возле «компуктера». На топ-турнирах разыгрываются призы до $35 млн, а начинающие игроки могут зарабатывать $500−1 000 в месяц. Любой доход нужно регулировать. Турниры проходят за рубежом, поэтому киберспортсмены платят двойной налог с выигрыша. Сначала, например, в США, а потом – в России. Бизнес считает, что это несправедливо.

В России нет налогового регулирования выигрышей в турнирах по киберспорту. Ситуация усложняется тем, что среди геймеров много несовершеннолетних: средний возраст спортсменов – 14−25 лет. Как регулировать эту область доходов, чтобы игрок не чувствовал себя обделённым, заплатив несколько налогов и пошлин?

Роман «RAMZES666» Кушнарев, самый успешный российский киберспортсмен, 21 год. Фото: esports−24.ru.

Столичный уполномоченный по защите прав предпринимателей Татьяна Минеева объясняет, почему киберспортсменам нужны льготы:

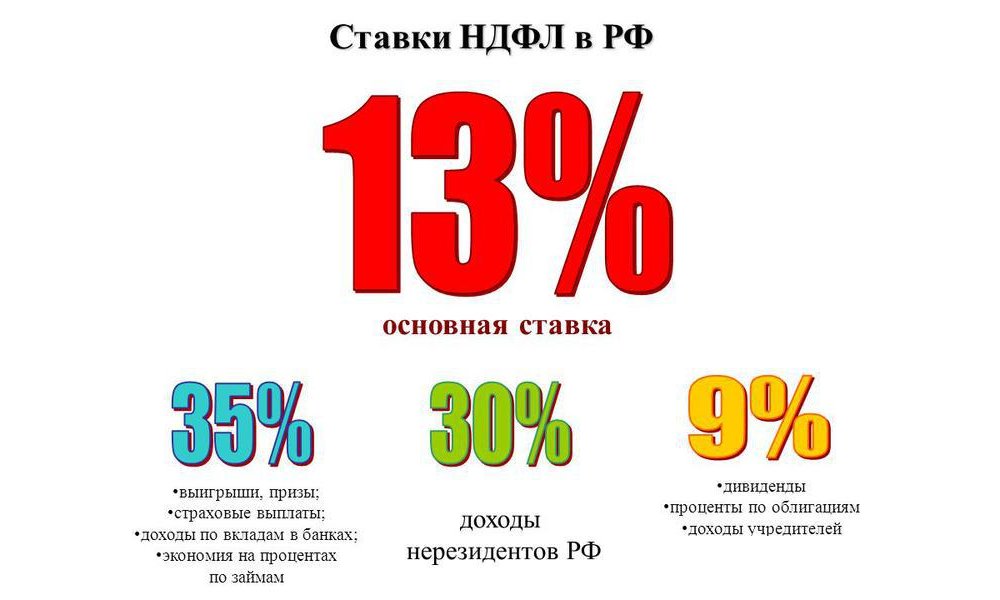

Турнирные и зарплатные доходы киберспортсмена, полученные после победы в турнире, к примеру, в США, облагаются налогом порядка 30%.

В России с этой суммы уплачивается еще 13% подоходного налога. Далее – киберспортивный клуб снимает с оставшейся суммы призовых 15−20% комиссионных, и, таким образом, до киберспортсмена доходит лишь $250−300 из каждой тысячи. Происходит двойное налогообложение. Его можно избежать, но на практике далеко не все киберспортсмены справляются со сбором документов, – цитата ТАСС

В итоге игрок, который заплатил несколько налогов, теряет стимул к развитию. А клуб – члена команды и бизнес, объясняет Минееева. При этом киберспорт – выгодная для инвесторов сфера деятельности, которая только и живёт за счёт «вливаний» бизнеса.

Игровые инвестиции

Омбудсмен предлагает ввести маркировку для банковского платежа «вознаграждение от мероприятий в области киберспорта» и включить сферу в общероссийский классификатор видов экономической деятельности (ОКВЭД). В перечне уже есть шахматный и шашечный спорт, и доход от выигрышей регулируется законом.

Внесение маркера «киберспорт» в ОКВЭД кратно усилит инвестиционную привлекательность индустрии и послужит стимулом для восстановления и развития смежных отраслей, часть которых пострадала в период пандемии: креативная индустрия, event-индустрия, отрасль IT, видеопроизводство, платежные сервисы, fashion-индустрия

Россия признала киберспорт официальным видом соревнований ещё в 2001 году, в нашей стране существует Федерация компьютерного спорта. Банки выпускают специальные карты для геймеров. Рынок растёт на 15−20% в год, отмечает киберспортивный клуб Cyber Legasy. Но регуляторной базы в России нет – практически 100% клубов зарегистрированы за пределами нашей страны.

Банки выпускают специальные карты для геймеров. Рынок растёт на 15−20% в год, отмечает киберспортивный клуб Cyber Legasy. Но регуляторной базы в России нет – практически 100% клубов зарегистрированы за пределами нашей страны.

Правда и мифы о деньгах в Яндекс Дзен

Подписаться

Налоговая система и налоговые ставки в Сингапуре

Инвесторы выбирают Сингапур для ведения дел по разным причинам. Основной является простота основания компании и управления бизнесом. Другим преимуществом Сингапура является его налоговый режим, знаменитый привлекательными ставками налогообложения для компаний и физических лиц, налоговыми льготами, отсутствием налога на прирост капитала, одноуровневой системой налогообложения и многочисленными договорами об избежании двойного налогообложения.

Ссылки по теме:

Регистрация компании в Сингапуре

Договоры об избежании двойного налогообложения с Сингапуром

Налогами облагаются все доходы лиц, в том числе корпораций, партнерств, доверительных собственников и групп лиц (за исключением доходов от продажи основных активов), которые были получены в Сингапуре или от сингапурских источников, а также от определенных зарубежных источников в результате торговли, работы или ведения бизнеса. В настоящем руководстве содержится обзор системы налогообложения и налоговых ставок Сингапура.

В настоящем руководстве содержится обзор системы налогообложения и налоговых ставок Сингапура.

Текущие налоговые ставки в Сингапуре

Ставки налога на прибыль корпораций Ставки подоходного налога для физических лиц

Система подоходного налога в Сингапуре – основные факты

- Сингапур придерживается территориального принципа в налогообложении. Другими словами, налогом облагается преимущественно доход физических лиц и корпораций, полученный из сингапурских источников. Доход из зарубежных источников (прибыль филиалов, дивиденды, доход от предоставления услуг и т.д.) облагается налогом тогда, когда он перечисляется или считается перечисленным в Сингапур, за исключением случаев, когда от этого дохода уже были удержаны налоги в юрисдикции, где налоговая ставка составляет по меньшей мере 15%. Хотя концепция происхождения источника дохода кажется простой, в реальности ее применение часто может быть спорным и сопряженным с трудностями.

Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли.

Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли. - Максимальная ставка налога на доход корпораций в Сингапуре составляет 17%. Поддерживая ставку налога на доход корпораций на конкурентном уровне, Сингапур остается привлекательным для крупных зарубежных инвестиций. Сингапур придерживается одноуровневой системы налогообложения для корпораций, при которой оплата налогов на доходы компании не вменяется в обязанность акционерам (т.е. дивиденды освобождены от налогов).

- Ставки налога на доход физических лиц в Сингапуре начинаются от 0%, максимальная ставка – 20% (для доходов выше 320 000 сингапурских долларов) для резидентов, для нерезидентов действует единая ставка в 15%.

- Чтобы повысить стабильность такой статьи государственного дохода, как налоги, в 1994 г. был введен налог на товары и услуги (GST). Текущая ставка GST составляет 7%.

Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура.

Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура. - Проценты, роялти, арендная плата за движимое имущество, комиссионные за управление активами и за технические услуги, а также директорское вознаграждение, выплачиваемое нерезидентам (как физическим лицам, так и компаниям) облагаются налогом в Сингапуре.

- В случае налогов для физических лиц отчетным годом считается обычный календарный год, т.е. с 1 января по 31 декабря. Крайний срок сдачи налоговой декларации физических лиц — 15 апреля. В случае корпоративных налогов компания сама может определять даты начала и окончания финансового года. Крайний срок сдачи декларации по налогу на прибыль предприятия – 30 ноября. Налоги платятся за предыдущий год.

- В Сингапуре нет налога на прирост капитала. Соответственно, убытки по основному капиталу не подлежат налоговому вычету.

- Сингапур заключил более 50 двусторонних договоров об избежании двойного налогообложения, чтобы облегчить налоговое бремя сингапурских компаний.

Типы налогов в Сингапуре

1. Подоходным налогом облагаются доходы физических лиц и компаний.

2. Налог на собственность удерживается с владельцев собственности на основании ожидаемой арендной стоимости этой собственности.

3. Налог на наследство отменен с 15 февраля 2008 г.

4. Налоги на автотранспортные средства – это налоги, которыми облагаются автотранспортные средства в дополнение к импортным пошлинам. Цель этих налогов – ограничить количество автомобилей в собственности и сократить перегруженность дорог.

5. Таможенные и акцизные пошлины – Сингапур является свободным портом, где взимается относительно немного импортных и акцизных пошлин. Акцизами облагаются преимущественно табачные изделия, нефтепродукты и алкогольные напитки. Кроме того, импортные пошлины применяются лишь к ограниченному перечню товаров. К таки товарам в первую очередь относятся автотранспортные средства, табачные изделия, алкогольные напитки и нефтепродукты.

6. Налог на товары и услуги (GST) – это налог на потребление. Он подлежит уплате при приобретении товаров и услуг, в том числе импортируемых. Во многих других странах такой косвенный налог также известен как налог на добавленную стоимость (НДС).

7. Налог на ставки – это пошлина, которой облагаются частные лотереи, ставки и игры на тотализаторе.

8. Гербовый сбор взимается при оформлении коммерческих и юридических документов, связанных с ценными бумагами, акциями и недвижимым имуществом.

9. Прочие – сюда относятся такие основные налоги, как сбор за использование иностранных рабочих и сервисный сбор с пассажиров в аэропортах. Сбор за использование иностранных рабочих предназначен для того, чтобы регулировать трудоустройство иностранных рабочих в Сингапуре.

Налоговые органы Сингапура

Регулирующим постановлением по вопросам налогообложения физических и юридических лиц в Сингапуре является закон «О подоходном налоге». Налоговая служба Сингапура (IRAS) была образована в 1960 г., ранее она была известна как Департамент внутренних доходов. Она позволила собрать все ключевые агентства по сборам доходов под крышей одной организации, благодаря чему процессы управления и сбора доходов стали более простыми и легко контролируемыми. Налоговая служба также зарекомендовала себя как эффективный налоговый орган и свободная от бюрократии организация по государственным сборам. IRAS занимается сбором подоходных налогов, налогов на собственность, налогов на товары и услуги, налогов на наследство (отменены с 15 февраля 2008 г.), налогов на ставки и гербовых сборов.

Налоговая служба Сингапура (IRAS) была образована в 1960 г., ранее она была известна как Департамент внутренних доходов. Она позволила собрать все ключевые агентства по сборам доходов под крышей одной организации, благодаря чему процессы управления и сбора доходов стали более простыми и легко контролируемыми. Налоговая служба также зарекомендовала себя как эффективный налоговый орган и свободная от бюрократии организация по государственным сборам. IRAS занимается сбором подоходных налогов, налогов на собственность, налогов на товары и услуги, налогов на наследство (отменены с 15 февраля 2008 г.), налогов на ставки и гербовых сборов.

В качестве главного налогового органа Министерства финансов Налоговая служба играет важную роль в формировании налоговой политики, предоставляя данные о применении политики на местах, а также о технических и административных последствиях такого применения. Налоговая служба также активно следит за новшествами во внешней экономике и в налоговой среде, выявляя те области, в которых необходимо пересмотреть политику и внести изменения. Цель IRAS – создать конкурентоспособную налоговую обстановку, где поощряется развитие и укрепляется дух предпринимательства. Прочие, не связанные с доходами функции Налоговой службы включают в себя представление интересов правительства в переговорах по заключению договоров об избежании двойного налогообложения, консультирование по вопросам оценки собственности и составление черновых вариантов налоговых законов.

Цель IRAS – создать конкурентоспособную налоговую обстановку, где поощряется развитие и укрепляется дух предпринимательства. Прочие, не связанные с доходами функции Налоговой службы включают в себя представление интересов правительства в переговорах по заключению договоров об избежании двойного налогообложения, консультирование по вопросам оценки собственности и составление черновых вариантов налоговых законов.

Краткая история налогообложения в Сингапуре

Начало

Подоходный налог, обсуждения по которому велись еще до Первой мировой войны, вводился на краткое время в течение Первой и Второй мировой войны, чтобы повысить доходы в целях укрепления военной мощи. Однако, этот налог не пользовался популярностью, и вследствие множества протестов правительство отказалось от него. После окончания Второй мировой войны особенно остро встала необходимость в новой инфраструктуре и свежих источниках прибыли, в результате вопрос о введении подоходного налога вернулся на повестку дня. Подоходный налог в Сингапуре был введен в 1947 г. во время британского колониального правления. В 1948 г. был принят закон «О подоходном налоге». Этот закон был основан на модели закона о подоходном налоге для колониальных территорий от 1922 г., которая была разработана для существующих в то время британских колоний. Таким образом, налоговое законодательство Сингапура имеет общие исторические корни с законами Малайзии, Австралии, Новой Зеландии и Южной Африки.

Подоходный налог в Сингапуре был введен в 1947 г. во время британского колониального правления. В 1948 г. был принят закон «О подоходном налоге». Этот закон был основан на модели закона о подоходном налоге для колониальных территорий от 1922 г., которая была разработана для существующих в то время британских колоний. Таким образом, налоговое законодательство Сингапура имеет общие исторические корни с законами Малайзии, Австралии, Новой Зеландии и Южной Африки.

1960-е

После получения независимости в 1965 г. Сингапур начал вести политику быстрой индустриализации и построения ориентированной на экспорт промышленной базы с целью стимулирования экономического развития и создания новых рабочих мест. Поэтому в 1960-х трудоемкие отрасли пользовались налоговыми льготами. В 1967 г. был принят закон «О стимулировании экономической экспансии». Компании, которым удавалось нарастить экспорт, могли пользоваться освобождением от уплаты до 90% налогов на возросшие доходы от экспорта. Проценты по зарубежным займам, полученным местными промышленными компаниями, также не облагались налогами.

Проценты по зарубежным займам, полученным местными промышленными компаниями, также не облагались налогами.

1970-е

В 1970-х правительство было озабочено развитием сферы услуг. Налоговая политика сыграла важную роль в финансовом секторе благодаря отказу от налога с процентов по азиатским долларовым облигациям в 1973 г. Также активно развивалась транспортировка грузов. Доход, полученный от эксплуатации и фрахта сингапурских судов, не облагался налогами. Кроме того, были введены налоговые льготы, направленные на поддержку благоустройства городов. Различные налоги на собственность были упразднены. На налоговую политику в 1970-х также влияли нужды общества. Взносы в Центральный сберегательный фонд вычитались из налогооблагаемой суммы, также вводились другие налоговые льготы.

1980-е

В 1980-х, по мере своего развития, Сингапур становился все более дорогим местом для ведения бизнеса. Были приняты меры по реорганизации экономики с целью сделать ее более конкурентоспособной. Рассматривалась возможность внесения изменений в политику правительства, льготы и налоги. Конец 1980-х ознаменовался тенденцией к значительному снижению налогов как для юридических, так и для физических лиц. В 1987 г. корпоративная налоговая ставка снизилась с 40% до 33%.

Рассматривалась возможность внесения изменений в политику правительства, льготы и налоги. Конец 1980-х ознаменовался тенденцией к значительному снижению налогов как для юридических, так и для физических лиц. В 1987 г. корпоративная налоговая ставка снизилась с 40% до 33%.

1990-е

В этот период наблюдались значительные изменения в налоговой политике. Были введены более низкие прямые налоги, на первый план вышли косвенные налоги. Переход к косвенному налогообложению привел к введению налога на товары и услуги (GST) в 1994 г. Это налог на внутреннее потребление, он применяется ко всем товарам и услугам, продаваемым в Сингапуре, за исключением финансовых услуг и жилой недвижимости. Именно в этот период набрала обороты тенденция понижения налоговых ставок для юридических и физических лиц.

2000-й и далее

Это этап инноваций и предпринимательства. Были приняты и продолжают приниматься меры для привлечения зарубежных талантов и инвестиций. Налоговые ставки продолжали снижаться, в настоящее время максимальные ставки составляют 18% (17% с 2010 г. ) для компаний и 20% для физических лиц. В этот период также были введены налоговые скидки для групп компаний и одноуровневая система налогообложения.

) для компаний и 20% для физических лиц. В этот период также были введены налоговые скидки для групп компаний и одноуровневая система налогообложения.

Специальная компенсационная премия для России в связи с проведением Чемпионата мира по футболу FIFA 2018

Чемпионат мира по футболу FIFA 2018 — это футбольное зрелище, демонстрирующее мастерство спортсменов из 32 стран на одной из самых грандиозных спортивных арен мира. Ожидается, что более 1,5 миллиона туристов со всего мира приедут в Россию между матчем открытия 14 июня 2018 г. и финальным матчем 15 июля 2018 г., чтобы посмотреть, как эти страны соревнуются за звание чемпиона мира.

Приток туристов, несомненно, подстегнет российскую экономику, так как ожидается, что посетители потратят более 1 доллара.6 миллиардов, согласно финансовому Tribune. Тем не менее, Россия также предприняла шаги по введению в действие специальных налоговых положений о чемпионате мира, призванных упростить требования к подаче налогов для посетителей и участников во время месячного футбольного фестиваля. Они были подписаны через несколько лет после того, как Россия получила право на проведение чемпионата мира по футболу (права были предоставлены в декабре 2010 года).

Они были подписаны через несколько лет после того, как Россия получила право на проведение чемпионата мира по футболу (права были предоставлены в декабре 2010 года).

Первая ласточка особых положений началась 8 июня 2013 года, когда Президент России Владимир Путин подписал новые федеральные законы, непосредственно связанные с организацией чемпионата мира по футболу 2018 года.Недавно подписанные законы обеспечивают полную структуру, связанную с визами, миграционным контролем, безопасностью, торгово-сбытовой деятельностью, таможенным регулированием, градостроительством и налоговым кодексом во время чемпионата мира по футболу.

В специальных положениях налогового кодекса указано, что члены руководящего органа ФИФА, сотрудники официальных спонсоров и аффилированных лиц Чемпионата мира по футболу ФИФА, судьи, футболисты, тренеры и члены футбольных делегаций не подлежат налогообложению на компенсации и призы, полученные в течение месяца- длинный турнир.

ФИФА опубликовала общий список призовых, в котором она распределяет средства между каждой участвующей страной в зависимости от ее финальной позиции в турнире. Призовые выплаты в 2018 году увеличились на 13% до 400 миллионов долларов; однако специальные поправки в налоговый кодекс гарантируют, что все 400 миллионов долларов призовых, присужденных федерациям, исключены из налогообложения в России. Ставка корпоративного налога в России варьируется от 15,5% до 20%, а это означает, что Россия потеряет около 80 миллионов долларов подоходного налога.

Призовые выплаты в 2018 году увеличились на 13% до 400 миллионов долларов; однако специальные поправки в налоговый кодекс гарантируют, что все 400 миллионов долларов призовых, присужденных федерациям, исключены из налогообложения в России. Ставка корпоративного налога в России варьируется от 15,5% до 20%, а это означает, что Россия потеряет около 80 миллионов долларов подоходного налога.

В дополнение к призовым фондам ФИФА каждая участвующая федерация заключает коллективный договор со своими игроками, предусматривающий выплату им денежных бонусов в зависимости от итогового турнирного рейтинга команды. Например, Goal.com сообщает, что если сборная Англии выиграет чемпионат мира, ее 23 игрока разделят между собой бонус в размере 5 миллионов фунтов стерлингов. Этот бонус в размере 217 500 фунтов стерлингов будет выплачен каждому спортсмену в дополнение к его заработной плате, суточных и стипендий за участие в турнире. Доход каждого спортсмена, который потенциально может быть получен в качестве бонуса, будет освобожден от налогообложения в России на основании изменений в налоговом кодексе, принятых Россией для чемпионата мира. Эти бонусные доходы могут облагаться налогом в стране, которую каждый игрок считает своим налоговым резидентом или гражданством. В некоторых странах, например в США, все граждане обязаны сообщать о своих доходах по всему миру.

Эти бонусные доходы могут облагаться налогом в стране, которую каждый игрок считает своим налоговым резидентом или гражданством. В некоторых странах, например в США, все граждане обязаны сообщать о своих доходах по всему миру.

Несмотря на явные экономические выгоды, связанные с привлечением туризма в свои страны, некоторые страны (например, Норвегия, которая отказалась от своей заявки на проведение зимних Олимпийских игр 2022 года в 2014 году) все больше утомляются от подачи заявок на проведение глобальных спортивных мероприятий из-за непредвиденной экономической выгоды, особенно в свете налоговых положений, таких как принятые в России, может не иметь такого положительного влияния.

Экономика спорта: Чемпионат мира по футболу FIFA 2018

Россия принимает специальные налоговые правила к чемпионату мира FIFA 2018

Налогообложение спортсменов, участвующих в чемпионате мира FIFA 2018

7 способов, которыми чемпионат мира может повлиять на высшую лигу футбола

wi лотерейный налоговый калькулятор У вас есть 180 дней с даты розыгрыша последней выигрышной игры по вашему билету, чтобы получить свой приз. Вместе это означает казначея графства. Денежные средства будут независимо от того, какой план оплаты вы выберете, лотерея будет удерживать федеральные налоги и налоги штата на текущем уровне удержания из вашего призового платежа.30 марта 2012 г. · Налоговые ставки на лотереи сильно различаются в зависимости от штата. Нижняя линия. Чтобы изменить удержание налога, используйте результаты Оценщика удержаний, чтобы определить, следует ли вам: Заполнить новую форму W-4, Свидетельство об удержании у источника выплаты, и представить ее своему работодателю. Каждый восьмой человек, участвующий в лотерее VI, становится победителем. Налоги на выигрыши в лотерею, розыгрыши, благотворительные розыгрыши и тотализаторы по ставкам. Налог на выигрыши должны быть указаны вам в графе 1 (отчетные выигрыши) формы IRS W-2G.Самая высокая ставка федерального подоходного налога составляет 39,5692. Однако ставки удержания варьируются и не всегда соответствуют подоходному налогу с физических лиц штата. 15 октября 2021 г.

Вместе это означает казначея графства. Денежные средства будут независимо от того, какой план оплаты вы выберете, лотерея будет удерживать федеральные налоги и налоги штата на текущем уровне удержания из вашего призового платежа.30 марта 2012 г. · Налоговые ставки на лотереи сильно различаются в зависимости от штата. Нижняя линия. Чтобы изменить удержание налога, используйте результаты Оценщика удержаний, чтобы определить, следует ли вам: Заполнить новую форму W-4, Свидетельство об удержании у источника выплаты, и представить ее своему работодателю. Каждый восьмой человек, участвующий в лотерее VI, становится победителем. Налоги на выигрыши в лотерею, розыгрыши, благотворительные розыгрыши и тотализаторы по ставкам. Налог на выигрыши должны быть указаны вам в графе 1 (отчетные выигрыши) формы IRS W-2G.Самая высокая ставка федерального подоходного налога составляет 39,5692. Однако ставки удержания варьируются и не всегда соответствуют подоходному налогу с физических лиц штата. 15 октября 2021 г. · Вам нужно только выбрать штат проживания, и этот калькулятор рассчитает для вас все налоги и окончательную сумму выигрыша в лотерее Powerball. Калькулятор удержанного налога ATO применяется к платежам, произведенным в 2021–2022 финансовом году. Миннесота занимает третье место с 9,63%. Во-первых, разделите налоговую ставку на 100: 7. Нью-Йорк, частью которого является Статен-Айленд, дает еще 3.06 ноября 2018 г. · Если штат вообще облагает налогом ваш лотерейный выигрыш, налоговые ставки на выигрыши для резидентов штата колеблются между весьма крошечными 3. Он не должен использоваться для каких-либо других целей. Однако есть одно гарантированный победитель в лотерее — IRS. Многие люди мечтают выиграть крупный приз в лотерею, конкурс или тотализатор. Некоторые основные моменты: Выигрыши в лотерею в размере 600 долларов или меньше не сообщаются в IRS; выигрыши, превышающие 5000 долларов, облагаются 25-процентным федеральным налогом у источника.Подтверждение подачи формы о доходах в штате Висконсин часто является одним из компонентов, используемых при определении места жительства в штате Висконсин для установления общего права на получение пособий для ветеранов штата Висконсин, законопроекта о военнослужащих штата Висконсин, налогового кредита на имущество для ветеранов и оставшихся в живых супругов штата Висконсин и права на проживание для обучения в учебных заведениях UW.

· Вам нужно только выбрать штат проживания, и этот калькулятор рассчитает для вас все налоги и окончательную сумму выигрыша в лотерее Powerball. Калькулятор удержанного налога ATO применяется к платежам, произведенным в 2021–2022 финансовом году. Миннесота занимает третье место с 9,63%. Во-первых, разделите налоговую ставку на 100: 7. Нью-Йорк, частью которого является Статен-Айленд, дает еще 3.06 ноября 2018 г. · Если штат вообще облагает налогом ваш лотерейный выигрыш, налоговые ставки на выигрыши для резидентов штата колеблются между весьма крошечными 3. Он не должен использоваться для каких-либо других целей. Однако есть одно гарантированный победитель в лотерее — IRS. Многие люди мечтают выиграть крупный приз в лотерею, конкурс или тотализатор. Некоторые основные моменты: Выигрыши в лотерею в размере 600 долларов или меньше не сообщаются в IRS; выигрыши, превышающие 5000 долларов, облагаются 25-процентным федеральным налогом у источника.Подтверждение подачи формы о доходах в штате Висконсин часто является одним из компонентов, используемых при определении места жительства в штате Висконсин для установления общего права на получение пособий для ветеранов штата Висконсин, законопроекта о военнослужащих штата Висконсин, налогового кредита на имущество для ветеранов и оставшихся в живых супругов штата Висконсин и права на проживание для обучения в учебных заведениях UW. . Округ Дейн собирает самый высокий налог на недвижимость в Висконсине, взимая в среднем 4149 долларов. Однако нерезидент штата Висконсин должен иметь валовой доход в штате Висконсин, включая любой выигрыш в лотерее в штате Висконсин, в размере 2000 долларов США или более, прежде чем нерезидент будет обязан подать налоговую декларацию штата Висконсин и уплатить подоходный налог штата Висконсин с выигрыша в лотерею.Мелкий шрифт. Калькулятор лотерейных выплат (версия JavaScript) На этой странице будут рассчитаны приблизительные выплаты как наличными, так и аннуитетными призами для лотерей. 84% на налогооблагаемый доход от 14 791 до 29 580 долларов США. Выигрыши в азартных играх полностью облагаются налогом, и вы должны указать доход в своей налоговой декларации. Если вы хотите узнать, получите ли вы возмещение налога или должны ли вы деньги в этом году, вот простая электронная таблица Excel, которая поможет вам рассчитать федеральный подоходный налог и налог штата до подачи налоговой декларации в 2021 году.

. Округ Дейн собирает самый высокий налог на недвижимость в Висконсине, взимая в среднем 4149 долларов. Однако нерезидент штата Висконсин должен иметь валовой доход в штате Висконсин, включая любой выигрыш в лотерее в штате Висконсин, в размере 2000 долларов США или более, прежде чем нерезидент будет обязан подать налоговую декларацию штата Висконсин и уплатить подоходный налог штата Висконсин с выигрыша в лотерею.Мелкий шрифт. Калькулятор лотерейных выплат (версия JavaScript) На этой странице будут рассчитаны приблизительные выплаты как наличными, так и аннуитетными призами для лотерей. 84% на налогооблагаемый доход от 14 791 до 29 580 долларов США. Выигрыши в азартных играх полностью облагаются налогом, и вы должны указать доход в своей налоговой декларации. Если вы хотите узнать, получите ли вы возмещение налога или должны ли вы деньги в этом году, вот простая электронная таблица Excel, которая поможет вам рассчитать федеральный подоходный налог и налог штата до подачи налоговой декларации в 2021 году. Штат Нью-Джерси считается худшим штатом по лотерейным налогам с показателем 10. Нажмите кнопку «Рассчитать», чтобы рассчитать налог на дарение. налог = 75 (значение налога округлено до 2 знаков после запятой) Управление казначейства округа Дейн получает налоги на имущество, обрабатывает продажи с целью взыскания налогов, обрабатывает невостребованные средства и распределяет лотерейные налоговые льготы. 4617 долларов. 8 процентов до нуля в некоторых штатах, которые не облагают налогом выигрыши в лотерею (например, Калифорния, Пенсильвания и Флорида). 4 процента в Индиане до гораздо более заметных 8.Налоговый калькулятор штата Висконсин обновлен для 2021/22 налогового года. Точная сумма зависит от правил реальной игры, но в большинстве лотерей используется 5-процентный прирост и 30-летний период. Другие отчеты. Налоговый калькулятор поможет вам рассчитать, сколько денег вы получите за свой приз Lotto America после вычета федеральных налогов и налогов штата. Нажмите, чтобы увидеть полный ответ.

Штат Нью-Джерси считается худшим штатом по лотерейным налогам с показателем 10. Нажмите кнопку «Рассчитать», чтобы рассчитать налог на дарение. налог = 75 (значение налога округлено до 2 знаков после запятой) Управление казначейства округа Дейн получает налоги на имущество, обрабатывает продажи с целью взыскания налогов, обрабатывает невостребованные средства и распределяет лотерейные налоговые льготы. 4617 долларов. 8 процентов до нуля в некоторых штатах, которые не облагают налогом выигрыши в лотерею (например, Калифорния, Пенсильвания и Флорида). 4 процента в Индиане до гораздо более заметных 8.Налоговый калькулятор штата Висконсин обновлен для 2021/22 налогового года. Точная сумма зависит от правил реальной игры, но в большинстве лотерей используется 5-процентный прирост и 30-летний период. Другие отчеты. Налоговый калькулятор поможет вам рассчитать, сколько денег вы получите за свой приз Lotto America после вычета федеральных налогов и налогов штата. Нажмите, чтобы увидеть полный ответ. 28 марта 2016 г. · Наблюдаемая частота = количество событий в реальных лотерейных розыгрышах. будет датировано предыдущим днем.И вы должны сообщать всю сумму, которую вы получаете каждый год, в налоговой декларации. Телефон: 262-548-7029 Факс: 262-896-8037 Электронная почта: preeves@waukeshacounty. Эта запись будет . Обратите внимание, что указанные суммы очень близки к сумме, которую победитель аннуитетного джекпота получит от лотереи каждый год. Ставка налога. Если ваш налогооблагаемый доход составляет 82 499 долларов США, и вы получаете 100 000 долларов США в виде судебных исков, все эти судебные деньги будут облагаться налогом по ставке 24 %. Box 1299 Мэдисон, Висконсин. Первые 10 000 долларов, которые она дарит, облагаются налогом по ставке 18%, а общая сумма налога составляет 1800 долларов.61 процент в Нью-Йорке. Определите характер предмета и примените соответствующие инструкции по эксплуатации, касающиеся доходов и исключений из доходов (см. SI 00830. 85%, а затем округ Колумбия в 8.

28 марта 2016 г. · Наблюдаемая частота = количество событий в реальных лотерейных розыгрышах. будет датировано предыдущим днем.И вы должны сообщать всю сумму, которую вы получаете каждый год, в налоговой декларации. Телефон: 262-548-7029 Факс: 262-896-8037 Электронная почта: preeves@waukeshacounty. Эта запись будет . Обратите внимание, что указанные суммы очень близки к сумме, которую победитель аннуитетного джекпота получит от лотереи каждый год. Ставка налога. Если ваш налогооблагаемый доход составляет 82 499 долларов США, и вы получаете 100 000 долларов США в виде судебных исков, все эти судебные деньги будут облагаться налогом по ставке 24 %. Box 1299 Мэдисон, Висконсин. Первые 10 000 долларов, которые она дарит, облагаются налогом по ставке 18%, а общая сумма налога составляет 1800 долларов.61 процент в Нью-Йорке. Определите характер предмета и примените соответствующие инструкции по эксплуатации, касающиеся доходов и исключений из доходов (см. SI 00830. 85%, а затем округ Колумбия в 8. Знайте свой предел. 075 (налоговая ставка в виде десятичной дроби). 12 января. , 2016 · Затем вам нужно вычесть федеральный подоходный налог и налог штата. Часть этой информации была предоставлена usamega. Будьте умнее. Максимальная ставка налога 75% по состоянию на 2020 год. Начните новый расчет. Не позволяйте мысль об уплате налогов мешает вам мечтать о большом выигрыше, потому что уплата налогов — это проблема, которую вы должны любить, по крайней мере, в этом случае.Составьте и подпишите договор о доверительном управлении. Калькулятор налога на лотерею: как облагаются налогом ваши выигрыши Прочитайте статью . Висконсин — один из нескольких штатов, в которых обычный бензин и дизельное топливо облагаются налогом по одинаковой ставке: 30. Срок действия ваших результатов истек. Общая сумма налога, который вы платите за выигрыш в лотерею, будет зависеть от множества факторов, в том числе от штата, в котором вы живете, и от того, получаете ли вы выигрыш в виде единовременной выплаты (один чек на всю сумму после удержания налогов) или аннуитет (меньшие ежегодные платежи 19 октября 2018 г.

Знайте свой предел. 075 (налоговая ставка в виде десятичной дроби). 12 января. , 2016 · Затем вам нужно вычесть федеральный подоходный налог и налог штата. Часть этой информации была предоставлена usamega. Будьте умнее. Максимальная ставка налога 75% по состоянию на 2020 год. Начните новый расчет. Не позволяйте мысль об уплате налогов мешает вам мечтать о большом выигрыше, потому что уплата налогов — это проблема, которую вы должны любить, по крайней мере, в этом случае.Составьте и подпишите договор о доверительном управлении. Калькулятор налога на лотерею: как облагаются налогом ваши выигрыши Прочитайте статью . Висконсин — один из нескольких штатов, в которых обычный бензин и дизельное топливо облагаются налогом по одинаковой ставке: 30. Срок действия ваших результатов истек. Общая сумма налога, который вы платите за выигрыш в лотерею, будет зависеть от множества факторов, в том числе от штата, в котором вы живете, и от того, получаете ли вы выигрыш в виде единовременной выплаты (один чек на всю сумму после удержания налогов) или аннуитет (меньшие ежегодные платежи 19 октября 2018 г. · Лучший калькулятор после уплаты налогов и выплат доступен на странице анализа джекпота USA Mega.Однако в лотерее есть один гарантированный победитель — IRS. net Графство Виннебаго расположено вдоль западного берега озера Виннебаго площадью 137 000 акров в восточно-центральном Висконсине. Период сбора городских налогов заканчивается 31 января 2021 года. Федеральный налог и налог штата на выигрыш в лотерею при единовременной выплате в США Большинство победителей лотереи хотят получить единовременную выплату немедленно. Это ваша общая годовая зарплата до вычетов. Это может быть либо аннуитетный приз, либо единовременная денежная выплата.Теперь вы можете получить доступ к оценкам налогов на имущество по местным единицам и школьным округам, используя ставки в милях за 2019 год. Просмотрите свой последний налоговый счет. 02 июня 2020 г. · Канадцы даже не платят налоги со своих лотерейных выигрышей. Налоговый калькулятор использует налоговую информацию за 2021 налоговый год, чтобы показать вашу заработную плату.

· Лучший калькулятор после уплаты налогов и выплат доступен на странице анализа джекпота USA Mega.Однако в лотерее есть один гарантированный победитель — IRS. net Графство Виннебаго расположено вдоль западного берега озера Виннебаго площадью 137 000 акров в восточно-центральном Висконсине. Период сбора городских налогов заканчивается 31 января 2021 года. Федеральный налог и налог штата на выигрыш в лотерею при единовременной выплате в США Большинство победителей лотереи хотят получить единовременную выплату немедленно. Это ваша общая годовая зарплата до вычетов. Это может быть либо аннуитетный приз, либо единовременная денежная выплата.Теперь вы можете получить доступ к оценкам налогов на имущество по местным единицам и школьным округам, используя ставки в милях за 2019 год. Просмотрите свой последний налоговый счет. 02 июня 2020 г. · Канадцы даже не платят налоги со своих лотерейных выигрышей. Налоговый калькулятор использует налоговую информацию за 2021 налоговый год, чтобы показать вашу заработную плату. Этот налоговый калькулятор является исключительно инструментом оценки и должен использоваться только для оценки ваших налоговых обязательств или возмещения. Предположим, что используется максимальная налоговая категория и ставка составляет 39,18 за 1000 долларов оценочной стоимости.Дата возврата налога в 2021 году для возврата налоговой декларации за 2020 год. Если вы знаете ставку налога с продаж и цену с включенным налогом, вот как вы рассчитываете цену до налогообложения: разделите процент налога с продаж на 100 (или просто переместите десятичную точку на два знака влево), чтобы получить десятичный эквивалент ставки. Период сбора налогов. Просто введите некоторую базовую информацию о себе — и вы можете строить предположения. Для любого разового приза, превышающего 600 долларов, государственные лотерейные агентства должны уведомить налоговую службу (IRS).Мобильные дома, используемые в качестве жилья, также называемые «производственными домами», освобождаются от налога с продаж на 35%, что означает, что оставшиеся 65% облагаются налогом по полной ставке налога с продаж.

Этот налоговый калькулятор является исключительно инструментом оценки и должен использоваться только для оценки ваших налоговых обязательств или возмещения. Предположим, что используется максимальная налоговая категория и ставка составляет 39,18 за 1000 долларов оценочной стоимости.Дата возврата налога в 2021 году для возврата налоговой декларации за 2020 год. Если вы знаете ставку налога с продаж и цену с включенным налогом, вот как вы рассчитываете цену до налогообложения: разделите процент налога с продаж на 100 (или просто переместите десятичную точку на два знака влево), чтобы получить десятичный эквивалент ставки. Период сбора налогов. Просто введите некоторую базовую информацию о себе — и вы можете строить предположения. Для любого разового приза, превышающего 600 долларов, государственные лотерейные агентства должны уведомить налоговую службу (IRS).Мобильные дома, используемые в качестве жилья, также называемые «производственными домами», освобождаются от налога с продаж на 35%, что означает, что оставшиеся 65% облагаются налогом по полной ставке налога с продаж. налог = 75 (значение налога округлено до 2 знаков после запятой) • Брошюра IL-700-T, Таблицы подоходного налога штата Иллинойс, для расчета удержания; • Публикация 110, W-2, W-2c, W-2G и 1099 Требования к файлам и хранению для работодателей и плательщиков, включая Новые требования 1099-K к электронным файлам; и 10 сентября 2012 г. · 5. 987 долларов США. 6 процентов федеральных налогов, что значительно больше, чем удерживаемые от 28 до 31 процента.Фактически, большинство штатов (и федеральное правительство) автоматически удерживают налоги с выигрышей в лотерею свыше 5000 долларов. Полный список смотрите на Powerball. Если вы живете в Нью-Йорке, добавьте еще 3. Эта ставка подскочит до 9. Если в последнем налоговом счете за ваше имущество не указан лотерейный кредит, а вы считаете, что он должен был быть, обратитесь к казначею округа Вокеша. . Тем не менее, для следующих источников, перечисленных ниже, выигрыши в азартных играх на сумму более 5000 долларов США будут подлежать удержанию подоходного налога: Любые лотереи, лотереи или пулы ставок (это может включать выплаты, сделанные победителю(ам) покерных турниров).

налог = 75 (значение налога округлено до 2 знаков после запятой) • Брошюра IL-700-T, Таблицы подоходного налога штата Иллинойс, для расчета удержания; • Публикация 110, W-2, W-2c, W-2G и 1099 Требования к файлам и хранению для работодателей и плательщиков, включая Новые требования 1099-K к электронным файлам; и 10 сентября 2012 г. · 5. 987 долларов США. 6 процентов федеральных налогов, что значительно больше, чем удерживаемые от 28 до 31 процента.Фактически, большинство штатов (и федеральное правительство) автоматически удерживают налоги с выигрышей в лотерею свыше 5000 долларов. Полный список смотрите на Powerball. Если вы живете в Нью-Йорке, добавьте еще 3. Эта ставка подскочит до 9. Если в последнем налоговом счете за ваше имущество не указан лотерейный кредит, а вы считаете, что он должен был быть, обратитесь к казначею округа Вокеша. . Тем не менее, для следующих источников, перечисленных ниже, выигрыши в азартных играх на сумму более 5000 долларов США будут подлежать удержанию подоходного налога: Любые лотереи, лотереи или пулы ставок (это может включать выплаты, сделанные победителю(ам) покерных турниров). м. 14 января 2021 г. · Штаты с наихудшими налогами на лотереи. O. Включение любого другого платежа в ваш текущий налоговый платеж значительно задержит получение ваших налогов. ) позволяют подавать в WIS одиночные, совместные и глав домохозяйств. Расчеты основаны на годовом доходе в 1 миллиард долларов или 565 долларов. 26 ноября 2014 г. · Горе тому, кто выиграет в Нью-Йорке в крупную лотерею. Это означает, что вы заплатите около 273 долларов. Например, в Палм-Спрингс, штат Калифорния, общий процент налога с продаж, включая налоги штата, округа и местные налоги, составляет 7 и 3/4 процента.09 декабря 2018 г. · До 31 декабря 2017 г. стандартная ставка удержания составляла 25 процентов, а резервная ставка — 28 процентов. 1. Запрос на отказ от прав должен быть заполнен и отправлен обратно в Департамент. Все платежи по налогу на недвижимость после этой даты следует направлять по адресу: Dane County Treasurer P. Найдите среднюю ставку местного налога в вашем районе до почтового индекса. Информацию о других изменениях за 2021–2022 финансовый год см.