Наследство в Греции: консультации Kosmidis & Partners

Налог на наследство в Греции недавно подвергся сильным изменениям, в основном из-за налога, взыскиваемого на наследство крупной стоимости близкими родственниками.

Изменение были внесены Законом 3815/2010, в который была добавлена статья 29 о подарках, налогах, исходной прибыли и доходе от лотереи ( закон №2961/2001).

В частности:

В соответствии со ст. 29 параграфа 1 Закона №2961/2001, бенефициары наследуемой собственности (наследники, наследники по завещанию, владельцы долей и любые другие лица, которые приобрели собственность путём наследования) классифицируются на три категории.

Первая категория наследства состоит из:

а) супруга/супруги умершего

б) родственников первой очереди

в) родственники по крови второй очереди

г) родственники по прямой восходящей линии по крови первой степени. В частности по отношению к приёмным родственникам по нисходящей линии закон указывает, что к ним должно быть отношение как к родным детям.

Вторая категория включает:

а) родственников третьей и последующих нисходящих линий

б) родственников по восходящей второй и боковой линии

в) родственников по прямой восходящей линии отца, который признал их;

г) родственников ребёнка, который был признан добровольно или в судебном порядке

д) родные братья и сестры;

е) кровные родственники боковой ветви

ж) отчим и мачеха;

з) дети от предыдущего брака супруги/супруга;

и) дети от законного брака (жених, невеста) и родственники по прямой восходящей линии, приобретенные с браком (свекр, свекровь, тесть, тёща)

Третья категория состоит и любых других людей

Параграф 2 статьи 29 Закона №2961/2001 указывает, что с наследства, переходящего по причине смерти взыскивается налог в соответствии со следующей шкалой налогов:

1-ая категория

| Сетка налогов в € | Взыскиваемый налог (%) | Налоговая сетка € | Собственность, на которую налагается налог € | Налог, который равен € |

30. 000 000 | – | – | 30.000 | – |

| 70.000 | 5 | 3.500 | 100.000 | 3.500 |

| 200.000 | 10 | 20.000 | 300.000 | 23.500 |

| Превышение | 20 |

2ая категория

| Сетка налогов в € | Взыскиваемый налог (%) | Налоговая сетка € | Собственность, на которую налагается налог € | Налог, который равен € |

| 30.000 | – | – | 30.000 | – |

| 70.000 | 5 | 3.500 | 100.000 | 3.500 |

| 200.000 | 10 | 20.000 | 300.000 | 23.500 |

| Превышение | 20 |

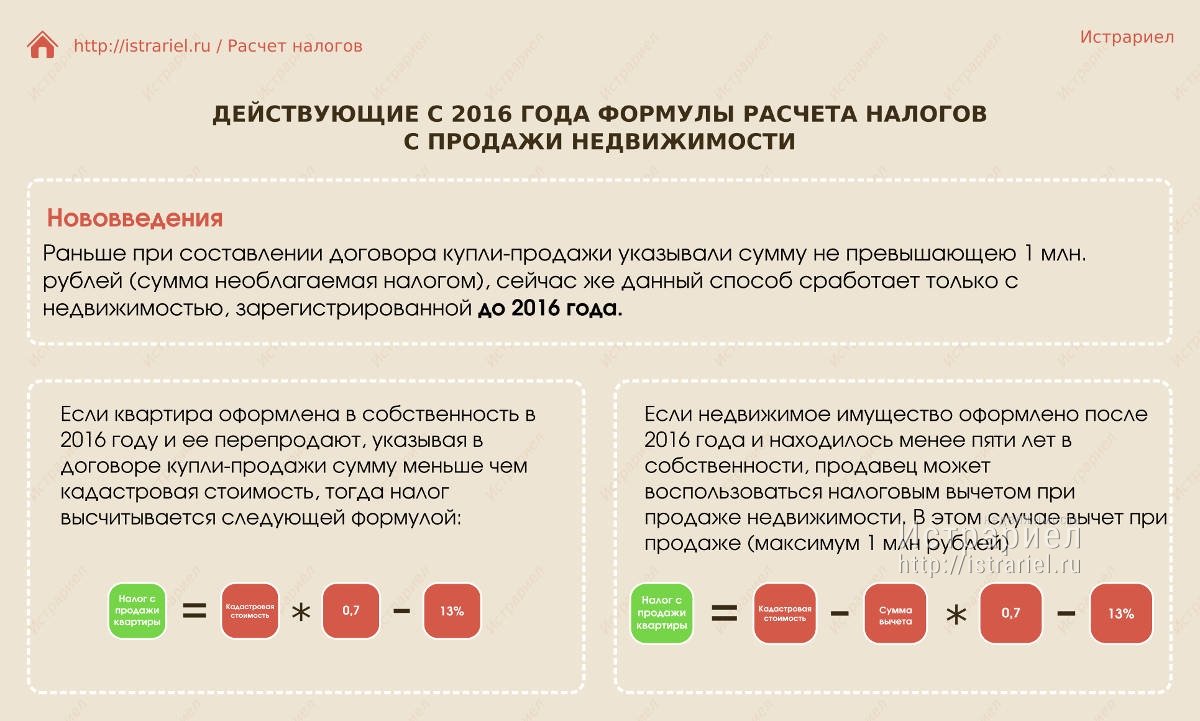

Относительно налогообложения недвижимого имущества берётся в расчёт «объективная стоимость» недвижимого имущества. С целью подсчёта стоимости недвижимой собственности можно обратиться к официальным таблицам. Подсчитанная стоимость является предметом этих таблиц, которые по информации Министерства Финансов

С целью подсчёта стоимости недвижимой собственности можно обратиться к официальным таблицам. Подсчитанная стоимость является предметом этих таблиц, которые по информации Министерства Финансов

Пример калькуляции:

А-умирает, его близкий родственник был его сыном – В и его брат – С , согласно своей воле А завещает сыну (В) квартиру по «объективной стоимости» в 160 000 Евро, а также завещает брату (С) другую квартиру «объективной стоимостью» 50 000 Евро.

Закона № 2961/2001, который действует в настоящее время, указывает на налог на имущество, который должны будут оплатить В и С, он рассчитывается следующим образом:

В отношении В : стоимость недвижимости 160 000 Евро. Мы отняли 150 000 Евро от этой стоимости, которая, как мы указали выше, является исключением из налога. Стоимость 10 000 Евро, которая остаётся будет облагаться налогом в 1 %. Таким образом, В должен будет оплатить сумму в 100 Евро.

Мы вычитаем льготную сумму 30 000 Евро от этой стоимости, которая является исключением от оплаты налогов согласно второй категории наследников, сумма в 20 000 Евро остается, она облагается налогом в 5 %. Таким образом, С нужно будет оплатить 1000 Евро как налог на имущество.

Мы вычитаем льготную сумму 30 000 Евро от этой стоимости, которая является исключением от оплаты налогов согласно второй категории наследников, сумма в 20 000 Евро остается, она облагается налогом в 5 %. Таким образом, С нужно будет оплатить 1000 Евро как налог на имущество.Следующая сетка налогов относиться к третьей категории наследников, которая включает остальную группу родственников, кроме тех, которые указаны в двух предыдущих категориях.

| Сетка налогов в € | Факторная сетка (%) | Налоговая сетка € | Собственност, на которую налагается налог € | Налог, которыйe равен € |

| 6.000 | – | – | 6.000 | – |

| 66.000 | 20 | 13.200 | 72.000 | 13.200 |

| 195.000 | 30 | 58.500 | 267.000 | 71.700 |

| Превышение | 40 |

Пример калькуляции: А, завещавший другу В недвижимость, оцененную в 90 000 Евро.

Налоги на недвижимость в Испании при оформлении наследства

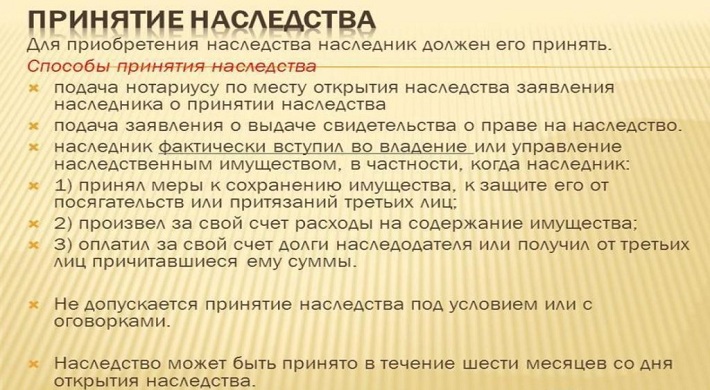

Сегодня, не в пример союзным временам, граждане России свободно передвигаются по миру. И никого уже не удивит наличие у нашего соотечественника бизнеса или недвижимости в Испании. При всех своих многочисленных плюсах такая свобода перемещения порождает различные правовые вопросы, связанные, например, с принятием наследства.

Очевидно, что в ходе данной процедуры будут начислены налоги на недвижимость в Испании, поскольку это предусмотрено испанским законодательством.

Россияне в своем большинстве слабо ориентируются в вопросах принятия наследства даже в родной стране. О том же, какова процедура вступления в наследственные права и какие налоги в Испании платятся в этом случае, знают буквально единицы. Между тем такая информация не может быть лишней, а знание законов обязательно пригодится.

О том же, какова процедура вступления в наследственные права и какие налоги в Испании платятся в этом случае, знают буквально единицы. Между тем такая информация не может быть лишней, а знание законов обязательно пригодится.

Налоги на недвижимость в Испании: за наследство придется платить

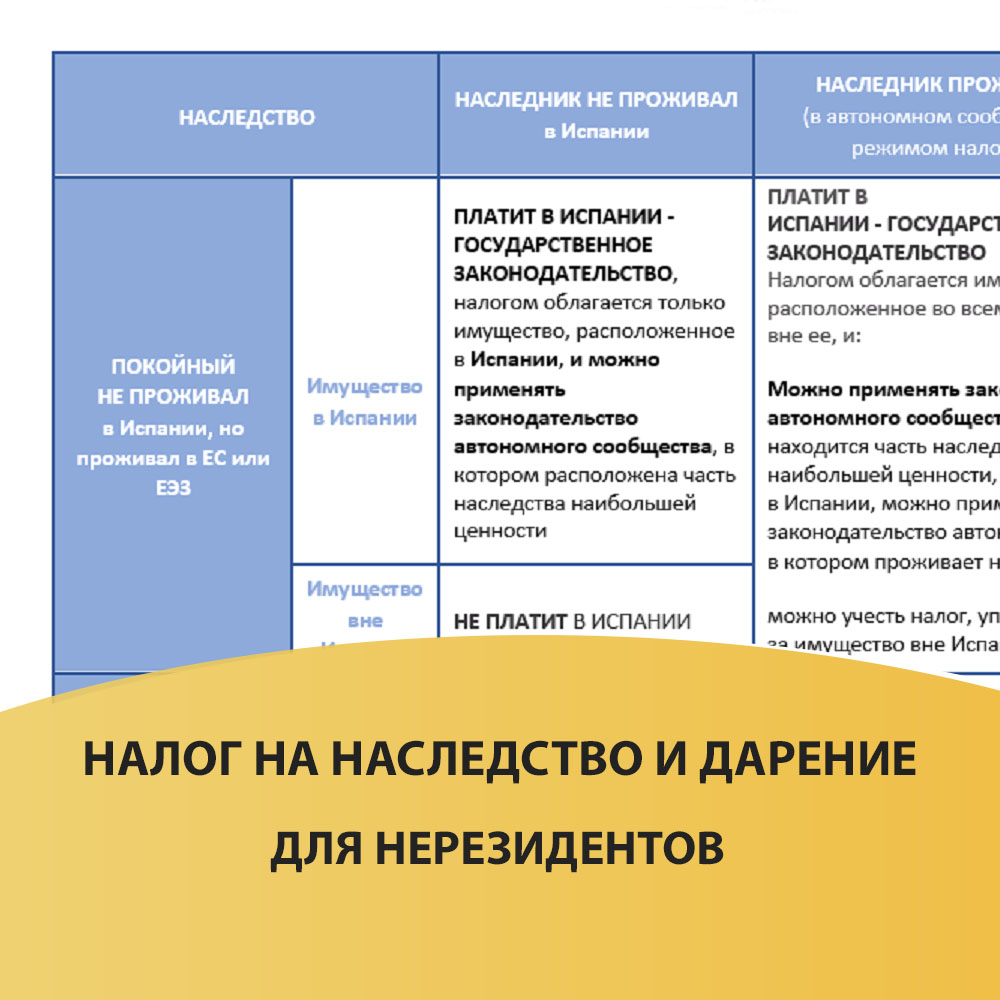

Согласно нормам испанского наследственного права, обязанность по уплате налога возлагается на лицо, принявшее наследство. В случае если наследником окажется резидент Испании, он должен будет уплатить налог в этой стране, даже если наследственное имущество будет находиться за пределами королевства.

Нерезиденты, которые, соответственно, не платят налогов в испанскую казну, обязаны будут заплатить только налоги на недвижимость в Испании, которую они принимают в наследство.

Размер налога, который взимается с наследников, неодинаков и зависит от региона. Так, максимальная ставка налога на наследство установлена в Андалусии и Каталонии. Вступая в наследственные права на имущество, находящееся на территории этих автономий, нужно быть готовым к налогообложению в размере до 34% от стоимости наследства.

Более приятны налоги в Испании на Балеарских островах, в Мадриде, Валенсии, Кастилии и Стране Басков.

Следует иметь в виду, что наследники обязаны уплачивать не только налоги на недвижимость в Испании, но и на движимое имущество тоже. Поскольку налогом на наследство по испанским законам облагается любое имущество, на которое переходят наследственные права.

Между тем не во всех случаях вопросы по оформлению наследства должны регулироваться испанским правом. В гражданском российском законодательстве содержится норма, предписывающая руководствоваться правом РФ, если наследодатель-собственник имущества за границей постоянно проживал на территории России. В противном случае должно действовать право страны его постоянного проживания.

Налоги в Испании: факторы, определяющие размер налога на наследство

Главным образом величина налога, который придется уплатить наследнику, зависит от следующих обстоятельств:

- Степень родства с наследодателем.

Чем она выше, тем ниже будет процентная ставка, и наоборот. Ежегодно устанавливаются минимальные ставки, которые могут применяться при той или иной степени родства наследника с покойным;

Чем она выше, тем ниже будет процентная ставка, и наоборот. Ежегодно устанавливаются минимальные ставки, которые могут применяться при той или иной степени родства наследника с покойным; - Стоимость наследства. Налоги в Испании тем выше, чем значительнее окажется стоимость наследуемого имущества;

- Размер собственности, владельцем которой является наследник. В случае если выяснится, что ему принадлежит несколько квартир или домов, налоги на недвижимость в Испании, принимаемую в наследство, будут больше, чем если бы у наследника не было такого значительного имущества.

Общие положения наследования и налогообложения в Испании

Россия имеет подписанный с Королевством Испания договор о предоставлении правовой помощи, также между странами заключено соглашение, призванное не допустить двойного налогообложения. Наличие этих документов существенно облегчает положение наследников, принимающих наследство в Испании.

Испанское право, так же как и российское, предусматривает наследование по закону и по завещанию.

Органами, уполномоченными вести наследственные дела, являются:

- консульства России в Испании;

- испанские нотариусы;

- испанские гражданские суды.

Наличие завещания значительно облегчает процедуру оформления наследства.

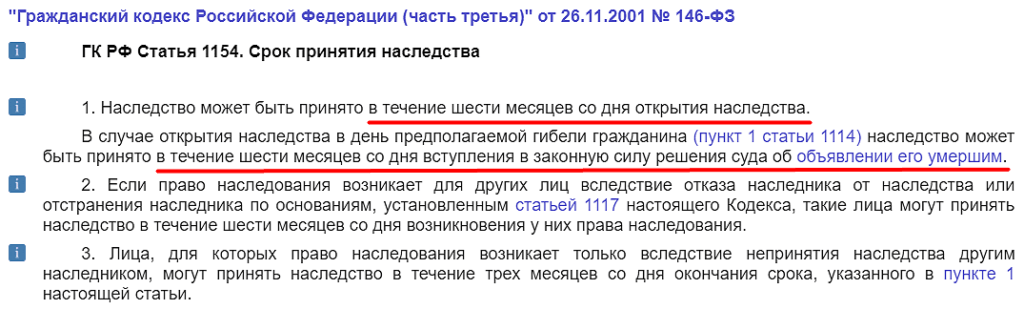

Налоги в Испании уплачиваются неукоснительно. В случае пропуска наследниками срока на уплату налога на наследство (полгода со дня смерти наследодателя) начисляется пеня. Значительная задержка с уплатой грозит значительными штрафными санкциями.

Теги: налоги в Испании

Налог на наследство в Украине

Получение наследства порождает массу вопросов: процедура получения, к кому обращаться, сроки оформления и т.д. Но сегодня мы поговорим об одном из вопросов, связанных с денежным аспектом получения наследства — как разобраться с тем, какие налоги нужно будет заплатить и когда?

Интересно: Завещание или без?

Какие налоги придется уплатить при получении наследства?

Получить наследство в Украине может как гражданин Украины, так и иностранец. Кроме того, граждане Украины, которые длительное время проживают за ее пределами, в целях налогообложения наследства приравниваются к иностранцам. Для того, чтобы понять, какой налог Вам потребуется заплатить, мы рассмотрим облагаемые налогом на наследство разные виды имущества:

Кроме того, граждане Украины, которые длительное время проживают за ее пределами, в целях налогообложения наследства приравниваются к иностранцам. Для того, чтобы понять, какой налог Вам потребуется заплатить, мы рассмотрим облагаемые налогом на наследство разные виды имущества:

- недвижимое: апартаменты, квартиры, частные дома, так же та недвижимость которая в режиме строительства, участки земли и тд.;

- движимое: автомобили, ювелирные изделия, произведения искусства;

- коммерческое: ценные бумаги, акции, проценты в коммерческой организации, интеллектуальная собственность;

- деньги / денежные средства, которые находятся в банках, хранятся в банковских ячейках, или есть в обороте компаний и тд.;

- возмещение от страховок, которые назначаются лицу страховыми компаниями, деньги пенсионных счетов и депозиты от различных фондов: государственных или негосударственных.

Понимать, какой именно вид или виды имущества Вы будете наследовать важно, поскольку есть ситуации, когда для одной и той же категории людей применяется разный налог на разные виды имущественного наследства. Например, льготы на налог по наследованию движимого и недвижимого имущества и т.д.

Например, льготы на налог по наследованию движимого и недвижимого имущества и т.д.

Разобраться в ставках налогов в зависимости от вида имущества Вам могут помочь опытные юристы нашей компании.

Интересно: Как вступить в наследство в Украине иностранцу?

Существует несколько видов ставок налогообложения для наследственного имущества.

Объем налога при получении наследства определяется по категории родства, существующего между преемниками и их наследодателем. На май 2020-го года можно выделить следующие ставки:

Ставка в 0% на все виды имущества определяется тем родственникам, которые относятся к первой очереди родства, а именно:

- родителям;

- мужу / жене;

- детям, включая приемных;

- детям любого из супругов, которые рождены в других браках.

Также к категории людей, которые не платят налоги за наследство относятся и те, кто во второй очереди родства:

- братья / сестры;

- бабушки /дедушки;

- внуки.

Не стоит забывать и о том, что существуют граждане, которые имеют льготы в виде 0 % налогообложения. К ним относятся:

- инвалиды 1-ой группы;

- дети-инвалиды;

- дети без родителей.

Такие льготы распространяются исключительно на движимое и недвижимое имущество. Ко всем остальным видам наследства им назначается стандартная ставка налога.

Ставка в 5% определяется всем субъектам, независимо от того являются ли они родственниками наследодателя или нет, за исключением тех родных, для которых эта ставка — 0%.

Также все, кто не входит в первую и вторую очереди родства должны позаботиться о том, чтоб их наследство оценили эксперты, и определить сумму (налог), которую необходимо за это наследство уплатить в государственный бюджет.

Ставка 18% применяется для наследников, которые являются лицами-резидентами Украины за ее пределами. Также 18%-ый налог вносят в госбюджет и иностранцы, вне зависимости от степени родства с наследодателем.

Для таких наследников эта процедура может стать более сложной, чем для других, особенно если они находятся за пределами Украины. В случае нежелания или отсутствия возможности приехать в Украину, и заниматься процедурой самостоятельно можно обратиться в нашу компанию.

Важно! Наши юристы проанализируют именно Вашу ситуацию с учетом вышеперечисленных особенностей наследования, посоветуют как можно оптимизировать налогообложение, помогут вступить в наследство дистанционно (по доверенности от наследника).

Вы можете узнать о наших пакетах услуг, касающихся вступления в наследство, по ссылке. Мы сможем предложить Вам именно тот объем услуг, который будет для Вас оптимально выгодным

Если Вы хотите для начала получить входящую информацию и просто посоветоваться с юристом — это можно сделать в порядке персональной консультации, стоимость которой также описана тут.При получении наследства всем наследникам следует помнить о том, что за несвоевременную и некорректную оплату налогов за полученное имущество — ответственность в виде штрафов или даже ареста имущества несет непосредственно тот, кто это имущество получил.

Если Вы хотите провести процедуру вступления в наследство с минимальным количеством затрат времени и сил — звоните нам. Наши специалисты предоставят юридические советы по алгоритму действий, в т.ч. какие документы нужно собрать и куда обращаться. Если наследство открывается в пределах Киева, то всю техническую работу мы можем взять на себя, в т.ч. организовать открытие наследства у нотариуса и получение свидетельства о наследстве.

Не нашли ответ на свой вопрос? Узнайте больше здесь!

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму:

Налоги и наследство | Адвокат в Запорожье Черкашин И.И.

Наследованием считается переход имущества от умершего человека (наследодателя), которому оно принадлежало, к другим лицам (наследникам). Наследуемое имущество облагается налогом. Государство считает переход собственности после смерти человека другому человеку – прибылью (доходом). А с любой прибыли взимается налог.

Государство считает переход собственности после смерти человека другому человеку – прибылью (доходом). А с любой прибыли взимается налог.

Начнем с того, какие объекты наследства облагаются налогом:

• Недвижимость – квартиры, дачи, участки и прочее;

• Движимое имущество – автомобили, антиквариат, драгоценности и т.д.;

• Коммерческая собственность – ценные бумаги, интеллектуальные или корпоративные права и другое;

• Страховые выплаты по страховке, заключенной наследодателем;

• Денежные суммы – в банках или наличными, ипотечные сертификаты и другое.

Это лишь примерный перечень, объектов наследования, облагаемых налогом гораздо больше. Проще сказать все материальные ценности и блага, которые можно оценить.

А теперь давайте определим, каков размер налога на получение наследства?

Размер налога на наследство от 5% до 18% от оценочной стоимости имущества. Стоит сказать, что за основу расчета берется оценочная стоимость, которая в некоторых случаях может быть ниже рыночной. Также есть перечень случаев когда налог на наследство не платится вовсе — то есть составляет 0%.

Также есть перечень случаев когда налог на наследство не платится вовсе — то есть составляет 0%.

Кто не платит налог на наследство?

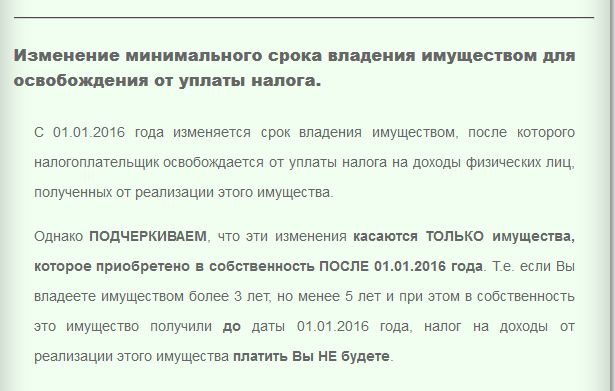

1)Итак, налог за наследство не платят: наследники первой очереди (муж, жена, дети и родители), а так же некоторые категории граждан (инвалиды I группы, дети-сироты, дети лишенные родительской опеки, дети-инвалиды). Если быть точным, к этим категориям применяется нулевая налоговая ставка при расчете налога на имущество при наследовании. Следует отметить небольшой законодательный парадокс — с 1 января 2016 года отменено обязательное проведение оценки имущества в случаях, когда оно переходит наследникам первой и второй очереди. В то время как налогообложение наследников 2 очереди осталось без изменений (5%) в Налоговом кодексе.

2) Налог с наследства в размере 5% от его стоимости оплачивают наследники, которые не являются близкими родственниками, т.е. все кроме наследников первой очереди. Кстати оценку имущества необходимо заказывать самостоятельно у сертифицированного субъекта

3) Самая высокая ставка налога на наследования в размере 18% предусмотрена для нерезидентов. То есть если житель Украины получает наследство от жителя другой страны (нерезидента) или наоборот житель другой страны получает наследство в Украине. При этом не учитывается степень родства. Так сын, проживающий в другой стране, чтобы унаследовать квартиру от матери в Украине, должен будет заплатить этот налог. Важно не путать понятия «резидент» и «гражданин». Можно быть гражданином Украины, проживать официально в другой стране длительное время и тогда не являться резидентом Украины.

То есть если житель Украины получает наследство от жителя другой страны (нерезидента) или наоборот житель другой страны получает наследство в Украине. При этом не учитывается степень родства. Так сын, проживающий в другой стране, чтобы унаследовать квартиру от матери в Украине, должен будет заплатить этот налог. Важно не путать понятия «резидент» и «гражданин». Можно быть гражданином Украины, проживать официально в другой стране длительное время и тогда не являться резидентом Украины.

А можно не платить налог?

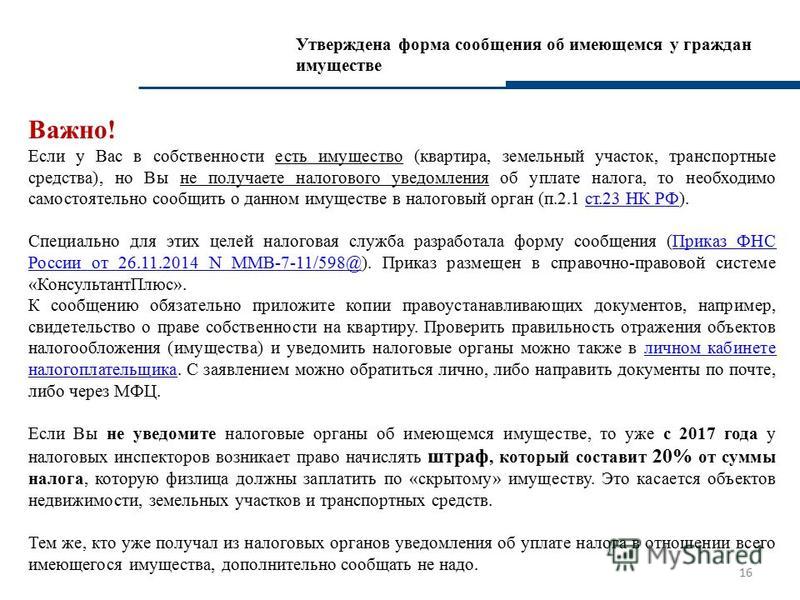

Не редки ситуации, когда наследство оценивается большими суммами, а наследник не располагает средствами для уплаты налога с такого наследства. Стоит отметить, что если человека уже нет в живых, избежать уплаты налога крайне сложно. Ведь как только нотариус открывает наследственное дело и в итоге за наследником признается право на данное имущество, нотариус обязан по закону сообщить в фискальную службу (налоговые органы), о том, что выдано свидетельство о праве наследства. Данный отчет подается нотариусом ежеквартально.

Данный отчет подается нотариусом ежеквартально.

Другое дело, если это право на наследство признается по решению суда. Суд не обязан направлять такое уведомление фискальным органам

Если наследодатель еще жив, то не платить деньги государству в виде налога можно оформив договор пожизненного содержания. Тогда имущество передается потенциальному наследнику в собственность еще при жизни.

Так же можно при жизни оформить дарственную, но в этом случае выгоды мало. Налог на дарение берется по той же схеме, что и налог на наследование.

Весь доход от наследования входит в общий годовой доход. Налогоплательщик отображает его в своей налоговой декларации, затем подает ее в фискальную службу один раз в год. Вся ответственность за своевременную уплату налога с наследства лежит на наследниках. А потому в случае выявления фискальными органами фактов уклонения от уплаты налогов могут наступить правовые последствия в рамках действующего украинского законодательства. И налог все равно придется платить.

Сколько стоит наследство? | Swedbank blogs

В Латвии принято считать, что завещание придумано для того, чтобы наследники миллионов могли легче поделить роскошную недвижимость и нефтяные активы усопшего.

Но даже если вы являетесь обладателем несметных богатств, пренебрегать составлением завещания все же не стоит. Хотя бы для того, чтобы избежать выяснения отношений между родственниками после вашей кончины.

Когда пришло время составить завещание?

Вокруг составления завещания и получения наследства разворачиваются сюжеты многих фильмов и вполне реальных историй из жизни. Вспомним хотя бы легендарную ленту «Лимузин цвета белой ночи», в которой выигранный в лотерею жигуленок становится настоящим яблоком раздора, которое никак не могут поделить между собой многочисленные родственники. Тетушка Мирта очень любила писать завещания и меняла их в зависимости от «поведения» того или иного того родственника. Как ты там ни было, это был ее осознанный выбор. Возможно, именно этот фильм сформировал мнение о том, что составление завещания является одним из последних дел земной жизни и писать его нужно в момент, когда конец уже близок. На самом же деле это не совсем так. Наш эксперт, председатель Совета присяжных нотариусов Латвии Янис Скрастиньш, считает, что решение о написании завещания зависит от зрелости человека и количества нажитого им имущества. Если за душой ничего нет – ни денег, ни долгов, то и завещание писать незачем, а если за время жизни удалось кое-что накопить, то о завещании следует подумать своевременно. Помните, что завещание в любой момент можно изменить, при этом вы всегда будете знать, что когда произойдет непоправимое, ваше имущество не станет предметом раздора между родственниками. Так что, если есть, что и кому завещать, то лучше с этим не затягивать.

Как ты там ни было, это был ее осознанный выбор. Возможно, именно этот фильм сформировал мнение о том, что составление завещания является одним из последних дел земной жизни и писать его нужно в момент, когда конец уже близок. На самом же деле это не совсем так. Наш эксперт, председатель Совета присяжных нотариусов Латвии Янис Скрастиньш, считает, что решение о написании завещания зависит от зрелости человека и количества нажитого им имущества. Если за душой ничего нет – ни денег, ни долгов, то и завещание писать незачем, а если за время жизни удалось кое-что накопить, то о завещании следует подумать своевременно. Помните, что завещание в любой момент можно изменить, при этом вы всегда будете знать, что когда произойдет непоправимое, ваше имущество не станет предметом раздора между родственниками. Так что, если есть, что и кому завещать, то лучше с этим не затягивать.

Сколько стоит составить завещание?

Законодательство Латвии предусматривает три способа наследования: по закону, когда имущество делится между родственниками, по завещанию, которое является односторонним решением, и по договору наследования, который подписывают все причастные стороны. Помните, что при наследовании по закону ваш партнер, отношения с которым не были зарегистрированы, не сможет претендовать на часть имущества. Ничего не будет полагаться и детям, опекуном которых вы являетесь. В этих случаях оставить наследство можно, оформив завещание или договор наследования. При этом наследникам придется заплатить подоходный налог с населения, которым родственникам платить не нужно. Поэтому с этой точки зрения выгоднее оформить отношения официально – зарегистрировать брак и усыновить детей. Следует учитывать и тот факт, что супруг и дети являются неотклоняемыми наследниками и могут потребовать выплатить им из наследства половину того, что им полагалось бы по закону, если бы завещания не было. Следовательно, если оставите свое имущество соседу или гражданской жене, им придется выплатить половину стоимости наследства родственникам в равных долях. Впрочем, в отдельных случаях, предусмотренных Гражданским законом, наследодатель может лишить наследников даже их обязательной доли.

Помните, что при наследовании по закону ваш партнер, отношения с которым не были зарегистрированы, не сможет претендовать на часть имущества. Ничего не будет полагаться и детям, опекуном которых вы являетесь. В этих случаях оставить наследство можно, оформив завещание или договор наследования. При этом наследникам придется заплатить подоходный налог с населения, которым родственникам платить не нужно. Поэтому с этой точки зрения выгоднее оформить отношения официально – зарегистрировать брак и усыновить детей. Следует учитывать и тот факт, что супруг и дети являются неотклоняемыми наследниками и могут потребовать выплатить им из наследства половину того, что им полагалось бы по закону, если бы завещания не было. Следовательно, если оставите свое имущество соседу или гражданской жене, им придется выплатить половину стоимости наследства родственникам в равных долях. Впрочем, в отдельных случаях, предусмотренных Гражданским законом, наследодатель может лишить наследников даже их обязательной доли.

Сколько стоит оставить наследство?

Если вы приверженец буквы закона и уверены в том, что дети после вашей смерти не поссорятся, вы можете ничего не делать и, соответственно, ни за что не платить. Бесплатным является также оформление частного завещания, которое не заверяется у нотариуса. Такое завещание будет учтено при разделе наследства. Впрочем, тут нет гарантии, что оно будет составлено юридически грамотно, и это может стать причиной разногласий. Услуги нотариуса в случае оформления завещания будут стоить 57,50 евро, а в случае заключения договора наследования – 117,93 евро.

Сколько стоит вступить в наследство?

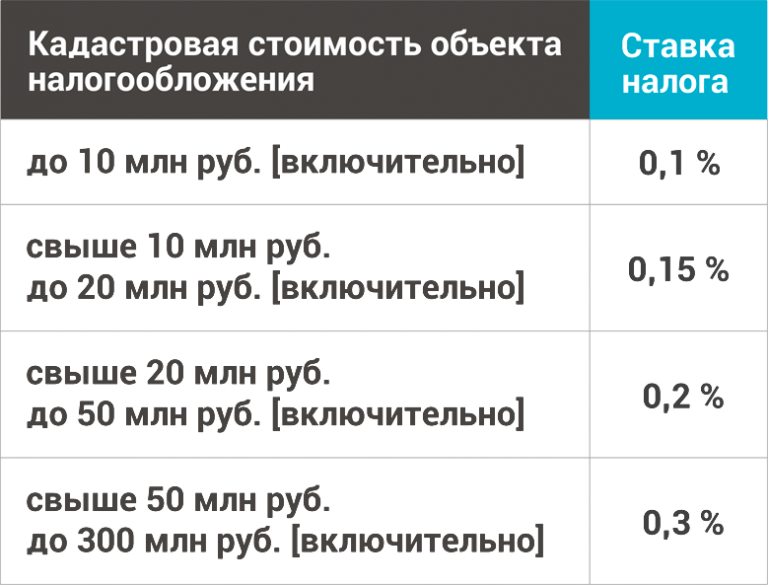

Ставка налога за вступление в наследство варьируется в зависимости от степени родства и стоимости наследуемого имущества. Таким образом, чем ближе наследник к наследодателю, тем меньше налог. Кроме того, если наследник на момент появления наследства жил вместе с наследодателем и был задекларирован в оставленной ему в наследство квартире, ставка налога будет ниже. В свою очередь, если недвижимость супругу или другому близкому родственнику была оставлена по завещанию, размер пошлины за ее регистрацию в Земельной книге уменьшается в два раза. Например, если супруг наследует по закону недвижимость стоимостью 51 000 евро, то за ведение наследственного дела и регистрацию права собственности ему придется заплатить 418,84 евро, включая госпошлину.

В свою очередь, если недвижимость супругу или другому близкому родственнику была оставлена по завещанию, размер пошлины за ее регистрацию в Земельной книге уменьшается в два раза. Например, если супруг наследует по закону недвижимость стоимостью 51 000 евро, то за ведение наследственного дела и регистрацию права собственности ему придется заплатить 418,84 евро, включая госпошлину.

Правда, если вы наследуете имущество человека, с которым не состоите в родстве, заплатить придется больше. Но на это можно посмотреть и с другой стороны. Например, вам кто-то завещал свою квартиру стоимостью, скажем, 17 000 евро. Ведение наследственного дела и регистрация прав собственности, включая госпошлину, обойдется вам примерно в 3000 EUR. За эти деньги вы получите в собственность квартиру, рыночная цена которой значительно выше.

Наследуются ли долги?

Еще одной веской причиной, по которой люди затягивают с оформлением наследства, являются долги умершего. Важно знать, что вместе с наследством наследники перенимают также все долги и другие финансовые обязательства наследодателя. Как показывают результаты проведенного Институтом финансов Swedbank опроса, об этом знает большинство опрошенных и лишь пятая часть респондентов не информирована о том, что наследство предусматривает и наследование долгов. Впрочем, опыт присяжных нотариусов говорит о тот, что лишь малая часть жителей знает, как подстраховать себя от потенциальных неприятностей, вступая в наследство.

Как показывают результаты проведенного Институтом финансов Swedbank опроса, об этом знает большинство опрошенных и лишь пятая часть респондентов не информирована о том, что наследство предусматривает и наследование долгов. Впрочем, опыт присяжных нотариусов говорит о тот, что лишь малая часть жителей знает, как подстраховать себя от потенциальных неприятностей, вступая в наследство.

Если размер долгов наследодателя превышает стоимость наследуемого имущества, то разницу наследники должны покрыть из собственных средств. Нередко наследники, принимая наследство, даже представления не имеют о долгах наследодателя. Выяснить это тоже не так-то просто. Однако можно подстелить соломку! Дело в том, что законом наследнику дается возможность принять наследство с инвентарным правом. В этом случае наследник отвечает за долги наследодателя только в рамках наследственной массы.

Поэтому в ситуациях, когда наследники начинают сомневаться в том, стоит ли вообще вступать в наследство, присяжные нотариусы обычно предлагают людям не спешить отказываться, а воспользоваться инвентарным правом. Если окажется, что размер долгов умершего превышает стоимость наследства, наследник уже не будет отвечать перед кредиторами своим собственным имуществом и останется, как говорится, «при своих». Правда, следует отметить, что наследник должен подать заявление с просьбой закрепить его в правах на наследство с инвентарным правом в течение двух месяцев с момента смерти наследодателя.

Если окажется, что размер долгов умершего превышает стоимость наследства, наследник уже не будет отвечать перед кредиторами своим собственным имуществом и останется, как говорится, «при своих». Правда, следует отметить, что наследник должен подать заявление с просьбой закрепить его в правах на наследство с инвентарным правом в течение двух месяцев с момента смерти наследодателя.

Оплачивается ли налог, на квартиру, полученную в наследство?

Добрый день!

Вопрос такой. Получена квартира в наследство в октябре 2017 года. В мае 2018 года была заказана оценка в оценочной компании. Квартира была оценена в 25 млн и была продана за сумму, указанную в оценке — 25 млн.

Необходимо ли предоставлять 240.00 форму? нужно ли платить налог?

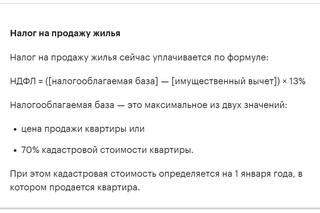

Согласно подпункту 1) пункта 1 статьи 331 Кодекса Республики Казахстан от 25. 12.2017 г. № 120-VI «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс), действующему в редакции, изложенной статьей 33 Закона Республики Казахстан «О введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс, действующий в редакции, изложенной статьей 33 Закона о введении) доход от прироста стоимости при реализации имущества физическим лицом возникает при реализации жилищ, дачных строений, гаражей, объектов личного подсобного хозяйства, находящихся на территории Республики Казахстан на праве собственности менее года с даты регистрации права собственности. Пунктом 6 статьи 331 Налогового кодекса, действующим в редакции, изложенной статьей 33 Закона о введении установлено, что в случаях реализации индивидуального жилого дома, построенного лицом, его реализующим, а также имущества, указанного в подпунктах 1) – 7) пункта 1 данной статьи, полученного в виде наследования, благотворительной помощи (за исключением случая, предусмотренного пунктом 5 данной статьи), доходом от прироста стоимости является положительная разница между ценой (стоимостью) реализации имущества и рыночной стоимостью реализуемого имущества на дату возникновения права собственности.

12.2017 г. № 120-VI «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс), действующему в редакции, изложенной статьей 33 Закона Республики Казахстан «О введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс, действующий в редакции, изложенной статьей 33 Закона о введении) доход от прироста стоимости при реализации имущества физическим лицом возникает при реализации жилищ, дачных строений, гаражей, объектов личного подсобного хозяйства, находящихся на территории Республики Казахстан на праве собственности менее года с даты регистрации права собственности. Пунктом 6 статьи 331 Налогового кодекса, действующим в редакции, изложенной статьей 33 Закона о введении установлено, что в случаях реализации индивидуального жилого дома, построенного лицом, его реализующим, а также имущества, указанного в подпунктах 1) – 7) пункта 1 данной статьи, полученного в виде наследования, благотворительной помощи (за исключением случая, предусмотренного пунктом 5 данной статьи), доходом от прироста стоимости является положительная разница между ценой (стоимостью) реализации имущества и рыночной стоимостью реализуемого имущества на дату возникновения права собственности.

При этом такая рыночная стоимость должна быть определена налогоплательщиком не позднее срока, установленного для представления декларации по индивидуальному подоходному налогу за налоговый период, в котором реализовано такое имущество. В целях данного пункта рыночной стоимостью является стоимость, определенная в отчете об оценке, проведенной по договору между оценщиком и налогоплательщиком в соответствии с законодательством Республики Казахстан об оценочной деятельности. Согласно подпункту 1) пункта 7 статьи 331 Налогового кодекса, действующему в редакции, изложенной статьей 33 Закона о введении, в случае, указанном в пункте 6 данной статьи, при отсутствии рыночной стоимости, определенной на дату возникновения права собственности на реализованное имущество, указанное в подпунктах 1) — 7) пункта 1 данной статьи, либо при несоблюдении срока определения рыночной стоимости, установленного пунктом 6 данной статьи, а также в других случаях отсутствия цены (стоимости) приобретения имущества, не указанных в пункте 6 данной статьи, доходом от прироста стоимости является положительная разница между ценой (стоимостью) реализации имущества и оценочной стоимостью.

При этом оценочной стоимостью является стоимость, определенная для исчисления налога на имущество Государственной корпорацией «Правительство для граждан», на 1 января года, в котором возникло право собственности на реализованное имущество. На основании изложенного, при реализации в 2018 году квартиры, полученной в наследство, находящейся на праве собственности менее года с даты регистрации права собственности, доходом от прироста стоимости будет являться положительная разница между ценой (стоимостью) реализации унаследованной квартиры и рыночной стоимостью на дату возникновения прав собственности на унаследованную квартиру, определенной не позднее 31 марта 2019 года.

В случае определения рыночной стоимости не на дату возникновения прав собственности на унаследованную квартиру доходом от прироста стоимости будет являться положительная разница, полученная между ценой (стоимостью) реализации данной квартиры и оценочной стоимостью, определенной для исчисления налога на имущество.

государственных доходов

Министерства финансов РК Тенгебаев А.М.

Налог на наследство в Украине в 2020: порядок налогообложения

Наследство имущества – это доход наследующего лица, поэтому он облагается налогом. По закону Украины о «Налогообложении доходов физических лиц» определяется, какое имущество подлежит налогообложению, какая берется на него процентная ставка. Налог платится в бюджет государства всеми лицами, получившими наследство. При этом проценты ставок могут быть разными.

Виды собственности, облагаемые налогом от наследства

Величина налога вычисляется с учетом всего имущества, которое можно оценить деньгами, приносящего прибыль своему владельцу. Это:

- недвижимость: квартиры, дома, включая, пребывающие на этапе строительства, участки земли или паи, постройки для хозяйственных нужд, беседки;

- движимая собственность: машины, антиквариат, старинные изделия, произведения искусств, драгоценности;

- коммерческое имущество: ценные бумаги, различные акции, проценты в коммерческой организации, права авторов на их произведения;

- все денежные средства, размещенные в банках, находящиеся в обороте компаний, хранящиеся в ячейках банков, или сертификаты финансовых предприятий и операционных фондов по недвижимости;

- возмещение от страховок, которые назначаются лицу страховыми компаниями, деньги пенсионных счетов и депозиты от различных фондов: государственных или негосударственных.

Размеры ставок по налогам в Украине при оформлении наследства

Налоги на наследство являются частными случаями НДФЛ. Их величина определяется в процентах и зависит от стоимости, которую назначают независимые эксперты от всего причитающегося человеку наследства.

Величина налога при получении имущества по завещанию или, согласно закону, определяется по категории родства, существующего между преемниками и их наследодателем. Такие ставки в 2020 году составляют:

В Украине не платят налоги родные, относящиеся к первой категории родства:

- родители;

- кто-то из супругов;

- дети, включая приемных;

- дети любого из супругов, рожденные в других браках.

В Украине в 2016 году была упразднена обязательная оценка любого типа наследства для преемников первой степени.

5%-я ставка назначается всем субъектам, независимо будут они родственниками наследодателя или нет, исключение – первая степень родства. Все наследники, кроме первоочередных, при получении собственности сами заказывают оценку наследства у субъектов, имеющих соответствующие сертификаты, и определяют реальную сумму средств для уплаты в госбюджет.

Как изменились требования к налогообложению при оформлении наследства

24.03.2017 года был подписан Президентом Закон №1910-VIII об изменениях в Налоговом кодексе. Направлен он на упрощение приобретения прав на имущество по наследству ближайшими родными. По этому закону, относящиеся ко второй степени родства преемники, (братики, сестрички, бабушки и дедушки, внучата) не платят НДФЛ 5%-й налог и не оценивают имущество для этих целей.

При получении лицом-резидентом наследства за пределами Украины процент ставки составляет 18 %. При этом резидент Украины – это человек, который 183 дня в году жил в стране. Если гражданин Украины отсутствовал в государстве свыше 183 дней в году, когда он получает наследство, ему придется вносить максимальную сумму налоговой ставки.

Лица-нерезиденты при получении имущества в Украине оплачивают налог равный 18 % в госбюджет государства, независимо от степени родства.

Существуют граждане, имеющие льготы с 0 % налогообложения на движимое и недвижимое имущество: жилой дом, квартиру, без учета степени родства или ее отсутствии. Это:

Это:

- I-ой группы инвалиды;

- дети без родителей;

- дети-инвалиды.

Но таким лицам не предоставляются льготы на имущество, принадлежащее объектам коммерческой деятельности, акции, компенсации по страховкам, ценные бумаги, пенсионные деньги из фондов, не принадлежащих государству. При этом назначается стандартная ставка на налогообложение наследства.

Тонкости при налогообложении наследства и процесс уплаты

Ответственность по уплате налогов лежит на самом преемнике. Он должен вносить в бюджет государства назначенную сумму средств за тот год, когда он оформил документы на владение имуществом. Нотариус, ведущий это дело, передает информацию в фискальные органы о выдаче свидетельства.

Если ставка 0 %, декларация на доход наследником не оформляется.

Если человек при жизни заключил со своим наследником некоторые соглашения, возможно уплату налогов производить не придется. Это договор:

- на содержание до конца жизни;

- ренты.

При этом имущество будет являться собственностью наследника, когда его наследодатель еще жив. Но преемник будет пожизненно ухаживать и содержать человека или производить плату за ренту. Таким образом можно передавать всякое имущество, но обычно это дома, квартиры.

Бывают ситуации, что, получив наследство в другой стране, человек с гражданством Украины и резидент должен внести дважды плату – в бюджет страны, где он приобрел имущество, или где он был резидентом, и в Украине.

Тогда украинец или лицо-нерезидент платит налог за рубежом, предъявляет такой отчет фискальным органам этого государства. На уплаченную сумму будет уменьшена плата в Украине.

По Налоговому кодексу Украины ответственность за своевременную уплату процентов возлагается на самих преемников. Об этом указано в пп.174.3 cт.174 НКУ. Физлицо-резидент, получивший в 2019 году наследство (кроме родных первых двух категорий родства), обязаны до 1.05.2020 года оформить декларацию своих доходов и предоставить ее в налоговую организацию по своему месту регистрации, как налогоплательщик.

Вы можете у нас оформить декларацию о получении наследства. Мы поможем сделать оценку всего имущества быстро и качественно!

Если я продам унаследованное имущество, облагается ли оно налогом?

Треть людей, получивших наследство, тратят его быстро и неразумно. Но это не вы — вы готовы использовать свое наследство в полной мере, включая продажу унаследованного дома.

Тем не менее, этот процесс может вызвать множество вопросов. Один из главных — «Если я продам унаследованное имущество, будет ли оно облагаться налогом?» Налоги никогда не были простой задачей в Америке, и налоги на унаследованные дома не исключение. Мы здесь, чтобы помочь прояснить ситуацию.

В этом руководстве мы предоставим вам информацию, необходимую для навигации по продаже унаследованной собственности. Если вы планируете превратить унаследованное имущество в ценные фонды для своих нужд, продолжайте читать.

Если я продам унаследованное имущество, облагается ли это налогом?

Начнем с основ. Облагается ли налогом продажа унаследованного имущества? Ответ иногда бывает.

Облагается ли налогом продажа унаследованного имущества? Ответ иногда бывает.

Короче говоря, это зависит от того, считается ли продажа «прибылью» или «убытком». Если вы получили прибыль или заработали деньги на продаже, вам придется заплатить налоги с этой суммы прибыли.Но если вы докажете, что потеряли деньги при продаже, вместо этого вы получите налоговый вычет.

Однако, если вы беспокоитесь об уплате налога на недвижимость перед продажей, вы будете рады узнать, что это не то, о чем вам нужно беспокоиться. Налог на недвижимость уплачивается до того, как имущество будет передано вам, поэтому это не ваша ответственность.

И велики шансы, что налог на наследство в любом случае не применялся. Только недвижимость стоимостью более миллиона долларов (точная сумма зависит от года) облагается налогом на недвижимость.

Налоги, применяемые к наследственному имуществу

Теперь, когда вы видите общую картину, давайте подробнее рассмотрим, какие налоги применяются к унаследованной собственности.

Прирост капитала и убытки

Как упоминалось выше, вы часто будете облагаться налогом, если заработали деньги на продаже, и получать вычеты, если потеряли деньги.

Правила налогообложения прироста капитала и убытков применяются ко всему, что вы продаете с целью заработка, включая акции, автомобили и недвижимость. Когда это унаследованная собственность, применяются определенные налоговые правила.

Если вы хотите получить самые низкие налоговые ставки, вам, как правило, нужно держать собственность в течение как минимум года. Но все меняется, если вы живете в доме до продажи, потому что тогда он становится личной собственностью. Если вы продаете личную собственность, любые убытки не будут учитываться как вычеты в вашей налоговой декларации. Об этом стоит подумать, прежде чем переехать в дом, унаследованный от вас.

Чтобы узнать, каковы были ваши потери или доходы, вы воспользуетесь тем, что называется «основой» унаследованного дома. Но поскольку вы купили дом не по установленной стоимости, определение основы для унаследованной собственности немного отличается.

Определение основы

«Основой» стоимости дома обычно является сумма суммы, которую вы заплатили за его покупку, плюс стоимость любого ремонта или улучшений, которые были сделаны с тех пор. Однако унаследованные дома имеют «повышенную» основу, поскольку лицо, унаследовавшее их, не заплатило за них.

Повышенной базой для унаследованных домов является оценочная текущая стоимость дома. Этот номер используется, чтобы узнать, есть ли у вас прибыль или убыток от продажи дома.

Если у вас есть убытки более определенной суммы, вы не сможете вычесть всю сумму в данном году.Однако вы можете ежегодно вычитать максимально возможную сумму, пока не будут выполнены все вычеты за убытки.

Имейте в виду, что IRS будет уделять пристальное внимание возможным ситуациям мошенничества. Если вы продадите дом кому-то из членов вашей семьи в убыток, они внимательно изучат ситуацию, поскольку это распространенный способ совершения налогового мошенничества.

Это означает, что вы не можете «отдать» дом члену семьи за меньшую его стоимость, чтобы заявить о возмещении убытков и избежать уплаты налога на прибыль. Хотя не существует правила, согласно которому нельзя дарить кому-либо унаследованное имущество, вы не можете сделать это, не уплатив соответствующие налоги.

Хотя не существует правила, согласно которому нельзя дарить кому-либо унаследованное имущество, вы не можете сделать это, не уплатив соответствующие налоги.

Налоговые льготы при продаже наследственного имущества

Несмотря на то, что подарить дом — не лучший способ уклониться от уплаты налогов, есть некоторые юридические исключения из налогов, которые могут оказаться полезными.

Исключение налога на продажу дома

Исключение налога на продажу дома — одно из наиболее щедрых правил исключения налога. Это исключение позволяет вам избежать уплаты налогов на прибыль от продажи дома в размере до 250 000 долларов США или 500 000 долларов США, если два человека подают документы совместно.

Это означает, что, если вы не получили огромную прибыль от продажи вашего дома, вам, вероятно, не придется платить налоги с этой суммы. Однако есть предостережение: вы должны проживать в доме в качестве основного места жительства не менее двух лет из пяти, прежде чем продавать его.

Это означает, что унаследованные дома не подлежат исключению, пока вы не прожили в них какое-то время.

Однако хорошая новость заключается в том, что основой вашего унаследованного дома является его текущая стоимость.Маловероятно, что вы продадите его намного дороже (если только вы не подождете несколько лет), так что вам все равно не нужно исключение из налога на продажу дома.

Отчисления на улучшение

Вы можете подождать и немного улучшить дом, прежде чем продавать его. Это еще один хороший способ получить налоговые преимущества.

Деньги, которые вы вкладываете в эти улучшения, вычитаются из общей суммы прироста капитала, уменьшая налогооблагаемую сумму. Это означает, что оплата ремонта дома на самом деле является хорошим способом заработать больше денег в долгосрочной перспективе.

Как продать наследственное имущество

Теперь, когда вы знаете ответ на вопрос «Если я продам унаследованное имущество, облагается ли оно налогом?», Вы готовы приступить к продаже.

Принимая во внимание эти примечания, продажа унаследованного имущества, по сути, аналогична продаже любого дома. Этот процесс может быть сложным, в зависимости от того, где вы живете и сколько времени у вас есть.

Нужна помощь в продаже унаследованного дома? Мы здесь для вас — узнайте больше о том, что мы покупаем здесь.

Считаются ли деньги, полученные от продажи унаследованного имущества, налогооблагаемым доходом?

Доходы от продажи унаследованного имущества могут считаться налогооблагаемым доходом.Чтобы определить, действительно ли эта продажа подлежит налогообложению, налогоплательщик должен сначала определить свою основу в собственности. Обычно это рассчитывается одним из двух способов: либо справедливая рыночная стоимость имущества на дату смерти умершего, либо справедливая рыночная стоимость имущества на альтернативную дату, если исполнитель наследства умершего использует допустимую альтернативную оценку. Самый простой способ определить эти значения — просто связаться с исполнителем и спросить о справедливой рыночной стоимости. Кроме того, существуют определенные обстоятельства, при которых исполнитель обязан предоставить заявление с этой информацией лицу, получающему имущество.

Кроме того, существуют определенные обстоятельства, при которых исполнитель обязан предоставить заявление с этой информацией лицу, получающему имущество.

Наши бухгалтеры North Hills / Pittsburgh помогут со сложными налоговыми вопросами! Свяжитесь с нами сегодня по телефону (412) 931-1617.

После получения этой информации и продажи недвижимости выручка от продажи подлежит налогообложению, если недвижимость продается по цене, превышающей базовую.Независимо от того, облагается ли выручка налогом или нет, о продаже необходимо указать в Приложении D формы 1040 «Прибыль и убытки от капитала» и в форме 8949 «Продажа и другое отчуждение капитальных активов». Штрафы могут применяться, если налогоплательщик неточно рассчитывает базу.

Если умерший скончался в 2010 году, исполнитель может выбрать из вышеперечисленных правил налога на наследство и использовать измененную версию правил. Если исполнитель так поступает, в качестве основы для арендодателя может выступать справедливая рыночная стоимость имущества на дату смерти или скорректированная основа умершего. При определенных обстоятельствах исполнитель может увеличить основание на сумму до 1,3 миллиона долларов, но это основание не может превышать справедливую рыночную стоимость имущества на дату смерти умершего.

При определенных обстоятельствах исполнитель может увеличить основание на сумму до 1,3 миллиона долларов, но это основание не может превышать справедливую рыночную стоимость имущества на дату смерти умершего.

Кроме того, исполнитель может увеличить основание собственности на сумму до 3 миллионов долларов, которые унаследованы супругом умершего, но, опять же, это основание не может превышать справедливую рыночную стоимость имущества на дату смерти умершего. В любом из вышеперечисленных исключений 2010 г. исполнитель должен предоставить заявление с этой информацией лицу, получающему имущество.

Надлежащее общение между лицом, унаследовавшим имущество, и исполнителем имеет жизненно важное значение для обеспечения правильного расчета основы, уплаты всех необходимых налогов и предотвращения штрафов со стороны IRS.

Если у вас есть какие-либо вопросы относительно ваших налоговых обязательств на основании дарованного наследства, свяжитесь с нашими профессиональными бухгалтерами и составителями налоговой отчетности сегодня!

Унаследовали недвижимость в аренду? Вот что нужно учитывать

Наследование арендуемой собственности может быть неоднозначным благом.

С одной стороны, у вас есть непредвиденная прибыль от рентного дохода и мгновенная доля в собственности. С другой стороны, неправильное обращение с унаследованным имуществом, сдаваемым в аренду, может привести к большим налоговым счетам, которые отнимут большую долю от прибыли, которую, как вы думали, получили.

В этой статье мы рассмотрим, что происходит, когда вы унаследуете арендуемую недвижимость, а также ваши юридические, налоговые и инвестиционные возможности.

Последствия наследования арендуемого имуществаЕсть серьезные последствия наследования арендуемой собственности, о которых вам необходимо знать:

- Что делать с арендуемой по наследству недвижимостью

- Финансовые обязательства, такие как уплата налогов на имущество и непогашенная задолженность

- Юридическая ответственность по закону о арендодателе-арендодателе в районе, где находится ваша новая арендуемая недвижимость, и поддержание ее в соответствии с действующими правилами зонирования

- Возможные налоговые обязательства, такие как налоги на наследство или прирост капитала, если вы решите продать

Пришло время разобраться в доступных вариантах.

Вариант №1: Оставить имущество и получать ежемесячный доход

Это путь наименьшего сопротивления, а также вариант, который потенциально является наиболее прибыльным, особенно если ваша унаследованная собственность уже сдана в аренду квалифицированному арендатору. В дополнение к регулярному денежному потоку вы также получаете выгоду от повышения рыночной стоимости в долгосрочной перспективе.

Компромисс заключается в том, что как арендодатель вы также будете нести ответственность за решение вопросов арендатора и проведение ремонтных работ.Вместо того, чтобы пытаться управлять собственностью самостоятельно, наймите менеджера, который будет решать повседневные вопросы владения арендуемой недвижимостью.

Вариант №2: Продать унаследованное имущество сразу

С другой стороны, не все хотят владеть доходной недвижимостью. Иногда люди, унаследовавшие собственность, решают обналичить и выплатить непогашенные долги или профинансировать накопительный план колледжа.

Но как продать унаследованное арендуемое имущество, которое уже сдано арендатору?

Арендаторы имеют право оставаться там до окончания срока аренды, даже если вы не подписываете договор аренды.Один из вариантов — договориться с арендатором, выплатив ему стимул уйти раньше. После этого вы можете зарегистрировать недвижимость у местного агента по недвижимости на MLS.

Другой способ продать унаследованную вами арендуемую собственность прямо сейчас — оставить арендатора и выставить его на продажу на Рынке инвестиционной недвижимости Roofstock.

Многие инвесторы в недвижимость ищут хорошую арендуемую недвижимость под ключ, которая уже сдана в аренду. Фактически, в зависимости от рынка недвижимости, вы могли бы получить большую прибыль, продав унаследованное имущество в качестве доходной инвестиции на Roofstock вместо того, чтобы продавать его на MLS или пытаться продать его самостоятельно.

Вариант № 3: Продать рано или поздно, когда придет время

Вы всегда можете оставить сдаваемую в аренду собственность и посмотреть, нравится ли вам быть инвестором в недвижимость. Если вы это сделаете, вы всегда можете увеличить свой инвестиционный портфель, выполнив рефинансирование за счет выкупа унаследованной аренды, чтобы привлечь капитал для покупки более доходной недвижимости.

Если вы это сделаете, вы всегда можете увеличить свой инвестиционный портфель, выполнив рефинансирование за счет выкупа унаследованной аренды, чтобы привлечь капитал для покупки более доходной недвижимости.

Of, вы можете подождать и посмотреть, что происходит с рынком недвижимости и как это повлияет на рыночную стоимость вашего унаследованного имущества.Выяснить, сколько стоит арендуемая собственность, может быть немного сложно, потому что вы должны учитывать не только выплаты в вашем районе, но и фактор дохода, который получает ваша унаследованная собственность.

Вариант № 4: Переехать в арендуемое вами по наследству имущество

Наконец, вы можете оставить собственность себе и въехать в нее после того, как арендатор уедет.

Имейте в виду, что во многих городах законы более дружественны к арендатору, чем к арендодателю. Фактически, есть некоторые рынки недвижимости, на которых, если вы не продлите договор аренды, вы можете нести ответственность за причиненный ущерб.

Итак, прежде чем вы решите переехать, обязательно поговорите с местным поверенным по недвижимости, чтобы узнать, каковы законы арендодателя и арендатора для рынка, на котором находится ваша унаследованная арендуемая недвижимость.

Сдача в аренду унаследованного имуществаЕсли в настоящее время вы не владеете арендуемой недвижимостью, сохранение унаследованной собственности — хороший способ заняться бизнесом. Или, если вы уже являетесь инвестором в недвижимость, добавление унаследованной арендуемой собственности к вашему портфелю недвижимости увеличивает пассивный доход и на один шаг ближе к финансовой свободе.

Независимо от того, какой вариант вы выберете, есть несколько вещей, о которых следует помнить, если вы решите и дальше сдавать в аренду унаследованное имущество:

Налоговые льготы

Поскольку ваша унаследованная арендуемая собственность рассматривается IRS как инвестиционная собственность, вы будете обязаны уплатить налог на прирост капитала при продаже этой собственности. Однако вы можете отложить уплату налога на прирост капитала, проведя обмен 1031 для замены унаследованной арендуемой собственности на другую инвестиционную собственность.

Однако вы можете отложить уплату налога на прирост капитала, проведя обмен 1031 для замены унаследованной арендуемой собственности на другую инвестиционную собственность.

IRS также рассматривает доход от аренды, полученный вами от унаследованной собственности, как заработанный доход, который иногда облагается налогом по другой процентной ставке по сравнению с любым обычным доходом, который вы получаете от работы.

Вы можете уменьшить сумму заработанного дохода, подлежащего налогообложению, путем вычета коммерческих и операционных расходов на недвижимость из общей суммы арендной платы, получаемой вами от арендатора.

Обязанности арендодателя

Сохранение сдаваемой внаем собственности в аренду также означает, что у вас как арендодателя появятся новые обязанности.

Хотя быть арендодателем — это хороший способ изучить бизнес в сфере недвижимости, почти все инвесторы в недвижимость нанимают профессиональную компанию по управлению недвижимостью, чтобы позаботиться о своих инвестициях.

Управляющий недвижимостью обрабатывает повседневные детали, такие как аренда и сбор арендной платы, ремонт и техническое обслуживание, а также оплата счетов и налогов на недвижимость. В конце каждого месяца вы будете получать чек на ваш чистый доход, который профессиональные инвесторы в недвижимость называют «пассивным доходом».«

Юридические вопросы

Хорошая идея передать унаследованное арендное имущество ООО (общество с ограниченной ответственностью). Один из самых больших потенциальных недостатков владения инвестиционной недвижимостью заключается в том, что необходимо учитывать больше юридических вопросов, например, когда гость арендатора решает подать на вас в суд из-за аварии на вашей собственности.

LLC может обеспечить дополнительный уровень защиты от необоснованных судебных исков, храня ваши личные активы отдельно от унаследованной арендуемой собственности и любых других бизнес-активов, которые у вас уже могут быть.

Как продать унаследованное арендуемое имущество Одна из самых важных финансовых проблем, с которыми вы столкнетесь, если решите продать унаследованное арендуемое имущество вместо того, чтобы оставлять его себе, — это большой налоговый счет.

Вот как продать унаследованное имущество, сдаваемое в аренду, и сохранить большую часть прибыли себе:

- Воспользуйтесь преимуществом «повышенного» значения , чтобы избежать налога на прирост капитала, если вы планируете продать сразу.Стоимость унаследованной собственности «повышается» за счет корректировки ее текущей справедливой рыночной стоимости, даже если до того, как вы унаследовали ее, она получила высокую оценку.

- Включите расходы на продажу недвижимости — такие статьи, как маркетинговые расходы и комиссионные от продажи недвижимости, — чтобы уменьшить налогооблагаемую прибыль. Например, если справедливая рыночная стоимость собственности составляла 100 000 долларов, когда вы ее унаследовали и продаете за 110 000 долларов, то включая 6% комиссионных с продажи, которые вы уплатили, ваша прибыль уменьшится на 6 600 долларов.

- Если вы сохраняете недвижимость и позже решите продать, рассмотрите возможность использования этой собственности в качестве основного места жительства на пару лет.

Таким образом, вы получите право на освобождение от уплаты налога на продажу жилья в размере 250 000 долларов для одиноких домовладельцев или 500 000 долларов для семейных домовладельцев, подающих совместную регистрацию.

Таким образом, вы получите право на освобождение от уплаты налога на продажу жилья в размере 250 000 долларов для одиноких домовладельцев или 500 000 долларов для семейных домовладельцев, подающих совместную регистрацию. - Используйте 1031 аналогичный обмен с отсроченным налогом , чтобы продать унаследованное имущество, сдаваемое в аренду, и купить другое инвестиционное имущество, чтобы отсрочить уплату любого налога на прирост капитала, который обычно подлежал бы уплате.Рынок инвестиционной недвижимости на Roofstock — отличный ресурс, который можно использовать для продажи сдаваемой в аренду собственности под ключ и поиска других домов на одну семью и небольших многоквартирных домов для инвестиций.

Наследование арендуемой собственности похоже на получение денег бесплатно. Это потому, что когда вы наследуете собственность, ваша новая основа увеличивается до текущей рыночной стоимости.

Например, если вы наследуете собственность за 100 000 долларов без существующей задолженности и 100% собственного капитала, IRS увеличивает базовую ставку до 100 000 долларов.Таким образом, когда вы продаете недвижимость, вы несете ответственность за уплату налога на прирост капитала только с разницы между вашей новой продажной ценой и вашей базовой ценой в 100 тысяч долларов.

Чтобы получить максимальную прибыль от сдаваемой в аренду собственности, не забудьте принять во внимание:

- Как недвижимость может создать для вас новый бизнес по инвестированию в недвижимость или лучше всего дополнить ваш существующий бизнес.

- Максимизируйте потенциальную прибыль, используя денежный поток от унаследованной вами аренды для накопления капитала для будущих инвестиций.

- Что люди, от которых вы унаследовали собственность, хотели бы, чтобы вы делали, например, оставлять ренту для накопления богатства от одного поколения к другому.

Облагается ли налогом наследство по завещанию? | Финансы

Автор: Beverly Bird | Обзор: Райан Кокерхэм, CISI Capital Markets and Corporate Finance | Обновлено 6 марта 2019 г.

Налоговая служба облагает налогом право умершего передать свое имущество своим бенефициарам в случае его смерти с учетом определенных пороговых значений, зависящих от стоимости его имущества.Однако эти налоги платит его имение, а не его бенефициары. Федеральный закон не предусматривает налога на наследство, который оплачивают бенефициары, но налоговый закон полон уловок. В зависимости от того, что входит в наследство по наследству и что вы с ним делаете, IRS может иметь право на получение части.

Совет

Облагается ли наследство по завещанию налогом, в первую очередь, зависит от того, что конкретно в нем содержится.

Определение активов завещания

Активы завещания — это те активы, которые требуют судебного вмешательства для законной передачи от имени умершего наследника новому владельцу — его бенефициару.Как правило, они включают все, что хранится исключительно на имя умершего, поскольку совместно удерживаемые активы часто автоматически переходят к другому владельцу по контракту.

Аналогичным образом, многие пенсионные пособия и полисы страхования жизни переходят непосредственно к получателям, поэтому они также не подлежат завещанию. Исключение составляют случаи, когда указанным бенефициаром политики или пенсионного плана является наследство умершего. Когда какой-либо актив подлежит выплате в имущественную массу , он становится активом и, возможно, подлежит обложению налогом на наследство.

Проценты и дивиденды

Большая часть того, что вы наследуете через счет завещания, не облагается налогом. Если умерший оставляет вам наличные, это не для вас, и вам не нужно сообщать об этом. Вы также не облагаетесь налогом наследства в сфере недвижимости, акций или движимого имущества. Если ваш унаследованный актив начинает приносить проценты или дивиденды , однако, это другое дело.

Проценты, дивиденды или прибыль являются для вас доходом после того, как актив перешел в вашу собственность, и вы должны указать их в своей налоговой декларации. Если вы наследуете дом и сдадите его в аренду, получаемая вами рента облагается налогом.

Если вы наследуете дом и сдадите его в аренду, получаемая вами рента облагается налогом.

Доход в отношении умершего

Доход в отношении умершего — это тот доход, который он заработал до своей смерти, даже если вы или его имущество не получите деньги до его смерти. Например, если вы унаследовали инвестиционный счет, на который выплачиваются проценты ежеквартально, и если умерший умирает до выплаты процентов за текущий квартал, то часть, накопленная до даты смерти умершего , является доходом в отношении умершего.

Во многих случаях исполнитель своего имущества будет включать этот доход в налоговую декларацию о доходах. Вам не нужно сообщать об этом или платить за это налоги. Однако, если исполнитель наследства этого не сделает, вы несете ответственность за истребование всего этого в своем собственном доходе, — как проценты, заработанные до даты смерти, так и после нее.

Оценка прироста капитала

Еще одна налоговая проблема возникает, если вы продаете унаследованных активов. Если сумма продажи превышает налоговую базу актива, это прирост капитала, и вы должны будете уплатить налог.К счастью, налоговой базой является не то, что умерший заплатил за него, а его стоимость на дату его смерти. Исполнители могут выбрать другую дату, но обычно это происходит только через полгода.

Если сумма продажи превышает налоговую базу актива, это прирост капитала, и вы должны будете уплатить налог.К счастью, налоговой базой является не то, что умерший заплатил за него, а его стоимость на дату его смерти. Исполнители могут выбрать другую дату, но обычно это происходит только через полгода.

В любом случае ваша налоговая база равна той, по которой исполнитель оценивает объект для целей налога на наследство. Если вы унаследуете дом стоимостью 300 000 долларов на эту дату, и если вы продадите его позже за 250 000 долларов на депрессивном рынке, у вас будет потеря капитала в размере . Если вы продадите его за 320 000 долларов, вы должны будете заплатить налог на прирост капитала с 20 000 долларов.

Оценка действующего законодательства штата

Хотя федеральное налоговое законодательство довольно щедро в отношении наследования, не все штаты следуют его примеру. Шесть из них — Кентукки, Небраска, Пенсильвания, Нью-Джерси, Мэриленд и Айова — налоговых бенефициаров на унаследованные активы. Налог обычно составляет процентов от стоимости наследства, , но точная сумма зависит от штата.

Налог обычно составляет процентов от стоимости наследства, , но точная сумма зависит от штата.

Несколько штатов освобождают переживших супругов от такого налогообложения, но если вы не связаны с умершим или имеете дальние родственники, вы, скорее всего, должны правительству штата.

Плачу ли я налог на наследственное имущество? | Финансы

- Финансы

- Налоговая информация

- Общая налоговая информация

- Плачу ли я налог на наследственные активы?

Автор: Аманда МакМаллен

Большая часть унаследованной собственности не оборачивается ударами со стороны IRS.

Stockbyte / Stockbyte / Getty Images

Налоговая служба не взимает налог с большей части унаследованного имущества. Однако, если имущество получало доход при жизни умершего, вы можете иметь задолженность по налогу на сумму, полученную после его смерти.Вы также должны платить подоходный налог с любой суммы, которую вы заработаете после того, как активы юридически принадлежат вам.

Федеральный налог на наследство

Федеральное правительство не требует, чтобы наследники платили налоги на имущество, которое они получили от умерших лиц. Однако, если чистая стоимость имущества умершего превышает определенную сумму, имущество может быть причитается налогам в IRS до того, как имущество перейдет к наследникам. На момент публикации в октябре 2012 года имения должны были платить налоги только в том случае, если их чистая стоимость превышала 5 120 000 долларов.Активы, переданные пережившей супруге или некоммерческой организации, освобождаются от федерального налога на наследство.

Государственный налог на наследство

Согласно веб-сайту NOLO.com, вы можете иметь задолженность по налогу на наследство, если вы проживаете или наследуете собственность из Пенсильвании, Нью-Джерси, Небраски, Мэриленда, Кентукки, Айовы или Индианы. В большинстве этих штатов ставка налога, которую вы платите, зависит от отношений между вами и умершим. Например, ни один из этих штатов не облагает налогом имущество, унаследованное пережившими супругами, а дети, унаследовавшие имущество, облагаются налогом по более низким ставкам.Некоторые штаты также освобождают от налогообложения определенную сумму вашего наследства.

Доход, полученный до смерти

Иногда актив, который вы получили, мог иметь доход до смерти предыдущего владельца, который не был выплачен до тех пор, пока вы не стали его владельцем. В таких случаях вы должны платить налог с получаемого дохода. Например, если вы унаследовали залог от своего отца и получаете процентную ставку по облигации, которая была заработана до смерти вашего отца, вы должны уплатить налог с суммы процентов. Стоимость самой облигации по-прежнему не облагается налогом.

Стоимость самой облигации по-прежнему не облагается налогом.

Будущий доход

После того, как вы станете владельцем данного актива, вы несете ответственность за уплату налога на доход, который он получает. Например, если вы унаследовали арендуемую собственность, вы должны включить выплаты, которые вы получаете от арендаторов, в свой налогооблагаемый доход. Аналогичным образом, если вы продаете унаследованное имущество и получаете прибыль, вы можете иметь задолженность по налогу на капитал или обычному налогу на прибыль, в зависимости от типа актива и характера продажи.

Индивидуальные пенсионные счета

Если вы унаследовали IRA от умершего, которому на момент смерти было более 70 1/2 лет, вы должны ежегодно получать от IRA минимально необходимые выплаты, основанные на вашей ожидаемой продолжительности жизни.Поскольку деньги, внесенные в IRA, не облагаются налогом, вы должны платить подоходный налог по обычной ставке с суммы любого полученного вами распределения.

Ссылки

Биография писателя

Аманда МакМаллен — фрилансер, профессионально пишет с 2010 года. Она имеет степень бакалавра в области математики и статистики и вторую степень бакалавра в области интегрированного математического образования.

Налог на прирост капитала на наследственное имущество

Если вы недавно унаследовали дом, важно понимать свои налоговые обязательства, прежде чем вы решите переехать, отремонтировать или продать.

Прирост капитала от унаследованного имущества работает немного иначе, чем от других активов. Когда вы продаете дом, вся ваша прибыль не облагается налогом. Вместо этого вы облагаетесь налогом с продажной цены собственности за вычетом ее рыночной стоимости на дату смерти владельца.

Чтобы помочь вам извлечь максимальную пользу из наследства, мы объясним, как рассчитать налог на прирост капитала на унаследованное имущество, как снизить налог или избежать его, а также как указать продажу в налоговой декларации.

Должен ли я платить налог на прирост капитала с унаследованной собственности?

Давайте сначала проясним ваш самый главный вопрос — применяется ли налог на прирост капитала к унаследованной собственности? Ответ — да, но только в том случае, если вы получили прирост капитала от продажи дома.Другими словами, цена продажи дома была выше рыночной стоимости (по оценке на дату, когда вы унаследовали недвижимость).

Но не волнуйтесь — если вы обязаны уплатить налог на прирост капитала, есть несколько способов уменьшить его последствия, о которых мы вскоре расскажем.

Как рассчитывается налог на прирост капитала по унаследованной собственности?

Для расчета налоговых обязательств по приросту капитала вы начинаете с налоговой базы (иногда называемой стоимостной базой) унаследованной собственности. Это первоначальная цена покупки актива плюс любые улучшения.К счастью, когда вы наследуете собственность, эта сумма «увеличивается». Это означает, что налоговая база увеличивается до справедливой рыночной стоимости на момент смерти владельца собственности.

Давайте посмотрим на пример. Джон унаследовал дом своей матери после ее смерти. Когда она купила дом в 1975 году, он стоил 100 тысяч долларов. За последние 45 лет она улучшила недвижимость на сумму 50 000 долларов при налоговой базе 150 000 долларов. Когда Джон оценивает дом, он стоит 300 000 долларов. Исходя из этого сценария, каковы налоговые последствия продажи унаследованного дома?

Если он продаст дом по той же цене (300 000 долларов), у него не будет прироста капитала.И поэтому нет налога на прирост капитала. Если бы он внес некоторые улучшения и продал его за 330 000 долларов, он получил бы прирост капитала в размере 30 000 долларов. Это налогооблагаемая сумма.

Как я могу избежать уплаты налога на прирост капитала по наследуемому имуществу?

Если вы ожидаете прирост капитала от продажи унаследованного дома, есть три способа снизить или избежать налога на прирост капитала.

Исключение из раздела 121

Исключение по Разделу 121 позволяет налогоплательщику исключить до 250 000 долларов США (500 000 долларов США для совместного возврата) прироста капитала от продажи, если они проживают в собственности не менее двух лет из пяти до продажи. Другими словами, унаследованный дом должен быть вашим основным местом жительства.

Другими словами, унаследованный дом должен быть вашим основным местом жительства.

Подождите год, прежде чем продавать наследственное имущество

Если вы ждете, чтобы продать унаследованное имущество в течение как минимум одного года, IRS считает это долгосрочным приростом капитала с более благоприятными налоговыми ставками. Если вы продадите дом в течение года, это будет краткосрочная выгода. Это означает, что вы добавляете прирост капитала к своему доходу. Это может быть особенно дорого, если вы столкнетесь с новой налоговой категорией. Если вы не уверены, рекомендуется поговорить с налоговым специалистом.

Вычесть расходы на продажу из прироста капитала

Вы можете уменьшить прирост капитала, вычтя любые расходы, понесенные при подготовке дома к продаже или закрытии. Например, если вы продаете дом за 500 000 долларов, а его справедливая рыночная стоимость на дату вашего наследования составляла 450 000 долларов, у вас есть 50 000 долларов прироста капитала. Вы можете уменьшить это, вычтя затраты на закрытие в размере 40 000 долларов, и у вас останется 10 000 долларов прироста капитала.

Вы можете уменьшить это, вычтя затраты на закрытие в размере 40 000 долларов, и у вас останется 10 000 долларов прироста капитала.

Как сообщить о продаже наследственного имущества в налоговой декларации

Вы сообщаете о своем унаследованном имуществе в календарном году продажи, а не в год, когда вы унаследовали дом.Выполните следующие шаги:

- Рассчитайте прирост (или убыток) капитала, вычтя налоговую базу (справедливая рыночная стоимость дома) из цены покупки.

- Сообщите о продаже в Графике IRS D. Это форма для документирования прироста или убытков от прироста капитала.

- Скопируйте прибыль или убыток в форму 1040. Имейте в виду — вы не можете использовать 1040A или 1040EZ в год продажи собственности.

- Приложите Приложение D к своей налоговой декларации, когда вы подадите ее в IRS.

Хотя продажа унаследованного дома может привести к уплате налога на прирост капитала, вы не несете ответственности за полную продажную цену недвижимости. А теперь, когда вы понимаете нюансы налогообложения унаследованной собственности и налога на прирост капитала, вы можете планировать заранее, чтобы не удивляться налоговому времени.

А теперь, когда вы понимаете нюансы налогообложения унаследованной собственности и налога на прирост капитала, вы можете планировать заранее, чтобы не удивляться налоговому времени.

Я получил деньги в наследство, нужно ли мне платить с них налоги?

Как и многое другое в налоговом праве, ответ на этот вопрос — «в зависимости от обстоятельств».

Как правило, когда вы наследуете деньги, они не облагаются налогом для вас как получателя. Это связано с тем, что любой доход, полученный умершим человеком до его смерти, облагается налогом на его собственную окончательную индивидуальную декларацию, поэтому он не облагается налогом снова, когда он передается вам.Он также может облагаться налогом на имущество умершего. Обложение его налогом бенефициару и наследства приведет к двойному налогообложению, и обычно налоговое законодательство США пытается минимизировать двойное налогообложение. Итак, если ваша мама умирает и у нее на текущем счете есть 50 000 долларов, или вы обнаружите, что деньги лежат у нее под матрасом, вы можете получить эти деньги, и это не доход для вас (при условии, что вы являетесь бенефициаром ее состояния). Это верно независимо от того, унаследовали ли вы деньги от родственника или друга.От вас не требуется быть родственником человека, который оставляет вам наследство.

Это верно независимо от того, унаследовали ли вы деньги от родственника или друга.От вас не требуется быть родственником человека, который оставляет вам наследство.

Однако не все деньги, полученные от умершего, не облагаются налогом. Например, если отложенные налоги на пенсионные счета, такие как IRA или 401 (k) s, принадлежат умершему и распределяются среди их бенефициаров, эти деньги будут облагаться налогом у бенефициара в том году, в котором они их получили. Это потому, что эти фонды ранее не облагались налогом. Если бенефициар является супругом, у них есть возможность указать пенсионный счет в качестве IRA бенефициара или рассматривать его как свой собственный пенсионный счет (или и то, и другое).Однако любой другой бенефициар — за некоторыми исключениями — теперь обычно должен снять все средства IRA в течение десяти лет с даты смерти первоначального владельца учетной записи, если владелец учетной записи умер после 31 декабря 2019 г. (к учетной записи применяются другие правила. владельцы, умершие до 2020 года). Бенефициары, не являющиеся супругами (супругой), могут выбрать снятие единовременной суммы или периодическое снятие средств при условии, что все деньги будут удалены со счета в течение требуемого периода времени. Выплаты не могут быть перенесены на собственный пенсионный счет получателя (если он не является супругом).Независимо от родства с умершим, бенефициар должен получать требуемые минимальные выплаты (RMD) каждый год, если от умершего потребовали забрать RMD после смерти. RMD требуются для многих пенсионных счетов в год, когда владельцу учетной записи исполняется 70,5 лет, если он достигает этого возраста в 2019 году, или 72 года, если владельцу исполняется 70,5 лет в 2020 году или позже. Бенефициары также должны вывозить по крайней мере столько же, сколько RMD в течение года. Хотя эти выплаты облагаются подоходным налогом, они не подлежат штрафу за досрочное снятие средств в размере 10% независимо от возраста получателя.