Право на две пенсии \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Право на две пенсии (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Право на две пенсии Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 28 «Ответственность за достоверность сведений, необходимых для установления и выплаты страховой пенсии, фиксированной выплаты к страховой пенсии, в том числе повышения фиксированной выплаты к страховой пенсии» Федерального закона «О страховых пенсиях»

(ООО юридическая фирма «ЮРИНФОРМ ВМ»)Руководствуясь статьей 28 Федерального закона от 28.12.2013 N 400-ФЗ «О страховых пенсиях» и установив, что, достигнув возраста 60 лет, ответчик обратился в Управление Пенсионного фонда РФ с заявлением о назначении пенсии по старости, при этом в заявлении о назначении пенсии ответчик в графе «Пенсия по другому основанию или от другого ведомства» указал «нет»; ему была назначена и выплачивалась трудовая пенсия по старости; однако в ходе проводимой сверки пенсионному органу стало известно, что ответчик с 2002 года получает пенсию за выслугу лет по линии таможенных органов РФ; поскольку ответчик не имеет права на получение одновременно двух видов пенсии, то решением истца он был переведен на страховую пенсию по старости за исключением фиксированной выплаты к страховой пенсии; определен размер излишне выплаченной ему пенсии, апелляционный суд частично взыскал убытки, возникшие в связи с переплатой пенсии, придя к выводу, что имеют место недобросовестные действия самого пенсионера, не сообщившего пенсионному органу о получении им пенсии от другого ведомства, что привело к назначению ему фактически второй пенсии при отсутствии у него права на получение двух пенсий одновременно.

Подборка судебных решений за 2019 год: Статья 159.2 «Мошенничество при получении выплат» УК РФ

(О.М. Кабанов)Из приговора об осуждении гражданина РФ за мошенничество при получении социальных выплат путем умолчания о фактах, влекущих прекращение указанных выплат, в особо крупном размере исключена часть суммы пенсии, полученной от ГУ МВД России по субъекту Российской Федерации, его деяния переквалифицированы с ч. 4 на ч. 3 ст. 159.2 УК РФ со смягчением наказания, поскольку, получая одновременно две различных пенсии, лицо имело право на одну из них. Вследствие исключения части суммы ущерба, причиненного преступлением, приговор в части гражданского иска о взыскании в пользу ГУ МВД России отменен с передачей на новое судебное рассмотрение в ином составе суда в порядке гражданского судопроизводства.Статьи, комментарии, ответы на вопросы: Право на две пенсии

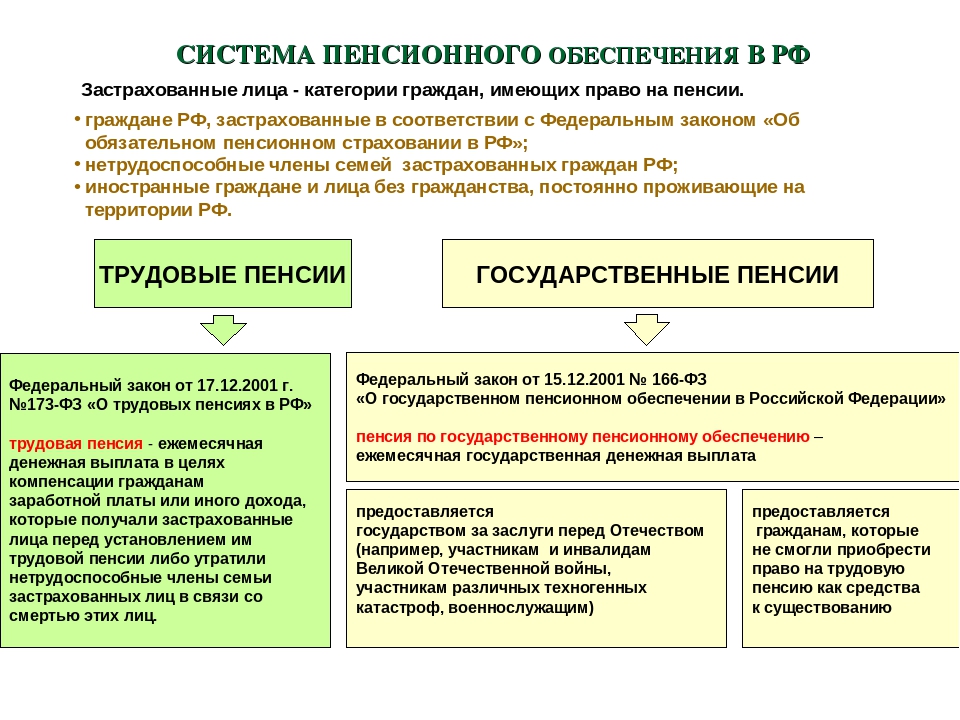

Ситуация: Какие существуют виды пенсий?

(«Электронный журнал «Азбука права», 2021)Обратите внимание! Гражданам, имеющим право на страховые пенсии различных видов, устанавливается одна пенсия по их выбору.

(ред. от 30.04.2021)

Россиянам объяснили, кто может получать двойную пенсию

В России свыше 46,5 млн пенсионеров, и каждый год их становится примерно на 1,5 млн больше. Из них около 15 тысяч не получают выплаты, но есть и те, кому положено две пенсии от государства. Кто в текущем году получит две пенсии, а кто ни одной, рассказали эксперты.

Из них около 15 тысяч не получают выплаты, но есть и те, кому положено две пенсии от государства. Кто в текущем году получит две пенсии, а кто ни одной, рассказали эксперты.

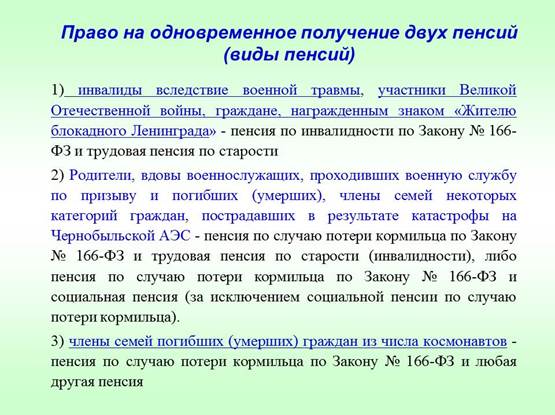

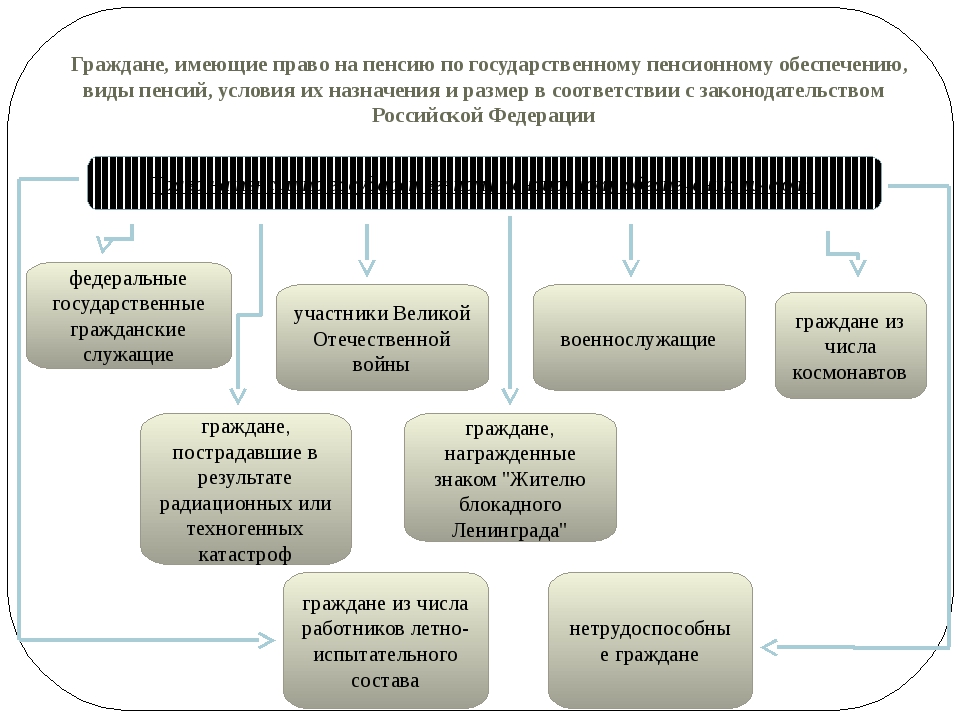

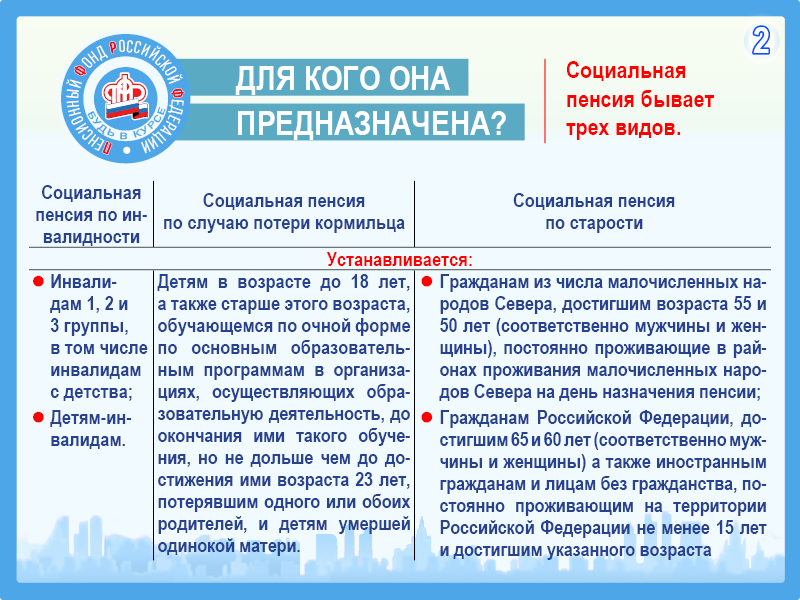

Сегодня российские пенсионеры могут получать три вида пенсий — страховая по старости, за выслугу лет и по инвалидности. При обращении выбрать можно только одну, но в дальнейшем вид пенсии можно изменить. Однако некоторые имеют право получать сразу две выплаты, пишет Life.ru.

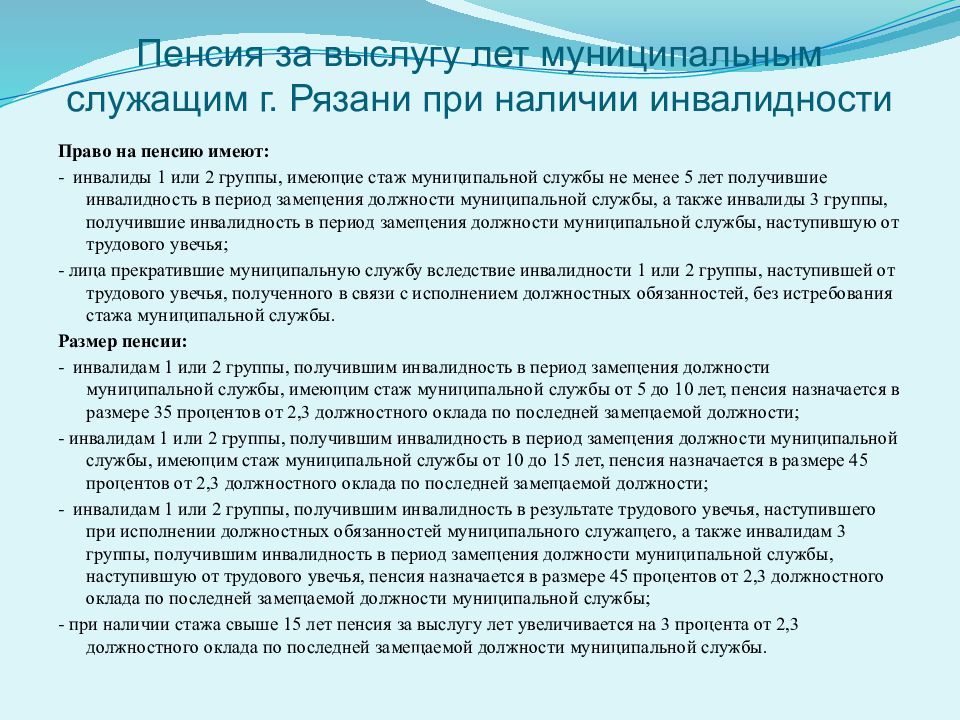

Так, два вида выплат положены людям с инвалидностью, приобретенной во время госслужбы. С выходом на пенсию они получают выплаты по старости, если имеют минимум 12 лет стажа. То же распространяется и на родственников погибших военнослужащих и сотрудников силовых структур, достигших 50 и 55 лет.

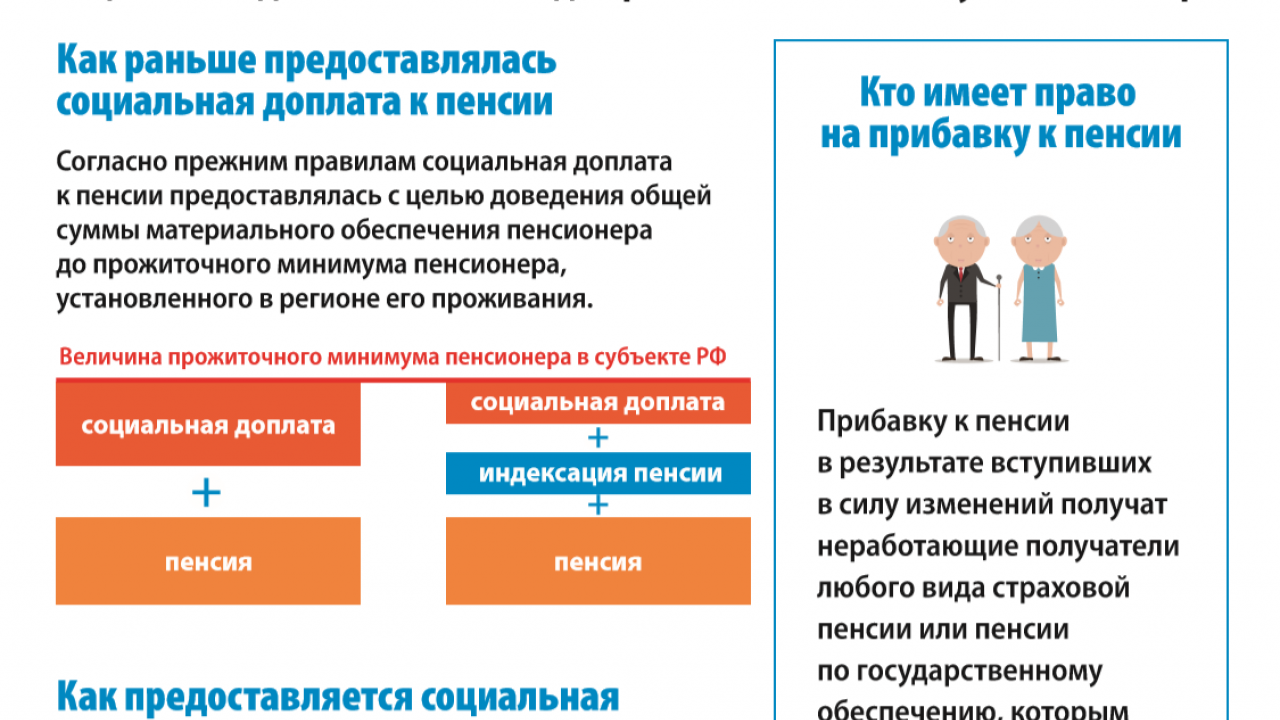

Доплата положена сотрудникам министерств и госаппарата. Фиксированную прибавку получают пенсионеры, воспитывающие несовершеннолетних детей и студентов, сельские пенсионеры с 30-летним стажем в с/х и проживающие в сельской местности, пожилые люди 80 лет и старше, а также инвалиды первой группы.

Некоторым россиянам могут выплачивать неполное пенсионное обеспечение. Чаще всего причиной становится смена жительства.

В России, чтобы получать пенсию необходимо иметь определенный стаж и сумму пенсионных баллов. У других жителей есть возможность получать накопительную пенсию, которая формируется из отчислений, выплаченных работодателем. За ней женщины могут обратиться, достигнув 55 лет, мужчины — 60. Однако, начиная с 2014 года, 6% от обязательных 16% взносов работодателя идут не в накопительную пенсию, а используются фондом для текущих выплат страховых пенсий. Так, накопления до 2014 года сохраняются, но почти не пополняются. Большинство россиян должны получить их либо одной суммой, либо в виде пенсии путем деления суммы на ожидаемый период — 264 месяца.

Ранее телеканал «Санкт-Петербург» писал, как изменилась пенсия в текущем году.

Фото: pexels.com

В Совфеде назвали категории граждан с правом получения сразу двух пенсий :: Общество :: РБК

По ее словам, такая возможность есть у инвалидов и участников Великой Отечественной войны. Речь идет о двух видах выплат: по инвалидности и по старости.

«В некоторых случаях две пенсии — военную и по старости — могут получать и бывшие сотрудники силовых структур», — добавила сенатор, уточнив, что речь идет о тех, кто заработал пенсию по выслуге лет в силовом ведомстве, а после успел выработать стаж и нужное количество пенсионных баллов. Вместе с тем Бибикова отметила, что в данном случае назначается только страховая часть пенсии (пенсия по старости состоит из двух частей — фиксированной и страховой).

В Совфеде назвали категорию граждан с правом досрочного выхода на пенсию «Подчеркну, речь идет не об индексации, а о перерасчете», — отметила она.

«Подчеркну, речь идет не об индексации, а о перерасчете», — отметила она.КС признал право жителя Петербурга на получение двух пенсий

Конституционный суд вынес определение по жалобе жителя Санкт-Петербурга Алексея Подвязникова, который имеет статус ликвидатора аварии на Чернобыльской АЭС. Мужчина настаивал, что ряд положений закона о пенсионном обеспечении и закона о соцзащите нарушают его конституционные права, поскольку не позволяют ему получать сразу две пенсии.

Отмечается, что Подвязников в 1986 году, будучи на военных сборах, в течение двух месяцев принимал участие в ликвидации последствий чернобыльской катастрофы. Это подтверждается выданным ему удостоверением и документами о перенесенной лучевой болезни и других заболеваниях, связанных с воздействием радиации. В 2018 году ему дали инвалидность II группы. Подвязников рассчитывал, что он имеет право получать одновременно две пенсии – по старости и по инвалидности.

В Пенсионном фонде мужчине отказали: получение двух таких пенсий предоставляется гражданам, причиной инвалидности которых является только военная травма.

11 декабря, 9:24

2 февраля, 14:56

23 апреля, 15:46

Изучая жалобу чернобыльца, КС отметил, что право на одновременное получение двух пенсий отдельными категориями граждан непосредственно в Конституции не закреплено и представляет собой социальную льготу. В частности, пенсии по инвалидности и страховые пенсии по старости предоставляются военнослужащим, ставшим инвалидами вследствие военной травмы.

В определении Конституционный суд указал, что исполнять обязанности военной службы могут не только военнослужащие, но и граждане, проходящие военные сборы. Безусловно, они имеют разные статусы с учетом объема и характера обязанностей. Тем не менее военнообязанные-ликвидаторы чернобыльской катастрофы, как и военнослужащие, исполняли обязанности военной службы, действовали в публичных интересах, в условиях, опасных для жизни.

«Учитывая это, законодатель распространил на них порядок пенсионного обеспечения, установленный для инвалидов вследствие военной травмы. Нормы не предполагают отказа в предоставлении заявителю двух пенсий», – отметил КС.

В рамках изучения дела Конституционный суд разослал запросы в различные государственные органы для проведения повторной медико-социальной экспертизы. По ее итогам Подвязникову изменили формулировку причины инвалидности, благодаря чему мужчине начали выплачивать две пенсии одновременно.

«В настоящее время право заявителя на получение одновременно двух пенсий им реализовано. В указанных обстоятельствах жалоба А.Л. Подвязникова, как не отвечающая критерию допустимости <…> не может быть принята Конституционным Судом РФ к рассмотрению», – постановил КС.

КС не принял жалобу чернобыльца к рассмотрению, но подтвердил его право на две пенсии

В комментарии «АГ» адвокат Владислав Лапинский, представлявший интересы заявителя, указал, что теперь чернобыльцы, призванные на военные сборы, получили право исправить формулировку инвалидности и оформить вторую пенсию, ссылаясь на данное определение КС.

Конституционный Суд опубликовал Определение № 1-О от 19 января, в котором разобрался, может ли военнообязанный, который был призван на специальные сборы и направлен для выполнения работ по ликвидации последствий катастрофы на Чернобыльской АЭС, претендовать на получение двух пенсий – по инвалидности (по государственному пенсионному обеспечению) и страховой пенсии по старости.

Суды посчитали, что инвалид-чернобылец не может получать две пенсии

Алексей Подвязников в августе 1986 г. был призван на специальные военные сборы и в период с 28 августа по 23 октября того же года, исполняя обязанности военной службы, принимал участие в выполнении работ по ликвидации последствий чернобыльской катастрофы в зоне отчуждения. Мужчина имеет удостоверение участника ликвидации последствий катастрофы на Чернобыльской АЭС в 1986 г., а также удостоверение получившего или перенесшего лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы на ЧАЭС; ставшего инвалидом.

Как лицо, пострадавшее в результате радиационных или техногенных катастроф, Подвязников получал пенсию по старости в соответствии с подп. 5 п. 1 ст. 4 и п. 3 ст. 5 Закона о государственном пенсионном обеспечении.

С 1 июля 2018 г. мужчине была бессрочно установлена инвалидность II группы, причина инвалидности – «заболевание связано с катастрофой на Чернобыльской АЭС».

2 июля 2018 г. Алексей Подвязников, полагая, что он как инвалид вследствие катастрофы на ЧАЭС, достигший 55-летнего возраста и имеющий стаж продолжительностью 33 года, вправе получать одновременно две пенсии – по старости и по инвалидности, обратился в Управление Пенсионного фонда в Петроградском районе Санкт-Петербурга за соответствующим разъяснением. В ответ он был проинформирован об отсутствии у него такого права исходя из установленной ему формулировки причины инвалидности.

Решением Петроградского районного суда Санкт-Петербурга, оставленным без изменения Санкт-Петербургским городским судом, Алексею Подвязникову было отказано в удовлетворении исковых требований к Управлению ПФР о назначении второй пенсии. Суды исходили из того, что согласно подп. 1 п. 3 ст. 3 Закона о государственном пенсионном обеспечении право на одновременное получение пенсии по инвалидности и страховой пенсии по старости предоставляется гражданам, причиной инвалидности которых является военная травма; Алексей Подвязников же не относится к инвалидам вследствие военной травмы, а потому и не имеет права на получение одновременно двух пенсий. Суды не согласились с доводом истца о том, что п. 2 ч. 1 ст. 29 Закона о социальной защите граждан, подвергшихся воздействию радиации вследствие чернобыльской катастрофы, распространяет льготу в виде права на одновременное получение двух пенсий (по инвалидности и страховой пенсии по старости), предоставленную подп. 1 п. 3 ст. 3 Закона о государственном пенсионном обеспечении гражданам, ставшим инвалидами вследствие военной травмы, в том числе на военнообязанных, призванных на специальные и поверочные сборы, направленных и командированных для работы по ликвидации последствий катастрофы на Чернобыльской АЭС и при этом исполнявших обязанности военной службы (служебные обязанности), ставших инвалидами вследствие чернобыльской катастрофы.

Суды исходили из того, что согласно подп. 1 п. 3 ст. 3 Закона о государственном пенсионном обеспечении право на одновременное получение пенсии по инвалидности и страховой пенсии по старости предоставляется гражданам, причиной инвалидности которых является военная травма; Алексей Подвязников же не относится к инвалидам вследствие военной травмы, а потому и не имеет права на получение одновременно двух пенсий. Суды не согласились с доводом истца о том, что п. 2 ч. 1 ст. 29 Закона о социальной защите граждан, подвергшихся воздействию радиации вследствие чернобыльской катастрофы, распространяет льготу в виде права на одновременное получение двух пенсий (по инвалидности и страховой пенсии по старости), предоставленную подп. 1 п. 3 ст. 3 Закона о государственном пенсионном обеспечении гражданам, ставшим инвалидами вследствие военной травмы, в том числе на военнообязанных, призванных на специальные и поверочные сборы, направленных и командированных для работы по ликвидации последствий катастрофы на Чернобыльской АЭС и при этом исполнявших обязанности военной службы (служебные обязанности), ставших инвалидами вследствие чернобыльской катастрофы.

Также Санкт-Петербургский городской суд, рассматривая апелляционную жалобу, указал, что формулировка, указанная органами медико-социальной экспертизы «заболевание связано с катастрофой на Чернобыльской АЭС», в соответствии с предписаниями п. 2 Постановления Минтруда РФ от 15 апреля 2003 г. № 17 «Об утверждении разъяснения “Об определении федеральными государственными учреждениями медико-социальной экспертизы причин инвалидности”» не позволяет применить в отношении истца нормы п. 1 ч. 3 ст. 3 Закона о государственном пенсионном обеспечении в редакции от 1 октября 2019 г.

В передаче кассационных жалоб Алексея Подвязникова для рассмотрения в судебных заседаниях президиума Санкт-Петербургского городского суда и Судебной коллегии по гражданским делам Верховного Суда было отказано. Вместе с тем судья ВС указал, что граждане, выполнявшие работы по ликвидации последствий катастрофы на ЧАЭС и при этом исполнявшие обязанности военной службы, если они стали инвалидами вследствие чернобыльской катастрофы, приравниваются к гражданам, ставшим инвалидами вследствие военной травмы, и имеют право на одновременное получение двух пенсий – пенсии по инвалидности по нормам Закона о государственном пенсионном обеспечении и страховой пенсии по старости в соответствии с Законом о страховых пенсиях.

В то же время судья Верховного Суда пришел к выводу о том, что Алексей Подвязников такого права не имеет, поскольку в силу ст. 8 Закона о страховых пенсиях одним из условий назначения страховой пенсии по старости является достижение мужчиной возраста 65 лет (с учетом положений, предусмотренных приложением 6 к данному закону). Возможность же одновременного получения гражданами двух пенсий, назначаемых в соответствии с Законом о государственном пенсионном обеспечении, одна из которых – пенсия по старости, назначаемая гражданам, пострадавшим в результате радиационных или техногенных катастроф, а другая – пенсия по инвалидности, данным законом не предусмотрена.

В жалобе в Конституционный Суд Алексей Подвязников просил признать не соответствующими Конституции положения подп. 1 п. 3 ст. 3 Закона о государственном пенсионном обеспечении и п. 2 ч. 1 ст. 29 Закона о социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, поскольку данные законоположения по смыслу, придаваемому им правоприменительной практикой, лишают граждан, исполнявших на специальных сборах обязанности военной службы, связанные с производством работ по ликвидации последствий катастрофы на Чернобыльской АЭС, и признанных инвалидами вследствие заболевания, полученного при выполнении указанных работ, права на одновременное получение двух пенсий.

КС посчитал, что пенсий должно быть две, но не принял жалобу к рассмотрению

Отказывая в принятии жалобы к рассмотрению, Конституционный Суд заметил, что военнообязанные, призванные на специальные военные сборы и направленные для выполнения работ по ликвидации последствий катастрофы на Чернобыльской АЭС, так же как и военнослужащие, исполняли обязанности военной службы, т.е. действовали в публичных интересах, причем в условиях, сопряженных с опасностью для их жизни и здоровья. Таким образом, фактически они находились в равном с военнослужащими положении, федеральный законодатель распространил на таких граждан, ставших инвалидами вследствие чернобыльской катастрофы, порядок пенсионного обеспечения, установленный для инвалидов вследствие военной травмы.

Тем самым, заметил КС, военнообязанные, призванные на специальные сборы, выполнявшие работы по ликвидации последствий катастрофы на ЧАЭС и при этом исполнявшие обязанности военной службы, ставшие инвалидами вследствие чернобыльской катастрофы, были приравнены в сфере пенсионного обеспечения к инвалидам вследствие военной травмы, имеющим право на льготное пенсионное обеспечение. Причем критерием такого приравнивания выступает получение ими приведшего к инвалидности заболевания именно при исполнении обязанностей военной службы (определения КС от 17 октября 2006 г. № 395-О и от 26 марта 2019 г. № 689-О).

Причем критерием такого приравнивания выступает получение ими приведшего к инвалидности заболевания именно при исполнении обязанностей военной службы (определения КС от 17 октября 2006 г. № 395-О и от 26 марта 2019 г. № 689-О).

Соответственно, такое уравнивание двух категорий граждан, изначально имеющих формально разный правовой статус, но в равной мере исполнявших обязанности военной службы, основано на равенстве их фактического положения, обусловленного тем, что ставший причиной инвалидности вред их здоровью был причинен при исполнении обязанностей военной службы, предполагавших участие в ликвидации последствий чернобыльской катастрофы. Именно в силу этого, пояснил Суд, военнообязанные граждане, которые в период прохождения специальных сборов принимали участие в ликвидации последствий катастрофы на ЧАЭС и стали инвалидами вследствие катастрофы, получили те же льготы по пенсионному обеспечению, какие были установлены ранее для инвалидов вследствие военной травмы.

Конституционный Суд обратил внимание, что аналогичной позиции придерживается и Пленум ВС, который в п. 15 Постановления от 14 декабря 2000 г. № 35 «О некоторых вопросах, возникающих при рассмотрении дел, связанных с реализацией инвалидами прав, гарантированных Законом Российской Федерации “О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС”» прямо указал, что п. 2 ст. 29 Закона инвалиды вследствие чернобыльской катастрофы из числа военнослужащих и других лиц, перечисленных в этой норме, были приравнены по пенсионному обеспечению к гражданам, ставшим инвалидами вследствие военной травмы. Учитывая это, указанные лица до 1 января 2002 г. имели право на получение двух пенсий – пенсии по старости или за выслугу лет и пенсии по инвалидности вследствие чернобыльской катастрофы – только в случае, когда такие пенсии были назначены на основании Закона о государственных пенсиях (ст. 5 и 41), а после этой даты – только на основании п. 3 ст. 3 Закона о государственном пенсионном обеспечении, который в действовавшей на тот момент редакции предусматривал, что таким лицам может устанавливаться пенсия по инвалидности, предусмотренная подп. 1 п. 2 (с применением п. 3 и п. 5) ст. 15 данного закона, и трудовая пенсия по старости.

3 ст. 3 Закона о государственном пенсионном обеспечении, который в действовавшей на тот момент редакции предусматривал, что таким лицам может устанавливаться пенсия по инвалидности, предусмотренная подп. 1 п. 2 (с применением п. 3 и п. 5) ст. 15 данного закона, и трудовая пенсия по старости.

Таким образом, указал КС, оспариваемые Алексеем Подвязниковым законоположения по своему буквальному смыслу не предполагают возможности отказа гражданам, которые, являясь военнообязанными, были призваны на специальные сборы, направлены для выполнения работ по ликвидации последствий катастрофы на Чернобыльской АЭС и при этом исполняли обязанности военной службы и стали инвалидами вследствие чернобыльской катастрофы, в предоставлении права на одновременное получение двух пенсий – по инвалидности (по государственному пенсионному обеспечению) и страховой пенсии по старости (с учетом назначения ее ранее достижения общеустановленного пенсионного возраста), а потому не могут рассматриваться как нарушающие конституционные права данной категории граждан.

По мнению КС, из такого понимания оспариваемых законоположений исходили и пенсионные органы в деле Алексея Подвязникова. Суд указал, что по информации, предоставленной Управлением Пенсионного фонда в Петроградском районе Санкт-Петербурга, 8 декабря 2020 г. в отношении Алексея Подвязникова проведена повторная медико-социальная экспертиза, по результатам которой причина установленной ему инвалидности II группы изменена на «заболевание, полученное при исполнении иных обязанностей военной службы (служебных обязанностей), связано с катастрофой на Чернобыльской АЭС», и с 23 декабря 2020 г. ему назначены страховая пенсия по старости и пенсия по инвалидности (по государственному пенсионному обеспечению).

Таким образом, заметил Суд, в настоящее время право заявителя на получение одновременно двух пенсий им реализовано. В указанных обстоятельствах жалоба, как не отвечающая критерию допустимости, закрепленному Законом о Конституционном Суде, не может быть принята к рассмотрению.

Определение может помочь другим чернобыльцам

Председатель президиума КА «Лапинский и партнеры» Владислав Лапинский, представляющий интересы заявителя, рассказал, что после обращения в КС аппарат суда запросил отзывы ВС, ПФР и бюро медико-социальной экспертизы, после чего бюро исправило формулировку инвалидности на «заболевание, полученное при исполнении иных обязанностей военной службы (служебных обязанностей), связано с катастрофой на Чернобыльской АЭС». «Несмотря на то что согласно первоначальной позиции ПФР такая формулировка не дает право на получение двух пенсий одновременно, а дает право либо на получение пенсии по инвалидности, либо пенсии по старости, ему была назначена вторая пенсия дополнительно к уже получаемой», – подчеркнул адвокат.

По его мнению, теперь чернобыльцы, призванные на военные сборы, получили право исправить формулировку инвалидности и оформить вторую пенсию, ссылаясь на данное определение КС: «Самое главное, что конкретная формулировка из перечня, определенного правительством, указана в решении Конституционного Суда. Это вносит определенность в правовое регулирование данного вопроса».

Это вносит определенность в правовое регулирование данного вопроса».

«Мы добились главного: КС в последнем разделе прямо прописал формулировку основания установления инвалидности, которая дает право чернобыльцам на вторую пенсию (замечу, что это не та формулировка, которую требовал первоначально ПФР и которую за ним поддержали суды общей юрисдикции), и теперь другие ветераны Чернобыля могут требовать изменения формулировки на указанную в определении и принятия ее Пенсионным фондом как основания для получения второй пенсии», – указал Владислав Лапинский. Кроме того, заметил он, ПФР и судья ВС РФ посчитали, что на вторую пенсию можно претендовать только с 65 лет, но КС указал – 55 лет.

Руководитель семейной практики КА г. Москвы № 5 Татьяна Сустина указала, что определение в очередной раз разъясняет спорные вопросы правоприменения. «Коллизия возникла из-за подхода судов к толкованию и применению терминов “военные сборы” и “военная служба”. Суды общей юрисдикции не могли самостоятельно установить, что вред здоровью, полученный на военных сборах военнослужащим, является вредом, полученном на военной службе. В очередной раз суды общей юрисдикции не смогли выйти за пределы буквального толкования правовых норм и сделать выводы на основе фактических обстоятельств», – заметила она.

В очередной раз суды общей юрисдикции не смогли выйти за пределы буквального толкования правовых норм и сделать выводы на основе фактических обстоятельств», – заметила она.

Татьяна Сустина выразила надежду, что данное определение поможет чернобыльским пенсионерам в отстаивании своих прав и что для их реализации им не придется проходить все судебные инстанции.

«Отвечая на вопрос о причинах появления современных чернобыльских дел в Конституционном Суде, могу предположить, что они в основном касаются именно трудовых, социальных и пенсионных прав, следовательно, граждане, участвовавшие в ликвидации последствий катастрофы на Чернобыльской АЭС, постепенно подходят к пенсионному возрасту, все в разное время, безусловно. Этим и обусловливается длящийся характер нерешенных проблем. Кроме того, необходимо учитывать, что споры, связанные с социально-пенсионными правами военных, обладают своей спецификой. Специальные ведомства настроены на максимальную экономию, а суды, рассматривающие такие дела, являются судами общей юрисдикции, судьи которых не обладают глубокими знаниями в военной области, – указала адвокат. – У меня было достаточное количество дел, связанных со спорами в области пенсионного и социального обеспечения военных, и, например, суды общей юрисдикции в регионах с увеличенным военным присутствием гораздо эффективнее рассматривают подобные дела, чем суды, например, ЦФО. Если бы по “чернобыльским” делам или любым социально-пенсионным делам военных и членов их семей подсудность была бы специальная, то думаю, что сложностей правоприменения было значительно меньше».

– У меня было достаточное количество дел, связанных со спорами в области пенсионного и социального обеспечения военных, и, например, суды общей юрисдикции в регионах с увеличенным военным присутствием гораздо эффективнее рассматривают подобные дела, чем суды, например, ЦФО. Если бы по “чернобыльским” делам или любым социально-пенсионным делам военных и членов их семей подсудность была бы специальная, то думаю, что сложностей правоприменения было значительно меньше».

В ПФР рассказали, кто может досрочно уйти на пенсию — Экономика и бизнес

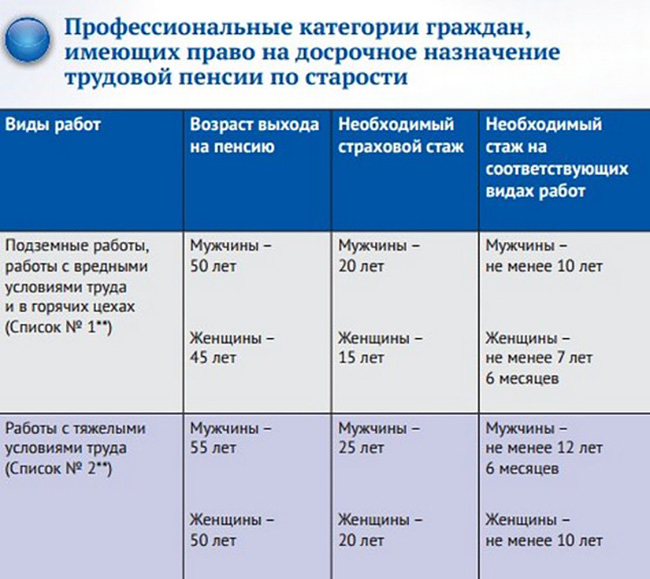

МОСКВА, 21 января. /ТАСС/. Право на досрочный выход на пенсию имеют работники вредных и опасных условий труда (например, шахтеры, спасатели), педагоги, врачи, представители некоторых творческих профессий за выслугу лет, а также жители Севера. Об этом говорится в сообщении пресс-службы Пенсионного фонда России (ПФР), опубликованном в четверг на сайте фонда.

«Для многих россиян выход на пенсию остался в прежних возрастных границах. В первую очередь это относится к людям, имеющим льготы по досрочному получению пенсии. Например, шахтерам, горнякам, спасателям, водителям общественного транспорта и другим работникам, занятым в тяжелых, опасных и вредных условиях труда», — говорится в сообщении.

В первую очередь это относится к людям, имеющим льготы по досрочному получению пенсии. Например, шахтерам, горнякам, спасателям, водителям общественного транспорта и другим работникам, занятым в тяжелых, опасных и вредных условиях труда», — говорится в сообщении.

Отмечается, что работодатели уплачивают за них дополнительные взносы на пенсионное страхование, и большинство таких работников, как и раньше, выходят на пенсию в 50 или 55 лет в зависимости от пола.

Также досрочный выход на пенсию сохранился у педагогов, врачей и представителей некоторых творческих профессий, которым выплаты назначаются не по достижении пенсионного возраста, а после приобретения необходимой выслуги лет. «Пенсия при этом оформляется с учетом переходного периода по повышению пенсионного возраста, который начинает действовать с момента приобретения выслуги лет по профессии. Например, школьный учитель, выработавший в апреле 2021-го необходимый педагогический стаж, сможет выйти на пенсию в соответствии с переходным периодом через три года, в апреле 2024-го», — рассказали в ПФР.

Жители Севера выходят на пенсию на пять лет раньше общего пенсионного возраста, но с учетом повышения требований к возрасту. «Минимальный северный стаж для досрочного назначения пенсии не поменялся и по-прежнему составляет 15 календарных лет на Крайнем Севере и 20 календарных лет в приравненных районах. Требования по общему страховому стажу также сохранились и составляют 20 лет для женщин и 25 лет для мужчин», — добавили в пресс-службе.

Повышение возраста

В ПФР напомнили, что в 2021 году продолжает действовать переходный период по повышению возраста, дающего право на пенсию по старости. Несмотря на то, что с января пенсионный возраст вырос еще на год, а общее увеличение составило уже три года, пенсии в 2021 году назначаются на 1,5 года раньше нового возраста: в 56,5 лет женщинам и в 61,5 год мужчинам.

«Такой шаг обеспечивает специальная льгота, которая распространяется на всех, кто должен был стать пенсионером в 2020 году по условиям прежнего законодательства. Это женщины 1965 года рождения и мужчины 1960 года рождения. За счет льготы пенсия им будет назначаться во второй половине 2021-го и первой половине 2022-го — в зависимости от того, на какое полугодие приходится день рождения», — пояснили в ПФР.

Это женщины 1965 года рождения и мужчины 1960 года рождения. За счет льготы пенсия им будет назначаться во второй половине 2021-го и первой половине 2022-го — в зависимости от того, на какое полугодие приходится день рождения», — пояснили в ПФР.

Как и раньше, для получения пенсии должны быть выработаны минимальные пенсионные коэффициенты и стаж, добавили в пресс-службе. «До конца 2021-го они составляют 12 лет и 21 коэффициент. За год трудовой деятельности при этом засчитывается один год стажа и до 10 коэффициентов. При наличии специальных льгот по учету стажа и премиальных коэффициентов, которые даются, например, в случае отложенного выхода на пенсию, за год можно сформировать более высокие пенсионные права», — говорится в сообщении.

В ПФР добавили, что повышение требований к пенсионному возрасту не распространяется на пенсии по инвалидности. Они сохранены в полном объеме и назначаются тем, кто потерял трудоспособность, независимо от возраста при установлении группы инвалидности. «Напомним также, что пенсионные накопления, как и раньше, выплачиваются с 55 и 60 лет либо раньше этого возраста, если соответствующее право появляется досрочно», — отметили в фонде.

«Напомним также, что пенсионные накопления, как и раньше, выплачиваются с 55 и 60 лет либо раньше этого возраста, если соответствующее право появляется досрочно», — отметили в фонде.

Страховая пенсия по старости военным пенсионерам

Военные пенсионеры, получающие пенсию за выслугу лет или по инвалидности по линии Министерства обороны, Министерства внутренних дел, Федеральной службы безопасности Российской Федерации и ряда других силовых ведомств, и продолжающие работать в гражданских учреждениях, имеют право на получение пенсии по линии Пенсионного фонда Российской Федерации.

Вторая пенсия по линии Пенсионного фонда Российской Федерации может быть назначена военному пенсионеру при соблюдении следующих условий:

— достижение общеустановленного пенсионного возраста – в первой половине 2020 года 60 лет и 6 месяцев для мужчин, 55 лет 6 месяцев для женщин, во второй половине 2020 года — 61 год и 6 месяцев для мужчин, 56 лет и 6 месяцев для женщин

— наличие минимального страхового стажа на гражданских должностях. В 2020 году он составляет 11 лет и ежегодно увеличивается до 15 лет к 2025 году;

В 2020 году он составляет 11 лет и ежегодно увеличивается до 15 лет к 2025 году;

— наличие минимальной суммы индивидуальных пенсионных коэффициентов. На 2020 год она установлена в размере 18,6 и будет ежегодно повышаться до 30 в 2025 году;

— наличие установленной пенсии за выслугу лет или по инвалидности по линии силового ведомства.

При исчислении страхового и общего трудового стажа военным пенсионерам в него не включаются периоды службы, предшествовавшие назначению пенсии по инвалидности, либо периоды службы, работы и иной деятельности, учтенные при определении размера пенсии за выслугу лет в соответствии с Законом Российской Федерации от 12.02.1993 г. № 4468-I «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, Государственной противопожарной службе, органах по контролю за оборотом наркотических средств, учреждениях и органах уголовно-исполнительной системы, войсках национальной гвардии Российской Федерации, и их семей».

Страховая пенсия по старости назначается без учета фиксированной выплаты.

Если военный пенсионер после назначения второй пенсии продолжает работать, то размер его страховой пенсии по старости подлежит беззаявительному перерасчету с 1 августа ежегодно.

Для того, чтобы страховые взносы работодателя во время работы учитывались при назначении второй пенсии, военный пенсионер должен быть зарегистрирован в системе обязательного пенсионного страхования. Сведения о стаже, начисленных и уплаченных страховых взносах, размере заработной платы, отражаются на индивидуальном лицевом счете застрахованного лица и будут определять право на страховую пенсию, её размер и возможную выплату за счет средств пенсионных накоплений.

Зам. начальника отдела назначения и перерасчета пенсий С.В. Фалина

Определение пенсионного плана

Что такое пенсионный план?

Пенсионный план — это пенсионный план, который требует от работодателя делать взносы в пул фондов, зарезервированных для будущего вознаграждения работника. Пул средств инвестируется от имени сотрудника, и прибыль от инвестиций приносит работнику доход при выходе на пенсию.

Пул средств инвестируется от имени сотрудника, и прибыль от инвестиций приносит работнику доход при выходе на пенсию.

Ключевые выводы

- Пенсионный план — это пенсионный план, который требует от работодателя вносить взносы в общий фонд, зарезервированный для будущего вознаграждения работника.

- Пенсионный план может позволить работнику вносить часть своего текущего дохода от заработной платы в инвестиционный план, чтобы помочь финансировать выход на пенсию, часть которого может быть покрыта работодателем.

- Существует два основных типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

Понимание пенсионного плана

В дополнение к обязательным взносам работодателя некоторые пенсионные планы имеют компонент добровольных инвестиций. Пенсионный план может позволить работнику вносить часть своего текущего дохода в виде заработной платы в инвестиционный план, чтобы помочь финансировать выход на пенсию. Работодатель также может компенсировать часть годового взноса работника в размере до определенного процента или суммы в долларах.

Работодатель также может компенсировать часть годового взноса работника в размере до определенного процента или суммы в долларах.

Существует два основных типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

Планы с установленными выплатами

В плане с установленными выплатами работодатель гарантирует, что работник получит определенную сумму вознаграждения при выходе на пенсию, независимо от результатов основного инвестиционного пула. Работодатель несет ответственность за определенный поток пенсионных выплат пенсионеру (сумма в долларах обычно определяется по формуле, обычно на основе заработка и стажа работы), и если активов пенсионного плана недостаточно для выплаты пособий , компания несет ответственность за оставшуюся часть платежа.Взаимодействие с другими людьми

Пенсионные планы, спонсируемые американскими работодателями, появились в 1870-х годах (компания American Express учредила первый пенсионный план в 1875 году), и на пике своего развития в 1980-х годах они охватывали 38% всех работников частного сектора. По данным Бюро статистики труда, сегодня около 85% государственных служащих и примерно 15% частных служащих в США охвачены планом с установленными выплатами.

По данным Бюро статистики труда, сегодня около 85% государственных служащих и примерно 15% частных служащих в США охвачены планом с установленными выплатами.

Планы с установленными взносами

В плане с установленными взносами работодатель делает определенные взносы по плану за работника, обычно в той или иной степени совпадая с взносами, сделанными работниками.Окончательное вознаграждение, полученное работником, зависит от инвестиционной эффективности плана. Обязательства компании по выплате определенного пособия прекращаются после внесения взносов.

Поскольку это намного дешевле, чем традиционная пенсия, когда компания находится на крючке из-за того, что фонд не может генерировать, все большее число частных компаний переходят на этот тип плана и прекращают планы с установленными выплатами. Самый известный план с установленными взносами — это 401 (k), а эквивалент плана для некоммерческих работников — 403 (b).

В просторечии «пенсионный план» часто означает более традиционный план с установленными выплатами с установленными выплатами, полностью финансируемый и контролируемый работодателем. Некоторые компании предлагают оба типа планов. Вам даже разрешено переносить более 401 (k) остатков в планы с установленными выплатами.

Некоторые компании предлагают оба типа планов. Вам даже разрешено переносить более 401 (k) остатков в планы с установленными выплатами.

Есть еще один вариант — распределительный пенсионный план. Устанавливаемые работодателем, они, как правило, полностью финансируются сотрудником, который может выбрать удержания из заработной платы или паушальные взносы (которые обычно не разрешены в планах 401 (k)).В остальном они аналогичны планам 401 (k), за исключением того, что они обычно не предлагают соответствия компании. Распределительный пенсионный план отличается от распределительной формулы финансирования, в которой текущие взносы работников используются для финансирования текущих бенефициаров. Социальное обеспечение — это пример распределительной программы.

Пенсионный план: факторинг ERISA

Закон о пенсионном обеспечении сотрудников от 1974 года (ERISA) — это федеральный закон, разработанный для защиты пенсионных активов инвесторов, и в законе конкретно изложены руководящие принципы, которым должны следовать фидуциары пенсионного плана для защиты активов сотрудников частного сектора. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Компании, которые предоставляют пенсионные планы, называются спонсорами плана (фидуциарами), и ERISA требует, чтобы каждая компания предоставляла определенный уровень плановой информации сотрудникам, имеющим на это право. Спонсоры плана предоставляют подробную информацию о вариантах инвестирования и размере взносов работников в долларах которые соответствуют компании, если применимо.

Сотрудникам также необходимо понимать переход, который относится к тому моменту, когда вы начинаете накапливать и зарабатывать право на пенсионные активы.Право на получение прав зависит от количества лет службы и других факторов.

Пенсионный план: Vesting

Зачисление в план с установленными выплатами обычно происходит автоматически в течение одного года работы, хотя переход прав может быть немедленным или растянутым на семь лет. Предоставляются ограниченные пособия, и уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий сотрудника.

При использовании планов с установленными взносами ваши индивидуальные взносы переходят на 100%, как только они поступают на ваш счет.Но если ваш работодатель совпадает с этими взносами или дает вам акции компании как часть вашего пакета льгот, он может установить график, в соответствии с которым вам будет ежегодно выплачиваться определенный процент, пока вы не «полностью обеспечены». Однако тот факт, что пенсионные взносы полностью оплачены, не означает, что вам разрешено снимать средства.

Пенсионный план: облагаются ли они налогом?

Большинство пенсионных планов, спонсируемых работодателем, соответствуют требованиям, что означает, что они соответствуют требованиям Налогового кодекса 401 (a) и Закона о пенсионном обеспечении сотрудников 1974 года (ERISA).Это дает им статус налоговых льгот.

Работодатели получают налоговые льготы на взносы, которые они вносят в план для своих сотрудников. Взносы, которые они вносят в план, не превышают их зарплаты, то есть вычитаются из их валового дохода.

Это эффективно снижает их налогооблагаемый доход и, в свою очередь, сумму, которую они должны IRS в день уплаты налогов. Средства, размещенные на пенсионном счете, затем растут по ставке отсроченного налогообложения, что означает, что с них не взимается налог, пока они остаются на счете.Оба типа планов позволяют работнику отложить уплату налога на прибыль пенсионного плана до начала вывода средств, и такой налоговый режим позволяет работнику реинвестировать дивидендный доход, процентный доход и прирост капитала, которые обеспечивают гораздо более высокую норму прибыли до выхода на пенсию.

После выхода на пенсию, когда вы начнете получать средства от соответствующего пенсионного плана, вам, возможно, придется платить федеральный подоходный налог и налог штата.

Если у вас нет инвестиций в план, потому что вы ничего не внесли или считается, что ничего не внесли, ваш работодатель не удерживал взносы из вашей зарплаты или вы получили все свои взносы (инвестиции в контракт) без уплаты налогов в в предыдущие годы ваша пенсия полностью облагается налогом.

Если вы внесли деньги после уплаты налога, ваша пенсия или аннуитет подлежат налогообложению только частично. Вы не должны платить налог за ту часть платежа, которую вы сделали, которая представляет собой возврат суммы после уплаты налогов, внесенной вами в план. Квалифицированные пенсии, частично облагаемые налогом, облагаются налогом по упрощенному методу.

Могут ли компании изменить планы?

Некоторые компании сохраняют свои традиционные планы с установленными выплатами, но замораживают их выплаты, что означает, что после определенного момента работники больше не будут получать более высокие выплаты, независимо от того, как долго они работают в компании или насколько увеличивается их зарплата.

Когда поставщик пенсионного плана решает внедрить или изменить план, застрахованные сотрудники почти всегда получают кредит за любую соответствующую работу, выполненную до изменения. Степень охвата прошлой работы варьируется от плана к плану. При таком применении поставщик плана должен покрывать эти расходы задним числом для каждого сотрудника на справедливой и равной основе в течение его или ее оставшихся лет службы.

Пенсионный план Vs. Пенсионные фонды

Когда план с установленными выплатами состоит из объединенных взносов работодателей, союзов или других организаций, его обычно называют пенсионным фондом.Управляемые финансовым посредником и управляемые профессиональными управляющими фондами от имени компании и ее сотрудников, пенсионные фонды контролируют относительно большие суммы капитала и представляют крупнейших институциональных инвесторов во многих странах. Их действия могут доминировать на фондовых рынках, в которые они инвестируют.

Пенсионные фонды обычно освобождаются от налога на прирост капитала. Прибыль от их инвестиционных портфелей не облагается или не облагается налогом.

Пенсионный фонд предоставляет сотрудникам фиксированное заранее установленное пособие при выходе на пенсию, помогая им планировать свои будущие расходы.Работодатель вносит наибольшую часть взносов и не может задним числом уменьшать выплаты пенсионного фонда.

Также могут быть разрешены добровольные взносы сотрудников. Поскольку выгоды не зависят от доходности активов, выгоды остаются стабильными в меняющемся экономическом климате. Предприятия могут вносить больше денег в пенсионный фонд и вычитать больше из своих налогов, чем при планах с установленными взносами.

Поскольку выгоды не зависят от доходности активов, выгоды остаются стабильными в меняющемся экономическом климате. Предприятия могут вносить больше денег в пенсионный фонд и вычитать больше из своих налогов, чем при планах с установленными взносами.

Пенсионный фонд помогает субсидировать досрочный выход на пенсию для продвижения конкретных бизнес-стратегий.Однако пенсионный план сложнее и дороже в создании и обслуживании, чем другие пенсионные планы. Сотрудники не контролируют инвестиционные решения. Кроме того, акцизный налог применяется, если требования по минимальному взносу не выполняются или если в план вносятся избыточные взносы.

Выплата сотруднику зависит от его заработной платы и стажа работы в компании. Кредиты и досрочное снятие средств в пенсионном фонде недоступны. Распределение без отрыва от производства запрещено участникам до 62 лет.Досрочный выход на пенсию обычно приводит к меньшей ежемесячной выплате.

Ежемесячная рента или единовременная выплата?

При использовании плана с установленными выплатами у вас обычно есть два варианта распределения: периодические (обычно ежемесячные) выплаты на всю оставшуюся жизнь или паушальные выплаты. Некоторые планы позволяют делать и то, и другое (т. Е. Вывести часть денег единовременно, а остальные использовать для периодических платежей). В любом случае, скорее всего, будет крайний срок, к которому вы должны принять решение, и ваше решение будет окончательным.Взаимодействие с другими людьми

Некоторые планы позволяют делать и то, и другое (т. Е. Вывести часть денег единовременно, а остальные использовать для периодических платежей). В любом случае, скорее всего, будет крайний срок, к которому вы должны принять решение, и ваше решение будет окончательным.Взаимодействие с другими людьми

При выборе между ежемесячной аннуитетом и единовременной выплатой необходимо учитывать несколько факторов.

Аннуитет

Ежемесячная аннуитетная выплата обычно предлагается в виде единовременной ренты для вас только на всю оставшуюся жизнь или в качестве совместной ренты и ренты по случаю потери кормильца для вас и вашего супруга. Последний платит меньшую сумму каждый месяц (обычно на 10% меньше), но выплаты продолжаются после вашей смерти до тех пор, пока выживший супруг не умрет.

Некоторые люди решают взять единовременную пожизненную ренту, приобретая полис страхования жизни на всю жизнь или другие виды страхования жизни, чтобы обеспечить доход пережившему супругу. Когда работник умирает, выплата пенсии прекращается; однако супруга затем получает крупную выплату пособия в случае смерти (не облагаемое налогом), которое можно инвестировать и использовать для замены прекращенной налогооблагаемой пенсии. Эта стратегия, получившая название «максимизация пенсии», может быть неплохой идеей, если стоимость страховки меньше, чем разница между выплатами на одну жизнь и совместные выплаты и выплаты по случаю потери кормильца. Однако во многих случаях стоимость намного превышает выгоду.

Когда работник умирает, выплата пенсии прекращается; однако супруга затем получает крупную выплату пособия в случае смерти (не облагаемое налогом), которое можно инвестировать и использовать для замены прекращенной налогооблагаемой пенсии. Эта стратегия, получившая название «максимизация пенсии», может быть неплохой идеей, если стоимость страховки меньше, чем разница между выплатами на одну жизнь и совместные выплаты и выплаты по случаю потери кормильца. Однако во многих случаях стоимость намного превышает выгоду.

Могут ли в вашем пенсионном фонде когда-нибудь закончиться деньги? Теоретически да.Но если у вашего пенсионного фонда недостаточно денег, чтобы выплатить вам то, что он вам должен, Корпорация по гарантиям пенсионных пособий (PBGC) может выплачивать часть вашего ежемесячного аннуитета в пределах установленного законом лимита. На 2019 год максимальное годовое пособие PBGC для 65-летнего пенсионера составляет 67 295 долларов США. Конечно, выплаты PBGC могут быть не такими большими, как вы получили бы по своему первоначальному пенсионному плану.

Аннуитеты обычно выплачиваются по фиксированной ставке. Они могут включать или не включать защиту от инфляции.В противном случае сумма, которую вы получаете, устанавливается с момента выхода на пенсию. Это может уменьшить реальную стоимость ваших платежей каждый год, в зависимости от того, как меняется прожиточный минимум. А поскольку он редко снижается, многие пенсионеры предпочитают получать свои деньги единовременно.

Паушальная сумма

Если вы возьмете единовременную выплату, вы избежите потенциальной (если маловероятной) проблемы, связанной с разорением вашего пенсионного плана или потерей части или всей вашей пенсии в случае банкротства компании. Кроме того, вы можете инвестировать деньги, чтобы они работали на вас, а также, возможно, зарабатывали более высокую процентную ставку.Если после вашей смерти остались деньги, вы можете передать их как часть своего имения.

С другой стороны, нет гарантированного пожизненного дохода, как в случае с аннуитетом. Вам решать, чтобы деньги оставались последними. И если вы не переведете единовременную сумму в IRA или другие защищенные от налогов счета, вся сумма будет немедленно облагаться налогом и может подтолкнуть вас к более высокой налоговой категории.

Вам решать, чтобы деньги оставались последними. И если вы не переведете единовременную сумму в IRA или другие защищенные от налогов счета, вся сумма будет немедленно облагаться налогом и может подтолкнуть вас к более высокой налоговой категории.

Если ваш план с установленными выплатами заключен с работодателем в государственном секторе, ваша единовременная выплата может быть равна только вашим взносам.В случае работодателя из частного сектора единовременная выплата обычно представляет собой приведенную стоимость аннуитета (или, точнее, общую сумму ваших ожидаемых пожизненных выплат аннуитета, приведенную к сегодняшним долларам).

Конечно, вы всегда можете использовать единовременное распределение, чтобы приобрести немедленную ренту самостоятельно, что может обеспечить ежемесячный поток дохода, включая защиту от инфляции. Однако, как индивидуальный покупатель, ваш поток доходов, вероятно, не будет таким большим, как при аннуитете из вашего первоначального пенсионного фонда с установленными выплатами.

Что приносит больше денег?

С помощью всего лишь нескольких предположений и небольшого количества математических расчетов вы можете определить, какой вариант принесет наибольшую денежную выплату.

Вы, конечно, знаете текущую стоимость единовременной выплаты. Но для того, чтобы понять, какой из них имеет больший финансовый смысл, вам необходимо оценить приведенную стоимость аннуитетных платежей. Чтобы вычислить дисконт или будущую ожидаемую процентную ставку для аннуитетных платежей, подумайте, как вы могли бы инвестировать единовременный платеж, а затем использовать эту процентную ставку для дисконтирования аннуитетных платежей.

Разумным подходом к выбору «ставки дисконтирования» было бы предположить, что получатель единовременной выплаты инвестирует выплату в диверсифицированный инвестиционный портфель, состоящий из 60% вложений в акции и 40% вложений в облигации. Используя исторические средние значения 9% для акций и 5% для облигаций, ставка дисконтирования составит 7,40%.

Представьте, что Саре предложили 80 000 долларов сегодня или 10 000 долларов в год в течение следующих 10 лет. На первый взгляд выбор кажется очевидным: 80 000 долларов против 100 000 долларов (10 000 долларов на 10 лет).Возьмите аннуитет.

Но на выбор влияет ожидаемая доходность (или ставка дисконтирования), которую Сара ожидает получить от 80 000 долларов в течение следующих 10 лет. Используя рассчитанную выше ставку дисконтирования 7,40%, аннуитетные выплаты составляют 68 955,33 доллара с учетом дисконтирования до настоящего времени, тогда как единовременный платеж сегодня составляет 80 000 долларов. Поскольку 80 000 долларов больше, чем 68 955,33 доллара, Сара возьмет единовременную выплату. В этом упрощенном примере не учитываются поправки на инфляцию или налоги, а исторические средние значения не гарантируют будущих доходов.

Другие решающие факторы

Есть и другие основные факторы, которые почти всегда необходимо принимать во внимание при любом анализе максимизации пенсии. Эти переменные включают:

Эти переменные включают:

- Ваш возраст : Тот, кто принимает единовременную выплату в возрасте 50 лет, очевидно, принимает на себя больший риск, чем тот, кто получает подобное предложение в возрасте 67 лет. другие способы.

- Ваше текущее состояние здоровья и прогнозируемая продолжительность жизни : Если история вашей семьи показывает, что предшественники умирали естественной смертью в возрасте от 60 до 70 лет, то единовременная выплата может быть подходящим вариантом.И наоборот, тот, кто, по прогнозам, доживет до 90 лет, довольно часто выходит вперед, получая пенсию. Помните, что большинство единовременных выплат рассчитываются на основе графиков ожидаемой продолжительности жизни, поэтому те, кто доживет до своего прогнозируемого возраста, по крайней мере математически, вероятно, превзойдут единовременную выплату. Вы также можете подумать, связаны ли выплаты по медицинскому страхованию с пенсионными выплатами.

- Ваше текущее финансовое положение : Если вы находитесь в тяжелом финансовом положении, может потребоваться единовременная выплата.

Ваша налоговая категория также может быть важным фактором. Если вы находитесь в одной из верхних предельных налоговых категорий, то счет от дяди Сэма о единовременной выплате может быть убийственным. И если вы обременены большим количеством обязательств с высокими процентными ставками, может быть разумнее просто взять единовременную сумму для погашения всех ваших долгов, а не продолжать выплачивать проценты по всем этим ипотечным кредитам, автокредитам, кредитным картам и т. студенческие ссуды и другие потребительские обязательства на долгие годы. Единовременная выплата также может быть хорошей идеей для тех, кто намерен продолжить работу в другой компании и может включить эту сумму в свой новый план, или для тех, кто отложил получение социального обеспечения до более позднего возраста и может рассчитывать на более высокую уровень гарантированного дохода от этого.

Ваша налоговая категория также может быть важным фактором. Если вы находитесь в одной из верхних предельных налоговых категорий, то счет от дяди Сэма о единовременной выплате может быть убийственным. И если вы обременены большим количеством обязательств с высокими процентными ставками, может быть разумнее просто взять единовременную сумму для погашения всех ваших долгов, а не продолжать выплачивать проценты по всем этим ипотечным кредитам, автокредитам, кредитным картам и т. студенческие ссуды и другие потребительские обязательства на долгие годы. Единовременная выплата также может быть хорошей идеей для тех, кто намерен продолжить работу в другой компании и может включить эту сумму в свой новый план, или для тех, кто отложил получение социального обеспечения до более позднего возраста и может рассчитывать на более высокую уровень гарантированного дохода от этого. - Прогнозируемая доходность портфеля клиента от паушальной инвестиции: Если вы уверены, что ваш портфель сможет приносить инвестиционную прибыль, которая будет приблизительно равна общей сумме, которую можно было бы получить от пенсии, тогда единовременная выплата может быть быть в пути.

Конечно, здесь нужно использовать разумный коэффициент выплаты, например 3%, и не забывать учитывать риск просадки в своих расчетах. Текущие рыночные условия и процентные ставки, очевидно, также будут играть роль, и используемый портфель должен соответствовать параметрам вашей терпимости к риску, временному горизонту и конкретным инвестиционным целям.

Конечно, здесь нужно использовать разумный коэффициент выплаты, например 3%, и не забывать учитывать риск просадки в своих расчетах. Текущие рыночные условия и процентные ставки, очевидно, также будут играть роль, и используемый портфель должен соответствовать параметрам вашей терпимости к риску, временному горизонту и конкретным инвестиционным целям. - Безопасность : Если у вас нет толерантности к низкому риску, вы предпочитаете дисциплинированный доход или просто не чувствуете себя комфортно, управляя крупными суммами денег, то выплата аннуитета, вероятно, будет лучшим вариантом, потому что это более безопасный вариант. В случае, если компания планирует банкротство, наряду с защитой PBGC, государственные перестраховочные фонды часто вмешиваются, чтобы возместить всем клиентам неплатежеспособного перевозчика, возможно, до двух или трехсот тысяч долларов.

- Стоимость страхования жизни : Если у вас относительно хорошее здоровье, то покупка конкурентоспособного индексированного универсального полиса страхования жизни может эффективно компенсировать потерю будущего пенсионного дохода и при этом оставить большую сумму для использования другим лицам.

вещи.Этот тип политики также может предусматривать ускоренное получение льгот, которые могут помочь покрыть расходы на критические, неизлечимые или хронические заболевания или уход в доме престарелых. Однако, если вы не застрахованы по медицинским показаниям, пенсия может быть более безопасным путем.

вещи.Этот тип политики также может предусматривать ускоренное получение льгот, которые могут помочь покрыть расходы на критические, неизлечимые или хронические заболевания или уход в доме престарелых. Однако, если вы не застрахованы по медицинским показаниям, пенсия может быть более безопасным путем. - Защита от инфляции : вариант выплаты пенсии, который обеспечивает ежегодное повышение стоимости жизни, стоит намного дороже, чем вариант, при котором этого не происходит. Покупательная способность пенсий без этой функции со временем будет неуклонно снижаться, поэтому те, кто выбирает этот путь, должны быть готовы либо снизить свой уровень жизни в будущем, либо пополнить свой доход из других источников.

- Рекомендации по планированию наследства : Если вы хотите оставить наследство детям или другим наследникам, аннуитет не выплачивается. Выплаты по этим планам всегда прекращаются в случае смерти пенсионера или супруга, если был выбран вариант супружеского пособия.

Если пенсионные выплаты явно являются лучшим вариантом, то часть этого дохода следует направить на жизнь страховой полис или предоставить основную часть трастового счета.

Если пенсионные выплаты явно являются лучшим вариантом, то часть этого дохода следует направить на жизнь страховой полис или предоставить основную часть трастового счета.

Планы с установленными взносами

С планом с установленными взносами у вас есть несколько вариантов, когда придет время закрыть дверь в офис.

- Оставить : Вы можете просто оставить план нетронутым, а ваши деньги там, где они есть. На самом деле вы можете обнаружить, что фирма поощряет вас к этому. Если это так, ваши активы будут продолжать расти без учета налогов, пока вы их не заберете. Согласно минимальным правилам распределения IRS, вы должны начать вывод средств по достижении возраста 70½ лет (если вы родились до 1 июля 1949 года) или 72 лет (если родились после 30 июня 1949 года). Однако могут быть исключения, если вы все еще работаете в компании на определенной должности.

- Рассрочка : если ваш план позволяет это, вы можете создать поток дохода, используя рассрочку или годовой доход — своего рода схему выплаты зарплаты самому себе на протяжении всей оставшейся пенсионной жизни.

Если вы аннуитируете, имейте в виду, что связанные с этим расходы могут быть выше, чем с IRA.

Если вы аннуитируете, имейте в виду, что связанные с этим расходы могут быть выше, чем с IRA. - Перенести : Вы можете перенести свои средства 401 (k) на традиционный IRA, где ваши активы будут продолжать расти без учета налогов. Одним из преимуществ этого является то, что у вас, вероятно, будет гораздо больше вариантов инвестирования.Затем вы можете преобразовать некоторые или все традиционные IRA в Roth IRA. Вы также можете перебросить свой 401 (k) прямо в Roth IRA. В обоих случаях, хотя вы будете платить налоги с суммы, которую вы конвертируете в этом году, все последующие снятия со счета Roth IRA не будут облагаться налогом. Кроме того, от вас не требуется снимать деньги со счета Roth IRA в возрасте 70½ или 72 лет или, фактически, в любое другое время в течение вашей жизни.

- Паушальная сумма : Как и в случае с планом с установленными выплатами, вы можете получать свои деньги единовременно.

Вы можете инвестировать его самостоятельно или оплачивать счета после уплаты налогов на распространение. Имейте в виду, что единовременное распределение может поставить вас в более высокую налоговую категорию, в зависимости от размера выплаты.

Вы можете инвестировать его самостоятельно или оплачивать счета после уплаты налогов на распространение. Имейте в виду, что единовременное распределение может поставить вас в более высокую налоговую категорию, в зависимости от размера выплаты.

Часто задаваемые вопросы

Что такое пенсионный план с установленными выплатами?

В плане с установленными выплатами работодатель гарантирует, что работник получит определенную сумму вознаграждения при выходе на пенсию, независимо от результатов основного инвестиционного пула.Работодатель несет ответственность за определенный поток пенсионных выплат пенсионеру (сумма в долларах обычно определяется по формуле, обычно на основе заработка и стажа работы), и если активов пенсионного плана недостаточно для выплаты пособий , компания несет ответственность за оставшуюся часть платежа.

Что такое пенсионный план с установленными взносами?

В плане с установленными взносами работодатель делает определенные взносы по плану за работника, обычно в той или иной степени совпадая с взносами, сделанными работниками. Окончательное вознаграждение, полученное работником, зависит от инвестиционной эффективности плана. Обязательства компании по выплате определенного пособия прекращаются после внесения взносов. Самый известный план с установленными взносами — это 401 (k), а эквивалент плана для некоммерческих работников — 403 (b).

Окончательное вознаграждение, полученное работником, зависит от инвестиционной эффективности плана. Обязательства компании по выплате определенного пособия прекращаются после внесения взносов. Самый известный план с установленными взносами — это 401 (k), а эквивалент плана для некоммерческих работников — 403 (b).

Как скоро человек становится участником пенсионного плана?

Зачисление в план с установленными выплатами обычно происходит автоматически в течение одного года работы, хотя переход прав может быть немедленным или растянутым на семь лет.Предоставляются ограниченные пособия, и уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий сотрудника. При использовании планов с установленными взносами ваши индивидуальные взносы переходят на 100%, как только они поступают на ваш счет. Но если ваш работодатель совпадает с этими взносами или дает вам акции компании как часть вашего пакета льгот, он может установить график, в соответствии с которым вам будет ежегодно выплачиваться определенный процент, пока вы не «полностью обеспечены».

Что такое пенсионные фонды?

Когда план с установленными выплатами состоит из объединенных взносов работодателей, союзов или других организаций, его обычно называют пенсионным фондом.Управляемые финансовым посредником и управляемые профессиональными управляющими фондами от имени компании и ее сотрудников, пенсионные фонды контролируют относительно большие суммы капитала и представляют крупнейших институциональных инвесторов во многих странах. Их действия могут доминировать на фондовых рынках, в которые они инвестируют. Пенсионные фонды обычно освобождаются от налога на прирост капитала. Прибыль от их инвестиционных портфелей не облагается или не облагается налогом.

Что произойдет с вашей пенсией, когда вы умрете?

В случае вашей смерти ваш супруг (а), гражданский партнер или бенефициары могут получить доступ к вашей пенсии.Правила выплаты пенсионных пособий в случае смерти будут различаться в зависимости от типа вашей пенсии и вашего возраста на момент смерти.

Что произойдет с вашей пенсией, когда вы умрете?

В 2015 году были введены новые пенсионные правила, регулирующие все, от того, как вы получаете доступ к своей пенсии, до того, что может случиться с вашей пенсионной корзиной после вашей смерти. Считается, что пенсии выплачиваются за пределами вашего имущества, а это означает, что после вашей смерти ваши получатели могут получить доступ к вашим пенсионным сбережениям без необходимости платить налог на наследство.

Большинство программ пенсионного обеспечения на рабочем месте и частных пенсионных схем предусматривают выплату пособий в случае смерти, и в случае вашей смерти бенефициары должны связаться с администратором пенсионной схемы для получения дополнительной информации. Если к моменту смерти вы уже получаете государственную пенсию, получатель пенсии должен обратиться в Пенсионную службу.

Что произойдет с вашей частной пенсией, когда вы умрете?

Если вы участвуете в программе пенсионного обеспечения на рабочем месте или учредили свою собственную пенсию, такую как SIPP или индивидуальная пенсия, у вас будет так называемая частная пенсия. Существует два основных типа пенсий с установленными взносами и пенсии с установленными выплатами. Тип вашей пенсии будет определять, на какую часть вашей пенсии могут претендовать ваши получатели и когда они могут претендовать на нее в случае смерти.

Существует два основных типа пенсий с установленными взносами и пенсии с установленными выплатами. Тип вашей пенсии будет определять, на какую часть вашей пенсии могут претендовать ваши получатели и когда они могут претендовать на нее в случае смерти.

Пенсии с установленными взносами

Основным пенсионным правилом, регулирующим пенсии с установленными взносами в случае смерти, является ваш возраст на момент смерти и то, начали ли вы получать пенсию.

Если вы умрете до своего 75-летия и еще не начали получать пенсию, она может быть передана вашим получателям без уплаты налогов.В этом сценарии частные пенсионные выплаты после смерти можно рассматривать как единовременную выплату, инвестировать в выборку или использовать для приобретения аннуитета. У ваших бенефициаров есть два года для подачи заявления на получение пенсии по случаю смерти, после чего может взиматься налог.

Если вы умрете до своего 75-летия, но уже начали получать пенсию, то способ, которым вы выбрали доступ к своим сбережениям, будет определять действия, которые могут предпринять ваши получатели. Если вы сняли единовременную сумму и на вашем банковском счете остались наличные помимо пенсии, это будет считаться частью вашего имущества, но если вы выбрали выборку, ваши бенефициары могут получить доступ ко всему, что осталось в вашей пенсии, полностью облагаемым налогом. -бесплатно.Это может быть платеж за использование кредита, единовременная выплата или покупка аннуитета.

Если вы сняли единовременную сумму и на вашем банковском счете остались наличные помимо пенсии, это будет считаться частью вашего имущества, но если вы выбрали выборку, ваши бенефициары могут получить доступ ко всему, что осталось в вашей пенсии, полностью облагаемым налогом. -бесплатно.Это может быть платеж за использование кредита, единовременная выплата или покупка аннуитета.

Рента после смерти немного сложнее. Если вы уже начали получать доход от аннуитета до своей смерти, обычно он не может быть передан получателю. Существуют определенные типы аннуитетов, которые имеют право на перевод пенсии после смерти, включая совместную жизнь, защищенную стоимость и гарантированный срок. Если у вас есть какой-либо из этих аннуитетов, ваши получатели смогут получать ваши будущие платежи без уплаты налогов, однако могут применяться некоторые условия, и ваши получатели должны связаться с вашим поставщиком аннуитета для получения дополнительной информации.

Если вы умрете после вашего 75-летия, ваши получатели должны будут уплатить подоходный налог с любой оставленной вами пенсии. Это будет взиматься по предельной ставке подоходного налога, и, например, крупное единовременное пособие в случае смерти может подтолкнуть их к более высокой налоговой категории.

Это будет взиматься по предельной ставке подоходного налога, и, например, крупное единовременное пособие в случае смерти может подтолкнуть их к более высокой налоговой категории.

Чтобы обеспечить переход вашей пенсии после вашей смерти, важно сообщить вашей пенсионной системе контактные данные назначенных вами получателей. Если вы являетесь клиентом PensionBee, вы можете сделать это всего за несколько кликов на своей онлайн-панели.

Установленные пенсии

Пенсии с установленными выплатами работают несколько иначе, поскольку их размер зависит от вашей заработной платы и того, сколько лет вы проработали на своего работодателя. Основное пенсионное правило, регулирующее пенсионные выплаты с установленными выплатами в случае смерти, заключается в том, были ли вы на пенсии до вашей смерти.

Если вы умрете до выхода на пенсию, ваша пенсия будет выплачиваться единовременно, в 2-4 раза превышающей вашу зарплату. Если вы моложе 75 лет на момент смерти, этот платеж не будет облагаться налогом для ваших получателей. Пенсии с установленными выплатами также обычно выплачивают так называемую «пенсию по случаю потери кормильца» супругу, гражданскому партнеру или ребенку-иждивенцу, но это будет облагаться налогом по предельной ставке подоходного налога.

Пенсии с установленными выплатами также обычно выплачивают так называемую «пенсию по случаю потери кормильца» супругу, гражданскому партнеру или ребенку-иждивенцу, но это будет облагаться налогом по предельной ставке подоходного налога.

Если вы уже вышли на пенсию на момент вашей смерти, пенсия с установленными выплатами обычно будет продолжать выплачивать уменьшенную пенсию вашему супругу, гражданскому партнеру или другому иждивенцу. Правила схемы будут определять, кто классифицируется как иждивенец, и обычно гораздо строже в отношении того, кто может получать выплату пособия в случае смерти, по сравнению с личной пенсией.

Что произойдет с вашей государственной пенсией, когда вы умрете?

Вы можете передать государственную пенсионную выплату после смерти, но только вашему супругу или гражданскому партнеру. Основное пенсионное правило, регулирующее выплату государственной пенсии в случае смерти, заключается в том, достигли ли вы возраста государственной пенсии до или после недавних изменений в государственной пенсии, которые вступили в силу 6 апреля 2016 года.

Если вы достигли возраста государственной пенсии до 6 апреля 2016 года и получили базовую государственную пенсию, ваш супруг (а) или гражданский партнер может претендовать на вашу дополнительную государственную пенсию, которая основана на вашей записи о взносах в национальное страхование.В некоторых случаях может быть возможно передать единовременную государственную пенсию в случае смерти, и ваш супруг (а) или гражданский партнер может иметь право на получение пособия в связи с утратой.

Если вы достигли возраста государственной пенсии после 6 апреля 2016 года и (будете) получать новую государственную пенсию, ваш супруг (а) или гражданский партнер может унаследовать дополнительную выплату сверх вашей пенсии.

Простое добавление бенефициаров с PensionBee

Ваш браузер не поддерживает теги видео HTML5. Если у вас есть пенсия PensionBee, вы можете просто перейти в раздел своего профиля в своем онлайн-BeeHive, чтобы добавить или обновить своих получателей.

Предупреждение о рисках

Информация в этой статье не должна рассматриваться как финансовый совет.

Последний раз редактировалось: 13.04.2021

Пансионат | Wex | Закон США

Закон о пенсиях: обзор

После выхода на пенсию многие работники продолжают получать денежную компенсацию от своего работодателя в виде пенсии. Есть два основных вида пенсий. В соответствии с планом с установленными выплатами размер вознаграждения, который получает работник, обычно зависит от продолжительности стажа работы и полученной заработной платы.У каждого сотрудника нет отдельного счета в этих программах, поскольку деньги для поддержки пенсий обычно управляются через траст, учрежденный работодателем. В плане с установленными взносами работодатель регулярно вносит депозиты на счет, открытый для каждого сотрудника. Сотруднику не гарантируется получение определенной суммы при выходе на пенсию, а только сумма на счете.

Пенсии регулируются в основном федеральным законом. Конгресс принял Закон о гарантиях пенсионного дохода сотрудников (ERISA) в соответствии со своим конституционным мандатом по регулированию межгосударственной торговли. См. Конституция США, ст. I, § 8. Закон был принят в ответ на нецелевое использование средств в планах прямых выплат. Все работодатели, которые участвуют в межгосударственной торговле и предоставляют своим сотрудникам планы с установленными выплатами, должны соблюдать руководящие принципы ERISA. Положения ERISA не применяются к установленным планам компенсации.

Конгресс принял Закон о гарантиях пенсионного дохода сотрудников (ERISA) в соответствии со своим конституционным мандатом по регулированию межгосударственной торговли. См. Конституция США, ст. I, § 8. Закон был принят в ответ на нецелевое использование средств в планах прямых выплат. Все работодатели, которые участвуют в межгосударственной торговле и предоставляют своим сотрудникам планы с установленными выплатами, должны соблюдать руководящие принципы ERISA. Положения ERISA не применяются к установленным планам компенсации.

ERISA очень сложен и содержит подробные инструкции по многим аспектам планов с установленными взносами. ERISA требует, чтобы работодатели предоставляли как Министерству труда, так и его сотрудникам подробные описания льгот, которые они должны получить.В нем также указывается, какие сотрудники должны получать пенсию, если им предлагается, и требуется, чтобы определенный процент пенсионных выплат переходил сотрудникам после того, как они проработали определенное количество лет и / или достигли определенного возраста. ERISA также требует, чтобы пенсионные планы обеспечивали выплату пособий работодателю после его смерти. Законодательство также требует от работодателей адекватного финансирования программы и устанавливает фидуциарные обязанности, которых необходимо придерживаться. ERISA также создает Корпорацию по гарантиям пенсионных пособий для страхования планов с установленными выплатами.(PBGC). Работодатели должны платить страховые взносы, чтобы их планы были покрыты PBGC. Прекращение действия планов также широко регулируется.

ERISA также требует, чтобы пенсионные планы обеспечивали выплату пособий работодателю после его смерти. Законодательство также требует от работодателей адекватного финансирования программы и устанавливает фидуциарные обязанности, которых необходимо придерживаться. ERISA также создает Корпорацию по гарантиям пенсионных пособий для страхования планов с установленными выплатами.(PBGC). Работодатели должны платить страховые взносы, чтобы их планы были покрыты PBGC. Прекращение действия планов также широко регулируется.

Чтобы побудить работодателей предоставлять пенсионные планы, которые следуют установленным Конгрессом руководящим принципам, например, Конгресс ERISA разрешил налоговые льготы работодателям, которые следуют этим руководящим принципам. Раздел 26 (Налоговый кодекс) устанавливает многочисленные требования к работодателю для получения специального налогового режима. Например, пенсионные планы должны быть правовыми и соответствовать минимальным требованиям к страхованию.

Доходы от пенсий | Пенсионный центр

В 2019 году пенсионные выплаты обеспечили доход почти трети пожилых людей. Ниже приведены некоторые статистические данные о средних преимуществах, получаемых пожилыми людьми.

Среднее пенсионное пособие

В 2019 году каждый третий пожилой человек получал доход от пенсионных планов частных компаний или профсоюзов, пенсионных планов федерального, государственного или местного правительства, пенсионных пенсий железнодорожников, военных или ветеранов. Среднее частное пенсионное пособие для лиц в возрасте 65 лет и старше составляло 10 788 долларов в год.Среднее пенсионное пособие штата или местного самоуправления составляло 22 662 доллара в год.

| |

Вид пенсионного обеспечения | Средняя выгода, 2019 г. |

Частные пенсии и аннуитеты | 10 788 долл. США |

Федеральная государственная пенсия | $ 27 687 |

Государственная пенсия или пенсия самоуправления | 22 662 долл. США |

Железнодорожный пансионат | $ 17 231 |

Военная пенсия | 21 747 долл. США |

Пособия ветеранам | $ 12 009 |

Средний доход по типу пенсионного пособия

В 2014 году средний доход пенсионеров пожилого возраста (без заработка на работе) в возрасте 65 лет и старше с пенсиями и социальным обеспечением более чем в два раза превышал доход пожилых пенсионеров, получающих только социальное обеспечение.

| |

Вид пенсионного пособия | Средний доход, 2014 г. |

Только социальное обеспечение | $ 15 871 |

Социальное обеспечение и частное пенсионное обеспечение | 36 270 долл. США |

Социальное обеспечение и федеральная пенсия | 38 806 долл. США |

Пенсионный фонд социального обеспечения и железной дороги, пенсия штата, местного самоуправления или военная пенсия | 37 789 долл. |

Для получения дополнительной статистики о доходах пожилых людей:

Что делать с пенсией после смерти человека

Пенсии автоматически не «справляются сами с собой», когда кто-то умирает.Возможно, выиграет супруг (а) или другой бенефициар. Но заявленная сумма зависит от типа пенсии, возраста умершего и его получателей.

Что делать с государственной пенсией

Если умерший получал государственную пенсию, вы должны сообщить в Пенсионную службу о его смерти, чтобы выплаты прекратились.

Позвоните в справочную службу пенсионного обеспечения по телефону 0800 731 0469.

Получение государственной пенсии

Вы можете иметь право на дополнительные пенсионные выплаты из государственной пенсии вашего супруга или гражданского партнера.

Это зависит от суммы внесенных ими взносов в национальное страхование (NI) и от того, когда вы и ваш супруг (а) или гражданский партнер достигнете возраста государственной пенсии.

Если вы не достигли возраста государственной пенсии, вы также можете иметь право на получение пособия в связи с тяжелой утратой.

Свяжитесь с Пенсионной службой по телефону 0800 731 0469 (по бесплатному телефону), чтобы узнать, имеете ли вы право на подачу заявления.

Вы также можете получить более подробную информацию об этом на сайте GOV.UK.

Что делать с личной пенсией и пенсией по месту работы

Если вы занимаетесь чьими-то делами после их смерти, вам следует проверить их документы, чтобы узнать, есть ли у них какие-либо личные пенсионные схемы или пенсионные схемы на рабочем месте.