Выкуп долей в квартире у родственников: оформление документов, нюансы.

Вопрос раздела недвижимости испортил не одно поколение людей, проблема стоит острее, если ее приходится решать с близкими родственниками, при этом каждый из которых является собственником в «спорной» квартире и вправе распоряжаться недвижимым имуществом как пожелает, но все же существуют некоторые ограничения, о которых мы расскажем в настоящей статье.

○ Понятие долевой собственности. Причины возникновения.

Долевая собственность — это имущество двух и более лиц, принадлежащая им на праве собственности, при этом доля каждого лица определена соглашением или законом.

П. 1. статьи 244 Гражданского кодекса РФ.

Имущество, находящееся в собственности двух или нескольких лиц, принадлежит им на праве общей собственности.

На практике выделяют три причины возникновение долевой собственности:

1. Раздел бывшими супругами совместно приобретенного имущества в браке.

Молодой семьей куплена в собственность квартира, а через пару лет супруги разводятся, то каждый из бывших супругов является собственником доли в квартире.

2. В порядке наследства.

После смерти собственника, у него может остаться переживший его супруг (а), родители, дети, в т.ч. дети от первого брака, которые также будут являться наследниками первоочередными наследниками на получение доли умершего.

3. Приобретение доли в квартире.

Получение доли в квартире на основании договора дарения, ренты, залога или путем покупки доли.

Вернуться к содержанию ↑

○ Продажа доли в квартире.

Чтобы воспользоваться своим правом на продажу доли в квартире собственнику необходимо соблюсти следующий алгоритм:

1 ЭТАП. Извещаем о реализации доли в квартире.

Продавец должен письменно сообщить остальным собственникам о своем желании продать долю, так как они обладают преимущественным правом. В извещении указывается, по какой цене, и на каких условиях будет происходить продажа. В случае не извещения собственники могут обратиться в суд.

В извещении указывается, по какой цене, и на каких условиях будет происходить продажа. В случае не извещения собственники могут обратиться в суд.

Если в течение месяца никто из собственников не сообщил о желании купить предложенную долю, Продавец вправе ее реализовать постороннему лицу, но на условиях, содержащихся в извещении.

2 ЭТАП. Совершение сделки.

Продавец и Покупатель обращаются к нотариусу, для составления и заверения договора на приобретение доли, для этого нотариусу предоставляется ряд документов, который по каждой сделке определяется отдельно, но в общий список включены следующие:

• Информация о сторонах (Ф.И.О., паспорт, место регистрации).

• Документ, на основании которого у Продавца возникло право собственности.

• Нотариальное согласие супруга (и) на продажу/приобретение доли.

• Справку о наличии или отсутствии задолженности по коммунальным платежам.

• Выписку из домовой книги о зарегистрированных в квартире жильцах.

• Если сделка затрагивает интересы несовершеннолетнего, то справка из органов опеки и попечительства.

Важно! Не верьте, информации на сайтах в сети Интернет, в которых говориться, что осуществить куплю — продажу доли в квартире можно без привлечения нотариуса, очевидно, что данная информация устарела. С 02 июня 2016 года были внесены поправки в ФЗ-122 «О государственной регистрации прав на недвижимое имущество и сделок с ним», в котором говорится, что сделки по отчуждению недвижимости на праве долевой собственности подлежат нотариальному удостоверению.

3 ЭТАП. Подаем документы в регистрационный орган.

Чтоб зарегистрировать передачу права собственности (согласно ст. 131 и 551 ГК РФ) необходимо подать документы в Росреестр или МФЦ. Рекомендую общаться в МФЦ, хоть получение документов о регистрации права собственности затянется дня на два, зато Вы сэкономите личное время и нервы.

Рекомендую общаться в МФЦ, хоть получение документов о регистрации права собственности затянется дня на два, зато Вы сэкономите личное время и нервы.

Перечень е документов необходимо узнать заранее.

• Заявление о регистрации – форма заполняется в регистрирующем органе.

• Паспорта сторон, свидетельства о рождении, если в сделке присутствую несовершеннолетние.

• Документ, подтверждающий семейный статус.

• Договор и акт, свидетельствующий о переходе доли.

• Документ, подтверждающий основание владения Продавцом доли.

• Документы из органов опеки – при необходимости.

• Документ, подтверждающий оплату государственной пошлины.

4 ЭТАП. Уплачиваем налог.

Как все регистрационные действия закончились, продавец должен заплатить налог за продажу доли (п.17.1. ст. 217 НК РФ).

Вернуться к содержанию ↑

○ Преимущественное право сособственника.

В случае если собственник доли в квартире решает ее реализовать, то сначала он обязан предложить ее приобрести другим сособственникам. У сособственников есть месяц, чтоб принять решение отказаться от приобретения доли или же выкупить ее. И только потом собственник желающий продать доли в квартире вправе искать покупателя со стороны (п. 2 ст. 250 ГК РФ).

То есть у других собственников есть преимущество на приобретение реализуемой доли в квартире перед посторонними лицами (п.1 ст. 250 ГК РФ).

✔ Когда преимущественное право не работает?

• Если сделка безвозмездная (дарение, рента).

• Если желание на приобретение доли выразили сразу несколько дольщиков.

• Если доля продается с публичных торгов, для погашения долга собственника доли по исполнительному производству или при банкротстве.

Вернуться к содержанию ↑

○ Какие виды сделок с долями заключать запрещено?

Существует такой вид сделки как цессия, которая является уступкой права требования или иного имущества, т. е. одно лицо передает другому свое право, что то требовать с третьего лица.

е. одно лицо передает другому свое право, что то требовать с третьего лица.

Вернуться к содержанию ↑

○ Что делать, если один из собственников против продажи квартиры?

Запретить собственнику продать свою долю в квартире никто не может, даже другие собственники.

Если сособственник против, чтобы доля в квартире была продана постороннему лицу, то он в праве в течение месяца с момента получения уведомления о продаже дать свое согласие на ее покупку.

На практике существуют случаи, когда сособственники направляли продавцу возражения на продажу доли, но сами никаких действий на ее приобретение не осуществляли, то в это случае продавцу стоит дождаться истечения 30 дней с момента уведомления о продаже и реализовывать долю посторонним лицам.

Вернуться к содержанию ↑

○ Как быть если один из собственников отказывается получать уведомление о продаже?

Если сособственник отказывается получать уведомление о продаже доли в квартире, то есть два пути решения данной проблемы:

1. Самостоятельно по почте отправить извещение. Продавец направляет письмо об отчуждении доли почтой заказным письмом с уведомлением. А лучше письмом с объявленной ценностью в отличие от заказного письма к нему составляется опись документов, содержащаяся в конверте, которая заверяется сотрудником почты. Тогда лицу, которому адресовано извещение, не удастся впоследствии заявить, что Продавец ему направил чистый лист бумаги, а не извещение о продаже.

Самостоятельно по почте отправить извещение. Продавец направляет письмо об отчуждении доли почтой заказным письмом с уведомлением. А лучше письмом с объявленной ценностью в отличие от заказного письма к нему составляется опись документов, содержащаяся в конверте, которая заверяется сотрудником почты. Тогда лицу, которому адресовано извещение, не удастся впоследствии заявить, что Продавец ему направил чистый лист бумаги, а не извещение о продаже.

2. Известить через нотариуса. Продавец через нотариуса оформляет уведомление о продаже доли в квартире. Нотариус от своего имени и адреса отправляет заказное письмо с уведомлением о вручении. Если сособственник в течение 30 дней с момента вручения извещения не обратится к нотариусу, то последний выдает Продавцу свидетельство подтверждающее, что сособственник был уведомлен о продаже доли.

Если же сособственник не получил письмо и оно вернулось нотариусу обратно, то нотариус выдает свидетельство о том что продавец предпринял все возможные действия, чтоб известить данного участника долевой собственности.

Конечно, второй вариант более привлекателен, но по факту некоторые нотариусы отказываются давать свидетельство, если извещение о продаже не вручено, поэтому перед тем как обратиться к нотариусу следует уточнить, выдаст ли он свидетельство, чтоб не тратить время и деньги, а обратиться к другому нотариусу.

Вернуться к содержанию ↑

○ Договор купли-продажи.

За составлением договора купли-продажи следует обращаться в нотариальную контору, составлять его будет помощник нотариуса. Самостоятельно оформленные договоры купли-продажи в отношении недвижимости нотариус не заверяет.

Договор должен содержать следующее:

- Информацию о сторонах (Ф.И.О., паспорт, место регистрации).

- Информацию о доли в квартире (по какому адресу находится, размер доли, площадь квартиры).

- Цену, условия оплаты, порядок расчета.

- Сведения о наличии или отсутствии ограничений, прав третьих лиц.

- Права и обязанности сторон.

- На основании, каких документов продается доля.

- Информация о сделке по отчуждению недвижимости на праве долевой собственности лицах, которые будут проживать.

- Сведения о том, что помещение пригодно для жилья.

- Порядок оплаты расходов по сделке, в каком порядке и кем оплачивается.

- Информация, что другие собственники были уведомлены о продажи доли.

А также иную информацию, которую стороны оговора захотят в нем указать.

Очевидно, что договор это достаточно объемный документ и его составление лучше доверить профессионалу.

Договор оформляется в трех экземплярах: 1 – Продавцу; 2 – Покупателю; 3- в Росреестр.

К договору обязательно должен быть оформлен акт, который свидетельствует о передачи доли новому собственнику (п. 1 ст. 556 ГК РФ).

Вернуться к содержанию ↑

○ Риски при покупке доли в квартире.

Рисков при приобретении доли в квартире не избежать, вот самые распространенные:

1. Замена договора купли-продажи договором дарения. Одним из самых распространённых рисков для Покупателя это предложение Продавца оформить отчуждение доли договором дарения, а передачу денег осуществить в общем порядке. Риск заключается в том, что Продавец оказывается недобросовестным и «подаренная» Вам доля не оправдывает ожиданий по ряду причин (например: антисоциальные соседи, по факту состояние помещения оказалось хуже и др.) Обращаться в суд для расторжения договора дарения и возврата с Продавца своих кровных бесполезно, потому что договор дарения является безвозмездным.

2. «Доля»- это не «комната». В большинстве случаев Покупатель не осознает разницу между понятиями «доля» и «комната». Не всегда доля – это отдельно выделенная, изолированная комната.

Долю в квартире можно увидеть только в документах в виде дроби (например: ½, ¼ и т.д.).

Если Вы приобрели долю в квартире и желаете выделить в этой доле комнату, то это возможно сделать, по согласованию с другими собственниками или через суд, при условии, что есть техническая возможность отделиться, сделав отдельный вход, кухню, санузел и т. д. без ущерба имуществу. На практике выделить почти невозможно.

д. без ущерба имуществу. На практике выделить почти невозможно.

3. Проблемы с продажей доли. Сумма стоимости доли в квартире всегда ниже, чем стоимость отдельно выделенной комнаты. При желании реализовать приобретенную долю в сроки и по цене, по которой изначально рассчитывали может и не удастся.

4. Моральный аспект. При покупке доли следует учесть, что с Вами в одной квартире будут проживать посторонние люди и конфликтов не избежать.

Вернуться к содержанию ↑

○ Совета юриста:

✔ Способы обхода преимущественного права покупки доли и связанных с этими способами рисках.

Существуют два варианта, когда применение преимущественного права можно избежать:

1. Заключение договора дарения.

2. Заключение договора займа.

Договор дарения. При оформлении договора дарения никто не может запретить собственнику преподнести свою долю в дар. Руководствуясь п. 1 статьи 250 ГК РФ, преимущественное право распространяется только на договоры купли-продажи.

Риски оформления договора дарения:

- Для Покупателя: сособственник может обратиться в суд для признания сделки недействительной, притворной. В этом случае суд обяжет приобретателя доли вернуть ее.

- Для Продавца: договор дарения, на основании п. 1 статьи 572 ГК РФ, является безвозмездным и по этой причине Покупатель может не заплатить Продавцу, а взыскать с нечестного Покупателя денежные средства будет в дальнейшем не возможно.

Договор займа. Продавец и покупатель заключают договор займа на сумму стоимости доли, одновременно подписывается соглашение об обеспечении данного займа залогом доли в праве на квартиру. После чего лицо являющееся заемщиком пропускает срок возврата займа и стороны оформляют соглашение об отступном, предметом которого является доля в квартире.

Риски:

- Для Покупателя: другие собственники могут обратиться в суд для признания сделки притворной, и суд обяжет покупателя вернуть долю.

- Для Продавца: При притворной сделке Продавец будет обязан вернуть денежную сумму Покупателю.

✔ Покупка доли является способом получить прописку в квартире, при отсутствии денежных средств на квартиру целиком.

Доля стоит намного дешевле, чем приобретение самой недорогой квартиры. Даже при ограниченных денежных средствах, этот вариант подходит для решения вопросов:

- Собственного жилья,

- Сполучения прописки,

- Отсутствие проблем с регистрацией.

И дает преимущества:

- Снижение затрат в перспективе (не надо платить за съёмное жилье),

- Возможность приобретения в дальнейшем квартиры целиком.

Вернуться к содержанию ↑

Адвокат Инна Белякова расскажет как продать доли в квартире без согласия других собственников.

Опубликовал : Вадим Калюжный, специалист портала ТопЮрист.РУ

Покупка доли в квартире на материнский капитал

Купить даже часть в праве собственности на квартиру за наличные — такое по силам сегодня далеко не каждому, учитывая современные цены на жилые квадратные метры.

Поэтому потенциальные собственники стремятся использовать любую возможность, чтобы улучшить свои жилищные условия или хотя бы просто обзавестись крышей над головой. И помочь им в этом способен, в том числе материнский капитал. Однако у подобной сделки имеются определенные нюансы, особенности, в связи с чем у заинтересованных лиц возникает масса вопросов.

Какие доли можно покупать с использованием материнского капитала?

Не всякие. Например, купить долю на материнский капитал в праве собственности на однокомнатную квартиру (даже у родственников) с использованием МК не получится, поскольку выделить такую долю в натуре попросту не представляется возможным. А закон позволяет потратить материнский капитал лишь по покупку отдельного жилья, пригодного для жизни.

В такой ситуации встает вопрос, а можно ли купить долю на материнский капитал вообще? Можно, но лишь при соблюдении определенных условий. Например, когда у объекта недвижимости (в частности, квартиры) несколько собственников один из них продает свою долю в праве на недвижимость другому.

Выкуп и продажа доли в квартире за счет МК (с 2016 года и позже)

Есть два законных способа приобретения доли в квартире за материнский капитал:

- По факту заключения договора купли-продажи, через продавца. Но придется в этом случае ждать обязательные 3 года после рождения ребенка, чье появление на свет дало право на использование МК. Поскольку закон определяет именно такой срок до момента использования материнских денег.

- Заключение кредитного договора с банком. В этом случае с продавцом доли покупатель расплачивается кредитными средствами, а банку долг отдает с помощью МК.

Именно второй способ является оптимальным и самым используемым.

Российское законодательство разрешает купить долю в квартире или доме за мат капитал, если доли в жилье принадлежат родственникам и если в результате сделки объект недвижимости целиком перейдет во владение одной семьи. Например, таким способом дочь может купить долю матери или внук долю бабушки и пр.

У подобных сделок, правда, есть особый нюанс. Их необходимость должна быть убедительно доказана. В противном случае налоговая может счесть договор подозрительным и не выдать денег материнского начисления.

Требуемые документы

Выкуп доли в квартире у родственников в ипотеку с использованием МК потребует собрать пакет документов, состоящий из:

- сертификата на получение материнского капитала и его копии;

- паспортов участников сделки;

- заявления с указанием причины получения материнских выплат;

- копии ранее зарегистрированного договора купли-продажи;

- справки об отсутствии кредитных обязательств, обременений;

- заявления-объяснения о том, что после совершения сделки квартира перейдет полностью в семейную собственность.

Ограничения при покупке доли у родственников

При покупке долей в праве собственности на объекты недвижимости у родственников с использованием МК актуальны следующие ограничения:

- Сделка проверяется на мнимость, поскольку обналичить материнские начисления законом разрешается исключительно для покупки жилья и ни для какой другой операции больше.

- Запрещены подобные сделки между супругами (поскольку деньги материнского капитала считаются общими для мужа и жены).

Признанной (с точки зрения государства) окажется только та покупка части в общей недвижимости, которая сопровождается отказом остальных родственников от прав на эту часть (долю).

Важно: После совершения такой сделки с использованием МК счета ее участников, членов их семей и родственников будут непременно проверяться инспекторами Пенсионного фонда, дабы предотвратить обналичивание материнских начислений в обход действующего законодательства.

Можно ли приобрести долю в квартире за маткапитал

Маткапитал обычно тратится на приобретение квартиры, зачастую это строящийся дом, а денежные средства используются в качестве первого взноса. Однако иногда родителям необходимо приобрести не новое жилье, а долю в недвижимости.Эксперты компании «Метриум» выяснили, законно ли тратить материнский капитал на покупку части недвижимости. Так, маткапитал по закону разрешено использовать для:

Так, маткапитал по закону разрешено использовать для:

-

улучшения жилищных условий;

-

будущего образования для ребенка;

-

формирование накопительной пенсии;

-

покупка товаров и услуг для детей с инвалидностью.

У граждан часто возникают вопросы относительно первого пункта, так как под условий ним можно понимать разные вещи. Пенсионный фонд России (ПФР), который выдает маткапиталы, признал улучшением жилищных условий такие траты как:

-

покупка жилого помещения;

-

строительство или реконструкция частного дома;

-

компенсация трат на строительство или реконструкцию частного дома;

-

погашение основного долга или уплата процентов по ипотеке;

-

покупку квартиры в строящемся доме по ДДУ;

-

взнос в жилищно-строительный или накопительный кооператив.

Таким образом, ПФР не дает возможности приобрести долю в жилой недвижимости, поэтому владельцы маткапитала часто получают отказ.

Отказ может быть обоснован разными причинами, например, доля в квартире может не соответствовать требованиям к объектам жилищных прав. Так, в Жилищном кодексе под этим термином понимаются только жилые помещения (дом, квартира или комната). Кроме того, доля в квартире может принадлежать близкому родственнику, поэтому ПФР заподозрит, что владельцы маткапитала пытаются вывести деньги. Также семья может уже жить в той квартире, где родители хотят купить долю, то есть жилищные условия не будут изменены.

Еще одной причиной отказа может стать тот факт, что семья не будет жить в той квартире, где они собираются купить долю, а значит, никакой пользу для ребенка от этой покупки нет.

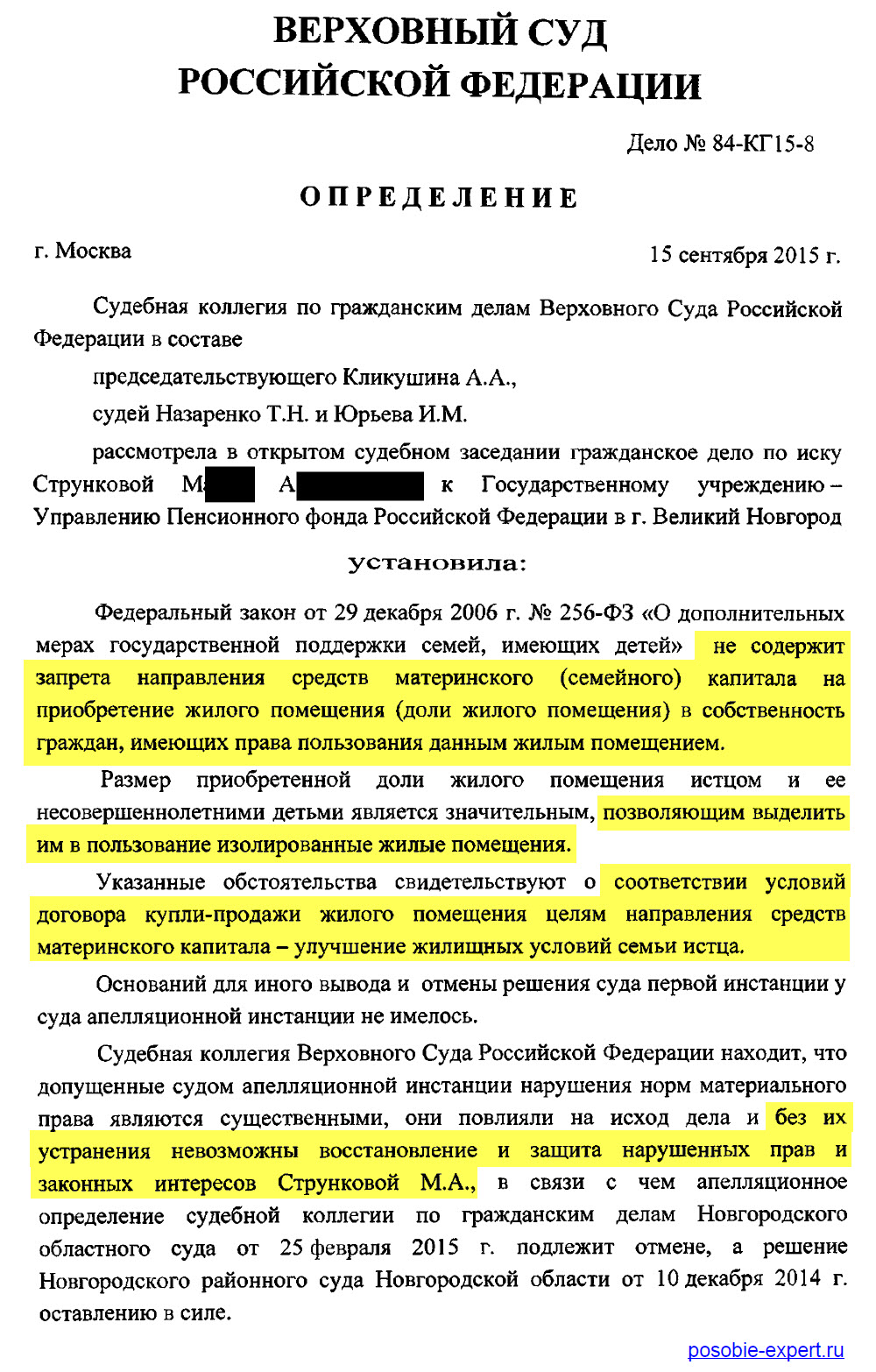

Чтобы оспорить решение ПФР, нужно подавать в суд.

Суд.

Во время судебного процесса суд решит, станет ли покупка доли улучшением жилищных условий или нет. Руководствоваться суд будет законом о поддержке семей. Если действительного улучшения условий нет, то суд собственники сертификата проиграют.

Руководствоваться суд будет законом о поддержке семей. Если действительного улучшения условий нет, то суд собственники сертификата проиграют.

Так, например, суд встанет на сторону ПФР, если покупка доли в квартире осуществляется в том городе, где семья не живет. Также, если размер доли слишком мал, и никакого улучшения жилищных условий нет. Однако если размер доли квартиры дает возможность выделить отдельную изолированную часть этого жилого помещения, то суд встанет на сторону истца.

Также суд поддержит владельцев сертификата, если после покупки доли вся квартира станет собственностью семьи. Кроме того, если дети, у которых нет прав собственности в квартире, получат долю за счет использования маткапитала, то суд встанет на сторону истца.

В итоге, купить долю за маткапитал можно, причем даже у родственников, если доказать в суде реальное улучшение жилищных условий. Однако надо обязательно оформить собственность на ребенка. В противном случае, государство может оспорить сделку и потребовать вернуть маткапитал.

Выкуп доли в квартире у родственников

Содержание статьи:

Родственные отношения порой касаются вопроса недвижимости, что приносит споры и конфликтные ситуации. Например, у одного из совместных собственников возникает желание выкупить доли других владельцев. Выполнить процедуру можно в добровольном порядке, по согласию, или обратиться в судебную инстанцию.

Оформление выкупа доли в квартире

Квартира может находиться в совместной собственности членов семьи, без выделения фактической доли. Или же каждый собственник обладает свидетельством на свою часть квартиры. В первом случае потребуется согласие остальных собственников или выделение доли с ее последующей продажей. Если же доля оформлена отдельным документом, то процедура значительно облегчается и выполняется намного проще.

Выделение доли жилплощади перед продажей может выполняться по согласию или через суд. Выделенная в натуре доля позволит срочно приобрести или переоформить часть квартиры.

Вся программа купли-продажи состоит из трех этапов:

- сбор документов и подготовительный этап;

- подписание договора;

- оформление у государственного регистратора.

Доля считается переоформленной, если в единый реестр внесены сведения о новом владельце. Каждый из приведенных этапов может иметь особенности, что связано с конкретными обстоятельствами дела.

Как оформить выкуп доли квартиры

Остальным владельцам долей предоставляется первоочередное право приобретения выставленной на торги недвижимости. Предложение о покупке пишется в произвольной форме, но необходимо указать срок рассмотрения. Соседям предоставляется 30 дней на решение, нужна ли им продаваемая доля квартиры. Если желание приобрести отсутствует, то следует письменно указать этот факт. Таким образом, предоставляется разрешение на продажу доли жилплощади.

При возникновении конфликтной ситуации заявление посылается соседям заказным письмом с уведомлением. Такая позиция исключит возможный саботаж и нежелание перемен в квартире. Несмотря на то, что заявление не имеет обязательного бланка, оно должно включать обязательные моменты:

Такая позиция исключит возможный саботаж и нежелание перемен в квартире. Несмотря на то, что заявление не имеет обязательного бланка, оно должно включать обязательные моменты:

- личные данные собственника и описание доли квартиры;

- намерение и последующие действия с жилплощадью;

- предполагаемая стоимость объекта продажи.

Согласно ст.250 ГК РФ, родственники имеют преимущественное право выкупа выставленной на продажу доли. Такой порядок не позволяет превратить квартиру в коммунальный объект с разными семьями.

Документы для проведения сделки

Для купли-продажи недвижимости следует подготовить следующий пакет документов:

- свидетельство на право собственности;

- выписка из ЕГРН об отсутствии обременений;

- справка БТИ с техническими характеристиками объекта;

- справка о составе семьи, подтверждающая регистрацию лиц;

- необходимое в некоторых случаях согласие членов семьи.

Например, если комната была приобретена в браке, то для ее продажи необходимо разрешение супруга, заверенное у нотариуса. Порой технические документы оказываются не в порядке, что может задержать сделку. Основанием для продления сроков может служить незаконная перепланировка квартиры, которую требуется узаконить.

Порой технические документы оказываются не в порядке, что может задержать сделку. Основанием для продления сроков может служить незаконная перепланировка квартиры, которую требуется узаконить.

Выкуп доли на материнский капитал

Средства, предоставляемые государством родителям при рождении второго и последующих детей, можно использовать для выкупа доли квартиры у родственников и посторонних лиц. Это разрешается сделать, если покупается отдельное помещение, не проходное и полностью изолированное от других комнат. Комната может быть проходной, если это последняя часть квартиры, которая не принадлежит родителям.

Другими словами, приобретая проходную комнату, семья становится обладательницей отдельного объекта недвижимости. Материнский капитал направлен на улучшение жилищных условий семьи с детьми, поэтому каждый случай рассматривается индивидуально и утверждается при отсутствии нарушений.

В подавляющем количестве регионов материнского капитала недостаточно для приобретения отдельной квартиры или дома. Приобретение доли не всегда является оптимальным вариантом улучшения условий жизни, порой предпочтение отдается ипотеке с первоначальным взносом. Если речь идет о выкупе доли у родственников, то согласие собеса на подобную сделку получить можно практически всегда.

Приобретение доли не всегда является оптимальным вариантом улучшения условий жизни, порой предпочтение отдается ипотеке с первоначальным взносом. Если речь идет о выкупе доли у родственников, то согласие собеса на подобную сделку получить можно практически всегда.

Ипотека на выкуп родственной доли

Практика показывает, что на выкуп доли родственников порой не хватает собственных средств или материнского капитала. Можно ли взять ипотеку для срочного выкупа доли квартиры? Если гражданин является собственником части недвижимости, то он сможет взять ипотеку на выкуп остальной части.

Необходимо выполнить следующие действия:

- оформляется ипотечный договор с банком на приобретение доли;

- подписывается закладная на недвижимость;

- производится сделка купли-продажи доли;

- заключительным этапом становится подписание кредитного договора.

Судебная практика показывает, что кроме добровольного мирного соглашения, решить вопрос можно в судебном порядке. Написать исковое заявление имеет смысл в следующих ситуациях:

Написать исковое заявление имеет смысл в следующих ситуациях:

- когда родственник имеет незначительную долю от всей квартиры;

- когда родственник проживает отдельно и не использует свое владение.

Практика принудительного выкупа родственной доли имеет много прямо противоположных решений. Исход судебного рассмотрения зависит от факторов, представленных противными сторонами.

Оформление искового заявления

Иск по срочному выкупу части квартиры у родственников лучше всего доверить опытному семейному адвокату. Иск должен быть грамотно обоснован и подкреплен документально. Дело рассматривает районный суд по месту жительства ответчика. Иск должен содержать требование о принудительной компенсации стоимости доли.

Вопрос этот сложный и противоречивый, но может рассматриваться без ответчика, если его место жительства неизвестно. Согласие ответчика может быть не затребовано, если у истца есть веские основания. Производится независимая оценка стоимости доли, владелец может быть не согласен со стоимостью, но обязан выдвинуть адекватную цену.

Заявление должно содержать сведения о попытках заявителя решить вопрос выкупа мирным путем, в досудебном порядке. Для суда важным доказательством намерений истца служит его письменное обращение к иным собственникам долей квартиры. Если заявитель длительное время получал необоснованные отказы, а чужая доля действительно минимальна и несущественна в полной жилой площади, то обращение в суд становится объективной необходимостью.

Если противная сторона имеет другую площадь, где проживает и зарегистрирована на постоянной основе, то истцу потребуется предоставить документальное подтверждение. Вместе с тем, собственник спорной доли имеет право владения и должен обосновать свою точку зрения в суде. Лишить гражданина даже мизерной доли владения без суда нельзя, это противоречит законодательству.

Рассмотрение вопроса о родственных долях в одной жилплощади может возникнуть в любой момент. Например, получение доли наследственного имущества ставит родственников перед решением жилищного вопроса.

Стороны должны понимать, что оптимальным путем является мировой договор, к которому следует стремиться.

Что такое доля в квартире и стоит ли ее покупать?

Нужна помощь юриста?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Консультация бесплатна!

Пять капканов, в которые можно попасть при покупке доли в квартире – INTEGRITES

Капкан №2. Продавец не продавец

Также покупателю доли нужно удостовериться через выписку в Росреестре, что продавец вообще является ее собственником, что на ней нет обременений в виде ареста или залога и что она не фигурирует в судебных спорах, рекомендует адвокат московской коллегии адвокатов «Сед лекс» Вера Ефремова.

Капкан №3. Зарегистрирован, но не собственник

Еще один нюанс, который важно урегулировать при покупке, – это прописанные в квартире люди, которые не являются ее собственниками. Так, если в квартире прописан несовершеннолетний ребенок продавца, вне зависимости от того, долю вы покупаете или квартиру целиком, нужно предварительно договориться с продавцом о снятии с регистрационного учета всех лиц, включая несовершеннолетних, добавляет Ефремова.

Так, если в квартире прописан несовершеннолетний ребенок продавца, вне зависимости от того, долю вы покупаете или квартиру целиком, нужно предварительно договориться с продавцом о снятии с регистрационного учета всех лиц, включая несовершеннолетних, добавляет Ефремова.

«Если продавец, злоупотребляя своими правами, не снимет с учета зарегистрированных граждан до сделки или в ближайшее время после сделки, то новому собственнику придется обращаться в суд с иском о снятии с регистрационного учета посторонних для собственника лиц», – говорит эксперт.

Впрочем, адвокат коллегии адвокатов «Бородин и партнеры» Олеся Спиричева в ситуации, когда продавец перед покупкой не выписывает всех прописанных там людей, рекомендует просто отказаться от сделки. «Покупая недвижимое имущество с регистрацией в нем по месту жительства несовершеннолетнего, вы серьезно рискуете тем, что выписать ребенка до его совершеннолетия не удастся, если, например, у его родителей или него самого нет другого жилья», – предупреждает она.

Капкан №4. Микродоля – продажа по принуждению

Важным моментом является и размер той доли, которая находится в собственности. Как говорит Спиричева, по буквальному смыслу действующего сегодня законодательства, миноритарный собственник (собственник незначительной доли) вправе распоряжаться своими квадратными метрами, даже если это 0,5 квадратного метра, в том числе продать их, подарить или сдать в аренду.

А вот с проживанием в данном случае может возникнуть большая проблема. Дело в том, что на практике суды чаще отказывают владельцу микродоли в праве проживания в квартире. Если размер его доли не позволяет выделить ему отдельную комнату и он не является родственником других владельцев, то он может рассчитывать лишь на выкуп своей доли остальными владельцами.

По иску мажоритарного собственника или их группы суд может прекратить право собственности на незначительную долю против воли ее миноритарного собственника, если у последнего доля значительно меньше, ему нельзя выделить изолированную комнату соразмерно доле или он имеет другое жилье и в этом не проживает.

«Понятие «незначительная» доля установлено законодательно, но при этом закон не содержит дефиниции или числового критерия, по которому бы определялась такая доля. Следовательно, значительна доля или нет, суд определяет по своему усмотрению. Один из критериев, выработанных судебной практикой, – возможность выдела соответствующего доле изолированного помещения», – подчеркивает Спиричева.

Впрочем, известны судебные прецеденты, когда суд отказал в праве на вселение владельцу 2/3 квартиры, отмечает она. В том случае в однокомнатной квартире жила семья, владеющая 1/3 в ней. Суд решил, что покупатель 2/3 квартиры не сможет пользоваться жильем соразмерно своей доле, так как совладельцы не являются родственниками, выделить отдельную комнату в однушке новому собственнику невозможно, необходимость вселения и проживания именно в спорном жилом помещении истцом не доказана, а потому суд усмотрел злоупотребление правом со стороны истца, так как приобретая долю в указанной квартире, он не мог не знать о наличии сособственника 1/3 доли в квартире, непригодности квартиры для совместного проживания 2-х разных семей, а потому, приобретая долю в квартире, действовал заведомо недобросовестно.

Не стоит забывать и о здравом смысле. Купив ½ в однокомнатной квартире, где уже проживает чужой для вас человек, вселиться в нее, скорее всего, не получится, говорит Ефремова. Ведь размер этой доли не позволяет выделить вам в квартире отдельную комнату, а вы не являетесь родственником другого владельца.

Кому из двух собственников разрешено жить на данной площади, решает суд на основе того, кто дольше жил в этой квартире. То есть, если вы купили ½ в однокомнатной квартире, зная, что там уже живет семья, членом которой вы не являетесь, а сами вы имеете другое жилье, то суд, скорее всего, встанет на сторону людей, которые изначально живут в этой квартире.

Капкан №5. Трудности бытия

Даже если вы правильно оформите покупку через нотариуса, решите проблемы с выселением детей предыдущего владельца и у вас не миноритарная доля в квартире – это не повод расслабляться и совершать сделку. Ведь нужно еще подумать о том, а сможете ли вы вообще жить на своих купленных квадратах?

Представьте, у вас есть треть в трехкомнатной квартире с комнатами на 12,15 и 20 квадратных метров. Какая из них достанется вам, зависит от многих факторов.

Какая из них достанется вам, зависит от многих факторов.

«Если стороны не могут договориться, то они идут в суд с иском и там уже исходя из различных обстоятельств дела, суд определяет каждому комнату. Например, учитывается наличие у собственника детей, в таком случае последний может рассчитывать на комнату большей площади», — говорит Ефремова.

Однако делить можно не только «квадраты», но и расходы на оплату коммунальных услуг. Чаще всего управляющая компания присылает квиток на всю квартиру, а сумму в нем собственники делят по договоренности. Но если кто-то из них не оплачивает свою часть, то в судебном порядке можно разделить лицевой счет, тогда каждый будет получать персональную квитанцию, добавляет она.

В случае если в помещениях общего пользования нужно провести ремонт, а у кого-то из владельцев нет денег или просто желания его финансировать, то один из собственников может провести его за свой счет, а потом в судебном порядке взыскать с других расходы соразмерно их доле в квартире, отмечает юрист коллегии адвокатов «Сед лекс».

Впрочем, конфликты могут быть и не из-за денег, а чисто человеческие. Например, один из жильцов может сменить замки и не пустить вас в квартиру. Или же при продаже вами своей доли другие собственники могут не пускать в квартиру потенциальных покупателей. Тогда придется идти в суд с требованием не мешать пользоваться жильем, заключила Ефремова.

Можно ли получить имущественный вычет при покупке жилья у родственника в 2021 году?

В соответствии с п.5 ст.220 Налогового кодекса РФ имущественный налоговый вычет при покупке квартиры/дома/земли не применяется в случаях, если сделка совершается между физическими лицами, являющимися взаимозависимыми. К взаимозависимым лицам относится и определенный круг родственников физического лица.

Перечень родственников, которые считаются взаимозависимыми, и при покупке жилья у которых нельзя использовать налоговый вычет, был изменен с 1 января 2012 года после изменений ст.220 Налогового кодекса РФ. В результате список взаимозависимых родственников был сужен, что стало благоприятным фактором для налогоплательщиков.

В результате список взаимозависимых родственников был сужен, что стало благоприятным фактором для налогоплательщиков.

Важно отметить, что изменения действуют только на сделки, заключенные с 1 января 2012 года. Сделки по покупке недвижимости, совершенные до 2012 года, регулируются старыми нормами.

Рассмотрим особенности получения имущественного вычета при сделках, заключенных до и после 2012 года.

Имущественный вычет при покупке жилья у родственников после 2012 года

Для всех сделок, заключенных с 1 января 2012 года, взаимозависимые лица определяются в соответствии со ст. 105.1 НК РФ. В пункте 2 ст.105.1 список взаимозависимых родственников конкретизирован.

Ими признаются: супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный.

При покупке жилья у этих родственников имущественный налоговый вычет получить нельзя (Письмо Минфина России от 26. 04.2017 №03-04-05/25014). При покупке у любых других родственников никаких ограничений на налоговый вычет нет.

04.2017 №03-04-05/25014). При покупке у любых других родственников никаких ограничений на налоговый вычет нет.

Пример: В 2020 году Иванов И.И. купил квартиру у своего дедушки. Так как дедушка не относится к числу взаимозависимых лиц по ст.105.1 НК РФ, Иванов И.И. сможет получить налоговый вычет за покупку квартиры.

Пример: В 2020 году Петров П.П. купил квартиру у своей матери и хотел получить налоговый вычет по этой квартире. В вычете Петрову П.П. было правомерно отказано, так как согласно п.2 ст.105.1 мать и сын являются взаимозависимыми лицами, и при сделках купли-продажи между ними вычет предоставлен быть не может.

Пример: Васильева В.В. купила квартиру у брата мужа. Так как брат мужа не включен в список взаимозависимых лиц в ст.105.1 НК РФ, Васильева В.В. может получить имущественный налоговый вычет при покупке этой квартиры.

Приведенный выше перечень родственников является исчерпывающим, однако согласно п. 7 ст.105.1 НК РФ суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным пунктом 2 данной статьи.

7 ст.105.1 НК РФ суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным пунктом 2 данной статьи.

То есть, формально, данный пункт позволяет налоговой обращаться в суд для установления взаимозависимости при покупке жилья у иных родственников. Однако на практике мы ни разу не встречали ситуации, когда налоговая служба занималась бы этим.

Имущественный вычет при покупке жилья у родственников до 2012 года

До 1 января 2012 года действовала редакция ст.220 НК РФ, согласно которой взаимозависимость физических лиц определялась в соответствии со статьей 20 НК РФ.

В пп.3 п.1 ст.20 НК РФ было определено, что взаимозависимыми признаются, в частности, лица, состоящие в соответствии с семейным законодательством Российской Федерации в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого.

Определение понятия близких родственников приведено в статье 14 Семейного кодекса РФ, но при этом понятия отношений родства или свойства в Семейном Кодексе не конкретизированы.

В связи с этим список взаимозависимых лиц не был четко определен и налоговые органы при его определении, в дополнение к Налоговому и Семейному Кодексу, опирались на Гражданский Кодекс и «Общероссийский классификатора информации о населении. ОК 018-95» (Письма МинФина РФ от 31.01.2012 N 03-04-08/9-12, от 04.08.2011 N 03-02-08/86, Письмо ФНС России от 19.04.2012 N ЕД-4-3/6609@).

В результате контролирующие органы относили к взаимозависимым лицам практически всех ближних и дальних родственников физического лица: детей, внуков, дедушек, бабушек, прадедушек, прабабушек, племянников, племянниц, дядей, тетей, полнородных и неполнородных братьев и сестер, двоюродных братьев и сестер, супруга, родителей, пасынков, падчериц, отчима, мачеху и других.

В дополнение к своим родственникам в понятие «отношения свойства» контролирующие органы включали также отношения, возникающие между супругом и родственниками другого супруга, а также между родственниками супругов.

То есть для сделок, заключённых до 1 января 2012 года, при покупке жилья практически у любого своего родственника или родственника супруга, налоговый вычет предоставлен быть не мог.

Каким образом налоговая обнаружит, что жилье было приобретено у родственников?

Наиболее часто возникающим вопросом у граждан, желающих получить налоговый вычет при покупке недвижимости у родственников, является вопрос о том, как налоговая сможет узнать, что продавец и покупатель состоят в родстве. Однозначных и гарантированных методов обнаружения данного факта у налоговых органов пока нет.

Налоговые инспекторы сопоставляют различные данные (например, фамилии, места прописки), проверяют данные по базам данных органов регистрации актов гражданского состояния, могут также попросить покупателя-налогоплательщика написать письменное подтверждение о том, что он не состоит в родстве с продавцом.

Хотя порой гражданам удается скрыть факт родства от налоговой инспекции и получить вычет, следует отметить, что это не законно, и если впоследствии скрытый факт будет обнаружен, необходимо будет вернуть вычет в полном объеме.

Приобретение жилья у родственников не по договору купли-продажи и имущественный вычет

Пункт 5 ст. 220 НК РФ содержит ограничение на получение налогового вычета при приобретении квартиры/дома у родственников только в отношении сделок купли-продажи.

По мнению контролирующих органов при приобретении жилья не по договору купли-продажи, а по другому договору (например, договору уступки права требования), в вычете не может быть отказано.

Основание: Письма Минфина России от 21.08.2014 N 03-04-05/41883, от 07.03.2013 N 03-04-05/4-194, от 12.12.2012 N 03-04-05/4-1390, ФНС России от 02.11.2012 N ЕД-3-3/3991@.

Пример: Отец заключил договор долевого участия в строительстве жилья и внес оплату за квартиру. Позже отец продал квартиру сыну по договору уступки права требований. Передача денежных средств отцу была зафиксирована в расписке.

После подписания акта приема-передачи квартиры сын подал документы на вычет в налоговую инспекцию. Несмотря на то, что между отцом и сыном была заключена сделка, налоговый вычет сыну будет предоставлен (так как ограничение на получения вычета при сделках с взаимозависимыми лицами относится только к договорам купли-продажи).

Покупка квартиры или доли в квартире у близких родственников по материнскому капиталу

Хотите купить квартиру у родственников с помощью материнского капитала? Будьте осторожны, так можно стать фигурантом уголовного дела! Ведь отдельные статьи закона рассматривают такие операции, как фиктивные. Давайте рассмотрим подробнее, почему правительство против того, чтобы люди приобретали недвижимость у родителей или близких.

Покупка квартиры у родственников – популярные схемы

Покупку жилплощади у родных людей по материнскому капиталу долгое время использовали как отличный способ обналичивания средств. Дело в том, что правительство устанавливало ограничения на то, как могут быть использованы полученные деньги. В результате, население искало возможные пути обхода законодательных препон.

Схема обмана государства

Одна из наиболее популярных схем – покупка доли в квартире у родственника. Например, семья живет вместе с бабушкой в одном жилье. На бумаге оформляется приобретение части недвижимости, деньги переходят в руки. Но в реальности, ничего не меняется, полученные деньги тратятся на другие нужды.

На бумаге оформляется приобретение части недвижимости, деньги переходят в руки. Но в реальности, ничего не меняется, полученные деньги тратятся на другие нужды.

Без запретов

По факту, покупка доли квартиры у родственников на материнский капитал не запрещена, существует только ограничение на приобретение жилья супругов. Но есть условие — жилье должно перейти полностью во владение семьи, а ребенку выделят долю.

Государство не даст

Но есть другие нюансы, которые не позволят осуществить такую процедуру, как покупка квартиры у близкого родственника с помощью материнского капитала. Дело в том, что все такие сделки совершаются только с участием ребенка, а до 18 лет ему запрещено совершать какие-либо сделки с близкими людьми. Они могут только подарить ему жилье, но никак не продать.

Пути обхода

Правило можно обойти, есть порядок покупки доли в квартире у родственника, при котором сделку совершают родители и обещают выделить долю ребенку. После часть просто дарится малышу.

Правительство против

Но, скажем честно, подобные сделки рискованные. Как правило, Пенсионный фонд очень подозрительно относится к заявкам на выделение материнского капитала и, даже если деньги выдадут, велика вероятность, что ПФ передаст данные в МВД и тогда попытка приобретения жилья может завершиться уголовным делом.

А вот у не близких людей, таких как дядя, тетя и так далее, купить квартиру в Москве на вторичном и первичном рынке можно без проблем.

Совместное владение домом с друзьями или родственниками

Когда вы думаете о нескольких именах в заявлении на ипотеку, вы, вероятно, предполагаете, что это супружеская пара. Однако есть много других людей, которые покупают дом вместе — братья и сестры, родители и их дети, расширенные семьи, пары, не состоящие в браке, и даже друзья. Это известно в отрасли как совместная ипотека.

С положительной стороны, разделение бремени ипотечного кредита может сделать домовладение доступным для тех, с кем это невозможно сделать самостоятельно. Однако принятие такого сложного обязательства, как совместное использование дома и ипотека, означает, что у вас есть давние финансовые обязательства друг перед другом, поэтому вы должны быть уверены, что полностью подготовлены, прежде чем оформлять совместную ипотеку.

Однако принятие такого сложного обязательства, как совместное использование дома и ипотека, означает, что у вас есть давние финансовые обязательства друг перед другом, поэтому вы должны быть уверены, что полностью подготовлены, прежде чем оформлять совместную ипотеку.

Нажмите здесь, чтобы подать заявку на совместную покупку дома.

Мы связались с Майком Венейблом, главой отдела андеррайтинга в TD Bank, и он поделился своими мыслями о совместном использовании жилья, чтобы помочь вам решить, стоит ли изучать этот вариант.

Плюсы совместного владения домом

Venable быстро пришел к выводу, что большее количество заемщиков упрощает квалификацию ссуды.

«С более жесткими стандартами кредиторов, когда речь идет о кредитном рейтинге, соотношении долга к доходу и т. Д., Легче получить квалификацию, если вы принесете больший доход для компенсации долга», — объясняет он.

Если все новые заемщики будут проживать в новом доме вместе, вы также должны разделить расходы, такие как разделение коммунальных услуг. Совместное владение помогает компенсировать некоторые большие расходы, связанные с владением домом, — говорит Венейбл.

Совместное владение помогает компенсировать некоторые большие расходы, связанные с владением домом, — говорит Венейбл.

Есть также преимущество получить проценты по ипотеке по налогам, но имейте в виду, что вам придется разделить общую сумму с вашими со-покупателями.

Нажмите здесь, чтобы подать заявку на ипотеку с совместным владением.

Минусы совместного владения домом

Хотя совместное владение домом — отличная идея в теории, она работает только в том случае, если все стороны согласны и готовы выполнять финансовые обязательства. В противном случае это вызовет головную боль и разногласия в будущем, которые, возможно, потребуется устранить с помощью юристов или через суд.

«Гораздо сложнее отказаться от ипотеки, когда у вас более одного заемщика», — говорит Венейбл.Один человек может попробовать выкупить другого, а затем попытаться рефинансировать, но любой из них может не иметь возможности самостоятельно пройти квалификацию.

Большая проблема заключается в том, что один из домовладельцев внезапно не может или не хочет платить свою долю ипотечного платежа. Это в конечном итоге затронет все стороны и может привести к повреждению вашего кредитного рейтинга или даже потере права выкупа. «Вы можете нести ответственность только за часть ипотеки, но если ваш партнер не заплатит, это может нанести вам кредитный ущерб.В конце концов, любые правонарушения коснутся вас обоих, а не только одного », — говорит Венейбл.

Это в конечном итоге затронет все стороны и может привести к повреждению вашего кредитного рейтинга или даже потере права выкупа. «Вы можете нести ответственность только за часть ипотеки, но если ваш партнер не заплатит, это может нанести вам кредитный ущерб.В конце концов, любые правонарушения коснутся вас обоих, а не только одного », — говорит Венейбл.

Короче говоря, получение совместной ипотечной ссуды для покупки дома с вашими родителями, друзьями или другими членами семьи может быть отличной идеей, если все участвующие стороны будут одинаково ответственны и финансово подготовлены.

Как взять титул

Также подумайте, что произойдет в маловероятном случае смерти одного владельца. Это может окутать выжившего владельца легальной паутиной.

Как риэлтор.com объясняет, что когда каждый совладелец имеет равную долю в доме, официальный статус известен как «совместные арендаторы с правом наследования» (JTWROS). Это еще один способ сказать, что титул принадлежит всем совладельцам. Если совладелец умирает, его доля переходит к другим владельцам. В соглашении «общие арендаторы» (TIC) каждый совладелец может передать свое право собственности через завещание, а это означает, что оставшиеся арендаторы могут в конечном итоге разделить дом с кем-то, кому они никогда не собирались. Это та область, в которой вам следует подумать о получении юридической консультации у поверенного по недвижимости.

Если совладелец умирает, его доля переходит к другим владельцам. В соглашении «общие арендаторы» (TIC) каждый совладелец может передать свое право собственности через завещание, а это означает, что оставшиеся арендаторы могут в конечном итоге разделить дом с кем-то, кому они никогда не собирались. Это та область, в которой вам следует подумать о получении юридической консультации у поверенного по недвижимости.

Примеры совместного владения

Нет правил кредитования, запрещающих приобретение дома у кого-то, кто не является вашим супругом или семьей. Вот некоторые общие отношения, которые позволяют совместно владеть домом.

- Взрослый ребенок покупает вместе со своим отцом, матерью или приемным родителем.

- Совместное владение с женихом, невестой, парнем, девушкой или партнером.

- Два человека, совместно владеющие инвестиционной недвижимостью.

- Две супружеские пары покупают недвижимость в аренду.

- Две или более семьи покупают большой дом для совместного проживания.

Эти ситуации — это лишь некоторые из них. Все это и многое другое разрешено действующими правилами кредитования.

Щелкните здесь, чтобы узнать, имеете ли вы право на совместное владение домом.

Право на получение долевого ипотечного кредита

Что касается права на получение жилищной ссуды с другим подписанным лицом, то процесс во многом такой же, как и в противном случае, говорит Венейбл. «Мы смотрим на каждое приложение одинаково, основываясь на наших рекомендациях по продуктам, и смотрим на общую картину.Мы учитываем кредитный рейтинг; мы смотрим на двухлетнюю историю доходов как по заработной плате, так и по самозанятым заемщикам; и мы смотрим на соотношение долга к доходу », — поясняет он.

Договор собственности для совладельцев

Хотя Венейбл не занимается предоставлением юридических консультаций, он видел, как те, кто попадает в ситуации совместного проживания дома, имеют соглашения, составленные юристом, поэтому в нем конкретно указано, кто за что отвечает. Например, могут быть разные проценты владения, и, следовательно, это может повлиять на то, как будет выплачиваться ссуда.Как это будет работать в случае распада не состоящей в браке пары? Другими словами, это хорошая идея, чтобы действительно иметь план, изложенный в письменной форме, прежде чем вы приступите к такой транзакции.

Например, могут быть разные проценты владения, и, следовательно, это может повлиять на то, как будет выплачиваться ссуда.Как это будет работать в случае распада не состоящей в браке пары? Другими словами, это хорошая идея, чтобы действительно иметь план, изложенный в письменной форме, прежде чем вы приступите к такой транзакции.

Рассмотрите возможность найма адвоката, который поможет вам заложить основы правил, касающихся совместной ипотеки.

Программы ипотечного кредитования с совместным владением

По словам Венейбл, при совместном использовании жилья большинство заемщиков ищут ссуды с фиксированной процентной ставкой. «Большинству людей нравится долгосрочная стабильность с течением времени, особенно сейчас, потому что ставки так низки», — говорит он.В некоторых ситуациях, когда стороны знают, что не планируют оставаться в доме надолго, они могут выбрать ипотеку с регулируемой процентной ставкой на пять, семь или 10 лет.

Специальные ссуды, такие как программа VA Loan, не будут работать, поскольку они предназначены для активных военных и / или ветеранов и их супругов. А FHA в основном используется супружескими парами, а не неженатыми заемщиками, говорит Венейбл.

А FHA в основном используется супружескими парами, а не неженатыми заемщиками, говорит Венейбл.

В целом, совместное использование жилья дает многим людям возможность перестать платить арендную плату и стать совладельцем дома.«Просто убедитесь, что есть фактор доверия и понимание ожиданий», — говорит Венейбл. Если вам комфортно с совладельцами, покупка дома вместе с родителями, друзьями или супругом (-ой) вполне может привести вас в дом своей мечты намного раньше, чем если бы вы были одни.

Щелкните здесь, чтобы подтвердить свое право на совместное владение домом.

FAQ

Могу ли я получить совместную ипотеку с родителями?

Да. Фактически, люди, покупающие дом вместе со своими родителями, — одна из самых распространенных пар ипотечных кредитов, находящихся в совместном владении.Имейте в виду, что это может потребовать корректировок в общении относительно финансовых обязательств и даже образа жизни, если вы решите жить вместе в доме.

Можно ли вместе с мамой купить дом?

Совершенно верно. Вы можете софинансировать дом через кредитора с одним или обоими родителями. В соответствии с действующими правилами кредитования вы даже можете совместно купить дом при поддержке кого-то, кто не является ни членом семьи, ни супругом.

Как купить дом двум хозяевам?

Покупка дома двумя владельцами начинается с получения права на получение совместной жилищной ссуды.Процесс аналогичен подаче заявки на получение индивидуального кредита. Одно фундаментальное отличие состоит в том, что в совместной заявке на ипотеку доходы и активы обоих заявителей рассматриваются в сочетании друг с другом. Это может быть выгодно, если ни один из доходов не соответствует предварительным требованиям для получения ипотечной ссуды. Однако, если у вашего партнера плохая кредитная история или много долгов, это может негативно повлиять на ваше личное положение.

Могут ли две семьи купить дом вместе?

Да. Многие кредиторы позволяют двум семьям объединить свои доходы для совместной покупки дома. Оба домохозяйства должны будут соответствовать минимальным квалификационным требованиям по ссуде, которые могут варьироваться от кредитора к кредитору. Кредиторы могут также потребовать, чтобы обе семьи имели равные права собственности на дом. Такие вопросы, как использование собственности, расходы и титул, лучше всего согласовывать заранее при посредничестве адвокатов.

Многие кредиторы позволяют двум семьям объединить свои доходы для совместной покупки дома. Оба домохозяйства должны будут соответствовать минимальным квалификационным требованиям по ссуде, которые могут варьироваться от кредитора к кредитору. Кредиторы могут также потребовать, чтобы обе семьи имели равные права собственности на дом. Такие вопросы, как использование собственности, расходы и титул, лучше всего согласовывать заранее при посредничестве адвокатов.

Могу ли я занять деньги у родителей, чтобы купить дом?

Многие покупатели жилья впервые занимают деньги у родителей.Это то, что обычно известно как частный жилищный кредит, частная ипотека или внутрисемейная ипотека. Выбор займа у родителей может дать определенные преимущества, такие как отсутствие предварительной квалификации, низкие процентные ставки, гибкость платежей и даже налоговые вычеты. Тем не менее, прежде чем просить ссуду, будет разумно подготовиться, по крайней мере, с точными суммами, ориентировочными графиками платежей и особенностями выбранного вами объекта недвижимости.

Нажмите здесь, чтобы подать заявку на совместную покупку дома.

Покупка дома с другом или родственником

Отправиться в отпуск, пробежать марафон, запустить подкаст — это всего лишь несколько вещей, которые вы можете сделать со своими друзьями. Но как насчет покупки дома с другом? Многие люди обращаются к этой «хитрости», чтобы сделать вложение в дом более доступным.

Сочетание конкурентных рынков недвижимости и проблем, связанных с доступностью в крупных городах, привело к росту популярности друзей, родственников и не состоящих в браке партнеров, покупающих дома вместе.Однако, когда два человека, которые не являются юридически объединенными, покупают недвижимость вместе, все может стать немного неясным.

Перед тем, как приступить к совместной сделке, вот несколько моментов, которые вы должны учесть, прежде чем совместно подписывать договор, обозначенный пунктирной линией.

Подумайте, чьи имена указаны в ипотеке Финансирование дома — самая сложная часть совместной покупки. Вам нужно будет решить, будете ли вы подавать заявку на ипотеку — один или оба.

Вам нужно будет решить, будете ли вы подавать заявку на ипотеку — один или оба.

Имейте в виду, что если вы решите подать заявку вместе, вы оба должны будете показать свою кредитную историю и достаточный доход для утверждения.

Если у кого-то из вас были финансовые затруднения, вы можете вместо этого рассмотреть возможность включения в ссуду только одного имени.

При этом, если в ипотеке указано имя только одного человека, он или она является единственным, кто несет юридическую ответственность по долгу. В этом случае очень важно заранее обсудить, как вы будете разделять платежи, чтобы избежать конфликта в будущем.

Рассмотреть договор владения недвижимостьюДаже если у вас прекрасные отношения с человеком, с которым вы покупаете дом сегодня, невозможно предсказать, что может произойти в будущем.Вот почему так важно иметь план, который определит, что должно произойти, если возникнут конфликты.

Рассмотрите возможность заключения соглашения о праве собственности, которое является юридически обязывающим документом между вами двумя. Это позволяет заранее решить эти вопросы.

Это позволяет заранее решить эти вопросы.

В вашем соглашении должно быть указано, как вы разделите финансовую ответственность за собственность, как за такие вещи, как ежемесячные расходы, такие как ипотечные и страховые выплаты, так и за непредвиденные расходы на техническое обслуживание.

Вы также должны договориться о том, что вы будете делать, если один человек захочет выкупить другого, особенно если вы вносите разные суммы в покупку.

После того, как вы решите, как следует обрабатывать эти детали, попросите юриста составить проект соглашения и заверить его нотариально. Если вы не можете договориться о том, что поместить в документ, это может быть очевидным признаком того, что вам не следует покупать дом вместе.

→ Не слышали об Опендуре? Узнайте, как мы упрощаем покупку дома.

Выбрать форму собственности Когда вы покупаете дом, в акте будут указаны как имена владельцев, так и форма собственности, которую вы выбрали. Это определит, как права на собственность будут обрабатываться на законных основаниях, поэтому вы обязательно должны выбрать тот тип, который лучше всего соответствует вашим отношениям.

Это определит, как права на собственность будут обрабатываться на законных основаниях, поэтому вы обязательно должны выбрать тот тип, который лучше всего соответствует вашим отношениям.

У вас есть несколько вариантов на выбор:

Общая аренда : Общая аренда — самый популярный вариант для совладельцев, которые не состоят в браке или планируют внести разные суммы денег.

В этом случае каждое лицо является законным владельцем своей доли в собственности. Однако процент владения может быть разным для каждого человека. Если один из арендаторов уходит из жизни, его часть собственности переходит бенефициарам, а не другим владельцам.

Совместная аренда с правом наследования : Этот тип собственности распространен среди давних партнеров. Он работает аналогично общей аренде с одной большой разницей. В случае смерти одной из сторон его доля переходит к оставшемуся собственнику.

В этом случае часть дома, принадлежащая заболевшему, не может быть передана по наследству другим выгодоприобретателям. Здесь, если вы продаете дом, прибыль будет разделена поровну между двумя владельцами.

Здесь, если вы продаете дом, прибыль будет разделена поровну между двумя владельцами.

Совместная покупка дома — это гораздо больше, чем просто пройти через процесс условного депонирования и закрытия. Вы также будете совладельцами дома и будете нести ответственность за его повседневное содержание.

Сядьте вместе и откровенно поговорите о том, как вы справитесь с этими деталями.Поговорите о том, как вы разделите покупку таких предметов, как мебель для дома, кто будет нести ответственность за текущие дела и как вы позаботитесь о любых непредвиденных расходах, которые могут возникнуть.

Заключительные мысли

Для успешной совместной покупки дома необходимо открытое и честное общение с вашим инвестиционным партнером. Сделайте все возможное, чтобы заранее поговорить с вами и обсудить любые проблемы, которые могут у вас возникнуть.

Суть в том, что вам нужно чувствовать себя полностью комфортно, прежде чем заключать юридическое и финансовое соглашение, даже если это кто-то, с кем вы эмоционально связаны.

Эта статья не заменяет совет лицензированного агента по недвижимости относительно вашей конкретной ситуации. Эта статья предназначена только для информационных целей и не может быть истолкована как финансовая, налоговая, юридическая или страховая консультация. Opendoor всегда рекомендует вам обратиться к консультанту по поводу вашей ситуации.

Руководства по теме и статьи в блогах

→ Поиск подходящего дома — вопросы, которые стоит задать себе

→ 4 совета по покупке на рынке продавца

→ Как написать письмо с предложением для дома

→ Другие руководства и сообщения в блоге о покупке дома

6 вещей, на которые следует обратить внимание, прежде чем покупать дом с друзьями или семьей

За последние пару лет миллениалы перестали бояться покупать дома и стали крупнейшим сегментом покупателей жилья.Недавний опрос Zillow показал, что половина всех покупателей жилья моложе 36 лет, что помещает их в группу миллениалов.

Многие из этих покупателей вписываются в традиционную группу покупателей жилья как супружеские пары. Но треть опрошенных покупателей были либо не состоящими в браке партнерами, либо одинокими людьми. А в некоторых случаях эти люди могут покупать дом с друзьями или членами семьи.

Но треть опрошенных покупателей были либо не состоящими в браке партнерами, либо одинокими людьми. А в некоторых случаях эти люди могут покупать дом с друзьями или членами семьи.

Есть много веских причин для покупки дома с кем-то, с кем вы не состоите в браке.Например, вы можете быть неженатыми партнерами. Даже если вы живете в отношениях, подобных браку, изложенные здесь соображения будут применимы к вам. Или, может быть, вы хотите купить дом в той части города, которая вам нравится, но вы одиноки и не можете себе это позволить за счет собственных доходов. В этом случае покупка дома с близким другом может быть дешевле, чем его аренда вместе с соседом по комнате.

Покупка дома с кем-то другим может быть отличным вариантом по многим причинам. Но это также может сопровождаться некоторыми потенциально серьезными личными и финансовыми проблемами.Понимание этих проблем заранее гарантирует, что ваши финансы — и ваши отношения с совладельцами — останутся без изменений.

1.

Будьте прозрачны в отношении финансов

Будьте прозрачны в отношении финансовСколько вы должны внести в качестве первоначального взноса? А как насчет вашего потенциального совладельца? И как выглядят ваши кредитные рейтинги? Вам нужно будет раскрыть свою личную финансовую информацию, если вы собираетесь покупать дом вместе. Поверьте мне, это все равно появится в документах.

Еще одно соображение: потенциальные залоговые права. В некоторых случаях невыплаченные ссуды могут фактически быть закреплены за ипотекой. Это может затруднить продажу вашего дома, если до этого дойдет. Поэтому убедитесь, что вы знаете обо всех своих потенциальных финансовых обязательствах и потенциальных финансовых обязательствах ваших совладельцев задолго до того, как подумаете о совместной покупке дома.

Однако, помимо прозрачности в отношении своей финансовой истории, вам необходимо четко указать свою способность платить по ипотеке. Часто ипотечные кредиторы предлагают вам ипотечный кредит, намного превышающий ваши возможности. Конечно, вы можете направить треть своего дохода на ипотеку. Но оставляет ли это достаточно места для финансовых маневров, чтобы жить своей жизнью?

Конечно, вы можете направить треть своего дохода на ипотеку. Но оставляет ли это достаточно места для финансовых маневров, чтобы жить своей жизнью?

Когда вы подумываете о совместной покупке дома, посчитайте, что лично вы можете себе позволить. И убедитесь, что сумма в долларах, которую вы придумали, является удобной, а не достижимой. Затем попросите совладельцев сделать то же самое. Вместе вы можете рассчитать количество дома, которое вы можете себе позволить. И таким образом никто не встанет у них над головой.

2. Знайте, что каждый несет ответственность за ипотеку

Аналогичным образом, вы должны понимать, что каждый, кто участвует в сделке, будет на крючке для всей ипотеки. Даже если вы разделите собственность 60/40 или любым другим способом, кредитор придет после вас, чтобы полностью выплатить ипотечный платеж. И если этот платеж по ипотеке не будет выплачен вовремя, просроченный платеж также снизит ваш кредитный рейтинг.

Это похоже на супружеские пары. Даже если один из супругов теряет свой доход, на котором была основана первоначальная ипотечная ссуда, пара все равно несет ответственность за полную выплату по ипотеке.

Даже если один из супругов теряет свой доход, на котором была основана первоначальная ипотечная ссуда, пара все равно несет ответственность за полную выплату по ипотеке.

Все это означает, что вам нужно очень внимательно относиться к тому, какой размер ипотеки вы берете. Подписка на ипотечный кредит в размере 1000 долларов в месяц может показаться отличным, если вы должны платить только 250 долларов из этой суммы. Но что, если другие ваши совладельцы выписываются и перестанут оплачивать свою часть счетов?

Вам придется либо компенсировать слабину, либо выкупить их из их части ипотеки, либо продать собственность, чтобы избавиться от обязательства.Ни один из этих вариантов не подходит в последнюю минуту, поэтому будьте готовы.

3. Выберите правильный юридический вариант совместной собственности

Здесь все может немного запутаться. Но я бы порекомендовал работать с юристом, если вы решите жить вместе с друзьями или членами семьи. Есть несколько разных способов создать ситуацию. Вот краткое изложение каждого из них, основанное на информации Американской ассоциации юристов:

Вот краткое изложение каждого из них, основанное на информации Американской ассоциации юристов:

- Общая аренда : С этим типом совместного владения вы можете разделить право собственности на собственность по наиболее разумным признакам.Если одна сторона вносит большую часть первоначального взноса, она может владеть 70% собственности, а другая сторона — 30%. Вам решать, какой раскол имеет смысл. Но если один человек умирает, его доля не переходит автоматически к другой стороне. Вместо этого он переходит в их имущество и рассматривается их наследниками как часть их собственности.

- Совместная аренда с правом выживания: При выборе этого варианта вы должны разделить имущество поровну. Но когда одна сторона умирает, другая сторона или стороны автоматически наследуют свою долю собственности.

Как правило, совместная аренда с правом наследования лучше всего подходит для преданных пар, которые не могут вступить в брак или не хотят вступать в брак по какой-либо причине. Это наиболее похоже на то, как супружеские пары получают право собственности на жилище на законных основаниях.

Это наиболее похоже на то, как супружеские пары получают право собственности на жилище на законных основаниях.

Но если вы покупаете с двумя или тремя соседями по комнате, общая аренда может быть лучшим вариантом. С учетом сказанного, частью процесса покупки должно быть обеспечение того, чтобы у всех сторон была соответствующая воля, которая касается того, что произойдет с недвижимостью в случае их смерти.

Это может и не упростить процесс, но это упростит его и гарантирует, что каждый знает, чего ожидать в случае худшего.

Опять же, лучше обсудить эти вопросы с юристом. Они могут быть довольно сложными, и юридический язык должен быть конкретным. Так что поговорите со своим юристом о том, как, по вашему мнению, должно выглядеть соглашение, и он переведет ваши пожелания на соответствующий юридический язык.

4. Разделение расходов — это преимущество, но также и потенциальная головная боль

Может показаться, что разделение расходов — одна из лучших вещей при покупке дома с другими. И, конечно, может быть. Вы можете найти более красивый дом или лучший район, не выходя за рамки своего бюджета. Но разделение расходов тоже может стать головной болью.

И, конечно, может быть. Вы можете найти более красивый дом или лучший район, не выходя за рамки своего бюджета. Но разделение расходов тоже может стать головной болью.

Разделить ипотеку, вероятно, проще всего. Если у вас есть ипотечный платеж в размере 1000 долларов и право собственности 60/40, один человек может заплатить 600 долларов, а другой — 400 долларов. Не плохо.

А как насчет других расходов, таких как коммунальные услуги и текущее обслуживание? Стоит ли разделить их пополам, раз уж вы оба живете в доме? Или владелец с большей долей должен платить за большее содержание?

Эти договоренности не должны быть навсегда высечены в камне.Но лучше записать их перед покупкой дома. Изложение ваших ожиданий может дать вам повод держаться друг за друга. И это может уберечь от разоренных бюджетов и обидеть чувства в будущем.

5. Обсуждение не ипотечных расходов и обязанностей, тоже

Конечно, финансы — это только половина дела, когда дело доходит до покупки дома. А как насчет того, что вам действительно нужно делать, чтобы стать домовладельцем? Если вы не планируете нанимать уборщицу, технику по уходу за газонами или общего обслуживания, задачи, связанные с домовладением, будут возникать часто.(Поверьте мне в этом.)

А как насчет того, что вам действительно нужно делать, чтобы стать домовладельцем? Если вы не планируете нанимать уборщицу, технику по уходу за газонами или общего обслуживания, задачи, связанные с домовладением, будут возникать часто.(Поверьте мне в этом.)

Легко предположить, что все будут одинаково участвовать и убирать свои собственные беспорядки. Но поверьте мне еще раз, когда я скажу, что это не всегда так. Супружеским парам требуется время, чтобы освоиться с обязанностями по ведению домашнего хозяйства. И ничем не отличается, когда вы живете с другими взрослыми, с которыми вы не состоите в браке.

У нас с мужем чаще были соседи по комнате за десять лет совместной жизни. И я обнаружил, что чем больше мы откровенно высказываем свои ожидания, тем лучше нам.Вы не можете просто предполагать, что другие люди собираются «повзрослеть» или будут соответствовать вашим личным стандартам чистоты. Вы должны с самого начала обосновать свои ожидания.

Когда вы домовладелец с арендатором, это довольно просто. Вы можете просто сказать: «Эй, вы переезжаете в нашу свободную комнату по довольно низкой арендной ставке. Вот что мы ожидаем от вас, пока вы здесь живете. Но если вы совладелец, это не так просто. Помните, что это взаимные отношения, и здесь нужно давать и брать.Но легче отдавать и брать, если вы сделаете это до того, как перейдете в собственность.

Вы можете просто сказать: «Эй, вы переезжаете в нашу свободную комнату по довольно низкой арендной ставке. Вот что мы ожидаем от вас, пока вы здесь живете. Но если вы совладелец, это не так просто. Помните, что это взаимные отношения, и здесь нужно давать и брать.Но легче отдавать и брать, если вы сделаете это до того, как перейдете в собственность.

6. Продать в будущем может быть непросто

Наконец, убедитесь, что вы продумали, как продажа дома может выглядеть в будущем. Допустим, один совладелец выходит замуж и хочет переехать. Как это работает? Есть ли у вас первый вариант выкупить их из их части дома? Или стоит просто продать дом?

Ситуации, которые заканчиваются на плохой ноте, могут быть особенно проблематичными.Так что убедитесь, что у вас есть возможность продать недвижимость, если вам это понадобится.

Покупка дома с другом или членом семьи — не обязательно плохая идея. Но это немного похоже на новый брак. Это серьезное обязательство как в личном, так и в финансовом отношении. И если вы не обдумали это заранее, вы, скорее всего, столкнетесь с серьезными проблемами. Так что не забудьте обдумать все аспекты, прежде чем подписывать ипотечные бумаги!

И если вы не обдумали это заранее, вы, скорее всего, столкнетесь с серьезными проблемами. Так что не забудьте обдумать все аспекты, прежде чем подписывать ипотечные бумаги!

Страница не найдена — Валик для теста

Раскрытие информации рекламодателя: этому сайту может быть выплачена компенсация в обмен на размещение определенных спонсируемых продуктов и услуг, а также за переход по ссылкам, размещенным на этом сайте.Предложения по кредитным картам, которые появляются на этом сайте, поступают от компаний, выпускающих кредитные карты, от которых doughroller.net получает компенсацию. Эта компенсация может повлиять на то, как и где продукты появляются на этом сайте (включая, например, порядок, в котором они появляются). Doughroller.net не включает все компании-эмитенты кредитных карт или все доступные предложения кредитных карт. Раскрытие информации от редакции: этот контент не предоставляется и не по заказу банка, эмитента кредитной карты или другого рекламодателя. Мнения, выраженные здесь, принадлежат только авторам, а не мнениям банка, эмитента кредитной карты или другого рекламодателя, и не были рассмотрены, одобрены или иным образом одобрены рекламодателем.Компенсация этому сайту может быть выплачена через банк, эмитент кредитной карты или другую партнерскую программу рекламодателя. Заявление об отказе от ответственности: содержание этого сайта предназначено только для информационных и образовательных целей и не должно рассматриваться как профессиональный финансовый совет. Если вам понадобится такой совет, проконсультируйтесь с лицензированным финансовым или налоговым консультантом. Ссылки на продукты, предложения и тарифы со сторонних сайтов часто меняются. Хотя мы делаем все возможное, чтобы обновлять их, цифры, указанные на нашем сайте, могут отличаться от фактических.Для получения более подробной информации см. Нашу Политику конфиденциальности и Заявление об отказе от ответственности. Отказ от ответственности за пользовательский контент: комментарии под каждой статьей не предоставляются и не заказываются банком-рекламодателем.

Мнения, выраженные здесь, принадлежат только авторам, а не мнениям банка, эмитента кредитной карты или другого рекламодателя, и не были рассмотрены, одобрены или иным образом одобрены рекламодателем.Компенсация этому сайту может быть выплачена через банк, эмитент кредитной карты или другую партнерскую программу рекламодателя. Заявление об отказе от ответственности: содержание этого сайта предназначено только для информационных и образовательных целей и не должно рассматриваться как профессиональный финансовый совет. Если вам понадобится такой совет, проконсультируйтесь с лицензированным финансовым или налоговым консультантом. Ссылки на продукты, предложения и тарифы со сторонних сайтов часто меняются. Хотя мы делаем все возможное, чтобы обновлять их, цифры, указанные на нашем сайте, могут отличаться от фактических.Для получения более подробной информации см. Нашу Политику конфиденциальности и Заявление об отказе от ответственности. Отказ от ответственности за пользовательский контент: комментарии под каждой статьей не предоставляются и не заказываются банком-рекламодателем. Ответы не были рассмотрены, одобрены или иным образом подтверждены рекламодателем банка. В обязанности рекламодателя банка не входит обеспечение ответов на все сообщения и / или вопросы. Архивы: вы можете изучить сайт через наши архивы, датируемые 2007 годом.

Ответы не были рассмотрены, одобрены или иным образом подтверждены рекламодателем банка. В обязанности рекламодателя банка не входит обеспечение ответов на все сообщения и / или вопросы. Архивы: вы можете изучить сайт через наши архивы, датируемые 2007 годом.

© 2020 DoughRoller.Все права защищены.

Страница не найдена — Валик