Раздел кредита через суд при расторжении брака

Статья на тему: Развод, Раздел имущества

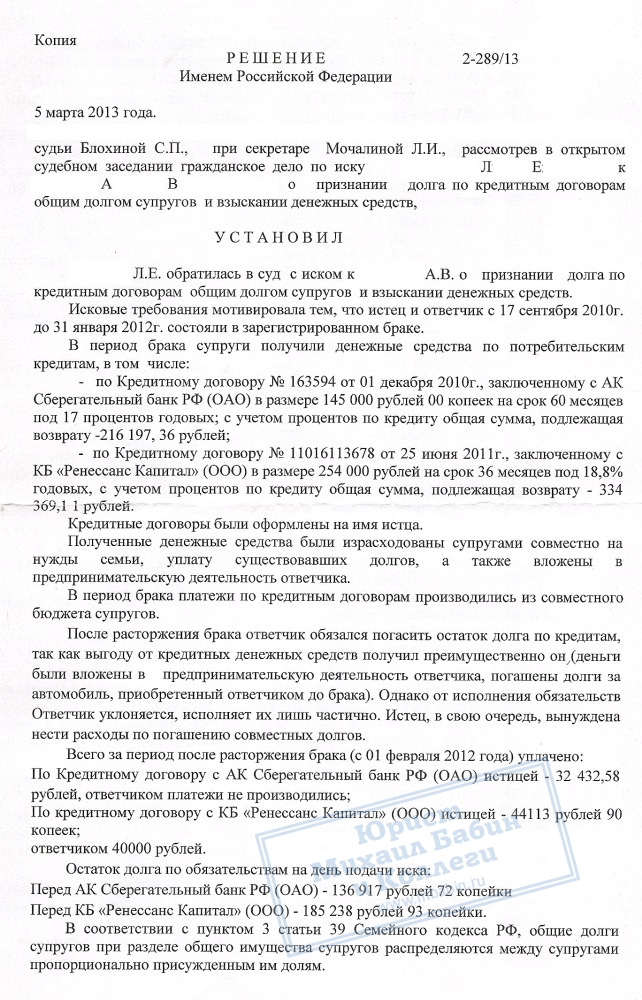

В соответствии с Семейным кодексом РФ, существуют общие правила распределения кредитных обязательств супругов при разводе или после развода.

Регулируются они главой 7 СК РФ «Законный режим имущества супругов», а также Федеральным законом «Об ипотеке (залоге недвижимости)».

Согласно этим правилам, долги супругов при разделе общего имущества распределяются между мужем и женой пропорционально долям, которые присуждены каждому из них при разводе.

По обязательствам одного из супругов, взыскание долгов по кредиту может быть обращено лишь на имущество этого супруга.

Если этого недостаточно, кредитор вправе требовать выдела доли супруга-должника, которая причитается должнику при разделе общего имущества, с целью обращения на неё взыскания.

Взыскание обращается на общее имущество мужа и жены по общим обязательствам супругов.

Например

Если один из супругов пользуется кредитной картой, то, когда будет происходить раздел кредита через суд, задолженность по этой кредитной карте, вероятнее всего будет признана его личным обязательством. Чтобы разделить данный кредит на обоих супругов, придется доказать, что деньги с кредитной карты были потрачены на нужды семьи.

Задолженность по ипотечному кредиту, который супруги оформили в период брака, является совместно нажитым имуществом.

Если это квартира или дом, где проживали оба супруга, она делится между супругами пропорционально долям, которые выделил суд каждому из супругов при разделе имущества.

Однако

Требование о разделе ипотечного обязательства по частям на каждого супруга, в сущности, представляет собой требование о таком изменении условий договора с банком, при котором ответственность должника превращается из солидарной в долевую.

В этом и заключается вся сложность раздела ипотечных квартир, и даже судебная практика по данному вопросу противоречива.

Аналогично делятся обязательства по кредитам на авто или дорогую бытовую технику, купленную в период брака.

Раздел кредита в суде при расторжении брака – довольно сложное дело с юридической точки зрения. Каждая ситуация индивидуальна, поэтому конкретные рекомендации относительно вашего дела Вам даст адвокат по разводам.

Если хотите, чтобы кредитные обязательства были разделены справедливо и не желаете выплачивать кредит, которым Вы не пользовались, запишитесь на консультацию к специалисту, расскажите ему о своей ситуации, особенно если речь идет о крупной сумме. Иногда следует позаботиться о серьёзной доказательной базе.

Изучите кредитный договор до обращения в суд

Адвокат сможет дать вам рекомендации после того, как изучит и проанализирует документы по кредитам. Но есть общие рекомендации, которые касаются часто возникающих вопросов.

Если супруги являются созаемщиками по кредиту, ситуацию можно разрешить несколькими способами.

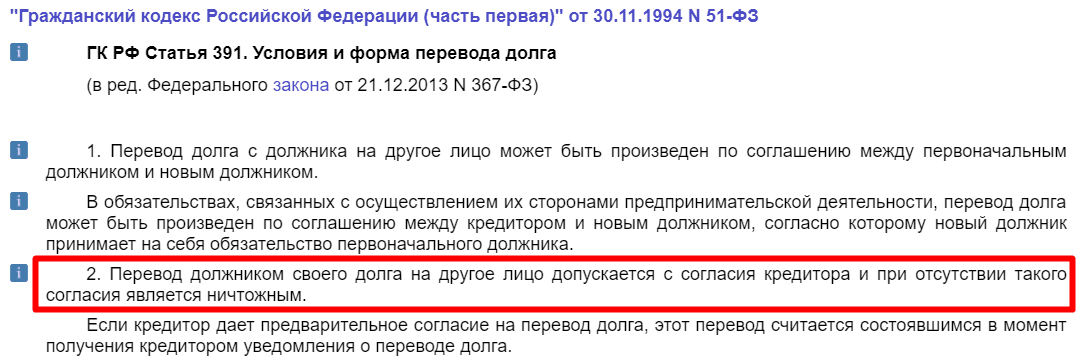

Во-первых, супруги, согласовав с банком, могут осуществить раздел кредита после развода. Для этого необходимо внести необходимые изменения в кредитные договоры, чтобы изменить солидарную ответственность на ответственность одного из них или на обязанность каждого супруга по своей части долга.

Обратите внимание

Но банки идут на такой шаг крайне неохотно, ведь они лишаются преимуществ солидарной обязанности супругов по выплате кредита. Если супруги — созаемщики, банк может требовать долг с каждого из них, самостоятельно выбирая с кого именно, а также обращаться сразу к обоим.

При разделении кредитных обязательств банк имеет право взыскания с каждого супруга только его части долга. Ситуация осложняется тем, что с банком можно только договариваться – ни сами заемщики, ни суд не вправе обязать банк разделить один кредит на два.

Если заёмщиком является один из супругов, имеет значение дата оформления кредита. Если он был взят до брака, то суд может признать его обязательством супруга, который заключил кредитный договор. Если же кредит был оформлен в период брака, независимо от того, кто по кредитному договору является заемщиком, долг признается общей собственностью и подлежит разделу в судебном порядке.

Имеет значение и тот факт, является ли второй супруг поручителем по кредиту. Ведь в этом случае возникает солидарная ответственность по кредиту.

Возможные сложности раздела кредитов в суде

Бывают ситуации, когда кредит взят одним из супругов до брака, но второй супруг требует часть платежей, и эти требования признаются правомерными – ведь выплаты производились из общего семейного бюджета.

Ещё одна распространенная ситуация:

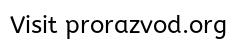

супруг хочет оставаться единственным заёмщиком и владельцем автомобиля или недвижимости, которые были приобретены в кредит в период брака. А вторая сторона требует часть платежей или раздела имущества, взятого в кредит. И она тоже имеет на это право. Самое грамотное решение – брачный контракт, о составлении которого следует позаботиться до заключения брака.

Если этот документ не был составлен, обратитесь к опытному адвокату, который поможет составить юридически грамотное соглашение о разделе имущества, которое устроит обоих супругов.

Другие статьи на тему: Развод, Раздел имущества

Раздел долгов и ипотечной квартиры при разводе: нюансы от эксперта :: Мнения :: РБК Недвижимость

Мнения , 07 сен 2020, 09:120

Юрий Паршиков

Урегулировать возникающие вопросы возможно как во время брака, так и после его официального расторжения.

Урегулировать возникающие вопросы возможно как во время брака, так и после его официального расторжения.Помимо приобретенного в браке имущества, бывшие супруги по закону обязаны делить и накопленные долговые обязательства.

Раздел ипотечной квартиры при разводе

Согласно законодательству России, имущество, приобретенное в браке, независимо от того, на кого оно оформлено, считается совместно нажитым. Ипотечная квартира не исключение.

Многие заблуждаются и думают, что если ипотечный договор оформлен на супруга и он выплачивает кредит, а жена нигде не работает, то в случае развода квартира достанется ему. Это ошибочно. При разводе такой супруг имеет право претендовать на половину квартиры, при этом разделу подлежит не только общее имущество, но и общие долги, а следовательно, и ипотечный кредит.

Исключение составляют случаи, когда имеется заключенный брачный договор, который также можно оспорить в судебном порядке.

Существуют два способа раздела ипотечной квартиры:

- Если такая квартира оформлена, например, на мужа, который и вносил в браке ипотечные платежи, то после погашения кредита он и станет единственным владельцем жилья.

В таком случае жена имеет право на получение денежной компенсации за половину квартиры. Ее размер определяется на основе рыночной стоимости жилья. Сориентироваться по рыночной стоимости можно, заказав в МФЦ справку о кадастровой стоимости, поскольку сегодня кадастровая стоимость недвижимости в большинстве случаев приближена к рыночной.

В таком случае жена имеет право на получение денежной компенсации за половину квартиры. Ее размер определяется на основе рыночной стоимости жилья. Сориентироваться по рыночной стоимости можно, заказав в МФЦ справку о кадастровой стоимости, поскольку сегодня кадастровая стоимость недвижимости в большинстве случаев приближена к рыночной. - Ипотечный договор можно переоформить на супругов. В этом случае собственниками квартиры станут и муж, и жена. А в кредитном договоре должно быть четко определено, какую ответственность несет каждый заемщик по оплате кредита. При этом один заемщик не должен отвечать за второго.

Ипотечная квартира находится в залоге у банка. Для того чтобы каким-то образом распорядиться этой квартирой (разделить, продать и т. д.), потребуется согласие банка.

Роль банка при разделе ипотечной квартиры в случае развода супругов

Участие банка в судебном разбирательстве по поводу раздела ипотечной квартиры обязательно. Поэтому поддержкой банка лучше заручиться до суда, хотя это довольно сложно сделать на практике. Нужно отметить, что банки в таких случаях очень редко и неохотно идут на изменение договора об ипотечном кредитовании. Если банк не соглашается с предложением о разделе ипотеки, суд обычно становится на позицию банка. В результате одна из сторон получает свою долю в праве собственности, но ипотеку платит тот, на кого она оформлялась. Тогда плательщик ипотеки имеет право требовать половину от уплаченных денег по ипотеке с бывшего супруга.

Нужно отметить, что банки в таких случаях очень редко и неохотно идут на изменение договора об ипотечном кредитовании. Если банк не соглашается с предложением о разделе ипотеки, суд обычно становится на позицию банка. В результате одна из сторон получает свою долю в праве собственности, но ипотеку платит тот, на кого она оформлялась. Тогда плательщик ипотеки имеет право требовать половину от уплаченных денег по ипотеке с бывшего супруга.

Раздел долгов жены и мужа

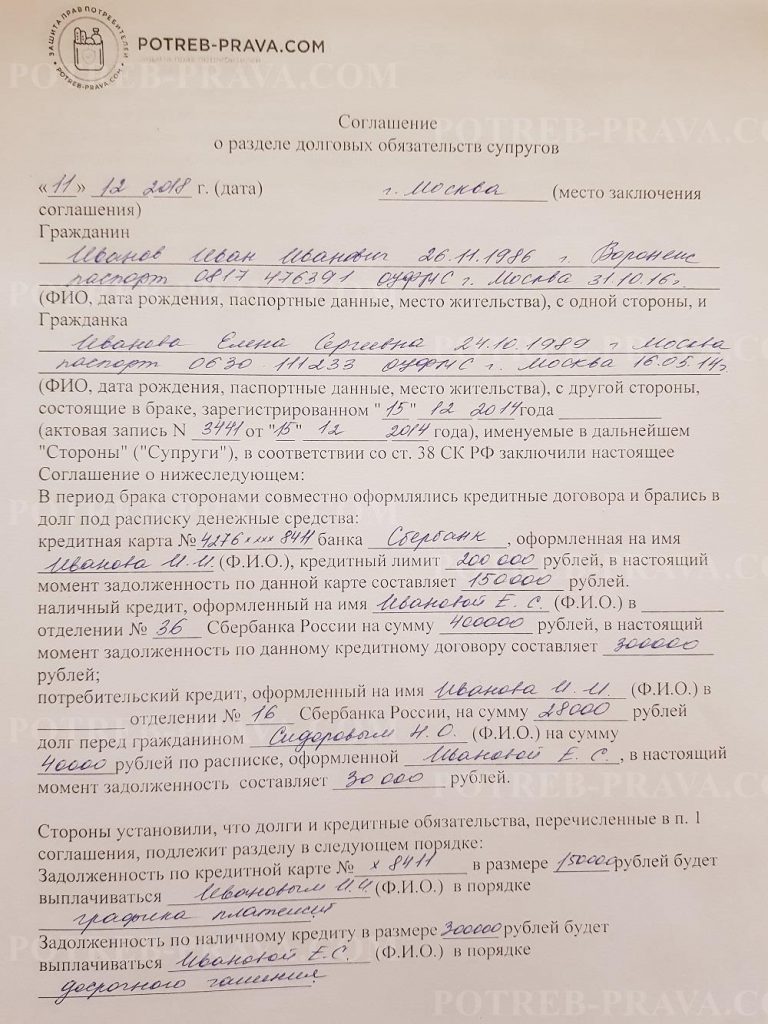

Общие долги супругов при разводе делятся наряду с совместно нажитым имуществом. Причем в соответствии со ст. 38 СК РФ раздел долгов может быть произведен как при разводе, так и после него.

Соглашение по долгам разводящихся или бывших супругов может быть заключено в добровольном порядке или в суде. Добровольное соглашение о разделе долгов лучше всего заверить в нотариальном порядке — как показывает практика, это надежнее. При этом все долги должны быть рассчитаны на момент такого соглашения и подтверждены документально. В качестве доказательств могут выступать кредитные договоры, расписки, договоры предоставления займа.

В качестве доказательств могут выступать кредитные договоры, расписки, договоры предоставления займа.

Какие долги признаются совместными

Важный момент! Разделу подлежат не все имеющиеся долги, а только совместные. В законе нет четкого указания, какие именно долги можно считать совместными. Но правоприменительная практика относит к ним следующие виды долговых обязательств:

- те, в которых оба супруга выступают созаемщиками (например, ипотечный кредит или договор займа), или о которых оба супруга знали и второй давал свое согласие на такую сделку;

- те долги, которые были оформлены на одного из супругов, но денежные средства при этом пошли на приобретение общего имущества (автомобиля, квартиры и т. д.).

Сложилась такая практика, при которой долг супруга, оформленный на него, считается его личным, пока он не докажет обратное. При этом важно подтвердить соответствующими документами, что деньги, полученные в долг, действительно пошли на общие расходы.

Итак, подведем итоги. То, как делятся общие долговые обязательства, напрямую зависит от следующих факторов:

- как эти долги были оформлены;

- на какие цели были направлены полученные в долг денежные средства или имущество;

- можно ли отнести имеющиеся долги к совместным.

Читайте также

Об авторах

Юрий Паршиков, генеральный директор агентства недвижимости «Полезные люди»Точка зрения авторов, статьи которых публикуются в разделе «Мнения», может не совпадать с мнением редакции.

Как делить кредит при разводе в 2018 году: юридические нюансы

Консультация юриста

БЕСПЛАТНО

Позвонить: +7 (499) 408-21-03

Большинство разводов сопровождается разделом не только осязаемой собственности, но и обязательств, принятых на себя супругами. Сюда включаются оформленные займы в банках, других финансовых компаниях. Мы расскажем, как делить кредиты при разводе в 2018 году.

Сюда включаются оформленные займы в банках, других финансовых компаниях. Мы расскажем, как делить кредиты при разводе в 2018 году.

Общие правила того, как делить кредиты при разводе

Есть общие правила того, как делить кредиты при разводе. По умолчанию подразумевается, что после официального прекращения супружеских отношений, оставшиеся долги делятся пополам.

Однако суд вправе в ряде случаев установить иные пропорции распределения имущества между мужем и женой (например, 60 на 40 процентов). Долговые обязательства распределяются так же.

Супруги вправе письменно сами договориться о разделе имущества, включая накопившиеся долги. По его условиям одна сторона может принять платежи в банк на себя. Взамен у второй половины остается нужное имущество.

Иными словами, по закону суд не вправе поделить имущество супругов в одних пропорциях, а кредиты – иначе.

Соглашение по имуществу и кредитам делается письменно. Его обязательно надлежит заверить у нотариуса (в противном случае договоренности недействительны).

Когда не делятся кредиты при разводе

Впрочем, бывают ситуации, когда не делятся кредиты при разводе. В ходе слушания дела суд может установить, что деньги у кредитора одолжены одним из супругов на личные нужды. Об этом могут свидетельствовать:

- приобретение вещей для личных хобби, не дающих доход семье;

- оформление кредитного договора тайком от второго супруга;

- получение займа после того, как муж и жена не развелись, но перестали жить вместе;

- выпуск именной кредитной карты.

Существует простой принцип. Делить кредит при разводе допускается, если он был потрачен на потребности семьи. Причем, доказательства должна предоставить сторона, настаивающая на разделе.

Целевое использование займа на семейные нужды подтверждается документами на недвижимость, автомобиль, дорогостоящую бытовую технику. При оформлении долга на обучение ребенка подойдет действующий договор с образовательным учреждением.

Особые случаи деления кредитов при разводе

При приобретении некоторой собственности в действие вступают особые случаи деления кредитов при разводе. Возьмем ипотеку. Раздел купленной квартиры происходит при письменном согласии банка. Кроме того, в рамках ипотечного займа можно компенсировать второму супругу часть платежей, переоформив взаимоотношения с кредитором на себя.

Возьмем ипотеку. Раздел купленной квартиры происходит при письменном согласии банка. Кроме того, в рамках ипотечного займа можно компенсировать второму супругу часть платежей, переоформив взаимоотношения с кредитором на себя.

В случае с кредитной машиной допускается воспользоваться аналогичной схемой.

В ситуации с автомобилем не исключена денежная компенсация. Правильно определить ее размер всегда поможет юрист.

Деление кредитов при разводе: как совершать платежи

Возникает вопрос: если произошло деление кредитов при разводе, как совершать платежи дальше? Вариантов несколько. Банк может заключить с каждым из супругов отдельный договор на его часть непогашенной задолженности. Способ этот наиболее оптимальный.

Весь оставшийся кредит вправе погасить один супруг самостоятельно. Тогда возникают регрессные требования к другой стороне. Это отдельный иск, которые разрешается подать в течение 3 лет после закрытия долга.

Бывшие супруги могут совершать в банк платежи по отдельности каждый за себя. Здесь нужно периодически контролировать состояние взаиморасчетов.

Здесь нужно периодически контролировать состояние взаиморасчетов.

Не исключено, что финансовое учреждение включит в договор пункты, регулирующие процедуру совершения платежей после развода. Их имеет смысл досконально изучить на стадии оформления документов.

Раздел кредитов в процессе развода достаточно сложный процесс. Пройти его без особых проблем можно с помощью юриста. Его миссией станет выбор оптимальной схемы распределения долговых обязательств, урегулирование ситуации с банком.

Если кредит одним из супругов погашен полностью, в банке берется справка об отсутствии долга. Документ поможет в спорной ситуации с финансовым учреждением, другим членом семьи.

Презентация – Как делить кредит при разводе в 2018 году

Юристы по теме Как делить кредит при разводе в 2018 году

Тараскин Иван Сергеевич (14 лет стажа)

Опытный и профессиональный юрист. Один из самых лучших специалистов в этой области. Берется даже за самые сложные дела и находит точки для решения проблем в пользу клиента. Имеет богатую практику в решении подобных вопросов.

Бесплатная консультация по тел. +7 (499) 408-21-03

Один из самых лучших специалистов в этой области. Берется даже за самые сложные дела и находит точки для решения проблем в пользу клиента. Имеет богатую практику в решении подобных вопросов.

Бесплатная консультация по тел. +7 (499) 408-21-03

Сергеев Александр Геннадиевич (14 лет стажа) Опытный, профессиональный юрист, специализирующийся на решении проблем в этой области. Один из лучших в Москве и Московской области. Доводит дела клиентов до победного конца. Бесплатная консультация по тел. +7 (499) 408-21-03

Чужанов Кирилл Леонидович (более 10 лет)

Профессиональный юрист с богатой практикой в решении подобных проблем. В совершенстве владеет информацией о законодательных базах, знает подводные камни, что позволяет ему находить решения в сложных юридических вопросах. Сопровождает дела во всех судебных инстанциях.

Бесплатная консультация по тел. +7 (499) 408-21-03

+7 (499) 408-21-03

Видео Как делить кредит при разводе в 2018 году с презентацией

Оставьте заявку на бесплатную консультацию

Оставьте заявку и получите скидку на услуги 5%+ бесплатную консультацию

Звоните нам по телефону +7 (499) 408-46-03

Раздел долгов, кредитов и ипотеки

При разводе делится не только совместно нажитое имущество, но и долги, кредиты, ипотека. По умолчанию считается, что полученные деньги пошли на нужды семьи, поэтому долг делится пополам (ст. 39 Семейного кодекса).

Юрист поможет супругам договориться о справедливом разделе кредита, разделе приобретенного в кредит имущества. Бывшие супруги могут оплачивать долги вместе, кредит вместе с приобретенным имуществом может перейти к одному из супругов.

К долговым обязательствам, которые делятся при разводе, относятся:

- долговые расписки

- задолженность по платежам

- кредиты и займы

- ипотека

Имущество, которое было отдано в залог, также делится пополам.

Долг будет разделен не пополам, только если будут предъявлены убедительные доказательства того, что другой супруг не получал доходов по неуважительным причинам, либо расходовал общее имущество супругов в ущерб интересам семьи. Юрист поможет собрать эти доказательства, подготовить документы и юридически правильно предоставить их суду.

| Консультация юриста по семейным спорам | 1 000 |

| Письменная консультация юриста по семейным спорам с рекомендациями по сбору документов | 5 000 |

| Составление искового заявления о расторжении брака | от 3 000 |

| Составление искового заявления о разделе долговых обязательств, кредитов, ипотеки | от 5 000 |

| Ведение дела о расторжении брака в суде | 30 000 |

| Ведение судебного дела о разделе долговых обязательств, кредитов, ипотеки | 50 000 |

Раздел кредита при разводе

Если нет судебного решения о разделе имущества, включая кредитные обязательства, кредит, оформленный на одного из супругов, станет исключительно его проблемой.

Цель получения кредита и её доказательства очень важны. Наши юристы помогут справедливо разделить кредитные обязательства между бывшими супругами, когда деньги были потрачены на общее имущество.

Также юрист соберет доказательства и сопроводит дело в суде, когда бывший супруг взял кредит без вашего ведома, либо на личные цели, а потом старается его разделить пополам.

Раздел ипотеки при разводе

Раздел ипотечных обязательств является одним из наиболее сложных вопросов при разделе семейного имущества.

Если остаток выплат делится судом пополам, а одна из сторон перестает платить, банк обращает взыскние на квартиру целиком. Супруг, который добросовестно вносил платежи, лишается доли своей квартиры из-за действий бывшего супруга/супруги. Чтобы не лишиться кввартиры целиком, ответственному супругу придется самостоятельно, внося личные средства, погашать чужой долг за чужую собственность.

Юристы компании ИнтеллектуалЪ помогут законно разрешить сложности раздела ипотечного имущества с наименьшими потерями.

адвокат разделу имущества в Москве.

Раздел кредитов и ипотеки при разводе является одним из сложнейших видов раздела совместно нажитого имущества. В первую очередь это связано с наличием третьей стороны – банка, чье мнение также будет учитываться при разделении обязательств.

Раздел кредитов супругов при разводе

В случае развода раздел кредитов между супругами, равно как и других видов обязательств, осуществляется согласно долям во всем совместно нажитом имуществе. При получении кредита в кредитном учреждении, прочие обязательства (например, долги) возникают в обычном гражданском обороте, и в качестве их подтверждения будут выступать платёжные документы либо расписки.

Кредит, на приобретение жилья, называется ипотечным и считается залоговой формой, при которой купленное жилье находится в залоге у кредитора. В случае неплатежеспособности заемщика банк (кредитор) может удовлетворить требования по обязательствам путем продажи заложенного имущества.

Раздел ипотеки между супругами

1. Если созаемщиками являются оба супруга, банк имеет право выбора лица, с которого он будет требовать исполнения обязательств согласно кредиту. Требования относительно погашения кредита могут предъявляться банком к супругам в разных пропорциях на его усмотрение.

Если созаемщиками являются оба супруга, банк имеет право выбора лица, с которого он будет требовать исполнения обязательств согласно кредиту. Требования относительно погашения кредита могут предъявляться банком к супругам в разных пропорциях на его усмотрение.

Раздел ипотеки при разводе, возможные варианты:

- Переоформление ипотечного кредита на одного супруга, путем освобождения от оплаты второго супруга. В данной ситуации жилье в определенной части будет принадлежать супругу, платящему кредит. Применение такого варианта допускается только с согласия банка и при условии хорошей платежеспособности супруга либо смене поручителей по кредиту.

- Подписание с банковским учреждением соглашения к кредитному договору, в соответствии с которым общая супружеская ответственность по обязательствам сменяется на индивидуальную.

В случае согласия супругов и банка возможными вариантами разрешения ситуации могут стать заключение соглашения по разделу ипотечного жилья либо о его передачи согласно договору покупки строящегося дома.

2. Раздел ипотеки, оформленной до брака, при разводе может осуществляться аналогичным способом. При этом второй супруг, при разделе ипотеки вправе претендовать на получение сумм платежей, произведенных в период брака, либо определенную часть жилья, поскольку данные платежи осуществлялись из общего имущества.

3. Когда созаемщики состоят в отношениях, которые не оформлены в органах ЗАГС («гражданский брак»), на раздел кредитов при разводе нормы семейного законодательства распространятся, не будут. В данном случае будут действовать только нормы Гражданского кодекса, на основе которых банковское учреждение заключает с созаемщиками договор, в соответствии с которым имеет право требовать выплаты задолженности в индивидуальном и солидарных порядках.

4. Одним из методов является продажа (реализация) кредитного жилья. Такой вариант возможен при согласии держателя залога, то есть банка, так, как органам государственной регистрации известно, об обременении права. Банки не редко идут на сделки такого рода, особенно в случае получения определенной гарантии, например в виде перечисления покупателем жилья банку суммы средств, равной размеру задолженности супругов.

Также раздел кредитов при разводе может подразумевать заключение соглашения относительно раздела супружеского имущества либо составление брачного контракта.

Наилучшим решением вопроса раздел ипотеки при разводе будет оформление соглашения по разделу имущества. Данное соглашение можно заключить как в процессе брака, так и по итогам его расторжения. Заключается этот документ в обычном письменном виде, но лучше его заверить в нотариальной форме. В соглашении прописывается порядок по разделу совместно нажитого имущества, а также по разделу имеющихся долгов.

Адвокаты по разводам и разделу имущества нашего правового центра «Семейный адвокат» специализируются на гражданских правовых отношениях, в том числе семейных спорах, таких как раздел кредитов супругов при разводе, раздел ипотеки между супругами.

После полного анализа ситуации, на основе имеющихся документов по сделкам наши опытные юристы помогут в решении вопросов относительно раздела ипотеки, кредита и иных долговых обязательств при разводе с помощью грамотных рекомендаций и конкретных алгоритмов необходимых действий.

раздел имущества взятого в браке

Кредит при разводе, а точнее раздел долговых обязательств, может стать серьезной проблемой при официальном разрыве семейных отношений. Кредиторов в лице банков и МФО не интересуют межличностные перипетии: главное, чтобы обслуживание долга осуществлялось в полном объеме и согласно требованиям договора. Вместе с тем вопросы о том, как делится кредит при разводе, взятый в браке, и кто его выплачивает, неизменно остаются актуальными и вызывают серьезные препирательства, которые могут и должны быть разрешены в соответствии с буквой закона и в сжатые сроки, чтобы избежать начисления пени по действующим кредитным соглашениям.

Кто платит долги по кредиту?

Порядок раздела долговых обязанностей при официальном разрыве семейных отношений во многом зависит от того, на какие цели использовались заимствованные средства:

- Общие, обусловленные текущими нуждами семьи (покупка жилплощади, автомобиля для совместного пользования, бытовой техники, ремонта, путешествий и т.

д.). В данном случае неважно, на кого был оформлен займ (одного или обоих супругов) — долговая нагрузка при разводе будет разделена.

д.). В данном случае неважно, на кого был оформлен займ (одного или обоих супругов) — долговая нагрузка при разводе будет разделена. - Персональные, включая приобретение вещей и услуг для личного пользования, медицинское обслуживание, выплату штрафов и компенсаций. Личные долги возникают в случае оформления кредита без учета нужд семьи, часто — без ведома (и согласия) супруга.

Общие финансовые обязательства распределяют между мужем и женой по обоюдной договоренности или решению суда, а персональные погашает тот супруг, на чье имя оформлен договор с кредитором.

Виды кредитов

Раздел имущества и потребительских кредитов при расторжении брака неизменно связан с многочисленными нюансами, во многом определяющими исход дел при передаче в суд. Огромное значение при официальном разрыве семейных отношений имеет вид займа — ипотека, автокредит, ссуда на личные нужды или развитие бизнеса, потребительский целевой кредит и т.д. Рассмотрим варианты распределения долговых обязанностей для всех популярных видов кредитных соглашений.

Ипотека

Выдача банковских средств для покупки жилой недвижимости, которая до полного погашения долга находится в собственности кредитора и выступает залоговым имуществом, неизменно связана со значительной финансовой нагрузкой и длительным сроком выполнения обязательств. Успешное разрешение ипотечного вопроса при разводе возможно только при ведении конструктивного диалога, в который должны быть вовлечены оба супруга и представители банка. При данных обстоятельствах существует три варианта разрешения ипотечного спора:

- Полное погашение задолженности. Для этого семья, планирующая бракоразводный процесс, изыскивает необходимую сумму или инициирует продажу залоговой собственности. Однако сделать это непросто, поскольку кредиторы крайне редко предоставляют большие объемы денежных средств на руки без залога, а продажа ипотечных квартир по запросу заемщиков также остается непопулярной практикой, сулящей банку хлопоты, а не выгоду.

- Изменение условий договора ипотечного кредитования.

Разделение залогового имущества на доли возможно при условии, что представители банковской структуры согласятся на данный шаг. Но в большинство типовых ипотечных договоров включен пункт о невозможности пересмотра условий в случае изменения семейной ситуации у заемщика.

Разделение залогового имущества на доли возможно при условии, что представители банковской структуры согласятся на данный шаг. Но в большинство типовых ипотечных договоров включен пункт о невозможности пересмотра условий в случае изменения семейной ситуации у заемщика. - Передача имущественных прав на квартиру одному собственнику, который будет гасить долги самостоятельно. В соответствии с п.1 ст.391 ГК РФ переоформление ипотеки можно выполнить только при согласии кредитора, который будет проводить проверку платежеспособности заинтересованного супруга на общих основаниях, и мужа (жены), отказывающихся от имущественных притязаний на добровольных началах.

Несмотря на кажущиеся простыми варианты разрешения ситуации, на практике нередко возникает вопрос, как делятся ипотечные кредиты при разводе между супругами в 2019 году, если в семье есть несовершеннолетние дети, и какую сумму должен выплачивать созаемщик при желании сохранить материальные права на часть недвижимости. Поскольку для каждой ситуации характерны разные условия, при необходимости оценки ситуации, связанной с погашением ипотеки при разводе, лучше обратится к финансовым экспертам Royal Finance, которые разъяснят риски сторон и помогут прийти к взаимовыгодному соглашению с банком.

Поскольку для каждой ситуации характерны разные условия, при необходимости оценки ситуации, связанной с погашением ипотеки при разводе, лучше обратится к финансовым экспертам Royal Finance, которые разъяснят риски сторон и помогут прийти к взаимовыгодному соглашению с банком.

Автокредит

Способ раздела кредита, выданного семье на покупку автомобиля, определяют с учетом обстоятельств.

- Если один из супругов заинтересован в сохранении имущественных прав на машину, а второй не против переуступки, долг разделяют поровну, при этом одна сторона гарантирует второй полную компенсацию всех расходов.

- В случае финансовой неготовности ни одного из заемщиков взять на себя обязанности собственника, авто продают по рыночной цене, полученные средства используют для погашения имеющихся долгов, а остаток делят поровну.

Ситуация с разделом автокредита усложняется, если у одного из супругов есть потребность в использовании транспортного средства (например, для перевозки ребенка или по состоянию здоровья), но стесненные обстоятельства не позволяют самостоятельно выполнить кредитные обязательства. Хорошо, если муж и жена сумеют разрешить спор с выплатой займа на авто мирным путем, если нет — придется обращаться в суд.

Хорошо, если муж и жена сумеют разрешить спор с выплатой займа на авто мирным путем, если нет — придется обращаться в суд.

Потребительские кредиты, кредитные карты и денежные займы

Для разделения любых других долговых обязательств, возникших после заключения брака, применяются общие основания: кредит считается общим и подлежащим совместному погашению, если он оформлялся по согласию сторон или использовался для удовлетворения нужд семьи, при этом персональный характер займа не доказан. Это касается всех видов кредитных обязательств.

- Потребительских, полученных для приобретения бытовой техники, ремонтных материалов, нецелевых семейных расходов. Так, если пара в период совместного проживания взяла в кредит холодильник, но долг за него не был погашен, то это необходимо сделать совместно, независимо от смены семейного статуса. В то же время покупку за кредитные средства ноутбука, который использовался мужем или женой для личных целей, суд квалифицирует как персональную трату.

Но если ПК для одного из супругов являлся рабочим инструментом, а полученные средства тратились на нужды семьи, то долговые обязательства будут общими.

Но если ПК для одного из супругов являлся рабочим инструментом, а полученные средства тратились на нужды семьи, то долговые обязательства будут общими. - Оформления персональных кредитных карт. Ответственность за долги по кредитке лежат на оформителе. Исключение составляют случаи, когда есть доказательства (чеки или банковские выписки), что средства использовались супругами совместно.

Еще один острый вопрос — как делится при разводе кредит, взятый в браке и оформленный на мужа (жену), если средства были предоставлены наличными третьими лицами под залог имущества, совместно нажитого парой, или «под честное слово». Родственники и коллеги редко одалживают деньги, следуя букве закона, с оформлением расписки, поэтому проблему составляет как факт признания долга, так и порядок его погашения. В качестве свидетельств, доказывающих получение денежных средств супругами, могут использоваться фрагменты личной переписки, выписки, записи телефонных разговоров, а сумму долга в рамках мирного соглашения или согласно постановлению суда распределят между мужем и женой при разделе имущества и правомочий.

Что касается займов, оформленных для развития бизнеса, то и здесь есть нюансы. Если предпринимательством занимается один из супругов, то долговые обязательства, как и доходы, ложатся на его плечи. Но если бизнес семейный, то выплаты по кредиту делятся наравне с прибылью. По желанию супругов один из них может отказаться от будущих выгод, а второй — выплатить денежную компенсацию.

Кредиты делятся пополам или нет?

Распределение долгов при разводе на общих основаниях регулирует ст. 39 Семейного кодекса РФ. Законодательно закреплено, что обязанности по обслуживанию кредита устанавливают пропорционально долям, применяемым при разделе имущественных правомочий. Так, если муж или жена получают 60 % от имущественных прав, то на них возлагается материальная ответственность в аналогичном размере по обслуживанию общего долга.

Долги по персональным кредитам при разводе не делятся: если муж взял займ без согласия жены, в соответствии с п. 5 Обзора судебной практики № 1 от 13. 04.2016 г. суд точно укажет, что делать — такой долг будет самостоятельно погашать тот супруг, на кого оформлен кредитный договор.

04.2016 г. суд точно укажет, что делать — такой долг будет самостоятельно погашать тот супруг, на кого оформлен кредитный договор.

Несет ли жена ответственность за кредит мужа?

Порядок выполнения долговых обязательств, актуальных на момент официального расторжения брака, определяется, как уже было сказано, на общих основаниях, с учетом характера займа (общий или персональный), а также сопутствующих обстоятельств. Оптимальный вариант, сулящий максимум выгоды обеим сторонам, — мирное соглашение о разделе имущества и порядке обслуживания общего кредита, когда муж и жена уже на этапе разрыва отношений понимают реалии ситуации, а потому необходимость выплаты долга не становится сюрпризом.

Разделить долги по кредитам при разводе можно двумя способами:

- До официального разрыва отношений, заключив брачный договор (требует нотариального заверения). В таком документе можно зафиксировать имущественные права и обязанности сторон, порядок раздела совместно нажитых ресурсов и выгод в случае разрыва семейных отношений.

Опираясь на брачный договор, можно вести конструктивный диалог с кредиторами, избежав наложения пени или штрафных санкций.

Опираясь на брачный договор, можно вести конструктивный диалог с кредиторами, избежав наложения пени или штрафных санкций. - После развода, составив соглашение о разделе имущества. Соглашение можно заключить на любой стадии бракоразводного дела, закрепив правомочия сторон по выполнению финансовых обязательств.

Если муж и жена не могут решить, как делятся кредиты при разводе, которые взяты совместно или одним из супругов и не погашены на момент бракоразводного процесса, а также как распределить обязанности по обслуживанию долговых выплат, необходимо обращаться в суд. Стороны должны понимать, что разбирательство может затянуться на длительный срок, особенно при условии привлечения свидетелей, а также потребовать вложения денежных средств, как минимум — оплаты госпошлины. Перед тем, как инициировать судебное разбирательство, стоит прибегнуть к консультативной помощи опытного кредитного брокера Royal Finance, который поможет трезво оценить возможные риски и выгоды, а также подскажет, как защитить личные имущественные права в сложившихся условиях, не доводя ситуацию до наложения кредиторами штрафных санкций.

Кто платит при разводе супругов с детьми?

Необходимость обеспечения законных прав несовершеннолетних при разводе — один из ключевых моментов при рассмотрении дел о разделе долговых обязательств при заключении мирного соглашения или судебном разбирательстве. Супруг, с которым остаются дети, по закону имеет право претендовать на материальные преимущества, позволяющие обеспечить нормальные условия проживания и воспитания отпрысков. По закону имущество несовершеннолетнего является его собственностью, а потому не подлежит разделу при разводе, а общие материальные права супругов могут классифицироваться по-разному в зависимости от ситуации.

- При разводе семейной пары, оформившей договор ипотечного кредитования, право на проживания в приобретенной квартире сохранится за родителем, с которым будет проживать несовершеннолетний ребенок, при этом гасить долги по займу придется совместно, не считая выплаты алиментов.

- Муж и жена, купившие в кредит автомобиль для транспортировки ребенка-инвалида, будут иметь неравные имущественные правомочия при разводе.

Супруг, получивший опеку над несовершеннолетним, может требовать машину в личное распоряжение для обеспечения нужд чада, но обязательства по автокредиту останутся актуальными для обоих.

Супруг, получивший опеку над несовершеннолетним, может требовать машину в личное распоряжение для обеспечения нужд чада, но обязательства по автокредиту останутся актуальными для обоих.

Практика показывает, что механизмы, определяющие, как делятся кредиты при разводе супругов, редко применяются в чистом виде, если в семье есть несовершеннолетний ребенок из-за множества сопутствующих нюансов. Чтобы избежать путаницы и соблюсти интересы сторон, гражданам, столкнувшимся с необходимостью сохранить хорошую кредитную историю при официальном разрыве семейных отношений, стоит обращаться за квалифицированной юридической помощью.

Порядок действий

В преддверии официального расторжения брака, когда супруги совместно принимают взвешенное решение о разрыве отношений, стоит попытаться самостоятельно договориться о разделе имущественных прав и обязанностей, в том числе по непогашенным кредитам. Если данная задача вызывает сложности, но двое открыты к диалогу, целесообразно привлечь к спору опытного брокера Royal Finance, который на основании предоставленных документов и беседы оценит риски сторон и предложит мирный путь решения проблемы. При этом и муж, и жена должны отдавать себе отчет в том, что судебное разбирательство не всегда является оправданным ввиду сопутствующих трат и временных задержек, поэтому для всех членов семьи выгоднее заключить брачный договор до развода или мирное соглашение после него.

При этом и муж, и жена должны отдавать себе отчет в том, что судебное разбирательство не всегда является оправданным ввиду сопутствующих трат и временных задержек, поэтому для всех членов семьи выгоднее заключить брачный договор до развода или мирное соглашение после него.

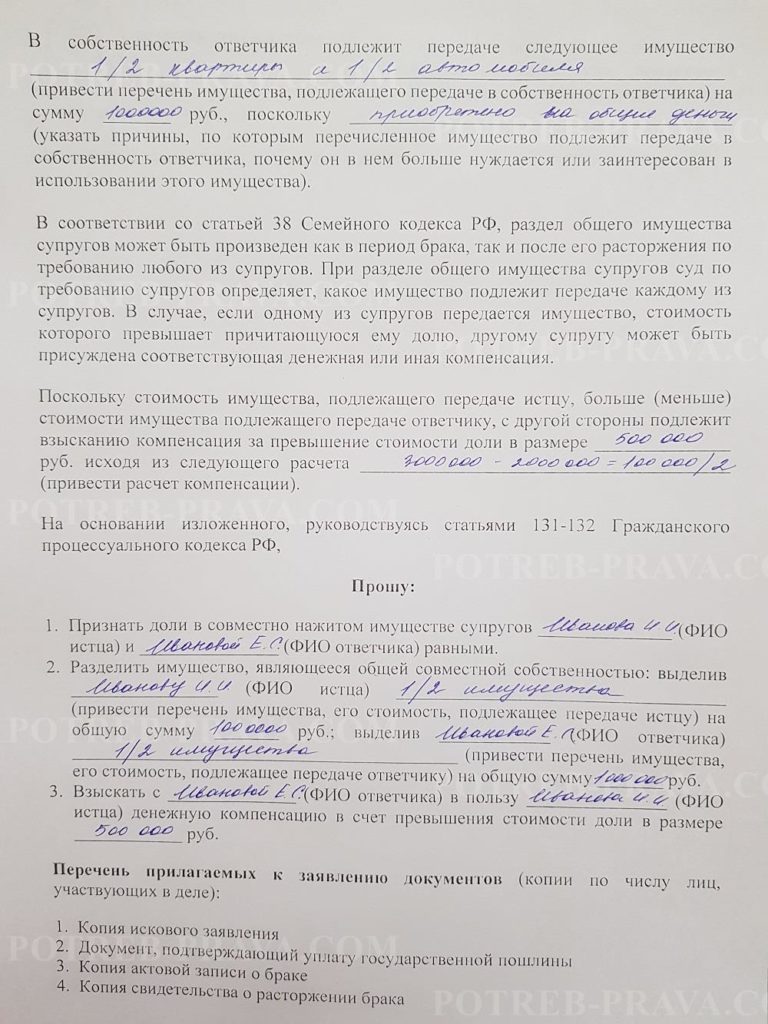

Рассмотрение дела о разделе кредитов в суде предусматривает:

- Подготовку иска, в котором необходимо подробно изложить актуальные жизненные обстоятельства, и составление доказательной базы (выписки банковских счетов, чеки, свидетельства третьих лиц, фрагменты личной переписки).

- Оплату госпошлины. Поскольку дела о разделе кредитов классифицируются как имущественные, государственная пошлина устанавливается в процентном соотношении от возможной выгоды истца.

- Участие в судебных заседаниях, при необходимости — с привлечением свидетелей.

- Ожидание судебного решения.

- Оказание содействия при ведении исполнительного производства.

Примеры раздела

Законодательные нормы, регулирующие порядок распределения кредитных обязательств супругов при разводе, прозрачны, но на практике привлечение к ответственности одной из сторон вызывает трудности. Рассмотрим примеры:

Рассмотрим примеры:

- Потребительский кредит, оформленный мужем или женой до расторжения брака, при разводе делиться не будет, если в качестве поручителя выступает третье лицо из числа родственников супруга (супруги) или сторонних лиц, поскольку общие основания классификации долгов на семейные и персональные не работают в случаях поручительства. Например, если кредит оформила жена, а поручителем выступила ее мать, то им придется погашать долг перед банком совместно.

- Оба супруга, совместно выплачивающих долг по ипотеке в неравных долях, сохраняют право на владение недвижимостью с учетом объема выполненных финансовых обязательств. При этом если муж проживает в ипотечной квартире и делает значительные взносы банку, а жена с несовершеннолетним ребенком — у родителей, но она не получает алименты от супруга, то при рассмотрении дела в суде обязательства по обслуживанию кредита будут распределены с учетом всех жизненных обстоятельств, что может в корне изменить материальные правомочия сторон.

- Если пара взяла кредит перед регистрацией отношений для того, чтобы отметить пышную свадьбу, но в договоре с банком фигурирует имя только одного супруга, то в случае развода он будет погашать долг самостоятельно.

В завершением отметим: чтобы избежать серьезных проблем с разделом кредитов при разводе, первоочередно следует предпринять попытки договориться с супругом мирным путем, уведомив кредиторов о возникшей ситуации, если не получится — обращаться в суд, заручившись экспертной поддержкой специалистов Royal Finance, которые помогут выбрать наиболее комфортный вариант распределения долговых обязательств.

© Royal Finance – кредитный брокер в Москве

Раздел кредита через суд | Адвокат Курганов и Партнеры. Коллегия адвокатов города Москвы

В наше время люди привыкают жить в долг, они берут в кредит недвижимость, автомобили, технику, ездят в отпуск. И очень часто при разводе супруги остаются с невыплаченными кредитами.

Семейный кодекс РФ прописывает правила распределения кредитных обязательств между супругами при разводе (глава 7 СК РФ «Законный режим имущества супругов»), также юристы руководствуются ФЗ «Об ипотеке (залоге недвижимости)». Исходя из них, при разделе совместно нажитого имущества долги делятся между супругами сообразно долям, которые причитаются им при разводе.

Исходя из них, при разделе совместно нажитого имущества долги делятся между супругами сообразно долям, которые причитаются им при разводе.

Если имеют место обязательства одного супруга, то взыскивать долги по кредиту можно только с него и его имущества. Если этого не хватает, то кредиторы могут добиваться выделения доли должника, которая полагается ему при разделе совместно нажитого в браке имущества, чтобы обратить на нее взыскание. На общее имущество супругов суд может обратить взыскание по их общим обязательствам. По долгам одного из супругов оно может быть обращено, если доказано, что кредит пошел на семейные нужды.

К примеру, если один супруг пользовался кредитной картой, то задолженность по ней при разделе кредита признается его личным обязательством. Если удастся доказать, что кредит потрачен на нужды семьи, то его можно разделить между обоими супругами.

Долги по ипотеке, взятой во время брака, считаются совместно нажитым имуществом. Если это недвижимость, то она делится между мужем и женой пропорционально долям, определенным судом при разделе имущества. Но требовать раздела ипотечного кредита по частям на каждого супруга, — это значит требовать изменить договор с банком и перевести ответственность должника из солидарной в долевую. Банкам невыгодно идти навстречу суду, потому что они видят в этом ущемление своих интересов на основании того, что они не проверяли платежеспособность супруга, который не был ранее указан в договоре.

Но требовать раздела ипотечного кредита по частям на каждого супруга, — это значит требовать изменить договор с банком и перевести ответственность должника из солидарной в долевую. Банкам невыгодно идти навстречу суду, потому что они видят в этом ущемление своих интересов на основании того, что они не проверяли платежеспособность супруга, который не был ранее указан в договоре.

Точно также разделяются обязательства по кредитам на автомобили и дорогостоящую бытовую технику, купленную во время брака.

Надо предупредить, что раздел кредита при разводе – сложное дело. Здесь нужна консультация адвоката по гражданским делам. Возможно, при этом надо будет собрать доказательства.

До обращения в суд нужно тщательно проанализировать кредитные документы.

Супруги – созаемщики, по согласованию с банком, могут разделить кредит после развода. Для этого надо внести изменения в договоры по кредитам и изменить солидарную ответственность на личную или на обязанность каждого из супругов по своей части долга.

Но банки не приветствуют такие решения, потому что им выгоднее иметь преимущества солидарной обязанности супругов по выплате кредита. Тогда банк может требовать долг с каждого из созаемщиков, выбирая по своему усмотрению, с кого именно, или обращаясь к обоим сразу. При разделении кредитных обязательств банк может обращать взыскание на каждого супруга только в его части долга, с ним можно только договориться.

Когда заемщик – один из супругов, то важна дата оформления кредита: если до вступления в брак, то суд признает его личным обязательством заемщика. Если кредит оформлен в браке, то долг считается общей собственностью и должен быть разделен по суду. Если второй супруг был поручителем по кредиту, по нему возникает солидарная ответственность.

Иногда кредит брал один супруг до женитьбы, то второй при разводе требует часть платежей, и суд признает за ним это право, потому что выплаты делались из общего бюджета. Бывает, что супруг желает быть единственным заемщиком и владельцем приобретенного в кредит во время брака автомобиля или недвижимости. Но вторая половина хочет разделить платежи или кредитное имущество. И право на это у не есть. Если нет брачного контракта, то придется обратиться к квалифицированному адвокату по разделу имущества.

Но вторая половина хочет разделить платежи или кредитное имущество. И право на это у не есть. Если нет брачного контракта, то придется обратиться к квалифицированному адвокату по разделу имущества.

Полное руководство по ипотеке и разводу

Знаете ли вы, что вам может потребоваться развод с супругой и ипотекой? Большинство людей этого не делают. Вот почему мы создали это популярное руководство, которое приоткрывает завесу над всем, что вам нужно знать и что нужно учесть, прежде чем вы действительно будете готовы развестись по ипотеке.

Топ 8 заблуждений об ипотеке

1. Мне лучше работать в моем банке. Они знают меня много лет.

Не ожидайте преференциального режима только потому, что у вас есть предыдущие банковские отношения.Вы должны соответствовать их требованиям, чтобы получить одобрение. Ограничивая себя одним кредитором, вы зависите от их ставок, их рекомендаций и их кредитных продуктов. Преимущество работы с брокером простое — у вас есть варианты.

2. Все ипотечные кредиторы имеют одинаковые правила и требования.

У каждого кредитора есть свои уникальные правила. Эти правила также различаются в зависимости от суммы кредита, кредитного рейтинга и типа собственности (основная, инвестиционная и т. Д.).).

3. Ставки по ипотеке завышены. Я не хочу рефинансировать.

Хотя ставки немного выросли, они остаются на уровне, близком к историческим минимумам. Также подумайте, является ли ваш платеж фиксированным на весь период. В противном случае в будущем вы можете столкнуться со значительно более высокими выплатами.

4. Я все еще нахожусь в совместной ипотеке со своей бывшей супругой. Я беспокоюсь, что эти платежи будут засчитаны против меня, когда я подам заявление на новую ипотеку.

Многословие имеет значение.Если в соглашении о брачном соглашении (MSA) указано, что ваш супруг (а) несет полную ответственность за платежи, новый кредитор не будет обслуживать вас в долг по указанным платежам (т. Е. Они не будут засчитываться против вас).

Е. Они не будут засчитываться против вас).

5. Я подписал договор о передаче супругов и отказался от права собственности — я наконец свободен от дома.

Отказ от титула и залога — это разные вещи. Если ваше имя все еще указано в ипотеке, ваш кредит находится под угрозой. Единственный способ отказаться от ипотеки — это рефинансирование или погашение кредита вашим супругом.

6. Я получаю алименты на супруга и ребенка. Это поможет мне пройти квалификацию.

Как правило, для получения алиментов на ребенка и супруга требуется 6-месячная история получения и 3-летняя отсрочка с даты подачи заявки на кредит.

7. У меня высокий доход — получить ссуду должно быть легко.

Не весь доход считается «квалифицированным» доходом с точки зрения кредиторов. Например, денежные бонусы обычно требуют двухлетней истории, а опционы на акции рассматриваются редко.

8. Имею значительные ликвидные активы. Это делает меня сильным заемщиком.

Это делает меня сильным заемщиком.

Соответствие критериям в первую очередь зависит от вашего отношения долга к доходу (DTI) и отношения кредита к стоимости (LTV). К сожалению, кредиторы не уделяют большого внимания ликвидным активам, определяя, соответствуете ли вы критериям.

Ипотека при разводе и стандартная ипотека: чем они отличаютсяНе все ипотечные кредиты одинаковы. Вот что их отличает.

5 основных причин рефинансирования развода 1.Защитите свой кредит. Если ваш супруг (а) выкупает вас из семейного дома, вы не упустите возможность. Если вы все еще пользуетесь ипотекой, тогда вы в опасности. Просроченные платежи могут испортить ваш кредит. Единственный способ по-настоящему защитить себя — это рефинансирование вашего супруга. Если это вообще возможно, в соглашении о семейном урегулировании должно содержаться требование о том, чтобы супруг (а), ведущий дом, рефинансировал его вскоре после развода (и включать положения, касающиеся того, что происходит в случае невыполнения супругом / супругой).

2. Выкупите свою супругу. Рефинансирование с выплатой наличных — это часто упускаемая из виду стратегия поиска средств для выкупа доли вашего супруга в доме. Цель рефинансирования с выплатой наличных — использовать капитал вашего дома, взяв новую ипотеку, которая больше, чем существующая ипотека.

3. Используйте свой собственный капитал. Выкуп средств — не единственная причина рассмотреть возможность рефинансирования за счет выкупа. Собственный капитал в вашем доме может быть отличным источником ликвидности.Некоторые из наиболее распространенных причин использования собственного капитала включают консолидацию долга (выплата по кредитным картам с высоким процентом, HELOC и другие ссуды), создание денежного резерва (чрезвычайный фонд), ремонт дома или оплата гонораров адвокатам.

4. Блокировка фиксированных платежей по ипотеке. Есть ли у вас ипотека с регулируемой процентной ставкой (ARM)? Если это так, важно понимать, как повышение ставок повлияет на будущие выплаты. Чтобы снизить риск повышения ставок, подумайте о рефинансировании ипотечного кредита с фиксированной ставкой (или даже ARM с более длительным фиксированным периодом).

Чтобы снизить риск повышения ставок, подумайте о рефинансировании ипотечного кредита с фиксированной ставкой (или даже ARM с более длительным фиксированным периодом).

5. Уменьшите размер выплаты по ипотеке. Учитывая дополнительные расходы, связанные с содержанием двух домашних хозяйств, очень важно найти способы улучшить свой денежный поток. Рефинансируя, вы сможете снизить ежемесячный платеж (снизив ставку, переключившись на другой кредитный продукт или распределив платежи на более длительный период времени).

Полную версию статьи вы можете прочитать на Forbes.com.

Три ссудных корзины: обзорFannie Mae и Freddie Mac — это спонсируемые государством предприятия (GSE), которые покупают соответствующие ссуды у кредиторов.Продавая ссуды Fannie и Freddie, кредиторы получают доступ к средствам для будущих ссуд.

Jumbo Loans не могут быть приобретены Fannie и Freddie. В результате кредиторы либо продают крупные ссуды частным инвесторам, либо оставляют их в качестве инвестиций.

Какие рекомендации важнее всего?

• Отношение долга к доходу (DTI): кредиторы хотят гарантировать, что вы сможете погасить ипотечный кредит. Если ваши ежемесячные долги превышают определенный процент от вашего ежемесячного дохода, вы не имеете права участвовать в программе.

• Отношение кредита к стоимости (LTV): так просто, как кажется. Возьмите сумму кредита и разделите ее на стоимость вашего имущества. Чем ниже LTV, тем лучше.

• Кредитный рейтинг (FICO): существует три кредитных бюро, которые выдают кредитные рейтинги (Equifax, Transunion, Experian). Кредиторы используют средний балл для оценки вашей кредитоспособности.

В компании «Развод ипотечных консультантов» мы стараемся сохранять простоту .

Вам нужна лучшая ставка по ипотеке, и для ее получения нужно понимать несколько основ.Имея это в виду, вот краткое изложение доступных вам кредитных продуктов вместе с некоторыми соответствующими определениями:

Ипотечные продукты с регулируемой процентной ставкой (ARM) Срок действия следующих ARMS составляет 30 лет.

- 3/1 ARM — Ставка является «фиксированной» в течение первых 3 лет, а затем становится переменной в течение следующих 27 лет на основе процентной ставки плюс маржа.

- 5/1 ARM — Ставка фиксируется на первые 5 лет, а затем становится переменной в течение следующих 25 лет в зависимости от вашего индекса плюс маржа.

- 7/1 ARM — Ставка фиксируется на первые 7 лет, а затем становится переменной в течение следующих 23 лет в зависимости от вашего индекса плюс маржа.

- 10/1 ARM — Ставка фиксируется на первые 10 лет, а затем становится переменной в течение следующих 20 лет в зависимости от вашего индекса плюс маржа.

- 10-летний фиксированный — Выплачивается более 10 лет, фиксированные платежи все 10 лет.

- Фиксированная ставка на 15 лет — Выплачивается в течение 15 лет, фиксированная на все 15 лет.

- Фиксированная ставка на 20 лет — Выплачивается в течение 20 лет, фиксированная на все 20 лет.

- 30-летний фиксированный — Выплачивается более 30 лет, фиксированный на все 30 лет.

Подождите, это еще не все!Совет для профессионалов: Как показывает опыт, чем дольше фиксированный период, тем выше процентная ставка.

Вот некоторые специальные кредитные продукты и стратегии, о которых следует знать.

- Перекрестное обеспечение. Вам нужна выручка от продажи вашего текущего дома, чтобы внести первоначальный взнос за ваш новый дом? Вот тут-то и вступает в игру перекрестный залог.

- Отбытие по месту жительства. Если вы покупаете новый дом и переводите свое основное место жительства в аренду, вы можете получить кредит на потенциальный доход от аренды. Некоторые кредиторы позволят провести «обзор справедливой рыночной арендной платы» для определения кредита на доход от аренды.

- Обратная ипотека. Обратная ипотека, также известная как ипотека с конверсией собственного капитала (HECM), позволяет вам использовать часть собственного капитала вашего дома для выплаты существующей ипотеки.Затем вы можете использовать оставшуюся выручку по своему усмотрению. Платежи по кредиту могут быть отложены до тех пор, пока вы живете в собственности. Имейте в виду, что вы по-прежнему несете ответственность за уплату налогов на недвижимость и страховку домовладельцев. Существует ряд требований для участия. Например, вам должно быть не менее 62 лет.

- Срок 40 лет. Крупный заем, выплачиваемый более 40 лет. Поскольку выплаты распределяются на более длительный период, выплаты обычно меньше 30-летнего срока, что позволяет заемщику претендовать на более высокую сумму кредита.40-летний срок обычно выше, чем 30-летний срок.

Мы действительно коснулись здесь поверхности. Не стесняйтесь обращаться к нам за подробностями.

HELOC: Другой вариантПредупреждение о риске: По истечении периода только выплаты процентов у вас будет более короткий период для выплаты оставшейся суммы основного долга. Если вы не рефинансируете, ваши ежемесячные выплаты резко увеличатся.

Кредитная линия собственного капитала (HELOC) и есть кредитная линия.Думайте о HELOC, как о кредитной карте: вы используете ее для покупок, а затем оплачиваете эти покупки позже.

В отличие от кредитной карты, которая представляет собой необеспеченный долг, HELOC защищен, потому что он обеспечен ценным активом: вашим домом. Выплачивая ежемесячный платеж по ипотеке, а рыночная стоимость дома растет, вы наращиваете капитал. HELOC позволяет вам брать займы под этот капитал.

После получения разрешения на участие в программе HELOC вы можете брать столько или меньше, сколько вам нужно. Это то, что отличает HELOC от ссуды под залог собственного капитала, когда банк ссужает вам единовременную сумму. С HELOC вы не берете его в долг, пока он вам не понадобится.

Это то, что отличает HELOC от ссуды под залог собственного капитала, когда банк ссужает вам единовременную сумму. С HELOC вы не берете его в долг, пока он вам не понадобится.

Большинство HELOC имеют переменные процентные ставки, что означает, что они повышаются и понижаются в зависимости от финансового индекса, как правило, от основной ставки. Некоторые банки добавляют к основной ставке несколько процентных пунктов, называемых маржей.

Вы можете использовать HELOC по многим причинам, включая, помимо прочего:

- Гонорары адвокатов

- Выравнивающие платежи

- Чрезвычайные фонды

- Товары для дома

- Консолидация долга

Вот 9 важных шагов , которые вы должны понять, чтобы помочь обеспечить плавное и успешное закрытие ссуды.

Шаг 1. Думай вперед

Не подготовившись, вы готовитесь к провалу. Подготовка — вот что отличает плавное закрытие от стрессового. Начните с того, что ваш консультант по ипотеке составит отчет о кредитных операциях, чтобы подтвердить ваш FICO, проверить ваши долги и устранить любые просрочки или неточности.

Подготовка — вот что отличает плавное закрытие от стрессового. Начните с того, что ваш консультант по ипотеке составит отчет о кредитных операциях, чтобы подтвердить ваш FICO, проверить ваши долги и устранить любые просрочки или неточности.

Кроме того, вы, скорее всего, получите контрольный список необходимой документации. Соберите документы из этого списка как можно скорее. Этого не избежать. Чем больше информации ваш кредитор должен предварительно обработать, тем легче будет процесс для всех вовлеченных сторон.

Шаг 2 — Выберите подходящий для вас кредит

Чтобы определить, какой кредит подходит вам, задайте себе следующие вопросы:

- Какова цель нового кредита? (удаление супруга, выкуп и т. д.)

- Чего вы надеетесь достичь с помощью рефинансирования? (сэкономьте ежемесячно, погасите быстрее? и т. д.)

- Как долго вы планируете владеть этой собственностью?

- Знакомы ли вы с различными кредитными продуктами, доступными сегодня?

- Какова ваша толерантность к риску для корректировок ставок и / или платежей по новому займу?

Если не уверены — СПРОСИТЕ. Основная обязанность вашего консультанта по ипотеке — убедиться, что выбранный вами кредитный продукт и условия соответствуют вашим целям и потребностям.

Основная обязанность вашего консультанта по ипотеке — убедиться, что выбранный вами кредитный продукт и условия соответствуют вашим целям и потребностям.

Шаг 3. Зафиксируйте ипотечную ставку

Как только вы будете удовлетворены условиями кредита, вы можете заблокировать ставку.

Блокировка ставки важна, потому что она защищает вас от роста доходности. Незакрепленная ссуда считается «плавающей» ссудой, и этот подход очень рискован, поскольку ваша ставка будет продолжать колебаться ежедневно.Это похоже на азартные игры.

Блокировка тарифов действует на определенный период времени (обычно 30-45 дней). Как правило, чем дольше ваша ставка заблокирована, тем выше соответствующая стоимость. Как правило, срок действия большинства кредитов составляет 30-45 дней в зависимости от кредитора.

Скорее всего, на этом этапе вам также потребуется подписать конкретное раскрытие информации кредитора. Обязательно ознакомьтесь с этими раскрытиями и подтвердите точные сроки и стоимость закрытия.

Шаг 4 — Заказать оценку дома

Реальность оценки такова, что она нужна для каждой ссуды.Фактически, каждый кредитор нуждается в собственном отчете об оценке, созданном его собственной компанией по управлению оценкой. Эти отчеты не подлежат передаче между кредиторами, поэтому не забудьте выбрать кредитора, к которому вы хотите обратиться, прежде чем платить и приступать к выполнению любых заказов на оценку.

Шаг 5 — Обзор ипотечного андеррайтинга

К этому моменту вы предоставили своему консультанту по ипотеке все необходимые документы (см. Раздел «Требования к документам»). Ваша заполненная кредитная заявка и оценка будут отправлены андеррайтеру для рассмотрения.Андеррайтер внимательно изучит каждый из предоставленных вами документов, чтобы определить вашу способность произвести платеж по этой ссуде. Они также подтвердят, что вы соответствуете всем изложенным правилам кредитования. Будьте готовы предоставить дополнительную документацию или пояснения после проверки андеррайтером.

Шаг 6 — Проверка утверждения и условий ссуды

Если андеррайтер удовлетворен вашей кредитной заявкой, он выдаст письмо с одобрением и список условий одобрения (да, последний раунд оформления документов).Условия утверждения — это последние пункты, необходимые для подготовки вашего файла к закрытию. Внимательно прочитайте свое одобрительное письмо, чтобы убедиться, что условия кредита, утвержденные андеррайтером, соответствуют тому, что, по вашему мнению, вы получаете. Кроме того, проверьте свои условия, чтобы убедиться, что вы можете удовлетворить все требования андеррайтера.

Шаг 7 — Очистить, чтобы закрыть

Как только ваши условия будут рассмотрены и приняты андеррайтером, ваш консультант по ипотеке закажет ваше окончательное раскрытие.В этом заключительном раскрытии перечислены все ожидаемые затраты на закрытие сделки и содержится еще один обзор условий вашего займа. Крайне важно внимательно изучить детали, чтобы не было никаких сюрпризов. Если у вас есть вопросы по поводу вашего предварительного заключительного заявления, доведите их до сведения ваших консультантов, прежде чем сесть за заключительный стол. Если все в порядке с предварительным заключительным заявлением, вы можете выбрать официальную дату подписания.

Если у вас есть вопросы по поводу вашего предварительного заключительного заявления, доведите их до сведения ваших консультантов, прежде чем сесть за заключительный стол. Если все в порядке с предварительным заключительным заявлением, вы можете выбрать официальную дату подписания.

Шаг 8 — Подписание

Наконец, вы готовы подписать документы.Ваш консультант по ипотеке подтвердит, где и когда будет подписание. За закрывающим столом вас попросят подтвердить личность, поэтому не забудьте взять с собой водительские права, удостоверение личности государственного образца или паспорт. Большинство подписаний длятся от 30 до 90 минут.

Шаг 9 — Финансирование и учет

Если вы рефинансируете жилое помещение, занимаемое владельцем, у вас будет трехдневный период права расторжения. Если вы решите отменить бронирование, вам необходимо связаться со своим консультантом по ипотеке до истечения срока отмены.

По истечении срока отмены кредитор профинансирует ваш кредит. Выручка будет направлена на погашение существующей ссуды (если она у вас есть), а отдел условного депонирования запишет вашу новую ипотеку и доверительный договор с округом.

Выручка будет направлена на погашение существующей ссуды (если она у вас есть), а отдел условного депонирования запишет вашу новую ипотеку и доверительный договор с округом.

Мы надеемся, что это поможет пролить свет на неясный в остальном процесс. Если сомневаетесь, обратитесь за помощью. Ваш консультант по ипотеке при разводе — ваш консьерж.

Чего НЕ делатьМногие люди принимают решения до и во время процесса ссуды, которые могут поставить под угрозу их одобрение ссуды.Вот что нужно делать , а не .

- Не меняй работу

- Не бросай работу

- Не перемещайте свои банковские счета без зеленого света

- Не покупайте то, что нужно финансировать (автомобили, грузовики, мебель и т. Д.).

- Не открывайте новые счета потребительского кредита.

- Не опаздывайте ни с одним из своих кредитных обязательств и не взимайте чрезмерно высокие суммы.

- Не делайте крупных вкладов на свои банковские счета, если вы не хотите объяснять или документировать.

- Ни для кого не подписывайте ссуду.

- Не забывайте раскрывать какие-либо долги, обязательства или другую относящуюся к делу информацию.

- Не тратьте заложенные в бюджет сбережения на первоначальный взнос или наличные, необходимые для закрытия.

- Не забудьте указать размер алиментов или алиментов на супруга.

Помните, ваша ссуда не является окончательной, пока не будет профинансировано и не будет записано .

Анализ «Что, если»В процессе урегулирования бракоразводного процесса есть несколько важных этапов, и начальные этапы часто являются наиболее важными.То, что вы делаете на ранней стадии процесса, может стать залогом успеха. Наша задача — убедиться, что вы готовы.

Есть одна услуга, которой каждый разводящийся человек должен обязательно воспользоваться при поиске рефинансирования или покупки нового дома:

Enter, анализ «что, если».

Конечно, это сыграет решающую роль в определении того, сможете ли вы пройти квалификацию.

Но что делает анализ «что, если» ТАК ценным, так это то, что он дает вам простой и надежный способ оценить, как переменные в вашем урегулировании разводов (доход, долги и т. Д.)) может напрямую повлиять на вашу способность получить новый заем.

Это может помочь вам ответить на очень важный вопрос о том, как алименты супруга и / или ребенка повлияют на вашу способность соответствовать требованиям.

Все мы знаем, что развод — это движущаяся цель, поскольку переговоры и обсуждения урегулирования разворачиваются в течение месяцев, а иногда и лет.

Наш анализ «что, если» можно быстро и легко изменить, чтобы отразить предлагаемые изменения в вашем соглашении.

Получив анализ «а что, если» в начале игры, вы заметите, насколько легче подготовиться к изменениям, когда они вам представляются.

Знаете ли вы- Требуется как минимум 6-месячная история получения алиментов на супруга и / или ребенка

- Для поддержки требуется как минимум 3 года продолжения (т.

е. не может быть прекращено в течение 3 лет после закрытия кредита). Например, если вашему ребенку 16 лет, а алименты прекращаются в возрасте 18 лет, никакие из них не будут учитываться в качестве дохода.

е. не может быть прекращено в течение 3 лет после закрытия кредита). Например, если вашему ребенку 16 лет, а алименты прекращаются в возрасте 18 лет, никакие из них не будут учитываться в качестве дохода. - Алименты могут быть увеличены на 25%, что обеспечит вам дополнительный доход, соответствующий требованиям!

- Для большинства платежей и обязательств кредиторы вводят это как «долг» при расчете отношения долга к доходу.Супружеская поддержка рассматривается по-разному. Вводится как уменьшение дохода. Не вдаваясь в технические подробности — это существенно улучшает вашу способность к квалификации.

- Ваше соглашение о семейном соглашении (MSA) и решение не обязательно должны быть окончательно согласованы. В некоторых случаях ваш кредит может быть профинансирован посредством подписанного Меморандума о взаимопонимании (MOU) или других более простых альтернатив.

Сбор документов может показаться сложной задачей, но это не обязательно, если вы к этому готовы.

Essential:

• Двухлетние налоговые декларации (личные и / или деловые)

• Два года W-2

• Две последние квитанции о заработной плате

• Текущие выписки по ипотеке

• Выписки с банковского счета за два месяца

• Пояснения для любого кредита просрочки

• Действующие страховые полисы домовладельцев

В отношении развода:

• Соглашение о брачном урегулировании (MSA) или решение

• Доказательства получения алиментов на супруга и / или ребенка

Это далеко не полный список.Кредиторы часто запрашивают дополнительную документацию на протяжении всего процесса получения кредита.

Позвоните нам, и мы предоставим более подробный контрольный список с учетом вашей ситуации.

Таким образом, вы получите удовольствие от беспрепятственного закрытия кредита от начала до конца.

FAQ Как вы заряжаете?

Клиенты часто удивляются, узнав, что они нам ничего не платят. Мы получаем компенсацию от кредитора, и наш единственный стимул при выборе кредитора — найти для вас наилучшие возможные условия.

Мы получаем компенсацию от кредитора, и наш единственный стимул при выборе кредитора — найти для вас наилучшие возможные условия.

На каком этапе процесса вы участвуете?

Чем раньше, тем лучше. Раннее участие позволяет нам предложить рекомендации относительно того, как ипотека вписывается в вашу стратегию урегулирования — и мы всегда можем вернуться к анализу андеррайтинга по мере развития переговоров по урегулированию.

Я планирую выкупить свою супругу. О чем я должен думать?

Ваш (а) супруг (а), вероятно, захочет отказаться от ипотечного кредита, а это значит, что вам потребуется рефинансирование.Первый шаг — подтвердить, что это жизнеспособный вариант. Мы можем помочь оценить, как предложения по разделу собственности и поддержке влияют на вашу способность соответствовать требованиям.

Моя супруга ведет дом. Мне все еще нужно с вами связаться?

Совершенно верно. Прежде чем соглашаться на мировое соглашение, вы должны убедиться, что ВСЕ предложения осуществимы. Это включает в себя подтверждение того, что ваш супруг имеет право на рефинансирование.

Это включает в себя подтверждение того, что ваш супруг имеет право на рефинансирование.

Я планирую купить дом по дороге. Что мне делать, чтобы подготовиться?

Соглашения, достигнутые сегодня, могут повлиять на вашу способность получать квалификацию в будущем.Мы можем проанализировать MSA на предмет возможных ошибок и дать представление о том, как кредитор может интерпретировать различные положения.

Как время влияет на мои варианты финансирования?

Время — КЛЮЧ. Например, нередко квалифицированный заемщик обращается к нам после развода только для того, чтобы узнать, что выплаченная поддержка не позволяет им получить право на получение помощи.

Как мне начать?

Просто свяжитесь с нами, и мы предоставим вам краткий список информации, необходимой нам для оценки вашего предложения по ипотеке.Затем мы проведем углубленный анализ с подробным описанием того, на какую сумму вы имеете право, и на чувствительность к ключевым переменным (например, поддержка, реструктуризация долга и т.

• Определите, что отличает ипотечные кредиты при разводе

• Имейте план основных причин рефинансирования при разводе

• Знайте свои варианты и типы ссуд

• Поймите важность анализа «что, если» во время переговоров по урегулированию разводов

• Иметь разберитесь с финансовыми документами, которые вам нужно собрать.

• Оцените важность работы с консультантом по ипотеке при разводе

Осложнений с жилищным кредитованием и разводом

Осложнения возникают, когда домовладельцы, получившие ссуду под залог собственного дома, разводятся.Часто пары имеют дом с кредитной линией собственного капитала (HELOC) или совместной ипотекой, и это может быть важным фактором при бракоразводном процессе. Тот факт, что суд присудил вашей бывшей супруге дом и связанный с ним долг, не означает, что вы не должны платить.

Фонды собственного капитала могут быть легко доступны для вашего будущего супруга. Линии домашнего капитала часто предоставляют кредитные карты или чеки. Крупные компании, выпускающие кредитные карты, не имеют систем, требующих совместной подписи при использовании кредитной карты, а для чеков требуется только одна подпись.Любой супруг, подозревающий, что другой занимается планированием бракоразводного процесса, должен отменить все кредитные линии и письменно уведомить кредиторов о том, что дальнейшие долги не являются вашей ответственностью.

Линии домашнего капитала часто предоставляют кредитные карты или чеки. Крупные компании, выпускающие кредитные карты, не имеют систем, требующих совместной подписи при использовании кредитной карты, а для чеков требуется только одна подпись.Любой супруг, подозревающий, что другой занимается планированием бракоразводного процесса, должен отменить все кредитные линии и письменно уведомить кредиторов о том, что дальнейшие долги не являются вашей ответственностью.

С точки зрения кредитора, расторжение брака не влияет на ответственность за долги по долевому займу. Кредитор по-прежнему будет сообщать об этой ссуде в счет вашего кредита и привлекать вас к ответственности в случае невыполнения обязательств. К счастью, если ваш бывший супруг платит ссуду, это не должно удерживать вас от покупки собственного дома.

Если вы и ваш бывший супруг согласны, в декрете о разводе можно четко указать, что один из вас не несет ответственности за выплаты по ипотеке или HELOC. Если это соглашение будет достигнуто, целесообразно, чтобы указ требовал от бывшего супруга, который принял на себя ответственность за ссуду, рефинансировать дом в течение определенного периода времени. Если в вашем постановлении о разводе не указано, кому поручено выплатить ссуду, внесите в указ поправки, чтобы указать, какая сторона несет ответственность за эту ссуду.

Если в вашем постановлении о разводе не указано, кому поручено выплатить ссуду, внесите в указ поправки, чтобы указать, какая сторона несет ответственность за эту ссуду.

Разлучения с супругом может быть недостаточно, если вы хотите освободить себя от ответственности по ипотеке или долгу HELOC. Некоторые покупатели жилья совершают мошенничество, заявляя, что они разделены и больше не несут ответственности по долгам, хотя на самом деле это не так. Если вы разделены по закону и имеете соглашение о раздельном проживании, поданное в суд в течение года, вы можете попросить кредитора исключить вас из долга.

Если у вас есть вопросы относительно семейного права в Калифорнии, свяжитесь с нами по телефону (818) 926-4420 или посетите раздел «Семейное право» на нашем веб-сайте в Адвокатском бюро Аната Ресника.Позвоните сегодня, и мы свяжем вас с Анатом Резником, опытным, агрессивным и доступным адвокатом по семейным и разводным делам из Калифорнии. После того, как вы поговорите с нашим адвокатом по семейному праву штата Калифорния, мы можем назначить вам бесплатную личную встречу, чтобы обсудить ваши обстоятельства. Если у вас есть вопросы или вы рассматриваете любой аспект подачи заявления на развод, вопросы об отцовстве, опеку над детьми и посещение, супружескую поддержку и алименты и т. Д., Мы можем помочь! Позвоните нам прямо сейчас по телефону (818) 926-4420. Мы с нетерпением ждем вашего ответа и помощи в любых вопросах, связанных с семейным правом.

Если у вас есть вопросы или вы рассматриваете любой аспект подачи заявления на развод, вопросы об отцовстве, опеку над детьми и посещение, супружескую поддержку и алименты и т. Д., Мы можем помочь! Позвоните нам прямо сейчас по телефону (818) 926-4420. Мы с нетерпением ждем вашего ответа и помощи в любых вопросах, связанных с семейным правом.

Что происходит со студенческой ссудой при разводе?

Какой бы студенческий долг вы ни внесли в брак, он все равно останется вашим в случае развода. Но если вы взяли ссуду на обучение, пока были женаты, развестись не так-то просто.

Любые новые студенческие ссуды, полученные кем-либо из вас после свадьбы, считаются семейным долгом. И каждый штат по-своему относится к студенческим ссудам при разводе.

Чтобы определить свой следующий ход, найдите описание ниже, которое лучше всего подходит для вашей ситуации.

Один из вас совместно подписал ссуду

Если вы или ваш супруг (а) совместно подписали студенческий долг, то совладенец по-прежнему несет ответственность за долг, даже если вы больше не состоите в браке. Это включает совместное подписание ссуды для рефинансирования, а также любых ссуд, взятых на оплату обучения в школе.

Это включает совместное подписание ссуды для рефинансирования, а также любых ссуд, взятых на оплату обучения в школе.

Совместное подписание студенческой ссуды юридически обязывает вас выплатить долг, когда основной заемщик не может. Но есть способы разорвать эту окову.

Вы можете рефинансировать от своего имени, если соответствуете требованиям; в противном случае найдите кредитора, который разрешит совместное подписание.Если вы рефинансируете с совладельцем, ищите кредитора, который предлагает быстрое освобождение от совместной подписи — обычно минимум 12 месяцев.

Любой переезд освободит вас от долга вашего бывшего супруга, или наоборот.

Вы живете в штате с общественной собственностью

Если вы живете в одном из следующих штатов, вы можете нести ответственность за погашение долга своего супруга: Аризона , Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон или Висконсин. Калифорния также является штатом с общественной собственностью, но ссуды на обучение в ней рассматриваются отдельно.

Государства с общинной собственностью считают, что обе стороны несут ответственность за все долги, накопленные во время брака. Таким образом, вы оба несете техническую ответственность — 50/50 — за любую новую задолженность по студенческой ссуде, полученной во время вашего брака, независимо от того, кто занимал или посещал школу.

Вы живете в государстве с общим правом

Штаты без правил совместного права собственности считаются штатами с общим правом, также известными как состояния справедливого распределения. Это означает, что каждый супруг имеет право на «справедливую» долю супружеской собственности, включая долг, или несет ответственность за нее.

Если вы не можете договориться самостоятельно, суд решит, как лучше всего разделить задолженность, что может определяться такими факторами, как потенциальный доход, то, как использовались средства студенческого кредита, кто выплачивал кредит и заработал ли кто-то степень во время брака.

Один из вас зарегистрирован в плане, ориентированном на доход

Если у вас есть федеральные студенческие ссуды и вы участвуете в плане погашения, ориентированном на доход, в ваших интересах немедленно уведомить своего обслуживающего персонала, когда вы разведетесь и отправите новое свидетельство о доходах.

Когда вы состоите в браке, план, ориентированный на доход, обычно объединяет доходы обоих супругов для определения ежемесячного платежа заемщику в зависимости от того, как вы подаете налоговую декларацию. Когда вы разводитесь, размер вашего платежа может измениться, поскольку вам придется учитывать меньший доход.

Вы все еще не знаете, что будет с долгом.