В Свердловской области в августе продолжает действовать упрощенный порядок оформления пенсий и социальных выплат

Пенсионный фонд России продлил ряд мер, введенных с апреля из-за сложной эпидемиологической обстановки, чтобы в упрощенном режиме назначать пенсии и принимать решения по их выплате. До конца августа ПФР продолжит дистанционно назначать отдельные виды пенсий и пособий, оказывать содействие гражданам в запросе необходимых сведений, проактивно продлевать и пересчитывать ранее назначенные выплаты.

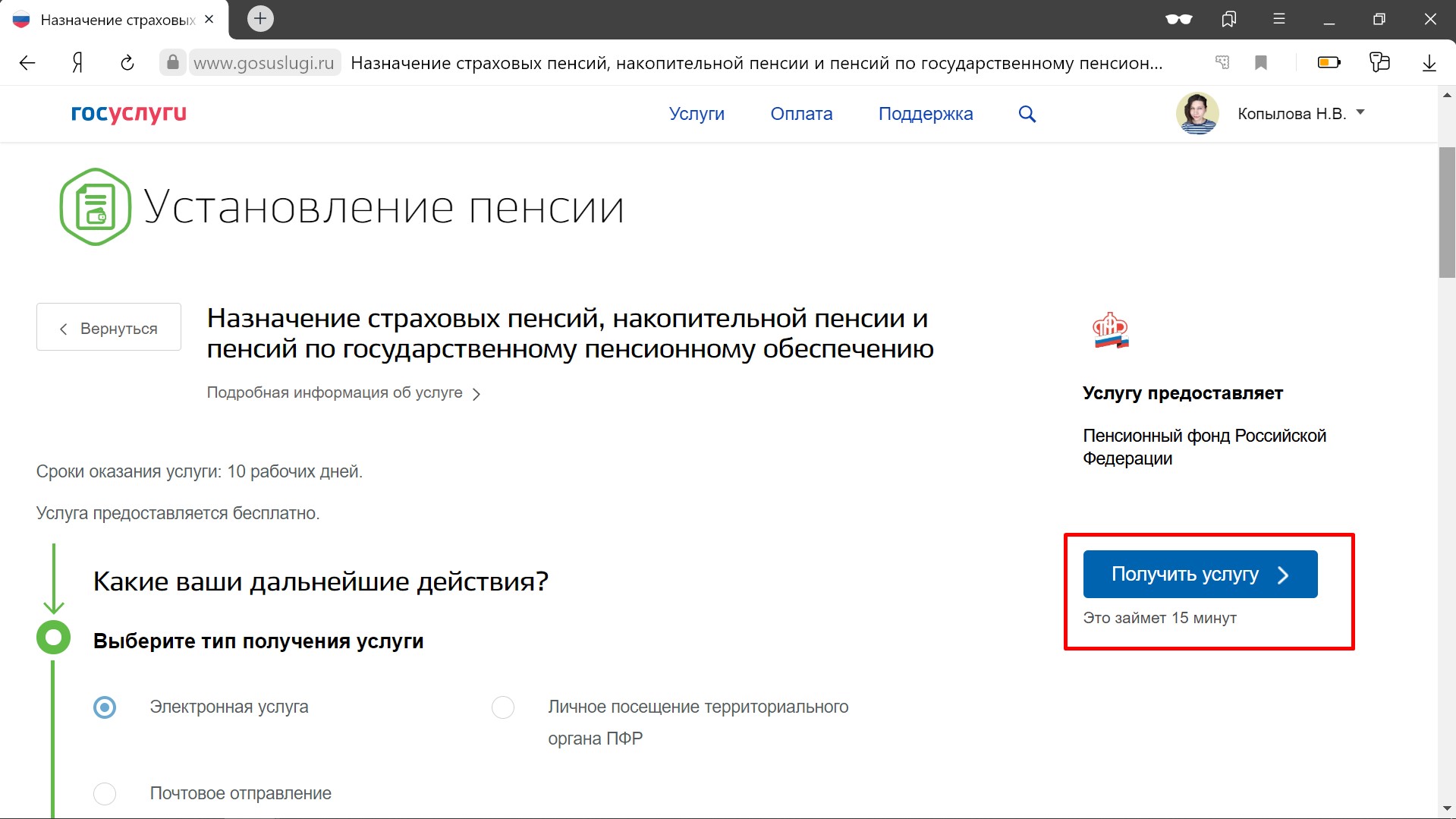

Дистанционное назначение пенсии через личный кабинет

Большинство пенсий сегодня оформляется по электронным заявлениям, которые подаются через личный кабинет на портале Пенсионного фонда es.pfrf.ru и портале Госуслуг. Доля таких обращений в настоящее время достигает более 70%. По большинству из них пенсия с согласия человека назначается полностью дистанционно на основе данных, которые переданы работодателями в информационную систему Пенсионного фонда.

Наполнение лицевых счетов предпенсионеров сведениями о стаже и заработной плате, данными о нестраховых периодах, которые также учитываются при назначении пенсии, обеспечивается за счет заблаговременной работы территориальных органов Пенсионного фонда. Благодаря этому большинство пенсий в период с апреля по август назначается удаленно и не требует личного визита в клиентскую службу ПФР.

Дистанционное назначение пенсии по телефону

Если у человека нет возможности подать электронное заявление о назначении пенсии, территориальные органы ПФР при наличии контактной информации связываются с ним по телефону и получают согласие на оформление пенсии, что отражается в специальном акте. На основе этого документа формируется заявление о назначении пенсии и запускаются дальнейшие процессы по ее оформлению.

Следует отметить, что специалисты Пенсионного фонда никогда не запрашивают персональные данные, СНИЛС, номер банковской карты или ее ПИН-код, а также пароль доступа к личному кабинету. Если по телефону просят предоставить такую информацию, скорее всего, человек имеет дело с мошенниками. Пенсионный фонд настоятельно рекомендует не доверять сомнительным звонкам или письмам и при подозрении на мошенничество незамедлительно прекратить дальнейшее общение.

Если по телефону просят предоставить такую информацию, скорее всего, человек имеет дело с мошенниками. Пенсионный фонд настоятельно рекомендует не доверять сомнительным звонкам или письмам и при подозрении на мошенничество незамедлительно прекратить дальнейшее общение.

Содействие в сборе сведений и беззаявительный перерасчет выплат

Территориальные органы Пенсионного фонда в обязательном порядке оказывают содействие гражданам в запросе сведений, необходимых для назначения пенсии. В том числе документов, которые по закону должен представить сам человек.

В тех случаях, когда ответы на запросы ПФР о предоставлении сведений задерживаются или не поступают от работодателей, архивов и других организаций, территориальные органы фонда руководствуются имеющимися сведениями и назначают выплаты на их основе с согласия человека.

При поступлении дополнительной информации, влияющей на пенсионные права, размер пенсии автоматически пересчитывается за все прошедшие месяцы без дополнительного заявления от пенсионера.

Проактивное повышение выплат пенсионерам, достигшим 80 лет

Пенсионеры, которым исполнилось 80 лет, имеют право на повышенную фиксированную выплату к страховой пенсии по старости. В этом году ее размер составляет 11 372,5 рубля. С апреля до конца августа территориальные органы фонда проактивно определяют получателей пенсии по потере кормильца, которым исполняется 80 лет, чтобы без заявления назначить им более выгодный вариант страховой пенсии с учетом повышения фиксированной выплаты. Такое решение выносится на основе дистанционно полученного согласия пенсионера.

Назначение и продление пенсии инвалидам

Все виды пенсий людям с инвалидностью назначаются Пенсионным фондом по данным Федерального реестра инвалидов. При обращении в ПФР инвалиду достаточно подать только заявление, все остальные сведения фонд получает из реестра. При этом инвалид может направить электронное заявление и таким образом полностью дистанционно оформить выплату, не обращаясь за ней лично.

Ежемесячная выплата инвалидам (ЕДВ) с 28 июля 2020 назначается по данным Федерального реестра инвалидов беззаявительно. Если ране гражданину не выплачивалась пенсия или иные выплаты, то потребуется только заявление о способе выплаты.

Помимо этого, с 1 марта до 1 октября 2020 года действует временный порядок определения инвалидности, согласно которому вся процедура происходит исключительно на основе документов медицинских учреждений, без посещения инвалидом бюро медико-социальной экспертизы.

Продление инвалидности также осуществляется заочно. При наступлении даты, до которой была установлена инвалидность по итогам освидетельствования, ее срок автоматически продлевается на полгода, как и право на пенсию и другие выплаты.

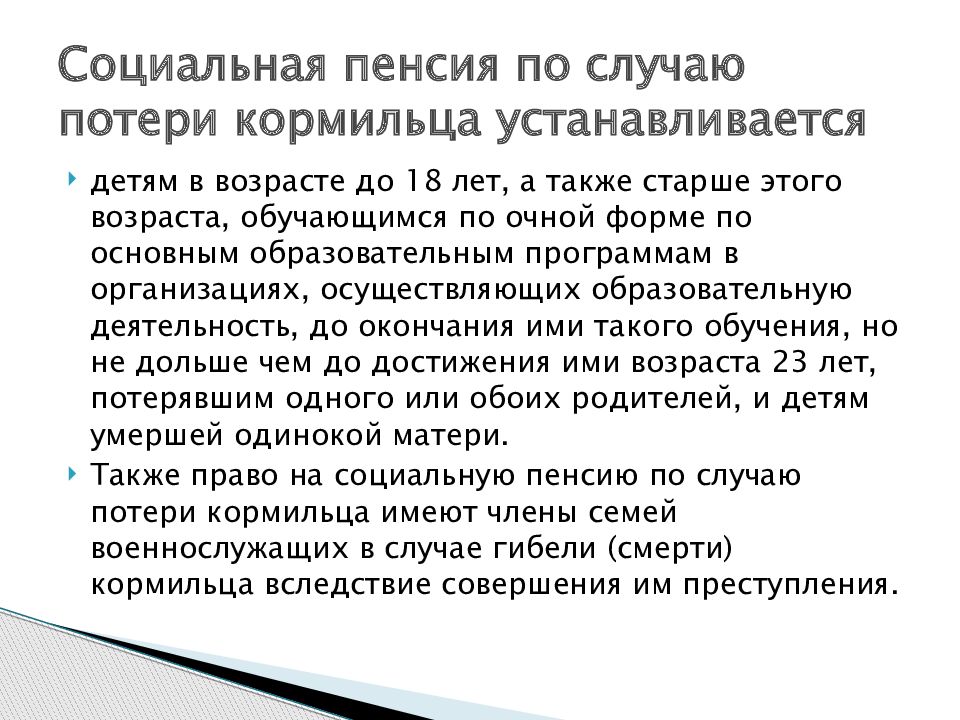

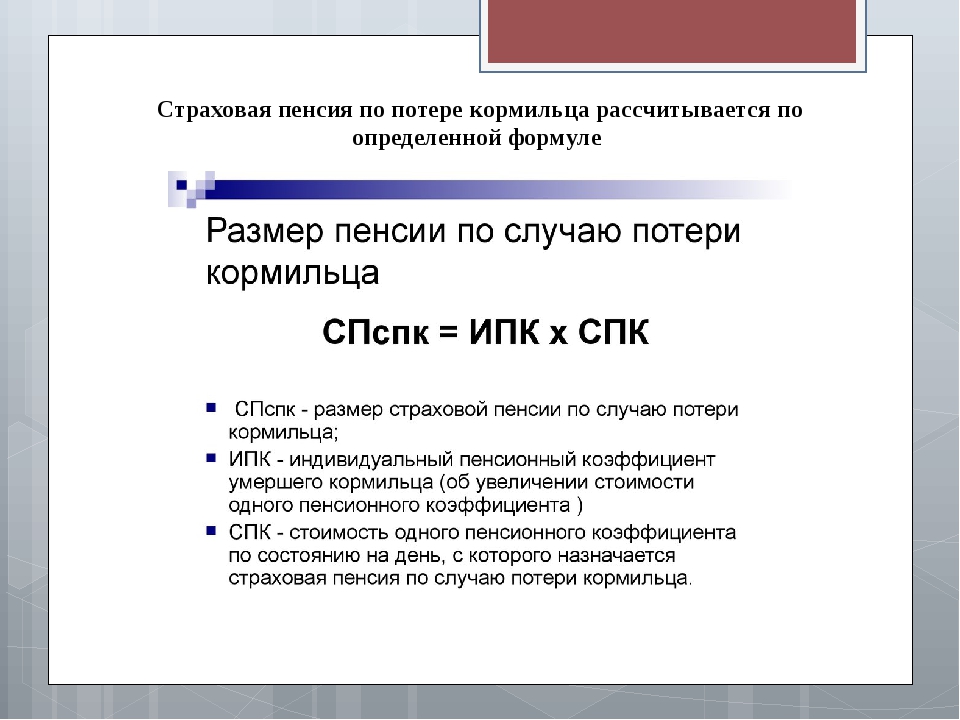

Продление выплаты пенсии по потере кормильца

Получателям пенсии по потере кормильца, которым исполнилось 18 лет, не нужно обращаться в Пенсионный фонд, чтобы подтвердить факт обучения и таким образом продлить выплату пенсии. До конца августа прохождение обучения подразумевается по умолчанию. По аналогичному принципу продлевается право на повышенную фиксированную выплату к пенсии для тех, у кого на иждивении находятся студенты, получающие пенсию по потере кормильца.

По аналогичному принципу продлевается право на повышенную фиксированную выплату к пенсии для тех, у кого на иждивении находятся студенты, получающие пенсию по потере кормильца.

Для принятия решения о продлении выплаты пенсии учащимся, а также повышенной выплаты пенсии их родственникам и опекунам территориальные органы ПФР в том числе руководствуются данными, поступающими из учебных заведений и от работодателей.

Продление выплаты пенсии по доверенности

По закону пенсионер, оформивший свою пенсию по доверенности на другого человека, должен раз в год лично прийти в клиентскую службу Пенсионного фонда или доставочную организацию, чтобы подтвердить получение пенсии. До конца августа данный порядок приостановлен и факт получения пенсии подразумевается по умолчанию. Благодаря этому выплата по доверенности продолжается даже по истечении выплатного периода.

Продление выплат пенсионерам без прописки

Пенсионеры, у которых нет постоянного места жительства в России, получают социальную пенсию.

Продление ежемесячной выплаты из материнского капитала

Семьям, получающим ежемесячную выплату из материнского капитала, в ближайшие месяцы не надо обращаться в Пенсионный фонд, чтобы подтвердить доходы и, соответственно, право на эту меру поддержки. В случае если период выплаты истекает до 1 октября, предоставление средств продлевается автоматически.

Отделение ПФР по Свердловской области сообщает о продлении упрощенного порядка оформления пенсий и социальных выплат до конца июля 2020 года

Пенсионный фонд России продлил ряд временных мер, введенных с апреля по июнь из-за сложной эпидемиологической обстановки, чтобы в упрощенном режиме назначать пенсии и принимать решения по их выплате. До конца июля ПФР продолжит дистанционно назначать отдельные виды пенсий и пособий, оказывать содействие гражданам в запросе необходимых сведений, проактивно продлевать и пересчитывать ранее назначенные выплаты.

До конца июля ПФР продолжит дистанционно назначать отдельные виды пенсий и пособий, оказывать содействие гражданам в запросе необходимых сведений, проактивно продлевать и пересчитывать ранее назначенные выплаты.

Дистанционное назначение пенсии через личный кабинет

Большинство пенсий сегодня оформляется по электронным заявлениям, которые подаются через личный кабинет на портале Пенсионного фонда es.pfrf.ru и портале Госуслуг. Доля таких обращений в настоящее время достигает более 70%. По большинству из них пенсия с согласия человека назначается полностью дистанционно на основе данных, которые переданы работодателями в информационную систему Пенсионного фонда.

Наполнение лицевых счетов предпенсионеров сведениями о стаже и заработной плате, данными о нестраховых периодах, которые также учитываются при назначении пенсии, обеспечивается за счет заблаговременной работы территориальных органов Пенсионного фонда. Благодаря этому большинство пенсий в период с апреля по июль назначается удаленно и не требует личного визита в клиентскую службу ПФР.

Содействие в сборе сведений и беззаявительный перерасчет выплат

Территориальные органы Пенсионного фонда в обязательном порядке оказывают содействие гражданам в запросе сведений, необходимых для назначения пенсии. В том числе документов, которые по закону должен представить сам человек.

В тех случаях, когда ответы на запросы ПФР о предоставлении сведений задерживаются или не поступают от работодателей, архивов и других организаций, территориальные органы фонда руководствуются имеющимися сведениями и назначают выплаты на их основе с согласия человека.

При поступлении дополнительной информации, влияющей на пенсионные права, размер пенсии автоматически пересчитывается за все прошедшие месяцы без дополнительного заявления от пенсионера.

Проактивное повышение выплат пенсионерам, достигшим 80 лет

Как известно, пенсионеры, которым исполнилось 80 лет, имеют право на повышенную фиксированную выплату к страховой пенсии по старости. В этом году ее размер составляет 11 372,5 рубля. С апреля до конца июля территориальные органы фонда проактивно определяют получателей пенсии по потере кормильца, которым исполняется 80 лет, чтобы без заявления назначить им более выгодный вариант

В этом году ее размер составляет 11 372,5 рубля. С апреля до конца июля территориальные органы фонда проактивно определяют получателей пенсии по потере кормильца, которым исполняется 80 лет, чтобы без заявления назначить им более выгодный вариант

страховой пенсии с учетом повышения фиксированной выплаты. Такое решение выносится на основе дистанционно полученного согласия пенсионера.

Назначение и продление пенсии инвалидам

Все виды пенсий людям с инвалидностью и некоторые социальные выплаты назначаются Пенсионным фондом по данным Федерального реестра инвалидов. При обращении в ПФР инвалиду достаточно подать только заявление, все остальные сведения фонд получает из реестра. При этом инвалид может направить электронное заявление и таким образом полностью дистанционно оформить выплату, не обращаясь за ней лично.

Помимо этого, с 1 марта до 1 октября 2020 года действует временный порядок определения инвалидности, согласно которому вся процедура происходит исключительно на основе документов медицинских учреждений, без посещения инвалидом бюро медико-социальной экспертизы.

Продление инвалидности также осуществляется заочно. При наступлении даты, до которой была установлена инвалидность по итогам освидетельствования, ее срок автоматически продлевается на полгода, как и право на пенсию и другие выплаты.

Продление выплаты пенсии по доверенности

По закону пенсионер, оформивший свою пенсию по доверенности на другого человека, должен раз в год лично прийти в клиентскую службу Пенсионного фонда или доставочную организацию, чтобы подтвердить получение пенсии. До конца июля данный порядок приостановлен и факт получения пенсии подразумевается по умолчанию, благодаря этому выплата по доверенности продолжается даже по истечении выплатного периода.

Продление выплат пенсионерам без прописки

Пенсионеры, у которых нет постоянного места жительства в России, получают социальную пенсию. Согласно закону, она назначается при условии личного заявления пенсионера, подтверждающего фактическое место жительства. После назначения пенсии такое заявление необходимо представлять раз в год, чтобы не потерять право на выплату. До конца июля порядок подтверждения места жительства приостановлен, поэтому пенсионерам не нужно подавать заявление в ПФР, чтобы продолжать получать пенсию.

После назначения пенсии такое заявление необходимо представлять раз в год, чтобы не потерять право на выплату. До конца июля порядок подтверждения места жительства приостановлен, поэтому пенсионерам не нужно подавать заявление в ПФР, чтобы продолжать получать пенсию.

Продление ежемесячной выплаты из материнского капитала

Семьям, получающим ежемесячную выплату из материнского капитала, в ближайшие месяцы не надо обращаться в Пенсионный фонд, чтобы подтвердить доходы и, соответственно, право на эту меру поддержки. В случае если период выплаты истекает до 1 октября, предоставление средств продляется автоматически.

В Свердловской области в августе продолжает действовать упрощенный порядок оформления пенсий и социальных выплат — Новости — НОВОСТИ — Главная — Официальный сайт Муниципального образования Алапаевское

13 августа 2020

В Свердловской области в августе продолжает действовать упрощенный порядок оформления пенсий и социальных выплат

Пенсионный фонд России продлил ряд мер, введенных с апреля из-за сложной эпидемиологической обстановки, чтобы в упрощенном режиме назначать пенсии и принимать решения по их выплате. До конца августа ПФР продолжит дистанционно назначать отдельные виды пенсий и пособий, оказывать содействие гражданам в запросе необходимых сведений, проактивно продлевать и пересчитывать ранее назначенные выплаты.

До конца августа ПФР продолжит дистанционно назначать отдельные виды пенсий и пособий, оказывать содействие гражданам в запросе необходимых сведений, проактивно продлевать и пересчитывать ранее назначенные выплаты.

Дистанционное назначение пенсии через личный кабинет

Большинство пенсий сегодня оформляется по электронным заявлениям, которые подаются через личный кабинет на портале Пенсионного фонда es.pfrf.ru и портале Госуслуг. Доля таких обращений в настоящее время достигает более 70%. По большинству из них пенсия с согласия человека назначается полностью дистанционно на основе данных, которые переданы работодателями в информационную систему Пенсионного фонда.

Наполнение лицевых счетов предпенсионеров сведениями о стаже и заработной плате, данными о нестраховых периодах, которые также учитываются при назначении пенсии, обеспечивается за счет заблаговременной работы территориальных органов Пенсионного фонда. Благодаря этому большинство пенсий в период с апреля по август назначается удаленно и не требует личного визита в клиентскую службу ПФР.

Дистанционное назначение пенсии по телефону

Если у человека нет возможности подать электронное заявление о назначении пенсии, территориальные органы ПФР при наличии контактной информации связываются с ним по телефону и получают согласие на оформление пенсии, что отражается в специальном акте. На основе этого документа формируется заявление о назначении пенсии и запускаются дальнейшие процессы по ее оформлению.

Следует отметить, что специалисты Пенсионного фонда никогда не запрашивают персональные данные, СНИЛС, номер банковской карты или ее ПИН-код, а также пароль доступа к личному кабинету. Если по телефону просят предоставить такую информацию, скорее всего, человек имеет дело с мошенниками. Пенсионный фонд настоятельно рекомендует не доверять сомнительным звонкам или письмам и при подозрении на мошенничество незамедлительно прекратить дальнейшее общение.

Содействие в сборе сведений и беззаявительный перерасчет выплат

Территориальные органы Пенсионного фонда в обязательном порядке оказывают содействие гражданам в запросе сведений, необходимых для назначения пенсии. В том числе документов, которые по закону должен представить сам человек.

В том числе документов, которые по закону должен представить сам человек.

В тех случаях, когда ответы на запросы ПФР о предоставлении сведений задерживаются или не поступают от работодателей, архивов и других организаций, территориальные органы фонда руководствуются имеющимися сведениями и назначают выплаты на их основе с согласия человека.

При поступлении дополнительной информации, влияющей на пенсионные права, размер пенсии автоматически пересчитывается за все прошедшие месяцы без дополнительного заявления от пенсионера.

Проактивное повышение выплат пенсионерам, достигшим 80 лет

Пенсионеры, которым исполнилось 80 лет, имеют право на повышенную фиксированную выплату к страховой пенсии по старости. В этом году ее размер составляет 11 372,5 рубля. С апреля до конца августа территориальные органы фонда проактивно определяют получателей пенсии по потере кормильца, которым исполняется 80 лет, чтобы без заявления назначить им более выгодный вариант страховой пенсии с учетом повышения фиксированной выплаты. Такое решение выносится на основе дистанционно полученного согласия пенсионера.

Такое решение выносится на основе дистанционно полученного согласия пенсионера.

Назначение и продление пенсии инвалидам

Все виды пенсий людям с инвалидностью назначаются Пенсионным фондом по данным Федерального реестра инвалидов. При обращении в ПФР инвалиду достаточно подать только заявление, все остальные сведения фонд получает из реестра. При этом инвалид может направить электронное заявление и таким образом полностью дистанционно оформить выплату, не обращаясь за ней лично.

Ежемесячная выплата инвалидам (ЕДВ) с 28 июля 2020 назначается по данным Федерального реестра инвалидов беззаявительно. Если ране гражданину не выплачивалась пенсия или иные выплаты, то потребуется только заявление о способе выплаты.

Помимо этого, с 1 марта до 1 октября 2020 года действует временный порядок определения инвалидности, согласно которому вся процедура происходит исключительно на основе документов медицинских учреждений, без посещения инвалидом бюро медико-социальной экспертизы.

Продление инвалидности также осуществляется заочно. При наступлении даты, до которой была установлена инвалидность по итогам освидетельствования, ее срок автоматически продлевается на полгода, как и право на пенсию и другие выплаты.

Продление выплаты пенсии по потере кормильца

Получателям пенсии по потере кормильца, которым исполнилось 18 лет, не нужно обращаться в Пенсионный фонд, чтобы подтвердить факт обучения и таким образом продлить выплату пенсии. До конца августа прохождение обучения подразумевается по умолчанию. По аналогичному принципу продлевается право на повышенную фиксированную выплату к пенсии для тех, у кого на иждивении находятся студенты, получающие пенсию по потере кормильца.

Для принятия решения о продлении выплаты пенсии учащимся, а также повышенной выплаты пенсии их родственникам и опекунам территориальные органы ПФР в том числе руководствуются данными, поступающими из учебных заведений и от работодателей.

Продление выплаты пенсии по доверенности

По закону пенсионер, оформивший свою пенсию по доверенности на другого человека, должен раз в год лично прийти в клиентскую службу Пенсионного фонда или доставочную организацию, чтобы подтвердить получение пенсии. До конца августа данный порядок приостановлен и факт получения пенсии подразумевается по умолчанию. Благодаря этому выплата по доверенности продолжается даже по истечении выплатного периода.

До конца августа данный порядок приостановлен и факт получения пенсии подразумевается по умолчанию. Благодаря этому выплата по доверенности продолжается даже по истечении выплатного периода.

Продление выплат пенсионерам без прописки

Пенсионеры, у которых нет постоянного места жительства в России, получают социальную пенсию. Согласно закону, она назначается при условии личного заявления пенсионера, подтверждающего фактическое место жительства. После назначения пенсии такое заявление необходимо представлять раз в год, чтобы не потерять право на выплату. До конца августа порядок подтверждения места жительства приостановлен, поэтому пенсионерам, выбравшим способ получения пенсии через кредитные организации, не нужно подавать заявление в ПФР, чтобы продолжать получать пенсию.

Продление ежемесячной выплаты из материнского капитала

Семьям, получающим ежемесячную выплату из материнского капитала, в ближайшие месяцы не надо обращаться в Пенсионный фонд, чтобы подтвердить доходы и, соответственно, право на эту меру поддержки. В случае если период выплаты истекает до 1 октября, предоставление средств продлевается автоматически.

В случае если период выплаты истекает до 1 октября, предоставление средств продлевается автоматически.

Назад к списку

Наименование субъекта РФ | Величина ПМП в субъекте РФ в 2020 году | Величина ПМП в субъекте РФ в 2019 году | Величина ПМП в субъекте РФ в 2018 году | Прирост ПМП за 1 год (с 2019 до 2020) | Прирост ПМП за 2 года (с 2018 до 2020) |

В целом по Российской Федерации | 9 311 | 8 846 | 8 726 | 465 | 585 |

Центральный федеральный округ | |||||

Белгородская область | 8 016 | 8 016 | 8 016 | 0 | 0 |

Брянская область | 9 120 | 8 523 | 8 441 | 597 | 679 |

Владимирская область | 9 077 | 8 526 | 8 452 | 551 | 625 |

Воронежская область | 8 750 | 8 750 | 8 620 | 0 | 130 |

Ивановская область | 8 978 | 8 576 | 8 460 | 402 | 518 |

Калужская область | 9 303 | 8 708 | 8 547 | 595 | 754 |

Костромская область | 8 967 | 8 630 | 8 549 | 337 | 418 |

Курская область | 8 600 | 8 600 | 8 600 | 0 | 0 |

Липецкая область | 8 620 | 8 620 | 8 620 | 0 | 0 |

Орловская область | 8 744 | 8 730 | 8 550 | 14 | 194 |

Рязанская область | 8 694 | 8 568 | 8 493 | 126 | 201 |

Смоленская область | 9 460 | 8 825 | 8 674 | 635 | 786 |

Тамбовская область | 8 241 | 7 811 | 7 489 | 430 | 752 |

Тверская область | 9 302 | 8 846 | 8 726 | 456 | 576 |

Тульская область | 9 310 | 8 658 | 8 622 | 652 | 688 |

Ярославская область | 8 646 | 8 163 | 8 163 | 483 | 483 |

Москва | 12 578 | 12 115 | 11 816 | 464 | 763 |

Московская область | 9 908 | 9 908 | 9 527 | 0 | 381 |

Северо-Западный федеральный округ | |||||

Республика Карелия | 11 840 | 8 846 | 8 726 | 2 994 | 3 114 |

Республика Коми | 11 534 | 10 742 | 10 192 | 792 | 1 342 |

Архангельская область | 10 955 | 10 258 | 10 258 | 697 | 697 |

Ненецкий а. | 17 956 | 17 956 | 17 956 | 0 | 0 |

Вологодская область | 9 572 | 8 846 | 8 726 | 726 | 846 |

Калининградская область | 9 658 | 8 846 | 8 726 | 812 | 932 |

г. Санкт-Петербург | 9 514 | 8 846 | 8 726 | 668 | 788 |

Ленинградская область | 9 247 | 8 846 | 8 726 | 401 | 521 |

Мурманская область | 14 354 | 12 674 | 12 523 | 1 680 | 1 831 |

Новгородская область | 9 423 | 8 846 | 8 726 | 577 | 697 |

Псковская область | 9 529 | 8 806 | 8 726 | 723 | 803 |

Северо-Кавказский федеральный округ | |||||

Республика Дагестан | 8 680 | 8 680 | 8 680 | 0 | 0 |

Республика Ингушетия | 8 846 | 8 846 | 8 726 | 0 | 120 |

Кабардино-Балкарская Республика | 9 598 | 8 846 | 8 726 | 752 | 872 |

Карачаево-Черкесская Республика | 8 846 | 8 846 | 8 618 | 0 | 228 |

Республика Северная Осетия-Алания | 8 455 | 8 455 | 8 064 | 0 | 391 |

Чеченская Республика | 9 035 | 8 735 | 8 719 | 300 | 316 |

Ставропольский край | 8 297 | 8 297 | 8 135 | 0 | 162 |

Южный федеральный округ | |||||

Республика Адыгея | 8 138 | 8 138 | 8 138 | 0 | 0 |

Республика Калмыкия | 8 242 | 8 081 | 7 755 | 161 | 487 |

Краснодарский край | 9 258 | 8 657 | 8 537 | 601 | 721 |

Астраханская область | 8 969 | 8 352 | 7 961 | 617 | 1 008 |

Волгоградская область | 8 569 | 8 569 | 8 535 | 0 | 34 |

Ростовская область | 8 736 | 8 488 | 8 488 | 248 | 248 |

Республика Крым | 8 912 | 8 370 | 8 530 | 542 | 382 |

г. | 9 597 | 8 842 | 8 722 | 755 | 875 |

Приволжский федеральный округ | |||||

Республика Башкортостан | 8 645 | 8 645 | 8 320 | 0 | 325 |

Республика Марий Эл | 8 380 | 8 191 | 8 036 | 189 | 344 |

Республика Мордовия | 8 522 | 8 522 | 8 194 | 0 | 290 |

Республика Татарстан | 8 232 | 8 232 | 8 232 | 0 | 0 |

Удмуртская Республика | 8 502 | 8 502 | 8 502 | 0 | 0 |

Чувашская Республика | 7 953 | 7 953 | 7 953 | 0 | 0 |

Кировская область | 8 511 | 8 474 | 8 474 | 37 | 37 |

Нижегородская область | 8 689 | 8 102 | 8 100 | 587 | 589 |

Оренбургская область | 8 252 | 8 252 | 8 059 | 0 | 193 |

Пензенская область | 8 404 | 8 404 | 7 861 | 0 | 543 |

Пермский край | 8 777 | 8 539 | 8 503 | 238 | 274 |

Самарская область | 8 690 | 8 413 | 8 413 | 277 | 277 |

Саратовская область | 8 278 | 8 278 | 7 990 | 0 | 288 |

Ульяновская область | 8 574 | 8 474 | 8 474 | 100 | 100 |

Уральский федеральный округ | |||||

Курганская область | 8 750 | 8 750 | 8 630 | 0 | 120 |

Свердловская область | 9 311 | 8 846 | 8 726 | 465 | 585 |

Тюменская область | 9 250 | 8 846 | 8 726 | 404 | 524 |

Челябинская область | 8 691 | 8 691 | 8 586 | 0 | 105 |

Ханты-Мансийский а. | 12 730 | 12 176 | 11 708 | 554 | 1 022 |

Ямало-Ненецкий а.о. | 13 510 | 13 425 | 13 425 | 85 | 85 |

Сибирский федеральный округ | |||||

Республика Алтай | 8 753 | 8 712 | 8 594 | 41 | 159 |

Республика Бурятия | 9 207 | 8846 | 8 726 | 361 | 481 |

Республика Тыва | 8 846 | 8846 | 8 726 | 0 | 120 |

Республика Хакасия | 8 975 | 8 782 | 8 543 | 193 | 432 |

Алтайский край | 8 894 | 8 669 | 8 543 | 225 | 351 |

Красноярский край | 10 039 | 8 846 | 8 726 | 1 193 | 1 313 |

Иркутская область | 9 497 | 8 841 | 8 723 | 656 | 774 |

Кемеровская область | 8 387 | 8 387 | 8 347 | 0 | 40 |

Новосибирская область | 9 487 | 8 814 | 8 725 | 673 | 762 |

Омская область | 8 480 | 8 480 | 8 480 | 0 | 0 |

Томская область | 9 546 | 8 795 | 8 561 | 751 | 985 |

Забайкальский край | 9 829 | 8 846 | 8 726 | 983 | 1 103 |

Дальневосточный федеральный округ | |||||

Республика Саха (Якутия) | 14 076 | 13 951 | 13 951 | 125 | 125 |

1 зона | 17 011 | 17 011 |

| 0 |

|

2 зона | 13 720 | 13 576 |

| 144 |

|

Приморский край | 10 775 | 9 988 | 9 151 | 767 | 1 604 |

Хабаровский край | 11 799 | 10 895 | 10 895 | 904 |

|

Амурская область | 10 018 | 8 846 | 8 726 | 1 172 | 1 292 |

Камчатский край | 16 756 | 16 543 | 16 543 | 33 | 33 |

Магаданская область | 15 943 | 15 460 | 15 460 | 483 | 483 |

Сахалинская область | 12 333 | 12 333 | 12 333 | 0 | 0 |

Еврейская авт. | 11 709 | 9 166 | 9 013 | 2 543 | 2 696 |

Чукотский а.о. | 19 000 | 19 000 | 19 000 | 0 | 0 |

г.Байконур | 9 311 | 8 846 | 8 726 | 465 | 585 |

Какие льготы положены по потере кормильца детям и как их получить в 2021 году

Я получаю пенсию по потере кормильца и знаю, на какие дополнительные льготы могу претендовать. Расскажу, что входит в эти льготы и как их оформить. Если у вас тоже есть право на пенсию по потере кормильца, но вы ее еще не оформили, я уже рассказывала, как это сделать.

Расскажу, что входит в эти льготы и как их оформить. Если у вас тоже есть право на пенсию по потере кормильца, но вы ее еще не оформили, я уже рассказывала, как это сделать.

Анастасия Березина

получала льготы по потере кормильца

На льготы имеют право все, кто получает пенсию по потере кормильца. Но есть льготы, которые актуальны только для отдельных категорий, например школьников, студентов или тех, у кого есть недвижимость.

Законодательная база

Льготы по потере кормильца закреплены в федеральных и региональных нормативных актах:

- Федеральный закон «О государственной социальной помощи».

- Федеральный закон «Об образовании в Российской Федерации».

- Налоговый кодекс РФ, статья 407.

- Закон «О социальной поддержке семей с детьми в Москве».

- Постановление правительства Москвы № 62.

- Постановление правительства Санкт-Петербурга № 843.

- Региональные законы.

Какие льготы при потере кормильца существуют

В зависимости от того, сколько вам лет и чем занимаетесь, вам положены разные льготы. Например, школьники из семей, где умер один из родителей, могут получать бесплатный обед в дополнение к завтраку. Если ребенок уже окончил школу и ему исполнилось 18 лет, он по-прежнему может претендовать на материальную помощь — в колледже или университете. Наконец, есть несколько общих льгот — независимо от возраста. Например, бесплатный проезд в общественном транспорте. Расскажу про каждую подробнее.

Например, школьники из семей, где умер один из родителей, могут получать бесплатный обед в дополнение к завтраку. Если ребенок уже окончил школу и ему исполнилось 18 лет, он по-прежнему может претендовать на материальную помощь — в колледже или университете. Наконец, есть несколько общих льгот — независимо от возраста. Например, бесплатный проезд в общественном транспорте. Расскажу про каждую подробнее.

Льготы в школе

Школьников, которые получают пенсию по потере кормильца, могут обеспечивать горячими завтраками и обедами. Если учебники в школе приходится покупать, то для льготников они также могут быть бесплатными. Единого закона, который обязывает школы бесплатно кормить детей из неполных семей и обеспечивать их учебниками, нет. Как правило, эта норма прописана в региональных законах. Например, такие нормы действуют в Москве, Ульяновске, Казани.

ст. 27 закона Москвы о социальной поддержке семей с детьми

Куда обратиться. Заявление на бесплатное питание в следующем учебном году подают в мае. Если родитель умер в течение учебного года, завтраки и обеды должны предоставлять со следующего месяца. Обычно документы собирают в школе и, если необходимо, направляют в управление социальной защиты населения.

Если родитель умер в течение учебного года, завтраки и обеды должны предоставлять со следующего месяца. Обычно документы собирают в школе и, если необходимо, направляют в управление социальной защиты населения.

Документы для оформления. Чтобы получить льготы в школе, потребуется собрать следующие документы:

- Заявление на имя директора школы с просьбой предоставить бесплатное питание с указанием причины льготы и списком документов, которые прикладываете к заявлению.

Образец заявления в школу

- Копию свидетельства о рождении ребенка.

- Копию справки из ПФР о получении пенсии.

Кроме этих документов могут запросить и другие, например сведения о материальном состоянии семьи, форму 9 и СНИЛС.

Справка из ПФР о получении пенсииЛьготы в вузе

Право на бесплатную учебу в колледже или вузе независимо от баллов за экзамены имеют только дети-сироты. Студентам, у которых умер один из родителей, по решению вуза могут оказать другую поддержку:

ст. 36 ФЗ об образовании

36 ФЗ об образовании

- Единоразовую материальную помощь. Сумму определяют индивидуально.

- Ежемесячную материальную поддержку на год. Сумму и условия каждый университет определяет отдельно. Например, Высшая школа экономики поддерживает таких студентов суммой 1200 Р в месяц.

Есть несколько общих условий, чтобы получать материальную помощь:

- Студент должен учиться очно и на бюджетной форме. Вечернее или заочное не подойдет.

- Бюджет на материальную помощь ограничен, ее выплачивают каждый год только определенному количеству студентов. Некоторые вузы даже составляют списки с приоритетными категориями. Студенты, потерявшие одного родителя, обычно стоят в этом перечне на последнем месте. Это значит, что одобрить материальную помощь могут не всем.

Куда обратиться. Документы подают напрямую в вуз. Их рассматривают индивидуально, сроки выплаты помощи также зависят от университета.

Документы для оформления. Из документов обычно просят заявление, копию паспорта и копию свидетельства о смерти, но список может быть другим — в зависимости от вуза. Бывает, что принимают документы только в течение шести месяцев после смерти родителя или только в первом квартале. Эти детали лучше уточнить в вузе.

Из документов обычно просят заявление, копию паспорта и копию свидетельства о смерти, но список может быть другим — в зависимости от вуза. Бывает, что принимают документы только в течение шести месяцев после смерти родителя или только в первом квартале. Эти детали лучше уточнить в вузе.

Льготы всем категориям

Льготный проезд. В некоторых регионах все пенсионеры, в том числе те, что получают пенсию по потере кормильца, могут ездить на общественном транспорте и электричках бесплатно или со скидкой. Расскажу на примере Москвы и Санкт-Петербурга.

Что делать? 21.08.18Кому положены льготные билеты РЖД на проезд в электричках?

Документы для оформления. Из документов обычно просят минимум:

- Паспорт. Если карта оформляется для ребенка младше 14 лет — свидетельство о рождении ребенка.

- Справку из ПФР о назначении пенсии.

- Фотографию формата 3 × 4 см.

На месяц выдадут временный бумажный проездной, а через 30 дней можно снова приходить в МФЦ — за готовой картой. В Москве по этой карте также дают скидки в книжных, продуктовых и других магазинах. Всегда уточняйте, нет ли льгот для вас.

В Москве по этой карте также дают скидки в книжных, продуктовых и других магазинах. Всегда уточняйте, нет ли льгот для вас.

Заберите свое у государства!

Как получать вычеты, льготы и пособия, рассказываем в нашей рассылке раз в месяц. Подпишитесь!

Скидки есть во многих музеях и театрах. Например, в Пушкинском музее обычно можно рассчитывать на скидку 50%. Чтобы получить подобные льготы, берите с собой справку из ПФР о назначении пенсии.

В Санкт-Петербурге жители, которые получают пенсию по потере кормильца, тоже могут бесплатно ездить в транспорте. Для этого надо получить бесплатный проездной документ. В школах, колледжах и университетах с 1 по 30 сентября собирают документы со всех льготников, а потом так же централизованно выдают готовые проездные.

Постановление правительства СПб о мерах социальной поддержки

Комплект документов больше, чем для москвичей:

- Заявление с согласием на обработку персональных данных от ребенка или его представителя.

- Свидетельство о рождении — для детей до 14 лет.

- Паспорт — для детей старше 14 лет.

- Оригинал справки с места учебы.

- Оригинал справки из ПФР о назначении пенсии.

- Если документы подает представитель, то нужен его паспорт или другой документ, удостоверяющий личность.

- Справка о регистрации в Санкт-Петербурге.

- Фотография формата 3 × 4 см.

- СНИЛС и его копия.

Льготы на имущество. Если вы получаете пенсию по потере кормильца, то, как и другие пенсионеры, можете не платить налог на имущество физических лиц. Есть ограничение: льгота предоставляется только на один объект каждого вида имущества. Например, если у вас в собственности две квартиры и дом, то за одну квартиру придется заплатить.

подп. 10 п. 1 ст. 407 НК РФ

Куда обратиться. Чтобы вам точно не начислили налог, подайте заявление удобным способом:

- через личный кабинет налогоплательщика;

- бумажным письмом в налоговую;

- лично в ближайшую налоговую;

- через МФЦ.

Субсидия. Не забывайте о субсидии на оплату ЖКУ, если она предусмотрена региональным законом. Эта льгота хотя и не связана напрямую со льготами по потере кормильца, но часто положена и получателям такой пенсии — из-за небольшого дохода семьи. Например, если в Москве вы каждый месяц тратите больше 10% дохода семьи на коммунальные платежи, вам полагается компенсационная выплата. В других регионах этот процент может быть выше или ниже.

Куда обратиться. Подайте документы лично в МФЦ. В Москве можно также обратиться за субсидией через интернет, документы можно загрузить на сайте мэра.

- Паспорта всех членов семьи, для детей — свидетельства о рождении.

- Справка о доходах по определенной форме либо об отсутствии доходов за последние 6 месяцев для всех членов семьи старше 16 лет.

- Если оплачиваете коммунальные услуги не по единому платежному документу, приложите последнюю квитанцию за ЖКУ и документ об отсутствии задолженности.

- Реквизиты карты, куда хотите получать субсидию.

На сайте мэра Москвы есть информация о неких «особых случаях» при выплате. В частности, там упомянуты люди, у которых умер кто-то из семьи. Я позвонила в единую справочную МФЦ, куда меня направили операторы сайта мэрии. Там сказали, что ни о каких особых случаях для получения субсидии ЖКУ они не знают, специальных условий для льготников нет. Так что субсидию получателям пенсии по потере кормильца назначат наравне с остальными гражданами.

Субсидию начислят на шесть месяцев, потом вам нужно будет заново подать заявление и пакет документов.

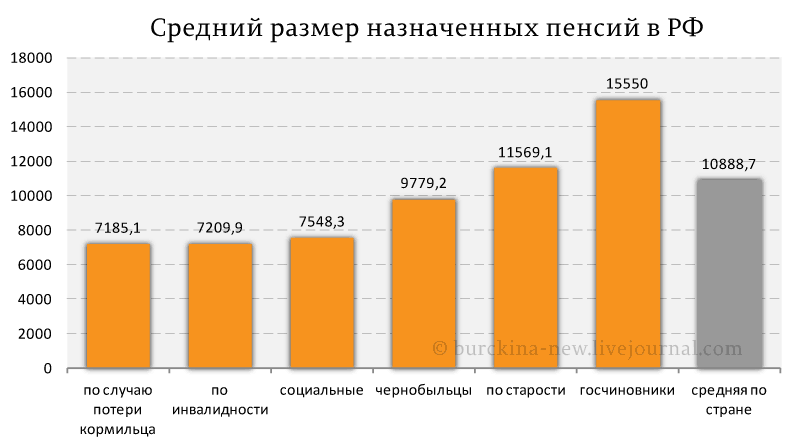

российских пенсий в 2018 году — Реальное время

Пенсионеры в Татарстане получают меньше, чем в Кировской области и Удмуртии

Фото: Дмитрий Резнов «Реальное время» анализирует ситуацию с пенсиями в России. Как выяснилось, пенсионеры по старости получают в среднем около 14 тысяч рублей — в зависимости от региона эта цифра сильно разнится. При этом темпы роста пенсий ниже темпов инфляции, а крымские «социальные» пенсионеры в последние три года стали получать меньше.

При этом темпы роста пенсий ниже темпов инфляции, а крымские «социальные» пенсионеры в последние три года стали получать меньше.

Пенсии по возрасту растут вдвое медленнее, чем цены

По данным аналитиков «Реального времени», средний размер самой популярной пенсии в России — пенсии по старости — равен 14 100 руб. К тому же цифра сильно варьируется в зависимости от региона — от 11400 до 25200 рублей в месяц в 2018 году. Следует отметить, что показатель богатого и благополучного Татарстана явно не соответствует статусу региона: республика находится на втором месте. списка — 50 -й на сумму 13 600 руб.Регион оказался среди не самых богатых Брянской и Рязанской областей, которые, однако, находятся в Центральной России, где доходы населения традиционно несколько выше в Поволжье.

Однако пенсионеры в соседних регионах тоже получают больше, чем в Татарстане, например, в Кировской области и Удмуртии. Пенсионеры также имеют более высокие доходы в Вологодской и Тульской областях. Самые высокие пенсии имели регионы, расположенные на севере страны. Средняя пенсия в Чукотском автономном округе — 25 200 рублей — рекордсмен по этому показателю.Пенсия в Ненецком автономном округе (входит в Архангельскую область) составляет 22 100 рублей. Пенсионеры еще в четырех регионах севера получают более 20 тысяч рублей в месяц. Это Магаданская область и Камчатский край, Ямало-Ненецкий и Ханты-Мансийский автономные округа (во всех регионах около 21 тысячи рублей).

Самые высокие пенсии имели регионы, расположенные на севере страны. Средняя пенсия в Чукотском автономном округе — 25 200 рублей — рекордсмен по этому показателю.Пенсия в Ненецком автономном округе (входит в Архангельскую область) составляет 22 100 рублей. Пенсионеры еще в четырех регионах севера получают более 20 тысяч рублей в месяц. Это Магаданская область и Камчатский край, Ямало-Ненецкий и Ханты-Мансийский автономные округа (во всех регионах около 21 тысячи рублей).

Без учета регионов с суровыми погодными условиями самые высокие пенсии ожидаются в Санкт-Петербурге и Москве — 15 600 и 15 200 рублей соответственно (столицы 16 и 18 ).В Московской области также почти 15 тысяч рублей пенсий. Кроме того, из толпы выделяются Красноярский край, Иркутск и Свердловская область.

Показатель богатого и благополучного Татарстана явно не соответствует статусу региона: республика находится на втором месте в списке — 50 -е . Фото: Максим Платонов

В основном республики юга России и Северного Кавказа входят в список самых низких пенсий, не имеющих высоких зарплат. Например, средняя пенсия в Кабардино-Балкарии составляет около 11 400 рублей.В Дагестане на 200 рублей больше. В Калмыкии этот показатель составляет 12 100 рублей, в Карачаево-Черкесии — 12 400 рублей. Практически одинаковая пенсия у жителей Адыгеи и Астраханской области. За ними следуют несколько регионов из центральной части страны и Поволжья — Тамбовская область, Марий Эл, Мордовия.

Например, средняя пенсия в Кабардино-Балкарии составляет около 11 400 рублей.В Дагестане на 200 рублей больше. В Калмыкии этот показатель составляет 12 100 рублей, в Карачаево-Черкесии — 12 400 рублей. Практически одинаковая пенсия у жителей Адыгеи и Астраханской области. За ними следуют несколько регионов из центральной части страны и Поволжья — Тамбовская область, Марий Эл, Мордовия.

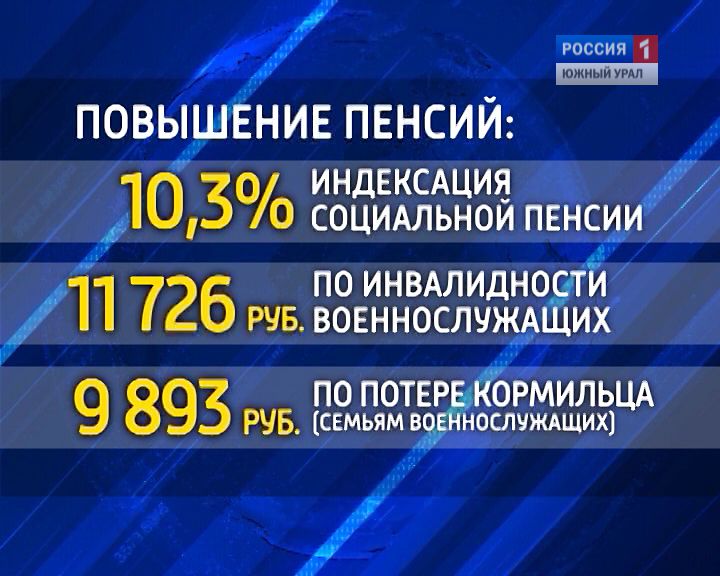

Пенсии по старости выросли с 5% до 12,1% за последние три года (с 2015 года). Средний показатель по России увеличился на 10,3%. Следует отметить, что по официальным данным, часто вызывающим скептицизм, инфляция составила 2,5% в 2017 году и 5,4% в 2016 году.Однако даже при столь оптимистичных официальных оценках инфляция в 2015 году составила 12,9%, поэтому рост пенсий происходит вдвое медленнее, чем рост цен.

Наибольший рост пенсий по старости — на 12,1% — зафиксирован в Чувашии и Чечне. Однако пенсии здесь по-прежнему низкие — 12 900 и 13 200 рублей соответственно. Лидерами роста являются Тульская область с 11,8% (сейчас показатель 14 500 руб. ) И Башкортостан (13 500 руб.). Пенсии в Татарстане выросли на 11%.

) И Башкортостан (13 500 руб.). Пенсии в Татарстане выросли на 11%.

Наименьший рост за три года отмечен в Чукотском автономном округе (на 4,9%).Но напомним, это самые высокие пенсии в стране. Менее чем на 7% рост наблюдается в Крыму и Севастополе (на 5,5% и 6,1% до 12,7 тыс. И 13,7 тыс. Руб.), Мордовии и Магаданской области (на 6% и 6,9%, до 12,7 тыс. И 21,5 тыс. Руб.).

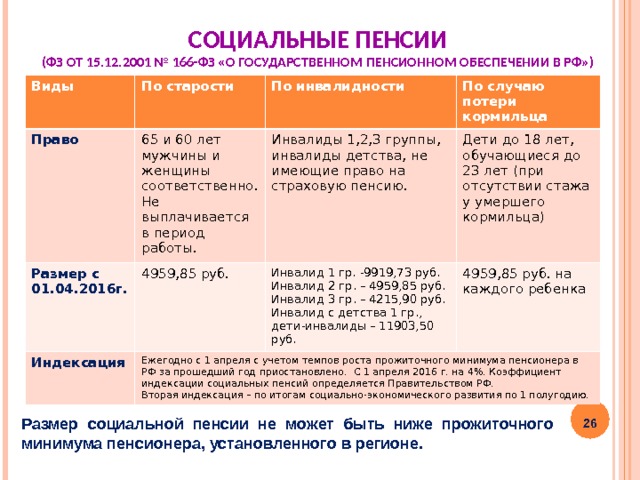

Социальные пенсии ниже минимальной заработной платы

Как видно, пенсии по старости небольшие и далеко не равны средней заработной плате (например, средняя пенсия по старости в Татарстане в 2,5 раза ниже заявленной Средняя заработная плата).Однако другие важные пенсионные категории меньше. Например, средняя социальная пенсия в России составляет всего 9 083 рубля. Они действительно росли медленнее — всего 9,3% за три года (напомним, пенсии по старости выросли на 10,3%, что вдвое медленнее официальных темпов инфляции).

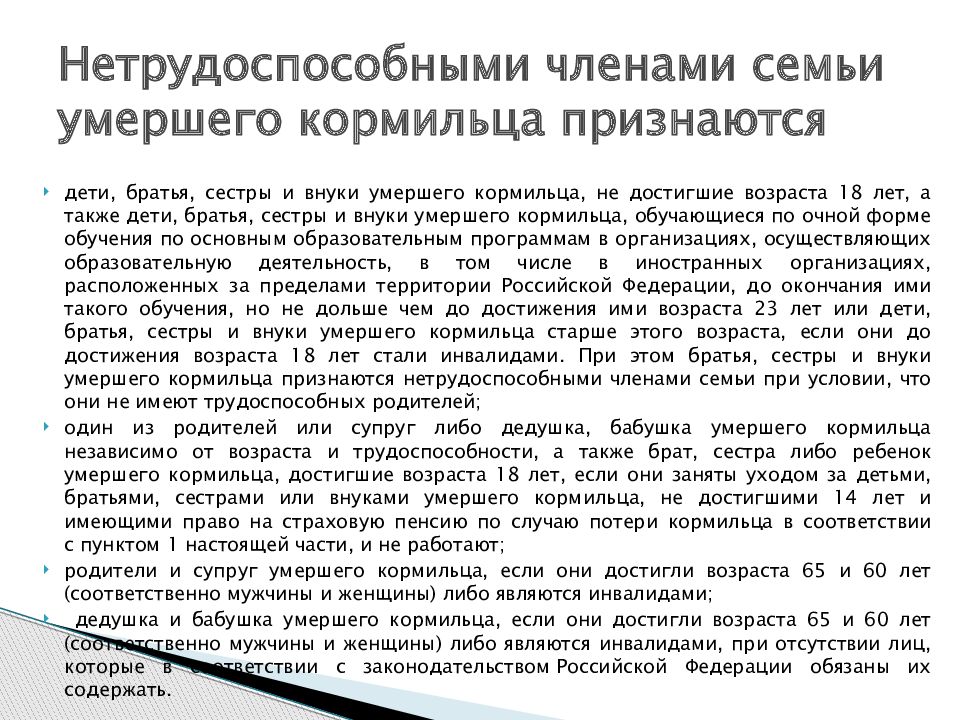

Как известно, социальные пенсии выплачиваются тем гражданам страны, которые признаны инвалидами, но не имеют права на получение страховой пенсии по тем или иным причинам. Социальная пенсия может быть назначена в связи с инвалидностью, потерей кормильца и по старости, если период выплаты взносов слишком короткий.Здесь мы рассмотрим пенсии всех этих категорий.

Социальная пенсия может быть назначена в связи с инвалидностью, потерей кормильца и по старости, если период выплаты взносов слишком короткий.Здесь мы рассмотрим пенсии всех этих категорий.

Социальная пенсия варьируется в зависимости от региона примерно от 7 700 до 15 300 рублей — более чем в два раза. Как и в случае с пенсией по старости, пенсионеры северных регионов получают больше, безусловный лидер — Чукотский автономный округ со средней пенсией 15 344 рубля. Кроме того, Магаданская область получает около 14 тысяч рублей. Пенсионеры из Камчатского края получили на 300 рублей меньше. В Ханты-Мансийском автономном округе средняя пенсия составляет 12 400 рублей, в Мурманской области — 12 000.

В Москве социальная пенсия оказалась неожиданно ниже, чем в целом по России — здесь показатель нереально 8 900 рублей, что не соответствует столичным меркам. Размер социальной пенсии у города был равен небогатым Севастополю и Астраханской области. Социальная пенсия выше, чем в Москве, например, в таких регионах, как Челябинская область, Башкортостан, Оренбургская область. В Татарстане средняя социальная пенсия меньше — 8 260 рублей в месяц, что примерно на 12% меньше минимальной заработной платы в регионе.Этот показатель находится между результатами Кабардино-Балкарии и Рязанской области. Татарстан уступает Санкт-Петербургу, Кировской, Владимирской, Костромской областях и Республике Марий Эл.

В Татарстане средняя социальная пенсия меньше — 8 260 рублей в месяц, что примерно на 12% меньше минимальной заработной платы в регионе.Этот показатель находится между результатами Кабардино-Балкарии и Рязанской области. Татарстан уступает Санкт-Петербургу, Кировской, Владимирской, Костромской областях и Республике Марий Эл.

Самая низкая социальная пенсия получена в Пензенской области (7 687 рублей). Низкие показатели также в Брянской, Воронежской областях и Чувашии — средняя социальная пенсия во всех этих регионах составляет менее 8000 рублей в месяц. Положение людей, получающих социальную пенсию, улучшилось за последние три года больше всего на Камчатке — здесь оно выросло на 13%.Также более чем на 11% наблюдается рост в Адыгее и Ставропольском крае. Наименьший рост в Севастополе, Крыму (менее 6%) и Московской области (менее 7%).

В Крыму и Севастополе падают пенсии

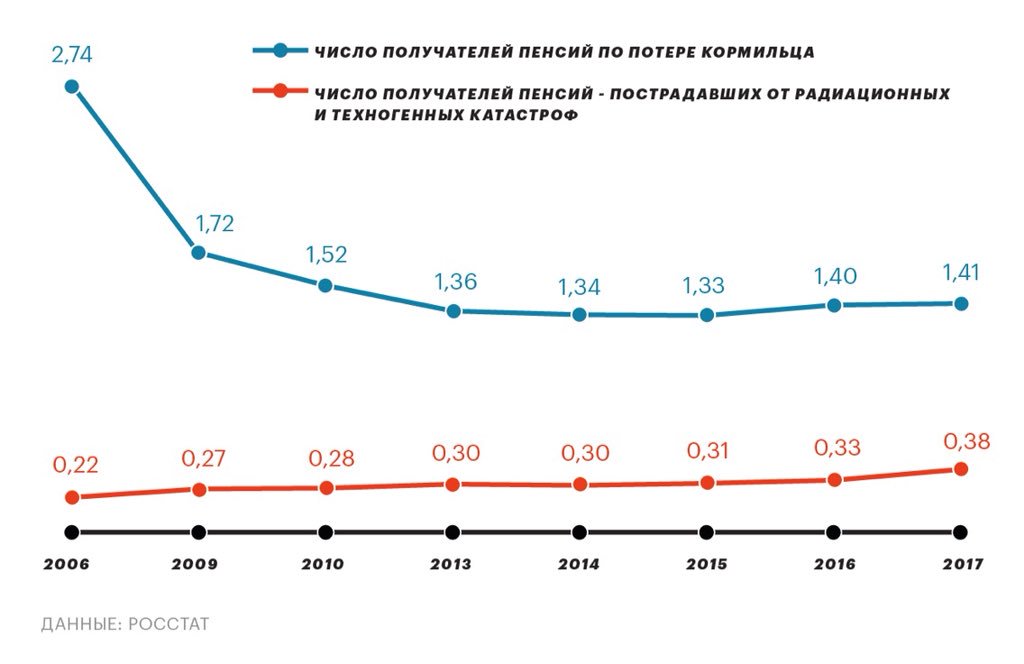

Два вида социальных пенсий — по инвалидности или потере кормильца — намного меньше. Средний размер пенсии по инвалидности в России составил 8 815 рублей. Самая высокая пенсия была в тех же северных регионах. Лидирует Чукотский автономный округ с 17 200 руб.В Ненецком и Ямало-Ненецком автономных округах инвалидам выплачено более 14 тысяч рублей.

Самая высокая пенсия была в тех же северных регионах. Лидирует Чукотский автономный округ с 17 200 руб.В Ненецком и Ямало-Ненецком автономных округах инвалидам выплачено более 14 тысяч рублей.

В Татарстане средняя пенсия по инвалидности составляет 8 737 рублей — почти как в Дагестане и Ленинградской области. Для сравнения, такая пенсия в Москве составляет 9 049 рублей. В регионе с пенсией по инвалидности — Кабардино-Балкария — около 7200 рублей. Менее 7700 рублей также платят в Тамбовской и Воронежской областях.

При этом пенсия по инвалидности выросла немного больше, чем социальная пенсия в целом: на 10,2% по России за три года.Самый высокий рост наблюдается в Чечне — на 17,5%. Удивительно, но здесь он довольно высокий — 11211 рублей. Прирост выше среднего в Дагестане (на 12,1%), Пермском крае (на 11,5%) и Тверской области (на 11,4%). Наименьший рост — менее 7% — в Северной Осетии и Якутии. Однако стоит отметить Крым и Севастополь. Пенсии по инвалидности в этих регионах за последние три года даже снизились. В Севастополе показатель снизился с 9 160 до 8680 рублей (то есть на ощутимые 5,2%), в Крыму — с 9 048 до 8 937 рублей (или на 1,2%).

В Севастополе показатель снизился с 9 160 до 8680 рублей (то есть на ощутимые 5,2%), в Крыму — с 9 048 до 8 937 рублей (или на 1,2%).

Пенсия по случаю потери кормильца в среднем по России составляет 8 869 рублей. В зависимости от региона его размер варьируется от 3948 до 12418 рублей. Самый высокий показатель — Чукотский автономный округ — 12 400 рублей. В Архангельской области это примерно 11 800 рублей. Самый высокий показатель также в Белгородской области — 11 100 рублей. Пенсия по случаю потери кормильца — также единственный показатель высокого ранга Татарстана. Здесь его размер составляет 10 200 рублей.

Например, Москва находится внизу списка с 6 100 руб.Менее 6000 рублей этой пенсии выплачивается в Республиках Алтай, Дагестан, Тыва (от 5 254 до 5 848 рублей), в Чечне (4 641 рубль) и Ингушетии (3948 рублей). В целом по России за последние три года показатель увеличился больше, чем по другим видам пенсий — на 11,4%. В пяти регионах этот показатель вырос более чем на 1/5. В Ямало-Ненецком автономном округе рост составил 1/3. В Московской области и Санкт-Петербурге показатель увеличился на 31%, в Москве и Ленинградской области — примерно на 20%.А пенсии по потере кормильца в Крыму и Севастополе значительно снизились: на 11,8% и 13,7% соответственно.

В Ямало-Ненецком автономном округе рост составил 1/3. В Московской области и Санкт-Петербурге показатель увеличился на 31%, в Москве и Ленинградской области — примерно на 20%.А пенсии по потере кормильца в Крыму и Севастополе значительно снизились: на 11,8% и 13,7% соответственно.

Максим Матвеев, аналитик «Реального времени»

Пенсионные фонды, находящиеся в затруднительном положении, могли лишить работников больниц пособия

Больница Святой Клэр была всем для Джерри и Кэти Адах.

Они поженились после встречи в больнице Скенектади, штат Нью-Йорк, где оба работали, в начале 80-х.Там родились их две дочери. Пара, посвятившая в общей сложности 59 годам работы учреждению, ожидала выхода на пенсию с хорошей пенсией в больнице.

То есть до прошлого года, когда их бывший работодатель, который прекратил свою деятельность в 2008 году, нанес удар по животу: его пенсионный план находился в затруднительном финансовом положении и не выплачивал ни цента из ожидаемых выплат.

Для Джерри и Кэти, которым по 58 лет, это означает потерю примерно 27 000 долларов в год запланированного пенсионного дохода — примерно треть их совокупного дохода от больницы.

«В прошлом году из ниоткуда они просто сказали:« Мы закончили », — сказал Джерри Адач, специалист в области информационных технологий. «Мы хотели уйти на пенсию в 62 года. Мы не можем сейчас».

«Я сделал ставку на эту пенсию», — сказал он. «Мы не можем это придумать».

Адачи входят в число более чем 1100 бывших сотрудников Сент-Клэр, подающих в суд с требованием вернуть свои деньги. (St. Clare’s закрылась в 2008 году, слилась с двумя другими районными больницами и образовала Ellis Medicine.) Сотни других сотрудников на аналогичных рабочих местах в штатах, таких как Миннесота, Нью-Джерси и Род-Айленд, также подали в последние годы в суд, чтобы спасти свои пенсии.

Федеральный закон о пенсиях обычно обеспечивает поддержку для предотвращения такого рода финансового сценария судного дня для пенсионеров и почти пенсионеров.

Однако церковь Святой Клары была связана с Римско-католической церковью. Его пенсии и пенсии других некоммерческих организаций в США, связанных с религиозными организациями, подчиняются различным правилам, которые в конечном итоге могут оставить людей с пустыми руками или с уменьшенными пособиями.

«Мы видели оценки, что это затрагивает около 1 миллиона человек», — сказала Дара Смит, старший поверенный Фонда AARP, представляющий многих бывших жителей Св.Рабочие Клэр.

Для таких семей, как Адачи, которые близки к выходу на пенсию, у которых мало времени, чтобы восполнить потерянный пенсионный доход, или пенсионеров, живущих с фиксированным доходом и неспособных вернуться к работе, эффект может быть финансово тяжелым.

Я рассчитывал на эту пенсию. Мы не можем это придумать.

Джерри Адач

Бывший сотрудник больницы Св. Клэр

Около 661 бывшего работника Сент-Клэр — медсестер, санитаров, лаборантов, канцелярских и хозяйственных работников — сказали, что они не получат никаких пенсионных пособий, согласно в суд. Примерно 440 человек, которые уже получали пенсию, пожизненно сократили размер пособия на 30%.

Примерно 440 человек, которые уже получали пенсию, пожизненно сократили размер пособия на 30%.

По оценкам Адачей, им придется сэкономить дополнительно 650 000 долларов, чтобы компенсировать потерянный доход. Хотя они по-прежнему будут получать ежемесячные чеки социального обеспечения после выхода на пенсию, им пришлось жить более скромно, уменьшить размер дома до меньшего размера и отказаться от некоторых отпусков, которые они хотели бы взять.

Но пара знает и других, кому хуже.

«Некоторые из них в плохом положении, — сказал г-н Адач.«Есть люди, которые сейчас действительно испытывают финансовые затруднения».

Джозеф Пофит, председатель и президент правления компании St. Clare’s Corporation, преемницы больницы Святой Клэр и связанной в какой-то степени с Римско-католической епархией Олбани, отказался от комментариев из-за продолжающегося судебного разбирательства.

Другие организации, находящиеся под прицелом судебных тяжб, утверждали в суде, что их некоммерческие организации служат нуждающимся и потенциальная финансовая ответственность за их пенсии может быть разрушительной.

Церковные планы имеют разные правила

Федеральный закон об обеспечении пенсионного дохода сотрудников требует, чтобы компании частного сектора, предлагающие пенсии, выплачивали ежегодные страховые взносы в Корпорацию по гарантии пенсионных пособий, которая вносит ежемесячные выплаты пенсионерам (наверх до максимальной суммы), если компания больше не может производить обещанные платежи.

PBGC выплачивал ежемесячные пособия более чем 932 000 пенсионерам в рамках примерно 4 900 пенсионных планов в течение последнего финансового года федерального правительства.

Федеральный закон, однако, не распространяется на «церковные планы» — это означает, что у них нет страховки на случай, если их пенсия упадет.

В 2017 году Верховный суд нанес удар по рабочим, находящимся в аналогичной ситуации с работниками Сент-Клэр. Хотя такие пенсионные планы не были установлены непосредственно церковью, верховный суд постановил, что они по-прежнему считаются «церковными планами», освобожденными от защиты ERISA.

Бывшие сотрудники Сент-Клэр подали в суд на епархию Олбани и других обвиняемых в суд штата Нью-Йорк, чтобы попытаться вернуть деньги, которые, по их словам, были гарантированы.

Они утверждают, что пенсия имеет активы примерно в 29 миллионов долларов, но задолжала работникам более 84 миллионов долларов — это дефицит в 55 миллионов долларов.

«Мы уважаем права пенсионеров делать то, что, по их мнению, необходимо для восстановления утраченных пособий», — сказала Мэри ДеТуррис Пуст, пресс-секретарь епархии. «Однако епархия Олбани никогда не управляла пенсионным фондом Святой Клары.

» St. Clare’s — это отдельная корпорация, — добавила она. — Ее пенсионным управлением управляла корпорация, а не епархия.«

« Прямо сейчас не жалкая история »

Другие работники придерживаются аналогичного подхода.

Около 135 бывших сотрудников больничной системы в Нью-Джерси в мае прошлого года подали в суд на Римско-католическую архиепископию Ньюарка, утверждая, что она лишила истцов. не менее 2,7 миллиона долларов пожизненной пенсии.

не менее 2,7 миллиона долларов пожизненной пенсии.

Служба здравоохранения Св. Иосифа штата Род-Айленд в прошлом году урегулировала судебный процесс с 2 700 получателями пенсий на 14 миллионов долларов. Больница, связанная с Римско-католической церковью, хотела сократить пенсионные выплаты на 40 % по всем направлениям, согласно материалам суда.

Издательство Евангелическо-лютеранской церкви в Америке тем временем урегулировало дело с участием около 500 человек на сумму 4,5 миллиона долларов в 2013 году.

Несмотря на финансовые трудности, Адачи с оптимизмом смотрят в будущее. Они планируют сэкономить как можно больше в течение следующих шести-семи лет и надеются выйти на пенсию к 67 годам.

«Сейчас мы не плачущая история», — сказал г-н Адач. «Мы проживем без пенсии Святой Клары.

» Но это будет не так комфортно, как было бы.»

(PDF) Оценка экономического воздействия ВИЧ / СПИДа на страны бывшего Советского Союза

35

Приложение 4: Данные

Таблица A4. 1: Данные по России по регионам: 3 июня 2002 г.

1: Данные по России по регионам: 3 июня 2002 г.

# Название населения территории, 2000 г. Распространенность первых случаев

Российская Федерация 144 819 100 1987 136 197 497

1 Иркутская область 2 728 800 465 12 691

2 Ханты-Мансийский АО 1,401 900 447 6264

3,314

3,314

Самарская область 3,314 * 3 279 область 946,700 1988 * 396 3,7485 Оренбургская область 2,212,700 1996 385 8,528

6 Свердловская область 4,572,800 1991 * 348 15,893

7 Санкт-Петербург 4,627,800 1987 * 340 15,753

8 Ульяновская область 1990 453,4003

8 Ульяновская область 1,453,4003 * 269 9838

10 Московская область 6,435,800 260 16,758

Среднее в этих 10 регионах

363 107,368

11 Ленинградская область 1,659,100 238 3,953

12 Тверская область 1,575,000 195 3,068

13 Москва 8,546,100 181 15,429

14 Саратовская область 2,696,300 1996 * 176 4757

3,60516 Тюменская область 3,253,700 1996 * 157 5,114

17 Республика Бурятия 1026,300 1990 * 153 1,569

18 Кемеровская область 2,962,100 1992 * 141 4,183

19 Ивановская область 1,205,100 218 1,658 20003

1302 1302 1302138 1658 Красноярский край 3,032,000 1989 * 127 3,83722 Пермская область 2,940,700 (1998 *) 126 3,718

23 Ямало-Ненецкий АО 505,400 118 597

24 Республика Татарстан 3,776,800 1989 * 117 4,432

2574800 1989 * 117 4,432

26 Удмуртская Республика 1,623,800 199 8 97 1576

27 Алтайский край 2 642 600 1990 * 96 2527

28 Волгоградская область 2 658 200 1987 * 93 2480

29 Мурманская область 988 500 1990 * 89 883

30 Таймырский АО 43,700 78 34

31 Курганская область

32 Краснодарский край 4,998,700 1989 * 72 3,581

33 Читинская область 1,246,700 1996 68 853

34 Республика Ингушетия 460,100 1999 67 309

35 Калужская область 1,068,800 1989 * 62 660

36

36 Нижегородская область 3 0002 36

36 Нижегородская область область 1,589,100 59 932

38 Орловская область 890,700 1987 * 57 512

39 Ростовская область 4,317,400 1989 * 55 2,360

40 Республика Башкортостан 4,101,700 55 2,239

41 Томская область 1,064,800 1996 53 562 42

,50003

43 Новгородская область 719 400 49 349 9000 3

44 Республика Калмыкия 314 300 1988 * 43 135

45 Усть-Ордынский Бурятский

АО

143 000 41 59

46 Ярославская область 1,400 700 41 572

Страница не найдена | MIT

Перейти к содержанию ↓- Образование

- Исследование

- Инновации

- Прием + помощь

- Студенческая жизнь

- Новости

- Выпускников

- О MIT

- Подробнее ↓

- Прием + помощь

- Студенческая жизнь

- Новости

- Выпускников

- О MIT

Попробуйте поискать что-нибудь еще! Что вы ищете? Увидеть больше результатов

Предложения или отзывы?

какие налоги платить по разным налоговым системам.

Открыл ИП, но не работает Нужно ли платить налоги Что не платить налог СП

Открыл ИП, но не работает Нужно ли платить налоги Что не платить налог СПНалоговые каникулы введены в России на 6 лет: с 2015 по 2020 год включительно.

Предназначено:

— для индивидуальных предпринимателей

— по СТС или патенту

— на первые 2 года с момента регистрации

Ставка единого налога для упрощенной системы налогообложения составляет 0%,

Ставка патентного налога — 0%

, но только при определенных условиях.

Вы соответствуете критериям ?

1. На территории СУБЪЕКТА РФ, г. , если зарегистрирован индивидуальный предприниматель , ДОЛЖЕН БЫТЬ ПРИНЯТ Закон о налоговых каникулах.

Право на внесение этого закона существует с 01.01.2015, и в большинстве регионов соответствующие законы уже приняты, но есть исключения. Например, в Татарстане и Республике Карелия нет закона о налоговых каникулах.

Полный список всех региональных законов приведен в приложении к этой статье.

2. Индивидуальный предприниматель должен быть зарегистрирован ВПЕРВЫЕ после вступления в силу закона:

Например, в Москве — март 2015 г.

В Московской области — апрель 2015 г.

В Санкт-Петербурге — январь 2016

В Свердловской области — март 2015 г.

В Ростовской области — июль 2015 г.

Полный список дат в приложении.

Первая регистрация означает, что ранее физическое лицо никогда не регистрировалось в качестве индивидуального предпринимателя, а затем не снималось с реестра. Проверить по ИНН можно на портале ДЛЯ ЧЕСТНОГО БИЗНЕСА .

Индивидуальный предприниматель с момента регистрации должен применить либо СТС, либо патент.

3. Вид деятельности: производство, бытовое обслуживание, социальная и научная сфера.

Конкретные виды деятельности установлены в региональных законах (см. Приложение).

Приложение).

Доля доходов от реализации по данному виду деятельности должна составлять не менее 70%.

4. Кроме того, региональные законы могут устанавливать ОГРАНИЧЕНИЯ в отношении среднего КОЛИЧЕСТВА сотрудников и ограничения ДОХОДА.

Например, в Москве есть ограничение на количество до 15 человек, в Республике Бурятия тоже 15 человек, и доход в год не должен превышать 6 миллионов рублей.

Ознакомьтесь с ограничениями в законодательстве вашего региона, подробности всех действующих региональных законов можно найти в приложении к этой статье.

Как реализовать свое право на ставку 0%

Если вы соответствуете критериям, то:

— Ставка 0% может применяться в течение 2 лет.

— При этом предприниматели не освобождаются от уплаты фиксированных взносов в пенсионные и медицинские фонды, а также от страховых взносов для сотрудников.

Для тех, кто пользуется СТС:

подать декларацию за 2017 год с указанием ставки 0%, авансовые платежи по единому налогу не требуются.

Примечание: Налоговый кодекс не требует, чтобы вы уведомляли инспекцию Федеральной налоговой службы о применении ставки 0%, но никто не запрещает хеджировать себя и информировать инспекцию о своих намерениях и направлять письмо в любой форме о применение ставки налога 0% в этом году.

Для тех, кто имеет ПАТЕНТ:

в заявке на выдачу патента есть поле для указания ставки налога 0% и ссылка на норму закона субъекта РФ, которая предусматривает эту ставку.

Для тех, кто имел право, но не воспользовался привилегией, еще не поздно!

необходимо подать в налоговую :

1. Заявление о возврате переплаченный налог.

2. Документы, подтверждающие право приложение ставки 0%: выписка из ЕГРП, копия текста областного закона, расчет доли дохода по видам деятельности, по которым предусмотрены налоговые каникулы, информация о средней заработной плате сотрудников.

3. Для тех, кто на СТС , необходимо подать обновленную декларацию по ставке 0%:

Для тех, кто на СТС , необходимо подать обновленную декларацию по ставке 0%:

на 2015 год — по форме утвержденного письма № ГД-4-3 / от 20.05.15 г .;

на 2016 год — по форме, утвержденной приказом № ММВ-7-3 / 26.02.16

Заявление на патент не подается.

Федеральное законодательство

Налоговые каникулы, принятые Федеральным законом 477-ФЗ от 29 декабря 2014 г.

Для СТС: Налоговый кодекс, статья 346.20 абзац 4

На патент: Налоговый кодекс, статья 346.50, абзац 3

Приложение: региональное законодательство

Информацию обо всех региональных законах о «налоговых каникулах» по состоянию на 01.07.17 можно скачать. .

Елена Позднякова,

специалист по подбору бухгалтеров

СК «Финвер»

Мнение редакции может не отражать точку зрения автора.

Я открыла ИП, но не работала.Я должен платить налоги? Все зависит от того, какую систему налогообложения использовал предприниматель до возникновения обстоятельств. В общем режиме и «упрощенном» режиме можно избежать расчетов с бюджетом по полученным доходам, по ЕНВД и патенту — нет. Страховые взносы необходимо будет уплачивать в ПФР до тех пор, пока индивидуальный предприниматель не будет исключен из реестра. В статье представлены варианты выхода из ситуации.

В общем режиме и «упрощенном» режиме можно избежать расчетов с бюджетом по полученным доходам, по ЕНВД и патенту — нет. Страховые взносы необходимо будет уплачивать в ПФР до тех пор, пока индивидуальный предприниматель не будет исключен из реестра. В статье представлены варианты выхода из ситуации.

Как приостановить деятельность индивидуального предпринимателя на законных основаниях

В деловой практике встречаются обстоятельства, когда у гражданина, осуществляющего предпринимательскую деятельность без образования юридического лица, отпадает необходимость заниматься предпринимательской деятельностью, например, во время отпуска.

У предпринимателя в первую очередь возникает желание официально приостановить свою деятельность, написав заявление в налоговый орган. Он надеется, что если ИП не будет работать, то не будет обязательств по выплатам в бюджет и в Пенсионный фонд.

Если предприятие не работало, налоговое законодательство разрешает индивидуальным предпринимателям не платить налоги при использовании налоговых режимов, где размер налога зависит от размера дохода. Страховые взносы, которые физическое лицо платит за себя, должны быть оплачены в течение срока действия регистрации.Подробнее об этом в следующих главах.

Страховые взносы, которые физическое лицо платит за себя, должны быть оплачены в течение срока действия регистрации.Подробнее об этом в следующих главах.

Приемлемое решение можно найти по двум направлениям:

- Выберите ОСНО или СТС в качестве налогового режима, если это возможно в ближайшем будущем. Объект налогообложения (доход или доход за вычетом расходов) здесь не имеет значения: предприятие не работало, выручки не было, а налоги за отчетный период взимать нечем — их нельзя платить. В этом случае предприниматель остается обязанным подавать нулевые декларации и платить страховые взносы «за себя».«Как это сделать? К сожалению, переход на« упрощенную »систему с другой системы возможен только в конце календарного года, поэтому придется либо дождаться 1 января, либо воспользоваться способом, описанным в следующем абзаце.

- Закрыть ИП. Наиболее удобный вариант. Вам нужно будет сдавать отчеты, платить налоги и страховые взносы в размере, соответствующем периоду, в течение которого ИП не работал.

Закон не запрещает закрытие и перерегистрацию предприятия так часто, как хотелось бы.Главное — своевременно и правильно платить начисленные налоги и сборы.

Закон не запрещает закрытие и перерегистрацию предприятия так часто, как хотелось бы.Главное — своевременно и правильно платить начисленные налоги и сборы.

Для его закрытия необходимо подать заявление в инспекцию Федеральной налоговой службы по месту регистрации ИП и приложить к нему квитанцию об уплате госпошлины.

Социальные отчисления

Независимо от того, работает ли индивидуальный предприниматель по выбранному профилю и какую систему налогообложения он предпочитает, он должен платить взносы в Пенсионный фонд и Фонд социального страхования.Эти гонорары оплачиваются только за себя, если в отчетном периоде у предпринимателя не было наемных работников. Это существенное отличие от организации, которая не обязана платить им, если она не работает и у нее нет персонала.

- ОСНО. При использовании общего режима рассчитываются два вида налогов — НДС и НДФЛ. Первый стоит зарядить, если есть реализация. При отсутствии добавленной стоимости в этом бюджетном платеже нет необходимости.

Подоходный налог рассчитывается здесь как разница между доходами и расходами. Когда индивидуальный предприниматель не ведет бизнес, он не получает дохода, у него нет расходов. То есть здесь тоже нет объекта налогообложения. В результате отсутствуют обязательства по перечислению обязательных платежей в бюджет. Однако через год бизнесмен должен сдать декларацию с нулевыми показателями.

Подоходный налог рассчитывается здесь как разница между доходами и расходами. Когда индивидуальный предприниматель не ведет бизнес, он не получает дохода, у него нет расходов. То есть здесь тоже нет объекта налогообложения. В результате отсутствуют обязательства по перечислению обязательных платежей в бюджет. Однако через год бизнесмен должен сдать декларацию с нулевыми показателями. - USN. Здесь ситуация идентична, и налог рассчитывается в зависимости от дохода или от разницы между доходами и расходами.В обоих случаях из-за отсутствия активности объекта налогообложения нет, то есть не чем пополнять бюджет. Но отчитываться надо — раз в год, по данным ГНС.

- ЕНВД. Суть этого режима в том, что отчетность и уплата налогов здесь не зависят от доходов. Платежи в бюджет рассчитываются исходя из предполагаемого дохода, установленного нормативными актами на федеральном и региональном уровнях. Его можно избежать, если вы напишете заявление о снятии с учета в качестве плательщика условных расчетов.

Если вместо выбора другой системы налогоплательщик автоматически переходит на ОСНО и, не работая, будет платить только «свои» страховые взносы (см. Пункт 1 списка).

Если вместо выбора другой системы налогоплательщик автоматически переходит на ОСНО и, не работая, будет платить только «свои» страховые взносы (см. Пункт 1 списка). - PSN. Такой режим налогообложения позволяет оформить право работать в определенной сфере на короткий период — от месяца до года. Однако истечение срока действия патента не означает автоматически, что налоги не нужно платить.

Предприниматель в случае невозобновления PSN будет обязан отчитаться по общей системе.Первый абзац этого списка описывает, как ситуация будет развиваться в этих обстоятельствах.

Прочие налоги

Помимо бюджетных платежей, непосредственно связанных с коммерческой деятельностью, существует ряд налогов, которые косвенно связаны с бизнесом, но налагают обязательства на предпринимателя.

Рассмотрим, как действовать индивидуальным предпринимателям, если они не ведут бизнес, а объект налогообложения присутствует.

Гражданин, владеющий недвижимым имуществом на территории Российской Федерации, обязан уплатить соответствующий налог. Инспекция берет информацию о количестве объектов в собственности из базы данных кадастровой палаты, рассчитывает бюджетную плату и отправляет уведомление по адресу места жительства. В сообщении указаны суммы к оплате и сроки перевода денег.

Инспекция берет информацию о количестве объектов в собственности из базы данных кадастровой палаты, рассчитывает бюджетную плату и отправляет уведомление по адресу места жительства. В сообщении указаны суммы к оплате и сроки перевода денег.

Однако такая процедура предусмотрена только для тех граждан, у которых нет личного кабинета на сайте ФНС. Если такая услуга активирована, то уведомления публикуются в электронном виде и не отправляются на домашний адрес.

Но для физического лица со статусом ИП предусмотрены некоторые особенности. Имущество, принадлежащее гражданину, можно использовать в бизнесе. И то у него не забирают. Для получения преференции лица, осуществляющие коммерческую деятельность, должны уведомить налоговые органы об этом факте, приложив документальные доказательства.

Иными словами, если деятельность ведется не открыто или есть намерение приостановить ее на какое-то время, нужно быть готовым к тому, что с недвижимого имущества будет взиматься налог на имущество. То есть возникнет обратная ситуация, когда официальная остановка коммерческой работы повлечет за собой увеличение налоговой нагрузки.

То есть возникнет обратная ситуация, когда официальная остановка коммерческой работы повлечет за собой увеличение налоговой нагрузки.

Пенсионеры не платят налог на недвижимость, но это касается только жилья, хозяйственных построек и гаражей. Это преимущество не распространяется на коммерческую недвижимость.

Транспортные средства, находящиеся в собственности физического лица, облагаются соответствующим налогом. Налоговые органы сами рассчитывают бюджетную выплату, после чего отправляют уведомление на домашний адрес с указанием суммы и срока оплаты.Если у гражданина есть личный кабинет на сайте налоговой службы, он получает уведомление в электронном виде, а не по почте, как раньше.

Если граждане не являются индивидуальными предпринимателями, это не отменяет обязанности гражданина своевременно и в полном объеме уплачивать транспортный налог. Напротив, предприниматели, использующие автомобили в бизнесе, также имеют определенные ресурсы для уменьшения размера платежей. Они могут относить все затраты на обслуживание и ремонт к расходам и тем самым уменьшать налоговую базу, даже сборы за «Платон».

Они могут относить все затраты на обслуживание и ремонт к расходам и тем самым уменьшать налоговую базу, даже сборы за «Платон».

Если автомобиль был приобретен для коммерческих целей, лучшим решением будет продать его в случае перерыва в работе.

Земельный налог

Физические лица, владеющие земельными участками, обязаны платить соответствующий налог. Размер этого бюджетного платежа сильно зависит не от цели, для которой он используется, а от категории, в которую объект отнесен региональными законодателями. От этого зависит размер налоговой ставки — минимальная для приусадебных участков, земель сельскохозяйственного назначения и максимальная для промышленных или торговых площадей.

В этой области создается ситуация, при которой общая сумма налога не зависит. Если вы хотите приостановить деятельность индивидуальных предпринимателей и избежать налоговой нагрузки, лучший выход — продать землю коммерческого назначения или сдать ее в аренду. Однако в этом случае физическое лицо должно будет ежегодно подавать декларацию 3-НДФЛ, в которой отражается полученный доход и по-прежнему уплачивается подоходный налог.

Однако в этом случае физическое лицо должно будет ежегодно подавать декларацию 3-НДФЛ, в которой отражается полученный доход и по-прежнему уплачивается подоходный налог.

В результате приостановка статуса ИП невозможна. Можно использовать только налоговые режимы, при которых отсутствие активности позволяет рассчитываться с бюджетом только по таким налогам, как имущество, транспорт и земля.Но от обязанности платить взносы не освобождают. Но лучшим выходом будет написать заявление в ИФНС с просьбой об исключении из реестра. В дальнейшем вы можете зарегистрироваться снова. Закон не ограничивает количество попыток.

Не платить налоги — это, пожалуй, мечта каждого гражданина. А что уж говорить об индивидуальных предпринимателях, для которых налоги являются настоящим бременем, существенно снижающим их, порой даже мизерную, прибыль. Посмотрим, не является ли уплата налогов с индивидуальных предпринимателей реальностью или уголовным преступлением?

Более «мягкие» санкции за нарушения в этой сфере предусмотрены Налоговым кодексом. Изобразительное искусство. 122 Кодекса установлена ответственность за неуплату (или частичную уплату) налога в связи с умышленным занижением налогоплательщиком налоговой базы или неправильным исчислением налога. За это деяние предусмотрено наказание: штраф в размере 20% неуплаченных налогов.

Изобразительное искусство. 122 Кодекса установлена ответственность за неуплату (или частичную уплату) налога в связи с умышленным занижением налогоплательщиком налоговой базы или неправильным исчислением налога. За это деяние предусмотрено наказание: штраф в размере 20% неуплаченных налогов.

Что будет, если вы не заплатите налоги? Ответственность за неуплату налогов

- С процентами. Граждане, задержавшие уплату налогов, должны будут при уплате уплатить штраф. Об этой мере уже говорилось. Размер дополнительных затрат напрямую зависит от того, насколько затянулся расчет.

- Со штрафом в установленном размере. Самая распространенная мера ответственности, которая встречается только в России. Штраф за неуплату налогов по установленным правилам устанавливается в индивидуальном порядке, но с некоторыми ограничениями. Граждане платят 100-300 тысяч рублей или теряют заработок через 12-24 месяца. Все зависит от решения суда.

- С принудительным трудом. Ответственность за неуплату налогов физическими лицами в России выражается (иногда) в виде принудительных работ.

Максимальный срок его действия — не более года.

Максимальный срок его действия — не более года. - с лишением свободы. Крайняя мера ответственности, которую может понести только налогоплательщик. Предлагается тюремное заключение сроком на 1 год. Арест возможен максимум на 6 месяцев.

Но есть еще один сценарий. Каковы риски неуплаты налогов? По установленным правилам, если деяние совершено по предварительному сговору или в особо крупном (особенно крупном) размере, наказание ужесточается. Это чем-то напоминает ответственность отдельных лиц за подобный поступок.

Неуплата налогов индивидуальными предпринимателями

Неуплата налогов индивидуальными предпринимателями

Как показывает практика, наиболее распространенным видом правонарушения является вариант, когда индивидуальный предприниматель не платит налоги в течение трех и более лет. Начиная свой бизнес, каждый учредитель сталкивается с проблемой уплаты налогов. При этом хозяйствующий субъект вправе выбрать систему налогообложения, от которой зависят размер, сроки и порядок выплат.

Ни налог, ни уголовная ответственность за неуплату налогов не являются основанием для освобождения от платежных обязательств. Лица, которые участвуют в управлении бизнесом или влияют на решения, принимаемые директором или главным бухгалтером, несут ответственность. Возможно привлечение к ответственности сотрудников, занимающихся составлением бухгалтерских и налоговых документов.

1734: Я не плачу за ун, что мне будет

Российская компания заключила договор с иностранной компанией на оказание услуг по подбору персонала за рубежом.Иностранная компания не представлена в Российской Федерации и не зарегистрирована в налоговых органах. Как определить место продажи этих услуг для целей НДС?

Добрый день. Вот в чем вопрос. Проводятся тренировки по единоборству. Изначально коллектив создавался из знакомых, тренировались сами (есть старший и опытнейший, тренирует всех) и выступали сами. Скидывание в аренду зала и оборудования для тренировок. Сейчас выросла квартплата, ребят стали приглашать тренироваться у нас (с помощью рекламы в группах и т. Д.)), конечно, на тех же условиях, что и у нас скидки на аренду и оборудование! Изначально устав был прописан, собрание собрано.

Д.)), конечно, на тех же условиях, что и у нас скидки на аренду и оборудование! Изначально устав был прописан, собрание собрано.

Освобождение от уплаты налогов на 2 года

В России введены налоговые каникулы на 6 лет: с 2015 по 2020 год включительно. Предназначено: — для индивидуальных предпринимателей — по USN или патенту — в течение первых 2 лет с даты регистрации. Ставка единого налога для USN составляет 0%, ставка налога на патент составляет 0%, но только при соблюдении определенных условий. .Вы соответствуете критериям? 1. На территории СУБЪЕКТА РФ, где зарегистрирован индивидуальный предприниматель, ДОЛЖЕН ПРИНЯТЬСЯ ЗАКОН о налоговых каникулах. Право на внесение этого закона существует с 01.01.2015, и в большинстве регионов соответствующие законы уже приняты, но есть исключения. Например, в Татарстане и Республике Карелия нет закона о налоговых каникулах. Полный список всех региональных законов приведен в приложении к этой статье.2.

Также освобожденный от налогов предприниматель должен продолжать уплачивать обязательные страховые взносы на пенсионное страхование, как лично для себя, так и для всех без исключения сотрудников.

Кому будут предоставлены налоговые льготы Согласно новому закону, налоговая амнистия для индивидуальных предпринимателей распространяется только на тех представителей малого бизнеса, которые выбрали для себя индивидуальное предпринимательство.

Они также должны соответствовать ряду требований:

Я открыл индивидуального предпринимателя, но не работал, нужно ли мне платить налоги

Другими словами, если деятельность не ведется открыто, или есть намерение Чтобы приостановить его на какое-то время, нужно быть готовым к тому, что с недвижимого имущества будет взиматься налог на имущество.То есть возникнет обратная ситуация, когда официальная остановка коммерческой работы повлечет за собой увеличение налоговой нагрузки.