Уменьшение платежа или срока кредита при досрочном погашении

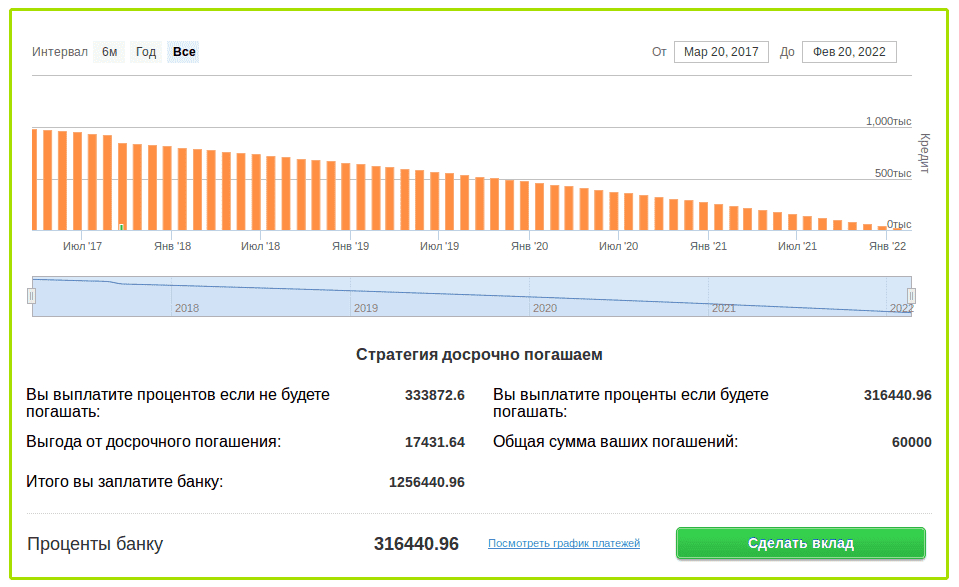

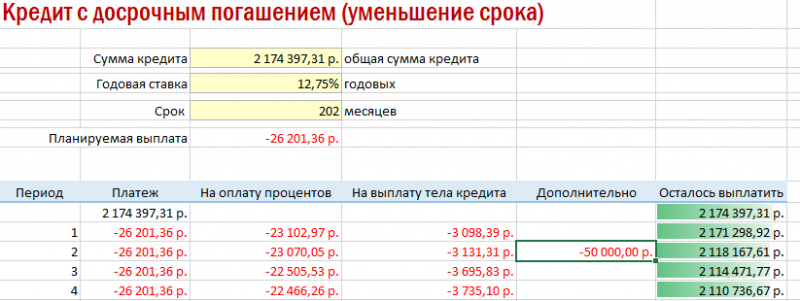

Если вы погасили часть кредита досрочно, вы можете сократить срок, сохранив размер ежемесячного платежа, или уменьшить размер платежа. И то, и другое выгодно, но с разных точек зрения. Первый вариант поможет погасить кредит быстрее, а второй — уменьшить долговую нагрузку.

Если вы погасили часть вашего долга досрочно, то банк составит новый график платежей. Сделать это могут по одной из двух схем:

- Снижение размера ежемесячного платежа. Так как долг уменьшился, снизилась и сумма, которую вы отдаете банку в качестве процентов. Срок останется прежним, но вам будет проще платить.

- Снижение срока кредитования. В этом случае вы выплатите кредит быстрее, но размер платежа останется прежним.

Уменьшение срока кредитования поможет вам, если вы хотите как можно скорее закрыть кредит. Вы быстрее отдадите долг и сэкономите на процентах. Уменьшение платежа подойдет, если вы хотите снизить долговую нагрузку. Снизив ежемесячный платеж, вы увеличите семейный бюджет и упростите себе жизнь.

Выбор в пользу того или иного варианта зависит от вашей ситуации, валюты и условий кредитования:

- Валютный кредит лучше погасить в максимально короткий срок. Так вы снизите риски: инфляция здесь незначительна, а курс в любой момент может подскочить.

- Для рублевого кредита оптимальнее первый вариант — уменьшить платеж. Он оставляет место для маневра: если ваш доход не изменится или увеличится, вы сможете снова накопить деньги и частично погасить кредит. Если доход снизится, ежемесячный платеж не будет серьезным ударом по семейному бюджету.

При досрочном погашении вы экономите в любом случае. Выбирая схему пересчета графика, ориентируйтесь на собственные возможности, риски и размер переплаты. Универсальных решений нет, и зачастую проще сократить ежемесячную нагрузку на бюджет, чем срок.

Выбирая схему пересчета графика, ориентируйтесь на собственные возможности, риски и размер переплаты. Универсальных решений нет, и зачастую проще сократить ежемесячную нагрузку на бюджет, чем срок.

Уведомление об изменении платежных реквизитов и способах погашения кредита

Права кредитора по вашему кредитному договору, заключенному с Банком «ТРАСТ» (ПАО) (правопреемник АО АВТОВАЗБАНК), перешли к ПАО Банк «ФК Открытие» (далее — Банк «Открытие»), одному из крупнейших и системообразующих российских банков.

Что это значит для вас

- Процентная ставка по кредиту, ежемесячный платеж и дата платежа не меняются.

- Переоформление договора не требуется.

В связи с переходом прав требований по кредитному договору необходимо осуществлять платежи в пользу нового кредитора (Банк «Открытие»).

Не забывайте, пожалуйста, соблюдать сроки погашения кредита, предусмотренные кредитным договором. Актуальный график платежей вы можете получить в отделении Банка «Открытие».

Как погашать кредит

Вы можете вносить платежи по своему кредиту любым удобным способом:

- открыть текущий счет в Банке «Открытие» (обслуживание бесплатно)

- оформить карту в Банке «Открытие» и оставить заявление / распоряжение для списания платежей в погашение кредита

- перечислять денежные средства по следующим реквизитам:

Филиал Центральный ПАО Банк «ФК Открытие», адрес: 115114, г.

Москва, ул.

Кожевническая, дом 14, строение 2

Москва, ул.

Кожевническая, дом 14, строение 2

ИНН/ КПП: 7706092528/ 770543003

ОГРН: 1027739019208

кор/счет: 30101810945250000297 в ГУ Банка России по ЦФО

БИК 044525297

Счет №47422 ____________ (полный номер счета будет вам направлен / уже направлен в смс или почтовом уведомлении от Банка «Открытие»)

Наименование получателя (Фамилия Имя Отчество заемщика) __________________ - совершать переводы с помощью платежной системы «Рапида» через кассы в торговых точках в «Связном» (комиссия не взимается) по указанным выше реквизитам

- пользоваться другими способами погашения, указанными на сайте Банка Открытие (в городах, где нет офисов Банка «Открытие»)

Кредит можно погашать досрочно без ограничения по минимальной сумме погашения. После погашения можно выбрать уменьшение ежемесячного платежа или срока (по умолчанию — сокращение срока кредита).

Частичное досрочное погашение кредита

- дистанционно без заявления и визита в банк — через мобильный или интернет-банк (списание только в дату платежа)

- в отделении Банка «Открытие» — подача заявления за 5 рабочих дней до даты погашения

Полное досрочное погашение

В любую дату по заявлению, не менее чем за 5 рабочих дней до даты погашения.

Кредитные каникулы и временное уменьшение платежа

Временное уменьшение платежа

Что такое временное уменьшение платежа:

Предоставляемый Банком период по кредитному договору, в течение которого

происходит уменьшение ежемесячных платежей – вы выплачиваете только проценты по кредиту. Может быть

предоставлен заемщику на срок от 3 до 6 месяцев.

Может быть

предоставлен заемщику на срок от 3 до 6 месяцев.

Для кого:

Обратиться в Банк с заявлением по предоставлению временного уменьшения

платежа (временного уменьшения ежемесячных платежей с ежемесячной выплатой только процентов по кредиту)

можно, если:

- По вашему кредиту нет текущей просроченной задолженности;

- График погашения по вашему договору содержит аннуитетные (равные) ежемесячные платежи в течение всего срока кредита;

- Вы можете подтвердить снижение вашего дохода за прошлый месяц более чем на 30% относительно среднего дохода в 2019 году.

Какие документы:

Для Физических лиц:

Документы, подтверждающие снижение доходов:

- Справка о полученных доходах и удержанных суммах налога за 2020 год и за 2019 год по форме, утвержденной федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах;

- Трудовая книжка с отметкой об увольнении;

- Листок нетрудоспособности, выданный на срок не менее одного месяц в порядке, установленном в соответствии с законодательством Российской Федерации об обязательном социальном страховании на случай временной нетрудоспособности с кодом «03 — карантин» или подтверждающие заболевание COVID-19

- Иные дополнительные документы, подтверждающие снижение дохода.

Для Индивидуальных предпринимателей:

Заявление или документы необходимо предоставить в момент обращения за временным

уменьшением платежа (установлением временных ежемесячных платежей с выплатой только процентов по кредиту).

Как воспользоваться:

- Скачать и заполнить Заявление по форме БанкаОткрыть в новой вкладке.

- Направить заявление и подтверждающие документы в соответствии с перечнем через чат в мобильном приложении Тойота Банк не позднее, чем за 5 (пять) рабочих дней до даты ближайшего ежемесячного платежа по графику.

По факту установления новых ежемесячных платежей, вы получите от Банка новый график платежей.

Ежемесячный платеж устанавливается в размере максимальной суммы процентов, предусмотренной Вашим текущим графиком платежей в запрошенный Вами период временного уменьшения ежемесячных платежей.

После временного уменьшения ежемесячных платежей может произойти увеличение полной стоимости кредита и переплаты по процентам. Удовлетворение заявления о временном уменьшении ежемесячных платежей осуществляется по усмотрению Банка.

Изменение условий кредитного договора | АТБ

Для оформление услуги необходимо обратиться в офис с Паспортом гражданина РФ и написать заявление на изменение условий кредитного договора. Обращаем ваше внимание, что на момент обращение по кредитному договору должна отсутствовать просроченная задолженность.

Для снижения платежа по кредиты вы можете увеличить срок вашего кредита до 84

месяцев, что

снизит платежную нагрузку и позволит комфортно оплачивать кредит. Стоимость услуги

составляет

1 500 р.

Если вы испытываете временные финансовые трудности, то рекомендуем воспользоваться услугой «кредитные каникулы». Срок от 1 до 6 месяцев вы будете оплачивать только проценты по вашему договору. Для того, чтобы кредитная нагрузка на клиента не возросла после отсрочки произойдет автоматическое увеличение срока кредита на период равный сроку отсрочки. Комиссия за данную услугу также составляет 1 500 р.

Если вам неудобна дата платежа по вашему кредиту, вы можете воспользоваться услугой «плачу когда хочу» и изменить дату на комфортную для вас в рамках одного месяца. Стоимость услуги составит 500 р.

Также вы можете воспользоваться услугой «платеж за снижение ставки». Оплатив всего 2% от остатка ссудной задолженности по вашему кредиту, Вы можете снизить процентную ставку на целых 3 процентных пункта до конца срока действия кредитного договора. Более того, данной услугой вы можете пользоваться неоднократно.

Здесь вы можете подробней ознакомиться с информацией об услугах и условиях их предоставления в рамках тарифного плана «Изменение условия кредитного договора».

Управление Роспотребнадзора по Оренбургской области

Права заемщика на досрочное погашение кредита

23. 06.2015

06.2015

Право заемщика на досрочное погашение кредита закреплено законодательно. При этом иметь право не значит уметь им пользоваться. На что необходимо обращать внимание, если вы решили погасить кредит досрочно?

Если клиент желает погасить долг досрочно, полностью или частично, банк обязан ему эту возможность предоставить. Это касается любых розничных кредитов, в том числе ипотеки.

В случае частичного досрочного погашения банк, как правило, предлагает заемщику два варианта: за счет уменьшения задолженности снизить ежемесячный платеж или сократить срок кредита. При этом банк обязан ознакомить заемщика с новым графиком платежей.

При полном досрочном погашении заемщик вносит сумму, достаточную для погашения всех текущих обязательств, и кредитный договор закрывается.

Законодательно заемщик имеет право погашать кредит досрочно без согласия банка, но предупредить банк о своем намерении он обязан, причем минимум за 30 дней до даты погашения. То есть, если ваш банк требует оформить заявление на досрочное погашение заранее, он имеет на это право. Главное, чтобы установленный банком срок не превышал 30 дней.

Каким образом можно предупредить банк — зависит от самого банка. Кто-то требует оформить заявление в отделении, а кто-то для полного досрочного погашения предлагает просто воспользоваться банкоматом, в котором есть нужный пункт меню (заявление на частичное погашение оформляется в офисе банка). Некоторые банки считают заявкой на полное досрочное погашение просто наличие на дату очередного платежа нужной суммы.

Способ, которым можно сообщить банку о намерении погасить кредит досрочно, необходимо уточнять в самом банке либо смотреть в кредитном договоре, правилах кредитования.

Как правило, досрочное погашение осуществляется в ближайшую по графику дату уплаты платежа. При этом банк имеет право получить с заемщика проценты, начисленные до дня возврата долга (проценты начисляются только за период пользования кредитом). Во многих банках установлена минимальная сумма досрочного погашения. А вот устанавливать ограничения вроде: «досрочное погашение разрешено через N месяцев после начала выплат по кредиту» банк не может.

Во многих банках установлена минимальная сумма досрочного погашения. А вот устанавливать ограничения вроде: «досрочное погашение разрешено через N месяцев после начала выплат по кредиту» банк не может.

При полном досрочном погашении особенно внимательно отнеситесь к сумме, которую вы внесете на свой счет. Если внесенная сумма окажется хотя бы на копейку меньше необходимой, досрочного погашения не произойдет, а со счета будет списан обычный ежемесячный платеж.

Законодательно банк не вправе брать с заемщика комиссию за досрочное погашение кредита. Что не мешает некоторым банкам устанавливать комиссии, например, за пересчет графика платежей. Поэтому, увидев в условиях кредитования «досрочное погашение без комиссий», не торопитесь делать выводы. Следует либо внимательно изучить кредитный договор, либо уточнить информацию в банке.

После досрочного погашения кредита найдите время и обратитесь в банк, чтобы убедиться, что долг действительно погашен, в частности, если речь идет о полном досрочном погашении кредита. Не лишним будет взять в банке справку об отсутствии задолженности по вашему кредитному договору во избежание досадных недоразумений. Если погашение было частичным, проверьте выписку по счету для погашения кредита.

Таким образом, собираясь досрочно погасить кредит, подойдите к этому делу ответственно. Лучше лишний раз обратиться в банк для уточнения деталей, чем потом иметь неприятный сюрприз в виде неожиданной задолженности и/или испорченной кредитной истории.

При полном или частичном использовании материалов с сайта ссылка на Управление Роспотребнадзора по Оренбургской области обязательна.

советов по сокращению срока ипотеки |

Хотя вы, возможно, выбрали ипотечный кредит на 30 лет, кто сказал, что вам нужно ждать так долго, чтобы сразу стать собственником дома? Если вы из тех, кто хотел бы досрочно выплатить ипотечный кредит, есть несколько способов достичь своей цели.

Хотя 30-летняя ипотека является наиболее распространенной практикой, многие кредиторы предоставляют вам возможность получить более короткий ссуду. Поскольку 10, 15 или 20-летние ссуды имеют ускоренный график, ваши платежи будут направлены на снижение основной суммы, а не процентов.

Платите больше по кредиту каждый месяц без рефинансированияЭта опция позволяет вам погасить свой дом в более короткие сроки, но при этом дает вам гибкость, позволяющую использовать свои деньги в случае возникновения чрезвычайной ситуации. Если вы серьезно заболеете или потеряете работу, вы можете оказаться не в состоянии позволить себе более высокие выплаты при более коротком сроке ипотеки. Просто имейте в виду: если вы решите пойти по этому пути, вам придется вносить дополнительные платежи каждый месяц.Этот вариант может быть трудным для некоторых, поскольку может быть очень заманчиво использовать деньги для других целей, помимо ипотечной ссуды.

Выполнять платежи раз в две неделиВместо того, чтобы делать ежемесячные платежи, платите каждые две недели. В конце каждого года вы будете давать своему кредитору 13 ипотечных выплат вместо 12, что поможет вам быстрее выплатить ссуду.

Магазин по более дешевой страховке домовладельцаСнижение страховых взносов домовладельца также приведет к уменьшению ежемесячного платежа по ипотеке.Свяжитесь с разными компаниями или спросите, можете ли вы объединить полисы вместе (например, ваш дом и автомобиль), чтобы получить более низкую ставку. Просто не забудьте продолжать вносить ту же сумму платежа, чтобы ускорить дату выплаты.

Даже если вы не можете позволить себе платить много дополнительных денег по кредиту каждый месяц, начните с малого и увеличивайте выплаты, когда это возможно. Воспользуйтесь ипотечным калькулятором, чтобы увидеть, как добавление платежа к основной сумме может помочь снизить процентные ставки и сократить срок кредита.

В Butler Mortgage мы предлагаем многочисленные кредитные программы.Прежде чем выбрать 30-летний обычный кредит, свяжитесь с нами, чтобы узнать, есть ли другой срок ипотеки, который может лучше удовлетворить ваши потребности. Чтобы получить дополнительную информацию или пройти предварительную квалификацию, позвоните нам сегодня по телефону 407-931-3800.

9 способов снизить размер ипотечного платежа

Высокий размер ипотечного платежа может составлять значительную часть вашего дохода, оставляя вам очень мало для покрытия остальных ваших обычных расходов на проживание.

Как правило, мы рекомендуем стараться поддерживать низкие расходы по ипотеке, предпочтительно менее 30% от вашего дохода на руки.

Если вам интересно, как снизить ежемесячные выплаты по ипотеке, есть несколько способов достичь этой цели. Вот девять способов уменьшить размер ипотеки.

1. Продлить срок погашения

Простой способ снизить размер платежа по ипотеке — продлить срок его действия (что также называется перерасчетом или переамортизацией).Для этого вам не нужно рефинансировать ипотеку, потому что большинство кредиторов просто предлагают эту услугу за плату в размере около 250 долларов.

Если вы продлите свою 15-летнюю ипотеку на 30-летнюю ипотеку, ваш ежемесячный платеж по ипотеке уменьшится, поскольку у вас будет больше времени, чтобы выплатить ссуду, увеличив срок. Хотя с этим вариантом вы в конечном итоге будете платить больше процентов по ипотеке, он лучше всего подходит для заемщиков, которым требуется немедленное решение проблем с денежным потоком.

2.Рефинансируйте ипотеку

Если вы не хотите продлевать срок выплаты ипотеки, вы не одиноки. Итак, еще один вариант — рассмотреть возможность рефинансирования ипотеки, которая может помочь обеспечить более низкую процентную ставку и, возможно, меньший ежемесячный платеж.

Если у вас хороший кредит, вы можете рефинансировать текущую ипотеку и сэкономить пакет. Ставки сейчас действительно НИЗКИЕ; что означает большую экономию. Выполните быстрый расчет ниже и посмотрите, сколько 1% означает в течение срока действия ипотеки.

Если вы все же решите рефинансировать, убедитесь, что вы выбрали кредитора, который поддерживает низкие комиссии. Надежные магазины нескольких кредиторов, которые помогут вам найти лучшие ставки для рефинансирования ипотеки. Вы можете просмотреть текущие ставки с помощью Credible и сравнить их с тем, что предлагают другие кредиторы. Процесс подачи заявки полностью онлайн, чтобы все было быстро и легко, и занимает всего несколько минут.

Рисунок — еще один вариант рефинансирования, который может помочь вам снизить ставки. Одна особенно уникальная особенность Figure заключается в том, что они предлагают рефинансирование крупных займов.Благодаря этому пользователи могут рефинансировать элитную недвижимость или недвижимость на очень конкурентных рынках. Вы можете выбрать крупное рефинансирование с выплатой наличных на сумму до 1 000 000 долларов США (с максимальным размером выплаты до 500 000 долларов США) или рефинансирование с крупной ставкой до 1 500 000 долларов США.

При традиционном рефинансировании с рисунком вы также получаете конкурентоспособные процентные ставки, фиксированные 15-летние или 30-летние сроки, а также быстрый и удобный процесс подачи заявки в режиме онлайн. Если вам нравится ставка, которую вам предлагают, и вы решите продолжить, вы можете закрыть свой кредит через пару недель, что намного короче, чем у большинства традиционных кредиторов.

3. Сделайте больший первоначальный взнос

При покупке дома подумайте о том, чтобы внести большой первоначальный взнос, чтобы поддерживать низкий уровень ежемесячной ипотеки. Хотя лучше всего отложить как минимум 20%, если вы не торопитесь с покупкой, посмотрите, сможете ли вы отложить еще больше.

Чем больше вы вложите в свой дом, тем ниже будет размер ипотеки. А если вы отложите хотя бы 20%, вам не придется платить частную ипотечную страховку, что также сэкономит вам немало денег.

А если вы отложите хотя бы 20%, вам не придется платить частную ипотечную страховку, что также сэкономит вам немало денег.

4. Избавьтесь от PMI

Если вы купили дом и внесли менее 20% покупной цены в качестве первоначального взноса, вы, вероятно, оплачиваете ипотечную страховку сверх вашего обычного платежа по ипотеке. Это может добавить десятки или даже сотни тысяч долларов к общей стоимости вашего жилищного кредита.

Однако хорошая новость заключается в том, что вы можете избавиться от PMI. Во-первых, вы должны выплатить достаточно средств по ипотеке, чтобы получить как минимум 20% капитала в вашем доме.

Затем вы можете попросить кредитора отказаться от вашего PMI.Ваш кредитор может отправить оценщика вашей собственности, чтобы проверить, сколько капитала у вас есть в вашем доме, но в любом случае, если он будет удален, ваш платеж по ипотеке будет снижен.

В то же время, если вы хотите узнать, не слишком ли дорого обходится ваша страховка домовладельцев, мы сотрудничаем с компанией Policygenius, которая поможет вам сравнить несколько тарифов в одном месте.

5. Выполните повторную налоговую оценку вашего дома

Если у вашего жилищного кредита есть условное депонирование, налоги на недвижимость могут составлять заметную часть вашего ежемесячного платежа по ипотеке.

Налог на недвижимость рассчитывается на основе налоговой оценки вашего дома или земли в каждом округе. Некоторые дома в городских районах переоценены, что приводит к высоким налогам. Оценка отличается от оценки, поскольку она проводится вашим округом только для целей налогообложения.

Как домовладелец, вы можете запросить повторную оценку, подав заявку в свой округ и запросив слушание в Государственном совете по уравнениям. Если протест будет одобрен, налоги вашего домовладельца уменьшатся вместе с ежемесячным платежом по ипотеке.

6. Выберите беспроцентную ипотеку

Когда вы получаете ипотеку, некоторые кредиторы не требуют, чтобы вы сразу же начали выплачивать свой баланс, и предложат вам ссуду только под проценты. Ипотека с выплатой только процентов (I / O) происходит в два этапа: первая фаза, когда вы платите только проценты по ипотеке, и вторая фаза, где вы выплачиваете фактическую сумму основного долга плюс проценты.

Ипотека с выплатой только процентов (I / O) происходит в два этапа: первая фаза, когда вы платите только проценты по ипотеке, и вторая фаза, где вы выплачиваете фактическую сумму основного долга плюс проценты.

Если у вас есть 30-летняя ипотека и первые пять лет вы платите только проценты, ваш ежемесячный платеж может показаться довольно низким, но вы должны выплатить оставшуюся часть ипотечного кредита в оставшиеся 25 лет.I / O ипотека — это временный способ снизить ваши выплаты по ипотеке и может работать до тех пор, пока вы планируете увеличить свои выплаты после окончания фазы выплаты только процентов.

7. Оплатите свой PMI авансом

Когда вы закроете свой дом, у вас будет возможность оплатить частную ипотечную страховку заранее, если вы не вложили 20%. Вместо того, чтобы из года в год доплачивать по ипотеке, вы можете просто позаботиться о PMI, заплатив единовременный сбор.

Вот почему так важно предусмотреть в бюджете дополнительные расходы, связанные с покупкой дома, и отложить много сбережений, чтобы вы могли принимать подобные решения по экономии денег.Возможно, на вашем банковском счете недостаточно средств для внесения 20% первоначального взноса, но вы сможете покрыть свою ипотечную страховку.

8. Сдам часть дома

Если у вас есть дополнительное место, то наличие арендатора может значительно снизить стоимость вашего ежемесячного платежа по ипотеке. Если у вас есть дополнительная спальня, подвал или пристройка к дому, подумайте о том, чтобы сдать место другу или надежному арендатору.

Даже если это всего лишь 300 долларов в месяц, это поможет немного снизить ваш платеж по ипотеке, если вы пока не можете рефинансировать или использовать некоторые другие возможности.

9. Программы модификации федеральных займов

Если вы испытываете финансовые затруднения и в результате вам необходимо уменьшить размер выплаты по ипотеке, вы можете выбрать одну из нескольких федеральных программ модификации ссуды. Они могут быть доступны через вашего кредитора, но вы должны соответствовать определенным требованиям, чтобы сократить ваши краткосрочные или долгосрочные выплаты по ипотеке.

Они могут быть доступны через вашего кредитора, но вы должны соответствовать определенным требованиям, чтобы сократить ваши краткосрочные или долгосрочные выплаты по ипотеке.

Сводка

Есть несколько способов снизить размер выплаты по ипотеке. Чтобы определить лучший вариант для вас, решите, нужно ли вам временное или долгосрочное решение.Затем внимательно взвесьте все за и против, прежде чем двигаться дальше.

¹ Годовая процентная ставка для наиболее квалифицированных соискателей может составлять всего 2,49%, а для других соискателей — выше, в зависимости от кредитного профиля и штата, в котором находится недвижимость. Например, для заемщика с CLTV 45% и кредитным рейтингом 800, который имеет право и решает заплатить комиссию за оформление в размере 4,99% в обмен на пониженную годовую процентную ставку, пятилетняя фигурная линия собственного капитала с первоначальным розыгрышем сумма в 50 000 долларов будет иметь фиксированную годовую процентную ставку (APR) 2.49%. Общая сумма кредита составит 52 495 долларов. Ваша фактическая ставка будет зависеть от многих факторов, таких как ваш кредит, комбинированное соотношение кредита и стоимости, срок кредита, статус занятости, а также от того, имеете ли вы право на оплату комиссии за оформление в обмен на более низкую ставку. Оплата комиссии за создание в обмен на сниженную годовую процентную ставку доступна не во всех штатах. Помимо уплаты комиссии за создание в обмен на пониженную ставку, рекламируемые ставки включают комбинированную скидку 0,75% за членство в кредитном союзе (0.50%) и подписка на автоплату (0,25%). Годовая процентная ставка по кредитным линиям собственного капитала не включает затраты, кроме процентов. Страхование имущества требуется в качестве условия ссуды, а также может потребоваться страхование от наводнения, если ваша собственность находится в зоне затопления.Подробнее

Как понять, когда рефинансирование имеет смысл

Рефинансирование ипотеки — важный шаг, который может привести к значительной экономии. Но эта стратегия также может иметь неприятные последствия, оставляя вас в худшей ситуации, чем вы были раньше, и с меньшими деньгами в банке.Так как же узнать, нужно ли рефинансировать?

Но эта стратегия также может иметь неприятные последствия, оставляя вас в худшей ситуации, чем вы были раньше, и с меньшими деньгами в банке.Так как же узнать, нужно ли рефинансировать?

Короткий ответ заключается в том, что рефинансирование имеет смысл, если вы в конечном итоге сэкономите деньги и , если оно не вызовет для вас новых проблем. Но на карту поставлены и другие соображения, включая управление рисками, а также другие ваши финансовые цели. Посмотрите, могут ли ваши причины для рефинансирования помочь вам или навредить вам.

Сэкономьте деньги

Вы можете потенциально сэкономить много денег с помощью рефинансирования, и это, как правило, лучшая причина для его получения.В частности, рефинансирование может помочь вам тратить меньше процентов в течение срока действия кредита.

Есть несколько способов снизить ваши процентные расходы:

- Перефинансируйте до более низкой процентной ставки, чтобы вы платили меньше по остатку кредита.

- Перейдите на более короткий срок кредита, даже если это означает более высокие ежемесячные платежи, чтобы вы платили проценты за меньшее количество лет.

- Используйте свой кредит для консолидации долгов с высокими процентными ставками в долги с более низкими процентными ставками.

Чтобы определить, сэкономите ли вы деньги, вам нужно будет проверить цифры.Подсчитать потенциальную экономию от рефинансирования не так уж и сложно.

Например, если ваша текущая ипотека представляет собой 30-летнюю ссуду с фиксированной ставкой в размере 200000 долларов США с процентной ставкой 5%, вы заплатите 48 076 долларов США процентов к пятому году, и вы заплатите 186 512 долларов США в общей сумме процентов в течение срока действия кредит. Если вы перефинансируете через пять лет процентную ставку 3% по фиксированной 30-летней ставке, вы заплатите только 95 252 доллара в общей сумме процентов по новой ссуде. Даже если добавить к тому, что вы уже заплатили за старый дом во время рефинансирования, вы все равно получите 143 328 долларов в виде общих процентов по вашему дому — экономия в размере 43 183 долларов.

Чтобы понять, почему ваши временные рамки имеют значение, используйте диаграмму амортизации, которая показывает, сколько процентов вы платите с каждым ежемесячным платежом. По совершенно новой долгосрочной ссуде выплаты в первые годы лишь незначительно повлияют на остаток по ссуде. Если вы рефинансируете свою текущую ипотеку всего через несколько лет, большая часть выплат вам будет выплачена. я уже сделал, пошел в первую очередь на проценты. И если вы продадите до того, как окупитесь по новому кредиту, вы не сэкономите денег.

Понизьте платежи

Иногда рефинансирование может принести вам меньший ежемесячный платеж.Если у вас проблемы с денежным потоком, более низкий ежемесячный счет по ипотеке может показаться очень привлекательным. Более низкая процентная ставка или более длительный срок могут снизить ваш ежемесячный платеж на сотни долларов.

Переход на ипотеку с регулируемой ставкой (ARM) также может снизить ваш ежемесячный платеж. Однако процентные ставки по этим займам со временем меняются, и если ставки значительно вырастут, ваш платеж может вырасти до недоступного уровня. Вам следует рефинансироваться в ARM только в том случае, если вы готовы и способны рискнуть более высокими ежемесячными платежами в будущем.Взаимодействие с другими людьми

Хотя было бы неплохо платить меньше каждый месяц, обязательно смотрите на общую картину. Если меньшие ежемесячные платежи компенсируются увеличением процентных расходов, вы не выиграете.

Снизьте риск

Хотя экономия денег является привлекательной причиной для рефинансирования, есть и другие причины, по которым новая ипотека может стоить вашего времени.

В некоторых случаях рефинансирование может быть хорошей идеей, даже если вы не получите более низкую ставку или краткосрочный заем. Выход из ARM — один из примеров.Если вы беспокоитесь о значительном повышении процентной ставки в будущем, рефинансирование из ARM в ипотеку с фиксированной ставкой снижает этот риск. Хотя ваш ежемесячный платеж может увеличиться, вы знаете, что ставка никогда не увеличится. Оцените текущие ставки по ипотечным кредитам с фиксированной ставкой, ваши ожидания в отношении изменений ставок и возможность изменения существующей ARM перед рефинансированием из ARM.

Хотя ваш ежемесячный платеж может увеличиться, вы знаете, что ставка никогда не увеличится. Оцените текущие ставки по ипотечным кредитам с фиксированной ставкой, ваши ожидания в отношении изменений ставок и возможность изменения существующей ARM перед рефинансированием из ARM.

Обналичьте свой капитал

Некоторые домовладельцы осуществляют рефинансирование, чтобы обналичить долю в своих домах, чтобы заплатить за образование, ремонт дома или новый бизнес.Хотя это замечательное использование, рефинансирование с выплатой наличных может быть рискованным, если ваш новый бизнес потерпит неудачу, улучшения вашего дома не увеличат стоимость вашего дома или если вы не сможете успевать за оплатой за обучение. В каждом из этих случаев вы подвергаете риску свой дом; будьте уверены, что сможете не отставать от новой ипотеки.

Объедините или перенесите свои долги

Вы также можете снять наличные для консолидации долгов с высокими процентными ставками. Если у вас есть твердый план по устранению токсичных долгов, эта стратегия может сработать, тем более что ставки по жилищным кредитам обычно намного ниже, чем процентные ставки по кредитным картам.Но если план потерпит неудачу, помните, что вы можете столкнуться с риском потери дома в результате отчуждения права выкупа права выкупа или возврата автомобиля во владение.

Если вы рефинансируете необеспеченные долги с помощью обеспеченной ссуды, вы подвергаетесь дополнительному риску. Например, вы можете использовать ссуду под залог собственного капитала для погашения долга по кредитной карте. Да, вы выплатите долг по более низкой процентной ставке, но вы также подвергнете риску свой дом. Если вы не погасите задолженность по кредитной карте, маловероятно, что компания, выпустившая кредитную карту, лишит вас права выкупа в отношении вашего дома.Но как только вы закладываете свой дом в качестве залога, используя ипотечный кредит, ваш дом становится честной игрой для банка.

Удаление заемщика из ссуды

Разводитесь ли вы через развод или купили дом с родственником или другом, возможно, вам придется сменить лицо, официально ответственное за выплату ипотеки. Рефинансирование ипотеки — подходящее время, чтобы изменить список заемщиков, перечисленных в ссуде. Имейте в виду, что документ или право собственности на дом не меняется автоматически при изменении ипотеки, поэтому вам может потребоваться также удалить имя из этого документа.Убедитесь, что закрытие и другие расходы, связанные с рефинансированием, оправдывают изменение названия.

Рефинансирование ипотеки — подходящее время, чтобы изменить список заемщиков, перечисленных в ссуде. Имейте в виду, что документ или право собственности на дом не меняется автоматически при изменении ипотеки, поэтому вам может потребоваться также удалить имя из этого документа.Убедитесь, что закрытие и другие расходы, связанные с рефинансированием, оправдывают изменение названия.

Ликвидация ипотечного страхования FHA

Когда вы покупаете дом по ссуде FHA, он сопровождается обязательной ипотечной страховкой. Эти взносы по ипотечному страхованию (MIP) представляют собой платежи, которые вы должны производить каждый месяц в течение срока действия ссуды, поскольку эти ссуды выдаются с очень небольшим обеспечением (всего на 3,5%). При традиционном ссуде обычный частный Страхование ипотеки (PMI) можно отменить, как только вы достигнете определенной суммы капитала в своем доме; однако с ссудой FHA вам придется полностью рефинансировать другую ссуду, если вы хотите прекратить платить по ипотечному страхованию.Взаимодействие с другими людьми

На что обращать внимание

Если вы думаете, что пора рефинансировать, изучите следующее:

- Затраты на закрытие, которые увеличивают расходы по вашей ссуде. Они могут свести на нет любую прибыль, которую вы получите от снижения процентной ставки. Заманчиво отнести эти расходы на остаток по кредиту, но, возможно, лучше заплатить из своего кармана, чтобы не платить проценты по ним.

- Штрафы за досрочное погашение кредита, в который вы рефинансируете. Убедитесь, что у вас есть возможность выплатить ссуду досрочно, если хотите.

- Частное ипотечное страхование, которое может потребоваться, если ваш дом потерял стоимость.

- Превратите ли вы ссуду без права регресса в долг с правом регресса. Если это произойдет, вы можете столкнуться с риском того, что ваш новый кредитор задержит вашу заработную плату и предпримет другие действия против вас, если вы подвергнетесь обращению взыскания.

- Изменится ли ваш капитал. Вывод наличных или добавление значительных затрат на закрытие к остатку ссуды уменьшит ваш капитал в вашей собственности. Однако, если вы просто замените одну ссуду другой ссудой того же размера, ваш капитал останется прежним.

Оцените, могут ли ваши причины для рефинансирования перевесить возможные затраты. Если это так, вы можете выполнить базовый анализ безубыточности, чтобы точно определить, какие условия займа вам нужно найти, чтобы новая ипотека окупилась.

Альтернативы рефинансированию

Иногда рефинансирование — не лучший вариант или просто невыполнимо.

Вы по-прежнему можете получить некоторые выгоды от рефинансирования, не проходя через этот процесс. Например, если вы хотите сэкономить на процентных расходах, вы можете ежемесячно платить больше требуемого минимума.Вы избавитесь от ипотеки раньше и будете меньше тратить на проценты за всю жизнь.

Сокращение кредита: сначала убедитесь, что он окупается

Триста шестьдесят. В градусах это число может показаться не таким уж большим — как быстрый поворот на 360 градусов. Но в месяцах 360 может показаться вечностью, особенно для заемщиков, которые взяли на себя 30-летнюю ипотечную ссуду. К счастью, для тех, кто мечтает о скором наступлении будущего без ипотеки, есть эффективные способы сократить срок ипотеки и сэкономить большие деньги в долгосрочной перспективе.

Одна из самых популярных стратегий — досрочное погашение ипотечной ссуды путем внесения ускоренных платежей, которые уменьшат остаток быстрее, что резко снизит общую сумму процентов, выплачиваемых в течение срока действия ипотеки.

Например, предположим, что гипотетический домовладелец Майк только что взял взаймы 200 000 долларов через 30-летнюю ипотеку по фиксированной ставке 3,5 процента. Обычно он платит примерно 898 долларов в месяц в качестве основной суммы долга и процентов. Но если Майк будет вносить дополнительные 200 долларов в месяц в счет основной суммы долга, начиная с его самого первого платежа по ипотеке, он выплатит ссуду на 87 месяцев (более 7 лет) раньше и сэкономит 37 656 долларов в виде процентов.

«Еще один простой способ сэкономить годы на ипотеке — это делать платежи раз в две недели вместо ежемесячных», — говорит Том Реддин, бывший президент / генеральный директор LendingTree.com и нынешний издатель блога MortgageRates.us. «Возьмите свой ежемесячный платеж и разделите его на два, чтобы определить сумму платежа, которую ваш кредитор будет снимать каждые две недели. Следуя этому двухнедельному графику платежей, вы в конечном итоге будете делать 26 платежей в течение каждого года, что эквивалентно 13 ежемесячных выплат по ипотеке каждый год.

Reddin говорит, что этот удобный подход «сократит более четырех лет традиционной 30-летней ипотеки с фиксированной процентной ставкой и может дать экономию более 20 000 долларов США в виде процентных расходов по ипотеке на 200 000 долларов США, если вы начнете с этого подхода в начале ваша ипотека «.

Вы можете настроить ускоренные платежи, связавшись с кредитором, обслуживающим вашу ипотеку, и указав, сколько еще вы хотите внести в счет своей основной суммы и с какой периодичностью. Избегайте любых планов предоплаты, предлагаемых кредиторами и третьими сторонами, которые взимают с вас плату за услугу.Большинство ипотечных кредитов позволяют вносить предоплату без каких-либо сборов или штрафов.

Другой подход к сокращению кредита — рефинансирование для получения более краткосрочной ипотеки. Если у вас осталось 22 года по кредиту и вы должны 150 000 долларов по фиксированной ставке 4,0 процента, но рефинансируете 15-летнюю ипотеку под 3,0 процента, вы увеличите свой ежемесячный платеж примерно на 181 доллар, но сократите срок погашения на 7 лет. и сохранить десятки тысяч, потраченные в противном случае в качестве процентов.

Стивен Александер, президент Private Mortgage Services в Атланте, говорит, что вы также можете рассмотреть возможность рефинансирования «наличными», когда вы вносите дополнительные деньги в заключительный стол для уменьшения основной суммы ипотеки.Это облегчит право на рефинансирование и более низкую процентную ставку, что сэкономит вам деньги на ежемесячной оплате. Затем вы можете реинвестировать деньги в ссуду в виде ускоренных платежей, чтобы сократить срок, если хотите.

Затем вы можете реинвестировать деньги в ссуду в виде ускоренных платежей, чтобы сократить срок, если хотите.

«Выплачивая быстрее по ипотеке, вы максимизируете ликвидность», — говорит Александр. «Вы не хотите оказаться в ситуации, когда вам придется рассматривать продажу своего дома, чтобы получить доступ к собственному капиталу».

Однако есть потенциальные недостатки в выплате ипотечного кредита и сокращении срока кредита.Во-первых, для домохозяйств, которые перечисляют вычеты, рентабельность инвестиций снижается, когда вы вносите предоплату по ипотеке из-за возможности вычета процентов по ипотеке. Например, если вы находитесь в 25-процентной налоговой категории, вычет процентов по ипотеке снижает ваши налоги на 25 долларов на каждые 100 долларов, выплаченных в виде процентов.

Во-вторых, рефинансирование может повлечь за собой огромные расходы, включая комиссию за оценку и выдачу кредита, и это может обойтись вам в несколько тысяч долларов. Поэтому убедитесь, что сэкономленные проценты компенсируют комиссию за рефинансирование в течение разумного периода времени, особенно если вы планируете оставаться в своем доме всего на несколько лет.

В-третьих, вы можете получить более высокую отдачу от своих инвестиций в другом месте.

«Предоплата ипотечного кредита, хотя и важна для общего финансового здоровья, обычно является последней вещью в списке, когда доступны избыточные средства», — говорит Кейт Гамбинджер, вице-президент HSH Associates, исследовательской фирмы в Ривердейле, штат Нью-Джерси. в первую очередь следует рассмотреть ликвидные счета на случай чрезвычайных ситуаций и счета на образование детей, покупку медицинского страхования или страхования жизни, а также выплату студенческих ссуд и невычитаемых долгов с более высокими процентными ставками.»

© CTW Features

Определение изменения ипотечного кредита

Что такое перерасчет ипотеки?

Изменение ипотечного кредита, также называемое изменением кредита, является особенностью некоторых типов ипотечных кредитов, при которых оставшиеся ежемесячные платежи пересчитываются на основе нового графика погашения. Во время пересмотра ипотечного кредита заемщик выплачивает большую сумму в счет основного долга, а затем его ипотека пересчитывается на основе нового, меньшего непогашенного остатка.

Во время пересмотра ипотечного кредита заемщик выплачивает большую сумму в счет основного долга, а затем его ипотека пересчитывается на основе нового, меньшего непогашенного остатка.

Некоторые ипотечные кредиты имеют запланированную дату пересмотра, то есть дату, когда кредитор рассчитает новый график погашения на основе оставшегося основного баланса и срока ипотеки.

Ключевые выводы

- Перерасчет происходит, когда заемщик выплачивает большую сумму в счет основной суммы ипотеки, а кредитор пересчитывает ссуду на основе нового баланса.

- Когда кредитор пересчитывает ссуду, он создает новый график погашения, который представляет собой таблицу платежей по ссуде, показывающую основную сумму и проценты, которые включают каждый платеж до тех пор, пока ссуда не будет выплачена полностью.

- Основная выгода для заемщика от переоформления ипотеки — это возможность сократить ежемесячные платежи.

- Ссуды с отрицательной амортизацией или ипотека с регулируемой процентной ставкой (опция ARM) часто содержат пункт о пересмотре ипотечного кредита как часть кредитного договора.

Как работает пересмотр ипотеки

Для заемщика основное преимущество переделки ипотеки — сокращение ежемесячных платежей. Часто ипотечный кредитор просто сокращает срок ссуды, если выплачиваются дополнительные основные платежи, но сохраняет ту же фиксированную ежемесячную сумму, просто увеличивая основную сумму и уменьшая процентную часть платежа.

Пересчет может снизить сумму процентов, которую заемщик будет выплачивать в течение срока действия ссуды, если будет произведен достаточно большой основной платеж, уменьшив как проценты, так и основную сумму, остающуюся на новых ежемесячных платежах ссуды.

Изменение ипотечного кредита против рефинансирования

Пересмотр ипотеки может быть более удобным вариантом, чем рефинансирование. При рефинансировании вы заменяете текущую ипотечную ссуду на новую ипотечную ссуду, которая может быть дорогостоящей и зависит от вашей кредитоспособности. Переделка ипотеки не включает проверку кредитоспособности и продолжается с первоначальной ипотекой.

Переделка ипотеки не включает проверку кредитоспособности и продолжается с первоначальной ипотекой.

С другой стороны, рефинансирование ипотеки означает погашение существующей ссуды и замену ее новой. Причины рефинансирования домовладельцев включают:

- Возможность получить более низкую процентную ставку.

- Чтобы сократить срок ипотеки.

- Желание перейти от ипотеки с регулируемой процентной ставкой (ARM) к ипотеке с фиксированной процентной ставкой или наоборот.

- Возможность использовать собственный капитал для финансирования крупной покупки.

- Для консолидации долга.

В отличие от рефинансирования ипотеки, изменение ипотеки не снижает процентную ставку по ипотеке.

Виды ипотеки, которые можно переплатить

Ссуды с отрицательной амортизацией

Переработка ипотеки может быть включена в условия ссуды и связана с отрицательной амортизацией ссуды. Ссуда с отрицательной амортизацией имеет структуру платежей, которая допускает плановый платеж, размер которого меньше процентной ставки по ссуде.

Когда платеж меньше, чем процентный платеж в данный момент, он создает отсроченные проценты. Сумма созданных отсроченных процентов добавляется к основному остатку ссуды, что приводит к ситуации, когда основная сумма долга увеличивается с течением времени, а не уменьшается. Из-за увеличения основной суммы ипотеки с отрицательной амортизацией требуется, чтобы ссуда в какой-то момент была переработана, чтобы она была погашена к концу запланированного срока.

Ипотека с отрицательной амортизацией также иногда имеет триггеры, которые могут вызвать внеплановую реструктуризацию.Это может сработать, например, если основной баланс ссуды достигает установленного лимита из-за отрицательной амортизации.

Опционная ипотека с регулируемой процентной ставкой (опция ARM)

Ипотека с отрицательной амортизацией также известна как ипотека с регулируемой ставкой платежа (вариант ARM). Эти ипотечные кредиты предоставляют заемщикам варианты, которые включают выплату всей основной суммы и процентов или уплату только части процентов.

Эти ипотечные кредиты предоставляют заемщикам варианты, которые включают выплату всей основной суммы и процентов или уплату только части процентов.

Хотя варианты, доступные с опцией ARM, обеспечивают большую гибкость в платежах, заемщик может легко получить более долгосрочную задолженность, чем раньше.Как и в случае с другими ипотечными кредитами с регулируемой ставкой, существует возможность резкого и быстрого изменения процентных ставок в зависимости от рынка.

Пример переоценки ипотеки

Даже если в ипотеку не включена опция изменения ипотеки, вы можете обратиться к своему кредитору, чтобы узнать, принесет ли вам изменение ипотеки выгоду и снизит ли ваши ежемесячные платежи. Выплатив единовременно и изменив ипотечный кредит, вы можете сократить расходы на жилье. Напротив, если вы отправите единовременную выплату без изменения, вы уменьшите свой баланс, но ваши ежемесячные платежи останутся прежними.

Допустим, у вас есть ипотечный кредит на 30 лет с фиксированной процентной ставкой в размере 500 000 долларов и процентной ставкой 4%. Ваш комбинированный процентный платеж и основной платеж составляют 2338 долларов в месяц.

Через пять лет вы получите единовременную выплату в размере 375 000 долларов. Если вы решили использовать эту единовременную выплату для выплаты ипотечного кредита, не переделывая ее, вы продолжали бы платить 2338 долларов в месяц. Если, с другой стороны, вы измените ссуду в течение оставшихся 25 лет ипотеки, ежемесячный платеж снизится до 1507 долларов.

Как уменьшить ежемесячный платеж без рефинансирования | Финансы

Как уменьшить ежемесячный платеж без рефинансирования | Финансы — Zacks- Home

- Акции Акции +

- Фонды Фонды +

- Прибыль Прибыль +

- Скрининг Скрининг +

- Портфель

- Образование Образование +

- Услуги Услуги +

Почему Zacks? Научитесь быть лучшим инвестором.

- Финансы

- Управление деньгами

- Экономия денег

- Как уменьшить ежемесячный платеж без рефинансирования

Автор: Деннис Хартман

Рефинансирование может быть привлекательным вариантом, но доступно не всем домовладельцам.

Siri Stafford / Lifesize / Getty Images

Взятие долгов часто является единственным способом позволить себе крупные покупки, такие как автомобиль, дом или образование в колледже. Выплата этого долга с течением времени является значительным расходом, особенно с учетом процентов.Рефинансирование ссуды — это один из способов сократить ежемесячные платежи, но есть и другие варианты, позволяющие сократить ежемесячные платежи и сэкономить деньги в долгосрочной перспективе без рефинансирования.

Предоплата

Предоплата — это один из способов сократить ежемесячные платежи и сэкономить деньги на процентах. Уплатив сумму, превышающую причитающуюся, вы уменьшите основную сумму своей задолженности. Разделив меньшую оставшуюся сумму основного долга на количество месяцев, оставшихся по вашему кредиту, вы получите меньший ежемесячный платеж.Направляйте любые излишки наличности, такие как бонусы или наследство, непосредственно в счет кредита, чтобы сократить ежемесячные платежи в будущем. Перед тем как сделать это, проверьте, включает ли ваш заем штраф за досрочное погашение, который будет применяться, если вы попытаетесь выплатить заем досрочно.

Запрос более низких ставок

Кредиторы, которые снижают процентные ставки, даже незначительно, могут добиться для своих заемщиков более низких ежемесячных платежей. Кредиторы делают это, чтобы избежать просрочки ссуд, а также побудить хороших заемщиков не рефинансировать через конкурирующих кредиторов.У каждого кредитора есть собственная политика снижения ставок; одни делают это редко, другие более склонны снижать ставки без рефинансирования. При обращении к кредитору с просьбой указать свою кредитную историю и статус кредита.

Кредиторы делают это, чтобы избежать просрочки ссуд, а также побудить хороших заемщиков не рефинансировать через конкурирующих кредиторов.У каждого кредитора есть собственная политика снижения ставок; одни делают это редко, другие более склонны снижать ставки без рефинансирования. При обращении к кредитору с просьбой указать свою кредитную историю и статус кредита.

Увеличение сроков выплаты

Кредиторы могут продлить сроки выплат по ссуде, увеличив время, необходимое для выплаты ссуды, но уменьшив ежемесячный платеж. Этот вариант означает выплату большей суммы процентов к концу ссуды, если вы сохраните ту же процентную ставку и не рефинансируете.Однако это создает новую возможность тратить или инвестировать деньги, сэкономленные каждый месяц. Инвестиции с более высокой доходностью, чем процентная ставка по вашему кредиту, покроют дополнительные проценты, а затем и некоторые.

Последствия отказа от рефинансирования

Любой план по сокращению ежемесячных платежей без рефинансирования будет иметь финансовые последствия. В то время как одним из этих последствий может быть больше денег для инвестирования и других расходов, другим может быть по-прежнему выплачиваться более высокая процентная ставка, чем при рефинансировании.Некоторые заемщики решат, что рефинансирование — лучший вариант, даже если это означает продление срока кредита или прохождение иногда сложного процесса подачи заявки на рефинансирование.

Узнайте о вариантах ссуды | Бюро финансовой защиты прав потребителей

Тип процентной ставки

Фиксированная или регулируемая ставка

Процентные ставки бывают двух основных типов: фиксированные и регулируемые.

Этот выбор влияет на:

- Может ли измениться ваша процентная ставка

- Может ли измениться ваша ежемесячная основная сумма долга и проценты, а также их сумма

- Сколько процентов вы будете платить в течение срока ссуды

Сравните ваши варианты процентной ставки

Что нужно знать

Ваши ежемесячные платежи с большей вероятностью будут стабильными при использовании ссуды с фиксированной ставкой, поэтому вы можете предпочесть этот вариант, если вы цените уверенность в своих расходах по ссуде в долгосрочной перспективе. При использовании ссуды с фиксированной процентной ставкой ваша процентная ставка, ежемесячная выплата основного долга и процентов останутся прежними. Ваш общий ежемесячный платеж может измениться, например, если ваши налоги на недвижимость, страхование домовладельца или ипотечное страхование могут вырасти или упасть.

При использовании ссуды с фиксированной процентной ставкой ваша процентная ставка, ежемесячная выплата основного долга и процентов останутся прежними. Ваш общий ежемесячный платеж может измениться, например, если ваши налоги на недвижимость, страхование домовладельца или ипотечное страхование могут вырасти или упасть.

Ипотека с регулируемой ставкой (ARM) менее предсказуема, но может быть дешевле в краткосрочной перспективе. Вы можете рассмотреть этот вариант, если, например, вы планируете снова переехать в течение начального фиксированного периода ARM. В этом случае будущие корректировки ставок могут не повлиять на вас.Однако, если вы останетесь в своем доме дольше, чем ожидалось, вы можете заплатить намного больше. В более поздние годы ARM ваша процентная ставка меняется в зависимости от рынка, а ваш ежемесячный платеж по основной сумме и процентам может сильно вырасти, даже вдвое. Узнать больше

Изучите ставки для различных типов процентных ставок и убедитесь сами, как начальная процентная ставка по ARM сравнивается со ставкой по ипотеке с фиксированной процентной ставкой.

Общие сведения об ипотеке с регулируемой процентной ставкой (ARM)

Большинство ARM имеют два периода.В течение первого периода ваша процентная ставка фиксирована и не изменится. Во время второго периода ваша ставка регулярно повышается и понижается в зависимости от рыночных изменений. Узнайте больше о том, как меняются регулируемые ставки. Большинство ARM имеют 30-летний срок ссуды.

Вот как будет работать пример ARM:

5/1 ипотека с регулируемой ставкой (ARM)

УARM могут быть другие конструкции.

Некоторые ARM могут корректироваться чаще, и нет стандартного способа описания этих типов ссуд.Если вы подумываете о нестандартной структуре, обязательно внимательно прочтите правила и задайте вопросы о том, когда и как можно изменить ставку и платеж.

Понять мелкий шрифт.

ARM включают особые правила, определяющие, как работает ваша ипотека.

Москва, ул.

Кожевническая, дом 14, строение 2

Москва, ул.

Кожевническая, дом 14, строение 2

Поиск по сайту

Поиск по сайту