Новый закон о наследстве в Украине

Наследственный процесс – это передача прав собственности от владельца определенного имущества будущим наследникам, которые имеют право принять права или отказаться от них. Новый закон о наследстве в Украине диктует конкретные нормы и правила как нужно вступать в наследство, грамотно оформить всю необходимую документацию и собрать нужные бумаги. Соблюдение определенного порядка выполнения всех действий поможет произвести передачу имущества на законных основаниях.

Вступить в наследство: какие условия действуют в Украине

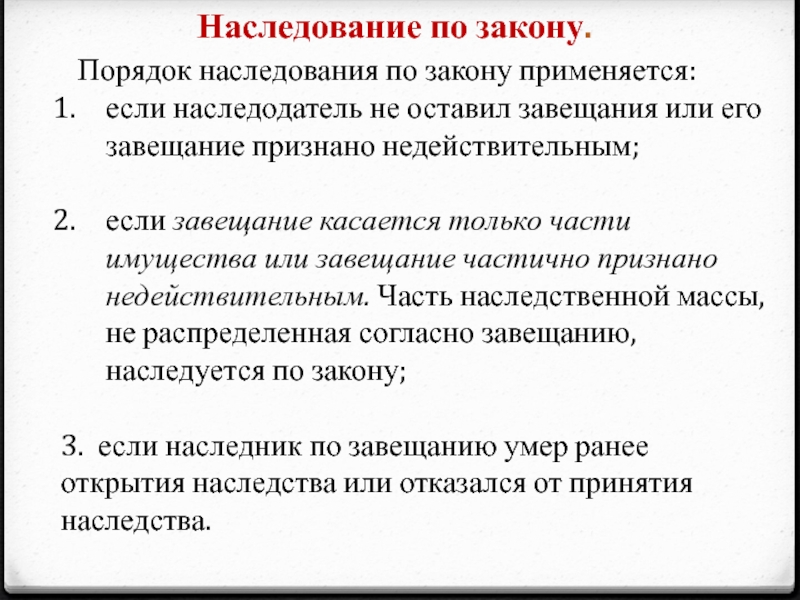

После смерти человека открывается вопрос о его наследстве, что бывает двух видов: по закону или по предварительно составленному завещанию.

Закон который действует с 2004 года и продолжает действовать в 2020 году, сохраняет право заявлять требования на объект наследования всем перечисленным в завещании лицам. Что касается «получения права по закону», этот вариант возможен в нескольких случаях:

Кто может рассчитывать на наследство по закону

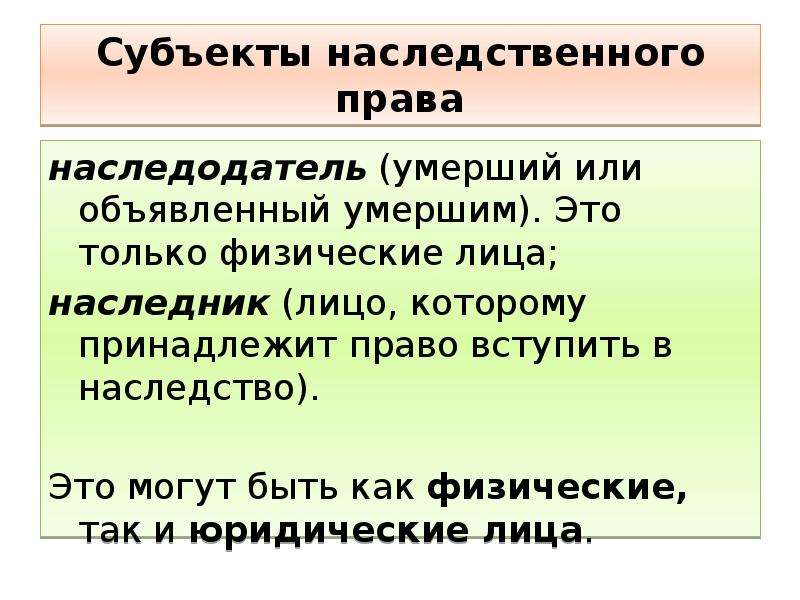

Субъектом, который может получить наследство — физические лица (родственники и лицо указанное в завещании) и юридические лица (фонды и др) но только по завещанию.

Наследник, прописанный в завещании, может самостоятельно принимать решение о том, как ему в дальнейшем распоряжаться приобретенным имуществом (движимым или недвижимым).

На часть наследства также имеют права претендовать следующие лица (несмотря на то, что их фамилии не указаны в завещании):

- дети наследодателя, которым еще не исполнилось 18 лет;

- совершеннолетние, но недееспособные дети наследодателя;

- родители, муж или жена усопшего, что входят в категорию нетрудоспособных людей.

Процедура наследования 2019-2020 года сохраняется прежней и содержит по прежнему правило, что завещание, которое было составлено позже, аннулирует все предыдущие волеизъявления.

Наследование по завещанию

Согласно составленному завещанию, будущие наследники могут выполнить последнюю волю умершего человека и распорядиться своими правами с учетом прописанных правил и желаний.

Наследодатель имеет право сделать наследником:

- Физическое лицо.

Правила в законе о наследстве указывают на то, что наличие родственных связей не имеет никакого значения при завещании. Объект может может быть передан родным людям, друзьям, знакомым. Получить определенное имущество может и ребенок, который был зачат при жизни наследодателя, но родившийся после того, как он умер.

Правила в законе о наследстве указывают на то, что наличие родственных связей не имеет никакого значения при завещании. Объект может может быть передан родным людям, друзьям, знакомым. Получить определенное имущество может и ребенок, который был зачат при жизни наследодателя, но родившийся после того, как он умер. - Юридическое лицо. Унаследовать имущество могут различные предприятия, фонды, организации.

- Государство, местное самоуправление. (Бесхозность имущества)

Завещание может лишить предполагаемых наследников возможность получить имущество. Исключением из правил являются наследники, которым по закону принадлежит обязательная доля.

Данный документ охватывает все имущество, которое имеется у наследодателя, или же конкретную позицию. Неопределенная завещанием часть подлежит наследованию по закону.

Автоматическое получение наследства

Согласно ч. 3 ст. 1268 ГК Украины возможно автоматическое вступление в наследство 2019. Человек, проживающий с владельцем данного имущества до его смерти, автоматически получает имущество. Таким образом, проживающий считается особой, который фактически принял. Этому человеку все же потребуется приходить к нотариусу в указанный срок (полгода) для написания согласия о принятии в наследство имущества, однако он может и позже принять это наследство не придерживаясь 6 месячного срока.

Человек, проживающий с владельцем данного имущества до его смерти, автоматически получает имущество. Таким образом, проживающий считается особой, который фактически принял. Этому человеку все же потребуется приходить к нотариусу в указанный срок (полгода) для написания согласия о принятии в наследство имущества, однако он может и позже принять это наследство не придерживаясь 6 месячного срока.

Если же потенциальный наследник отказывается принимать имущество, тогда согласно ст. 1270 и 1273 ГК Украины, нужно на протяжении первых 6 месяцев оформить заявление об отказе.

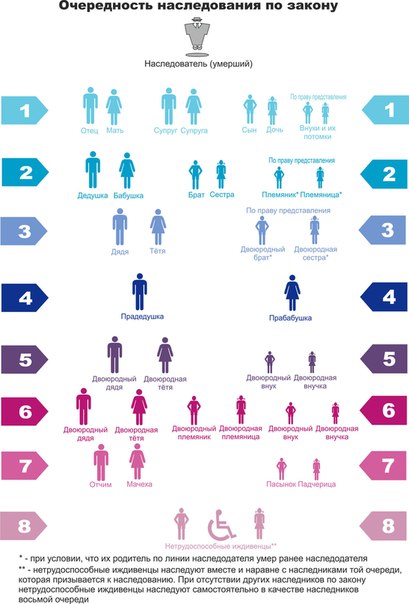

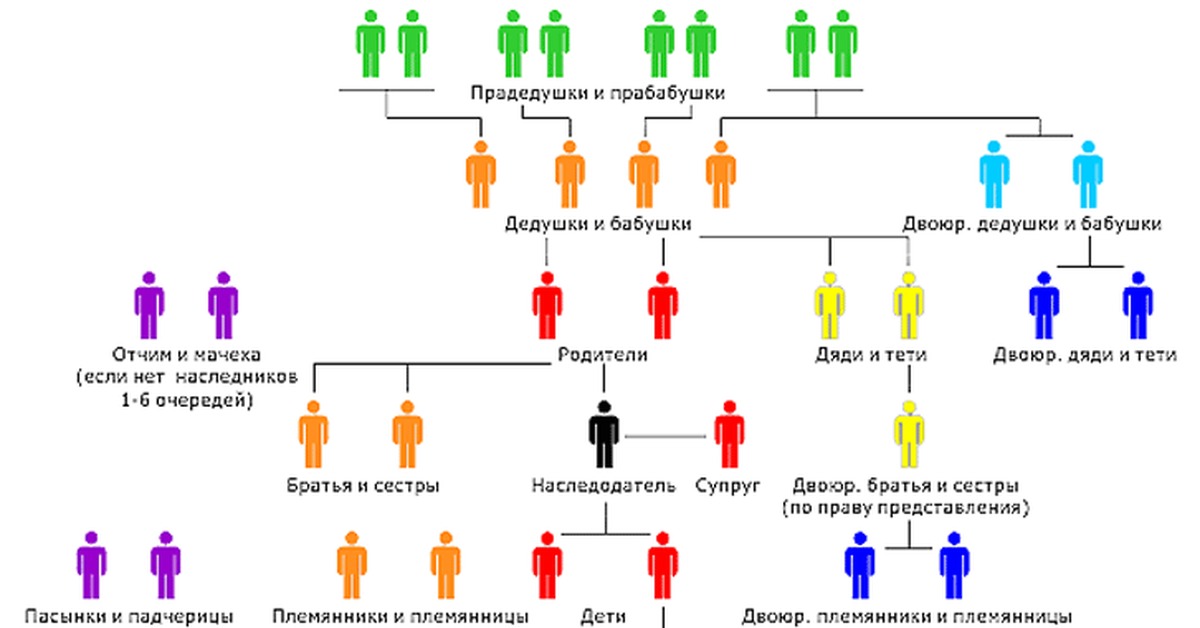

Наследство по закону: кто в очереди

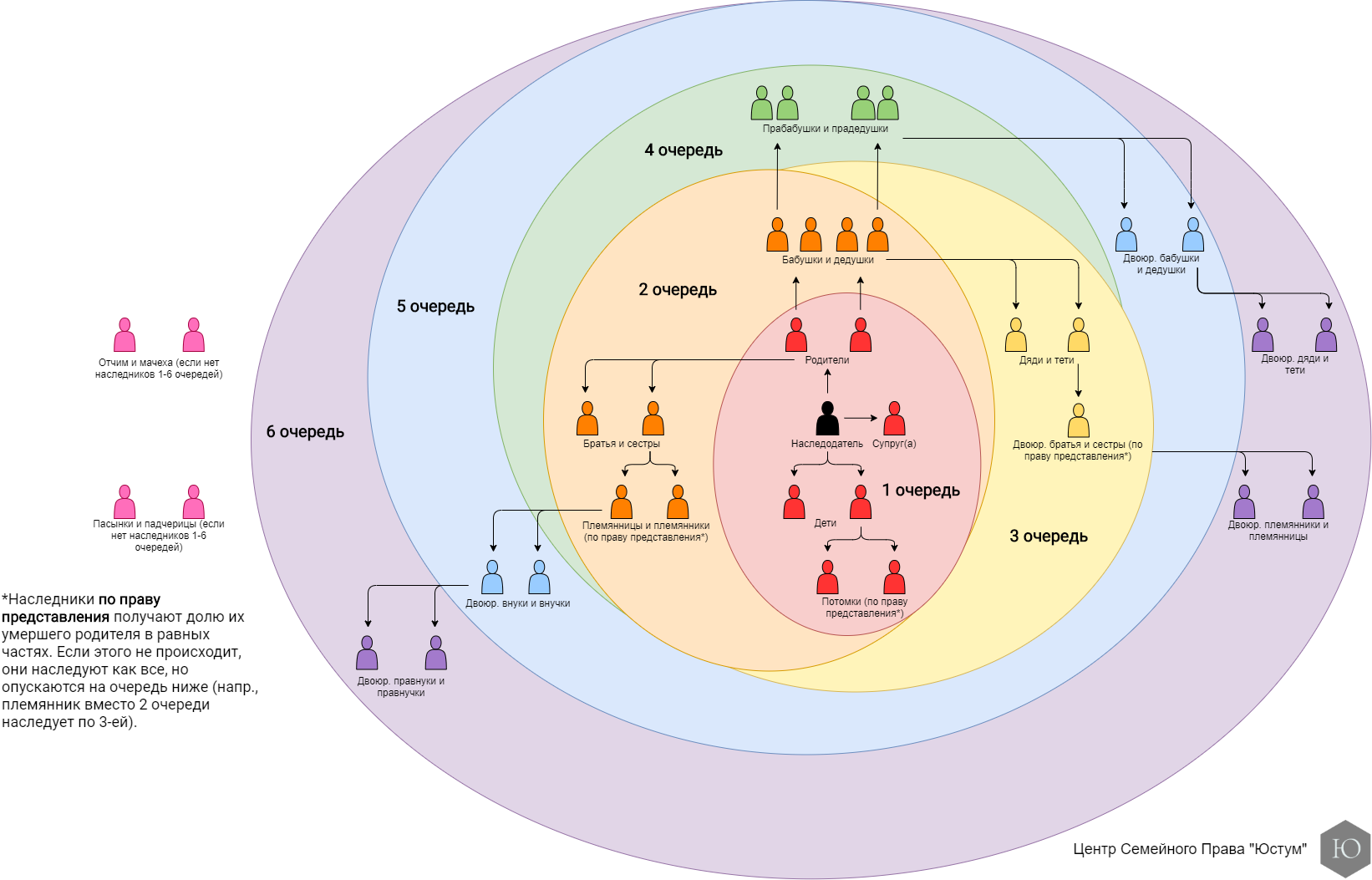

Новый закон о наследстве 2019года определяет очередность тех, кто может рассчитывать на получение прав на владение объектом. Главная особенность такой очереди заключается в том, что пока существует будущий наследник предыдущей очереди, предполагаемые наследники следующей очереди не может рассчитывать на получение даже 1% от общей части.

По закону выделяют очередь из наследников, которая предполагает пять «групп» людей:

- Самые

близкие родственники: родители, супруга/супруг (имеется в виду официально

зарегистрированный брак), дети.

- Родные братья, сестры, дедушка и бабушка наследодателя.

- Родные тети и дяди.

- Лица, проживающие в одной квартире или в одном доме с наследодателем не менее пяти лет с момента, когда был открыт вопрос о наследстве.

- Двоюродные и троюродные племянники и внуки. В этой категории также числятся лица, которые находились на содержании у наследодателя, но при этом не являются членами его семьи.

Закон профильный Украина 2019 свидетельствует о том, что в роли лиц, находившихся на содержании, также могут быть нетрудоспособные или несовершеннолетние. Эти лица должны были на протяжении минимум пяти лет получать финансовую помощь от наследодателя. Причем данное финансирование должно быть единственным источником их дохода.

Четвертая очередь: кто считается «семьей»

Чтобы

получить наследство 2019,важно

разобраться с вопросом: кто считается семьей? По закону семьей считаются все

лица, которые проживают с наследодателем на одной жилой площади. Потому люди,

проживающие с владельцем имущества, которые помогали ему вести хозяйство, имеют

полное право стать наследниками (только в четвертую очередь).

Потому люди,

проживающие с владельцем имущества, которые помогали ему вести хозяйство, имеют

полное право стать наследниками (только в четвертую очередь).

Нотариус не имеет возможности проверить информацию о том, действительно ли данные лица проживали в одном жилище с наследодателем. Эта информация устанавливается в судебном порядке. Особенно актуальной такая проблема является для супругов, которые жилы в «гражданском браке».

Если лицо не имеет возможности подтвердить факт проживания с наследодателем, нотариус выдает письменный отказ в осуществлении нотариальных действий и предлагает обратиться в суд.

Наследование по праву представления и трансмиссия

Наследование

по праву представления – законное право на вступление в наследство Украина 2019

внуков, правнуков и племянников. Такая процедура возможна в том случае, если их

родители получили имущество напрямую от наследодателя, однако умерли раньше

него. В результате их дети становятся полноценными владельцами всего

движимого/недвижимого имущества или его определенной части.

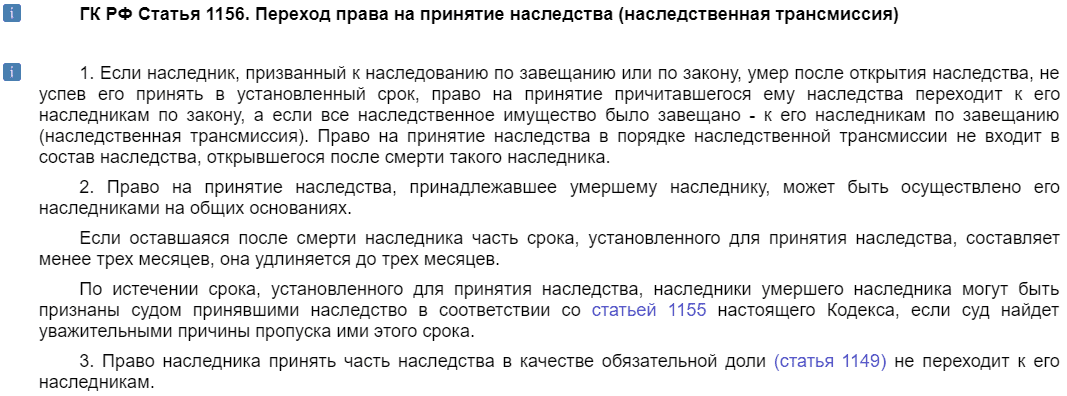

Новое о наследстве – наследственная трансмиссия. Если будущий наследник умер (после наследодателя) и не успел получить права собственности на объект, не успел подать заявление о получении данного имущества, право на его часть переходит к его потенциальным наследникам.

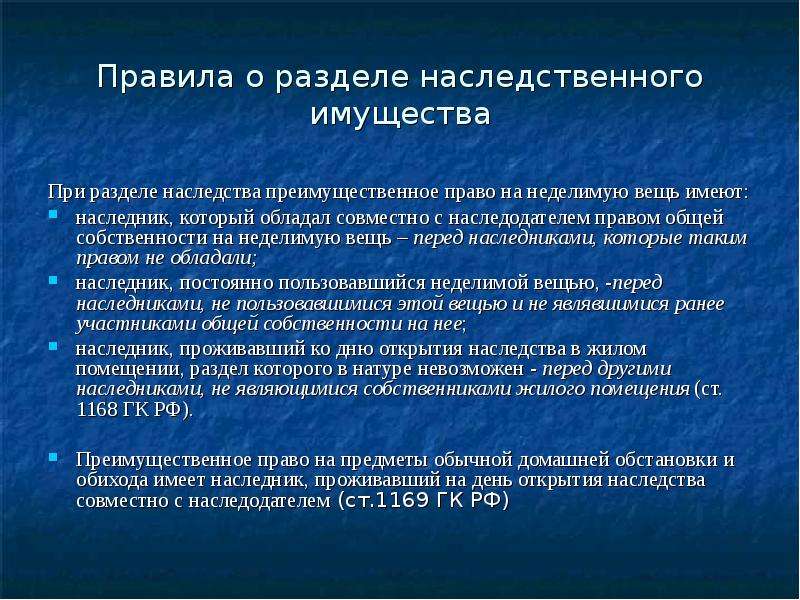

Деление объекта

Новый закон о наследстве в Украине 2019 года гласит: части будущих собственников из одной очереди, считаются равными.

Появился такой вид договора как «договор о перераспределении наследства», проект которого можно получить у нашего адвоката!

Если речь идет о недвижимом имуществе (дома, часть земли, квартиры, дачи и другое), тогда изменение размера доли осуществляется в письменном виде. Составление заявления должно быть оформлено в присутствии нотариуса, заверяющего документ.

Что нас ждет в 2021 году

Начать следует с того, что в этом году пенсионерами становятся мужчины 1961 года рождения а женщины — 1966 года и старше.

Вводится новый налог на доходы, так если вы получаете имущество по договору дарения то вы обязаны оплатить налог в размере 18% +1,5% военного сбора.

Среди основных новелл, которые нас ожидают в этом году это серьезное сокращение структур и служб которые надо оббегать что бы собрать все справки.

Так, уже не понадобятся ЖЕК и паспортисты, поскольку данные о зарегистрированных с умершим, выписать самого умершего, можно получить в одном месте — ЦНАП. А потому справка с адресного бюро тоже уходит в историю. Записаться на получение справки можно теперь и онлайн, что уменьшает количество посещений данного органа.

Уходят в историю выписки из домовой книги, поскольку сама книга перестает существовать как таковая.

Для наследственного дела не требуется справка с БТИ о регистрации права собственности. И не требуется справка с военкомата.

На сегодняшний день некоторые нотариусы и суды уже получили ключи доступа к реестрам избирателей, что позволит не бегать за справкой о прописанных людях, а делаться будет моментально и онлайн самим нотариусом.

Одним из существенных новелл в оформлении наследства станет автоматическая онлайн оценка имущества. Теперь не надо искать эксперта и ждать неделю, платить 1500 грн, а делаться это будет в электронном виде в полуавтоматическом режиме прямо при оформлении наследства.

Как мы помним в коне прошлого года вступило правило «0» оценки имущества. Теперь наследникам 1 и 2 очереди не нужно платить налоги при оформлении. Но оплата нотариальных услуг сохранилась.

И помните, очень многие услуги теперь можно оплатить онлайн через «онлайн-банкинг» или банковской картой, что позволит не стоять в очередях в отделения банков, а сделать это прямо у нотариуса.

Для получения ответов на вопрос, к какому нотариусу идти оформлять наследство, какие документы с собой брать и как не совершить ошибок, можно получив консультацию у нашего наследственного адвоката по тел 096 582 05 70. Консультацию вы можете получить даже онлайн, не выходя из дома!

Консультацию вы можете получить даже онлайн, не выходя из дома!

Основные выводы

Получение наследства в 2021 году имеет определенные нюансы:

- Будущие владельцы (по закону) объекта могут получить его при условии, что отсутствует завещание. Вне списка находятся наследники, которые имеют право на обязательную долю.

- Получение объекта закону осуществляется с учетом определенной очереди. Выделяют пять очередей.

- Все будущие наследники, которые находятся в одной очереди, имеют возможность воспользоваться равной частью в наследстве.

- Если человек, претендующий на роль наследника, не имеет возможности подтвердить свою родственную связь с умершим владельцем, оформление права собственности происходит в суде.

Закон подтверждает, что можно внести определенные коррективы в порядок очереди. Таким образом, предполагаемые собственники должны договориться и составить подтверждающий договор.

Этот договор считается действительным после заверения у нотариуса.

Выделяют еще один способ получить наследство вне очереди: человек, который принадлежит к следующей очереди, должен предоставить судейской коллегии информацию, что именно он присматривал за умершим. Это могут быть лица, что полностью содержали умершего, если последний не имел возможности самостоятельно передвигаться, работать и другое (по состоянию здоровья).

Актуальные вопросы наследства: газета Недвижимость

Передача недвижимости по наследству — один из трудоемких вопросов в юридической практике. К сожалению, процедура принятия наследства не всегда проходит гладко. Имущество усопшего способно рассорить родных и даже довести близких людей до судебных разбирательств. Как сделать все грамотно, чтобы сберечь отношения и получить то, что причитается по праву?

Под понятием «наследство» понимается статус имущества, которое в связи со смертью владельца переходит в собственность к его наследникам. Имущество может быть не только движимым и недвижимым. В наследство могут перейти долговые обязательства, деньги, ценные бумаги и интеллектуальная собственность. Чаще всего особенно остро встает вопрос о наследстве, когда в наследственную массу входят дома и квартиры.

Чаще всего особенно остро встает вопрос о наследстве, когда в наследственную массу входят дома и квартиры.

Перепланировка и переоборудование: что можно, что нельзя >>>

Способы принятия наследства

1. По завещанию

Человек может сам при жизни назначить своих наследников, составив завещание. В документе может быть указан в качестве получателя собственности умершего любой гражданин, не обязательно родственник, и даже юридическое лицо и государство.

Также в завещании должны указываться доли претендентов, иначе наследственное имущество распределяется между всеми участниками поровну. О существовании завещания зачастую узнают после смерти наследодателя, обратившись к нотариусу для открытия наследственного дела. Если оно имеется, то нотариус, оформлявший его, должен предоставить дубликат.

Как может измениться рынок недвижимости в случае второй волны пандемии >>>

Кто имеет право на наследство независимо от завещания

В законодательстве есть такое понятие как обязательная доля в наследстве. Первыми претендентами на наследство усопшего являются его несовершеннолетние или нетрудоспособные дети, нетрудоспособный супруг и родители. Именно эти люди и наследуют часть имущества.

Первыми претендентами на наследство усопшего являются его несовершеннолетние или нетрудоспособные дети, нетрудоспособный супруг и родители. Именно эти люди и наследуют часть имущества.

К нетрудоспособным иждивенцам наследодателя относят следующие лица:

- лица, не достигшие 18 лет;

- лица, достигшие пенсионного возраста, установленного законодательством Республики Казахстан о пенсионном обеспечении;

- инвалиды I, II и III групп;

- лица, достигшие 18 лет и старше, обучающиеся в учебных заведениях по очной форме обучения до окончания учебы, но не старше 23 лет.

Состоявшими на иждивении наследодателя следует считать нетрудоспособных лиц, находившихся на полном содержании наследодателя или получавших от наследодателя такую помощь, которая была для них основным и постоянным источником средств существования, при этом отдельные случаи оказания материальной помощи наследодателем наследнику не могут служить доказательством факта иждивения.

Также в законе фигурируют такие понятия:

- Наследование по официальному праву представления.

В соответствии со статьей 1067 ГК, доля наследника по закону, умершего до открытия наследства, переходит по праву представления к его потомкам в случаях, предусмотренных пунктом 2 статьи 1061, пунктом 2 статьи 1062 и пунктом 2 статьи 1063 ГК. Доля умершего наследника делится поровну между потомками, находящимися с представляемым наследником по закону в одинаковой степени родства. Например, если сын умер раньше отца, то доля в имуществе отца переходит к его внукам, то есть детям сына в равных долях. Если же в живых не окажется ни сына, ни внуков, а останутся правнуки, то доля сына перейдет к правнукам;

- Переход права на принятие наследства (наследственная трансмиссия).

В порядке наследственной трансмиссии право наследника по закону или по завещанию на принятие наследства, открывшегося после 3 февраля 2007 года, переходит к его наследникам, если он умер, не успев принять наследство в установленный срок для принятия наследства. Доля такого наследника в открывшемся наследстве может перейти к его наследникам, как по закону, так и по завещанию на общих основаниях в течение оставшейся части шестимесячного срока для принятия наследства. Если оставшаяся часть срока менее трех месяцев, то срок удлиняется до трех месяцев нотариусом или лицом, уполномоченным на выдачу свидетельства о праве на наследство.

Доля такого наследника в открывшемся наследстве может перейти к его наследникам, как по закону, так и по завещанию на общих основаниях в течение оставшейся части шестимесячного срока для принятия наследства. Если оставшаяся часть срока менее трех месяцев, то срок удлиняется до трех месяцев нотариусом или лицом, уполномоченным на выдачу свидетельства о праве на наследство.

Как взять кредит под залог недвижимости в период пандемии >>>

2. По закону

Если завещательный документ отсутствует, то наследники на имущество умершего объявляются на основании очередности, установленной законодательством РК. Наследники одной очереди наследуют имущество в равных долях. Согласно статьи 1060 ГК РК, каждая последующая очередь наследников по закону получает право на наследование, если отсутствуют наследники предыдущей очереди.

1) Дети наследодателя, в том числе родившиеся живыми после его смерти, а также супруг (супруга) и родители наследодателя. Внуки наследодателя и их потомки наследуют по праву представления.

2) Полнородные и неполнородные братья и сестры наследодателя, а также его дедушка и бабушка как со стороны отца, так и со стороны матери. Дети полнородных и неполнородных братьев и сестер наследодателя (племянники и племянницы наследодателя) наследуют по праву представления.

3) Родные дяди и тети наследодателя. Двоюродные братья и сестры наследодателя наследуют по праву представления.

4) Прабабушки, прадедушки.

Всего Гражданским кодексом установлено 8 очередей наследования (статьи 1061-1064 ГК РК) в зависимости от степени родства.

Как решается жилищный вопрос неполных семей в Казахстане >>>

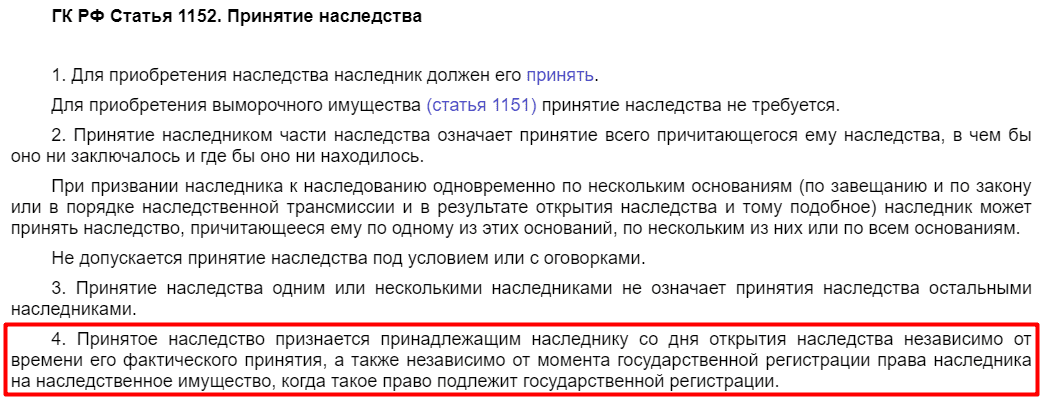

Фактическое вступление в наследство

Если приемник осуществлял определенные действия в отношении оставленной собственности в течение полугода с момента кончины владельца, то наследство считается фактически принятым. Факт принятия устанавливается, если:

- приемник обеспечивает безопасность и сохранность приобретенных владений после смерти наследодателя.

- наследник использует полученное имущество в личных целях, обеспечивает должное его состояние.

- получатель наследства несет все необходимые расходы, например, по оплате коммунальных услуг или налогов.

- претендент погасил долговые обязательства наследодателя за счет личных средств или полученных по наследству.

Фактически приняв наследство приемник может использовать имущество на протяжении любого периода времени, но он не может распоряжаться полученной собственностью. Для этого нужно получить свидетельство о наследстве у нотариуса или доказать фактическое принятие в суде. Для этого нужно предоставить доказательства фактического наследования, например, квитанции и чеки, договоры, показания свидетелей.

В нотариальной конторе наследник должен написать заявление о принятии имущества или о выдаче свидетельства о наследстве.

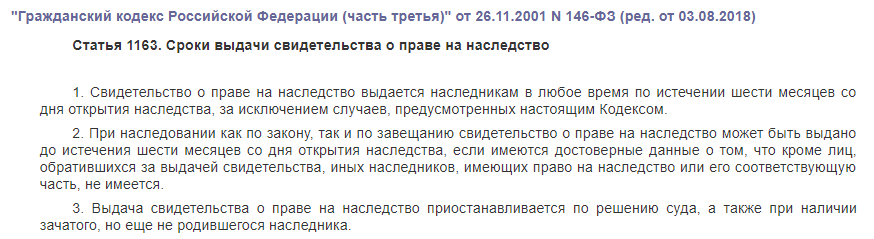

Вступление в наследство по закону надо сделать в течение 6 месяцев с момента его открытия. Если срок пропущен, то суд может восстановить его, однако только если причины пропуска были уважительными. При этом за наследством нужно обратиться в течение 6 месяцев с момента, когда эти причины отпали. Когда пройдет 6 месяцев, нотариус выдает наследнику свидетельство о праве на наследство.

При этом за наследством нужно обратиться в течение 6 месяцев с момента, когда эти причины отпали. Когда пройдет 6 месяцев, нотариус выдает наследнику свидетельство о праве на наследство.

Как купить индивидуальный дом по «Нурлы жер» в 2020 году >>>

Консультация юриста

Тема наследства занимает значительное место в рубрике «Вопросы и ответы» на портале kn.kz. Часто читатели задают вопросы о том, как правильно разделить имущество между наследниками, как правильно принять наследство и так далее. На некоторые вопросы отвечает адвокат Карагандинской областной коллегии адвокатов Жазира Нурланова.

Моя мама умерла и оставила мне завещание на кооперативную квартиру, которую мы получили до вступления мамы во второй брак. После ее смерти отчим подаёт на меня в суд для аннулирования завещания и выделения ему доли. Совместных детей у них нет. Я получила свидетельство о праве на наследство. Какие у него шансы опротестовать завещание?

Согласно статье 1046 ГК РК, завещатель вправе без объяснения причин лишить наследства одного, нескольких или всех наследников по закону, то есть гражданин может завещать имущество кому угодно, даже при наличии более близких родственников, за исключением случаев, когда он не вправе лишить наследства обязательных наследников (к примеру своих иждивенцев). Закон определяет основания недействительности завещания согласно гражданскому законодательству (статья 159 ГК РК (основания недействительности сделок)).

Закон определяет основания недействительности завещания согласно гражданскому законодательству (статья 159 ГК РК (основания недействительности сделок)).

Например, в настоящее время я представляю интересы ответчика по иску о признании недействительным завещания, так как истец предполагает, что сделка (завещание) совершена гражданином, находящимся в состоянии психического расстройства и для более всестороннего рассмотрения спора, назначалась посмертная судебно-психиатрическая экспертиза.

В связи с этим при рассмотрении дела требуется детальное изучение всех доказательств, которые предъявляются в суде.

Способы покупки квартиры в ипотеку от ЖССБК в 2020 году >>>

20 лет назад умер гражданский муж мамы. На него оформлен дачный участок. Оригинал государственного акта имеется. Переоформлением не занимались. Два года назад умерла мама. Как унаследовать земельный участок в садовом обществе, если мама и отчим не состояли в браке? С его стороны наследников нет. Он гражданин Украины. Решают ли такие вопросы нотариусы или нужно обращаться в суд? Какова вероятность в оформлении документов на мое имя? Взносы платим ежегодно, за участком до сих пор ухаживаем.

Он гражданин Украины. Решают ли такие вопросы нотариусы или нужно обращаться в суд? Какова вероятность в оформлении документов на мое имя? Взносы платим ежегодно, за участком до сих пор ухаживаем.

Если Вы добросовестно несете бремя содержания, открыто и непрерывно владеете как своим собственным недвижимым имуществом в течение семи лет, то возможно приобретение права собственности на это имущество (приобретательная давность). Более того, гражданин или юридическое лицо, которые ссылаются на давность владения, могут присоединить к своему владению все то время, в течение которого владел данной вещью тот, чьими правопреемниками они являются. Течение срока приобретательной давности начинается с момента завладения вещью. Приобретательную давность гражданское законодательство относит к перечню юридических фактов, порождающих за собой определенный комплекс прав и обязанностей и устанавливается в судебном порядке.

У меня умер муж, у нас есть совместный ребенок. Можем ли мы претендовать на наследство — на пенсионные накопления и частный дом, оформленный на него?

Согласно гражданскому законодательству, в состав наследства входит принадлежащее наследодателю имущество, а также права и обязанности, существование которых не прекращается с его смертью. Так что, если у Вашего мужа нет завещания по распоряжению дома, то Вы являетесь наследниками первой очереди.

Так что, если у Вашего мужа нет завещания по распоряжению дома, то Вы являетесь наследниками первой очереди.

Что касается пенсионных накоплений ЕНПФ, то они так или иначе являются собственностью вкладчика, поэтому, в случае его смерти, на них могут претендовать наследники. Наследники имеют право получить деньги со счета Единого накопительного пенсионного фонда (ИПС) скончавшегося родственника. Но для этого нужно вступить в наследство.

Мой дедушка умер 20 лет назад. Только недавно узнали, что имеется завещание на право наследства земли. Можно ли принять наследство по доверенности?

Принятие наследства осуществляется подачей по месту открытия наследства нотариусу заявления наследника о принятии наследства либо заявления наследника о выдаче свидетельства о праве на наследство. Принятие наследства через представителя возможно, если в доверенности специально предусмотрено полномочие на принятие наследства. Наследство может быть принято в течение шести месяцев со дня открытия наследства.

По заявлению наследника, суд может восстановить срок, установленный для принятия наследства и признать наследника принявшим наследство. Это возможно, если наследник пропустил этот срок по уважительным причинам и обратился в суд в течение шести месяцев после того, как причины пропуска этого срока отпали. При признании наследника, принявшим наследство, суд определяет доли всех наследников в наследственном имуществе и при необходимости — меры по защите прав нового наследника на получение причитающейся ему доли наследства. Ранее выданные свидетельства о праве на наследство признаются судом недействительными.

Если я инвалид, должна ли я платить за услуги нотариуса при оформлении наследства?

Согласно статье 617 Кодекса РК «О налогах и других обязательных платежах в бюджет (Налоговый кодекс)», освобождены от уплаты государственной пошлины при совершении нотариальных действий инвалиды, а также один из родителей инвалида с детства по всем нотариальным действиям.

Как купить квартиру по программе «Орда» от КИК >>>

Благодарим за помощь в подготовке материала партнера портала kn. kz адвоката Карагандинской областной коллегии адвокатов Жазиру Нурланову. Связаться с ней по решению юридических вопросов можно по следующим контактам: 8-701-463-05-65, 8-777-485-34-68, [email protected], @advokat_nurlanova_zhazira.

kz адвоката Карагандинской областной коллегии адвокатов Жазиру Нурланову. Связаться с ней по решению юридических вопросов можно по следующим контактам: 8-701-463-05-65, 8-777-485-34-68, [email protected], @advokat_nurlanova_zhazira.

Информационная служба kn.kz

Наследование в Италии: итальянский закон наследования

Люди, проживающие и зарегистрированные за пределами Италии, могут стать наследниками имущества, расположенного на территории Италии, в результате иммиграции или миграции.

Мы обладаем глубокими знаниями во всех сферах, которые охватывает наследственное законодательство Италии, а именно:

- Недействительные завещания

- Эвикция наследуемого имущества

- Совместное наследование

- Учреждение доверительной собственности

- Участие в создании наследства и

- Борьба с нарушениями в области наследственного права.

Если вы стали наследником имущества в Италии, вам требуется помощь в получении наследства или вы столкнулись с проблемами в области наследственного права, как, например, наличие нескольких завещаний или ошибок в завещании, свяжитесь с нами для получения помощи и поддержки. Мы готовы помочь в решении любого вопроса в области наследственного права, окружив вас вниманием и заботой.

Мы готовы помочь в решении любого вопроса в области наследственного права, окружив вас вниманием и заботой.

Горячая тема: наследование недвижимости в Италии

Процесс наследование недвижимого имущества на территории Италии включает в себя несколько шагов:

- Первый этап включает в себя подготовку всей необходимой документации для ответственных органов на территории Италии. Все объекты недвижимого имущества на территории Италии зарегистрированы в особой базе данных, которая называется «Catasto». Мы сможем однозначно установить статус наследуемого имущества только после получения выписки из Catasto. В некоторых случаях у объекта может быть более одного владельца, имущество может находиться под арестом или иметь долги по уплате налогов.

- Второй этап включает сбор документов, необходимых для подачи Заявки на вступление в наследство (Dichiarazione di Eredità). Такими документами являются:

a. Atto Notorio: нотариально заверенный документ, подписанный наследником в присутствии нотариуса (в стране проживания наследника), переведенный на итальянский язык и заверенный нотариусом. В данном документе наследник подтверждает свою родственную или иную связь с усопшим.

В данном документе наследник подтверждает свою родственную или иную связь с усопшим.

b. Certificato di Morte (Свидетельство о смерти): нотариально заверенное, с переводом на итальянский язык.

c. Копия паспорта наследника.

d. Копия паспорта усопшего

e. Налоговый номер (Codice Fiscale) наследника: достаточно предоставить простую доверенность на получение Codice Fiscale от вашего имени.

f. Налоговый номер усопшего (при наличии).

g. Выписка из базы данных Catasto (см. описание выше).Данный документ необходим для расчета налогов к уплате на территории Италии.

h. Получение документа, известного, как Modello F23: данный документ подтверждает уплату налогов со стороны наследника, и является обязательным для заявки на получение наследства.Заявка на вступление в наследство, сопровождаемая полным комплектом указанных документов подается в ответственный налоговый орган в Италии (Agenzia delle Entrate) в течение года с момента смерти наследодателя. Налоговый орган располагается по месту проживания усопшего. В случае, если усопший не был зарегистрирован на территории Италии, Налоговое управление в Риме будет являться органом, в который необходимо подавать заявку на вступление в наследство с пакетом сопроводительных документов.

Налоговый орган располагается по месту проживания усопшего. В случае, если усопший не был зарегистрирован на территории Италии, Налоговое управление в Риме будет являться органом, в который необходимо подавать заявку на вступление в наследство с пакетом сопроводительных документов. - Последний этап включает изменение информации о собственности в Кадастровой палате Италии. Для изменения информации необходимо подать заявку в ответственное представительство Земельного комитета. Данный документ подтверждает подачу заявки на вступление в наследство.

Наши специалисты в области наследственного права готовы помочь вам на: итальянском, английском, немецком, русском, испанском и греческом языках.

Информация, размещенная на данной странице, не является частью норм действующего законодательства Италии или судебной и юридической практики. Авторы и лица, опубликовавшие данную информацию, не несут ответственности за любые события и последствия, ставшие возможными в результате действий, принятых с использованием информации, содержащейся в данной статье. Авторы и лица, опубликовавшие данную информацию, не несут ответственности за возможные ошибки и опечатки. Данная статья не являются частью юридической, правовой или налоговой консультации. Перед принятием любых решений или действий, читателям настоятельно рекомендуется обратиться за помощью к профессионалам отрасли.

Авторы и лица, опубликовавшие данную информацию, не несут ответственности за возможные ошибки и опечатки. Данная статья не являются частью юридической, правовой или налоговой консультации. Перед принятием любых решений или действий, читателям настоятельно рекомендуется обратиться за помощью к профессионалам отрасли.

Очередность наследования по закону 2022

Все очереди наследников по закону

Какая очередь наследования у внуков

Как наследуют нетрудоспособные иждивенцы

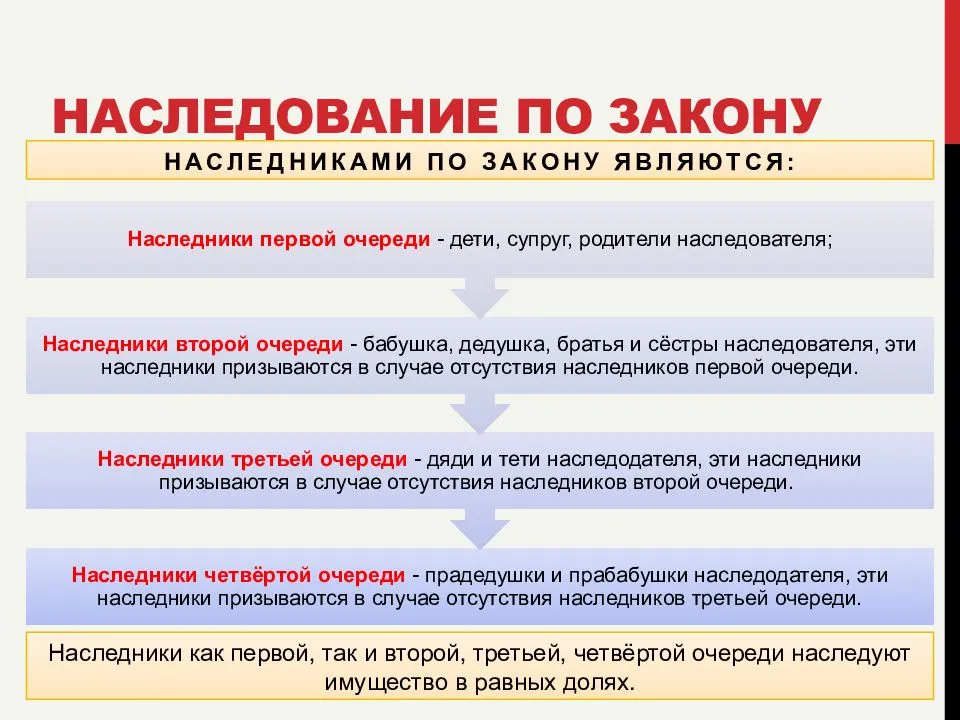

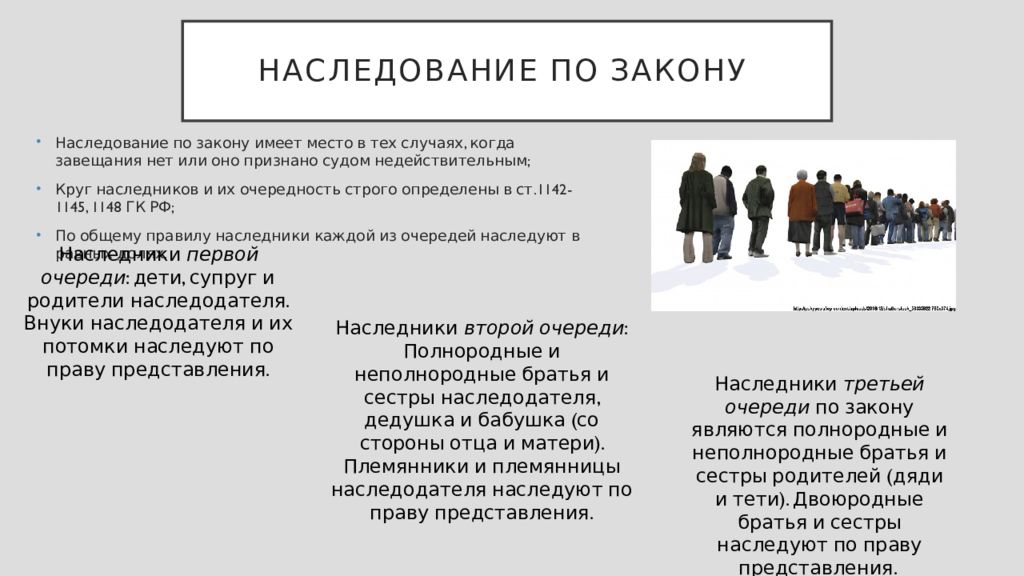

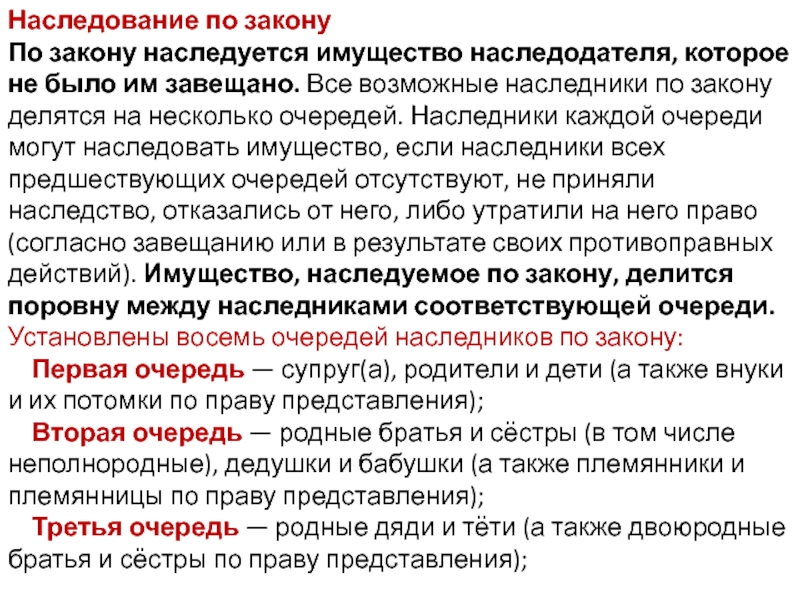

Наследование по закону наиболее распространено в нашей стране. Осуществляется оно в порядке строго определенной законом очередности.

Существуют следующие принципы наследования по закону:

- Наследование основано на родственных и супружеских отношениях с наследодателем

- Перечень лиц, которые входят в круг наследников по закону, строго определен законом, и является исчерпывающим

- Наследство делится только между наследниками одной, призванной к наследованию очереди, и в равных долях

- Право наследования переходит от одной очереди наследования к следующей только в случае отсутствия наследников, относящихся к предыдущей очереди.

То есть при отсутствии наследников первой очереди к наследованию призываются наследники второй очереди, и так далее. Соответственно, наследники четвертой и последующих очередей получают право на наследство только при отсутствии наследников первых трех очередей.

То есть при отсутствии наследников первой очереди к наследованию призываются наследники второй очереди, и так далее. Соответственно, наследники четвертой и последующих очередей получают право на наследство только при отсутствии наследников первых трех очередей.

Юрист по наследственным вопросам в СПб. Тел.+7 (812) 989-47-47

Консультация по телефону

Все очереди наследников по закону

Гражданское законодательство предусматривает восемь очередей наследования:

- Первая очередь – родители, дети, супруг наследодателя, в том числе усыновленные дети и усыновившие родители

- Вторая очередь – полнородные и неполнородные (сводные) братья/сестры, дедушки/бабушки наследодателя

- Третья очередь – тети/дяди наследодателя

- Четвертая очередь — прадедушки и прабабушки наследодателя

- Пятая очередь – двоюродные внуки/внучки (дети племянников) и двоюродные бабушки/дедушки наследодателя

- Шестая очередь – двоюродные правнуки/правнучки, двоюродные тети/дяди, двоюродные племянники/племянницы наследодателя

- Седьмая очередь – пасынки/падчерицы, отчим/мачеха наследодателя

- Восьмая очередь — нетрудоспособные иждивенцы наследодателя, не состоящие с ним в родстве (наследуют самостоятельно в порядке восьмой очереди только при отсутствии наследников всех предыдущих очередей.

Подробнее см.ниже)

Подробнее см.ниже)

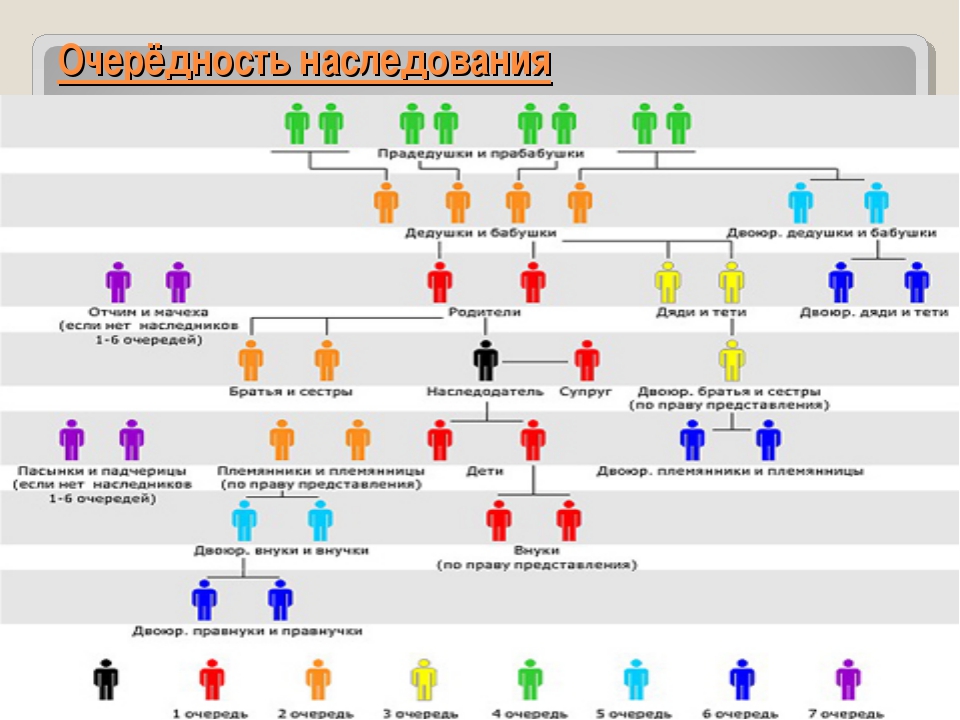

Какая очередь наследования у внуков

Многих интересует, к какой очереди наследования относятся внуки, могут ли они наследовать после бабушек и дедушек при живых родителях, что делать внуку, если сын наследодателя не принимает наследство.

В состав первых трех очередей наследования законодатель включил внуков и их потомков (1-я очередь), племянников и племянниц (2-я очередь) и двоюродных братьев, и сестер наследодателя (3-я очередь), но с одной оговоркой – данные лица могут наследовать имущество наследодателя только по праву представления своих родителей.

Согласно статьи 1146 ГК РФ наследование по праву представления возможно только если прямой наследник по закону умер раньше самого наследодателя или в один день с ним.

В этом случае та доля наследства, которая полагалась этому наследнику, переходит к его детям или внукам, т.е. они наследуют вместо него.

Следовательно, при живом родителе внук не может претендовать на наследство бабушки или дедушки. Право наследования в этом случае целиком принадлежит только прямому наследнику первой очереди. И даже тот факт, что прямой наследник не примет наследство после смерти наследодателя, не дает его детям право претендовать на имущество наследодателя.

Право наследования в этом случае целиком принадлежит только прямому наследнику первой очереди. И даже тот факт, что прямой наследник не примет наследство после смерти наследодателя, не дает его детям право претендовать на имущество наследодателя.

Таким образом можно выделить основные правила наследования по праву представления:

- Этот вид наследования предусмотрен только в составе первых трех очередей наследования

- Наследование по праву представления возможно только при условии смерти наследника до смерти наследодателя или одновременно (в один день) с ним

- Внук не может наследовать после бабушки/дедушки, если жив его родитель, т.е. прямой наследник по закону (то же самое относится к племянникам/племянницам и двоюродным братьям/сестрам наследодателя)

- При отказе наследника от наследства, либо не принятии им наследства, у его детей не возникает право наследования имущества наследодателя

- Наследник не может отказаться от своей доли наследства в пользу своих детей

- Доля наследства, перешедшая по праву представления делится поровну между наследниками по праву представления

- Дети недостойного наследника и (или) наследника, лишенного наследства, не могут наследовать по праву представления

Подробнее о наследовании по праву представления читайте здесь.

Юрист по наследству СПб. Тел.+7 (812) 989-47-47

Консультация по телефону

Как наследуют нетрудоспособные иждивенцы наследодателя

Поскольку вопросы о том, в какую очередь наследуют нетрудоспособные, как наследуют иждивенцы по закону, являются весьма актуальными, о процедуре наследования такими лицами следует рассказать подробнее.

Нетрудоспособные иждивенцы наследодателя выделены в отдельную категорию наследников по закону. Для начала давайте разберемся, кто такие нетрудоспособные иждивенцы наследодателя.

В первую очередь нужно понимать, что к категории нетрудоспособных относятся:

- Несовершеннолетние дети

- Граждане, достигшие пенсионного возраста

- Инвалиды I, II или III группы

Второй, юридически значимый факт – нахождение на иждивении наследодателя, предполагает, что лицо не менее одного года получало полное содержание от умершего, либо систематическую помощь, и эта помощь была его основным источником средств к существованию.

Согласно статье 1148 ГК РФ нетрудоспособные иждивенцы наследодателя при наследовании имеют преимущество перед другими наследниками, а именно, они вправе наследовать вместе с наследниками той очереди, которая призывается к наследованию, и наследуют в ними в равных долях, даже если не входят в соответствующую очередь наследования.

Данных наследников можно разделить на две группы:

1)Нетрудоспособные иждивенцы наследодателя, состоящие с ним в родстве и относящиеся к его законным наследникам, но не входящие в группу наследников именно той очереди, которая призывается к наследованию. Реализовать приоритетное право наследования они могут при следующих условиях:

- К моменту открытия наследства (смерти наследодателя) они являлись нетрудоспособными

- Не менее одного года до дня открытия наследства (смерти наследодателя) находились на иждивении наследодателя, независимо от того, совместно с ним проживали или раздельно от него.

2)Нетрудоспособные иждивенцы наследодателя, не состоящие в родстве с наследодателем, и соответственно, не входящие ни в одну из семи очередей его наследников по закону. Данные лица наследуют наравне с призванными к наследованию наследниками при следующих условиях:

- К моменту открытия наследства (смерти наследодателя) они являлись нетрудоспособными

- Не менее одного года до дня открытия наследства (смерти наследодателя) находились на иждивении наследодателя

- Проживали совместно с наследодателем.

Возьмем пример: если нетрудоспособный иждивенец наследодателя является наследником третьей очереди, но при этом имеются наследники первой очереди, которые по закону призываются к наследованию, то нетрудоспособный иждивенец вправе наследовать вместе и наравне с наследниками первой очереди.

Если нетрудоспособный иждивенец наследодателя входит в круг наследников той очереди, которая призывается к наследованию, то он наследует вместе со всеми по общим правилам, при этом, сам по себе факт того, что он является нетрудоспособным иждивенцем наследодателя, не увеличивает его долю наследства, т. е. доли всех наследников считаются равными.

е. доли всех наследников считаются равными.

Если у наследодателя нет наследников всех семи очередей, то его нетрудоспособные иждивенцы, не состоящие с ним в родстве и не входящие в круг его наследников по закону, наследуют самостоятельно, в порядке восьмой очереди наследования.

Такова процедура наследования нетрудоспособными иждивенцами наследодателя.

Однако, на практике реализовать приоритетное право наследования оказывается не так просто. Дело в том, что в случае, если призванные к наследованию наследники оспаривают факт нахождения лица на иждивении наследодателя и не согласны с тем, что он имеет право наследования наравне с ними, то нетрудоспособному иждивенцу придется доказывать нахождение на иждивении наследодателя в судебном порядке, поскольку этот факт является одним из обязательных условий для приоритетного наследования по закону.

При возникновении подобных трудностей обязательно нужно обратиться к опытному юристу по наследственным делам, поскольку судебный процесс по разделу наследства по иску нетрудоспособного иждивенца представляет определенные сложности, требует четких доказательств со стороны истца, и без познаний и опыта юриста здесь не обойтись.

Юристы компании «ПетроЮрист» работают в рамках договора об оказании юридических услуг и предоставляют весь перечень услуг по наследственным спорам любой сложности.

Опытный юрист по наследству:

- Составит и подаст в суд исковое заявление

- Грамотно и квалифицированно представит ваши интересы в суде

- При необходимости обжалует судебный акт и представит ваши интересы в суде апелляционной инстанции

- Поможет на стадии исполнения судебного решения

Консультация юриста в офисе компании осуществляется по предварительной записи. Наши юристы по наследству помогут в самых сложных ситуациях.

обязательных фактов о законе штата Калифорния о наследовании

Когда мы умираем, мы оставляем что-то для наследования наших близких. Основы того, как работает закон о наследовании, остаются одинаковыми на всей территории Соединенных Штатов. Наше имущество и активы распределяются между нашими близкими. Некоторые документы, подготовленные до смерти (также известные как план наследования), могут дополнительно указать, как мы хотим, чтобы наша собственность и активы были обработаны и распределены после смерти.

Некоторые документы, подготовленные до смерти (также известные как план наследования), могут дополнительно указать, как мы хотим, чтобы наша собственность и активы были обработаны и распределены после смерти.

Несколько других констант остаются за пределами государственных границ, например, что все должно быть завещано, а то, что не может быть завещано (из-за отсутствия родственников и плана), будет унаследовано государством.Но помимо основ, законы о наследовании могут сильно различаться в разных частях Соединенных Штатов, особенно когда речь идет о местных налогах и налогах штата, процедурах завещания и даже особенностях того, кто что получает, если умерший не оставил план наследства. любого вида.

Закон штата Калифорния о наследовании и расходах

В Калифорнии наследование является вопросом между наследодателем и его семьей, и очень мало вмешательств, затрагивающих большинство поместий. В соответствии с действующим законодательством штата о наследовании отсутствуют налоги на наследство или налоги на недвижимость, а большая часть калифорнийских поместий даже не требует полного процесса завещания. Но, как и в любом другом государстве, все же хочется быть немного готовым к неизбежному.

Но, как и в любом другом государстве, все же хочется быть немного готовым к неизбежному.

Закон о завещании и правила совместной собственности диктуют, как имущество и активы делятся в случаях, когда нет завещания или плана наследования любого рода. Это может привести к нежелательному разделу активов и имущества, а в худшем случае ваше завещание может частично перейти к тому, с кем вы не общались в течение десятилетий и никогда больше не хотели видеть.

Даже простой имущественный план может спасти вас и вашу семью от этих обид и дать вам значительный контроль над тем, каким должно быть ваше финансовое наследство.Отсутствие государственных налогов на смерть и умирание не означает, что не нужно беспокоиться о налогах. Кто-то должен будет подать за них окончательную налоговую декларацию (обычно супруга покойного в совместной подаче или их душеприказчик).

Есть также федеральные налоги на недвижимость, о которых стоит беспокоиться. Пока нет федерального налога на наследство (т. е. дети не облагаются налогом федеральным правительством при получении наследства). Существует федеральный налог на наследство, который связан с федеральным налогом на дарение. В результате любое имущество, превышающее текущий предел освобождения от налога на имущество, будет облагаться налогом по ставке 40 процентов на все, что превышает освобождение.

е. дети не облагаются налогом федеральным правительством при получении наследства). Существует федеральный налог на наследство, который связан с федеральным налогом на дарение. В результате любое имущество, превышающее текущий предел освобождения от налога на имущество, будет облагаться налогом по ставке 40 процентов на все, что превышает освобождение.

Освобождение от налога на наследство объединено с ограничением пожизненного освобождения от налога на дарение. Это означает, что всякий раз, когда вы дарите сумму, превышающую годовой лимит, сумма, которую вы подарили, упадет до предела вашего пожизненного освобождения от налога (и, таким образом, уменьшится ваш предел освобождения от налога на наследство). На 2020 год единый лимит освобождения составлял 11,58 млн долларов.

За последнее десятилетие он был значительно увеличен, и его планируется изменить при нынешней администрации (хотя это не означает, что он обязательно будет внесен в список в этом году или даже в следующем). Это означает, что имущество с общей стоимостью (оцененной на дату смерти) ниже текущего предела освобождения от налога на наследство не нужно беспокоиться об уплате федеральных налогов на наследство (и также не будет платить налог штата в Калифорнии).

Это означает, что имущество с общей стоимостью (оцененной на дату смерти) ниже текущего предела освобождения от налога на наследство не нужно беспокоиться об уплате федеральных налогов на наследство (и также не будет платить налог штата в Калифорнии).

Обратите внимание, что неожиданное увеличение стоимости поместья иногда может привести к тому, что имущество превысит предел освобождения, особенно если мы планируем вернуться к уровням до 2010 года. Полисы страхования жизни, которые являются хорошей инвестицией для большинства семей, которые хотят создать финансовую непредвиденную прибыль для будущих поколений, могут значительно увеличить имущество после получения выплаты по полису.

Так что не забудьте включить их в план своего поместья. Еще одна стоимость, которой следует опасаться, — это сам процесс завещания. Завещание может стоить как времени, так и денег в виде длительных периодов ожидания, судебных издержек, расходов на регистрацию и оформление документов. Чем больше и сложнее имущество, тем дольше процесс завещания.

Чтобы помочь небольшим поместьям резко сократить сумму денег и время, затрачиваемое на их завещание, Калифорния разрешает ускоренные (сокращенные) процедуры завещания для всех поместий, которые квалифицируются как малые поместья (общая стоимость менее 166 250 долларов США).Один из приемов, который поможет сократить бремя завещания, заключается в использовании различных мер по планированию наследства, чтобы сразу после смерти завещать ценные части вашего имущества, тем самым освобождая их от процесса завещания. Живые трасты и назначение бенефициаров являются наиболее популярными способами сделать это.

Общественная собственность в Калифорнии

Калифорния является штатом с общественной собственностью, что означает, что все, что вы приобретаете после брака, находится в совместной собственности вашего супруга. Это предназначено для упрощения бракоразводного процесса путем прямого разделения всех активов пополам во время развода, за исключением какого-либо добрачного или послебрачного соглашения. Однако это также играет роль в смерти. Если план наследования не предписывает иное, все, что находится в совместном владении супруга умершего, автоматически переходит к нему после смерти.

Однако это также играет роль в смерти. Если план наследования не предписывает иное, все, что находится в совместном владении супруга умершего, автоматически переходит к нему после смерти.

В штатах, касающихся совместной собственности, предполагается, что все имущество, принадлежащее супружеской паре, находится в их совместной собственности, поэтому оставшийся в живых супруг получает полный контроль над совместной собственностью. Есть исключения из того, что считается общей собственностью в штате с общей собственностью. Подарки и наследство остаются отдельной собственностью, и все, что принадлежало до брака, также классифицируется как отдельная собственность.

Если вы купили квартиру в кондоминиуме в возрасте 30 лет, до того, как поженились, то после смерти она может не принадлежать вашему пережившему супругу автоматически. Отдельное имущество может стать общей собственностью. Это происходит посредством процесса, известного как трансмутация. Если ваш супруг внес большой вклад в выплату этого кондоминиума, потому что вы начали финансировать его, например, незадолго до знакомства, то он также может иметь право на него.

Точно так же, если вы полностью владели хижиной до знакомства, но ваш супруг вложил значительные средства в ее ремонт, то можно утверждать, что она стала совместной собственностью.План наследования может дать вам дополнительный контроль над тем, как ваши активы и имущество будут обрабатываться после смерти, в том числе, хотите ли вы, чтобы они были проданы, а вырученные средства распределялись поровну, или если вы хотите, чтобы имущество осталось в семье и т. д. .

Зачем возиться с планом недвижимости в Калифорнии?

Действительно, калифорнийцам не нужно беспокоиться о законе о наследовании в отношении налогов или налогов на недвижимость в отношении небольших поместий, но есть много других вещей, о которых нужно беспокоиться. Но, опять же, может помочь план недвижимости:

- Укажите, кто должен заботиться о детях, если вы и другой родитель умрете.

- Обеспечьте финансовое планирование и защиту активов для наследования ваших несовершеннолетних иждивенцев.

- Укажите, как ваши вещи должны быть инвестированы, управляться и распределяться после смерти.

- Подготовьтесь к финансовым и медицинским решениям в конце жизни, которые вы, возможно, не сможете принять, когда придет время, из-за недееспособности или слабоумия.

Планы наследства позволяют вам разработать непредвиденные обстоятельства практически для любой предсказуемой проблемы или создать простой набор документов, которые помогут вашей семье принимать решения, когда придет время.Вы принимаете решение о своем участии, и при работе с профессионалом ваш план недвижимости становится уникальным набором документов, отражающих вашу юридическую волю и намерение в отношении вашего собственного наследия.

Каковы правила наследования в США

Правила наследования в США отличаются от правил Великобритании или большинства европейских стран, и можно легко забыть об этих проблемах, когда у вас есть миллион и одна вещь, которую нужно рассортировать! Тем не менее, очень важно планировать заранее, особенно если вы покупаете недвижимость. Законы различаются от штата к штату и даже внутри штатов, поэтому обязательно обратитесь к своему адвокату, чтобы проверить ваши обстоятельства — у нас есть форма ниже, чтобы представить ваши требования.

Законы различаются от штата к штату и даже внутри штатов, поэтому обязательно обратитесь к своему адвокату, чтобы проверить ваши обстоятельства — у нас есть форма ниже, чтобы представить ваши требования.

Каков процесс составления завещания в США?

Ваше завещание обычно составляется адвокатом после встречи с клиентом. Помимо адвоката, вам обычно необходимо привлекать нотариуса для получения подписей на завещании и сопроводительных документах.

Какая плата за завещание?

Плата действительно зависит от конкретной ситуации, но может составлять около 1000 долларов за составление полного завещания.

Каковы правила наследования по умолчанию в США?

Эти правила различаются в разных штатах, но мы рассмотрим правила Флориды, как одного из самых популярных мест для зарубежных покупателей.

Каковы правила отсутствия завещания?

Во Флориде, как и везде, если у вас нет завещания, то считается, что вы умерли без завещания, и с вашим имуществом происходит следующее.

Если у вас нет детей, внуков, правнуков и так далее, ваше имущество переходит к пережившему супругу.Если есть выжившие дети, внуки и т. д., и они являются детьми как вас, так и вашего оставшегося в живых супруга, и ни у кого из вас нет детей от других отношений, то имущество все равно переходит к вашему супругу.

Если у вас есть дети от других отношений, они делятся между ними и вашим пережившим супругом.

С этого момента, если в живых нет супруга, имущество переходит к детям, внукам и так далее. Если потомков нет, возвращается к родителям, бабушкам и дедушкам, братьям и сестрам, тетям, дядям…

Насколько сильно я могу изменить эти правила в своем завещании?

В Великобритании обычно легко изменить наследство по желанию.Во Флориде 30% имущества должны достаться пережившему супругу — их нельзя лишить наследства. Несовершеннолетние дети тоже не могут, но взрослые могут быть опущены. Точно так же вы можете оставить свое имущество кому угодно.

Каков обычный процесс оспаривания завещания в США?

Лицо должно подать иск в суд, чтобы оспорить завещание. Обычно есть четыре основания для оспаривания:

Обычно есть четыре основания для оспаривания:

- Завещание не было подписано с соблюдением надлежащих юридических формальностей

- У умершего не хватило умственных способностей составить завещание

- На покойного оказали неправомерное влияние при составлении завещания

- Завещание было получено обманным путем.

Каковы правила налогообложения наследования в США?

Даже если в некоторых штатах, таких как Флорида, нет налога на наследство, вы все равно можете платить федеральный налог на наследство. В 2018 году эта сумма составит 11,18 млн долларов. Освобождение от федерального налога на наследство распространяется на супружеские пары: если супружеская пара предпримет правильные юридические шаги, о которых вам может посоветовать ваш адвокат, они могут получить освобождение до 22,36 млн долларов после того, как оба супруги скончались. Если имущество превышает эту сумму, максимальная ставка налога составляет 40% (самая низкая — 18%).

Каковы правила, касающиеся подарков? Их нужно делать с определенным сроком? Какие-то пороги или верхние пределы?

Опять же, в некоторых штатах, таких как Флорида, налог на дарение отсутствует. Тем не менее, федеральное правительство обеспечивает его соблюдение.

Каждый человек имеет ежегодное освобождение от налога на дарение. Это сумма, которую вы можете перевести любому физическому лицу без уплаты налогов. Этот уровень составляет 15 000 долларов США на 2018 и 2019 годы. Это относится к человеку в год. Таким образом, вы можете подарить своему сыну, дочери и племяннику по 15 000 долларов США в 2018 и 2019 годах, не беспокоясь о налогах на подарки.

Но даже если вы превысите этот лимит для одного конкретного человека, это не значит, что вам придется платить налог на дарение деньгами из собственного кармана. Тем не менее, вы должны сообщить о подарке по форме IRS 709: Налоговая декларация Соединенных Штатов о дарении (и передаче с пропуском поколения).

IRS (Налоговая служба) требует этого, чтобы отслеживать, как вы используете свой пожизненный подарок и освобождение от налога на имущество. На 2018 год пожизненное освобождение от налога на подарки и имущество составляет 11,18 миллиона долларов, а на 2019 год — 11 долларов.40.

Можно ли создать траст, чтобы минимизировать налогообложение? Возможно ли иметь попечителей или бенефициаров, которые не являются резидентами США?

Правила доверительного наследования в США варьируются от штата к штату и в зависимости от индивидуальных обстоятельств, поэтому лучше всего получить консультацию у квалифицированного юриста.

Какие особые соображения существуют в отношении правил наследования в США, если вы из-за границы?

У вас есть ряд ключевых моментов, на которые стоит обратить внимание.

Если вы не проживаете в США, действуют ли у вас другие налоговые правила?

Физические лица, не проживающие в США, могут облагаться налогом на наследство в США. Однако их поместья облагаются налогом на наследство только на их активы в США, а не на активы по всему миру. Однако это означает, что их освобождение составляет не 11,18 миллиона долларов, а 60 000 долларов.

Однако их поместья облагаются налогом на наследство только на их активы в США, а не на активы по всему миру. Однако это означает, что их освобождение составляет не 11,18 миллиона долларов, а 60 000 долларов.

Физические лица, проживающие в США, имеют значительные преимущества перед резидентами других стран благодаря благоприятным положениям налогового соглашения Великобритании и США. Это предусматривает, что налог на наследство, взимаемый в США с постоянного места жительства в Великобритании, должен быть ограничен налогом на наследство, который был бы наложен, если бы умерший проживал в США непосредственно перед своей смертью.Например, если имущество резидента Великобритании по всему миру оценивалось в 11,18 млн долларов или меньше на дату смерти, налог на наследство в США будет равен нулю — независимо от стоимости активов в США по отношению к стоимости активов за пределами США. .

Вам нужно подать налоговую декларацию по налогу на имущество?

Да, даже если налог не уплачивается, декларация по налогу на наследство требуется, если стоимость имущества в США превышает 60 000 долларов на дату смерти.

Мы обсуждаем налог на наследство и то, как он может повлиять на вас при покупке недвижимости в США.

Когда у вас есть миллион и одна работа, которую нужно решить до вашего захватывающего переезда, легко забыть о таких вопросах, как законы о наследовании, налог на наследство и то, как они могут повлиять на вас после того, как вы сделали переезд или завершили покупку.

То, как эти проблемы повлияют на вас, зависит от ваших индивидуальных обстоятельств. Поскольку жизненно важно, чтобы вы знали, на чем стоите, и предпринимали правильные шаги для защиты интересов своих близких, мы рекомендуем проконсультироваться как с независимым юристом, так и с финансовым консультантом.

То, как эти проблемы повлияют на вас, зависит от ваших индивидуальных обстоятельств.

Налог на наследство Великобритании

Сумма налога на наследство, которое будет взиматься с активов, будет зависеть от места жительства умершего. Для целей налогообложения «место жительства» означает страну, которую вы называете своим домом на постоянной основе. Следовательно:

Следовательно:

- Если вы приобрели недвижимость в США, но используете ее только для отдыха, вы будете считаться резидентом Великобритании

- Если вы переезжаете в США, но планируете вернуться в Великобританию на каком-то этапе, вы сохраните постоянное место жительства в Великобритании

- Если вы считаетесь проживающим за границей, налог на наследство будет взиматься только с ваших активов в Великобритании

- Если вы живете за границей, но считаетесь «постоянным резидентом» в Великобритании, налог на наследство Великобритании будет взиматься с ваших активов по всему миру

Загрузите бесплатную копию Руководства по недвижимости в США, чтобы получить более исчерпывающее руководство о том, как все работает сегодня.

Важно убедиться, что вы понимаете, что происходит с доходами от вашего дома после вашего ухода.

Пороги налога на наследство

Налог на наследство взимается в размере 40% от суммы, которую вы оставляете после себя, превышающей 325 000 фунтов стерлингов, если вы одиноки/разведены, и более 650 000 фунтов стерлингов, если вы состоите в браке, состоите в гражданском браке или овдовели. Этот порог останется замороженным до 2019 года.

Этот порог останется замороженным до 2019 года.

Переводы между супругами

Если оба супруга считаются проживающими в Великобритании, сделки между ними освобождаются от налога на наследство.Если один партнер не проживает в Великобритании, а другой проживает, существует ограничение в 55 000 фунтов стерлингов на сумму, которая может быть переведена между парой без уплаты налогов.

Обеспечение передачи ваших активов нужным людям

Чтобы быть полностью уверенным в том, что ваши активы перейдут к нужным людям в случае вашей смерти, вам необходимо составить завещание в США. Вы должны сделать это, как только вы приедете. Свяжитесь с нашим рекомендованным юристом здесь.

Есть определенные шаги, которые вы можете предпринять, чтобы максимизировать стоимость оставленного вам имущества.

Максимизируйте стоимость своего имущества за счет валютного планирования

Хотя вы ничего не можете сделать, чтобы избежать налогообложения вашего наследства, есть определенные шаги, которые вы можете предпринять, чтобы максимизировать стоимость оставленного вам имущества.![]() Специалист по обмену валюты может обеспечить вам выгодный обменный курс и помочь вам избежать банковских комиссий и комиссий за международные переводы. Чтобы узнать больше о том, как Smart Currency Exchange может помочь вам сэкономить деньги на наследстве, свяжитесь с нами сегодня.

Специалист по обмену валюты может обеспечить вам выгодный обменный курс и помочь вам избежать банковских комиссий и комиссий за международные переводы. Чтобы узнать больше о том, как Smart Currency Exchange может помочь вам сэкономить деньги на наследстве, свяжитесь с нами сегодня.

налог на недвижимость | Департамент налогов

Обзор

Вермонт взимает налог на передачу имущества умерших резидентов и нерезидентов штата Вермонт. Как правило, форма Вермонта EST-191, Декларация о налоге на имущество, должна быть подана, если умершее лицо имеет долю в собственности, расположенной в Вермонте, и либо (1) его федеральная валовая собственность плюс скорректированные на федеральном уровне налогооблагаемые подарки, сделанные в течение двух лет после их смерти, стоят более 4,25 миллиона долларов США, или (2) они должны подать федеральную форму 706, U.S. Налоговая декларация по наследству (и передаче без учета поколения). Для потомков, проживающих в Вермонте, имущество, находящееся в Вермонте, означает все имущественные интересы, за исключением недвижимого или материального имущества, расположенного за пределами Вермонта на момент смерти. Для умерших нерезидентов также исключается нематериальное имущество.

Для умерших нерезидентов также исключается нематериальное имущество.

| Год смерти | Валовая стоимость имущества превышает |

|---|---|

| 2000 и 2001 | 675 000 долларов США |

| 2002 и 2003 | 1 000 000 долларов США |

| 2004 и 2005 | 1 500 000 долларов США |

| 2006-2010 | 2 000 000 долларов США |

| 2011-2015 | 2 750 000 долларов США |

| Год смерти | Стоимость ВАЛОВОЙ НЕДВИЖИМОСТИ плюс скорректированные налогооблагаемые подарки, сделанные в течение двух лет после смерти, ПРЕВЫШАЕТ |

| 2016-2019 | 2 750 000 долларов США |

| 2020 | 4 250 000 долларов США |

| 2021 | 5 000 000 долларов США |

Как подать

Когда человек умирает, его имущество обязано подать:

- декларация о подоходном налоге за месяцы налогового года, в которых лицо проживало и получало доход, — с января налогового года до даты смерти.

Файл Форма IN-111, Вермонтская налоговая декларация

Файл Форма IN-111, Вермонтская налоговая декларация - фидуциарная декларация от имени умершего лица за месяцы налогового года, когда имущество заработало доход, такой как доход от аренды или инвестиционный пенсионный счет (IRA), обналиченные во время управления имуществом. Файловая форма FIT-161, Фидуциарный возврат доходов.

- налоговая декларация о передаче имущества умерших резидентов и нерезидентов штата Вермонт. Файловая форма E-1 ( , если смерть наступила 1 декабря или ранее.31, 2015). Файловая форма EST-191 ( , если смерть наступила 1 января 2016 г. или позднее).

- для получения шестимесячного продления срока подачи декларации по налогу на имущество, подайте форму EST-195, заявление о продлении срока подачи декларации по налогу на имущество штата Вермонт не позднее даты подачи декларации по налогу на имущество.

Подача декларации о подоходном налоге штата Вермонт

Если умерший налогоплательщик получил доход в Вермонте в период между началом налогового года и датой смерти и должен подать федеральную налоговую декларацию о доходах, форма IN-111, Вермонтская налоговая декларация, также должна быть подана от имени умерший налогоплательщик. Декларация, отражающая доход, полученный с января до даты смерти, должна быть подана в Департамент налогов штата Вермонт вместе с уплатой всех причитающихся налогов.

Декларация, отражающая доход, полученный с января до даты смерти, должна быть подана в Департамент налогов штата Вермонт вместе с уплатой всех причитающихся налогов.

Чтобы потребовать возмещение дохода от имени умершего налогоплательщика, приложите к форме IN-111 один из следующих документов:

Формы и инструкции

| № | Инструкции | Название |

|---|---|---|

| 176 | Заявление истца о возмещении причитающегося от имени умершего налогоплательщика | |

| 1310 | Федеральная форма — Заявление лица, требующего возмещения, причитающегося умершему налогоплательщику | |

| E-1 | Декларация о налоге на имущество — смерть, произошедшая до или 1 декабря.31, 2015 | |

| Е-2А | Инструкции | Информация о налоге на недвижимость Вермонта и заявление на получение налоговой очистки |

| ЭСТ-191 | Инструкции | Декларация о налоге на имущество — смерть наступила после 31 декабря 2015 г. |

| ЭСТ-195 | Заявление о продлении срока подачи налоговой декларации об имуществе штата Вермонт | |

| ФИТ-К-1ВТ-Ф | Инструкции | Информация о бенефициаре для фидуциаров |

| ФИТ-160 | Ваучер об уплате фидуциарного подоходного налога | |

| ФИТ-161 | Инструкции | Доверительный возврат доходов |

| ФИТ-162 | Инструкции | Исключения в отношении прироста капитала VT для поместий или трастов |

| ФИТ-165 | Ваучер на расчетный налоговый платеж | |

| ИН-111 | Инструкции | Декларация о подоходном налоге штата Вермонт |

Оформление наследства и налогов

Если умерший владеет активами на свое личное имя, имущество должно быть открыто в суде Вермонта по наследственным делам.Найдите суд по наследственным делам.

Суд по наследственным делам требует налогового разрешения от Налогового департамента Вермонта, чтобы закрыть имущество. Для этой цели заполните форму штата Вермонт E-2A, Информация о налоге на имущество штата Вермонт и Заявление на налоговую очистку.

Департамент не выдает налоговую справку до тех пор, пока не будут поданы все необходимые налоговые декларации Вермонта, которые могут включать один или несколько из следующих пунктов:

- Декларация о подоходном налоге за текущий и (если применимо) предыдущий год

- Доверительная налоговая декларация (кроме окончательной декларации)

- Декларация о налоге на имущество

Важные условия

Резиденция: имущество наследодателя, который на момент смерти проживал в Вермонте.

Вермонт Доход от жилой недвижимости или траста: скорректированный валовой доход от резидентной недвижимости или траста за вычетом дохода, освобожденного от налогообложения штата в соответствии с законодательством Соединенных Штатов. 32 В.С.А. § 5823

32 В.С.А. § 5823

Вермонт Доход от недвижимости или траста-нерезидента: сумма следующих статей, если они должны быть включены в федеральный скорректированный валовой доход:

- Арендная плата и роялти от владения имуществом, расположенным в Вермонте

- Прибыль от продажи или обмена собственности Вермонта

- Заработная плата, комиссионные или другой доход, полученный за услуги, оказанные в Вермонте

- Доход от любого бизнеса, торговли, профессии или занятия, осуществляемого в Вермонте, включая полученные деньги:

- по соглашению не конкурировать с бизнес-операциями в Вермонте,

- для деловой репутации, связанной с продажей бизнеса в Вермонте, или

- на договорные услуги, связанные с продажей бизнеса в Вермонте, если только не будет доказано, что компенсация за услуги не представляет собой доход от продажи бизнеса.

- Доход Вермонта, ранее отложенный в соответствии с неквалифицированным планом отсроченной компенсации, и доход, полученный от такого ранее отсроченного дохода.

- Примеры других доходов: выигрыши в азартных играх, включая лотереи, розыгрыши, или единовременный платеж от продажи права на получение в будущем лотерейного аннуитета.

ЗАКОНЫ, НОРМЫ И РУКОВОДСТВА

32 V.S.A. § 5822 Налогообложение физических лиц, трастов и имущества

32 V.S.A. § 7402 Налоги на наследство и дарение

Какие у вас законные права на наследство в Шотландии?

Какие законные права существуют в Шотландии? Susanne Batchelor of Brodies LLP объясняет, как они применяются к наследованию, и выделяет что люди должны помнить, если они рассматривают иск о законных правах в Шотландии.

Какие законные права существуют в Шотландии?

В Шотландии, когда кто-либо умирает, проживая в Шотландии на дату смерти,

завещание (с завещанием) или отсутствие завещания (без завещания), применяются правила принудительного наследования

на свое имущество (деньги, имущество и имущество). Эти правила известны как юридических права .

Эти правила известны как юридических права .

Юридические права являются отличительной чертой шотландского законодательства и применяются только в том случае, если умерший умер, проживая в Шотландии. Юридические права:

- могут претендовать оставшиеся в живых супруга или гражданский партнер умершего и дети умершего

- истребуются из мирового «движимого имущества» умершего (IE.не собственность или земля) после вычета всех движимых долгов

- автоматические, поэтому заявление в суд писать не нужно

- считаются задолженностью по наследственной массе умершего по отношению к бенефициарам (лицу(ам) наследование активов от имущества) и будет иметь приоритет над любым наследством, включая в завещании умершего

Если в завещании содержится положение о лице, предъявляющем законные права, это лицо

должны решить, принять ли их предоставление по завещанию или требовать их законного

права (или ни то, ни другое). Они не могут взять оба. Если лицо, претендующее на законные права, принимает

любой актив или часть имущества, оставленные им по завещанию, предполагается, что они

отказались от своих законных прав.

Они не могут взять оба. Если лицо, претендующее на законные права, принимает

любой актив или часть имущества, оставленные им по завещанию, предполагается, что они

отказались от своих законных прав.

Юридические права должны быть заявлены в течение 20 лет после смерти умершего. Поэтому исполнители (лица, занимающиеся завещанием) должны быть осторожны; если имущество разделено и в течение 20-летнего периода возникает требование о юридических правах, исполнитель может считают себя ответственными за оплату этого требования.

Каковы законные права супругов и гражданских партнеров в Шотландии?Юридические права супруга/гражданского партнера:

- половина движимого имущества при отсутствии детей в живых

- одна треть при наличии выживших детей

Супруги/гражданские партнеры, проживающие отдельно, по-прежнему могут заявлять о законных правах

до развода или до тех пор, пока их законные права не будут реализованы посредством соглашения о раздельном проживании.

Дети имеют коллективное право на:

- половина движимого имущества умершего при отсутствии супруга/гражданского партнера

- одна треть при наличии супруга/гражданского партнера

В случае смерти 10 сентября 1964 г. или после этой даты усыновленные дети могут подать иск против своих имущество усыновленного родителя и не имеют претензий на имущество родного родителя.

Если взрослый ребенок умер раньше своего родителя, их ребенок (или «дальний потомок»)

может претендовать на юридические права вместо своего покойного родителя. Представительство также применяется

усыновленным детям умершего.

Представительство также применяется

усыновленным детям умершего.

Как упоминалось ранее, если умерший оставил действительное завещание, юридические права применяются автоматически.Однако возможно физическое лицо с претензией на формальное реализовать свои законные права. Это можно сделать до или после смерти, но эффект сделать это отличается:

- если это сделано до смерти, лицо считается умершим до смерти наследодателя (лицо, составившее завещание)

- если это сделано после смерти, лицо не считается умершим до смерти наследодателя

Исполнители должны предоставить всем физическим лицам иск о законных правах с расчетом

их законных прав и предложить им подписать официальное освобождение, если они не желают

заявить о своих законных правах. Если законные права аннулируются, это должно быть

сделано в письменной форме и в течение двух лет после даты смерти, чтобы убедиться в отсутствии неблагоприятных

последствия налога на наследство.

Если законные права аннулируются, это должно быть

сделано в письменной форме и в течение двух лет после даты смерти, чтобы убедиться в отсутствии неблагоприятных

последствия налога на наследство.

В отличие от Шотландии, здесь нет системы «принудительного наследования», автоматически предоставляющей супруг, сожитель или дети — доля в имуществе после смерти в Англии и Уэльсе, независимо от положений завещания.Закон предоставляет полную свободу завещания оставить имущество в завещании, как кто-то считает нужным.

Предостережение в отношении этого заключается в том, что иски по-прежнему могут быть предъявлены в отношении имущества в соответствии с Законом о наследовании (положения для семьи и иждивенцев) 1975 года в Англии и Уэльсе теми, кто утверждает, что завещание не дает «разумных финансовых

обеспечение’ для них. Это законодательство позволяет истцу просить суд изменить

распределение имущества умершего лица, если воля этого лица или правила о завещании (при отсутствии завещания) не обеспечивают для него «разумное финансовое обеспечение».

Это законодательство позволяет истцу просить суд изменить

распределение имущества умершего лица, если воля этого лица или правила о завещании (при отсутствии завещания) не обеспечивают для него «разумное финансовое обеспечение».

Юридические права будут применяться почти во всех поместьях, где умерший умер, проживая в Шотландия. Это то, о чем должен знать каждый.

Теме законных прав в последние годы уделяется значительное внимание после

отчеты Шотландской юридической комиссии о предлагаемых изменениях в шотландском правопреемстве

закон, и ответы шотландского правительства на то же самое.Однако, несмотря на альтернативу

модели выдвигаются на замену действующим нормам о юридических правах, без изменений

ожидаются в ближайшее время.

Если вы думаете о подаче иска, важно обратиться за профессиональным юридическим совет.

Об авторе

Сюзанна Батчелор является партнером Brodies LLP, специализирующейся на завещаниях, поместьях и планировании наследования.

См. также

Каковы правила сохранения завещания в Шотландии?

Составление завещания в Шотландии во время изоляции от коронавируса (COVID-19)

Что делать, если кто-то умирает за пределами Шотландии

Узнать больше

Закон о наследовании (положения для семьи и иждивенцев) 1975 г. (Законодательство)

(Законодательство)

Закон о правопреемстве (Шотландия) 1964 года (Законодательство)

Закон о семейном праве (Шотландия) 2006 г. (Законодательство)

Изображение: Getty Images

Дата публикации: 14 декабря 2020 г.

Любое мнение, выраженное в этой статье, принадлежит автору и только автору, и не обязательно представляет The Gazette.

Налог на имущество и наследство

- Дом

- Индивидуальные налоги

- Налог на имущество и наследство

Налог на наследство в Мэриленде — это налог штата, взимаемый с привилегии передачи собственности. Проще говоря, налог состоит из учета всего, что умерший владел или имел определенные интересы на дату смерти. Налог администрируется и собирается Контролером штата Мэриленд и подлежит уплате в течение девяти (9) месяцев после даты смерти умершего.Дополнительную информацию см. в налоговой декларации по налогу на имущество MET-1 и по ссылкам ниже.

Проще говоря, налог состоит из учета всего, что умерший владел или имел определенные интересы на дату смерти. Налог администрируется и собирается Контролером штата Мэриленд и подлежит уплате в течение девяти (9) месяцев после даты смерти умершего.Дополнительную информацию см. в налоговой декларации по налогу на имущество MET-1 и по ссылкам ниже.

Налог на наследство в Мэриленде — это налог, взимаемый с права на получение собственности. Налог взимается Реестром завещаний, расположенным в округе, где умерший либо проживал, либо владел имуществом, и не подлежит уплате до тех пор, пока имущество не будет передано из наследства. Для получения дополнительной информации обращайтесь в Управление реестра завещаний.

Во время навигации по процессу используйте ссылки внизу каждой страницы.Следующее поможет вам начать работу в правильном направлении:

- Узнайте об этом! Посетите раздел «Налоговая информация», чтобы узнать, что нового в текущем налоговом году, чтобы получить ответы на часто задаваемые вопросы, получить налоговые ставки, советы по налогам и все подробности налогового законодательства.

- Подать заявку! Посетите раздел «Информация о файлах», чтобы узнать обо всех шагах, инструкциях и инструментах для выполнения задачи. Там вы найдете все, что вам нужно знать о том 1099G, который вы получили по почте, о требованиях к подаче документов, месте жительства, статусе подачи, исключениях, кредитах, вычетах, проверках, сроках подачи, расширениях, поправках, налоговых формах, электронной подаче документов и многом другом.Мы даже можем подготовить вашу декларацию бесплатно, если ваша федеральная налоговая декларация уже подготовлена.

- Плати! Никто не любит платить, но если вам нужно, посетите раздел Платежная информация, чтобы узнать, как это сделать максимально быстро и просто.

- Получите возмещение! Вы ждали весь год и хотите этого сейчас. Узнайте, как это сделать, в разделе «Информация о возврате».

- Получите помощь, если она вам нужна! Если вам нужна помощь, свяжитесь с нами.

Налоги на недвижимость и наследство по штатам в 2021 году

Налоги на имущество и наследство — это два вида налогов на смерть. Они применяются к активам, оставленным умершим человеком, таким как недвижимость, банковские счета и ценные бумаги.

В Соединенных Штатах более распространены налоги на недвижимость. Существует федеральный налог на недвижимость, хотя он применяется только к поместьям стоимостью более 11,7 миллиона долларов. В нескольких штатах действуют собственные налоги на наследство с более низким порогом, а в пяти — налоги на наследство.

Поскольку эти налоги различаются в зависимости от штата, местонахождение играет ключевую роль в том, сколько платят недвижимость и бенефициары наследства. Продолжайте читать, чтобы узнать обо всех последних ставках налога на недвижимость и наследство по штатам.

Ключевые выводы

- Федеральный налог на недвижимость в размере от 18% до 40% применяется ко всем поместьям стоимостью более 11,7 миллионов долларов.