Как казахстанцам вернуть излишне или ошибочно уплаченную госпошлину

17 Августа 2021 14:47

НУР-СУЛТАН. КАЗИНФОРМ — Как возвратить излишне или ошибочно уплаченную сумму государственной пошлины, какие нужно представить документы и в какой срок производится возврат денег? Об этом рассказали в Комитете государственных доходов МФ РК, передает МИА «Казинформ».

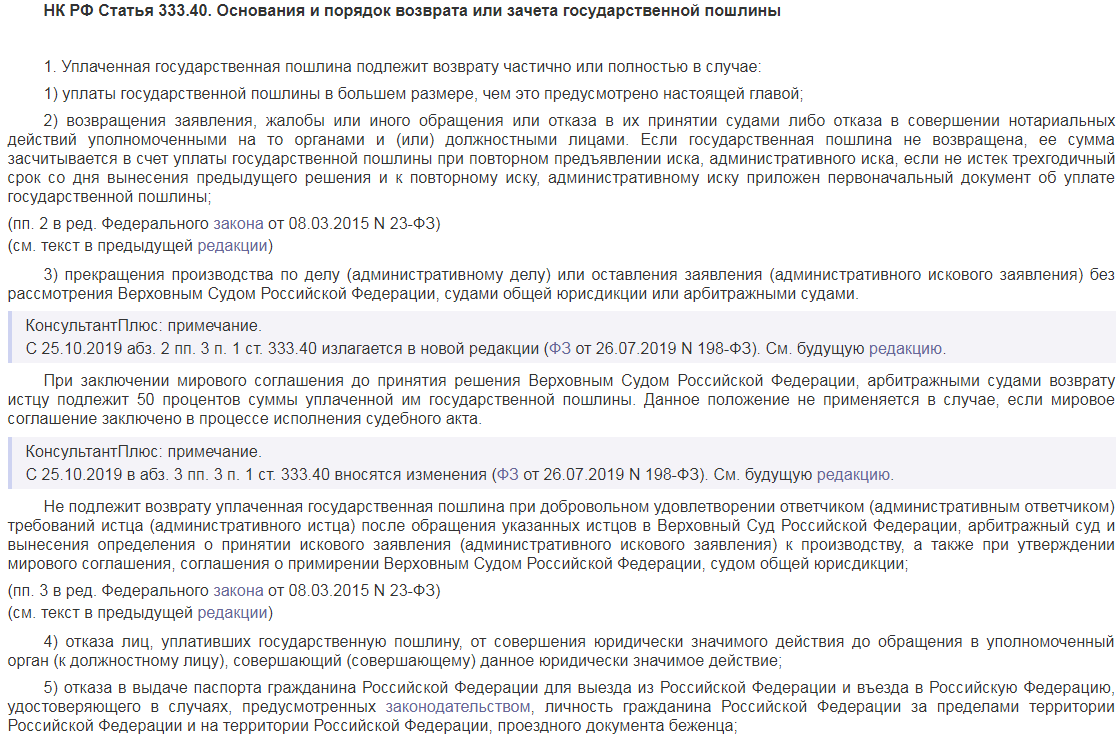

Возврат государственной пошлины регламентируется статьями Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) и Правилами ведения лицевых счетов, утвержденными приказом Министра финансов Республики Казахстан от 27 февраля 2018 года №306.

В соответствии с пунктом 1 статьи 101 Налогового кодекса, излишне уплаченными признаются уплаченные суммы госпошлины при условии подтверждения соответствующим уполномоченным госорганом посредством электронной базы и (или) на бумажных носителях факта несовершения им действий (в том числе в результате отказа налогоплательщика от совершения действий до подачи соответствующих документов), для осуществления которых требуется уплата государственной пошлины.

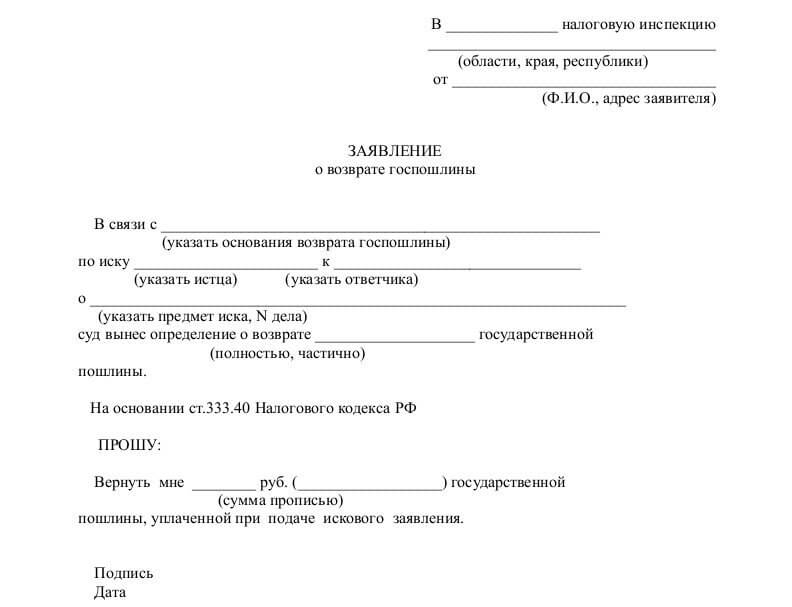

Согласно пункту 3 статьи 108 Налогового кодекса, возврат излишне уплаченной суммы госпошлины производится налоговым органом на основании представленных налогоплательщиком налогового заявления и документа, соответствующего госоргана, подтверждающего правомерность возврата.

Возврат излишне уплаченной суммы государственной пошлины производится налоговым органом по месту ее уплаты на банковский счет налогоплательщика с соответствующего кода бюджетной классификации, на который была зачислена сумма государственной пошлины, в течение пяти рабочих дней со дня подачи налогового заявления на возврат.

Согласно пункту 1 статьи 103 Налогового кодекса, ошибочно уплаченной суммой госпошлины является сумма, при перечислении которой допущена любая из следующих ошибок:

1) в платежном документе:

— неверно указан идентификационный номер налогоплательщика;

— вместо идентификационного номера налогового органа, по месту нахождения которого подлежит уплате сумма госпошлины, указан идентификационный номер другого налогового органа;

— текстовое назначение платежа не соответствует коду назначения платежа и (или) коду бюджетной классификации доходов;

2) ошибочное исполнение банком второго уровня или организацией, осуществляющей отдельные виды банковских операций, платежного документа налогоплательщика;

3) уплата произведена в налоговый орган, в котором налогоплательщик — отправитель денег не состоит на регистрационном учете;

4) налогоплательщик – отправитель денег не является плательщиком государственной пошлины.

Пунктами 2 и 3 статьи 103 Налогового кодекса предусмотрен возврат ошибочно уплаченной суммы госпошлины по:

1) налоговому заявлению налогоплательщика;

2) заявлению банка второго уровня или организации, осуществляющей отдельные виды банковских операций;

3) составленному налоговым органом протоколу о причинах возникновения ошибочно уплаченной суммы государственной пошлины в случае выявления факта ошибки, в течение пяти рабочих дней со дня:

— представления налогового заявления налогоплательщика, заявления банка второго уровня;

— поступления ошибочно уплаченной суммы государственной пошлины.

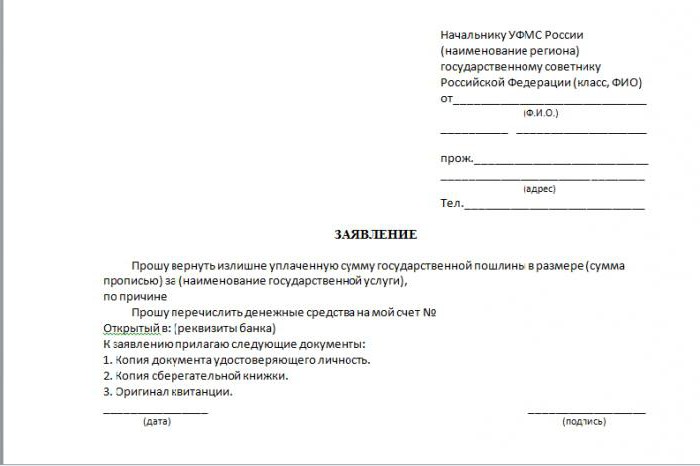

— налогового заявления по форме, согласно приложению №15 к Приказу Министра финансов Республики Казахстан от 12 февраля 2018 года №160;

— подтверждающего документа от уполномоченного государственного органа, в который были поданы документы, являющиеся основанием для возврата.

Также налоговое заявление на проведение возврата излишне/ошибочно уплаченной суммы государственной пошлины можно направить в электронном виде через web-приложение Комитета государственных доходов «Кабинет налогоплательщика», портал «Электронного правительства» (egov.kz), Налоговый кошелек мобильного приложения «eSalyq Azamat» с приложением подтверждающего документа.

Ответы на наиболее часто задаваемые вопросы, возникающие при уплате патентной пошлины

Как правильно заполнить платежный документ по уплате патентной пошлины?

Что такое КБК?

Что делать, если плательщик забыл указать или неправильно указал в платежном документе КБК?

Надо ли извещать Роспатент об уплате пошлины?

Как распределяются роли Роспатента и ФИПС в процессе получения пошлин и их учета?

Что должно быть указано в платежном документе в графе «Назначение платежа»?

Можно ли платить пошлину одним платежным документом сразу по нескольким заявкам или охранным документам?

Где расположены поля 61, 103, 104 и т.

д. в квитанции банка для физического лица?

д. в квитанции банка для физического лица?Можно ли вернуть излишне уплаченную пошлину?

Можно ли перезачесть излишне уплаченную пошлину за другое юридическое действие по другой заявке или охранному документу?

В течение какого срока можно вернуть или перезачесть излишне уплаченную пошлину?

Можно ли ходатайствовать о возврате излишне уплаченной пошлины не на счет плательщика?

Можно ли ходатайствовать о переводе средств на правильные реквизиты, если уплата пошлины была ошибочно осуществлена на лицевой счет ФИПС?

Кто может уплачивать пошлину?

Как часто меняются реквизиты для уплаты патентных пошлин?

Где узнать уникальный идентификатор начисления (УИН) и как заполнить поле 22 «Код»?

1. Как правильно заполнить платежный документ по уплате патентной пошлины?

Ответ: Для юридических лиц – порядок заполнения полей в расчетном документе.

Для физических лиц – образец заполнения полей в квитанции банка (PDF — 200 Kb).

Квитанция на оплату патентных пошлин физическими лицами:

– Заполняемая веб-форма

– Версия MS Word (doc – 228 Кб)

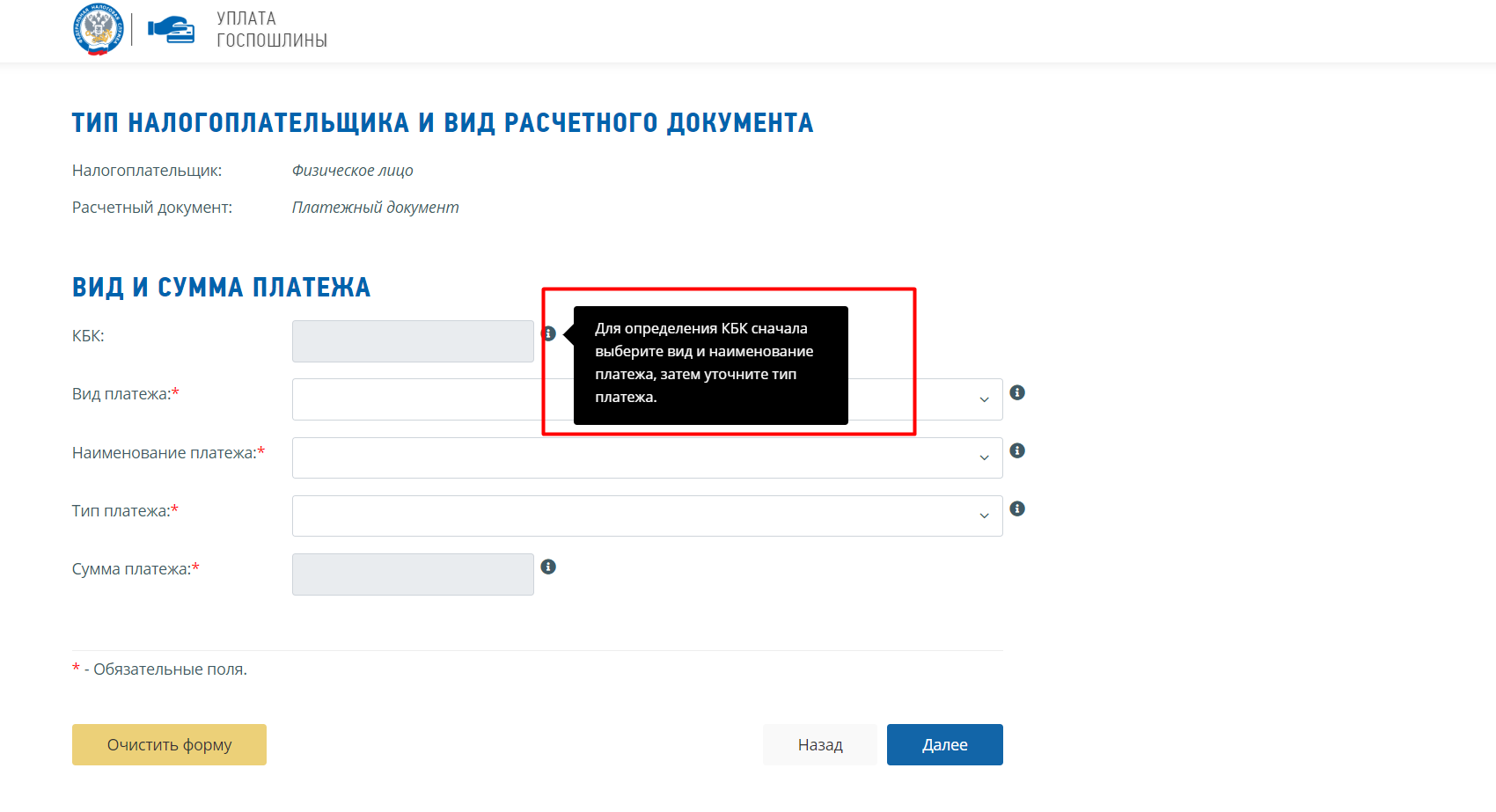

2. Что такое КБК?

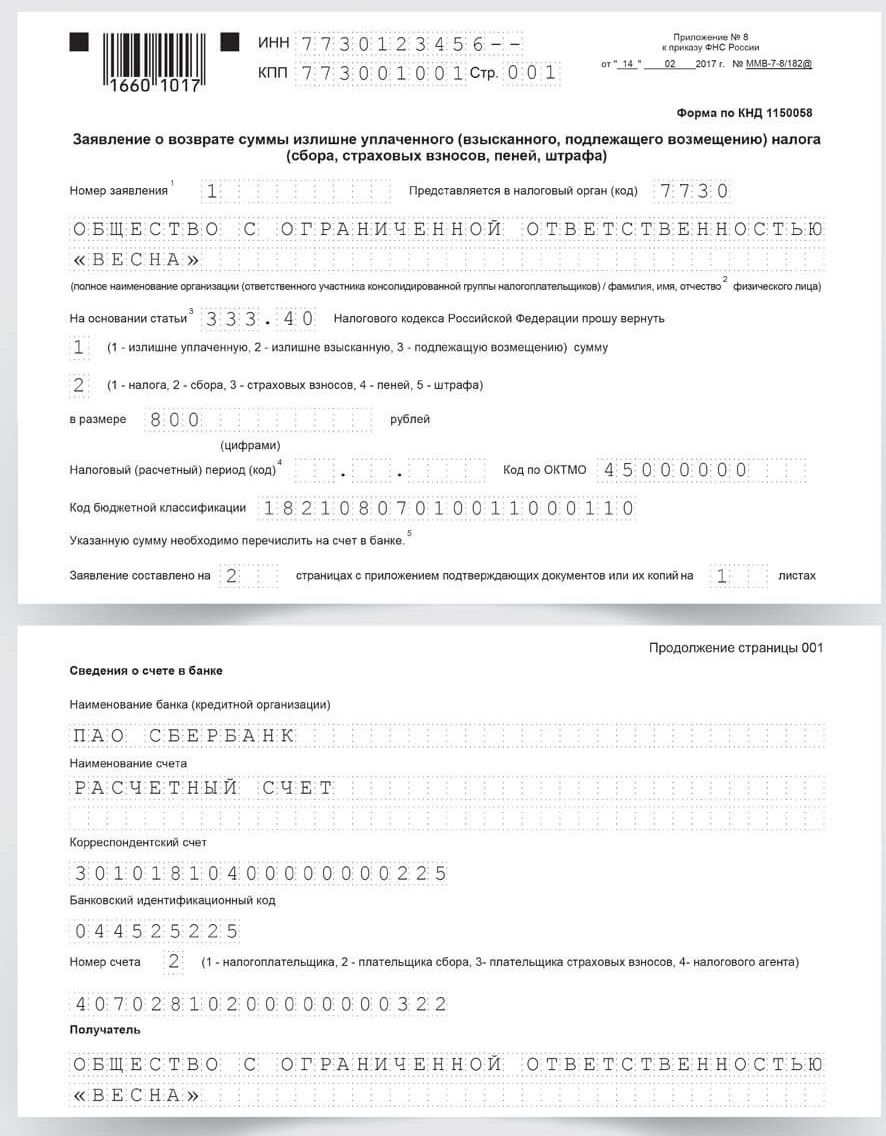

Ответ: КБК – код бюджетной классификации, 20-значный код для классификации доходов бюджетов Российской Федерации. Правильный КБК необходимо в обязательном порядке указывать в платежном документе, подтверждающем оплату патентной или государственной пошлины.

3. Что делать, если плательщик забыл указать или неправильно указал в платежном документе КБК?

Ответ: Для юридических лиц – направить ходатайство на имя главного бухгалтера Роспатента о зачислении осуществленного платежа на правильный КБК. Ходатайство должно быть оформлено на бланке организации, подписано руководителем и главным бухгалтером организации, подписи должны быть скреплены печатью организации. К ходатайству должна быть приложена копия платежного поручения.

К ходатайству должна быть приложена копия платежного поручения.

Для физических лиц – направить ходатайство на имя главного бухгалтера Роспатента о зачислении осуществленного платежа на правильный КБК. Ходатайство должно быть подписано плательщиком. К ходатайству должна быть приложена копия квитанции.

4. Надо ли извещать Роспатент об уплате пошлины?

Ответ: Заявитель вправе по собственной инициативе представить копию платежного документа вместе с соответствующим ходатайством, уведомлением или с материалами заявки по адресу: 123995, Москва, Бережковская наб. 30, кор.1.

5. Как распределяются роли Роспатента и ФИПС в процессе получения пошлин и их учета?

Ответ: Федеральная служба по интеллектуальной собственности (Роспатент) является главным администратором поступлений в федеральный бюджет доходов от уплаты патентных пошлин.

Федеральное государственное бюджетное учреждение «Федеральный институт промышленной собственности» (ФИПС) является организацией подведомственной Роспатенту и осуществляет подготовительные работы, связанные с проверкой правильности и своевременности уплаты пошлин, но не является получателем платежей.

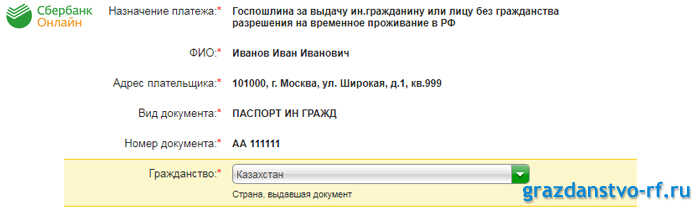

6. Что должно быть указано в платежном документе в графе «Назначение платежа»?

Ответ: В графе «Назначение платежа» в обязательном порядке должен быть указан пункт Приложения к Положению, регистрационный номер заявки, патента, свидетельства, наименование действия. В случае если регистрационный номер заявке еще не присвоен, в расчетном документе указываются название изобретения, промышленного образца, полезной модели, наименование места происхождения товара или краткое описание товарного знака, знака обслуживания, а также имя или наименование заявителя.

7. Можно ли платить пошлину одним платежным документом сразу по нескольким заявкам или охранным документам?

Ответ: Нет. Платежный документ, подтверждающий уплату пошлины, должен относиться к одной заявке, охранному документу и одному юридическому действию. Переписка с Роспатентом также ведется отдельно по каждому номеру заявки либо охранного документа.

Платежный документ, подтверждающий уплату пошлины, должен относиться к одной заявке, охранному документу и одному юридическому действию. Переписка с Роспатентом также ведется отдельно по каждому номеру заявки либо охранного документа.

8. Где расположены поля 61, 103, 104 и т.д. в квитанции банка для физического лица?

Ответ: Согласно Приказу Минфина от 12.11.2013 г. N 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежный средств в уплату платежей в бюджетную систему Российской Федерации» под плательщиками, для которых обязательны положения указанного приказа понимаются — юридические лица, индивидуальные предприниматели.

Физические лица заполняют квитанцию банка в соответствии с наименованиями соответствующих граф в квитанции и обязательно указывают в ней необходимый КБК.

9. Можно ли вернуть излишне уплаченную пошлину?

Ответ: Можно только по ходатайству плательщика и в соответствии с пунктом 6 Положения о пошлинах.

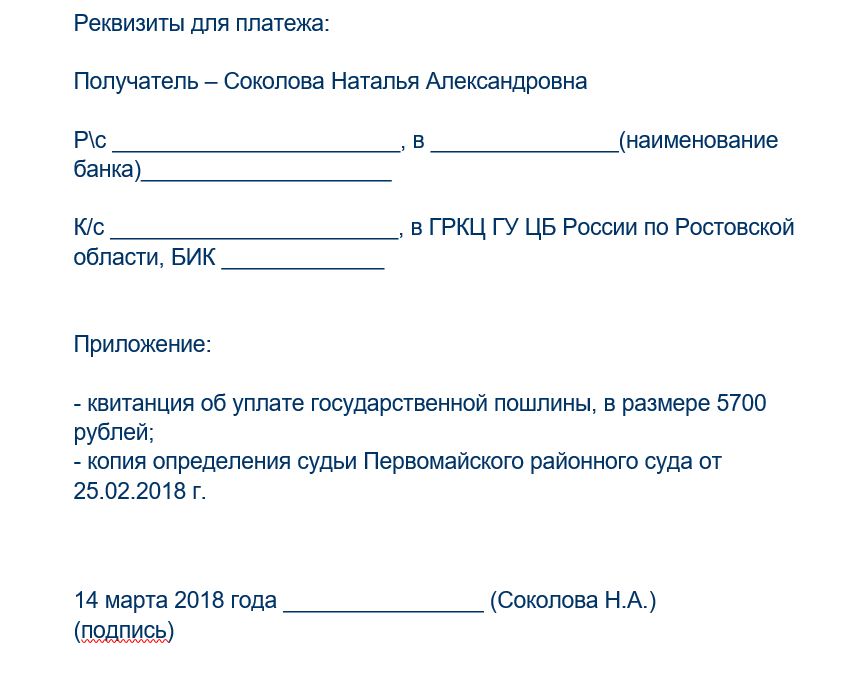

Для юридических лиц – необходимо направить ходатайство на имя главного бухгалтера Роспатента о возврате излишне уплаченной пошлины. В ходатайстве должны быть указаны полные банковские реквизиты организации. Ходатайство должно быть оформлено на бланке организации, подписано руководителем и главным бухгалтером организации, подписи должны быть скреплены печатью организации. К ходатайству должна быть приложена копия платежного поручения.

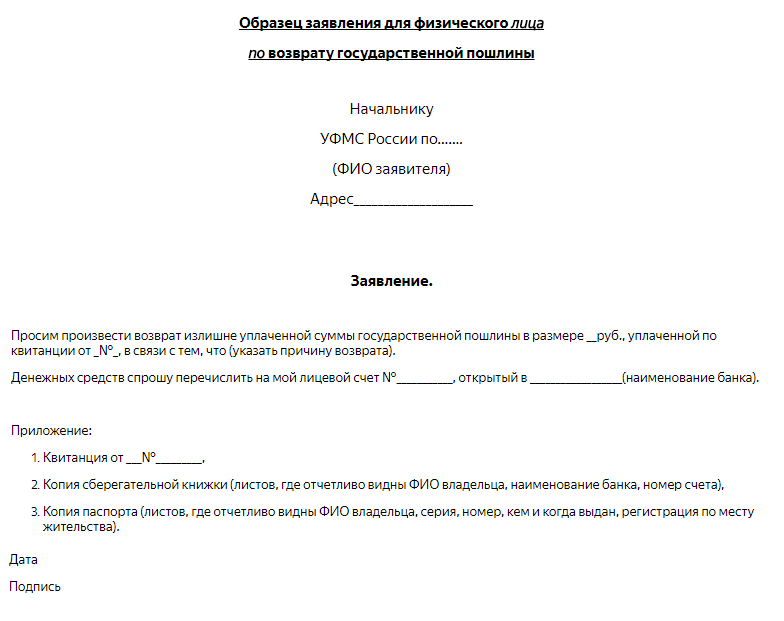

Для физических лиц – необходимо направить ходатайство (Word — 50 Kb) на имя главного бухгалтера Роспатента о возврате излишне уплаченной пошлины. В ходатайстве должны быть указаны паспортные данные плательщика и полные банковские реквизиты его лицевого счета. Ходатайство должно быть подписано плательщиком. К ходатайству должна быть приложена копия квитанции.

10. Можно ли перезачесть излишне уплаченную пошлину за другое юридическое действие по другой заявке или охранному документу?

Ответ: Можно только по ходатайству плательщика и в соответствии с пунктом 6 Положения о пошлинах.

Для юридических лиц – необходимо направить соответствующее ходатайство по номеру заявки или охранного документа о перезачете излишне уплаченной пошлины. В ходатайстве должны быть указаны полные банковские реквизиты организации. Ходатайство должно быть оформлено на бланке организации, подписано руководителем и главным бухгалтером организации, подписи должны быть скреплены печатью организации. К ходатайству должна быть приложена копия платежного поручения.

Для физических лиц – необходимо направить соответствующее ходатайство по номеру заявки или охранного документа о перезачете излишне уплаченной пошлины. Ходатайство должно быть подписано плательщиком. К ходатайству должна быть приложена копия квитанции.

11. В течение какого срока можно вернуть или перезачесть излишне уплаченную пошлину?

Ответ: Ходатайство о возврате или перезачете излишне уплаченной пошлины необходимо подавать в течение трех лет с даты уплаты пошлины.

12. Можно ли ходатайствовать о возврате излишне уплаченной пошлины не на счет плательщика?

Ответ: Нет. Возврат излишне уплаченной пошлины возможен только плательщику.

13. Можно ли ходатайствовать о переводе средств на правильные реквизиты, если уплата пошлины была ошибочно осуществлена на лицевой счет ФИПС?

Ответ: Нет. В таком случае необходимо правильно уплатить пошлину в доход федерального бюджета, и ходатайствовать перед ФИПС о возврате ошибочно уплаченных средств.

14. Кто может уплачивать пошлину?

Ответ: Уплачивать пошлину может только заявитель, правообладатель (то есть лицо, обратившееся за совершением юридически значимого действия) или лицо, действующее по их поручению, при этом поручение должно быть выражено в письменном виде и представлено вместе с документом, подтверждающим уплату пошлины.

15. Как часто меняются реквизиты для уплаты патентных пошлин?

Ответ: Реквизиты для уплаты пошлин меняются только на основании указаний Министерства финансов Российской Федерации. Последний раз реквизиты для уплаты патентных пошлин были изменены в соответствии с приказом Министерства финансов Российской Федерации в конце декабря 2005 г. В настоящее время реквизиты для уплаты патентных пошлин изменены с 1 января 2012 г. А с 2014 г. в реквизитах код ОКАТО заменен на код ОКТМО (Общероссийского классификатора территорий муниципальных образований). Остальные реквизиты остались без изменений.

16. Где узнать уникальный идентификатор начисления (УИН) и как заполнить поле 22 «Код»?

Ответ: УИН с 31 марта 2014 г. необходимо указывать в поле 22 «Код» платежного документа. Если Плательщик самостоятельно рассчитывает и уплачивает патентную и иную пошлину, УИН в платежном документе не указывается, а в поле 22 ставится «0». Если Роспатент направит в адрес плательщика извещение о начислении, в нем будет указан 20-значный УИН, который необходимо будет указывать в поле 22 платежного документа.

Если Роспатент направит в адрес плательщика извещение о начислении, в нем будет указан 20-значный УИН, который необходимо будет указывать в поле 22 платежного документа.

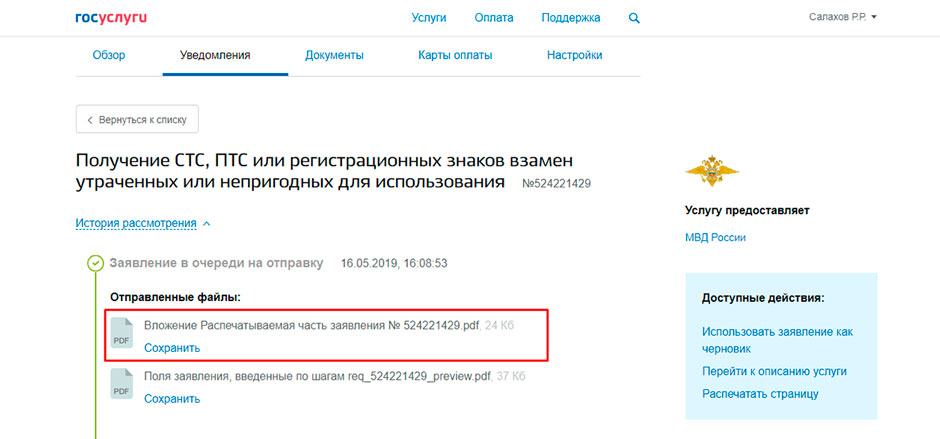

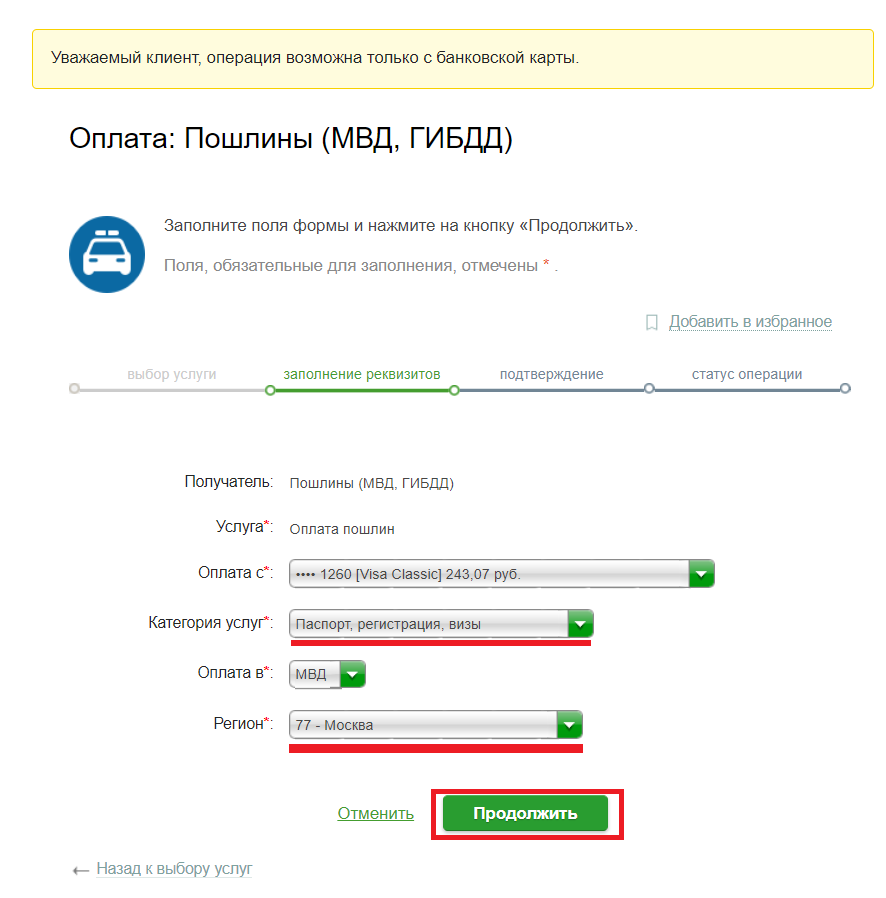

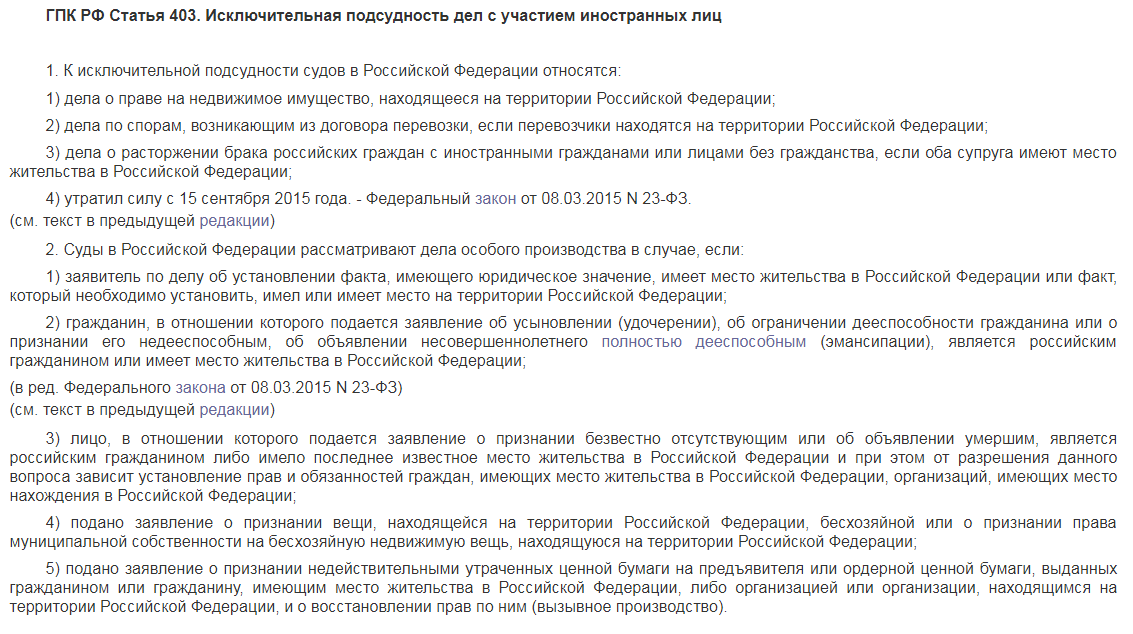

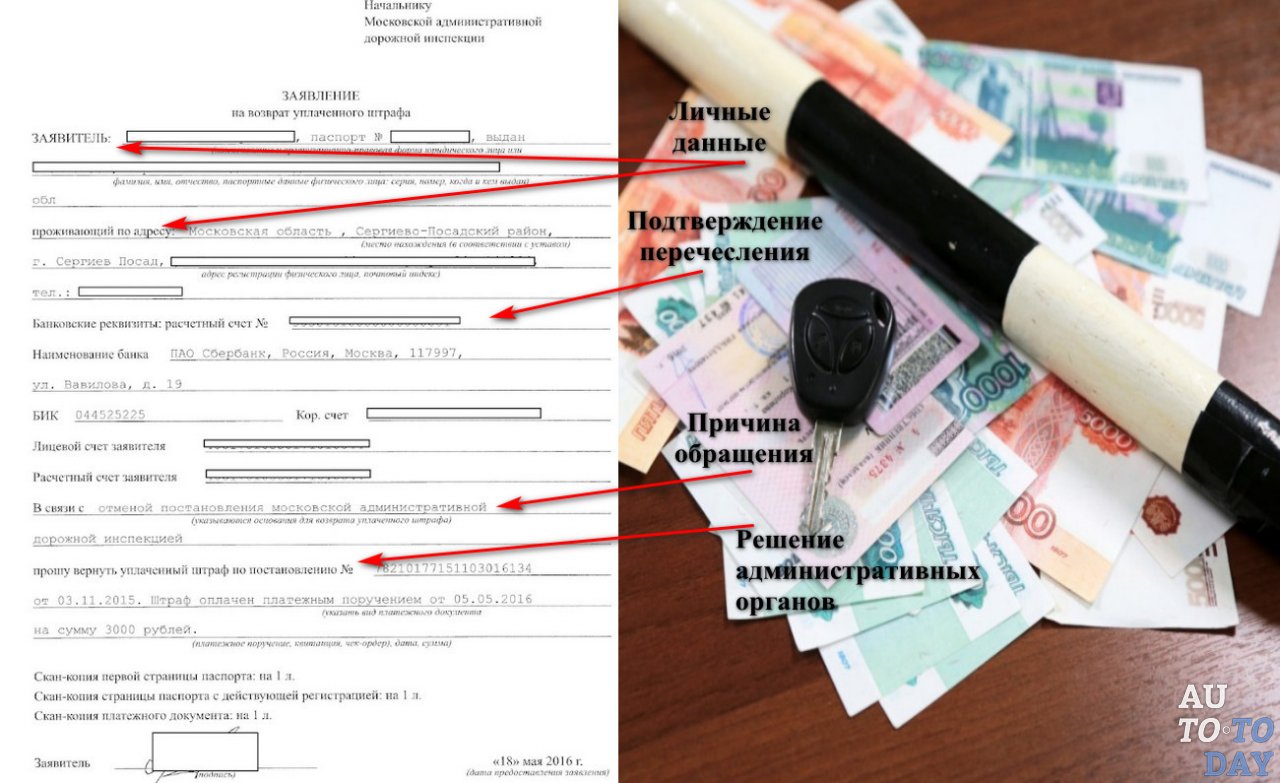

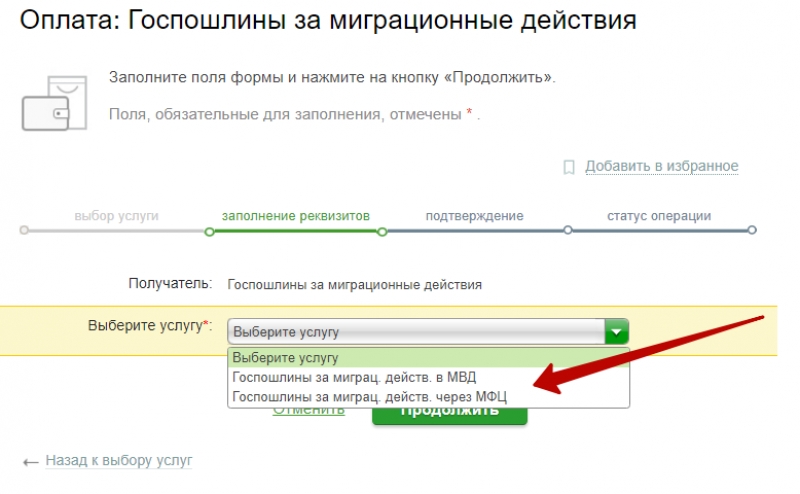

Как вернуть госпошлину оплаченную через Госуслуги

Очень часто у владельцев транспортных средств возникает ситуация, когда необходимо вернуть деньги, уплаченные в ГИБДД. Как вернуть госпошлину, оплаченную через Госуслуги? Давайте разберемся.

Регистрация автомобиля, либо же получение водительских прав – эти операции должны быть оплачены по закону в определенной сумме в госбюджет. Но если они не понадобятся и ими не воспользоваться, то как забрать свои средства обратно?

Ситуации, в которых возможен возврат денег

Возврат оплаченной госпошлины или других оплат возможен только в таких ситуациях:

- при наличии переплаты за различные услуги;

- были неверно указаны данные при оплате;

- повторная оплата за одни и те же нарушения;

- перевод средств со счета плательщика и их повторное внесение через интернет-ресурсы.

Большинство людей совершает оплату через портал Госуслуги. Это быстро, удобно и к тому же очень безопасно. Но иногда случаются форс-мажорные ситуации, и в такие моменты необходимо знать и понимать, как вернуть госпошлину ГИБДД, оплаченную через Госуслуги. Это может понадобиться каждому.

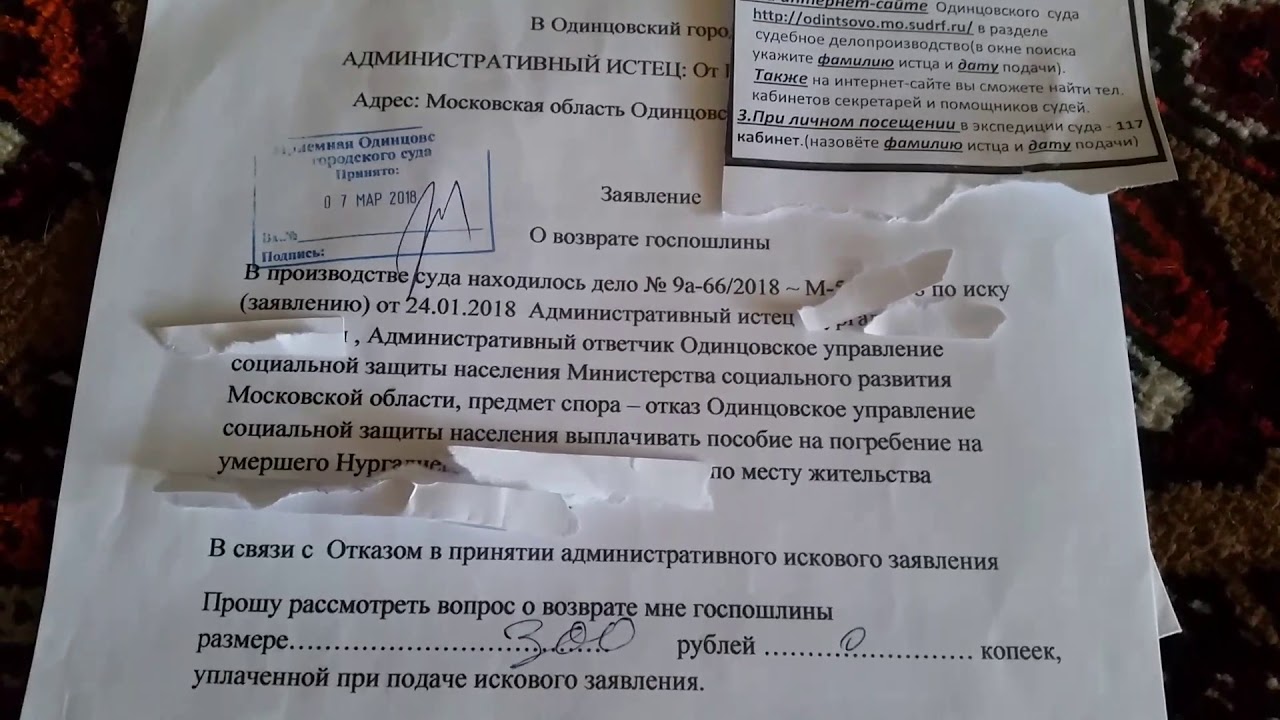

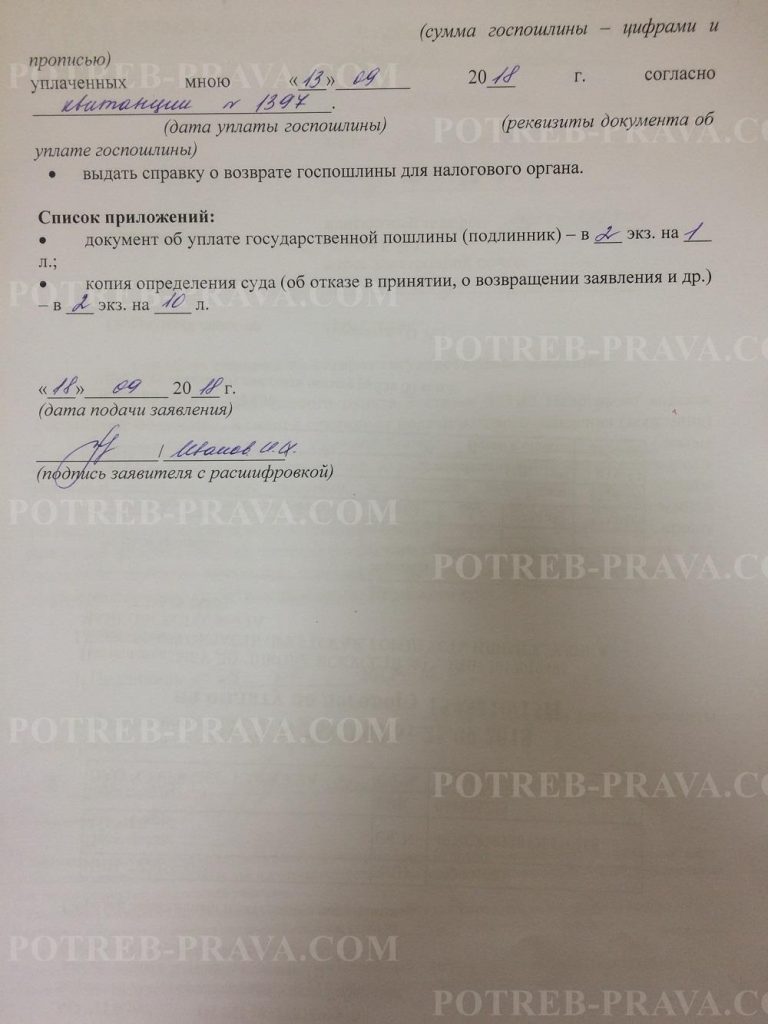

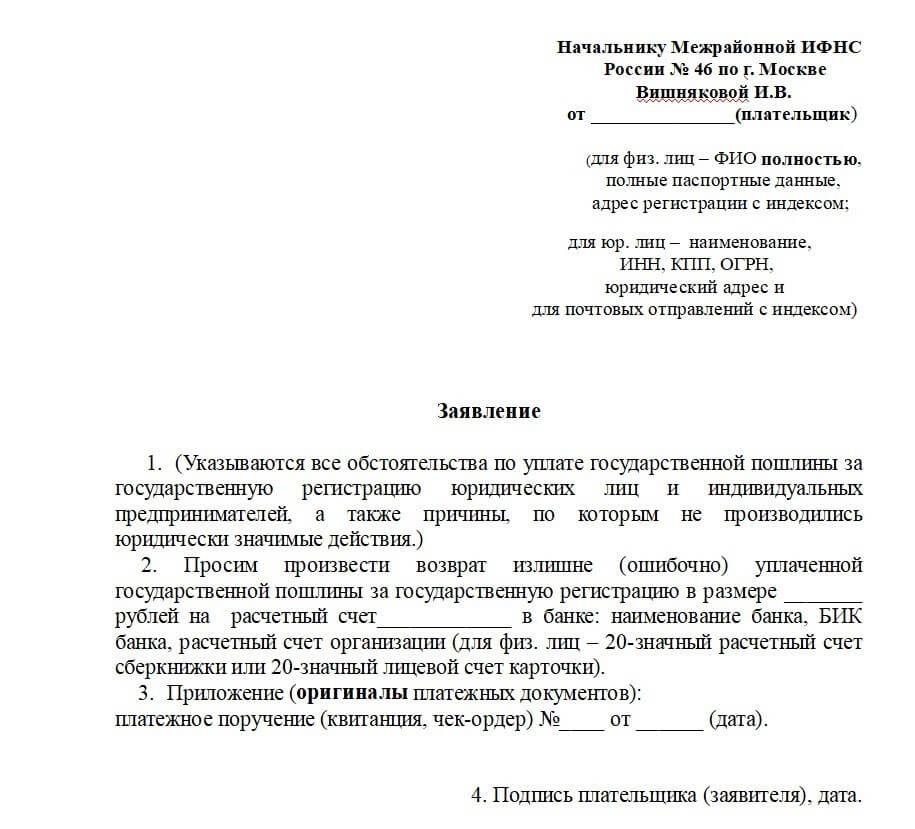

Сам сайт является связующим звеном при отправке средств, но несмотря на это, данной проблемой будут заниматься органы ГИБДД. Поэтому обращаться туда необходимо лично. Чтобы получить возврат пошлины, необходимо написать заявление (пример есть на сайте Госуслуг), и собрать такой перечень документов:

- оригинал квитанции об оплате;

- копию первой страницы паспорта и прописки;

- копию индивидуального номера налогоплательщика (ИНН).

Заявление о возврате денег можно составить в электронном виде на компьютере либо же написав от руки. В нем нужно указать информацию об отделении ГАИ, инициалы того, кто пишет заявление, место жительства, описание конкретной госпошлины, по которой будет возврат, дату, ну и конечно же, подпись. С вопросом, как вернуть госпошлину через Госуслуги, разобрались. Теперь поговорим о сроках.

С вопросом, как вернуть госпошлину через Госуслуги, разобрались. Теперь поговорим о сроках.

Период рассмотрения и получения средств

Собрав и предоставив все необходимые материалы, остается только ждать ответ от органов ГИБДД.

По законодательству РФ рассмотрение данных прецедентов составляет 10 рабочих дней со дня подачи заявления.

Именно в этот период работники служб осуществляют проверку всех предоставленных документов и факт платежа. Если будет несоответствие по каким-то пунктам, могут появиться вопросы у служащих, и тогда процесс о возврате госпошлины, уплаченной через Госуслуги ранее, может затянуться. Но на практике такие дела решаются за один день.

Как зарегистрировать Личный кабинет на Госуслугах

В случае успеха проверки факта переплаты гражданин сможет получить свои финансы в течение одного месяца с момента получения всех необходимых документов по факту.

Бывают случаи и неуспешных проверок, и тогда происходит отказ. Причинами таких решений чаще всего могут быть:

- отсутствие квитанции об оплате или других доказательств;

- отсутствие полного пакета документов либо поданные документы были заполнены неправильно;

- самой услугой не предусмотрен возврат.

Вот такими действиями можно вернуть госпошлину через Госуслуги. Главное собрать все необходимые документы и корректно написать заявление.

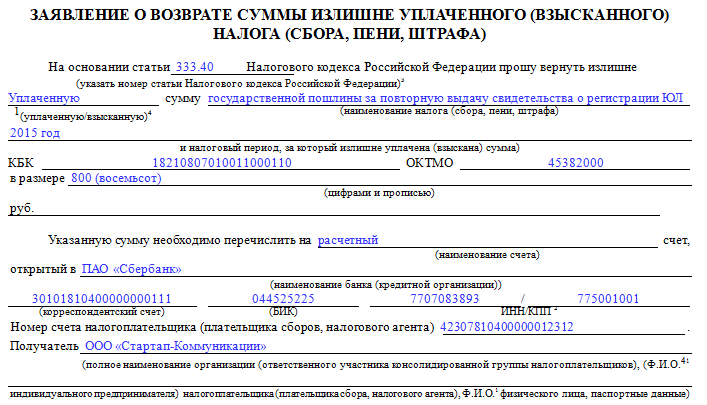

Возврат излишне или ошибочно уплаченных денежных средств

В целях исполнения Общих требований к возврату излишне уплаченных (взысканных) платежей, утвержденных приказом Министерства финансов Российской Федерации от 27.09.2021 № 137н, и пункта 16 Порядка учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами бюджетной системы Российской Федерации, утвержденного приказом Министерства финансов Российской Федерации от 13.04.2020 № 66н (далее — Порядок №66н), для плательщиков разрабатывается новая форма Заявления на возврат денежных средств, а также форма согласия на обработку персональных данных, которые до 26. 11.2021 (до момента вступления в силу Порядка №66н) будут размещены настоящем в разделе.

11.2021 (до момента вступления в силу Порядка №66н) будут размещены настоящем в разделе.

Каким образом оформить возврат ошибочно или излишне перечисленных платежей?

Согласно статье 160.1 Бюджетного кодекса Российской Федерации решение об уточнении платежей в бюджеты бюджетной системы Российской Федерации и о возврате излишне уплаченных (взысканных) платежей в бюджет, пеней и штрафов, а также процентов за несвоевременное осуществление такого возврата и процентов, начисленных на излишне взысканные суммы, принимается администратором доходов бюджета.

Рекомендуем: Обращаться к администратору доходов бюджета – получателю денежных средств.

Как по платежному документу определить администратора доходов бюджета?

Наименование администратора доходов бюджета указывается в скобках в реквизите «Получатель» платежного документа после указания наименования органа Федерального казначейства.

Пример:

Что делать, если от администратора доходов бюджета получен ответ о том, что платеж не зачислен на его лицевой счет (учтен как невыясненное поступление)?

Поступления, учтенные органом Федерального казначейства как невыясненные поступления, зачисляемые в федеральный бюджет, подлежат возврату соответствующим органом Федерального казначейства.

Рекомендуем: Обращаться в орган Федерального казначейства по месту зачисления платежа.

Заявление физического лица на возврат денежных средств

Заявление юридического лица на возврат денежных средств

Заявление индивидуального предпринимателя на возврат денежных средств

Согласие на обработку персональных данных

Согласие на обработку персональных данных представителя

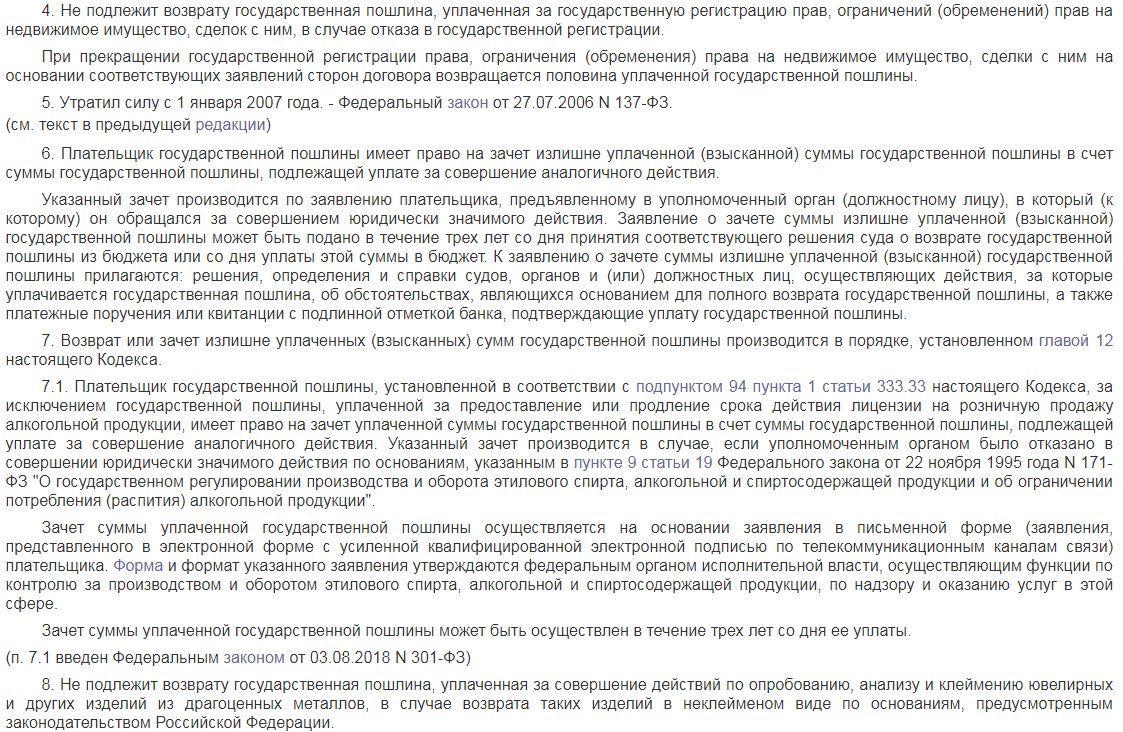

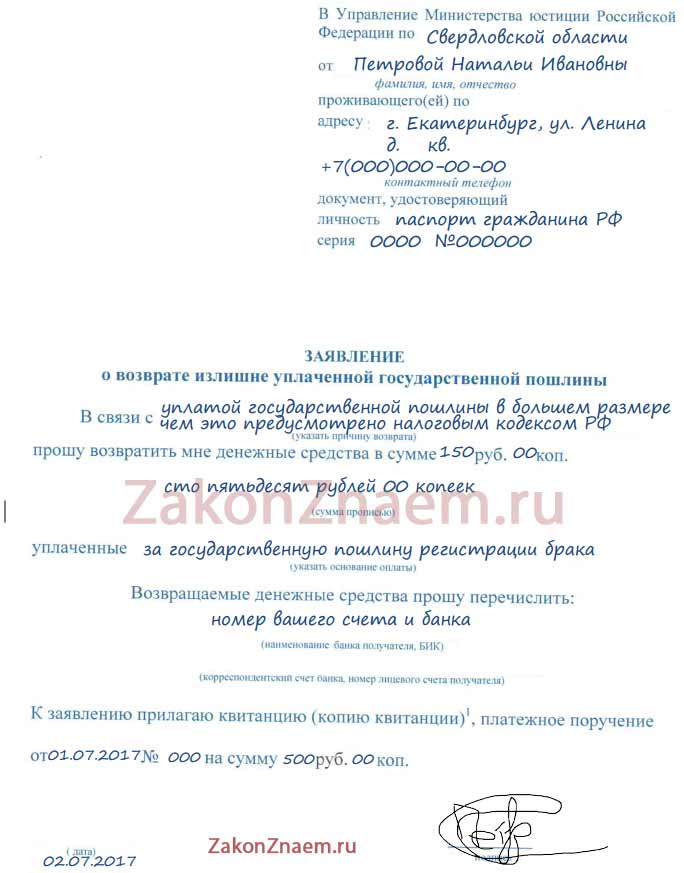

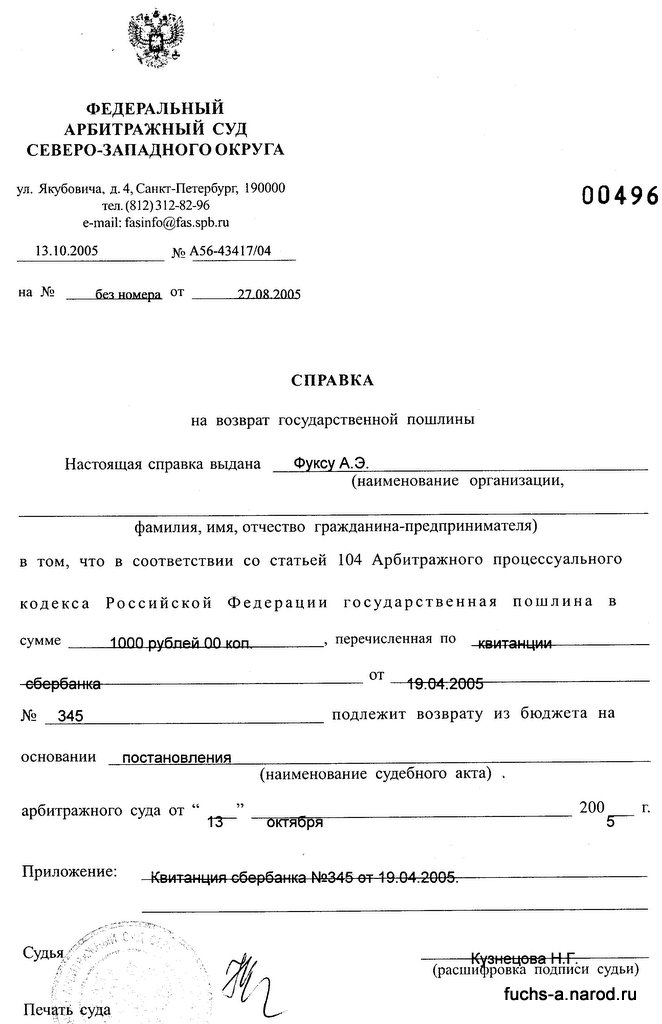

в каких случаях уплаченную госпошлину можно вернуть

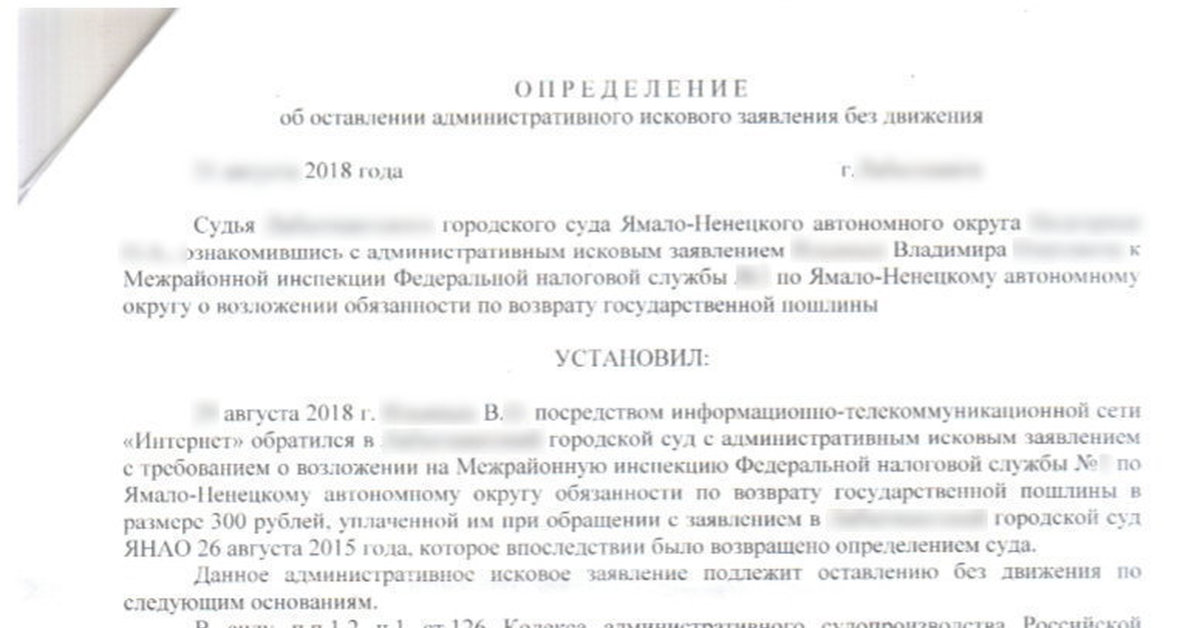

Как известно, за совершение юридически значимых действий при государственной регистрации прав на недвижимое имущество и сделок с ним в соответствии с Налоговым кодексом РФ предусмотрена государственная пошлина. Если она не оплачена или неверно оплачена, Росреестр обязан вернуть документы без рассмотрения. Однако есть случаи, когда Росреестром возвращается госпошлина. В каких именно, разъяснила эксперт Управления Росреестра по Республике Татарстан Лилия Садеретдинова.

Уплаченная госпошлина подлежит возврату частично или полностью в следующих случаях:

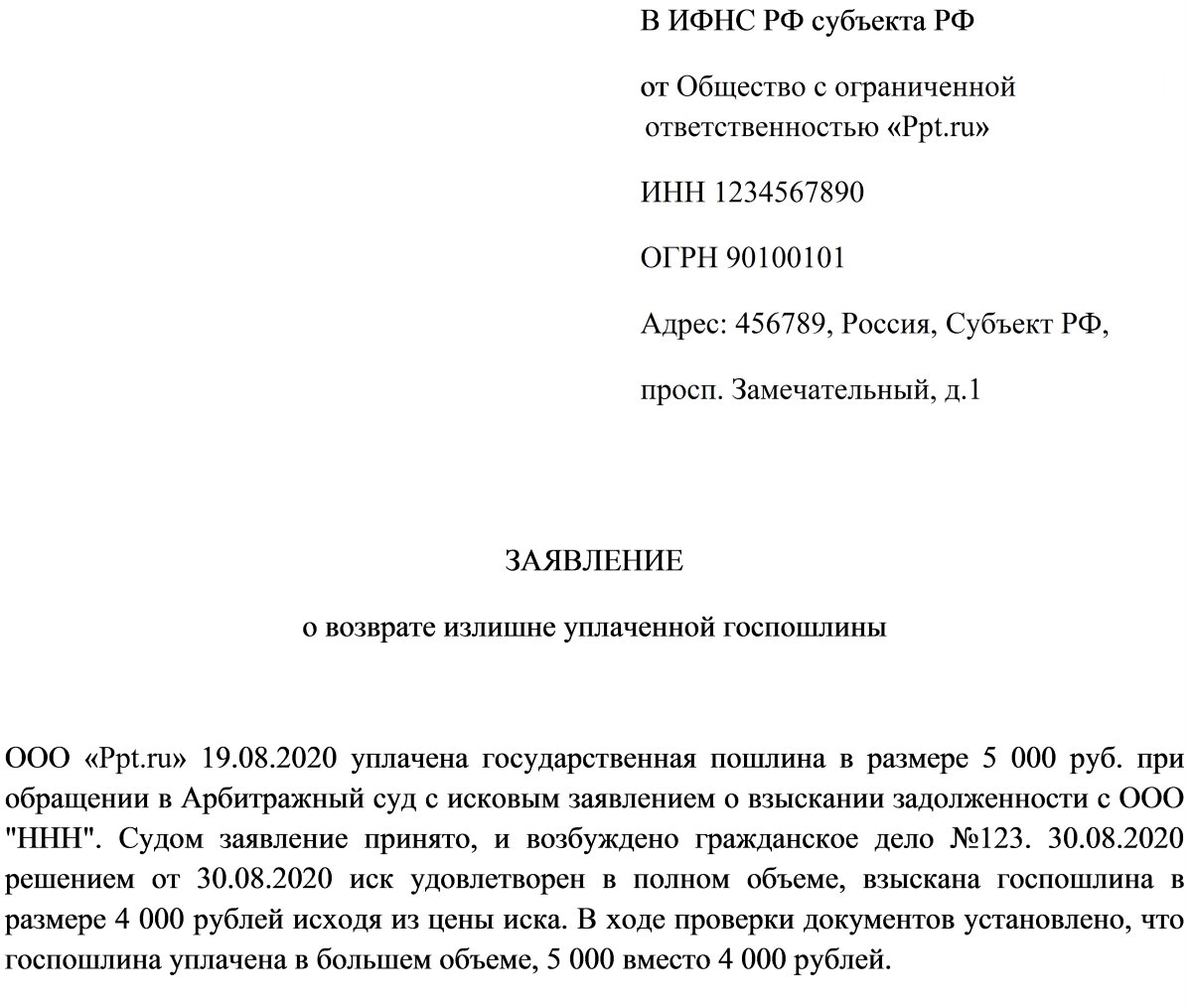

1. Если уплачена государственная пошлина в большем размере, чем это предусмотрено законодательством. Возвращается сумма, равная разнице между уплаченным и установленным размером госпошлины.

Если уплачена государственная пошлина в большем размере, чем это предусмотрено законодательством. Возвращается сумма, равная разнице между уплаченным и установленным размером госпошлины.

2. Если лица, уплатившие госпошлину, отказываются от совершения юридически значимого действия до обращения в Росреестр. Возвращается полная сумма уплаченной госпошлины.

3. Если подано заявление о прекращении государственной регистрации права, ограничения (обременения) права на недвижимое имущество, сделки с ним на основании соответствующих заявлений сторон договора. Возвращается половина уплаченной госпошлины.

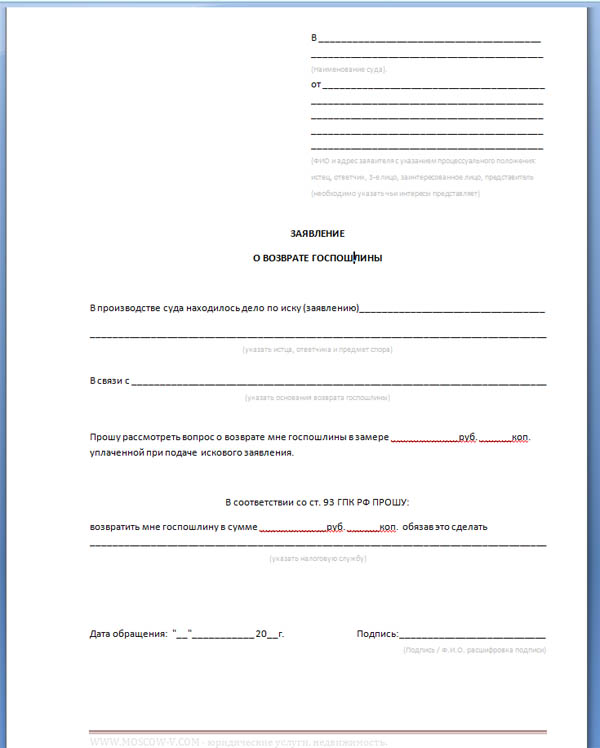

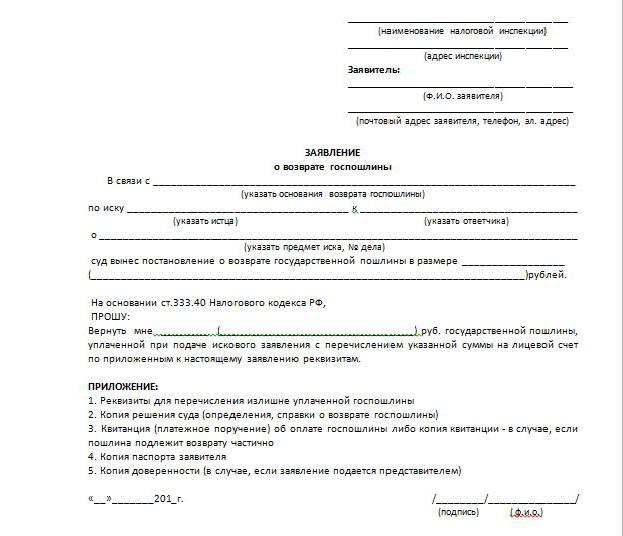

В соответствии с п. 3. ст.333.40 Налогового кодекса РФ заявление о возврате излишне уплаченной (взысканной) суммы государственной пошлины подается плательщиком в орган (должностному лицу), уполномоченный совершать юридически значимые действия, за которые уплачена государственная пошлина. В данном случае – в Управление Росреестра по Республике Татарстан.

Если государственная пошлина уплачена в наличной форме, к заявлению необходимо приложить подлинные платежные документы; если в безналичной форме, — копии платежных документов.

Заявление о возврате с указанием причин возврата подается плательщиком по месту обращения за совершением юридически значимого действия при личном обращении или через представителя, а также путем почтового отправления. Лицо, которое произвело уплату за госпошлины за плательщика, не может претендовать на возврат уплаченных денежных средств. Заявление о возврате излишне уплаченных денежных средств может быть подано в течение трех лет со дня оплаты указанной суммы.

В заявление необходимо указать реквизиты для перечисления; если заявителем является доверенное лицо — необходимо наличие доверенности на право получения денежных средств.

При этом Лилия Садеретдинова, подчеркнула, что в случае, когда государственным регистратором вынесено решение об отказе в государственной регистрации прав, госпошлина не возвращается!

К сведению

Образец заявления, а также вся необходимая информация о госпошлине размещена на официальном сайте Управления Росреестра по Республике Татарстана rosreestr. tatarstan.ru (во вкладке Деятельность-Для граждан и организаций — Госпошлина).

tatarstan.ru (во вкладке Деятельность-Для граждан и организаций — Госпошлина).

Последнее обновление: 16 июня 2020 г., 13:24

КАК УПЛАТИТЬ ГОСПОШЛИНУ ЗА РЕГИСТРАЦИЮ ПРАВА СОБСТВЕННОСТИ?

Управление Росреестра по Ростовской области напоминает, что неуплата или неправильно произведенная оплата госпошлины за осуществление государственной регистрации прав на недвижимое имущество и сделок с ним является основанием для возврата документов без рассмотрения. Сегодня специалисты Управления отвечают на самые популярные вопросы о порядке уплаты государственной пошлины.

Кто может уплатить госпошлину?

Государственная пошлина может быть уплачена как самим гражданином, который хочет зарегистрировать право собственности на объект недвижимого имущества, так и представителем будущего собственника. При этом в платежном документе всегда необходимо указывать данные правообладателя, а не оплачивающего представителя (если оплата производится другим человеком).

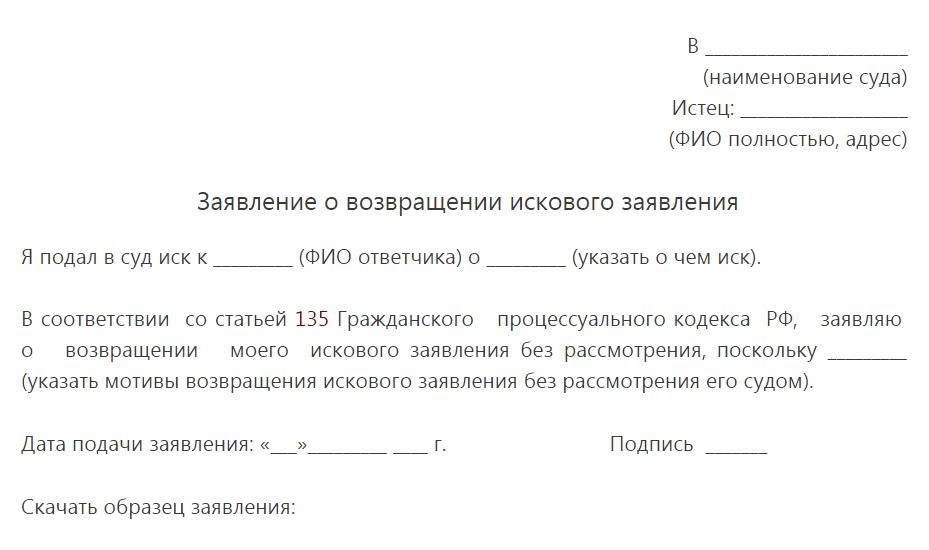

В каких случаях можно вернуть уплаченную госпошлину?

Уплаченная госпошлина подлежит возврату частично или полностью в следующих случаях:

— если пошлина уплачена в большем размере, чем это предусмотрено законодательством, – возвращается сумма, равная разнице между уплаченным и установленным размером госпошлины;

— если лицо, уплатившее госпошлину, отказывается от совершения юридически значимого действия до обращения в Росреестр, возвращается полная сумма уплаченной госпошлины;

— если подано заявление о прекращении государственной регистрации на основании соответствующих заявлений сторон договора – возвращается половина уплаченной госпошлины.

Возврат государственной пошлины осуществляется на основании заявления плательщика (или его доверенного лица) о возврате излишне уплаченных денежных средств либо на основании решения суда.

Обращаем ваше внимание на то, что в случае, когда вынесено решение об отказе в учетно-регистрационных действиях, госпошлина не возвращается.

Какие документы необходимы для возврата госпошлины?

Заявление о возврате с указанием причин возврата подается плательщиком по месту обращения за госуслугой при личном обращении или через представителя, а также путем почтового отправления.

Заявление о возврате излишне уплаченных денежных средств может быть подано в течение трех лет со дня оплаты указанной суммы. К заявлению нужно приложить подлинный документ об уплате госпошлины (если государственная пошлина подлежит возврату в полном размере), либо копии платежных документов, в случае, если госпошлина подлежит возврату частично.

В заявлении необходимо указать реквизиты для перечисления денежных средств. Если заявителем является доверенное лицо, ему необходимо будет предъявить доверенность.

Также напоминаем, что размеры госпошлины за совершение регистрационных действий определяет Налоговый кодекс Российской Федерации.

Подробнее о размерах государственной пошлины за различные виды регистрационных действий можно узнать на сайте Росреестра, воспользовавшись вкладкой «Физическим лицам», или перейдя по ссылке: https://rosreestr. ru/site/fiz/zaregistrirovat-nedvizhimoe-imushchestvo-/?price.

ru/site/fiz/zaregistrirovat-nedvizhimoe-imushchestvo-/?price.

Как вернуть госпошлину

Департамент государственных доходов по Западно-Казахстанской области разъясняет порядок проведения возвратов излишне уплаченных сумм государственной пошлины.

Излишне уплаченная сумма государственной пошлины подлежит возврату частично или полностью в случаях:

1) внесения государственной пошлины в большем размере, чем это требуется по настоящему Кодексу, за исключением случаев уменьшения истцом своих требований при подаче исковых и иных заявлений (жалоб) в суд;

2) передачи дела в арбитраж;

3) окончания дела мировым соглашением сторон, соглашением об урегулировании спора (конфликта) в порядке медиации или соглашением об урегулировании спора в порядке партисипативной процедуры в судах первой и апелляционной инстанций – в полном объеме, в суде кассационной инстанции – в размере 50 процентов от суммы, уплаченной при подаче ходатайства о пересмотре судебного акта в кассационном порядке;

4) возвращения искового или иного заявления (жалобы) или отказа в его (ее) принятии, а также отказа нотариусов или уполномоченных на то лиц в совершении нотариальных действий;

5) прекращения производства по делу или оставления иска без рассмотрения, если дело не подлежит рассмотрению в суде, а также если истцом не соблюден установленный для данной категории дел порядок предварительного разрешения спора либо иск предъявлен недееспособным лицом;

6) отказа лиц, уплативших государственную пошлину, от совершения юридически значимого действия или от получения документа до обращения в орган, совершающий данное юридически значимое действие;

7) возвращения ходатайства о пересмотре судебного акта в кассационном порядке;

8) в иных случаях, установленных законами Республики Казахстан.

Государственная пошлина не возвращается в случаях:

1) отказа истца от иска;

2) уменьшения истцом своих требований;

3) отмены судебного приказа.

Возврат излишне уплаченной суммы государственной пошлины производится налоговым органом на основании представленных налогоплательщиком налогового заявления и документа соответствующего государственного органа, подтверждающего правомерность возврата.

Возврат излишне уплаченной суммы государственной пошлины налогоплательщику, в пользу которого состоялось решение суда о взыскании государственной пошлины с государственного учреждения, являющегося стороной по делу, производится налоговым органом на основании представленных налогоплательщиком налогового заявления и вступившего в законную силу решения суда.

Возврат излишне уплаченной суммы государственной пошлины производится налоговым органом по месту ее уплаты на банковский счет налогоплательщика с соответствующего кода бюджетной классификации, на который была зачислена сумма государственной пошлины, в течение десяти рабочих дней со дня подачи налогового заявления на возврат.

Документы на возврат излишне уплаченной суммы государственной пошлины, должны быть представлены в налоговый орган до истечения трехлетнего срока со дня уплаты такой суммы государственной пошлины в бюджет.

ДГД по ЗКО

Публикация 117, Подача заявления о возмещении

Подача претензии

Если вы считаете, что уплатили больше налогов или сборов (налогов), чем должны, вы можете подать иск о возмещении. В этой публикации объясняется, как подать иск и чего следует ожидать.

Как подать претензию?

Вы можете подать заявку на возмещение, используя онлайн-сервисы CDTFA. Чтобы подать заявку на возмещение, просто войдите в систему, используя свое имя пользователя и пароль, и нажмите на учетную запись, для которой вы хотите запросить возмещение.Нажмите на ссылку Еще в разделе Я хочу . Затем выберите ссылку Подать заявку на возмещение и следуйте инструкциям.

Затем выберите ссылку Подать заявку на возмещение и следуйте инструкциям.

Вы также можете подать заявку на возмещение, используя CDTFA-101, Заявление о возмещении или кредите или отправив нам письмо. В вашем заявлении должно быть указано все следующее:

- Конкретные причины, по которым вы заплатили слишком много налогов.

- Сумма налога, которую вы переплатили.Если вы еще не уверены в сумме, вы можете подать заявку на неуказанную сумму.

- Отчетный период или периоды, за которые вы заплатили слишком большую сумму налога. Ваша претензия может охватывать более одного отчетного периода.

Вы должны подписать заявление и поставить дату. Пожалуйста, укажите свой номер телефона, чтобы мы могли связаться с вами, если у нас возникнут вопросы или нам понадобится дополнительная информация. Чтобы ускорить обработку вашего требования, вы должны отправить подтверждающие документы, такие как копии счетов-фактур или сертификатов об освобождении от налогов, а также измененную(-ые) декларацию(-и) вместе с вашим заявлением. Дополнительную информацию см. в разделе Необходимая информация .

Дополнительную информацию см. в разделе Необходимая информация .

Куда я могу отправить свою претензию?

Бумажные требования о возмещении могут быть поданы следующим образом:

Отправьте заявление о возмещении налога с продаж и использования и подтверждающие документы, включая измененные декларации, по адресу:

Отдел аудиторских заключений и возмещения, MIC:39

Департамент по налогам и сборам Калифорнии

Почтовый ящик 942879

Сакраменто, Калифорния 94279-0039

Для заказной почты или службы доставки:

Отдел аудиторских заключений и возмещения, MIC:39

Департамент по налогам и сборам Калифорнии

450 N Street, Сакраменто, Калифорния 95814.

Отправьте заявку на возврат налога и сборов и подтверждающие документы по адресу, указанному ниже, за исключением претензий по налогу на дизельное топливо, сбору за электронные отходы, сбору за свинцово-кислотные аккумуляторы, налогу на автомобильное топливо или налогу на страховщиков. Объяснение исключений см. в разделе «Рекомендации для конкретных программ».

Объяснение исключений см. в разделе «Рекомендации для конкретных программ».

Отделение апелляций и анализа данных, MIC:33

Департамент по налогам и сборам Калифорнии

Почтовый ящик 942879

Сакраменто, Калифорния 94279-0033

Для заказной почты или службы доставки:

Appeals and Data Analysis Branch, MIC:33Департамент налогов и сборов Калифорнии

450 N Street, Sacramento, CA 95814.

Каков крайний срок подачи иска о возмещении?

Если вы считаете, что уплатили больше налогов, чем должны, и хотите получить возмещение, вы должны своевременно подать заявку на возмещение, в противном случае CDTFA не сможет выдать возмещение. Какая из следующих дат наступит последняя является крайним сроком для подачи своевременного требования о возмещении:

- Три года со дня подачи декларации, по которой вы заплатили слишком много налога (за исключением налога на страховщиков).Подача заявления о регистрации вашего транспортного средства в Департаменте транспортных средств (DMV) обычно считается возвратом и освобождает вас от дальнейших обязательств по подаче заявления в CDTFA.

- Шесть месяцев с даты переплаты налога.

- Шесть месяцев с даты принятия окончательного решения (выставления счета) для большинства программ.

- Три года с даты получения нами принудительного платежа, например, в виде сбора или удержания (за исключением налога на автомобильное топливо и налога на страховщиков, поскольку сбором по этим налоговым программам занимается Управление государственного контролера).

Обязательно подайте заявку на возмещение до установленного срока. Если вы не подадите вовремя, вы не получите возмещение, даже если вы заплатили слишком много налогов.

Некоторые специальные программы налогов и сборов, включая программы налога на топливо, имеют особые требования. Обязательно ознакомьтесь с разделом Особые рекомендации по программе для получения дополнительной информации.

Платежи в рассрочку, сделанные для выставления счета

Начиная с 1 января 2017 г., если вы производите платежи в рассрочку по окончательному Уведомлению о решении (выставление счетов) и оспариваете свое налоговое обязательство, вы можете подать одно своевременное требование о возмещении для покрытия всех будущих платежей, применимых к этому выставлению счетов. , а также любые предыдущие платежи, которые остаются в пределах применимого срока исковой давности.Если вы оспариваете более одного счета, вы должны своевременно подать заявку на возмещение по каждому отдельному счету.

, а также любые предыдущие платежи, которые остаются в пределах применимого срока исковой давности.Если вы оспариваете более одного счета, вы должны своевременно подать заявку на возмещение по каждому отдельному счету.

Требование о возмещении или зачете налога, уплаченного в DMV

Если вы покупаете автомобиль через частную продажу (не у зарегистрированного дилера), вы должны зарегистрировать его в DMV. Как правило, DMV взимает с вас налог на использование с транзакции в зависимости от адреса места, где зарегистрировано транспортное средство. В некоторых случаях может взиматься неправильная налоговая ставка, если адрес основан на почтовом индексе, который пересекает границу города или округа.Возможно, вы захотите проверить свою налоговую ставку до обращения в DMV, чтобы убедиться, что взимается правильная сумма налога.

Чтобы проверить ставку налога, воспользуйтесь интерактивной картой и введите адрес, по которому было зарегистрировано транспортное средство. Сравните эту ставку со ставкой, которую вы заплатили при регистрации автомобиля. Если вы заплатили DMV неправильную сумму, вы можете подать заявку на возмещение и подать ее в CDTFA.

Если вы заплатили DMV неправильную сумму, вы можете подать заявку на возмещение и подать ее в CDTFA.

На странице нашего веб-сайта Ставки налога с продаж и использования округа штата Калифорния представлена информация о налоговых ставках, а также разъясняются недавние изменения налоговых ставок, история ставок налога с продаж и использования, ставки и даты вступления в силу окружных налогов, а также комбинированная ставка налога с продаж, использования и окружного налога в некоторых городах и общинах Калифорнии.

Кроме того, некоторые города разработали базу данных адресов, чтобы помочь розничным торговцам и потребителям идентифицировать адреса, расположенные в специальных налоговых юрисдикциях. В сотрудничестве с этими городами веб-сайт CDTFA предоставляет ссылки на их адресные базы данных. Если у вас есть вопросы по адресам, вам следует обращаться напрямую в города.

Пример: Вы регистрируете свой автомобиль у себя дома в округе Фресно. Вы живете рядом, но не в городе Ридли, в котором есть специальный налоговый округ.Дома в городе Ридли имеют тот же почтовый индекс, что и ваш дом во Фресно. Если ставка налога на использование, взимаемая DMV, включает налог округа Ридли, вы не несете ответственности за этот налог округа и имеете право на возмещение излишне уплаченного налога округа.

Вы живете рядом, но не в городе Ридли, в котором есть специальный налоговый округ.Дома в городе Ридли имеют тот же почтовый индекс, что и ваш дом во Фресно. Если ставка налога на использование, взимаемая DMV, включает налог округа Ридли, вы не несете ответственности за этот налог округа и имеете право на возмещение излишне уплаченного налога округа.

Если DMV взимает с вас окружной налог, за который вы не несете ответственности (например, ваш адрес находится за границей окружного налога), как описано выше, у вас есть два варианта. Вы можете:

- Оплатите правильный налог в офисе CDTFA и получите налоговую очистку, прежде чем зарегистрировать свой автомобиль в DMV, или

- Оплатите налог, запрошенный DMV, и подайте заявление о возмещении любого переплаченного окружного налога и подайте его в CDTFA.

Чтобы подать заявление о возмещении переплаченного налога на использование в DMV, выполните следующие действия:

- Проверьте правильность налоговой ставки по адресу, где зарегистрирован ваш автомобиль.

- Сравните эту ставку со ставкой, которую вы платили во время регистрации в DMV.

- Если вы действительно получили завышенную сумму, загрузите и отправьте заполненный CDTFA-101-DMV, Заявление о возмещении или зачете уплаченного налога в DMV , а также подтверждающую документацию в CDTFA, чтобы запросить возврат.

Отправьте заполненную форму CDTFA-101-DMV и сопутствующую документацию в любой офис CDTFA или в отдел налога на использование потребительских товаров CDTFA по телефону:

. Секция потребительского налога, MIC:37

Департамент по налогам и сборам Калифорнии

Почтовый ящик 942879

Сакраменто, Калифорния 94279-0037

См. публикацию 52, Vehicles and Vessels: Use Tax, , или позвоните в центр обслуживания клиентов CDTFA по телефону 1-800-400-7115 (CRS:711) для получения помощи.

Необходимая информация

Сколько деталей я должен предоставить?

Причина переплаты

Будьте конкретны. Например, если вы обнаружите, что не получили вычет в размере 1 550 долларов США при необлагаемых налогом продажах для перепродажи, в вашем заявлении будет указано, что вы заплатили слишком много налогов, потому что вы не взяли 1 550 долларов США в качестве вычета при продаже для перепродажи по этой декларации. Если вы подаете требование об уплате налога, произведенного по решению аудиторской проверки, обязательно укажите, почему вы считаете, что налог, начисленный по результатам аудиторской проверки, не подлежит уплате.

Например, если вы обнаружите, что не получили вычет в размере 1 550 долларов США при необлагаемых налогом продажах для перепродажи, в вашем заявлении будет указано, что вы заплатили слишком много налогов, потому что вы не взяли 1 550 долларов США в качестве вычета при продаже для перепродажи по этой декларации. Если вы подаете требование об уплате налога, произведенного по решению аудиторской проверки, обязательно укажите, почему вы считаете, что налог, начисленный по результатам аудиторской проверки, не подлежит уплате.

Требования более чем за один налоговый отчетный период

Если ваша претензия охватывает более одного отчетного периода, укажите сумму превышения налога, которую вы уплатили в за каждый период, если она известна. Пожалуйста, разбейте переплату за каждый период на суммы государственных, местных и районных налогов.

Сопроводительные документы

Чтобы помочь нам быстрее обработать вашу заявку, отправьте подтверждающие документы, такие как копии счетов-фактур или сертификатов об освобождении от уплаты налогов. Однако нет необходимости прикладывать обширную документацию к исходной форме или письму. Мы сообщим вам, если нам понадобится дополнительная информация.

Однако нет необходимости прикладывать обширную документацию к исходной форме или письму. Мы сообщим вам, если нам понадобится дополнительная информация.

Подтверждающая документация по вашему требованию о возмещении должна включать измененную(ые) декларацию(и). В настоящее время вы можете вносить изменения в свои декларации онлайн для программ в наших онлайн-сервисах CDTFA для периодов со сроком погашения после 7 мая 2018 г. (за исключением периодов возврата на конец 2018 финансового года). См. ниже, если вы вносите изменения в налоговую декларацию со сроком (датами) до 7 мая 2018 г.Вы также можете загрузить подтверждающую документацию, в том числе копию измененной налоговой декларации, при подаче претензии через Интернет.

Чтобы внести изменения в декларацию онлайн, выполните следующие действия:

- Войдите на защищенный веб-сайт CDTFA, используя свое имя пользователя и пароль.

- Выберите учетную запись, для которой вы хотите подать измененную декларацию, на вкладке Accounts .

- Выберите период, за который вы хотите подать измененную декларацию, на вкладке Последние периоды .

- В столбце Я хочу выберите Файл, Изменить или Распечатать отчет .

- В столбце Я хочу выберите Изменить Вернуть .

- Заполните налоговую декларацию онлайн, указав измененные данные.

- Выбрать Далее .

- Следуйте инструкциям на экране, чтобы завершить процесс отправки.

Если вы не можете внести изменения в свою декларацию онлайн, вы можете внести изменения в бумажную декларацию следующим образом:

- Отметьте Исправленный отчет в поле возврата или напишите ИСПРАВЛЕННЫЙ ВОЗВРАТ вверху документа.

- Введите правильную информацию, которая должна была быть указана в исходной декларации.

Используйте чернила другого цвета, чтобы отличить информацию от оригинала, если вы используете копию ранее поданной бумажной декларации.

Используйте чернила другого цвета, чтобы отличить информацию от оригинала, если вы используете копию ранее поданной бумажной декларации. - Приложите сопроводительное письмо с описанием изменений, внесенных в исходную декларацию.

- Сделайте копию измененной декларации для своего архива.

- Отправьте письмо по адресу, указанному в вашей декларации.

Руководство по конкретным программам

Общие рекомендации, обсуждаемые в этой публикации, можно использовать при подаче заявления о возмещении по большинству программ налогов и сборов, администрируемых Департаментом по налогам и сборам штата Калифорния (CDTFA).Однако при подаче заявки на возмещение для следующих программ существуют особые рекомендации:

.- Плата за профилактику отравления свинцом у детей

- Покрываемый сбор за утилизацию электронных отходов (eWaste)

- Налог на дизельное топливо

- Плата за свинцово-кислотный аккумулятор

- Налог на моторное топливо и налог на авиационное топливо

- Налог на страховщиков

- Плата за права на воду

Плата за профилактику отравления свинцом у детей

Претензии о возмещении сборов за профилактику отравления свинцом среди детей, оспаривающие всю или часть начисленной суммы, рассматриваются Отделением по предотвращению отравления свинцом у детей (DPH) Департамента общественного здравоохранения. CDTFA направляет претензию в DPH для рассмотрения. Вы должны работать с DPH и CDTFA, чтобы разрешить эти претензии.

CDTFA направляет претензию в DPH для рассмотрения. Вы должны работать с DPH и CDTFA, чтобы разрешить эти претензии.

Однако, если вы согласны с начисленной комиссией, но допустили переплату по ошибке, вы можете подать заявление о возмещении переплаты в CDTFA, используя форму CDTFA-101, Требование о возмещении или кредите . Вы должны подать иск в течение шести месяцев с даты уплаты пошлины.

Покрываемый сбор за утилизацию электронных отходов (eWaste)

Департамент по контролю за токсичными веществами (DTSC) отвечает за рассмотрение любых петиций о пересмотре или требований о возмещении на том основании, что продукт не является электронным устройством, на которое распространяется страховое покрытие (CED).Вы можете подать петицию или запрос на возмещение в CDTFA, и мы направим запрос в DTSC для ответа, или вы можете отправить свой запрос непосредственно в DTSC по адресу [email protected] .

Если вы переплатили сбор за электронные отходы непосредственно в CDTFA, вы можете подать заявку на возмещение, используя CDTFA-101, Заявление о возмещении или кредите .

Налог на дизельное топливо

Лицензированные поставщики дизельного топлива

Если вы являетесь специалистом по смешиванию, вводу, держателю позиции, рафинеру, оператору терминала или переработчику, вы являетесь «поставщиком» согласно определению в разделе 60033 Закона о налоге на дизельное топливо.Поставщики дизельного топлива должны подать налоговую декларацию CDTFA-501-DD, Налоговая декларация поставщика дизельного топлива , в CDTFA. Для получения информации о типах кредитов, которые вам могут быть предоставлены по возвращении вместо подачи заявки на возмещение, см. нашу веб-страницу Лицензированные поставщики дизельного топлива — Подача требований о возмещении . Вы можете подать свой CDTFA-501-DD онлайн, войдя в онлайн-сервисы CDTFA, используя свое имя пользователя и пароль.

Освобожденные продавцы

Если вы экспортируете или продаете облагаемое налогом дизельное топливо клиентам, освобожденным от налогов (U. S. правительство, операторы поездов и другие) и вы не являетесь лицензированным конечным продавцом или поставщиком дизельного топлива, вы являетесь освобожденным продавцом . Зарегистрированные освобожденные продавцы могут подать заявление о возмещении налога, уплаченного за неокрашенное дизельное топливо, экспортируемое или проданное без взимания налога, освобожденным покупателям, используя CDTFA-770-DZ, Заявление о возмещении необлагаемых налогом продаж и экспорта дизельного топлива . Перед подачей заявки на возврат средств необходимо зарегистрироваться. Вы можете подать форму CDTFA-770-DZ онлайн, войдя в онлайн-сервисы CDTFA, используя свое имя пользователя и пароль.Для получения дополнительной информации см. нашу веб-страницу Освобожденные продавцы — Не облагаемые налогом продажи и экспорт — Подача требований о возмещении .

S. правительство, операторы поездов и другие) и вы не являетесь лицензированным конечным продавцом или поставщиком дизельного топлива, вы являетесь освобожденным продавцом . Зарегистрированные освобожденные продавцы могут подать заявление о возмещении налога, уплаченного за неокрашенное дизельное топливо, экспортируемое или проданное без взимания налога, освобожденным покупателям, используя CDTFA-770-DZ, Заявление о возмещении необлагаемых налогом продаж и экспорта дизельного топлива . Перед подачей заявки на возврат средств необходимо зарегистрироваться. Вы можете подать форму CDTFA-770-DZ онлайн, войдя в онлайн-сервисы CDTFA, используя свое имя пользователя и пароль.Для получения дополнительной информации см. нашу веб-страницу Освобожденные продавцы — Не облагаемые налогом продажи и экспорт — Подача требований о возмещении .

Конечные поставщики

Если вы продаете облагаемое налогом неокрашенное дизельное топливо без взимания налога в соответствии с сертификатом об освобождении от налогов конечным покупателям, включая фермеров (которые используют дизельное топливо в сельскохозяйственных целях) и автобусных операторов, освобожденных от налогов (которые используют дизельное топливо в освобожденных автобусных перевозках), вы конечный продавец.

Окончательные поставщики должны подать CDTFA-770-DV, Окончательный отчет поставщика дизельного топлива / Заявление о возмещении, , перечислив покупки и продажи / использование дизельного топлива, которые имеют право на возмещение.Вы должны подать отчет, даже если у вас нет освобожденных транзакций или требований о возмещении за отчетный период. Непредоставление этого отчета приведет к задержке обработки любых будущих возмещений. Вы можете подать CDTFA-770-DV онлайн. Войдите в онлайн-сервисы CDTFA, используя свое имя пользователя и пароль. Некоторые конечные поставщики могут подать CDTFA-770-DVW, Заявление о возмещении налога на дизельное топливо – Продажа конечным покупателям , с заявлением о возмещении на период не менее одной недели и на общую сумму не менее 200 долларов США.Для получения дополнительной информации см. нашу веб-страницу Ultimate Vendors — Подача требований о возврате средств .

Лицензированные государственные учреждения

Государственные организации не освобождаются от налога на дизельное топливо; однако вам разрешено покупать окрашенное дизельное топливо для использования на дорогах. Для этого вы должны зарегистрироваться в CDTFA для получения лицензии, сообщить и уплатить акцизный налог на окрашенное дизельное топливо, используемое на дорогах общего пользования. Вы можете получить кредит в своей CDTFA-501-DG, Налоговая декларация на дизельное топливо государственного учреждения, для налога, уплаченного вашему розничному продавцу, и если это превышает ваши налоговые обязательства за период, вам будет выдан возврат .Вы можете подать форму CDTFA-501 онлайн. Войдите в онлайн-сервисы CDTFA, используя свое имя пользователя и пароль.

Пользователи дизельного топлива

Если вы покупаете облагаемое налогом дизельное топливо и используете его не облагаемым налогом образом, вы являетесь потребителем дизельного топлива. Вы должны зарегистрироваться в CDTFA, прежде чем подавать заявку на возмещение. Чтобы подать заявку на возмещение, вы должны подать CDTFA-770-DU, Заявление о возмещении расходов на дизельное топливо при необлагаемом налоге использовании . Вы можете подать форму CDTFA-770-DU онлайн.Войдите в онлайн-сервисы CDTFA, используя свое имя пользователя и пароль. Для получения дополнительной информации см. нашу веб-страницу «Пользователи — не облагаемые налогом виды использования — подача требований о возмещении».

Вы должны зарегистрироваться в CDTFA, прежде чем подавать заявку на возмещение. Чтобы подать заявку на возмещение, вы должны подать CDTFA-770-DU, Заявление о возмещении расходов на дизельное топливо при необлагаемом налоге использовании . Вы можете подать форму CDTFA-770-DU онлайн.Войдите в онлайн-сервисы CDTFA, используя свое имя пользователя и пароль. Для получения дополнительной информации см. нашу веб-страницу «Пользователи — не облагаемые налогом виды использования — подача требований о возмещении».

Плата за свинцово-кислотные аккумуляторы

Департамент по контролю за токсичными веществами (DTSC) отвечает за рассмотрение петиций о пересмотре или требований о возмещении на основании того, что батарея является или не является свинцово-кислотной батареей. Вы можете подать петицию или запрос на возмещение в CDTFA, и мы направим запрос в DTSC для ответа, или вы можете отправить свой запрос непосредственно в DTSC по телефону Fees@DTSC. ca.gov .

ca.gov .

Только лицо, уплатившее государству плату за свинцово-кислотную батарею, или потребитель, уплативший отдельно указанную сумму за плату за батарею в Калифорнии дилеру, или представитель такого плательщика, может подать иск о возмещении . Если вы переплатили какой-либо из сборов за свинцово-кислотную батарею, вы можете подать заявку на возмещение, используя форму CDTFA-101, , заявку на возмещение или кредит .

Налог на моторное топливо и налог на реактивное топливо

Если вы являетесь смешивателем, вводом, держателем позиции, рафинером, оператором терминала или переработчиком, вы являетесь «поставщиком» в соответствии с определением в разделе 7338 Закона о налоге на автомобильное топливо.Поставщики автомобильного топлива (MVF) должны подать налоговую декларацию, CDTFA-501-PS, Налоговая декларация поставщика автомобильного топлива . Как правило, заявления о возмещении налога на автомобильное топливо (MVF) необходимо подавать в Управление контролера штата Калифорния (SCO). Вместо того, чтобы подавать в SCO требование о возврате средств по определенным продажам, лицензированный поставщик MVF может получить кредит в своей налоговой декларации в пределах суммы налога, причитающегося с возврата (возврат не может быть отрицательным/зачетным).Если вы допустите ошибки в отчетности, которые приведут к переплате при подаче налоговой декларации поставщика автомобильного топлива CDTFA-501-PS, , , или CDTFA-501-MJ, , налоговой декларации продавца авиатоплива, вы можете подать заявку на возмещение в CDTFA, используя CDTFA-101, Claim for Refund or Credit, , или вы можете подать заявку на возврат, используя онлайн-сервисы CDTFA. Чтобы подать заявку на возврат онлайн, просто войдите в систему, используя свое имя пользователя и пароль, и выберите учетную запись, для которой вы хотите запросить возврат.Нажмите на ссылку Еще в разделе Я хочу .

Вместо того, чтобы подавать в SCO требование о возврате средств по определенным продажам, лицензированный поставщик MVF может получить кредит в своей налоговой декларации в пределах суммы налога, причитающегося с возврата (возврат не может быть отрицательным/зачетным).Если вы допустите ошибки в отчетности, которые приведут к переплате при подаче налоговой декларации поставщика автомобильного топлива CDTFA-501-PS, , , или CDTFA-501-MJ, , налоговой декларации продавца авиатоплива, вы можете подать заявку на возмещение в CDTFA, используя CDTFA-101, Claim for Refund or Credit, , или вы можете подать заявку на возврат, используя онлайн-сервисы CDTFA. Чтобы подать заявку на возврат онлайн, просто войдите в систему, используя свое имя пользователя и пароль, и выберите учетную запись, для которой вы хотите запросить возврат.Нажмите на ссылку Еще в разделе Я хочу . Затем выберите ссылку Подать заявку на возмещение и следуйте инструкциям.

Затем выберите ссылку Подать заявку на возмещение и следуйте инструкциям.

Следующие требования о возмещении должны быть поданы по форме SCGR-1, Заявление о возврате налога на бензин, , в Управление государственного контролера в течение трех лет с даты покупки автомобильного топлива:

Государственная инспекция почты заявляет:

Бюро налоговой администрации

Офис государственного контролера

Почтовый ящик 942850

Сакраменто, Калифорния 94250-5880

Для получения дополнительной информации см. нашу веб-страницу Поставщик налога на автомобильное топливо — подача требований о возмещении .

Налог на страховщиков

Если вы переплатили налог страховщикам, вы можете подать заявку на возмещение, используя CDTFA-101, Заявление о возмещении или зачете, или подав измененную декларацию(и), указав конкретную(ые) причину(ы). ) за переплату. Претензии о возмещении должны быть оформлены в письменной форме, подписаны вами и должны указывать период и сумму, на которую вы подаете претензию.

) за переплату. Претензии о возмещении должны быть оформлены в письменной форме, подписаны вами и должны указывать период и сумму, на которую вы подаете претензию.

Заявления о возмещении и/или измененных декларациях направляйте по адресу:

Отделение апелляций и анализа данных MIC:33

Департамент по налогам и сборам Калифорнии

Почтовый ящик 942879

Сакраменто, Калифорния 94279-0033

Или по электронной почте: [email protected]

Копию заявления о возмещении и уточненной декларации также необходимо отправить по адресу:

. Подразделение налогового аудита премии

Департамент страхования Калифорнии

300 South Spring Street, 13 этаж

Лос-Анджелес, Калифорния -1230

ATTN: Исправленная налоговая декларация

Плата за права на воду

Споры о плате за права на воду считаются Ходатайствами о пересмотре в соответствии с Водным кодексом и должны быть поданы в Государственный совет по контролю за водными ресурсами, Отдел водных прав в течение тридцати дней с даты оценки уведомления.

Отправьте заявку по почте:

Отдел водных прав

Государственное управление по надзору за водными ресурсами

Почтовый ящик 2000

Сакраменто, Калифорния 95812

Однако, если вы согласны с начисленной комиссией, но допустили переплату по ошибке, вы можете подать заявление о возмещении переплаты в CDTFA, используя форму CDTFA-101, Требование о возмещении или кредите . Вы можете отправить заполненную претензию по адресу, указанному в форме.Вы должны подать иск в течение шести месяцев с даты уплаты пошлины.

Для получения дополнительной информации

Если вам нужна дополнительная информация о подаче заявки на возмещение по специальным программам налогов и сборов, см. нашу веб-страницу Подача заявок на возмещение — специальные налоги и сборы , на которой содержится разнообразная информация, включая часто задаваемые вопросы и требования к ведению документации. .

Обработка претензий

Как я узнаю, одобрена ли моя заявка? Сколько времени это занимает?

Мы отправим вам письмо с подтверждением получения вашей претензии. Мы рассматриваем претензии как можно быстрее, как правило, в порядке их поступления, но этот процесс может занять несколько месяцев.

Мы рассматриваем претензии как можно быстрее, как правило, в порядке их поступления, но этот процесс может занять несколько месяцев.

Если мы одобрим вашу заявку, будет выдано уведомление о возмещении , в котором будет указана сумма, которую вы переплатили. Сумма, указанная в уведомлении о возмещении как переплаченная, не будет выплачена вам напрямую, если какая-либо из этих сумм будет зачислена в счет других сумм, которые вы должны CDTFA или другим государственным органам. Кроме того, если будет сделан вывод о том, что сумма, превышающая 50 000 долларов США, должна быть возвращена, это заключение должно быть доступно для публичного ознакомления не менее чем за 10 дней до даты его вступления в силу.Мы будем платить проценты на ваш возврат, если он соответствует определенным критериям. Для получения дополнительной информации см. публикацию 75, Проценты, штрафы и сборы .

Если мы отклоняем ваше требование и вы хотите продолжить рассмотрение апелляции, следующим шагом будет подача иска о возмещении в суд. Если вы хотите это сделать, вы должны подать иск в течение 90 дней после отправки CDTFA уведомления об отказе в возмещении по почте . Для получения дополнительной информации см. публикацию 17, Апелляционные процедуры: налоги с продаж и использования и специальные налоги и сборы .

Если вы хотите это сделать, вы должны подать иск в течение 90 дней после отправки CDTFA уведомления об отказе в возмещении по почте . Для получения дополнительной информации см. публикацию 17, Апелляционные процедуры: налоги с продаж и использования и специальные налоги и сборы .

Если мы не отреагировали на вашу претензию в течение шести месяцев с даты подачи вами ее, вы можете подать иск о возмещении суммы, которую, по вашему мнению, вы переплатили (см. Сборы ).

Обратите внимание: В этой публикации кратко изложены законы и применимые правила, действовавшие на момент написания публикации, как указано выше. Однако с того времени могли произойти изменения в законодательстве или правилах.В случае противоречия между текстом этой публикации и законом решения будут основываться на законе, а не на этой публикации.

Дополнительная информация

Правила

1703 Проценты и штрафы

Публикации

17 Апелляционные процедуры: налоги с продаж и использования и специальные налоги и сборы

76 Аудиты

Разделы Закона о налогах с продаж и использования (Налоговый и налоговый кодекс)

6591. 5 Процентные ставки

5 Процентные ставки

6902 Претензия; срок исковой давности

6902.3 Переплаты по налогам или залогам

6904 Форма и содержание претензии

Разделы Закона о процедурах взимания платы, которые применяются к следующим программам:

- Плата за шины штата Калифорния

- Налог на каннабис

- Покрываемый сбор за переработку электронных отходов

- Плата за свинцово-кислотный аккумулятор

- Оценка пиломатериалов

- Плата за морские инвазивные виды (водный балласт)

- Доплата за природный газ

- Плата за права на воду

55221 Кредиты и возмещения

55222 Претензия; срок исковой давности

55225 Проценты за переплату

Разделы налога на алкогольные напитки

32402 Претензия; срок исковой давности 6901

32402. 1 Ограничение претензии; финансово нетрудоспособный

1 Ограничение претензии; финансово нетрудоспособный

32402.2 Переплаты по налогам или залогам

Сборы за профилактику отравления свинцом в детском возрасте и за профессиональное отравление свинцом, разделы

43452 Претензия; срок исковой давности

43452.1 Срок исковой давности; финансово нетрудоспособный

43452.2 Срок исковой давности; переплаты по налогам или залогам

Сигареты и табачные изделия Налоговые разделы

30362 Претензия; срок исковой давности

30362.1 Ограничение претензии; финансово нетрудоспособный

Разделы

Закона о налоге на дизельное топливо60522 Кредиты и возвраты; требовать; срок исковой давности

60522.1 Ограничение претензии; финансово нетрудоспособный

60522. 2 Переплаты по налогам или залогам

2 Переплаты по налогам или залогам

Секции доплаты для пользователей экстренных телефонов

41101 Ограничения по кредиту и возмещению

41101.1 Срок исковой давности; финансово нетрудоспособный

41101.2 Срок исковой давности; переплаты по налогам или залогам

Секции надбавки за энергетические ресурсы

40112 Возврат и кредитные ограничения

40112.1 Срок исковой давности; финансово нетрудоспособный

40112.2 Срок исковой давности; переплаты по налогам или залогам

Закон о налогах на опасные вещества, раздел

43452 Претензия; срок исковой давности

43452.1 Срок исковой давности; финансово нетрудоспособный

43452.2 Срок исковой давности; переплаты по налогам или залогам

Разделы Закона о сборах за комплексное управление отходами

45652 Претензия; срок исковой давности

45652. 1 Претензия; срок исковой давности; финансово нетрудоспособный

1 Претензия; срок исковой давности; финансово нетрудоспособный

45652.2 Претензия; срок исковой давности; переплаты по налогам или залогам

Разделы

Закона о налоге на авиационное топливо и налоге на моторное топливо8128 Претензия; срок исковой давности

8128.1 Ограничение претензии; финансово нетрудоспособный

Плата за предотвращение разливов нефти, реагирование на них и административный сбор

46502 Претензия; срок исковой давности

46502.1 Срок исковой давности; финансово нетрудоспособный

46502.2 Срок исковой давности; переплаты по налогам или залогам

Закон о налогах на страховщиков, раздел

12978 Срок предъявления претензии

Плата за обслуживание подземных резервуаров для хранения, разделы

50140 Претензия; срок исковой давности

50140. 1 Срок исковой давности; финансово нетрудоспособный

1 Срок исковой давности; финансово нетрудоспособный

50140.2 Срок исковой давности; переплаты по налогам или залогам

Используйте разделы Закона о налоге на топливо

9152 Претензии; срок исковой давности

9152.1 Ограничение претензии; финансово нетрудоспособный

9152.2 Переплаты по налогам или залогам

НЕТ.07-2 – ПОЛНОМОЧИЯ ВОЗВРАТИТЬ ОШИБОЧНУЮ ИЛИ ДУБЛИРОВАННУЮ ОПЛАТУ ОНЛАЙН-СБОРА ЗА ПОДАЧУ – Добро пожаловать в суд США по округу Канзас

Этот Приказ вводит процедуры возмещения пошлин за подачу дубликатов, возникших в результате ошибки, допущенной при электронной подаче документов, требующих уплаты пошлины за подачу. Конференция судей Соединенных Штатов придерживается давней политики не возмещения регистрационных сборов по делам, которые могли быть поданы по ошибке или которые были отклонены судом. (JCUS-март 49, с.202.)

(JCUS-март 49, с.202.)

С появлением электронной подачи и уплаты пошлин возникли ошибки во время подачи и уплаты пошлин, что привело к двойной оплате соответствующей пошлины за подачу.

Чтобы решить эту проблему, Конференция судей в марте 2005 г. утвердила руководство по возврату ошибочных или дублирующих сборов, уплаченных электронным способом.

Полномочия на утверждение возмещения являются судебным определением, но Конференция судей решила, что главный судья может делегировать полномочия на вынесение решения секретарю суда, если суд имеет четкие процедуры, определяющие тип возмещения, который секретарь суда может одобрить.

Соответственно, нижеподписавшийся Главный судья делегирует полномочия Секретарю или назначенному лицу утверждать возмещение регистрационных сборов, уплаченных в электронном виде через pay.gov. Следующие процедуры будут регулировать такие возвраты.

(1) Клерк может возместить только:

(A) Двойные платежи, т. е. платежи, при которых плательщик непреднамеренно уплатил регистрационный сбор более одного раза в одном и том же деле, что привело к двум или более идентичным расходам по кредитным картам.

е. платежи, при которых плательщик непреднамеренно уплатил регистрационный сбор более одного раза в одном и том же деле, что привело к двум или более идентичным расходам по кредитным картам.

(B) Ошибочные платежи, т.е.д., когда плательщик непреднамеренно ввел неправильную сумму регистрационного сбора.

(2) Плательщик может запросить возмещение путем письменного ходатайства или заявления, адресованного секретарю суда в офисе Канзас-Сити:

. Секретарь Окружного суда США

Кому: Финансовый департамент

500 State Ave., RM 259

Kansas City, KS 66101

(3) Заявка должна содержать следующую информацию:

а. Дата запроса

б.Полное и правильное имя владельца счета

c. Тип и полный номер кредитной карты, включая срок действия

d. Текущий и полный платежный адрес

e. Причина возврата

f. Номер дела

г. Дата транзакции Pay.Gov

час. Номер квитанции или идентификационный номер отслеживания Pay. Gov

Gov

(4) После подачи канцелярия рассмотрит заявление и, при необходимости, издаст приказ клерка об утверждении возврата. Финансовый отдел вернет средства на кредитную карту транзакции ACH через Pay.Правительственный чек на возмещение не будет выдан.

(5) Если офис клерка отказывает в возмещении, плательщик может в течение пяти дней обратиться к главному судье для рассмотрения отказа.

(6) Если заявитель неоднократно запрашивает возмещение за ошибки, допущенные при оплате регистрационных сборов онлайн, Секретарь может попросить Главного судью принять меры по исправлению положения, такие как дополнительное обучение, или приказать подателю продемонстрировать причину, по которой Секретарь должны рассмотреть дальнейшие запросы на возмещение.

Это ограниченное разрешение клерка на возмещение не меняет общую политику возврата.

ТАК ЗАКАЗАНО.

Дата: 31 мая 2007 г.

Что делать, если ваш возврат налога неверен

iStock. com

com

По состоянию на 15 апреля IRS отправила почти 89 миллионов возвратов налогов. Средняя сумма чека составляет 2757 долларов.

В большинстве случаев сумма возмещения соответствует ожиданиям заявителей. Но иногда возврат налога ошибочен.

В некоторых случаях это меньше, чем указано на 1040. Время от времени больше.

Независимо от того, идет ли расхождение в возмещении против вас или в вашу пользу, можно предпринять некоторые шаги для решения вопроса. Таким образом, даже если вы или сборщик налогов не обязательно будете удовлетворены конечной суммой, вы, по крайней мере, поймете математическую неверную интерпретацию.

Объяснение в пути

Во-первых, не паникуйте. Обычно есть логическое объяснение тому, почему вы и IRS получили разные цифры.

IRS вышлет вам письменное объяснение неожиданной суммы.Проблема только в том, что объяснение не всегда сопровождает чек. Такая координация денежных средств и комментариев особенно сложна в случае прямого внесения возмещения, которое, скорее всего, сначала появится в вашем аккаунте без объяснения причин.

Почему ваш возврат может оказаться неожиданной суммой:

- При расчете вашего налогового счета были допущены математические ошибки.

- Были сделаны неверные требования о кредите или вычете.

- Расчетные налоговые платежи не были зачислены должным образом.

- Другие федеральные долги, такие как студенческая ссуда, собраны.

Поскольку письмо и чек или прямой депозит обычно не приходят одновременно, вы всегда можете позвонить в IRS, если получите чек на возмещение и у вас возникнут вопросы о сумме.

Основной бесплатный номер IRS: (800) 829-1040 или (800) 829-4059 (TDD) для слабослышащих. Вы также можете позвонить или посетить местный центр помощи налогоплательщикам. На веб-сайте IRS есть интерактивная страница поиска, которая поможет вам найти ближайшее отделение.

По мнению опытных налоговых профессионалов, лучшее время для звонка — примерно за час до закрытия офиса IRS.Утро обычно очень занято, а во время сезона подачи налоговых деклараций вам, вероятно, придется долго ждать в ожидании в любое время дня.

Наличными или придержать чек?

Пока вы ждете объяснительного письма, чтобы прояснить вопрос о возмещении, вы также должны решить, что делать с большей или меньшей суммой, которую вы получили.

«Обычно обналичить деньги не составляет труда, особенно если разница невелика», — говорит Боб Д. Шарин, старший налоговый аналитик отдела налогов и бухгалтерского учета Thomson Reuters.

На самом деле, если чек окажется меньше, чем вы ожидали, и окажется, что вы были правы, как только вы и IRS решите вопрос в вашу пользу, агентство возместит разницу (плюс немного процентов, если потребуется более 45 дней на исправление ошибки) и отправить вам еще один чек на причитающийся остаток.

Если, однако, разница больше или ваш возврат намного больше, чем, по вашему мнению, вы должны были получить, как правило, рекомендуется отложить обналичивание чека или трату денег до тех пор, пока проблема не будет решена.

«Учтите, что вас могут попросить отправить обратно, если сумма окажется больше, чем вы ожидали», — говорит Шарин. Это проще сделать, если у вас все еще есть все ошибочно возмещенные деньги IRS.

Это проще сделать, если у вас все еще есть все ошибочно возмещенные деньги IRS.

Документальное подтверждение разницы

Как только вы получите официальное сообщение о том, почему ваш возврат не соответствует вашим ожиданиям, пришло время выяснить, что произошло.

Типичное уведомление содержит некоторую основную информацию 1040: скорректированный валовой доход, налогооблагаемый доход и общий налог к уплате.В каждой из этих категорий IRS укажет, что вы ввели и что придумало агентство. Существенное различие в одной из этих областей довольно ясно покажет вам, в чем заключается проблема.

В документе также должно быть указано, сколько налогов вы уплатили, а также любая переплата или недоплата. Дополнительные сборы или кредиты, такие как проценты и штрафы, также учитываются.

«Возьми свою декларацию и попробуй уладить так, — говорит Щарин. Если вы обращались к специалисту по налогам для подачи декларации, позвоните этому человеку, чтобы он помог вам разобраться в этом вопросе.

Во многих случаях уведомление будет содержать номер телефона. Шарин говорит, что личный запрос непосредственно в IRS также может помочь.

«Возможно, вы захотите позвонить перед отправкой документации», — говорит он. «Вы можете обнаружить, что, разговаривая с человеком, любая путаница проясняется, к добру или к худу». По крайней мере, вы будете точно знать, что нужно агентству от вас для решения вопроса.

Распространенные причины несоответствия в возврате

«Скорее всего, это арифметическая ошибка», — говорит Щарин.В этих случаях IRS просто корректирует ваши расчеты и отправляет вам соответствующую сумму возмещения.

Даже налоговое программное обеспечение не защищает от проблем сложения и вычитания.

Шарин вспоминает одного человека, который «рассчитывал налоги на компьютере и забыл нажать «пересчитать». Таким образом, хотя он все ввел правильно, он не завершил процесс».

Вы также могли потребовать что-то, на что, исходя из вашего дохода, вы не имеете права, говорит Шарин. «Поэтапный отказ от доходов, основанный на вашем скорректированном валовом доходе, влияет на несколько кредитов», — говорит он.

«Поэтапный отказ от доходов, основанный на вашем скорректированном валовом доходе, влияет на несколько кредитов», — говорит он.

Но это так же легко может быть ошибкой IRS.

«Возможно, вы произвели расчетные налоговые платежи, и один из них не был зачислен должным образом», — говорит Шарин. «Судя по вашим записям, вы переплатили или заплатили должным образом, но IRS так не считает. Так что пришлите им копию погашенного чека». Если вы заплатили предполагаемые налоги электронным способом, найдите квитанцию об оплате и поделитесь ею с дядей Сэмом.

Предполагаемые налоговые платежи являются распространенной причиной расхождений в суммах возмещения. Сумма налога по декларации рассчитана правильно, но податель и IRS выявляют разницу в сумме уплаченного налога.

Другими номерами, вызывающими проблемы, являются эти 9 цифр социального страхования. Когда какой-либо из них неверен (например, переставленные номера или они не соответствуют другим записям, возможно, связанные с изменением имени после брака или усыновления), возникают проблемы с вашей налоговой декларацией и возмещением.

Проблемы с возмещением также возникают, когда имена иждивенцев не совпадают с номерами социального страхования. Мужья и жены носят разные имена, как и их дети.

Прочие долги, полученные в результате возмещения

Возврат налога также может быть прямым путем к другим причитающимся вам деньгам.

Правительство может провести федеральное возмещение, если вы должны деньги другим государственным учреждениям. Наиболее распространенные случаи связаны с финансовыми выплатами по решению суда, связанными с бывшим браком (например, выплата алиментов на ребенка или супруга) или невыплаченными студенческими кредитами.

Налоговое управление даже позаботится о том, чтобы получить предыдущие долги по федеральным налогам, которые вы не погасили.

Даже налогоплательщики, у которых есть соглашение об оплате с IRS, могут столкнуться с проблемами возмещения.В соглашении с IRS говорится, что оно может применить любое возмещение, которое у вас есть, против того, что вы должны.

Самостоятельное исправление ошибок

В худшем случае вы можете даже не получить возмещение.

«Вы получите письмо с просьбой перепрофилировать», — говорит Шарин.

Вам также следует повторно заполнить налоговую декларацию и внести изменения в свой налоговый счет и возмещение, если вы обнаружите ошибку, которую IRS упустила из виду при обработке. Если IRS в конечном итоге заметит ошибку, вам грозят штрафы и проценты на сумму, которую вы не заплатили вовремя.

В этих случаях подайте исправленную налоговую декларацию, форму 1040X, и отправьте оригинал неверного чека о возмещении обратно в агентство. Если деньги были внесены напрямую, используйте их для уплаты правильного налога.

Поскольку вы не можете подать форму 1040X в электронном виде, IRS предлагает приложить пояснительное письмо к возвращенному чеку или исправленной сумме платежа. Агентство вернет вам соответствующую сумму, когда обработает вашу налоговую декларацию с поправками.

При отправке настоящего чека на обратной стороне, где вы обычно подписываете его, напишите «void. Отправьте чек и свое письмо с подробным описанием причины, по которой вы отправляете чек обратно. Обязательно укажите свое имя, номер социального страхования, почтовый адрес и номер телефона в дневное время на случай, если агенту потребуется связаться с вами.

Отправьте чек и свое письмо с подробным описанием причины, по которой вы отправляете чек обратно. Обязательно укажите свое имя, номер социального страхования, почтовый адрес и номер телефона в дневное время на случай, если агенту потребуется связаться с вами.

Отправить чек обратно в центр выдачи; Вы найдете это место на лицевой стороне чека. Перед тем, как кинуть его на почту, сделайте копию чека и своего письма для своих файлов. Рекомендуется отправить материал с уведомлением о вручении для дополнительной проверки ваших записей.

Вы также можете позвонить в Налоговое управление США по бесплатному номеру и попросить поговорить со счетами налогоплательщиков о шагах, которые необходимо предпринять, особенно в отношении расхождений в возмещении прямого депозита.

Возвращать возмещение налога неинтересно, но, убедившись, что вы правильно ведете платежи и записи о возмещении, вы будете знать, что вам не придется беспокоиться о неожиданном получении известий от IRS в будущем.

W-2 — Дополнительный, Неправильный, Утерянный, Неполученный, Пропущенный

Ответ

Если к концу февраля ваша Форма W-2, Заявление о заработной плате и налогах не была исправлена вашим работодателем после того, как вы попытались заставить своего работодателя или плательщика выдать исправленную форму, вы можете попросить представителя IRS инициировать форму W. -2 жалоба.Позвоните в IRS по бесплатному телефону 800-829-1040 или запишитесь на прием в Центр помощи налогоплательщикам IRS (TAC).

В зависимости от времени года IRS может иметь федеральную информацию о заработной плате в виде выписки о заработной плате. См. Тему 159 для получения дополнительной информации о том, как получить расшифровку информации W-2.

Когда вы звоните в IRS или посещаете офис TAC, подготовьте следующую информацию:

- Имя и полный адрес вашего работодателя или плательщика, включая почтовый индекс, идентификационный номер работодателя, если он известен (см.

форму W-2 за предыдущий год, если вы работали у того же работодателя), номер телефона и .

форму W-2 за предыдущий год, если вы работали у того же работодателя), номер телефона и . - Ваше имя, адрес, включая почтовый индекс, номер социального страхования, номер телефона и даты работы.

Если вы подаете налоговую декларацию и прикладываете форму 4852, вам нужно будет оценить заработанную вами заработную плату, удержанные налоги и период, за который вы не получили или получили неверную форму W-2. Вы должны основывать оценку на информации за текущий год из последней платежной квитанции, если это возможно. При подаче формы 4852 вместо формы W-2 возможны задержки с обработкой вашего возмещения, пока мы проверяем информацию, которую вы нам предоставили.

Чтобы защитить свои пособия по социальному обеспечению, сохраните копию формы 4852 до тех пор, пока вы не начнете получать пособия по социальному обеспечению, на тот случай, если возникнут вопросы о вашей трудовой биографии и/или доходах за определенный год.После 30 сентября после даты, указанной в строке 4 формы 4852, используйте онлайн-аккаунт социального обеспечения my или обратитесь в местное отделение SSA, чтобы проверить заработную плату, указанную вашим работодателем.