Декретные: учет и налогообложение | Бухгалтерский сервис «Интерактивная бухгалтерия»

Поскольку пособие по беременности и родам предоставляется за счет Фонда социального страхования, то главная задача бухгалтера — правильно отразить его в бухгалтерском и налоговом учете предприятия. Как правильно это сделать и нужно ли вообще его облагать?

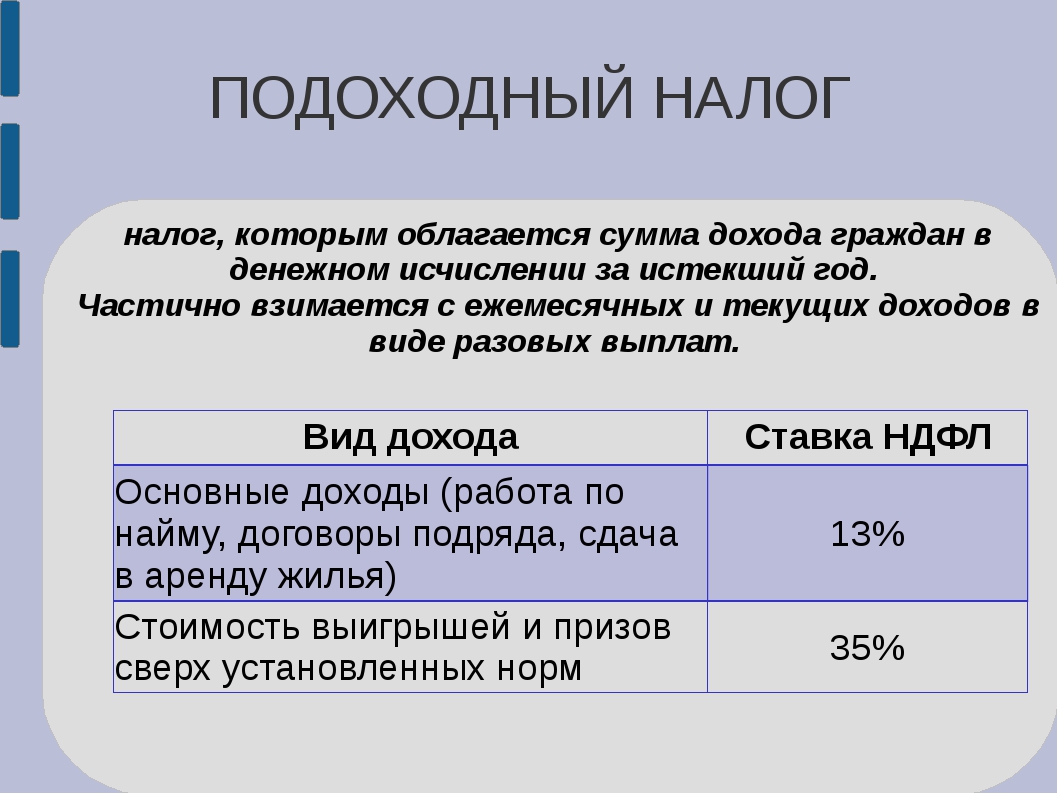

Налог на доходы физических лиц

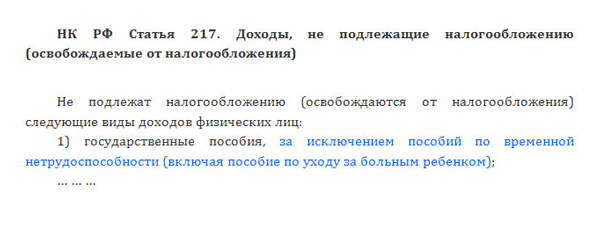

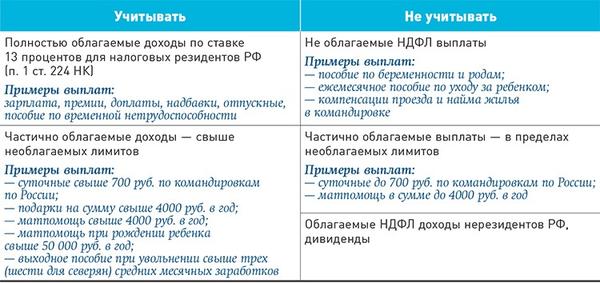

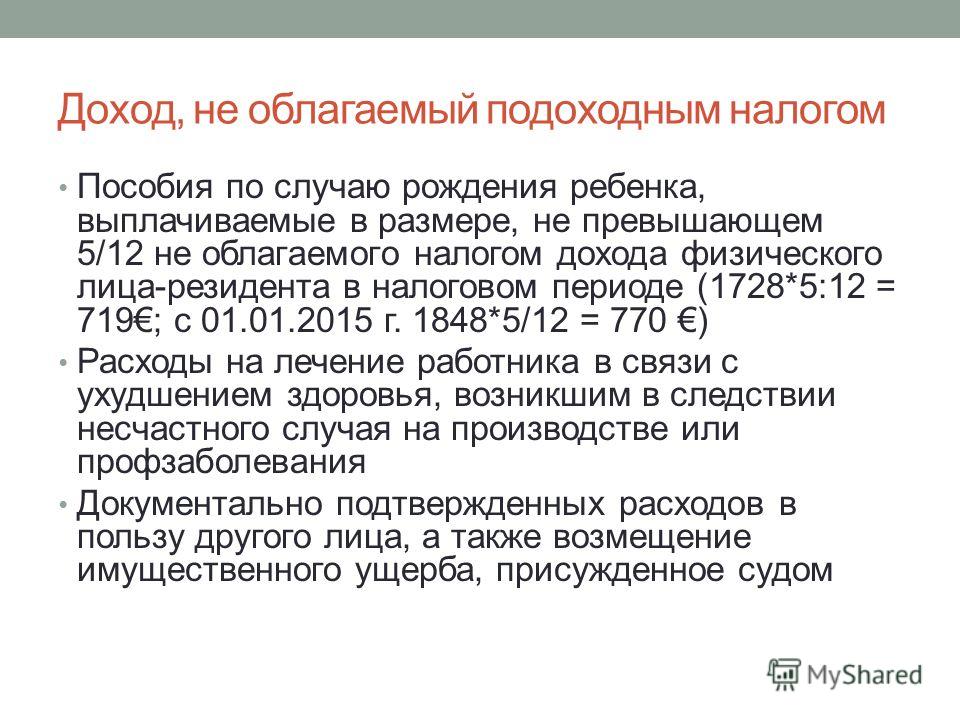

Сумма декретных (пособие по беременности и родам) не включается в общий месячный (годовой) налогооблагаемый доход налогоплательщика, а значит, налог на доходы физических лиц с нее не удерживается. Все потому, что согласно пп. 165.1.1 НКУ в состав общего месячного (годового) налогооблагаемого дохода налогоплательщика не включается сумма государственной и социальной материальной помощи, государственной помощи в виде адресных выплат и предоставления социальных и реабилитационных услуг в соответствии с законом, жилых и других субсидий или дотаций, компенсаций (включая денежные компенсации инвалидам, детям-инвалидам при реализации индивидуальных программ реабилитации инвалидов, суммы пособия по беременности и родам), вознаграждений и страховых выплат, которые получает налогоплательщик из бюджетов и фондов общеобязательного государственного социального страхования.

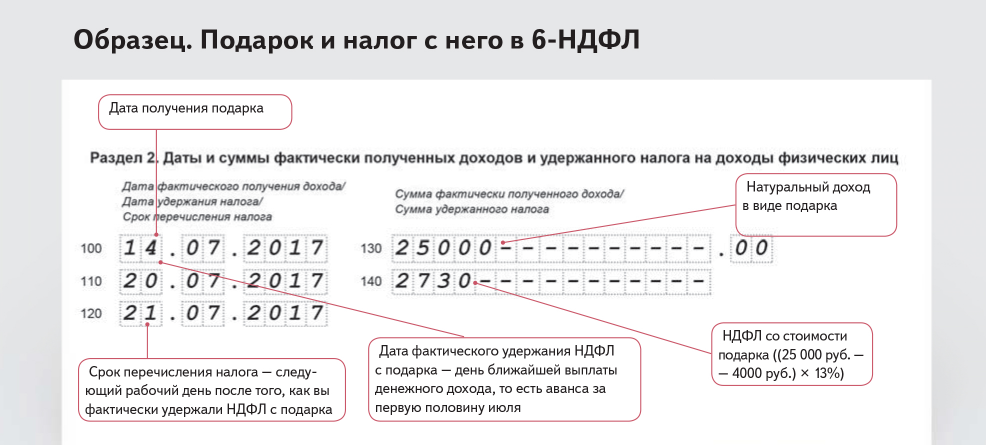

Однако, несмотря на это, уведомить налоговиков о суммах начисленного пособия все же придется. Работодатель в этом случае является налоговым агентом. Он обязан представить в налоговую форму № 1ДФ. Сумма декретных отражается в налоговом расчете под признаком дохода «128» как социальные выплаты из соответствующих бюджетов (

Военный сбор

Объектом обложения военным сбором являются доходы, определенные ст. 163 НКУ (пп. 1.2 п. 161 подраздела 10 р. ХХ «Переходных положений» НКУ). Следовательно, для резидента объектом налогообложения является общий месячный (годовой) налогооблагаемый доход, в состав которого включаются доходы, перечень которых определен пп.пп. 164.2.1–164.2.19 НКУ, т.е. доходы, облагаемые НДФЛ.

Поскольку декретные не включаются в общий месячный (годовой) налогооблагаемый доход согласно пп.

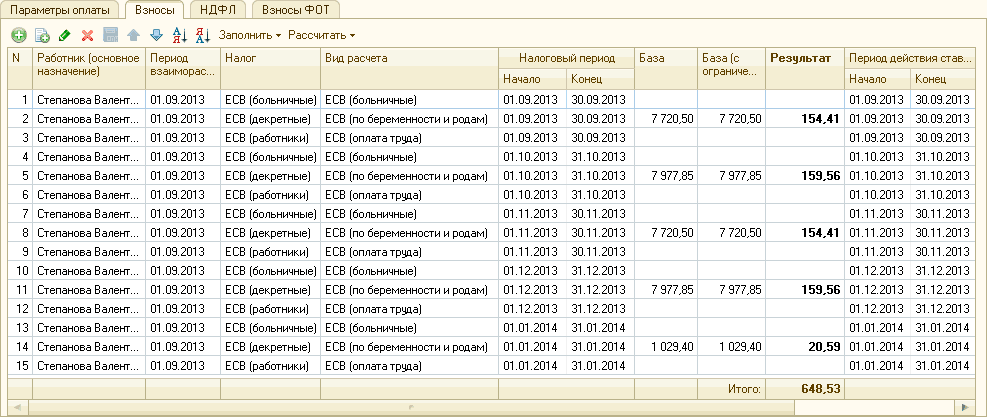

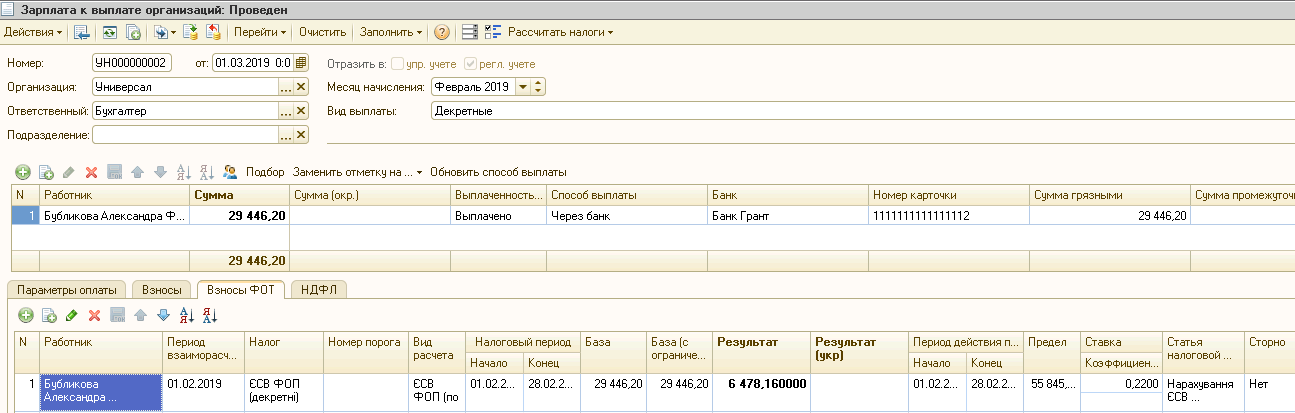

Единый социальный взнос

Плательщиками ЕСВ являются предприятия, учреждения, организации, физлица, использующие наемный труд и выплачивающие пособие по беременности и родам (абз. 7 п. 1 ч. 1 ст. 4 Закона Украины «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» от 08.07.2010 г. № 2464-VI, далее — Закон о ЕСВ).

ЕСВ для плательщиков, указанных в ст. 4 Закона о ЕСВ, устанавливается в размере 22% к определенной ст. 7 этого Закона базы начисления ЕСВ — на сумму пособия по беременности и родам. Если база начисления ЕСВ не превышает размер минзарплаты, установленной законом на месяц, за который получен доход, ЕСВ рассчитывается как произведение размера минзарплаты, установленной законом на месяц, за который получен доход, и ставки ЕСВ (ч. 5 ст. 8 Закона о ЕСВ).

Однако для предприятий, учреждений и организаций, в которых работают лица с инвалидностью, ставка ЕСВ устанавливается в размере 8,41% для работающих лиц с инвалидностью (ч. 13 ст. 8 Закона о ЕСВ). О начислении ЕСВ на суммы декретных для лиц с инвалидностью речь шла в материале

13 ст. 8 Закона о ЕСВ). О начислении ЕСВ на суммы декретных для лиц с инвалидностью речь шла в материале

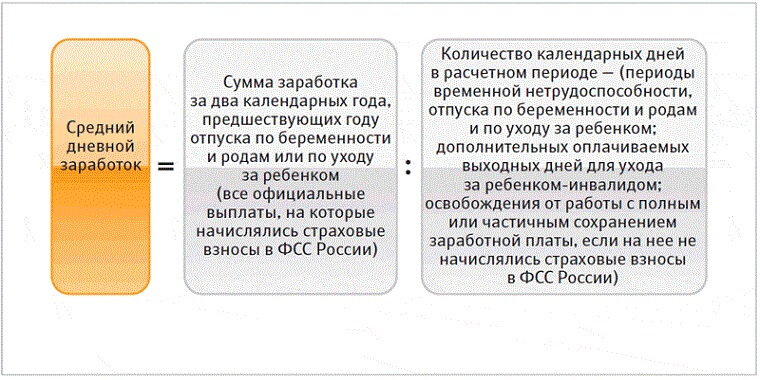

ЕСВ начисляют отдельно за каждый месяц отпуска по беременности и родам (пп. 1 п. 3 р. IV Инструкции о порядке начисления и уплаты единого взноса на общеобязательное государственное социальное страхование, утвержденной приказом Минфина от 20.04.2015 г. № 449), т.е. определяют:

- среднедневной размер пособия по беременности и родам путем деления начисленной суммы данного пособия на количество дней, за которые оно начислено;

- сумму пособия по беременности и родам, приходящуюся на каждый месяц отдельно, путем умножения среднедневного размера такого пособия на количество календарных дней каждого месяца, за которые оно начислено;

- сумму ЕСВ для работодателя путем умножения рассчитанной суммы пособия по беременности и родам за каждый месяц отдельно на размер ЕСВ, установленный Законом о ЕСВ для указанной категории плательщиков (22%, 8,41%, 5,3%, 5,5%).

При этом уплата ЕСВ за лиц, пребывающих в отпуске по беременности и родам и получающих пособие в связи с беременностью и родами, осуществляется со всей суммы начисленного пособия в месяце, в котором были проведены начисления.

Налог на прибыль

Ни в расходах, ни в доходах декретные не будут отражаться, ведь для предприятия они являются транзитными, поскольку фактически их выплачивает Фонд социального страхования. Однако ЕСВ, начисленный предприятием на сумму декретных, относят к расходам.

Бухгалтерский учет декретных

В бухгалтерском учете начисление суммы декретных, которое осуществляется за счет Фонда социального страхования, отражается по дебету субсчета 378 «Расчеты с государственными целевыми фондами» и кредиту счета 66 «Расчеты по выплатам работникам».

Поступление же денежных средств на счет предприятия для выплаты пособия работникам отражается по дебету счета 31 «Счета в банках» и кредиту субсчета 378

Подтверждением этому является позиция Минфина, изложенная в письме от 26.10.2011 г. № 31-08410-07-16/26368.

Подтверждением этому является позиция Минфина, изложенная в письме от 26.10.2011 г. № 31-08410-07-16/26368.Рассмотрим, как отразить сумму декретных в бухгалтерском и налоговом учете, на примере.

Пример

Работнице Фроловой А.М., согласно выданному листку нетрудоспособности, предоставлен отпуск продолжительностью 126 к.дн. в связи с беременностью и родами и начислено пособие в размере 16500 грн. Финансирование из Фонда социального страхования зачислено на специальный счет предприятия, открытый в банке, а уже затем выплачено работнице из кассы.

Как это выглядит в бухгалтерских проводках, покажем в таблице.

Таблица

Учет декретных

№ | Содержание хозяйственной операции | Бухгалтерский учет | ||

Дт | Кт | Сумма, грн | ||

1 | Начислены декретные | 378 | 663 | 16500,00 |

2 | Начислен ЕСВ (22%) на декретные | 949 | 651 | 3630,00 |

3 | Получены декретные от Фонда на спецсчет | 313 | 378 | 16500,00 |

4 | Уплачена сумма начисленного ЕСВ (22%) | 651 | 311 | 3630,00 |

5 | Получены денежные средства для выплаты декретных со спецсчета в кассу | 301 | 313 | 16500,00 |

6 | Выплачены декретные из кассы | 663 | 301 | 16500,00 |

Редакция газеты

«Интерактивная бухгалтерия»

Предприниматель и декретные: что нужно знать.

Налоги & бухучет, № 78, Сентябрь, 2018

Налоги & бухучет, № 78, Сентябрь, 2018Что предпринять для получения пособия

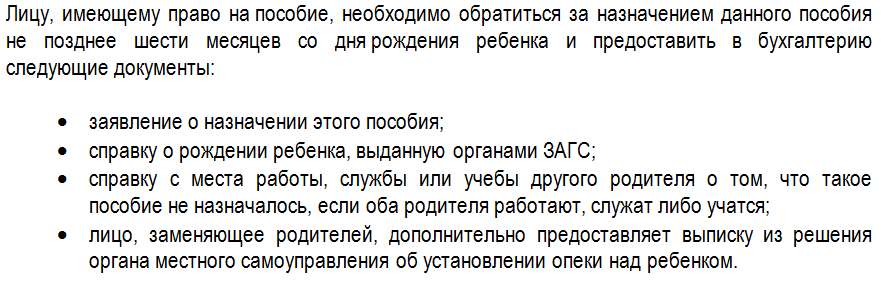

Для получения из ФСС пособия по временной нетрудоспособности, в том числе в связи с беременностью и родами, предпринимателю нужно проделать определенный путь. Начать, конечно же, нужно с листка нетрудоспособности. В общем случае он будет «на предпринимателя».

Но (!) если вы работаете у другого работодателя по основному месту работы, то в строке с местом работы будет наименование такого работодателя. Именно ему вы отдадите оригинал листка нетрудоспособности, а себе (для назначения декретных как предпринимателю) попросите копию такого больничного листа, заверенную подписью руководителя и печатью (при наличии) по основному месту работы (см. ст. 31 Закона № 1105).

Следующий этап — оформить протоколом решение уполномоченного по соцстрахованию о назначении материального обеспечения (подробнее см. с. 3 этого номера).

с. 3 этого номера).

Далее нужно самостоятельно рассчитать сумму пособия (об этом чуть ниже).

Затем идем в банк. Там открываем спецсчет для получения финансирования от ФСС, если, конечно, вы ранее не открывали такой счет, например, чтобы получать финансирование от этого Фонда для выплаты пособий наемным работникам.

Следующий шаг — заполнить заявление-расчет (подробнее см. с. 18, 21).

Затем ставим себе в план посетить ФСС. Туда нам нужно отнести: заявление-расчет; копии платежек, подтверждающих уплату ЕСВ за расчетный период, или справку из налогового органа об уплате ЕСВ (см. письмо Минсоцполитики от 12.03.2016 г. № 72/18/99-16, письмо Фонда «нетрудоспособности» от 27.04.2016 г. № 5.2-32-659). Не лишним будет прихватить с собой копию листка нетрудоспособности.

Для заметки. Справки об отсутствии задолженности по уплате ЕСВ выдаются бесплатно налоговыми органами по основному месту учета.

Для этого надо к ним обратиться с заявлением произвольной формы

Оригинал листка нетрудоспособности (заверенную копию, если оригинал на основном месте работы) предприниматель должен хранить у себя. Он ему понадобится при проведении ФСС проверки использования средств Фонда.

Как рассчитать пособие

Расчет пособия по беременности и родам предприниматель производит в общем порядке, соблюдая ограничения по максимальной и минимальной суммам пособия (см. статьи на с. 13 этого номера).

Отметим, что, как правило, предприниматели-единоналожники платят ЕСВ с минимальной заработной платы. Следовательно, есть смысл обратить внимание на правило 3, приведенное на с. 14. Еще раз озвучим его: сумма пособия по беременности и родам не может быть меньше размера пособия, исчисленного исходя из минимальной заработной платы, установленной на момент наступления страхового случая.

Следовательно, есть смысл обратить внимание на правило 3, приведенное на с. 14. Еще раз озвучим его: сумма пособия по беременности и родам не может быть меньше размера пособия, исчисленного исходя из минимальной заработной платы, установленной на момент наступления страхового случая.

Таким образом, если начало временной нетрудоспособности у вас приходится на месяцы 2018 года, то сумма пособия в любом случае будет не меньше:

122,31 грн. х 126 к. дн = 15411,06 (грн.),

где 122,31 грн. — это среднедневная зарплата, рассчитанная из «минималки» (см. с. 14).

Могут ли не выдать пособие?

Получить отказ можно разве что в следующем случае: предпринимателем не уплачен ЕСВ за месяцы, которые входят в расчетный период. Фактически право на пособие предприниматель получит после уплаты ЕСВ.

Фактически право на пособие предприниматель получит после уплаты ЕСВ.

Раньше встречался еще один случай отказа в пособии — когда предприниматель состоит в трудовых отношениях с каким-то работодателем (является наемным работником по трудовому договору). В таком случае Фонд настаивал на том, что пособие может быть получено только по месту работы. Сейчас эта проблема устранена и работающий предприниматель может получить пособие и как предприниматель, и как наемный работник.

Отчитываемся

После того, как заявление-расчет в ФСС подано и пособие по беременности и родам «на себя» получено, за него нужно отчитаться перед Фондом. Для этого предпринимателю необходимо:

1) подать уведомление о проведении выплаты. Подробнее см. на с. 26;

2) заполнить и подать в ФСС по месту учета Отчет по форме Ф4-ФСС з ТВП. Форма Отчета Ф4-ФСС з ТВП приведена в приложении 1 к Порядку № 4.

Форма Отчета Ф4-ФСС з ТВП приведена в приложении 1 к Порядку № 4.

Этот Отчет подается ежеквартально, не позднее 20-го числа следующего за отчетным периодом месяца, нарастающим итогом

Обращаем внимание: ни в какой другой отчетности полученные суммы пособия мы не отражаем — ни в Налоговом расчете по форме № 1ДФ, ни в ЕСВшных формах № Д4 и № Д5.

Как облагать

Полученные предпринимателем декретные единым налогом, НДФЛ и ВС не облагаются (см. консультацию в подразделе 103.02 ЗІР). ЕСВ на сумму пособия предприниматель тоже начислять не обязан.

ЕСВ и единый налог за время декрета

В периоде декретного отпуска ЕСВ нужно продолжать платить по общим правилам. Это касается ФЛП как на общей системе, так и на едином налоге.

Ежеквартально придется уплачивать ЕСВ в размере не менее минимального страхового взноса в месяц. Соответственно никто не снимает с предпринимателя обязанность подачи годовой отчетности по ЕСВ.

А вот от уплаты единого налога за период декретного отпуска женщина-предприниматель, находящаяся в группе 1 или 2 единого налога, может быть освобождена, при условии что у нее отсутствуют наемные работники (п. 295.5 НКУ).

Обратите внимание. В случае с больничным по беременности и родам речь идет не об освобождении на 1 месяц (как в случае с отпуском), а на весь период временной нетрудоспособности, который нужно подтвердить больничным листом. При этом в разъяснении 107.12 БЗ сказано, что если больничный открыт до 20 числа месяца и закрыт в следующих месяцах, то освобождение от уплаты единого налога действует только за календарные месяцы временной нетрудоспособности, а за календарный месяц, в котором в соответствии с листком нетрудоспособности болезнь закончилась, нужно уплатить единый налог.

А теперь лайфхак для тех ФЛП, кто не хочет продолжать уплачивать ЕСВ и единый налог за время декрета и не планирует продолжать дальше заниматься предпринимательской деятельностью. Вы можете оптимизировать свои расходы и сняться с регистрации сразу после получения пособия по беременности и родам. Назад его никто не отберет.

Но тут есть нюанс. Если ФЛП сначала снимется с госрегистрации, а уже потом обратится за получением пособия, то ему начислят только часть пособия: за период с начала больничного до дня прекращения предпринимательской деятельности (снятия с госрегистрации).

Какими налогами облагается выплата отпуска по беременности и родам?

В соответствии с п. 4 ст. 99 Трудового кодекса РК работодатель оплачивает отпуск по беременности и родам

ИПН у источника выплаты:

В соответствии с пп. 1) ст. 321 Налогового кодекса РК в годовой доход физического лица включаются все виды его доходов, в т.ч. доход работника.

Согласно пп. 1) п. 1 ст. 322 Налогового кодекса РК доходами работника, подлежащими налогообложению, являются доходы, начисленные работодателем, являющимся налоговым агентом, и признанные, в том числе в бухгалтерском учете работодателя, в качестве расходов (затрат) в соответствии с законодательством РК о бухгалтерском учете и финансовой отчетности, в т.ч. подлежащие передаче работодателем работнику в собственность деньги в наличной и (или) безналичной формах в связи с наличием трудовых отношений.

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами будет признаваться доходом работника в денежном выражении в связи с наличием трудовых отношений.

Исходя из положений п. 1 ст. 351 Налогового кодекса РК сумма ИПН исчисляется путем применения ставок, установленных ст. 320 Налогового кодекса РК (10%), к сумме облагаемого дохода у источника выплаты, определяемого в соответствии с п. 1 ст. 353 Налогового кодекса РК.

1 ст. 351 Налогового кодекса РК сумма ИПН исчисляется путем применения ставок, установленных ст. 320 Налогового кодекса РК (10%), к сумме облагаемого дохода у источника выплаты, определяемого в соответствии с п. 1 ст. 353 Налогового кодекса РК.

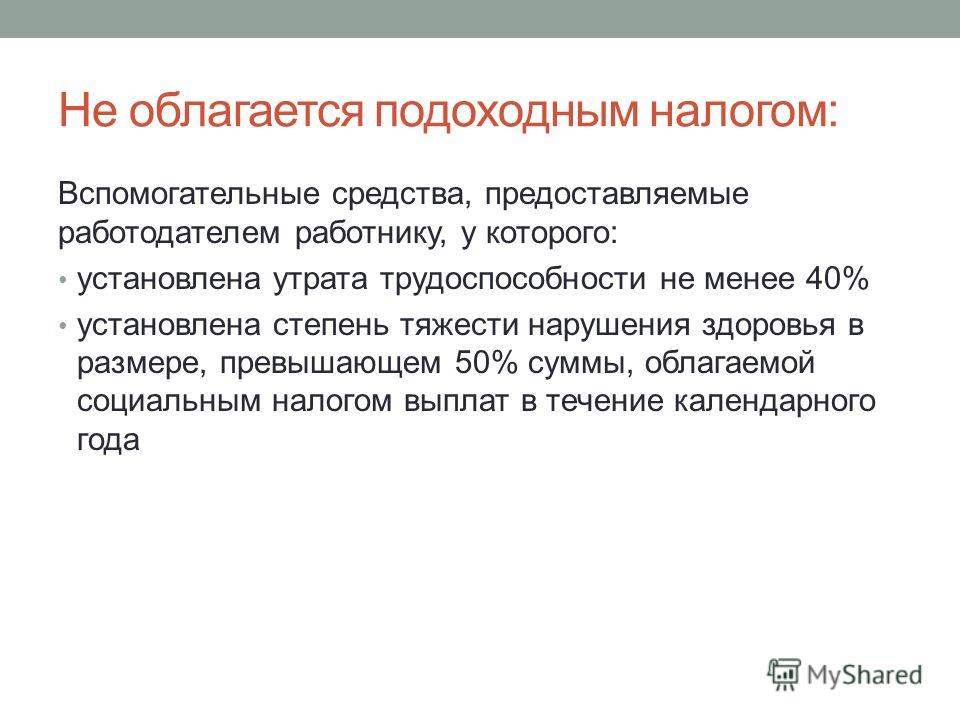

Учитывая положения пп. 27) п. 1 ст. 341 Налогового кодекса РК из доходов физического лица, подлежащих налогообложению, исключаются (корректировка дохода) доходы в виде расходов работодателя на оплату отпуска по беременности и родам, отпуска работникам, усыновившим (удочерившим) новорожденного ребенка (детей), за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей), осуществленной в соответствии с законодательством РК об обязательном социальном страховании, — в пределах минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на дату начисления дохода.

Положения вышеуказанного пп. 27) п. 1 ст. 341 Налогового кодекса РК применяются в случае, если расходы работодателя на оплату отпуска по беременности и родам, предусмотрены условиями трудового и (или) коллективного договора, актом работодателя.

27) п. 1 ст. 341 Налогового кодекса РК применяются в случае, если расходы работодателя на оплату отпуска по беременности и родам, предусмотрены условиями трудового и (или) коллективного договора, актом работодателя.

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами в пределах 1 МЗП не облагается ИПН у источника выплаты.

Если данная выплата более 1 МЗП, значит сумма превышения над 1 МЗП облагается ИПН у источника выплаты по ставке 10%.

Социальный налог:

В соответствии с положениями пп. 1) п. 2 ст. 484 Налогового кодекса РК объектом налогообложения для плательщиков, указанных в пп. 3), 4) и 5) п. 1 ст. 482 Налогового кодекса РК, являются расходы работодателя по доходам работника, указанным в п. 1 ст. 322 Налогового кодекса РК.

Положениями п. 4 ст. 484 Налогового кодекса РК установлено, что в случае, если объект налогообложения, указанный в п. 2 ст. 484 Налогового кодекса РК, определенный с учетом п. 3 ст. 484 Налогового кодекса РК, составляет за календарный месяц сумму от одного тенге до минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на первое число этого календарного месяца, то объект налогообложения определяется исходя из такого минимального размера заработной платы.

2 ст. 484 Налогового кодекса РК, определенный с учетом п. 3 ст. 484 Налогового кодекса РК, составляет за календарный месяц сумму от одного тенге до минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на первое число этого календарного месяца, то объект налогообложения определяется исходя из такого минимального размера заработной платы.

Согласно пп. 3) п. 3 ст. 484 Налогового кодекса РК из объекта налогообложения исключаются доходы, установленные в п. 1 ст. 341 Налогового кодекса РК, за исключением доходов, установленных в пп. 10) п. 1 ст. 341 Налогового кодекса РК.

Учитывая положения п. 1 ст. 485 Налогового кодекса РК социальный налог исчисляется по ставке 9,5%.

Исходя из положений п. 3 ст. 486 Налогового кодекса РК сумма социального налога, подлежащая уплате в бюджет, определяется как разница между исчисленным социальным налогом и суммой социальных отчислений, исчисленных в соответствии с Законом РК «Об обязательном социальном страховании».

При превышении суммы исчисленных социальных отчислений в ГФСС над суммой исчисленного социального налога или равенстве их сумм сумма социального налога, подлежащая уплате в бюджет, считается равной нулю.

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами в пределах 1 МЗП не облагается социальным налогом.

Если данная выплата более 1 МЗП, значит сумма превышения над 1 МЗП облагается социальным налогом по ставке 9,5%.

При этом, если сумма превышения над 1 МЗП составляет менее 1 МЗП, то социальный налог 9,5% исчисляется с 1 МЗП.

ОПВ:

В соответствии с п. 6 ст. 24 Закона РК «О пенсионном обеспечении в РК» в доход для исчисления ОПВ, ОППВ включаются все виды оплаты труда в денежном выражении и иные доходы.

Согласно п. 1 ст. 25 Закона РК «О пенсионном обеспечении в РК» ОПВ, подлежащие уплате в ЕНПФ, устанавливаются в размере 10% от ежемесячного дохода, принимаемого для исчисления ОПВ.

При этом ежемесячный доход, принимаемый для исчисления ОПВ, не должен превышать 75-кратный минимальный размер заработной платы, установленный на соответствующий финансовый год законом о республиканском бюджете.

При этом, учитывая положения пп. 3) п. 6 Правил и сроков исчисления, удержания (начисления) и перечисления ОПВ, ОППВ в ЕНПФ и взысканий по ним, утвержденных Постановлением Правительства РК от 18 октября 2013 года № 1116, ОПВ в ЕНПФ не удерживаются с выплат и доходов, указанных в п. 1 ст. 341 Налогового кодекса РК, за исключением установленных пп. 12), 26), 27), 48) п.1 ст. 341 Налогового кодекса РК, а также пп. 42), 43) п. 1 ст. 341 Налогового кодекса РК (в части утраченного заработка (дохода).

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами полностью является объектом исчисления ОПВ, т.е. со всей суммы данной выплаты Вы должны удержать ОПВ 10%, при этом, в целях исчисления (удержания) ОПВ данная выплата должна приниматься в размере, не превышающем 75 МЗП.

Социальные отчисления:

В соответствии п. 3 Правил и сроков исчисления и перечисления социальных отчислений в ГФСС и взысканий по ним, утвержденных Постановлением Правительства РК от 21 июня 2004 года № 683 (далее по тексту – Правила №683), объектом исчисления социальных отчислений для работников являются расходы работодателя, выплачиваемые работнику в виде доходов в качестве оплаты труда, за исключением доходов, с которых не уплачиваются социальные отчисления в фонд.

При этом, согласно п. 2 Правил №683 ежемесячный объект исчисления социальных отчислений от одного плательщика не должен превышать десятикратный размер минимальной заработной платы, установленный законом о республиканском бюджете на соответствующий финансовый год.

В случае, если объект исчисления социальных отчислений за календарный месяц менее минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются, перечисляются исходя из минимального размера заработной платы.

Учитывая положения п. 1 ст. 14 Закона РК «Об обязательном социальном страховании» ставка социальных отчислений составляет 3,5%.

Исходя из положений пп. 2) п. 5 Правил №683 социальные отчисления в Фонд не уплачиваются с доходов, установленных п. 1 ст. 341 Налогового кодекса РК, за исключением доходов, указанных в пп. 9), 10), 12), 14), абзаце шестом пп.17), пп. 19), 20), 21), 27) п. 1 ст. 341 Налогового кодекса РК.

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами полностью является объектом исчисления социальными отчислениям, т.е. со всей суммы данной выплаты Вы должны исчислить социальные отчисления 3,5%, при этом, если данная выплата составляет менее 1 МЗП, то социальные отчисления исчисляются с 1 МЗП, а если данная выплата превышает 10 МЗП, то социальные отчисления исчисляются только с 10 МЗП.

Отчисления на ОСМС:

В соответствии с п. 1 ст. 27 Закона РК «Об обязательном социальном медицинском страховании» отчисления работодателей на ОСМС, подлежащие уплате в фонд, устанавливаются в размере 1,5% от объекта исчисления отчислений.

1 ст. 27 Закона РК «Об обязательном социальном медицинском страховании» отчисления работодателей на ОСМС, подлежащие уплате в фонд, устанавливаются в размере 1,5% от объекта исчисления отчислений.

Согласно п. 2 ст. 27 Закона РК «Об обязательном социальном медицинском страховании» объектом исчисления отчислений на ОСМС являются расходы работодателя, выплачиваемые работнику в виде доходов, исчисленных в соответствии со ст. 29 Закона РК «Об обязательном социальном медицинском страховании».

Учитывая положения п. 1 ст. 29 Закона РК «Об обязательном социальном медицинском страховании» доходами работников, принимаемыми для исчисления отчислений и взносов, являются доходы, начисленные работодателями, за исключением доходов, установленных п. 4 ст. 29 Закона РК «Об обязательном социальном медицинском страховании».

Исходя из положений п. 3 ст. 29 Закона РК «Об обязательном социальном медицинском страховании» ежемесячный объект, принимаемый для исчисления отчислений, не должен превышать пятнадцатикратный минимальный размер заработной платы, установленный на соответствующий финансовый год законом о республиканском бюджете.

Также, положениями пп. 2) п. 4 ст. 29 Закона РК «Об обязательном социальном медицинском страховании» отчисления и (или) взносы в фонд не удерживаются с доходов, указанных в п. 1 ст. 341 Налогового кодекса РК, за исключением доходов, указанных в пп. 10), 12) и 13) п. 1 ст. 341 Налогового кодекса РК.

Таким образом, оплата отпуска по беременности и родам за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами не является объектом исчисления в пределах 1 МЗП. Если сумма данной выплаты превышает 1 МЗП, то с суммы данного превышения над 1 МЗП Вы должны исчислить отчисления на ОСМС по ставке 1,5%, при этом, в целях исчисления отчислений на ОСМС данная выплата должна приниматься в размере, не превышающем 15 МЗП.

Вариант просмотра документа без iframe — Просмотр документа

Номер документа по регистрации МЮ строгое соответствие

Вид документа ЛюбойАнкетаВременная инструкцияВременное положениеВременные нормативыВременные нормыВременные правилаВременный порядокВыпискаДекларацияДоговорДополненияЗаконЗаявлениеИзмененияИзменения и дополненияИнструкцияКлассификаторКлассификацияКодексКомментарийКоммюникеКонвенцияКонституцияКонцепцияМеморандумМероприятияМетодикаМетодические рекомендацииМетодические указанияМетодическое пособиеНоменклатураНормативыНормыОбращениеОграниченияОсновные направленияОсновные принципыПактПереченьПисьмоПлан счетовПоложениеПоправкаПорядокПостановлениеПравилаПриказПриложениеПримерное положениеПримерный договорПримерный уставПринципыПрограммаПротоколРазъяснениеРазъяснительное письмоРаспоряжениеРегламентРезолюцияРекомендацииРешениеСведенияСистемаСитуацияСоглашениеСообщениеСписокСправкаСтавкиСтандартСтратегияСтруктураТелеграммаТехнические требованияТиповое положениеТиповой договорТиповой контрактТиповой проспектТиповой финансовый планТребованиеУказУказанияУсловияУставФормаХартия

Документы:- Все

- действующие

- утратившие силу

- Русский

- Ўзбекча

- Оба языка

- любая дата

- точная дата

- период

- —

Принявший орган:

Любой

Агентство «Узархив»

Агентство «Узкоммунхизмат»

Агентство информации и массовых коммуникаций

Агентство по внешним экономическим связям

Агентство по интеллектуальной собственности

Агентство по развитию рынка капитала

Агентство по управлению государственными активами

АК Пахта Банк

АКБК «Турон»

Антимонопольный комитет

Ассоциация дехканских и фермерских хозяйств

Ассоциация ”Химпром”

Банк «Замин»

Верховный Совет

Верховный суд

Высшая аттестационная комиссия при КМ РУз

Высший хозяйственный суд

ГАЖК ”Узбекистон темир йуллари”

Генеральная Ассамблея Организации Объединенных Наций

Генеральная прокуратура

Главное архивное управление при КМ РУз

Главное государственное налоговое управление при КМ РУз

Главное налоговое управление г. Ташкента

Главное таможенное управление Государственного налогового комитета

Главное управление геодезии, картографии и государственного кадастра

Главное управление Государственного страхования

Главное управление ЦБ РУз по г.Ташкенту

Главный вычислительный центр

Главный государственный санитарный врач

Госавианадзор (Государственная инспекция по надзору за безопасностью полетов)

Госгортехнадзор

Госкомконкуренции

Государственная инспекция «Саноатгеоконтехназорат»

Государственная инспекция «Саноатконтехназорат»

Государственная инспекция по карантину растений при КМ

Государственная инспекция по надзору за качеством образования при Кабинете Министров

Государственная инспекция по пожарному надзору

Государственная комиссия по контролю за наркотиками

Государственная комиссия по приему в образовательные учреждения

Государственная комиссия по радиочастотам

Государственная межведомственная комиссия по внедрению контрольно-кассовых машин

Государственное патентное ведомство

Государственный банк

Государственный комитет ветеринарии и развития животноводства РУз

Государственный комитет ветеринарии Республики Узбекистан

Государственный комитет по автомобильным дорогам

Государственный комитет по архитектуре и строительству

Государственный комитет по геологии и минеральным ресурсам

Государственный комитет по демонополизации и развитию конкуренции

Государственный комитет по земельным ресурсам

Государственный комитет по земельным ресурсам, геодезии, картографии и государственному кадастру

Государственный комитет по инвестициям

Государственный комитет по лесному хозяйству

Государственный комитет по науке и технике

Государственный комитет по охране природы

Государственный комитет по печати

Государственный комитет по приватизации, демонополизации и развитию конкуренции

Государственный комитет по прогнозированию и статистике

Государственный комитет по развитию туризма

Государственный комитет по содействию приватизированным предприятиям и развитию конкуренции

Государственный комитет по статистике

Государственный комитет по управлению государственным имуществом

Государственный комитет по физической культуре и спортуєє

Государственный комитет по экологии и охране окружающей среды

Государственный комитет промышленной безопасности

Государственный комитет связи, информатизации и телекоммуникационных технологий

Государственный ком

Государственный комитете по лесному хозяйству

Государственный налоговый комитет

Государственный таможенный комитет

Государственный центр тестирования при Кабинете Министров

Законодательная палата Олий Мажлиса

Интеграционный Комитет ЕврАзЭС

Кабинет Министров

Комиссия по лицензированию в сфере транспорта и связи

Комитет по делам об экономической несостоятельности предприятий

Комитет по демонополизации и развитию конкуренции при Министерстве финансов

Комитет по координации развития науки и технологий при КМ РУз

Комитет по охране Государственной границы

Комитет по управлению государственными резервами

Конституционный суд

Межгосударственный Совет ЕврАзЭС

Международная организация труда

Международный фонд экологии и здоровья «Экосан»

Министерство внешней торговли

Министерство внешних экономических связей

Министерство внешних экономических связей, инвестиций и торговли

Министерство внутренних дел

Министерство водного хозяйства

Министерство высшего и среднего специального образования

Министерство дошкольного образования

Министерство занятости и трудовых отношений

Министерство здравоохранения

Министерство инвестиций и внешней торговли

Министерство инновационного развития

Министерство иностранных дел

Министерство коммунального обслуживания

Министерство макроэкономики и статистики

Министерство народного образования

Министерство обороны

Министерство по делам культуры

Министерство по делам культуры и спорта

Министерство по развитию информационных технологий и коммуникаций

Министерство по чрезвычайным ситуациям

Министерство связи

Министерство сельского и водного хозяйства

Министерство сельского хозяйства

Министерство социального обеспечения

Министерство строительства

Министерство транспорта

Министерство труда

Министерство труда и социальной защиты населения

Министерство физической культуры и спорта

Министерство финансов

Министерство экономики

Министерство экономики и промышленности

Министерство энергетики

Министерство энергетики и электрификации

Министерство юстиции

НАК «Узбекистон хаво йуллари»

Народный банк

Национальная гвардия

Национальная компания «Узбектуризм»

Национальная палата инновационного здравоохранения

Национальное агентство «Узбеккино»

Национальное агентство проектного управления при Президенте

Национальный банк

Национальный банк внешнеэкономической деятельности

Олий Мажлис

Организация Объединенных Нацийјј

Палата товапроизводителей и предпринимателей

Пенсионный фонд

Правительственная комиссия по вопросам банкротства и санации предприятий

Правительственная комиссия по совершенствованию механизма расчетов и укреплению дисциплины платежей

Президент Республики Узбекистан

Республиканская комиссия по денежно-кредитной политике при правительстве Республики Узбекистан

Республиканская комиссия по сокращению просроченной дебиторской и кредиторской задолженности УКАЗ

П

Республиканская фондовая биржа «Ташкент»

Республиканский совет по координации деятельности контролирующих органов

Республиканский фонд «Махалля»

Сберегательный банк

Сенат Олий Мажлиса

Служба государственной безопасности

Служба национальной безопасности

Совет глав государств — членов ШОС

Совет глав государств СНГ

Совет глав правительств СНГ

Совет по железнодорожному транспорту СНГ

Совет Федерации профсоюзов Узбекистана

Счетная палата

Ташкентский городской Кенгаш народных депутатов

Узавтойул (Государственно-акционерная компания)

Узавтойул (Концерн)

Узавтотранс

Узбеклегпром

Узбекнефтегаз

Узбексавдо

Узбекская республиканская товарно-сырьевая биржа

Узбекский государственный центр стандартизации, метрологии и сертификации

Узбекское агентство автомобильного и речного транспорта

Узбекское агентство автомобильного транспорта

Узбекское агентство по печати и информации

Узбекское агентство почты и телекоммуникаций

Узбекское агентство связи и информатизации

Узбекское агентство стандартизации, метрологии и сертификации

Узбекэнерго

Узгосжелдорнадзор (Государственная инспекция по надзору за безопасностью железнодорожных перевозок)

Узгоснефтегазинспекция (Государственная инспекция по контролю за использованием нефтепродуктов и газ

Узгосрезерв

Узгосстандарт

Узгосэнергонадзор (Государственная инспекция по надзору в электроэнергетике)

Узгосэнергонадзор (Государственное агентство по надзору в электроэнергетике)

Узжилсбербанк

Узнефтепродукт

Узоптбиржеторг

Узоптплодоовощ

Узплодоовощвинпром

Узтрансгаз

Узфармсаноат

Узхлебопродукт

Узхлопкопром

Фонд социального страхования при Кабинете Министров Республики Узбекистан

Хоким г.

Ташкента

Главное таможенное управление Государственного налогового комитета

Главное управление геодезии, картографии и государственного кадастра

Главное управление Государственного страхования

Главное управление ЦБ РУз по г.Ташкенту

Главный вычислительный центр

Главный государственный санитарный врач

Госавианадзор (Государственная инспекция по надзору за безопасностью полетов)

Госгортехнадзор

Госкомконкуренции

Государственная инспекция «Саноатгеоконтехназорат»

Государственная инспекция «Саноатконтехназорат»

Государственная инспекция по карантину растений при КМ

Государственная инспекция по надзору за качеством образования при Кабинете Министров

Государственная инспекция по пожарному надзору

Государственная комиссия по контролю за наркотиками

Государственная комиссия по приему в образовательные учреждения

Государственная комиссия по радиочастотам

Государственная межведомственная комиссия по внедрению контрольно-кассовых машин

Государственное патентное ведомство

Государственный банк

Государственный комитет ветеринарии и развития животноводства РУз

Государственный комитет ветеринарии Республики Узбекистан

Государственный комитет по автомобильным дорогам

Государственный комитет по архитектуре и строительству

Государственный комитет по геологии и минеральным ресурсам

Государственный комитет по демонополизации и развитию конкуренции

Государственный комитет по земельным ресурсам

Государственный комитет по земельным ресурсам, геодезии, картографии и государственному кадастру

Государственный комитет по инвестициям

Государственный комитет по лесному хозяйству

Государственный комитет по науке и технике

Государственный комитет по охране природы

Государственный комитет по печати

Государственный комитет по приватизации, демонополизации и развитию конкуренции

Государственный комитет по прогнозированию и статистике

Государственный комитет по развитию туризма

Государственный комитет по содействию приватизированным предприятиям и развитию конкуренции

Государственный комитет по статистике

Государственный комитет по управлению государственным имуществом

Государственный комитет по физической культуре и спортуєє

Государственный комитет по экологии и охране окружающей среды

Государственный комитет промышленной безопасности

Государственный комитет связи, информатизации и телекоммуникационных технологий

Государственный ком

Государственный комитете по лесному хозяйству

Государственный налоговый комитет

Государственный таможенный комитет

Государственный центр тестирования при Кабинете Министров

Законодательная палата Олий Мажлиса

Интеграционный Комитет ЕврАзЭС

Кабинет Министров

Комиссия по лицензированию в сфере транспорта и связи

Комитет по делам об экономической несостоятельности предприятий

Комитет по демонополизации и развитию конкуренции при Министерстве финансов

Комитет по координации развития науки и технологий при КМ РУз

Комитет по охране Государственной границы

Комитет по управлению государственными резервами

Конституционный суд

Межгосударственный Совет ЕврАзЭС

Международная организация труда

Международный фонд экологии и здоровья «Экосан»

Министерство внешней торговли

Министерство внешних экономических связей

Министерство внешних экономических связей, инвестиций и торговли

Министерство внутренних дел

Министерство водного хозяйства

Министерство высшего и среднего специального образования

Министерство дошкольного образования

Министерство занятости и трудовых отношений

Министерство здравоохранения

Министерство инвестиций и внешней торговли

Министерство инновационного развития

Министерство иностранных дел

Министерство коммунального обслуживания

Министерство макроэкономики и статистики

Министерство народного образования

Министерство обороны

Министерство по делам культуры

Министерство по делам культуры и спорта

Министерство по развитию информационных технологий и коммуникаций

Министерство по чрезвычайным ситуациям

Министерство связи

Министерство сельского и водного хозяйства

Министерство сельского хозяйства

Министерство социального обеспечения

Министерство строительства

Министерство транспорта

Министерство труда

Министерство труда и социальной защиты населения

Министерство физической культуры и спорта

Министерство финансов

Министерство экономики

Министерство экономики и промышленности

Министерство энергетики

Министерство энергетики и электрификации

Министерство юстиции

НАК «Узбекистон хаво йуллари»

Народный банк

Национальная гвардия

Национальная компания «Узбектуризм»

Национальная палата инновационного здравоохранения

Национальное агентство «Узбеккино»

Национальное агентство проектного управления при Президенте

Национальный банк

Национальный банк внешнеэкономической деятельности

Олий Мажлис

Организация Объединенных Нацийјј

Палата товапроизводителей и предпринимателей

Пенсионный фонд

Правительственная комиссия по вопросам банкротства и санации предприятий

Правительственная комиссия по совершенствованию механизма расчетов и укреплению дисциплины платежей

Президент Республики Узбекистан

Республиканская комиссия по денежно-кредитной политике при правительстве Республики Узбекистан

Республиканская комиссия по сокращению просроченной дебиторской и кредиторской задолженности УКАЗ

П

Республиканская фондовая биржа «Ташкент»

Республиканский совет по координации деятельности контролирующих органов

Республиканский фонд «Махалля»

Сберегательный банк

Сенат Олий Мажлиса

Служба государственной безопасности

Служба национальной безопасности

Совет глав государств — членов ШОС

Совет глав государств СНГ

Совет глав правительств СНГ

Совет по железнодорожному транспорту СНГ

Совет Федерации профсоюзов Узбекистана

Счетная палата

Ташкентский городской Кенгаш народных депутатов

Узавтойул (Государственно-акционерная компания)

Узавтойул (Концерн)

Узавтотранс

Узбеклегпром

Узбекнефтегаз

Узбексавдо

Узбекская республиканская товарно-сырьевая биржа

Узбекский государственный центр стандартизации, метрологии и сертификации

Узбекское агентство автомобильного и речного транспорта

Узбекское агентство автомобильного транспорта

Узбекское агентство по печати и информации

Узбекское агентство почты и телекоммуникаций

Узбекское агентство связи и информатизации

Узбекское агентство стандартизации, метрологии и сертификации

Узбекэнерго

Узгосжелдорнадзор (Государственная инспекция по надзору за безопасностью железнодорожных перевозок)

Узгоснефтегазинспекция (Государственная инспекция по контролю за использованием нефтепродуктов и газ

Узгосрезерв

Узгосстандарт

Узгосэнергонадзор (Государственная инспекция по надзору в электроэнергетике)

Узгосэнергонадзор (Государственное агентство по надзору в электроэнергетике)

Узжилсбербанк

Узнефтепродукт

Узоптбиржеторг

Узоптплодоовощ

Узплодоовощвинпром

Узтрансгаз

Узфармсаноат

Узхлебопродукт

Узхлопкопром

Фонд социального страхования при Кабинете Министров Республики Узбекистан

Хоким г. Ташкента

Хоким Ташкентской области

Центр по координации и контролю за функционированием рынка ценных бумаг

Центр по координации и развитию рынка ценных бумаг при Госкомконкуренции

Центр профессионального образования

Центр среднего специального, профессионального образования

Центральная избирательная комиссия

Центральный банк

Центральный депозитарий ценных бумаг

Экономический и Социальный Совет ООН

Экономический Суд СНГ

Экспертно-проверочная методическая комиссия при Центральном Госархиве

Ташкента

Хоким Ташкентской области

Центр по координации и контролю за функционированием рынка ценных бумаг

Центр по координации и развитию рынка ценных бумаг при Госкомконкуренции

Центр профессионального образования

Центр среднего специального, профессионального образования

Центральная избирательная комиссия

Центральный банк

Центральный депозитарий ценных бумаг

Экономический и Социальный Совет ООН

Экономический Суд СНГ

Экспертно-проверочная методическая комиссия при Центральном Госархиве

Текст в названии документа: Текст в документе:

Нюансы обложения налогом доходов физических лиц: часть 2

УЧРЕДИТЕЛЬСКИЕ БАЙКИ

ООО уплатило подоходный налог с доли уставного фонда, безвозмездно переданного от одного учредителя другому. Должно ли оно было уплачивать в этом случае НДФЛ или налог должен уплатить сам учредитель?

Должно ли оно было уплачивать в этом случае НДФЛ или налог должен уплатить сам учредитель?

Для начала вспомним, что доходы в виде безвозмездно полученных от физических лиц долей, паев и акций облагаются по минимальной ставке НДФЛ (статья 181 НК). Сумма безвозмездно полученного имущества (включая доли юридических лиц) от физлиц является прочим доходом по пункту 7 статьи 178 НК, который декларируется физлицом — получателем дохода. В соответствии со статьей 184 НК ООО не является налоговым агентом в данном случае.

Общая сумма дивидендов, распределенная между учредителями ООО — физическими лицами, составляет 40 млн сумов, но выплата производится частично (20 млн + 10 млн + 10 млн). При первой частичной выплате мы обязаны уплатить налог с дивидендов (10%) со всей распределенной суммы (40 млн) или только с той части, которая выплачивается непосредственно в данный момент (20 млн)?

В соответствии со статьей 185 НК налоговые агенты обязаны удержать начисленную сумму НДФЛ из указанных в статье 184 НК доходов налогоплательщика при их фактической выплате.

Купил ценные бумаги (акции) по номиналу в 1 000 сумов, продал по 3 000 сумов.

Появляются ли у меня налоговые последствия от перепродажи ценных бумаг? Если «да», по какой ставке? При расчете налога возможно ли вычитать прочие расходы (услуги брокера, депозитария)? Можно ли уплатить налог по доходам 2014 года до сдачи декларации (1.04.2015 г.)?

Согласно пункту 4 статьи 176 НК доходом от реализации имущества является превышение суммы реализации данного имущества над стоимостью его приобретения, подтверждаемой документально. При отсутствии документов, подтверждающих стоимость приобретения имущества, доходом признается стоимость реализованного имущества. Статья 179 НК не предусматривает льгот на эти случаи. Таким образом, сумма 2 000 сум. (3 000 — 1 000) будет облагаться НДФЛ по установленной ставке (шкале).

В соответствии со статьей 184 НК предприятие будет являться налоговым агентом, если оно приобрело акции (то есть уплатило физлицу за их приобретение). Если же сделка осуществлялась между физлицами, то расчет налога будет производиться по декларации налоговыми органами. При этом уплатить НДФЛ можно и до подачи декларации, главное — до 1 июня 2015 года.

Если же сделка осуществлялась между физлицами, то расчет налога будет производиться по декларации налоговыми органами. При этом уплатить НДФЛ можно и до подачи декларации, главное — до 1 июня 2015 года.

ОБО ВСЕМ ПОНЕМНОГУ

Нужно ли облагать НДФЛ добровольное медицинское страхование сотрудников?

Налоговый кодекс предоставляет льготы только на страхование имущества и долгосрочное страхование жизни (свыше 12 месяцев) (пункт 28 статьи 179 НК). С 1 апреля 2015 года льгота будет предоставляться только на долгосрочное страхование жизни. Следовательно, медицинское и иное страхование, оплаченное за счет средств работодателя, облагается НДФЛ.

Удерживается ли подоходный налог с декретных и больничных листов?

Пособия по беременности и родам, а также по временной нетрудоспособности являются прочими доходами физлица в соответствии с пунктом 1 статьи 178 НК. Одновременно с этим, согласно пункту 20 статьи 179 НК, в отношении установленных законодательством пособий, за исключением пособий по временной нетрудоспособности, применяется льгота.

Одновременно с этим, согласно пункту 20 статьи 179 НК, в отношении установленных законодательством пособий, за исключением пособий по временной нетрудоспособности, применяется льгота.

Какими налогами облагается компенсация на питание в случаях: выплаты деньгами, оплаты посторонней организацией, когда предприятие готовит обеды самостоятельно?

Стоимость питания вне зависимости от вида оплаты (денежная или натуральная форма) относится к компенсационным выплатам (пункт 13 статьи 174 НК), а значит, включается в доход физлица в виде оплаты труда, следовательно, также является объектом обложения ЕСП и социальными взносами. Но есть исключение — профилактическое питание — оно не рассматривается в качестве дохода физического лица в соответствии с пунктом 1 части второй статьи 171 НК.

Удерживается ли подоходный налог с возврата товарного займа?

Согласно статье 732 Гражданского кодекса по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу единовременно или в рассрочку такую же сумму денег или равное взятому взаймы количество вещей того же рода и качества (сумму займа). Таким образом, физическое лицо может являться как заимодавцем, так и заемщиком по договору товарного займа. В первом случае у него возникает право требования, во втором случае — обязательство возврата. Однако в обоих случаях договор является возмездным (наличие права требовать и обязательства вернуть). В соответствии с пунктом 2 статьи 177 НК в доход физлица включается стоимость безвозмездно выданного имущества. В данной ситуации имущество передается на возмездной основе.

Таким образом, физическое лицо может являться как заимодавцем, так и заемщиком по договору товарного займа. В первом случае у него возникает право требования, во втором случае — обязательство возврата. Однако в обоих случаях договор является возмездным (наличие права требовать и обязательства вернуть). В соответствии с пунктом 2 статьи 177 НК в доход физлица включается стоимость безвозмездно выданного имущества. В данной ситуации имущество передается на возмездной основе.

Вместе с тем если физическое лицо получает от юридического лица более дорогостоящие вещи, чем оно (физлицо) передало юрлицу, то отрицательная разница между ценами классифицируется в качестве дохода в виде материальной выгоды (пункт 3 статьи 177 НК) и облагается НДФЛ.

Оплачивая повышение квалификации, аттестацию работников, должно ли предприятие облагать эти расходы подоходным налогом?

Согласно пункту 15 статьи 171 НК не рассматриваются в качестве дохода физических лиц расходы, производимые юридическими лицами на повышение квалификации и переподготовку работников. Следовательно, производимые работодателем расходы в этих случаях не подлежат обложению НДФЛ.

Следовательно, производимые работодателем расходы в этих случаях не подлежат обложению НДФЛ.

Наш сотрудник — участник войны в Афганистане, инвалид II группы, имеет удостоверение участника войны, дающее право на льготы. Ежегодно проходил освидетельствование комиссии ВТЭК. В 2014 году он не прошел медкомиссию ВТЭК. Сохраняются ли в этом случае льгота по частичному освобождению от налогообложения доходов физлица в размере 4 МРЗП и пониженная ставка (4,7%) по ЕСП при начислении зарплаты?

Согласно статье 180 НК от налогообложения частично (по доходам в размере 4 МРЗП за каждый месяц, в котором получены эти доходы) освобождаются инвалиды и участники войны, а также приравненные к ним лица, круг которых устанавливается законодательством. Данная льгота предоставляется на основании соответствующего удостоверения инвалида (участника) войныили справки отдела по делам обороны либо иного уполномоченного органа, другим инвалидам (участникам) — удостоверения инвалида (участника) о праве на льготы. На основании этой статьи считаем, что льгота по НДФЛ сохраняется.

На основании этой статьи считаем, что льгота по НДФЛ сохраняется.

Пунктом 7 Постановления Кабинета Министров от 17.07.1992 г. N 328 установлено, что фонд оплаты труда инвалидов, работающих в специализированных цехах, на участках и предприятиях, облагается ЕСП по ставке 4,7%. Рабочее место для инвалида должно быть аттестовано по условиям труда и позволять ему беспрепятственно выполнять трудовые операции с учетом состояния здоровья и установленных противопоказаний к трудовой деятельности (абзац пятый пункта 6 Положения о порядке резервирования рабочих мест для трудоустройства лиц, нуждающихся в социальной защите и испытывающих затруднения в поиске работы). Для подтверждения права на льготу предприятия, использующие труд инвалидов, должны представить в ГНИ по месту своего налогового учета санитарно-технический паспорт с указанием количества аттестованных рабочих мест для инвалидов и заключения (рекомендации) ВТЭК по их трудоустройству. В связи с тем, что ВТЭК не продлил инвалидность вашему сотруднику, вы не имеете права применять пониженную ставку ЕСП.

В связи с тем, что ВТЭК не продлил инвалидность вашему сотруднику, вы не имеете права применять пониженную ставку ЕСП.

ШКАЛА И СТАВКА НДФЛ,

НАЛОГООБЛОЖЕНИЕ НОВЕНЬКИХ

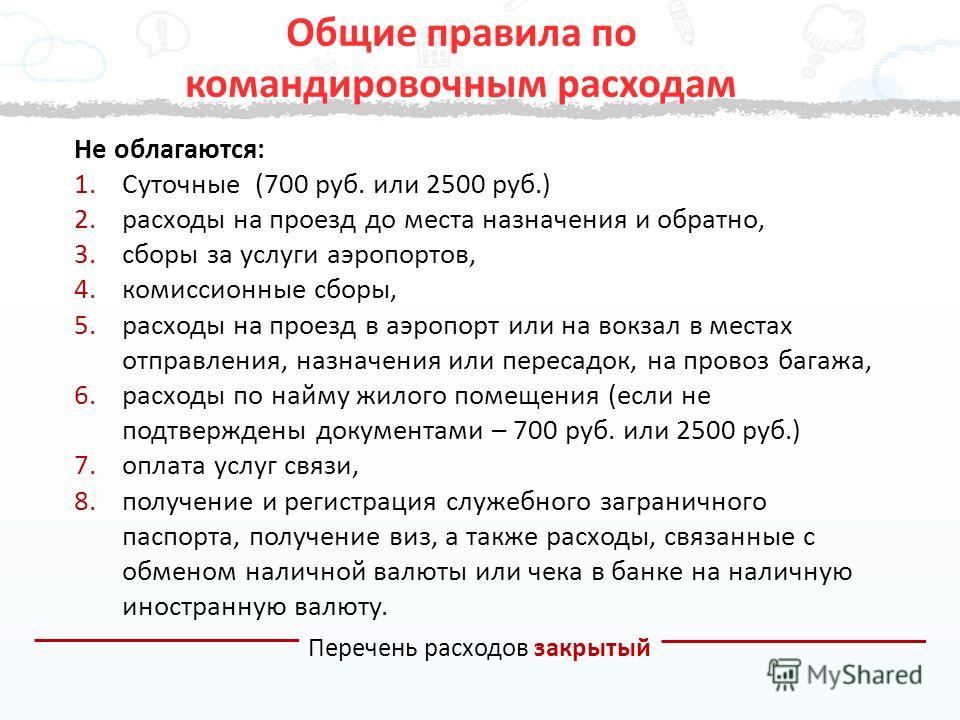

При расчете командировочных в пределах нормы с какого МРЗП следует их рассчитывать?

При определении нормативных суточных выплат принимается размер минимальной зарплаты на дату командировки.

В течение календарного года сотрудник 2 месяца находился в отпуске без содержания. По какой шкале считать подоходный налог в месяце, следующем за отпуском?

НДФЛ рассчитывается нарастающим итогом по установленным ставкам (шкале) в том отчетном месяце, когда происходит начисление. Таким образом, при начислении заработной платы применяется та шкала НДФЛ, которая действовала в месяце, следующем за отпуском без содержания.

Как быть с ИНПС при перерасчете заработной платы сотрудника, который уволился и уехал в другую страну?

При перерасчете заработной платы, приводящем к доплате НДФЛ, следует уплатить в бюджет полную сумму налога, то есть без вычета ИНПС (перерасчет ИНПС не производится).

При переплате подоходного налога, если сальдо перешло на следующий год, надо ли возвратить его сотруднику?

Такая ситуация может возникнуть при обнаружении ошибки. Например, в последний месяц календарного года обнаруживается ошибка у сотрудника X по переплате НДФЛ. Естественно, перерасчет за предыдущие отчетные периоды будет производиться по факту выявления ошибки, из-за чего сальдо действительно может переходить на новый отчетный год. Поэтому переудержанный ранее НДФЛ будет выплачен сотруднику вместе с зарплатой за последний месяц года (в том же месяце).

Если совместитель работает и с начала года не подал заявления об удержании НДФЛ по масимальной ставке, как удерживаем подоходный налог?

Исходя из положений статьи 186 НК, в случае если физическое лицо, получающее доходы не по месту основной работы, не подает заявления об удержании с его дохода НДФЛ по максимальной ставке, налог удерживается по шкале. Также следует помнить, что предприятие до 30 января представляет в ГНИ по месту своей регистрации сведения о совместителях, выдает справку о доходах своему сотруднику-совместителю и оповещает его о том, что до 1 апреля следующего года ему (совместителю) необходимо сдать декларацию о совокупном доходе в ГНИ по месту жительства.

Также следует помнить, что предприятие до 30 января представляет в ГНИ по месту своей регистрации сведения о совместителях, выдает справку о доходах своему сотруднику-совместителю и оповещает его о том, что до 1 апреля следующего года ему (совместителю) необходимо сдать декларацию о совокупном доходе в ГНИ по месту жительства.

Как правильно начислять подоходный налог сотруднице, у которой в трудовой книжке не стоит печать об увольнении с прежнего места работы, но имеется справка из махалли, что с 2013 года она нигде не работает?

В соответствии со статьей 81 ТК трудовая книжка является основным документом, подтверждающим трудовой стаж работника. Согласно этой же статье работодатель обязан вносить в трудовую книжку сведения о приеме на работу, переводе на другую постоянную работу и прекращении трудового договора. Вместе с тем по Инструкции о порядке ведения трудовых книжек (рег. МЮ N 402 от 29.01.1998 г.) должностные лица, нарушившие порядок ведения, приобретения, учета и использования трудовых книжек, привлекаются к ответственности в установленном законодательством порядке. Статья 49 Кодекса об административной ответственности за нарушение должностными лицами законодательства о труде и охране труда предусматривает штраф от 2 до 5 МРЗП.

МЮ N 402 от 29.01.1998 г.) должностные лица, нарушившие порядок ведения, приобретения, учета и использования трудовых книжек, привлекаются к ответственности в установленном законодательством порядке. Статья 49 Кодекса об административной ответственности за нарушение должностными лицами законодательства о труде и охране труда предусматривает штраф от 2 до 5 МРЗП.

На основании предоставленной вами информации мы не можем сделать вывод о том, работает (или работала в 2013 году) ваша сотрудница где-то по основному месту работу или нет, и, соответственно, не можем сделать выводы в отношении налогообложения полученных ею доходов.

Наша рекомендация — письменно обратиться к ее, возможно, бывшему работодателю за выяснением причин и просьбой дооформить документ (трудовую книжку) в случае прекращения с ней трудового договора, что махаллинский комитет подтверждает справкой.

У работников, принятых в течение года, подоходный налог удерживается по шкале. Основанием для этого служит отсутствие записи о работе в текущем году в трудовых книжках. Почему сотрудники ГНИ при проверке считают это ошибкой?

Основанием для этого служит отсутствие записи о работе в текущем году в трудовых книжках. Почему сотрудники ГНИ при проверке считают это ошибкой?

Согласно статье 81 ТК трудовая книжка является основным документом, подтверждающим трудовой стаж работника. Только она может подтвердить наличие или отсутствие стажа работника в текущем году. Поэтому в соответствии с действующим законодательством в данной ситуации предприятие поступает верно.

Обязательна ли при приеме на работу справка из махалли для начисления подоходного налога?

Статья 80 ТК содержит закрытый перечень документов, необходимых для приема на работу. Она же запрещает требовать от поступающего документы, не предусмотренные законодательством. Тем не менее, согласно НК, дополнительно требуется справка с предыдущего места основной работы и ИНН. Таким образом, мы получаем полный перечень, в котором справка из махалли отсутствует. Стаж работы подтверждает только трудовая книжка (статья 81 ТК). Так как сотрудник в будущем может уволиться, рекомендуем делать копию трудовой книжки для подтверждения того, что принятый ранее сотрудник нигде не работал в том отчетном периоде (календарном году).

Стаж работы подтверждает только трудовая книжка (статья 81 ТК). Так как сотрудник в будущем может уволиться, рекомендуем делать копию трудовой книжки для подтверждения того, что принятый ранее сотрудник нигде не работал в том отчетном периоде (календарном году).

№ 9 НТВ, 09 марта 2015

Какими налогами облагаются выплата сотруднику гарантированного пособия по беременности и родам?

Вопрос:

Какими налогами облагаются выплата сотруднику гарантированного пособия по беременности и родам?

Ответ:

Положения Трудового Кодекса РК.

Согласно статьи 194-1 Трудового Кодекса РК, работодатель оплачивает отпуск по беременности и родам, отпуск работникам, усыновившим (удочерившим) новорожденного ребенка (детей), с сохранением средней заработной платы, если это предусмотрено условиями трудового и (или) коллективного договора, актом работодателя, за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей), осуществленной в соответствии с законодательством Республики Казахстан об обязательном социальном страховании.

Порядок налогообложения.

Согласно пункта подпункта 26-1 пункта 1 статьи 156 Налогового Кодекса РК, к Доходам, не подлежащие налогообложению, относятся доходы в виде расходов работодателя на оплату отпуска по беременности и родам, отпуска работникам, усыновившим (удочерившим) новорожденного ребенка (детей), за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей), осуществленной в соответствии с законодательством Республики Казахстан об обязательном социальном страховании, — в пределах минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на дату начисления дохода.

Положения настоящего подпункта применяются в случае, если расходы работодателя, указанные в настоящем подпункте, предусмотрены условиями трудового и (или) коллективного договора, актом работодателя.

Согласно пункта 2 статьи 357 Налогового Кодекса РК, не являются объектом обложения доходы, установленные в подпунктах 8), 10), 12), 17), 18), 24), 26), 26-1), 27), 29) — 32), 34), 41) пункта 1 статьи 156 Налогового Кодекса РК.

Согласно подпункта 6 пункта 2 «Правил и сроков исчисления, удержания (начисления) и перечисления обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов в единый накопительный пенсионный фонд», утвержденных Постановлением Правительства Республики Казахстан от 18 октября 2013 года № 1116, обязательные пенсионные взносы в единый накопительный пенсионный фонд не удерживаются с выплат и доходов:

- указанных в пункте 1 статьи 156 Налогового кодекса, за исключением установленных подпунктами 10), 12), 13), 26-1) пункта 1 статьи 156 Налогового кодекса;

Согласно подпункту 5 пункта 2 «Правил исчисления и перечисления социальных отчислений», утвержденных Постановлением Правительства Республики Казахстан от 21 июня 2004 года № 683

- Социальные отчисления в Фонд не уплачиваются с доходов, установленных пунктом 3 статьи 155, пунктом 1 статьи 156, подпунктами 4), 5), 6) пункта 2 статьи 357 Налогового кодекса, за исключением выплат и дохода, предусмотренных подпунктами 10), 12), 13) пункта 1 статьи 156.

Выводы:

Отпуск по беременности и родам, оплаченный работодателем за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей), осуществленной в соответствии с законодательством Республики Казахстан об обязательном социальном страховании, облагается индивидуальным подоходным налогом по ставке 10%, с применением вычета в размере минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на дату начисления дохода.

Отпуск по беременности и родам не облагается социальным налогом, социальные отчисления также не начисляются.

С отпуска по беременности и родам удерживаются обязательные пенсионные взносы по ставке 10%.

В бухгалтерском учете отпуск по беременности и родам отражается так же как обычный отпуск:

Дт Расходы периода или Резерв на отпуска Кт Обязательства по заработной плате.

Уважаемые пользователи! Информация в ответе соответствует нормам законодательства Республики Казахстан, действовавшим на момент (дату) публикации.

Вам также может быть интересно:

Облагаются ли налогом и страховыми взносами декретные: ставки, возврат, удержание

Налогами облагается заработная плата любого работника, поскольку она считается доходом. С больничного листа НДФЛ также удерживается. Исключением является единственная, особая ситуация – пособие по беременности.

Нормативное регулирование

Кому положены выплаты

Беременные женщины и кормящие матери являются особой социальной категорией, подлежащей защите со стороны государства. По закону будущие матери выходят в декретный отпуск – оплачиваемый, который затем, в абсолютном большинстве случаев, продолжается как отпуск по уходу за ребенком.

Стоит сразу отметить, что декретные и отпуск по уходу за малышом – разные понятия. Декретные выплачиваются только женщинам. Пособие по уходу начисляется тому из родителей, кто ухаживает за малышом, а это может быть не только мать, но и отец, и бабушка.

В соответствии ФЗ-81 от 19.05.1995 пособие по беременности (БиР) выплачивается:

В последнем случае работница имеет право и на декретные, и на пособие по уходу. Однако, начислять можно лишь один вид выплат, так что трудящейся придется выбрать какое-то, более выгодное для нее решение.

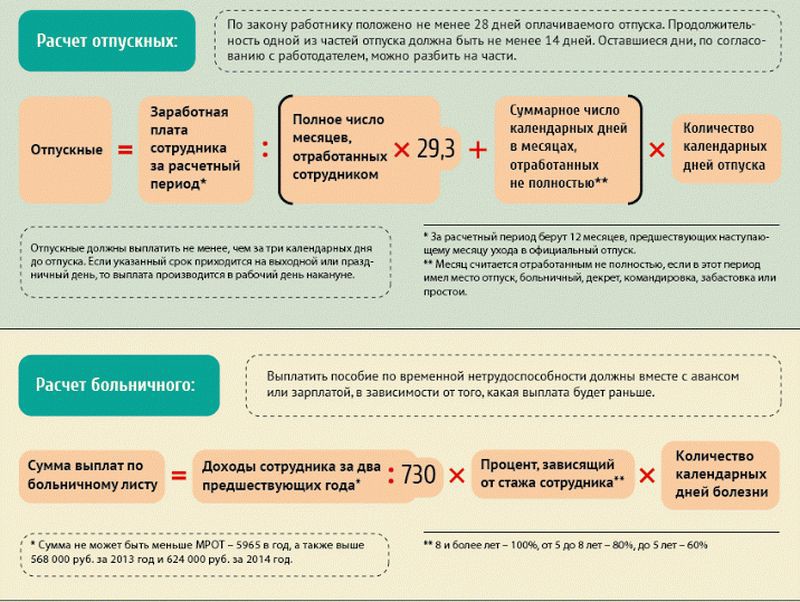

В общем случае длительность декрета составляет 70 дней до родов и 70 дней спустя. Если беременность проходит с осложнениями или женщина носит двойню, длительность декретного отпуска увеличивается. Оформляется этот период по листку нетрудоспособности. Последний сотруднице выписывает наблюдающий врач.

Если беременность проходит с осложнениями или женщина носит двойню, длительность декретного отпуска увеличивается. Оформляется этот период по листку нетрудоспособности. Последний сотруднице выписывает наблюдающий врач.

Оплачивается в соответствии со статусом:

- работающим женщинам начисляют отпускные в размере средней зарплаты за 2 года;

- уволенные в связи с ликвидацией предприятий получают 300 р;

- у студенток размер декретных равняется величине стипендии;

- контрактницам выплачивают сумму, равную денежному довольствию.

Основные документы

По сути, декретные, как пособие по беременности, является частным случаем страхования. Оплата производится единоразово, вместе с получением последней заработной платы перед выходом в отпуск. Выплачивает сумму работодатель. Однако в тех регионах России, где действует пилотный проект ФСС, оплату производит социальный фонд. То же самое происходит при выплате пособия студентке или безработной.

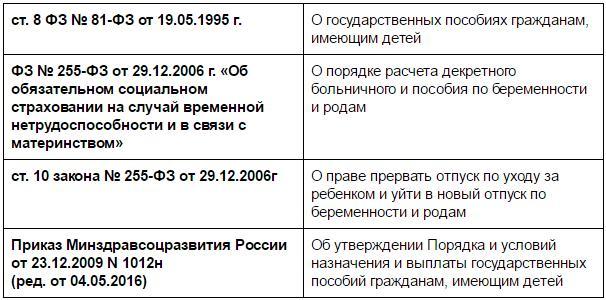

Начисление и выплата БиР производится, согласно нескольким правовым актам:

- п.

1 ст. 217 НК РФ регулирует вопрос о налогообложении декретные и пособия по уходу;

1 ст. 217 НК РФ регулирует вопрос о налогообложении декретные и пособия по уходу; - ФЗ-81 от 19.05.1995 перечисляет категории граждан, имеющих права на подобную помощь;

- ФЗ-255 от 29.12.2006 указывает на обязательность социального страхования матерей;

- приказ Минтруда России от 30.04.2013, регламентирует формы и выдачу справок, что позволяет правильно рассчитать величину суммы;

- приказ Минздравсоцразвития России от 23.12.2009 утверждает порядок и перечисляет условия выплаты.

Облагаются ли налогом декретные

Выплаты по обычным больничным листам облагаются налогом в размере 13%. Ст. 217 НК РФ описывает исключения из этого правила. В список входит и БиР. Никаких изменений в этом вопросе на протяжении 20 лет не было.

Так как декретные исключены из доходов, которые облагаются налогом, вносить о них сведения в справку по форме 2-НДФЛ не требуется.Работающие

Все сотрудницы даже с минимальным стажем работы на предприятии имеют право на отпуск по беременности и на декретные:

| Условия для декретницы | Расчет выплат |

|---|---|

| Если стаж работницы превышает 6 месяцев | сумму рассчитывают, исходя из средних трудовых доходов за 2 года, и выплачивают в полном размере |

| Если стаж меньше 6 месяцев | декретные рассчитываются в соответствии с МРОТ |

| Если женщина работала по совместительству, то есть, занимала 2 должности, по которым были заключены отдельные трудовые соглашения, или работала у двух разных наемщиков | она может получать декретные от обоих работодателей. Каждый наемщик рассчитывает сумму исходя из стажа и средней заработной платы Каждый наемщик рассчитывает сумму исходя из стажа и средней заработной платы |

Стоит учесть, что работа по совместительству и совмещение – понятия разные. В первом случае наличие 2 мест работы документально зафиксировано. Во втором сотрудница выполняет дополнительные обязанности и при этом не заключает второй трудовой договор. В такой ситуации дополнительный декретный платеж не предусмотрен.

В тех случаях, когда сотрудник продолжает трудиться в тот период времени, который уже относится к декретному отпуску, ей придется совершить выбор: получать зарплату или пособие. То же самое условие действует и тогда, когда женщина выходит на неполный рабочий день.

Беременные получают другие выплаты:

- единовременная помощь по беременности – выдается, если работница встает на учет в консультации не позднее, чем до 12 недели срока. Эта выплата фиксированная, но из-за роста цен индексируется;

- единовременное пособие по рождению – женщина получает сумму после родов.

Она тоже фиксирована.

Она тоже фиксирована.

Эти выплаты также не облагаются НДФЛ.

Безработные

Неработающие женщины не оформляют отпуск по беременности и не имеет права на декретные или пособия по уходу. Исключением являются трудящиеся, уволенные по статье ликвидация предприятия, если это произошло за 12 месяцев до момента регистрации в службе занятности.

Неработающая женщина получает только 2 вида помощи:

- единовременное пособие по рождению;

- пособие по уходу в минимальном для региона размере.

С обеих сумм НДФЛ не снимают.

Другие

- Студентки, также, по сути, являющиеся безработными, получают БиР в размере своей стипендии. Его оплачивают социальные службы.

- В отдельную категорию попадают женщины-предприниматели. Если до беременности они выплачивают взносы в ФСС, то они имеют полное право на получение декретных.

- Единовременные пособия по рождению и по уходу получат все женщины вне зависимости от статуса.

Полезная информация

Для оформления БиР требуется минимальный набор документов:

- заявление – пишется в произвольном виде;

- больничный с печатью медучреждения;

- справка о сумме зарплаты, стипендии, денежного довольствия.

Документы можно направлять как в электронном виде, так и письмом – в этом случае требуются копии, заверенные нотариусом.

Если сумму выплачивает наемщик, то деньги выдаются вместе с зарплатой. Если помощь выплачивают органы соцзащиты, сумму передают почтой либо перечисляют через банк не позже 26 числа следующего после подачи заявления месяца.

Попытка снять с декретных НДФЛ карается штрафом.

Готовимся к беременности и декрету материально: стоит ли платить налоги в полном объеме? Расскажет об этом видео ниже:

Пример из практики: налогообложение пособия по беременности и родам

Введение

Это тематическое исследование показывает, как налоговые льготы и диапазоны корректируются

Доход для учета пособия по беременности и родам. Обратите внимание, что эти примеры не относятся к

людям, которые проходят оценку совместно с их супругом или гражданским партнером.

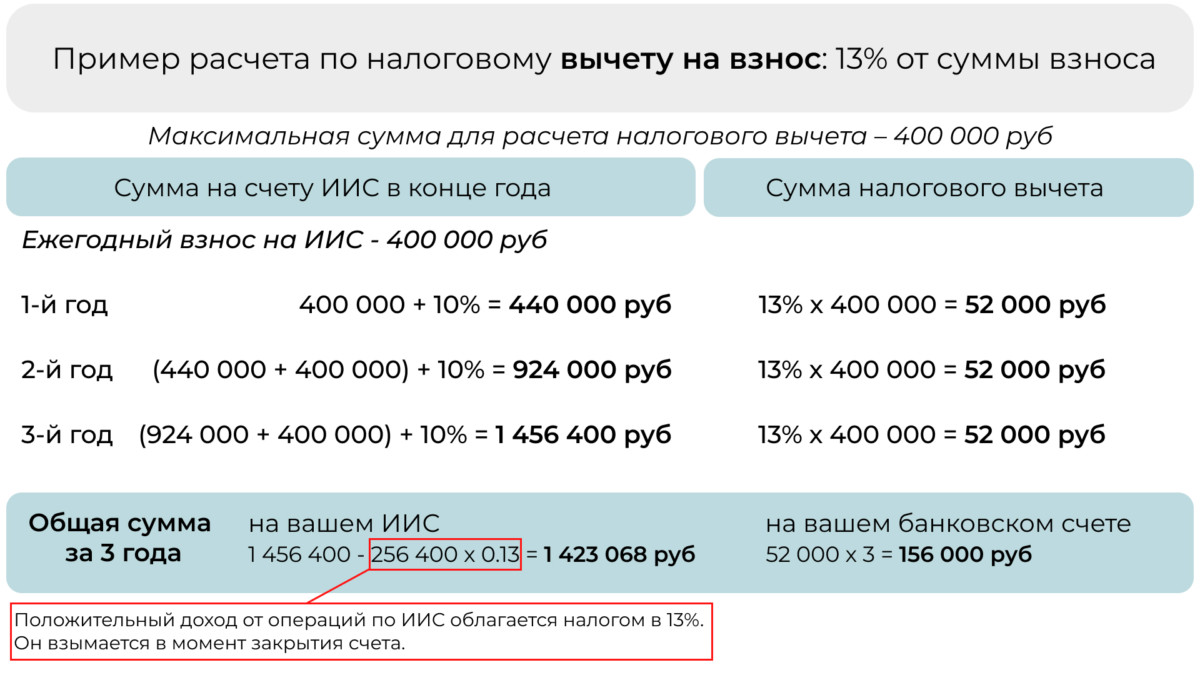

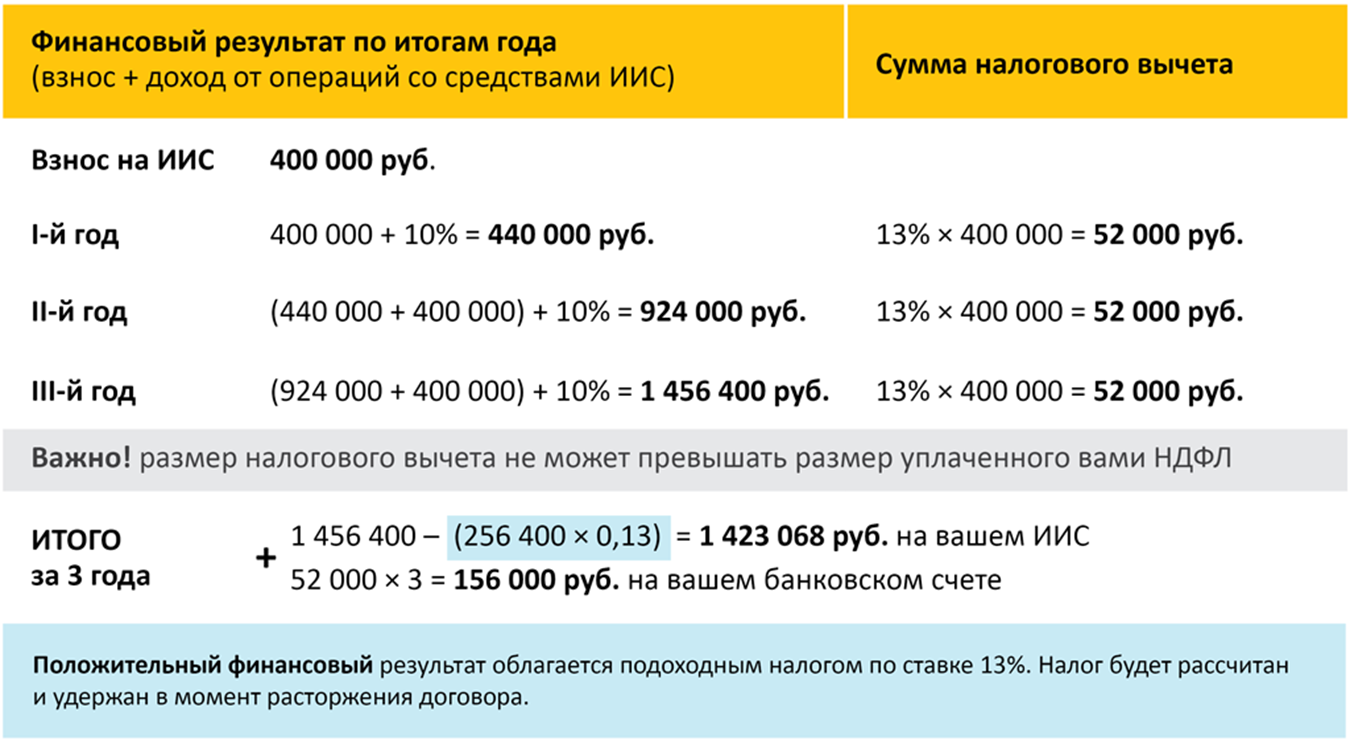

Сотрудники имеют право на личный налоговый кредит (1650 евро в 2019 г.) и Налоговая скидка на сотрудников (1650 евро в 2019 году). Их стандартная точка отсечения ставок размер их личного стандартного диапазона налогов.За каждый платежный период они платить налог по стандартной ставке налога (20%) до их стандартной ставки отсечения точка. Любой доход сверх стандартной точки отсечения облагается налогом по более высокой ставка 40%. После расчета общей суммы налога их налоговые льготы вычитаются из этого числа, чтобы получить общую сумму причитающегося налога.

Когда женщина уходит в декретный отпуск, она может иметь право на 26 недель отпуска.

Пособие по беременности и родам. Стандартная ставка пособия по беременности и родам составляет 245 евро в неделю.

Таким образом, женщине, имеющей право на получение стандартного платежа, будет выплачено 6370 евро

Пособие по беременности и родам в целом.Доход уменьшит ее налоговые льготы и еженедельно

стандартная точка отсечения для учета налога, подлежащего уплате по материнству

Выгода. Налог с еженедельного пособия по беременности и родам (245 евро x 20% = 49 евро)

будет вычтена из ее еженедельной налоговой скидки и общей суммы материнства

Пособие будет вычтено из ее еженедельного предельного значения. Если женщина не

если ее работодатель пополнит ее пособие по беременности и родам, может возникнуть возмещение налога

который можно рассчитать, когда она вернется на работу (см. Пример 2 ниже)

Налог с еженедельного пособия по беременности и родам (245 евро x 20% = 49 евро)

будет вычтена из ее еженедельной налоговой скидки и общей суммы материнства

Пособие будет вычтено из ее еженедельного предельного значения. Если женщина не

если ее работодатель пополнит ее пособие по беременности и родам, может возникнуть возмещение налога

который можно рассчитать, когда она вернется на работу (см. Пример 2 ниже)

| Налоговый кредит для физического лица | € 1 650 ежегодно |

| Налоговый кредит наемного работника (PAYE) | € 1 650 ежегодно |

| Еженедельная налоговая скидка | € 63.46 |

| Вычет из пособия по беременности и родам | меньше € 49 |

| Пересмотренный налоговый кредит | 14,46 € |

| Стандартная недельная точка отсечения (подоходный налог 20%) | € 679 (35 300 евро в год) |

| Пересмотренная недельная точка отсечения (стандартная точка отсечения минус Пособие по беременности и родам в размере 245 евро) | € 434 |

Пример 1: Энн получает полную зарплату, пока в декрете

Энн в декрете. Она получает брутто-зарплату 465 евро в неделю.

и пособие по беременности и родам в размере 245 евро в неделю выплачивается непосредственно Департаментом социальной защиты (DSP) работодателю Анны.

Она получает брутто-зарплату 465 евро в неделю.

и пособие по беременности и родам в размере 245 евро в неделю выплачивается непосредственно Департаментом социальной защиты (DSP) работодателю Анны.

Revenue получит подробную информацию о пособии по беременности и родам непосредственно от DSP, уменьшить годовые налоговые льготы и диапазон ставок Энн на сумму пособия по беременности и родам (см. выше, как это делается), и отправьте исправленный сертификат налогового кредита по адресу ее работодатель. Пересмотренная недельная ставка для Анны составит 434 евро, а ее недельная налоговая скидка составит 14 евро.46.

Еженедельная зарплата Анны в размере 710 евро, пока она находится в декретном отпуске, компенсирована из:

Пособие по беременности и родам: 245 €

Заработная плата компании: 465 €

Итого: € 710

Часть заработной платы компании (465 евро) включает налоги, USC и PRSI, вычитаемые

работодатель. Налог, подлежащий уплате с части пособия по беременности и родам (245 евро), составляет

собранные за счет сокращения налоговых вычетов и диапазона ставок Анны. Материнство

Пособие не взимается с USC или PRSI.

Налог, подлежащий уплате с части пособия по беременности и родам (245 евро), составляет

собранные за счет сокращения налоговых вычетов и диапазона ставок Анны. Материнство

Пособие не взимается с USC или PRSI.

Расчет налога, подлежащего уплате Энн с части заработной платы компании (465 €):

Налог к уплате 434 евро при 20% | 86,80 € |

Налог к уплате 31 евро при 40% | 12,40 € |

Налог к уплате | 99,20 € |

| Чистый налог к уплате Общий налог 99 евро.20 — минус налоговый вычет в размере 14,46 евро | нетто подлежащий уплате налог составляет 84,74 евро |

Универсальный Социальный сбор (USC) на 465 евро | 7,90 € |

ПРСИ на 465 евро (465 евро при 4%) | 18,60 € |

Итого отчисления | 111 евро. 24 24 |

Пример 2: Салли не получает пополнение работодателем, пока она находится в декретном отпуске. Ее пособие по беременности и родам выплачивается прямо к ней, пока она в отпуске.

Салли не получает зарплату от работодателя во время отпуска по беременности и родам, поэтому следующие применяется. Салли зарабатывала 710 евро в неделю (36 920 евро в год). Она заплатила налог, PRSI и Еженедельный всеобщий социальный сбор. Ее налог и универсальный социальный сбор были вычтены исходя из предположения, что она продолжит зарабатывать ту же сумму за остальное время года.

Когда она уходит в декретный отпуск и начинает получать пособие по беременности и родам, она

больше не обязаны платить универсальные социальные сборы или PRSI (поскольку они

не взимается с пособия по беременности и родам). Она может получить возмещение за Universal Social

Обвинять. Когда она вернется на работу, ей, вероятно, также вернут налоги.

поскольку, пока она находится в декрете, ее налоговые льготы превышают причитающийся налог

на ее пособие по беременности и родам, и она также могла заплатить дополнительный налог на свою зарплату

перед уходом в декретный отпуск.

Налогообложение пособий по материнству и усыновлению, а также пособий по охране здоровья и безопасности

Энн зарабатывает 700 евро в неделю. В RPN, отправленном работодателю, указаны следующие налоговые скидки и диапазон ставок. Они будут применяться с 1 января 2019 года.

| Описание | Годовой | Еженедельный |

|---|---|---|

| Налоговые льготы | 3 300 € | 63 €.47 |

| Тарифный диапазон | 35300 евро облагается налогом по ставке 20% | 678,85 € облагается налогом по ставке 20% |

Анна находится в декретном отпуске с 1 мая 2019 года. Она имеет право на пособие по беременности и родам и получает 235 евро в неделю, которые она поручила непосредственно своему работодателю. Работодатель Анны продолжает выплачивать ее обычную брутто-зарплату в размере 700 евро в неделю, пока она находится в декретном отпуске.Оно состоит из пособия по беременности и родам плюс «надбавки».

Работодатель Анны продолжает выплачивать ее обычную брутто-зарплату в размере 700 евро в неделю, пока она находится в декретном отпуске.Оно состоит из пособия по беременности и родам плюс «надбавки».

Мы получаем подробную информацию о пособии Анне по беременности и родам от DSP. Затем мы уменьшаем ее годовые налоговые льготы и диапазон ставок, чтобы учесть пособие по беременности и родам, следующим образом:

| Описание | Расчет | Значение |

|---|---|---|

Еженедельное пособие по беременности и родам | € 235 | |

‘Годовое пособие по беременности и родам | € 235 х 52 | 12 220 € |

| Корректировка диапазона ставок | ||

Диапазон текущих годовых ставок | 35 300 € | |

Вычесть условное годовое пособие по беременности и родам | 12 220 € | |

Диапазон пересмотренных ставок | € 23 080 | |

| Корректировка налоговых кредитов | ||

Текущие налоговые льготы | 3 300 € | |

Вычтите 20% от условного годового пособия по беременности и родам | 12 220 евро x 0. | 2444 € |

Пересмотренные налоговые льготы | € 856 |

Мы отправляем исправленный RPN (на основе 1 недели) работодателю Анны. Он показывает следующие налоговые скидки и диапазон ставок с 1 мая 2019 года:

| Описание | Годовой | Еженедельно |

|---|---|---|

| Налоговые льготы | € 856 | € 16.47 |

| Тарифный диапазон | 23080 евро облагается налогом по ставке 20% | 443,85 € облагается налогом по ставке 20% |

Первый день выплаты зарплаты Анне в мае 2019 года — 6 мая. Она получает свою «обычную» брутто-зарплату в размере 700 евро от работодателя. Пособие по беременности и родам, по поручению Анны, направлялось непосредственно ее работодателю.

Она получает свою «обычную» брутто-зарплату в размере 700 евро от работодателя. Пособие по беременности и родам, по поручению Анны, направлялось непосредственно ее работодателю.

Это 700 € состоит из:

| Описание | Значение |

|---|---|

Пособие по беременности и родам | € 235 |

Заработная плата предприятия | 465 € |

Итого: | € 700 |

Разница между заработной платой в 700 евро и пособием по беременности и родам в размере 235 евро, выплачиваемым Анне, составляет 465 евро.Эти 465 евро облагаются налогами IT, USC и PRSI в обычном порядке.

Пособие по беременности и родам регулируется IT, но не USC или PRSI. Мы соберем ИТ за счет уменьшения налоговых вычетов и диапазона ставок.

Работодатель Анны применяет измененный RPN и рассчитывает ее еженедельные ИТ следующим образом:

| Описание | Доход | Налог |

|---|---|---|

Облагается налогом 20% | 443 €.85 | 88,77 € |

Облагается налогом 40% | 21,15 € | € 8,46 |

Налог брутто | 97,23 € | |

Вычесть налоговые льготы | 16,47 € | |

Налог к уплате |

| 80 €.76 |

После декретного отпуска