Покупка квартиры с материнским капиталом

15.06.2020

Для большинства российских семей материнский капитал становится неплохим дополнительным финансовым подспорьем при покупке квартиры. Но, как и у любой формы государственной поддержки семей, и у материнского капитала есть свои нюансы. Ниже я расскажу вам о некоторых из них.

Покупка квартиры с материнским капиталом

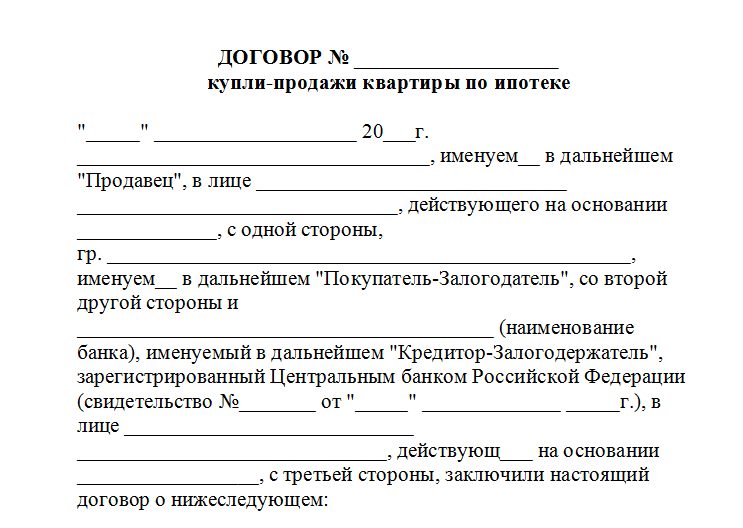

- Материнский сертификат и ипотека. При ипотеке использовать материнский сертификат в качестве первоначального взноса можно. Многие банки разрешают использовать материнский капитал в качестве первоначального взноса, но как правило в дополнении к наличным денежным средствам. Одно из главных условий –– это размер первоначального взноса за квартиру, как правило он должен быть не менее 20% от стоимости квартиры. То есть, материнский капитал и наличные денежные средства должны вместе составлять 20% от стоимости квартиры, т.е в примерном соотношении 10 на 10%. Некоторые банки (а таких мало) позволяют использовать только материнский капитал в качестве первоначального взноса, но и в этом случае размер материнского капитала должен быть не менее 20% от стоимости приобретаемой квартиры.

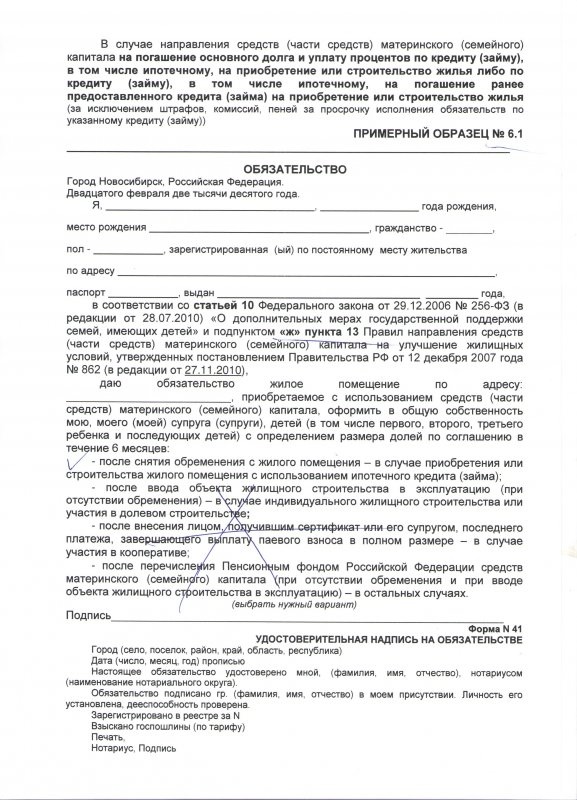

- Материнский сертификат и покупка квартиры у юридического лица без ипотеки. В этом случае оформляется договор рассрочки. То есть большая часть денежных средств вносится наличными, а средства материнского капитала считаются деньгами в рассрочку, так как ПФР переведет их не сразу, а в течение 2-3 месяцев по результатам проверки документов. Практически все застройщики легко соглашаются работать по этой схеме, ведь объект до полного исполнения обязательств находится в залоге у юридического лица и только после полного погашения стоимости, переходит к покупателю. Естественно в договоре должны быть прописаны все эти и другие нюансы, и он должен быть зарегистрирован в Росреестре.

- Материнский сертификат и покупка квартиры у физического лица без ипотеки. Такой вариант тоже возможен, но как правило между хорошо знакомыми друг другу людьми (друзьями, родственниками) или же это очень и очень неликвидный объект, где продавец готов будет ждать 2-3 месяца до полного расчета. Соответственно, все нюансы должны быть прописаны в договоре, который в обязательном порядке должен быть зарегистрирован в Росреестре. То есть примерно по аналогии с покупкой квартиры у юридического лица.

- Порядок оформления.

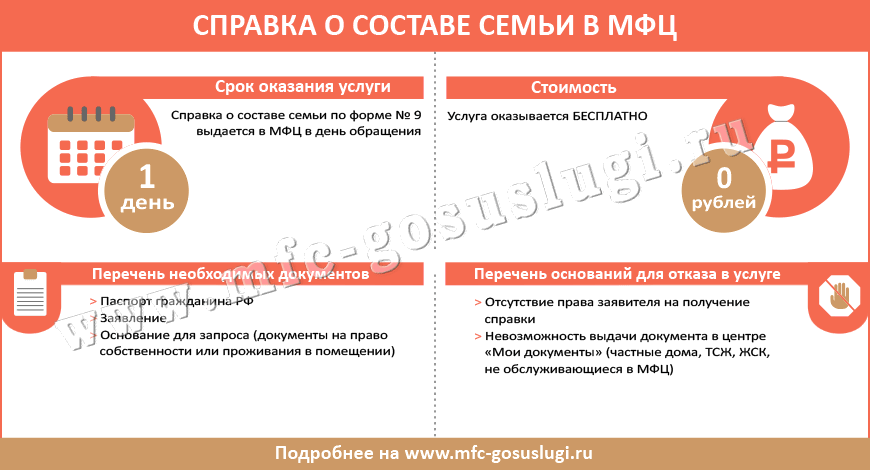

4.1. Заказ справки об остатке средств материнского капитала на дату. Справка заказывается либо через МФЦ, либо через ПФР – все через личное присутствие. Онлайн заказать пока, к сожалению, нельзя. Срок исполнения справки – 10 рабочих дней.

4.2. Если материнский капитал планируется к использованию в дополнении к средствам в качестве первоначального взноса, то просто приложите сам сертификат и справку из ПФР об остатке.

И после одобрения и выдачи ипотечного кредита на квартиру, обязательно (как можно быстрее) напишите заявление в ПФР об использовании материнского капитала для получения ипотечного кредита. До тех пор, пока средства материнского капитала не поступят на счет банка, ваш ежемесячный платеж по ипотеке будет выше. После получения банком средств материнского капитала, ваш ежемесячный платеж станет меньше.

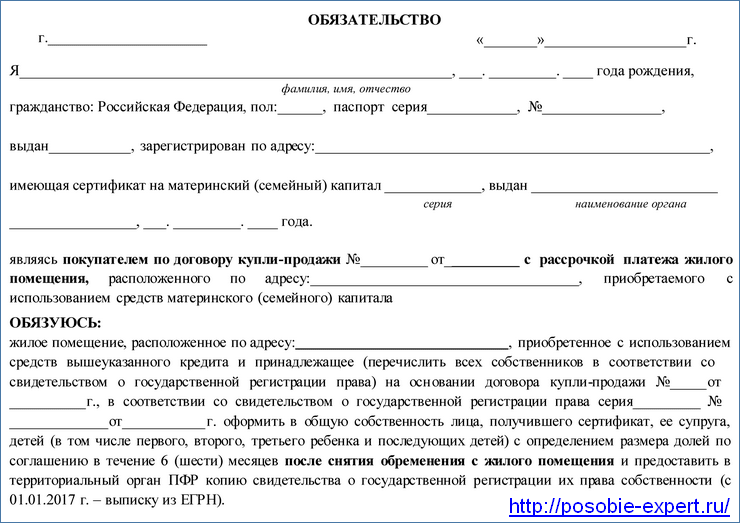

И после одобрения и выдачи ипотечного кредита на квартиру, обязательно (как можно быстрее) напишите заявление в ПФР об использовании материнского капитала для получения ипотечного кредита. До тех пор, пока средства материнского капитала не поступят на счет банка, ваш ежемесячный платеж по ипотеке будет выше. После получения банком средств материнского капитала, ваш ежемесячный платеж станет меньше.4.3. При использовании средств материнского капитала в дополнении к наличным денежным средствам при покупке квартиры у юридического или физического лица, схема выглядит так же. То есть заключается договор (в данном случае рассрочки) и пишется заявление в ПФР о перечислении средств материнского капитала в счет погашения оставшейся части стоимости квартиры. Во всех случаях необходимо прикладывать копии договоров, расписок и прочих документов, подтверждающих факт приобретения квартиры. После проверки всех документов, ПРФ переводит денежные средства материнского капитала на счет продавца или банка.

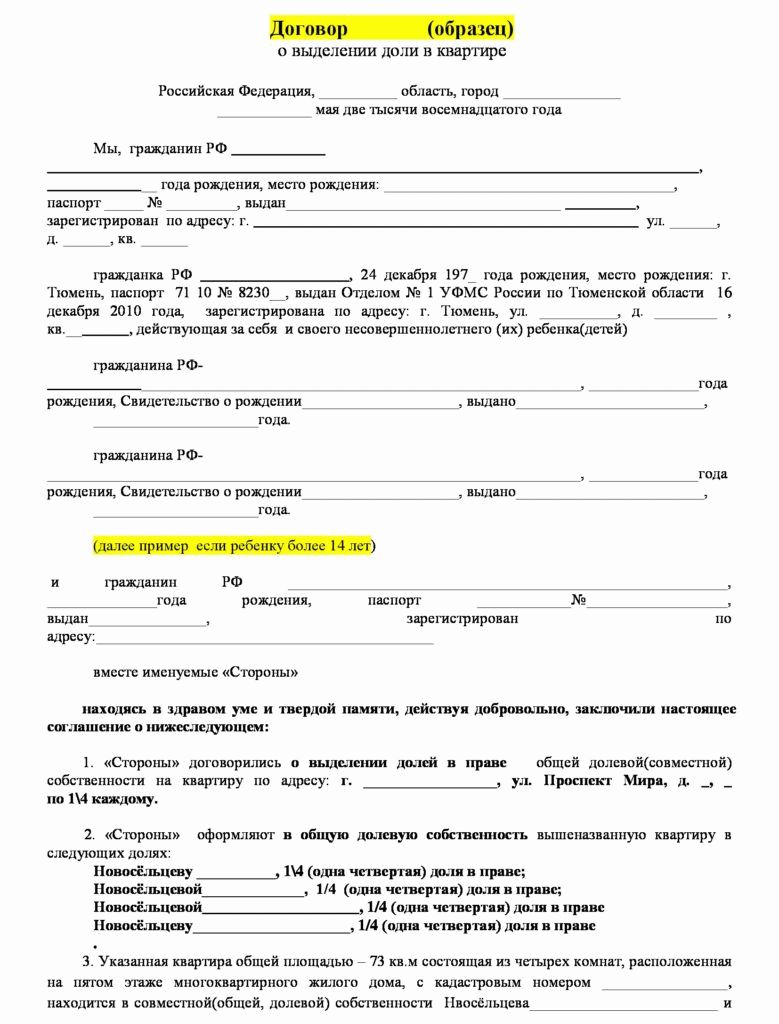

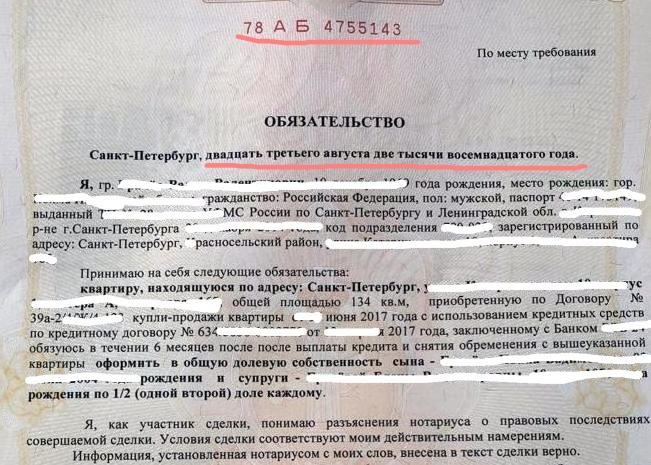

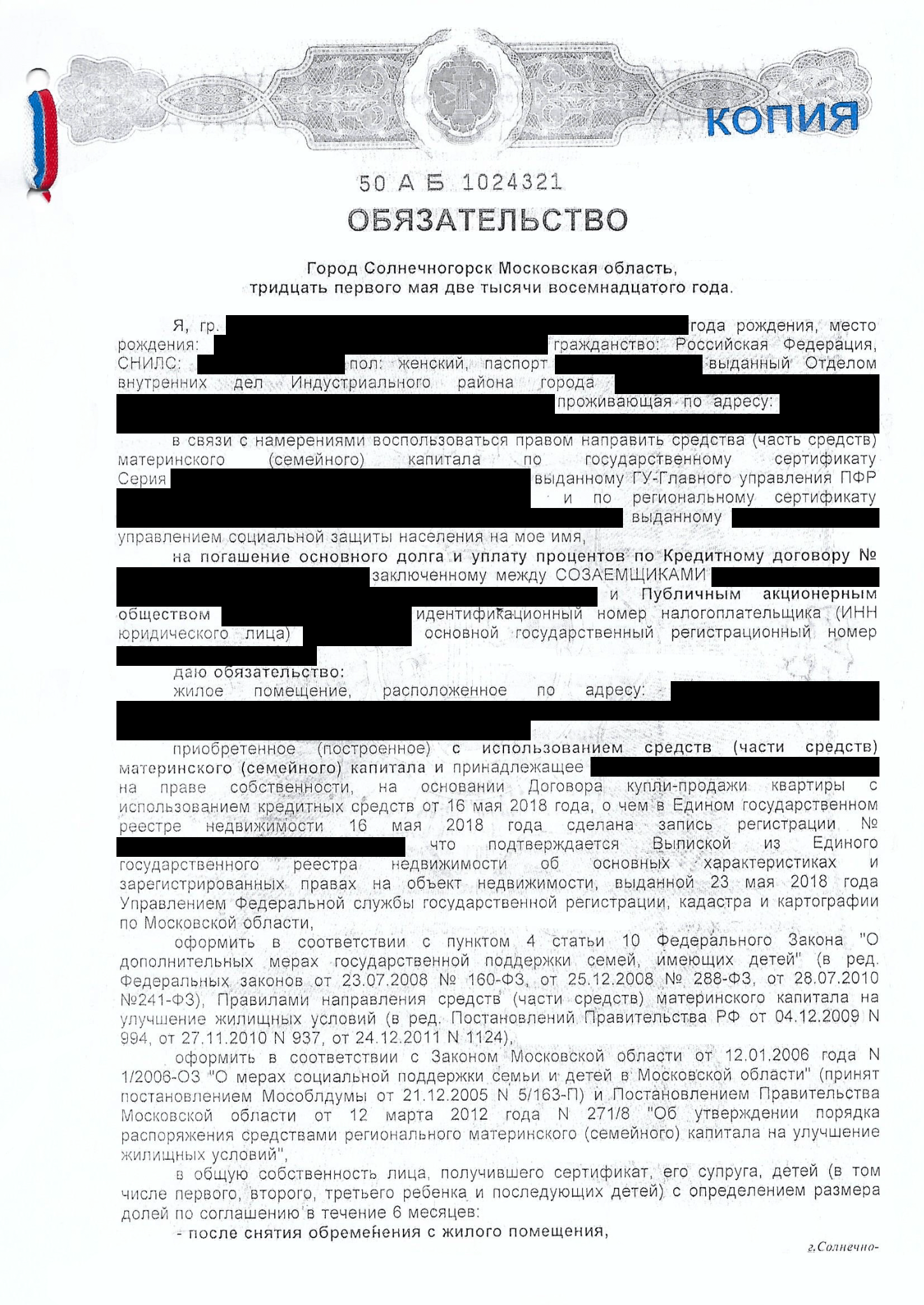

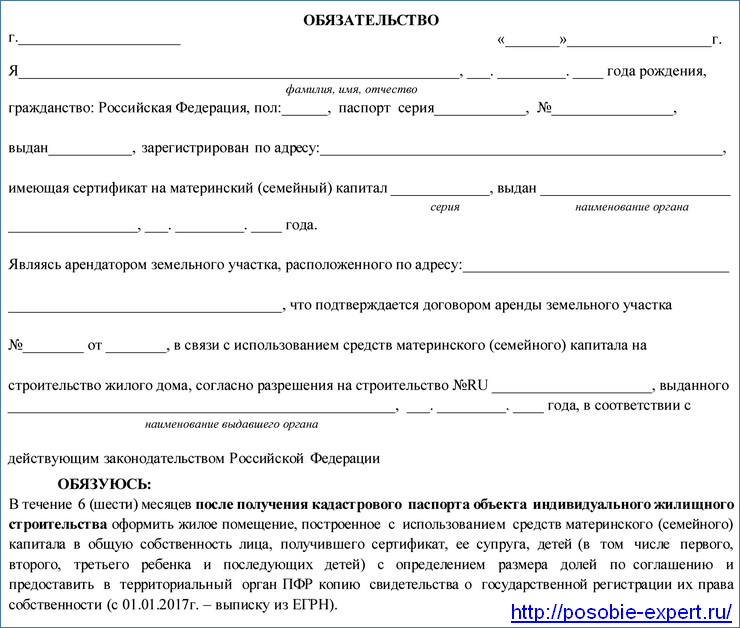

- Помните, что материнский капитал обязует вас обеспечить метражом (т.е выделить доли) в приобретаемой квартире как на детей, так и на супругу, если она по каким-то причинам не указана в договоре купли-продажи квартиры.

Покупка квартиры с материнским капиталом

Это лишь некоторые моменты при покупке квартиры с помощью средств материнского капитала. Надеюсь, что статья была полезной и поможет вам купить заветные метры при помощи этой программы.

Об авторе

Каляева Анна

Учредитель Петербургского агентства недвижимости

Жилищныйброкер.рф

Каляева Анна

О квартирах с обременениями информирует Кадастровая палата

Недвижимость с обременением занимает все большие объемы на рынке недвижимости. В современной экономической ситуации причин тому множество – так, к примеру, заключение кредитных договоров при приобретении жилья пользуется все большей популярностью, даже несмотря на высокие проценты и длительный статус вынужденного должника. Недвижимость с довеском все чаще становится объектом сделок и на вторичном рынке.

Что нужно знать об обременениях, какие бывают разновидности и чем опасна покупка жилья, владельцу которого удалось скрыть факт обременения – рассказывают специалисты кадастровой палаты по Удмуртской Республике.

«Обременение объекта недвижимости, говоря простым языком – это не что иное, как наличие запретов или ограничений прав владельца распоряжаться, пользоваться или продавать обремененную недвижимость. – говорит начальник юридического отдела региональной кадастровой палаты Наталья Дергачева. – Обременение может возникнуть по решению суда, при заключении договора, совершении сделки, или в соответствии с актом, изданным государственными органами».

На российском рынке недвижимости выделяют следующие наиболее часто встречающиеся виды обременений: ипотека, аренда, рента, арест.

«На сегодняшний день самый популярный вид обременения, накладываемого на жилье, – это ипотека,- сообщают специалисты кадастровой палаты. – Только в 2018 году жители Удмуртии зарегистрировали 20 тыс. ипотечных договоров на квартиры и 12 тыс. договоров на земельные участки».

Такой вид обременения подразумевает, что заемщик при получении кредита предоставляет банку в качестве залога по ипотеке квартиру – либо ту, на которую брал ипотечный заем, либо иную, имеющуюся в собственности. Таким образом, заемщик не может свободно распоряжаться залоговым имуществом: на каждую операцию с квартирой он должен получать разрешение банка. Бывает, что владельцы решают продать квартиру, которая куплена в ипотеку и до сих пор еще находится в залоге у банка. Чтобы приобрести такую недвижимость, покупатель должен либо переоформить ипотечный кредит продавца на себя и продолжить его выплачивать, либо договориться с продавцом о досрочном погашении им кредита за счет задатка и снятии обременения.

Сделки с продажей ипотечных квартир – не редкость, и обычно они проходят без проблем. Риск заключается только в том, что владелец, погасив кредит за счет средств продавца, может отказаться от сделки. Впоследствии суд вправе обязать собственника вернуть покупателю деньги, но если сумма уже потрачена, он может выплачивать их частями, а на это уйдет много времени.

В течение всего срока пользования ипотекой собственник может прописывать на жилплощадь свою семью, пользоваться ею без ограничений, только не может ее отчуждать.

Обременение в виде ренты

По договору ренты права собственности на жилье переходят от одного человека (обычно пожилого и нуждающегося в уходе) к другому (готовому взять на себя пожизненное содержание бывшего владельца). В результате объект недвижимости получает обременение.

Рента — особый вид сделки, который предусматривает передачу недвижимости взамен на материальное обеспечение владельца до его смерти. Собственник проживает в квартире до конца жизни и получает ренту в виде денежных выплат, а после его смерти квартира переходит к плательщику ренты, с которым заключен соответствующий договор.

Если бывший собственник не против, договор ренты можно перезаключить на другого человека — в частности, на покупателя. Естественно, потенциальный покупатель должен быть уведомлен, что у квартиры есть такое обременение. В этом случае он может стать и собственником жилья, и рентодателем — то есть возьмет на себя все обязательства по содержанию получателя ренты. Но такие случаи очень редки.

Однако случается, что недобросовестные рентодатели пытаются продать жилье без ведома своих подопечных. Во избежание подлогов и последующих неприятностей юристы не рекомендуют рассматривать покупку жилья, обремененного рентой.

Обременение в виде ареста

«Самый тяжелый вид обременения – это арест, который на квартиру накладывает либо суд, либо судебный пристав в рамках исполнительного производства, – говорит Наталья Дергачева. – Как правило, на квартиру накладывается арест, когда человек, предоставивший собственнику данного жилья крупную денежную сумму, не может добиться возврата долга и обращается в суд с требованием наложить арест на квартиру. Арест также может быть наложен при разделе имущества при разводе или дележе наследства. Наложение ареста на квартиру означает, что с ней нельзя совершать никаких юридических действий: ни продать, ни сдать в аренду, ни завещать, ни подарить ее невозможно. Для того, чтобы снова ввести квартиру в оборот арест должен быть снят в судебном порядке. Информация о наложении ареста отражается в Едином государственном реестре недвижимости, и для органа регистрации прав этот факт незамеченным не останется. Ее в Росреестр передают судебные органы или органы социальной защиты».

– Как правило, на квартиру накладывается арест, когда человек, предоставивший собственнику данного жилья крупную денежную сумму, не может добиться возврата долга и обращается в суд с требованием наложить арест на квартиру. Арест также может быть наложен при разделе имущества при разводе или дележе наследства. Наложение ареста на квартиру означает, что с ней нельзя совершать никаких юридических действий: ни продать, ни сдать в аренду, ни завещать, ни подарить ее невозможно. Для того, чтобы снова ввести квартиру в оборот арест должен быть снят в судебном порядке. Информация о наложении ареста отражается в Едином государственном реестре недвижимости, и для органа регистрации прав этот факт незамеченным не останется. Ее в Росреестр передают судебные органы или органы социальной защиты».

Обременение в виде аренды

Такой тип обременения означает, что продаваемая квартира сдается в аренду и срок арендного договора еще не истек (то есть до этого выселить арендаторов нельзя). Если договор аренды регистрировался в Росреестре, то пометка о том, что квартира сдана, будет и в Едином государственном реестре недвижимости. Владелец может снять это обременение, досрочно расторгнув договор аренды (выполнив все указанные там условия расторжения). Он может также предложить покупателю купить квартиру вместе с арендаторами (перезаключить на себя договор с ними) и продолжать ее сдавать — в этом случае новый владелец берет на себя обязательства по предоставлению жилплощади и обременение не снимается.

Если договор аренды регистрировался в Росреестре, то пометка о том, что квартира сдана, будет и в Едином государственном реестре недвижимости. Владелец может снять это обременение, досрочно расторгнув договор аренды (выполнив все указанные там условия расторжения). Он может также предложить покупателю купить квартиру вместе с арендаторами (перезаключить на себя договор с ними) и продолжать ее сдавать — в этом случае новый владелец берет на себя обязательства по предоставлению жилплощади и обременение не снимается.

Как обнаружить обременения

Большинство обременений легко обнаружить, даже если продавец о них не предупредил. Для этого нужно получить выписку из Единого государственного реестра недвижимости, содержащую актуальные сведения об объекте недвижимости. Сделать это можно в любом из многофункциональных центров республики. Выписка будет готова в срок не более 5 рабочих дней. Также заказать выписку можно на интернет-портале Росреестра (www.rosreestr. ru).

ru).

Однако некоторые обременения отследить сложно, поскольку сведения о них в выписку не попадают и нужно внимательно изучать другие документы. Например, в квартире может быть зарегистрирован человек, который отказался от приватизации — по закону он имеет пожизненное право пользоваться жилплощадью. Также может оказаться, что человек получил право проживания в квартире по завещанию, и его тоже нельзя выселить даже при смене владельца.

Наконец, жилье может быть приобретено с использованием материнского капитала, а это значит, что права на доли в квартире имеют дети продавца. Для того чтобы выяснить, есть ли у каких-либо лиц право претендовать на жилплощадь, нужно требовать от продавца предоставления дополнительных сведений или документов. Например, выписку из поквартирной карточки, где указаны все зарегистрированные граждане. Можно также прописать в договоре купли-продажи требование о снятии всех проживающих в квартире с регистрационного учета.

Обременение на квартиру что это, как снять, материнский капитал, по договору

Покупаемая на вторичном рынке квартира тщательно проверяется через домовую книгу, агентство недвижимости или архитектурный отдел на отсутствие проблемы обременения. Этим термином обозначается разновидность ареста жилплощади, затрудняющая эксплуатацию помещений либо запрещающая заключение сделки по продаже недвижимости.

Этим термином обозначается разновидность ареста жилплощади, затрудняющая эксплуатацию помещений либо запрещающая заключение сделки по продаже недвижимости.

Формы обременений

Согласно пунктам федерального закона номер 122, обременение накладывается ипотекой, арендой, арестом и контролированием жилища по доверенности. Его регистрация сопровождается установленными законодательством действиями, сведения о проведении которых являются общедоступными. Поэтому потенциальные покупатели узнают о присвоенных заинтересовавшему объекту ограничениях и способах их ликвидации перед заключением договора купли-продажи.

Ипотека

Если квадратные метры покупаются по правилам ипотечного договора, приобретаемый объект наделяется статусом залогового и реализовать его другим лицам строжайше запрещается.Чтобы удалить ограничения, потенциальному покупателю необходимо выбрать один из двух методов, заставляющих:

- Переоформить договор с банковской организацией на себя и самостоятельно выплачивать сумму ипотеки.

Человек должен возвратить деньги, внесенные продавцом для погашения предварительно взятого кредита.

Человек должен возвратить деньги, внесенные продавцом для погашения предварительно взятого кредита. - Передать финансы продавцу, чтобы погасить оставшуюся задолженность. Остаток выплат выдается после ликвидации обременения с квартиры, порожденной стопроцентным погашением ипотеки.

Чтобы законно снять ограничивающие эксплуатацию недвижимости условия, сотрудникам Росреестра необходимо предъявить заявление о предоставлении подобной услуги. К нему прикладывается свидетельство на право собственности, паспортная информация о владельцах недвижимого имущества, ипотечный контракт, договор о приобретении и продаже недвижимости.

Аренда

Если торговые операции над квартирой ограничены из-за действующей аренды, проводится усложненное мероприятие по снятию обременения. Когда предыдущий владелец арендовал апартаменты на двенадцать месяцев, ему разрешается проживать на снятых квадратных метрах после замены хозяина квартиры. А отчуждение не считается причиной расторжения заключенного договора. Поэтому покупатель прекращает процесс аренды и оформляет нового владельца.

Поэтому покупатель прекращает процесс аренды и оформляет нового владельца.Если обладающая ограничениями квартира продана с выполнением условий законодательства, ее заселение становится доступным после окончания периода, на протяжении которого действуют параграфы предварительно заключенного между сторонами договора.

Арест

Если квартира арестована, хозяину запрещено эксплуатировать ее помещения и необходимо снимать ограничения сложными операциями. Выполнять процедуру ареста уполномочены представители судебных инстанций, службы судебных приставов и полицейских органов правопорядка. Владелец арестованной недвижимости должен гарантированно соблюдать обозначенные параграфами договора условия.Если он неспособен выплатить сумму кредита либо ипотеки, арестованная квартира продается через аукционное мероприятие. А обременение снимается после того, как хозяин недвижимости решит проблемы с законодательством, полностью выплатит кредитные долги, выполнит условия заключенной сделки и так далее. Другие варианты ликвидации рассматриваемой неприятности не существуют.

Другие варианты ликвидации рассматриваемой неприятности не существуют.

Доверительное управление

Подобная разновидность ограничения накладывается, если хозяин квартиры заключил договор с другим человеком, который все время функционирования документа будет присматривать за сохранностью чужих квадратных метров. Эти договоры составляются, если собственник на длительный промежуток времени покидает территорию государства.

Доверенной личности разрешается проживать в квартире, оплачивать коммунальные услуги и выполнять указанные в договоре действия. Такое обременение снимается посредством расторжения документа, происходящего до окончания выбранного сторонами промежутка времени. Здесь доверенные лица должны непременно приходить к согласию.

Материнский капитал

Когда жилплощадь покупается с использованием материнского капитала и среди старых собственников оказывается ребенок, она подвергается наложению ограничений. Если его возраст неспособен достигнуть восемнадцати лет, продавать квартиру запрещается без разрешения попечительской организации. Чтобы выписать несовершеннолетнего человека из жилого помещения, потребуется получить согласие родителей и попечительской инстанции.

Чтобы выписать несовершеннолетнего человека из жилого помещения, потребуется получить согласие родителей и попечительской инстанции.Также маленький член семьи должен немедленно прописаться в другой квартире, технические характеристики которой практически соответствуют свойствам старого места проживания. Алгоритм решения подобной проблемы лишен чрезмерно усложненных действий, но семье необходимо будет отыскать новое место прописки. Иначе продажа комнат окажется законодательно запрещенным мероприятием.

Как проверить обременение на квартиру в 2019 году?

Чтобы узнать наличие наложенных ограничений на жилое пространство, рекомендуется воспользоваться несколькими способами:

• Домовая книга. Этот документ помогает отследить историю квартиры с первого заселения прежних владельцев. Если на жилплощади прописаны посторонние люди, заключение сделки по продаже и приобретению становится невозможным. Перед началом торговых операций прежний владелец должен выписать других жильцов.

• Услуги риэлторов. Эти компании за определенное количество денег отыскивают сведения о правовом статусе приобретаемой квартиры. Их собравшие подробную информацию работники рассказывают клиенту о том, как осуществить дальнейшие операции по законной покупке недвижимости и снять наложенные ограничения.

• Отдел архитектуры. Обратившийся в эту государственную организацию человек сможет узнать о состоянии здания, где обнаружена соответствующая его запросам квартира. Если требуется капитально отремонтировать конструкционные элементы дома, хозяину запрещается заключать сделки, касающиеся данной комнаты.

Может ли старшая дочь воспользоваться материнским капиталом своей матери

Специалисты управления Пенсионного фонда РФ в Тюмени провели прямую линию по вопросам материнского капитала. На вопросы отвечал главный специалист отдела социальных выплат Светлана Смиренко.

Первый вопрос задала Людмила. После рождения второго ребенка в ее семье было решено продать квартиру, купленную по программе «Молодая семья», чтобы использовать средства материнского капитала для увеличения площади жилья. Квартира разделена в долях на троих, второй ребенок родился после ее покупки, сейчас ему год. Кто должен быть собственниками в новой квартире? И как поступить с долей первого ребенка, которая была у него в первой квартире, купленной по программе «Молодая семья»?

Светлана Смиренко напомнила тюменке, что приобретаемую с помощью материнского капитала квартиру нужно разделить в общую долевую собственность. Старшему ребенку выделяется площадь, которая была у него в первой квартире, а остаток делится между мамой, папой и младшим ребенком.

Людмила добавила, что в ее семье также рассматривается вариант покупки частного дома после продажи квартиры, которая находится в обременении. Выделять ли долю в этом доме старшему ребенку или ему нужно покупать отдельную площадь?

Светлана Смиренко объяснила: «Вы продаете первую квартиру, снимаете с нее обременение, рассчитываетесь с банком. Но вы имеете право приобрести дом только через новый кредит, который будет гаситься средствами материнского капитала. И этот дом вы должны поделить между всеми членами семьи. Размер долей вы можете определить сами. Первому ребенку остается его доля из первой квартиры, а оставшаяся площадь делится на троих». «А можно ли купить малосемейку для старшего ребенка, и оставшиеся деньги вложить в дом?» — спросила читательница. «Нет, нельзя, — ответила специалист. — Эту квартиру придется делить между всеми членами семьи точно так же, как и дом. Если на приобретение квартиры используются государственные деньги, то она оформляется в общую долевую собственность».

Но вы имеете право приобрести дом только через новый кредит, который будет гаситься средствами материнского капитала. И этот дом вы должны поделить между всеми членами семьи. Размер долей вы можете определить сами. Первому ребенку остается его доля из первой квартиры, а оставшаяся площадь делится на троих». «А можно ли купить малосемейку для старшего ребенка, и оставшиеся деньги вложить в дом?» — спросила читательница. «Нет, нельзя, — ответила специалист. — Эту квартиру придется делить между всеми членами семьи точно так же, как и дом. Если на приобретение квартиры используются государственные деньги, то она оформляется в общую долевую собственность».

Второй звонок поступил от Анастасии Столяровой, мама которой получила материнский капитал. Девушка интересовалась, может ли она как старшая дочь этот капитал вложить в ипотеку и приобрести жилье себе?

Ипотеку можно взять, но приобретаемая квартира должна находиться в общей долевой собственности мамы Анастасии и трех ее дочерей, посянили в Пенсионном фонде. При этом маленький сын Анастасии в этой квартире — квартире его бабушки — доли иметь не будет. Как Анастасии стать единственной собственницей? После снятия обременения мама может подарить ей свою долю. Сестры Анастасии после достижения ими совершеннолетия могут так же распорядиться своими долями по договору дарения. Только тогда вся квартира перейдет в ее собственность.

При этом маленький сын Анастасии в этой квартире — квартире его бабушки — доли иметь не будет. Как Анастасии стать единственной собственницей? После снятия обременения мама может подарить ей свою долю. Сестры Анастасии после достижения ими совершеннолетия могут так же распорядиться своими долями по договору дарения. Только тогда вся квартира перейдет в ее собственность.

Дозвонилась на «прямую линию» и пенсионерка Елена Алексеевна. Она спросила, можно ли ее невестке подождать, пока в деньгах возникнет потребность, или нужно воспользоваться средствами в ближайшее время?

Светлана Смиренко ответила, что сертификат будет лежать как денежный документ. Инфляции бояться не нужно: как мы помним, сумма индексируется и будет ежегодно увеличиваться. На момент реализации материнского капитала невестка Елены Алексеевны воспользуется той суммой, которая будет на тот момент действовать по стране. «По поводу индексирования остатка средств хотелось бы добавить следующее: если часть суммы уже была снята на потребительские нужды, то индексируется только остаток, а не вся первоначальная сумма», — сказала специалист фонда.

Вероника Загвязина, 31-летняя мама двоих детей, стала обладательницей материнского капитала, но на увеличение жилплощади этих денег ее семье не хватает. Программой «Молодая семья» воспользоваться не удастся, так как у семьи уже есть жилая собственность.

К сожалению, о новых проектах государственной поддержки пока не известно. Если семья Вероники не возьмет кредит, то расшириться вряд ли получится, сообщили «Вслух.ру» в управлении Пенсионного фонда РФ в Тюмени.

Читательница Светлана интересовалась, можно ли с помощью материнского капитала закрыть часть ссуды, которую выдали на предприятии для улучшения жилищных условий? Светлана Смиренко уточнила: можно погасить только займы и кредиты.

Что изменилось в разделе квартиры при распаде семьи — Российская газета

Статистика неумолима — разводится более половины семей. И многие из них делят квартиры. Общие правила этого неприятного процесса известны каждому: совместно нажитое имущество делится поровну. Однако как каждая несчастная семья несчастна по-своему, так и вариантов раздела великое множество. К тому же в последние годы семьи стали активно брать ипотеку, использовать материнский капитал, покупать строящуюся недвижимость. Как поделить жилье в этих новых условиях?

К тому же в последние годы семьи стали активно брать ипотеку, использовать материнский капитал, покупать строящуюся недвижимость. Как поделить жилье в этих новых условиях?

Каждому по кредиту

Кредит заключается не на небесах, а обязательство платить банку 25 лет не гарантирует счастливый брак. Что же делать, если семья распалась, а ипотека осталась?

Первое, что нужно знать: даже если кредит оформлен только на одного из супругов, второму остаться ни при чем не получится. Жилье было приобретено в браке? Супруги автоматически являются созаемщиками, даже если в договоре это не обозначено. И если муж — основной заемщик собрал вещи, ушел и перестал оплачивать кредит, то делать это придется жене.

Причем суды признают долг по ипотеке общим долгом супругов вне зависимости от того, как делится ипотечная квартира, поясняет Дарьяна Епихина, юрист Petrol Chilikov. То есть ипотека может быть поделена поровну, даже если квартира разделена на неравные доли.

Квартира, приобретенная в ипотеку, делится при разводе, впрочем, как и сама ипотека. Для этого супруги должны выделить доли во владении квартирой и после этого разделить кредит. Есть возможность заключить с каждым из супругов отдельный договор и скорректировать графики выплат с учетом уровня заработной платы. Бывшие муж и жена будут выплачивать ипотеку каждый за собственную долю, а необязательность в этом вопросе одного супруга не будет касаться другого.

Для этого супруги должны выделить доли во владении квартирой и после этого разделить кредит. Есть возможность заключить с каждым из супругов отдельный договор и скорректировать графики выплат с учетом уровня заработной платы. Бывшие муж и жена будут выплачивать ипотеку каждый за собственную долю, а необязательность в этом вопросе одного супруга не будет касаться другого.

Если ипотека оформлена на мужа, жена признается созаемщиком

Не всегда квартира и ипотечный кредит могут быть разделены при разводе. К примеру, при оформлении военной ипотеки банки выдвигают требование к военным заключить брачный контракт. По его условиям при разводе заемщик становится единоличным собственником жилья и продолжает выплачивать кредит в одиночку. А вот жены таких ипотечников рискуют остаться без жилья.

Поиск альтернативы

Даже если кредит и метры поделены, совместное владение квартирой может тяготить бывших супругов. Так что на практике популярны варианты, которые позволяют поделить ипотечную квартиру еще до выплаты кредита.

Если ипотека выплачена менее чем на 10-20%, один из супругов может отказаться от прав на квартиру в пользу другого. За выплаченную часть кредита он вправе потребовать половину внесенной суммы, поясняет Мария Литинецкая, управляющий партнер «Метриум». В этом случае обязательство выплачивать ипотеку ложится только на одного из супругов, а чтобы не было разночтений, банк заключает с ним новый ипотечный договор.

Бывшие супруги могут продать ипотечную квартиру. При этом недвижимость находится в залоге у банка, поэтому они или находят покупателя, готового погасить кредит, или того, кто готов переоформить на себя ипотеку. Не исключен вариант, когда супруги находят деньги, чтобы закрыть остаток долга, а потом уже продать жилье и поделить вырученные средства.

Стройка только началась

Купить готовое жилье по карману не каждой семье. Поэтому к моменту развода оно может быть не достроено.

С квартирой, приобретенной по договору долевого участия, нюанс в том, что она покупается на стадии строительства, а право собственности оформляется после ввода объекта в эксплуатацию и подписания акта приема-передачи новостройки. «До этого момента квартиры в таком доме считаются объектами незавершенного строительства и не могут быть предметом раздела», — рассказывает Литинецкая.

«До этого момента квартиры в таком доме считаются объектами незавершенного строительства и не могут быть предметом раздела», — рассказывает Литинецкая.

Если договор долевого участия был заключен и полностью оплачен до вступления в брак, то после сдачи жилье будет полностью принадлежать супругу, на которого оформлен договор. В остальных случаях второй супруг имеет право потребовать оформить в его собственность долю в квартире, если недвижимость уже готова. Если же срок сдачи дома еще далек, можно добиться изменения условий договора долевого участия и включить в состав дольщиков второго супруга.

Детская доля

При покупке квартир часто используется материнский капитал, что серьезно осложняет раздел имущества при разводе. Но вот каков «вес» этого капитала? К примеру, в стоимости жилья он мог иметь совсем небольшой процент: 5 или 10. Но значит ли это, что остальные 90% супруги могут поделить между собой и тот, кто уходит из семьи без детей, может претендовать практически на половину квартиры? Таких исков немало рассмотрели судьи, но точку недавно поставил Верховный суд.

Квартиру, оплаченную в том числе материнским капиталом, необходимо оформить в общую долевую собственность. Доли каждого члена семьи супруги определяют самостоятельно, общей практикой является равное деление долей на всех. Получается, если детям успели выделить конкретные доли, то при разводе каждый из супругов получит строго причитающуюся ему часть. Но тот, с кем останутся дети, получает и их доли тоже. К примеру, в семье с двумя детьми жена останется с двумя третями квартиры, а муж лишь с четвертью.

Если доли выделить не успели, ситуация меняется не в пользу жен. Часть квартиры, которая оплачена из общих сбережений, делится поровну между супругами. Дети, так как они не участвовали в оплате, не получают ничего. А вот на маткапитал имеют право все члены семьи — даже дети. Его делят поровну. В результате ребенок может претендовать только на ту часть квартиры, которая пропорциональна его доле в материнском капитале. При таком разделе муж действительно получит почти половину квартиры.

Неравный брак

Считается, что нажитая квартира делится между супругами поровну. Однако на практике часто происходит перевес метров в сторону одного из супругов.

Увеличить долю квартиры, к примеру, могут дети. Если после продажи доли вырученной суммы не хватит на покупку нового жилья, то суд может выделить большую долю в квартире в пользу одного из супругов, который будет воспитывать несовершеннолетних. Однако один только факт наличия у супругов несовершеннолетних детей не является основанием для отступления от принципа равенства долей при разделе общей совместной собственности, поясняет Антон Марткочаков, партнер Enforce Law Company.

Также добиться неравного раздела квартиры можно, если один из супругов тратил всю зарплату на себя, а другой содержал семью, или в том случае, если при покупке один из супругов вложил деньги, которыми располагал еще до брака. К примеру, средства с банковского вклада, от продажи холостяцкой квартиры или машины.

На долгие годы

Как долго бывшие супруги могут делить имущество? Срок исковой давности обычно составляет три года, однако есть нюанс — с какого момента его считать. Мнение о том, что с момента расторжения брака — неверное, правильно — с момента, когда супруг узнал или должен был узнать о нарушении своего права на совместно нажитое имущество, говорит Дарьяна Епихина.

Мнение о том, что с момента расторжения брака — неверное, правильно — с момента, когда супруг узнал или должен был узнать о нарушении своего права на совместно нажитое имущество, говорит Дарьяна Епихина.

Например, через несколько лет после развода бывший муж, не отказывавшийся от прав на общую квартиру, но и не проживавший в ней, узнает, что экс-супруга решила продать эту недвижимость. Или жена продала квартиру, но не выплатила экс-супругу денежную компенсацию. В этих случаях срок исковой давности будет считаться с момента продажи жилья. А это может быть за пределами трехлетнего срока.

Детская доля. Как потратить маткапитал на покупку жилья

Самый главный документ — сертификат на материнский капитал. Сегодня он оформляется в беззаявительном порядке. О готовности сертификата можно узнать в личном кабинете матери на портале госуслуг.

Помните, что использовать маткапитал можно только после подписания договора купли-продажи. Получается, что часть средств за жилье продавец получит с задержкой, о чем его стоит предупредить заранее.

При оформлении сделки в договоре купли-продажи жилья следует прописать, что часть суммы будет выплачена за счет средств маткапитала, и указать банковские реквизиты продавца. Также нужно приложить документы, подтверждающие право покупателя на использование материнского капитала, то есть сертификат.

После регистрации сделки владелец сертификата должен подать заявление о распоряжении средствами материнского капитала для покупки жилья. Сделать это можно через портал госуслуг или на сайте Пенсионного фонда России (ПФР).

При электронной подаче заявления через портал госуслуг в течение одного-двух дней в личный кабинет поступит приглашение принести все указанные документы в местное отделение ПФР. Не забудьте паспорт и СНИЛС.

Список документов, которые юристы рекомендуют приложить к заявлению в ПФР:

- свидетельство о браке, если сделка заключается от имени супруга;

- копия договора купли-продажи жилого помещения;

- актуальная выписка из Единого государственного реестра недвижимости, которая подтверждает, что на покупателя (владельца сертификата на маткапитал) перешло право собственности на жилое помещение;

- справка продавца жилья о размере неуплаченной суммы по договору купли-продажи.

Документ подтверждает, что денежные средства из материнского капитала не превышают стоимость всего жилья;

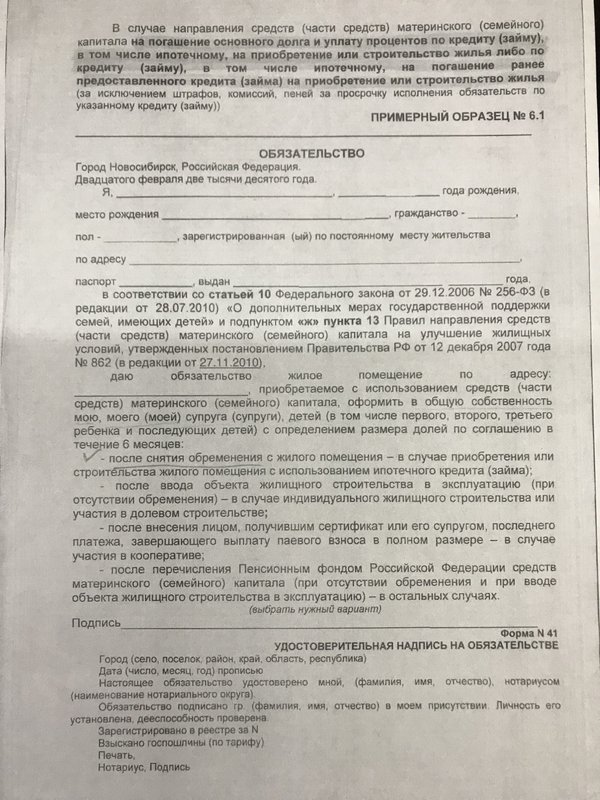

Документ подтверждает, что денежные средства из материнского капитала не превышают стоимость всего жилья; - нотариально оформленное заявление об обязательстве выделить долю в праве на жилое помещение ребенку после покупки жилья.

При покупке жилья в строящейся новостройке вместо копии договора купли-продажи и выписки из ЕГРН подается копия договора долевого участия в строительстве.

Если вы планируете внести маткапитал в качестве вступительного взноса в жилищный кооператив, то нужно предоставить:

- выписку из реестра членов кооператива, которая подтвердит членство в кооперативе владельца сертификата;

- справку о внесенной и оставшейся неуплаченной суммах паевого взноса;

- копию устава кооператива.

Определение нагрузки

Что такое препятствие?

Обременение — это требование против собственности лицом, не являющимся собственником. Обременение может повлиять на возможность передачи собственности и ограничить ее свободное использование до тех пор, пока обременение не будет снято. Наиболее распространенные виды обременения относятся к недвижимости; к ним относятся ипотечные кредиты, сервитуты и залоговые права по налогу на имущество. Не все формы обременения являются финансовыми, сервитуты являются примером нефинансовых обременений.Обременение также может применяться к личному, а не к недвижимому имуществу.

Наиболее распространенные виды обременения относятся к недвижимости; к ним относятся ипотечные кредиты, сервитуты и залоговые права по налогу на имущество. Не все формы обременения являются финансовыми, сервитуты являются примером нефинансовых обременений.Обременение также может применяться к личному, а не к недвижимому имуществу.

Этот термин используется в бухгалтерском учете для обозначения ограниченных средств на счете, зарезервированных для определенных обязательств.

Понимание препятствий

Термин «обременение» охватывает широкий спектр финансовых и нефинансовых требований к собственности со стороны сторон, помимо правообладателя. Некоторые владельцы собственности могут быть лишены возможности осуществлять полный, то есть необремененный, контроль над своей собственностью.В некоторых случаях собственность может быть конфискована кредитором или конфискована государством.

Некоторые обременения влияют на ликвидность ценной бумаги: сервитут или залог могут сделать правовой титул неликвидным. Хотя это не обязательно означает, что право собственности не может быть куплено и продано, это может позволить покупателю отказаться от сделки, несмотря на подписание контракта, и даже потребовать возмещения убытков в некоторых юрисдикциях.

Хотя это не обязательно означает, что право собственности не может быть куплено и продано, это может позволить покупателю отказаться от сделки, несмотря на подписание контракта, и даже потребовать возмещения убытков в некоторых юрисдикциях.

Другие обременения, такие как законы о зонировании и экологические нормы, не влияют на товарность собственности, но запрещают конкретное использование и улучшение земли.

В Гонконге, например, по закону продавец недвижимости обязан информировать агента по недвижимости о любых обременениях собственности, чтобы избежать проблем в дальнейшем в процессе продажи. Агент по недвижимости предоставит покупателю документ о поиске земли, в котором будет список всех обременений.

Ключевые выводы

- Обременение — это требование, предъявленное к собственности кем-либо, кроме текущего правообладателя.

- Некоторые претензии не влияют на стоимость недвижимости.Обычно это наблюдается в коммерческих случаях.

- Некоторые общие претензии — это аренда, залог, сервитуты и ипотека.

Виды обременений

Когда дело доходит до недвижимости, обременение из-за его множества применений бывает разных типов. Каждый тип предназначен как для защиты сторон, так и для точного определения того, что влечет за собой каждое требование и на что имеет право.

Подставка

Сервитут относится к праву стороны использовать или улучшать части собственности другой стороны или препятствовать владельцу использовать или улучшать собственность определенными способами.Первая категория известна как положительный сервитут. Например, коммунальная компания может иметь право прокладывать газовую магистраль через собственность человека или пешеходы могут иметь право использовать пешеходную дорожку, проходящую через эту собственность.

С точки зрения покупателя важно знать о любых обременениях собственности, поскольку они часто переходят к ним вместе с владением недвижимостью.

Валовой сервитут приносит пользу отдельному лицу, а не владельцу собственности, так что Дженнифер может иметь право пользоваться колодцем своего соседа, но это право не переходит к тому, кто купил собственность Дженнифер.Отрицательный сервитут ограничивает правообладателя, например, препятствуя тому, чтобы он или она построили структуру, которая блокировала бы свет соседа.

Посягательство

Посягательство происходит, когда сторона, не являющаяся собственником собственности, вторгается на территорию или вмешивается в нее, например, строя забор над линией земельного участка (вторжение) или сажая дерево с ветвями, которые свисают с прилегающей территории ( неприятность). Посягательство создает обременение для обоих объектов собственности до тех пор, пока проблема не будет решена: собственность, в которой находится посягательство, обременена своим правом бесплатного использования, в то время как владелец вторгающегося улучшения не имеет права собственности на землю, на которой она построена.

Аренда

Аренда — это договор об аренде недвижимости по согласованной ставке и на определенный период времени. Это форма обременения, поскольку арендодатель не отказывается от права собственности на недвижимость, но его или ее использование собственности существенно ограничивается договором аренды.

Залог

Залог — это разновидность обеспечительного интереса, обременения, которое влияет на право собственности на недвижимость. Это дает кредитору право наложить арест на имущество в качестве обеспечения невыполненного обязательства, обычно невыплаченного долга.Затем кредитор может продать недвижимость, чтобы вернуть хотя бы часть своей ссуды.

Налоговое залоговое удержание — это удержание, наложенное государством с целью принудительной уплаты налогов; в США федеральное налоговое залоговое право имеет приоритет перед всеми остальными претензиями на активы должника. Залог механика — это требование в отношении личного или недвижимого имущества, в отношении которого истец оказывал услуги. Например, подрядчик внес изменения в вашу собственность, за которые так и не заплатили. Судебные залоговые права обеспечиваются активами ответчика по иску.

Например, подрядчик внес изменения в вашу собственность, за которые так и не заплатили. Судебные залоговые права обеспечиваются активами ответчика по иску.

Ипотека

Ипотека — один из наиболее распространенных видов обеспечительных интересов. По сути, это залог недвижимости. Кредитор, как правило, банк, сохраняет долю в праве собственности на дом до выплаты ипотеки. Если заемщик не может выплатить ипотечный кредит, кредитор может лишить его права выкупа, изъяв дом в качестве залога и выселив жителей.

Ограничительный договор

Ограничительный договор — это соглашение, которое продавец записывает в документ о собственности покупателя, чтобы ограничить то, как покупатель может использовать это имущество.Например, может быть положение, которое требует от покупателя оставить нетронутым оригинальный фасад здания. Пока они не нарушают закон, ограничительные соглашения могут быть настолько конкретными и произвольными, насколько стороны готовы согласиться.

Особенности использования в бухгалтерском учете

В учете обременений зарезервированы определенные активы для выплаты ожидаемых обязательств. Например, компания может зарезервировать денежную сумму для оплаты своей кредиторской задолженности. Наличие обременения может создать иллюзию того, что на счете больше свободных средств, чем фактически свободно для использования.Отложенные деньги не могут быть использованы для каких-либо других расходов или транзакций. Таким образом, учет обременений гарантирует, что бизнес не перерасходует свой бюджет.

залога против обременения: в чем разница?

Залог против обременения: обзор

Залог представляет собой денежное требование, предъявленное к собственности для обеспечения платежа — урегулирование обязательства со стороны владельца собственности. Обременение — это гораздо более широкий термин, относящийся к любому виду требований к собственности.Любое право удержания является обременением, но не все обременения являются залогом.

Ключевые выводы

- Залог — это денежное требование к собственности, предназначенное для обеспечения выплаты.

- Любое право удержания является обременением, но не всегда верно обратное.

- Обременение относится к любому иску против собственности, а не только к гарантии оплаты.

Залог

Залог — это законное право, предоставленное владельцем собственности по закону или иным образом приобретенное кредитором.Залог служит для гарантии основного обязательства, такого как погашение ссуды. Если базовое обязательство не выполняется, кредитор может иметь возможность арестовать актив, являющийся предметом залога.

Залог всегда представляет финансовый интерес. Залог часто возникает в результате судебного процесса, инициированного кредитором. Это фактически дает кредитору право арестовать и продать имущество, в отношении которого кредитор имеет право залога, для погашения непогашенной задолженности. Типичный пример: если человек не может произвести платежи по автокредиту, это может привести к тому, что финансирующая компания вернет себе и продаст автомобиль для получения оплаты. Залог может даже включать право на арест средств на банковском счете должника.

Залог может даже включать право на арест средств на банковском счете должника.

Залог, наложенный налоговыми органами, конкретно называется налоговым залогом. Залог федерального налога примечателен тем, что он имеет приоритет над любыми другими требованиями кредиторов.

Обременения

Обременение — это требование против собственности лицом, не являющимся собственником. Обременение может повлиять на возможность передачи собственности и ограничить ее свободное использование.

Обременения не обязательно являются денежными, но они также включают ограничения на использование собственности или сервитуты.Обременения могут быть любыми процентами в собственности, которые обременяют или уменьшают стоимость собственности или чистый титул.

Сервитут — это концепция недвижимости, которая определяет сценарий, в котором одна сторона использует собственность другой стороны, когда владельцу собственности выплачивается вознаграждение в обмен на право сервитута. Коммунальные предприятия часто покупают сервизы за право устанавливать телефонные столбы или прокладывать трубы над или под частной собственностью.

Коммунальные предприятия часто покупают сервизы за право устанавливать телефонные столбы или прокладывать трубы над или под частной собственностью.

Однако, хотя владельцу недвижимости выплачиваются сборы, сервитуты могут негативно повлиять на стоимость недвижимости. Например, неприглядные линии электропередач могут снизить визуальную привлекательность участка земли.

Особые соображения

Залог и обременение чаще всего связаны с недвижимостью, но любой из них может применяться и к личной собственности. Если физическое лицо не может выплатить долг, то кредитор или налоговое агентство может наложить залог или обременение на его имущество.Наличие такого иска к собственности создает нечеткое право собственности и может ограничить возможность продажи или иной передачи собственности.

О любых существующих обременениях владелец недвижимости должен сообщать потенциальным покупателям. Покупатель наследует обременение при покупке недвижимости. Если продавец не раскрывает существующие обременения, он может быть привлечен к суду со стороны покупателя за его неспособность сделать это.

Что такое препятствие?

Обременение — это любая юридическая вещь, которая обременяет или ограничивает использование или передачу собственности.Свободная от обременений собственность — редкость.

Обременение может быть ипотекой, залогом (добровольным или принудительным), сервитутом или ограничением, ограничивающим передачу права собственности. Обременение может включать деньги, но не всегда.

Узнайте больше об обременениях и о том, как они работают.

Что такое препятствие?

Обременение — это юридическое требование на имущество. Ипотека — очевидное препятствие; если домовладелец не поспевает за выплатами по ипотеке, кредитор имеет право лишить собственность права выкупа.Любое право удержания или требование в отношении собственности является обременением. Законы о зонировании и экологические ограничения также являются примерами препятствий.

Как работают обременения

Как работают обременения, зависит от типа обременения. Некоторые обременения, такие как залоги, усложняют передачу собственности. Другие, например законы о зонировании, имеют минимальное влияние при покупке или продаже недвижимости.

Некоторые обременения, такие как залоги, усложняют передачу собственности. Другие, например законы о зонировании, имеют минимальное влияние при покупке или продаже недвижимости.

Вот распространенные типы обременений и способы их действия.

Доверительный договор или ипотечный договор

Когда покупатель жилья финансирует покупку дома, эта финансовая операция обычно состоит из двух документов: простого векселя, который является обязательством оплаты, и ипотеки или доверительного акта, который обеспечивает вексель и регистрируется.Ипотека немного отличается от доверительного договора, но оба являются обременением.

Когда ипотека или доверительный акт погашены, обременение снимается с собственности в публичных записях. Обычный документ для снятия обременения называется актом повторного завещания, который дает владельцу собственности четкое право собственности.

Добровольное залоговое удержание

Добровольное залоговое право — это документ, который собственник добровольно подписывает, и обычно он регистрируется в отношении собственности в публичных записях. Это может быть залог в обмен на переход денег из рук в руки, такой как второй заем или кредитная линия собственного капитала, или даже рефинансирование существующего вторичного финансирования.

Это может быть залог в обмен на переход денег из рук в руки, такой как второй заем или кредитная линия собственного капитала, или даже рефинансирование существующего вторичного финансирования.

В некоторых случаях, таких как кредитная линия, обмен денег может не производиться до тех пор, пока домовладелец не откроет кредитную линию и не займёт деньги. Когда процентные ставки низкие, домовладельцы могут взять кредитную линию в качестве экстренного источника средств. Даже если учетная запись закрывается, но никогда не используется, домовладельцы все равно должны зарегистрировать освобождение от залога.

Недобровольное удержание

Два довольно распространенных типа принудительного удержания — это lis pendens и удержание механика. Недобровольно это означает, что домовладелец не обязательно соглашался с тем, что такое залоговое удержание может быть подано против собственности. Lis pendens означает, что судебный процесс еще не завершен. Например, продавец согласился продать покупателю, но покупатель по какой-либо причине не смог закрыть дело вовремя. Таким образом, продавец расторг договор в одностороннем порядке, без согласия покупателя.

Таким образом, продавец расторг договор в одностороннем порядке, без согласия покупателя.

Чтобы еще больше усложнить ситуацию, предположим, что продавец хотел продать другому покупателю больше денег и отказался продлить время закрытия для существующего покупателя. Чтобы предотвратить передачу продавцом права собственности новому покупателю, существующий покупатель может подать иск в суд против продавца и зарегистрировать lis pendens . lis pendens запрещали продажу до решения суда.

Залог механику обычно предъявляется подрядчиком или субподрядчиком в отношении работ или материалов, которые остаются неоплаченными.Все принудительные залоги должны быть погашены, чтобы титульная компания выпустила правовой полис без указания обременений в качестве исключений из титульного страхования.

Непроизвольные обременения остаются в собственности до освобождения. Кредиторам и покупателям требуется четкое название, поэтому лучше быстро устранять недобровольные обременения.

Подставка

Сервитут — это когда владелец собственности сохраняет право на землю, но другая организация также имеет право на землю по определенной причине.Один из распространенных видов сервитута — сервитут на содержание инженерных сетей. Сервитут также может быть предоставлен для доступа (права проезда) к участку земли, не имеющему выхода к морю и без дороги.

Сервировки являются обременением, потому что они запрещают определенные действия и влияют на права собственности. Например, вы не можете построить бассейн на участке, отведенном под городскую канализационную линию. Если вы это сделаете, город может выкопать бассейн без вашего разрешения.

Легкости отмечены в страховом полисе вашего титула и часто появляются на карте оценщика.

Ключевые выводы

- Обременение — это любой правовой элемент, ограничивающий использование или передачу собственности. Большинство свойств имеют обременение.

- Ипотека и доверительные отношения являются обычными обременениями.

Обременение освобождается, когда ипотека выплачивается полностью или дом продается.

Обременение освобождается, когда ипотека выплачивается полностью или дом продается. - Принудительное залоговое удержание может затруднить продажу жилья. Эти залоговые права должны быть устранены немедленно.

- Easements будет указано в вашем страховом полисе.

Заголовок: Раздел 700.4 — Роль лицензированной практической медсестры в процедурах внутривенной терапии

700.4 Роль лицензированной практической медсестры в процедурах внутривенной терапии.

(a) Для целей этого раздела агентство должно означать организацию, лицензированную, уполномоченную или сертифицированную для работы в соответствии со статьями 36 или 40 Закона об общественном здравоохранении.

(b) Агентство может разрешить специально обученным лицензированным практическим медсестрам под наблюдением квалифицированной зарегистрированной профессиональной медсестры или врача выполнять все процедуры внутривенной терапии, за исключением введения крови и продуктов крови, внутривенных противоопухолевых агентов, болюсного введения. лекарства внутривенным путем, если оно не вводится в ходе лечения хроническим гемодиализом, как разрешено в этой главе, и процедур с участием центральных венозных сосудов.

лекарства внутривенным путем, если оно не вводится в ходе лечения хроническим гемодиализом, как разрешено в этой главе, и процедур с участием центральных венозных сосудов.

(c) Чтобы использовать лицензированную практическую медсестру для выполнения внутривенных терапевтических процедур в домашних условиях, агентство должно требовать, чтобы:

(1) лицензированная практическая медсестра удовлетворительно завершила программу обучения и наблюдала за клиническим опытом проведения внутривенных терапевтических процедур в больнице общего профиля, и ей поручено выполнять такие процедуры только для пациентов, которые считаются стабильными с медицинской точки зрения;

(2) дипломированная профессиональная медсестра инициирует и контролирует все новые внутривенные терапевтические препараты, которые получает пациент, и продолжает вводить последующие дозы, если дипломированная профессиональная медсестра сочтет это необходимым;

(3) дипломированная профессиональная медсестра, компетентная и знающая о введении внутривенных лекарств и знакомая с состоянием пациента, должна быть немедленно доступна лицензированной практической медсестре по телефону для консультации; и

(4) лицензированных медсестры не могут выполнять какие-либо процедуры на центральном венозном сосуде.

(d) Агентство должно гарантировать, что лицензированные практические медсестры, которым разрешено выполнять процедуры внутривенной терапии, удовлетворительно завершили программу обучения, получили клинический опыт под наблюдением и продемонстрировали компетентность в выполнении процедур внутривенной терапии.

(e) Программа обучения внутривенной терапии должна включать как минимум инструкции по:

(1) политика и процедуры агентства в отношении внутривенной терапии;

(2) программа обеспечения качества и управления рисками агентства;

(3) анатомия и физиология, относящиеся к внутривенной терапии;

(4) растворы и препараты, используемые для внутривенной терапии, их фармакологическое действие и терапевтические эффекты;

(5) процедур, используемых для смешивания внутривенных препаратов и растворов;

(6) признаки и симптомы осложнений и побочных реакций на внутривенную терапию;

(7) функции, использование и обслуживание внутривенных устройств и оборудования; и

(8) методы инфекционного контроля.

(f) Агентство должно гарантировать, что все процедуры внутривенной терапии, выполняемые лицензированной практической медсестрой, выполняются в соответствии с письменными политиками и процедурами, которые пересматриваются и обновляются по мере необходимости, но не реже одного раза в год.

(g) Агентство должно обеспечить наличие документации в личном деле лицензированной практической медсестры, в которой указывается пройденная программа обучения, количество часов и содержание программы, контролируемый клинический опыт и разрешение на выполнение процедур внутривенной терапии.

(h) Программы обучения без отрыва от производства должны проводиться с целью обновления и информирования лицензированной практической медсестры о новых процедурах внутривенной терапии, оборудовании и лекарствах. Программы должны проводиться по мере необходимости, но не реже одного раза в год, и должны быть задокументированы в личном деле лицензированной практической медсестры.

Сводка преимуществ

Пособия, которые вы зарабатываете как сотрудник City of Manchester, составляют значительную часть вашего общего компенсационного пакета.

План города Манчестера Документ и краткое описание плана

В этом документе описываются правила участия в плане социального обеспечения сотрудников муниципалитета Манчестер. Он также содержит информацию, на которую вы имеете юридическое право как участник плана, а также краткое изложение прав на участие и правил администрирования плана.

Здесь вы можете увидеть, какие преимущества вам доступны. Подробная информация о различных льготах может незначительно отличаться в зависимости от того, в каком профсоюзе вы состоите. Не забудьте также проверить справочник сотрудника и / или ваш профсоюзный договор.

График выходных для сотрудников

Вы имеете право на получение отпускных и / или отгула в соответствии с постановлениями города и коллективными договорами. Если на субботу выпадает выходной день, то он отмечается в пятницу; если выходной приходится на воскресенье, то он наблюдается в понедельник.

Город Неаффилированные сотрудники соблюдают следующие ежегодные оплачиваемые отпуска. Аффилированные сотрудники должны проверить свой Коллективный договор для получения дополнительной информации.

Аффилированные сотрудники должны проверить свой Коллективный договор для получения дополнительной информации.

- Новый год

- День Мартина Лютера Кинга

- День Президента

- День памяти

- День Независимости

- День труда

- День Колумба

- День выборов

- День ветеранов

- День благодарения

- Рождество

В начало

Отпуск

Использование отпуска должно быть одобрено вашим руководителем и запрашиваться заблаговременно до назначенной даты отпуска.Вы должны отработать шесть (6) месяцев текущей работы, прежде чем использовать отпуск. Отпуск не зарабатывается в период неоплачиваемого отпуска. Кредиты на отпускные начисляются ежемесячно или еженедельно.

Отпуск предоставляется на пропорциональной основе постоянным сотрудникам, работающим неполный рабочий день, которые работают более двадцати часов в неделю и не являются сезонными или временными в соответствии с графиками работы и с одобрения начальника их отдела. Отпуск не начисляется за часы, превышающие 40 часов в неделю.

Отпуск не начисляется за часы, превышающие 40 часов в неделю.

Для получения более подробной информации, пожалуйста, обратитесь к вашему коллективному трудовому договору или городским постановлениям.

В начало

Гибкий план льгот на время отпуска

Начиная с периода выплаты заработной платы, начинающегося 1 января каждого года, штатные сотрудники, занятые полный рабочий день, могут выбрать приобретение на одну или две дополнительные недели отпускных кредитов сверх своего обычного права в долларах до налогообложения. Правомочный сотрудник должен заполнить регистрационную форму и представить ее руководителю своего отдела для утверждения и подписи.Отпускные кредиты можно приобретать с шагом в одну или две недели.

Персональный отпуск

Сотрудники имеют право на два личных отпускных дня в год, если в предыдущем полном календарном году использовалось 6 или менее дней отпуска по болезни, за исключением случаев, предусмотренных коллективными договорами.

В начало

Отпуск по болезни

Сотрудники имеют право на отпуск по болезни, как это определено постановлениями города или коллективными договорами. Норма начисления отпуска по болезни составляет пятнадцать дней в году с максимальной ставкой 120 дней для всех сотрудников, если иное не определено в Коллективных договорах.

Если вы имеете право на оплачиваемый отпуск по болезни, вы можете использовать отпуск по болезни с одобрения вашего отдела в случае отсутствия из-за вашей болезни, травмы или травмы супруга / супруги, ребенка или другого кровного родственника или подопечного, проживающего в вашем домохозяйство, если разрешен отпуск по ЗОСПСО, или из-за заражения инфекционным заболеванием.

См. Дополнительную информацию в городской политике FMLA или обратитесь в отдел кадров.

В начало

Больничный банк

Банк отпусков по болезни — это добровольная программа, предлагаемая всем штатным сотрудникам, прошедшим испытательный срок. Вы должны заполнить соответствующее заявление о членстве и получить право на получение льготы. Формы членства доступны в отделе кадров или свяжитесь с вашим коллективным договором. Члены жертвуют банку один больничный в год. Целью банка является оказание помощи сотрудникам, страдающим краткосрочными заболеваниями или травмами, не связанными с работой. Пожалуйста, ознакомьтесь с соответствующей практикой предоставления отпуска по болезни в своем отделе.

Вы должны заполнить соответствующее заявление о членстве и получить право на получение льготы. Формы членства доступны в отделе кадров или свяжитесь с вашим коллективным договором. Члены жертвуют банку один больничный в год. Целью банка является оказание помощи сотрудникам, страдающим краткосрочными заболеваниями или травмами, не связанными с работой. Пожалуйста, ознакомьтесь с соответствующей практикой предоставления отпуска по болезни в своем отделе.

В начало

Отпуск в связи с тяжелой утратой

Все сотрудники имеют право на пособие в связи с утратой близкого человека в соответствии с положениями Коллективных договоров или постановлений города.Вы будете освобождены от работы не более чем на пять рабочих дней в случае смерти супруга, родителя, ребенка, брата, сестры, тещи, тестя, зятя, дочери. свекровь, кровный родственник или подопечный, проживающие в том же доме или доме. Сотрудникам может быть предоставлено освобождение на один день в связи со смертью бабушки и дедушки, внука, тети / дяди и / или брата / невестки.

В начало

Отпуск без сохранения заработной платы

Глава отдела может разрешить до 90 дней без оплаты в год ротации.

Совет мэра и старейшин может разрешить специальные отпуска с сохранением или без содержания на любой период, не превышающий одного календарного года, чтобы сотрудник мог посещать колледж, заниматься неотложными личными делами, требующими внимания сотрудника в течение длительного периода и на другие цели, которые считаются выгодными для городской службы.

В начало

Присяжные

Оплачиваемый отпуск может быть разрешен для исполнения обязанностей присяжных, если это выбрано судом, если часы работы противоречат вашему графику работы.Сотруднику, отсутствующему для исполнения обязанностей присяжных, выплачивается разница между его или ее обычным городским окладом и оплатой, которую он получает за выполнение обязанностей присяжных.

В начало

Медицинское страхование

Штатные сотрудники, работающие полный рабочий день, имеют право на получение медицинской страховки в первое число месяца, следующего за днем приема на работу. Вы должны заполнить форму заявки, чтобы иметь право на страховое покрытие.

Вы должны заполнить форму заявки, чтобы иметь право на страховое покрытие.

Например, если сотрудник принят на работу 3 января 2017 г., его или ее медицинское страхование начинается 1 февраля 2017 г. при условии, что необходимые формы регистрации и соответствующая документация (например, свидетельство о браке или свидетельства о рождении детей) представлены в Human Ресурсы.

В начало

Программа обратного выкупа по страхованию здоровья

Программа обратного выкупа по программе медицинского страхования предлагает денежное вознаграждение имеющим на это право сотрудникам города Манчестер, которые отказываются от своего права на участие в плане медицинского страхования города.

Дополнительную информацию см. В вашем Коллективном договоре.

В начало

Счет медицинских сбережений

Сотрудник должен быть зарегистрирован в плане медицинского страхования с высокой франшизой, чтобы иметь сберегательный счет для здоровья. Сберегательный счет для здоровья (HSA) — это не облагаемый налогом сберегательный счет, используемый для прямой цели оплаты квалифицированных медицинских расходов.

Сберегательный счет для здоровья (HSA) — это не облагаемый налогом сберегательный счет, используемый для прямой цели оплаты квалифицированных медицинских расходов.

До тех пор, пока средства сохраняются и расходуются на соответствующие медицинские расходы, все взносы (включая уплаченные городом) и снятие средств со счетов не облагаются налогом. В отличие от счета гибкого расходования средств на медицинское возмещение, средства в HSA не подпадают под действие политики «используй или потеряй». Все, что вы не потратите в течение одного года, переносится на следующий год.Другие также могут вносить деньги в ваш HSA от вашего имени. Вы можете использовать деньги в HSA для оплаты медицинского обслуживания, включая рецепты, стоматологические и зрительные расходы.

В начало

Стоматологическая страховка

Постоянные сотрудники, работающие полный рабочий день, имеют право на получение стоматологического страхового возмещения в первый день месяца, следующего за 3 месяцами непрерывной работы. Вы должны заполнить форму заявления, чтобы иметь право на страховое покрытие, а если вы записываете иждивенцев, вы должны предоставить копию свидетельства о браке и свидетельства о рождении для любых детей.

Вы должны заполнить форму заявления, чтобы иметь право на страховое покрытие, а если вы записываете иждивенцев, вы должны предоставить копию свидетельства о браке и свидетельства о рождении для любых детей.

В начало

Программа компенсации Vision

Постоянные сотрудники, работающие на полную ставку и участвующие в планах страхования Anthem Blue Cross BlueShield, имеют право на получение компенсации по зрению. Суммы возмещения зависят от вашего плана медицинского страхования.

В начало

Программа возмещения расходов на фитнес

Участники Anthem города Манчестера имеют право на получение до 200 долларов в год в счет оплаты членских взносов / взносов, если вы тренируетесь в фитнес-клубе не менее 48 раз в год по плану.

В начало

Страхование жизни

Постоянные сотрудники, которые работают не менее 20 часов в неделю, получают базовое страхование жизни бесплатно в размере, равном 1-кратному вашему годовому доходу с округлением до следующей более высокой 1000 долларов США, но не более 50 000 долларов США. Дополнительное страхование сотрудников может быть приобретено по групповым тарифам до 150 000 долларов США без доказательства наличия страховки, если оно запрашивается в течение 30 дней с момента приема на работу, и до 300 000 долларов США после утверждения с подтверждением наличия страховки.Дополнительное иждивенческое покрытие также доступно по групповым тарифам. Вы должны заполнить форму заявки, чтобы иметь право на это дополнительное покрытие.

Дополнительное страхование сотрудников может быть приобретено по групповым тарифам до 150 000 долларов США без доказательства наличия страховки, если оно запрашивается в течение 30 дней с момента приема на работу, и до 300 000 долларов США после утверждения с подтверждением наличия страховки.Дополнительное иждивенческое покрытие также доступно по групповым тарифам. Вы должны заполнить форму заявки, чтобы иметь право на это дополнительное покрытие.

В начало

Страхование долгосрочной нетрудоспособности

Городские власти предоставляют основную программу долгосрочной нетрудоспособности для всех сотрудников, работающих полный или неполный рабочий день, которые работают не менее 30 часов в неделю. Основная долгосрочная нетрудоспособность будет покрывать вас в течение 24 месяцев (2 лет) с даты вашей инвалидности. За свой счет вы можете приобрести факультативную длительную нетрудоспособность, которая покроет вас по истечении 24-месячного периода, охватываемого городом, до вашего обычного пенсионного возраста по социальному обеспечению.

В начало

Гибкий план расходов

Счет с гибкими расходами (FSA) — это льгота, регулируемая IRS и спонсируемая вашим работодателем. FSA позволяет вам оплачивать определенные расходы на медицинское обслуживание и / или уход за иждивенцем деньгами до уплаты налогов. Деньги переводятся из каждой вашей зарплаты до вычета налогов и переводятся на счет возмещения расходов на медицинское обслуживание и / или счет помощи иждивенцам.

В начало

Закон о семейном отпуске по болезни

Сотрудники, проработавшие 1250 часов в предыдущие двенадцать (12) месяцев, имеют право на получение Закона о семейном отпуске по болезни (FMLA) в связи с рождением или усыновлением ребенка или в случае серьезного состояния здоровья (согласно определению Закона), или если им нужно время, чтобы позаботиться о члене семьи с серьезным заболеванием.Кроме того, также доступны отпуск по уходу за покрываемым страховщиком военнослужащим, получившим серьезную травму или заболевание, а также отпуск по острой необходимости.

Сотрудники, желающие получить FMLA, должны подать заявление в отдел кадров. Сотрудники, которым предоставлен отпуск по закону FMLA, должны сначала использовать весь оплачиваемый отпуск, прежде чем переходить к неоплачиваемому статусу на оставшийся период времени.

Если планируется необходимость в отпуске по закону FMLA, вы должны уведомить вас за тридцать (30) дней до предполагаемой даты отпуска.Если отпуск непредвиден, вы должны уведомить об этом как можно скорее.

Дополнительную информацию см. В городской политике FMLA или обратитесь в отдел кадров.

В начало

Выход на пенсию

Система накопительного пенсионного обеспечения — это государственный пенсионный фонд, охватывающий правомочных штатных сотрудников, работающих полный рабочий день, избранных и назначенных должностных лиц, которые работают не менее 32 часов в неделю. Система накопительного пенсионного обеспечения — это план с установленными выплатами, освобожденный от налогов в соответствии с разделом 401 (1) Налогового кодекса. Взносы устанавливаются референдумом. Текущая ставка составляет 5% годовых. Сотрудники получают право на участие в плане после пяти лет службы. Размер пенсионного пособия зависит от количества лет службы, возраста и более высокой средней заработной платы участника за трехлетний период в течение последних десяти лет работы в городе.

Взносы устанавливаются референдумом. Текущая ставка составляет 5% годовых. Сотрудники получают право на участие в плане после пяти лет службы. Размер пенсионного пособия зависит от количества лет службы, возраста и более высокой средней заработной платы участника за трехлетний период в течение последних десяти лет работы в городе.

Чтобы получить дополнительную информацию или связаться с пенсионным отделом, посетите сайт www.manchesterretirement.org.

В начало

Отсроченная компенсация

Городские власти предлагают план отсроченной компенсации для сбережений сотрудников и пенсионного планирования.Программа предлагается через городского оператора связи с отложенным обслуживанием. Это предлагается на основе до налогообложения.

За дополнительной информацией обращайтесь в отдел кадров.

В начало

Программа помощи сотрудникам

Программа помощи сотрудникам (EAP) — это добровольная конфиденциальная программа, предназначенная для помощи сотрудникам и их семьям в решении личных вопросов или проблем, которые могут повлиять на их общее самочувствие и / или эффективность работы. Ресурсы управления персоналом

Ресурсы управления персоналом

В начало

Компенсация за обучение

Эта льгота предоставляется всем штатным, занятым полный или неполный рабочий день (пропорционально) сотрудникам в порядке очереди.Право на участие имеют все сотрудники, проработавшие шесть (6) месяцев непрерывной работы. Сотрудники могут подавать заявление на возмещение расходов на ежегодной основе. Сотрудники, запрашивающие возмещение стоимости обучения, должны заполнить и отправить свой запрос руководителю своего отдела для утверждения до даты начала учебного курса, тренинга или программы. Форма компенсации стоимости обучения

Для получения информации о текущих ставках см. Ваш коллективный договор или обратитесь в отдел кадров.

В начало

Программа ярких идей

Целью программы «Яркие идеи» является повышение качества городских услуг путем признания активных сотрудников, которые предлагают предложения, которые напрямую повышают эффективность и результативность городских операций, и / или предлагают предложения, которые значительно снижают риски безопасности на рабочем месте.

Награда может быть присуждена, когда один или несколько служащих представляют в письменной форме предложение, которое напрямую способствует повышению экономичности, эффективности, действенности или безопасности городских операций.

В начало

Компенсация работникам

Городские власти продолжают платить работникам, получившим травмы на работе. Эта оплата называется компенсацией рабочим. Когда требование одобрено (CCMSI, администратором города по контракту), травмированный работник получает 60% от своей средней заработной платы (включая OT и любые дополнительные выплаты) в наиболее благоприятный период от 26 до 52 недель (согласно закону штата).Затем городские власти дополняют заработную плату работника (согласно постановлению и CBA), чтобы гарантировать, что работник будет получать не менее 80% от своей базовой заработной платы (87% для государственных пенсионных служащих, которые полностью травмированы). Если работник получает время по болезни или отпуск до принятия заявления, он должен возместить городу все повторяющиеся платежи (за вычетом налогов на заработную плату).

В начало

Что такое процедура закрытия жилищного ссуды или отчуждения и ее процедура?

Вы приближаетесь к концу срока вашего жилищного кредита? Или отказ от жилищного кредита? В любом случае вам необходимо знать, как оформляется ипотечный кредит.

Проверьте шаги, чтобы закрыть или лишить права выкупа жилищного кредита

Сообщить кредитору:

У кредиторов одновременно работают сотни займов. Хотя у них есть это в их записях, но вам нужно будет отправить уведомление кредитору о том, что вы закрываете свой заем в определенную дату.

Получите все документы:

Убедитесь, что у вас есть все документы, включая договор займа и квитанции об оплате EMI.Наличие этих документов поможет нам в быстрой проверке.

Оценка выплат:

Проверки, связанные с платежами и документами, происходят для закрытия жилищного кредита. Рекомендуется, чтобы заемщик физически присутствовал на этих проверках, так как это ускорит процесс.

Получить NOC:

Банкии NBFC выдают «Сертификат об отсутствии возражений» при закрытии вашего жилищного кредита. В этом свидетельстве указано, что вы полностью выплатили жилищный заем и на ваше имя нет непогашенного остатка.Его также называют справкой о закрытии жилищного кредита, и вы можете перейти к этому руководству, чтобы получить NOC для жилищного кредита.

Удаление залога на имущество:

Это может быть необязательный шаг. Но если было залоговое удержание, чтобы помешать вам продать свою собственность, вам необходимо прекратить его действие. Жилищный кредит выплачен, недвижимость принадлежит вам. Это может занять до 10 рабочих дней.

Получение проверок безопасности:

Если вы представили кредитору какие-либо чеки безопасности с датой даты, убедитесь, что вы забрали их после закрытия ссуды.Более простой вариант — иметь все в сети.

Рекомендуемое дополнительное чтение: Закрытие вашего жилищного кредита? Проверьте это в первую очередь

Получите новый сертификат обременения (EC):

Как только вы закроете жилищный кредит, вы можете получить сертификат ЕС, в котором будут указаны все финансовые операции, связанные с вашей недвижимостью. Это также служит свидетельством того, что ваша собственность свободна от каких-либо денежных или юридических обязательств. Это поможет вам в будущем продать свою недвижимость.

Это также служит свидетельством того, что ваша собственность свободна от каких-либо денежных или юридических обязательств. Это поможет вам в будущем продать свою недвижимость.

Получить документы:

Получите все свои документы, представленные при подаче заявки на кредит. Особенно в случае залога, получите документы на недвижимость.

Дополнительная информация: Ремонт квартиры с целью получения прибыли Рекомендуемая дополнительная литература: Правила обращения взыскания на жилищный кредит

Обновите свой кредитный отчет:

Поскольку жилищный заем выплачен, это должно быть отражено в вашем кредитном отчете.Погашение кредита может иметь положительное влияние на ваш кредитный отчет. Убедитесь, что информация обновлена.

Отслеживать погашение кредита

Очень важно иметь подробную запись о выплате кредита после того, как вы его предварительно закрыли. Выписки с вашего банковского счета могут служить доказательством для предварительного закрытия. В выписке будут отражены произведенные платежи EMI и единовременная сумма, списанная со счета для предварительного закрытия ссуды.

Если у вас возникнут проблемы с закрытием кредита, вы всегда можете предоставить выписку со своего банковского счета в качестве доказательства погашения.

Выписки с вашего банковского счета могут служить доказательством для предварительного закрытия. В выписке будут отражены произведенные платежи EMI и единовременная сумма, списанная со счета для предварительного закрытия ссуды.

Если у вас возникнут проблемы с закрытием кредита, вы всегда можете предоставить выписку со своего банковского счета в качестве доказательства погашения.

Получить справку о несудимости у юриста

Справка о допуске — это необязательный документ, которым вы можете воспользоваться у любого предполагаемого адвоката. Вы понесете за это номинальную плату. Сертификат будет свидетельствовать о том, что вы имеете полное право беспрепятственно продать свою собственность.

Сербия вводит ряд поправок, затрагивающих рынки капитала