Отзывы о СберБанке: «Отвратительное оформление ипотеки в Сбербанке»

Здравствуйте. Хочу оставить свой отзыв как я оформлял ипотеку в Сбербанке совместно с Дом-кликом.При сборе документов на одобрение объекта недвижимости в виде дома с земельным участком была предложена услуга по оформлению договора купли-продажи стоимостью 2900. Я с продавцом с радостью ею воспользовались, так как все оформляли без агентов. Все хорошо, я выслал чек через чат и мне скинули предварительный договор для пакета документов на одобрение и подчеркнули, что после одобрения он переоформляєтся в сам договор.

Недвижимость одобрили и нам назначили время и день сделки на 30.04.2020. Все здорово. НО! Вечером 29.04.2020 перед днем сделки, звонит менеджер Сбербанка и говорит, чтобы мы не забыли договор купли-продажи! На мой ответ, что все было в пакете документов и, что я заплатил собственно Сбербанку за эту услугу, мне сказали, что Сбербанк не оформляет договора на загородную недвижимость! Это просто супер, за один вечер получать такую новость. При чем получается, что они взяли деньги за заранее не выполняемую услугу, это просто напросто незаконно! Ну ладно, кое как нашли за ночь агента, который сделал нам договор. Приехали в сбербанк, подписали все документы.

Так как МФЦ были закрыты, решили воспользоваться следующей услугой Сбербанка — это электронная регистрация прав собственности в Росреестре. Мало того, что мне постоянно говорили разную стоимость этой услуги (вся переписка сохранена в чате), так ее еще и выполнили просто безобразно! А заплатил я 21800 руб!

Во первых не сформировали заявление на один объект недвижимости, в следствии чего через неделю получили отказ в регистрации!

Во вторых ни как не могли получить документы из Росреестра ссылаясь, что в Росреестре какой то постоянный сбой.

В итоге я уже сам дозвонился до исполнителя в Росреестре по Лен области, который мне сообщил, что они уже три раза отправляли документы, что все уже зарегистрировано, ни каких сбоев не было, но Сбербанк почему то не видит этого и кормит сообщениями, что в Росреестре сбой. А решилось это тем, что я сам взял документы из Росреестра и отправил их в Сбербанк. Документы приняли и перевели деньги продавцу.

А решилось это тем, что я сам взял документы из Росреестра и отправил их в Сбербанк. Документы приняли и перевели деньги продавцу.

Вопрос, а за что я платил банку? Чтобы самому заниматься документами? После этого мы еще ждали пока документы увидит Сбербанк в электронном виде, так как нам они нужны были для подачи документов на субсидию, как многодетной семье. И пока я уже не написал в чат 30.05.2020, что буду жаловаться на них в вышестоящие надзорные инстанции, они их так и не видели, а после этого вдруг все нашлось. Через день 01.06.2020. И получается, в Росреестре недвижимость зарегистрирована 15.05.2020, а Сбербанк увидел документы в электронном виде 01.06.2020.

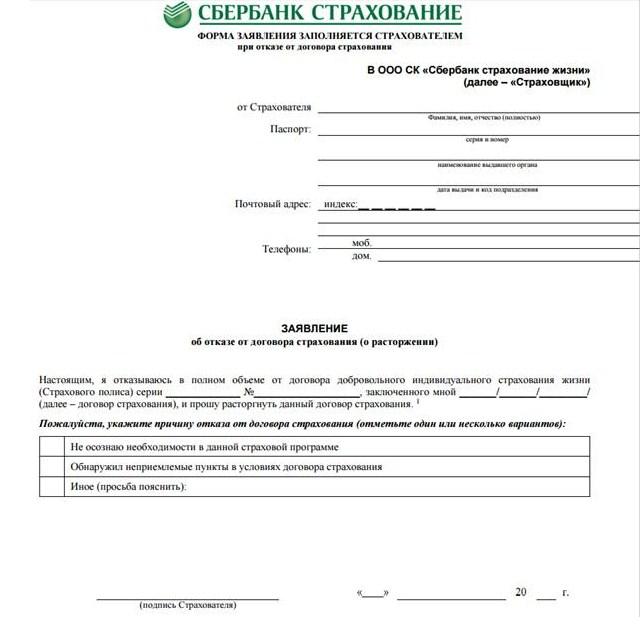

Теперь еще один момент, менеджер Сбербанка предложила написать заявление на возврат денег за договор, я написал заявление 06.05.2020 и отправил ей на почту (это она сама предложила, чтобы не кататься в офис). После этого 03.06.2020 получаю сообщение, что заявление передано в бухгалтерию, вроде все здорово, но сегодня 14.07.2020, а денег так и нет. На сообщения толком уже не отвечают, пишут, что им ни с кем не связаться и так далее.

Собственно я не ожидал такого отношения и крайне низкого качества выполняемых услуг. В чате сохранена вся переписка, они путаются в ценах на услуги, в чате пишут одно, а на деле выходит другая цена. Вся ситуация просто отвратительная, деньги берут за все, а ни делают за эти деньги ровным счетом ни чего! Я весь май висел на телефоне, чтобы как то решить все эти вопросы, хотя заплатил за все эти моменты. Отвратительное обслуживание.

Можно ли разорвать ипотечный договор? — Ипотека и финансы

Разорвать ипотечный договор можно. Но банк – такая организация, которая ничего бесплатно не делает. Поэтому расторжение договора сулит заемщику дополнительные финансовые потери.

При разрыве ипотечного договора сталкиваются интересы заемщика и кредитора. Убытки одной стороны автоматически превращаются в прибыль другой. Поэтому участники сделки не всегда находят общий язык, а вопрос переходит в судебные инстанции.

Поэтому участники сделки не всегда находят общий язык, а вопрос переходит в судебные инстанции.

Бесплатно ничего не бывает

В силу разных жизненных обстоятельств любой заемщик может прийти к решению, что взятая в ипотеку квартира ему больше не нужна. И перед гражданином встает вопрос: как расторгнуть ипотечный договор. По собственному желанию это сделать нельзя. «Просто так отдать банку ключи от залоговой квартиры должник не вправе», – подчеркивает заместитель руководителя дирекции розничного бизнеса Банка «Санкт-Петербург» Дмитрий Алексеев. Таким образом, расторжение договора возможно только по обоюдному согласию, в досудебном или судебном порядке.

При этом двустороннее расторжение договора на внесудебной стадии встречается нередко. Например, многие частные инвесторы предпочитают продавать залоговые квартиры по переуступке. Напомним, что согласно статьям 382 ГК РФ и 11 ФЗ № 214 дольщики имеют право уступить права на недвижимое имущество другому лицу с момента регистрации договора долевого участия (ДДУ) до подписания передаточного акта.

В таком случае собственник сначала обращается в банк за соответствующим разрешением. И в подавляющем числе случаев такое разрешение получает. Но на определенных условиях. Обычно кредитор настаивает, чтобы договор купли-продажи квартиры содержал обязательство перечисления денег на погашение ссудной задолженности по ипотечному кредиту. Кроме того, банк может потребовать за свое согласие плату.

Мечтать не вредно

Теперь рассмотрим ситуацию, когда заемщик пытается разорвать договор из-за тяжелого финансового положения.

В теории кредитор не заинтересован в потере плательщика. «Банки не очень любят расторгать договоры ипотеки. Поэтому они довольно часто стараются предложить альтернативные варианты или дополнения нескольких пунктов договора», – поясняют в «МБК-Кредит».

Правда, идти на существенные уступки себе в убыток банк не станет. Как уточняет Дмитрий Алексеев, в предыдущий кризис (2008-2009 годов) на ипотечном рынке практиковалось получение с должника отступных. Если банк видел, что много с заемщика не взять, то довольствовался какой-то суммой. Сегодня на такой вариант должникам рассчитывать не приходится.

Если банк видел, что много с заемщика не взять, то довольствовался какой-то суммой. Сегодня на такой вариант должникам рассчитывать не приходится.

Обычно банк предлагает должнику самому продавать квартиру по схеме, похожей на продажу по переуступке.

Полученные от продажи жилья деньги распределяются следующим образом. «Сначала гасятся проценты за прошедшие периоды, затем основной долг за прошедшие периоды, затем проценты за текущий месяц, пени и штрафы, потом остаток основного долга», – поясняет генеральный директор «Балтийской ипотечной корпорации» Галина Афанасенко.

Если клиент с добровольной продажей жилья тянет, кредитор грозит всеми прописанными в договоре неприятностями, в частности изъятием квартиры (см. справку).

Вызываю огонь на себя

Теоретически у заемщика есть определенные права. И он может попытаться обратиться в суд с требованием признать ипотечный договор недействительным.

Например, можно попробовать убедить суд, в том, что клиент не осознавал последствий заключения соглашения о залоге. Как вариант, также можно апеллировать к статье 451 Гражданского кодекса «Изменение и расторжение договора в связи с существенным изменением обстоятельств». Или попробовать уличить кредитора в неисполнении взятых на себя при заключении договора обязательств.

Если будет признан недействительным договор, окажутся недействительными и обязательства сторон. А клиент останется должен банку только сумму, взятую в кредит без процентов. Если же произошла переплата, судья обяжет банк ее вернуть.

Но БН неизвестен ни один случай подобных юридических побед.

В реальности у должника остается выбор лишь одной из двух стратегий. Самому инициировать судебное разбирательство, доказывая свою неспособность далее выплачивать кредит, или тянуть с решением вопроса сколько можно. В первом случае удается сэкономить на оплате штрафов, во втором – подольше пожить в залоговой квартире.

При выборе первого варианта должнику необходимо письменно уведомить кредитора о желании расторгнуть договор. Более того, заявление нужно зарегистрировать, чтобы потом представитель кредитной организации не мог отрицать факт обращения. Ведь банку выгодно, чтобы долг продолжал расти, и заявление клиента финансовая структура может просто «не заметить».

Более того, заявление нужно зарегистрировать, чтобы потом представитель кредитной организации не мог отрицать факт обращения. Ведь банку выгодно, чтобы долг продолжал расти, и заявление клиента финансовая структура может просто «не заметить».

Если последовал официальный отказ или банк никак не реагирует более 30 дней, должнику нужно идти с иском в суд самостоятельно. При этом заемщик может рассчитывать на определенное снисхождение при предоставлении отсрочки для исполнения решения суда об обращении взыскания на заложенное имущество.

Цена вопроса

Выражение «квартиру забирает суд» юридически неграмотно. Задача судебного процесса состоит в выяснении вопроса, какую именно сумму должник обязан вернуть. А далее – в составлении перечня имущества, на которое можно обратить взыскание, если ответчик не в состоянии расплатиться.

Получившийся в итоге «исполнительный лист» суд вручает кредитору. А уже тот передает данный список в службу судебных приставов. Изъятое судебными приставами имущество продается на торгах. А информация о них публикуется на сайте Федеральной службы судебных приставов.

Как правило, формулировка в решении суда, а также в исполнительном документе выглядит следующим образом: «Взыскать по кредитному договору такую-то сумму… Обратить взыскание на заложенную по договору ипотеки квартиру по адресу такому-то путем ее реализации на торгах с установленной начальной ценой в размере таком-то…».

Многие ипотечные заемщики считают, что в случае дефолта должны банку сумму, указанную в договоре: тело кредита плюс все ежемесячные выплаты до окончания срока договора. На самом деле, рассказывает Галина Афанасенко, размер набежавших процентов привязан к моменту обращения взыскания на арестованное имущество.

Сумма долга, которая была сформулирована в исковом заявлении, фиксируется в решении суда. Только по этой цене квартира выставляется на торги.

Когда квартира продается со вторых торгов по более низкой цене (если не состоялись первые торги, то цена снижается на 15%), у банка появляется возможность обратить взыскание на другое имущество должника.

Проценты за текущий месяц начисляются только за фактическое время пользования деньгами. Так, если по итогам торгов сумма получена 12 апреля и ее хватает на погашение всего долга, включая проценты, пени и штрафы, то проценты за текущий период начисляют не за полный месяц, а только за 12 дней.

В ходе судебных разбирательств должник может заявить ходатайство об изменении стоимости объекта и привлечь оценщика. Но нужно помнить, что в кредитные договоры банк обычно вписывает пункт, гласящий следующее. Если предмет залога подешевел и его стоимости не хватает для покрытия долга, то кредитор получает возможность обращать взыскание на другое имущество должника.

Ответный ход

В случае если заемщик просто перестает платить по долгам, в конце концов начинает беспокоиться кредитор.

Как поясняет представитель петербургского филиала банка ВТБ 24 Иван Макаров, обычно инициировать судебное разбирательство по безнадежному ипотечному долгу финансист получает право через 90 дней просрочки выплат. Само же разбирательство растягивается на срок в один-полтора года. На самом деле известны судебные тяжбы и длиной в два-три года.

Между тем все участники отечественного ипотечного рынка не сомневаются, что на сложившиеся правила игры заметно повлияет вступление в силу ФЗ «О банкротстве физлиц». Это произойдет 1 июня 2015 года.

Согласно документу попытаться объявить себя банкротом сможет сам заемщик кредита. Для этого закон называет два основания. В первом случае уже должен быть полумиллионный долг. Во втором – должнику достаточно «обстоятельств, очевидно свидетельствующих о том, что он не в состоянии исполнить денежные обязательства в установленный срок».

«Сам должник, если сочтет целесообразным, может инициировать процедуру банкротства с любой суммы долга при условии наличия просрочки более трех месяцев», – уточняют в Ассоциации российских банков (АРБ).

Как только суд вынесет определение «о признании обоснованным заявления о признании гражданина банкротом», все процедуры по взысканию имущества должника будут приостанавливаться. Кроме того, после судебного определения прекращается начисление неустоек (штрафов, пеней) за исключением текущих платежей.

Кроме того, после судебного определения прекращается начисление неустоек (штрафов, пеней) за исключением текущих платежей.

В АРБ отмечают, что в законе подробно не определен механизм трехлетней реструктуризации задолженности, что будет провоцировать злоупотребления со стороны должников. «На данный момент представляется возможным манипулирование с объемом списываемого долга, с показателями доходов должника, использование банкротства для целенаправленного ухода от обязательств по кредитам», – считают банкиры.

Что будет происходить на самом деле, покажет судебная практика.

Текст: Игорь Чубаха Фото: Алексей Александронок

Ипотека — Сбербанк

Добрый день, уважаемые господа банкиры!

Я работаю по договору подряда, работадатель находится в другом регионе. В планах приобрести квартиру по ипотеке через Сбербанк, но думаю банк не одобрит мой договор, выходит мне придется как -то устраивается через трудовую и копить постоянный стаж 6 месяцев… вот и вопрос, как лучше поступить (первый взнос и все остальное у меня имеется).

Да и как Вы считаете, ставка может упасть к августу до 8%? Вообщем хочу как- то просчитать ситуацию и сделать ее выгодной для себя и не пропустить рост цен на недвижимость.

Заранее благодарю за профессиональные, компетентные ответы.

Комментарии

| вряд ли упадет до такого уровня.  даже в планах Правительства нет такого уровня в февралю даже в планах Правительства нет такого уровня в февралю |

Варяг я ипотеку брал 3 года назад, естественно эт не в 1 день произошло, песен про то что ставки скоро упадут наслушался… а воз и ныне там. |

| Вот почему и хочу найти сведующих людей в этом вопросе — может кто и скажет инфу по этому вопросу — а погадать я и сам могу))) |

| реально-банку может ваш договор не понравиться, хотя только если он носит все признаки ТД (постоянный и долговременный характер), но переквалифицирование своего договора — это ваша задача или трудинспекции)))) а вот дателю — это тоже может не понра… и с последствями для вас. Формально банкможет отказать, т.к.ваш договор ГП характера и подразумевает временность работы с полученем конечного результата, т.е. никаких гарантий сокращенца вы неполучаете и больничный вам не оплачивают…. вы сначала уточните требования конкретного банка прямо по вашей ситуации, а после уж решение принимайте, а то вы сразу об ипотечных ставках))))) |

| Я считаю, что если есть первоначальный взнос и есть хоть какая-то уверенность, что вы сможете обслуживать кредит — надо брать ипотеку сейчас, если ставки и упадут на какой-то процент это компенсируется ростом цен на жилье, Цены мне кажется дальше не опустятся, строительные компании замедлили темпы поэтому через какое-то время спрос начнет превышать предложение.  Мое мнение. А какой смысл снимать квартиру и кормить дядю своими деньгами… Мое мнение. А какой смысл снимать квартиру и кормить дядю своими деньгами… |

Таня Голубева Вам надо определиться в какой валюте собираетесь брать ипотеку…может быть долларовый ещё выгоднее, чем рублевый. И тщательно просчитать все риски. |

| Придется как -то устраивается через трудовую и копить постоянный стаж 6 месяцев. Наивный-) СБ зарубит сразу. |

| Вот почему и обратился к НЕ любителям поболтать, а как попытатся идти не по тропе — и не быть радиоактивным игроком… ведь варианты есть вседа — только нужен не топор)) а реальная помощь. |

TatianaN Насчет реальной помощи… Сбербанк такая бюрократическая структура, что даже поручителя по кредиту для частного лица проверяют досконально: достаточная ЗП, стаж работы на одном месте, устный разговор кредитного контролера с гендиром организации-работодателя, сложные справки с места работы, проверка службой безопасности СБ, запрет на выдачу других кредитных карт СБ, пока срок поручительства не выйдет, личная встреча с представителем Сбербанка. Ипотека еще сложнее, учитывая муторность СБ. |

| Я конечно тож «люблю» Сбербанк, вот только не понимаю причны столь странного выбора банка. Там вам ставки и условия показались привлекательнее? Это не издевка, просто вопрос. Я брала ипотеку, но в другом банке, а СБ мне бы дал при условии двух поручителей. Сейчас снова хочу окунуться в бремя долгов, но вот Сбер как-то не попадает в мои выборки. Если Вам кажется, что сбер будет тем банком, которого правит-во обяжет сделать самую низкую ставку, то я вот например, так не думаю. Не зря они АИЖК создавали, в моем представлении именно они будут распределять денежки, а не сбер. Как совет почитайте про их деятельность. И я согласна с мнением о пртокольности процедур у Сбера, поэтому в вашем случае я бы искала счастье в других банках. Насчет ставки и сильного ее понижения я не могу загадывать, считаю, что если есть нужда брать, то надо брать. |

| Ну насколько я владею инфой на сегодняшний день со всеми процентами, страховками и всеми остальными сборами — сбер впереди, да в оформлении трудность возникает со всеми документами, но на выходе получается в плюсе. Почему и вопрос был как лучше сделать — а про поручителей и всем бумажкам я нашел всех — только не себя))) а я то как… обойду… |

| Ну нет, совет специалиста всегда нужен — а вдруг я промониторил не все банки и есть более выгодное предложение, вообщем кто в этой теме реально рубит, тот и про все подводные течения знает.  .. вот и спрашиваю. .. вот и спрашиваю. |

Обязательно ли страхование при ипотеке?

– У моих детей оформлена ипотека на вторичное жилье. Вопрос по страхованию конструктива. В банке я слышала, что если они не оформят страховку на следующий год, то процентная ставка увеличится на один процент. По закону обязательно такое страхование или нет? Имеет ли банк право увеличивать процентную ставку, если дети не будут оплачивать страховку на следующий год?

Africa Studio/Fotolia

Отвечает ведущий юрисконсульт департамента вторичной недвижимости Est-a-Tet Юлия Дымова:

Страховка конструктива является обязательной в банке, и в данной ситуации необходимо читать кредитный договор. Если там прописана фраза «Если страховка не будет осуществлена, то необходим досрочный возврат», то будет именно так. Данный момент никак не регламентируется законом, следовательно, действует исключительно договорная база.

Как отказаться от страхования, оформляя ипотеку?

Могу ли я требовать у Сбербанка снизить мою ставку по ипотеке?

Отвечает директор компании «Мой семейный юрист» Алина Дмитриева:

Согласно законодательству Российской Федерации, страхование имущества, заложенного по договору об ипотеке, осуществляется в соответствии с условиями указанного договора, при этом страхование конструктива не является обязательным условием. Однако важно обратить внимание на договор с банком. Если в договоре будет прямо указано о том, что в случае отказа от страхования дополнительных рисков может быть увеличена процентная ставка, то данное требование не будет противоречить нормам российского законодательства.

Отвечает управляющий партнер «Метриум Групп» Мария Литинецкая:

Банковская страховка при ипотечном кредитовании включает два основных пункта. Первый страхование объекта недвижимого имущества, находящегося в залоге у кредитора. Иными словами, банк страхуется на случай непредвиденных обстоятельств: пожара, наводнения и других причин утраты объекта.

Второй пункт включает страхование жизни и здоровья заемщика. Так вот, отказаться от первой страховки заемщик не может. Согласно статье 31 «Об ипотеке», на клиента накладывается обязанность страховать «заложенное имущество в полной стоимости и за свой счет от всех возможных рисков». Иными словами, Вы не имеете права отказаться от этой страховки.

Страхование: имущества, ответственности, ипотечное страхование

Ипотека без первоначального взноса: где, как, сколько?

А вот от страхования жизни и здоровья отказаться можно. Согласно статье 935 ГК РФ, страхование жизни и здоровья исключительно добровольная процедура, банк не может от Вас его требовать. Однако есть одно но. В случае Вашего отказа никто не запрещает банку увеличить процентную ставку. Об этом кредитор честно предупреждает в ипотечном договоре. Причем рост процентов по кредиту может составить от 1% до 7-10%, что фактически вынуждает заемщика продлевать полную страховку. Таким образом, абсолютно на законных основаниях Вы можете не страховать жизнь и здоровье, однако готовьтесь к тому, что ежемесячные платежи возрастут. И Вы не сможете оспорить данное решение банка.

Отвечает доцент кафедры «Ипотечное жилищное кредитование и страхование» Финансового Университета при Правительстве РФ Юлия Грызенкова:

Закон об ипотеке четко указывает, что страхование имущества является обязательным, если это не оговорено иным образом в ипотечном договоре. Кредитор может, но не обязан, предложить варианты со страхованием квартиры и без него. Определенные проблемы могут возникнуть, если навязывается один или несколько страховщиков с нерыночными (повышенными) страховыми тарифами. Но с этим довольно успешно борется ФАС, которая регулирует такие соглашения о сотрудничестве банков и страховых компаний. Заемщику важно знать, что уклонение от страхования заложенного имущества в случае, если кредитор настаивает на его обязательности, может привести к требованию кредитора досрочно вернуть средства: такое право ему предоставил все тот же закон «Об ипотеке».

Каковы особенности ипотеки для ИП?

Могу ли я вернуть переплаченные проценты при досрочном погашении?

Отвечает управляющий партнер юридической компании «ЭНСО», глава комиссии по оценке регулирующего воздействия общероссийской общественной организации «Деловая Россия» Алексей Головченко:

Во-первых, нужно внимательно прочитать договор, чтобы понять, является ли страховка обязательным условием. Если она является обязательным условием, то ставка может быть увеличена на какой-то процент при неоплате этой страховки. Потому что если это прописано в договоре, то это Ваши с банком договорные условия, с которыми Вы согласились, подписав документ. В таком случае апеллировать к тому, что банк повышает процентную ставку, незаконно. Скорее всего, при таком раскладе даже в суде Вы не докажете «Вашей правды». В результате придется либо продлевать страховку, либо платить на процент больше. Подобное требование отчасти обосновано, поскольку это гарантия того, что с объектом залога ничего не случится.

Однако в случае требования банком оплаты страховки в определенной компании Вы можете отклонить предложение и страховать объект недвижимости в приемлемой для Вас организации. Банк может потребовать страховку, но не может заставить Вас страховать объект в какой-то определенной фирме (поскольку это нарушение антимонопольного законодательства). Если Вам поднимают процент по ипотеке при страховке в компании отличной от той, которую предлагал банк тогда Вы можете написать жалобу в Федеральную антимонопольную службу.

В случае отсутствия в договоре пункта об обязательности страхования объекта, даже при непродлении страховки банк не имеет права поднять процентную ставку по ипотеке.

Отвечает руководитель департамента партнерских продаж страховой группы «Спасские ворота» Ксения Гаврилова:

Страхование залогового имущества, в данном случае «конструктива», является обязательным в рамках Федерального закона «Об ипотеке (залоге имущества)». Поэтому требование банка по страхованию абсолютно правомерно. И если условиями кредитного договора предусмотрено страхование, то в случае несоблюдения условий договора со стороны заемщика, банк вправе потребовать соблюдения оговоренных условий, либо применить санкции.

Поэтому требование банка по страхованию абсолютно правомерно. И если условиями кредитного договора предусмотрено страхование, то в случае несоблюдения условий договора со стороны заемщика, банк вправе потребовать соблюдения оговоренных условий, либо применить санкции.

А вот личное страхование носит добровольный характер, и банк не вправе принуждать клиента заключать подобный договор. Однако нередко банки при выдаче кредита предлагают заемщику пониженную процентную ставку по кредиту при условии оформления договора страхования. И это выгодно для заемщика, т.к. он получает не только более интересные условия по ипотеке в том или ином банке, но и защиту от страховой компании.

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Можно взять ипотеку в одном регионе, если прописан в другом?

Какой способ накопить на квартиру самый выгодный и надежный?

Можно ли взять ипотеку в России, имея только вид на жительство?

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Сбербанк одобрил вам ипотеку: что дальше?

ИА «Удмуртия»Итак, волнения позади, и заветное одобрение ипотеки от Сбербанка у вас в кармане. Вы в одном шаге от квартиры своей мечты. Рассказываем, что делать дальше.

1. Выбираем жилье

Банк не торопит вас с выбором — с момента одобрения заявки у вас есть 90 дней на поиск недвижимости и сбор документов.

Приобрести в ипотеку можно дом, квартиру или комнату, участок для строительства или дачу. Недвижимость вы можете поискать самостоятельно или обратиться за помощью в риэлторское агентство.

Хотите купить квартиру в новостройке? Вам в помощь — сервис подбора недвижимости. Он подберет для вас отличные предложения от надежных застройщиков с учетом ваших пожеланий. Просмотреть их можно будет в личном кабинете ДомКлик. При этом вы не только получите список, но и сможете выбрать квартиру со скидкой до 10%.

Он подберет для вас отличные предложения от надежных застройщиков с учетом ваших пожеланий. Просмотреть их можно будет в личном кабинете ДомКлик. При этом вы не только получите список, но и сможете выбрать квартиру со скидкой до 10%.

Ваша цель – дом или жилье на вторичном рынке? Ищите недвижимость на сайте или в приложении ДомКлик среди 1,6 млн предложений. Только по Удмуртии более 45 тыс. объявлений. На ДомКлик также можно:

- почитать советы и рекомендации специалистов

- купить квартиру или дом со скидкой на ставку по ипотеке 0,3%

- оформить ипотеку без отчета об оценке

- отправить недвижимость на одобрение в банк и получить решение онлайн

Но даже если выбранной вами недвижимости нет на ДомКлик, вы все равно сможете купить ее в ипотеку, если она соответствует требованиям банка.

2. Получаем одобрение в банке

Перечень документов необходимых для одобрения недвижимости банком зависит от типа недвижимости и конкретной ситуации.

Если вы покупаете готовое жилье, добавьте в сделку на ДомКлик продавца или риелтора. Так собрать необходимые документы будет проще и быстрее. Чтобы добавить участника в сделку нажмите в личном кабинете ДомКлик кнопку «Пригласить участника» и следуйте подсказкам.

Выясняем, какие нужны документы для одобрения

Пройдите опрос о недвижимости в личном кабинете ДомКлик. Список документов для покупателя будет отличаться от списка документов продавца, поэтому и опросы для них будут разные — каждому доступен свой вариант. Риелторам доступны оба варианта опроса.

Передаем документы в банк

После того, как список документов сформирован, отсканируйте или сфотографируйте их на телефон и загрузите в личном кабинете. Идти в банк и приносить оригиналы не нужно, все можно сделать онлайн.

Важно! Загрузить нужно весь перечень документов, так как заявки с полным пакетом документов рассматриваются в приоритетном порядке.

Остается только немного подождать: одобрение недвижимости занимает примерно 3-5 рабочих дней.

Все еще проще и быстрее если вы покупаете квартиру в аккредитованной банком новостройке. Сообщите менеджеру адрес выбранного объекта и добавьте в сделку представителя застройщика. Он поможет подготовить все необходимые документы, а получить решение в этом случае вы сможете за 3 минуты.

3. Записываемся на сделку

Когда решение по недвижимости принято, вы получаете уведомление. Если оно положительное, можете записываться сделку. На этом этапе опять-таки не нужно никуда идти или звонить. Записаться можно в приложении или на сайте ДомКлик. При этом удобное место и время для сделки вы выбираете сами.

4. Оформляем страховой полис

Если вы покупаете в ипотеку любое готовое жилье, вам нужно будет его застраховать. Оформить страховой полис вы можете онлайн на ДомКлик или в любой аккредитованной банком страховой компании. Это единственная обязательная услуга, остальные — например, страхование жизни или защита дома — подключаются только по желанию клиента.

5. Выбираем способ расчета

Подумайте о том, как вы будете рассчитываться за покупку. Вариантов тут несколько — вы можете выбрать расчет наличными, банковскую ячейку, аккредитив или сервис ДомКлик «Безопасные расчеты».

Наличные – на первый взгляд самый простой, но при этом и самый рискованный способ. При оплате до подписания договора о переходе собственности есть риск остаться без денег и жилья для покупателя, а после — для продавца.

Ячейка. При этом способе деньги находятся в металлическом боксе в хранилище банка под надежной защитой. Раскрытие ячейки происходит только после того, как продавец предъявит оригинал договора с отметками о регистрации права в Росреестре, подтверждающего факт сделки. При всей надежности, это достаточно дорогостоящий способ расчета.

Раскрытие ячейки происходит только после того, как продавец предъявит оригинал договора с отметками о регистрации права в Росреестре, подтверждающего факт сделки. При всей надежности, это достаточно дорогостоящий способ расчета.

Аккредитив. Это безналичный расчет через блокированный лицевой счет. Фактически это условное обязательство от покупателя, согласно которому банк выплачивает деньги продавцу после совершения сделки. До этого момента деньги замораживаются.

Сервис «Безопасные расчеты». Этот способ позволяет провести расчеты безопасно и дистанционно. Услуга оформляется на сделке за 15 минут. После перехода права собственности деньги автоматически направляются продавцу, а вы получаете на электронную почту документы, подтверждающие факт расчета.

6. Получаем ипотеку

Перед сделкой менеджер банка заранее оформит и пришлет на ознакомление кредитный договор. Обязательно не спеша изучите его дома – так вам не придется тратить на это время в момент оформления.

В выбранный вами день и время приезжайте в отделение банка. Не забудьте взять с собой паспорт, СНИЛС, документы на недвижимость — точный список можно найти в личном кабинете ДомКлик или запросить у своего менеджера по ипотечному кредитованию. Приготовьте также средства на первоначальный взнос и оплату выбранных услуг.

На сделке должны лично присутствовать все созаемщики, тоже с оригиналами документов.

7. Оформляем право собственности

Если вы купили готовое жилье, то право собственности оформляется сразу. А вот если приобрели квартиру в строящемся доме, то сначала оформляете право требования, а право собственности — только после того, как дом будет построен, а вы получите ключи.

Сегодня все заботы по оформлению права собственности или права требования можно возложить на банк, если воспользоваться сервисом «Электронная регистрация». Вам останется только дождаться документов, которые придут на вашу электронную почту.

Вам останется только дождаться документов, которые придут на вашу электронную почту.

Право собственности оформлено? Получаем ключи и празднуем новоселье!

Генеральная лицензия Банка России на осуществление банковских операций № 1481.

Читайте ИА «Удмуртия»:

«Досрочное истребование задолженности» — что это?

Досрочное истребование задолженности, или, как его еще называют, досрочное истребование кредита, для одних заемщиков может стать кульминацией в череде финансовых неудач, а для других — громом среди ясного неба. Что все это значит, что делать в подобной ситуации и у кого попросить помощи? Об этом читайте в нашей статье.

Что значит досрочно?

Когда вы заключаете кредитный договор с банком, согласно действующему законодательству в тексте документа обязательно указывается не только сумма кредита, но и срок, в течение которого деньги необходимо вернуть с процентами. Однако в отдельных случаях банк вправе потребовать возврата всей суммы займа до истечения срока действия договора. Сам договор при этом может быть расторгнут.

«При нарушении заемщиком обязательств по договору банк вправе досрочно взыскивать предоставленные кредиты и начисленные по ним проценты, если это предусмотрено договором, а также обращать взыскание на заложенное имущество в порядке, установленном федеральным законом», — ст.33 Федерального закона № 395-1 «О банках и банковской деятельности»

Кто в зоне риска

О каких же нарушенных обязательствах идет речь? Их не так много:

- нарушение графика платежей — вы вносите оплату несвоевременно либо не в полном объеме и у вас появляется просроченная задолженность

- нецелевое использование целевого кредита — вы взяли ипотеку, но не купили жилье и не сделали ремонт, а потратили деньги на отдых или вложили в бизнес

Кроме того, негативным сигналом для кредитора будут аресты счетов и имущества, предписания судебных приставов о взыскании задолженности (по другим кредитам или по алиментам), которые косвенно говорят об ухудшении финансового положения клиента и о рисках невозврата кредита.

Почему банки идут на этот шаг?

Досрочное истребование задолженности — одна из крайних мер воздействия на должников. Она применяется только к тем клиентам, в отношении которых возникают обоснованные подозрения, что с погашением кредита могут возникнуть или уже есть серьезные проблемы. С помощью подобных требований финансовые организации пытаются защитить себя от самых негативных последствий, ведь если клиенты не будут возвращать кредиты, сами кредиторы понесут серьезные убытки и не смогут выполнять уже свои обязательства — выдавать новые кредиты и обеспечивать доходность депозитов.

Стоит отметить, что досрочное истребование задолженности не применяется в отношении ответственных заемщиков: если вы вовремя погашаете кредит, банк не имеет права требовать от вас возврата полной суммы раньше истечения срока договора. В этом случае закон на вашей стороне.

Требует или не требует?

Досрочное истребование задолженности не происходит случайно или тайно. Вам обязательно придет уведомление о том, что банк принял решение потребовать оплаты всей суммы кредита единовременно. Обычно это официальное письмо от банка, в котором он сообщает о готовности расторгнуть кредитный договор, а также указывает сумму задолженности и срок (как правило, это 30 дней), в течение которого деньги должны поступить на кредитный счет для последующего списания.

Обратите внимание: даже на этой непростой стадии взаимоотношений с кредитором еще можно прийти к взаимопониманию. Если вы действительно испытываете финансовые трудности, которые не позволяют вам своевременно погашать кредит, обязательно позвоните представителю банка и сообщите о текущем положении дел. Благодаря вашей инициативе банк может отменить требование досрочно вернуть весь кредит. Ни один банк не заинтересован в потере клиента и ухудшении его кредитной истории, поэтому всегда готов пойти навстречу тем, кто действительно хочет выполнить свои обязательства.

Полезный совет: даже если вы можете платить совсем небольшую сумму, но регулярно — делайте это! Кредитор будет видеть, что вы хотите ликвидировать свою задолженность.

Так риск расторжения кредитного договора снизится.

Если вам пришло уведомление о досрочном истребовании задолженности от банка «Открытие»:

- позвоните специалисту банка по телефону 8 800 500-70-44 или закажите обратный звонок

- будьте готовы обсудить со специалистом возможные варианты погашения кредита

- если вы попали в затруднительное финансовое положение, подготовьте документы, достоверно подтверждающие снижение дохода и отсутствие возможности дополнительного заработка. Вам могут предложить программы по снижению финансовой нагрузки, такие как реструктуризация кредита, рефинансирование или изменение графика платежей

- если все предложения банка вам не подходят — погасите кредит в отведенный вам срок согласно уведомлению о досрочном истребовании задолженности

Частые вопросы об ипотеке | Банк БЖФ — ипотека по низкой ставке

1. В кассах отделений АО «Банк БЖФ» Текущая оплата кредита во всех отделениях АО «Банк БЖФ» производится бесплатно. Денежные средства на рублевый счет Заемщика в Банке может внести как сам Заемщик, так и иное физическое лицо, обратившись кассу Банка, при наличии паспорта гражданина РФ и сведений о номере счета и ФИО (полностью) владельца счета.

2. Переводом через кассы сторонних банков Через любой сторонний банк, используя услугу «межбанковский перевод» (реквизиты для перевода содержатся в Вашем кредитном договоре). За осуществление операции взимается комиссия стороннего банка. Перевод осуществляется в течение 2–3 дней, поэтому оплату рекомендуем вносить заблаговременно.

3. Перечислением денежных средств из заработной платы

Если вы получаете заработную плату на счет в АО «Банк БЖФ», вам достаточно оформить постоянное поручение на перевод в Банке. Если вы получаете заработную плату через сторонний банк, либо через кассу предприятия, вы можете обратиться в бухгалтерию своего предприятия и составить заявление на ежемесячное перечисление денежных средств. Реквизиты для перевода содержатся в вашем кредитном договоре. Перевод осуществляется в течение 2–3 дней, поэтому оплату рекомендуем вносить заблаговременно.

Реквизиты для перевода содержатся в вашем кредитном договоре. Перевод осуществляется в течение 2–3 дней, поэтому оплату рекомендуем вносить заблаговременно.

Уважаемые клиенты, просим Вас использовать следующие реквизиты, если Вы пользуетесь услугами других банков при безналичном перечислении своих средств на счета в АО «Банк БЖФ»:

Банк получатель: АО «Банк БЖФ» БИК: 044525464 Кор/счет: 30101810545250000464 Получатель: ФИО (полностью) ИНН получателя: может не заполняться № счета получателя: Ваш номер счета в АО «Банк БЖФ», в соответствии с договором текущего счета Назначение платежа: Перевод средств в счет погашения обязательств по кред. Дог. № от

4. Пополнить свой текущий счет в АО «Банк БЖФ» Вы можете через Партнеров Банка: сервис «Золотая корона – погашение кредитов»

Для осуществления первого платежа в этом сервисе, Вам необходимо помимо стандартных реквизитов платежа (номер счета, номер договора или номер карты; ФИО плательщика) называть БИК Банка.

Sberbank CZ | Вариант процентной ставки

Подробная информация

Плата за получение товара не взимается

IRS — процентный своп — это операция, в которой денежные потоки, полученные от фиксированных и плавающих процентных ставок, меняются местами. Контрагенты обязаны платить согласованную процентную ставку (фиксированную / плавающую) из согласованной суммы в течение согласованного периода на регулярной основе в четко установленные даты в будущем.

Обмен основной суммы между контрагентами по сделке не осуществляется. На практике контрагенты обменивают только разницу между согласованной фиксированной процентной ставкой и ссылочной процентной ставкой. Он позволяет изменять процентные обязательства или дебиторскую задолженность с фиксированной процентной ставкой для обязательств с плавающей ставкой и наоборот.

Минимальный срок погашения 1 год, максимальный срок погашения 20 лет.

Версия IRS — это амортизируемая IRS, по которой номинальная стоимость основной суммы падает в течение ее курса заранее согласованным способом.

Пример

Банк и клиент соглашаются обмениваться денежными потоками сроком на 2 года по следующему алгоритму:

- Клиент будет платить банку процентную ставку 2% от основной суммы долга в 1 миллион евро на полугодовой основе. С другой стороны, банк будет платить клиенту по плавающей ставке, 6M EURIBOR, на те же даты и по той же основной сумме.

- 6-месячная ставка EURIBOR фиксируется за два рабочих дня до начала каждого процентного периода.Впоследствии, в конце каждого процентного периода, разница между этими процентными ставками будет погашена в виде единого денежного потока.

Преимущества

- Благодаря прогрессивной процентной ставке процентная нагрузка по кредиту вначале ниже

- Индивидуальные договоры о досрочном погашении

К этому продукту применяются усиленные положения о защите клиентов, основанные на Директиве Европейского парламента и Совета 2014/65 / EU «Директива о рынке финансовых инструментов II» — MiFID II.

Контакты

Глава отдела мировых рынков

Продажи на мировом рынке

Торговля валютными и процентными инструментами

VEON объявляет о новом соглашении о ссуде на 100 миллиардов рублей со Сбербанком

TipRanks

Эти 2 акции EV имеют потенциал роста более чем на 40%, говорят аналитики

Каждый хочет стать частью следующего большого дела, и прямо сейчас, в автомобильная промышленность, которая все больше и больше напоминает электромобили.Комбинация социального и политического давления способствует продвижению электромобилей, и производители — как устаревшие автопроизводители, такие как Ford и GM, так и новые компании, такие как Tesla Илона Маска, — заняты проектированием и производством новых линий автомобилей. Этот рост натолкнулся на препятствие на прошлой неделе, когда акции электромобилей упали после ряда негативных новостей, которые повлияли на настроения. Пожар поразил главный производственный объект Tesla, а компания ChargePoint Holdings, которая владеет и управляет сетью зарядных станций для электромобилей, сообщила о более крупных, чем ожидалось, убытках.Это была важная точка данных, поскольку зарядные станции — важная часть инфраструктуры электромобилей — можно рассматривать как приблизительный показатель здоровья рынка электромобилей. Компании Pure-play EV также находятся под давлением известных традиционных автопроизводителей; Например, Ford активно развивает электромобили и анонсировал полностью электрическую версию своего лидирующего на рынке пикапа F-150. Нельзя сказать, что в нынешних условиях нельзя найти привлекательных пьес. Популярность электромобилей растет, и они также поддерживаются государственной политикой; в США штат Калифорния активно добивается создания полностью электрического парка автомобилей с нулевым уровнем выбросов к 2035 году, в то время как в Китае правительство требует, чтобы электромобили составляли постепенно увеличивающуюся долю всех продаж автомобилей, в довершение всего. на 40% в 2030 году.Государственная поддержка, наряду с общественными интересами, обеспечивает поддержку рынка электромобилей в целом. Помня об этом, мы использовали базу данных TipRanks, чтобы найти две привлекательные акции электромобилей, по мнению аналитиков Уолл-Стрит. Оба тикера имеют консенсус-рейтинг умеренного или сильного покупателя и могут вырасти более чем на 40% в будущем году. Canoo (GOEV) Мы начнем с Северной Америки, где компания Canoo, расположенная в районе Лос-Анджелеса, придерживается явно нетрадиционного подхода к автомобильному дизайну. Компания является одним из множества небольших разработчиков и производителей электромобилей, появившихся в последние годы, чтобы воспользоваться преимуществами развивающегося рынка электромобилей, и она стала публичной в индексе NASDAQ в результате слияния с SPAC в декабре.Canoo находится на стадии подготовки к производству, и у нее на чертежной доске два электромобиля; MPDV, или многоцелевой автомобиль для доставки, и уникальный фургон, продаваемый как «транспортное средство для жизни». Оба имеют большие внутренние объемы для своего размерного класса, что делает их легко адаптируемыми для широкого круга применений. Рулевое колесо на обеих моделях представляет собой систему управления по проводам, а приборная панель отличается обтекаемым дизайном, подчеркивающим вид водителя. Автомобиль для повседневной жизни совместим с приложением для смартфона, что позволяет телефону подключаться к системе управления автомобилем.Фургон, названный просто Canoo, планируется выпустить в 2022 году, а за ним последуют и другие модели. С тех пор, как GOEV начал открытую торговлю, менее трех месяцев назад, акции были очень волатильными. Самый последний рост акций, рост на 15%, произошел 11 марта, когда компания объявила о планах по запуску спортивного пикапа в 2023 году. Предварительные заказы начнутся во 2 квартале 21 года. Все автомобили Canoo работают на одной базовой архитектуре, шасси в стиле «скейтборд», общность которого позволяет сократить сроки разработки.Покрытие Canoo для R.F. Лафферти, аналитик Джейми Перес, видит для этой компании четкий путь вперед. «У Canoo есть потенциальные источники дохода от возможностей разработки и лицензирования. Этот бизнес включает в себя консалтинг и контрактное проектирование для других производителей электромобилей, что способствует развитию собственной технологии скейтбордов », — отметил Перес. Переходя к конкретным деталям, Перес отмечает, что компания планирует продавать в середине этого десятилетия: «У Canoo есть несколько возможностей получения дохода на рынке электромобилей… Заглядывая в будущее до 2025 года, компания оценивает, что инженерные услуги могут принести 450 миллионов долларов, среднегодовой темп роста с 2021 года составляет 39% … Ожидается, что Canoo принесет 79 миллионов долларов в первый год производства Lifestyle, при этом среднегодовой рост продаж составит 147% к 2025 году и сгенерировать доход в размере 1,19 миллиарда долларов … B2B сосредоточится на рынке доставки «последней мили». Ожидается, что к 2025 году этот сегмент вырастет в среднем на 100% до 700 миллионов долларов ». В соответствии с этими оптимистичными комментариями Перес оценивает GOEV как «Покупать», и его целевая цена в $ 23 подразумевает потенциал роста акций в 45% в течение одного года.(Чтобы посмотреть послужной список Переса, нажмите здесь) Как новая акция на открытых рынках, Canoo пока получила только два обзора аналитиков, но оба должны покупать, что делает консенсус-рейтинг умеренного покупателя единогласным. Акции GOEV оценены в 15,70 долларов и имеют среднюю целевую цену в 26,50 долларов, что дает им 67% потенциал роста в наступающем году. (См. Анализ акций GEOV на сайте TipRanks) Li Auto (LI) А теперь давайте переместимся из солнечной Калифорнии через Тихий океан в Китай, где находится крупнейший в мире автомобильный рынок.В Китае 1,4 миллиарда человек, которые стремительно урбанизируются и становятся богатыми, и страна становится ненасытным потребителем различных материальных благ, включая автомобили. Как отмечалось выше, правительственные постановления в Китае требуют, чтобы к 2030 году 40% всех продаж автомобилей приходилось на электромобили. Li Auto, основанная в 2015 году, в настоящее время может похвастаться одной из самых продаваемых моделей электромобилей в Китае — Li ONE. В 2020 году, несмотря на кризис, связанный с вирусом короны, Ли поставил более 32000 единиц, из которых 14,464 были доставлены в четвертом квартале.Выручка компании за квартал составила 635,5 млн долларов США, а валовая прибыль — 111 млн долларов США, что на 45% больше по сравнению с аналогичным периодом прошлого года. Квартальный чистый убыток компании упал более чем наполовину с 3 по 4 квартал до всего 12,1 млн долларов США, а свободный денежный поток за квартал увеличился на 113% последовательно до 245,1 млн долларов США. Популярность компании продолжает расти, и 2 марта Ли объявил, что в феврале было поставлено 2300 моделей Li ONE. Это на 755% больше по сравнению с аналогичным периодом прошлого года, и компания заявила, что совокупные поставки Li ONE с момента его появления составили 41 276 единиц.Компания осуществляет продажи через 60 розничных точек в 47 городах Китая и поддерживает свои автомобили с помощью сети из 125 сервисных центров в 90 городах. Запуск новых моделей запланирован на 2022 год. Среди «быков» — 5-звездочный аналитик Needham Винсент Ю, который занимает оптимистичную позицию в отношении акций LI. «Мы считаем, что уникальное ценностное предложение компании, сфокусированная стратегия, а также тщательный контроль маржи и затрат делают ее качественным активом в растущем сегменте электромобилей», — отметил Ю. Аналитик добавил: «Мы считаем, что отсутствие зарядных станций является основным препятствием для роста рынков электромобилей в Китае, и продукт Ли напрямую решает эту проблему.Li One использует технологию расширенного диапазона, которая позволяет автомобилю работать от аккумуляторной батареи, которая может заряжаться от бензинового двигателя, значительно увеличивает дальность действия (800 км), снижая при этом зависимость транспортных средств от зарядных станций. Модель BEV Ли должна быть выпущена в 2023 году, чтобы учесть постоянные попутные ветры от улучшений в технологиях аккумуляторов и зарядки «. С этой целью Ю оценивает LI как» Покупать «вместе с целевой ценой в 37 долларов. Эта цифра подразумевает потенциал роста 42% в следующем 12 месяцев. (Чтобы посмотреть послужной список Ю, нажмите здесь) В целом, данные TipRanks показывают, что этого EV-игрока поддерживает бычий лагерь.Акции с «сильной покупкой» получили 6 рейтингов «покупать» за последние три месяца, и только один аналитик рискнул с помощью «держать». Цена LI составляет 25,91 доллара, а его средняя целевая цена в 40,21 доллара предполагает потенциал роста на 55% по сравнению с этим уровнем в следующем году. (См. Анализ акций LI на сайте TipRanks). Чтобы найти хорошие идеи для торговли акциями электромобилей по привлекательной оценке, посетите сайт «Лучшие акции для покупки» от TipRanks, недавно выпущенный инструмент, который объединяет все аналитические данные TipRanks по акциям. Отказ от ответственности: мнения, выраженные в этой статье, принадлежат исключительно упомянутым аналитикам.Контент предназначен для использования только в информационных целях. Прежде чем делать какие-либо инвестиции, очень важно провести собственный анализ.

Как продать квартиру в ипотеку «Сбербанка»? Возможна ли продажа квартиры в ипотеку «Сбербанка»?

В последнее время все больше жителей России сталкиваются с необходимостью приобретения недвижимости в ипотеку. Все дело в том, что этот способ самый доступный. Чтобы взять ипотеку, нужно предусмотреть все возможные риски, что практически невозможно.Поэтому продажа купленного жилья — не редкость. Могу ли я продать квартиру в ипотеку «Сбербанк»?

Почему продаются квартиры в ипотеку?

Основной причиной продажи недвижимости, находящейся в ипотеке, является недостаточная сумма денег для погашения долга перед банком. Причин этому может быть несколько. Вот самые распространенные:

- уменьшение заемщика по текущему месту работы;

- разногласия между родственниками, совместно выплачивающими жилищную ссуду;

- развод;

- смерть родственника, помогавшего выплатить ссуду;

- инвалидность, когда заемщик не оформлял страховку.

Как банки относятся к продаже ипотечной недвижимости

Когда заемщик уже не может вовремя погашать платежи по кредиту, зачастую единственный выход — продать такое жилье и купить новое, более дешевое. Возможна продажа квартиры под ипотеку Сбербанка, но для этого необходимо получить разрешение.

Банк заинтересован в том, чтобы платежи приходили вовремя и без задержек. Поэтому во избежание подобных ситуаций часто помогают заемщикам продать недвижимость.

Для продажи квартиры через ипотеку Сбербанка необходимо оформить договор купли-продажи недвижимости. Если квартира будет продана, банк получит прибыль, так как вернет ранее выданные деньги и найдет нового заемщика.

Снятие обременения

Согласно Федеральному закону «Об ипотеке» (статьи 29 и 33) в редакции 2013 г. права заемщика:

- операция с недвижимым имуществом, находящимся в залоге у банка;

- поддержание объекта недвижимости в пригодном для проживания виде.

Обременение — это условие, которое налагает на собственника имущества различные ограничения, связанные с возможностью его использования. Если говорить об ипотеке, то заемщик не имеет права передавать приобретенную недвижимость третьим лицам. Данная процедура регулируется Федеральным законом 102 (статья 6). В качестве исключения рассматривается только случай наследования.

Снятие бремени означает, что правообладатель освобожден от запрета на передачу недвижимого имущества и может распоряжаться им по своему усмотрению.Снять нагрузку на ипотечную квартиру можно только тогда, когда заемщик получил разрешение банка-кредитора и провел все процедуры, связанные с куплей-продажей.

Как продать квартиру, купленную в ипотеку Сбербанка, без разрешения

Банковская авторизация не требуется, если бремя уже снято с заемщика. Если заемщик против участия банка в продаже недвижимости, он должен полностью выплатить ему долг.Как продать квартиру в ипотеку Сбербанка в этом случае? Есть два пути.

Заемщик может взять еще один кредит, но уже потребительский. После того, как вся необходимая документация собрана и средства получены, необходимо погасить оставшуюся задолженность по ипотеке. После этого можно смело переходить к продаже.

Также можно найти покупателя, который не боится рисковать и готов поверить «на слово» продавцу. В этом случае составляется расписка, по которой продавец берет с покупателя деньги для погашения ипотеки.Таким образом снимается обременение. Однако таких покупателей найти довольно сложно.

Как продать квартиру с обременением (ипотека «Сбербанк»), если есть разрешение

Для начала стоит посоветоваться с сотрудником банка. Если заемщик может разумно подойти к причинам продажи недвижимости, банк встретится и предложит наиболее рациональный способ решения проблемы.

Далее следует процесс подготовки письменного разрешения от банка.При появлении покупателя заемщику необходимо уведомить банк о деталях продажи, поскольку в договор жилищного кредита могут быть внесены некоторые изменения.

Военная ипотека

Как продать квартиру в ипотеку Сбербанка, если она военная? Разница между военной ипотекой заключается в том, что договоры кредитования и целевого кредитования заключаются одновременно. Целевой договор жилищного кредита необходимо проверить и согласовать с управлением Росвоенипотек. Продать квартиру в ипотеку в «Сбербанке» в такой ситуации — вопрос спорный.Поскольку согласование всех деталей необходимо как с банком, так и с Росвоенипотекой, важными моментами являются:

- вид деятельности покупателей; Этап возврата кредита

- ;

- , может ли покупатель производить ежемесячные платежи.

Продажа без банка

По желанию заемщик может заключить сделку по продаже квартиры самостоятельно без привлечения банка к этому процессу. Как только появится покупатель, вам понадобится:

- узнать сумму долга и получить соответствующую выписку;

- заключить предварительный договор купли-продажи недвижимости и нотариально заверить его;

- погашает задолженность из средств, выделенных покупателем, при этом оставшаяся сумма хранится в ячейке банка;

- получить документацию из банка о снятии бремени;

- подать документы в ЗАГС, обременение снимается через 28 дней;

- после получения права распоряжения недвижимостью оформить договор купли-продажи.

Это также можно сделать через агентства недвижимости. При этом продавец не будет вступать в диалог с банком, собирать документацию и искать покупателей квартир. Эти вопросы будут решены сотрудниками агентства. За такие услуги взимается плата в размере 5-10% от общей стоимости жилья.

Продажа с участием банка

Покупатель и продавец убирают в банк два сейфа. Покупатель делит сумму на две части: одна нужна для погашения долга, вторая перейдет к продавцу после совершения сделки.Доступ к ячейкам будет возможен для продавца после предъявления зарегистрированного договора купли-продажи и подтверждения прав на недвижимость. Если сделка по тем или иным причинам не состоялась, покупатель может забрать деньги. Пока деньги находятся в депозитных ячейках, reg palatat снимает обременение, транзакция обрабатывается через нотариуса, которого выбирает банк-кредитор.

Часто продают не недвижимость, а саму ипотечную ссуду, по которой она была приобретена.Как продать квартиру, которая находится в ипотеке Сбербанка, если появился новый заемщик? Эта процедура согласована с банком, в то время как новая кредитная ставка может применяться к новому заемщику. Продавец получает разницу между стоимостью квартиры и остатком.

Если покупатель берет ипотеку по ипотечной ссуде, лучше всего это делать в одном банке. Процедура рефинансирования долга в новом банке всегда сложнее.

Уплата налога на имущество

Правила уплаты налога при продаже ипотечного жилья аналогичны тем, которые применяются при продаже квартиры, которая уже находится в собственности.Если квартира находится в собственности не более 3-х лет, то налог с продаж уплачивает продавец-заемщик. Если с момента получения права собственности прошло более 3 лет, продавец освобождается от уплаты налога.

Важно

Как продать квартиру в ипотеку «Сбербанка» и не потерять вложенные деньги? Это довольно сложная задача, поскольку ипотечное жилье продается, как правило, по низким ценам. Продажа ипотечной квартиры длится сравнительно долго и требует сбора большого объема документации, а оплата производится наличными.Многие потенциальные покупатели не готовы идти на такой риск. Сделки с ипотечной недвижимостью связаны с довольно большими затратами.

Сбербанк, как и любая кредитная организация, в обязательном порядке будет контролировать операцию на каждом этапе. Без справки о текущей задолженности из банка невозможно даже зарегистрировать договор купли-продажи через Росреестр. Если строящееся жилье продается путем переоформления договора долевого участия (уступки прав), то банк взимает комиссию в размере 1% от выделенной им суммы на покупку жилья.Все этапы сделки должны быть зафиксированы в ипотечном договоре.

Как продать квартиру в ипотеку «Сбербанка»? Это довольно сложная и трудоемкая процедура, требующая относительно больших затрат времени и денег. Однако если будет принято окончательное решение о продаже ипотечного жилья, это вполне возможно. Такие сделки очень рискованны, поэтому стоимость ипотечных квартир на рынке значительно ниже, а покупатели менее охотно приобретают такое жилье.

Сбербанк и Setl Group Holding подписали кредитный договор на 9,8 млрд рублей

AK&M 11 марта 2021 23:52Сбербанк и Setl Group Holding подписали кредитное соглашение о проектном финансировании со сроком погашения в августе 2025 года по проекту строительства жилого комплекса «Стрижи в Невском — 2» на общую сумму 9,8 млрд рублей. Как сказано в сообщении банка, проект реализуется с использованием эскроу-счетов.

Setl Group построит на этом участке пять жилых домов товарной площадью 84 тыс. Кв. М. Ожидается, что объект будет сдан в эксплуатацию в третьем квартале 2023 года.

Сбербанк России (ИНН 7707083893) — крупнейший банк в России, Центральной и Восточной Европе. Банк является основным кредитором российской экономики и занимает наибольшую долю на рынке депозитов. Уставный капитал банка составляет 67,76 млрд рублей. Он состоит из 21 586 948 тысяч обыкновенных акций и 1 миллиарда привилегированных акций номинальной стоимостью 3 рубля каждая.Российская Федерация в лице Министерства финансов владеет 52,32% голосующих акций Сбербанка.

Чистая прибыль Сбербанка по МСФО за 3 квартал 2020 года увеличилась на 73,9% до 271,4 млрд рублей, чистая прибыль от продолжающейся деятельности составила 265,6 млрд рублей (+ 15,1% г / г). Рентабельность собственного капитала составила 22,8%, рентабельность активов — 3,2%. Кредитный портфель группы на конец третьего квартала составил 24,5 трлн рублей, в том числе розничные кредиты на 8,9 трлн рублей (+ 74%), 15 рублей.7 трлн в корпоративном кредитном портфеле.

26 марта 2021 года в Москве состоится XIX Всероссийская конференция по ипотечному кредитованию. Тема этого года — «Рынок доступного жилья в период после COVID».

Конференция соберет представителей профильных государственных структур, крупных российских банков, ипотечных агентств, строительных и девелоперских компаний, разработчиков информационных технологий, страховых и оценочных компаний. Официальный сайт проекта: ipoteka2021.akm.ru

Хорватия и шесть банков заключили сделку по арбитражному разбирательству в связи с займом в швейцарском франке

- от croatiaweek

- в Бизнес

ЗАГРЕБ, 2 февраля (Хина) — Министр финансов Здравко Марич заявил во вторник, что было достигнуто соглашение с шестью банками об арбитражном разбирательстве относительно конвертации кредитов, индексированных к швейцарскому франку, в результате чего потенциальная выплата не менее 2 хорватских кунов.5 миллиардов из госбюджета можно было бы избежать.

«Я рад, что могу подтвердить, что достигнута договоренность с шестью банками, которые начали разбирательства в Международном центре по урегулированию инвестиционных споров (ICSID) в Вашингтоне и в национальных судах, а также с теми, которые в этот пункт еще не начал такие разбирательства », — сказал Марич на пресс-конференции.

Он напомнил, что Zagrebačka Banka, Raiffeisen Bank, Erste Bank, OTP Bank, Addiko Bank и Société Générale инициировали судебное разбирательство против Хорватии в МЦУИС и Коммерческом суде Загреба, требуя компенсации расходов, связанных с конвертацией кредитов, индексированных в швейцарских франках. .

На основании достигнутого соглашения судебное разбирательство, возбужденное Zagrebačka Banka, Raiffeisen, Erste и OTP, будет немедленно приостановлено. Соглашение также распространяется на Privredna Banka Zagreb и Сбербанк, хотя они не предприняли судебных исков против Хорватии.

Никакого соглашения не достигнуто с Addiko и Société Générale, которых больше нет на хорватском рынке, но диалог будет продолжен, чтобы найти решение и с ними, сказал Марич.

Ссылаясь на процедуры в ICSID, он сказал, что есть определенные шаги, которые необходимо выполнить в течение шести месяцев, после чего арбитражное разбирательство будет приостановлено навсегда.

Марич сказал, что благодаря соглашению удалось избежать потенциальной выплаты не менее 2,5 миллиардов хорватских крон из государственного бюджета, добавив, что 482 миллиона хорватских крон связаны с исками в Коммерческом суде Загреба и около 2 миллиардов хорватских крон связаны с исками в ICSID.

Марич сказал, что Хорватия до сих пор заплатила 127 миллионов хорватских крон за судебные издержки, расходы на адвокатов и свидетелей-экспертов и аналогичные расходы по делам, рассматриваемым МЦУИС.Он отметил, что достигнутая договоренность не повлечет за собой каких-либо дополнительных затрат для правительства.

Отвечая на вопрос об обязательствах правительства по соглашению, Марич сказал, что банки признали усилия правительства по улучшению деловой среды и дальнейшему приведению национального законодательства в соответствие со стандартами и директивами ЕС, а также шаги, предпринятые для перехода на евро. Он поблагодарил банки за конструктивный диалог и признательность за усилия правительства.

В 2015 году Хорватия внесла поправки в Закон о потребительском кредите и Закон о кредитных учреждениях, разрешив конвертировать ссуды в швейцарских франках в ссуды, индексированные по евро, что вызвало судебные иски со стороны банков.

В настоящее время МЦУИС рассматривает 13 дел против Хорватии, и четыре из них будут прекращены, что, безусловно, важно для международной репутации Хорватии, сказал Марич.

Сегодня Конституционный суд должен вынести решение по искам, поданным банками против постановления Верховного суда, который подтвердил недействительность валютной оговорки в швейцарских франках для кредитных договоров, заключенных между 2004 и 2008 годами, и это решение важно для 125 000 семей, заключивших кредитные договоры. с валютной оговоркой о швейцарских франках.Марич заявила, что это дело не имеет отношения к теме пресс-конференции.

(1 евро = 7,56 кун)

Подпишитесь на рассылку новостей Croatia Week

Сильный капитал и стабильный баланс фондирования ожидаемое ухудшение кредитного портфеля

- Масштаб операций Сбербанка в сочетании с эффективным корпоративным управлением и консервативными процедурами управления рисками определяют его высокую прибыльность. Сбербанк демонстрирует положительные финансовые результаты, в том числе в периоды экономических потрясений, а высокая диверсификация бизнеса и процентная маржа обеспечивают устойчивый и органичный рост капитала.

- В 2020 году прибыль Сбербанка снизится из-за ухудшения экономической ситуации. Основными предпосылками станет кризис, связанный с распространением коронавируса и падением цен на нефть, что приведет к снижению экономической активности, спроса на кредиты и кредитоспособности заемщиков.

- Высокая капитализация и прибыльность операций должны смягчить влияние ожидаемого снижения качества активов и увеличения стоимости риска. Повышенная устойчивость к кредитным убыткам в прошлые годы (достаточность капитала, рассчитанная в соответствии со стандартами Базеля III, составляла 13,4% на конец 2019 года), а также более высокое качество корпоративного и розничного портфелей по сравнению со средним уровнем в российской банковской системе гарантирует, что Сбербанк лучше приспособлен к негативным изменениям в экономике.

- Сбалансированный и стабильный профиль фондирования и значительный запас ликвидности способствуют устойчивому развитию Сбербанка. Снижение зависимости от рыночного фондирования приводит к низким рискам рефинансирования.Средства клиентов Сбербанка, являющиеся основным источником пассивов, хорошо диверсифицированы по структуре и срокам погашения. Ликвидные активы составляют 25% от общих активов.

- Критическое системное значение для финансовой системы России. На Сбербанк приходится 23% всех средств российских корпоративных клиентов, а его доля на рынке депозитов физических лиц на конец 2019 года составляла 44%. Активная клиентская база Сбербанка в России превышает 95 миллионов физических лиц и 2,5 миллиона корпоративных клиентов.

Группа Сбербанка

Сбербанк (далее — Сбербанк или Банк) — крупнейший банк в Российской Федерации, странах СНГ, Центральной и Восточной Европы.Банк осуществляет свою деятельность в основном в России, на которую приходится большая часть его операций и около 97% чистой операционной прибыли в 2019 году. Доля Банка в активах российской банковской системы составляет 30%, а также на его долю приходится около 35% чистой операционной прибыли. все кредиты, выданные в стране. Банк представлен 11 региональными банками, объединяющими 77 филиалов и более 14 000 офисов в 83 регионах России. Активная клиентская база Банка в России превышает 95 миллионов физических лиц и 2,5 миллиона корпоративных клиентов.

Зарубежная сеть Банка включает дочерние компании, представительства и филиалы в странах СНГ, Центральной и Восточной Европы, а также в Швейцарии, Индии, Китае, Германии и других странах. В июле 2019 года Сбербанк закрыл продажу турецкого банка DenizBank A. S.

.Компании Сбербанка включают страховые, лизинговые, брокерские, дилинговые компании, микрофинансирование, инвестиционную деятельность, а также частный пенсионный фонд, ряд ИТ-компаний и компаний других отраслей.

Банк имеет франшизу полного цикла, предоставляя все виды банковских услуг широкому кругу розничных и корпоративных клиентов.

До апреля 2020 года основным акционером Банка был Банк России, которому принадлежало 50% уставного капитала плюс одна голосующая акция. Эта доля была передана Правительству России в апреле 2020 года в рамках сделки по ее приобретению за счет средств Фонда национального благосостояния. По оценке Банка, это изменение не должно оказать существенного влияния на основной бизнес Группы или стратегические предпосылки для дальнейшего развития.

Текущая стратегия до 2020 года предполагает увеличение объемов бизнеса, рост прибыли и операционной эффективности, а также улучшение качества обслуживания клиентов для всех сегментов, в основном за счет развития ИТ-систем и интеграции в них основных продуктов Банка. Основные финансовые цели стратегии включают рост прибыльности и достаточности капитала, увеличение комиссионных доходов, сокращение операционных расходов и стоимости риска, а также ряд других целей.Банк реализует стратегию с опережением графика, но текущая экономическая ситуация может затруднить достижение определенных показателей к концу 2020 года, в частности целевых уровней прибыли и стоимости риска.

Доминирующее положение Сбербанка в российском банковском секторе способствует устойчивости его операций

Значительная диверсификация бизнеса Банка, а также его присутствие практически во всех регионах Российской Федерации и на международном рынке обеспечивают стабильность операционной прибыли Группы.Увеличение доходов от операций с банковскими картами и расчетно-кассового обслуживания, а также от небанковских и цифровых предприятий снижает концентрацию на процентных доходах за счет увеличения комиссионных доходов и повышает устойчивость Банка к колебаниям, связанным с рецессией.

Рисунок 1. Рост доли непроцентных доходов в структуре операционных доходов до резервов

Источники: отчетность Сбербанка по МСФО, АКРА

.Доминирующее положение на российском банковском рынке позволяет Сбербанку устанавливать более благоприятные ценовые ориентиры для своих основных активных и пассивных операций.В 2019 году доля Сбербанка в общей прибыли российского банковского сектора снизилась примерно до 40% по сравнению с предыдущим годом, но АКРА ожидает роста этого показателя в 2020 году на фоне прогнозируемого общего снижения банковской прибыли. Высокая операционная эффективность Сбербанка обеспечивает стабильную рентабельность активов и капитала, которая превышает средние значения по российскому банковскому сектору.

Чистая прибыль Сбербанка от операционной деятельности выросла за последние пять лет. Однако в 2019 году это отразилось после того, как Группа зафиксировала убыток в размере 69 рублей.8 млрд от продажи DenizBank A. S., в основном за счет реклассификации курсовой разницы.

Рисунок 2. Чистая прибыль и рентабельность Сбербанка

Источник: Сбербанк

Сила своего бренда и репутация одного из самых надежных финансовых институтов в России позволяет Банку привлекать потребительские средства на более выгодных условиях по сравнению с другими участниками банковского рынка. Эти средства, представляющие наибольшую долю в пассивах Банка (около 56%), помогают поддерживать стабильно высокую чистую процентную маржу (NIM).По данным АКРА, чистая процентная маржа за 2019 год составила 5,3% при среднерыночном уровне около 4% за тот же период. Однако высокая конкуренция между банками за заемщиков в сочетании со снижением ключевой ставки Банка России оказала давление на чистую процентную маржу Сбербанка в 2018 и 2019 годах. Согласно АКРА, чистая процентная маржа банка продолжит снижаться в 2020 году с учетом вышеуказанных факторов и влияние экономического кризиса на процентные доходы.

График 3. Операционная маржа Сбербанка снижается

Источники: отчетность Сбербанка по МСФО, АКРА

.Повышение производительности и улучшение бизнес-процессов в сочетании со значительным увеличением доли клиентов, обслуживаемых в цифровом формате, обеспечивают Банку высокую операционную эффективность, несмотря на рост операционных расходов, которые в значительной степени связаны со стоимостью разработки ИТ-платформы.Отношение операционных расходов к операционным доходам (CIR) в 2019 году составило около 36%, как и в 2018 году. Это значение все еще выше 30%, установленных в стратегии, и АКРА не ожидает его улучшения к концу 2020 года.

Повышенные риски окажут умеренное давление на максимальный показатель достаточности капитала, достигнутый Сбербанком

По мнению АКРА, текущие негативные тенденции в экономике окажут некоторое давление на капитал Сбербанка за счет снижения кредитного качества ссудного портфеля.Однако достаточность капитала Банка в 2020 году будет выше, чем в 2019 году. Базовый сценарий, учитывающий стресс-тестирование, предполагает, что прогнозируемая прибыль на 12-месячном горизонте достаточна для покрытия убытков по обесцененным активам. Это подтверждается высокой прибыльностью операций банка.

Высокие операционные и финансовые результаты Банка в сочетании со сбалансированной политикой управления капиталом и склонностью к риску привели к стабильному генерированию капитала в последние годы.На рост показателя достаточности капитала первого уровня до 13,4% в 2019 году, рассчитанного по стандартам Базель III, также повлияла продажа DenizBank A. S. Группой Сбербанка. Данное событие привело к сокращению объема активов, взвешенных с учетом риска, и замедлило динамику их роста в 2019 году за счет органического развития Банка и изменения подходов к расчету достаточности капитала в части увеличения весовых коэффициентов риска по отдельным активам. Уровень финансового рычага Сбербанка также показал положительную динамику и составил 13.7% с 1 января 2020 г.

Рисунок 4. Стабильный рост капитала и достаточности капитала

Источники: отчетность Сбербанка по МСФО

Политика Сбербанка предполагает увеличение суммы дивидендных выплат до 50% чистой прибыли Группы в соответствии с МСФО, если к 2020 году уровень достаточности основного капитала будет достигнут и сохранен на уровне не менее 12,5%. Наблюдательный совет банка рекомендовал направить 50% чистой прибыли на выплату дивидендов за 2019 год.

Значительный рост проблемных кредитов, особенно в сегменте потребительского кредитования

Ухудшение экономической ситуации из-за распространения коронавируса и падения цен на нефть негативно скажется на способности многих заемщиков российских банков обслуживать свои кредиты. АКРА ожидает значительного роста проблемной задолженности, в частности, в сегменте потребительского кредитования и кредитования малого и среднего бизнеса. Наши ожидания основаны на возможном значительном росте безработицы, падении доходов населения и малого бизнеса, а также увеличении долговой нагрузки этих групп заемщиков за последние несколько лет.

Активы Группы Сбербанк в 2019 году составили 29,96 трлн рублей, снизившись на 4% по сравнению с концом 2018 года из-за укрепления рубля и выбытия активов в связи с продажей DenizBank A.S. Кредитный портфель (за вычетом провизий) составил 68% активов, увеличившись на 4% в 2019 году. Размер потребительского кредитного портфеля за год вырос почти на 17%, а корпоративный кредитный портфель снизился на 3,2%. В 2019 году Банк увеличил долю розничных кредитов в своем портфеле с 32% до 36%.

Потребительские кредиты и кредитные карты продемонстрировали более высокий, чем ожидалось, рост розничного кредитного портфеля (около 25% за год) за счет более низких процентных ставок по кредитам и компенсации населением снижения реальных доходов населения. Учитывая повышенные риски и ужесточение нормативных требований, АКРА ожидает, что Банк существенно снизит ставки по кредитам в этом сегменте в 2020 году. По состоянию на конец 2019 года потребительские кредиты и кредитные карты составляли 16% кредитного портфеля Сбербанка.

Ипотечный портфель Сбербанка в 2019 году увеличился на 11%.Примечательно, что Сбербанк лидирует на российском банковском рынке в этой сфере, выдав более 50% кредитов по общему объему. Объем ипотечных кредитов, предоставленных Сбербанком, продолжит расти в 2020 году, хотя и в меньшей степени, чем в 2019 году.

Структура корпоративного кредитного портфеля Банка хорошо диверсифицирована по секторам, на долю крупнейшего из них приходится менее 8% всего портфеля.

Рисунок 5. Структура кредитного портфеля Сбербанка по отраслям

Источник: отчетность Сбербанка по МСФО

Уровень детализации кредитного портфеля Сбербанка достаточно высок в разрезе российской банковской системы: по состоянию на 31 декабря 2019 года доля 20 крупнейших групп связанных заемщиков составила 24.2% от кредитного портфеля. Кроме того, Сбербанк является лидером в сегменте кредитования малого и среднего бизнеса, на его долю приходится около 35% от общего объема кредитов, предоставленных российскими банками.

По мнению АКРА, наиболее вероятным сценарием на фоне ожидаемого снижения спроса на кредитные ресурсы в 2020 году будет отсутствие роста корпоративного кредитного портфеля Банка.

АКРА отмечает, что за последние четыре года наметилась тенденция улучшения качества кредитного портфеля Сбербанка.В настоящее время для него характерен приемлемый уровень проблемной задолженности, при этом ссуды, классифицируемые как обесцененные в соответствии с МСФО, составляют 7,5% от общего ссудного портфеля в 2019 году. Покрытие обесцененных ссуд общей суммой резервов очень велико и превышает 89%, поскольку на конец 2019 года. По сравнению с прошлым годом этот показатель немного вырос.

Рисунок 6. Постепенное снижение доли проблемной [1] задолженности и достаточное покрытие резервами

1 По расчетам АКРА.

Источники: отчетность Сбербанка по МСФО, АКРА

Стоимость риска для кредитного портфеля Банка (включая переоценку кредитов, учитываемых на балансе по справедливой стоимости через прибыль или убыток) на 2019 год была ниже уровня, запланированного Банком, и составила около 70 базисных пунктов, что в значительной степени связано с восстановление резервов по реструктурированной задолженности одной компании-нерезидента. В 2020 году, по оценке АКРА, рост стоимости риска, вероятно, достигнет значений в диапазоне 200–250 б.п.

Портфель ценных бумаг составляет 14,6% активов Банка. Он почти полностью состоит из долговых ценных бумаг и используется в основном для управления ликвидностью. Около 12% портфеля учитывается по справедливой стоимости через прибыль или убыток. Большинство других ценных бумаг классифицируются как имеющие низкий или минимальный кредитный риск. На конец 2019 года ОФЗ занимали 44% портфеля.

АКРА положительно оценивает систему управления рисками Банка и консервативный подход к определению риск-аппетита, которые позволяют успешно проходить отрицательные фазы экономического цикла.

Сбалансированный профиль фондирования и достаточное покрытие потенциального оттока ликвидных активов