Счет эскроу и сделки с недвижимостью

Законодательное регулирование

Гражданский кодекс

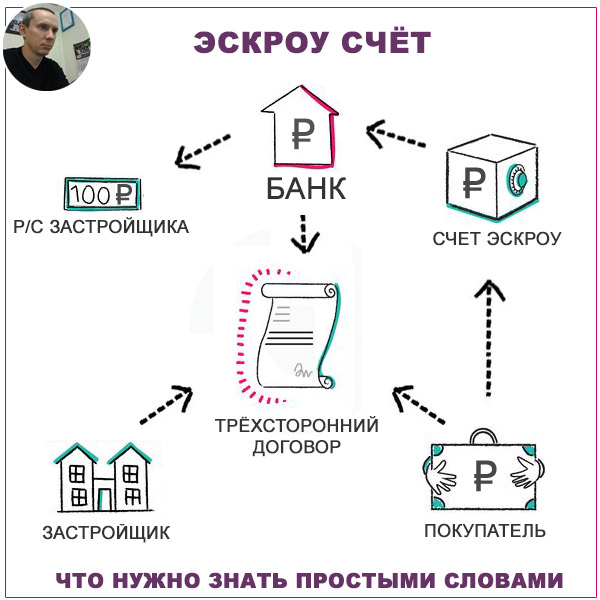

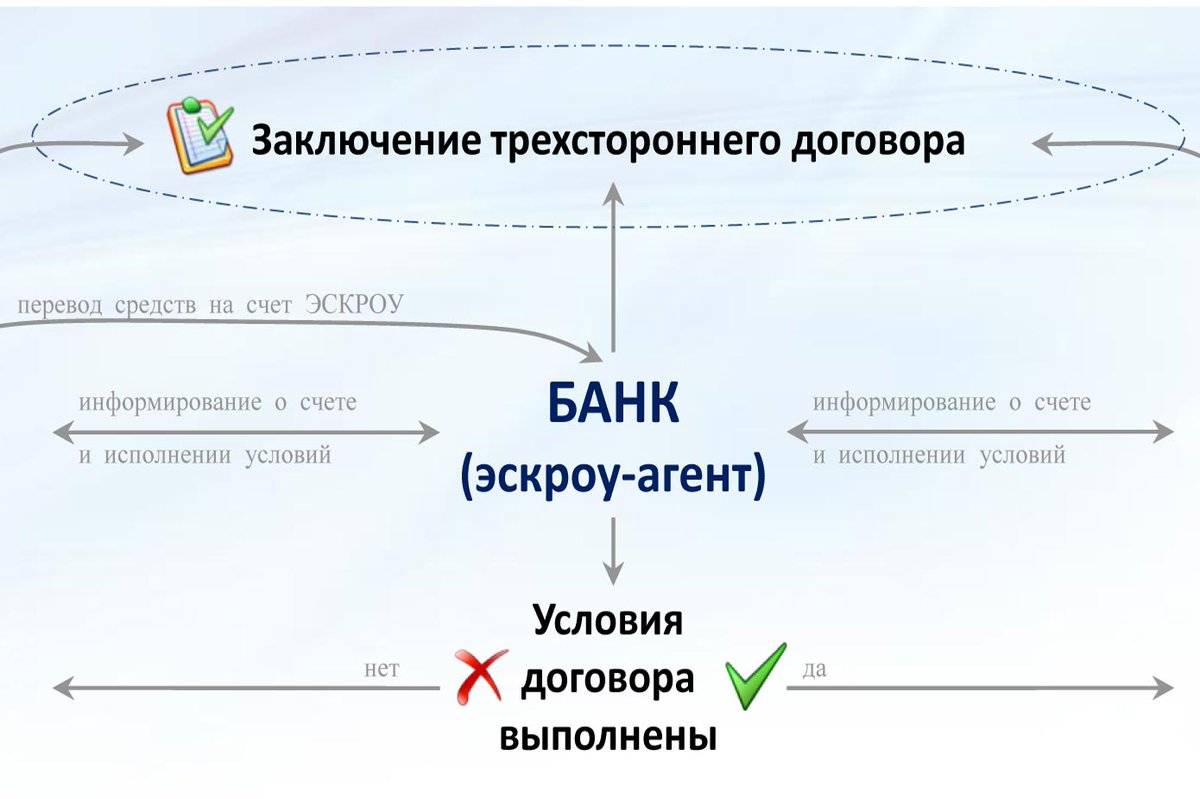

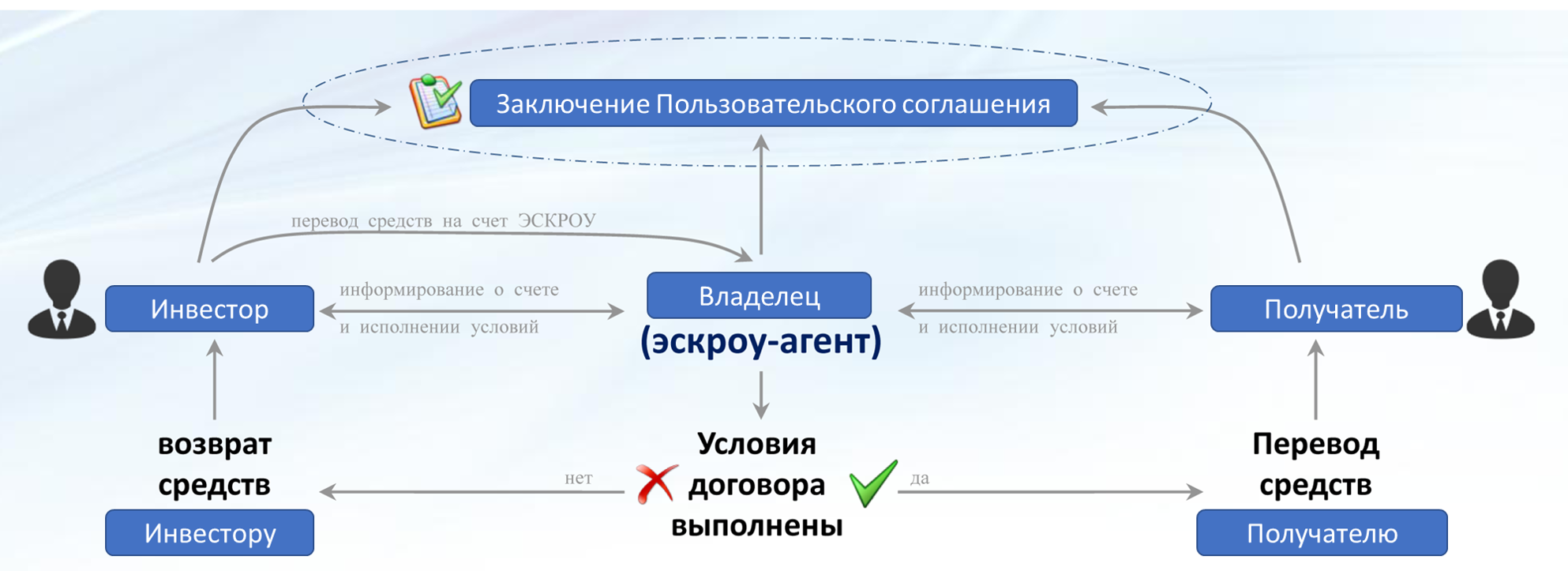

В соответствии со статьей 860.7 ГК РФ по договору счета эскроу банк (эскроу-агент) открывает специальный счет эскроу для учета и блокирования денежных средств, полученных им от владельца счета (депонента) в целях их передачи другому лицу (бенефициару) при возникновении оснований, предусмотренных договором счета эскроу.

Права на денежные средства, находящиеся на счете эскроу, принадлежат депоненту до даты возникновения оснований для передачи денежных средств бенефициару, а после указанной даты — бенефициару.

Вознаграждение банка как эскроу-агента не может взиматься из денежных средств, находящихся на счете эскроу, если иное не предусмотрено договором.

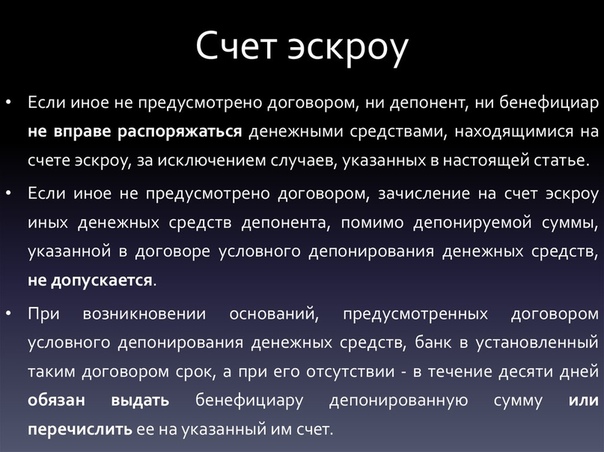

Если иное не предусмотрено договором, ни депонент, ни бенефициар не вправе распоряжаться денежными средствами, находящимися на счете эскроу, за исключением специально оговоренных случаев.

Приостановление операций по счету эскроу, арест или списание денежных средств, находящихся на счете эскроу, по обязательствам депонента перед третьими лицами и по обязательствам бенефициара не допускается.

Если иное не предусмотрено договором эскроу, закрытие счета эскроу осуществляется банком по истечении срока действия или прекращения по иным основаниям договора эскроу.

Закон о долевом участии в строительстве

В соответствии с федеральным законом от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации»:

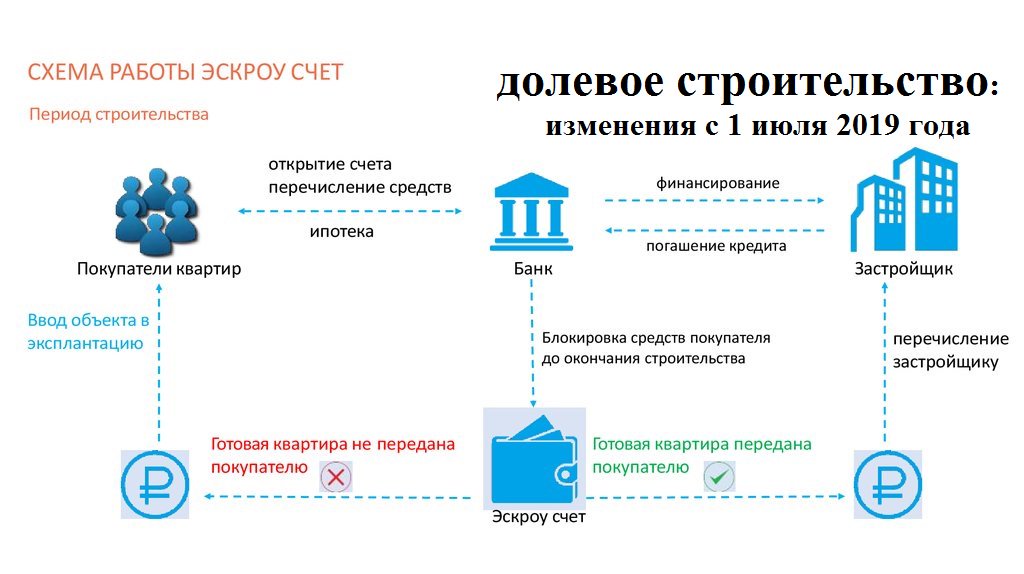

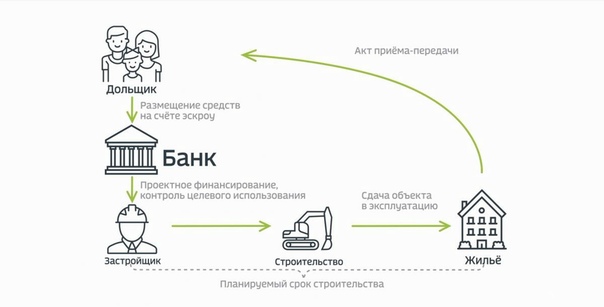

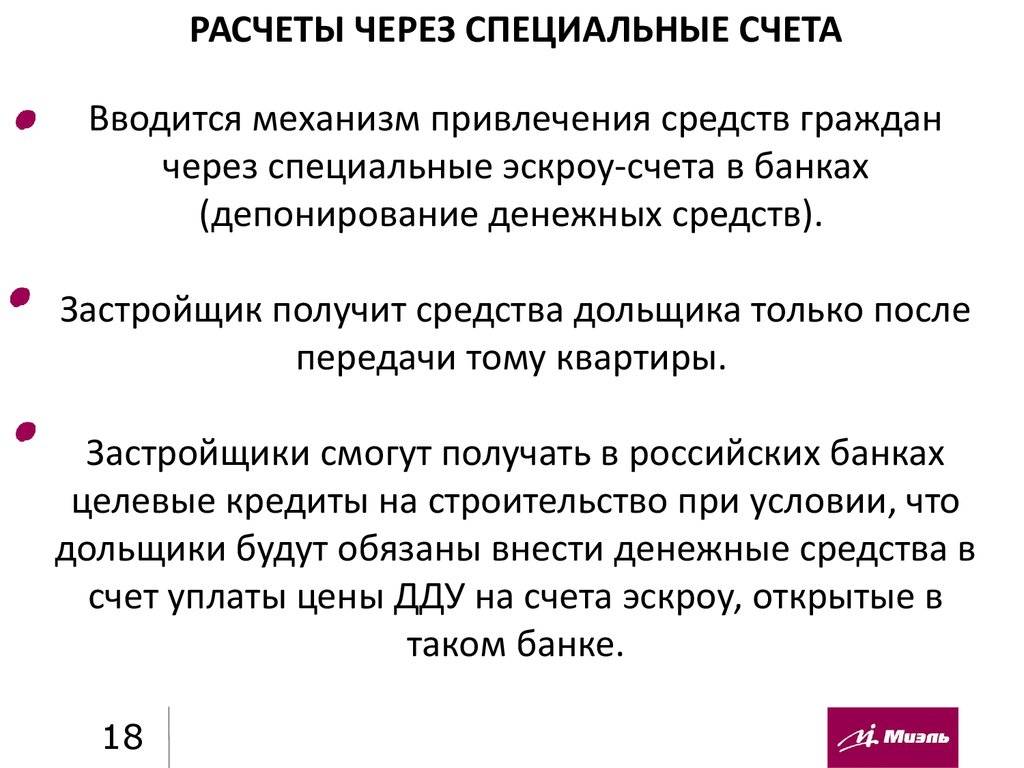

В целях привлечения застройщиком денежных средств участников долевого строительства на строительство (создание) многоквартирных домов и (или) иных объектов недвижимости путем размещения таких средств на счетах эскроу все участники долевого строительства в отношении многоквартирного дома и (или) иного объекта недвижимости вносят денежные средства в счет уплаты цены договоров участия в долевом строительстве на счета эскроу, открытые в уполномоченном банке.

В случае, если строительство (создание) многоквартирного дома и (или) иного объекта недвижимости осуществляется застройщиком за счет средств целевого кредита, участники долевого строительства вносят денежные средства в счет уплаты цены договоров участия в долевом строительстве на счета эскроу, открытые в уполномоченном банке, который предоставил такой целевой кредит.

Основанием отказа в одностороннем порядке участника долевого строительства от договора участия в долевом строительстве, денежные средства в счет уплаты цены которого внесены на счет эскроу, помимо оснований, указанных в пунктах 1 — 3 и 5 части 1 статьи 9 Федерального закона, является:

- наличие требования кредитора о досрочном исполнении застройщиком обязательств по кредитному договору (договору займа) и об обращении взыскания на земельный участок, принадлежащий застройщику на праве собственности, или право аренды, право субаренды указанного земельного участка и строящихся (создаваемых) на этом земельном участке многоквартирного дома и (или) иного объекта недвижимости, являющихся предметом залога (ипотеки), обеспечивающим исполнение соответствующего договора, в предусмотренных законом, кредитным договором (договором займа) и (или) договором залога (ипотеки) случаях;

- признание застройщика банкротом и открытие конкурсного производства в соответствии с Федеральным законом от 26 октября 2002 года N 127-ФЗ «О несостоятельности (банкротстве)»;

- вступление в силу решения арбитражного суда о ликвидации юридического лица — застройщика.

Движение денежных средств по счету эскроу

Денежные средства на счет эскроу вносятся после регистрации договора участия в долевом строительстве, заключенного в соответствии со статьей 15.4 настоящего Федерального закона, на срок условного депонирования денежных средств, который не может превышать более чем на шесть месяцев срок ввода в эксплуатацию многоквартирного дома и (или) иного объекта недвижимости, указанных в проектной декларации.

Проценты на сумму денежных средств, находящихся на счете эскроу, не начисляются. Вознаграждение уполномоченному банку, являющемуся эскроу-агентом по счету эскроу, не выплачивается.

Внесенные на счет эскроу денежные средства не позднее десяти рабочих дней после представления застройщиком способом, предусмотренным договором эскроу, уполномоченному банку разрешения на ввод в эксплуатацию многоквартирного дома и (или) иного объекта недвижимости и сведений Единого государственного реестра недвижимости, подтверждающих государственную регистрацию права собственности в отношении одного объекта долевого строительства, входящего в состав многоквартирного дома и (или) иного объекта недвижимости, или сведений о размещении в единой информационной системе жилищного строительства, указанной в статье 23.

В случае уступки участником долевого строительства, являющимся владельцем счета эскроу, прав требований по договору участия в долевом строительстве или перехода таких прав требований по иным основаниям, в том числе в порядке универсального правопреемства или при обращении взыскания на имущество должника, к новому участнику долевого строительства с момента государственной регистрации соглашения (договора), на основании которого производится уступка прав требований участника долевого строительства по договору участия в долевом строительстве, или с момента перехода по иным основаниям прав требований по такому договору переходят все права и обязанности по договору счета эскроу, заключенному прежним участником долевого строительства.

Короткая ссылка на эту статью: https://mlds.ru/~m8GS6

ЦБ расширил перечень банков, которым разрешено открывать счета эскроу для долевого строительства

4 февраля на ютуб-канале MACRO TV прошел первый эфир проекта «СТРОЙКА. ГЛАВНОЕ», где эксперты рынка недвижимости в блиц-формате дали прогноз на 2021 год по ценам на новостройки, объему ввода, судьбе ипотеки и низкомаржинальных проектов. Организаторы события — компания MACRO и портал ЕРЗ.РФ.

Спикерами выступили:

• Кирилл Холопик, руководитель портала ЕРЗ.РФ;

• Антон Воробьев, генеральный директор ГК Единство;

• Андрей Бачурин, заместитель коммерческого директора СК ЮгСтройИмпериал;

• Сергей Разуваев

Провела эфир, как и все мероприятия MACRO, Светлана Опрышко (на фото), заместитель директора компании по маркетингу и продажам.

Эфир начался с вопроса о прогнозируемых ценах на недвижимость в 2021 году. Первым на него ответил Кирилл Холопик (на фото ниже):

«На мой взгляд, рост цен в однозначно продолжится и в 2021 году, — заявил эксперт, пояснив: — Это связано с дефицитом предложения, поскольку на данный момент продажи значительно опережают вывод новых проектов. По моему прогнозу рост составит 10—15%», — уточнил руководитель ЕРЗ.

Фото: РБК Недвижимость

С высказыванием спикера согласился Антон Воробьёв (на фото ниже). Он сообщил, что ГК Единство отметила в прошлом году рост цен на 20%, и начало 2021 года подтверждает этот тренд.

«Прогнозирую рост цен на 15—20%, — сказал рязанский девелопер. — При таких цифрах уровень маржинальности наших проектов будет соответствовать интересу банков», — пояснил Воробьев.

При этом оба специалиста сошлись во мнении, что льготная ипотека не окажет значительного влияния на изменение цен.

Кирилл Холопик высказался и по поводу возможного снижения объема ввода многоквартирных домов. «Они останутся прежними или снизятся максимум на 10%, — полагает он. — Падение ожидается в 2022—2023 годах, а затем, в 2024—2025 году, наоборот, должен быть более высокий уровень ввода», — предположил аналитик.

Фото: www.rzn.info

«Ряд проектов с прошлого года мы перенесли на 2021-й, благодаря чему в нашей компании объем ввода в этом году будет равен уровню 2020-го, — рассказал о ситуации в ГК Единство Антон Воробьев. — А вот в 2022 году ожидается провал, потому что в период реформирования многие девелоперы не закладывали новые проекты», — напомнил застройщик.

— А вот в 2022 году ожидается провал, потому что в период реформирования многие девелоперы не закладывали новые проекты», — напомнил застройщик.

О главных тенденциях будущего года рассказал Андрей Бачурин (на фото ниже). Представитель крупнейшего краснодарского девелопера выделил два присущих этому южному региону типа клиентов: те, кто переезжает в край на ПМЖ, и те, кто покупает недвижимость для сезонного отдыха.

«Отмечу возврат инвесторов на рынок недвижимости с целью сохранения денежных средств, — проинформировал Бачурин, добавив: — Есть изменения и в портрете клиента. На рынок выходит поколение т.н. миллениалов, так что мы меняем маркетинговую стратегию под их запросы и потребности».

Кроме того, представитель СК ЮгСтройИмпериал поделился опытом внедрения сервиса удаленных сделок: по его словам, в период пандемии компания сделала на это акцент, что позволило ей остаться в стабильном состоянии.

По поводу поддержки низкомаржинальных застройщиков весьма радикально высказался Сергей Разуваев (на фото ниже). «Такие размышления бесперспективны, — жестко заявил он, продолжив: — Если кому-то не нравится строить в маломаржинальном регионе, то пусть такой девелопер решает свои коммерческие задачи в другом районе».

«Такие размышления бесперспективны, — жестко заявил он, продолжив: — Если кому-то не нравится строить в маломаржинальном регионе, то пусть такой девелопер решает свои коммерческие задачи в другом районе».

«Это, конечно, не касается темы социального жилья, — говорился Разуваев. — В остальном такие рассуждения антирыночны и неконкурентны», — резюмировал он.

Завершил прямой эфир Кирилл Холопик, озвучивший прогноз на 2021 год в целом. Он предположил, что год пройдет без потрясений, поскольку, по его мнению, застройщики уже справились с переходом на проектное финансирование и ответили на вызовы пандемии.

«Есть большие надежды на то, что на рынке начнется рост вывода новых проектов, — подчеркнул руководитель ЕРЗ.РФ. — На мой взгляд, это главная задача на будущий год — простимулировать застройщиков, чтобы они в полтора раза нарастили этот показатель», — заключил он.

Посмотреть полную версию эфира можно по ссылке. Следующий выпуск по итогам февраля пройдет 4 марта. Чтобы не пропускать другие события от MACRO и ЕРЗ.РФ и получать анонсы всех мероприятий с топовыми спикерами строительной отрасли, регистрируйтесь по ссылке macroconf.ru/erzrf.

Чтобы не пропускать другие события от MACRO и ЕРЗ.РФ и получать анонсы всех мероприятий с топовыми спикерами строительной отрасли, регистрируйтесь по ссылке macroconf.ru/erzrf.

Другие публикации по теме:

«СТРОЙКА. ГЛАВНОЕ»: застройщики ответят на вопросы читателей ЕРЗ.РФ в новом быстром видеоформате

Крупнейшие застройщики России обсудят отделку квартир в прямом эфире

Эксперты рынка недвижимости обсудят вопросы снабжения

Эксперты обсудили эффективность инструментов онлайн-продаж для строительного бизнеса

Эксперты строительного рынка поделятся инструментами онлайн-продаж недвижимости

Эксперты: доля квартир с отделкой в столичных новостройках массового сегмента превысила 70%

Профессионалы обсудили проблемы проектного финансирования застройщиков

Как строительным компаниям в кризис сэкономить на закупке товаров и услуг

Новостройка по кусочкам: выгодно ли пополнять счета-эскроу поэтапно

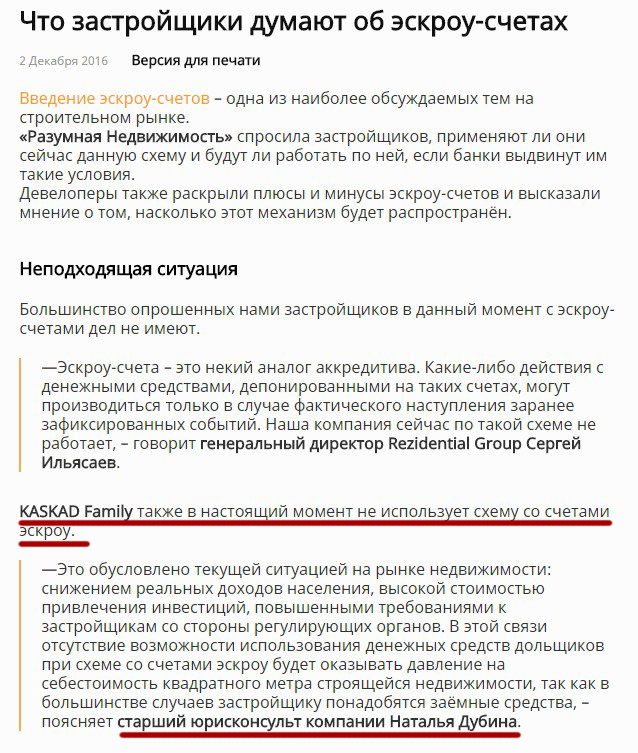

Уже больше года существенная часть новостроек продается по новым правилам, при которых деньги дольщиков поступают не на расчетный счет застройщика, а до поры до времени хранятся на специальных банковских счетах – счетах-эскроу. Однако способ доступа с счетам-эскроу все еще пытаются изменить. Застройщики хотели бы снимать средства со счетов-эскроу частями, мере роста стадии строительства. А дольщики не прочь пополнять счета-эскроу порциями, а не единовременно, как сейчас. Но даст ли это дольщикам выгоду?

Однако способ доступа с счетам-эскроу все еще пытаются изменить. Застройщики хотели бы снимать средства со счетов-эскроу частями, мере роста стадии строительства. А дольщики не прочь пополнять счета-эскроу порциями, а не единовременно, как сейчас. Но даст ли это дольщикам выгоду?

- Покупатель выбирает будущую квартиру в строящемся доме и заключает с застройщиком договор долевого участия (ДДУ).

- Под этот договор в банке, являющимся эскроу-агентом (он указан и в ДДУ, и в проектной декларации новостройки), открывается счет-эскроу.

- На этот счет дольщик вносит сразу всю сумму, указанную в ДДУ – это могут быть как уже имеющиеся у него средства, так и те, что получены в качестве ипотечного кредита.

Подробнее о сделках в новостройке по новым правилам смотрите в видеоролике «Пять шагов нового дольщика»

Эта сумма хранится на счете-эскроу до тех пор, пока либо дом не будет достроен (тогда доступ к деньгам получает застройщик), либо договор долевого участия не будет расторгнут (в этом случае средства возвращаются покупателю). Поэтому новостройки теперь возводятся не на деньги дольщиков, а на средства самих застройщиков, либо банковские кредиты – так называемое проектное финансирование.

Поэтому новостройки теперь возводятся не на деньги дольщиков, а на средства самих застройщиков, либо банковские кредиты – так называемое проектное финансирование.

Чем схема сделки в новостройках по новым правилам не устраивает дольщиков

В конце августа 2020 года позицию потенциальных дольщиков озвучила партия «Справедливая Россия», считающая, что новые правила не вполне справедливы для покупателей новостроек.

- С одной стороны, хорошо, что стройка идет на проектное финансирование, а не на деньги дольщиков. Благодаря этому рынок недвижимости избавился от откровенных мошенников, а покупатели новостроек защищены от ошибок даже добросовестных застройщиков. Даже если дом не будет возведен вовремя или стройка по каким-нибудь причинам остановится, дольщики не потеряют свои деньги, а смогут их забрать со счетов-эскроу.

- С другой стороны, введение защитных механизмов не сделали новостройки доступнее.

Цены на квартиры в новостройках не стали ниже, а проценты по ипотечным кредитам, которые тоже можно использовать при сделках с будущим жильем, хоть и снизились, но все равно привносят дольщикам дополнительные затраты.

Цены на квартиры в новостройках не стали ниже, а проценты по ипотечным кредитам, которые тоже можно использовать при сделках с будущим жильем, хоть и снизились, но все равно привносят дольщикам дополнительные затраты.

Что предлагается поменять в схеме сделки в новостройках по новым правилам

По мнению «Справедливой России», проблему повышения доступности новостроек могло бы решить поэтапное пополнение счетов-эскроу. Идея в следующем.

- К моменту старта строительства, когда стоимость квартир в новостройке минимальна, далеко не у всех есть нужная сумма. Но пока строится дом (а это занимает 2-3 года), часть покупателей могут необходимые деньги заработать. Если бы поэтапное пополнение счетов-эскроу было возможно, дольщик мог бы заключить ДДУ по минимальной цене, а к окончанию строительства полностью расплатиться за квартиру безо всяких переплат.

- Тем, кто для сделки в новостройке берет ипотечный кредит, переплат не избежать: на кредит набегают проценты.

Однако их можно минимизировать, есть по взятому кредиту начать отсчитывать проценты лишь после того, как обязательства застройщика перед дольщиком будут выполнены (дом достроен, а квартиры переданы покупателям). А до этого порциями гасить лишь тело кредита, переводя эти деньги на счет-эскроу.

Однако их можно минимизировать, есть по взятому кредиту начать отсчитывать проценты лишь после того, как обязательства застройщика перед дольщиком будут выполнены (дом достроен, а квартиры переданы покупателям). А до этого порциями гасить лишь тело кредита, переводя эти деньги на счет-эскроу.

Почему поэтапное пополнение счетов-эскроу не сделает новостройки доступнее

Идею сделать новостройки доступнее портал МосДольщик.рф всячески поддерживает. Однако сильно сомневается, что поэтапное пополнение счетов-эскроу этому поможет. И вот почему.

Счета-эскроу, на которые вносят деньги дольщики, существуют не сами по себе. Они плотно переплетены с проектным финансированием – деньгами того же самого банка, которые он выдает застройщикам в качестве кредита на строительство дома. Поскольку застройщик после окончания строительства будет гасить свой кредит перед банком именно за счет тех средств, что накопятся на счетах-эскроу, банку выгодно, чтобы эти счета пополнялись как можно активнее.

Чтобы активизировать создание, и как следствие – пополнение счетов-эскроу, надо ускорить сделки в новостройках. И банки всячески стимулируют застройщиков к этому. Например, за скорость пополнения счетов-эскроу банки могут снизить застройщикам ставку проектного финансирования. То есть, снизить для застройщика затраты на строительство и повысить потенциальную прибыль.

Если счета-эскроу разрешить пополнять порциями, хранящаяся на них сумма будет увеличиваться медленно. Поэтому застройщик, как минимум, не получит скидку на ставку проектного финансирования, из-за чего стоимость затрат на строительство возрастет.

Чтобы скомпенсировать эти затраты, застройщик поднимает цены на квартиры

А это совсем не то, ведет к повышению доступности жилья.

Почему беспроцентная ипотека до окончания строительства к поэтапному пополнению счетов-эскроу не имеет никакого отношения

Выплаты по ипотечному кредиту и пополнение счетов-эскроу – это два абсолютно разных процесса.

Дольщик, который взял ипотечный кредит, и так расплачивается с банком порциями, как правило – ежемесячно. Размер этих сумм никак не зависит от того, можно ли счета-эскроу пополнять частями или только единовременно. А зависит лишь от условий ипотечного договора. Например, еще весной по указу Президента России появилась ипотечная программа на новостройки по ставке 6,5%, которая доступность жилья увеличила и популярность сделок со строящимися квартирами повысила.

Возможность не платить (или почти не платить) проценты до конца строительства или почти до конца, предлагаемая «Справедливой Россией», у некоторых дольщиков-ипотечников существует уже сейчас. Но и здесь этапность пополнения счетов-эскроу ни при чем. Все проще: на определенный период проценты по ипотеке берет на себя застройщик, с которым заключен ДДУ. Например, так поступают в ГК ПИК (ипотека под 0% на 12 месяцев), в компании «Донстрой» (ипотека под 0,1% на 1 год) и др.

Что касается счетов-эскроу, то средства на них напрямую переводятся из банка, где был взят ипотечный кредит. С периодичность погашения кредита это никак не связано. Банк делает единовременный платеж, сразу после подписания ипотечного договора. Удобно это банку или нет – это отдельная история, которая ни к доступности жилья, ни к самим дольщикам отношения не имеет.

С периодичность погашения кредита это никак не связано. Банк делает единовременный платеж, сразу после подписания ипотечного договора. Удобно это банку или нет – это отдельная история, которая ни к доступности жилья, ни к самим дольщикам отношения не имеет.

О том, с каком случае поэтапное пополнение счетов-эскроу могло бы снизить расходы дольщиков-ипотечников и какие дополнительные риски при этом бы возникли, читайте в публикации «Ипотека под занавес стройки: сэкономить 22% и потерять квартиру».

МКБ – мечта, которая будет! Кредиты на любые цели, ипотека, карты, вклады

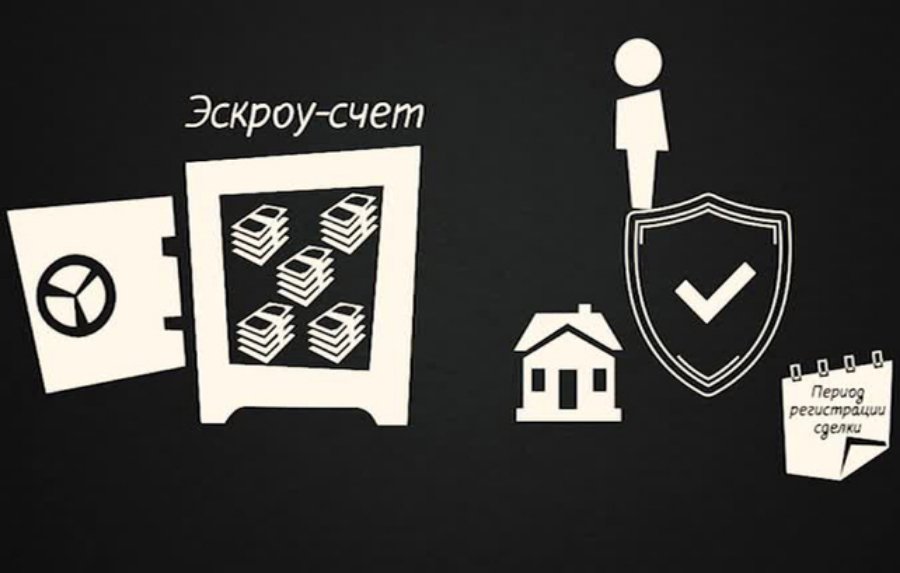

Специальный счет для сохранности ваших средств до окончания строительства

Подробнее

Бесплатно

Открытие и сопровождение счета эскроу осуществляется банком без комиссий

Надежность сделки

Счет эскроу помогает обезопасить деньги покупателя недвижимости на стадии строительства

Проверенные объекты

Банк работает только с проверенными застройщиками и их объектами

Открытие до регистрации ДДУ

Возможность открытия счета эскроу до регистрации ДДУ

Процесс

Через аккредитив

Без аккредитива

- Подписание ДДУ покупателем и застройщиком

- Открытие счета эскроу и аккредитива

- Перечисление денег на аккредитив

-

Гос.

регистрация ДДУ

регистрация ДДУ

- Раскрытие аккредитива в пользу эскроу

- Блокировка средств на счете эскроу до окончания строительства

- Перечисление денег бенефициару после ввода дома в эксплуатацию

- Подписание ДДУ покупателем и застройщиком

- Открытие эскроу

- Перечисление денег на счет, предусмотренный для исполнения договора эскроу (по желанию клиента)

- Гос. регистрация ДДУ

- Проверка документов, разблокировка счета эскроу

- Перечисление денег на эскроу

- Перечисление денег бенефициару после ввода дома в эксплуатацию

Подробные тарифы и документы

Мы используем файлы cookies, чтобы вам было удобно работать с сайтом. Подробнее

ПодробнееКак дистанционно открыть эскроу-счёт

В условиях изоляции девелоперам стало сложнее продавать — рынок уже месяц обсуждает, как перевести продажи в онлайн, ЦБ разрешил открывать счета без физического посещения банка, а мы в Profitbase выпустили два сервиса для перевода бронирования и оформления сделок с недвижимостью в онлайн-среду.

Но продавать иностранцам и иногородним было непросто и до карантина. Как не потерять этот потребительский сегмент в текущих реалиях — рассказал директор по управлению проектами и инвестициями ГК «Ёлка Девелопмент» Максим Марков.

1. Особенности проектного финансирования от ДОМ.РФ, которые важно знать при работе с эскроу-счетами

Что есть важного в типовом договоре проектного финансирования от ДОМ.РФ? Там есть две ключевые формулировки:

- «Счёт Эскроу означает любой Счёт Эскроу, открытый на основании Договора Счёта Эскроу».

- «Договор Счёта Эcкроу означает любой договор Счёта Эскроу между Кредитором в качестве эскроу-агента, Заемщиком в качестве бенефициара и Участником Долевого Строительства в качестве депонента, который заключается в связи с заключением Договора Долевого Участия между Заёмщиком в качестве застройщика и таким участником долевого строительства в отношении площадей Объекта».

То есть в типовом договоре проектного финансирования банки пытаются не прямо, но прописать, что под счётом эскроу они считают счёт эскроу открытый именно в их банке. Любой счёт эскроу открытый в другом банке, согласно условиям типового договора, не является таковым.

Почему это важно — средства дольщика, размещённые на счёте эскроу в другом банке, не учитываются при расчёте ставки кредита, которая зависит от количества денежных средств, размещенных на счетах эскроу в Банке-Кредиторе.

Соответственно нам совершенно невыгодно открывать эскроу счёт в каком-либо другом банке, кроме ДОМ.РФ, который предоставил нам проектное финансирование.

2. Как открыть эскроу-счёт жителю другого региона РФ в конкретном банке, если в регионе нет его отделений

Мы поняли, что нам нужно открывать счета эскроу в том банке, который дал нам проектное финансирование. Но что делать, если отделения этого банка есть не во всех регионах?

Итак, у нас есть покупатель из региона N, в котором нет отделения нашего банка, а нам нужно открыть для него счёт.

В чём проблема?

Проблема в идентификации гражданина — без личного присутствия открыть эскроу-счёт невозможно. А лично прийти ему некуда, потому что отделений банка в регионе нет.

Что делать?

Чтобы дистанционно открыть счёт понадобятся:

- Нотариально заверенная копия паспорта гражданина.

- Нотариально заверенная доверенность на открытие счёта-эскроу и совершение регистрационных действий.

- Отработанная технология документооборота (схема ниже).

Схема документооборота для дистанционного открытия счёта-эскроу:

3. Как открыть счёт-эскроу гражданину СНГ в российском банке, если границы закрыты

С гражданами стран СНГ ситуация сложнее.

Во-первых, эта история повторяет предыдущую — сохраняется проблема идентификации. Даже если в стране есть банк, который предоставил вам проектное финансирование, юридически это не поможет. Человек, пришедший и идентифицированный Альфа Банком Казахстан не является в этот момент идентифицированным Альфа Банком РФ.

Во-вторых, человек находится в юрисдикции другого государства, и если он отправит вам документы и доверенность — при пересечении границы они потеряют юридическую силу.

Резюмируем, в чём проблема:

- Без личного присутствия гражданина открыть эскоу-счёт невозможно.

- Гражданин не может находиться на территории РФ.

- Гражданин находится в юрисдикции другого государства.

- Банки и нотариат работают в юрисдикции другого государства.

Что делать?

В этом случае для дистанционного открытия счёта понадобятся:

- Нотариально заверенная копия паспорта на территории РФ.

- Нотариально заверенная на территории РФ доверенность на открытие счёта-эскроу и совершение регистрационных действий.

- Отработанная технология документооборота (схема ниже).

Технология документооборота очень похожа, но в ней у нас два нотариуса:

в первую очередь человек идёт к нотариусу в своей стране и заверяет документы, а затем в России другой нотариус заверяет переводы этих документов. Дальше ситуация выглядит примерно так же, как удалённое открытие счёта во втором сценарии, только по времени все этапы тянутся немного дольше.

Дальше ситуация выглядит примерно так же, как удалённое открытие счёта во втором сценарии, только по времени все этапы тянутся немного дольше.

Цифровая сделка — это прекрасно. Но пока рынок не может полностью перейти в онлайн.

В каких точках цикла сделки никогда не обойтись без оффлайна:

1. Банк. В России на днях могут начать онлайн-идентификацию, но если клиент из СНГ — пока покупателю всё равно нужно физически посещать отделение банка. Он в любом случае должен идентифицировать человека.

2. Нотариус. Человек в любом случае должен к нему физически прийти, чтобы оформить доверенность на открытие счёта и заверить документы.

Статья подготовлена по материалам доклада директора по управлению проектами и инвестициями ГК «Елка Девелопмент» Максима Маркова на онлайн-конференции Profitbase «5 шагов к онлайн-продажам новостроек». Смотреть запись конференции →

Счета эскроу для юридических лиц

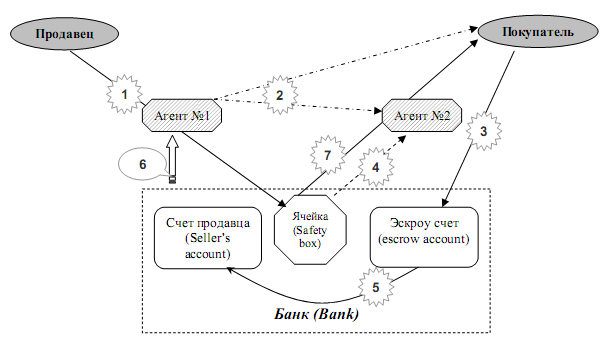

Эскроу-счёт (от англ. escrow — условное депонирование) – особый тип доверительных счетов, широко используемый в мировой банковской практике для совершения безопасных торговых операций.

escrow — условное депонирование) – особый тип доверительных счетов, широко используемый в мировой банковской практике для совершения безопасных торговых операций.

По договору счёта эскроу банк открывает специальный счёт для учета и блокирования денежных средств, полученных им от владельца счёта (депонента) в целях их передачи другому лицу (бенефициару) при возникновении оснований, предусмотренных договором между депонентом, бенефициаром и банком.

Данный вид договора можно использовать при заключении практически всех типов сделок, особенно он популярен при купле-продаже недвижимости, приобретении или продаже акций, покупке или продажи товаров.

Основные возможности и преимущества для продавца (бенефициара):

- Бенефициаром по счету эскроу может являться юридическое лицо, ИП или физическое лицо;

- Бенефициар может не являться клиентом банка;

- Бенефициар получает контроль со стороны банка за проведением операций по счёту и соблюдением ограничений распоряжения денежными средствами, находящимися на счёте;

- Бенефициар минимизирует риски неоплаты.

Основные преимущества для покупателя (депонента):

- Депонентом может являться юридическое лицо, ИП или физическое лицо;

- Депонент получает контроль со стороны банка за соответствием документов условиям договора счёта эскроу;

- Депонент получает уверенность в том, что оплата произойдёт только после возникновения предусмотренных договором условий: перехода права собственности, оказания услуги, отгрузки товара и т.п.;

- Депонент получает безопасность нахождения денежных средств у независимой стороны — банка;

- Банк осуществляет контроль соответствия и полноты представленных документов условиям договора счета эскроу.

МКИБ «РОССИТА-БАНК» предлагает своим клиентам минимизировать риски и обеспечить финансовую безопасность совершаемых сделок.

как изменилась бухгалтерская отчетность застройщиков?

15.05.2020

С переходом на счета эскроу модель бухгалтерского учета для застройщиков и подрядчиков изменилась, что вызвало немало вопросов и разногласий. Разберём некоторые из них.

Разберём некоторые из них.

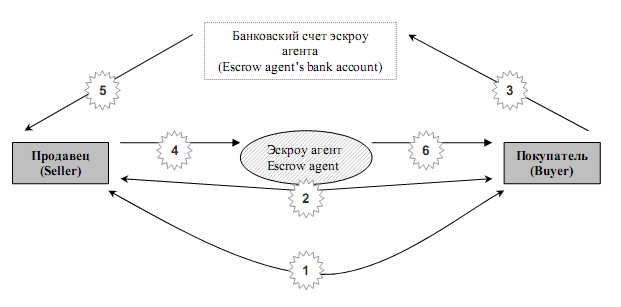

Как работает счет эскроу?

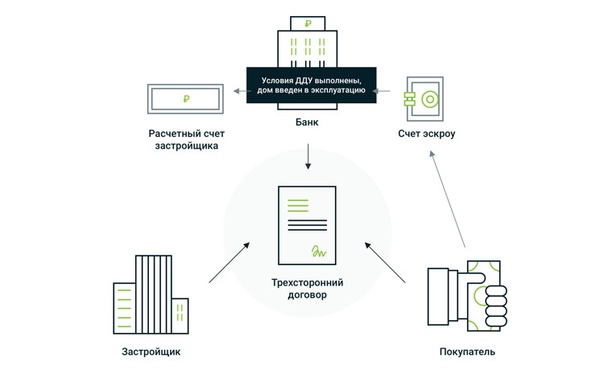

Открытие и обслуживание эскроу (или по-другому «условных») счетов осуществляется в соответствии со ст. 860.7 ГК РФ. Необходимо присутствие трёх сторон: продавца (бенефициара), покупателя (депонента) и эскроу-агента (банка), который выступает в роли гаранта надёжности сделки. Бенефициар не может воспользоваться деньгами со счёта, пока не выполнит условий контракта (ст. 15.4 Закона от 30.12.2004 г. № 214-ФЗ).

Также в соответствии с Законом № 214-ФЗ, стать эскроу-агентом может не любая финансовая организация, а только та, которая отвечает требованиям Постановления Правительства РФ от 18.06.2018 № 697.

В чем особенности бухгалтерской модели учёта по счетам эскроу?

Учёт по счетам эскроу отличается от рядовых банковских счетов. Средства на нём для застройщика не являются активом, однако их всё равно необходимо учитывать и отражать на забалансовых счетах (Письмо Минфина № 03-11-06/2/86786 от 11 ноября 2019 г. ).

).

В бухгалтерском учете застройщик может использовать забалансовый счет 008: «Обеспечения обязательств и платежей полученные» с выделением аналитических субсчетов для каждого дольщика и строительного объекта.

Все этапы возведения застройщик финансирует либо из собственных ресурсов, либо за счёт целевого кредита. Доход застройщика определяется по цене договора, а себестоимость включается в затраты.

Размер выручки регулируется условиями договора долевого участия и равен цене, указанной в договоре. Величина понесенных застройщиком расходов на строительство собирается по дебету счета 08 «Вложения во внеоборотные активы». Сумма прибыли в данном случае будет равна разнице между договорной ценой и фактическими строительными издержками.

Как вести бухучет по счёту эскроу?

Поэтапно весь процесс может иметь следующий вид:

1. Открываем счёт эскроу.

Покупатель, застройщик и банк подписывают трехсторонний договор, где оговаривается срок действия счета эскроу и условия для перехода права владения счетом от покупателя к продавцу.

Как правило, условиями выступают ввод здания в эксплуатацию и получение как минимум одним из участников строительства в собственность квартиры. Покупателю следует предоставить банку заключенный договор участия в долевом строительстве, а застройщику правоустанавливающие документы.

2. Покупатель зачисляет средства.

На счет эскроу покупатель недвижимости вносит денежную сумму. Её застройщик получит после заключения сделки купли-продажи.

В бухгалтерском учёте эту информацию следует отразить на забалансовом счёте 009: «Средства дольщиков на счетах эскроу».

3. Оформляем сделку купли-продажи.

Её покупатель и продавец могут провести без участия банка. В бухгалтерском отчёте данную операцию отражать не нужно.

4. Рассчитываем целевой кредит.

Часто застройщики привлекают целевой кредит. Данные средства и проценты можно отразить следующими проводками:

Дебет 51 Кредит 67

— получен целевой кредит на долевое строительство;

Дебет 91 Субсчёт «Прочие расходы» Кредит 67

— начислены проценты за пользование кредитом.

5. Передаём документы.

Застройщику следует подтвердить наступление условий по договору. Для этого в банк нужно предоставить акт выполненных работ и документы на ввод дома в эксплуатацию.

6. Передаём квартиру дольщику.

Передачу жилой площади следует отразить документами: «Разрешение на ввод объекта в эксплуатацию» и «Акт приема-передачи помещения».

7. Отчитываемся по выручке от продажи квартиры.

Выручку от продажи (разницу между ценой договора и стоимостью строительства) нужно отразить документом «Закрытие счета 86.33».

8. Получаем права на пользование счётом.

После проверки документов банк переведёт право пользования счетом эскроу от покупателя к продавцу.

9. Банк засчитывает средства со счета эскроу в счет погашения целевого кредита.

Сначала банк зачтет средства со счета эскроу в счет погашения целевого кредита. После этого у застройщика появляется право снять остатки средств и перечислить их на свой расчетный счет. В учете следует сделать следующие проводки:

После этого у застройщика появляется право снять остатки средств и перечислить их на свой расчетный счет. В учете следует сделать следующие проводки:

Дебет 67 Кредит 62

— средства дольщиков со счетов эскроу зачтены банком в счет погашения кредита и процентов.

10. Выводим средства и закрываем забалансовый счёт.

У застройщика появляется право снять средства со счета эскроу и перечислить их на свой. Затем забалансовый счёт 009: «Средства дольщиков на счетах эскроу» закрывается.

Как считать налоги?

Раньше средства дольщиков учитывались как средства целевого финансирования. С введением эскроу-счетов такой механизм перестал работать. Доходы и расходы застройщикам следует учитывать в общеустановленном порядке, поскольку иных специальных норм для застройщиков гл. 25 НК РФ не установлено.

При этом, выручка от реализации рассчитывается исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах (п. 2 ст. 249 НК РФ). В расходах учитывается налоговая себестоимость объекта строительства, сформированная из прямых расходов застройщика (ст. 318, 319 НК РФ).

2 ст. 249 НК РФ). В расходах учитывается налоговая себестоимость объекта строительства, сформированная из прямых расходов застройщика (ст. 318, 319 НК РФ).

Налог на добавленную стоимость (НДС) взимается со всей стоимости возведённого объекта в соответствии с договором и актом приемки-передачи.

Однако по нормам пп. 22-23.1 п. 3 ст. 149 НК РФ, если застройщик сдаёт в эксплуатацию жилую недвижимость, он получает право на освобождение от НДС. Речь идёт о помещениях, в которых на постоянной основе могут проживать граждане (физические лица). А вот для гостиниц и апартаментов, без права на постоянную регистрацию такая льгота не предусмотрена.

Если застройщик единовременно возводит и жилые, и нежилые объекты, расходы и доходы по ним следует отражать в учете обособленно. Такое требование применительно к НДС закреплено нормами ст. 149 НК РФ.

Стоит отметить, что в будущем средства дольщиков на эскроу-счетах могут изъять из базы налога на прибыль застройщиков как средства целевого финансирования. Подобные поправки в Налоговый кодекс предложили в Минфине России. Предполагается, что закон может вступить в силу в январе 2021 года.

Подобные поправки в Налоговый кодекс предложили в Минфине России. Предполагается, что закон может вступить в силу в январе 2021 года.

Определение условного депонирования

Что такое условное депонирование?

Условное депонирование — это юридическая концепция, описывающая финансовый инструмент, при котором актив или условное депонирование удерживаются третьей стороной от имени двух других сторон, которые находятся в процессе завершения транзакции. Счета условного депонирования могут включать комиссию за условное депонирование, управляемую агентами, которые удерживают средства или активы до получения соответствующих инструкций или до выполнения заранее определенных договорных обязательств. Деньги, ценные бумаги, фонды и другие активы могут храниться на условном депонировании.Аналогичный процесс представляет собой полностью финансируемый документарный аккредитив. Его часто предлагают вместо сертифицированного или кассового чека.

Ключевые выводы

- Условное депонирование — это использование третьей стороной, которая удерживает актив или средства до их передачи от одной стороны к другой.

- Третья сторона удерживает средства до тех пор, пока обе стороны не выполнят свои договорные требования.

- Условное депонирование связано с операциями с недвижимостью, но может применяться в любой ситуации, когда средства переходят от одной стороны к другой.

Общие сведения об условном депонировании

Условное депонирование — это процесс, используемый, когда две стороны находятся в процессе завершения транзакции, и существует неопределенность в отношении того, сможет ли та или другая сторона выполнить свои обязательства. Контексты, в которых используется условное депонирование, включают интернет-транзакции, банковское дело, интеллектуальную собственность, недвижимость, слияния и поглощения, право и многое другое.

Рассмотрим компанию, продающую товары на международном уровне. Этой компании требуется гарантия того, что она получит оплату, когда товары прибудут в пункт назначения.Покупатель, со своей стороны, готов оплатить товар только в том случае, если он будет доставлен в хорошем состоянии. Покупатель может поместить средства на условное депонирование с агентом с инструкциями по передаче их продавцу, как только товар будет доставлен в подходящем состоянии. Таким образом, обе стороны в безопасности, и транзакция может продолжаться.

Покупатель может поместить средства на условное депонирование с агентом с инструкциями по передаче их продавцу, как только товар будет доставлен в подходящем состоянии. Таким образом, обе стороны в безопасности, и транзакция может продолжаться.

Escrow обычно связан с недвижимым имуществом, но он также распространяется и на другие финансовые транзакции, где любая из сторон стремится получить уверенность в том, что транзакция может быть завершена.

Особые соображения

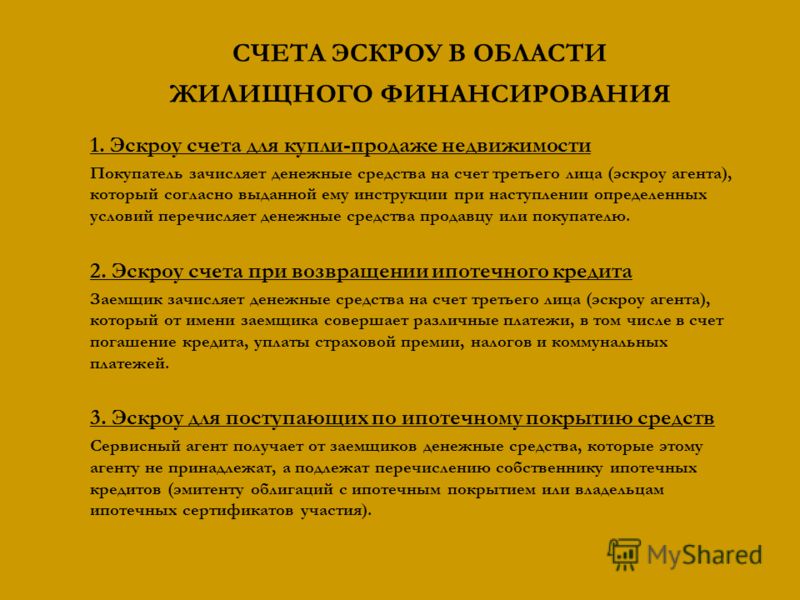

Условное депонирование и недвижимость

Счета условного депонирования применяются к сделкам с недвижимостью. Размещение средств на условном депонировании позволяет покупателю провести комплексную проверку потенциального приобретения. Счета условного депонирования также гарантируют продавцу, что покупатель может закрыть сделку. Например, счет условного депонирования можно использовать для продажи дома. Если к продаже прилагаются условия, такие как прохождение проверки, покупатель и продавец могут договориться об использовании условного депонирования.

В этом случае покупатель недвижимости вносит сумму платежа за дом на счет условного депонирования, принадлежащий третьей стороне. Продавец может продолжить осмотр дома, будучи уверенным, что средства есть и покупатель способен произвести оплату. Сумма условного депонирования затем передается продавцу после выполнения всех условий продажи.

Escrow и фондовый рынок

Акции часто выпускаются на условном депонировании. В этом случае, в то время как акционер является реальным владельцем акций, акционер имеет ограниченные права, когда дело доходит до отчуждения акций.Например, руководители, которые получают акции в качестве бонуса к своей компенсации, часто должны дождаться окончания периода условного депонирования, прежде чем они смогут продать акции. Биржевые бонусы — это тактика, используемая для удержания высшего руководства.

Интернет-эскроу возник вместе с Интернет-аукционами и коммерцией. 2 июля 2001 года Департамент по надзору за бизнесом Калифорнии США разрешил эскроу-компаниям в Интернете функционировать как лицензированный класс.

Что такое счет условного депонирования? — Уэллс Фарго

[Музыка]

Верно или нет?

Escrow — это простой способ управлять налогами на недвижимость и страховыми взносами для вашего дома.

Не торопитесь, чтобы узнать. Ответ может вас удивить.

Добро пожаловать в основы условного депонирования. Поскольку вы здесь, скорее всего, у вас есть дом и учетная запись условного депонирования или вы хотите купить дом и вам просто нужна дополнительная информация о том, что на самом деле представляет собой учетная запись условного депонирования.

В любом случае, мы можем помочь вам понять это. Escrow играет важную роль в вашей ипотеке. Давайте вместе исследуем основы.

Если вы являетесь владельцем дома, вы несете ответственность за дополнительные расходы, связанные с домом, такие как налоги на недвижимость и страхование.Счета условного депонирования помогут вам спланировать эти платежи и убедиться, что для них у вас есть деньги, поэтому вам не нужно об этом думать.

Счет условного депонирования — это счет, который вы финансируете каждый месяц, и мы используем его для оплаты этих товаров от вашего имени в срок. Вот как они работают.

Когда вы вносите свой общий ежемесячный платеж, часть его идет на ипотеку для выплаты основной суммы и процентов, а другая часть идет на ваш счет условного депонирования для оплаты налогов, страховки домовладельцев и других расходов, которые могут возникнуть при владении домом, как ипотечное страхование и страхование от наводнений.

Каждый платеж, который вы делаете, добавляется на ваш счет условного депонирования.

Затем, когда ваши налоги и страховка подлежат оплате в течение года, мы снимаем средства с вашего условного депонирования и используем их для оплаты счетов за вас.

Итак, возвращаясь к нашему первоначальному вопросу, ответ — «правда». Escrow — это простой способ управлять налогами на недвижимость и страховыми взносами для вашего дома, потому что вам не нужно откладывать их отдельно.

Вы откладываете им деньги каждый месяц, что часто проще, чем пытаться найти деньги на единовременные выплаты в течение года.Кроме того, когда эти счета подлежат оплате, они оплачиваются от вашего имени.

Вот и все. Это основы. Если у вас есть вопросы, мы здесь для вас. Позвоните нам по телефону 1-800-357-6675. Или вы можете посмотреть другие наши видео, чтобы узнать больше о своей ипотеке.

Wells Fargo Home Mortgage является подразделением Wells Fargo Bank, N.A.

© 2015 Wells Fargo Bank, N.A. Все права защищены. NMLSR ID 399801. Равноправный жилищный кредитор.

[Музыка]

Как рассчитывается условное депонирование? — Уэллс Фарго

[Музыка]

Хотите знать, как мы определяем сумму, которую вы заплатите на условное депонирование? Вы попали в нужное место! Вот как мы это делаем.

Когда вы закрываете ипотечный кредит, создается ваш счет условного депонирования, и мы рассчитываем для него три вещи: налоги на недвижимость, страховые взносы для вашего дома и минимальный баланс, который вам необходимо держать на своем счете.

Как нам получить эти суммы?

Во-первых, мы оцениваем сумму вашей задолженности по налогам на недвижимость, страхованию домовладельцев и другим расходам, которые могут у вас возникнуть, например, по ипотечному страхованию и страхованию от наводнения, в течение следующих 12 месяцев. Мы получаем этот номер из документов о закрытии кредита, в местной налоговой инспекции и в страховой компании.

Например, предположим, что ваши ежегодные налоги на недвижимость оцениваются в 3000 долларов, а ваша годовая страховка домовладельцев — в 1200 долларов. Это в общей сложности 4200 долларов на предстоящий год. Мы делим это на 12, и получаем часть вашего ежемесячного платежа по ипотеке: 350 долларов.

Затем мы добавляем это к ипотечной части, чтобы у вас был один комбинированный платеж, часть которого идет на выплату основной суммы ипотеки и процентов, а другая часть идет на ваш счет условного депонирования для оплаты налогов на недвижимость и страховых взносов за ваш дом. Таким образом, вы откладываете деньги на условное депонирование каждый раз, когда делаете ежемесячный платеж по ипотеке.

Таким образом, вы откладываете деньги на условное депонирование каждый раз, когда делаете ежемесячный платеж по ипотеке.

Далее мы рассчитываем ваш минимальный баланс. Знаете ли вы, что даже если у вас есть ипотечный кредит с фиксированной процентной ставкой, ваш общий платеж может меняться из года в год? Это связано с тем, что суммы налога на имущество и страховые взносы для вашего дома могут изменяться и часто меняются из года в год.

Чтобы помочь вам спланировать любое потенциальное увеличение, необходимо постоянно поддерживать минимальный баланс на вашем счете.Это может быть до двух месяцев условного депонирования.

Мы будем держать вас в курсе и сообщать вам о любых изменениях этих сумм, когда мы будем проверять ваш счет условного депонирования каждый год.

Теперь вы знаете, как мы определяем сумму депонирования. Если у вас есть вопросы, мы здесь для вас. Позвоните нам по телефону 1-800-357-6675. Или вы можете посмотреть другие наши видео, чтобы узнать больше о своей ипотеке.

Wells Fargo Home Mortgage является подразделением Wells Fargo Bank, N.A.

© 2015 Wells Fargo Bank, N.A. Все права защищены. NMLSR ID 399801. Равноправный жилищный кредитор.

[Музыка]

Что такое проверка условного депонирования? — Уэллс Фарго

[Музыка]Вы когда-нибудь получали заявление об условном депонировании и задавались вопросом, почему изменился ваш платеж? Я помогу вам узнать о вашей проверке условного депонирования и выписке, которую мы вам отправим после.

Налоги на недвижимость и страховые взносы для вашего дома могут меняться каждый год. Вот почему мы проверяем ваш счет условного депонирования не реже одного раза в год. Мы хотим убедиться, что их достаточно, чтобы покрыть счета в срок.

Во время вашего обзора мы ищем две вещи.

Во-первых, мы ожидаем изменения налогов на недвижимость и страховых взносов для вашего дома. Предположим, в этом году они вырастут в общей сложности на 600 долларов. Поскольку это годовое увеличение, мы делим его на 12, чтобы получить ежемесячное увеличение, которое составляет 50 долларов.

Помните, что часть вашего общего ежемесячного платежа идет на ипотеку для выплаты основной суммы и процентов, а другая часть идет на ваш счет условного депонирования для оплаты налогов на недвижимость и страховки.Поскольку часть условного депонирования увеличивается на 50 долларов в месяц, вы увидите, что это отражается на общем ежемесячном платеже. Эта новая сумма будет указана в вашей ведомости условного депонирования.

Второе, что мы ищем, — это нехватка или избыток средств на вашем счете условного депонирования. На вашем счету всегда должна быть определенная сумма; это называется требуемым минимальным балансом. В ходе вашего обзора мы выясняем, сколько будет ежемесячно на вашем счете в следующем году.

Если ожидается, что денег на вашем счете будет меньше необходимого минимума, значит, у вас их нехватка.

Есть два способа восполнить этот дефицит. Вы можете оплатить сразу всю сумму. За это плата не взимается. Или вы можете распределить его на 12 месяцев. Если вы хотите распределить его, комиссия не взимается, но ваш ежемесячный платеж будет увеличиваться, потому что мы добавляем часть недостачи к каждому платежу.

Если вы хотите распределить его, комиссия не взимается, но ваш ежемесячный платеж будет увеличиваться, потому что мы добавляем часть недостачи к каждому платежу.

С другой стороны, если ожидается, что деньги на вашем счете условного депонирования будут больше, чем ваш требуемый минимальный баланс, у вас есть избыток. Эта сумма будет вам возвращена.

Вот и все! Если у вас есть вопросы, мы здесь для вас. Посмотрите другие наши видеоролики, чтобы узнать больше о своей ипотеке, или позвоните нам по телефону 1-800-357-6675.

Wells Fargo Home Mortgage является подразделением Wells Fargo Bank, N.A.

© 2016 Wells Fargo Bank, N.A. Все права защищены. NMLSR ID 399801. Равноправный жилищный кредитор.

[Музыка]

Понимание процесса условного депонирования и требований

Покупка дома может быть сложным процессом, к которому большинство людей обычно не готовы и не очень понимают.На этапах покупки и продажи дома — от предложения до осмотра дома и получения разрешения на ипотеку — должны произойти и другие действия.

Одним из таких трудных для понимания элементов является процесс условного депонирования, который происходит между моментом, когда продавец принимает предложение, и покупатель получает ключи от нового дома. Как вы к этому готовитесь? Вот 10 этапов процесса, чтобы вы не остались стоять под дождем без крыши над головой.

Ключевые выводы

- Процесс условного депонирования происходит между моментом, когда продавец принимает предложение о покупке, и когда покупатель вступает во владение домом.

- Первая часть процесса условного депонирования — это открытие счета, на котором могут храниться депозиты и любые другие платежи.

- Покупатель должен дождаться одобрения банка, получить финансирование, завершить проверки, приобрести страховку от рисков, пройти проверку и завершить закрытие.

- Покупатель может отказаться от договора, если условия не соблюдены или есть проблемы с недвижимостью.

1. Откройте счет условного депонирования

Как только вы и продавец договоритесь о цене и подпишете взаимоприемлемое соглашение о покупке, ваш агент по недвижимости соберет ваш задаток — своего рода добросовестный депозит, который в конечном итоге будет зачислен на ваш первоначальный взнос — и внесет его на счет условного депонирования. в эскроу-компании или в службе, указанной в договоре купли-продажи.

в эскроу-компании или в службе, указанной в договоре купли-продажи.

Счетом условного депонирования управляет внешняя сторона для хранения ценностей, таких как деньги, имущественные документы и личные финансовые документы, от имени двух договаривающихся сторон до тех пор, пока во время финансовой транзакции не будут выполнены указанные условия.В зависимости от причины условного депонирования агент условного депонирования может быть титульной компанией, специализирующейся на недвижимости, банком или другим финансовым учреждением, или частным лицом, которому доверена эта роль.

Компания условного депонирования действует как нейтральная третья сторона для сбора необходимых средств и документов, участвующих в процессе закрытия, включая первоначальный чек задатка, кредитные документы и подписанный договор. В некоторых областях этим процессом могут заниматься юристы, а не эскроу-компания, и в этом случае это часто называют «расчетом», а не «условным депонированием».»

2.

Ожидание оценки кредитора

Ожидание оценки кредитораБанк или другой кредитор, предоставляющий вашу ипотеку, проведет свою собственную оценку собственности, которую вы, как покупатель, обычно платите, для защиты своих финансовых интересов на случай, если ему когда-либо понадобится взыскать собственность. Если оценка будет ниже предложенной цены, кредитор не предоставит вам финансирование, если вы не захотите заплатить наличными за разницу, или продавец не снизит цену до оцененной суммы.

Вы также можете изменить мнение оценщика одним из следующих способов:

- Предоставьте дополнительную информацию о том, почему вы считаете, что дом следует оценивать по более высокой сумме.

- Получите вторую экспертизу.

- Попробуйте обратиться к другому кредитору и надейтесь, что оценка будет в вашу пользу.

Если ни один из этих вариантов невозможен, вы сможете расторгнуть договор купли-продажи.

3. Надежное финансирование

Вы уже должны были получить предварительное одобрение на получение ипотеки на момент принятия вашего договора о покупке. Как только вы дадите своему кредитору адрес недвижимости, он подготовит добросовестную оценку или отчет с подробным описанием суммы вашего кредита, процентной ставки, затрат на закрытие и других расходов, связанных с покупкой.Вы можете договориться о цифрах в этом документе, прежде чем подписывать его.

Как только вы дадите своему кредитору адрес недвижимости, он подготовит добросовестную оценку или отчет с подробным описанием суммы вашего кредита, процентной ставки, затрат на закрытие и других расходов, связанных с покупкой.Вы можете договориться о цифрах в этом документе, прежде чем подписывать его.

$ 2,490

Самые высокие средние затраты на закрытие сделки в стране — всего 2490 долларов по ссуде в 200000 долларов в Гонолулу, Гавайи.

После того, как у вас есть письменное обязательство по предоставлению кредита, самое время исключить непредвиденные обстоятельства финансирования в письменной форме из договора купли-продажи, если таковой существует.

Агенты часто также включают в договоры купли-продажи непредвиденные обстоятельства, связанные с продажей жилья, чтобы покупатели не могли одновременно владеть двумя домами и выплачивать две ипотеки.Этот тип непредвиденных обстоятельств дает покупателю определенное количество времени, в течение которого он может продать свой текущий дом перед закрытием условного депонирования нового дома.

4. Подтвердить раскрытие информации продавцом

На этом этапе вы должны получить письменное уведомление о любых очевидных проблемах, которые уже были выявлены продавцом или агентом продавца. Например, гараж мог быть превращен в жилую зону в нарушение городских жилищных норм. Возможно, вы уже знаете о подобных проблемах, потому что они часто упоминаются в списке.

5. Пройдите домашний осмотр

Домашний осмотр

При покупке дома от вас не требуется проходить осмотр дома, но это в ваших интересах. За несколько сотен долларов профессиональный домашний инспектор скажет вам, есть ли в доме какие-либо опасные или дорогостоящие дефекты. Если есть, вы захотите узнать о них, чтобы отказаться от покупки, попросить продавца исправить их или попросить продавца снизить цену, чтобы вы могли сами выполнить ремонт.

Примечательно, что здесь нельзя вести переговоры о каких-либо уступках продавца, если в контракте указано, что вы приобретете недвижимость «как есть». Если процесс проверки завершится удовлетворительно, вам необходимо в письменной форме отменить обязательную проверку в договоре купли-продажи. Вы повторите этот шаг после любых других проверок.

Если процесс проверки завершится удовлетворительно, вам необходимо в письменной форме отменить обязательную проверку в договоре купли-продажи. Вы повторите этот шаг после любых других проверок.

Инспекция вредителей

Если кредитор не требует проверки на наличие вредителей, вы все равно можете ее получить, чтобы убедиться, что в доме нет термитов, муравьев-плотников или других вредителей, таких как тараканы или крысы.Эти проблемы могут не проявляться в дневное время, когда вы, скорее всего, осматривали дом, и станут ужасно нежелательным открытием после того, как вы переедете в него. Если есть какие-либо проблемы с вредителями, их необходимо устранить до того, как продажа будет продолжена — предполагая, что вы хотите продолжить покупку. Это еще одна область, в которой вы можете захотеть повторно договориться с продавцом об оплате работы.

Экологическая инспекция

Иногда рекомендуется пройти экологическую инспекцию, чтобы проверить, нет ли в доме токсинов, таких как плесень, радон и асбест. Также могут быть проблемы на домашнем участке, например, загрязнение из-за расположения рядом со свалкой, бывшим нефтяным промыслом, химчисткой или заправочной станцией. Любые проблемы, обнаруженные в этой области, могут означать серьезную опасность для здоровья и могут быть непомерно дорогими для устранения.

Также могут быть проблемы на домашнем участке, например, загрязнение из-за расположения рядом со свалкой, бывшим нефтяным промыслом, химчисткой или заправочной станцией. Любые проблемы, обнаруженные в этой области, могут означать серьезную опасность для здоровья и могут быть непомерно дорогими для устранения.

Прочие проверки

В районах, подверженных землетрясениям, может потребоваться отчет о почве и / или геологический отчет для оценки риска серьезного повреждения собственности в случае такой катастрофы. Во многих районах требуются отчеты о наводнениях.Если в доме слишком велика вероятность затопления, вы не сможете получить страховку домовладельца, а это значит, что вы не сможете получить ипотеку. В некоторых случаях покупка страховки от наводнения в дополнение к страховке домовладельца решит эту проблему. В сельской местности необходимо провести обследование земли, чтобы проверить границы собственности — в городских районах границы, как правило, уже очень четкие.

6. Страхование от риска покупки

Сюда входит страхование домовладельца и любое дополнительное покрытие, необходимое в вашем географическом регионе, например страхование от наводнения.Вам необходимо будет иметь страховку домовладельца до тех пор, пока не будет выплачена ипотека — и вы, вероятно, все равно захотите ее. Выберите свою страховую компанию, которая может отличаться от той, которую выберет кредитор, и подыщите себе лучшую ставку.

7. Отчет о праве собственности и страхование

Они также требуются вашим кредитором, но, опять же, они вам все равно нужны. Отчет о праве собственности гарантирует, что право собственности на собственность ясно, то есть что нет никаких прав на собственность, и никто, кроме продавца, не имеет претензий на какую-либо ее часть.

Страхование титула защищает вас и кредитора от любых юридических проблем, которые могут возникнуть позже, если что-то не обнаружится во время поиска титула.

Если что-то не так с названием — известное как облако или дефект — продавец должен будет исправить это, чтобы продажа могла продолжиться или позволить вам уйти. В зависимости от того, где вы живете, эскроу-компания и титульная компания могут быть одним и тем же.

В зависимости от того, где вы живете, эскроу-компания и титульная компания могут быть одним и тем же.

8. Заключительный обзор

Непосредственно перед закрытием рекомендуется повторно осмотреть недвижимость, чтобы убедиться в отсутствии новых повреждений и в том, что продавец оставил вам предметы, указанные в договоре купли-продажи, такие как приборы или приспособления.На этом этапе вы, вероятно, не сможете отступить, если дому не будет нанесен серьезный ущерб. Тем не менее, мелкий покупатель нередко оказывает давление на своего агента, чтобы он аннулировал соглашение из-за чего-то незначительного.

9. Просмотрите форму

HUD-1.По крайней мере, за день до закрытия вы получите форму HUD-1 или окончательное заявление об условиях кредита и затратах на закрытие. Сравните это с добросовестной оценкой, которую вы подписали ранее. Эти два документа должны быть очень похожи.Ищите ненужные, неожиданные или чрезмерные сборы, а также явные ошибки.

10.

Закройте условное депонирование

Закройте условное депонированиеПроцесс закрытия несколько различается в зависимости от штата, но в основном вам нужно подписать массу документов, с которыми вы должны не торопиться и внимательно читать. У продавца также будут документы для подписи. После того, как все документы будут подписаны, сотрудник условного депонирования подготовит новый документ, в котором будет указан вас как владелец собственности, и отправит его в регистратор округа. Вы представите кассовый чек или организуете банковский перевод для оплаты оставшегося авансового платежа, часть которого покрывается вашим задатком, и расходов на закрытие сделки, а ваш кредитор переведет ваши кредитные средства на условное депонирование, чтобы продавец и, если применимо, , кредитор продавца, может быть оплачен.

Если вы зайдете так далеко, вы, наконец, завладеете домом.

Правила условного депонирования ссуд FHA

С традиционной ипотекой ваш опыт с условным депонированием обычно заканчивается на этом этапе. Однако, если вы покупаете дом по ссуде Федерального управления жилищного строительства (FHA), ваши операции со счетами условного депонирования продолжаются по-другому и по разным причинам.

Однако, если вы покупаете дом по ссуде Федерального управления жилищного строительства (FHA), ваши операции со счетами условного депонирования продолжаются по-другому и по разным причинам.

Ссуды FHA требуют наличия условного депонирования для налогов на недвижимость, страхования домовладельцев и взносов по ипотечному страхованию (MIP).Последнее необходимо для заемщиков, вносящих первоначальный взнос менее 20%. Вместо того, чтобы платить налоги напрямую государству и страховые взносы страховщику, заемщик из FHA ежемесячно вносит на счет одну двенадцатую этих расходов в дополнение к основной сумме ипотечного кредита и выплате процентов. Эти деньги хранятся на счете условного депонирования до тех пор, пока в конце года не наступит срок оплаты счетов.

Взносы по ипотечному страхованию могут быть отменены для заемщиков FHA, когда остаток по кредиту достигнет 78% оценочной стоимости дома на момент покупки.

На этом этапе ежемесячные платежи условного депонирования на следующий год корректируются в большую или меньшую сторону в зависимости от того, был ли дефицит или излишек на счете для платежа текущего года. Держатели ипотечных кредитов обязаны отправлять вам годовой отчет о деятельности вашего счета условного депонирования, который также может называться счетом изъятия ипотеки.

Держатели ипотечных кредитов обязаны отправлять вам годовой отчет о деятельности вашего счета условного депонирования, который также может называться счетом изъятия ипотеки.

Почему все это? Потому что, грубо говоря, соискатели кредита FHA считаются более рискованными: они часто имеют более низкие кредитные рейтинги, меньшие доходы и меньше активов — все причины, по которым они ищут ссуды FHA, которые имеют менее строгие требования к заемщикам, чем обычные ипотечные кредиты.Кредиторы готовы предоставить им ипотечные кредиты из-за поддержки FHA, и FHA готово их поддержать. Но он хочет гарантировать оплату счетов, следовательно, мандат на эскроу-счет.

Итог

Ваш агент по недвижимости будет контролировать весь процесс условного депонирования, поэтому не беспокойтесь, если вы не понимаете всех деталей. Однако в любой транзакции, когда вы подвергаете так много финансовых рисков, неплохо иметь хотя бы базовое представление о том, что происходит, чтобы вас не использовали в своих интересах или случайно не потеряли свой дом.

Четыре типа счетов условного депонирования: надежное хранение денег

Покупателям и продавцам часто приходится работать вместе на основе доверия, но это пугает. К счастью, услуги условного депонирования могут снизить риски для ведения бизнеса. Условное депонирование может быть одним из тех финансовых условий, которые вы не слышите каждый день, но сама концепция не должна пугать. Счета условного депонирования служат для решения нескольких основных задач, и здесь мы рассмотрим каждую из них.

Что такое счет условного депонирования?

Счет условного депонирования — это счет, предназначенный для временного хранения средств.Поставщик условного депонирования должен быть незаинтересованной третьей стороной, не имеющей предпочтений в отношении того, кто в конечном итоге получит средства со счета. Например, при сделке с недвижимостью счет условного депонирования не благоприятствует покупателю или продавцу — они просто следуют правила, с которыми соглашаются покупатели и продавцы.

Счета условного депонирования полезны в нескольких ситуациях:

- Покупка жилья : задаток должен оставаться на счете условного депонирования, чтобы защитить как покупателя, так и продавца.

- Ежемесячные платежи : Домовладелец может вносить депозиты на счет условного депонирования с каждым ежемесячным платежом, помогая сгладить большие годовые расходы.

- Арендаторы и домовладельцы : Счета условного депонирования могут помочь защитить интересы арендаторов и урегулировать споры.

- Покупка товаров и услуг : Escrow — это вариант практически для любой транзакции, когда покупатели и продавцы хотят, чтобы «рефери» контролировал платеж.

Мы рассмотрим каждый из них более подробно, но общая тема — использование учетной записи для хранения денег на хранение.

Если вы используете услугу условного депонирования для онлайн-транзакции, дважды проверьте, является ли компания законной. Better Business Bureau — хорошая отправная точка.

Better Business Bureau — хорошая отправная точка.

Покупка или продажа дома

Большинство людей впервые сталкиваются с условным депонированием при покупке или продаже недвижимости. Делая предложение, вы часто включаете задаток, чтобы показать продавцу, что вы серьезно относитесь к покупке. Но вы не хотите просто отдавать деньги продавцу — вам придется доверять этому продавец финансово безопасен, честен и достаточно организован, чтобы вернуть залог, если что-то не получится.

Покупатели обычно выплачивают чеки задатка на счет условного депонирования или титульной компании. Это позволит продавцу получить средства, если вы неожиданно откажетесь. В то же время вы можете быть уверены, что вернете свои деньги, если возникнет проблема с одним из ваших непредвиденных обстоятельств (например, вы обнаружите что-то неприемлемое при проверке).

Поставщик условного депонирования не должен заботиться о том, получит ли покупатель или продавец средства (хотя они могут предпочесть, чтобы сделка прошла). Они просто следуют условиям вашего предложения о покупке. В конце концов, служба условного депонирования либо возвращает средства покупателю, либо отправляет средства продавцу, в зависимости от того, кто имеет право на получение денег.

Они просто следуют условиям вашего предложения о покупке. В конце концов, служба условного депонирования либо возвращает средства покупателю, либо отправляет средства продавцу, в зависимости от того, кто имеет право на получение денег.

Ежемесячные платежи

Когда вы занимаете деньги для покупки дома, вам, возможно, придется использовать счет условного депонирования для ежемесячных платежей. Такие расходы, как страхование домовладельцев и налоги на недвижимость, часто являются ежегодными расходами, но большинство людей думают о ежемесячных платежах, и большие годовые счета застают их врасплох.

Чтобы разбить эти платежи на управляемые части, кредиторы часто требуют, чтобы вы ежемесячно откладывали часть годовой суммы. С каждым ежемесячным платежом ваши средства идут на остаток по кредиту (основная сумма и проценты), а также на налоги и страхование. Эти платежи часто называют платежами PITI. С каждым ежемесячным платежом сумма ваших налогов и страховки поступает на счет условного депонирования до тех пор, пока не наступит срок оплаты годовых счетов. Вот несколько рекомендаций по условному депонированию:

Вот несколько рекомендаций по условному депонированию:

Это обязательно или необязательно?

Некоторые кредиторы требуют, чтобы вы использовали счет условного депонирования.Даже если они этого не делают, вы можете добровольно использовать один, чтобы сделать большие ежегодные расходы менее обременительными. Распределяя платежи, вам не нужно бороться за средства, когда приходит полугодовой или годовой счет. Кредиторы часто любят использовать счета условного депонирования, потому что неуплата налогов и страховых счетов подвергает их риску. Если ваш дом сгорит, они хотят вернуть свои деньги, а налоговые органы могут наложить арест на ваш дом, что затрудняет продажу вам и кредитору.

Стоит ли делать это самому?

Если у вас нет счета условного депонирования для сглаживания платежей, планируйте заранее.Будьте готовы платить налог на недвижимость один или два раза в год и решите, как оплачивать страховку домовладельцев. Вы можете платить ежемесячно (самостоятельно) или можете просто выплачивать полную годовую сумму единовременно.

В некоторых случаях вы можете сэкономить деньги, оплатив расходы единовременно, как только они наступят. Узнайте у своей страховой компании и местного налогового органа, какие варианты доступны.

Это лучшее использование ваших денег?

Вы можете беспокоиться о том, что сможете заработать больше на своих сбережениях, если будете хранить свои средства на высокодоходном сберегательном счете.Это может быть правдой, но оценивайте цифры критически. Сколько вы храните на своем счете условного депонирования в любой момент времени? Особенно при низких процентных ставках любой дополнительный заработок, который вы можете получить в выбранном вами банке, не будет значительным. Этого достаточно, чтобы сдвинуть иглу с вашими финансами?

Счета условного депонирования для арендаторов

Когда дело касается арендаторов, условное депонирование может быть полезно двумя способами. Но проконсультируйтесь с местным поверенным по недвижимости и государственными регулирующими органами, чтобы узнать, как обстоят дела в вашем районе.

Залог

В некоторых штатах домовладельцы должны хранить залоговые депозиты на депозитном счете с процентным доходом. Эта мера безопасности гарантирует, что арендаторам вернут свои деньги и что средства будут доступны для ремонта в случае необходимости. Если арендодатель просто помещает средства на текущий счет, легко потерять деньги и потратить их на другие нужды.

Споры

Когда арендодатели не в состоянии удовлетворить потребности арендатора (например, потребность в проточной воде или отоплении), арендаторам может быть разрешено удерживать арендную плату.Но в некоторых штатах арендаторы обязаны вносить регулярную арендную плату на счет условного депонирования. Это защищает арендодателя и показывает, что арендаторы не просто пытаются уклониться от оплаты; им просто нужны услуги, за которые они платят.

Другие операции

Счета условного депонирования могут помочь облегчить практически любой вид транзакции. Привлекая третью сторону для хранения средств на хранение, покупатели и продавцы могут быть уверены в ведении бизнеса. Например, при покупке или продаже в Интернете вы не знаете человека или компанию на другом конце сделки.Если вы беспокоитесь о том, что вас ограбят, несколько онлайн-сервисов могут выполнить за вас обязанности по депонированию.

Например, при покупке или продаже в Интернете вы не знаете человека или компанию на другом конце сделки.Если вы беспокоитесь о том, что вас ограбят, несколько онлайн-сервисов могут выполнить за вас обязанности по депонированию.

Escrow Account Плюсы и минусы

Счет условного депонирования для ипотечных кредитов является частью финансовой картины большинства покупателей жилья. Некоторые покупатели жилья требуют от ипотечного кредитора иметь счет условного депонирования; другие могут выбрать одну из них через своего ипотечного агента.

Что такое счет условного депонирования ипотеки?

Счет условного депонирования ипотечного кредита — это счет, используемый для уплаты налогов на недвижимость домовладельца и страховых взносов домовладельцев, а также в другое время для хранения задатка, когда домовладелец впервые покупает свой дом.

Вместо того, чтобы планировать платежи и оплачивать страховые и налоговые счета отдельно с текущим счетом, деньги для этих платежей собираются ипотечным кредитором или обслуживающей организацией в рассрочку как часть ипотечного платежа домовладельца. Кредитор или обслуживающий персонал хранит эти средства на счете условного депонирования и оплачивает эти счета по мере их оплаты от имени домовладельца.

Кредитор или обслуживающий персонал хранит эти средства на счете условного депонирования и оплачивает эти счета по мере их оплаты от имени домовладельца.

Ключевое отличие счета условного депонирования от любого другого финансового счета, который у вас может быть, заключается в том, что вы не управляете им самостоятельно.Это потому, что «условное депонирование» осуществляется нейтральной третьей стороной — в данном случае вашим ипотечным кредитором или обслуживающим лицом.

Счет условного депонирования, скорее всего, не является обязательным, если вы внесли авансовый платеж в размере менее 20 процентов на свой дом. Ссуды FHA и ссуды USDA требуют счетов условного депонирования, а ссуды VA — нет.

Каковы преимущества счета условного депонирования?

Это автоматически

Наличие у вашего ипотечного кредитора или обслуживающего лица удержания вашего налога на недвижимость и страховых платежей домовладельцев на условном депонировании гарантирует, что эти счета будут оплачиваться вовремя, автоматически, так что вы избежите штрафов, таких как штрафы за просрочку платежа или потенциальное залоговое удержание вашего дома.

Вы застрахованы в случае нехватки средств

Ваши страховые взносы домовладельцев и суммы налога на имущество могут со временем меняться. Если на вашем счете условного депонирования оказывается недостаточно средств из-за увеличения суммы налога на имущество, например, ваш обслуживающий персонал обычно покрывает разницу временно и, в конечном итоге, увеличивает ваш ежемесячный платеж по ипотеке, чтобы компенсировать ее.

Никаких сюрпризов

Точная сумма, необходимая для условного депонирования, добавляется к вашему ежемесячному платежу по ипотеке, поэтому вы будете знать, чего ожидать в большинстве случаев.Если компонент условного депонирования вашего ежемесячного платежа по ипотеке необходимо увеличить, вы получите уведомление от своего кредитора или обслуживающего лица в письменной форме. Кроме того, ваш кредитор или обслуживающий персонал должен отправлять вам годовой отчет об условном депонировании, в котором указаны суммы, которые вы заплатили (и выбытия), а также любые излишки или недостачи.

«Счета условного депонирования значительно облегчают жизнь большинству домовладельцев, которые хотят повысить предсказуемость своих ежемесячных расходов, вместо того, чтобы дважды в год обрушиваться на большие счета за страхование и налог на имущество», — говорит Грег Макбрайд, CFA, финансовый директор Bankrate. аналитик.

Потенциально более низкие затраты на ипотеку

В зависимости от вашего ипотечного кредитора вы можете получить скидку на процентную ставку или затраты на закрытие, просто открыв счет условного депонирования.

Каковы минусы счета условного депонирования?

Это автоматически

Ваш ипотечный кредитор или обслуживающий персонал имеет право взыскивать сумму страховки домовладельцев и налогов на имущество, а также ежемесячную подушку на условном депонировании. Хотя неплохо не думать об этих платежах, это профи может стать обманом для вкладчиков, которые, возможно, смогут лучше использовать средства.

Вы можете упустить возможности краткосрочного инвестирования.

Аналогичным образом, деньги, которые могут оказаться избыточными на счете условного депонирования, могут быть использованы для краткосрочных инвестиций. Получение процентов по таким инвестициям может иметь для вас больше финансового смысла, вместо того, чтобы позволить банку или кредитору получать прибыль.

Цифровые инструменты и привлекательные ставки CD могут помочь вам инвестировать свои деньги вне условного депонирования и получить более высокую прибыль в долгосрочной перспективе, отмечает Генри Йошида, CFP, основатель и генеральный директор Rocket Dollar, самостоятельной IRA и соло 401 (k ) из Остина, штат Техас.

Если вы планируете этот маршрут, лучше всего проверить текущие процентные ставки и ваш бюджет.

«При существующих процентных ставках существуют ограниченные альтернативные издержки, связанные с отказом от процентных доходов по деньгам, которые вместо этого депонируются службой по обслуживанию ссуды в течение года», — говорит Макбрайд.

Часто для открытия счета условного депонирования требуется, чтобы покупатель жилья внес на депозит сумму, равную нескольким месяцам налога на недвижимость и страховых взносов.Их иногда называют «предоплатой», и они могут значительно увеличить расходы на закрытие ипотечного кредита.

Может быть сложно избавиться отЕсли у вас есть счет условного депонирования у вашего кредитора или обслуживающего лица, его может быть трудно удалить позже, если вы передумаете.

Могут быть целью мошенников Крупные суммы, хранящиеся на счете условного депонирования, делают их привлекательными целями для мошенников. Кибер-воры часто создают поддельные веб-сайты, похожие на сервисную службу, с которой вы работаете, или подделывают адреса электронной почты, чтобы попытаться получить вашу личную информацию.Некоторые изощренные мошенники даже устанавливают поддельные телефонные линии, пытаясь завоевать доверие.

Итог

Ведение ипотечного счета условного депонирования может потребоваться, а может и не потребоваться, в зависимости от специфики вашей ссуды. Многие ипотечные кредиторы позволяют домовладельцам производить платежи по налогу на имущество непосредственно окружному инспектору, а страховые взносы домовладельцев — страховой компании, но для того, чтобы иметь этот вариант, им обычно требуется соотношение суммы кредита к стоимости ниже 80 процентов. Это означает, что вы внесли первоначальный взнос в размере не менее 20 процентов от стоимости дома.

В конечном счете, счет условного депонирования — это распространенный финансовый инструмент, который используют ипотечные кредиторы и обслуживающие компании, помогающий обеспечить выполнение ваших обязательств как домовладельца без особых усилий с вашей стороны (помимо выплаты ипотечного кредита). Однако, если условное депонирование не требуется, вы можете изучить альтернативные варианты использования этих средств.

Подробнее:

.

Цены на квартиры в новостройках не стали ниже, а проценты по ипотечным кредитам, которые тоже можно использовать при сделках с будущим жильем, хоть и снизились, но все равно привносят дольщикам дополнительные затраты.

Цены на квартиры в новостройках не стали ниже, а проценты по ипотечным кредитам, которые тоже можно использовать при сделках с будущим жильем, хоть и снизились, но все равно привносят дольщикам дополнительные затраты. Однако их можно минимизировать, есть по взятому кредиту начать отсчитывать проценты лишь после того, как обязательства застройщика перед дольщиком будут выполнены (дом достроен, а квартиры переданы покупателям). А до этого порциями гасить лишь тело кредита, переводя эти деньги на счет-эскроу.

Однако их можно минимизировать, есть по взятому кредиту начать отсчитывать проценты лишь после того, как обязательства застройщика перед дольщиком будут выполнены (дом достроен, а квартиры переданы покупателям). А до этого порциями гасить лишь тело кредита, переводя эти деньги на счет-эскроу. регистрация ДДУ

регистрация ДДУ

Поиск по сайту

Поиск по сайту