Рефинансирование автокредита

1. Сумма кредита, невозвращенного заемщиком в установленные кредитным договором (графиком платежей) сроки, считается суммой просроченной задолженности по кредиту. При этом кредитор вправе потребовать с заемщика уплаты неустойки (пени) в размере 0,1% (ноль целых одна десятая процента) (за исключением кредита, обеспечением по которому является залог недвижимого имущества) либо 0,06% (ноль целых шесть сотых процента) (по кредиту, обеспечением по которому является залог недвижимого имущества) от суммы просроченного кредита, за каждый календарный день просрочки. Начисление неустойки (пени) производится со дня, следующего за днем наступления срока возврата кредита (транша), до дня его фактического возврата.

2. В случае неуплаты процентов за пользование кредитом в установленные кредитным договором (графиком платежей) сроки кредитор вправе потребовать с заемщика уплаты неустойки (пени) в размере 0,1% (ноль целых одна десятая процента) (за исключением кредита, обеспечением по которому является залог недвижимого имущества) либо 0,06% (ноль целых шесть сотых процента) (по кредиту, обеспечением по которому является залог недвижимого имущества) от суммы просроченных процентов за каждый календарный день просрочки.

3. Заемщик отвечает за неисполнение или ненадлежащее исполнение обязательств по кредитному договору всеми своими доходами и всем принадлежащим ему имуществом.

4. Уплата неустойки (пени, штрафа) не освобождает заемщика от исполнения обязательств по кредитному договору. Полным исполнением всех обязательств заемщика в соответствии с кредитным договором считается возврат суммы кредита и начисленных процентов по нему за весь срок пользования кредитом, возмещение кредитору всех понесенных издержек, связанных с получением исполнения обязательств заемщика, а также уплата всей начисленной неустойки (пени, штрафа) в полном объеме, в том числе вытекающей из договоров, заключенных в обеспечение исполнения заемщиком своих обязательств по кредитному договору.

5. За любой факт нарушения заемщиком своих обязательств по кредитному договору, кроме указанных в п.

6. В случае неисполнения (ненадлежащего исполнения) заемщиком как залогодателем своих обязанностей по договору о залоге кредитор (залогодержатель) вправе взыскивать с залогодателя штраф в размере 1% (один процент) от залоговой стоимости предмета залога за любой факт нарушения условий договора о залоге, если иной размер штрафа (пени) не предусмотрен договором о залоге.

7. В случае нарушения заемщиком как залогодателем запрета на последующий залог транспортного средства, а также неисполнения (ненадлежащего исполнения) своих обязанностей нотариально удостоверить договор о залоге в течение 10 (десяти) календарных дней после получения письменного требования залогодержателя залогодержатель вправе взыскать с залогодателя штраф в размере 10% (десять процентов) от залоговой стоимости предмета залога за каждый факт нарушения залогодателем своих обязательств.

8. В случае невыполнения залогодателем обязанности по страхованию транспортного средства процентная ставка по кредитному договору увеличивается на 3 % (три процента) годовых с даты неисполнения обязанности по страхованию.

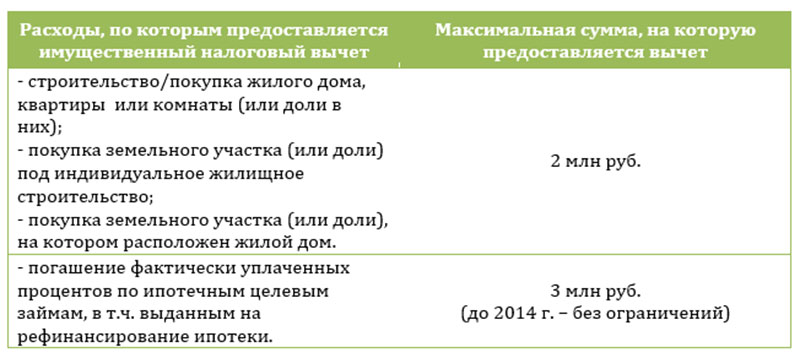

Десять главных вопросов про налоговый вычет в недвижимости

Чтобы получить имущественный вычет необходимо подать декларацию 3-НДФЛ в налоговый орган или уведомление о праве на вычет своему работодателю.

Чтобы получить вычет в налоговом органе необходимо в следующем или любом другом году после приобретения жилой недвижимости или земельного участка подать в налоговую декларацию 3-НДФЛ.

Декларацию нельзя подать в том же году, когда купили квартиру, только в следующих периодах.

Форму декларации 3-НДФЛ можно скачать на сайте ФНС (nalog.ru) и вместе с пакетом документов отправить через личный кабинет налогоплательщика. Ждать какого-либо определенного дня для подачи документов на вычет не нужно, можно подать в любое время.

Для получения вычетов потребуются следующие документы:

— копия свидетельства о государственной регистрации права собственности, если оно зарегистрировано до 15.07.2016, или выписка из ЕГРН, или акт приема-передачи квартиры, если приобретена новостройка;

— копии договора о приобретении недвижимости, акта о ее передаче;

— документы, которые подтверждают уплату денежных средств в полном объеме или ваши расходы на строительство (например, квитанции к приходным ордерам, банковские выписки о перечислении денег на счет продавца, расписка или акт приема-передачи денежных средств, товарные и кассовые чеки).

— копия кредитного договора и справка из банка о размере уплаченных процентов по кредиту;

— справка о ваших доходах (если получать вычет вы будете в налоговой инспекции).

Проверка декларации длится до трех месяцев, а потом в течение одного месяца после поступления заявления налогоплательщика, будет произведен возврат налога на расчетный счет. Заявление на возврат налога можно заполнить двумя способами: через форму в личном кабинете на сайте ФНС или на бланке и подать в налоговый орган лично или отправить по почте. С 2021 года форма заявления о возврате входит в состав декларации.

С 2021 года форма заявления о возврате входит в состав декларации.

Чтобы вернуть НДФЛ при покупке квартиры через работодателя, нужно получить от налогового органа уведомление о праве на вычет. Сначала документы вместе с заявлением о подтверждении права на имущественный вычет подаются в налоговый орган по месту жительства. Уведомление о подтверждении права на вычет выдается налоговым органом не позднее 30 календарных дней.

Работодателю необходимо предоставить данное уведомление и в произвольной форме заявление о предоставлении имущественного вычета. На основании этого документа работодатель не будет удерживать с вашей зарплаты НДФЛ. Кроме этого, должны еще и вернуть всю удержанную сумму с начала года.

Например, гражданин купил квартиру в мае 2021 года, получил уведомление о праве на вычет. Ему вернут весь НДФЛ, который удержали за девять месяцев – с января 2021.

Если гражданин официально работает в нескольких местах, то можно взять несколько уведомлений и не платить налог везде. Уведомление о праве на вычет каждый год нужно получать новое. Если в течение года меняется место работы, тоже нужно заново оформить уведомление.

Уведомление о праве на вычет каждый год нужно получать новое. Если в течение года меняется место работы, тоже нужно заново оформить уведомление.

Если в год приобретения недвижимости у вас не было возможности полностью использовать имущественный вычет, его можно получить позже, когда появятся соответствующие доходы.

Об удержании подоходного налога с доходов, полученных физическими лицами, в виде процентов по банковским вкладам (депозитам)

Вопрос. В каких случаях с доходов в виде процентов по банковским вкладам (депозитам) удерживается подоходный налог?

Ответ: Подоходный налог будет удерживаться с доходов, полученных физическими лицами, в виде процентов, начисленных по ставке выше ставки до востребования, по следующим вкладам (депозитам):

- в белорусских рублях – сроком менее 1 года;

- в иностранной валюте – сроком менее 2 лет.

При этом под началом срока вклада (депозита) понимается дата внесения каждой денежной суммы на счет (первоначального взноса, дополнительного взноса), под окончанием срока – дата снятия денежной суммы со счета (частичного снятия или полного возврата).

Размер ставки подоходного налога – 13 процентов от суммы полученного процентного дохода.

Банки Республики Беларусь являются налоговыми агентами и уполномочены рассчитывать и удерживать суммы подоходного налога с доходов по вкладам (депозитам) физических лиц в пользу бюджета.

Вопрос. Будет ли удерживаться подоходный налог с процентного дохода, начисленного на дополнительные взносы?

Ответ: Подоходный налог будет удерживаться в случае, если по вкладу (депозиту), не подпадающему под налогообложение, совершен дополнительный взнос, который фактически будет размещен менее чем на один год в белорусских рублях и менее чем на два года в иностранной валюте.

Например, договором банковского вклада (депозита) предусмотрена возможность пополнения вклада (депозита). По вкладу (депозиту) в белорусских рублях сроком на 1 год, через 2 месяца после его открытия совершен дополнительный взнос. С процентного дохода, начисленного на сумму такого дополнительного взноса, будет удерживаться подоходный налог.

С процентного дохода, начисленного на сумму такого дополнительного взноса, будет удерживаться подоходный налог.

При этом подоходный налог не будет удерживаться с процентного дохода, начисленного на капитализированные проценты.

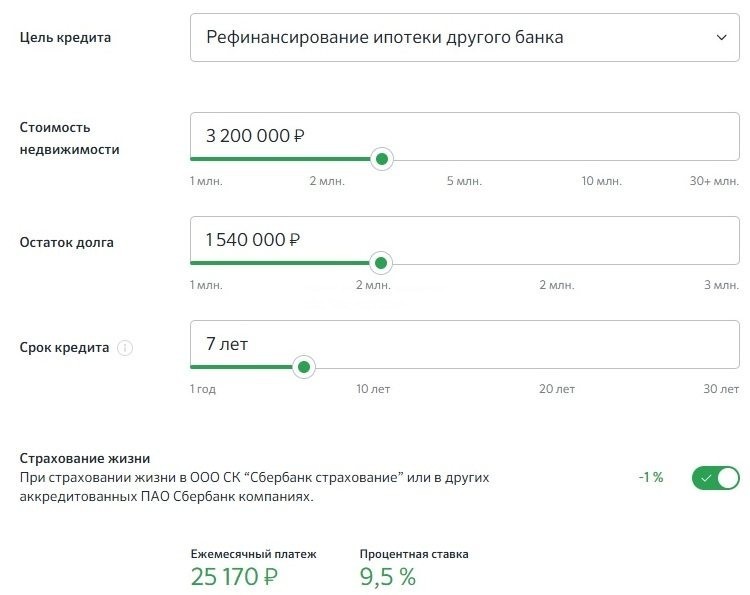

Строительство жилого дома и рефинансирование ипотеки на строительство жилья > Ростовская область

Дополнительные условия оформления кредита в ПАО КБ «Центр-инвест» на погашение ипотечных кредитов (займов), оформленных в других коммерческих банках или АО «ДОМ.РФ»

- Обеспечение — залог недвижимости (прав требования по договорам долевого участия в строительстве), находящихся в залоге по рефинансируемому кредиту (займу), поручительство супруги(-га), поручительство иных физических лиц или юридических лиц при необходимости.

- Максимальная сумма кредита не может превышать 90% от оценочной стоимости закладываемого объекта недвижимости согласно оценке независимой оценочной компании или 90 % от цены объекта в договоре долевого участия в строительстве (договоре уступки прав требования по договору долевого участия в строительстве) и не более суммы остатка основного долга по рефинансированной ссуде, указанной в справке об остатке ссудной задолженности.

- Рефинансированию подлежат кредиты (займы), выданные не менее 6 месяцев назад до момента подачи заявки на рефинансирование.

- Кредит предоставляется на погашение основного долга без учета процентов на день погашения кредита, при наличии документа, подтверждающего остаток ссудной задолженности, положительную кредитную историю (возникновение не более 3-х просроченных платежей, продолжительностью не более 10 календарных дней каждый за последние 180 дней обслуживания долга) по рефинансируемому кредиту (займу), отсутствие просроченной задолженности на момент рефинансирования, отсутствие фактов реструктуризации ссуды за время действия договора по рефинансируемому кредиту (займу).

- Пакет документов (Заемщик, Поручитель, объект недвижимости) — стандартный список документов для оформления ипотечного кредита в ПАО КБ «Центр-инвест», который Вы можете получить у кредитного специалиста или ознакомиться на сайте банка,

- реквизиты для погашения кредита стороннего банка;

- копия кредитного договора (договора займа) по рефинансируемому кредиту (займу) со всеми приложениями (дополнительными соглашениями) к нему и графиком погашения задолженности;

- документ об остатке ссудной задолженности;

- документ о качестве обслуживания долга и наличии/отсутствии фактов реструктуризации ссуды.

- Выдача денежных средств производится в день подписания кредитной документации путем перечисления денежных средств с текущего счета Заемщика в ПАО КБ «Центр-инвест» на счет Заемщика в стороннем банке, с последующим оформлением договора залога недвижимости (прав требования прав требования по договорам долевого участия в строительстве), находящейся в залоге по рефинансируемому кредитному договору, и обязательным предоставлением данного договора в банк.

ВНИМАНИЕ!!!

Каковы налоговые последствия рефинансирования ипотечного кредита?

Рефинансирование ипотечного кредита не является дешевым или бесплатным, и затраты иногда могут перевешивать общую экономию. Однако просто определить, сможете ли вы окупиться с затратами, — это еще не вся картина. Чтобы действительно понять цифры, вы должны выяснить, как работают налоги.

Налоговые вычеты и рефинансирование

IRS позволяет вам вычесть проценты, выплаченные по ипотечному кредиту на сумму до 1 миллиона долларов США, либо за ваш основной, либо за вторичный дом, либо за оба вместе взятые.Таким образом, если у вас есть ипотечный кредит в размере 750 000 долларов США на ваш основной дом и ипотечный кредит в размере 250 000 долларов США на дом для отдыха, вы можете вычесть все проценты по ипотеке.

Это не меняется после рефинансирования, так что вы можете рефинансировать одну или обе ипотеки и по-прежнему вычитать все проценты по ипотеке, если совокупный принцип ипотеки не превышает 1 млн долларов на пару или 500 000 долларов на одного заявителя.

Налоговые правила для рефинансирования наличными

Тем не менее, есть особый нюанс, который влияет на рефинансирование наличными.Чтобы облагаться налогом, ипотечный долг должен быть использован для «покупки, строительства или улучшения» вашего дома или второго дома. Таким образом, если вы делаете рефинансирование с обналичиванием и используете средства для каких-либо других целей, кроме ремонта или улучшения дома, они больше не являются квалифицированным ипотечным долгом.

Вместо этого средства, полученные в результате рефинансирования наличными и использованные для целей, отличных от ремонта и улучшения дома, считаются ссудой под залог дома для целей налогообложения. Проценты, выплачиваемые по кредитам под залог собственного дома, по-прежнему не облагаются налогом, но только до 100 000 долларов США в долг для пары и 50 000 долларов США для одного человека.

Например: Дженни — одинокая домовладелица, задолжавшая по ипотеке 200 000 долларов. Она берет рефинансирование наличными в размере 275 000 долларов и использует дополнительные 75 000 долларов, чтобы построить пристройку к своему дому..JPG) Проценты по ипотеке, выплаченные на полные 275 000 долларов, по-прежнему не облагаются налогом, потому что все вырученные средства были использованы либо для покупки, либо для строительства, либо для улучшения дома, и она все еще ниже лимита в 500 000 долларов для одиноких домовладельцев.

Проценты по ипотеке, выплаченные на полные 275 000 долларов, по-прежнему не облагаются налогом, потому что все вырученные средства были использованы либо для покупки, либо для строительства, либо для улучшения дома, и она все еще ниже лимита в 500 000 долларов для одиноких домовладельцев.

Однако предположим, что вместо того, чтобы потратить 75 000 долларов на ремонт дома, она использовала их, чтобы отправить двух своих детей в колледж.В этом случае она могла бы вычесть проценты по ипотеке, выплаченные только по 50 000 долларов нового долга, что является максимальным допустимым значением долга по собственному капиталу для одного домовладельца. Таким образом, проценты по ее рефинансированной ипотеке в размере 250 000 долларов будут облагаться налогом, а часть на остальные 25 000 долларов — нет.

Рефинансирование для погашения долгов

Как отмечалось выше, проценты, выплачиваемые по ипотечным кредитам, обычно не облагаются налогом, в то время как проценты, выплачиваемые по другим долгам, обычно не облагаются налогом. Таким образом, вы можете использовать рефинансирование наличными, чтобы преобразовать проценты, выплаченные по кредитным картам и другим невычитаемым долгам, в проценты, не облагаемые налогом, включив их в свою ипотеку.Ставки по ипотечным кредитам, как правило, ниже, чем ставки по другим видам процентов.

Таким образом, вы можете использовать рефинансирование наличными, чтобы преобразовать проценты, выплаченные по кредитным картам и другим невычитаемым долгам, в проценты, не облагаемые налогом, включив их в свою ипотеку.Ставки по ипотечным кредитам, как правило, ниже, чем ставки по другим видам процентов.

Средства, заимствованные посредством рефинансирования наличными и используемые для погашения других долгов, считаются ссудой под залог собственного дома для целей налогообложения, поэтому на них распространяются ограничения, указанные выше. Одинокие люди могут вычесть проценты, выплаченные по займу до 50 000 долларов США, для консолидации долга, в то время как пары могут доходить до 100 000 долларов США.

Налоговые вычеты и баллы

В том же году, когда вы рефинансируете, вы можете вычесть дисконтные баллы, которые вы использовали для получения сниженной ставки по ипотеке.В отличие от баллов по вашей первой ипотеке, эти баллы должны вычитаться в течение срока действия кредита. Итак, если у вас 15-летняя ипотека, вам нужно отчислять 1/15 баллов в год.

Итак, если у вас 15-летняя ипотека, вам нужно отчислять 1/15 баллов в год.

Если вы рефинансировали более одного раза, вы можете вычесть невостребованные дисконтные баллы из предыдущего рефинансирования, если вы еще не воспользовались ими. Например, скажем, вы рефинансировали в 2008 году и заплатили баллы и начали вычитать 1/15 этих баллов в последующие годы. Если вы снова рефинансировали в 2010 году, чтобы воспользоваться хорошими ставками, или вы продали свой дом, вы могли бы воспользоваться неиспользованной частью баллов в то время.

Проценты по ипотеке и постатейные вычеты

Следует иметь в виду, что рефинансирование ипотечного кредита может значительно сократить ваши общие налоговые отчисления. Рефинансирование по более низкой ставке по ипотеке означает, что вы будете платить меньше процентов, что означает, что у вас будет меньше процентов по ипотеке для вычета, когда придет время налогообложения.

Разница может быть существенной. Если вы платили 5 процентов по 30-летнему ипотечному кредиту и рефинансировали его на 15-летний ипотечный кредит с фиксированной процентной ставкой под 3 процента, вы внезапно сократили свои процентные расходы на 40 процентов.

Рефинансирование на более короткий срок также означает, что ваши расходы по процентам будут снижаться быстрее в последующие годы.

Для многих заемщиков именно вычет процентов по ипотечным кредитам делает целесообразным в первую очередь перечисление вычетов по статьям. Поэтому, если ваши проценты по ипотеке и другие вычеты не превышают того, что вы получили бы со стандартными вычетами (2015 год: 6 200 долларов на одного человека, 12 400 долларов на пару, 9 100 долларов на главу семьи), нет смысла перечислять.

Скорее всего, вы все равно сэкономите деньги, сократив свои расходы на проценты, но вы не хотите, чтобы во время уплаты налогов вас удивило, что вы не сможете получить такой большой вычет, как вы ожидали.

Запутался? Не волнуйтесь — ваш налоговый консультант будет рад помочь вам разобраться. Суть в том, что рефинансирование может помочь вам управлять своими налоговыми обязательствами и может предоставить возможности сэкономить деньги, которые вы, возможно, не реализовали.

Налоговые вычеты при рефинансировании ипотеки, о которых должен знать каждый домовладелец

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения вашего финансового положения. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда идентифицируем, все мнения являются нашими собственными.Компания Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежная».

Большинство домовладельцев рефинансируют свою ипотеку, чтобы получить право на более низкую процентную ставку, скорректировать условия оплаты или получить доступ к собственному капиталу.

Но вы также можете воспользоваться несколькими налоговыми вычетами при рефинансировании ипотечного кредита. Эти вычеты, на которые вы можете претендовать после рефинансирования своей ипотеки, минимизируют сумму федерального подоходного налога, которую вы должны — и вы не должны оставлять их на столе.

Вот что вам нужно знать о налоговых вычетах при рефинансировании ипотеки:

Что такое рефинансирование налогового вычета?

При подаче налоговой декларации у вас может быть возможность потребовать налоговые вычеты и налоговые кредиты. Оба уменьшают сумму налогов, которые вы должны, но по-разному влияют на вашу налоговую ситуацию:

Оба уменьшают сумму налогов, которые вы должны, но по-разному влияют на вашу налоговую ситуацию:

- Налоговые вычеты уменьшают ваш налогооблагаемый доход. Например, вычет процентов по ипотеке позволяет вам вычесть проценты, выплаченные по ипотеке в этом году, из вашего дохода, уменьшая сумму налога, которую вы должны уплатить.

- Налоговые льготы , с другой стороны, обеспечивают сокращение ваших налоговых обязательств в соотношении доллар к доллару. Например, если ваши налоговые обязательства составляют 5 000 долларов США, а у вас есть налоговый кредит в размере 1 000 долларов США, применение налогового кредита уменьшит ваши обязательства до 4 000 долларов США.

| Налоговый вычет | Налоговый кредит |

| Указано в начале вашего отчета | Указано в конце вашего отчета |

| Уменьшает сумму вашего дохода для целей налогообложения | Непосредственно уменьшает сумму вашей задолженности по налогам |

- Фактические ставки от нескольких кредиторов – За 3 минуты получите актуальные предварительно квалифицированные ставки, не влияющие на ваш кредитный рейтинг.

- Интеллектуальная технология . Мы оптимизируем вопросы, на которые вам нужно ответить, и автоматизируем процесс загрузки документов.

- Сквозной опыт — Завершите весь процесс создания от сравнения ставок до закрытия, все на Credible.

Find My Refi Rate

Проверка ставок не повлияет на ваш кредит

Какие расходы я могу вычесть?

При рефинансировании ипотечного кредита некоторые расходы могут не облагаться налогом и аналогичны расходам на покупку дома.Вы уже можете претендовать на некоторые из этих вычетов, если подадите детализированную налоговую декларацию.

Некоторые из перекрывающихся налоговых вычетов при покупке или рефинансировании дома включают:

- Выплата процентов по ипотеке

- Страховые взносы по ипотечному кредиту

- Ипотечные баллы

- Затраты на закрытие арендованного имущества

В то время как вы оплачиваете соответствующие расходы авансом, вычет уменьшает ваш налогооблагаемый доход в вашей налоговой декларации..JPG) Налоговые вычеты для рефинансирования ипотеки могут применяться к вашему основному дому, вторичному дому или арендованному имуществу.

Налоговые вычеты для рефинансирования ипотеки могут применяться к вашему основному дому, вторичному дому или арендованному имуществу.

В большинстве случаев вы можете вычесть процентные платежи по ипотеке или рефинансированию наличными, только если вы используете средства для «покупки, строительства или существенного улучшения» вашего основного дома или второго дома, согласно IRS.

Другим заметным изменением налоговой реформы является сокращение вычета процентов по ипотечным кредитам до 750 000 долларов США в квалификационном долге по ипотечным кредитам, возникшим после 15 декабря.15, 2017.

Стандартные и детализированные вычеты: что вам нужно знать

Налоговая реформа TCJA удвоила стандартный вычет для налогоплательщиков..JPG) Ваш статус подачи определяет минимальную сумму вычетов, которые вам необходимы, чтобы претендовать на детализированные вычеты в Приложении A вашей федеральной налоговой декларации формы 1040.

Ваш статус подачи определяет минимальную сумму вычетов, которые вам необходимы, чтобы претендовать на детализированные вычеты в Приложении A вашей федеральной налоговой декларации формы 1040.

Вот стандартные суммы вычетов на 2021 налоговый год:

| Статус подачи | Стандартная сумма вычета |

| Неженатые или состоящие в браке, подаваемые отдельно | 12 550 долларов США |

| Женат и подает документы совместно | 25 100 долларов США |

| Глава семьи | 18 800 долл. США |

В дополнение к квалифицируемым расходам по ипотеке, некоторые из поддающихся учету вычетов включают:

- Благотворительные взносы

- Медицинские и стоматологические расходы

- Государственные и местные подоходные налоги, налоги с продаж и налог на имущество

.JPG)

Тем не менее, вам нужно будет запросить стандартный вычет, если ваши детализированные вычеты не превышают стандартную сумму вычета для вашего статуса подачи.

4 налоговых вычета по рефинансированию, о которых нужно знать

Хотя вы не сможете вычесть все расходы на рефинансирование ипотеки, вот несколько распространенных вычетов.

Проценты по ипотеке

Кратко: Вычтите проценты по ипотеке на первые 750 000 долларов за первичное и вторичное жилье.

Вычет процентов по ипотечным кредитам является самым простым из рефинансируемых налоговых вычетов, на который можно претендовать.Ваш кредитор отправит форму 1098, когда вы сделаете не менее 600 долларов в виде годовых процентных платежей. Процентные платежи по первоначальной ипотеке и любое рефинансирование засчитываются в ваш лимит вычета.

Вы можете вычесть процентные платежи на сумму до 750 000 долларов США по общей ипотечной задолженности за основной и дополнительный дом. Предел вычета составляет всего 375 000 долларов США, если вы состоите в браке и подаете заявление отдельно.

Предел вычета составляет всего 375 000 долларов США, если вы состоите в браке и подаете заявление отдельно.

Процентные платежи по кредиту под залог собственного дома также могут соответствовать требованиям, если вы используете средства по кредиту только для покупки, строительства или улучшения дома, выступающего в качестве залога.

Примечание: Лимит вычета по-прежнему составляет 1 миллион долларов США для «дедушкиных» ипотечных кредитов, выданных 15 декабря 2017 г. или ранее.

Не пропустите: Как получить лучшие ставки рефинансирования ипотеки

Для срочной ипотеки

Рефинансирование по процентной ставке и сроку заменяет вашу процентную ставку, срок ипотеки или и то, и другое новыми условиями и оставляет ваш капитал нетронутым. Ваш дом должен обеспечить ссуду, чтобы проценты не облагались налогом.

Для рефинансирования с обналичкой

Чтобы претендовать на налоговый вычет по вашему рефинансированию наличными, вам нужно будет использовать свой доступный капитал для капитального ремонта дома, обеспечивающего вашу ипотеку.

Капитальный ремонт дома может помочь вам претендовать на дополнительные налоговые вычеты.

Использование средств займа для других целей, таких как консолидация долга по кредитной карте или поездка в отпуск, делает проценты не подлежащими вычету.

Совет: Если вы рефинансируете на сумму, превышающую первоначальную сумму ипотечного кредита, проценты за превышение долга не подлежат вычету.Например, если вы рефинансируете новый кредит на 50 000 долларов больше, чем ваша первоначальная основная сумма, процентные платежи за дополнительные доходы не подлежат вычету.

Дополнительная информация: Обналичивание Рефинансирование Налоговые последствия

Пункты скидки

Кратко: Баллы, за которые можно вычесть проценты по ипотечному кредиту досрочно.

Покупка ипотечных баллов снижает вашу процентную ставку, поскольку вы досрочно выплачиваете проценты. Как правило, вы вычитаете баллы в течение срока действия кредита, но вы можете вычесть все расходы в том же налоговом году, в котором вы рефинансируете..JPG)

Некоторые основные требования для получения полного вычета включают:

- Ваше основное место жительства должно обеспечить кредит

- Стоимость очков не может быть больше общей стоимости для вашего региона

- Вы существенно улучшили свой основной дом

- Баллы не покрывают различные сборы или налоги на недвижимость

Ознакомьтесь с требованиями IRS, чтобы определить, имеете ли вы право на полный вычет ипотечных баллов в этом году.

Затраты на закрытие арендованного имущества

Кратко: Затраты на закрытие сделки по аренде недвижимости могут не облагаться налогом, в отличие от личного жилья.

Большинство расходов на аренду имущества не облагаются налогом в соответствии с Приложением E и не требуют подачи подробной декларации.

Некоторые из допустимых затрат включают:

- Плата за реферат

- Судебные издержки

- Плата за регистрацию

- Страхование титула

Однако некоторые расходы не могут быть вычтены при рефинансировании арендуемой недвижимости. Одним из примеров являются ипотечные баллы, когда сумма кредита превышает первоначальный баланс.

Одним из примеров являются ипотечные баллы, когда сумма кредита превышает первоначальный баланс.

Например, если вы получили рефинансирование наличными в отношении инвестиционной недвижимости, стоимость которой повысилась, любая часть баллов, превышающая первоначальный остаток кредита, не может быть вычтена в качестве расходов на аренду.

Что нельзя вычитать при рефинансировании ипотеки

К сожалению, налоговый вычет при рефинансировании ипотечного кредита не распространяется на расходы на закрытие вашего основного или вторичного дома.

Вы можете вычесть только те личные расходы, связанные с ипотекой, которые указаны в форме 1098.

Эти сборы за рефинансирование ипотечного кредита не облагаются налогом:

- Плата за оценку

- Гонорар адвоката

- Плата за кредитный отчет

- Плата за условное депонирование

- Расходы на осмотр

- Судебные издержки

- Плата за регистрацию

- Страхование титула

Если вы досрочно выплачиваете проценты за будущие налоговые годы при закрытии рефинансирования, вам, скорее всего, придется вычесть часть платежа из будущих налоговых деклараций.

Отсутствие возможности вычесть эти сборы увеличивает ваши расходы на рефинансирование. Однако лучшие рефинансирующие компании могут минимизировать ваши не подлежащие вычету расходы и помочь вам получить более выгодные условия кредита.

Об авторе

Джош Патока

Джош Патока — специалист по личным финансам и сотрудник Credible. Его работы были опубликованы на Fox Business и в нескольких отмеченных наградами блогах о личных финансах, включая Well Kept Wallet, Wallet Hacks и Frugal Rules.

Читать далееГлавная » Все » Ипотека » Рефинансирование ипотеки Налоговые вычеты, которые должен знать каждый домовладелец

Я рефинансировал, и мой предыдущий кредитор должен мне возмещение условного депонирования

В этой статье:

В большинстве случаев ипотечные кредиторы требуют, чтобы вы добавляли деньги к основному долгу и процентным платежам, которые называются «конфискациями» или «эскроу». И иногда они должны вам возмещение условного депонирования.

И иногда они должны вам возмещение условного депонирования.

- Кредиторы используют штрафы для уплаты налогов на недвижимость, страхования домовладельцев и иногда других расходов

- Однако ваши штрафы могут ежегодно корректироваться или отменяться, если вы продаете или рефинансируете свой дом

- В этом случае ваш кредитор может задолжать вам условное возмещение

Вот как вернуть эти деньги.

>Связанный: Лучший способ рефинансировать ипотечный кредит

Возврат условного депонирования

Возврат условного депонирования является обычным явлением, чеки, которые приходят после рефинансирования или выплаты ипотечного кредита. Иногда чеки на возврат условного депонирования могут составлять несколько тысяч долларов.

Прежде чем рассматривать, как вернуть деньги со счета условного депонирования, нам нужно знать, как такие счета создаются и финансируются в первую очередь.

счета условного депонирования и 20 процентов вниз

Если вы покупаете дом с первоначальным взносом менее 20 процентов, кредитор почти всегда потребует открытия счета условного депонирования. Эскроу означает «доверие». Счет условного депонирования предназначен для хранения ваших денег. Он находится в ведении ипотечной службы, компании, которая также собирает ваши ежемесячные платежи по кредиту.

Эскроу означает «доверие». Счет условного депонирования предназначен для хранения ваших денег. Он находится в ведении ипотечной службы, компании, которая также собирает ваши ежемесячные платежи по кредиту.

Связанный: Как избежать конфискации счета с вашей ипотекой

Как правило, счет условного депонирования используется для сбора денег для оплаты таких расходов, как налоги на недвижимость и страхование. В некоторых случаях также могут взиматься сборы за другие расходы, такие как страхование от наводнения.

Однако, если вы покупаете с 20-процентной предоплатой или более, вы все равно можете создать фонд условного депонирования.Причина в том, что это простой способ составить бюджет для налогов на имущество и страхования имущества.

Сколько кредиторы могут держать на условном депонировании?

Кредиторы не могут хранить на условном депонировании сумму, не превышающую годовую стоимость таких расходов, как налоги на недвижимость и страхование, плюс резерв, равный 1/6 требуемой суммы, плюс 50 долларов.

Связанный: Почему кредиторы хотят так много денег условного депонирования при закрытии?

Если налог на имущество составляет 6000 долларов США, а страхование имущества составляет 1800 долларов США, максимальная сумма условного депонирования будет выглядеть следующим образом:

- Налоги намимуника = 6000 долл. США

- Страхование имущества = $ 1 800 гг.

- Судотворное = $ 7 800

- 1/6 в размере 7 80066 млн. Долл. США

- $ 7 800 + $ 1,3006 + $ 9 1000066

- $ 9 1000 + $ 50 = $ 9 150066

в этом примере, тем самым большим может храниться на условном депонировании составляет 9 150 долларов США.

Принудительное страхование

Вы хотите, чтобы ваш счет условного депонирования покрывал все необходимые налоги и страховые расходы. Если ваш страховой полис аннулирован, не продлен или не обеспечивает достаточного покрытия, кредитор может купить новый полис и заставить вас заплатить премию.

Стоимость полиса принудительного размещения может быть в несколько раз больше, чем вы заплатили бы с традиционным страховщиком. Избегайте принудительного страхования и всегда убедитесь, что у вас есть надлежащее покрытие.

Депозитные возвраты и годовые отчеты

Один раз в год ипотечный сервис должен предоставлять анализ счета.Он покажет, сколько было в нем каждый месяц, а также даты, когда деньги были рассеяны. Выписка также скорректирует требуемый ежемесячный платеж в сторону увеличения или уменьшения.

Если на счету слишком мало денег, кредитор обычно предоставляет вам выбор. Вы можете оплатить любую недостачу единовременно или 12 равными ежемесячными платежами. Кредитор добавляет дополнительную плату к ежемесячному платежу по ипотечному кредиту.

Если на счете эскроу слишком много денег, есть несколько вариантов.

Во-первых, все, что превышает двухмесячный резерв плюс 50 долларов, должно быть возвращено вам.

Во-вторых, если излишек составляет менее 50 долларов, кредитор может выбрать: вернуть вам деньги или зачислить на счет.

Возврат условного депонирования при рефинансировании

При рефинансировании вы заменяете одну ипотеку другой. Средства от нового ипотечного кредита будут использованы для погашения старого кредита.

Рефинансирование также означает, что обслуживание кредита может быть передано от одного поставщика услуг другому.Это время, когда вам нужно тщательно работать с вашим новым кредитором и вашим старым кредитором. К базовым выпускам относятся:

Во-первых, когда вы должны перестать платить старому кредитору? Будьте осторожны с этим. Вы не хотите быть правонарушителем. Обратитесь как к новым, так и к старым кредиторам.

Связанный: Что делать, если ваша ипотека продана?

Во-вторых, избегайте двойных платежей! Поговорите со своим новым кредитором и закрывающим агентом, чтобы убедиться, что вы не делаете дополнительных платежей старому кредитору.Двойные платежи могут привести к длительному и сложному процессу возврата денег.

В-третьих, случайно ли новые и старые кредиты не связаны с одним и тем же кредитором? Если да, спросите, могут ли средства условного депонирования, находящиеся сейчас у кредитора, быть зачислены при закрытии на новый счет условного депонирования. Это значительно сократит ваши затраты на закрытие.

В-четвертых, следите за штрафами за просрочку платежа. Если вашей ипотекой будет управлять новый кредитный сервис, может возникнуть некоторая путаница в отношении того, кому платить и когда.

Связанный: Справочник по затратам на закрытие ипотечного кредита

«Существует 60-дневный льготный период после перевода, — говорит Бюро финансовой защиты прав потребителей, — в течение этого времени с вас не может быть взыскана пеня за просрочку платежа, если вы по ошибке отправили платеж по ипотеке старому сервисеру.

В-пятых, в течение 20 дней старый кредитор должен отправить по почте чек на возмещение любой суммы условного депонирования.

Для получения дополнительной информации поговорите со своим заключительным агентом, а также со своими старыми и новыми кредиторами. У каждого из них есть опыт в этой области, и они могут объяснить, как обрабатываются возвраты условного депонирования.

Подтвердите новый тариф (17 января 2022 г.)Что произойдет с моим счетом условного депонирования, если я рефинансирую?

Что произойдет с моим счетом условного депонирования, если я рефинансирую?

Все ипотечные кредиты требуют ежемесячного платежа.Как правило, ежемесячный платеж состоит из выплаты основного долга, пропорционального налога на имущество, пропорционального страхового платежа домовладельца и процентов. Из них ваши налоги и страховые платежи хранятся на доверительном счете у кредитора, называемом счетом условного депонирования. Когда вы рефинансируете ипотечный кредит, существующие счета условного депонирования обычно закрываются, а новый открывается специально для нового кредита..JPG)

Чтобы лучше понять преимущества и недостатки счетов условного депонирования и принцип их работы, читайте ниже.

Общие сведения о счетах условного депонирования. Когда вы платите ежемесячный платеж по ипотеке, ваши налоги и страховка хранятся на условном депонировании, принадлежащем вашей ипотечной компании. Когда эти счета подлежат оплате, банк несет ответственность за их своевременную оплату за вас. Некоторые кредиторы требуют, чтобы вы открыли счет условного депонирования, чтобы предоставить вам кредит; другие позволят вам оплачивать счета самостоятельно.

Предыдущий депозитный счет. При рефинансировании кредита исходный счет условного депонирования остается со старым кредитом. Депозитные средства, к сожалению, нельзя перевести на новые кредиты, даже если они у того же кредитора.Все платежи по налогу на недвижимость и страховые платежи, внесенные вами на этот счет с момента последнего платежа, будут возвращены вам, как правило, в течение 45 дней банковским переводом или чеком.

Использование старых средств условного депонирования. Поскольку средства будут отправлены вам позже, обычно невозможно использовать средства условного депонирования из предыдущего кредита для подачи заявки на ваш новый счет условного депонирования по рефинансируемому кредиту. Это потребует от вас дополнительных средств при закрытии для финансирования вашего нового счета условного депонирования, и в зависимости от времени года, когда вы рефинансируете, кредитор может потребовать, чтобы значительная сумма налогов была предварительно уплачена на условное депонирование.

Преимущества счетов условного депонирования. Если вы решите использовать счет условного депонирования для своего кредита, вы можете получить более низкую процентную ставку. Кредитор становится ответственным за уплату вашего ежеквартального налога на недвижимость, а также выплаты по страховке вашего домовладельца, освобождая вас от необходимости помнить об их уплате. Из-за того, что налоги на недвижимость в некоторых городах являются финансово обременительными, возможность разделить причитающуюся сумму на 12 равных платежей облегчает жизнь большинству людей..JPG)

Отказ от условного депонирования. Принимая решение о счете условного депонирования для вашего рефинансируемого кредита, имейте в виду, что без счета условного депонирования затраты на закрытие, как правило, будут ниже, поскольку вы не вносите средства для будущих налогов на имущество или страховых платежей заранее.

С другой стороны, без счета условного депонирования ваш кредитор может взимать с вас плату за отказ или более высокую процентную ставку по кредиту по мере увеличения их риска, поскольку они будут полагаться на вас в своевременной оплате налогов на имущество и страховки домовладельца.Если вы решите отказаться от эскроу-счета и задержите налоговые платежи или страховые платежи домовладельцев, вы можете столкнуться со значительными штрафами и штрафами за просрочку платежа. Вы можете лишиться страхового покрытия домовладельцев, а налоговый инспектор может наложить арест на вашу собственность. В худшем случае вы можете столкнуться с потерей права выкупа. Все это поставит под угрозу вложения кредитора в недвижимость.

Все это поставит под угрозу вложения кредитора в недвижимость.

Взято из статьи Грейс Кех на сайте homeguides.sfgate.com.

На этот материал не следует полагаться как на изложение закона, и его не следует рассматривать как юридическую, налоговую или инвестиционную консультацию.Вам рекомендуется проконсультироваться со своим специалистом по юридическим, налоговым или инвестиционным вопросам для получения конкретных рекомендаций. Материал предназначен только для общей иллюстрации и/или информационных целей. Хотя информация была получена из источников, считающихся надежными, ее достоверность не подтверждается.

Copyright 2021 RISMedia, лидер в области информационных систем и новостей о недвижимости. Все права защищены. Этот материал не может быть перепечатан без разрешения.

Обналичивание Рефинансирование Налоговые последствия | NextAdvisor with TIME

Независимость от редакцииМы хотим помочь вам принимать более обоснованные решения. Некоторые ссылки на этой странице — четко обозначенные — могут привести вас на партнерский веб-сайт и могут привести к тому, что мы получим реферальную комиссию. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Некоторые ссылки на этой странице — четко обозначенные — могут привести вас на партнерский веб-сайт и могут привести к тому, что мы получим реферальную комиссию. Для получения дополнительной информации см. Как мы зарабатываем деньги. Вы когда-нибудь чувствовали, что все деньги, которые вам нужны, связаны в вашем доме?

Если это звучит знакомо, вы можете попробовать рефинансирование наличными, когда вы берете новый ипотечный кредит на сумму, превышающую сумму, которую вы должны за свой дом, а кредитор выписывает вам чек на разницу.

По сути, рефинансирование наличными дает вам возможность ликвидировать часть капитала в вашем доме. А поскольку процентные ставки по ипотечным кредитам сейчас находятся на историческом минимуме, рефинансирование, фиксирующее более низкую ставку, может помочь вам сэкономить на процентах.

У вас также есть варианты, как вы можете использовать дополнительные деньги, которые вы получаете. Вы можете использовать его, например, для оплаты проекта по благоустройству дома или для погашения задолженности по кредитной карте..JPG) Но при рефинансировании наличными налоги меняются в зависимости от того, как вы используете деньги.

Но при рефинансировании наличными налоги меняются в зависимости от того, как вы используете деньги.

В конечном счете, рефинансирование наличными может дать вам денежный поток, когда он вам понадобится для ремонта или других расходов. «Это может быть особенно актуально в этом году, потому что одним из таких ремонтов может стать домашний офис», — говорит Лорен Анастасио, сертифицированный специалист по финансовому планированию в SoFi. «Если люди думают о том, чтобы использовать капитал своего дома, чтобы добавить или изменить домашний офис, это абсолютно сценарий, который сделает часть обналичивания — и всю вашу ипотеку — вычитаемой процентной ставкой».

Основы рефинансирования наличными

Рефинансирование наличными — это когда вы берете кредит на сумму, превышающую сумму, которой вы владеете на свой дом.Но преимущество заключается в том, что вы получаете разницу между вашим текущим капиталом в вашем доме и новой суммой кредита в виде единовременной суммы наличными.

Допустим, у вас есть ипотечный кредит в размере 400 000 долларов. Вы выплатили 150 000 долларов, что составляет капитал, который вы сейчас инвестировали в недвижимость. Это оставляет вам остаток в размере 250 000 долларов США — без учета процентов.

Вы можете, например, рефинансировать существующий ипотечный кредит на сумму 250 000 долларов США в ипотечный кредит на сумму 300 000 долларов США. Вы возвращаетесь к тому, что должны 300 000 долларов за свой дом, и ваш собственный капитал возвращается к 100 000 долларов.Но ваш кредитор выписывает вам чек на разницу в 50 000 долларов. Внезапно деньги, которые были привязаны к вашей собственности, оказались наличными.

«Среда с низкими процентными ставками, в которой мы сейчас находимся, подтолкнет людей к рефинансированию наличными», — говорит Анастасио. И квартальная статистика рефинансирования от Freddie Mac подтверждает это.

Облагается ли рефинансирование с обналичкой налогом?

Облагается ли рефинансирование наличными налогом? Или, точнее, вы облагаетесь подоходным налогом? Короткий ответ — нет. «Снятие наличных — это не доход, это кредит», — говорит Анастасио. «Так что, с точки зрения дохода, это не облагается налогом».

«Снятие наличных — это не доход, это кредит», — говорит Анастасио. «Так что, с точки зрения дохода, это не облагается налогом».

Вы не будете платить больше налогов только потому, что выбрали рефинансирование наличными. Но вы можете потерять определенные налоговые льготы (а именно, вычеты) в зависимости от того, как вы используете наличные деньги.

«В соответствии с недавними изменениями в налоговом законодательстве, если вы используете обналичивание в личных целях — например, для погашения долга — вы должны знать, что вы больше не можете списывать эти проценты», — говорит Лиза Грин. -Льюис, сертифицированный общественный бухгалтер и налоговый эксперт TurboTax.

После декабря 2017 года вы можете вычитать проценты по ипотеке только по той части ипотеки, которая используется для «покупки, строительства или существенного улучшения вашего дома». Поэтому, если вы используете обналичивание для чего-то другого, например, для погашения долга по кредитной карте или отпуска своей мечты, не пытайтесь вычесть проценты.

«Ваш реф на обналичивание должен быть использован для улучшения вашего основного дома, чтобы вы могли вычесть проценты», — говорит Грин-Льюис.

И то, что вы считаете что-то обновлением, не означает, что технически оно таковым считается.«Это должно быть то, что называется капитальным улучшением дома, например, добавление спальни, бассейна или новой крыши — что-то, что повысит ценность дома», — объясняет Хоган. «Это не может быть ремонт, например, замена системы отопления, вентиляции и кондиционирования воздуха или починка разбитого окна».

Также следует учитывать дополнительные налоговые последствия рефинансирования наличными.

Максимальный вычет процентов по ипотеке Полезно знать, что существует потолок вычета процентов по ипотеке, который вы можете использовать.«С начала налогового сезона 2018 года проценты, которые вы можете списать, должны основываться на сумме кредита до 750 000 долларов США», — говорит Грин-Льюис. Конечно, вы можете рефинансировать ипотечный кредит на большую сумму, но вы сможете получить вычет только по процентам от суммы кредита до 750 000 долларов США.

Если вы покупаете ипотечные баллы во время рефинансирования, вы можете получить там налоговый вычет. «Дисконтные баллы — это когда вы покупаете кредит по сниженной ставке у своего кредитора.Вы вносите предоплату, чтобы получить более низкую ставку. Часть ваших дисконтных баллов на вашем refi может быть вычтена — как правило, не в первый год, а через несколько лет», — объясняет Хоган.

Согласно Публикации 936 на веб-сайте IRS, ипотечные баллы обычно не полностью вычитаются в течение первого года после получения ипотеки. Но если вы используете часть своей новой ипотеки для рефинансирования наличными, чтобы улучшить свой дом, и вы соответствуете всем шести «тестам», изложенным в разделе «Разрешенные вычеты за год, оплаченный» на странице 7, вы можете полностью вычесть часть вашего баллы, которые пошли на улучшение дома.

Налоги на недвижимость и местные налоги Кроме того, Анастасио напоминает нам, что если вы улучшите свою собственность и она будет переоценена по более высокой цене, вы можете в конечном итоге заплатить больше налогов на недвижимость. «Очень важно ознакомиться с вашими местными законами, — говорит она. «Могут применяться другие виды налогов, например, налог на запись, который в основном представляет собой плату за регистрацию для вашего муниципалитета или налог на регистрацию ипотеки».

«Очень важно ознакомиться с вашими местными законами, — говорит она. «Могут применяться другие виды налогов, например, налог на запись, который в основном представляет собой плату за регистрацию для вашего муниципалитета или налог на регистрацию ипотеки».

Хоган может дать хороший совет, чтобы не попасть под неожиданные налоги на рефинансирование.«Я рекомендую людям сесть и поговорить со специалистом по налогам, чтобы разобраться в их конкретной ситуации», — говорит он.

Ключевые выводы: Налоговые последствия рефинансирования с обналичиванием Вам не нужно беспокоиться о том, что вас могут оштрафовать с налогами на рефинансирование с обналичиванием, но вы можете потерять некоторые вычеты, если не используете наличные деньги для капитальных улучшений твой дом. Также могут быть предусмотрены конкретные местные налоги. «Убедитесь, что вы работаете с кредитором, который хорошо знаком с вашим регионом, и спросите конкретно, существуют ли какие-либо уникальные местные налоги, которые могут применяться к вам», — говорит Анастасио.

Она также напоминает нам, что если вам разрешили взять определенную сумму наличными, это не означает, что вы должны принять все это. И не забудьте посмотреть в будущее через несколько лет. «Сколько акций будет у вас, когда вы захотите продать?» — спрашивает она, добавляя: «Мы не обязаны брать все, что предлагает нам банк. Берите только то, что вам нужно. Подумайте о своих целях и о том, чего вы пытаетесь достичь, проходя через этот процесс».

Налоговые декларации и затраты на закрытие для рефинансирования | Малый бизнес

Джефф Франко Дж.D./MA/M.B.A.

Когда вы рефинансируете ипотечный кредит, чтобы получить дополнительные средства для проектов по благоустройству дома или воспользоваться более низкими процентными ставками, ваш новый кредит регулируется теми же налоговыми правилами, что и первоначальный ипотечный кредит. В результате вы не заметите никакой разницы в том, как вы готовите свою налоговую декларацию после рефинансирования, например, в том, как вы сообщаете о своих вычетах по процентам по ипотеке и в обработке ваших расходов на закрытие.

Налоговые последствия рефинансирования

Рефинансирование первоначальной ипотеки на ваш дом позволяет вам претендовать на те же вычеты, которые доступны по первоначальной ипотеке.Однако для того, чтобы рассматривать вашу новую ипотеку как задолженность по приобретению дома, IRS требует, чтобы новый кредитор получил обеспечительный интерес в доме, для которого он предоставляет ипотеку. Это означает, что у кредитора должна быть доля владения, которая позволяет ему лишить права выкупа ваш дом в случае, если вы не будете вносить свои ежемесячные платежи. Кроме того, дом должен соответствовать требованиям IRS. Вы можете иметь до двух квалифицированных домов; первое — ваше основное место жительства, а второе — любая другая собственность личного пользования по вашему выбору.

Невычитаемые затраты на закрытие

Так же, как расходы на закрытие, которые вы несете при получении предыдущего ипотечного кредита, IRS никогда не позволяет вам требовать вычета расходов на закрытие. Вместо этого вы капитализируете эти расходы, а это означает, что они увеличивают вашу налоговую базу. Ваша налоговая база представляет собой ваши общие инвестиции в дом и, как правило, равна сумме вашей покупной цены, затрат на закрытие и улучшений дома, которые вы делаете. Когда вы продаете дом, увеличение вашей налоговой базы для закрытия расходов уменьшит сумму прироста капитала, которую вы указываете в своей налоговой декларации.Типичные не подлежащие вычету затраты на закрытие включают выписку из платы за право собственности, плату за регистрацию, налоги на передачу и стоимость найма адвоката для помощи в закрытии.

Вместо этого вы капитализируете эти расходы, а это означает, что они увеличивают вашу налоговую базу. Ваша налоговая база представляет собой ваши общие инвестиции в дом и, как правило, равна сумме вашей покупной цены, затрат на закрытие и улучшений дома, которые вы делаете. Когда вы продаете дом, увеличение вашей налоговой базы для закрытия расходов уменьшит сумму прироста капитала, которую вы указываете в своей налоговой декларации.Типичные не подлежащие вычету затраты на закрытие включают выписку из платы за право собственности, плату за регистрацию, налоги на передачу и стоимость найма адвоката для помощи в закрытии.

Баллы рефинансирования

Вы не рассматриваете баллы, которые ваш новый кредитор взимает с вас за рефинансирование, как невычитаемую стоимость закрытия. Вместо этого IRS рассматривает плату как вычитаемый процент по ипотеке. Однако вы не можете претендовать на вычет по всем баллам в год рефинансирования; Вы должны претендовать на баллы в течение всего срока кредита в равных количествах. Более того, вы не можете требовать вычета баллов или процентов по ипотечному кредиту, если не перечислите свои вычеты в Приложении A.

Более того, вы не можете требовать вычета баллов или процентов по ипотечному кредиту, если не перечислите свои вычеты в Приложении A.

Вычет процентных платежей

Как только вы начнете выплачивать новый ипотечный кредит, вы можете продолжать требовать ежегодных вычетов по процентам по ипотечному кредиту в том же как вы требуете его для вашего предыдущего ипотечного кредита. Однако, если остаток вашего рефинансированного кредита больше непогашенного остатка вашего предыдущего ипотечного кредита непосредственно перед рефинансированием, вы не можете вычесть проценты по избыточному остатку кредита.Единственным исключением является использование дополнительных кредитных средств для финансирования проектов по благоустройству дома.

Ссылки

Биография писателя

Профессиональная писательская карьера Джеффа Франко началась в 2010 году. Имея опыт работы в области федерального налогообложения, права и бухгалтерского учета, он публиковал статьи в различных интернет-изданиях. Франко имеет степень магистра делового администрирования в области бухгалтерского учета и степень магистра наук в области налогообложения Университета Фордхэм. Он также имеет степень доктора юридических наук Бруклинской школы права.

Франко имеет степень магистра делового администрирования в области бухгалтерского учета и степень магистра наук в области налогообложения Университета Фордхэм. Он также имеет степень доктора юридических наук Бруклинской школы права.

После выплаты | Жилищное кредитование

Вот что происходит после выплаты ипотеки:

Вы получите подтверждение выплатыВ течение 10 дней мы отправим вам письмо и/или электронное письмо с подтверждением того, что ваш кредит был полностью выплачен. Пожалуйста, сохраните это для своих записей.

Если у вас остались деньги, мы вышлем вам чек на возврат Если вы переплатите или на вашем условном депонированном счете останутся деньги, мы отправим ваш возврат по почте не позднее, чем через 10 дней после обработки выплаты на почтовый адрес, указанный в вашем предложении о выплате.Если ваш почтовый адрес меняется, войдите на сайт Chase.com, чтобы обновить его, или загрузите форму изменения адреса (PDF) и отправьте ее по почте или факсу на указанный адрес.

Мы отправим документ, свидетельствующий о том, что ваша ипотека погашена (называемый документом об удовлетворении ипотечного кредита) в местный офис регистратора вашего округа. Они запишут эту информацию и снимут арест с вашей собственности. Затем этот документ возвращается к нам.Вы можете запросить копию документа об удовлетворении ипотечного кредита в отделе регистрации вашего округа после того, как вы выплатите ипотечный кредит. Пожалуйста, подождите от 60 до 90 дней после полной выплаты кредита, прежде чем обращаться к ним за копией залога.

Примечание. Сроки могут варьироваться в зависимости от округа и могут занимать до шести месяцев.

Вы по-прежнему можете получить доступ к своим налоговым документам и выпискам по ипотечным кредитам У вас будет доступ к налоговым и ипотечным отчетам за последние 24 месяца.ком. Для налоговых платежей, произведенных в течение текущего календарного года, мы отправим Форму 1098: Заявление о процентах по ипотеке в январе следующего календарного года на почтовый адрес, указанный в вашем расчете по выплате..JPG)

.JPG)

Поиск по сайту

Поиск по сайту